Servicios Personalizados

Revista

Articulo

Indicadores

-

Citado por SciELO

Citado por SciELO -

Accesos

Accesos

Links relacionados

-

Citado por Google

Citado por Google -

Similares en

SciELO

Similares en

SciELO -

Similares en Google

Similares en Google

Compartir

Innovar

versión impresa ISSN 0121-5051

Innovar v.19 n.34 Bogotá jul./dic. 2009

John Jairo Salinas Ávila*

* Administrador de Empresas, especialista en evaluación socioeconómica de proyectos, magíster en Administración. Profesor catedrático de la Universidad Nacional de Colombia, sede Manizales, Departamento de Administración, y profesor ocasional de la Universidad de Caldas, Departamento de Economía y Administración. Correo electrónico: jjsalinas@unal.edu.co

Resumen

El riesgo financiero puede ser definido como la volatilidad de los resultados esperados. En particular, el riesgo de mercado se refiere a la posibilidad de sufrir pérdidas en los mercados financieros.

Hasta el momento, se han propuesto en la literatura numerosas metodologías para medir el riesgo de mercado, aunque la inmensa mayoría de estas son variantes de tratamientos estadísticos paramétricos y no paramétricos. Merece destacar entre los primeros el método de varianzas-covarianzas y el de simulación Montecarlo, y entre los segundos el método de simulación histórica.

El propósito de este artículo es realizar una valoración de las tres metodologías anteriores, mostrando que no existe una que pueda ser aceptada como la correcta, pues cada una tiene sus fortalezas y debilidades.

Palabras clave:

econometría financiera, riesgo de mercado, valor en riesgo, modelos de medición del riesgo financiero.

Abstract

Financial risk may be defined as the volatility of expected results. Market risk particularly refers to the possibility of suffering losses in financial markets.

Numerous methodologies for measuring market risk have been proposed in the literature to date, even though most of these are variants of statistical treatments (parametrical and non-parametrical). The variance-covariance and Montecarlo simulation methods are worth highlighting amongst the former and the historical simulation method amongst the latter.

This article was aimed at evaluating the three methodologies mentioned above, showing that no single one can be accepted as being correct, as each has its own strengths and weaknesses.

Key words:

financial econometrics, market risk, value in risk, models for measuring financial risk.

Introducción[**]

La presencia cada vez mayor de las entidades financieras en los mercados de capitales hace que estas sean cada vez más sensibles a volatilidad de los precios de los instrumentos financieros que poseen en sus portafolios de inversión, surgiendo así el llamado riesgo de mercado. Su medición es, en primera instancia, una herramienta para la alta dirección de las instituciones financieras, ya que opera como instrumento de control y auditoría que suministra información sobre la tendencia del riesgo en las inversiones realizadas. La Superintendencia Financiera de Colombia (SFC) ha definido este riesgo como la posibilidad de que una entidad financiera incurra en pérdidas y se disminuya el valor de su patrimonio técnico como consecuencia de cambios en el precio de los instrumentos financieros en los que la entidad mantenga posiciones dentro o fuera del balance.

Dos eventos, particularmente, han tenido un impacto fuerte en la adopción generalizada de la medición del riesgo de mercado en el sector financiero. El primero tuvo lugar en 1995, en el Banco Internacional de Pagos (BIS), entidad que por intermedio del Comité de Supervisión Bancaria de Basilea (Suiza) propuso nuevas políticas y procedimientos para la medición, el control y la gestión de riesgos financieros (enmienda al acuerdo de Basilea de 1988).

El segundo evento importante ocurrió en 1994, cuando el banco estadounidense J. P. Morgan hizo público en su documento técnico denominado Risk-Metrics el concepto de valor en riesgo, conocido comúnmente como VeR (o VaR por su sigla en inglés). El VeR pretende estimar la máxima pérdida en que podría incurrir una institución financiera en el desarrollo de su actividad económica con un nivel de confianza predeterminado. Este modelo es el más aceptado para la medición del riesgo de mercado.

El objetivo de este artículo es examinar los principales modelos de VeR, y presentar la evidencia empírica que se ha obtenido de estudios sobre este tema.

2. Métodos para la estimación del riesgo de mercado

Para calcular el riesgo de mercado pueden emplearse dos métodos fundamentales: método de valoración delta y método de valoración global.

2.1 Método de valoración delta

En el proceso de medición delta se trata de estimar la variación del valor de un portafolio con una medida de sensibilidad de los factores de riesgo[1], utilizando la siguiente expresión:

Pérdida/ganancia potencial = sensibilidad de la posición (delta) x cambios potenciales en los factores de riesgo (tasas de interés, de cambio, y precios de activos).

El método de valoración delta es el más fácil de utilizar y requiere menos esfuerzo de cálculo que el de valoración global, pero su aplicación se reduce a posiciones lineales; la linealidad es aquella que permite evaluar una cierta sensibilidad de un portafolio de activos a los cambios del mercado. Se trata de un método paramétrico, siendo los parámetros los valores medios, las volatilidades (medidas a partir de la desviación estándar) y las correlaciones de las correspondientes distribuciones de rendimientos por variación de precios.

Si los activos son opciones (posición no lineal), hay que aplicar el procedimiento de valoración global de carácter no paramétrico, basado en escenarios probables (Martin et ál., 2000).

Cuando se utiliza el método delta, se pueden emplear dos fuentes para la estimación de las volatilidades y correlaciones: observaciones históricas de tipos y precios, y precio de opciones en mercados organizados.

La primera fuente es la más genérica y fácil de usar; normalmente se calculan medias móviles exponenciales de las volatilidades históricas con un peso mayor a las observaciones más recientes (modelos Garch); la segunda es de carácter más bien limitado dada la menor amplitud de los mercados organizados. Probablemente, según Hendricks (1996), esta es la razón por la cual la mayor parte de gestores de riesgos basan sus modelos en información histórica.

La ventaja esencial del enfoque delta es que requiere calcular el valor del portafolio sólo una vez, utilizando para ello el valor de mercado de los instrumentos financieros del portafolio.

2.2 Método de valoración global

En el procedimiento de valoración global los modelos también son llamados de valoración completa, y al contrario que el anterior, no trata de definir una relación explícita entre el valor del portafolio y los factores de riesgo, sino que simplemente trata de estimar el valor del portafolio en distintas situaciones o escenarios (distintos niveles de precios), utilizando la siguiente igualdad:

Pérdida/ganancia potencial = valor de la posición después del cambio potencial del mercado - valor de la posición actual.

Cuando se utiliza la valoración global, también es posible seguir las siguientes alternativas: el uso de escenarios definidos, y el uso de escenarios extrapolados por simulación Montecarlo.

El uso de escenarios definidos maneja un conjunto de observaciones históricas sobre los rendimientos de activos y pronósticos razonables (educated guesses) sobre los mismos. Se emplean diversas técnicas, desde la simple selección de un periodo histórico que aparezca como representativo (simulación histórica) hasta el bootstrapping o método que genera muestras al azar de la distribución de precios (Martin et ál., 2000:8).

La posibilidad de utilizar escenarios extrapolados por simulación Montecarlo se realiza generando escenarios basados en volatilidades y correlaciones históricas o tomadas de los mercados de opciones. A partir de dichos datos se generan los escenarios de rendimientos esperados que, cuando se aplican a los precios y tipos corrientes o a plazo, producen escenarios de precios y tipos futuros.

Con el empleo de escenarios definidos se pueden manejar posiciones no lineales -opciones y otros derivados-, y describirse mercados no normales e inestables, pero todo ello con un mayor esfuerzo de computación.

3. Metodologías para medir el riesgo de mercado

3.1 Método varianzas-covarianzas

Mediante este método se supone que el comportamiento de la serie histórica de rendimientos presenta una distribución de probabilidad dada, en muchos casos por simplicidad; se supone distribución normal, caracterizada por su valor medio μ y su desviación estándar σ, la cual se tomará como medida de volatilidad de la rentabilidad de los activos.

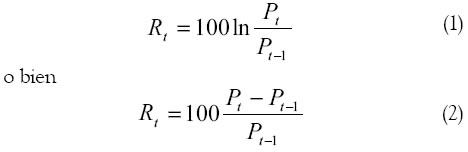

En la medición del riesgo de mercado, la variable considerada como aleatoria es la tasa de rendimiento de un activo financiero, la cual se define como:

donde:

Rt: rendimiento del activo en el período (t-1, t), generalmente un día.

Pt: precio del activo en el momento "t".

Pt-1: precio del activo en el momento "t-1".

La primera ecuación corresponde a la tasa de rendimiento discreta, y la segunda a la tasa de rendimiento continua, pero para pequeños incrementos de Pt-1 las dos son prácticamente iguales.

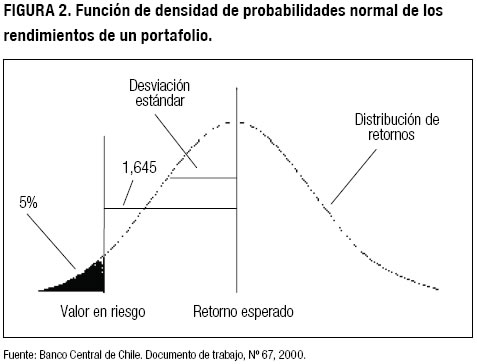

A través de un histograma para una serie de retornos históricos de un portafolio que posee n instrumentos financieros, es posible visualizar la distribución de densidad de los rendimientos. Para cada rendimiento se puede determinar una probabilidad de observar un rendimiento más bajo.

Seleccionando un nivel de confiabilidad del 95%, se encuentra en la figura 2 un punto tal que existe una probabilidad del 5% de encontrar un retorno más bajo (área de pérdida); se debe multiplicar la desviación estándar por 1,645 (valor obtenido de una distribución normal)[2]. Es decir, si el retorno esperado para un portafolio es de 4% y la desviación estándar es de 2%, entonces el VeR (con un nivel de significancia del 5%) indicará que este portafolio podría sufrir una pérdida superior a 1,645*2 = 3,29% en sus retornos esperados, pasando de 4% a 0,71% o menos, solamente el 5% de las veces (1 de 20 veces). Este punto de la distribución se denomina valor en riesgo.

En la metodología de análisis de portafolios, por simplificar o porque el error cometido es insignificante, no se suelen considerar otros rendimientos que los derivados de las ganancias puras de capital; es decir se asume como cero cualquier pago intermedio, por ejemplo, un dividendo o un cupón.

Este método se utiliza en la medición del riesgo de mercado para posiciones lineales. Bajo el supuesto de que si los cambios proporcionales en los factores de riesgo se comportan de manera normal[3], entonces los cambios en el valor del portafolio también se comportarán de manera normal, ya que hay una relación lineal (Beltrán y Perilla, 2002:17).

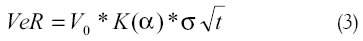

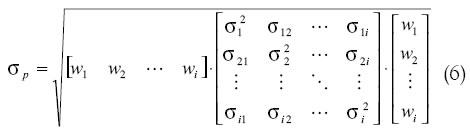

Bajo el supuesto de normalidad en la serie de rendimientos R ~ N(μ, σ2), el valor en riesgo de un activo se puede calcular como:

En este caso, el VeR es una función de tres variables: el valor actual del portafolio (V0), valorado a precios de mercado; el parámetro K(α) es el factor que determina el nivel de confianza del cálculo[4], y la volatilidad de los rendimientos medida con la desviación estándar σ .

.

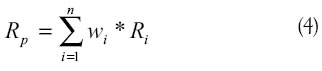

Para un portafolio compuesto por posiciones activas y pasivas que son afectadas por factores de riesgo, estas posiciones tienen un valor en riesgo que depende de la volatilidad de estos factores; por ello es necesario obtener la matriz de varianza-covarianza o la matriz de correlaciones que refleje de manera más precisa los riesgos asumidos en conjunto por una entidad. Por ello, se utiliza la formulación de teoría clásica de carteras desarrollada por Markowitz:

donde:

Rp: rendimiento del portafolio

Ri: rendimiento del activo "i"

Wi: proporción del portafolio, a valor de mercado, invertido en el activo "i", el cual tiene una naturaleza dinámica, debido a las operaciones.

n: número de activos diferentes.

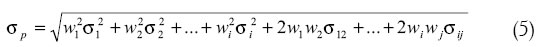

La desviación típica del rendimiento del portafolio se puede calcular así:

siendo σij la covarianza entre los rendimientos de los activos i y j, la cual se obtiene de: σij = ρijσiσj . Es decir, es el resultado de multiplicar el factor de correlación lineal -rho- por las respectivas desviaciones estándar de los rendimientos individuales. Por tanto, la contribución de cada posición al riesgo del portafolio depende de la relación entre los diferentes factores de riesgo que lo componen.

Utilizando notación matricial se puede representar así la desviación estándar del rendimiento de un portafolio:

El valor en riesgo del portafolio se puede entonces expresar de la siguiente manera:

Esta ecuación ilustra que los portafolios están construidos de tal manera que la relación entre los instrumentos que lo componen hacen que el riesgo agregado del portafolio sea menor que la suma de los riesgos individuales. Aquí las correlaciones desempeñan un papel importante porque ayudan a diversificar el riesgo; por esto se da el nombre de valor en riesgo "diversificado" a aquel que se calcula utilizando las correlaciones entre los factores de riesgo, siendo este menor que la suma de los VeR individuales, lógicamente siempre y cuando las correlaciones sean menores que 1.

En el fondo, este método retoma los conceptos de la teoría de cartera clásica, procedente de autores como Markowitz y Sharpe. Así, para Jorion (2000), el concepto de valor en riesgo no es algo nuevo; lo que sí lo es tiene que ver con la aplicación sistemática del VeR a múltiples fuentes de riesgos financieros, incluyendo los derivados, y culminando con un número que se aplica a toda la empresa. Pero, más que encontrar este número, es de interés poder utilizarlo con el fin de tomar decisiones para manejar y controlar el riesgo.

El uso del término  supone que los rendimientos se distribuyen idéntica e independientemente (Jorion, 2000:103); "estos no están correlacionados en intervalos sucesivos de tiempo", es decir, covarianzas iguales a cero[5]. Por tanto, el rendimiento esperado y la varianza se incrementan linealmente con el tiempo. La volatilidad, en contraste, crece con la raíz cuadrada del tiempo; en otras palabras, según Campos (2002:13): "La volatilidad de un periodo largo puede considerarse la suma de la volatilidad de periodos más cortos".

supone que los rendimientos se distribuyen idéntica e independientemente (Jorion, 2000:103); "estos no están correlacionados en intervalos sucesivos de tiempo", es decir, covarianzas iguales a cero[5]. Por tanto, el rendimiento esperado y la varianza se incrementan linealmente con el tiempo. La volatilidad, en contraste, crece con la raíz cuadrada del tiempo; en otras palabras, según Campos (2002:13): "La volatilidad de un periodo largo puede considerarse la suma de la volatilidad de periodos más cortos".

Knop et ál. (2004) consideran que la anterior aproximación es cuestionable, por lo que siempre que se dispongan de datos en la unidad deseada es preferible calcularla en ella misma que calcularla en otra y convertirla.

"Nótese que, dado que la volatilidad crece con la raíz cuadrada del tiempo y la media con el tiempo, la media dominará a la volatilidad en horizontes largos. En horizontes cortos, tales como un día, la volatilidad domina" (Jorion, 2000:104). Este planteamiento proporciona una razón para concentrarse en mediciones del VeR basadas sólo en la volatilidad e ignorando los rendimientos esperados.

Es importante resaltar que el tiempo se suele asumir como el plazo necesario para poder deshacer o cubrir una posición del portafolio, si no es posible cerrarla. Es decir, que los modelos de valor en riesgo asumen que la composición del portafolio no cambia durante el periodo de tenencia, lo cual puede exagerar las pérdidas probables cuando un inversionista está en capacidad de liquidar un instrumento durante un periodo de tiempo más corto, o cuando es posible usar derivados para cubrirse de eventuales pérdidas. Este último caso complicaría los cálculos del VeR, pues se debe recordar que este método mide inadecuadamente el riesgo de los instrumentos no lineales, tales como las opciones y otros derivados cuyos precios varían en magnitud diferente a la del mercado. Por lo anterior, se deben asignar horizontes temporales cortos a portafolios traiding o especulativos y largos a portafolios más estructurados cuya intención no sea la de liquidación en el corto plazo.

Este método es utilizado en la medición del riesgo de mercado para posiciones lineales, bajo el supuesto de que si los cambios proporcionales en los factores de riesgo se comportan de manera normal[6], entonces, los cambios en el valor del portafolio también se comportarán de manera normal, ya que hay una relación lineal.

En una estimación del VeR a través de un modelo paramétrico, Hendricks (1996) estableció que el supuesto dual entre normalidad e independencia de la serie de datos con los que se mide la volatilidad, crea facilidad de uso por dos razones. Primero, la normalidad simplifica los cálculos de valor en riesgo porque requiere sólo la estimación de la desviación estándar para medir los cambios de valor de un portafolio durante el periodo en el que se mantengan las posiciones en los instrumentos financieros que lo conforman. Segundo, la independencia de los datos históricos de la serie suponen que un movimiento del precio en un día no afectará estimaciones de movimientos del precio en cualquier otro día. Por consiguiente, con las dos asunciones anteriores, se podrían obtener las medidas de valor en riesgo para cualquier periodo de tenencia, multiplicando la desviación estándar diaria por la raíz cuadrada del número de días del periodo por analizar. Pero reconoce también que existe gran evidencia que sugiere que algunas series de cambio en precios no se comportan como una distribución normal.

La gran diferencia entre la distribución normal y la real de las series financieras es el fenómeno de colas gruesas (también presentan asimetría)[7]. El segundo problema de este método tradicional es que utiliza todas las observaciones de la serie financiera. Debido a esto, la distribución estimada se ajusta bien a las observaciones centrales pero deja a un lado las observaciones extremas dado que estas son muy pocas; sin embargo, son estas observaciones las que realmente son de interés en la medición del VeR (Cardozo, 2004:3).

Estas "colas gruesas" son preocupantes, porque el VeR pretende capturar precisamente el comportamiento del rendimiento del portafolio en la cola izquierda. Con colas gruesas, un modelo basado en la aproximación normal subestima la proporción de datos extremos, y por tanto, el verdadero valor del riesgo (Jorion, 2000:210). Las correlaciones en la mayoría de tales casos tienden a aumentar significativamente, sin permitir el efecto de diversificación.

Según Glasserman (2000), los resultados extremos ocurren a menudo y son más grandes de lo que predice una distribución normal (las colas gruesas). Esto significa que demasiadas observaciones ocurren casi en el centro de la distribución, la curva es demasiado puntiaguda o leptocúrtica (curtosis mayor a 3). Los valores cerca del promedio son acompañados inevitablemente por un exceso de valores muy extremos. Afirma que se reconoce ampliamente cómo la correlación estadística es una descripción imperfecta de los mercados y de la manera como se mueven cuando se presentan grandes fluctuaciones. Los movimientos del mercado no son constantes en el tiempo; la volatilidad no es constante. De acuerdo con Alarcón y Álvarez (citado por Campos, 2002:14): "La no normalidad de la distribución de la serie de retornos implica que, si se utiliza σ como indicador de la volatilidad, se estaría omitiendo el hecho de que esta no es constante en el tiempo sino que varía en una proporción distinta de la raíz del tiempo  ".

".

Neftci (2000) afirma que la teoría estadística de valores extremos tiene algunas ventajas en comparación con los métodos que utilizan un enfoque paramétrico[8]. Los resultados de su investigación mostraron que la teoría de extremos, aplicada a ocho factores de riesgo del mercado, mantiene un acercamiento más preciso con el cálculo del riesgo. Las medidas de VeR serían de un 20% a 30% mayor si se usan los escenarios extremos en lugar del modelo delta normal.

Para Simons (2000), el problema es que el riesgo evento o extremo no ocurre con la frecuencia suficiente para ser representado adecuadamente por una distribución de probabilidad basada en datos históricos recientes, siendo esta una deficiencia general de todos los métodos que utilizan series históricas, razón por la cual el VeR paramétrico es usado a menudo; además, las variaciones de los factores de riesgo en el tiempo, como los cambios estructurales en el mercado, cambios fiscales o monetarios, etc., pueden ser difíciles o incluso imposibles de evaluar.

La conclusión a la que se llega con la utilización de los métodos paramétricos, es que su implementación es sencilla, sólo requiere los valores de mercado y la exposición de las posiciones actuales, combinados con los datos de riesgo. En múltiples situaciones, estos métodos proporcionan una adecuada medición del riesgo de mercado. Para portafolios grandes, que no poseen un número grande de opciones y de instrumentos con convexidad como los bonos, el método es rápido y eficiente para medir el VeR; además no es muy propenso al riesgo de modelo (ocasionado por supuestos o cómputos defectuosos), siendo además fácil de explicar a la administración y al público (Jorion, 2000:225).

3.2 Método de simulación Montecarlo

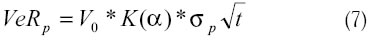

El método de simulación Montecarlo consiste en crear escenarios de rendimientos o precios de un activo mediante la generación de números aleatorios. En este caso se supone que el cambio en los precios sigue un comportamiento estocástico (movimiento geométrico browniano)[9], con la siguiente ecuación matemática que representa el modelo de Wiener:

donde εt~ N(0,1) corresponde a una variable aleatoria normal estándar (ruido blanco o choque aleatorio). Esta sección se enfoca en un caso simple con una sola variable aleatoria.

El modelo de Wiener indica que los rendimientos de un activo  están determinados por un componente determinístico μdt y un componente estocástico σεt

están determinados por un componente determinístico μdt y un componente estocástico σεt .

.

El método de simulación Montecarlo permite generar una gran cantidad números aleatorios (usualmente 5.000 o 10.000 escenarios) para la variable εt  N(0,1), de tal manera que se pueda contar con igual cantidad de precios simulados del activo para diferentes horizontes de tiempo. Posteriormente se valora el portafolio para cada escenario de precios (valoración global) y se presentan los resultados como distribución de probabilidades de los rendimientos del portafolio como una medida específica del riesgo o VeR.

N(0,1), de tal manera que se pueda contar con igual cantidad de precios simulados del activo para diferentes horizontes de tiempo. Posteriormente se valora el portafolio para cada escenario de precios (valoración global) y se presentan los resultados como distribución de probabilidades de los rendimientos del portafolio como una medida específica del riesgo o VeR.

Si los instrumentos no están correlacionados entre sí, el ejercicio sería simplemente repetir n veces (una vez por instrumento) el mismo procedimiento que se sigue para el portafolio de un activo. Sin embargo, si las correlaciones entre los instrumentos no son nulas, la simulación de los retornos debe considerar tal covarianza, lo cual complica el procedimiento de generación de procesos estocásticos.

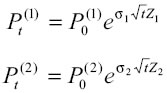

Para la generación de escenarios se usa la siguiente formulación:

donde:

Pt: precio del activo en el día "t"

P0: precio del activo en el día inicial

σ: volatilidad diaria del precio del activo

t: horizonte temporal en días

Y: variable aleatoria normal estandarizada

Si se supone una cartera con dos activos, hay que generar parejas de números aleatorios que se encuentren correlacionados según una estimación previa de la historia o situación de los mercados en cuestión (Martin et ál., 2000:54).

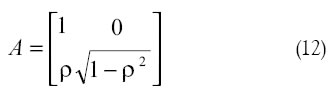

Se parte de la siguiente expresión:

donde:

Z: vector nx1 de variables normales estandarizadas e independientes

Y: vector

N: número de activos a considerar (n=2, en este caso).

ρ: coeficiente de correlación

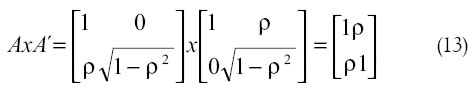

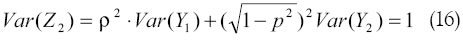

Obsérvese que:

lo que corresponde a la descomposición de Cholesky.

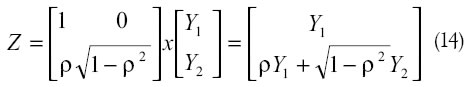

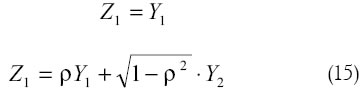

Si se considera el vector Y, 2x1 que contiene dos variables aleatorias normales estandarizadas e independientes, Y1 y Y2, los elementos del vector Z serán:

deduciéndose que:

Puesto que Y1, Y2 y Z1 tienen como varianza la unidad y Y1 y Y2 son independientes, resulta

y mediante la transformación Z = A.Y se generan variables aleatorias normales, estandarizadas e independientes con el factor de correlación ρ.

Papageorgiou y Paskov (1999) consideran que los mejores métodos para estimar el riesgo de mercado son la simulación histórica y la simulación Montecarlo; los dos similares, sólo que en el primero se usan cambios históricos en los precios en lugar de cambios simulados basados en un modelo estocástico.

La ventaja principal del método de simulación Montecarlo, por encima de la simulación histórica, es que ofrece la oportunidad de probar muchos más escenarios de potenciales cambios para las variables financieras. También permite al usuario identificar la sensibilidad del VeR a los cambios en la composición del portafolio o a cambios en los valores de los parámetros estadísticos que se usaron en la simulación (Picoult, 1999).

Jorion (2000:253) considera al método Montecarlo como el más poderoso para medir el riesgo de mercado, en el cual es posible incluir el riesgo de precios no lineales y el riesgo de volatilidades. Así, se pueden incorporar las variaciones de la volatilidad en el tiempo, la existencia de colas de distribuciones más altas de lo normal (fat tails) y escenarios extremos.

El procedimiento es bastante directo si el portafolio consta de un activo. Sin embargo, si la cartera de inversiones está compuesta por n activos, entonces se debe simular una secuencia de 5.000 a 10.000 realizaciones para cada uno de esos n activos (Jonson, 2000). Por esto, el mayor inconveniente del método es su alto costo de implementación en términos de la infraestructura de sistemas, además de requerir personal muy cualificado.

Otra debilidad de este procedimiento es que se basa en un modelo estocástico para generar el precio de los activos que componen el portafolio, así como en modelos de valoración para activos complejos como opciones o títulos hipotecarios. "Por tanto, existe un cierto riesgo de modelización y, para comprobar si los resultados son fiables con respecto a cambios en los modelos, los datos obtenidos de la simulación deberían complementarse con algún tipo de análisis de sensibilidad" (Martin et ál., 2000:62).

En general, este método es el más completo para la medición del riesgo de mercado, y es particularmente útil cuando se pretende calcular el riesgo de productos derivados, como futuros, opciones y swaps.

3.3 Método de simulación histórica

Esta técnica consiste en considerar que cualquier escenario pasado podría ser un escenario futuro; por tanto, tomando la serie histórica de precios de un portafolio para construir una serie de tiempo de precios o rendimientos simulados o hipotéticos, se obtendría un vector de pérdidas y ganancias simuladas sobre el portafolio actual. A partir de estos valores finales se podría determinar el percentil asociado al intervalo de confianza deseado y hallar el VeR de un conjunto de activos.

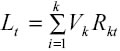

Para formalizar el concepto anterior se puede utilizar la siguiente notación (Campos, 2002:11):  donde Lt es la serie de cambios en el valor de un activo financiero (ki), los cuales se suman en cada momento del tiempo replicando la serie de rendimientos históricos Rt[10], ordenados de menor a mayor. De esta manera se puede hallar la Lt mínima que corresponde al VeR del activo, utilizando un nivel de confianza c (95% o 99%, según sea el caso).

donde Lt es la serie de cambios en el valor de un activo financiero (ki), los cuales se suman en cada momento del tiempo replicando la serie de rendimientos históricos Rt[10], ordenados de menor a mayor. De esta manera se puede hallar la Lt mínima que corresponde al VeR del activo, utilizando un nivel de confianza c (95% o 99%, según sea el caso).

En términos sencillos,

el método de simulación histórica permite determinar la máxima pérdida a la que podría verse sometida la cartera, en caso que se repitiera el escenario más desfavorable que hubiera tenido lugar en la historia de datos considerada. Por tanto, esta será la primera medida de stress testing que se estaría asignando a la cartera analizada (Soler et ál., 1999:255).

De acuerdo con Makarov (1999), no hay actualmente una teoría general que ayude a resolver el problema de prever el riesgo, excepto la función de distribución empírica (valoración global), que arroja ciertos hechos útiles sobre la naturaleza de los rendimientos históricos. Uno de los aspectos más importantes que destaca es que normalmente la volatilidad del mercado es relativamente estable dentro de un horizonte corto de tiempo y volátil en el largo plazo; su afirmación se apoya en los supuestos del modelo de simulación histórica:

- La volatilidad del mercado en el futuro inmediato es esencialmente igual que en el reciente pasado.

- Lo más probable es que distribuciones pasadas de cambios en los factores de riesgo del mercado mantendrán su forma en el futuro cercano.

- Las distribuciones históricas pueden usarse como predictoras de la distribución de probabilidad en el futuro.

Además, los acercamientos mediante este enfoque no trabajan con los supuestos de normalidad e independencia entre la serie de datos históricos, razón por la cual se usan periodos de observación más largos. De este modo, no es necesario recurrir a la medición de desviaciones estándar, medias y correlaciones; de alguna forma, esta metodología supone que dichos comportamientos ya están incorporados en los datos históricos, evitando así cualquier riesgo de modelo. "Por ello la simulación histórica puede incorporar 'colas anchas', asimetría y correlaciones dinámicas (correlaciones que son función de la magnitud de las variaciones de los precios de mercado)" (Knop et ál., 2004:96); también puede utilizarse en todo tipo de instrumentos, lineales y no lineales. Abken (2000) concibe este enfoque como una alternativa útil para la medición del VeR, pero recomienda verificar periódicamente los resultados con otros métodos.

De otra parte, en el trabajo de Torres y Escobar (2002:97), análisis efectuado mediante simulación histórica para una serie de bonos ordinarios emitidos por un banco comercial, este método demostró ventajas en comparación al modelo paramétrico, puesto que los resultados fueron más consistentes con la realidad; destacan además su fácil interpretación y aplicabilidad.

La aplicación de este planteamiento implica la elección de un periodo histórico que se considere representativo del nivel de riesgo actual. Generalmente este periodo oscila entre 250 y 500 días[11]. Gómez (2003:106), destaca que las observaciones antiguas pueden no ser muy relevantes en el momento actual, y si se tienen pocas, se pierde precisión en la estimación del VeR. Señala que de acuerdo con el Comité de Basilea, en la aplicación del modelo de simulación histórica se deben tener observaciones de por lo menos un año de negociación.

En la investigación de Hendricks (1996), utilizando un periodo de 125 días y mediante el modelo de simulación histórica, los resultados obtenidos a la hora de hallar el VeR fueron menos confiables que la estimación que se produjo cuando se utilizaron 1.250 días. De manera similar, en el trabajo de Gento se puede observar que cuanto mayor es el periodo de observación, mayor es la tendencia del VeR a permanecer constante durante largos periodos de tiempo, y que cuanto menor es dicho periodo, más bruscos pueden ser los cambios (75 y 250 días de observación). Esto se debe a que la distribución incondicional de cambios en el valor del portafolio es relativamente estable, y estimaciones exactas de percentiles extremos requieren el uso de periodos largos. Esto puede ocurrir porque los horizontes más largos proporcionan estimaciones buenas en la cola de la distribución.

Los periodos de observación más cortos tienden a proporcionar medidas de correlación y de valor en riesgo más altas entre los resultados. Esta relación inversa se apoya sobre la base de que la conducta del mercado cambia con el tiempo y se acentúa con la información reciente. Hendricks (1996) revela las diferencias, a veces sustanciales, entre los enfoques de valor en riesgo para un mismo portafolio en una misma fecha. Usando periodos de observación más largos o los recientes datos con un peso mayor, se tienden a producir los resultados más constantes que aquellos que usan periodos cortos.

Dowd (1999) afirma que mientras el trabajo empírico de Hendricks sugiere que el acercamiento de la simulación histórica requiere por lo menos 5 años (1.250 días) de observaciones diarias para producir una estimación confiable del VeR, el trabajo de Kupiec considera que ni siquiera 10 años de observaciones diarias pueden ser bastante para hacer una estimación suficientemente exacta con el modelo de simulación histórica.

Lo cierto es que

no existen indicadores estadísticos que permitan determinar de manera óptima cuántas observaciones se deben incluir a priori en la estimación del VeR. Mientras mayor es el intervalo elegido, en principio mayor es la calidad de la estimación; no obstante, existe el riesgo de incorporar datos que impidan capturar los cambios estructurales en los mercados (Rosillo y Martínez, 2004:248).

Como inconvenientes cabría destacar la utilización de un solo patrón muestral. El supuesto es que el pasado representa acertadamente el futuro inmediato. El método de simulación histórica omitirá situaciones con volatilidad temporalmente elevada (Jorion, 2000:219). En esta misma línea, Gento (s. f.) afirma que:

En el enfoque de simulación histórica no existe la posibilidad de incorporar situaciones que pueden ocurrir en el futuro y que no vienen reflejadas en el conjunto de datos históricos. Por ejemplo, la posibilidad de una devaluación de la moneda local. Ello es debido a que el enfoque de simulación histórica se enfrenta a los riesgos tal y como han sido reflejados a través del periodo de observación histórica.

Para Picoult (1999), algunas de las críticas relacionadas con este método son: "1) la asunción que el pasado representa el futuro inmediato, es decir, se asume que la distribución es estacionaria; 2) la alta sensibilidad de los resultados con respecto a la longitud del horizonte de tiempo; y 3) los problemas de obtener datos históricos consistentes".

Por otro lado, en virtud de que no se cumplen las condiciones de normalidad y de independencia de los residuales, no se puede utilizar la raíz cuadrada del tiempo para escalar la estimación del VeR a diferentes horizontes de inversión (Rosillo y Martínez, 2004:247).

Este enfoque también está sujeto a las mismas críticas que la estimación con promedios móviles. El método fija la misma ponderación en todas las observaciones contenidas en la muestra, incluyendo los puntos de datos antiguos. La medida de riesgo puede cambiar significativamente después que una observación antigua ha sido desechada de la muestra (Jorion, 2000:219).

Por último, cabe mencionar que los cálculos se vuelven complejos para portafolios grandes y muy estructurados, y al igual que el método delta, la simulación histórica puede quedarse corta en la predicción de valores extremos.

4. Caso práctico

Una parte del portafolio de Infimanizales, a 31 de diciembre de 2004, está compuesto por un paquete de bonos emitidos en el exterior con un valor de mercado de $24.336.995.098. Para estos títulos, la tasa de descuento es la tasa básica del Tesoro estadounidense (BTEU). El VeR será calculado mediante el método de simulación Montecarlo, a 10 días y con un nivel de confianza del 95%[12].

4.1 Consideraciones en la elección del modelo de VeR

Para la elección del modelo por utilizar se tuvieron en cuenta las siguientes consideraciones: la metodología estándar de la SFC supone la utilización de variaciones máximas de los factores de riesgo a los que están expuesto el portafolio y la matriz de correlaciones; a pesar de que su implementación es sencilla, la BTEU no está dentro de los cálculos publicados por esta entidad, razón por la cual es necesario estimar la desviación estándar de estas tasas; sin embargo existen diferentes métodos para estimar la volatilidad de la serie de rendimientos, todo depende de los supuestos que se hagan de la distribución de probabilidad de estos. Si los rendimientos se distribuyen normalmente (lo cual difícilmente se ve cumplido en este tipo de series financieras), se estima la volatilidad no condicional; de lo contrario, se procede a utilizar los métodos de volatilidad condicional que requieren conocimientos no sólo en la utilización de software especializado, sino también de personal calificado, convirtiéndose ello en un obstáculo para la utilización de este recurso, ya que de no contar con el personal idóneo para esta tarea, esto implicaría un aumento de costos en la aplicación del modelo.

La figura 3 que se ilustra a continuación representa el comportamiento de la serie de rendimientos de los bonos del Tesoro estadounidense. Contrastados con la distribución normal se puede observar que la serie de rendimientos no se ajusta a tal distribución; en ambos casos, tanto la tasa a seis meses, como la de dos años, tienden a concentrarse excesivamente en las colas de la distribución (colas gruesas), cuando precisamente el VeR pretende capturar el comportamiento del rendimiento del portafolio en la cola izquierda. Como se anotó anteriormente, con colas gruesas, un modelo basado en la aproximación normal subestima la proporción de datos extremos, y por tanto, el verdadero valor del riesgo.

Por lo anterior, se estimó el VeR utilizando el enfoque de simulación Montecarlo, el cual también representa una ventaja sobre el método de simulación histórica.

Además, las condiciones en las que operan los Infis (institutos de fomento y desarrollo territorial) no requieren el desarrollo de modelos complejos, pues su portafolio no es muy diversificado, y por ende, son pocas las fuentes de variabilidad a que está expuesta.

4.2 Cálculo del VeR por el método de simulación Montecarlo

En la utilización de este método, se desarrollan los siguientes pasos:

- Generación de escenarios, mediante la utilización de las correspondientes estimaciones de volatilidades y correlaciones para los activos de la cartera y suponiendo modelos de distribución de precios lognormales (según el modelo de comportamiento de precios, estos siguen una distribución de probabilidad log-normal, o lo que es lo mismo, el

, se comporta como una distribución normal).

, se comporta como una distribución normal). - Valoración de la cartera para cada escenario de precios.

- Presentación de los resultados como distribución de probabilidades de las pérdidas y ganancias de la cartera o como una medida específica del riesgo (VeR).

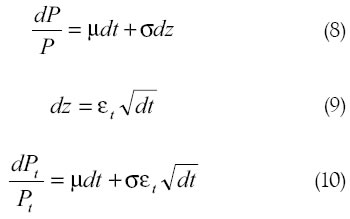

Es preciso señalar que los títulos del exterior están expuestos al riesgo de tasa de interés (BTEU) y al riesgo de tipo de cambio, de tal manera, que en el cálculo del VeR es necesario duplicar la posición de estos títulos. Por este motivo, se requiere modelizar el precio de dos activos, 1 y 2, respectivamente, con volatilidades diarias σ1 y σ2 y factor de correlación ρ, acudiendo a las siguientes ecuaciones:

y repitiendo el proceso, por ejemplo, 5.000 veces.

En la tabla 1 aparece la disposición de los cálculos realizados en la estimación del VeR para el 31 de diciembre de 2004, así como los datos necesarios sobre tipos de interés de la BTEU, de la TRM, volatilidades del tipo de cambio, el precio del bono y la correlación entre ambas variables.

El valor inicial de la cartera fue suministrado por Infimanizales, donde se utiliza un software financiero para la valoración de sus inversiones. Para los demás cálculos se empleó la hoja electrónica Excel, pues las fuentes de variabilidad de la cartera permiten fácilmente la implementación del método utilizado.

Para iniciar el método de simulación Montecarlo basta generar parejas de números aleatorios Y1 y Y2, en nuestro caso hasta 5.000 escenarios, que luego se convierten en las columnas Zfx y Zb, donde los números aleatorios mantienen una correlación de -0,8 y donde se mantiene Y1= Zfx.

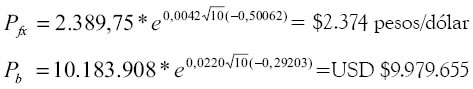

En la construcción de las series de tipos de cambio y de precios del bono se acudió a la utilización de las ecuaciones presentadas para la primera fila de datos:

Como el cálculo del VeR está utilizando un nivel de confianza del 95%, y el tamaño de la muestra es de 5.000 observaciones, el número crítico de corte de las series de rendimientos es igual a (1 - 0.95) *5.000 = 250.

Posteriormente se ordenan las pérdidas o ganancias históricas del portafolio, y se escoge como valor crítico para el VeR el que aparezca en la posición 250 si se ordenaron estas de menor a mayor, o en la 4.750 si se ordenaron de mayor a menor.

El método de simulación Montecarlo permite concluir, con un nivel de confiabilidad del 95%, que el VeR a 10 días de la cartera de bonos emitidos en el exterior de propiedad de Infimanizales asciende a $2.202.903.959, lo que equivale a un 9,1% de su valor total. Esto significa que la pérdida máxima esperada en un horizonte de diez días será de $2.202.903.959.

5. Conclusiones

Se pudo verificar que ningún sistema de medida del VeR es perfecto, y que no otorgan certidumbre respecto a las pérdidas que se podrían presentar en una inversión, sino una expectativa de resultados basada en la estadística y en algunos supuestos de los modelos o parámetros que se utilizan para su cálculo. Sin embargo, estas limitaciones no implican que el VeR no sea una herramienta útil en la gestión del riesgo: son precisamente estas limitaciones las que indican hasta qué punto se pueden usar; además, existen varias medidas que están disponibles y que se pueden combinar para obtener una medida del riesgo de mercado.

El uso de las metodologías para medir el riesgo tiene diversas utilidades, entre ellas el que pueden ser usadas para informar a la alta dirección de la tendencia del riesgo en inversiones realizadas; también pueden ser utilizadas por cualquier agente interesado en la gestión activa del riesgo de mercado, por estar su portafolio sometido a él. Por tanto, los usuarios pueden ser desde instituciones financieras, reguladoras con ánimo de supervisión, hasta cualquier empresa de carácter no específicamente financiero. El valor en riesgo comunica sobre determinados tipos de riesgos financieros a las entidades y a sus grupos de interés.

El artículo pretende resaltar la importancia que el VeR está desempeñando en el manejo del riesgo de mercado; además tiene un alto componente divulgativo de los enfoques presentados, siendo este uno de sus objetivos.

Dado que el VeR no recoge muchas otras variables de riesgo (riesgo político, riesgo de liquidez, riesgo legal, riesgo del emisor y otros), se hace prácticamente imprescindible completar la información proporcionada por el VeR con técnicas de evaluación de los modelos (Back Testing) y mediante técnicas de simulación en situaciones extremas (Stress Testing), así como con la implantación de procedimientos y controles apropiados en la gestión del riesgo de mercado.

No se puede esperar que estas herramientas den una solución definitiva al problema que representa el riesgo de mercado, pero sí se deben considerar como un instrumento de medición que permite identificar y tomar posiciones ante dichos riesgos.

Pie de página

[**] Este artículo está basado en un resumen de la tesis Metodologías de Medición del Riesgo de Mercado en Instituciones de Fomento y Desarrollo Territorial presentada por el autor a la Universidad Nacional de Colombia, sede Manizales, para la obtención del título de magíster en Administración.

[1] La sensibilidad establece la relación entre los cambios en el valor del instrumento con un factor o índice relacionado, por ejemplo, la beta en el caso de las acciones, la duración de los títulos de renta fija o la delta de las opciones (Beltrán y Perilla, 2002).

[2] Las medidas de valor en riesgo se expresan como percentiles que corresponden a un nivel de confianza deseado. Por ejemplo, una estimación de riesgo con un nivel de confianza del 99% indica que la pérdida máxima esperada de un portafolio sólo será excedida en 1% del tiempo. En la práctica normalmente las estimaciones se calculan con niveles de confianza entre el 95% y el 99%.

[3] Un factor de riesgo es una variable del mercado con características particulares cuya variación genera un cambio en el valor de un instrumento financiero. La Superintendencia Bancaria a través de la Circular 042 define los factores de riesgo, los cuales son clasificados en cuatro categorías generales: tasa de interés (en moneda legal, moneda extranjera y en operaciones pactadas en UVR), tasa de cambio, valor de la UVR y precio de las acciones.

[4] Para las instituciones financieras en Colombia, los valores en riesgo deberán ser estimados utilizando un intervalo de confianza del 98% y un periodo de tenencia o de negociación de 10 días para el libro de tesorería, de acuerdo con la normatividad emitida por la SFC, aunque se pueden utilizar otros periodos más largos, como trimestres e incluso años. El valor de K(α) en una distribución normal estándar para un nivel de confianza del 98% es K = 2,05.

[5] La covarianza es una medida de la forma en que dos variables juntas se mueven linealmente. Si dos variables son independientes, su covarianza es igual a cero (Jorion, 2000).

[6] Un factor de riesgo es una variable del mercado con características particulares cuya variación genera un cambio en el valor de un instrumento financiero. La SFC a través de la Circular 042 define los factores de riesgo, los cuales son clasificados en cuatro categorías generales: tasa de interés (en moneda legal, moneda extranjera y en operaciones pactadas en UVR), tasa de cambio, valor de la UVR y precio de las acciones.

[7] Mayor densidad probabilística en los extremos de la distribución, lo que implica una alta curtosis. La curtosis de una distribución normal es 3, pero para la distribución de las series financieras se observa una mayor curtosis. Entre las técnicas desarrolladas para probar que una serie de retornos sigue una distribución normal está el estadístico Jarque Bera (Campos, 2002).

[8] La teoría de valores extremos proporciona una metodología que se puede usar para hacer las inferencias estadísticas en las colas de la distribución.

[9] Movimiento browniano en el sentido de que su varianza decrece continuamente con el intervalo de tiempo, V(dz) = dt. Esto descarta los procesos con saltos repentinos. El proceso es geométrico porque todos los parámetros son escalados por el precio actual Pt (Jorion, 2000).

[10] Si el período histórico utilizado es de 100 días, se obtendrán 100 posibles valores finales de la cartera, y por tanto 100 posibles valores de los beneficios y pérdidas de la cartera. El VeR con un nivel de confianza del 95% será simplemente el quinto peor resultado de la distribución de los beneficios y pérdidas observados.

[11] Cada día el VeR estimado sería actualizado usando los datos más recientes (por ejemplo, 250 o 500 datos), es decir que los valores de los factores de riesgo del primer día se eliminan, y de forma similar en los días siguientes (De Lara, 2002:67).

[12] Para efectos de la gestión de riesgos, el horizonte recomendado es un día. Pero esto dependerá también de la liquidez del mercado, el cual incide sobre la capacidad de deshacerse de una posición.

Referencias bibliográficas

Abken, P. (2000). Scenario Simulation Evaluation of Value at Risk by Scenario Simulation. Statistical Journal of Derivatives, 7(4), 12. Extraído el 10 de octubre de 2004 de la base de datos InfoTrac Web: General BusinessFile Internat'l. [ Links ]

Beltrán, F. & Perilla, A. (2002). El concepto de VaR y los métodos de valoración. En Métodos de determinación del valor en riesgo y su aplicación al sistema bancario colombiano (pp. 5-31). Bogotá D.C.: Girafa-Universidad de los Andes. [ Links ]

Campos, A. (2002). El VeR: herramienta para la medición de riesgos de mercado. En Apuntes de Banca y Finanzas. Bogotá, D. C.: Asobancaria, 4. [ Links ]

Cardozo, P. (2004). Valor en riesgo de los activos financieros colombianos aplicando la teoría de valor extremo. Tesis de Maestría en Economía. Universidad de los Andes, Bogotá D.C. [ Links ]

De Lara, A. (2002). Medición y control de riesgos financieros. México: Limusa. [ Links ]

Dowd, K. (1999). A value at risk approach to riskreturn analysis. Journal of Portfolio Management, 25(4). Extraído el 10 de noviembre de 2004 de la base de datos InfoTrac Web: General BusinessFile Internat'l. [ Links ]

Gento, P. (2001). Comparación entre métodos alternativos para la estimación del valor en riesgo. Documentos de Trabajo, Serie 1, Universidad de Castilla La Mancha. Facultad de Ciencias Económicas y Empresariales. [ Links ]

Glasserman, P. (2000). The quest for precision through Value-at-Risk. The Financial Times (p. 6). Extraído el 10 de noviembre de 2004 de la base de datos InfoTrac Web: General BusinessFile Internat'l. [ Links ]

Gómez, A. (2003). Administración del riesgo de tasa de interés: un análisis del proceso. Tesis de pregrado no publicada, Universidad Nacional de Colombia, Facultad de Minas, Medellín. [ Links ]

Hendricks, D. (1996). Evaluation of Value-at-Risk Models Using Historical Data (methods for estimating market risk). Federal Reserve Bank of New York Economic Policy Review, 2(1), 39. Extraído el 11 de octubre de 2004 de la base de datos InfoTrac Web: General BusinessFile Internat'l. [ Links ]

Johnson, C. (2000). Métodos de evaluación del riesgo para portafolios de inversión. Banco Central de Chile, Documentos de trabajo. Extraído el 1 de diciembre de 2004 desde http://www.bcentral.cl/Estudios/DTBC/doctrab.htm [ Links ]

Jorion, P. (2000). Valor en riesgo: el nuevo paradigma para el control de riesgos con derivados. México: Limusa. [ Links ]

Knop, R., Ordovás, R. & Vidal, J. (2004). Medición de riesgo de mercado y de crédito. Barcelona: Ariel. [ Links ]

Makarov, V. (1999). Value-at-risk: historical simulation. The Journal of Lending & Credit Risk Management, 81(7). Extraído el 11 de octubre de 2004 de la base de datos Info- Trac Web: General BusinessFile Internat'l. [ Links ]

Martin, J., Oliver, M. & De La Torre, A. (2000). Riesgo de mercado y de crédito: Un enfoque analítico. Sevilla: Atril. [ Links ]

Neftci, S. N. (2000). Value at Risk Calculations, Extreme Events, and Tail Estimation. Journal of Derivatives, 7(3), 23. Extraído el 10 noviembre de 2004 de la base de datos InfoTrac Web: General BusinessFile Internat'l. [ Links ]

Papageorgiou, A. & Paskov, S. (1999). Deterministic simulation for risk management. Journal of Portfolio Management, 122(6). Extraído el 10 noviembre de 2004 de la base de datos InfoTrac Web: General BusinessFile Internat'l. [ Links ]

Picoult, E. (1999, abril). Calculating VAR with Monte Carlo simulation (value at risk measures in financial services management). The Journal of Lending & Credit Risk Management, 81(8)). Extraído el 10 noviembre de 2004 de la base de datos InfoTrac Web: General BusinessFile Internat'l. [ Links ]

Rosillo, J. & Martínez, C. (2004). Modelos de evaluación de riesgo en decisiones financieras. Bogotá: Universidad Externado de Colombia. [ Links ]

Simons, K. (2000). The use of value at risk by institutional investors. New England Economic Review, 21(10). Extraído el 10 noviembre de 2004 de la base de datos InfoTrac Web: General BusinessFile Internat'l. [ Links ]

Soler, J., Staking, K., Ayuso, A., Beato, P., Botín, E., Escrig, M. & Falero, B. (1999). Gestión de riesgos financieros: un enfoque práctico para los países latinoamericanos. Madrid: Banco Interamericano de Desarrollo, Grupo Santander. [ Links ]

Torres, W. & Escobar, M. (2002). Análisis de valores de renta fija: un enfoque al modelo de valor de riesgo. Tesis de pregrado no publicada, Universidad Nacional de Colombia, Facultad de Minas, Medellín. [ Links ]