INTRODUCCIÓN

El papel de los inversionistas institucionales (fondos de pensiones, de cobertura de riesgo, fondos mutuos de inversión, bancos comerciales y compañías de seguros) ha sido objeto de intenso estudio en la literatura financiera y económica. Hoy se sabe que estos inversionistas están relacionados con la explicación de diferentes hechos estilizados de las series de tiempo financieras, relacionados con los precios, retornos, volúmenes de negociación y capitalización bursátil, en diferentes mercados y en horizontes de tiempo heterogéneos.

Para el caso colombiano se ha identificado que los inversionistas institucionales están relacionados con importantes dinámicas del mercado, tanto desde el lado de la oferta como desde el lado de la demanda. Por una parte, estos inversionistas parecen estar asociados con el buen desempeño relativo del mercado de acciones en épocas recientes, en términos de capitalización de mercado y liquidez, según el estudio de Uribe, Mosquera y Restrepo (2013). También se han identificado importantes fuentes de vulnerabilidad del mercado de acciones colombiano, en relación con la aparición de choques extremos, en mayor grado, debido a la presencia de conglomerados económicos que capturan porciones significativas de las operaciones del mercado, siguiendo a Uribe y Fernández (2014).

A pesar de lo anterior, la medición de la relevancia de los inversionistas institucionales, dentro del mercado de acciones colombiano, ha sido un punto ausente de la agenda académica nacional. Este documento busca llenar este faltante, mediante la construcción de un modelo empírico de redes sociales. Los objetivos de este estudio apuntan a clarificar el grado de centralidad de los inversionistas institucionales en el mercado colombiano, así como a identificar mecanismos ocultos que generen vulnerabilidad para el sistema, los cuales podrían aparecer después de enfrentar la quiebra de una o más entidades centrales en el mismo.

Existen importantes precedentes en la literatura económica, en autores como Gompers y Metrick (2001), Cohen, Gompers y Vuolteenaho (2002), Dennis y Strickland (2002), Hvidkjaer (2006) o Brunnermeier y Nagel (2004), que vinculan a los inversionistas institucionales con la determinación del precio de los activos financieros; otros más, con problemas de suministro de liquidez y con el riesgo de mercado, como es el caso de Gabaix et al. (2006).

Este estudio emplea un análisis de la topología de la red que describe el mercado de acciones en Colombia. El análisis propuesto se basa en la construcción de matrices de participación accionaria cruzada y redes, así como de estadísticos de centralidad y conectividad de la red. También involucra análisis de simulación que toman la red empírica construida como punto de partida. Esta metodología permite identificar mecanismos de transmisión en el sistema, que de otra forma podrían pasar desapercibidos.

Los resultados del estudio, tanto los referentes a la caracterización de la red y la identificación de las entidades con mayores nodos de entrada y salida del sistema, como los ejercicios de simulación desarrollados, resaltan la importancia de los fondos de pensiones como agentes de evidente importancia sistémica para el mercado accionario colombiano. Una eventual falla en la operación de alguna de estas entidades implicaría un choque para el mercado de elevada magnitud, contra el cual sería virtualmente imposible cubrirse en el mercado local, lo cual pondría en juego la estabilidad del sistema como un todo.

Este este documento se organiza así: en la segunda parte se presenta un breve recuento teórico del problema de estudio. En la tercera se expone la metodología utilizada; en la cuarta se presentan los principales resultados. Las conclusiones, junto con algunas recomendaciones de política y posibles líneas de investigación futura se presentan en la última sección.

1. REVISIÓN DE ASPECTOS TEÓRICOS: INVERSIONISTAS INSTITUCIONALES Y SU PAPEL EN EL MERCADO ACCIONARIO

Como bien lo hacen Gompers y Metrick (2001), ya está documentado que los inversionistas institucionales tienen especial relevancia al explicar la dinámica de baja frecuencia de los precios de los activos financieros, en particular de las acciones. De paso, autores como Lakonishok, Shleifer y Vishny (1992), Choe, Kho y Stulz, (1999), Cohen, Gompers y Vuolteenaho (2002), Dennis y Strickland (2002) y Hvidkjaer (2006), también relacionan a este tipo de inversionistas, con las explicaciones de los fenómenos de momentum que se han encontrado en distintos mercados financieros, debido a las estrategias de feedback trading que suelen emplear y que consisten en tomar posiciones largas, en los activos con rentabilidades positivas en el período anterior, y posiciones cortas, en los activos que registraron rentabilidad negativa. De otro lado, Brunnermeier y Nagel (2004) también aportan evidencia sobre su relación con la aparición de burbujas especulativas en los precios de los activos, así como con los colapsos que suelen sucederlas; Campbell, Ramadorai y Schwartz, (2009) exponen sobre problemas derivados de consideraciones relacionadas con la provisión de liquidez en el mercado y con incrementos en los niveles de volatilidad y de correlaciones cruzadas entre activos pertenecientes a índices de mercado, desde una perspectiva empírica, como lo hacen Harris y Gurel (1986), Shleifer (1986), Chen, Noronha y Singal (2004), o como Basak y Pavlova (2013) que lo abordan desde lo teórico.

Para autores como Sias (1996), Dennis y Strickland (2002), Gabaix et al. (2006) también los inversionistas institucionales parecen responsables, en gran medida, de la explicación de volatilidades excesivamente altas en los precios de las acciones, así como de picos en los precios y volúmenes de transacción en el mercado. No obstante, la evidencia al respecto no es conclusiva ya que algunos estudios como los de Bohl, Brzeszczynski y Wilfling (2009) y Thomas, Spartaro y Mathew (2014) encuentran que, en algunos escenarios, los inversionistas institucionales pueden actuar como moderadores de la volatilidad del mercado, contribuyendo con estrategias de inversión más informadas que las de los inversionistas no institucionales.

Por otra parte, los inversionistas institucionales juegan un papel central en la configuración de los mercados de acciones menos desarrollados. Según Niggemann y Rocholl (2010) y Chan-Lau (2005) existe evidencia de que en este caso los fondos de pensiones impulsan el crecimiento del mercado, contribuyendo con un incremento sostenido de la liquidez mientras Schmidt-Hebbel (1999), Davis y Hu (2005) exponen que en algunas ocasiones contribuyen, pero con un incremento del ahorro nacional.

En el caso colombiano, Uribe, Mosquera y Restrepo (2013) han identificado que los inversionistas institucionales están relacionados con el buen desempeño relativo del mercado de acciones en términos de capitalización de mercado y liquidez. A su vez, Uribe y Fernández (2014) muestran que estos inversionistas son importantes fuentes de vulnerabilidad del mercado accionario, relacionándolos con la aparición de choques extremos, en mayor grado, debido a la presencia de conglomerados económicos que dentro de su operación cuentan con administradoras de valores y fondos de pensión que capturan porciones significativas de las operaciones del mercado.

A pesar de lo anterior y que según los balances registrados en la página de la Superintendencia Financiera de Colombia1, los activos de los cinco fondos de pensiones más grandes en Colombia han presentado un incremento significativo en años recientes, en términos del PIB nacional, y han pasado de aproximadamente un 50% en 2006, a más del 90% en 2014, la academia nacional poca atención ha prestado a la medición de la centralidad de los inversionistas institucionales.

Así, en este documento se intenta medir tal centralidad mediante la construcción de un modelo empírico teniendo en cuenta la teoría de las redes sociales y la teoría de los grafos. A su vez, el modelo está basado en matrices de propiedad accionaria, directa e indirecta, lo que permite analizar la topología de la red, es decir, analizar los grados de completitud e interconectividad de la red para luego, mediante simulaciones de desaparición de nodos, dimensionar la importancia de los inversionistas institucionales (fondos de pensiones, bancos comerciales) dentro de la estructura de la red. Gracias a esta metodología, también se identifican mecanismos ocultos de vulnerabilidad en el sistema, que podrían aparecer después de enfrentar la quiebra de una o más entidades centrales para el mismo.

El presente documento, además de estar relacionado con los planteamientos dados sobre el papel de los inversionistas institucionales en el mercado de títulos valores, también puede ser visto como un paso más en la búsqueda de una metodología adecuada para la identificación de instituciones de importancia sistémica. Tales instituciones requieren, por su naturaleza, consideraciones especiales en términos de regulación y solvencia, en momentos de estrés financiero, debido a las consecuencias que su mal funcionamiento pudiera acarrear sobre el mercado como un todo. En este aspecto la literatura internacional ha avanzado ampliamente en épocas recientes [ver por ejemplo los estudios de Acharya et al. (2010) y Adrian y Brunnermeier (2014)], también con algunos avances en el ámbito nacional, mayoritariamente de investigadores del Banco de la República (ver Cabrera, Melo y Parra (2014), Cabrera, Corredor y Quicazan (2012), Machado et al. (2011) y Cepeda (2008).

Por otro lado, desde el enfoque del análisis de redes, León y Pérez (2013) evalúan la importancia de la infraestructura del sistema financiero para el mercado colombiano, a partir de la estimación de dos medidas de centralidad: authority centrality y hub centrality, cuyos resultados permiten identificar la intensidad de la supervisión y regulación del mercado. Pérez, León y Mariño (2015) realizan una caracterización del mercado cambiario a partir de las principales medidas de centralidad: centralidad de grado, centralidad de grado ponderada, centralidad de eigenvector y centralidad de autoridad y distribución, y encuentran que el mercado cambiario puede ser catalogado como una red de estructura jerárquica donde un grupo pequeño (amplio) de intermediarios posee una amplia (reducida) proporción del número de transacciones. Por último, León, Machado y Sarmiento (2014) modelan la asignación de liquidez del Banco Central colombiano entre los participantes del mercado interbancario, y encuentran que el mercado de fondos interbancarios presenta una estructura de red no homogénea y jerárquica, y confirman que la probabilidad de ser un súper-spreaders está condicionada por el tamaño de las instituciones financieras.

2. METODOLOGÍA: MATRICES DE PARTICIPACIÓN ACCIONARIA Y ESTRUCTURA DE REDES

En la primera parte de la metodología empleada se explica cómo construir una matriz de participaciones directas e indirectas, que modele de forma completa la estructura de control cruzada dentro de las firmas que pertenecen al mercado de acciones colombiano (o incluso algunas entidades por fuera de este). En la segunda parte se construye una red estática con la información que proviene del primer punto. La construcción de la red estática se prefiere en este caso sobre una alternativa dinámica, de mayor complejidad, puesto que las matrices de participación, tal y como se explica más adelante, ya recogen, por definición, la dinámica del sistema. No obstante, algunos ejercicios futuros podrían incluir la construcción de redes dinámicas, con el fin de analizar propuestas que quedan por fuera del alcance del presente estudio, sobre las que se discutirá en las conclusiones.

2.1. Matrices de participación

El estudio sobre el control o la propiedad última de una firma empieza con la pregunta fundamental sobre quién posee realmente una firma: el inversionista que mantiene la mayoría de las participaciones directas en esta o el inversionista que la controla a través de las cadenas de participaciones y derechos a votos indirectos. Siguiendo a Grossman y Hart (1986) se ha identificado a los propietarios de la firma como aquellos que la controlan directa o indirectamente, alineándose entonces con la segunda opción.

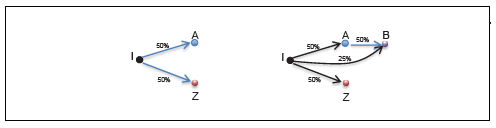

Las matrices de control que emergen de esta discusión sirven para caracterizar la estructura de participaciones cruzadas directas e indirectas en el mercado colombiano. Para explicar de forma intuitiva en qué consisten tales matrices de propiedad accionaria, considérese el caso de un accionista que tiene participación en dos empresas A y Z. Supóngase que este inversionista posee el 50% de cada empresa. Desde el punto de vista de la participación directa (también conocida como la perspectiva del flujo de caja), este accionista recibirá el 50% de las ganancias de cada empresa. Si en un escenario hipotético la empresa A incrementara sus beneficios en X pesos, los beneficios del accionista se incrementarían, debido a su control directo sobre tal firma, en exactamente 0.5 * X pesos.

No obstante, el punto de vista del flujo de caja puede resultar incompleto a la hora de caracterizar la estructura de propiedad real en un mercado. Es así como existe una corriente de la literatura que busca caracterizar el control accionario último (por medio de votos) y para la cual no solo es relevante la participación directa del accionista sino que será necesario incluir el control indirecto que el mismo ejerce sobre la empresa B, dada su participación en la misma a través de la empresa A. Es decir, el accionista controla el 50% de B de forma directa, y al menos el 25% de forma indirecta (ver gráfico 1). Por supuesto, el análisis se podría llevar un paso más lejos para incluir la participación que aparecería después de realizar una iteración más, para tener en consideración el control que el accionista ejerce en la empresa A, a través de su participación en la empresa B, y así sucesivamente. Es en esta segunda corriente de la literatura donde se apoya la primera parte de la metodología de este estudio. Para una revisión más detallada del tema se recomienda el estudio de Glattfelder (2013) y una aplicación para el caso colombiano en Gutiérrez, Pombo y Taborda (2008).

La metodología aquí expuesta se basa en el hecho de que la iteración, a través de multiplicaciones sucesivas, de las matrices de participación accionaria directa, por fuerza, converge a una matriz límite. Esta matriz límite estará compuesta por entradas que representan el control accionario último de cada empresa sobre las demás, después de tener en cuenta toda la cadena de iteraciones de la propiedad.

Formalmente, el punto inicial en la metodología es la definición de una matriz A de tamaño (N × N):

Siendo a ij cada elemento de la matriz A, donde se registra la participación de la empresa i en el balance de la empresa j. Como se habla de participaciones, los elementos de esta matriz cumplen, por construcción, con las siguientes tres propiedades:

La primera y la última propiedades corresponden a los casos de alguna participación accionaria de la empresa i en j, y mayoritaria participación accionaria, respectivamente.

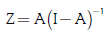

Ahora, la propiedad integrada en el modelo se define como la suma de la propiedad directa y la indirecta. La matriz con las participaciones total es:

Que estará dada por la solución al sistema:

Que dada la propiedad i, antes mencionada, es igual a

Donde I es la matriz identidad de orden (N × N). La ecuación (7) es útil para computar la propiedad integrada de grupos económicos jerárquicos y sirve como insumo para construir una red que permita identificar instituciones importantes en términos de riesgo sistémico.

2.2. Enfoque de redes

Una red G es una estructura conformada por un conjunto de nodos, N, en el que se encuentran los agentes objeto de estudio que, en este caso, son las empresas que emiten y compran acciones en el mercado de valores colombiano, y un conjunto E, con los enlaces que se conforman entre los nodos, lo que para este análisis representa las participaciones cruzadas de las empresas o la propiedad integrada tal y como se define en la matriz de la expresión (7).

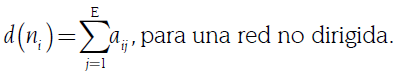

Gracias a la metodología de las redes y su correspondiente complemento matemático la teoría de los grafos se puede, dada la estructura emergente de red, resaltar la importancia del control accionario último de cada empresa en otras y, además, detectar las firmas más relevantes en la red a través del cálculo de medidas de centralidad, poder y prestigio. La medida de centralidad está apoyada en el concepto de grado del nodo y este último representa el número de enlaces que una empresa tiene con otras:

Sin embargo, el grado de nodo, como medida de grafos no dirigidos, ofrece poca información en este análisis, pues no permite discriminar cuántas y cuáles son las empresas en las que una firma específica tiene propiedad integrada, ni las empresas que tienen control accionario último en dicha firma específica. Para superar lo anterior, y bajo la versión dirigida de la red emergente, para el conjunto de firmas analizadas, de d(ni) se puede obtener el grado de entrada o grado de salida de un nodo. El primero es el número de enlaces incidentes -que llegan- al nodo mientras el segundo es el número de vínculos que salen de él. El grado nodal de entrada (9) da información del número de firmas con control accionario último en la empresa i mientras que el grado de salida (10) determina la cantidad de firmas en la que i tiene propiedad integrada.

La representación gráfica de los grados de entrada y de salida se hace a través de las redes de ego de cada firma; en ellas se detallan cuáles son las empresas en las que se tiene control accionario último (grado de salida) y cuáles son las firmas que tienen propiedad integrada en cada empresa (grado de entrada).

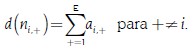

Otra medida de centralidad y prestigio es la de autoridad. Como bien lo plantea Kleinberg (1999) en las estructuras de red se pueden encontrar dos tipos de nodos centrales: el primer tipo de nodo es el de distribución (Hub), y está relacionado con los nodos más importantes en la red. El segundo tipo de nodos son de autoridad (Authority) donde se contactan los nodos más importantes de la red; o, en otras palabras, dado que la importancia de un nodo está definida por la cantidad de enlaces que tenga con nodos cuyos grados nodales sean altos, si un nodo es una autoridad, es porque a él lo conectan nodos que tiene muchas conexiones (ver gráfico 2).

Para este análisis, las empresas que son autoridad son aquellas que presentan los grados más altos de entrada; por lo tanto, son las firmas cuyo control accionario último está concentrado en las empresas que tienen conexión hacia ella. Adicionalmente, la medida de autoridad en el contexto del papel que juegan los inversionistas institucionales en el mercado accionario colombiano se toma como un mecanismo para medir la importancia sistémica de cada uno de ellos, esto es, una falla en su operar significaría una disminución en la solvencia y en el capital del resto de empresas de la red, en especial, en aquellas que tienen control accionario último sobre ellos, lo que significaría mayor riesgo de insolvencia en las empresas con las que se conectan y, además, pasan a ser instituciones de un importante impacto sistémico durante períodos de estrés financiero.

En c i definimos la medida de autoridad del nodo i, como la sumatoria ponderada de las medidas hubs, h k , de los k nodos que están conectados a i, siendo los nodos hubs los que cuentan con el mayor número de conexiones directas con otros nodos dentro de toda la estructura de red.

2.3. Datos

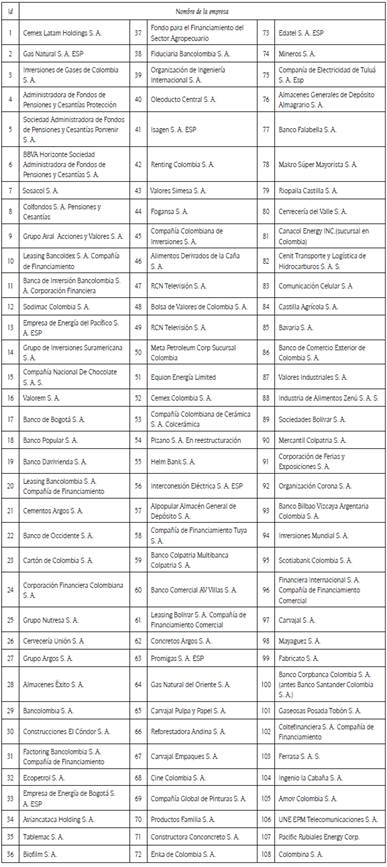

Los datos sobre participaciones directas de las empresas colombianas en las demás empresas de la muestra fueron tomados de la base de datos Benchmark para el año 20122. Se cuenta con la información para 108 organizaciones3 que incluyen empresas, bancos comerciales, fondos de pensiones, corporaciones financieras y sociedades administradoras de valores; también se incluyen firmas pertenecientes a los sectores industrial, minero, de construcciones, alimentos, de servicios no financieros (donde registran compañías de televisión, telefonía, servicios domiciliarios, comercio, entre otros). Una lista detallada de las empresas analizadas está en los anexos. Se buscó incluir las trescientas empresas más grandes según el tamaño de sus activos, las cuales equivalen al 62% de los activos de todas las empresas del sector real y, además, se consideraron 100 empresas del sector financiero que tienen un peso del 95% en el total de activos de ese sector. Luego de filtrar la base, de acuerdo con las empresas que tuvieran la información requerida sobre participaciones accionaras cruzadas, la muestra final quedó reducida a 108 empresas.

3. PRINCIPALES RESULTADOS

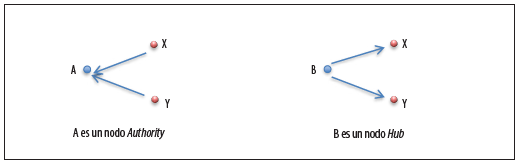

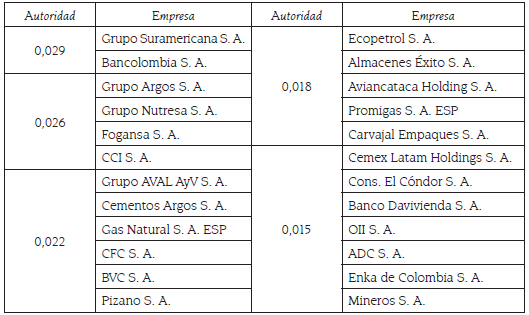

El procesamiento de la información de la matriz de propiedad integrada permite mostrar las principales características generales de la red (ver tabla 1).

Las empresas de la red presentan, en promedio, participación accionaria en cuatro empresas. El diámetro de la red indica la distancia más larga entre dos empresas, que en este caso es de 5 nodos. Se identifica que el 10% de las empresas de la red se encuentran débilmente conectadas.

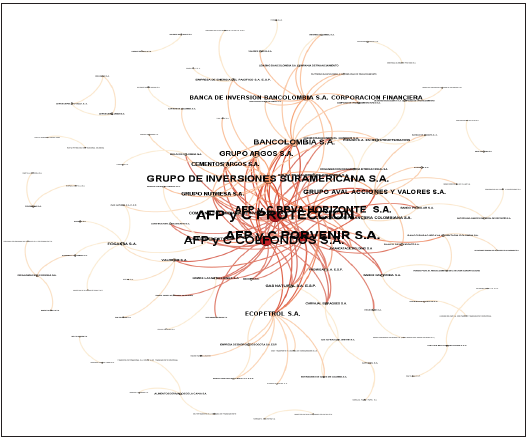

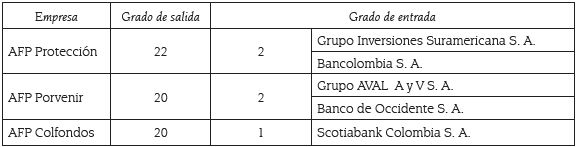

Por otro lado, del total de 108 empresas, tres son fondos de pensiones los que presentan los mayores grados nodales, siendo el grado de salida muy superior al de entrada. Lo anterior evidencia que dichos inversionistas institucionales tienen control accionario último en un número importante de otras empresa de la muestra de datos (ver gráfico 3).

Para la Administradora de Fondos de Pensiones y Cesantías Protección el grado de salida es de 22, lo que significa que esta entidad posee control accionario último en otras 22 empresas mientras que la Sociedad Administradora de Fondos de Pensiones y Cesantías Porvenir presenta propiedad integrada en 20. Otro caso, también de un inversionista institucional, es el de Colfondos S. A. Pensiones y Cesantías que cuenta con control accionario último en 20 firmas.

Fuente: elaboración propia en Ghepi

Gráfico 3 Estructura de red resaltando las empresas con mayores grados nodales

En términos de los grados de entrada, que determinan el número de firmas que tienen propiedad cruzada en una empresa específica, tanto para AFP Protección como para AFP Porvenir es de 2 firmas mientras que para AFP Colfondos es de 1. ¿Cuáles son las empresas que tienen control accionario último en estos fondos de pensiones? La respuesta a esta pregunta se encuentra detallada en la siguiente tabla:

Tabla 2 Principales inversionistas institucionales con mayor grado de salida

Fuente: cálculos propios

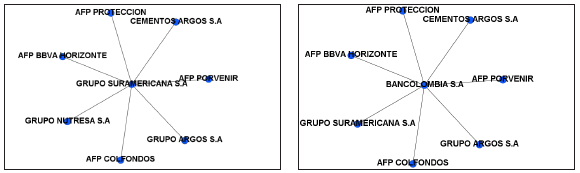

El ordenamiento ascendente de los grados de entrada para las 108 firmas muestra que las que tienen máximo valor en este indicador también son inversionistas institucionales, a saber, son el Grupo de Inversiones Suramericana S. A. y Bancolombia S. A, cada una con grado de entrada igual a 7. Como se puede observar en la red de ego del Grupo I Suramericana S. A., es la empresa en la que recae el control accionario último de cuatro fondos de pensiones, del Grupo Argos, de Cementos Argos y del Grupo Nutresa. Por su parte, en Bancolombia tienen propiedad integrada los mismos fondos de pensiones y las filiales de Argos que aparecen en el caso anterior, con la particularidad de que el Grupo I Suramericana también tiene control accionario último en Bancolombia S. A. (ver gráfico 4). Este resultado muestra que existe una fuerte relación entre inversionistas institucionales, por lo que el fallo en la actividad de alguno de ellos supone un grave riesgo para el mercado accionario colombiano, como un todo.

Fuente: elaboración propia en Gephi

Gráfico 4 Redes de ego: Grupo de Inversiones Suramericana S. A. y Bancolombia S. A.

Para el caso del indicador de autoridad, los resultados revelan que aquellas empresas con altos grados de entrada también son autoridades como es el caso del Grupo I Suramericana y el Grupo Nutresa S. A. Esto evidencia que las firmas que tienen control accionario último en ellas son firmas con mayor importancia en la estructura de red.

Entendiendo la medida de autoridad como un indicador de la importancia sistémica de cada firma, se tiene que un fallo en la operación de las firmas que son autoridades significaría una disminución en la solvencia y en el capital de las empresas que, en especial, tienen control accionario último en ellas. En la tabla que se presenta a continuación, se muestran las empresas con los cinco mayores valores de autoridad:

¿Qué pasaría si por choques exógenos a la estructura de red aquí analizada, los fondos de pensiones, en su papel de inversionistas institucionales, desaparecieran del mercado accionario colombiano? Los ejercicios de simular la salida de los fondos de pensiones muestran que ante la ausencia de AFP Protección, en la red total se perderían 24 enlaces, es decir, se pierde la participación integrada de 24 empresas, la red pierde densidad (menos conexiones) y se fracciona en más comunidades; algo similar sucede cuando se deja por fuera a AFP Colfondos. En el caso extremo, en el que faltaran los 4 AFP analizados, la red total perdería el control accionario último de 83 empresas y se fraccionaría en 25 comunidades (ver tabla 5).

Tabla 5 Estructura de red sin fondos de pensiones

| Caso | Nodos | Enlaces | Densidad | Comunidades |

| Red Total | 108 | 188 | 0,016 | 17 |

| Se excluye AFP Protección | 107 | 164 | 0,015 | 19 |

| Se excluye AFP Porvernir S.A | 107 | 166 | 0,017 | 17 |

| Se excluye AFP Colfondos S.A | 107 | 167 | 0,015 | 19 |

| Se excluye AFP BBVA Horizonte S. A. | 107 | 172 | 0,015 | 17 |

| Se excluyen 4 AFP | 104 | 105 | 0,01 | 25 |

Fuente: elaboración propia

4. CONCLUSIONES

En este documento se motiva el estudio de las características sistémicas de los inversionistas institucionales colombianos, en particular los fondos de pensiones y, en menor medida, los bancos comerciales que, si bien por legislación no pueden invertir en acciones, sí representan una buena parte de la oferta de títulos participativos en el mercado. Se explora, mediante la construcción de matrices de control de propiedad y redes sociales, la centralidad de estas instituciones en el mercado de acciones colombiano.

Este análisis permite identificar las entidades con mayores nodos de entrada y de salida. Las primeras son instituciones que en caso de quiebra podrían afectar a un gran número de entidades dentro de la red, mientras que las segundas son entidades que reciben múltiples choques de distintas entidades en la red. Este análisis, junto con ejercicios de simulación, permite resaltar la importancia de los fondos de pensiones como agentes de importancia sistémica para el mercado de acciones colombiano. Es a través de estos fondos como la red se construye, puesto que tienen participaciones importantes en el resto de empresas de la muestra. De la misma forma, debido a las participaciones accionarias cruzadas, una eventual falla de alguna de estas entidades implicaría un choque para el mercado de elevada magnitud, que haría difícil preservar la estabilidad del mismo.

Estos resultados motivan un avance pertinente en la legislación, por ejemplo, sobre la determinación de niveles adecuados de solvencia para estas entidades, que tenga en cuenta su papel como instituciones financieras sistémicas.

Por supuesto, este es tan solo un paso en la caracterización adecuada de las estructuras que conforman el mercado de acciones colombiano y no agota el tema de estudio, que ya ha sido liderado por el trabajo de Gutiérrez, Pombo y Taborda (2008). Cualquier ampliación de la base de datos, más allá de los registros públicos de las empresas, sobre su control cruzado accionario en otras instituciones, enriquecerá el análisis de la estructura de red. También es posible estudiar las matrices de propiedad directa, de forma dinámica, para observar la evolución específica en las formas de propagación de los choques dentro del sistema.