INTRODUCCIÓN

En Ecuador, a partir del año 2000, después de la crisis financiera que ocasionó el feriado bancario1 y que se da el inicio de la dolarización, el mercado de dinero o Sistema Financiero Nacional (SFN) se convirtió en uno de los sectores de mayor importancia en la economía, con una tasa de crecimiento compuesta anual (TCCA) del 14,11%2., registrado en el período 2000-2015. Las Cooperativas de Ahorro y Crédito (COAC) presentaron un crecimiento del 34,48% convirtiéndose en el grupo de instituciones financieras (IFI) con mayor aporte al sector.

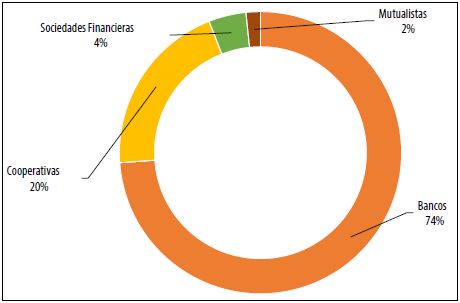

Según datos obtenidos de la Superintendencia de Economía Popular y Solidaria (SEPS) a diciembre de 2015, se pudo determinar que las COAC se ubicaron en segundo lugar como oferentes de servicios financieros con una participación de mercado del 20,20%, lo que implicó que 629 organizaciones administraran más de US$ 8440 millones en activos.

Para este efecto, Van Horne y Wachowicz (2010) mencionan que el mercado de dinero tiene que ver con la compra y venta de instrumentos financieros de corto plazo. Bajo esta tesitura, este artículo basa su análisis en el SFN donde operan las instituciones financieras, compuestas por los bancos privados (BP), las sociedades financieras (SF), las mutualistas (MT) 3 y las COAC. De ahí que se examine de forma particular la evolución de las COAC en el período 2000-2015 a partir de la crisis de 1999.

Las COAC conforman la Economía Popular y Solidaria (EPS) y el Sistema Financiero Popular y Solidario (SFPS). El SFPS está compuesto tanto por las COAC que anteriormente a la aplicación de la Ley Orgánica de la Economía Popular y Solidaría (LOEPS) estaban bajo la supervisión de la Superintendencia de Bancos (SB), como las de la Dirección Nacional de Cooperativas (DNC) y El Ministerio de Inclusión Económica y Social (MIES). En el 2015, las IFI que pasaron a formar parte del SFPS fueron reguladas por la SEPS y amparadas en la LOEPS que en su artículo 147 les faculta a ejercer control de las actividades económicas, velar por la estabilidad, solidez y correcto funcionamiento, otorgar personalidad jurídica entre otras, a las organizaciones que conforman el SFPS4 y su Reglamento a la Ley Orgánica de Economía Popular y Solidaría (RLOEPS).

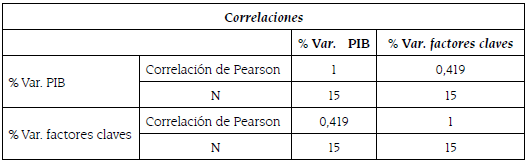

Este estudio propone una metodología de análisis sobre la evolución de las COAC basada en el cálculo de un índice que combina los factores clave del negocio financiero (cartera, captaciones y resultados), los que se ajustaron según la inflación (año base 2007) aplicándose la teoría Fisher. Los resultados fueron comparados con el crecimiento económico expresado en la variación porcentual del PIB. De este modo, se pudo evidenciar que no existe correspondencia entre el crecimiento económico y la evolución de las COAC en el período de análisis, debido a que la correlación de Pearson presenta un índice de 0,419. Además, al aplicar esta metodología se determinó que, a pesar de que se generó una TCCA en términos corrientes del 34,48%, en términos reales, su TCCA fue del 18,18%, que fue contrastado con el crecimiento promedio de la variación del PIB de 4,1% en el período 2000-2015, comprobándose que no existe una relación directa.

Por tales referencias, este estudio responde a 1) Cómo evolucionaron las COAC después de la crisis, 2) Las COAC han evidenciado un crecimiento real en el período 2000-2015, y 3) cómo está relacionado el crecimiento con el comportamiento de la variación del PIB en el Ecuador.

La estructura del trabajo se desarrolló en cuatro secciones. En la primera sección se definieron los antecedentes y clasificación de las COAC. En la segunda sección se estableció la evolución de las COAC en Ecuador, la evolución de activos, cartera bruta, pasivos, depósitos a plazos, depósitos a la vista, patrimonio y resultados. En la tercera sección se propuso un análisis de la evolución real de las COAC según el índice empírico de crecimiento (IEC) BOAM y en la cuarta sección se presentaron las conclusiones.

1. ANTECEDENTES

González, Arias y San Bartolomé (2012) afirman que las cooperativas surgen de la propia comunidad para satisfacer las necesidades de sus socios: a este respecto Bastidas-Delgado y Richer (2001) manifiesta que las COAC son asociaciones de individuos que de forma voluntaria y autónoma se unen para satisfacer sus necesidades económicas, sociales y culturales por medio de una empresa colectiva. Dentro de la EPS, el SFPS es parte del sector cooperativo, sector que según la LOEPS en 2015, artículo 21, manifiesta que son

[…] sociedades de personas que se han unido en forma voluntaria para satisfacer sus necesidades económicas, sociales y culturales en común, mediante una empresa de propiedad conjunta y de gestión democrática, con personalidad jurídica de derecho privado e interés social.

Es así que el sector cooperativo se sujetará a lo establecido por la LOEPS y acoplará a sus organizaciones, a los valores y principios universales del cooperativismo y a las prácticas del Buen Gobierno Corporativo que constan en el artículo 34 del RLOEPS de 20125. Estos cambios se analizan en este artículo y sus implicaciones en el crecimiento del sector.

Goddard, Molyneux y Wilson (2008) consideran que el análisis de crecimiento de las IFI tiene un enfoque multivariado, debido a que sus determinantes pueden incluir adquisición, diversificación o expansión de sucursales. Argumentan también que el tamaño de las IFI es fundamental e influye en la decisión de crecer, debido a que entre más grandes son, serán más propensas a crecer. Por otra parte, Aparicio y Moreno (2011) manifiestan que el crecimiento económico sostenido que experimenta una economía contribuye a la colocación de crédito como fuente de crecimiento de las IFI, lo cual puede afectar de forma considerable la calidad de sus activos. Cabe recalcar, por tanto, que el papel desempeñado por las instituciones financieras es fundamental en el financiamiento de las actividades económicas y es necesario su estudio, pese al argumento de Athanasoglou, Brissimis y Delis (2005) de que en muchos países hay una tendencia por la desintermediación financiera.

Para este estudio se consideró pertinente incluir la evolución de la clasificación de las COAC debido a las normativas implementadas en el período 2000-2015.

1.1. Primera clasificación de las COAC en Ecuador período 2000-2010

Desde el año 2000 las cooperativas controladas por la SB no tenían clasificación; sin embargo, en el año 2005 se organizaron en cuatro grupos de acuerdo con la participación de sus activos y se establecieron los siguientes intervalos: 1. Las cooperativas grandes con más del 5,91% de participación en activos. 2. Las medianas entre el 3% y el 5,90%. 3. Las pequeñas entre el 1% y el 2,99%, y 4. Las muy pequeñas con activos menores al 0,99%. Sin embargo, en el 2010, estos criterios de clasificación fueron iguales para las cooperativas pequeñas y muy pequeñas (del 1% al 2,99% y < 0,99%), pero se produjeron cambios en las medianas (del 3% al 5,99%) y las grandes (mayor al 6%).

1.2. Segunda clasificación de las COAC en Ecuador período 2011-2013

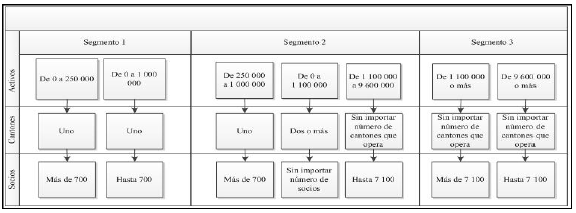

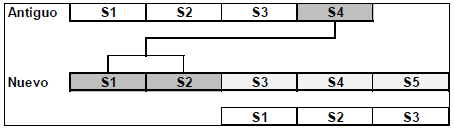

Según la LOEPS en 2011, en la disposición transitoria primera en su artículo 101, se dispone que “las cooperativas deben clasificarse en segmentos con el fin de emitir políticas y regulaciones específicas”. En este sentido la Junta de Regulación en su resolución JRSTE- 2012-003 determina, en su artículo 1, el cambio a la clasificación analizada en el ítem anterior y establece cuatro segmentos, identificados como: S4, S3, S2 y S1. De esta forma, las cooperativas que formaban parte de la SB pasaron a pertenecer al denominado S4 mientras que aquellas COAC controladas por la DNC y MIES conformaron los S1, S2 y S3 según el artículo 3 de esta resolución, donde se clasifican de acuerdo a las variables analizadas en la gráfica 1, que están relacionadas con monto de activos, número de cantones (regiones geográficas) en los que operan y número de socios.

1.3. Tercera clasificación de las COAC en Ecuador período 2014-2015

El Código Orgánico Monetario y Financiero (COMF) de 2015, en su artículo 14, numeral 35, determina que entre las funciones de la Junta de Política y Regulación Monetaria y Financiera (JPRMF) está “Establecer la segmentación de las entidades del Sector Financiero Popular y Solidario”, según la Resolución 038-2015-F del 13 de febrero de 2015 que en su artículo 1, determina primero que las entidades del SFPS de acuerdo con el tipo y con el saldo de sus activos, se ubicarán en los nuevos cinco segmentos como se puede observar en la gráfica 2. Esta resolución incrementa de cuatro a cinco segmentos la clasificación de las COAC: primero, las cooperativas que mantengan activos mayores a US$ 80 millones pertenecerán al nuevo S1 (antes S4). Segundo, en el nuevo S2 se ubicó a las cooperativas entre US$ 20 y 80 millones (antiguo S4). Tercero, en el nuevo S3, las que van desde US$ 5 a 20 millones (antes S1). Cuarto, en el nuevo S4 las que tienen activos entre US$ 1 y 5 millones (antes S2) y, por último, en el nuevo S5 las COAC que tienen hasta US$ 1 millón en activos (antes S3).

Fuente: elaborado por los autores con información de la SEPS

Gráfico 2 Clasificación de cooperativas de ahorro y crédito

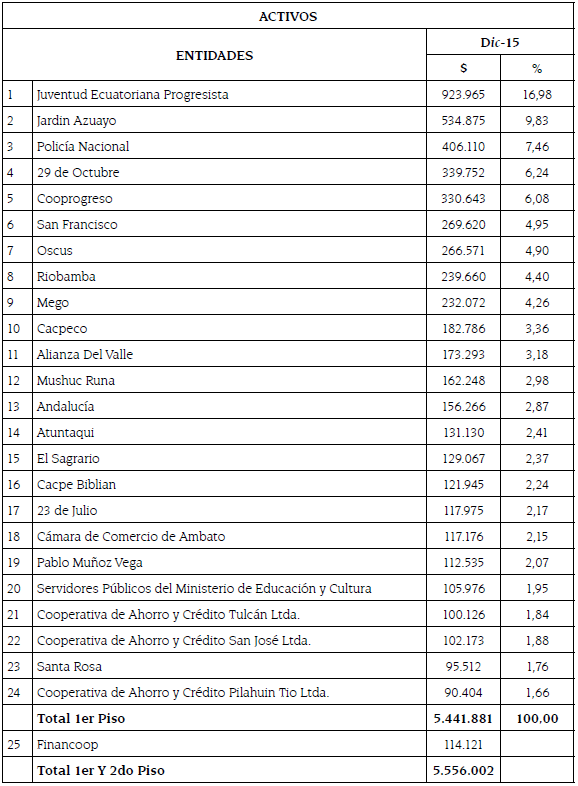

Estos cambios supondrían en la práctica que las COAC que fueron parte del antiguo S4, según datos de la tabla 1, pasaron a formar parte del nuevo S1 descrito en la tabla 2, y otras integrarían el nuevo S2 como se observa en la tabla 3. Por tanto, en el nuevo S1 se ubica parte de las cooperativas del antiguo S4, que cumplen con el parámetro de activos superiores a US$ 80 millones; quedaron fuera de estos nuevos reportes la Cooperativa Nacional y Codesarrollo6; sin embargo, se han incorporado al nuevo S1 cooperativas como Policía Nacional, Mushuc Runa, Servidores Públicos del Ministerio de Educación y Pilahuin Tío, las que aportaron a este segmento US$ 764 millones que representa el 13,76% del total de los activos de este segmento.

Tabla 1 Cooperativas de ahorro y crédito antiguo S4 (miles de US$)

Fuente: elaborado por los autores con información de la SEPS

Tabla 2 Cooperativas de ahorro y crédito nuevo S1 (miles de US$)

Fuente: elaborado por los autores con información de la SEPS

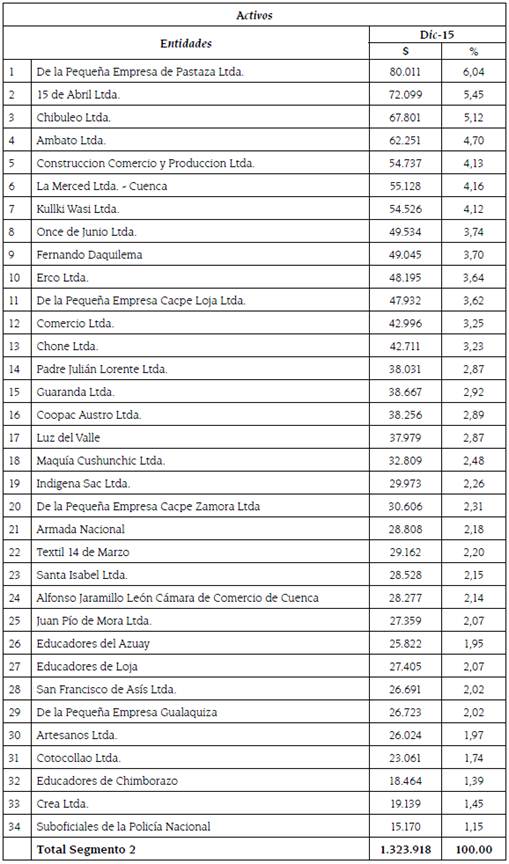

Tabla 3 Cooperativas de ahorro y crédito nuevo S2 (miles de US$)

Fuente: elaborado por los autores con información de la SEPS

Por otro lado, las organizaciones que conforman el nuevo S2, como se observa en la tabla 3, están integradas en parte por aquellas COAC que pertenecían al antiguo S4 como es el caso de la Cooperativa de la Pequeña Empresa de Pastaza, 15 de Abril, Construcción Comercio y Producción (COOPCCP), Once de Junio, Cacpe Loja, Comercio, Chone, Padre Julián Lorente, San Francisco de Asís y Cotocollao, quienes han aportado US$ 477 millones a este nuevo segmento. A su vez, estas cooperativas cumplen con el nuevo criterio de clasificación que consiste en que sus activos deberán estar en el rango de monto de activos que van desde US$ 20 hasta US$ 80 millones. Del mismo modo, se agregaron a este segmento las COAC con un aporte de US$ 846 millones, equivalentes al 63,91% del total de los activos, tal como se visualiza en la tabla 3 COAC nuevo S2.

2. EVOLUCIÓN DE LAS COAC

Conforme a la información obtenida de la SEPS, en el año 2000, 26 COAC reportaban a la SB. En el 2005, dejaron de operar Unidad Familiar y Carchi y pasaron al control 14 nuevas COAC (9 de Octubre, Alianza del Valle, Cacpe Biblian, Cacpe Pastaza, Calceta, Cámara de Comercio de Quito, Jesús del Gran Poder, Juventud Ecuatoriana Progresista (JEP), Mego, Metropolitana, Padre Julián Lorente, Previsión Ahorro y Desarrollo y la San José), que dio como resultado que 40 COAC estén bajo el control de SB. Para el 2010 el número disminuyó a 38 COAC, (dejaron de funcionar las cooperativas: Jesús del Gran Poder, Metropolitana, Previsión Ahorro y Desarrollo y Serfin), mientras que la Cooperativa de la Cámara de Comercio de Quito cambió su denominación por la de Construcción, Comercio y Producción y se agregaron otros actores como la Coopad, Jardín Azuayo, San Francisco de Asís y Cámara de Comercio de Ambato.

Con la aplicación de la LOEPS, las COAC tuvieron que regular la estructura de los estados financieros y acogerse al Catalogo Único de Cuentas (CUC) según resolución SEPS-IFPS-2012-0024 de 05 de diciembre de 2012, que hasta ese entonces había sido utilizado por los bancos y las COAC controladas por la SB; esto permitió que las COAC del SFPS estandarizaran la información contable.

Según la SEPS a diciembre del 2012, las COAC representaban el 93% del total de los activos, pasivos y patrimonio de todo el sector cooperativo, cuyos activos ascendían a US$ 5795,8 millones, según el boletín trimestral denominado “Un vistazo del sector cooperativo por segmento y niveles”. El Boletín Financiero muestra que a junio del 2013 las cooperativas que eran parte del SFPS administraban US$ 6.451 millones en activos. La cartera de crédito constituyó el activo más importante con US$ 4.792 millones (74,28%), mientras que la captación del público alcanzó los US$ 4.651 millones.

La SEPS el 30 de junio de 2013 determinó que existían 947 cooperativas censadas, reportándose información de 773 de ellas, es decir, 359 COAC de 488 del S1, 296 de 335 del S2, 78 de 83 del S3 y 40 de 40 del S4 que incluyó la Caja Central Financoop.

Las 773 COAC que reportaban a la SEPS a diciembre del 2013 administraban US$ 6.786 millones en activos, con una participación de mercado del 17,65% de todo el SFN. Estas cooperativas, a diciembre del 2013, habían otorgado el 21,44% de la cartera de créditos en los cuatro tipos de créditos (comercial, consumo, hipotecario y microcrédito) y habían recaudado del público el 17,03% de los recursos de todo el SFN.

2.1. Evolución de los activos de las COAC al 2015

Se puede evidenciar en la tabla 4 que el crecimiento de los activos de las COAC pasó de US$ 99 millones en el año 2000 a US$ 8440 millones al 2015, lo que reflejó una TCCA del 34,48% en valores corrientes, mientras que la industria solo creció el 14,11%. El mayor crecimiento se dio en el período 2010-2015, con un promedio de US$ 1193 millones por año.

Tabla 4 Evolución de las principales cifras de las cooperativas de ahorro y crédito (miles de US$)

| Cooperativas | dic-00 | dic-05 | dic-10 | dic-15 |

|---|---|---|---|---|

| Activo | 99.196 | 782.752 | 2.471.860 | 8.440.322 |

| Pasivo | 66.528 | 620.140 | 2.087.767 | 7.090.406 |

| Patrimonio | 32.668 | 162.612 | 384.093 | 1.349.916 |

| Resultados | 1.024 | 13.800 | 36.810 | 78.451 |

| Variación Activo | 683.557 | 1.689.108 | 5.968.462 | |

| Variación Pasivos | 553.612 | 1.467.627 | 5.002.639 | |

| Variación Patrimonio | 129.944 | 221.481 | 965.823 | |

| Variación Resultados | 12.776 | 23.010 | 41.641 | |

| Variación neta | 1.107.225 | 2.935.254 | 10.005.279 |

Fuente: elaborado por los autores con información de la SEPS

Del total de esos activos, las COAC del nuevo S1 controlaban US$ 5556 millones, como se puede apreciar en la tabla 5. Con 25 organizaciones, este es el sector más grande en importe de activos; a su vez, el más numeroso es el S5 con 322 organizaciones con un monto de US$ 111 millones. En otro aspecto, los activos del S1 representaron el 65,83% del SFPS, aunque constituyen el 3,97% del número de organizaciones. El S2, en cambio, ocupa el 15,69% de la participación con el 5,41%de las COAC y el S3, el 10,38% del 13,51% de las organizaciones. Estos tres primeros segmentos tienen el 91,90% en activos del SFPS con apenas 144 COAC.

Tabla 5 Activos de las Cooperativas de Ahorro y Crédito (Miles de US$)

| Activos | No. | dic-15 |

|---|---|---|

| Segmento 1 | 25 | 5.556.002 |

| Segmento 2 | 34 | 1.323.906 |

| Segmento 3 | 85 | 876.476 |

| Segmento 4 | 163 | 571.965 |

| Segmento 5 | 322 | 111.974 |

| Total | 629 | 8.440.322 |

Fuente: elaborado por los autores con información de la SEPS

A diciembre del 2015 existían 629 COAC que administraban US$ 8440 millones en activos, cifra comparable con el Banco Pichincha que a esa fecha fue el más grande del país7. Este crecimiento les permitió a las COAC en el 2015 obtener el 20,20% de participación de los activos del SFN convirtiéndose en el segundo mayor oferente de servicios financieros, como se puede observar en la gráfica 3.

Fuente: elaborado por los autores con información de la SEPS

Gráfico 3 Participación de las cooperativas de ahorro y crédito a diciembre de 2015

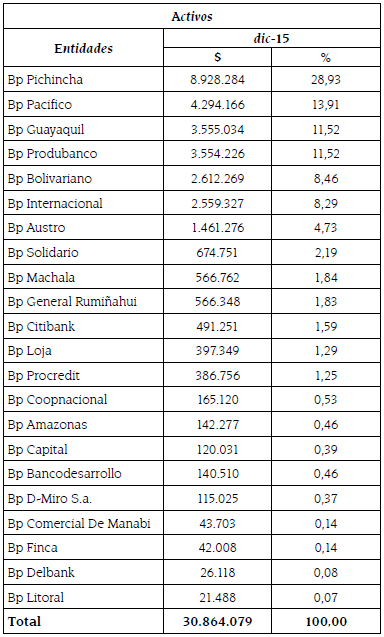

Si se compara el total de activos de las COAC del SFPS con la suma de los activos de los bancos Produbanco, Bolivariano e Internacional (US$ 8.725 millones) representaría el 96,73% de estos. Según datos de la tabla 6 Activos de los bancos.

Tabla 6 Activos de los bancos (Miles de US$)

Fuente: elaborado por los autores con información de la SEPS

Los activos de los últimos 17 bancos privados del ranking (del banco Internacional hasta el banco del Litoral, según datos de la tabla 6) alcanzan los US$ 7920 millones, cifra que constituye el 93,84% de los activos del SFPS. Según datos de SEPS en 2015 la Cooperativa JEP gestionó US$ 923 millones en activos, cuantía que es superior a la sumatoria de los últimos 15 bancos del ranking; por consiguiente, si la JEP fuese un banco, ocuparía el puesto número ocho, con una participación del 2,99%, ubicándose por debajo del Banco Pichincha, Pacífico, Guayaquil, Produbanco, Bolivariano, Internacional y Austro. Las cooperativas, en su conjunto, representaban al 2015 el 27,35% de los activos totales de los bancos privados en Ecuador, lo que implica que si todas las COAC se transformaran en un banco, ocuparían el segundo lugar en el ranking después del Banco Pichincha.

2.1.1. Evolución de la Cartera Bruta al 2015

Las COAC del SFPS representaron el 24,52% de la participación de mercado de la cartera bruta del SFN según datos de la tabla 7; por consiguiente, se muestra un notable crecimiento (participación 1,85% en el 2000). La cartera fue colocada en su mayor parte en operaciones crediticias de consumo y microcrédito, con una TCCA del 35,71%, mientras que, el sector en su conjunto creció al 14,00%.

Tabla 7 Participación de la cartera bruta (Miles de US$)

| Cartera bruta | dic-15 | % |

|---|---|---|

| Bancos | 18.773.251 | 68,88% |

| Cooperativas | 6.683.403 | 24,52% |

| Sociedades Financieras | 1.357.515 | 4,98% |

| Mutualistas | 440.128 | 1,61% |

| Total | 27.254.297 | 100,00% |

Fuente: elaborado por los autores con información de la SB y la SEPS

La cartera de créditos de las COAC fue el 79,18% de sus activos, donde se destinó un 49,03% para créditos de consumo, seguido de un 41,40% para microcrédito y un porcentaje marginal del 5,63% y el 3,32% para créditos inmobiliarios y comerciales, respectivamente.

El 65,36% de los activos de las COAC pertenecían al S1, con una TCCA del 31,91% a pesar de la reducción del número de organizaciones (37 en el 2005 a 24 en el 2015), donde las cooperativas, JEP, Jardín Azuayo, Policía Nacional, 29 de Octubre y Cooprogreso, ocuparon el 46,15% de este segmento. La cartera de crédito de estas cinco cooperativas representó el 79,52% de sus propios activos, las mismas que colocaron el 53,18% en cartera de consumo, 35,82% en cartera de microcrédito, 6,48% en crédito inmobiliario y 4,12% en crédito comercial. El S2 obtuvo el 16,42% y el S3 el 10,56%. Estos tres segmentos significaron el 92,33% de la cartera de la SFPS, tal como se expone en la tabla 8.

Tabla 8 Saldo de cartera de las cooperativas de ahorro y crédito (Miles de US$)

| Cartera Bruta | No. | dic-15 |

|---|---|---|

| Segmento 1 | 25 | 4.368.070 |

| Segmento 2 | 34 | 1.097.194 |

| Segmento 3 | 85 | 705.740 |

| Segmento 4 | 163 | 430.854 |

| Segmento 5 | 322 | 81.545 |

| Total | 629 | 6.683.403 |

Fuente: elaborado por los autores con información de la SEPS.

2.2. Evolución de los pasivos de las COAC al 2015

En el 2000, el total de pasivos de las COAC si bien tenían una relación dos a uno con el patrimonio, al 2015 esta relación cambió de cinco a uno, lo que convirtió a los pasivos en su principal fuente de financiamiento. Esto les permitió lograr un incremento exponencial de US$ 66 millones a US$ 7090 millones, con una TCCA del 36,51%, que es mayor al reportado por sus activos. El mejor desempeño se dio entre el 2010 y 2015 que bordeó los US$ 1000 millones por año, como se muestra en la tabla 4.

El crecimiento de los pasivos de las organizaciones que fueron parte del SFPS epresentó el 36,51%; aun así, en este mismo período el SFN creció en 12,07%, mientras que, los bancos privados en 10,31%. El pasivo más relevante está relacionado con las obligaciones con el público, que equivalió al 90,20%; de este saldo, los depósitos a plazos significaron el 54,31% y los depósitos a la vista, operaciones de reporto, depósitos en garantía y depósitos restringidos ocuparon el 45,69%.

Los pasivos del S1, que representaban el 65,07% de todo este sector, tuvieron un TCCA del 32,66%. Las cooperativas más representativas del S1, son: JEP, Jardín Azuayo, Cooprogreso, Policía Nacional y 29 de Octubre con el 47,34% de sus pasivos. El pasivo más importante con el 60,67% perteneció a los depósitos a plazo y el 39,33% a los depósitos a la vista, operaciones de reporto, depósitos en garantía y depósitos restringidos.

2.2.1. Evolución de los depósitos a plazos al 2015

El 30,71% de la participación de mercado del SFN pertenece a las COAC, lo que muestra una evolución, puesto que, en el año 2000 fue del 0,82%.

Tabla 9 Participación de los depósitos a plazos fijos (Miles de US$)

| Depósitos a Plazos | dic-15 | % |

|---|---|---|

| Bancos | 7.402.148 | 59,04% |

| Cooperativas | 3.850.462 | 30,71% |

| Sociedades Financieras | 955.610 | 7,62% |

| Mutualistas | 328.381 | 2,62% |

| Total | 12.536.601 | 100,00% |

Fuente: elaborado por los autores con información de la SB y la SEPS

El 67,86% de los depósitos a plazos del SFPS pertenecen al S1, seguido por el 15,50% del S2 y el 8,75% del S3, cuyo aporte es del 92,10% de los activos del SFPS.

Tabla 10 Depósitos a plazos de las cooperativas de ahorro y crédito (Miles de US$)

| Depósitos a Plazos | No. | dic-15 |

|---|---|---|

| Segmento 1 | 25 | 2.613.011 |

| Segmento 2 | 34 | 596.678 |

| Segmento 3 | 85 | 336.778 |

| Segmento 4 | 163 | 270.851 |

| Segmento 5 | 322 | 33.144 |

| Total | 629 | 3.850.462 |

Fuente: elaborado por los autores con información de la SEPS

2.2.2. Evolución de los depósitos a la vista al 2015

En el 2015 las COAC alcanzaron el 12,85% de participación de mercado del SFN; no obstante, en el 2000 esta fue del 2,19%. La baja participación de estos depósitos se dio por una TCCA de apenas el 30,03%. Esto se explica debido a que los pasivos crecieron en ese mismo período (2000-2015) el 36,51%.

Tabla 11 Participación de los depósitos a la vista (Miles de US$)

| Depósitos a la Vista | dic-15 | % |

|---|---|---|

| Bancos | 17.011.027 | 85,87% |

| Cooperativas | 2.545.009 | 12,85% |

| Sociedades Financieras | 12.482 | 0,06% |

| Mutualistas | 242.390 | 1,22% |

| Total | 19.810.907 | 100,00% |

Fuente: elaborado por los autores con información de la SB y la SEPS

El S1 ocupó el 66,56% de los depósitos a la vista del SFPS, seguido por el S2 con el 15,46% y el S3 con el 10,29%. Estos tres segmentos representaron el 92,31% de todos sus pasivos.

Tabla 12 Depósitos a plazos fijos de las cooperativas de ahorro y crédito (Miles de US$)

| Depósitos a la Vista | No. | dic-15 |

|---|---|---|

| Segmento 1 | 25 | 1.693.976 |

| Segmento 2 | 34 | 393.424 |

| Segmento 3 | 85 | 261.889 |

| Segmento 4 | 163 | 155.602 |

| Segmento 5 | 322 | 40.118 |

| Total | 629 | 2.545.009 |

Fuente: elaborado por los autores con información de la SEPS

Tabla 13 Captaciones de las cooperativas de ahorro y crédito (Miles de US$)

| Obligaciones con el Público | No. | dic-15 |

|---|---|---|

| Segmento 1 | 25 | 4.306.988 |

| Segmento 2 | 34 | 990.102 |

| Segmento 3 | 85 | 598.667 |

| Segmento 4 | 163 | 426.452 |

| Segmento 5 | 322 | 73.262 |

| Total | 629 | 6.395.471 |

Fuente: elaborado por los autores con información de la SEPS

El S1 obtuvo el 67,34% de las Obligaciones con el Público del SFPS; le siguieron el S2 con el 15,48% y el S3 con el 9,36%; todos ellos aportaron el 92,19%.

2.3. Evolución del patrimonio de las COAC al 2015

El patrimonio de las cooperativas en el año 2000 estaba relacionado con las contribuciones de los socios en certificados de aportación, lo que les da voz y voto en las decisiones en caso de ser parte del Consejo de Administración.

En el año 2000, las COAC tenían un poco más de US$ 32 millones, mientras que al 2015 crecieron hasta US$ 1349 millones. En efecto, esto significa que entre el 2000 y 2015, el patrimonio creció a una TCCA de 28,16%, lo que complementa el crecimiento de los pasivos y sus obligaciones con el público para el financiamiento de sus activos. Este crecimiento, también se refleja por el impulso de los resultados obtenidos.

Dentro del patrimonio, el capital social representó el 50,86% y las reservas el 37,70%, observándose que su mayor crecimiento fue entre el 2010 y 2015, con un promedio de US$ 200 millones por año.

En el S1, el patrimonio representó el 61,36% del SFPS, con una TCCA del 13,92%. Las cooperativas JEP, Policía Nacional, Jardín Azuayo, 29 de Octubre y San Francisco representaban el 43,53% del S1, donde los Certificados de Aportación, representaron el 47,58% y las reservas obtuvieron el 39,74% (la reserva legal fue el 75,10%).

2.4. Evolución de los resultados de las COAC al 2015

Los resultados del SFPS son la diferencia entre las cuentas cinco y cuatro del CUC, que presentaron una TCCA del 33,55%. En el S1, pese a que el crecimiento de sus resultados fue menor con una TCCA del 31,81%, mantuvo un 82,14% de participación en el SFPS en donde las cooperativas JEP, Jardín Azuayo, San Francisco, Cacpeco y Alianza del Valle aportaron el 51%.

Tabla 1 4 Evolución de las principales cifras del negocio de las cooperativas de ahorro y crédito (Miles de US$)

| Cooperativas | dic-00 | dic-05 | dic-10 | dic-15 |

|---|---|---|---|---|

| Depósitos a Plazos | 11.733 | 155.932 | 821.813 | 3.850.462 |

| Depósitos a la Vista | 49.534 | 389.268 | 1.025.979 | 2.545.009 |

| Cartera bruta | 68.536 | 623.319 | 1.838.452 | 6.683.403 |

| Variación depósitos a Plazos | 144.199 | 665.882 | 3.028.649 | |

| Variación depósitos a la Vista | 339.734 | 636.711 | 1.519.030 | |

| Variación de cartera | 554.784 | 1.215.133 | 4.844.950 | |

| Variación neta | -70.851 | 87.460 | -297.272 |

Fuente: elaborado por los autores con información de la SEPS

Los depósitos a plazos del S1 representaron el 67,86% del SFPS con una TCCA del 43,39%. Las cooperativas JEP, Jardín Azuayo, Cooprogreso, 29 de Octubre y Policía Nacional, representaron el 47,71% del S1.

El 66,56% de los depósitos a la vista del SFPS lo obtuvieron las COAC del S1, con una TCCA del 26,55%. De esta forma, las COAC con mejor desempeño fueron JEP, Jardín Azuayo, “29 de Octubre”, Policía Nacional y Riobamba, con el 45,34% correspondiente al S1.

Tabla 1 5 Evolución de las cifras del negocio de las cooperativas de ahorro y crédito S1 (Miles de US$)

| Cooperativas S1 | dic-00 | dic-05 | dic-10 | dic-15 |

|---|---|---|---|---|

| Depósitos a Plazos | 11.733 | 155.932 | 835.696 | 2.613.011 |

| Depósitos a la Vista | 49.534 | 389.268 | 1.042.264 | 1.693.976 |

| Cartera bruta | 68.536 | 623.319 | 1.838.452 | 4.368.070 |

| Variación depósitos a Plazos | 144.199 | 679.765 | 1.777.315 | |

| Variación depósitos a la Vista | 339.734 | 652.996 | 651.712 | |

| Variación de cartera | 554.784 | 1.215.133 | 2.529.618 | |

| Variación neta | -70.851 | 117.627 | -100.590 |

Fuente: elaborado por los autores con información de la SEPS

Las COAC para obtener ingresos, de las captaciones realizadas deben destinar los recursos a cartera de crédito; allí, el S1 obtuvo el 65,36% de participación del SFPS con una TCCA del 31,91%. Las Cooperativas JEP, Jardín Azuayo, Policía Nacional, 29 de Octubre y Cooprogreso obtuvieron el 46,15 % del S1.

3. ANÁLISIS DE LA EVOLUCIÓN REAL DE LAS COAC

3.1. Tasas de crecimiento

Para este artículo se realizó el análisis financiero de variaciones y tendencias, para obtener el crecimiento del SFPS desde el 2000 como plantean Ross, Westerfield, y Jaffe (2012).

Donde:

V = es la variación absoluta

X1 = Observación año actual

X0 = Observación año anterior

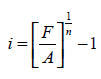

Para determinar la tasa de crecimiento se aplicó la metodología del interés compuesto de Portus, (2005), que permitió establecer una TCCA para el SFPS.

Donde:

i = es la tasa de crecimiento compuesta anual TCCA

F = Valor futuro

A = Valor actual

n = número de períodos

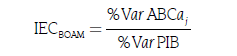

3.2. Índice de crecimiento

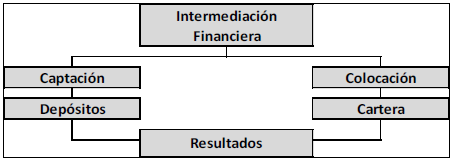

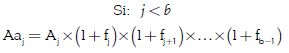

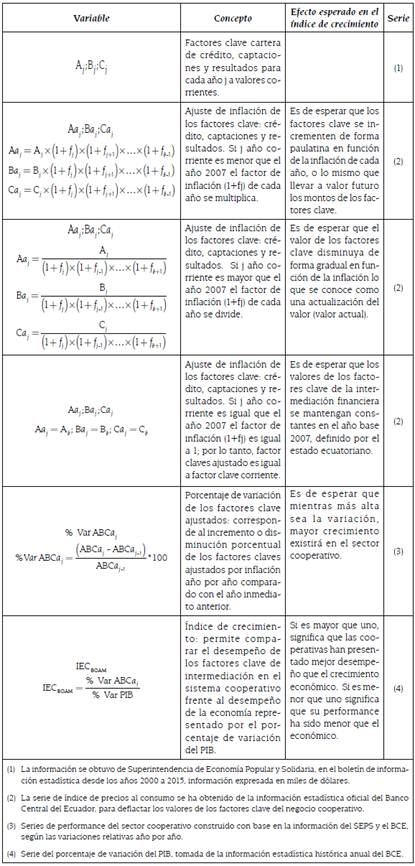

Dentro del análisis de las COAC del sector cooperativo de la SEPS, se determinaron factores clave del crecimiento para este tipo de organizaciones, tales como la cartera de crédito, las captaciones a plazo o a la vista y los resultados obtenidos del sector, en el período comprendido desde el 2000 hasta el 2015. Estos factores clave son parte de la intermediación financiera, pero están expresados a valor corriente, que según Meneses y Macuacé (2011), al ser estos valores corrientes y al estar expuestos a varias distorsiones, es necesario realizar ajustes basados en la teoría de Fisher (1930). Por tanto, este estudio requirió efectuar un análisis de crecimiento real, que consideró la pérdida del valor de dinero en el tiempo, que modifica los valores corrientes en términos reales, además del análisis de tendencias y crecimiento TCCA realizado en la segunda sección. Por consiguiente, para tener una medición real del crecimiento, se realizó el ajuste por inflación a los factores clave, mismos que se proponen en los siguientes ítems: A) Colocación: es el saldo de los créditos entregados ya sea en cartera comercial, consumo, hipotecaria y microcrédito. B) Captaciones: es el saldo de los depósitos en cuentas de ahorro, depósitos restringidos, depósitos a plazos fijos consignados en las COAC. C) Resultados: la diferencia obtenida de la intermediación financiera. Esta información se obtuvo de las bases de datos de los boletines financieros de la SEPS desde diciembre de 2000 hasta diciembre de 2015. En el gráfico 4 se presentan los factores clave de crecimiento.

En todo análisis económico existe un efecto Fisher en el largo plazo en donde deben corregirse los datos que están en valor corriente, tal como expresan Bajo y Esteve (1998), Weinstein y Yafeh (1998), Belda (2001), Rico (2001), Ben Naceur (2003), y, Ortiz y Monge (2017).

3.2.1. Ajuste de factores clave

El factor de ajuste para los factores clave fue el porcentaje de inflación oficial obtenido de las bases de datos del Banco Central del Ecuador (BCE) desde el año 2000 hasta el 2015. En la economía ecuatoriana se ha definido por parte del Gobierno Nacional como año base el 20078.

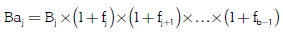

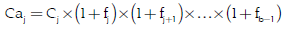

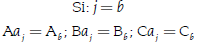

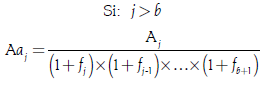

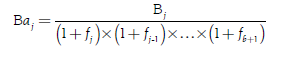

Vong y Chan (2009) y Ani et al. (2012) manifiestan que las variables macroeconómicas y su estructura financiera influyen sobre el desempeño de las IFI, por tanto, se consideró en este estudio a la inflación como variable para deflactar los valores corrientes. Además, manifiestan que la institución financiera más aceptada es la que demuestra fortaleza económica, lo que facilita mejorar su rentabilidad, la captación de recursos financieros del público, lo que le permite crecer por medio del patrimonio y los pasivos como fuentes de financiamiento. Consideran y demuestran que solo la tasa de inflación presenta una relación significativa con el desempeño de las IFI; así lo confirma, además, Schwert (1981). Por tanto, este análisis considera los efectos inflacionarios en el valor del dinero en el tiempo los que fueron deflactados de la siguiente manera:

A = Cartera de crédito

Aa = Cartera de crédito ajustada la inflación

B = Captaciones

Ba = Captaciones ajustadas la inflación

C = Resultados

Ca = Resultados ajustados la inflación

j = año

b = año base = año 2007

f = Inflación

3.2.2. Combinación de factores clave

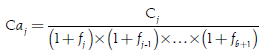

Para facilitar el análisis se combinaron los factores clave en uno solo, en donde se sumaron los valores individuales de los factores ajustados por los efectos de la inflación para cada período j (2000-2015):

ABCaj = Valor representativo de la combinación de los factores clave cartera, captación y resultados).

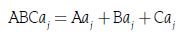

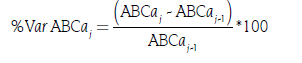

3.2.3. Variación de factores clave

3.2.4. Índice empírico de crecimiento (IEC) BOAM9.

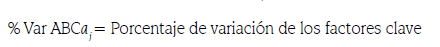

Después se divide el porcentaje de variación de los factores clave ajustado para la variación del PIB de cada año y se obtiene el IEC.

Para la aplicación del IECBOAM se utilizaron los siguientes criterios comparados con el crecimiento económico referenciado en la variación del PIB: Si en un año este índice es igual a uno, significa que no ha existido crecimiento; si este es menor a uno, se ha presentado un decrecimiento y si es mayor a uno existe un crecimiento del sector.

Tabla 16 Índice de crecimiento ajustado por inflación y comparado con el PIB

| Año | ABCust | % Var. | % Var. PIB | IEC |

| 2000 | 478,081 | 4.2% | ||

| 2001 | 463,389 | -3.1% | 4.0% | (0.77) |

| 2002 | 479,819 | 3.5% | 4.1% | 0.86 |

| 2003 | 678,803 | 41.5% | 2.7% | 15.36 |

| 2004 | 1,018,645 | 50.1% | 8.2% | 6.11 |

| 2005 | 1,247,268 | 22.4% | 5.3% | 4.23 |

| 2006 | 1,502,550 | 20.5% | 4.4% | 4.65 |

| 2007 | 1,970,774 | 31.2% | 2.2% | 14.16 |

| 2008 | 2,248,341 | 14.1% | 6.4% | 2.20 |

| 2009 | 2,497,777 | 11.1% | 0.6% | 18.49 |

| 2010 | 3,143,853 | 25.9% | 3.5% | 7.39 |

| 2011 | 4,026,905 | 28.1% | 7.8% | 3.60 |

| 2012 | 4,641,593 | 15.3% | 5.1% | 2.99 |

| 2013 | 5,183,736 | 11.7% | 4.0% | 2.93 |

| 2014 | 5,789,607 | 11.7% | 3.7% | 3.16 |

| 2015 | 5,856,004 | 1.1% | 0.2% | 5.73 |

Fuente: elaborado por los autores con información del BCE

Para este análisis se utilizó información de los factores clave: cartera, depósitos a plazos / a la vista y los resultados del período 2000-2015 de las COAC según datos obtenidos de los boletines financieros de la SB y la SEPS. Estos valores fueron deflactados para convertirlos en valores reales que fueran comparables con las variaciones porcentuales del PIB una vez eliminados los efectos inflacionarios, basados en los datos del BCE.

3.3. Análisis de correlación

Se aplicó un análisis de correlación para observar la contribución que tiene el crecimiento de la economía representado por el porcentaje de variación del PIB (% Var PIB) frente a los factores clave de crecimiento de las COAC ajustados por inflación (ABCaj). A este respecto Cuadras (2007) manifiesta que para determinar si existe relación lineal entre las dos variables se puede utilizar la correlación de Pearson como una alternativa, la cual se utilizó para explicar en qué grado el crecimiento de la economía en Ecuador influyó en la evolución de los factores clave de las COAC (cartera, captaciones y resultados).

Se realizó el análisis con la ayuda del paquete estadístico IBM SPSS Statistics 24, obteniéndose una correlación de Pearson de 0,419, lo que significa que existe una relación directa muy baja. Se evidencia que el crecimiento de los factores clave no se explica por el crecimiento de la economía debido a que el coeficiente de correlación no es cercano a uno.

CONCLUSIONES

Después de la crisis financiera que afectó el SFN ecuatoriano en 1999, el SFPS se convirtió en el grupo de IFI con mayor desempeño del SFN, con una TCCA del 34,48% de los activos, lo que contribuyó a que este sector pase de tener una participación de mercado en el 2000 del 1,72% (US$ 99 millones) a tener un 20,20% en el 2015 (US$ 8.440 millones). A diciembre de 2015 las COAC más grandes fueron: JEP, Jardín Azuayo, Policía Nacional, “29 de Octubre” y Cooprogreso; estas cinco cooperativas tuvieron la participación del 30,04% del total de los activos del SFPS y el 6,07% del SFN.

El saldo de cartera del SFPS presentó una TCCA del 35,71% que corresponde al 79,18% del total de los activos del SFPS; al ser este el principal activo de las IFI, obtuvo una participación de mercado en el 2000 del 1,85% (US$ 68 millones) la que creció en 24,52% en el 2015 (US$ 6.683 millones). La cartera de las COAC: JEP, Jardín Azuayo, Policía Nacional, 29 de Octubre y Cooprogreso representaron el 30,16% de la cartera del SFPS y el 7,40% del SFN.

El pasivo del SFPS presentó una TCCA del 36,51%. Su participación de mercado fue del 1% en el 2000 (US$ 66 millones) que se incrementó al 19,31% en el 2015 (US$ 7.090 millones). A diciembre de 2015 las COAC con mayor crecimiento de pasivos fueron: JEP, Jardín Azuayo, Policía Nacional, “29 de Octubre” y Cooprogreso, las que representaron una participación del 30,80% de los pasivos del SFPS y el 5,95% del SFN.

La principal fuente de financiamiento de las IFI del SFPS son las captaciones (depósitos a plazo fijo y a la vista) con una TCCA del 36,33%. Las captaciones de depósitos a plazo fijo de las COAC del SFPS pasaron de tener una participación de mercado en el 2000 del 0,82% (US$ 11 millones) a tener un 30,71% en el 2015 (US$ 3.850 millones) con una TCCA del 47,14%. A diciembre de 2015 las COAC más grandes en captaciones fueron: JEP, Jardín Azuayo, Policía Nacional, “29 de Octubre” y Cooprogreso; las que obtuvieron la participación del 32,38% de los pasivos del

SFPS y el 9,94% del SFN. De forma complementaria, las captaciones de depósitos a la vista de las COAC crecieron del 2,19% (US$ 49 millones) de participación de mercado en el 2000 a obtener el 12,85% (US$ 2.545 millones) en el 2015 equivalente a una TCCA del 30,03%. Para diciembre de 2015 las COAC: JEP, Jardín Azuayo, “29 de Octubre”, Policía Nacional y Riobamba ocuparon una participación del 30,18% de los depósitos a la vista SFPS y el 3,88% del SFN.

El patrimonio es la segunda fuente de financiamiento de las organizaciones del SFPS con una TCCA del 28,16%. Este rubro pasó de tener US$ 32 millones en el 2000 a US$ 1349 millones en el 2015, lo que representó una participación del 26,68%. En diciembre de 2015 las COAC con mayor patrimonio fueron: JEP, Policía Nacional, Jardín Azuayo, “29 de Octubre” y San Francisco, tuvieron una participación del 26,71% del patrimonio del SFPS y el 7,13% del SFN.

Los resultados obtenidos por el SFPS presentaron una TCCA del 33,55%, lo que implicó pasar de US$ 1 millón en el 2000 a tener US$ 78 millones en el 2015, equivalente a una participación del 19,97%. A diciembre de 2015 las COAC más rentables fueron: JEP, Policía Nacional, Jardín Azuayo, “29 de Octubre” y San Francisco, que tuvieron una participación del 41,89% del patrimonio del SFPS y el 8,36% del SFN.

La evolución de las COAC en el período 2000-2015 en términos corrientes creció a una TCCA del 34,48%; sin embargo, en términos reales (factores claves ajustados) es del 18,18%. En otro aspecto, se concluye que no existe relación entre el crecimiento económico y el desempeño de las COAC en el período 2000-2015 puesto que la correlación es baja con apenas 0,419.