Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO -

Similars in Google

Similars in Google

Share

Revista Facultad de Ciencias Económicas: Investigación y Reflexión

Print version ISSN 0121-6805

Rev.fac.cienc.econ. vol.19 no.1 Bogotá Jan./June 2011

COMPETENCIA INTRA-INDUSTRIA, AGLOMERACIONES REGIONALES Y CRECIMIENTO ECONÓMICO: CASO INDUSTRIA DE ALIMENTOS*

INTRA-INDUSTRY COMPETENCY, REGIONAL AGGLOMERATIONS AND ECONOMIC GROWTH: FOOD INDUSTRY CASE

COMPETÊNCIA INTRA-INDÚSTRIA, AGLOMERAÇÕES REGIONAIS E CRESCIMENTO ECONÔMICO: CASO INDÚSTRIA DE ALIMENTOS

ANDRÉS CAMACHO MURILLO** & HECTOR RÍOS HERNÁNDEZ***

UNIVERSIDAD SANTO TOMÁS - UNIVERSIDAD DE LA SALLE

* Este artículo es un producto de investigación científica y tecnológica financiado por la Universidad Santo Tomás, periodo 20082009.

** Economista y Magíster en Ciencias Económicas, Universidad Santo Tomás. Docente e investigador de la Facultad de Economía, Universidad Santo Tomás. Correo electrónico: andrescamacho@usantotomas.edu.co

*** Magíster en Ciencias Económicas, Universidad Nacional de Colombia. Docente investigador Universidad de La Salle.

Recibido/ Received/ Recebido: 19/08/2010 - Aceptado/ Accepted / Aprovado: 20/12/2010

Resumen

El artículo analiza la incidencia que ha tenido la competencia intra-industria y las aglomeraciones empresariales a nivel regional en el crecimiento económico de la industria de fabricación de alimentos de Colombia. El estudio se basa en las teorías de la transferencia de conocimientos entre empresas. Se trabaja con información estadística del DANE e información financiera de la Superintendencia de Sociedades, periodo 1979-2007. Estimando una función de producción de tipo Cobb-Douglas con datos de panel balanceado, se pudo encontrar que la mayor competencia y concentración industrial de empresas de alimentos está asociada a un mayor crecimiento económico.

Palabras clave: competencia entre empresas, aglomeración industrial, crecimiento económico, desbordamiento tecnológico, industria de alimentos.

Abstract

The article analyzes the incidence that intra -industry competency and enterprise agglomerations have had regionally in the economic growth of food industry in Colombia. The study is based on knowledge transfer theories among enterprises. The statistical information used is from DANE and financial information is from Superintendencia de Sociedades (Superintendency of Companies), during 1979 - 2007. A Cobb-Douglas production function was estimated with balanced panel data, it was found that the major competency and industrial concentration of food enterprises is associated to a major economic growth.

Keywords: Competency among enterprises, industrial agglomerations, economic growth, technological overflow, food industry.

Resumo

O artigo analisa o impacto da concorrência intra-indústria e de grupos empresariais regionais no crescimento econômico da indústria de alimentos da Colômbia. O estudo fundamenta-se em teorias de transferência de conhecimento entre as empresas. Utilizam-se dados estatísticos do DANE e informações financeiras da Superintendência de Sociedades, período 1979-2007. Estimando uma função de produção Cobb-Douglas de dados em painel equilibrado, verificou-se que o aumento da concorrência e da concentração industrial de empresas de alimentos está associado ao maior crescimento econômico.

Palavras chave: Competência entre empresas, aglomeração industrial, crescimento econômico, transbordamento tecnológico, indústria de alimentos.

Camacho, A. & Ríos, H. (2011) Competencia intra-industria, aglomeraciones regionales y crecimiento económico: caso industria de alimentos En: Revista de la Facultad de Ciencias Económicas de la Universidad Militar Nueva Granada. rev.fac.cienc.econ, XIX (1)

JEL: D43, L13, L66, O40.

1. Introducción

Las teorías de la organización industrial relacionadas con la estructura de mercados y aglomeraciones industriales, han venido aportando elementos importantes al debate sobre la incidencia que tiene una mayor o menor competencia entre empresas y sus nivel de concentración industrial-regional en el crecimiento económico; autores como Blomstrõm, et. al. (1999), Sala-i-Martin (1999), Toro (2007), Maliranta, et al. (2008), Plummer & Acs (2004), entre otros, han estudiado las acciones empresariales directas que existen detrás de estos resultados, donde se encuentran, entre otras, la inversión real (nacional y extranjera), la I&d, el capital humano, y los procesos de retroalimentación en el tiempo.

Estas acciones generan un fortalecimiento de la capacidad productiva de los recursos a nivel intra-firma, lo cual se traduce en mayor aprendizaje a lo largo del tiempo, susceptible de ser transferido a otras firmas que le compiten mediante la movilidad laboral (a empresas nuevas o existentes), movilidad de capital real, procesos de benchmarking, entre otros. Así, la competencia entre empresas se convierte en un elemento clave para transferir conocimientos y, de esta manera, conseguir mayores niveles de crecimiento económico.

La concepción de competencia puede ser analizada bajo dos estructuras de mercado: i) competencia perfecta, donde existe un número alto de empresas compitiendo en el mercado con productos no diferenciados (homogéneos), y un número alto de compradores segmentados por el precio, y ii) competencia monopolística, donde existe un alto número de empresas compitiendo con productos diferenciados, las cuales pueden influir en los precios de los productos, en razón a que cuentan con una demanda segmentada por la calidad e innovación (Samuelson & Nordhaus, 2002, 653).

En Colombia existen industrias de suma importancia para el crecimiento económico, especialmente las manufactureras. Sus empresas aportan en promedio más del 15% a la producción nacional, y crecen a ritmos importantes anualmente. Basados en estadísticas del DANE y de la Superintendencia de Sociedades, se puede decir que la industria manufacturera que más aporta en el país a nivel de producción es la de fabricación de alimentos (IFPA), con cerca del 9% en el total nacional. Así mismo, esta industria ha mostrado niveles de crecimiento promedio cercanos al 5% durante los últimos 27 años -muy correlacionados con el crecimiento de los factores productivos, los cuales crecen a ritmos similares-, un aumento gradual en los niveles de competencia entre firmas, y niveles de concentración regional altos pero marginalmente menores en los últimos años a nivel consolidado.

Con estos análisis surgen algunas inquietudes que quieren ser resueltas en esta investigación, a partir de las hipótesis planteadas por los teóricos de la organización industrial, entre estas ¿Cuál es la estructura de mercado que prevalece en las Industrias de Fabricación de Productos Alimenticios? ¿Qué tanto han incidido los factores de producción en el crecimiento económico de las industrias de alimentos? ¿Cómo ha afectado la competencia entre empresas fabricantes de productos alimenticios, y sus niveles de concentración regional en el crecimiento económico?

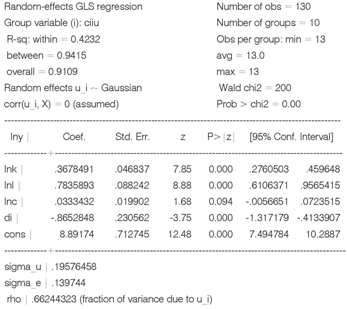

Con base en lo anterior, esta investigación intenta estimar la incidencia que presenta la competencia entre empresas y la concentración regional en los niveles de crecimiento económico de la industria de alimenticios en Colombia, La investigación se realiza para un total de 12 grupos industriales según CIIU Rev. 2 y 18 clases de industrias según CIIU Rev. 3 A.C. Se trabaja con la información estadística de la Encuesta Anual Manufacturera del DANE, periodo 1979-2007, así como con la información financiera reportada por la Superintendencia de Sociedades, periodo 1995-2007.

El documento esta ordenado en cuatro partes fundamentales, entre estas la introducción. En la segunda parte se desarrolla un marco referencial sobre los factores que determinan el crecimiento económico, enfatizando en la competencia inter-firmas, las aglomeraciones regionales, y las acciones empresariales que explican los resultados. En la tercera parte se hace un análisis descriptivo de la IFPA, y se calculan indicadores de competencia intra-industria bajo la inclusión de medidas de poder de mercado y concentración industrial, tales como el Índice Lerner Aproximado, el Índice Herfindalh-Hirschman, y un Índice de Concentración Regional. Así mismo se estima una función de producción de tipo Cobb-Douglas, bajo datos de panel balanceados. Finalmente se entregan algunas conclusiones al respecto.

2. Marco teórico

Durante los últimos 20 años se ha venido creando más conocimiento relacionado con los Spillovers tecnológicos: sus determinantes, los impactos que traen en materia de crecimiento económico, e incluso, su relación con la creación de estrategias de desarrollo regional como Clusters. Una de sus raíces se gestó desde los aportes de Romer (1986) en su importante artículo Increasing Returns and Longrun Growth, donde propuso una transformación al modelo de crecimiento exógeno de Solow de 1957 por un modelo de crecimiento endógeno. En este, Romer propuso dos supuestos fundamentales: learning by doing, el cual representa el aprendizaje por la práctica que tienen las empresas a través del tiempo, y knowledge spillovers, el cual constituye la transferencia de conocimientos al resto de la economía (Sala-i-Martin, 1999, 148).

Siguiendo la misma línea de investigación, algunos autores han demostrado que detrás del aprendizaje por la práctica están ciertas acciones empresariales que garantizan su éxito o limitación, tales como: la inversión en activos fijos (Sala-i-Martin, 1999), la inversión en I&d (Papageorgiou, 1999), la inversión en capital humano (Romer, 1989) e incluso los procesos de retroalimentación o feedback.

Así mismo, se ha demostrado que estos conocimientos intra-firma se transfieren al resto de la economía mediante diferentes canales. Uno de ellos es la competencia inter-firmas (Jacobs, 1961 citado en Carlino, 2001); es decir, entre empresas que solo realizan una actividad productiva (no auxiliar) o en la que la actividad productiva principal representa la mayor parte del valor agregado (Naciones Unidas, 1993); este es uno de los determinantes del desbordamiento de conocimientos sugeridos por Blomstrõm, Globerman & Kokko (1999) relacionado con la estructura de los mercados1.

Sin embargo, la competencia entre empresas puede analizarse en diferentes estructuras de mercado: i) mercados que tienden a la competencia perfecta, o ii) mercados de competencia monopolística. Su identificación depende de las características relevantes que tienen las empresas al interior de cada industria, y su evolución en el tiempo. Así, mientras que en los mercados de competencia perfecta existe un número alto de empresas compitiendo con productos no diferenciados (homogéneos), un número alto de compradores segmentados por el precio, y niveles de elasticidad-precio que tienden al infinito, en los mercados de competencia monopolística existen muchas empresas compitiendo con productos diferenciados (con marcas y patentes), con poder para influir en los precios de los productos, en razón a que cuentan con una demanda segmentada por la calidad e innovación (Samuelson

& Nordhaus, 2002, 653).

Este canal, siendo de gran relevancia en los estudios de transferencia tecnológica, está acompañado de una gran estrategia de empresa-región para diseminar conocimientos y obtener economías de escala: las aglomeraciones regionales (Carlino, 2001 & Muñiz, 1998). Algunos autores como Guiso & Schivardi (2006) y Madsen et al. (2003), han encontrado una alta correlación entre el número de empresas concentradas regionalmente (en relación con su densidad) y el crecimiento de la productividad, en países como Italia y Dinamarca, respectivamente.

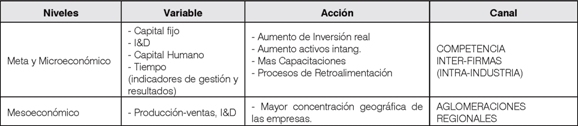

En la misma línea, Ellison, et al. (2007), basados en la teoría Marshaliana de las aglomeraciones industriales, encontraron que en Estados Unidos (entre los años 1972-1997) la transferencia tecnológica entre empresas resultó ser un elemento importante para la existencia de coaglomeraciones, pero menos importante que otros elementos como la cercanía entre proveedores y compradores, y la disponibilidad laborar. Sin embargo, en otros estudios no ha sido tan clara esta relación. Por ejemplo, Dueñas, et al. (2009)2, encontraron que en Bogotá y los municipios circundantes un número importante de industrias manufactureras no se encuentran aglomeradas y, por ende, no existe una clara transferencia de conocimientos; sin embargo, en algunas zonas existen "aglomeraciones por aprovechamientos de recursos naturales o por la existencia de hipotéticos spillover tecnológicos". Con todo lo anterior se puede pensar en que, tanto las acciones empresariales señaladas como las aglomeraciones industriales, pueden ubicarse en diferentes niveles de análisis económico: nivel Meta, Micro, y Mesoeconómico. Lo anterior, por cuanto se están estudiando recursos económicos empresariales que deben generar resultados favorables a nivel de competitividad (ver tabla 1).

Tabla 1. Acciones Determinantes de Transferencia Tecnológica3

El nivel Mesoeconómico se relaciona más con los actores sociales y al Estado, y se basa en la construcción de redes de colaboración intra-industria o cluster sectoriales, que permiten aumentar las capacidades individuales de las empresas; cuando se habla de Cluster se debe pensar en la aglomeración de empresas que desempeñan la misma actividad económica, con importantes economías de escala gracias a su especialización, y con la posibilidad de llevar a cabo una acción conjunta en búsqueda de eficiencia colectiva (Ramos, 1999; Porter, 1991), sin perder de vista la competencia entre ellas mismas4.

Hasta aquí se puede pensar, entonces, que entre más competencia existe al interior de una industria específica (con características de competencia perfecta o de competencia monopolística), motivada por las acciones empresariales sugeridas para los niveles Meta, Micro y Mesoeconómicos, más desbordamientos de conocimientos puede existir entre firmas, y por ende, mayor crecimiento económico.

3. Estimaciones en la industria de alimentos colombiana

3.1. Metodología

Los datos se estiman para la Industria de Fabricación de Alimentos en Colombia (IFPA), la cual incluye las agrupaciones 311-312 según la CIIU Rev. 2, así como los grupos 151-158 de acuerdo con la CIIU Rev. 3 A.C.; cuenta con 18 clases de industrias que van desde la producción, transformación y conservación de carnes y sus derivados, hasta la elaboración de productos alimenticios no clasificados. Para calcular los datos del estudio es necesario tener en cuenta las tablas de correlativas del DANE (ver anexo 1).

El periodo analizado es de 29 años (1979-2007), aunque en algunos casos se analizan 13 (19952007). Los datos son tomados de la Encuesta Anual Manufacturera (EAM) CIIU Rev. 2 y 3 A.C.,

así como de los estados financieros reportados por la Superintendencia de Sociedades. Las variables que contienen información monetaria son deflactadas con el IPP base 1974. Para el análisis descriptivo se tiene en cuenta la producción industrial y sus variables explicativas -bajo las características de una función de producción neoclásica -, así como la competencia intra-industria bajo la inclusión de medidas de poder de mercado y concentración industrial, tales como el Índice Lerner aproximado, el Índice Herfindalh-Hirschman, y un Índice de Aglomeración Regional.

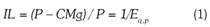

3.2. Cálculo del Índice Lerner Aproximado

El índice Lerner es una medida de poder de monopolio propuesta por el economista Abba Lerner, el cual relaciona la diferencia entre el Precio de un producto y su cociente con el Costo Marginal, y la inversa de la Elasticidad Precio de la Demanda de la empresa. Matemáticamente se expresa así:

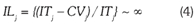

Si este análisis se lleva a un plano de finanzas empresariales, suponiendo la producción de varios productos i por parte de la empresa j -como es de hecho-, se podría esperar que la brecha entre el Ingreso Operacional y el Costo de Venta sea lo más bajo posible; es decir:

Donde

sea alta en la medida que exista un número de empresas en la industria que no tienda a agotar sus derechos de propiedad, producto de la innovación; es decir,

Aquí se asume que

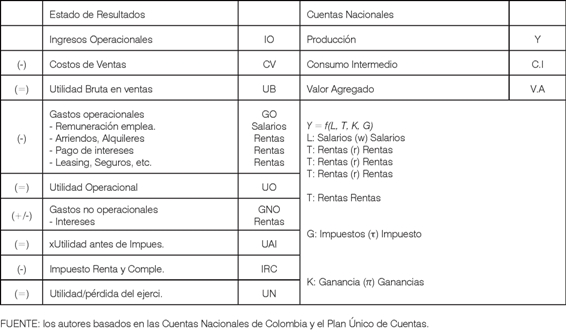

Ahora bien, como la información financiera reportada por la Superintendencia de Sociedades no cuenta con suficientes años, y además no está registrada la información de número de empleados que trabajan para cada firma (porque de hecho en los estados financieros de propósito general no existe este renglón), se hace necesario trabajar con información del DANE. Como la producción bruta es igual al consumo intermedio más el valor agregado {Y = C.I + V.A}, entonces, {IO = CV + (GO + GNO + IRC + UN)}, donde la Producción Bruta (Y) es el equivalente al Ingreso Operacional (IO), el Consumo Intermedio (C.I) al Costo de Ventas (CV), y el Valor Agregado (V.A) a la sumatorio de los Gastos Operacionales (GO), los Gastos no Operacionales (GNO), el Impuesto de Renta y Complementarios (IRC) y a la Utilidad Neta (UN); aquí el Valor Agregado V.A es medido como el total de ingresos recibidos por el uso de los factores productivos; es decir, la tierra, el capital, el trabajo y las organizaciones empresariales (DANE, 1987).

Con esto se podría decir que el Índice Lerner Aproximado a nivel de industria es el equivalente a ILj = θj = (IT - CVj)/ITj(Margen de Contribución de las Empresas), lo que es aproximadamente igual a θj = V.Aj/ Yjj, donde 1 ≤θj ≥ 0. Se ha decidido tomar este índice como una forma de aproximación al grado de competencia entre empresas de la IFPA (el cual va a estar acompañado del Índice Herfin-dalh-Hirschman), y como un acercamiento al Índice Lerner modificado por Pindyck (1984)6, donde el VA estaría incluyendo todos los costos de usuario (positivos o negativos) que resultan de la interacción de las firmas al interior de la industria j.

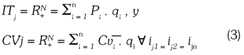

3.3. Cálculo del Índice Herfindahl-Hirschman y Aglomeración Regional

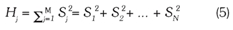

El índice Herfindal-Hirschman (H) es otra medida de poder de mercado, con el que se puede medir el grado de monopolio en una industria específica. También sirve como apoyo a la medición de la influencia de externalidades que afectan el crecimiento económico (Escalante y Lugo, 2005 133). Matemáticamente se denota así:

Donde Sj S es la participación de las ventas de la j-ésima firma (de las N empresas) en el total de las ventas industriales en un momento t del Tiempo (Sj = Vj / VT). En general, H se determina mediante la suma de los cuadrados de los valores de las participaciones en las ventas del mercado de todas las empresas de la industria, y su resultado se encuentra entre 0 y 1 (1 ≤ Hj ≥ 0). Así, entre más bajo sea H menor es la concentración industrial y, por ende, mayor es el nivel de competencia entre firmas de la misma industria.

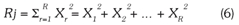

Por su parte, el Índice de Aglomeración Regional por Industria R. -muy parecido en estructura al índice H- mide la concentración de las ventas de la industria j en una región específica r. Matemáticamente se denota así:

j= 1, 2, 3,.. ,J; Industrias de Fabricación de Alimentos (IFPA)

r= 1, 2, 3,.. , R; Departamentos de Colombia donde hay empresas con IFPA

i= 1, 2, 3,.. , N; Empresas que pertenecen a la IFPA

Así, Xres la sumatoria de la participación de las ventas de la i-esima firma en el total de ventas de la industria j de la región r (su resultado también se encuentra entre 0 y 1 (1 < R. > 0); entre más bajo es Rj menor es la concentración regional de las ventas de la industria j.

3.4. Análisis de la Industria de Alimentos en Colombia

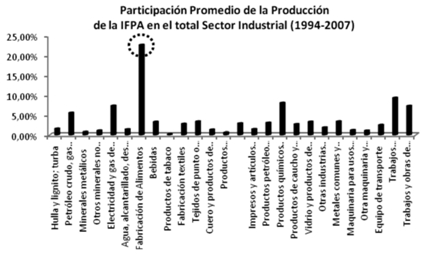

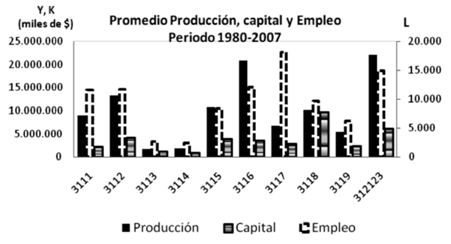

De acuerdo con cifras del DANE (Ver Ilustración 1), la producción de la IFPA participó con cerca de un 23% en el total de producción del sector industrial entre los años 1994-20077, superando a industrias como la de fabricación de productos químicos básicos y elaborados, y a la industria de construcciones y edificaciones, lo cual demuestra su importancia entre las industrias de transformación del país.

Ilustración 1. participación promedio de la producción de a IFPA8

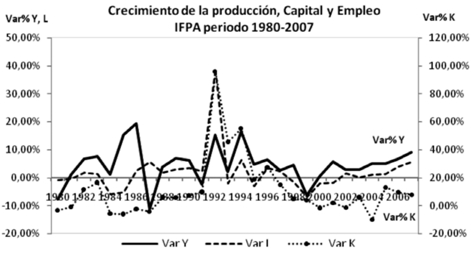

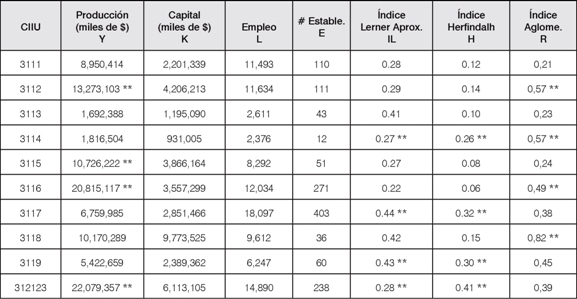

Durante los últimos 27 años (1980-2007), la IFPA presentó un crecimiento promedio asimétrico pero positivo cercano al 5%, destacándose los años 1986, 1992, 1994 y 2007 por estar por encima del promedio histórico, y los años 1987 y 1999 por mostrar momentos de recesión. Así mismo, se puede evidenciar una relación cercana entre su crecimiento y el crecimiento de los activos fijos y el empleo, los cuales fueron en promedio del 11,5% y 2%, respectivamente (ver Ilustración 2).

Ilustración 2. Crecimiento de la producción, capital y empleo IFPA (1980-2007)9

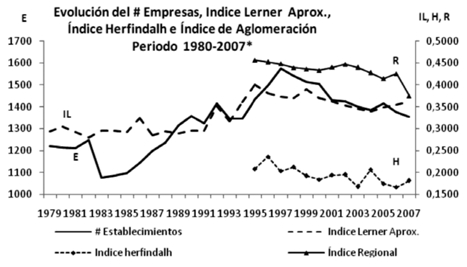

Desde un análisis de organización industrial (ilustración 3) se muestran la existencia de un mercado de competencia monopolística, primero por cumplir con la característica de contar con un número alto de empresas compitiendo en la industria (con productos diferenciados), lo que se refuerza con el bajo nivel del índice Herfindalh encontrado, y segundo, porque el índice Lerner Aproximado, el cual se relaciona al margen de contribución de las empresas, se ubica en niveles altos. Así mismo, se encontró una alta concentración industrial a nivel regional que ha tendido a bajar gradualmente desde el año 2002.

Ilustración 3. Evolución del número de empresas10

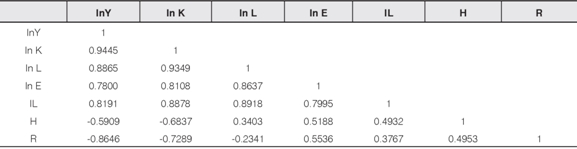

Con estas cifras se puede encontrar una correlación alta y positiva entre el crecimiento de la producción de esta industria y el crecimiento de sus recursos económicos (capital y empleo), así como con el crecimiento del número de establecimientos (E) y el Índice Lerner Aproximado (IL). También se pudo encontrar que entre menos concentrada ha estado la IFPA en el tiempo (↑H), menor ha sido el margen de contribución ( ↓IL), y mayor ha sido el crecimiento de su producción (↑ InY), tal y como se esperaba en un mercado con características de competencia monopolística (ver tabla 2).

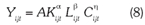

Tabla 2. Correlación entre producción y variables explicativas en la IFPA. Análisis de series de tiempo, periodo 1979-200711

Ilustración 4. Promedio producción, capital y empleo (1980-2007)12

Al revisar las cifras de producción al interior de la IFPA a nivel desagregado (Ilustración 4), se puede ver la importancia que representa la industria de productos de molinería (código 3116) y la industria de elaboración de productos alimenticios diversos y compuestos dietéticos (312123) en el total; la sumatoria de sus participaciones esta cerca al 42% del total. Por el lado del capital fijo se encuentran los Ingenios y refinerías de azúcar (3118), y la industria de elaboración de productos alimenticios diversos y compuestos dietéticos (312123), los cuales aportan el 43% del total; y finalmente, por el lado del empleo se ve un aporte significativo de la industria de fabricación de productos de panadería (3117).

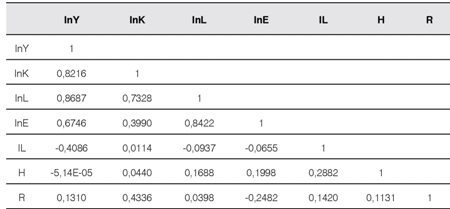

Por su parte, en la tabla 3 se pueden ver las industrias con mayor concentración industrial (H) y un alto porcentaje en sus márgenes de contribución (IL). Las más destacadas son, en su orden: la industria de elaboración de productos alimenticios diversos y compuestos dietéticos (312123), la industria de elaboración del cacao, fabricación de chocolate y artículos de confitería (3119), la industria de fabricación de productos de panadería (3117), y la industria de elaboración de pescado, crustáceos y otros animales marinos y de agua dulce (3114).

Tabla 3. Variables Industriales e Índices de Concentración, Promedio histórico 1979-200713

Con lo anterior se puede ver que no existe una clara asociación entre los índices de concentración y el número de establecimientos Vs la producción, en razón a que en algunos casos el índice H, IL y R son altos, pero el número de establecimientos E y la producción Y no lo son; en otras palabras, no se debe esperar que las industrias más concentradas sean, a su vez, las que menos establecimientos tengan (como podrían esperar algunos investigadores), ni que sean las que mayores niveles de producción generen.

Ahora, revisando con más detalle el índice R, se pudo encontrar que las industrias más concentradas regionalmente son, en su orden: los ingenios y refinerías de azúcar (3118), la industria de fabricación de productos lácteos (3112), la industria de elaboración de pescado, crustáceos y otros animales marinos y de agua dulce (3114), y la industria de productos de molinería (3116), y las regiones donde más concentrada esta la actividad económica de la IFPA son: Bogotá (39%), Valle del Cauca (24%), Antioquia (16%), Cundinamarca (4%), Atlántico (6%) y Santander (2%).

Al revisar las variables incluidas en el análisis, se pueden ver correlaciones más bajas y mayor asimetría entre los grupos (ver tabla 4). De la misma manera, resulta interesante ver una relación positiva entre el crecimiento de la producción industrial y el crecimiento de los factores de producción, así como con el crecimiento del número de establecimientos; sin embargo, también se pueden ver relaciones inversamente proporcionales entre IL, H y la producción Y de las industrias, y una relación directa entre H e IL, y H con E. Esto puede indicar, que en la medida que hay más competencia al interior de las industrias (↓H), menor es el margen de contribución (↓IL), y mayor es el crecimiento económico (↑ InY).

Tabla 4. Correlación entre Producción y variables explicativas en la IFPA. Análisis de corte transversal, promedio 1979200714

De igual manera, se puede ver una relación directamente proporcional entre la concentración industrial por departamentos R y el crecimiento de la producción de las IFPA como ya se había anunciado, lo que puede estar corroborando la importancia de tener aglomeraciones industriales a nivel regional para conseguir un mayor crecimiento económico en las diferentes IFPA.

3.5. Estimación Econométrica

Los resultados obtenidos en el capítulo anterior serán contrastados con la estimación econométrica de una función de producción tipo Cobb-Douglas, incluyendo la competencia a nivel intra-industria como variable endógena compuesta, la cual toma forma a través de la inclusión de las medidas de concentración industrial y regional, y el número de establecimientos.

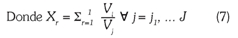

La función de producción queda expresada de la siguiente manera:

La cual es estimada en escala logarítmica y bajo estimaciones de panel de datos balanceado. Economé-tricamente se expresa así:

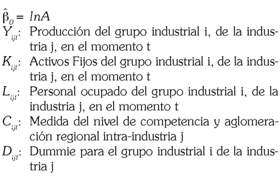

Donde:

Para calcular la medida relativa de la competencia intra-industria Cijt se tiene en cuenta la siguiente ecuación:

Donde:

Eijt: Número de establecimientos del grupo i, industria j, en el momento t

Hijt: Índice de Herfindahl-Hirschman del grupo i, industria j, en el momento t

Rijt: Índice de Aglomeración Regional del grupo i, industria j, en el momento t

Con esto se espera que exista alta incidencia de C en Y (↑ C¡jt: Y ) como resultado del producto entre un alto número de establecimientos (↑ E) que demuestran tener una baja concentración industrial (↓ H) y una significativa concentración regional (↑ R). Se ha decidido asignar una variable Dummie de industria, por existir una gran asimetría generada por la industria de fabricación de productos de panadería (3117). Así mismo, se decidió estimar un modelo de efectos aleatorios (para los datos de panel), una vez fue realizado el test de Hausman (Montero, 2005)15.

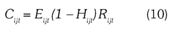

Los resultados presentados en la tabla 5 muestran, en primera instancia, una alta consistencia en el modelo econométrico estimado, evidenciado con la probabilidad de error arrojado por el Chi Cuadrado. También se puede ver que los cambios en las variables independientes están explicando en 91,09% los cambios de la producción industrial, aun cuando existe asimetría entre algunas Industrias de Fabricación de Productos Alimenticios (IFPA).

Al revisar los parámetros estimados se puede encontrar, que los cambios del capital, el empleo y la competencia entre empresas de la IFPA, están generando un impacto positivo en los niveles de crecimiento, lo cual se explica con los rendimientos a escala crecientes que arrojó la sumatoria de los parámetros estimados . También se puede decir, que la competencia inter-firmas de las IFPA sí está incidiendo en sus niveles de crecimiento económico, aunque con valores marginalmente bajos, cercanos al 3,4%.

Tabla 5. Estimación Panel de Datos Balanceado, periodo 1995-200716

4. Conclusiones

Como conclusión se puede decir que la mayor competencia (monopolística) entre empresas fabricantes de productos alimenticios, y la mayor aglomeración regional en Colombia, sí están incidiendo en los niveles de crecimiento económico, aunque con niveles marginalmente bajos cercanos al 3,4%. Esto significa que, ceteris paribus, en la medida que crece la competencia entre empresas de la industria de alimentos colombiana en un 10% (ponderando el número de empresas existentes con sus niveles d concentración industrial y regional), la producción crece en 0,34%. Adicionalmente se puede inferir, que el nivel de activos fijos y el número de personas ocupadas, están explicando -en gran medida- los niveles de crecimiento de estas industrias.

Si se conectan estos resultados con los encontrados por Camacho (2009) en su estudio sobre la industria manufacturera y su relación con el sector agropecuario, se puede pensar que las aglomeraciones regionales de la industria de alimentos y sus niveles de competencia monopolística, no están incidiendo en los niveles de transferencia tecnológica hacia el agro colombiano; sector con el cual esta industria soporta los mayores niveles de encadenamientos verticales.

Para poder estimar la hipótesis propuesta en materia de crecimiento económico, resultó muy útil trabajar con información estadística, tanto del DANE como de la Superintendencia de Sociedades; esto permitió contar con micro-datos reales combinados con información industrial tomada de la Encuesta Anual manufacturare.

Es claro que las empresas de fabricación de alimentos en Colombia cuentan con una estructura de mercado de competencia monopolística. La evidencia se soporta en las características propuestas por la teoría; es decir, un número alto de empresas compitiendo con altos márgenes de contribución -gracias a la venta de productos diferenciados-, que no demuestran concentrar las ventas a nivel de industria como bien se encontró con el índice Herfindalh-Hirshman

Respecto a esta última evidencia, se pudo encontrar que entre las actividades industriales más concentradas están la de refinería de azúcar, la de fabricación de productos lácteos, la de elaboración de animales marinos y agua dulce, y la de productos de molinería. Así mismo, se encontró que las industrias de alimentos cuentan con altos niveles de concentración geográfica, que se han venido reduciendo gradualmente desde el año 2002. Bogotá, Valle del Cauca y Antioquia concentran más del 75% de la producción de estas firmas.

1 El otro canal de transferencia tecnológica es la relación vertical entre empresas; es decir, los encadenamientos mercantiles hacia adelante y hacia atrás con los proveedores y con los clientes, respectivamente (para ampliar, véase Camacho y Vernazza, 2007).

2 Los autores utilizando una metodología similar a la estimada por Ellison & Glaeser (1997), basada en el cálculo de índices de aglomeración industrial.

3 Los autores.

4 Sin embargo, no se puede desconocer que hay mercados considerados competitivos, pese a que pueden tener un pequeño número de productores (Pindyck & Rubinfield, 2001).

5 Esta aproximación se tiene por dos razones principales: i) suele ser muy difícil conseguir los precios de venta y las cantidades ofrecidas de cada producto que oferta cada establecimiento de una industria, y ii) la información financiera que reporta la Superintendencia de Sociedades solo está disponible de manera agregada; es decir, balance general y estado de resultados.

6 Para Pindyck es importante revisar la forma como se mide el poder de monopolio potencial, que puede ser mucho mayor que el poder de monopolio real, si las empresas compiten agresivamente. Como IL(t) = (P - CMg)/P ó bien 1 - (CMg/P(t), si se adiciona Z negativo que permite reducir los costos marginales (por ejemplo, por una agresiva competencia entre empresas), entonces el índice Lerner aumentará y habrá un mayor poder de mercado IL(t) = 1 - {(CMg - Z(t) / P(t)}

7 Incluye las industrias extractivas y las industrias de transformación

8 Fuente: DANE, Matrices Oferta-Utilización.

9 Fuente: DANE, Encuesta Anual Manufacturera (EAM).

10 Fuente: DANE, Superintendencia de Sociedades de Colombia. Cálculos de los autores. El índice Herfindalh e índice Regional han sido calculado entre los años 1995-2007.

11 Fuente: DANE y Superintendencia de Sociedades, Cálculos de los autores.

12 Fuente: DANE, Encuesta Anual Manufacturera (EAM)

13 Fuente: DANE y Superintendencia de Sociedades. Cifras deflactadas. Cálculos de los autores. Y, K, L y E, periodo 1979-2007; IL, H y R, periodo 1995-2007, ** Industrias con alto Y, IL, H y R

14 Fuente: DANE y Superintendencia de Sociedades, Cálculos de los autores.

15 La estructura del test de Hausman sugiere H = (βc- βe) (Vc- Ve)-1 (βc- βe), H ~ Xn2, donde el resultado encontrado fue H 1,40; Prob > X2 = 0,70 Como p-valor > 0,05 se asume la hipótesis nula de igualdad de estimaciones, motivo por el cual resultan más eficientes los efectos aleatorios.

16 Cálculo de los autores.

5. Referencias

Acs, Z. & Armington, C. (2003). Endogenous growth and entrepreneurial activity in cities. Working paper 03-02, Center for Economic Studies, U.S. Census Bureau. [ Links ]

Audretsch, D. & Keilbach, M. (2008). The knowledge spillover theory of entrepreneurship and economic growth. Max Planck Institute of Economics. [ Links ]

Blomstròm, M, et. al (1999) The determinants of host country spillovers from foreign direct investment: Review and synthesis of the literature. Stockolm School of Economics, Working paper No 339, October. [ Links ]

Camacho, A. & Vernazza, A. (2005). Transferencia tecnológica de la inversión extranjera directa en la industria manufacturera. El caso colombiano. En: Revista CIFE, 10, Universidad Santo Tomás [ Links ]

Camacho , A. & Vernazza, A. (2007). Encadenamientos verticales y transferencia tecnológica en la industria manufacturera colombiana, 1994-2002. Editorial Universidad Santo Tomás. [ Links ]

Camacho, A. (2009). Encadenamientos Verticales Agroindustriales y su Relación con las Externalidades Tecnológicas. En: Revista CIFE, 14, Universidad Santo Tomás. [ Links ]

Carlino, G. (2001). Knowledge spillovers: cities' role in the new economy. En: Business Review, Federal Reserve Bank of Philadelphia, issue Q4: 17-26. [ Links ]

Dane (1987). Metodología de la encuesta anual manufacturera. Editorial DANE, abril. [ Links ]

Dane (2002). Metodología de las cuentas nacionales de Colombia - Base 1994. Operaciones de bienes y servicios. Editorial DANE, agosto. [ Links ]

Dueñas, M. et al. (2009). Aglomeración industrial en el área metropolitana de Bogota D.C. En: Revista de la Facultad de Ciencias Económicas, Vol. XVII (2), Diciembre 2009, 99-118 [ Links ]

Eckhardt, J. & Shane, S. (2003). The importance of opportunities to entrepreneurship. En: Journal of Management, 29 (3): 333-349. [ Links ]

Ellison, et al. (2007). What causes industry agglomeration? evidence from coagglomeration patterns. En: Discussion Papers, Center for Economic Studies, CES 07-13. [ Links ]

Escalante, R. & Lugo, I. (2005) Relación entre el crecimiento económico y las economías externas de aglomeración en México. En: Revista Latinoamericana de Economía Problemas del Desarrollo, abril. 36 (141): 131-153. [ Links ]

Guiso, L. & Schivardi, F. (2006). What determines entrepreneurial clusters? EUI working papers ECO 2007/48, European University Institute: Italy. [ Links ]

Harris, R. & Catherine R. (2002). Productivity spillovers to domestic plants from foreign direct investment: Evidence from UK manufacturing, 1974-1995. Royal Economic Society Annual Conference 2002, 96, Royal Economic Society. [ Links ]

Kokko, A. (1994). Technology, market characteristics and spillovers. En: Journal of Development Economics, 4: 279-293. [ Links ]

Kugler, M. (1998). Dinámica de la productividad multisectorial: la inversión extranjera directa como canal de difusión tecnológica. En: Desarrollo y Sociedad, 42. [ Links ]

Lipsey, R. (2002) Home and host country effects of FDI. NBER working paper series No 9293, October. [ Links ]

Madsen, S., et al. (2003). Industrial clusters, firm location and productivity: some empirical evidence for Danish firms. Working papers 03-26, University of Aarhus, Aarhus School of Business, Department of Economics. [ Links ]

Maliranta, M., et al. (2008) Is inter-firm labor mobility a channel of knowledge spillovers? Evidence from a linked employer-employee panel. The Research Institute of the Finnish Economy, Discussion Papers No 1116, February. [ Links ]

Montero, R. (2005). Test de Hausman. Universidad de Granada, Septiembre. En: http://www.ugr.es/~montero/matematicas/hausman/pdf. [ Links ]

Muñiz, I. (1998). Externalidades, localización y crecimiento: una revisión bibliográfica. En: Revista de Estudios Regionales, 52: 155-176. [ Links ]

Naciones Unidas, (1993). Sistema de cuentas nacionales, número de venta: S.94.XVII.4, párrafo 5.21 y 5.40., Nueva York. [ Links ]

Nicholson, W. (2005). Microeconomía intermedia y sus aplicaciones, novena edición, ed. Thomson, México, 2005. [ Links ]

Papageorgiou, C. (1999). Technology transfers and economic growth: extending the R&d based model. Lousiana State University, february. [ Links ]

Porter, M. (1991). La ventaja competitiva de las naciones. Buenos Aires: Javier Vergara Editor. [ Links ]

Pindyck, R. (1984). The measuarement of monopoly power in dynamic markets. Sloan School of Management, working paper No 1540-84, Marzo. [ Links ]

Pindyck, R. & Rubinfeld, D. (2001). Microeconomía 5ta edición, ed. Pearson-Prentice Hall: España. 8 y 9. [ Links ]

Plummer, L. & Acs J. (2004). Penetrating the "knowledge filter" in regional economies. Max Planck Institute of Economics, Entrepreneurship, Growth and Public Policy Grou [ Links ]

Ramos, J. (1999). Una estrategia de desarrollo a partir de los complejos productivos (Clusters) en torno a los recursos naturales ¿Una estrategia prometedora? CEPAL, Agosto, 6 y 7. [ Links ]

Romer, (1989). Human capital and growth: theory and evidence. Nber working paper series No 3173, November. [ Links ]

Sala, & martin, X. (1999). Apuntes de crecimiento económico, segunda edición", ed. Antoni Bosch: Barcelona, 7-61 y 148. [ Links ]

Samuelson, & Nordhaus, W. (2002). Economía 17va edición, Mc Graw Hill, 653. [ Links ]

Toro, D. (2007). How to measure the spillover effect. Munich Personal Repec Archive (MPRA) Paper No. 4682, November. [ Links ]

6. ANEXOS

Anexo 1. Tabla de Correlativas Industria Fabricación Productos Alimenticios

Anexo 2. Relación Cuentas Nacionales y Estados Financieros Empresariales