Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO -

Similars in Google

Similars in Google

Share

Estudios Gerenciales

Print version ISSN 0123-5923

estud.gerenc. vol.21 no.95 Cali Apr./June 2005

UN EXAMEN EMPÍRICO DE LAS PRÁCTICAS DE PRESUPUESTO DE CAPITAL EN EL PERÚ*

SAMUEL MONGRUT MONTALVÁN, DAVID WONG CAM1

1Departamento de Contabilidad y Centro de Investigación de la Universidad del Pacífico (CIUP)

Fecha de recepción: 3-11-2004 Fecha de aceptación: 8-3-2005

* Los autores agradecen a la Cátedra del Banco Santander Central Hispano por el apoyo financiero brindado a esta investigación, y a Ximena Gutiérrez y Emma Santana por su excelente asistencia en esta investigación.

ABSTRACT

Over the years a large number of studies have been conducted regarding capital budgetin practices in well-developed markets. There is, however, scarce evidence of these practices in emerging markets.

This paper discusses evidence of capital budgeting practices followed by large companies operating in Peru.

A survey conducted among 74 companies showed that, while 90% of the companies use Net Present Value (NPV) as their main assessment tool, only 11% use the real option method.

This indicates that the companies reviewed in this study do not formally consider a flexible management approach to assessing their opportunities for investment.

The survey also showed that there is a stronger preference for the Investment Recovery Period than for the Internal Rate of Return (IRR), which reflects a short-term investment horizon.

This paper also addresses the fact that more than 40% of these companies employ a discount rate without a solid theoretical justification, which may be the result of a lack of practical guidance on this subject.

KEY WORDS

Capital budgeting, Net Present Value, Discount Rate.

Rating: A

RESUMEN

A través de los años se han realizado numerosos estudios sobre las prácticas de presupuesto de capital en mercados desarrollados, pero la evidencia en mercados emergentes es escasa. En este trabajo se presenta la evidencia de las prácticas de presupuesto de capital de empresas grandes que operan en el Perú. Mediante una encuesta realizada a 74 empresas se encontró que el 90% de ellas utiliza el Valor Presente Neto (VPN) como principal método de valoración, mientras que sólo un 11% emplea el método de opciones reales. Esto indica que las empresas analizadas no consideran formalmente la flexibilidad gerencial en la valoración de sus oportunidades de inversión. Por otra parte, se encontró una mayor preferencia por el período de recuperación que por la Tasa Interna de Retorno (TIR), lo cual refleja un horizonte de inversión de corto plazo. En el trabajo también se muestra que más del 40% de las empresas utiliza una tasa de descuento sin un sustento teórico sólido, lo cual puede deberse a la falta de una orientación práctica sobre el tema.

PALABRAS CLAVE

Presupuesto de capital, valor presente neto, tasa de descuento.

Códigos JEL: G30, G31

Clasificación: A

1. INTRODUCCIÓN

El objetivo de esta investigación es describir cuáles son las prácticas de presupuesto de capital adoptadas por empresas grandes que operan en el Perú. Este objetivo es importante en tanto permite averiguar cómo dichas empresas valoran sus oportunidades de inversión. No obstante, ante todo conviene preguntarse por qué es importante la valoración de inversiones y por lo tanto las prácticas de presupuesto de capital.

Es posible responder esta pregunta en dos niveles: empresarial y agregado. Desde el punto de vista empresarial, la valoración de inversiones es importante por su función previsora y por su función selectiva. La función previsora no sólo implica cuantificar la estrategia competitiva del proyecto, sino también prever su posible adaptación a cada uno de los escenarios considerados cubriéndose de los riesgos identificados y de esta forma generar un perfil riesgo-rentabilidad para cada proyecto.

Esta adaptación se realiza mediante el uso de la denominada flexibilidad gerencial, es decir, la opción que poseen los propietarios del proyecto de alterar la estrategia operativa del mismo a medida que la incertidumbre o el riesgo se va disipando. Por ejemplo, inicialmente se puede pensar que el proyecto será operado hasta el final de su vida útil, pero al cabo de un año una caída en la cantidad demandada del producto o servicio puede indicar el cierre temporal del proyecto o su abandono definitivo.

A esta posibilidad de alterar la estrategia operativa inicial del proyecto se le denomina opción real y refleja la flexibilidad operativa a disposición de la gerencia. La capacidad que posee una empresa para usar o crear tal flexibilidad es variable, pues depende principalmente de las ventajas competitivas acumuladas por la empresa. Las ventajas competitivas tales como la buena reputación de una marca, el posicionamiento del producto, entre otros, permiten a una empresa acceder a una oportunidad de inversión que de otra forma no hubiera sido posible.

La función selectiva permite al gerente seleccionar entre un grupo de oportunidades de inversión evaluadas aquellas que estima incrementarán aún más el valor de su empresa con un riesgo estimado. Estas oportunidades de inversión son seleccionadas considerando el perfil riesgo-rentabilidad d cada proyecto, el cual ha sido elaborado mediante la función previsora. Ambas funciones de la valoración de inversiones permiten al gerente maximizar el valor de su empresa sin incurrir en un riesgo innecesario y excesivo. Por supuesto, el logro de este objetivo depende de la calidad de la información utilizada, de su costo y oportuno acceso.

Para que la valoración de inversiones contribuya a que un país sea más competitivo es imprescindible que cada empresa acumule ventajas competitivas a lo largo del tiempo. Dichas ventajas deben estar basadas en las capacidades de la empresa y deben servir de base para la creación de valor a través de la implementación de proyectos de largo plazo. Así, la valoración de inversiones es fundamental para que la empresa mejore sus decisiones de inversión, maximice su valor y se logre un beneficio agregado que permita que el país sea más competitivo.

En el Perú no se ha elaborado un estudio especializado sobre la forma cómo los gerentes valoran sus oportunidades de inversión, por lo que este estudio tiene como objetivo cubrir este vacío. Específicamente, se busca responder las siguientes preguntas: ¿Las empresas que operan en el Perú consideran la flexibilidad gerencial en la valoración de sus inversiones? ¿Qué tasa de descuento utilizan? ¿Cuáles son los indicadores de rentabilidad más utilizados? ¿Qué fuentes y métodos emplean para predecir sus flujos de caja?

El resto del artículo ha sido dividido en cuatro secciones. En la siguiente sección se describen los principales resultados obtenidos por otros estudios. La evidencia está principalmente concentrada en Estados Unidos, España y Argentina. La tercera sección está dedicada a explicar la metodología seguida en el estudio, mientras que en la cuarta sección se muestran los resultados del estudio. En la quinta sección se concluye el trabajo.

2. EVIDENCIA EMPÍRICA SOBRE LAS PRÁCTICAS DE PRESUPUESTO DE CAPITAL

Fue en los años setenta en donde se realizaron la mayoría de estudios sobre las prácticas de presupuesto de capital de empresas estadounidenses. Durante esta década, los estudios se concentraron en el análisis del uso de los métodos de presupuesto de capital que ponderan el valor del dinero en el tiempo como el Valor Presente Neto (VPN) y la Tasa Interna de Retorno (TIR) versus los que no, como el período de recuperación. Con estos resultados se podía observar también si es que existía una brecha entre la teoría y la práctica, ya que la teoría recomendaba el uso del VPN estático como el mejor criterio de decisión de inversión (Mao, 1970).

De esta manera, Mao (1970) concluye, con una muestra de ocho empresas norteamericanas, el predominio del período de recuperación. Los resultados mostraban que las empresas no empleaban la teoría vigente al valorar sus oportunidades de inversión. Sin embargo, esta tendencia pareció revertirse ya que Klammer (1972) halló en una muestra de 184 empresas norteamericanas que el 49.9% de éstas usaba una o más técnicas de descuento, lo que significa que se estaba desplazando al período de recuperación.

Petry (1975) en un estudio a 284 empresas de distintas industrias encuentra que el 54% de éstas en 1970 utilizaban métodos que no ponderaban el valor del dinero en el tiempo. La situación para 1975 fue diferente ya que sólo el 34% continuaba utilizándolos. Es decir, la importancia de estos métodos estaba disminuyendo. Esta conclusión es la misma de Schall et al. (1978). Como surgieron tantos estudios sobre este tema en Estados Unidos, Rosenblat y Jucker (1979) revisaron trece de los estudios que se llevaron a cabo desde 1966 hasta 1975 y determinaron que se estaba incrementando el uso de las técnicas de descuento y se estaba dejando de lado el uso del período de recuperación.

No obstante, surgieron críticas que cuestionaron la conclusión a la que llegaron Rosenblat y Jucker. Una de estas fue presentada por Rappaport (1979) quien sostuvo que no se podía afirmar con certeza el incremento en el uso de las técnicas de descuento. Este se debe a que pueden existir dos sesgos: uno se presenta en el momento de comparar las muestras, pues éstas son incompatibles; mientras que el otro aparece en la elevada tasa de no-respuesta a la encuesta (nonresponse bias).1

Otra crítica fue formulada por Aggarwal (1980) la cual estaba orientada hacia la información manejada por la persona que contestaba la encuesta, quien podría saber de las técnicas de presupuesto usadas en su área pero no las de toda la empresa. A pesar de ello, este autor sostuvo que el uso de las técnicas de descuento se había incrementado en los últimos veinticinco años.

En la década de los años ochenta el enfoque de los estudios va más allá del uso de los indicadores de rentabilidad y se centra en variables que puedan afectar el uso de éstos como son el entorno, nivel de decisión y objetivos estratégicos de la empresa. Asimismo se sigue investigando sobre la brecha entre la teoría y la práctica. En cuanto a los factores de entorno, Schall y Sundem (1980) en un estudio de 189 empresas encuentran que en entornos menos inciertos las empresas tienden a usar métodos de presupuesto de capital menos sofisticados.

Gitman y Mercurio (1982) llegan a la misma conclusión que Mao (1970), es decir, todavía existía una brecha significativa entre la teoría financiera y la práctica. Respecto al nivel de decisión, Ross (1986) en una entrevista a doce empresas encontró que las prácticas de presupuesto de capital diferían según el nivel de jerarquía de la empresa: planta, división o directorio. Y en cuanto a los objetivos estratégicos de la empresa, Myers (1984) al igual que Aggarwal (1980), sostienen que las técnicas de descuento sólo se limitan a evaluar proyectos alternativos, en lugar de tratar de alcanzar los objetivos estratégicos de la empresa.

En la década de los años noventa la mayor preocupación de los estudios, además del uso de los indicadores de rentabilidad, fue averiguar la determinación y uso de la tasa de descuento y el interés de las empresas en las finanzas corporativas. Poterba y Summers (1995) encontraron que de las 160 empresas encuestadas, la mayoría de éstas exigía tasas de descuento de una mayor magnitud que la obtenida mediante el uso de un costo de capital estandarizado.

Trahan y Gitman (1995) en un estudio de 84 empresas hallaron que la mayoría de las empresas tiene poco interés en el estado actual de la investigación académica en el tema de finanzas corporativas. Por su parte, Graham y Harvey (1999) encontraron que de las 392 empresas que contestaron su encuesta, la mayoría utilizaba la TIR y el VPN. Sin embargo, a pesar de que diversos estudios hayan demostrado las debilidades del período de recuperación, éste seguía utilizándose sobre todo por las empresas pequeñas con la misma frecuencia que el VPN y la TIR.

Los estudios más recientes, además de los métodos tradicionales de valoración, también incluyen el método de opciones reales. Por ejemplo, Graham y Harvey (2002) encontraron que el 38.9% de las empresas usaba siempre o casi siempre el ratio precio / utilidad, el 26.6% usaba técnicas de valoración de opciones reales y el 20.3% usaba la tasa de rentabilidad contable. En cuanto a la brecha entre la teoría y la práctica, que es un tema recurrente en los estudios sobre las prácticas de presupuesto de capital, los resultados de Ryan y Ryan (2002) reflejan un alineamiento entre la teoría y la práctica. Asimismo, la gran mayoría de los encuestados concuerda en que el costo promedio ponderado de capital WACC es el mejor punto de partida para determinar una apropiada tasa de descuento.

En España, Rayo y Cortés (2004) realizaron un estudio a 152 empresas y encontraron que alrededor del 95% de los directivos conocen el VPN, la TIR y el período de recuperación, pero sólo el 80% de ellos los utilizan. Además, anotaron que el 40,9% de las empresas conocen el método de opciones reales, pero solo lo utilizaban el 17.9%.

Rayo y Cortés (2004) también analizaron qué variables son primordiales en la valoración de proyectos. Dentro de las más importantes destaca la alta significancia que se le da a la inversión inicial (71.6%), a los flujos de caja netos (76.2%) y al riesgo del proyecto (81.4%). Sin embargo, el 63.6% de los encuestados considera muy importante la posibilidad de emprender proyectos de crecimiento. Si a esto se suma que solo el 27.6% considera importante el valor residual, una posible interpretación es que las empresas no consideran las inversiones de manera aislada, sino que toman en cuenta el valor de éstas a lo largo del tiempo, es decir, intuitivamente consideran la flexibilidad gerencial en sus decisiones de inversión.

Existe poca evidencia empírica de prácticas de presupuesto de capital en países sudamericanos. Pereiro y Galli (2000) replicaron el estudio realizado por Bruner et al. (1996) en Argentina y encontraron que el 89% de las corporaciones de las 55 empresas encuestadas y el 73% de los asesores financieros y fondos de capital privado usaban flujos de caja descontados como herramientas primarias de presupuesto de capital. Asimismo, el 74% de las corporaciones, el 73% de los asesores financieros y fondos de capital privado y el 67% de banca y seguros usaban como tasa de descuento al WACC.

3. METODOLOGÍA

Para llevar a cabo el estudio se elaboró una encuesta que se aplicó a inicios del año 2004. Las muestras de empresas fueron obtenidas de la publicación «Perú the Top 10,000 Companies » y fue definida considerándose como criterio importante que la empresa tenga ventas anuales en dólares de por lo menos US$1.000,000 según datos del año 2003.2

De acuerdo con Guaipatín (2003), en el Perú una gran empresa se define como aquella que tiene ventas anuales en dólares iguales o mayores a US$750,000 dólares. Sin embargo, esta definición varía de país a país y en algunos mercados emergentes sudamericanos como Brasil, Colombia y Venezuela se utiliza el número de empleados como un criterio de clasificación.

No obstante, debido a que se deseaba identificar aquellas empresas corporativas que operan en el Perú, se optó por fijar el límite inferior en US$1.000,000. Además, uno de los objetivos de este estudio es determinar diferencias en las tasas de descuento utilizadas, luego es más probable que empresas con elevados ingresos implementen distintos tipos de proyectos de inversión, tales como proyectos rutinarios, de crecimiento y de investigación y desarrollo, que requieran diversas tasas de descuento. Se enviaron encuestas a las 3.360 empresas que cumplieron con el requisito anterior, pero de ellas sólo respondieron 74, con lo que se obtuvo una tasa de respuesta de 2.2%. Aunque los resultados no pueden ser extrapolados a toda la población, se cree que proporcionan una visión inicial útil.

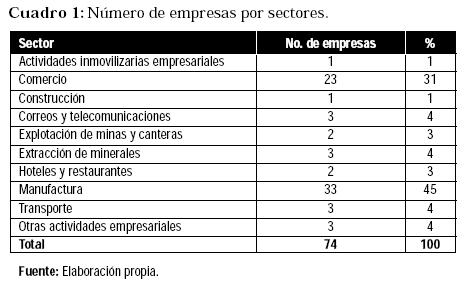

La composición por sectores económicos de las empresas que contestaron la encuesta se puede observar en el Cuadro 1.

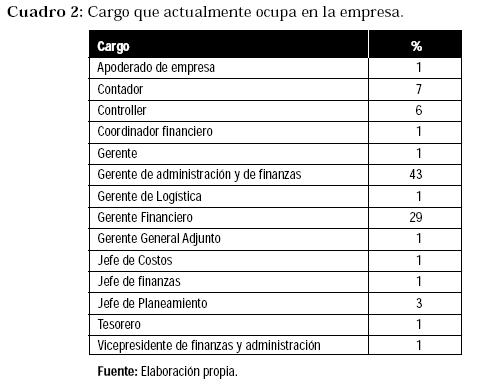

En cuanto al cargo que ocupaban las personas que contestaron la encuesta, en el Cuadro 2 se puede observar que más del 70% de los encuestados desempeñaban puestos gerenciales. El 43% eran gerentes de administración y finanzas, el 29% gerentes financieros y el 3% de otras gerencias. Asimismo, más del 47% había trabajado más de cinco años en la empresa y el 75% era economista o administrador.

4. PRÁCTICAS DE PRESUPUESTO DE CAPITAL DE EMPRESAS QUE OPERAN EN EL PERÚ

Los factores que afectan las decisiones de inversión se han agrupado en dos tipos: los empresariales, que están referidos a aquellos en los cuales la empresa tiene control y los de entorno que están referidos al contexto económico ligados a la estabilidad política y jurídica del país, además de otros factores importantes.

4.1 Factores empresariales

4.1.1 Importancia del presupuesto de capital

En el presente estudio se encontró que la mayoría de las empresas (82%) utiliza un proceso formal para elaborar el presupuesto anual de las inversiones de largo plazo y solo un porcentaje mínimo (1%) no emplea un proceso formal. El 71% de las empresas encuestadas considera que el presupuesto de inversión debe ser más detallado mientras más grande sea el monto de inversión. En cuanto al riesgo del proyecto, un gran porcentaje de las empresas encuestadas entiende que mientras más riesgoso sea el proyecto de inversión más detallado debe ser el presupuesto del mismo (86%). El ajuste del riesgo se da por la tasa de descuento, ya que mientras más riesgoso sea el proyecto, mayor debe ser la tasa de descuento (79%).

Estos resultados sugieren que las empresas que operan en el Perú son conscientes de la importancia del presupuesto de capital, ya que éste es más detallado conforme aumenta el riesgo y el monto de inversión. En conjunto, estas frases sugieren que según las características del proyecto, el nivel de detalle de la evaluación es distinto.

4.1.2 Nivel de la toma de decisiones de inversión

En el estudio se encontró que la planificación del presupuesto anual de inversiones de largo plazo es realizada en un 68% por la dirección de la empresa, mientras que la unidad de producción no participa mucho en la planificación (8%). Esto último indica que las decisiones están centralizadas en el nivel de máxima jerarquía, lo que no beneficia a las empresas pues el nivel máximo de jerarquía no sabe con exactitud todo lo que ocurre en las áreas de menor nivel. Sin embargo, las divisiones sí son tomadas en cuenta ya que el 74% de las empresas encuestadas señaló que los objetivos de inversión son establecidos en el plan estratégico corporativo y son acordados con las divisiones. Sólo el 3% de las empresas dan lineamientos divisionales generales y cada unidad de producción establece sus objetivos de inversión.

4.1.3 Indicadores de rentabilidad

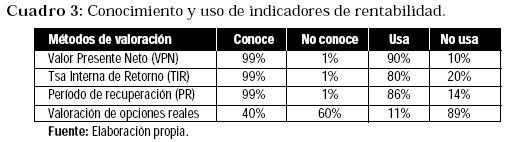

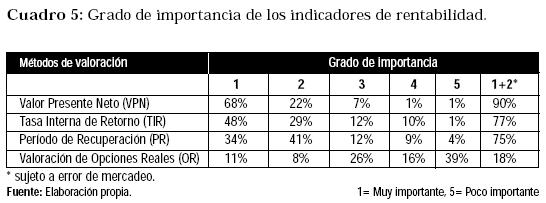

El 99% de las empresas encuestadas conoce los indicadores tradicionales de rentabilidad como son el VPN, la TIR y el período de recuperación (PR). Sin embargo, sólo lo usa el 90%, 80% y 86%, respectivamente. Respecto a los métodos que incluyen flexibilidad, como es el caso de las opciones reales (OR), el 40% de los encuestados conoce pero sólo el 11% utiliza este método para valorar inversiones.

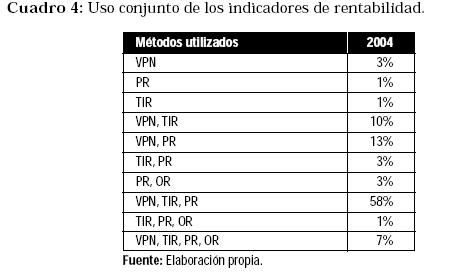

En el Cuadro 4 se puede observar que el 58% de las empresas usa a la vez el VPN, la TIR y el PR. Las demás combinaciones de indicadores excluyentes, muestran que el 13% usa a la vez el VPN y el PR, el 10% usa a la vez el VPN y la TIR, y sólo el 7% usa a la vez el VPN, la TIR, el PR y las opciones reales. Es de notar que el período de recupero es preferido a la TIR cuando cada indicador se utiliza en compañía del VPN. Esto podría deberse a la mentalidad de corto plazo de los gerentes que operan en el Perú ya que invierten hoy y buscan recuperar cuanto antes su inversión. (Mongrut 2004).

No existe empresa que únicamente utilice el método de opciones reales, solo el 3% utiliza las opciones reales y otro indicador y el 1% usa las opciones reales y dos indicadores más en su análisis. El 5% usa un solo método (3% el VPN, 1% la TIR y 1% el PR). Esto último demuestra que las empresas no basan sus decisiones de inversión en el resultado de un método, lo cual es positivo pues cada uno tiene limitaciones.

Asimismo, los datos muestran que la mayor parte de las empresas encuestadas utiliza prioritariamente los métodos tradicionales que no incluyen flexibilidad en la toma de decisiones de inversión, pues se encuentran más difundidos en la literatura financiera. El método más utilizado es el NPV, seguido por el PR y luego por la TIR.

En el Cuadro 5 se muestra que sólo el 18% de los gerentes encuestados concede una importancia medio alta y alta al método de opciones reales, lo que significa que son pocos los que consideran como muy importante la utilización y aplicación de este método alternativo para valorar inversiones.

A partir de ello, se puede inferir que los métodos tradicionales siguen siendo más importantes y de uso más generalizado que el método de opciones reales. En este sentido, la situación en el Perú no es distinta de la encontrada por otros estudios en mercados desarrollados. Es importante precisar que este resultado no significa que los gerentes de las empresas que operan en el Perú no consideren, al menos intuitivamente, la flexibilidad gerencial que pueden tener frente a una oportunidad de inversión. Por ejemplo, uno de los encuestados indicó que invertiría en un proyecto de inversión aunque tuviera VPN negativo, siempre que ofrezca una enorme oportunidad de crecimiento.

4.1.4 Fuentes y métodos para la predicción de los flujos de caja

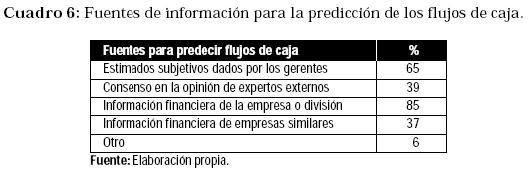

La fuente más importante que se utiliza para la predicción de los flujos de caja de un proyecto de inversión es la información financiera de la empresa o división (85%). Si bien el factor subjetivo no es el más importante en la predicción de los flujos de caja de los proyectos de inversión tiene un considerable segundo lugar (65%) dentro de todos los factores enumerados en el Cuadro 6.

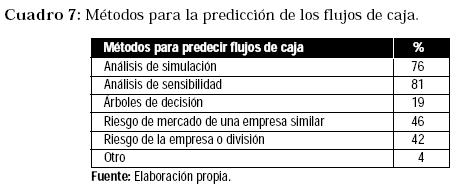

De todos los métodos enumerados en el Cuadro 7 para la predicción de los flujos de caja de proyectos de inversión, el análisis de sensibilidad es el más utilizado (81%) seguido por el análisis de simulación (76%). El método de árboles de decisión, que es el que se emplea para valorar opciones reales, es el que menos se utiliza por los encuestados (19%).

Con estos resultados, nuevamente se puede notar que los gerentes encuestados utilizan prioritariamente los métodos tradicionales que por lo general toman en cuenta una actitud pasiva y no activa del inversionista.

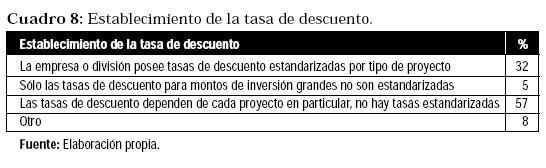

4.1.5 Estimación y uso de la tasa de descuento

En el Cuadro 8 se muestra que los encuestados sostienen mayormente (57%) que el establecimiento de la tasa de descuento depende de cada proyecto en particular, lo cual implica que hay pocas tasas estandarizadas. Como cada proyecto involucra la exposición a riesgos en distinta magnitud, éstos deberían ser incorporados en la tasa de descuento a utilizar. Sin embargo, existe un buen porcentaje de empresas (32%) que utiliza tasas de descuento estandarizadas por tipo de proyecto. Estas empresas en la práctica simplifican su análisis agrupando proyectos con similar riesgo a los que se les otorgan el mismo costo de oportunidad del capital.

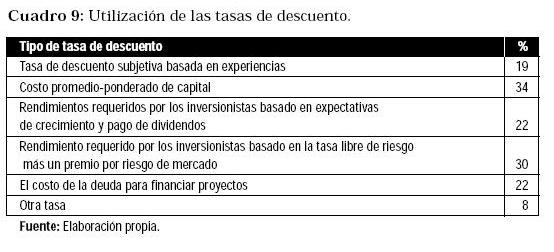

Respecto al tipo más utilizado de tasa de descuento los resultados son diversos. En el Cuadro 9 se observa que el mayor porcentaje (34%) corresponde al costo promedio ponderado de capital (WACC), seguido por una tasa libre de riesgo más una prima por riesgo de mercado (30%), por el rendimiento basado en las expectativas de crecimiento y pago de dividendos (22%) y por la tasa activa o costo de la deuda para financiar el proyecto (22%). Finalmente, un grupo de gerentes utiliza tasas de descuento subjetivas basadas en experiencias (19%). Estos dos últimos tipos de tasa de descuento no tienen un sustento teórico sólido, luego es sorprendente que más del 40% de los encuestados utilice al menos una de ellas.

4.1.6 Importancia de factores específicos por tipo de proyecto

Ross et al. (2000) identifican dos categorías generales de proyectos: los que aumentan la escala de producción de la empresa y los que no. Dentro del primer grupo se encuentran los proyectos de expansión y los de investigación y desarrollo (ID), que aumentan la escala de producción existente. En el segundo grupo se hallan los proyectos rutinarios, caracterizados por estar asociados a operaciones comunes de la empresa como el mantenimiento o el reemplazo de maquinaria.

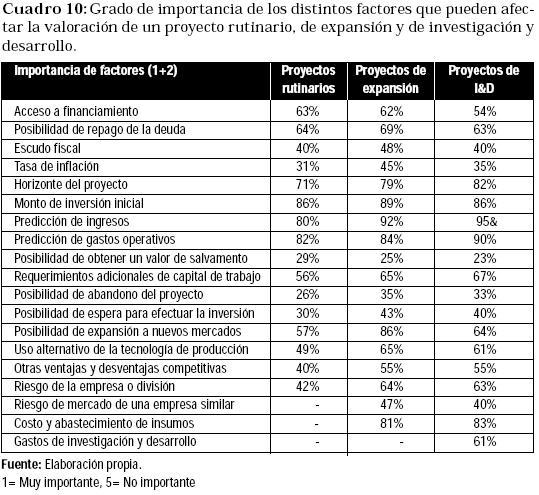

En el Cuadro 10 se enumeran diecinueve factores que son relevantes en la valoración de estos tres tipos de proyectos. Para el caso de proyectos ID, la predicción de los ingresos (95%), los gastos operativos (90%) y la inversión inicial (86%) son los factores que tienen mayor importancia.

En contraste, los factores con poca importancia para proyectos de investigación y desarrollo son: la posibilidad de obtener un valor de salvamento (23%), la posibilidad de abandono del proyecto (33%) y tasa de inflación (35%). Es decir, a las empresas no les preocupa mucho si existe o no la posibilidad de abandonar un proyecto de ID y el valor que éste tendría en un momento dado. Asimismo, al haber adoptado el Banco Central de Reserva del Perú (BCRP) como régimen de política monetaria el esquema de metas explícitas de inflación a partir del 2002 (BCRP 2002), las empresas no conceden mucha relevancia a la inflación como factor crítico en la valoración de estos proyectos ya que saben que se encuentra acotada en un rango preestablecido.

En el caso de los proyectos de expansión los factores más importantes son el monto de la inversión inicial y la predicción de ingresos, factores que no incluyen la flexibilidad gerencial. Nuevamente el factor que tiene menos importancia es la posibilidad de obtener un valor de salvamento (25%) y la posibilidad de abandono del proyecto (35%), es decir, lo que menos les preocupa a los gerentes es el grado de irreversibilidad de los proyectos de inversión. La situación es similar en el caso de los proyectos rutinarios. Con la diferencia de que en el caso de los proyectos rutinarios la flexibilidad gerencial no es tan importante como en los dos casos anteriores.

4.1.7 Tasas de descuento utilizadas por tipo de proyecto

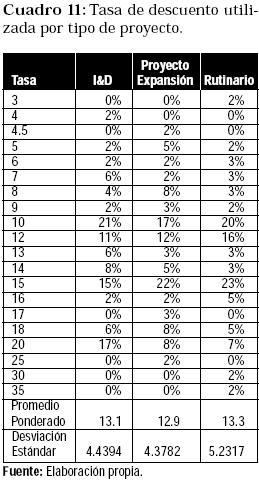

Como se observa en el Cuadro 11, para los proyectos de investigación y desarrollo se encontró que el mayor porcentaje de empresas (21%) utiliza una tasa del 10%. Esta tasa está dentro de un rango que va desde el 4% hasta el 20%. Para el caso de proyectos de expansión, el mayor porcentaje de empresas (22%) utiliza una tasa del 15% con un rango que va desde el 4.5 % hasta el 25%. Sorprendentemente, para los proyectos rutinarios, al igual que para los proyectos de expansión, la tasa de descuento más utilizada es la del 15%, con un rango de variación aún más amplio, que va del 3% al 35%.

Si se analiza la volatilidad, medida como la desviación estándar de las respuestas de los encuestados sobre la tasa de descuento que aplican a distintos proyectos, se aprecia que las tasas de descuento de proyectos rutinarios presentan una mayor volatilidad frente a las de los proyectos de investigación y desarrollo y de expansión.

Más aún, si se calcula la tasa promedio ponderada utilizada en cada tipo de proyecto, se llega a que para los tres tipos de proyectos la tasa de descuento es de aproximadamente 13%. Si bien este resultado es consistente con el hecho de que las empresas usan mayoritariamente tasas de descuento que dependen de cada proyecto en particular, por presentar cada proyecto distinto riesgo, es intrigante que los proyectos rutinarios sean percibidos, en promedio, como de tanto riesgo que los proyectos de expansión y los proyectos de investigación y desarrollo.

Este resultado podría indicar que la flexibilidad gerencial, presente en los proyectos de expansión y en los proyectos de investigación y desarrollo, es incorporada intuitivamente en la forma de una reducción en la tasa de descuento y no en la proyección de los flujos de caja de estos tipos de proyectos.

Alternativamente, este resultado puede indicar que los gerentes encuestados realmente no tienen idea de cómo estimar la tasa de descuento apropiada, o que la estiman sin relación con el riesgo del proyecto o de forma subjetiva. Como se vio en la sección 4.1.5, existe evidencia de esta posibilidad. No obstante, la primera alternativa también es factible.

4.2 Factores del entorno

En el Perú, el contexto económico actual está influenciado por dos elementos, el primero es la fragilidad de la economía peruana frente a los shocks externos que tiene una repercusión importante en las decisiones de inversión debido a la insuficiencia de ahorro con la que cuenta el país (Parodi 2001). El segundo elemento es el péndulo de la orientación económica que gira entre dos extremos: el liberalismo económico y el populismo. Esto explica en gran parte la inestabilidad jurídica que merma la confianza de los inversionistas. En la encuesta, el 79% opina que el grado de influencia de la estabilidad jurídica en las decisiones de inversión es muy importante.

El entorno no sólo está representado por el contexto económico, sino también por otros factores importantes como el entorno político estable, estabilidad jurídica, capital humano preparado, infraestructura, que el consumidor exija calidad, red eficiente de proveedores y otros. El factor de entorno que influye más en las decisiones de inversión es el entorno político estable (85%), seguido de la infraestructura (82%) y el capital humano preparado (81%). Necesidades que se sabe son urgentes en la mayoría de mercados emergentes sudamericanos.

5. CONCLUSIÓN

En esta investigación tres temas claves son investigados dentro de las prácticas de presupuesto de capital: los indicadores de rentabilidad empleados, la tasa de descuento utilizada y los métodos y fuentes para la predicción de los flujos de caja.

Se encontró que la mayoría de proyectos de inversión se valoran formalmente sin considerar la flexibilidad operativa que éstos puedan ofrecer, ya que la gran mayoría de empresarios utiliza el VPN estático, el cual no estudia las diferentes opciones que se puedan presentar en el proyecto a lo largo del tiempo, como la de abandono que añade valor al proyecto. Esto no implica que los gerentes no consideren intuitivamente la flexibilidad gerencial presente en sus oportunidades de inversión, ya que podría darse el caso de que ajusten la tasa de descuento y no los flujos de caja del proyecto. Lamentablemente, este ajuste conduce a sobrevalorar o a subvalorar el proyecto de inversión, ya que no existe forma de estimar la tasa de descuento conmensurada con el nuevo nivel de riesgo, una vez que se considera la flexibilidad gerencial.

Asimismo se encontró que dentro de los indicadores tradicionales el PR tiene mayor uso que la TIR a pesar de sus limitaciones. Este resultado podría deberse a la mentalidad de corto plazo de los gerentes que buscan recuperar su inversión en el menor tiempo posible.

Por otra parte, en la mayoría de casos las tasas de descuento dependen de cada proyecto en particular y un porcentaje importante de gerentes utiliza tasas de descuento que no tienen un sólido fundamento teórico. Si bien el costo promedio ponderado de capital es la tasa más usada no es de uso generalizado, luego existe una confusión sobre qué tasa de descuento utilizar.

Esto quizás puede deberse que las alternativas tradicionales no responden a las características que se encuentran en los mercados emergentes donde no existen empresas comparables u activos financieros gemelos y donde las empresas no están bien diversificadas, luego el riesgo total sigue siendo un componente importante a considerar. En este sentido, los resultados muestran que aún queda mucho por hacer para proporcionar una guía sobre cómo estimar la tasa de descuento adecuada en mercados emergentes.

NOTAS AL PIE DE PÁGINA

1. Cuanto más alta sea la tasa de respuesta, mayor será la representatividad de la muestra escogida.

2. La encuesta se puede facilitar a pedido de los interesados.

6. BIBLIOGRAFÍA

Aggarwal R. (1980) «Corporate Use of Sophisticated Capital Budgeting techniques: A Strategic Perspective and a Critique of Survey Results». Interfaces, Vol. 10, No. 2, pp. 31-34. [ Links ]

BCRP (2002) Memoria 2002. Lima: Banco Central de Reserva del Perú. [ Links ]

Bruner R., K. Eades, R. Harris, and R. Higgins (1996) «Best Practices in Estimating the Cost of Capital: Survey and Synthesis», In Case Studies in Finance Managing for Corporate Value Creation, Ed. R. Bruner, McGraw-Hill. [ Links ]

Gitman L. y V. Mercurio. (1982) «Cost of Capital Techniques Used by Major U.S. Firms: urvey and Analysis of Fortune´s 1000». Financial Management, Vol.11. No. 4. pp. 21-29. [ Links ]

Graham J. y C. Harvey (1999) «The theory and practice of corporate finance: Evidence from the field». Working paper, AFA 2001 New Orleans, Duke University. [ Links ]

Graham J. y C. Harvey (2002) «How dos CFOs make capital budgeting and capital structure decisions?» Journal of Applied Corporate Finance, Vol. 15, No. 1, pp. 8-23. [ Links ]

Guaipatín C. (2003) Observatorio de MIPYME: Compilación estadística para doce países de la región. Informe de trabajo. Washington D.C.: Banco Interamericano de Desarrollo. [ Links ]

Klammer T. (1972) «Empirical Evidence of the Adoption of Sophisticated Capital Budgeting Techniques». Journal of Business, Vol. 45, No. 3, pp. 387-397. [ Links ]

Mao J. (1970) «Survey of Capital Budgeting: Theory and Practice». Journal of Finance, Vol. 25, No. 2, pp. 349- 360. [ Links ]

Mongrut S. (2004) «Más allá de la tesorería». Perú Económico, Vol. 26, No. 9, pp. 9-10. [ Links ]

Myers S. (1984). «Finance Theory and Financial Strategy». Interfaces, Vol. 14, No. 1, pp. 126-137. [ Links ]

Parodi C. (2001) «Globalización y crisis financieras internacionales: Causas, hechos, lecciones e impactos económicos y sociales». Primera edición, Lima: Universidad del Pacífico. [ Links ]

Pereiro L. y M. Galli. (2000) «La determinación del costo del capital en la valuación de empresas de capital cerrado: una guía práctica». Trabajo de investigación. Buenos Aires: Instituto Argentino de Ejecutivos de Finanzas y Universidad Torcuato Di Tella. [ Links ]

Perú Top Publications (2003) Peru: The Top 10,000 Companies. Ed. Lima. [ Links ]

Petry G. (1975) «Effective Use of Capital Budgeting Tools». Business Horizons, Vol. 18, No.5, pp. 57-65. [ Links ]

Poterba J. y L. Summers (1995) «A CEO Survey of U.S. Companies´ Time Horizons and Hurdle Rates». Sloan Management Review, pp. 43-53. [ Links ]

Rappaport A. (1979) «A Critique of Capital Budgeting Questionnaires». Interfaces, Vol. 9, No 3, pp. 100-102. [ Links ]

Rayo S. y A. Cortés. (2004) «Cómo valoran los directivos españoles los proyectos de inversión con opciones reales». Working paper. [ Links ]

Rosenblat M. y J. Jucker (1978) «Capital Expenditure Decision/Making: Some Tools and Trends». Interfaces, Vol. 9, No 2, pp. 63-69. [ Links ]

Ross M. (1986) «Capital Budgeting Practices of Twelve Large Manufacturers ». Financial Management, pp. 15-22. [ Links ]

Ross S., R. Westerfield y J. Jaffe. (2000) Finanzas Corporativas. Quinta edición. México D.F.: McGraw- Hill Interamericana. [ Links ]

Ryan P. y G. Ryan. (2002) «Capital Budgeting Practices of The Fortune 1000: How Have Things Changed?» Journal of Business and Management, Vol. 8, No. 4. [ Links ]

Schall L. y G. Sundem (1980) «Capital Budgeting Methods and Risk: A Further Analysis». Financial Management, pp. 7-11. [ Links ]

Schall L., G. Sundem y W. Geijsbeek (1978) «Survey and Analysis of Capital Budgeting Methods» Journal of Finance, Vol. 33, No. 1, pp. 281-292. [ Links ]

Trahan E. y L. Gitman (1995) «Bridging the Theory-Practice Gap in Corporate Finance: A Survey of Chief Financial Officers». Quarterly Review of Economics and Finance 35, No 1, pp. 73-87. [ Links ]