Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO -

Similars in Google

Similars in Google

Share

Estudios Gerenciales

Print version ISSN 0123-5923

estud.gerenc. vol.23 no.104 Cali July/Sept. 2007

LA TASA DE CAMBIO: ¿ES GERENCIABLE?*

ELBAR RAMÍREZ1, MARGOT CAJIGAS ROMERO2, FANOR LOZANO REYES3

1Profesor Asociado, Universidad Nacional de Colombia, sede Palmira. Administrador de Empresas y Magíster Administración de Empresas, Universidad del Valle. Especialista en Economía Internacional, Universidad Autónoma de Occidente. eramirez@palmira.unal.edu.co

2Docente Universidad Autónoma de Occidente. Contadora Publica y Magíster en Ciencias de la Organización, Universidad del Valle. mcajigas@uao.edu.co

3Profesor Asociado, Universidad Nacional de Colombia, sede Palmira. Economista y Magíster en Administración de Empresas, Universidad del Valle. flozanor@palmira.unal.edu.co

Fecha de recepción: 10-01-2007 Fecha de corrección: 4-06-2007 Fecha de aceptación: 24-08-2007

* Los autores son miembros del CESE (Colectivo de Estudios en Sociedad Economía y Empresa) Universidad Nacional de Colombia, sede Palmira.

RESUMEN

El estudio "La tasa de cambio: ¿Es gerenciable?" define el tipo de cambio como el precio de una moneda en función de otra, señalando su influencia en los mercados, al formar los precios. Son los regímenes cambiarios fijo, flotante y administrado, los empleados para orientar la política cambiaria, pudiéndose predecir el tipo de cambio mediante la observación analítica de diez factores esenciales, herramienta que le permite al administrador, pronosticar la tasa de cambio y decidir sus operaciones comerciales con visión gerencial.

PALABRAS CLAVE

Tasa de cambio, predicción, dirección financiera, formación de precios y gerencia.

Clasificación JEL. M16, F31, F37

ABSTRACT

Exchange rate: is it manageable? The paper titled "Exchange rate: is it manageable?" defines exchange rate as the price of a currency in function of another, thereby noting the influence it has on setting prices in the markets. Fixed, variable and managed exchange systems are used for guiding the exchange policies and forecasting exchange rates based on an analytical review of 10 determining factors. This tool enables administrators to forecast exchange rates and make decisions about their business operations with a management vision.

KEY WORDS

Exchange rate, forecast, financial management, pricing and management.

1. INTRODUCCIÓN

El presente escrito aborda el tema de la tasa o tipo de cambio en una perspectiva administrativa, por lo que se pregunta si esta variable macroeconómica es gerenciable, esto es, si se la puede administrar por un equipo directivo en una empresa en marcha o por crear, para alcanzar unos determinados objetivos financieros presupuestados.

Con ese enfoque y ante la necesidad de procurar la comprensión integral del concepto "tipo de cambio", los autores, en secuencia organizada, presentan primero la introducción, en la segunda sección sus elementos básicos, desde la definición formal hasta los fundamentos de la política cambiaria y otras distintas variables, exponiendo en tercera instancia los regímenes cambiarios, lo cual permite llevar al lector a la cuarta sección, donde se presentan los factores esenciales considerados por los especialistas para intentar pronosticar la tasa de cambio, de donde se gana vía para exponer la incidencia de la tasa de cambio en las empresas, sección última esta donde se exponen algunas aplicaciones prácticas del tipo de cambio, llegando finalmente a las conclusiones.

Con esa estructura se pone a criterio de la comunidad universitaria y empresarial, este avance de lo que en el futuro será un trabajo más ambicioso sobre la tasa de cambio, y la forma como se la puede visualizar y administrar, si es que ello es posible, para una variable presente en todos los países y sus gobiernos y en todas las empresas y sus administraciones, pero donde ni ellos ni la autoridad monetaria nacional saben a ciencia cierta en cuánto estará mañana, aduciendo que su precio depende de un mercado interconectado mundialmente. De allí el interés y pasión por reconocerla y estudiarla y al menos saber aplicarla en los negocios diarios, ante la imposibilidad de obtenerla como una meta dada.

2. LA TASA DE CAMBIO: SUS FUNDAMENTOS

Para testimoniar la importancia de las tasas de cambio en el intercambio comercial, José Antonio Ocampo recuerda a sus lectores que "estas desempeñan las mismas funciones que cualquier otro precio en una economía" y agrega "sin embargo, éstas son el precio de todos los precios" y remata son "los precios superiores en la economía, en la medida que no afectan las decisiones sobre el uso de un solo producto o factor de producción sino que, por el contrario, afectan los precios de todos los bienes, servicios y factores que se pueden comerciar con otros países" (Ocampo, 1999, p.333).

La potente definición de Ocampo "precio de todos los precios" y su alcance sobre todo aquello que se pueda transar como factor productivo, bien intermedio o bien final, indican que la tasa de cambio es elemento crítico de la economía, gravitando sobre los precios con pleno poder, obligando esto a que sea conocida por dirigentes empresariales, emprendedores e inversores de manera especial, aunque la comunidad en general debe saber sus principios.

El cometido de un estudiante (futuro profesional, empleado o emprendedor) y un empresario se vuelve superior al comprender que ellos (serán) son tomadores de decisiones y por tanto no son sujetos pasivos, debiendo en consecuencia anticipar la información sobre las variables esenciales que determinan la tasa de cambio, tarea para la cual es necesario pronosticar. De allí el propósito de este estudio, fundado en proporcionar herramientas para hacer predicción de la tasa de cambio, como insumo para administrar empresas ocupadas o no de exportar.

La dificultad en alcanzar el objetivo es el mismo que ha envuelto a la tasa de cambio en un asunto para iniciados o expertos, por lo cual el común de los empresarios, emprendedores y comunidad en general, la asumen como algo dado, esto es, algo de lo cual solo cabe informarse el día que se la requiere, ello por involucrar cuestiones fundamentales de economía y administración de negocios que la hacen compleja, dispendiosa y por ende aburrida de entender. Allí pues, las coberturas y/o limitantes naturales y artificiales que podrían impulsar o impedir tratar el asunto, consiguiendo que un empresario, un estudiante o un ciudadano promedio se interesen por comprender sobre la tasa de cambio y cómo se la debe anticipar, si esto fuese viable, para en últimas llegar a administrarla.

Para eliminar la barrera natural de la complejidad en el tema, se recurre al expediente de poner sobre la mesa los conceptos centrales que permiten entender la tasa de cambio, más allá de lo estrictamente económico y empresarial, al ponerlo como lo que es, un asunto vital en el diario transcurrir de los agentes sociales demandantes de bienes tangibles e intangibles necesarios para vivir, como se sustenta al iniciar, precisando cómo la tasa de cambio determina los precios de tales bienes.

La barrera artificial gruesa está en la mente de la mayoría de los empresarios, quienes al considerar a la tasa de cambio como una variable macroeconómica, alejada de sus posibilidades de control, dejan de lado la realidad determinante de ésta, el desempeño del mercado del cual ellos son parte, y por sobre todo, los movimientos que cada uno puede hacer para ampliar las oportunidades que brinda y revertir sus influencias negativas.

Reconocidas las barreras naturales y artificiales primarias, queda claro, la tasa de cambio surge como un valor nominal diario, formado por los criterios y acciones de los gerentes, pero explicado preferiblemente por los teóricos de la economía, lo cual le da esa condición especial, entre lo pagano por el uso diario y lo sofisticado y complejo, por la cantidad de variables a observar para explicarla, entenderla y usarla favorablemente por aquellos que más sienten su presión: los gerentes. Por esto, a ellos y a los que están en formación, se les debe fundamentar sobre los principios económicos que explican la tasa de cambio.

En tal sentido, para poner en contexto al lector, sobre todo a los menos familiarizados con el tipo de cambio, se suministra a continuación una serie de fundamentos, facilitando esto la tarea principal de entender integralmente el tema y la importancia de las predicciones del tipo de cambio para las finanzas.

- Noción de tasa de cambio: el precio de una moneda en función de otra moneda se denomina tipo de cambio (Krugman, Obstfeld 2001, p. 339), pudiéndose expresar de dos maneras: unidades de la moneda nacional por unidad monetaria extranjera, para formular de manera directa, o unidades de moneda extranjera por unidad de moneda nacional, para indicarla en términos indirectos.

Los países menos fuertes económicamente cuyas monedas tienen poco reconocimiento o aceptación comercial en el mundo, toman una moneda fuerte o divisa (dólar, euro, libra esterlina o yen) para dar su precio en referencia a ella. La decisión sobre qué moneda emplear como referencia depende del nivel de integración comercial sostenido con cada país base de esas monedas de reserva.

Entonces, al conocer a una fecha determinada la cotización de una moneda en relación con una divisa, se establece el precio de un bien a importar así: ¿Cuántos pesos colombianos vale un computador de Estados Unidos que cuesta 600 dólares? Si a la fecha dada el tipo de cambio (E) es de 2.500 pesos por dólar se tiene (con ecuación E1):

E1: Pvu$ = E x Pvu*

Aquí Pvu$ es el precio de venta unitario en pesos; E es el tipo de cambio de pesos a dólares de USA y Pvu* es el precio de venta unitario en moneda extranjera.

Pvu$ = (2.500 pesos / 1 dólar) x (600 dólares) = 1.500.000 pesos.

En el evento que se fuera a exportar de Colombia hacia los Estados Unidos un bien que vale $ 1.500.000 con la misma tasa de cambio se tendría:

E2 : Pvu* = E* x Pvu$

Donde Pvu* es el precio de venta unitario en el exterior y E* es el tipo de cambio de dólares a pesos.

(1 dólar / 2500 pesos) x (1.500.000 pesos) = 600 dólares

- Responsable de establecer el tipo de cambio: el banco central de cada país, cuyos directores pueden contar con la participación de las autoridades del área económica y de comercio exterior de la nación.

- Formas de establecer la tasa de cambio: mediante el cambio de precios de los productos, la variación de la tasa de interés, la interacción entre demanda y oferta de moneda extranjera, las relaciones de intercambio con los demás países y otras variables claves. La tasa de cambio varía de manera continua, con menor o mayor rapidez, dependiendo del régimen cambiario usado por cada gobierno nacional y/o la autoridad monetaria nacional.

- Objetivos de la política cambiaria: asumiendo que en economía una "política" contiene la forma de pensar de la autoridad y establece los parámetros para orientar la economía en sus frentes claves, o como dice Ocampo (Ibíd, 1999, p.194), "es un conjunto de determinaciones y lineamientos que diseña y ejecuta el gobierno con el fin de orientar la actividad económica general hacia la realización eficiente de objetivos privados y colectivos", se puede decir que la política cambiaria tiene como propósito establecer un tipo de cambio de equilibrio, capaz de evitar situaciones de fuerte superávit o déficit en las operaciones corrientes del país con el exterior.

- Influencia en los negocios: dada la interacción de las distintas variables económicas que determinan la tasa de cambio (inflación, interés, productividad, precios externos y demás), es claro que esta afecta la formación de precios de los bienes transables y no transables internacionalmente. Así una tasa de cambio sobrevaluada, esto es, determinada por encima del nivel de equilibrio, hará los precios internos altos frente a los del resto del mundo, impidiendo exportar e incentivando importar, causándose un déficit entre exportaciones e importaciones. Al revés, un tipo de cambio subvaluado, origina los movimientos contrarios, debiendo tenerse en cuenta que un tipo así operado no hace a los productores de un país competitivos, subsidia a los compradores extranjeros y en últimas genera pobreza (Porter, 1991).

Finalmente, los precios de los bienes no transados internacionalmente, se ven afectados, al quebrarse empresas impactadas por el ingreso de productos baratos del exterior, dada la sobrevaluación del tipo de cambio, lo que genera desempleo, que al hacer caer la demanda agregada interna puede conducir a una recesión económica, entendida como contracción general de la actividad productiva en un país, y manifestada inicialmente con la caída durante tres trimestres continuos del indicador del producto interno bruto.

- Impacto del tipo de cambio en las economías: en línea con lo expresado, al observar preliminarmente la influencia del tipo de cambio en los negocios, se añade en una visión macro, que las economías se afectan con una devaluación o revaluación de su moneda, en mayor o menor grado, lo cual depende del nivel de especialización o desarrollo poseído. Los países industrializados pueden salir sin daño alguno de una crisis de tipos de cambio, pero las economías emergentes sufren el impacto de las salidas de capitales, lo cual contrae la actividad comercial y genera conmociones económicas. (Calvo y Reinhart, 1999, pp. 13-15).

Según los autores citados, las devaluaciones cumplen generalmente una función expansionista (crecimiento económico) en las naciones industrializadas, pues les contribuyen a vender más al resto del mundo, mientras en los países en desarrollo, los especuladores monetarios hacen ataques a la moneda nacional, y "ponen de manifiesto las enormes pérdidas de producción vinculadas al problema de la inversión1 de las corrientes de capital".

En el entendido que la solidez de una macroeconomía es el resultado de la productividad y competitividad de sus empresas, lo cual les permite participar en el mercado nacional y extranjero con éxito, es evidente la necesidad de alcanzar y mantener en las economías en desarrollo, una tasa de cambio de equilibrio, en sintonía con la capacidad cierta de producción del país.

En un ambiente económico estable, gracias a la existencia de políticas económicas equilibradas, tomadas mediante análisis técnico y real, prosperan empresas de todos los tamaños, de alto desempeño operacional, auspiciando esto un círculo virtuoso de mayor inversión fija o directa, nacional y extranjera, en el sector real de la producción, en vez de la inversión especulativa pasajera.

- El mercado cambiario: según Hill, "el mercado cambiario no se ubica en un solo lugar. Es una red global de bancos, cambistas y corredores de divisas conectada mediante sistemas de comunicación electrónica". (Hill, 2001, p. 318) y tiene su razón de ser en la existencia en el mundo de muchos países con monedas nacionales distintas las cuales son compradas y vendidas. La transacción de divisas crece a gran velocidad, de forma independiente al comercio de bienes y servicios, pues los capitales se mueven por el mundo sin que se esté comprando un bien dado, sino por el beneficio que se genera al simplemente transar dinero y títulos valores entre residentes de distintos países. Los centros neurálgicos de este mercado son Londres, Nueva York y Tokio, seguidos por Singapur, Hong Kong, Zurich, Frankfort, París, San Francisco y Sydney, en Australia.

- Convertibilidad de las monedas: cuando los residentes y no residentes de un país pueden cambiar una moneda nacional por otra sin que exista restricción alguna por parte del gobierno, se dice que esa moneda es convertible libremente. Si el gobierno no permite a sus nacionales adquirir moneda extranjera y conservarla según sus necesidades e intereses, pero sí permite ello a los no residentes, la moneda es convertible externamente. Si la prohibición de intercambiar la moneda es para los residentes y no residentes la moneda no es convertible.

El dólar de Estados Unidos, la libra de Inglaterra, el euro de la Unión Europea y el yen de Japón, son denominadas monedas firmes o duras, son libremente convertibles, y son empleadas como moneda de reserva y referencia por las demás economías del mundo frente a sus monedas. La aceptación común de esas monedas en los negocios internacionales hace que se las reconozca como divisas.

- Especulación contra el tipo de cambio: las diferencias de valor entre monedas nacionales y su movilidad continua, han hecho que empresas como Quantum Grup, del húngaro George Soros, y otros reconocidos tenedores de activos financieros, hagan grandes fortunas especulando con una divisa en relación con otra. Si un administrador financiero o jugador del comercio entre naciones, converge en mercados con ese tipo de "apostadores", le conviene mantenerse bien informado sobre sus movidas y la tendencia de las monedas con las cuales transa.

Esos financistas o cambistas operan mediante fondos de cobertura y hacen la llamada venta en corto, la "cual ocurre cuando un inversionista lanza una apuesta especulativa en torno a la declinación del valor de un activo financiero -divisas, bonos, acciones- y se benefician a partir de ese resultado" (Ibíd., Hill 2001, p. 314). Amparados en sus enormes fondos de cobertura, especuladores como George Soros, piden prestado mil millones de una moneda, como el real brasilero, la cual valoran se depreciará en poco tiempo, con ese dinero compran dólares de Estados Unidos, ocasionando escasez de reales, que presiona con revaluarse, ante lo cual la autoridad monetaria brasilera devalúa, para mantener el equilibrio cambiario, hecho después del cual el especulador paga la deuda de mil millones de reales comprados con menos dólares de lo que inicialmente valían, materializándose así su ganancia.

- Los tipos de cambio y las integraciones comerciales entre naciones: los acuerdos comerciales entre naciones tipo G3 (grupo de los tres: México, Venezuela -de salida- y Colombia), o TLC de América del Norte (Tratado de Libre Comercio: Estados Unidos, Méjico y Canadá), Mercosur (Mercado Común del Sur: Brasil, Argentina, Uruguay y Paraguay con Chile como participante y Venezuela de entrada) y la propia CAN (Comunidad Andina de Naciones: Bolivia, Perú, Ecuador, Venezuela -de salida- y Colombia) entre tantos otros, se ven limitados o impedidos en el alcance de sus objetivos comerciales por los diferenciales en el tipo de cambio, pues este instrumento llega a ser usado por un gobierno para impulsar artificialmente sus exportaciones hacia los países socios y el resto del mundo, mediante la devaluación, en una política conocida como empobrecer al vecino.

Una de las razones del relativo éxito de la hoy conocida Unión Europea (UE) (De Lombaerde, 2002, p. 19.) la cual ha cubierto todos los niveles de integración económica2 excepto la inicial, llamada área de libre comercio, ha sido la de llegar al grado de unión económica, habiendo eliminado paulatinamente las barreras comerciales, hasta llegar a coordinar entre sus miembros la política monetaria, la fiscal y la cambiaria, una vez unificados los impuestos y permitida la libre movilidad de factores de producción, en un proceso asimétrico, donde las naciones más fuertes económicamente hacían concesiones a las más retrasadas, para equilibrarse en la hoy llamada zona euro.

Mostrada la forma como la tasa de cambio incide sobre el comercio mundial a partir de una serie de conceptualizaciones básicas, se plantean ahora al lector las distintas opciones disponibles por los gobernantes para aplicar una política cambiaria.

3. RÉGIMEN CAMBIARIO

Para establecer su tasa de cambio, cada nación define en su política cambiaria un régimen, sistema o modelo, dentro del cual conducir esta importante variable, indicando a sus nacionales y extranjeros la certeza de unas reglas de juego sobre las cuales intuir los movimientos del tipo de cambio y adoptar decisiones.

Para comerciar entre empresarios ubicados en países distintos, desde hace más de 3000 años antes de Cristo, siempre hubo necesidad de definir un instrumento de intercambio y acumulación de valor, de donde surgió el oro, medio que perduró hasta 1971 cuando el presidente de los Estados Unidos, Richard Nixon, unilateralmente desmontó el sistema de tipo de cambio fijo de Breton Woods (New Hampshire), establecido al crearse en 1944 el Fondo Monetario Internacional.

Después del colapso del sistema monetario internacional (SMI), en los años setenta, desapareció el patrón oro, sistema en el cual se fijaba el valor de las distintas monedas en función del dólar estadounidense, permitiendo esto que el dólar de Estados Unidos dejara de ser la única moneda convertible en oro y evitase las presiones económicas del mundo. Ante ello y después de ensayar distintos sistemas que permitiesen la paridad cambiaria entre naciones de distinta posición económica, se fortaleció el criterio de manejar la tasa de cambio dentro de estas alternativas:

- Tipo de cambio fijo

- Tipo de cambio flexible

- Tipo de cambio administrado con estas opciones:

- Tasa de cambio con ajuste sucesivo o gradual (Crawling peg)

- Tasas de cambio múltiples

- Banda cambiaria

- Caja de conversión

- Dolarización

Ahora conviene hacer una rápida explicación de esas posibilidades de conducción del tipo de cambio por la autoridad monetaria de un país, cuyo cometido es alcanzar y mantener, debe recordarse, tipos de cambio de equilibrio, proporcionando una base técnica, antes que política, para definir el tipo de cambio en cada coyuntura histórica de una economía en atención a su posición productiva y consecuente posición de precios internos.

3.1 Tipo de cambio fijo

La autoridad económica establece el valor de la moneda nacional en relación con una divisa o canasta de monedas fuertes extranjeras y defiende esa posición comprando o vendiendo divisas extranjeras, lo cual puede amenazar las reservas internacionales del país, aunque le quede el recurso de modificar la equivalencia antes establecida, si el desequilibrio es permanente.

El tipo de cambio fijo facilita la labor del administrador financiero en tanto le otorga un valor exacto de referencia para comerciar intercambiando moneda, siendo su mayor riesgo el tener que enfrentar periodos con un tipo de cambio sobre o subvaluado, para ver perjudicados sus niveles de ventas e ingresos, hasta tanto la autoridad monetaria y cambiaria del país reaccione, para mover la tasa de cambio hacia la posición de equilibrio. El tipo de cambio fijo es criticado porque para mantenerlo el banco central debe usar el dinero acumulado como reservas internacionales y vincula inflación o deflación a sus ajustes (Eiteman, Stonehill, pp. 161 - 163).

3.2 Tipo de cambio flexible o flotante

El banco central, con el equipo económico del gobierno, permiten que su moneda se mueva libremente, cambiando su valor según se oferte y demande moneda extranjera con ella. Según José Antonio Ocampo, "bajo este sistema de manejo cambiario las operaciones con el exterior se mantienen equilibradas, puesto que si surgen desequilibrios estos son absorbidos por variaciones en la tasa de cambio" (Ibíd., Ocampo, 1999, p. 328).

Con todo, se asegura que en realidad ninguna moneda flota en plena libertad, ni las denominadas duras, pues las autoridades monetarias hacen cambiar la tendencia del mercado de divisas, comprando y vendiendo la moneda extranjera de referencia.

El tipo de cambio flotante obliga al administrador financiero a permanecer en alerta, informado permanentemente, para tomar decisiones acertadas de compra o venta de divisas, según sean sus requerimientos financieros y la complejidad de instrumentos empleados para intercambiar las monedas requeridas. Se critica este sistema porque la volatilidad del tipo de cambio incrementa la incertidumbre en los precios y reduce el comercio internacional, anotándose que la flexibilidad es inflacionaria (Ibíd., Eiteman, Stonehill, pp. 154 -161).

3.3 Tipo de cambio administrado

Se dice que la tasa de cambio es administrada cuando la autoridad económica (Banco Central más Ministerio de Hacienda) la intervienen según sus criterios, en el entendido básico de conseguir equilibrio cambiario a favor de la nación.

Esta modalidad se mueve entre los dos extremos explicados, fijo y flexible, siendo lo que Stanley Fischer (Fischer, 2001, p. 18-21) llamó "régimen intermedio" o "enfoque bipolar" el cual asegura defender.

Dado que el régimen fijo es por excelencia administrado y el flexible es intervenido mediante la compra y venta de moneda extranjera para modificar la tendencia del mercado de divisas, todos los regímenes son administrados, incluidos naturalmente los intermedios ya citados y enseguida explicados.

3.3.1 Tasa de cambio con ajustes sucesivos o graduales

Conocida como "Crowling peg" o ajuste "gota a gota", esta modalidad consiste en fijar una tasa fija que se modifica paulatinamente según varíen las condiciones económicas internas y externas (se observan los socios comerciales claves de la nación) con las cuales se comercia con el exterior. Colombia empleó esta modalidad con relativo éxito desde el gobierno de Carlos Lleras Restrepo, permitiendo a los administradores financieros conocer anticipadamente el movimiento de la moneda nacional, con lo cual se les facilitaba planificar sus movimientos financieros al comprar, producir y vender.

3.3.2 Tasas de cambio múltiples

Algunos países han establecido una tasa promedio de equivalencia fija para el intercambio comercial general con el exterior, creando no obstante tasas diferenciales para algunos bienes a importar y exportar, según sea el interés nacional. El fin de esto es incentivar o desestimular algunas operaciones de comercio con el exterior.

Las tasas de cambio múltiples suelen ser una política cambiaria desastrosa, según ejemplifica la experiencia del Perú en el gobierno de Alan García en los años ochenta del siglo pasado, pues se termina definiendo tipos de cambio favorables para unos sectores en detrimento de otros, según la capacidad de presión o amistad política de unos gremios frente al gobierno. En tal ambiente, un gerente financiero tiene el peor de los escenarios para administrar los recursos de una empresa.

3.3.3 Banda cambiaria

Consiste en establecer un piso y un techo dentro del cual habrá de moverse el tipo de cambio, en relación con una divisa de referencia, habiendo determinado la autoridad económica la trayectoria del punto medio dentro de la banda, comprometiéndose a mantener el tipo de cambio en ese intervalo, incluso empleando las reservas internacionales en ello, para proteger el sistema de ataques especulativos internos o externos, todo para ofrecer al sector productivo una guía sobre el rumbo de la tasa de cambio, facilitando la toma de decisiones de compra y venta en los negocios internacionales.

Abandonado el sistema Crowling peg, Colombia asumió el modelo de bandas cambiarias hasta 1999, cuando tomó el modelo flotante, el cual a juicio de algunos analistas se ajustaba mejor al perfil de una economía que había asumido la apertura económica eliminando gravámenes a las importaciones y mejorando su infraestructura de comunicaciones y portuarias, al tiempo que reformaba su andamiaje bancario para facilitar las transacciones financieras al interior y con el resto del mundo.

El caso colombiano respalda la posición de Stanley Fischer de privilegiar los sistemas cambiarios administrados, los cuales de aplicarse con el nivel de conservadurismo u ortodoxia económica común en este país, aporta en las empresas, cuyos dirigentes financieros disponen en el sistema de la banda cambiaria de una tasa de cambio objetivo, signado en el punto medio de la banda, que aunque móvil, se puede predecir en sus variaciones, en razón a que la autoridad monetaria les da las señales necesarias de hacia dónde conducirá al "precio de todos los precios". Si bien ello puede favorecer a las empresas, mantener a la monedad nacional dentro de la franja puede resultar costoso para el banco central, quien habría de emplear las reservas nacionales en ese propósito.

3.3.4 Cajas de conversión

Leyendo a Anne Marie Gulde (Gulde, 1999, pp. 36-39) se entiende que un régimen de convertibilidad es aquel en el cual la autoridad económica establece la paridad de la moneda nacional en relación con una divisa fuerte, la cual funciona como ancla.

El sistema resulta creíble, dice Gulde, "si el banco central mantiene suficientes reservas de divisas para cubrir por lo menos todos sus pasivos monetarios -moneda en manos del público-, dando seguridad de este modo a los mercados financieros y al público en general de que cada billete de la moneda nacional está respaldado por un monto equivalente de moneda extranjera en las arcas estatales".

El objetivo de naciones que han empleado esta figura como Argentina, Lituania, Estonia y Bulgaria es eliminar la inflación de alto nivel, llamada hiperinflación.

Los agentes económicos nacionales ponen así confianza en su moneda nacional, no por ella misma, sino porque está sujeta en una paridad dada a una divisa sólida, respaldado ello en las necesarias reservas internacionales, en particular de la divisa adoptada como referencia.

La caja de conversión puede mantenerse, hasta que los agentes económicos hayan recobrado la confianza en la moneda nacional, se haya estabilizado la inflación y las condiciones de productividad nacional, en comparación con la de aquellos países considerados socios comerciales de la nación, permitan a los empresarios nacionales competir tanto por el mercado interno como por el externo. El colapso de la economía argentina en 2001, se debió a que acumuló mucha presión por la competencia externa, especialmente de productos llegados del Brasil, cuya moneda flotaba, mientras el peso argentino estaba anclado al dólar estadounidense, en una política no modificada a tiempo por la autoridad monetaria.

En una nación acogida a la caja de conversión, la dirección financiera debe monitorear la capacidad de su gremio para competir en el mercado interno y en el externo con la política de convertibilidad dispuesta, para reaccionar de manera unida, gremial, cuando sea necesario mostrarle a la autoridad económica que la relación de paridad definida (tantas unidades de la moneda nacional por una de la tomada como referencia) no está permitiendo competir con los rivales extranjeros por el mercado interno, cubiertas las condiciones aceptables de productividad gremial, en comparación con los oferentes extranjeros.

3.3.5 La dolarización

Esta modalidad consiste en eliminar la moneda nacional como unidad de intercambio comercial, para adoptar una divisa fuerte como el dólar, el euro o el yen. Se pierde toda soberanía monetaria mientras perdure el sistema.

La experiencia de Ecuador enseña cómo ciertamente se estabiliza la inflación, pero el país puede quedar expuesto a la llegada de productos extranjeros, especialmente de economías emergentes, socias comerciales o no, cuyos empresarios ven en la nación, para el caso Ecuador, a un pequeño estado de los Estados Unidos, el cual aunque con menor capacidad adquisitiva que el resto de los estados ciertamente miembros de la unión, por emplear una moneda fuerte, ofrece así la oportunidad de vender con la ventaja de una tasa de cambio favorable para quien vende al país dolarizado, desde una nación en la cual la moneda puede fluctuar, ajustándose en busca del necesario equilibrio cambiario, capaz de garantizar ventaja comercial frente a la nación dolarizada.

El administrador financiero radicado en el país dolarizado, debe mantener una estructura de costos muy controlada, acomodada al ajuste interno de precios equivalentes al reinante antes de la dolarización, en el entendido que su empresa compite, salvo una firma que emplee estrategia de diferenciación vendiendo a altos precios con valor agregado, como lo hacen la mayoría de las empresas de países en desarrollo, con estrategia de precios bajos o medianos, por lo cual deben procurar costos de producción bajos en condiciones de eficiencia productiva. Esto máxime, conociendo que sus competidores externos que envían producto a su mercado, cuentan con el diferencial de la tasa de cambio como mecanismo de incentivo a las exportaciones a su favor.

Lo estudiado hasta aquí deja los fundamentos imprescindibles sobre lo que es la tasa de cambio y su función en el comercio mundial, y por tanto en las finanzas de las empresas y los países, para que emprendedores e inversores, conociendo al menos su esencia, puedan adentrarse a observar cómo se la pronostica y cómo emplearla en sus decisiones estratégicas (Rugman, 1997, p. 242)

4. FACTORES ESENCIALES PARA PRONOSTICAR LA TASA DE CAMBIO

Los autores citados del área de negocios internacionales (Hill, Daniels y Radebaugh, Eiteman y Stonehill y Rugman con Hodgetts) de una u otra manera y en mayor o menor medida indican cómo predecir las variaciones (hacia abajo o hacia arriba) del tipo de cambio, como también lo hacen los autores más economicistas citados (Ocampo, Fischer y Krugman con Obstfeld), de cuya lectura analítica se puede deducir la siguiente lista de factores claves a observar para hacer tal predicción:

- Análisis de la balanza de pagos

- Nivel de los recursos internacionales

- Nivel de la productividad nacional como aprovechamiento de la capacidad instalada (CI)

- Tasas de inflación relativas en función a oferta monetaria

- Diferenciales en la tasa de interés

- La psicología del mercado

- Los ciclos comerciales

- Las políticas gubernamentales

- La paridad del poder adquisitivo

- Movimientos recientes del tipo de cambio

Esos diez elementos deberán auscultarse por el equipo predictor de una organización o proyecto emprendedor interesado en anticipar a un plazo dado (semanas, meses, años) la posición de la tasa de cambio, con la cual se harán cobros y pagos, por servicios a prestar o recibidos, o bienes vendidos y comprados, o bien por una especulación monetaria a realizar o en proceso, situaciones todas ellas cada vez más frecuentes en las empresas de manera esporádica o continua, sin importar el tamaño de las firmas y su residencia, aunque sí el grado de apertura económica del país en cuestión, sin ser esto óbice para que en una nación menos integrada al tráfico internacional de mercancías y valores, se diga que está totalmente ausente de ese giro económico.

Así las cosas, por razones prácticas o curiosidad intelectual, ejecutivos empresariales, emprendedores e inversores deberán enterarse de cómo se analizan esas variables, según se narra enseguida.

4.1 Análisis de la balanza de pagos

La balanza de pagos contabiliza las transacciones económicas en un periodo dado de los residentes de un país con el resto del mundo. De allí su relevancia para el análisis predictivo.

En ella se encuentran dos registros esenciales para conocer la operación comercial de la nación, establecidos en la cuenta corriente y la cuenta de capital.

La cuenta corriente se compone de la balanza comercial y la de servicios, donde se indica el superávit, equilibrio o déficit del país al exportar e importar bienes tangibles e intangibles. También se localiza allí la cuenta de transferencias, para saldar los movimientos de capitales (ingresos menos egresos) ocurridos entrando o saliendo de un país, sin que exista una contrapartida o bien tangible o intangible dado a cambio. Un déficit en la cuenta corriente significa que un país ha invertido más de lo ahorrado, debiendo compensarse o cubrirse con préstamos provenientes del ahorro de otras naciones, o en su defecto tomando recursos de las reservas internacionales que hubiese podido acumular la nación.

La cuenta de capital descubre los recursos de inversión o crédito recibidos o cedidos en un país. Así, todo ingreso por inversión o crédito en otra fecha será egreso por pago de utilidades, amortizaciones y viceversa; todo egreso en un futuro será ingreso en cualquiera de las dos opciones dichas.

Por reflejar esas realidades en esas dos principales cuentas, la balanza de pagos es catalogada como un poderoso instrumento para hacer análisis de y entre países, conociendo cuál tiene desequilibrios que limitarían sus transacciones con el resto del mundo.

El administrador financiero no necesariamente debe ser un experto en análisis de países, pero sí debe informarse de los expertos, sobre todo en lo referente a las naciones a las que compra y vende regularmente, para minimizar incertidumbres acerca de los movimientos de su moneda frente a las de esas naciones, pues puede ocurrir que un gobierno como el venezolano en las administraciones de Rafael Caldera y Hugo Chávez, restrinjan el cambio a sus ciudadanos de moneda nacional por la divisa de reserva (dólares), buscando evitar profundizar una caída de las reservas internacionales, lo que les acarrearía un desfase en la balanza de pagos, actuando los gobernantes así en procura de mantener el equilibrio de la tasa de cambio.

4.2 Nivel de reservas internacionales

Según Ocampo, estas "son los medios de pago de aceptación internacional que se acumulan en cada país a manera de reservas" (Ibíd., Ocampo, 1999, p. 347) y se constituyen con los superávit de la cuenta corriente de la balanza de pagos. Se fortalecen también las reservas por los beneficios por intereses o valorización del portafolio de activos3 que con ellas haya constituido el Banco Central, y temporalmente con los superávit de la cuenta de capital.

La función de las reservas es asegurar los pagos al exterior y cubrir necesidades de liquidez, siendo ellas un indicador para los empresarios del resto del mundo que transan con los de un país. Si las reservas son muy bajas o nulas, un exportador puede reconsiderar vender en una economía emergente, atemorizado por la posibilidad que el importador no le pague en una moneda dura, convertible como el dólar, el euro o el yen, no porque se niegue el comerciante a pagar sino por que en su país no se cuenta con esas monedas para que el importador la compre y pague la factura.

Un país con pocas reservas internacionales tendrá una moneda débil, esto es, devaluada, siendo por tanto sencillo predecir que si la tendencia es hacia la caída de las reservas, la moneda nacional se debilitara aún más, ante lo cual el gerente financiero adelanta o detiene sus planes de compra en el exterior y sugiere poner énfasis en exportar.

4.3 Nivel de la productividad nacional

Hasta aquí, no se ha mencionado expresamente el papel jugado por la productividad4 nacional en la determinación del tipo de cambio, pareciendo como si el mismo fuese el resultado de la simple oferta y demanda de una moneda nacional en función de otras y demás factores intangibles propios de la especulación financiera, pero esto no es así, pues, sencillamente, el nivel de productividad de las empresas de un país es la base fundamental sobre la cual se establece la base del tipo de cambio.

Es evidente que el poder del dólar en el mundo económico se sustenta en el alto nivel de productividad del aparato productivo de los Estados Unidos (Krugman, 1994, p. 64-88); así mismo la debilidad de la moneda venezolana a mediados del 2004 se debe a la brusca caída de los indicadores de productividad de ese país inducidos por problemas de diversa índole, entre ellos el político.

Un informe de la autoridad monetaria colombiana (Banco de la República, marzo de 2004, p. 42) al reseñar el comportamiento de la capacidad productiva del país y haciendo referencia a la utilización de la capacidad instalada emplea la herramienta "estimación de la brecha del producto" la cual define como "la diferencia entre el nivel de producto observado en el periodo corriente y el producto potencial de la economía", es decir, lo que se llegaría a producir si hay pleno uso de los factores "mostrando el vínculo entre inflación y productividad" al decir "la teoría económica ha identificado que de acuerdo con la fase del ciclo económico, si la economía se encuentra operando por encima (abajo) de su nivel potencial, la brecha del producto será positiva (negativa) ejerciendo presiones inflacionarias (desinflacionarias) de demanda".

Si bien Eiteman y Stonehill, ya citados, sostienen que "la relación entre inflación y devaluación no es necesariamente causal, sino que es una correlación parcial" es evidente cómo pesa la productividad sobre la inflación, el tipo de interés y la tasa de devaluación, cuando se lee en documentos sólidamente soportados como el indicado del Banco Central colombiano que "los excesos de capacidad productiva contribuyeron a mantener estable a la inflación de no transables" y que "a marzo, la tasa de cambio siguió desempeñando un papel fundamental en la reducción de la inflación al consumidor".

Así pues, la capacidad productiva es el epicentro cierto y definitivo para establecer la tasa de cambio, y su composición y nivel inciden sobre la formación de los precios, esto es, sobre la inflación, y esta a su vez de manera directamente proporcional mueve la tasa de interés que de forma inversa influye sobre el tipo de cambio.

Sobre esa base, la dirección de la empresa, su responsable financiero, podrá visualizar el comportamiento de la tasa de cambio en función al comportamiento del índice de productividad del país donde está radicado, de aquel desde donde importa o de ese al cual exporta, todo en una relación de mutua influencia, tasa de cambio nacional versus tasa de cambio de los socios comerciales y valor de la divisa de referencia, si las monedas de los dos países donde se localizan las empresas que transan no gozan de aceptación internacional.

Entonces, la fortaleza del indicador "productividad nacional", la medición periódica que de él hacen entidades de investigación económica creíbles, lo convierten quizá en el instrumento más sólido para quien se interese en anticipar el comportamiento del tipo de cambio, a fin de reducir incertidumbre para tomar decisiones presentes que incidirán en los resultados financieros futuros de la empresa, más allá del nivel de interacción comercial de una empresa nacional con sus similares extranjeras.

4.4 Tasas de inflación relativas en función de la oferta monetaria

La inflación, esto es, el crecimiento del nivel general de precios en una economía, a iguales o aun menores niveles de producción de bienes y servicios en un periodo dado, tiene como uno de sus elementos generadores a la oferta monetaria, por lo que al crecer los medios de pago, sin que crezca en igual proporción la producción se induce inflación. De allí que la función primaria del Banco Central, incluso por norma constitucional, sea resguardar la economía de la inflación.

Los financieros, como los demás agentes económicos, han aprendido a tomar el indicador de inflación, junto al del producto interno bruto, como un elemento resumen del desempeño económico de los países, por lo que sólo corresponde señalar cómo la subida de costos en bienes tangibles e intangibles se mueve de un sector empresarial a otro rápidamente y ello induce a la subida de la tasa de interés, a la caída de la demanda y la consecuente devaluación de la moneda nacional, resumiéndose todo en el posterior empobrecimiento general. Ante esta circunstancia de la variable inflación, venida del entorno general, alejada del radio de acción de los gerentes individualmente considerados, el recurso que les queda a estos para controlarla, frenando su efecto dañino, es respaldar las acciones de la autoridad monetaria nacional cuando aplica medidas estabilizadoras.

Las medidas administrativas en las empresas, ante la inflación, en función del tipo de cambio, son cuantificar su tendencia de crecimiento en un tiempo dado, y reconociendo que ello parcialmente se pueda manifestar en forma inversamente proporcional en el tipo de cambio, sus directivos deben hacer los movimientos financieros claves, como anticipar la importación de activos fijos, prepagar deuda en moneda extranjera, o cubrirse mediante operaciones financieras más sofisticadas, como la ejecución de transacciones forward o swap, explicadas más adelante.

4.5 Diferenciales en la tasa de interés

Por la correlación parcial entre inflación y tasa de interés, al crecer la primera se incrementa la segunda entre fechas dadas, factor indicador de una posterior devaluación, que buscando preservar el equilibrio cambiario, evita la caída del nivel exportador o lo incrementa, atrayendo más divisas, que al ser convertidas en moneda nacional reinician la inflación en un círculo vicioso. Al darse el evento contrario, esto es, si hay deflación o disminución de precios, el movimiento será inverso.

La tasa de interés es asumida por la autoridad monetaria como una herramienta a usar de forma anticíclica, es decir, se varía de forma contraria a las señales del ciclo económico, incentivando o contrayendo la demanda agregada, según se requiera a la luz del comportamiento del mercado y la inflación. En las economías emergentes, abiertas al mercado mundial, las tasas de interés ofrecidas por la banca comercial deben estar alineadas con las pagadas a los depositantes y cobradas a los usuarios de crédito por los bancos del país con el que se tiene la referencia monetaria, pues de lo contrario los tenedores de recursos y empresarios tomadores de deuda bien informados, podrían preferir hacer sus transacciones financieras en el extranjero, si la tasa de interés interna más la devaluación, no compensan la tasa de interés y la seguridad de los bancos extranjeros.

4.6 La psicología del mercado

¿Cómo reaccionará la gente en general y los inversores de capitales en particular ante un acontecimiento económico y aun político importante, con capacidad de impactar el mercado? Es la pregunta a la que se enfrenta un analista a la hora de predecir el comportamiento de un tipo de cambio.

Los inversionistas son personas de carne y hueso, con enorme temor a las pérdidas financieras, es decir, con pavor a la pobreza, pues saben de su dureza. Pueden responder ellos entonces como las manadas de caballos que al correr uno asustado hace correr a los demás en igual dirección, o como los perros, que al ladrar el primero, lo hacen todos en el vecindario.

Si un especulador líder, por ejemplo George Soros, compra acciones o divisas en corto de una moneda, sus colegas suelen moverse en igual dirección originando la caída de una moneda, sin importar si es la fuerte libra esterlina de los ingleses o el pujante won de Corea del Sur.

Las expectativas del mercado son difíciles de conocer y prever en consecuencia, pero existen en los países entidades públicas y privadas ocupadas de encuestar a empresarios, banqueros, financistas y aun consumidores sobre sus expectativas a seis meses, un año o más tiempo dada una realidad social y económica nacional y mundial, y con ello predicen, desde el ángulo conductual, psicológico, el comportamiento de la economía en sus distintas variables, incluida allí la tasa de cambio.

4.7 Los ciclos comerciales

La coincidencia o disparidad de los ciclos comerciales entre naciones vinculadas comercialmente afectan el comportamiento de los tipos de cambio, pues el superávit en balanza comercial se traslada de una a otra.

4.8 Las políticas gubernamentales

La tradición en los países individualmente vistos, sobre el nivel de cumplimiento de las leyes por parte de las propias autoridades, son una variable a considerar por los predictores. América Latina tiene un historial de cambio constante de las reglas de juego en materia económica (tipos y porcentajes de impuestos, imposición de trámites, reformas financieras y otras) según la visión del equipo de gobierno de turno o de su líder con sus intereses y aun caprichos (Borner, 1995).

4.9 La paridad del poder adquisitivo

Los analistas encargados de la predicción hacen comparación de precios entre naciones, acogidos a la premisa que un mismo bien debe tener el mismo precio expresado en una misma moneda en todos los países. Ello es conocido en comercio exterior como la ley de un solo precio. Así, un bluejean para adulto, en igualdad de condiciones de diseño y calidad debe valer lo mismo en Caracas-Venezuela que en Santiago de Chile.

Cuando no se considera un solo bien sino una canasta de productos, la teoría adopta el concepto de la paridad del poder adquisitivo (PPA) la cual "predice que los cambios en los precios relativos producirán una modificación en los tipos de cambio" (Ibíd., Hill 2000, p. 324) Es decir, la inflación daña la paridad en los tipos de cambio entre naciones que comercian entre sí.

La PPA se mide calculando un R, que expresa el tipo de cambio real de los precios extranjeros en relación con los precios nacionales, como se muestra enseguida.

E3:

R = eP Pf / P

R = Es el tipo de cambio "E" real que expresa los precios extranjeros en relación con los nacionales.

P = Precios nacionales

Pf = Precios extranjeros

e = Precio de las divisas en moneda nacional

Si R=1 Se cumple PPA

Si R>1 Los bienes extranjeros son más caros que los nacionales y entonces los compradores internos y externos querrán comprar bienes nacionales. Se incrementa la competitividad nacional vía precios. La mayor demanda de bienes nacionales impulsará el incremento de precios o presionará la baja del tipo de cambio, para aproximarse a la PPA.

Si R<1 Los bienes nacionales son más caros que los extranjeros.

Reforzando lo anterior, el efecto Fisher expresa que las tasas de interés en los países inflacionarios son elevadas porque los inversores esperan que sus fondos no reduzcan su valor real, por lo que la tasa de interés nominal (i) resulta de sumar al interés real (r) la tasa de inflación (I) esperada durante el periodo en que se presta el dinero.

Esa visión interna del efecto Fisher tiene la variable del efecto Fisher internacional, sustentado en la teoría de PPA, la cual relaciona inflación con tipos de cambio y dado que inflación e intereses se conectan en proporción directa es claro el nexo entre las tasas de interés y los tipos de cambio.

Finalmente, dentro de los elementos a estudiar y valorar por los predictores, junto a la ley del precio único, la PPA, el efecto Fisher y el efecto Fisher internacional, está el enfoque con el cual se debe elaborar el pronóstico, en una de dos opciones: escuela del mercado eficiente y escuela del mercado ineficiente.

Eiteman y Stonehill sostienen que "la eficiencia del mercado asume que (a) toda la información relevante se refleja rápidamente en los mercados de moneda inmediatos y a plazo (b) los costos de las transacciones son bajos y (c) los instrumentos -de operación comercial- en diferentes denominaciones son sustitutos perfectos entre sí".

Si los mercados son eficientes no es necesario hacer predicciones, pues el indicador de precio en los mercados siempre conjuga la realidad del mercado, en caso contrario deberían contratarse los servicios de agencias predictoras.

Habiendo descrito las variables a analizar por los predictores y cómo enfocarlas manejando la información, se muestra cuáles son los instrumentos de operación comercial.

4.10 Movimientos recientes del tipo de cambio

Los nueve factores hasta aquí tratados, finalmente quedan integrados en el décimo, que es el valor en una fecha y hora dadas del tipo de cambio con el cual se negocia. Ahora, el tipo de cambio a una fecha y hora dadas, a su vez determina, junto a los ya analizados nueve factores, la posición en que habrá de estar el nuevo tipo de cambio en una fecha y hora futuras. Así las cosas, el tipo de cambio futuro puede ser establecido por métodos estadísticos.

Si bien en últimas la predicción se hace con métodos estadísticos, el administrador empresarial no puede limitarse a emplear un modelo mecánicamente, pues la posición anterior del tipo de cambio recogió las influencias de anteriores coyunturas, no la presente, en algunos de los factores estudiados al momento de pronosticar, la cual puede tener características propias muy fuertes, que hagan romper la tendencia, que es lo que en últimas recogen y guardan las cifras empleadas para operar con modelos estadísticos.

Se evita el error de pronosticar con la simple tendencia, si se valora las circunstancias objetivas y cambiantes del mercado al momento de hacer la predicción, junto a las cifras pasadas, disponiéndose entonces de la plataforma correcta para vislumbrar la evolución de la tasa de cambio con mayor certeza. Enseguida se ejemplifica una predicción.

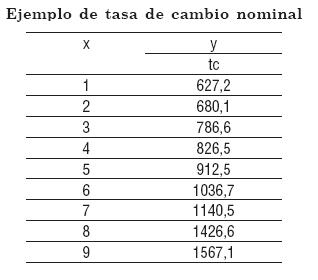

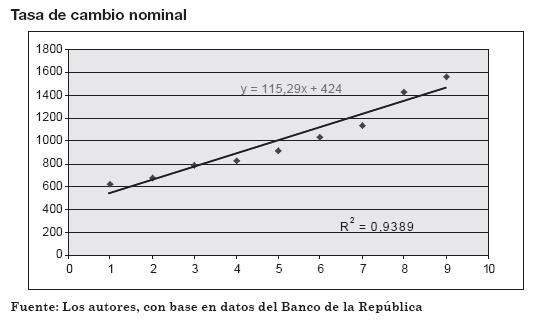

Para el año 2006, reemplazando en la fórmula :

Y = 115,29x + 424

Y = (115,29) ( 16) + 424

Y = 2268,64

Se ha relacionado la variable Tasa de Cambio Nominal (Y) con el tiempo en años (X) con la hipótesis de que a "largo plazo" se pueden obtener predicciones muy aceptables de la tasa de cambio utilizando el método de regresión, para determinar la tendencia en los cambios de la variable, como se puede observar por el valor de $2.268,64 que toma la tasa para el año 2006. Además es muy posible que si se amplía a un mayor rango el número de datos anuales, la capacidad de predicción de la tendencia resulta más exacta porque existirá un mayor ajuste de los datos a la regresión que el mostrado por el valor de R= 0,9689 y R2=0,9389, del ejemplo.

Por lo anterior se puede concluir que depurando la tendencia a la variación de la tasa de cambio de factores coyunturales (movimientos bruscos en la balanza de pagos, variaciones en las reservas internacionales, en nivel de precios internos, decisiones de las autoridades monetarias respecto al nivel de las tasas de interés, expectativas de corto plazo de los especuladores, etc. ), el nivel de la misma en el largo plazo está determinado por factores estructurales de la economía colombiana en sus relaciones con el resto del mundo (estructura del sector externo), cuyo factor influyente más importante es, a juicio de los autores, la capacidad competitiva del país (nivel de productividad nacional) y para lo cual el método de tendencia de largo plazo resulta una herramienta eficaz.

5. INSTRUMENTOS DE OPERACIÓN COMERCIAL

Los argumentos expuestos demuestran cómo incide la tasa de cambio sobre los precios corrientes de transacción, esto es, sobre las materias primas, mano de obra directa y costos indirectos de fabricación y comercialización, así como sobre los precios de los activos, con lo cual las estructuras de costos de las empresas se alteran. Esta circunstancia impacta el flujo de caja operacional de los negocios, sea que participen o no en los mercados de moneda extranjera, en los que intervienen las empresas a través de tres tipos primarios de transacciones descritas a continuación primero, para cerrar abordando el concepto precio, fundamento de toda transacción comercial.

5.1 Transacciones inmediatas (spot)

Estas son operaciones hechas de forma inmediata, "al contado" (on the spot). En el mercado interbancario implican comprar moneda extranjera, haciéndose entrega y pago entre bancos dentro de los dos días hábiles siguientes al acuerdo como máximo. La operación se hace con el tipo de cambio existente al cerrarse el convenio.

5.2 Transacciones a plazo (forward)

En esta modalidad se conviene pagar en una fecha futura que puede superar el año, una cantidad específica de una moneda por una cantidad también definida de otra. Los tipos de cambio se establecen al firmarse el contrato, pero se ofrece el pago y la entrega en la fecha estipulada.

5.3 Transacciones de intercambio (swap)

Los swap son un tipo sofisticado de transacciones forward. Un swap de divisas es la actividad de compra y venta simultáneas de una cantidad determinada de moneda extranjera, para dos diferentes fechas/valor. Su cometido es sustituir una moneda por otra durante un periodo limitado, evitando el riesgo cambiario por apreciaciones o depreciaciones imprevistas.

5.4 El precio de venta

El eje de las transacciones, el precio de venta, en relación directa con el tipo de cambio, es el que corresponde a los bienes transados internacionalmente, de allí que enseguida se trate este frente con esa óptica, no sin antes refrendar que la tasa de cambio influye sobre los bienes no intercambiados entre residentes de países distintos.

El precio de venta unitario para el mercado externo se obtiene así:

- El precio de venta unitario (Pvu) inicial surge de un proceso de negociación con el importador, teniendo el exportador como base el precio a que vende en el mercado nacional y la tasa de cambio entre divisas, si en los países de los empresarios que comercian circulan monedas diferentes.

Cuando entre dos países con monedas distintas, sin aceptación internacional, sus empresarios desarrollan comercio de doble vía, pero deben recurrir a una divisa fuerte para transar, se debe colocar el valor de una moneda en relación con la otra, mediando el valor de la divisa fuerte así: Si el tipo de cambio es de 2.500 pesos por un dólar estadounidense, y el del bolívar venezolano es de 1.920 por dólar, el tipo de cambio entre pesos y bolívares sería:

E4: E $/Bs = Tipo de cambio pesos a dólares / Tipo de cambio bolívares a dólares.

Así, si se tiene:

E = 2.500 $/ 1US $ y E = 1.920 Bs/ 1 US $

Entonces: E $/Bs = 2.500 $/US $ 1 / 1.920Bs/US $1

= 2.500 $ / 1.920 Bs

= 1.30 $ / 1 Bs.

- Para conocer el precio de venta básico en el extranjero de un producto, esto es, sin considerar costos de exportación, suponga que un exportador colombiano vende base de pintura para casas a un importador de Estados Unidos (USA) en estas condiciones:

- PVu en Colombia $ 25.000 por litro

- Tipo de cambio (E): $ 2.778 por un dólar ($2.778/us$1)

- Entonces el Pvu* en USA para el primer año sería:

- El PVu para el año siguiente (año 2) debe considerar el nivel de la inflación en Colombia y USA, mecanismo que permite a los empresarios mantener la capacidad adquisitiva de su capital de trabajo (KT). El porcentaje de inflación (F) se refleja en el nivel de devaluación (D) que entrará a definir el nivel de tipo de cambio (E) de un período a otro (por ejemplo, un año).

E5: Pvu* = PVu en Colombia / E (tipo de cambio)

= $ 25.000/$ 2.778 /us$1

= us $ 8,99  us$ 9

us$ 9

Para el caso que se trae suponga:

- Fpy (inflación proyectada en Colombia) 6.8 % anual.

- F*py (inflación proyectada en USA) = 3.2 % anual.

Con esa información se calcula el Pvu* en USA para el siguiente período (año 2) así:

- E6: Pvu*2 = PV*u X (1 + F*py)

- Pvu*2 = us $ 9 ( 1 + 0.032)

- Pvu*2 = us $ 9,2 88

us $ 9,3 / litro de pintura.

us $ 9,3 / litro de pintura. El PVu para el año dos en Colombia sería:

- E7: PV2 = PVu X (1 + Fpy)

- PVu2 = $ 25.000 (1 + 0.068)

- PVu2 = $ 25.000 (1.068)

- PVu2 = $ 26.700

Dada esa situación de precios proyectados, el tipo de cambio (E) de equilibrio esperado por el exportador estará determinado por un nivel de devaluación proyectada (Dpy) de paridad cambiaria definida así:

- E8: Dpy = (1 + F / 1 + F*) - 1

Donde: F = inflación esperada en Colombia

F* = inflación esperada en el exterior (USA).

- Dpy = (1 + 0,068 / 1 + 0,032) - 1

- Dpy = (1,068 / 1,032) - 1

- Dpy = 1,03488 - 1

- Dpy = 0,0348

3,48 %

3,48 % El 3.48% indica el porcentaje en que debe depreciarse el peso colombiano frente al dólar estadounidense, para mantener los términos de intercambio entre los dos países, dados los niveles de inflación proyectados. Ante ello, el tipo de cambio peso/dólar para el año dos sería:

- E9: Epy = E1 + (E1 * Dpy) ; aquí E1= tipo de cambio inicial.

- Epy$/us$ = $2.778 + ($2.778 * 0.0348)

- Epy$/us$ = $2.778 + $96.6744

- Epy$/us$ = $2.874,67

El tipo de cambio proyectado Epy hallado indica el valor proyectado de un dólar de USA en pesos colombianos para el período (año) siguiente. La operación efectuada se verifica así:

E5: PVupy = PVupy en Colombia / Epy

Donde PVupy = Precio de venta unitario proyectado.

- Epy = Tipo de cambio proyectado.

- PVupy = $ 26.700 / $ 2874,67 / us $ 1

- PVupy = us $ 9,288

us $ 9,3

us $ 9,3 Como este resultado es igual al encontrado al usar la ecuación E6, se concluye que la devaluación aplicable por Colombia que mantiene el tipo de cambio de equilibrio y evita que el capital de trabajo del exportador pierda capacidad adquisitiva es del orden del 3,48 % anual. Al aplicarse esa devaluación los niveles de exportación e importación entre los dos países considerados tenderán a mantenerse constantes.

6. CONCLUYENDO: LA TASA DE CAMBIO DEBE SER GERENCIADA

La tasa de cambio influye en emprendimientos proyectados y negocios que operan en los frentes enseguida enunciados, por lo cual se la debe administrar, procurando prever sus movimientos, para aprovechar las oportunidades que otorga o minimizar sus impactos, no obstante ser una variable macroeconómica imbuida de las complejidades estudiadas.

- Al haber devaluación o depreciación de la moneda nacional se incentivan las exportaciones. El producto nacional se abarata para los compradores extranjeros y el exportador obtiene más unidades de la divisa nacional, por cada unidad de la moneda fuerte de referencia con la cual transa.

- La devaluación encarece la compra de activos fijos productivos (máquinas, equipos y herramientas) en el exterior, pues se requieren más unidades de la moneda nacional para adquirir una unidad de la divisa de referencia aceptada por el vendedor extranjero.

- Conjugando los dos puntos anteriores, la devaluación beneficia al exportador y perjudica al importador y viceversa.

- El tipo de cambio afecta los precios a que se vende y compra con el extranjero y dentro del país.

- Si los emprendimientos o empresas en marcha toman créditos en moneda extranjera, al darse una devaluación, el pasivo en moneda extranjera registrado en moneda local se incrementa y viceversa.

- En una correlación parcial, siempre que se incremente la inflación, habrá subida de la tasa de interés y habrá devaluación de la moneda nacional. A las empresas y proyectos les favorece la estabilidad cambiaria y por tanto les interesa que haya control sobre la inflación.

- La revaluación abarata las divisas extranjeras, esto es, se puede adquirir moneda foránea dando menos unidades de la moneda nacional.

- Ante una fuerte revaluación causante de caída de exportaciones, originante de déficit en la balanza comercial y merma de las reservas internacionales, el Banco Central interviene comprando dólares en el mercado, pues su exceso ha provocado la revaluación, lo cual permite a los empresarios adquirir esa divisa a menor precio para atender sus requerimientos.

- El déficit fiscal, esto es, la superación de los gastos a los ingresos estatales resulta ser un dinamizador de la inflación, si el gobierno busca cubrir el déficit tomando crédito dentro del país, pues al competir por el recurso crediticio con los agentes particulares, la tasa de interés se acrecienta, redundando ello en incremento de los costos de producción y distribución de los empresarios, quienes en condiciones de competencia perfecta trasladan ese mayor valor al consumidor vía precios de venta, traducible esto en inflación e impacto sobre el tipo de cambio, demostrándose una vez más la relación parcial entre inflación, tasa de interés y tasa de cambio, en un movimiento generado en este caso por el déficit fiscal.

- Ante una revaluación de la moneda nacional y con un Banco Central con las suficientes reservas de divisas extranjeras, es dable que el Banco Central decida, por orientación del gobierno nacional, prepagar deuda externa, pues ello sería financieramente conveniente para el país, pues los dólares que compra dentro, para aliviar la revaluación, los saca del país pagando deuda. Esto conviene a los empresarios por su necesidad de contar con una tasa de cambio equilibrada para transar con el resto del mundo.

- Los movimientos de la tasa de cambio, antecedidos por las variaciones de la inflación, efectivamente alteran los precios de transacción en los mercados, iniciando por la tasa de interés.

NOTAS AL PIE DE PÁGINA

1. El término "inversión" es empleado por los autores citados en el sentido de "regresarse" o "invertirse o devolverse" pues se están refiriendo en el contexto de su artículo a la salida de capitales de una economía emergente después de haber ingresado cuando el país les ofrecía confianza.

2. Los niveles de integración económica son cinco (algunos autores como Daniels y Radebaugh 2000, p. 284 hablan de cuatro niveles) a saber: (1) Área de libre comercio, donde se eliminan aranceles, cuotas, subsidios o trabas administrativas al comercio entre países miembros. (2) Unión aduanera, donde a lo dado por el área de libre comercio se suma una política comercial externa común para los países miembros del acuerdo con respecto a terceros. (3) Mercado común, el cual recoge los dos niveles anteriores, y agrega a la integración la libertad de movimiento de factores de producción (capital, mano de obra y recursos naturales). (4) Unión Económica, donde se profundiza la integración mediante la adopción de una moneda común, la coordinación de tasas impositivas y la coordinación de la política monetaria, cambiaria y fiscal. Surtidas esas etapas por los países miembros de un acuerdo regional, se llega al nivel 5, comprendido en la unión política donde habrá de llegar la UE, para asemejarse a Estados Unidos y Canadá en su sólido federalismo unido.

3. Un Banco Central constituye su portafolio de inversión sobre la premisa de seguridad, pudiendo incluir oro, divisas fuertes, bonos de Estados Unidos y derechos especiales de giro (DEG) emitidos por el Fondo Monetario Internacional.

4. En el concepto clásico, productividad es obtener más bienes y servicios con iguales o menores recursos de producción, lo que enriquece Porter al decir que la productividad es "... el principal determinante, a la larga, del nivel de vida de una nación, porque es la causa radical de la renta nacional per cápita" (Ibíd, Porter, 1991, p. 28, mientras Krugman dice de ella "...la tasa de crecimiento de nivel de vida de un país es casi exactamente igual al crecimiento anual de la cantidad que un trabajador medio puede producir en una hora" (Krugman, 1994. p. 64).

BIBLIOGRAFÍA

Banco de la República. (2004, marzo). Informe sobre la inflación. Colombia: Autor. [ Links ]

Borner, S. Weder, B. & Brunetti, A. (1995). La incertidumbre Institucional en América Latina. Buenos Aires: Fundes. [ Links ]

Calvo, G. & Reihnart, C. (1999). Inversión de las corrientes de capital, Tipo de cambio y dolarización. Finanzas & Desarrollo, 36 (3), 13-15. [ Links ]

Daniels, J. D. y Radebaugh, L. H. (2000). Negocios internacionales. México: Addison Wesley Logman de México. [ Links ]

De Lamberde, P. (2002). Integración asimétrica y convergencia económica en las Américas. Bogotá: Universidad Nacional de Colombia, Editorial Ediciones Artrópodos Ltda. [ Links ]

Eiteman, S. (1992). Las finanzas de las empresas multinacionales. Wilmington, Delaware: Addison Wesley Iberoamericana. [ Links ]

Fischer, S. (2001). Los regimenes cambiarios: ¿es correcto el enfoque bipolar?. Finanzas & Desarrollo, 38 (2), 18-21. [ Links ]

Gulde, A. M. (1999). El régimen de caja de conversión en la estabilización búlgara. Fianzas & Desarrollo, 36(3), 36-39. [ Links ]

Hill, C. W. (2001). Negocios Internacionales. México, D.F: Mc Graw Hill. [ Links ]

Krugman, P. R., Obstfeld, M. (2001). Economía internacional. Teoría y política. Madrid: Addison Wesley. [ Links ]

Krugman, P. R. (1994). Vendiendo prosperidad. Barcelona: Ariel S.A. [ Links ]

Ocampo, J. A. (1999). Introducción al análisis económico. Banco de la República. Bogotá: Siglo del Hombre Editores. [ Links ]

Porter, M. E. (1991). La ventaja competitiva de las naciones. Buenos Aires: Javier Vergara Editor S.A. [ Links ]