I. INTRODUCCIÓN

La Banca desempeña un papel fundamental en el bienestar de las familias, los hogares y las empresas. A su vez, estos actores impactan tanto el desarrollo social como el medio ambiente. Si bien existe un interés importante por parte de la comunidad académica en la investigación de la Banca Responsable, no se puede desconocer que esta se encuentra en sus inicios. Así lo han reconocido diferentes autores quienes han planteado que la investigación de finanzas éticas o responsables es insuficiente y que aún existen campos por explorar tales como la forma de identificación de las entidades que pertenecen a este movimiento o corriente, la medición del valor que aportan estas entidades, la definición de una metodología que permita evaluar los impactos de la Banca Responsable1 .

Por ello, el presente documento busca aportar a la investigación y discusión científica sobre la Banca Responsable, considerando que esta representa un objetivo o meta hacia el cual deben orientarse las diferentes jurisdicciones. Su consecución depende del uso armónico y cohesionado de herramientas jurídicas y económicas. Con este fin, se presentan los siguientes puntos: (i) el concepto de Banca Responsable, también conocida como Banca Ética o Banca Social; (ii) el origen y contexto de esta figura; (iii) los Principios de la Banca Responsable desarrollados por el Programa de las Naciones Unidas para el Medio Ambiente; (iv) las principales características de la Banca Responsable en comparación con la Banca Tradicional; (v) un modelo de maximización de beneficios que, en el caso de la Banca Responsable, añade la maximización de beneficios para los consumidores financieros, los trabajadores financieros y el medio ambiente; (vi) una propuesta sobre el rol del Estado en el marco de la Banca Responsable; (vii) una medición homogénea para la Banca Responsable; y, finalmente, (viii) unas conclusiones preliminares.

II. CONCEPTO DE BANCA RESPONSABLE

En la literatura, el concepto de Banca Responsable se menciona con términos como Banca Social o Banca Sostenible, aunque en este documento se utilizará el término Banca Responsable. Esta figura surge de la idea arraigada de que la banca, como sector económico, ha tenido tradicionalmente el propósito de lucrar y aumentar su participación en el mercado. No obstante, con el cambio de paradigmas, los bancos han tomado cada vez más conciencia de su papel en el desarrollo de la economía, la sociedad y el cuidado del medio ambiente. Así surge el concepto de Banca Responsable, entendido como la actividad bancaria que busca generar rentabilidad de manera sostenible en el tiempo, reconociendo el papel del sector bancario en el bienestar de las futuras generaciones. Esto implica incorporar la sostenibilidad en tres dimensiones: ambiental, social y económica.

El concepto de Banca Responsable deriva, en cierta medida, del de Banca Ética, un término que forma parte de las finanzas éticas y que hace referencia a aquellas entidades financieras que buscan no solo un rendimiento económico, sino también un "rendimiento social".2 Este último se entiende como la orientación de los recursos económicos hacia actividades con un valor social añadido, como la creación de empleo. Dicho valor añadido puede estar asociado tanto al proyecto en sí (por ejemplo, proyectos de energía eólica o biomasa) como a los beneficiarios o personas a quienes va dirigido (por ejemplo, la población campesina). En este sentido, en la Banca Ética, el rendimiento económico y el rendimiento social son dimensiones que se sitúan al mismo nivel.

Uno de los principales propósitos de los bancos éticos, como señala Benedikter, es hacer un uso sostenible del dinero: invertirlo en iniciativas que promuevan un mayor bienestar para la sociedad en general y no solo en aquellas que benefician a unos pocos. En relación con este punto, resulta pertinente hacer referencia al principio de sostenibilidad desarrollado por la Corte Constitucional colombiana. Este postulado exige que tanto los Estados como los particulares logren un desarrollo que permita satisfacer las necesidades de las generaciones presentes sin comprometer las de las futuras, lo cual implica la conservación, la modificación responsable y la restauración del medio ambiente.3 De este modo, utilizando el concepto planteado por la Corte Constitucional, es posible entender la Banca Responsable como aquella actividad financiera mediante la cual se generan rentabilidades con un propósito privado, social y ambiental, sin comprometer el bienestar de las generaciones futuras.

En consecuencia, la forma de medir la rentabilidad de un proyecto, que, si es positiva, justifica su financiamiento, debe considerar no solo los beneficios y costos directos, sino también los beneficios y costos indirectos, ambos medidos a precios sociales (o precios sombra)4, a diferencia de los precios de mercado que se utilizan en las evaluaciones tradicionales para decidir sobre la financiación de proyectos. En otras palabras, la Banca Responsable, en última instancia, debe modificar su manera de evaluar proyectos: debe pasar de una evaluación privada a una evaluación social.

III. ORIGEN DEL CONCEPTO DE BANCA RESPONSABLE

Existen diferentes corrientes que han influido en el entendimiento de la banca responsable. Algunos sostienen que la figura de la Banca Responsable se origina en el concepto de "economía solidaria" entendida como aquella alternativa económica en cuyo centro se encuentra la persona y no únicamente el capital. En virtud de esta corriente, el dinero es entendido "como un medio - y no un fin - para mejorar la vida de todas las personas en general, y no de unos pocos".5

En el marco de la referida economía solidaria sucede un fenómeno por medio del cual se sustituye la racionalidad económica clásica- debido a que existe un agente racional cuyo objetivo es maximizar sus ganancias-, por una racionalidad donde el sujeto racional propenda por maximizar sus ganancias al tiempo que maximiza el bienestar social y ambiental. En este sentido, "la pura racionalidad instrumental por medio de la cual se satisfacen las necesidades del aparato productivo debe propiciar una racionalidad fundada en la finalidad humana".6

Por su parte, el concepto de Banca Ética tiene sus orígenes en la inversión socialmente responsable, la cual incorpora criterios de carácter ético y social en las decisiones de inversión. Estos criterios van unidos a los criterios financieros tradicionales que históricamente han orientado las decisiones de inversión, tales como, la liquidez, la rentabilidad y el riesgo. Por lo anterior, la Banca Ética o Banca Responsable debe buscar el equilibrio entre los criterios financieros y los criterios de tipo social en el marco de la toma de decisiones.7

Otro evento que influyó en el impulso y consolidación de la Banca Responsable fue la crisis financiera del 2008 que afectó al mundo entero. Con ocasión de esta, miles de familias perdieron sus trabajos, sus viviendas y sus ahorros. Como resultado de la crisis, la banca y las finanzas sociales tomaron relevancia en las discusiones asociadas a los diferentes sistemas financieros.8

Asimismo, desde 2009, sin perjuicio de posteriores iniciativas multilaterales, se creó la Alianza Global para una Banca con Valores (Global Alliance for Banking on Values, GABV por sus siglas en inglés). Se trata de una red de bancos independientes cuyo objetivo es utilizar las finanzas para lograr un desarrollo económico, social y medioambiental sostenible.9 Esta alianza fue creada por diez bancos pioneros que creían en la necesidad de un sistema financiero más justo.10 La GABV atiende a más de 60 millones de clientes, posee aproximadamente 200.000 millones de dólares americanos en activos combinados bajo gestión, y cuenta con una red de 80.000 colaboradores.11

Cada miembro de GABV está comprometido con los siguientes seis principios:12 (i) modelo de negocio basado en el impacto social, medioambiental y en la sostenibilidad, (ii) nuevos modelos de negocio para satisfacer las necesidades de las comunidades y la economía real, (iii) relaciones a largo plazo con los clientes a partir de una comprensión directa de sus actividades económicas y los riesgos que implican, (iv) resiliencia a largo plazo ante perturbaciones externas, (v) gobernanza transparente e inclusiva, y (vi) interiorización de los Principios de la Banca Responsable dentro de la cultura organizacional.

IV. PRINCIPIOS DE LA BANCA RESPONSABLE

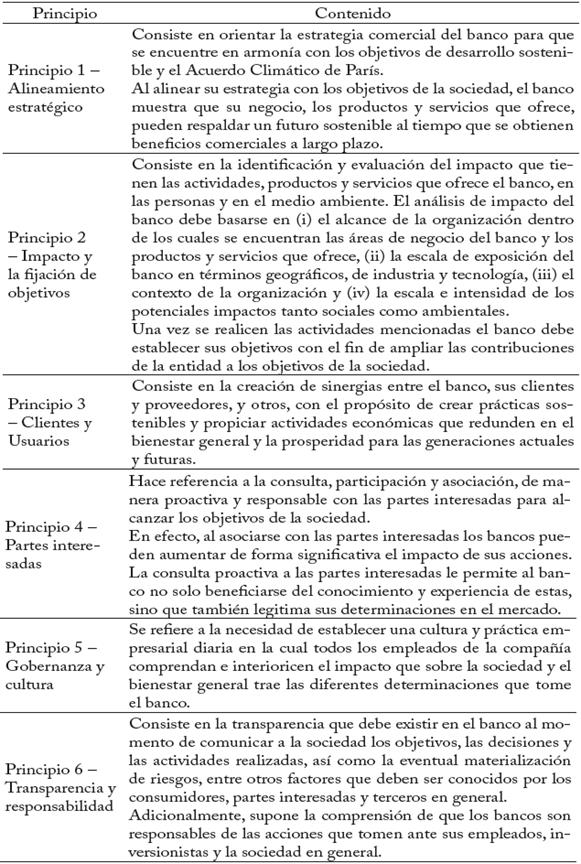

La Iniciativa Financiera del Programa de las Naciones Unidas para el Medio Ambiente (UNEP FI, por su sigla en inglés) expidió el documento guía que contiene los Principios de la Banca Responsable.13 En la Tabla No. 1 se presentan dichos principios, así como el contenido de cada uno de estos:

Tabla 1 Principios de la Banca Responsable

Fuente: Elaboración de los autores con base en el Documento Guía "Principios para la Banca Responsable" de la UNEP

De acuerdo con el UNEP FI, a través de estos principios se busca acelerar una transición global positiva para las personas, las empresas y el medio ambiente. Actualmente, estos principios son el marco bancario sostenible más importante del mundo y cuenta con más de 300 bancos signatarios, que representan el 53% de los activos financieros globales.

En este sentido, se espera que los bancos adopten medidas para alinear su estrategia básica, su toma de decisiones, sus políticas de préstamos e inversión con los Objetivos de Desarrollo Sostenible (ODS) de la ONU y los acuerdos internacionales como el Acuerdo de París sobre el Clima. Se ha recomendado que los bancos que operan principalmente en economías desarrolladas y que firmen el marco de los Principios para una Banca Responsable se unan también a la Alianza Bancaria Net-Zero.14

V. BANCA TRADICIONAL VS BANCA RESPONSABLE

Los bancos son agentes económicos que participan en los mercados financieros y que, como agentes racionales, buscan maximizar sus utilidades. Sin embargo, también han identificado otros objetivos de índole social y ambiental cuya consecución es de gran importancia. Este cambio de la maximización de utilidades como objetivo principal de la banca hacia la inclusión de metas adicionales de carácter social y ambiental constituye el tránsito de la banca tradicional a la Banca Responsable.

Como se puede observar, la principal diferencia entre la banca tradicional y la Banca Responsable es que mientras la banca tradicional en la mayoría de los casos se enfoca en la maximización de utilidades, la Banca Responsable implementa el "principio triple": utilidad, sociedad (consumidores y trabajadores financieros) y planeta.15 En este contexto, la Gráfica No.1 presenta el objetivo principal de la Banca Tradicional en contraste con los cuatro objetivos que la Banca Responsable debe perseguir, según lo propuesto en el presente trabajo.

Con el fin de presentar las diferencias más relevantes entre ambos conceptos de banca, la Tabla No. 2 compara cada uno de estos términos en función de los siguientes criterios.

De la tabla anterior se observa que, aunque las actividades llevadas a cabo por la banca tradicional y la Banca Responsable pueden ser las mismas (intermediar entre el ahorro y el crédito), sus objetivos y su modo de actuación en el mercado son diferentes. La manera en que cada una de ellas maximiza su bienestar o utilidad también es distinta. Tal como se muestra en la Tabla No. 2, mientras la banca tradicional obtiene beneficios al maximizar la utilidad, la Banca Responsable obtiene beneficios tanto al maximizar la utilidad como al aumentar el bienestar social y mejorar el impacto ambiental.

Por otro lado, en la Banca Responsable, la evaluación de la financiación de un proyecto no solo considera su rentabilidad, como ocurre en la banca tradicional, sino que también incorpora las externalidades positivas y negativas que este genera en el medio ambiente y en la sociedad. Por esta razón, en la Banca Responsable, proyectos que financieramente pueden no ser tan rentables son financiados en atención al impacto positivo que generan en el ámbito social y ambiental. De igual modo, proyectos que financieramente son altamente rentables pueden no ser financiados por la Banca Responsable si su impacto en lo social y ambiental es negativo.

VI. FORMALIZACIÓN DEL MODELO

Los modelos constituyen simplificaciones de la realidad, cuyo diseño facilita el análisis de dinámicas complejas en períodos específicos. Su propósito principal es brindar al analista una comprensión holística de un sistema particular, aunque implique basarse en supuestos que, en ocasiones, pueden estar alejados de la realidad. Este tipo de enfoques es crucial, ya que permite manejar de forma sencilla los fenómenos estudiados sin que pierdan su esencia.

El siguiente modelo se centra en dilucidar la dinámica económica de la Banca Responsable. De este modo, enriquece el planteamiento teórico en torno a la Banca Responsable, al tiempo que fomenta el desarrollo de estrategias que promuevan prácticas financieras éticas y sostenibles.

1. OFERTA

La banca tradicional parte del concepto de maximizar su utilidad, sujeta a una restricción tecnológica. La utilidad de esta banca se determina por la diferencia entre los ingresos derivados de lo que produce y vende (créditos) y los costos totales, que incluyen los pagos a los factores de producción (mano de obra, capital y depósitos) empleados en el proceso productivo. Esto se muestra en la expresión que se presenta a continuación:

Donde,

П i : Utilidades de la empresa i

G i : Gasto en el proceso productivo = (w L + ia pk K + ip D) Cri

I a :Precio del bien provisto por la empresa i: tasa de interés del crédito (activa)

Cri: Cantidad producida empresa i: crédito otorgado por la empresa

K: Capital

pk: Precio del capital L: Trabajo

w: Precio del trabajo D: Insumo a transformar: depósitos

i p : Precio del insumo a transformar; tasa de interés de los depósitos (pasiva)

El banco tradicional maximiza sus utilidades acudiendo al mercado, donde interactúa con una serie de consumidores que, a su vez, buscan maximizar su utilidad o bienestar. Los consumidores logran esto mediante la selección de una canasta de consumo compuesta por bienes y servicios, dentro de los cuales se incluye el crédito. La suma de las demandas individuales de los consumidores representa la demanda agregada. Así, el proceso de maximización del banco tradicional conduce a una definición de costos marginales que, en un contexto de competencia perfecta, se traduce en una oferta de crédito.

Por su parte, la Banca Responsable, si bien parte de la utilidad de la banca tradicional, adiciona las utilidades del consumidor financiero, la de sus trabajadores, y la del medio ambiente. Esta maximización se presenta a continuación:

Donde,

Ubr: Utilidad la banca Responsable n: Utilidad de la banca tradicional

П: Utilidad del consumidor financiero

U j : Utilidad del trabajador financiero U: Utilidad ambiental

De esta maximización de utilidad se derivan los nuevos costos marginales que resultan en una nueva función de oferta:

Donde,

C br r : Crédito ofrecido por la Banca Responsable

C rp : Crédito asociado a la banca tradicional

C rj : Crédito asociado al consumidor financiero

C rti : Crédito asociado al trabajador financiero

C rma : Crédito asociado al medio ambiente

A continuación, se presentan las funciones de cada uno de los "stakeholders" que son tenidos en cuenta en el presente análisis. Lo anterior, sin perjuicio de que en el Anexo 1 se pueda consultar el detalle de las maximizaciones correspondientes.

a. Función de utilidad de la banca tradicional

Como se mencionó, la utilidad de la banca está dada por la diferencia entre los ingresos y los costos. Los ingresos corresponden a los créditos multiplicados por la tasa de interés activa, menos: (i) los depósitos multiplicados por la tasa de interés pasiva y (ii) los factores de producción multiplicados por el precio correspondiente. En este sentido, a continuación, se presenta una función de producción tipo Cobb-Douglas donde los exponentes representan las elasticidades correspondientes de cada insumo (D) o factor (F).

Donde,

i a : Tasa de interés activa

C r : С réditos otorgados por el banco

i p : Tasade interés p asiva

D: Depósitos recibidos por el banco

α, β:Proporciones de cada uno de los factores de producción

F: Factor de producción que agrupa factores como el trabajo o capital

p: Precio del factor de producción

Ahora bien, las tasas de interés y las elasticidades deben satisfacer las condiciones siguientes:

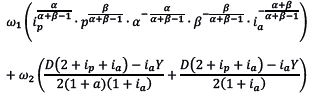

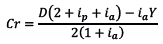

Una vez realizadas las deducciones necesarias, de la maximización de la utilidad de la banca tradicional se obtiene la siguiente oferta de crédito:

Esta cantidad de crédito corresponde a la maximización de la utilidad de la banca tradicional, primer componente de la maximización de la utilidad de la Banca Responsable.

b. Función de utilidad del consumidor financiero

A través del ofrecimiento de crédito, los bancos permiten a los consumidores financieros aumentar su nivel de consumo de bienes y servicios en untiempodeterminadoo incrementarsusdepósitos en caso de que prefieran ahorrar. La utilidad del consumidor financiero depende de su nivel de consumo presente y futuro, descontando este último avalorpresente. Enúltimainstancia, elconsumo se encuentra en función de: i) los ingresos del consumidor financiero, ii) los créditos que recibe, iii) los depósitosquecoloca enelbanco, iv) latasa de interés de los créditos, y v) la tasa de interés percibida por los depósitos.

Adicionalmente, se consideran dos tipos de consumidores financieros: por un lado, el consumidor tradicional, cuyo consumo de crédito depende, entre otros factores, de los precios (es decir, de la tasa de interés); y por otro lado, el consumidor que incorpora en su utilidad aspectos sociales y ambientales, es decir, que demanda una proporción adicional de crédito en función de condiciones ambientales y sociales.

La utilidad del primer tipo de consumidor financiero se determina de la siguiente manera:

En este caso, el consumo en el periodo 1 corresponde al consumo presente, = en el periodo2, al futuro desœntado avalorpresente suponiendo la tasa de descuento igual a la tasa de interés activa i a :

La restricción presupuestal del consumidor financiero, que acota sus utilidades, está definida por el ingresodisponible. En el primer periodo, éste está compuesto por el ingreso más los créditos recibidos menoslos depósitos, en elperiodofuturoestáintegradopor elingreso, la devolución dek^depósitos y losmt^eses correspondientes, menos la amortización de los créditosyelpagodelosrespectivosintereses, tal y comose muestraa continuación:

Por su parte, para el caso del consumidor que incorpora preferencias sociales y ambientales la utilidad se encuentra expresada de la siguiente manera:

El comportamiento del consumidor, al integrar estas nuevas preferencias, facilita una proporción adicional "" de créditos inaccesibles para el consumidor tradicional. Cabe destacar que en situaciones donde "" se cero, la demanda del consumidor tradicional se equipara a la de aquel que incorpora las referidas preferencias.

Donde,

C1: Coflumo presente

C 2: Consumo futuro

Cr: Crédito

D: Depósito

i p : Tasa de interés pasiva

i a : Tasa de interés activa

Y: Ingreso

a: Proporción del crédito que cumple con asuntos sociales y ambientales

De la solución de la maximización, tal y como se presenta en el Anexo 1, se obtiene:

La ecuación anterior sugiere que el consumidor financiero tiende a solicitar un mayor crédito cuando enfrenta una tasa de interés activa más baja. De igual forma, ante una tasa de interés pasiva más alta, el consumidor financiero opta por incrementar su proporción de depósitos. La proporción de crédito demandada por el consumidor que integra consideraciones sociales y ambientales en su toma de decisiones puede modificar la cantidad total de crédito a demandar.

c. Función de utilidad de los trabajadores financieros

La utilidad del trabajador financiero depende de un lado, de su nivel de consumo el cual financia con sus ingresos y créditos, y, del otro, de su ocio. Sus ingresos dependen de su salario, mientras que su ocio depende del total de horas disponibles menos la cantidad dedicada al trabajo. De este modo, la función de utilidad para el trabajador puede definirse de la siguiente manera:

Donde,

O: Ocio

C: Consumo

w: Salario

L: Trabajo

I p : Tasa de interés pasiva

l a : Tasa de interés activa

C r : Créditos totales

δ: Proporción de la utilidad asociada a consumo

η: Proporción dela utilidad asociadaal ocio

De la maximización de la utilidad del trabajador financiero, tal y como se pr senta en el Anexo 1, se obtiene un nivel de crédito óptimo:

La ecuación anterior indica que el crédito óptimo para los trabajadores financieros depende positivamente de sus depósitos y de la tasa de interés activa, y negativamente del salario y de las horas que destinanal trabajo.

d. Función de utilidad del medio ambiente

El bienestarambientalse define como una minimización de los gases de efecto invernadero y de la contaminación. Esta minimización depende positivamente de los créditos otorgados a actividades no contaminantes (créditos ambientales) y negativamente de los créditos otorgados a actividades contaminantes.

Para expresar este bienestar, se eligió una función de utilidad compuesta que incluye una porción logarítmica para los créditos ambientales y una no logarítmica para los créditos contaminantes. Esto sugiere que aumentos en los créditos ambientales generan mejoras ambientales marginalmente menores (un caso claro es la reforestación, que requiere más tiempo y recursos que la deforestación). Este tipo de no linealidades contribuye al entendimiento de los impactos de la naturaleza y la complejidad de los ecosistemas. De este modo, la función a optimizar es la siguiente:

Donde=

θ: Proporción del crédito total destinado a actividades ambientales; depende de las rentabilidades relativas de los créditos no contaminantes y contaminantes crédito total destinado a actividades ambientales; depende de las relativas de los créditos no contaminantes y contaminantes=

ia a : Tasa de interés activa para créditos ambiental

ia na : Tasa de interés activa para créditos no ambiental

ia:= ωi iaa + ω2 ia na : La tasa de interés activa es un ponderado de la tasa de interés activa para créditos destinos a actividades no contaminantes y contaminantes.

C r: Créditos totales

Φ: Utilidad del medio ambiente en ausencia de créditos

El resultado derivado, tal y como se observa en el Anexo 1, muestra que los créditos tendrán una relación positiva con la tasa de interés activa y negativa con la tasa de interés activa ambiental:

e. Resumen de las funciones de crédito

Las maximizaciones de utilidades de los stakeholders realizadas conducen a una función de crédito óptimo para cada caso, cuya agregación permite obtener la función de oferta de crédito de la Banca Responsable.

La agregación de estas funciones óptimas identifica la función de crédito óptimo que la Banca Responsable está dispuesta a ofrecer al mercado. Cada banco tiene un nivel de preferencias respecto al “peso” o al valor de importancia que le dará al stakeholder, por lo que se puede expresar del siguiente modo:

2. Demanda Agregada

La demanda agregada en el mercado de crédito es el resultado de dos tipos de agentes: i. el consumidor tradicional, el cual decide consumir más ante menores precios y, ii. el consumidor que incorpora en sus preferencias créditos que cumplen con estándares ambientales, para mayor detalle, ver anexo 1. En este sentido, la demanda agregada será:

2. Equilibrio en el mercado del crédito

El equilibrio en el mercado de crédito esta dado por la intersección de la demanda agregada y la oferta en los términos arriba expresados.

La oferta es la desarrollada en el numeral 1 de la presente sección. La demanda en el mercado corresponde a la suma de las demandas del consumidor tal como fue desarrollado anteriormente.

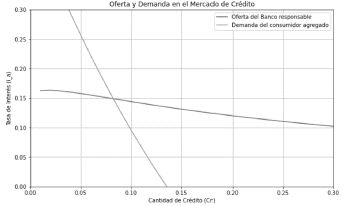

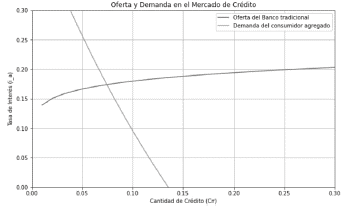

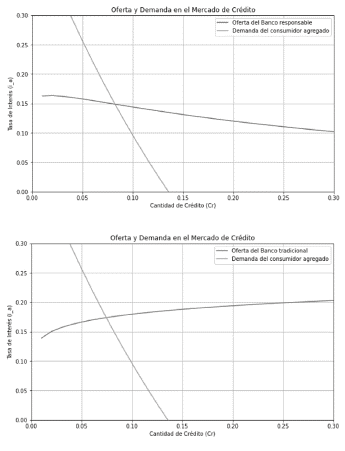

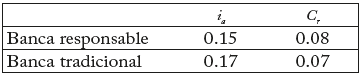

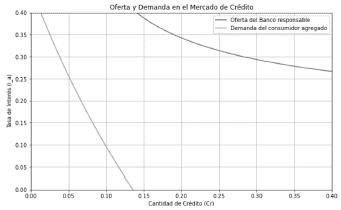

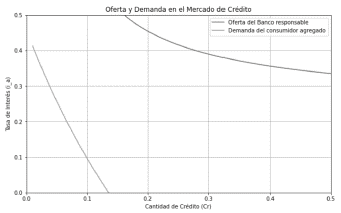

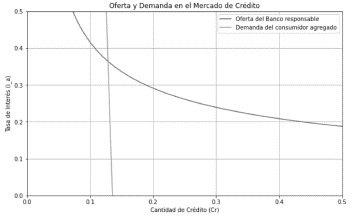

A continuación, se presenta gráficamente el equilibrio de la Banca Responsable, así como el de la banca tradicional. Esto se complementa con el anexo 2, donde se pueden consultar ambos ejercicios con una serie deparámetros de relevancia económica. De igual forma, en el anexo 4 se muestra la aplicación de una solución numérica (método de Brent) para determinar el punto de equilibrio con los parámetros mencionados.

Las ecuaciones y gráficos respectivos, estimados con parámetros razonables, muestran que la existencia de la Banca Responsable es viable y representa un grado superior de satisfacción social en comparación con la banca tradicional, en la medida en que aumenta la demanda de los consumidores financieros. Si la demanda de crédito es baja, la tasa de interés es superior a la de la banca tradicional, pero esta irá disminuyendo progresivamente según la pendiente de la oferta de la Banca Responsable.

La pendiente y la existencia del equilibrio en un escenario de Banca Responsable dependerán en gran medida de la ponderación de la Banca Responsable frente a los demás stakeholders y del número de demandantes. El anexo 5 presenta una serie de simulaciones con variaciones en las ponderaciones y en la demanda.

Asimismo, para garantizar una demanda suficiente, resulta crucial examinar los factores que la afectan, tales como la tasa de interés del crédito, el nivel de ingreso y las preferencias del consumidor financiero. Por ello, es imperativo que la economía opere en condiciones de pleno empleo con niveles de ingreso suficientes; de lo contrario, no existiría la demanda necesaria para permitir la existencia de la Banca Responsable.

VII. LA INTERVENCIÓN GUBERNAMENTAL Y LA BANCA RESPONSABLE

A partir de lo visto hasta este punto, es posible afirmar que el cambio de paradigma que implica el tránsito de la banca tradicional a la Banca Responsable genera beneficios para los consumidores, los trabajadores y el medio ambiente. Ante este panorama, resulta importante plantearse el siguiente cuestionamiento: ¿cuál es el rol del regulador respecto a la Banca Responsable?

Para abordar esta inquietud, es necesario hacer referencia a la teoría tradicional de la regulación, que sostiene que esta se justifica en la medida en que su objetivo es corregir las fallas de mercado. En efecto, aunque es deseable que los mercados sean eficientes, sus equilibrios pueden no serlo, fenómeno que se conoce como fallas o distorsiones de mercado16. Dentro de las fallas de mercado se encuentran la falta de competencia, las externalidades, las asimetrías de información, los mercados incompletos, los bienes públicos, el desempleo y otros.17 Así las cosas, la teoría tradicional de la regulación justifica la intervención del Estado cuando lo que se busca es contrarrestar o corregir una falla de mercado.

No obstante, otras teorías han reconocido que la regulación no solo es procedente cuando se evidencia una falla de mercado, sino también cuando el regulador busca enviar señales para fomentar o desincentivar determinados comportamientos en los agentes de mercado. Esto se basa en la premisa de que existe un poder fáctico en la intervención directa del Estado en el mercado y en el establecimiento de normas, es decir, que la acción del Estado tiene la capacidad de modificar los hechos, en este caso, las dinámicas de mercado.

De este modo, el Estado cuenta con diferentes alternativas para enviar señales y alinear los objetivos de los participantes del mercado con los objetivos de política pública. Entre estas alternativas se encuentran herramientas de carácter vinculante u obligatorio (hard law), herramientas de carácter orientador y voluntario (soft law), así como instrumentos de acción directa en el mercado. En este sentido, y dado que la Banca Responsable es un concepto en construcción, es deseable que el Estado comience su intervención mediante herramientas voluntarias, las cuales deben proporcionar lineamientos a la industria sobre los beneficios de la Banca Responsable y sobre lo que se espera para ser considerados como tal. Por lo tanto, el rol del Estado en el marco de la Banca Responsable debe centrarse en generar lineamientos e incentivos para que la banca encuentre atractivo incorporar enfoques sociales y ambientales en el desarrollo de su actividad económica.

En línea con lo anterior, resulta relevante la labor de difusión y generación de conciencia que debe llevar a cabo el Estado en relación con la importancia de la Banca Responsable. En efecto, el desarrollo de actividades propias de la Banca Responsable por parte de determinados agentes económicos en el mercado genera un efecto spillover o efecto contagio que potencia las bondades de un enfoque autorregulatorio.

A continuación, se presentan algunas de las herramientas de soft law que pueden ser desarrolladas por el Estado con el fin de orientar a las entidades financieras en el tránsito de la Banca Tradicional a la Banca Responsable:

Manuales de Buenas Prácticas para una Banca Responsable. Obedecen al desarrollo de prácticas que permiten a los bancos alinear sus actividades económicas con los objetivos de desarrollo, sostenibilidad e impacto social.18 En el marco de estos manuales el Estado puede recomendar algunas actividades que se estiman convenientes y positivas para el desarrollo de los pilares de la banca Responsable, a saber, bienestar social, bienestar de los trabajadores del banco y bienestar ambiental.

Guías de Medición de Proyectos. Se trata de lineamientos dirigidos a los bancos para la medición y evaluación de los proyectos en los que participan. En efecto, en la Banca Responsable el banco debe llevar a cabo su actividad económica, como es la colocación de activos en el mercado en donde su evaluación no puede limitarse a un análisis privado de rentabilidad del proyecto. En este sentido, debería incluir otro tipo de variables, tanto sociales como ambientales, para la medición y evaluación de los proyectos en los cuales va a participar.

Taxonomías verdes o medioambientales. Estas taxonomías clasifican las actividades, sectores e inversiones económicas según su contribución al logro de objetivos ambientales19 para que los inversionistas y consumidores financieros puedan canalizar su capital y su ahorro hacia actividades ambientalmente sostenibles. Además, propician la movilización de recursos del sistema financiero hacia sectores económicos que contribuyen de manera sustancial al cumplimiento de los objetivos de desarrollo sostenible de las Naciones Unidas20 y facilitan que los inversionistas, las empresas, los consumidores y el Gobierno hablen el mismo idioma en materia ambiental lo que favorece la implementación de la Banca Responsable.21

No obstante, aunque lo anterior sea deseable, la evidencia empírica permite concluir que no es suficiente el soft law. Tarde o temprano se hace necesario desarrollar una política pública obligatoria que haga vinculante la aplicación del concepto de Banca Responsable. Esto se hace necesario porque en el fondo esta vinculación implica un cambio de rentabilidades relativas que muchas veces puede no ser atractivo para los agentes de mercado22.

Al respecto, vale la pena tener en cuenta las recomendaciones de la Organización para la Cooperación y el Desarrollo Económico (OCDE) frente a los responsables de implementar las políticas públicas en los países.23 Dentro de estas se encuentran las siguientes: (i) establecer como deber del inversionista la realización de una debida diligencia sobre derechos humanos, (ii) ampliar el alcance de la regulación frente a las obligaciones del inversionista respecto del riesgo climático y (iii) promover la divulgación de información de finanzas sostenibles, especialmente la obligación de los inversionistas de informar de sus principales impactos negativos ambientales y sociales.

Por último, si se incorporan los precios sombra y las externalidades positivas o negativas en el análisis y evaluación de los proyectos a financiar, y la rentabilidad social resultante acabe determinando la selección de proyectos a financiar, esta selección reflejará cambios en las preferencias de la Banca Responsable.

VIII. HACIA UNA MEDICIÓN HOMOGENEA DE LA BANCA RESPONSABLE

Los retos asociados a la medición del impacto social y ambiental de la Banca Responsable, como lo expone El Observatorio de las Finanzas Éticas, son directamente proporcionales a su relevancia.24 Lo anterior implica que es necesario llevar a cabo una medición a pesar de que no existe consenso ni unicidad de criterio en relación con la metodología que debe ser implementada en esta labor. En atención al rol del Estado de cara a la promoción de la Banca Responsable en los mercados financieros, resulta necesario implementar una medición uniforme para los bancos, con el propósito de determinar si la entidad objeto de la medición está constituida como Banca Responsable.

Es preciso reiterar que la Banca Responsable está en una fase de investigación académica, a lo cual este documento quiere contribuir, por lo que los estudios que se han llevado a cabo en relación con la cuantificación de su impacto y la creación del valor que aportan aún son limitados. Existen estudios empíricos que proporcionan una orientación sobre los métodos de medición de la Banca Responsable. Se destacan el presentado por San José y Retolaza (2007), que contrasta las diferencias entre banca ética y el resto de las entidades bancarias,25 y el realizado por Serrano Pérez (2017), que propone el índice de la banca social y ética (SEBI por su sigla en inglés).26

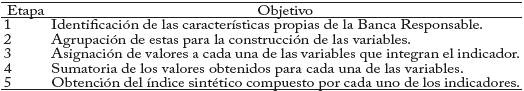

Para construir un indicador de medición de la Banca Responsable deberían observarse las etapas indicadas en la Tabla No. 3:

En la etapa 1 las características deben permitir la captura de la mayor cantidad de información asociada a la variable de interés; por ejemplo: (i) concepción de la maximización de beneficios económicos como medio para lograr la defensa del bienestar social y no como fin en sí mismo, (ii) valoración de proyectos productivos más allá del retorno económico, que incorpore los impactos sociales y ambientales, (iii) transparencia en el desarrollo de la actividad bancaria de cara a la ciudadanía, y (iv) enfoque del bienestar de los trabajadores en el desarrollo del modelo de negocio.

En la etapa 2, en la que se integran estos indicadores, las variables deberían ser construidas a partir de un conjunto de características observables. Por ejemplo, las referidas a la valoración de proyectos pueden agruparse en un indicador denominado “Valoración de proyectos responsables”. Cada indicador debería ser independiente y estar normalizado entre 0 y 1.

La etapa 3 debería partir de la asignación de valor para cada una de las variables que componen los indicadores definidos en la etapa 1. Se puede optar por otorgarle el mismo peso a cada uno de los indicadores o por asignarle pesos diferentes, según el criterio técnico del diseñador.

En la etapa 4 se debería obtener la puntuación del indicador producto de la sumatoria de los resultados de cada una de las variables que lo componen. Con lo anterior, en la etapa 5, será posible obtener un Índice Sintético de Banca Responsable (ISBR)

Donde,

w i : Ponderador asociado a cada indicador seleccionado

I i:: Indicadores seleccionados

El rol del supervisor bancario en este caso será estimar cada uno de los indicadores de los bancos objeto de medición para obtener un índice que oscilará entre O y 100, donde O corresponde a un banco que carece de las características de la Banca Responsable y100 a un banco totalmente responsable.

CONCLUSIONES

1. El concepto de Banca Responsable se refiere a la actividad bancaria que busca generar rentabilidad de manera sostenible en el tiempo, comprendiendo el papel del sector financiero en la promoción del bienestar de las generaciones futuras. Esta sostenibilidad abarca tres dimensiones: consumidores, trabajadores financieros y ambiente.

2. La Banca Responsable se enmarca en seis principios que promueven la transición de la banca tradicional hacia una sostenibilidad social y ambiental. Estos son: i) Alineamiento estratégico, ii) Impacto y fijación de objetivos, iii) Clientes y usuarios, iv) Partes interesadas, v) Gobernanza y cultura, y vi) Transparencia y responsabilidad.

3. Una de las principales diferencias entre la banca tradicional y la Banca Responsable es que la primera se enfoca exclusivamente en la maximización de utilidades y la obtención de rendimientos para sus stockholders, mientras que la segunda busca alcanzar un "principio triple" o "beneficios triples" en términos económicos, sociales y ambientales.

4. En la Banca Responsable, el ejercicio de maximización de la utilidad incorpora las utilidades de los accionistas, de los consumidores, de los trabajadores financieros y del medio ambiente, integrándolas como parte del ADN de la entidad financiera. Este enfoque multiob-jetivo permite a la entidad ofrecer más créditos a menores tasas en la medida en que haya una mayor expansión de la demanda (como en una mayor inclusión financiera). También es importante evaluar las condiciones de ingresos, tasas de interés y preferencias de los consumidores financieros para fomentar la expansión de la demanda.

5. Se recomienda que el Estado emplee herramientas de soft law o de carácter voluntario, ya que el éxito de la Banca Responsable depende en gran medida del compromiso de las organizaciones en su transición hacia una mayor conciencia ambiental y social. A mediano plazo, es necesario desarrollar una política pública obligatoria que haga vinculante el concepto de Banca Responsable, dado que el cambio en las rentabilidades relativas que implica este modelo puede no resultar atractivo para los agentes de mercado.

6. Aunque la Banca Responsable está en una etapa de investigación académica, es posible aplicar métodos de medición, como indicadores, para determinar si un banco cumple con las características de responsabilidad y si está en proceso de transición hacia la Banca Responsable. Es deseable que el Estado evalúe el comportamiento de la banca mediante una medición adecuada. Este ejercicio de supervisión incentivará a los participantes del mercado, quienes querrán posicionarse en los puestos superiores de la evaluación, convirtiéndose en referentes para otros agentes en su transición de la banca tradicional a la Banca Responsable.