Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO -

Similars in Google

Similars in Google

Share

Lecturas de Economía

Print version ISSN 0120-2596

Lect. Econ. no.75 Medellín Jul./Dec. 2011

ARTÍCULOS

Modelos de precios de los activos: un ejercicio comparativo basado en redes neuronales aplicado al mercado de valores colombiano*

Asset Pricing Models: A Comparative Exercise Using Neural Networks to the Colombian Stock Market

Une comparaison des modèles de prix des actifs sous la méthodologie des réseaux de neurones appliquée à la bourse colombienne

Charle Londoño**; Yaneth Cuan***

** Charle Augusto Londoño Henao: Estudiante de Maestría en Ciencias-Estadística, Universidad Nacional de Colombia. Dirección postal: Carrera 57B, Número 53-28. Dirección electrónica: calondonoh@unal.edu.co.

*** Yaneth María Cuan Jaramillo: Economista, Universidad de Antioquia. Dirección postal: Carrera 74, Número 48-37. Oficina 914, Centro Comercial y Empresarial Obelisco. Dirección electrónica: cuanyaneth@economicas.udea.edu.co. Los autores de esta investigación agradecen todos los comentarios y sugerencias de la profesora Liliana Cervantes y de los evaluadores anónimos.

–Introducción. –I. Modelos de precios de los activos. –II. Metodología. –III. Resultados. –Conclusiones. –Anexos. –Bibliografía.

Primera versión recibida en febrero 2011; versión final aceptada en septiembre de 2011

RESUMEN

Este estudio tiene como finalidad evaluar la efectividad que variables tales como el tamaño de la firma y la relación del valor en libros a valor de mercado–presentes en el modelo de Fama y French–tienen para capturar el retorno esperado promedio de los activos, en comparación con los fundamentales macroeconómicos o un índice de mercado. Para este propósito, se utilizó un modelo de redes neuronales artificiales (RNA), el cual parte de una estructura de estimación no lineal que permite capturar ciertas irregularidades que presentan los mercados financieros. Se encontró que el modelo de Fama y French mostró una mejor capacidad explicativa de las condiciones del mercado de valores colombiano, esbozándose la importancia de los factores de riesgo microeconómico para explicar el retorno de los activos.

Palabras clave: modelos de precios de los activos, variables macroeconómicas y financieras, mercado de valores, redes neuronales artificiales.

Clasificación JEL: G12, D2, E44, G15, C45.

ABSTRACT

This study seeks to evaluate the effectiveness that variables like firm size and book-to-market ratio–present in the model of Fama and French–have to capture the average expected return on assets, as compared to macroeconomic fundamentals or the market index. For this purpose, we used an artificial neural network model (ANN), which departs from a structure of non-linear estimation to capture some irregularities that characterize financial markets. We found that the Fama and French model accounts for the conditions of the Colombian stock market better, which suggests the importance of microeconomic risk factors to explain asset returns.

Keywords: asset pricing model, financial and macroeconomic variables, stock market, artificial neural networks.

JEL Classification: G12, D2, E44, G15, C45.

RÉSUMÉ

Cette étude présente une évaluation de l'efficacité de la taille des entreprises et du ratio entre la valeur comptable et la valeur du marché pour capturer le rendement attendu moyen des actifs chez Fama et French, par rapport au fondamentaux microéconomiques ou indice boursier. À cette fin, nous utilisons un modèle de réseaux de neurones artificiels (RNA), lequel fait partie d'une structure d'estimation non-linéaire pour capturer les irrégularités présentent sur les marchés financiers. Enfin, nous constatons que le modèle de Fama et French a une meilleure pouvoir explicatif des conditions du marché boursier colombien, tout en permettant montrer l'importance des facteurs de risque microéconomique pour expliquer le rendement des actifs.

Mots-clés: modèles de prix des actifs, variables microéconomiques et financières, marché boursier, réseaux de neurones artificiels.

Classification JEL: G12, D2, E44, G15, C45.

INTRODUCCIÓN

Un gran desafió que tienen los inversionistas, administradores y reguladores en los mercados de valores a nivel mundial es el de propender por un estado ideal en la compra y venta de activos, en el cual los riesgos vinculados a bancos, firmas comisionistas y otras instituciones financieras sean cubiertos de la manera más eficiente posible. No obstante, dadas las diferentes burbujas especulativas de las últimas décadas, esto no se ha satisfecho a cabalidad, hasta el punto que las críticas realizadas a los supuestos de los modelos teóricos empleados para cubrir tales riesgos han sido voraces e implacables al mostrarse la inaplicabilidad de estos esquemas para adaptarse a situaciones atípicas.

Por tal motivo, se ha generado un debate entre ortodoxos y heterodoxos, donde estos últimos con sus principales exponentes Kahneman y Tversky (1979), buscando explicar el comportamiento del mercado en el corto plazo, muestran como el supuesto de la racionalidad en los agentes es vulnerado por ineficiencias del mercado, divergencia de opciones, exceso de confianza, sobre-reacción a la nueva información, entre otros fenómenos, provocando grandes pérdidas de capital en el proceso de trading de bonos, acciones, monedas, commodities y derivados.

Por su parte, ortodoxos tales como Sharpe (1964) se defienden arguyendo que sus teorías fueron diseñadas para condiciones de largo plazo, estableciendo que en última instancia el mercado vuelve al equilibrio en ese período de tiempo. En este orden de ideas, si bien se reconoce que ambas perspectivas y horizontes de inversión son relevantes, también se entiende que es necesario que haya un esquema teórico-empírico que tenga en cuenta las tendencias del comportamiento de los activos en el corto y el largo plazo.

Unas de las mejores aproximaciones empíricas que fusionan ambos planteamientos teóricos con sus respectivos horizontes de tiempo son los trabajos de Fama y French (1992, 1993, 1995, 1996a, 1998) (en adelante FF) en los cuales no sólo se propende por mostrar su superioridad predictiva en comparación con los modelos de precios de los activos tradicionales, tales como el modelo de precio de los activos de capital (CAPM)1 y la teoría de precios de arbitraje (APT)2, sino que también han propugnado por la captura de diversas anormalidades que se presentan en los mercados financieros, debido a una mala valoración de los activos, por medio de la utilización de factores de riesgo microeconómicos que permiten caracterizar el comportamiento de la firma y, en consecuencia, explicar de mejor manera el retorno esperado de los valores.

En este sentido, esta investigación pretende determinar si los factores de riesgo de Fama y French, tales como el tamaño de la firma y la relación de valor en libros a valor de mercado, capturan de una forma más adecuada el retorno esperado promedio de los activos, en comparación con los fundamentales macroeconómicos establecidos en el modelo de Ross (1976), y un índice de mercado como lo instituye Sharpe (1964); o si por el contrario, éstas son variables poco relevantes en la determinación de pronósticos financieros para el mercado de valores colombiano. Con este objetivo, se utilizará el modelo de redes neuronales artificiales (ANN)3 que partiendo de una estructura de estimación no lineal, puede permitir la captura de ciertas regularidades que presentan los mercados financieros (ruido en los datos, patrones de mercado, asimetrías e ineficiencias en la información, entre otras). Además, a través de su análisis de sensibilidad se identificarán las variables más relevantes que afectan el retorno promedio a diferentes pesos, clasificándolas según sea su preponderancia.

Esta investigación se divide en cuatro partes. En la primera, se realiza una revisión de algunos de los trabajos teóricos y empíricos que se han elaborado sobre valoración de activos con modelos de precios de los activos; igualmente, se muestran las fortalezas y debilidades de tales modelos. En la segunda, se explica la metodología empleada. En la tercera sección, se dan los resultados, tanto en lo que respecta al desempeño de los modelos en los diferentes portafolios estudiados como variables dependientes, como una interpretación de las variables utilizadas a través del análisis de sensibilidad. Finalmente, se entregan unas breves conclusiones donde se encuentra que en términos generales el modelo FF bajo la estructura de ANN presenta el mejor desempeño.

I. Modelos de precios de los activos

A. Revisión de la literatura

Desde los años sesenta se ha generado una extensa literatura sobre valoración con modelos de precios de los activos4, cuyo propósito es encontrar el mejor esquema para cubrirse del riesgo en el mercado accionario. Uno de los modelos más empleados en este tipo de estrategia de valoración, y pilar de esta teoría, es el CAPM de Sharpe (1964), éste busca caracterizar las decisiones de los agentes por medio de una medida de riesgo eficiente en media-varianza5 conocida como β de mercado, que es determinada por la pendiente de la regresión de un activo particular contra un índice de mercado. Su interpretación se basa en establecer el riesgo que tiene una acción particular o portafolio, mostrando que mientras más alto sea el β de un activo, mayor será su rentabilidad. A partir de este modelo se inicia un proceso de perfeccionamiento cuyo objetivo es darle a este enfoque una mayor adaptabilidad a situaciones reales, a través de la relajación de algunos supuestos, como es el de no permitir las ventas en corto, no prestar y pedir prestado a la misma tasa libre de riesgo, colocar impuestos personales a las transacciones bursátiles, expectativas heterogéneas, agentes no tomadores de precios y modelos multi período. La modificación de tales supuestos no creó ninguna modificación al estado de equilibrio del modelo (Elton y Grueber, 2002).

Asimismo, hubo otros avances como son los modelos multi-beta, siendo los trabajos de Ross (1976), y el modelo FF de tres factores los más relevantes en este tipo de esquema de valoración. Ross (1976) con el modelo APT, partiendo de supuestos menos restrictivos6, establece que el riesgo no diversificable no sólo depende del factor β como lo determina el CAPM, sino que también hay otros tipos de riesgos como son los fundamentales macroeconómicos –tasas de interés, tipo de cambio, inflación, entre otros–, los cuales son variables explicativas imprescindibles para la predicción del retorno esperado. Esta estrategia de valoración de activos ha generado buenos resultados empíricos, manifestando la superioridad del modelo APT sobre el CAPM (véase a Chen et al., 1986; Koutoulas y Kryzanowski, 1994; Londoño et al., 2010; Shajarundi y Fung, 2009; entre otros).

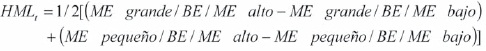

Por su parte, Fama y French (1992) encuentran que el modelo CAPM presenta una anormalidad empírica en lo que respecta al β de mercado como factor de riesgo eficiente en media-varianza, al descubrir que este factor no tiene capacidad explicativa para predecir el retorno de cualquier acción o portafolio en el mercado de valores de EE.UU.7. Además, hallan que ciertas variables microeconómicas presentan características deseables, al explicar de mejor forma el comportamiento del retorno promedio de las acciones, que bajo oportunidades de inversión realista son altamente influenciadas por estos indicadores. Las más relevantes son: el tamaño de la firma (size) (ME), que es definido como la capitalización de mercado; y el ratio del valor en libros a valor de mercado (book-to-market ratio) (BE/ME). Por medio de tales variables son construidos dos portafolios con los retornos de las acciones: SMB (small minus big) y HML (high minus low). El primero de ellos es la diferencia entre el más pequeño y el más grande ME, y el segundo es la diferencia entre el más alto y el más bajo BE/ME. Por tanto, el modelo FF condicional es como sigue8:

donde rit, es el retorno del activo i desde el momento t − 1 a t en exceso sobre la tasa libre de riesgo; EMRt es el retorno del portafolio de mercado del exceso de la tasa libre de riesgo; SMBt es un portafolio réplica de los retornos que captura el efecto tamaño; HMLt es un portafolio réplica del retorno de los activos que explica el riesgo relativo a la firma; Ωt-1 es el conjunto de información que los inversionistas tienen para balancear su portafolio a través del tiempo; E[•|Ωt-1] es la expectativa condicionada a la información en el momento t − 1; βiM es el riesgo de mercado; βiSMB es el riesgo que surge de la tenencia particular de los inversionistas asociado con el tamaño; y βiHML es el riesgo que sale de la tenencia específica concerniente al riesgo relativo de la firma.

A partir de esta estructura de modelación se ha encontrado que el modelo FF es una buena interpretación de cómo los inversionistas toman sus decisiones de forma racional en un ambiente irracional, al recoger adecuadamente el comportamiento del mercado de valores, ya que avala una mejor explicación de la dinámica del riesgo relativo referente: al pánico financiero (HML); la covariación de pequeñas y grandes firmas (SMB); y la reversión de largo plazo del retorno de los activos, es decir, cuando el retorno de un activo se encuentra en un período de ganancias (pérdidas) se espera que en el futuro cambie su situación a pérdidas (ganancias), entre otras anormalidades del mercado que no capturan el CAPM y el APT (Fama y French, 1996a; Wu, 2002)9.

De esta manera, otros autores han probado los resultados de este modelo encontrando en general buenos resultados empíricos. He y Ng (1994) buscando determinar la capacidad explicativa que tienen las variables ME y BE/ME como proxies de factores de riesgo macroeconómicos, descubren que el esquema FF presenta una mayor capacidad predictiva en relación al modelo APT, destacan que el factor BE/ME es una buena medida para predecir el riesgo referente al pánico financiero que no es capturado por los fundamentales macroeconómicos. Hallando de este modo que las decisiones de inversión están estrechamente ligadas al comportamiento de la firma, ya que, según sean sus dividendos, su flujo de caja esperado y su tasa de descuento, será el desempeño futuro de los activos.

Lewellen (1999), examina el modelo FF dándole mayor énfasis al factor de riesgo HML; esto se debe a que dicha variable tiene una covariación fuerte hacia el riesgo, es sensible a factores macroeconómicos (acceso a crédito y riesgo de quiebra) y, captura el sesgo en las expectativas de los inversionistas (mala valoración de la firma). Incluso, su relevancia no es determinada por el fisgoneo de datos o el sesgo de supervivencia10. Para esto, realiza un análisis de series de tiempo y construye tres tipos de portafolios, según ME, BE/ME e industrias como variables dependientes, obteniendo resultados empíricos satisfactorios. Por otra parte, Wu (2002) encuentra que el modelo FF, aunque captura las anormalidades del CAPM, no explica el factor momentum. Para superar tal deficiencia este autor parte de una estructura condicional y redefine cómo entran los factores de riesgo HML y SMB en un modelo no lineal, logrando una integración satisfactoria entre las decisiones de los inversionistas en el corto (momentum) y en el largo plazo (Modelo FF).

Ali et al. (2003) investigan como la volatilidad del riesgo idiosincrásico, los costos de transacción, la sofisticación de los inversionistas afectan las decisiones de los agentes bajo el esquema FF. Encuentran que aunque tales factores de riesgo son importantes para explicar la mala valoración de una firma y las características heterogéneas de los valores, los factores FF son predictores imprescindibles para explicar el retorno promedio de los activos. Por otro lado, Kim y Kim (2003) estudian el modelo FF en los períodos de anuncios de resultados financieros de las empresas; para capturar tal efecto agregan la variable anuncios post-ingresos, lo que los lleva a obtener resultados económicos y estadísticamente significativos para treinta días después a estos anuncios (violándose así la segunda hipótesis de los Mercados Eficientes), concluyendo que las oportunidades de ganancia están en función del grado de transparencia de la información financiera de la firma.

Tai (2003) prueba la factibilidad del modelo FF bajo una estructura GARCH multivariada en media (MGARCH-M), encontrando que bajo tal metodología se puede explicar la dinámica del primer (media) y segundo (varianza) momento condicional, su covariación y la prima de riesgo de cada variable, mejorando de esta forma la capacidad explicativa de los factores de riesgo FF. Por su parte, Cao et al. (2005) hallan que la información macroeconómica en los mercados emergentes es menos fluida que en los países desarrollados, generándose una desventaja en estrategias de inversión usando fundamentales en los primeros países. Por lo que descubren que para describir el comportamiento de los retornos de los activos de una forma más precisa, es necesario usar factores de riesgo internos de la empresa, tales como los que se encuentran inscritos en el modelo FF. Para corroborar esto utilizan la metodología de ANN, la cual puede capturar de una mejor manera toda la dinámica del retorno de los activos (regularidades, mayor volatilidad, ineficiencias del mercado). No obstante, comparan el modelo FF con el CAPM para la economía China y constatan que este último tiene un mejor desempeño.

Connor y Linton (2007) descubren que si bien el modelo FF, en su versión tradicional, es una buena aproximación al problema de la diversificación del riesgo en el mercado financiero, esta estructura no presenta una consistencia estadística en dos de sus elementos: en la extracción de sus factores de riesgo y en su estructura lineal. Lo primero es solucionado por medio de una estimación Kernel no paramétrica, que permite una mejor captura del riesgo al tener sólo en cuenta los componentes más importantes de los activos. Lo segundo lo resuelven empleando estimación semiparamétrica que posibilita la generalización implícita de los datos y de cómo estos intervienen en el modelo FF. Estas dos modificaciones hacen posible una estimación simultánea, consistente y asintóticamente normal de los retornos factoriales del modelo FF, llevándolos a obtener resultados más sobresalientes a los que se pudieron conseguir con su estructura tradicional.

B. Algunas críticas a los diferentes esquemas teórico-empíricos y una justificación para el modelo FF como una buena alternativa de valoración

Una preocupación que han tenido los inversionistas, es encontrar una estrategia óptima que les permita cubrirse ante la exposición al riesgo en los mercados de valores. Por tal razón, los agentes partícipes en este mercado se ven influenciados por descubrir estrategias de valoración para mejorar el desempeño futuro de sus portafolios de inversión, viéndose abocados a buscar nuevas herramientas teóricas y estadísticas que les permitan diseñar estrategias de cobertura más óptimas.

Aunque el CAPM es un modelo ampliamente usado en la valoración de activos en los mercados de valores del mundo, por sus características de manejo versátil y su poder teórico, este ha sido cuestionado principalmente por dos de sus supuestos más restrictivos: el primero, es que los retornos se distribuyen independiente, idénticamente distribuidos de forma normal. Actualmente el cumplimiento de esta condición es poco verosímil, debido a que los retornos de los activos exhiben colas pesadas, heteroscedasticidad y mayor volatilidad, lo que dista de la normalidad. Además, Chung et al. (2006) evidencian que los inversionistas aversos al riesgo no sólo tienen en cuenta el primer y el segundo momento muestral y su covariación como es capturado por el β de mercado, sino que también estudian las colas de las distribuciones para la toma de decisiones utilizando el tercer (coeficiente de asimetría) y el cuarto (curtosis) momento muestral y sus respectivos co-momentos, que según estos autores pueden ser capturados por los factores de riesgo FF.

El segundo, es que bajo una estructura de modelación lineal se puede capturar toda la dinámica acaecida por el retorno promedio de los activos. Si bien, esta metodología de estimación aún sigue predominando en muchas investigaciones empíricas, se ha vislumbrado que la naturaleza de los retornos presenta un comportamiento no lineal. Diversos trabajos como Cao et al. (2005), Connor y Linton (2007) y Londoño et al. (2010) han notado que una estructura de estimación no lineal permite una mejor captura del comportamiento de los retornos de los activos, al recoger de mejor manera todo el ruido, estructuras latentes, asimetrías, regularidades e ineficiencias del mercado, lo que posibilita una mejor generalización de los retornos en el momento de hacer pronósticos11.

En relación al modelo APT, éste parte de supuestos menos restrictivos en lo que concierne a su estructura de modelación; sin embargo, presenta algunos problemas en el momento de hacer el contraste empírico. Específicamente, el esquema asume que se cumple la ley de los grandes números, lo que ha generando gran controversia sobre cuál sería el portafolio que contiene el universo de activos a tener en cuenta. Asimismo, su estructura de factores de riesgo establece que se podrían usar variables macroeconómicas para su contraste empírico; pero no se asevera cuáles deberían ser tales factores (Londoño et al., 2010)12.

Sin embargo, han surgido buenos resultados empíricos del esquema APT en relación con el CAPM. Pero, con respecto al modelo FF se han presentado diversos trabajos donde se constata la capacidad predictiva superior de este esquema en comparación con el CAPM y el APT; incluso bajo esta estructura se avala la captura de ciertas regularidades empíricas que pueden ser modeladas de mejor manera (o que no existen en tales esquemas) como son el efecto tamaño, el valor en libros a valor de mercado, el crecimiento de las ventas pasadas, la dinámica relativa al pánico financiero, el comportamiento del retorno de los activos, la covariación de pequeñas y grandes firmas, la continuidad de corto plazo de los retornos y la captura de la reversión de largo plazo del retorno de los activos. Igualmente, sus factores son buenos predictores del ciclo de los negocios, al estar altamente correlacionados con variables fundamentales (Fama y French, 1996a; Lewellen, 1999; Wu, 2002; Avramov y Chordia, 2006).

En forma análoga, Cao et al. (2005) afirman que en los mercados de valores de los países emergentes la información macroeconómica es asimétrica, a favor de unos pocos agentes, en comparación a la de los mercados de activos de países desarrollados; en otras palabras, las noticias económicas en los primeros países son captadas por pocos inversionistas que descuentan el valor de los activos a través de esta información antes de que el mercado reaccione (si es que eso ocurre). No obstante, encuentran que bajo el modelo FF se puede explicar gran parte de la dinámica de los mercados emergentes, propiciando una mayor consistencia en la toma de decisiones de los inversionistas bajo condiciones de riesgo e información asimétrica.

En definitiva, el modelo FF puede ser una buena herramienta para explicar el retorno de los activos en el mercado de valores colombiano, lo que junto con la metodología de ANN y su estructura de estimación no lineal permitirá una mejor y más adecuada captura de los factores de riesgo que explican las variables bajo estudio. Del mismo modo, para mostrar la superioridad de tal estrategia de modelación (si es que efectivamente se satisface para Colombia) se comparará con el modelo APT y CAPM; proveyendo, de este modo, al mercado de más y mejores herramientas para hacer pronósticos, lo que avala coberturas más eficientes ante el riesgo, ya que amplía el conocimiento sobre qué factores de riesgo afectan el valor de las acciones colombianas, en el instante de abrir una posición financiera por parte de inversionistas nacionales e internacionales.

II. Metodología

A. Red neuronal artificial

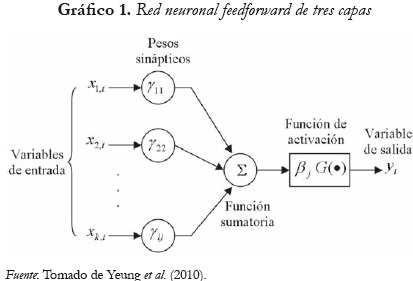

Una ANN es un modelo que parte de una estructura no paramétrica, la cual es útil para hacer predicciones en variables financieras, al poder capturar los patrones no lineales exhibidos en tales variables. En el Gráfico 1 se puede observar una red neuronal feedforward de tres capas con una variable de salida (output). Su funcionamiento consiste de una estructura de capas, donde inicialmente los pesos de conexión de la capa de entrada, γij , agrupan las variables de entrada, xj,i, para ser recopilados por medio de una función sumatoria, Σ, y luego entrar en la función de activación, que es a su vez multiplicada por los pesos de conexión (βjG(•)) de la capa oculta, allí los datos son procesados por el método de estimación que excita o inhibe la información recibida de los anteriores procesos, para luego integrarla en la variable de salida, yt , y así obtener un pronóstico puntual de esta última variable.

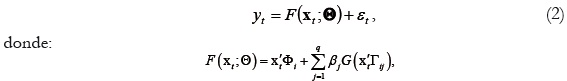

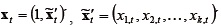

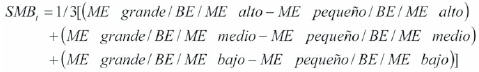

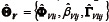

La arquitectura empleada en esta investigación es una red multicapa de una capa o superficie oculta ''aumentada'' (''augmented'' hidden layer feed forward network), definida como

siendo yt la variable de salida,  es una matriz de variables de entrada (inputs) en la que se encuentran r variables exógenas xij, con sus m rezagos. Así

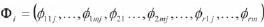

es una matriz de variables de entrada (inputs) en la que se encuentran r variables exógenas xij, con sus m rezagos. Así  es el vector de parámetros a estimar en la parte lineal, βj los pesos de conexión (connection strengths) de la capa oculta (hidden layer),

es el vector de parámetros a estimar en la parte lineal, βj los pesos de conexión (connection strengths) de la capa oculta (hidden layer),  el vector de pesos con los que se incorpora cada variable de entrada en la capa oculta j; y G(•) la función de activación, que es establecida por medio de la siguiente expresión:

el vector de pesos con los que se incorpora cada variable de entrada en la capa oculta j; y G(•) la función de activación, que es establecida por medio de la siguiente expresión:

En este caso es la logística que opera en el intervalo [0,1], la cual cumple las condiciones de que el  , es monotónicamente creciente. La ecuación (2) es una extensión al modelo de regresión clásico, ya que, además de tener un componente lineal, su función de activación utiliza las variables de entrada xt de forma no lineal para predecir la variable de salida yt (Kuan y White, 1994). Todo esto sin la necesidad de cumplir supuestos restrictivos como la normalidad, la estacionariedad y la continuidad de las series; asimismo, el modelo se adapta a cambios estructurales en los datos y no requieren un modelo paramétrico específico (Darrat y Zhong, 2000).

, es monotónicamente creciente. La ecuación (2) es una extensión al modelo de regresión clásico, ya que, además de tener un componente lineal, su función de activación utiliza las variables de entrada xt de forma no lineal para predecir la variable de salida yt (Kuan y White, 1994). Todo esto sin la necesidad de cumplir supuestos restrictivos como la normalidad, la estacionariedad y la continuidad de las series; asimismo, el modelo se adapta a cambios estructurales en los datos y no requieren un modelo paramétrico específico (Darrat y Zhong, 2000).

B. Método de estimación

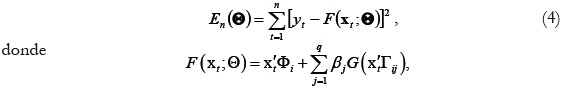

Para obtener los valores de los parámetros del modelo de ANN, que la arquitectura adquiera un buen nivel de conocimiento y, consecuentemente, una predicción correcta de la variable de interés, se debe optimizar la ecuación (2), por medio de la minimización de la siguiente función objetivo:

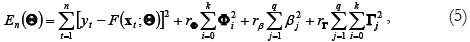

con  el vector de parámetros. Para evitar que la ecuación (4) presente altos valores en algunos de sus parámetros estimados, a causa de que no se realice un pre-procesamiento de los datos que mitiguen inconsistencias numéricas, de contenido de variables, de alta variabilidad, de medidas, entre otras, Franses y Dijk (1999) sugieren introducir unos parámetros de penalización conocidos como decaimiento de los pesos (weight decay), quedando la función de errores como:

el vector de parámetros. Para evitar que la ecuación (4) presente altos valores en algunos de sus parámetros estimados, a causa de que no se realice un pre-procesamiento de los datos que mitiguen inconsistencias numéricas, de contenido de variables, de alta variabilidad, de medidas, entre otras, Franses y Dijk (1999) sugieren introducir unos parámetros de penalización conocidos como decaimiento de los pesos (weight decay), quedando la función de errores como:

siendo rβ, rrΦ y rΓ los parámetros de decaimiento de los pesos, lo que permite que el modelo de ANN no presente un sobre-ajuste, evitando el sobre entrenamiento de la arquitectura. Por otro lado, para que el algoritmo de estimación empleado encuentre más fácilmente los parámetros óptimos, las variables de entrada deben ser comparables en magnitud; por lo tanto, la transformación de escala al intervalo [0,1] es necesaria (Franses y Dijk, 1999).

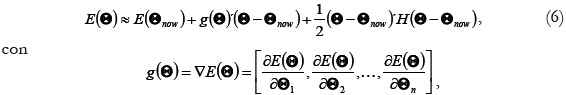

Para minimizar la ecuación (5), uno de los métodos más empleados es el steepest descent o backpropagation, éste parte de un vector de gradientes que es determinado por dos ecuaciones: la primera es la delta generalizada, que permite modificar el vector de pesos de una manera proporcional a cada señal de error. La segunda determina la forma funcional que satisface el aprendizaje de la neurona (Rumelhart et al., 1986). En este caso, Franses y Dijk (1999) muestran que steepest descent es ineficiente comparado con otros métodos que usan mínimos cuadrados ordinarios no lineales. Por este motivo, en esta investigación se utiliza el algoritmo quasi-Newton que puede ser una mejor estrategia de optimización13, el cual es determinado a través de la segunda derivada de la función objetivo En(Θ)14:

aquí, los subíndices (now) y (next) representan el valor inicial y final de los pesos, respectivamente; g(Θ) es el gradiente de la ecuación (6) en primeras diferencias; y H es la matriz Hessiana, la cual actualiza la información iterativamente procesada por medio del método Broyden-Flecher-Goldfarb-Shanno (véase a Jang et al.,1997).

III. Resultados

A. Datos y evaluación del desempeño de los modelos

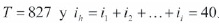

En la literatura de ANN se sugiere utilizar el 70% de los datos para entrenamiento y el 30% para evaluación, aquí se utilizan 40 datos para evaluación, esto último se hizo con el objetivo de capturar la tendencia del retorno de los activos que usualmente exhiben cambios rápidos en el corto plazo (modificación del conjunto de variables explicativas), y así poder emplear el modelo para hacer predicción fuera del período de evaluación de manera eficiente. En otras palabras, cuando un inversionista o institución financiera tiene una posición de gran cuantía en un activo, estos desearán tener la información más inmediata que capture las tendencias de corto plazo y así poder buscar ganancias en el mercado, si esto no es así, el inversionista se enfrentará a mayores riesgos (Londoño et al., 2010).

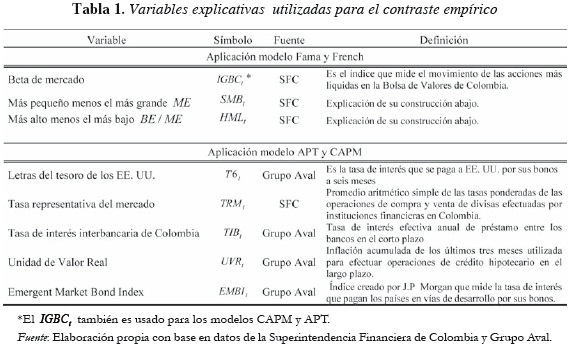

Ahora bien, los datos empleados para la actual investigación se obtuvieron de la página web de la Superintendencia Financiera de Colombia (SFC) y del Grupo Aval. El período comprendido va del 12 de enero del 2007 al 30 de noviembre del 2010, para un total de 867 observaciones, utilizando datos diarios. Estos fueron transformados por medio de la fórmula yt = ((zt - zt - 1)/zt - 1)*100, para luego estandarizarlos en el intervalo [0,1]; lo último, con el objetivo de ''mejorar las propiedades del método numérico de estimación no lineal'' (Franses y Dijk, 1999, p. 221). En la Tabla 1 se encuentran resumidas tales variables.

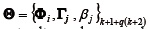

Las fórmulas de los factores FF son como siguen:

El HML es el retorno promedio sobre dos portafolios de activos grandes menos el retorno promedio sobre dos portafolios de activos pequeños, todos según ME y BE/ME

Cabe anotar que para la construcción de estos factores se utilizaron 65 acciones de empresas que transan en el mercado accionario colombiano y que presentan cierto nivel de negociación o liquidez, tanto de empresas financieras como no financieras15. En lo que respecta a los factores de riesgo del modelo APT y CAPM, no se realiza ningún tipo de construcción.

En cuanto a la elaboración de los portafolios como variables dependientes, se agruparon las acciones según capitalización bursátil entre niveles altos (ME grande) y bajos (ME pequeño) de negociación. Esto se hizo porque puede ser una buena estrategia de valoración de activos por parte de los inversionistas, que según sean sus preferencias y, en consecuencia, el grado de aversión al riesgo, tenderán por mantener cierto tipo de valores. Concretamente, acciones que tienen un nivel alto de negociación tienen buenas características, como son precios relativamente correctos y un buen nivel de liquidez. En contraste, activos que no son muy transados pueden, en momentos específicos de tiempo, arrojar mayores rentabilidades en relación a valores con un mayor nivel de negociación, haciendo esta estrategia, aunque algo riesgosa por la baja liquidez de este tipo de activos, mucho más rentable16.

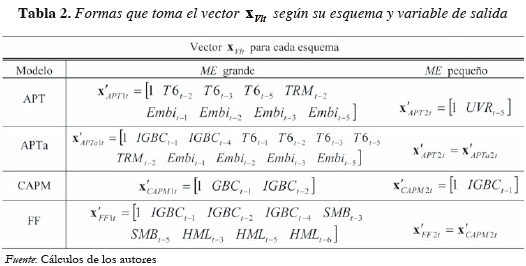

Con el propósito de establecer que regla teórico-empírica sigue el mercado de valores colombiano, se realizaron cuatro especificaciones con los dos portafolios antes mencionados: la primera incluye sólo fundamentales macroeconómicas (APT); la segunda usa tanto variables macroeconómicas como financieras (APT aumentado, en adelante APTa); la tercera utiliza factores de riesgo financieros (CAPM); y la cuarta emplea las variables tradicionales del modelo FF (Fama y French, 1992, 1993, 1995, 1996a, 1998 ).

Con el objetivo de capturar el riesgo variante en el tiempo, la reversión de corto plazo, y en suma, toda la dinámica de los dos portafolios de activos estudiados, se usará una estructura condicional a través de la selección de los seis primeros rezagos de cada variable que se observan en la Tabla 1 (Wu, 2002), por medio de tres procedimientos secuenciales de selección de variables (Backward, Forward y Stepwise). En la Tabla 2 se pueden observar tales resultados.

Una característica peculiar que se presenta en dicha Tabla es el hecho de que para el portafolio ME pequeño sólo se selecciona una variable por cada modelo con estos métodos, asimismo se da una compatibilidad de factores de riesgo entre los modelos APT y APTa, y el CAPM y el FF. Este resultado puede ser explicado, en parte, por las características que tiene el mercado de valores colombiano, en el que el nivel de negociación se concentra en muy pocos activos, haciendo entrever que para explicar activos de baja liquidez un número limitado de variables es suficiente.

Por lo tanto, las cuatro versiones estimadas para los modelos de precios de los activos quedan como sigue:

donde  es la variable de salida estimada de la especificación V (=APT o APTa o CAPM o FF o FFm) del portafolio l (=1 ó 2); xVlt es la matriz de variables de entrada; y

es la variable de salida estimada de la especificación V (=APT o APTa o CAPM o FF o FFm) del portafolio l (=1 ó 2); xVlt es la matriz de variables de entrada; y  , es el vector de parámetros estimados, según la versión que se observa en la Tabla 2.

, es el vector de parámetros estimados, según la versión que se observa en la Tabla 2.

Ahora, para entrenar la ecuación (7) se utiliza una arquitectura de ANN, la cual puede presentar un buen desempeño para la realización de pronósticos financieros, como podría ser el retorno de una acción o portafolio. No obstante, esta afirmación no es cierta si no se exhibe un balance en la elección del número de neuronas que permita que el modelo en su proceso de entrenamiento y la consecuente realización de pronósticos tenga un buen desempeño (que no se dé un aprendizaje incompleto o un sobreajuste de la red). Por lo que, se sugiere estimar varias arquitecturas cambiando el número de neuronas, con q=1 hasta q=q*, siendo q* el número de variables de entrada +1, y se selecciona el mejor modelo por medio de medidas de desempeño (Londoño et al., 2010).

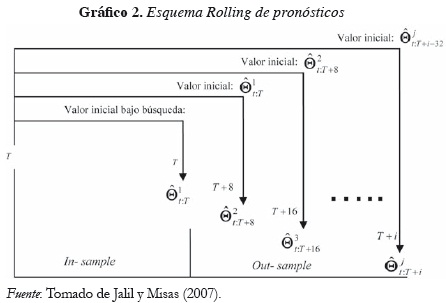

Para evaluar la arquitectura, la muestra se debe dividir en dos partes: una para entrenamiento de la arquitectura (in-sample), que calcula el valor de los pesos de conexión de forma iterativa, minimizando el Error Cuadrático Medio (ECM) entre la salida obtenida y la salida deseada por la red17; otra para evaluación (out-sample). Esta partición se hace con la finalidad de evitar un sobre entrenamiento de la red, que puede conllevar a malos pronósticos. En lo que respecta a la parte de los pronósticos, se seguirá la metodología utilizada por Jalil y Misas (2007), conocida como esquema Rolling, que consiste en un proceso de re-actualización de los parámetros estimados y la realización de pronósticos por tramos.

La estrategia se realiza (ver Gráfico 2) estimando inicialmente el modelo en  y pronosticando en este caso con i1 = 8 observaciones adelante, luego se incorporan i1 = 8 en el grupo de información o entrenamiento, es decir,

y pronosticando en este caso con i1 = 8 observaciones adelante, luego se incorporan i1 = 8 en el grupo de información o entrenamiento, es decir,  y se pronostica para i2 = 8, y así sucesivamente hasta completar los ih patrones del período de pronósticos enT + ii , donde,

y se pronostica para i2 = 8, y así sucesivamente hasta completar los ih patrones del período de pronósticos enT + ii , donde,  . De esta forma, se da una actualización del conjunto de parámetros

. De esta forma, se da una actualización del conjunto de parámetros  en cada tramo, lo que permite evaluar la consistencia del modelo en cada uno de los h horizontes de tiempo, con h =1,2,K,5, por arquitectura, j = 1,2,K,s, siendo s el número de modelos estimados por cada horizonte con su respectiva neurona seleccionada.

en cada tramo, lo que permite evaluar la consistencia del modelo en cada uno de los h horizontes de tiempo, con h =1,2,K,5, por arquitectura, j = 1,2,K,s, siendo s el número de modelos estimados por cada horizonte con su respectiva neurona seleccionada.

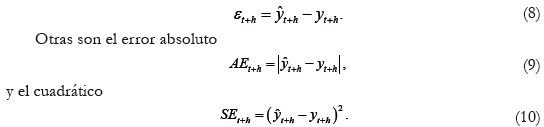

Para evaluar estos pronósticos se utilizan medidas simétricas y asimétricas de selección de modelos fuera del período de entrenamiento. Como lo señalan Aristizábal (2006) y Jalil y Misas (2007), hay varias medidas de error de pronóstico εt+h. Unas son medidas simétricas de pronósticos, siendo la más popular la diferencia entre el valor predicho  y el valor observado yt+h :

y el valor observado yt+h :

Las últimas dos medidas presentan las siguientes características: la primera sanciona en igual medida cualquier desviación del valor observado; mientras que la segunda penaliza en mayor magnitud los errores más alejados o extremos del valor objetivo. Las otras, son medidas asimétricas que permiten determinar los costos que conlleva tener un valor pronosticado arriba o abajo del valor observado, el cual acarrea costos diferentes para un inversionista cuando abre una posición financiera de manera asimétrica (Aristizábal, 2006; Jalil y Misas, 2007; Londoño et al., 2010)18.

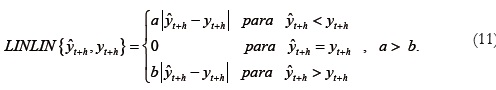

En este orden de ideas, para un inversionista, como agente averso al riesgo y optimizador de su utilidad, le será más costoso sobrevalorar un activo y que su precio caiga, que subvalorarlo y que su precio suba (Londoño et al., 2010). Con el objetivo de establecer este tipo de costos, los modelos se evaluarán con una función de costos asimétrica LINLIN, cuya forma es lineal en ambos lados del valor objetivo, pero de manera asimétrica determinada por el ratio a / b (Aristizábal, 2006; Jalil y Misas, 2007), que es definida como:

Aquí a indica los costos en los que se incide por la venta de un activo financiero y que éste suba de valor, y b representa la sobreestimación de la compra de un activo y que éste resulte con un precio observado más bajo. Adicionalmente, a y b son parámetros suavizadores que penalizan menos fuertemente los valores pronosticados más alejados del origen del valor observado, consiguiéndose deducciones más sólidas en la evaluación de un pronóstico (Jalil y Misas, 2007; Londoño et al., 2010)19.

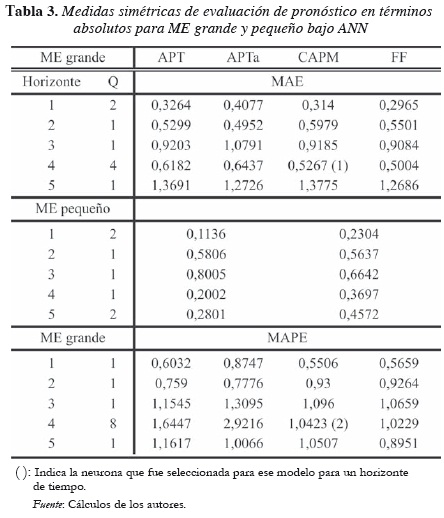

La Tabla 320 muestra las medidas de pronóstico MAE y MAPE para las cuatro versiones de los modelos de precios de los activos (APT, APTa, CAPM y FF) que mejores medidas presentan según la neurona seleccionada Q. En lo que respecta a los modelos con variable dependiente ME grande, se observa que en general la especificación FF es la que mejor desempeño presenta en cada horizonte. No obstante, se dan ciertas salvedades, como es la del horizonte 2, en el que las dos especificaciones del APT arrojan mejores resultados. En contraste, para el portafolio ME pequeño se dan resultados heterogéneos en cada horizonte para las distintas versiones.

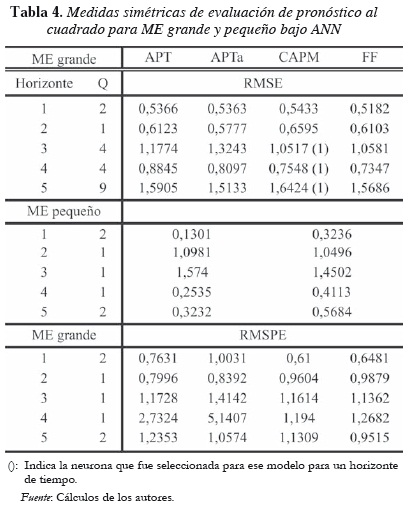

En la Tabla 4 se pueden observar las medidas simétricas al cuadrado de RMSE y RMSPE. En esta situación para ME grande, el modelo FF predomina en todos los horizontes para el estadístico RMSE, aunque no se da este caso en el horizonte 2 y 3, donde domina el modelo APT y CAPM, respectivamente. Respecto al estadístico RMSPE, se dan resultados superiores para el CAPM en el horizonte 1 y 4, para el APT en el 2 y para los horizontes restantes impera la versión FF. En contraposición, para el portafolio ME pequeño se dan resultados mixtos que no ofrecen un resultado concluyente.

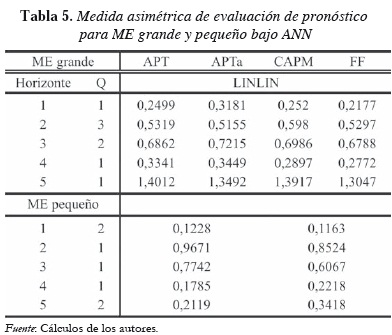

Finalmente, la Tabla 5 muestra la medida LINLIN de evaluación asimétrica de pronósticos. De esta se puede instaurar que si un inversionista necesita un modelo de pronóstico que genere los menores costos en cuanto a la sobre-valoración de un activo, la mejor estrategia que podría seguir es emplear el esquema FF, que ostenta un buen desempeño en casi todos los horizontes, menos el 2 donde predomina el APTa usando el portafolio ME grande como variable de salida. Para el portafolio ME pequeño nuevamente no se presenta un modelo predominante en los horizontes bajo estudio, implicando la ausencia de un esquema teórico-empírico que impere en la captura el comportamiento de tal portafolio.

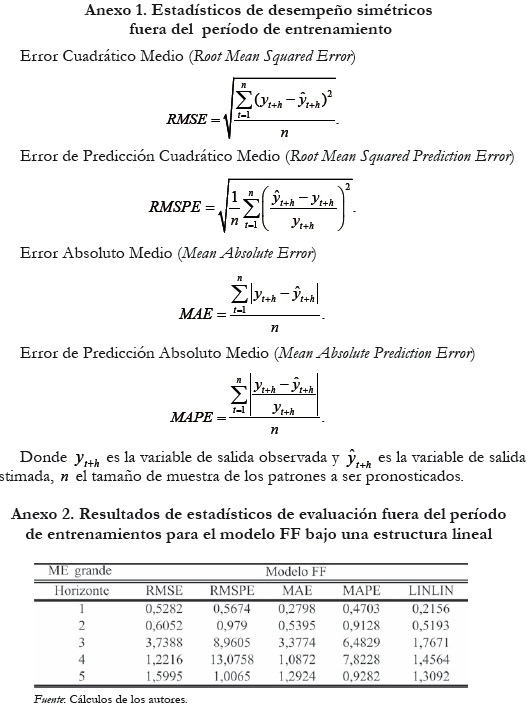

Ahora, dados los buenos resultados del modelo FF bajo su estructura de estimación no lineal, se decidió comparar este con su contraparte lineal como es establecido en la literatura de ANN (véase a Aristizábal, 2006; Jalil y Misas, 2007; Fanses y Dijk, 1999 y Londoño et al., 2010; entre otros) para determinar si efectivamente este tipo de metodología estadística tiene una capacidad predictiva superior, o si por el contrario, no se presenta un dominio. En el Anexo 2 se pueden observar estos resultados, donde el modelo FF bajo ANN en general mostró una capacidad predictiva superior en comparación con la especificación lineal.

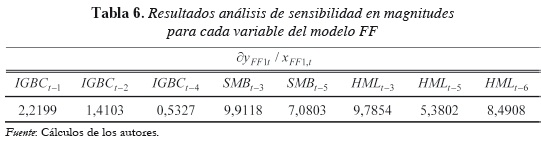

B. Análisis de sensibilidad

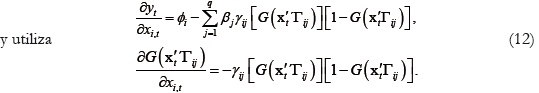

Franses y Dijk (1999) sugieren hacer análisis de sensibilidad para establecer la significancia de las variables marginalmente, al igual que su signo. Éste es basado en la salida de la matriz Jacobiana, que determina la influencia, fuerza e importancia de cada variable de entrada xi,t (suponiéndose continua) sobre la variable de salida yt dadas las variables de entrada x1,t, x2,t ,...,xi-1,t ,...,xk,t como constantes en su valor promedio. Es decir, analiza la siguiente derivada:

Su interpretación es que entre mayor sea  en términos absolutos, tendrá una mayor importancia xi,t en la explicación de yt. Ahora bien, para realizar esta parte de la investigación y dados los buenos resultados del modelo FF, a través de este análisis se estudiará un fenómeno empírico que observaron Fama y French en sus distintos trabajos y la premisa principal para construir sus dos factores de riesgo según características de la empresa (SMB y HML), que consiste en mostrar como la variable índice de mercado ha perdido poder predictivo para explicar el comportamiento de las acciones que se cotizan en el mercado accionario estadounidense. Por lo que se hará un análisis de sensibilidad que sólo tendrá en cuenta las magnitudes de tales variables para la especificación FF y, así, determinar que tendencia sigue el mercado de valores colombiano de acuerdo con esta característica.

en términos absolutos, tendrá una mayor importancia xi,t en la explicación de yt. Ahora bien, para realizar esta parte de la investigación y dados los buenos resultados del modelo FF, a través de este análisis se estudiará un fenómeno empírico que observaron Fama y French en sus distintos trabajos y la premisa principal para construir sus dos factores de riesgo según características de la empresa (SMB y HML), que consiste en mostrar como la variable índice de mercado ha perdido poder predictivo para explicar el comportamiento de las acciones que se cotizan en el mercado accionario estadounidense. Por lo que se hará un análisis de sensibilidad que sólo tendrá en cuenta las magnitudes de tales variables para la especificación FF y, así, determinar que tendencia sigue el mercado de valores colombiano de acuerdo con esta característica.

En la Tabla 6 se resumen estos resultados, donde se muestra que en términos marginales, las variables de entrada, xFt, 1, que ostentan una mayor importancia en forma general para explicar a yFt, 1 son los dos factores de riesgo SMB y HML, dejando muy por debajo a la variable índice de mercado, IGBC. Además, las variables de entrada que tienen una mayor influencia de manera particular son SMBt−3, seguido muy de cerca por el HMLt−3. En resumen, se puede decir que para el modelo FF se sigue satisfaciendo la hipótesis de Fama y French para el caso colombiano.

Conclusiones

La actual investigación tuvo como propósito realizar una comparación de cuatro versiones de los modelos de precios de los activos bajo una estructura condicional lineal y no lineal. Se encontró que para el portafolio ME grande (un grupo de acciones relativamente liquidas) como variable de salida, en casi todos los horizontes de tiempo y medidas de evaluación simétricas y asimétricas el modelo FF bajo ANN presentó un mejor desempeño, mostrando que esta especificación tiene una buena capacidad predictiva para adaptarse a las condiciones del mercado de valores colombiano en comparación al APT que usa variables fundamentales y CAPM que emplea un índice de mercado, revelando de este modo la importancia que tienen los factores de riesgo microeconómicos para recoger los patrones que exhibe el retorno promedio de un activo. Esto hizo posible ampliar el grupo de estrategias de valoración de activos y medidas de riesgo utilizando modelos econométricos.

Un patrón que se presentó en el portafolio ME pequeño como variable dependiente en las versiones empleadas, es que no se encontraron resultados que permitieran establecer una conclusión aparente o predominancia en un esquema teórico-empírico. De esto se puede decir que tales activos son muy poco negociados y las variables explicativas seleccionadas tienen una baja correlación, lo que implica que el uso de información privilegiada puede ser una mejor estrategia para la valoración de activos como lo establecería la tercera hipótesis de los Mercados Eficientes.

En lo que atañe al análisis de sensibilidad, se encontró que el modelo FF aplicado para el caso colombiano muestra la misma tendencia empírica que se da en el trabajo de Fama y French (1992) en lo que respecta a la pérdida de capacidad explicativa del modelo CAPM, lo que evidencia lo preciado que son los factores de riesgo construidos en función de ciertas características de la empresa para explicar el comportamiento de acciones transadas en Colombia.

Para futuras investigaciones del mercado accionario colombiano, se sugiere fortalecer la literatura sobre la utilización de diversas metodologías estadísticas, como es, entre otras técnicas, el Support Vector Machines (SVM), y empleando la teoría económica, poder predecir el precio de los activos. Lo anterior permitiría el uso de este tipo de estrategias de cobertura para la minimización del riesgo por parte de firmas nacionales o internacionales que transan en este mercado, como es realizado en mercados financieros con mayores niveles de negociación, debido a que podría ser una estrategia más consistente en explicar el sendero esperado del precio de los valores, mediante la observación del desempeño de sus indicadores financieros, estableciendo los riesgos a los que están más ligadas las empresas y, ayudando a determinar cómo los agentes toman sus decisiones de inversión en un ambiente de incertidumbre e información asimétrica.

Bibliografía

Ali, Ashiq; HwanG, Lee-Seok and Trombley, Mark (2003). ''Arbitrage Risk and Book-to-Market Anomaly'', Journal of Financial Economics, Vol. 69, pp. 355-377. [ Links ]

Aristizábal, María Clara (2006). ''Evaluación asimétrica de una red neuronal artificial: una aplicación al caso de la inflación en Colombia'', Lecturas de Economía, Vol. 65, julio-diciembre 2006, pp.73-116. [ Links ]

Avramov, Doron and Chordia, Tarum (2006). ''Asset Pricing Models and Financial Market Anomalies'', The Review of Financial Studies, Vol. 19, No. 3, pp. 1001-1040. [ Links ]

Barber, Brad and Lyon, John (1997). ''Firm Size, Book-to-Market Ratio, and Security Returns: A Holdout Sample of Financial Firms'', The Journal of Finance, Vol. 52, No 2, junio 1997, pp. 875-883. [ Links ]

Cao, Qing; Leggio, Karyl and SchniederJans, Marc (2005). ''A Comparison between Fama and French's Model and Artificial Neural Networks in Predicting the Chinese Stock Market'', Computers & Operations Research, Vol. 32, pp. 2499-2512. [ Links ]

Chen, Nai-Fu; Roll, Richard and Ross, Stephen (1986). ''Economic Forces and the Stock Market'', The Journal of Business, Vol. 59, No. 4, Julio 1986, pp. 383-403. [ Links ]

ChunG, Peter; Johnson, Herb and Schill, Michael (2006). ''Asset Pricing When Returns are Nonnormal: Fama-French Factors Versus Higher-Order Systematic Comoments'', Journal of Business, Vol. 76, No. 2, pp. 923-940. [ Links ]

Connor, Gregory and Linton, Oliver (2007). ''Semiparametric Estimation of a Characteristic-Based Factor Model of Common Stock Returns'', Journal of Empirical Finance, Vol. 14, pp. 694-717. [ Links ]

Darrat, Ali and ZhonG, Maosen (2000). ''On Testing the Random-Walk Hypothesis: A Model Comparison Approach'', The Financial Review, Vol. 35, pp. 105-124. [ Links ]

Elton, Edwin and Gruber, Martin (2002). Modern Portfolio Theory and Investment Analysis. Six Edition. John Wiley & Sons. [ Links ]

Fama, Eugene and french, Kenneth (1992). ''The Cross-Section of Expected Stock Returns'', The Journal of Finance, Vol. 47, No. 2, junio 1992, pp. 427-465. [ Links ]

Fama, Eugene and french, Kenneth. (1993). ''Common Risk Factors in the Returns on Stock and Bond'', Journal of Financial Economics, Vol. 33, pp. 3-56. [ Links ]

Fama, Eugene and french, Kenneth. (1995). ''Size and Book-to-Market Factors in Earnings and Returns'', The Journal of Finance, Vol. 50, No. 1, pp. 131-155. [ Links ]

Fama, Eugene and french, Kenneth. (1996a). ''Multifactor Explanations of a Asset Pricing Anomalies'', The Journal of Finance, Vol. 51, No. 1, pp. 55-84. [ Links ]

Fama, Eugene and french, Kenneth. (1996b). ''The CAPM is Wanted, Dead or Alive'', The Journal of Finance, Vol. 51, No. 5, pp. 1947-1958. [ Links ]

Fama, Eugene and french, Kenneth. (1998). ''Value Versus Growth: The International Evidence'', The Journal of Finance, Vol. 53, No. 6, pp. 1975-1999. [ Links ]

Franses, Hans Philip and Van DiJk, Dick (1999). Nonlinear Time Series Models in Empirical Finance, Cambrige University Press. [ Links ]

He, Jia and Ng, Lilian (1994). ''Economic Forces, Fundamental Variables, and Equity Returns'', The Journal of Business, Vol. 67, No. 4, pp.599-609. [ Links ]

Jalil, Munir y misas, Matha (2007). ''Evaluación de pronósticos del tipo de cambio utilizando redes neuronales y funciones de pérdida asimétrica'', Revista Colombiana de Estadística, Vol. 30, No. 1, pp. 143-161. [ Links ]

JanG, Jyh-Shing; Sun, Chuen-Tsai and Mizutani, Eiji (1997). Neuro-Fuzzy and Soft Computing: A Computational Approach to Learning and Machine Intelligent, Upper Saddle River, Pritice Hall. [ Links ]

Kahneman, Daniel and Tversky, Amos (1979). ''Prospect Theory: An Analysis of Decision Under Risk'', Econometrica, Vol. 47, No. 2, pp. 263-291. [ Links ]

Kim, Dongcheol and Kim, Myungsun (2003). ''A Multifactor Explanation of Post-Earnings Announcement Drift Source'', The Journal of Financial and Quantitative Analysis, Vol. 38, No. 2, pp. 383-398. [ Links ]

Koutoulas, George and kryzanoWski, Lawrence (1994). ''Integration or Segmentation of the Canadian Stock Market: Evidence Based on the APT'', The Canadian Journal of Economics / Revue canadienne d'Economique, Vol. 27, No. 2, pp. 329-351. [ Links ]

Kuan, Chung-Ming and White, Helbert (1994). ''Artificial Neural Networks: An Econometric Perspective'', Econometric Riviews, Vol. 13, No. 1, pp. 1-91. [ Links ]

LeWellen, Jonathan (1999). ''The Time-Series Relations among Expected Return, Risk, and Book-to-Market'', Journal of Financial Economics, Vol. 54, pp. 5-43. [ Links ]

Londoño, Charle Augusto; Lopera, Mauricio y RestrePo, Sergio (2010). ''Teoría de precios de arbitraje. Evidencia empírica para Colombia a través de redes neuronales'', Revista de Economía del Rosario, Vol. 13, No. 1, julio 2010, pp. 41-73. [ Links ]

Ross, Stephen (1976). ''The Arbitrage Theory of Capital Asset Pricing'', Journal of Economic Theory, Vol. 13, pp. 341-353. [ Links ]

Rumelhart, David; Hinton, Geoffrey and McClelland, James (1986). ''A General Framework for Parallel Distributed Processing''. In: rumelhart, David; mcclelland, James and the PDP Research Group (Eds.). Parallel Distributed Processing: Explorations in the Microstructure of Cognition, Vol. 1: Foundations. Cambridge, MA: MIT Press. [ Links ]

Shaharudin, Roselee and Fung, Hon Su (2009). ''Does Size Really Matter? A Study of Size Effect and Macroeconomic Factors in Malaysian Stock Returns'', International Research Journal of Finance and Economics, No. 24, pp. 101-116. [ Links ]

Sharpe, William (1964). ''Capital Asset Prices: A Theory of Market Equilibrium under Conditions of Risk'', Journal of Finance, Vol. 19, No. 3, pp. 425-442. [ Links ]

Tai, Chu-Sheng (2003). ''Are Fama-French and Momentum Factors Really Priced?'', Journal of Multinational Financial Management, Vol. 13, pp. 359-384. [ Links ]

Wu, Xueping (2002). ''A Conditional Multifactor Analysis of Return Momentum'', Journal of Banking & Finance, Vol. 26, pp. 1675-1696. [ Links ]

Yeung, Daniel; Cloethe, Ian; Shi, Daming and Ng, Wing (2010). Sensitivity Analysis for Neural Network. Berlin Heidelberg, Springer-Verlag. [ Links ]

Anexos

NOTAS

* Este trabajo fue presentado en el VIII Coloquio Internacional de Estadística: ''Métodos Estadísticos Aplicados a Finanzas y Gestión de Riesgo''. Universidad Nacional de Colombia, Sede Medellín e Instituto Tecnológico Metropolitano. Medellín, Junio 28 a Julio 1 de 2011.

1 Por sus siglas en inglés, Capital Asset Pricing Model.

2 Por sus siglas en inglés, Arbitrage Pricing Theory.

3 Por sus siglas en inglés, Artificial Neural Network. Más adelante en la sección metodología se explica en detalle la red empleada.

4 Hay otras estrategias para valorar activos (análisis técnico, estudio de prospectos de las empresas, información monopólica, entre otras). Sin embargo, una de las formas más aplicadas en la literatura financiera es la valoración con modelos de precios de los activos.

5 La eficiencia en media-varianza establece que el β de mercado captura todo los factores de riesgo idiosincrático; igualmente, éste presenta una prima de riesgo esperada linealmente positiva (Fama y French, 1996b).

6 Asume que se cumple la ley de los grandes números, según la cual, para tener un portafolio bien diversificado se debe tener un número grande de activos; inversionistas aversos al riesgo de forma uniforme, lo que establece un riesgo en función de la riqueza de forma cóncava; y supuestos más realistas sobre el proceso generador de los datos, esto es, que los residuales del modelo no necesariamente deben ser distribuidos de forma normal (Londoño et al., 2010).

7 Otra deficiencia que muestra tal modelo es su estructura estática, siendo de esta forma una descripción incompleta del precio de los activos (Avramov y Chordia, 2006).

8 En la actual investigación se utilizará un modelo condicional debido a que, en un mundo dinámico, la exposición al riesgo de los activos depende de la información pasada (Wu, 2002).

9 Sin embargo, no tiene en cuenta la continuidad de los retornos de corto plazo (momentum). El problema de tal anormalidad es que no se distingue entre ganadores y perdedores de corto y de largo plazo. No obstante, más adelante en Wu (2002) se encontrará que a través de una estructura condicional del modelo FF se capturará el factor momentum.

10 Las dos mayores críticas hechas al modelo FF de tres factores, es en lo que respecta al fisgoneo de datos y al sesgo de supervivencia. La primera, consiste en seleccionar una muestra que permita determinar siempre la significancia estadística de tales variables, ante esta observación, se han realizado diversos estudios donde se encontraron fuertes indicios de que esos factores de riesgo tienen un alto poder predictivo independientemente de la muestra utilizada. La segunda, se trata de un problema con la base de datos usada para modelar el mercado de valores estadounidense, la cual puede estar sesgada por la eliminación de las empresas más pequeñas, las cuales son más vulnerables a la quiebra, al final de la muestra analizada; sin embargo, diversos autores han encontrado que este problema no tiene un buen fundamento, debido a que se han usado otro tipo variables dependientes, tales como portafolios construidos según sectores industriales, llegándose a buenos resultados predictivos (véase a Fama y French, 1992, 1993, 1995, 1996a, 1998; Barber y Lion, 1997; Lewellen, 1999; y Wu, 2003, para más detalles).

11 El supuesto de linealidad también aplica al modelo teórico APT, llegando a las mismas críticas del CAPM. Además, bajo una estructura no lineal el modelo APT puede capturar de una mejor forma el comportamiento de las variables macroeconómicas sobre el retorno de los activos, ya que los primeros están determinados por mecanismos de transmisión no lineales (Londoño et al., 2010).

12 Sobre esta crítica existe ya un consenso con respecto a determinados factores de riesgo, no obstante, estos son tomados de acuerdo con los datos existentes en cada mercado y período bajo análisis (Koutoulas y Kryzanowski, 1994; Londoño et al., 2010; Shajarundi y Fung, 2009, entre otros).

13 Cuando se emplea el algoritmo quasi-Newton no es necesario definir una tasa de aprendizaje o un parámetro de momentum, lo que hace a este método más flexible en su implementación, al no necesitar ciertas reglas heurísticas que exige el método backpropagation para definir tales parámetros, que si bien hay literatura sobre que valores aproximados deben tener éstos, no todos los problemas se ajustan a los mismos valores.

14 Para que se cumpla (6) se supone que Θnow está suficientemente cercano a un mínimo local. Además, los términos de alto orden son omitidos debido al supuesto de que |Θ -Θnow|es considerablemente pequeño.

15 En la aplicación FF del año 1992, a causa de la alta diferencia que existía en la variable leverage entre las empresas financieras y no financieras, se excluyeron las últimas de la investigación debido a que se podrían sesgar los resultados con este factor de riesgo. Sin embargo, Barber y Lion (1997) realizan un contraste de poblaciones muestrales para el mismo período de análisis del trabajo FF, hallando que tanto el retorno de los portafolios de las empresas financieras como las no financieras tienen similares características, llegando a la conclusión de que siempre y cuando no se use el leverage como una variable explicativa se puede realizar el contraste empírico usando las dos muestras.

16 De esta división se puede decir que la primera sería una estrategia de tenencia pasiva en el sentido de que los inversionista mantendrían una posición abierta, pero la re-balancearían según sean los dictámenes del mercado. En cuanto a la segunda, sería una estrategia de tenencia relativamente activa en el sentido de que los inversionistas abrirían (o cerrarían) una posición en activos cuando el modelo dictamine buenas (malas) rentabilidades.

17 El modelo en su proceso de minimización del ECM puede llegar a mínimos locales en lugar de mínimos globales. Por tal motivo, fue necesario entrenar cada arquitectura 30 veces y seleccionar la que presentó el menor ECM (Franses y Dijk, 1999).

18 En el Anexo 1 se encuentran las formulas de los estadísticos simétricos de evaluación.

19 Para el parámetro a se tomaron valores que están entre [1, 1/8], donde iba disminuyendo el valor de a a medida que se aumentaba el paso adelante del pronóstico, es decir, 8/8, 7 /8,K,1/8 . Para el caso del parámetro b se uso el intervalo [2, 2 /8] .

20 Para los estadísticos MAPE y RMSPE para ME pequeño se estaba presentando en la prueba indeterminación en el horizonte 3, 4 y 5, por lo que se decidió excluir este estadístico del análisis.