Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO -

Similars in Google

Similars in Google

Share

Lecturas de Economía

Print version ISSN 0120-2596

Lect. Econ. no.81 Medellín July/Dec. 2014

ARTÍCULOS

Comercio exterior colombiano y su financiación con la banca local: un análisis a nivel de firma

Colombian international trade and its finance with local banks: A firm level analysis

Le commerce extérieur de Colombie et son financement à travers les banques locales: une analyse au niveau de l'entreprise

Sergio Restrepo*; Jorge Niño**; Enrique Montes***

* Profesional Especializado del Banco de la República. Dirección postal: Cra. 7 # 14-78 piso 11 Bogotá, Colombia. Dirección electrónica: srestran@banrep.gov.co.

** Profesional Especializado del Banco de la República. Dirección postal: Cra. 7 # 14-78 piso 11 Bogotá, Colombia. Dirección electrónica: jninocue@banrep.gov.co.

*** Jefe Sector Externo del Banco de la República. Dirección postal: Cra. 7 # 14-78 piso 11 Bogotá, Colombia. Dirección electrónica: emonteur@banrep.gov.co.

–Introducción. –I. Descripción de los datos. –II. Hechos estilizados de la financiación del comercio exterior colombiano. –III. Modelación empírica. –Conclusiones. –Bibliografía. –Apéndice.

Primera versión recibida el 5 de marzo de 2014; versión final aceptada el 30 de abril de 2014

RESUMEN

En este trabajo se estima la elasticidad de las exportaciones y las importaciones al crédito otorgado por la banca comercial, usando información cruzada a nivel de firmas en Colombia. Replicando la metodología empírica de Paravisini et al. (2011), se encontró que una reducción del crédito de 10% reduce el valor exportado e importado en 3,95% y 5,12% y el volumen en 2,33% y 3,63%, respectivamente. Se hace uso de la metodología de panel de datos con variables instrumentales para controlar por otros factores que afectan la demanda de crédito por parte de las firmas.

Palabras Clave: datos de panel, variable instrumental, comercio internacional, crédito.

Clasificación JEL: F10, F30, G21, C23.

ABSTRACT

In this paper, we estimate the elasticity of exports and imports with respect to credit granted by commercial banks in Colombia using firm-level cross-section data. Replicating the methodology used in Paravisini et al. (2011), we found that a reduction in credit of 10% reduces the value exported and imported in 3.95% and 5.12%, and the volume in 2.33% and 3.63%, respectively. Instrumental variable panel data methodology is used to control for other factors affecting the demand for credit by firms.

Key Words: Panel data, instrumental variables, international trade, credit.

JEL Classification: F10, F30, G21, C23.

RÉSUMÉ

Dans cette étude nous estimons l'élasticité des exportations et des importations concernant les crédits accordés par les banques commerciales en Colombie, tout en utilisant l’information disponible au niveau des entreprises. Tout en répliquant la méthodologie empirique proposée par Paravisini et al (2011) nous constatons qu’une diminution du crédit de 10% entraîne une réduction de la valeur des exportations et des importations entre 3,95% et 5,12%, et en volume, entre 2,33% et 3,63% respectivement. Afin de contrôler d'autres facteurs qui affectent la demande de crédit des entreprises, nous utilisons la méthodologie de données de panel avec des variables instrumentales.

Mots-clés: données de panel, variables instrumentales, crédits, commerce extérieur.

Classification JEL: F10, F30, G21, C23.

Introducción

Uno de los aspectos más relevantes de la crisis financiera del 2008 fue la caída dramática en los flujos de comercio internacional. De acuerdo con datos del Fondo Monetario Internacional, entre el primer trimestre de 2008 y primer trimestre de 2009, el volumen de comercio internacional se redujo un 15%, mientras que el PIB mundial cayó 3,7%, lo que indica el enorme impacto negativo que generó dicha crisis sobre los volúmenes de comercio.

Algunos economistas a nivel mundial han argumentado que la reducción en la demanda, en particular de bienes de consumo durable y de capital, jugó un papel dominante en esta reducción del comercio mundial. Sumado a lo anterior, la caída generalizada en los precios de los commodities, los cuales constituyen la mayor parte de las exportaciones de la mayoría de países emergentes, contribuyó a esta disminución en los flujos de comercio. Por otro lado, análisis como los de Amiti y Weinstein (2009), Chor y Manova (2010) y Bricongne et al. (2010) indican que la abrupta reducción de la oferta de crédito en moneda extranjera indujo a la disminución en el nivel de operaciones de comercio exterior. Feenstra (1998) muestra que el aumento generalizado más que proporcional de los volúmenes de comercio exterior en relación a la producción a nivel mundial entre finales del siglo XX y comienzos del XXI se debe a la desintegración de la producción1, contrario a lo ocurrido durante la Gran Depresión. Esta hipótesis es de particular importancia como factor explicativo de la actual coyuntura de caída en la industria colombiana.

El rol de los bancos en la amplificación de las fluctuaciones reales de la economía ha sido debatido por quienes hacen política desde la gran depresión (Friedman y Schwarz, 1963; Bernanke, 1983). La premisa básica es que choques de financiación a los bancos durante una recesión aumentan el costo real de la intermediación financiera y reducen el acceso al crédito por parte de las empresas. Dada la caída sin precedentes en el volumen de los flujos de comercio exterior a nivel mundial durante la crisis financiera de 2008, el debate ha llegado a permear la literatura sobre comercio internacional. Manova (2008) demuestra de manera empírica que países con un amplio desarrollo financiero les permiten a sus empresas expandir su volumen transado agregado, ampliar su gama de productos de exportación y alcanzar más mercados para vender y adquirir sus productos. Estos resultados tienen importantes implicaciones de política para las economías menos desarrolladas, como la de Colombia, muchas de las cuales dependen en gran medida de las exportaciones para el crecimiento económico, pero sufren de ineficiencias en los mercados financieros.

Una rama de dicha literatura que trabaja sobre un modelo de comercio con costos hundidos, de entrada liderada por los trabajos de Baldwin y Krugman (1989), Roberts y Tybout (1999) y Melitz (2003), consideran que un choque negativo de crédito afecta el margen de entrada, pero una vez la inversión inicial se cubre, las fluctuaciones en el crédito no afectan el margen intensivo del comercio o la probabilidad de salir del mercado exportador. Chaney (2005) desarrolla un modelo en donde las firmas tienen restricciones de liquidez y deben pagar un costo de entrada para exportar, por lo que la participación en el mercado exportador es, en consecuencia, subóptimo.

El presente trabajo busca contribuir a un creciente número de investigaciones que estudian el efecto de choques financieros sobre el comercio (ver Amiti y Weinstein, 2009; Bricongne et al., 2010; Iacovone y Zavacka, 2009; Chor y Manova, 2010). Estos trabajos, con excepción del de Amiti y Weinstein (2009), usan la heterogeneidad sectorial en la dependencia de financiación externa como indicador de la sensibilidad de las exportaciones al crédito, esto para probar si condiciones financieras específicas a un país están correlacionadas con el rendimiento relativo de las exportaciones de sectores sensibles a la financiación2. Como resultado, ha sido difícil poder evaluar la importancia del crédito como factor explicativo de las variaciones entre firmas de las exportaciones en series de tiempo. El acercamiento empírico del presente trabajo y los datos a usar permiten presentar las primeras estimaciones para la elasticidad de las exportaciones e importaciones al crédito en Colombia.

Se sigue la metodología propuesta por Paravisini et al. (2011) para separar el efecto de un choque de oferta de crédito sobre las exportaciones y las importaciones, de cambios en la demanda de crédito en respuesta a factores que afectan las decisiones de producción de las firmas. A pesar de que bancos y firmas locales no se vieron afectados de manera directa por la crisis en Estados Unidos, sí lo fue la financiación externa a la banca comercial debido a la reversión en los flujos de capital. Esta reducción en la financiación externa de los bancos afectó en mayor medida a aquellos que tenían una mayor participación relativa de pasivos en moneda extranjera. La heterogeneidad aquí observada se usa como fuente de variación en la oferta de crédito a sus firmas vinculadas.

Para ilustrar la intuición que subyace a la metodología usada, consideremos dos empresas que exportan flores a los Estados Unidos. Una de ellas financia su exportación con un banco que tiene una exposición relativa alta de ser sujeto a una restricción de liquidez frente a otra empresa que financia su exportación con un banco relativamente menos expuesto. Cambios en la demanda de flores en Estados Unidos deberían afectar a ambas empresas por igual, del mismo modo que choques a la producción o tasa de cambio. Por tanto, diferencias en el rendimiento relativo de la firma prestataria del banco expuesto respecto a la firma que pidió prestado al banco no expuesto, aíslan el efecto del crédito sobre las exportaciones. Al definirse el individuo en el panel de datos como la combinación firma-producto-destino, implica que no es necesario hacer uso de otras variables que expliquen los determinantes de las exportaciones y las importaciones, pues los efectos fijos incluidos en el modelo capturan esta información.

Los resultados de la elasticidad del crédito sobre el comercio son entonces los siguientes: respecto al cambio en el valor exportado o importado, encontramos que una reducción de un 10% en la oferta de crédito reduce el valor exportado en 3,95% y el valor importado en 5,12%, lo que muestra una elasticidad relativamente alta y que el financiamiento para las firmas que operan en Colombia es un factor relevante para adelantar sus operaciones con el exterior. En términos del volumen (medido en kilogramos –kg–), una reducción de 10% en el crédito disminuye un 2,33% el volumen exportado y en un 3,63% el importado. Lo anterior comprueba la intuición de que las importaciones son más susceptibles de ser financiadas y, en consecuencia, las más sensibles ante un choque negativo de crédito.

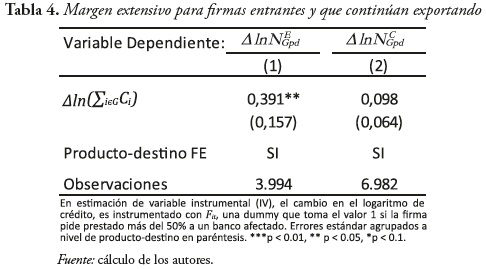

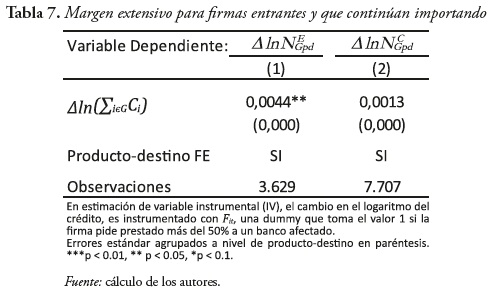

Respecto al número de empresas que entran o que continúan exportando o importando hacia o desde un mercado específico, se tiene que la oferta de crédito afecta el número de firmas que entran a exportar hacia un mercado producto-destino específico con una elasticidad de 0,39 y las que deciden empezar a importar de un producto-sector determinado con una elasticidad de 0,004. Por el contrario, las elasticidades estimadas para el número de firmas que continúan exportando hacia un producto-destino o importando desde un producto-sector no parecen ser significativas, lo que nos muestra un aspecto interesante del comportamiento de la dinámica del comercio exterior colombiano: una vez las empresas logran sobrepasar el margen de entrada para empezar a desarrollar operaciones de comercio exterior son después más resistentes ante fluctuaciones negativas en su financiamiento, lo que corrobora la hipótesis de Melitz (2003) para el caso colombiano.

El presente trabajo se divide en cuatro secciones adicionales a esta introducción. En la primera sección se describe la fuente de los datos. En la segunda sección se describen los principales hechos estilizados de la financiación del comercio exterior colombiano. En la siguiente sección se presenta la modelación empírica y sus resultados. Finalmente, se exponen algunas conclusiones.

I. Descripción de los datos

A. Fuente de los datos

Se usaron cuatro bases de datos: la primera corresponde a la información aduanera a nivel de firma en la que se reportan la totalidad de transacciones de comercio exterior provenientes de la Dirección de Impuestos y Aduanas Nacionales (DIAN) y del Departamento Administrativo Nacional de Estadística (DANE). La segunda base de datos contiene la información crediticia reportada por la Superintendencia Financiera al Banco de la República, en la que se detalla a nivel de firma e individuo el saldo a final de año de cada crédito comercial, bien sea en moneda legal o en moneda extranjera, con cada entidad financiera que opera en Colombia. En la tercera se encuentran los balances de cada entidad financiera reportados al departamento técnico y de información económica del Banco de la República. La cuarta base de datos la constituyen los balances que las firmas reportan a la Superintendencia de Sociedades. Adicionalmente, se tomó de cuentas nacionales del DANE el Producto Interno Bruto (PIB) sectorial a un dígito.

Salvo Ecopetrol, se excluyen las firmas de los sectores petrolero y minero ya que la gran mayoría de las transacciones corresponden a exportaciones que se concentran en muy pocas empresas con capital foráneo que acuden muy poco a la financiación con la banca local. Ecopetrol se incluye por ser una firma de capital nacional y por concentrar un nivel significativo de obligaciones financieras con la banca nacional. Dentro de las firmas prestatarias se incluirán las financieras especializadas en leasing.

De la base de la Superintendencia Financiera se tomaron la cartera total y la cartera en moneda extranjera. De los balances del sistema bancario colombiano se tomaron los activos totales, pasivos totales y en moneda extranjera, préstamos y depósitos. De las bases de comercio exterior se tomaron las exportaciones totales a nivel de firma por producto (definido a CIIU rev. 3 a tres dígitos) y país de destino y las importaciones totales a nivel de firma por producto y país de origen.

Se analizará el periodo comprendido entre 2005 y 2010 con datos de frecuencia anual para los flujos de comercio, endeudamiento e indicadores estructurales de balances. La escogencia de este periodo de tiempo se realiza debido a que recoge un periodo de auge o ''pre-crisis'' (2005 - 2008), y un periodo de ''post-crisis'' (2009 y 2010) que permite controlar, dado un choque externo y ajeno a la economía colombiana, el impacto de una parada repentina en los flujos de capital (vía préstamos de corto plazo dirigidos al sistema financiero) sobre la dinámica de los flujos de comercio internacional.

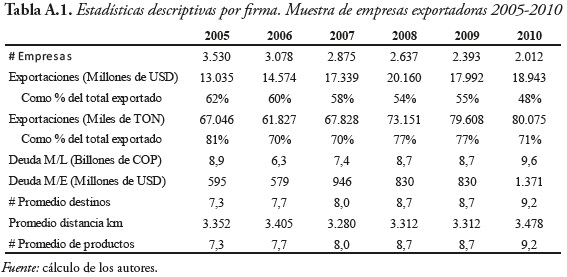

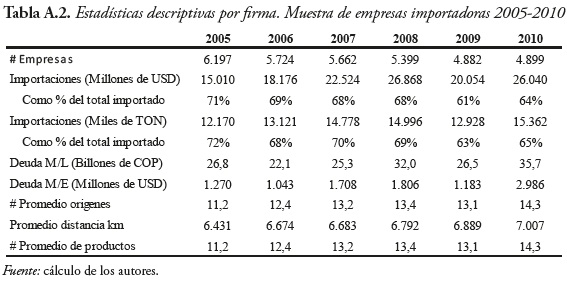

Las Tablas A.1 y A.2 (ver apéndice al final del documento) presentan las principales estadísticas descriptivas de los paneles para firmas exportadoras y firmas importadoras3. Las empresas que registran saldo con la banca local y han realizado exportaciones representan en promedio el 56% del total exportado en valor y el 75% en volumen para un promedio de empresas de 2.754. Esta muestra registró deuda promedio en moneda legal (M/L) por $8,26 billones de pesos y en moneda extranjera (M/E) por US$879 millones de dólares. Cada firma exportó en promedio a 8,1 destinos a una distancia de 3.355 km un total de 8,1 productos.

Las empresas que registran saldo con la banca local y han realizado importaciones representan en promedio el 67% del total importado en valor y el 68% en volumen para un promedio de empresas de 5.461. Esta muestra registró deuda en moneda legal (M/L) por $28 billones de pesos en promedio y en moneda extranjera (M/E) por US$1.666 millones de dólares. Cada firma exportó en promedio a 8.1 destinos a una distancia de 3.355 km un total de 8,1 productos.

II. Hechos estilizados de la financiación del comercio exterior colombiano

Las fuentes de financiación de las firmas nacionales pueden ser de origen nacional o extranjero. La financiación nacional la suministran las entidades crediticias nacionales (bancos, corporaciones financieras, compañías de financiamiento comercial y entidades cooperativas de crédito) o inversionistas que adquieren en el mercado local bonos y papeles comerciales emitidos por empresas colombianas. La financiación extranjera la suministran la banca internacional (incluidas las operaciones de arrendamiento financiero), los inversionistas (mediante la suscripción de bonos colocados por residentes en el exterior) y los proveedores extranjeros que otorgan créditos a importadores nacionales. Tratándose de empresas, lo más común es que acudan a los bancos y corporaciones financieras para obtener financiación (cartera comercial) en pesos o en moneda extranjera.

Los préstamos en moneda extranjera otorgados por bancos colombianos a firmas nacionales están apalancados con créditos otorgados por bancos extranjeros o mediante la colocación de títulos valores en el exterior. Los bancos pueden destinar estos recursos a realizar operaciones activas de crédito en moneda extranjera, con un plazo igual o inferior al de la financiación obtenida. Es usual que los préstamos en moneda extranjera sean destinados a firmas que realizan operaciones de comercio internacional u otro tipo de transacciones con el exterior.

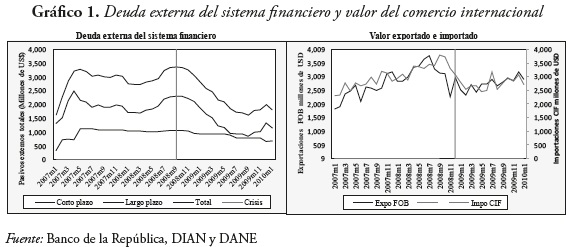

El Gráfico 1 muestra que el financiamiento externo de la banca local registró una caída del 44% a partir del momento en que se desató la crisis hipotecaria en Estados Unidos. Esta disminución es importante dado que la deuda externa del sector financiero constituye la oferta de financiamiento en moneda extranjera por parte de la banca local hacia las empresas colombianas. En particular, se resalta que dicha caída es explicada, en su mayoría, por las obligaciones de corto plazo, las cuales registraron una caída en el saldo del 49% entre septiembre de 2008 y enero de 20104. Adicional a la reducción en la oferta de crédito por parte de los bancos, tanto el valor FOB exportado como el valor CIF importado registraron caídas del 19% y 17% respectivamente en lo acumulado en el periodo enero-agosto de 2009 frente al mismo periodo de 2008, lo que sugiere una correlación positiva entre una drástica reducción en la oferta de crédito y la consecuente disminución en los valores transados de comercio.

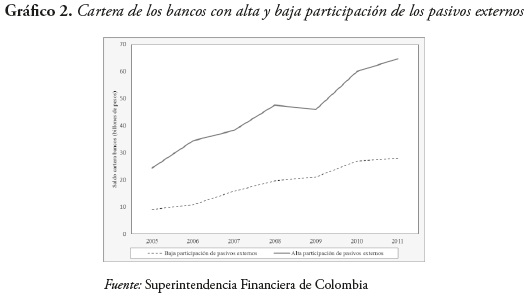

El Gráfico 2 muestra que la reversión en los flujos de capital durante la crisis afectó más que proporcionalmente a los bancos con mayor participación de sus pasivos en moneda extranjera. Es importante resaltar que al analizar la cartera por tipo de banco según su grado de vulnerabilidad externa, aquellos bancos con una exposición relativa alta a choques de liquidez internacional son a su vez aquellos que registran mayores niveles en su cartera.

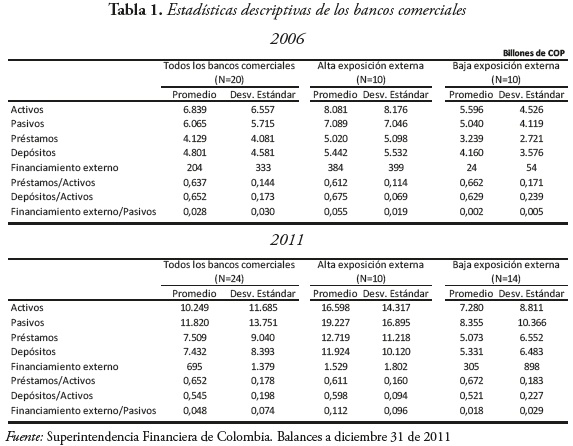

La Tabla 1 resume las estadísticas descriptivas de los dos grupos de bancos comerciales: bancos con alta exposición externa y bancos con baja exposición externa5 a diciembre 31 de 20066 y 2011. Los bancos con alta dependencia externa son más grandes, en promedio, que los bancos con baja exposición, al tener activos totales un 44% más altos para 2006 y un 127% para 2011. Ambos tipos de bancos tienen tanto préstamos como depósitos que superan el 60% del total de sus activos para 2006, pero disminuye en 2011 para la relación depósitos/activos. Se resalta que es más alta la proporción préstamos/activos para los bancos con baja exposición externa pero más pequeña la relación depósitos/activos respecto a los bancos más expuestos. Es importante señalar que, por definición, la principal diferencia entre ambos tipos de bancos es que la financiación externa representa, en promedio, el 11,2% del total de pasivos para aquellos con alta exposición y tan solo el 1,8% para aquellos con baja exposición para el año 2011.

Se estima que durante 2011 los desembolsos de préstamos en dólares representaron alrededor del 25% de las importaciones reembolsables. En 2009, año más golpeado por la restricción crediticia producto de la crisis financiera del año previo, los mecanismos de crédito no financiero, como el de proveedor, ganaron participación. Por otro lado, las entidades financieras del exterior participan muy poco de la financiación de importaciones (alrededor del 1,7% del valor importado durante los últimos cinco años). Los importadores y exportadores también acuden a la financiación en pesos, siendo esta fuente más importante como se verá más adelante.

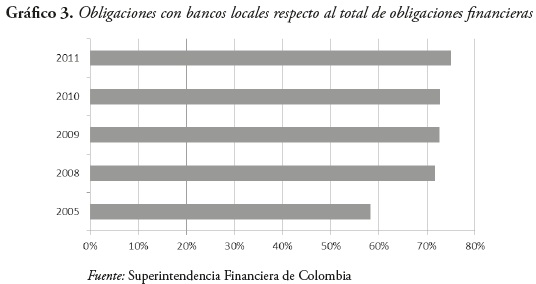

La cartera comercial otorgada por el sistema financiero nacional al grupo de firmas estudiadas ha representado alrededor de las tres cuartas partes del crédito total y su tendencia es creciente desde 2005 (Gráfico 3). Solo las firmas que participan del comercio internacional concentran casi la mitad de esas obligaciones.

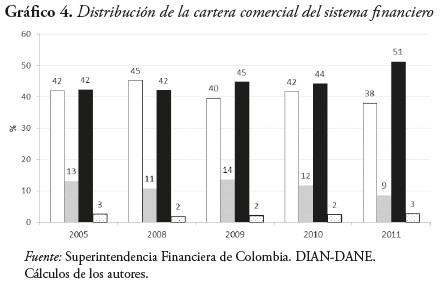

De los préstamos concedidos por la banca local (Gráfico 4), algo más de la mitad se han desembolsado a firmas del sector real que importan o exportan (llegó a representar el 56% en 2008). Es de resaltar que las empresas importadoras son las principales demandantes de los préstamos, al absorber algo más del 80%.

Por tipo de empresa (exportadora o importadora), las firmas exportadoras han reducido la participación dentro del crédito bancario: del 14% en 2009 al 9% en 2011 (Gráfico 4). La pérdida de participación de las exportaciones no tradicionales dentro de las totales explicaría en parte este fenómeno.

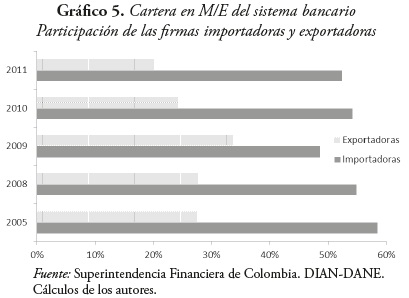

Es importante mencionar que mientras firmas con comercio internacional absorben la mitad de la cartera del sistema financiero local, este porcentaje se incrementa al 80% (promedio del periodo analizado) si se trata de préstamos en moneda extranjera (Gráfico 5), siendo las firmas importadoras las que han absorbido mayor parte de este tipo de préstamos.

Por su parte, las firmas importadoras, en particular las comercializadoras, recurren más a la financiación que sus pares exportadoras. Esto se debe, principalmente, a dos hechos importantes: el primero es que las exportaciones no tradicionales representan menos de la mitad del volumen de las importaciones, lo cual genera una demanda proporcional de crédito; la segunda es que los exportadores suelen solicitar anticipos a sus clientes externos, reduciendo así las necesidades de otras fuentes de financiamiento.

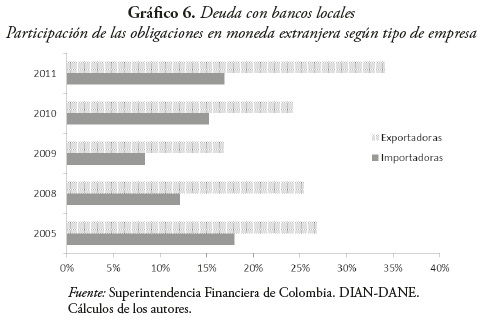

Si bien las firmas importadoras son las que absorben la mayor parte de los préstamos en moneda extranjera, son las empresas exportadoras las que lo utilizan con mayor intensidad. En 2011, la tercera parte de las obligaciones de las firmas exportadoras estaba representada en moneda extranjera, mientras que en las importadoras esta relación llegó al 16% (Gráfico 6). Esta misma relación ha sido de alrededor del 4% para las firmas que no participan del comercio internacional. En 2009, la restricción en la financiación en dólares, producto de la crisis en los mercados financieros internacionales, redujo significativamente la utilización de los préstamos en moneda extranjera, situación que se ha revertido desde 2010.

De acuerdo con los balances de las entidades bancarias, la participación de la cartera en moneda extranjera dentro de la total se ha duplicado entre finales de 2009 y finales de 2011, al pasar de 3,5% a 7,2%.

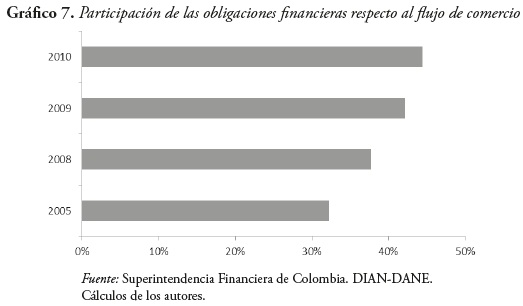

Desde 2005, el saldo de las obligaciones de las firmas importadoras y exportadoras con la banca local respecto a su flujo de comercio (importaciones más exportaciones) se ha venido incrementando (Gráfico 7), lo cual conduce a pensar sobre un uso más intensivo del crédito por parte de este tipo de firmas. Mientras esta relación fue del 32% en 2005, en 2010 llegó a representar el 44%.

Por otro lado, la cartera comercial reportada por las entidades financieras está concentrada, relativamente, en pocas firmas: del grupo de firmas importadoras, las primeras 50 concentran el 38% de la cartera. Si se tiene en cuenta solo el saldo adeudado en moneda extranjera, las primeras 50 firmas concentran el 80% de dicho saldo.

A. Caracterización por sector económico y tamaño

El sector que más absorbe recursos de préstamos bancarios nacionales dirigidos a firmas con comercio exterior es el manufacturero, que concentraba en junio de 2011 el 35% de los préstamos comerciales y un porcentaje similar del comercio exterior colombiano. El segundo sector que más absorbe es el que reúne a Ecopetrol, empresas del sector eléctrico y compañías de financiamiento comercial especializadas en leasing financiero con el 29%. Este grupo de empresas posee casi la mitad de las exportaciones (principalmente por Ecopetrol) pero solo el 17% de las importaciones. El tercer sector es el de comercio, que concentra el 23% de los recursos crediticios.

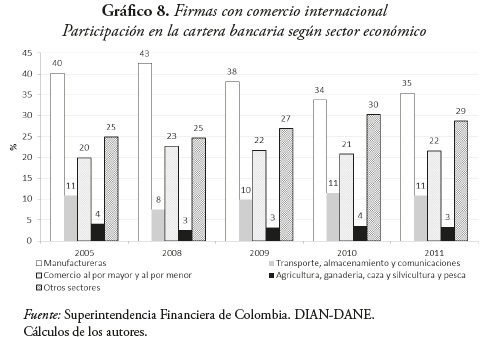

La participación de los sectores económicos dentro de los préstamos otorgados por el sistema financiero nacional ha sufrido cambios a través del tiempo (Gráfico 8). Los 8 puntos de participación que ha perdido el sector manufacturero entre 2008 y junio de 2011, los han ganado los sectores de transporte y comunicaciones y Ecopetrol (dentro del grupo ''Otros sectores''), tendencia que va en línea con la evolución de la participación de estos sectores dentro del comercio exterior colombiano.

La Tabla A.3 (ver Apéndice de resultados) contiene información a junio de 2011 sobre la participación por tamaño y sector de 15.738 firmas que aportaron el 87% del valor global del comercio exterior colombiano, y responden por cerca de la mitad de la cartera comercial otorgada por el sistema financiero. El criterio de tamaño es el mismo que maneja la Superintendencia de Sociedades. Aquellas firmas que no reportan a esta superintendencia se clasifican por aparte en la Tabla A.3.

Del total de las firmas analizadas, el 57% (8.989 empresas) no reportan balances a Supersociedades7. Salvo empresas del sector gas y electricidad y las que reportan a otras superintendencias, son firmas pequeñas que poco aportan al comercio exterior (las 8.989 firmas concentran el 15% de las importaciones y el 8% de las exportaciones). Los desembolsos en moneda extranjera (de fuente tanto nacional como extranjera) representan el 28% de su flujo de comercio exterior, explicado principalmente por los desembolsos obtenidos por el sector de electricidad y gas; por otro lado, concentran el 26% de la cartera comercial del sector financiero, principalmente en manos del sector de electricidad, gas y agua.

El 43% (6.749) de las empresas reportan sus balances contables a Supersociedades y por tanto se pueden clasificar por tamaño de acuerdo al nivel de sus activos. Teniendo en cuenta estas 6.749 firmas, las grandes empresas representan el 29% en número y concentran el 66% de la cartera que el sistema financiero ha otorgado a las firmas que exportan o importan. De este 66% de la cartera, el 29% corresponde al sector manufacturero (principalmente petroquímico, cementeras, ingenios azucareros y empresas procesadoras de alimentos).

Las grandes empresas concentran la mayor parte del comercio exterior: 76% de las importaciones y el 85% de las exportaciones. Las importaciones están concentradas en el sector manufacturero (empresas ensambladoras de automóviles y petroquímicas, especialmente) y en el de comercio (comercializadoras de automóviles, de electrodomésticos y grandes superficies). Por su parte, las exportaciones están concentradas en otros sectores (petroquímico en su mayoría) y en el manufacturero.

El grupo de medianas empresas constituye el 45% del número de firmas, concentra el 6% de la cartera y participa con poco menos del 7% del comercio exterior. Es importante resaltar que las firmas comercializadoras son las más activas en comercio exterior de este grupo (en importaciones se destacan comercializadoras de automotores y electrodomésticos, y en exportaciones se destacan las exportadoras de café, productos metalmecánicos y comercializadoras). Salvo las firmas comercializadoras y agropecuarias, las empresas medianas son poco usuarias de los préstamos nominados en moneda extranjera.

El grupo de pequeñas empresas representa el 27% del total, y participan muy poco del comercio internacional (1% del total). Sin embargo, los sectores de agricultura y de comercio emulan el comportamiento de sus pares del grupo de medianas empresas, es decir, que sus ingresos operacionales dependen significativamente del comercio internacional (61% y 32% respectivamente). Dentro de estas se destacan las exportadoras de flores y las comercializadoras de electrodomésticos.

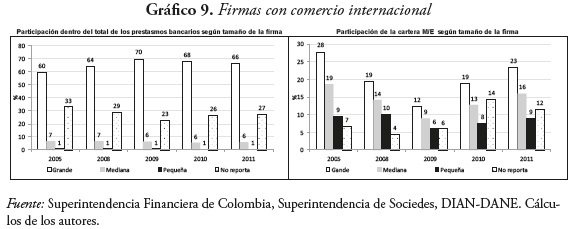

A través del tiempo han ocurrido cambios que merecen ser destacados. El primero de ellos es que las grandes empresas han aumentado la participación dentro de la cartera que otorga el sistema financiero nacional, especialmente entre 2005 y 2009, periodo durante el cual ganaron 10 puntos de participación (Gráfico 9). Una parte importante de esta mayor participación la explica el mayor uso del crédito interno por parte de Ecopetrol y del sector eléctrico. El segundo cambio tiene que ver con la participación de las obligaciones en moneda extranjera de las grandes empresas dentro del total de sus pasivos, pues esta relación pasó de representar el 28% en 2005 a representar el 12% en 2009. Como se dijo al principio del documento, los préstamos externos que el sistema financiero usa para financiar en moneda extranjera a firmas colombianas tuvieron una drástica caída entre junio de 2008 y junio de 2010. En 2011 esta participación se recuperó, llegando al 23%.

A mayor tamaño de la empresa, aumenta la proporción de las obligaciones en moneda extranjera. Las empresas pequeñas, salvo aquellas exportadoras de flores y de café, prácticamente no usan la modalidad de préstamos en moneda extranjera.

En resumen, la cartera otorgada por el sistema financiero nacional ha representado alrededor de las tres cuartas partes del crédito total de la economía y, de éste, más de la mitad se ha dirigido a firmas que participan en el comercio internacional. Las empresas importadoras son las principales beneficiarias, al absorber algo más del 80% de los recursos crediticios dirigidos a compañías que participan de dicho comercio. Las firmas exportadoras de productos no tradicionales distintos al café han perdido la mitad de la participación dentro del crédito bancario, del 14% en 2009 al 7% en 2011, tendencia que va en línea con la pérdida de este sector dentro del PIB y dentro de las exportaciones colombianas.

III. Modelación empírica

En esta sección se describe la metodología empírica a utilizar para identificar el efecto causal de la financiación sobre las exportaciones e importaciones. Para esto, se replicará lo realizado por Paravisini et al. (2011), quienes construyen un modelo panel en primeras diferencias con variable instrumental y efectos fijos. En primer lugar se describirá el modelo que estima la elasticidad del crédito a las exportaciones y en segundo lugar el modelo que estima dicha elasticidad para las importaciones. En ambos casos se realizará la estimación tanto para el margen intensivo como extensivo.

Debido a que las empresas que realizan exportaciones pueden, a su vez, realizar importaciones, existe un problema de identificación al no poder discernir qué monto del crédito se destina para financiar exportaciones o importaciones. Por esta razón, decidimos dividir el universo de empresas que realizan operaciones de comercio exterior en dos: firmas exportadoras y firmas importadoras. El primer grupo se define como aquellas empresas que en un año determinado registran valores exportados mayores que los importados y el segundo grupo como el complemento del primero.

A. Modelo de exportaciones

Este modelo se basa en firmas exportadoras con saldo positivo de deuda con el sector bancario residente en Colombia (IMC). Se captura la relación entre las exportaciones de la firma i y su demanda de crédito controlando por cualquier otra fluctuación en la demanda por el producto p en el país d. Con este modelo se estima la elasticidad de las exportaciones al crédito.

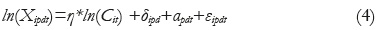

Una caracterización general de las exportaciones de la firma i del producto p al país de destino d en el tiempo t, Xipdt, puede estar dado según la siguiente especificación:

donde Ripdt representa todos los determinantes de las exportaciones distintos al financiamiento. Por ejemplo, la demanda del producto p en el país d, condiciones financieras en el país d, el costo de los insumos para producir el producto p, productividad de la firma, distancia del país de destino de las exportaciones, etc. El segundo argumento, Cit , corresponde a la cantidad de crédito tomado por la firma.

Al estimar la elasticidad del crédito a las exportaciones  surge un problema de identificación: la cantidad de crédito Cit es un resultado de equilibrio que depende de la oferta de crédito a la que se enfrenta la firma, Sit, y su demanda de crédito, lo cual puede estar determinado por los mismos factores, Ripdt, los cuales afectan el nivel de exportaciones:

surge un problema de identificación: la cantidad de crédito Cit es un resultado de equilibrio que depende de la oferta de crédito a la que se enfrenta la firma, Sit, y su demanda de crédito, lo cual puede estar determinado por los mismos factores, Ripdt, los cuales afectan el nivel de exportaciones:

La estrategia empírica para solucionar este problema consta de dos componentes: el primero, instrumentar para la oferta de crédito usando choques a la hoja de balance de los bancos que le prestan a la firma i. Esto solo es válido si los bancos y las firmas están vinculados aleatoriamente. Para evitar un sesgo potencial debido a la no aleatoriedad en el vínculo firma-banco, el segundo componente de la estrategia empírica exige controlar para toda la heterogeneidad en el corte transversal con efectos fijos de firma-productodestino y para choques a la productividad y demanda de exportaciones con dummies producto-país.

El proceso de estimación compara el cambio de las exportaciones del producto p al país d por una firma vinculada a un banco con alta exposición a los mercados externos, versus otra firma que exporta el mismo producto y al mismo país pero vinculada a un banco con baja exposición.

La forma funcional del instrumento a utilizar, la cual predice variaciones en la oferta de crédito de la firma i en el tiempo t, es la siguiente:

donde Fi es una función indicadora que toma el valor uno si la firma i pide prestado más del 50% de su deuda a bancos expuestos en 2006, y cero si sucede lo contrario. Postt es una variable indicadora igual a uno para los años posteriores a 2008 y cero en el caso contrario. Es importante resaltar que la variación en el corte transversal de Fit proviene de la cantidad de crédito que la firma i recibe de los bancos expuestos en el 2006. La clasificación de los bancos en el 2006 reduce la verosimilitud de la relación establecida entre las firmas y los bancos expuestos que haya sido endógena en respuesta a la crisis.

En resumen, se realiza la estimación de η (la eslasticidad de las exportaciones al crédito) usando el siguiente modelo de exportaciones:

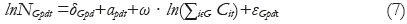

donde, como se mencionó antes, Xipdt representa las exportaciones de la firma i del producto p al país d en el tiempo t. Cit es la suma del saldo total del crédito otorgado por el sistema bancario a la firma i. Se incluyen dos variables dummy, la primera, δipd, responde por la heterogeneidad no observada del corte transversal y la segunda, αpdt, a choques de producto-destino. El primer componente captura, por ejemplo, la habilidad gerencial de la empresa o el conocimiento del mercado para el producto p en el destino d. El segundo componente captura cambios en el costo de producción del producto p, variaciones en los costos de transporte o cualquier otra fluctuación en la demanda por el producto p en el destino d. Se estima esta ecuación usando choques a la condición financiera de los bancos que le prestan a la firma i como instrumento de la cantidad de crédito recibido por la firma i, Cit.

El segundo modelo cuantifica el crédito ofrecido a la firma i por parte de los bancos comerciales, dependiendo si éstos presentan un alto grado de financiación a fuentes externas una vez controlado por otros factores que afectan la demanda de crédito por parte de la firma i.

En Colombia se presentó una caída abrupta en las entradas de flujos de portafolio y endeudamiento a partir del IV trimestre de 2008, luego de la quiebra de Lehman Brothers en septiembre de dicho año. Según la hipótesis del trabajo, se espera que este corte en los flujos de capital del sistema financiero sea más pronunciado para aquellos bancos cuya proporción de pasivos en moneda extranjera respecto a sus activos fuera mayor, por lo que haremos uso de esta dependencia heterogénea en capitales extranjeros antes de la crisis, interactuando con el declive agregado en el financiamiento externo durante la crisis como fuente de variación en la oferta de crédito por parte de los bancos residentes en Colombia. Un banco se considerará ''expuesto'' si la participación de los pasivos en moneda extranjera respecto a su total de activos está por encima de la media.

Dado lo anterior, se hace necesario utilizar una especificación de variable instrumental, por lo que vamos a realizar el procedimiento de estimación within-firm efectuado en Khwaja y Mian (2008) y Paravisini et al. (2011). Este estimador implica comparar la cantidad de préstamos otorgados por los bancos con diferentes dependencias en capitales extranjeros a una misma firma. El modelo estimado es entonces el siguiente:

donde Cibt corresponde al saldo promedio que posee la firma i con el banco b en el intervalo t={Pre,Post}, donde los periodos Pre y Post corresponden a los años 2005-2008 (Pre) y 2009-2010 (Post). FDb es una dummy que toma el valor ''1'' para los bancos expuestos y ''0'' para los no expuestos, Postt es una dummy que toma el valor ''1'' para t=Post. Se incluyen efectos fijos firmabanco, θib, los cuales controlan para toda la heterogeneidad no observada (invariante del tiempo) en la demanda y oferta del crédito. γit es un conjunto de dummies firma-tiempo que controlan la evolución de cada firma en la demanda de crédito durante el periodo de análisis.

En la medida que los cambios en la demanda por crédito estén, en expectativa, igualmente distribuidos entre diferentes prestamistas, el coeficiente β mide el cambio en la oferta de crédito por los bancos con mayor dependencia de capitales externos.

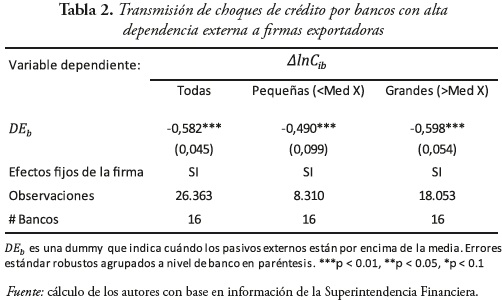

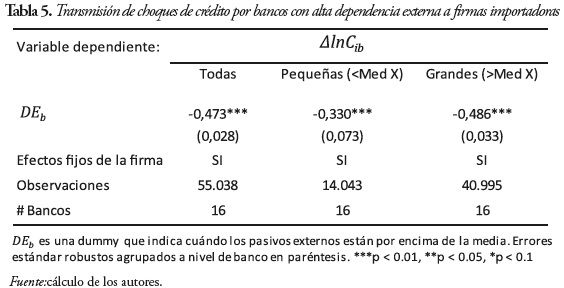

Los resultados de la estimación de la ecuación (5) se presentan en la columna 1 de la Tabla 4 luego de tomar primeras diferencias para eliminar los efectos fijos firma-banco y permitir correlación del término de error a nivel de banco en la estimación del error estándar. Se encontró que, en efecto, los bancos transmitieron el choque de liquidez internacional a las firmas. Aquellos bancos con una participación de sus pasivos en moneda extranjera superior al promedio redujeron su cartera un 58% en relación a los bancos con una baja exposición. Se realizó el mismo ejercicio, pero tomando por separado empresas pequeñas y grandes8. Las columnas 2 y 3 de la Tabla 2 muestran que los préstamos hacia las firmas pequeñas se redujeron en 49% y para las grandes en 59,8% por parte de los bancos expuestos relativo a los no expuestos.

Es importante resaltar que el supuesto de identificación probado anteriormente es mucho más fuerte que la condición típica de la estimación por variable instrumental de la ecuación (4) (que el instrumento esté correlacionado con la cantidad de crédito). En la próxima sección se muestra el primer paso de la regresión del instrumento sobre el crédito para confirmar que esta condición más débil también se cumple.

1. Margen intensivo de las exportaciones

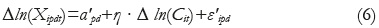

Se estima la ecuación (4) en diferencias para eliminar los efectos fijos firma-producto-destino, por lo que el modelo a estimar queda:

donde Xipdt se toma tanto el valor FOB en US$ como el volumen en kilogramos exportado. Las dummies α'pd=Δαpdt absorben todas las fluctuaciones de demanda del producto p en el destino d.

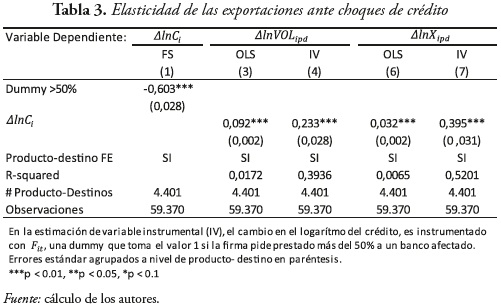

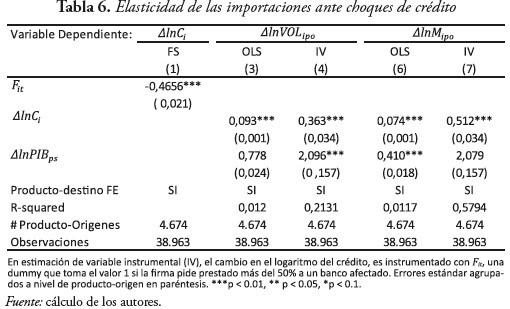

En la primera etapa de la estimación se realiza la regresión lineal del crédito de las firmas i (Cit) sobre el instrumento (Fit). El coeficiente estimado de esta regresión se muestra en la columna 1 de la Tabla 3, el cual es negativo y significativo, validando así la hipótesis de que los bancos expuestos reducen la oferta de crédito después de la crisis de 2008 y que el instrumento está correlacionado con la cantidad de crédito.

En la segunda etapa de la estimación se corre la ecuación (6), instrumentando el cambio en la cantidad de crédito Δ ln(Cit), con Fit. El coeficiente estimado en esta regresión se muestra en la columna 7 del Cuadro 3 para el valor FOB. Esta elasticidad nos dice que una reducción de un 10% en la cantidad de crédito ofrecido a las firmas disminuye en un 3,95% el valor exportado y en un 2,33% el volumen exportado. Este resultado muestra el rol fundamental que juegan los bancos comerciales en la transmisión de choques adversos a nivel internacional a una economía emergente como la colombiana.

Cabe resaltar que la estimación por variable instrumental de la elasticidad del crédito a las exportaciones es más de doce veces la estimada por mínimos cuadrados ordinarios (Tabla 3, columna 6). Esto puede deberse a dos posibles factores: primero, el choque de la oferta de crédito explica una porción muy pequeña de la caída general en el crédito mientras que la demanda de crédito por parte de las firmas cayó desproporcionalmente más que las exportaciones durante el periodo de análisis; y segundo, el sesgo de atenuación del estimador por MCO es probablemente de primer orden, dado que la regresión es en diferencias e incluye un número fijo de efectos (Arellano, 2003).

2. Margen extensivo de las exportaciones

En esta sección analizamos el impacto de un choque de reducción de oferta de crédito en el número de firmas que entran y continúan exportando a un determinado mercado producto-destino. En especial vamos a hacer énfasis en el impacto de la crisis de finales de 2008, por lo que colapsamos el panel en dos periodos: pre y post crisis. Al igual que lo realizado en Paravisini et al. (2011), para contar el número de firmas entrantes y que continúan, se agregó la información a nivel producto-destino-grupo, donde ''grupo'' se refiere a la clasificación de las empresas en dos: G={1,0} dependiendo de su grado de exposición a choques externos. Aquellas empresas que tienen al menos el 50% de su deuda con bancos denominados como expuestos se clasifican como 1, y aquellas con al menos el 50% de su deuda con bancos no expuestos se clasifican como 0. Luego estimamos la siguiente ecuación:

Para estudiar el margen de entrada, usamos como variable dependiente el número de firmas en el grupo G que empiezan a exportar (NEGpdt) el producto p al destino d en el tiempo t, para t={Pre,Post}. La variable independiente de interés, deuda, también está definida a nivel producto-destino-grupo y corresponde al logaritmo de la suma del saldo de deuda de todas las firmas en el grupo G en el tiempo t. De igual forma, como se realizó en la ecuación (6), se instrumentó la deuda de las firmas del grupo G con una función indicadora FGt que predice la oferta de crédito a las firmas en dicho grupo basado en la dependencia externa de sus bancos relacionados:

Se incluyen dummies producto-destino-tiempo (αpdt), que controlan por cambios en demanda y productividad. Esta especificación difiere de la expuesta en la ecuación (4) en que la unidad de observación está definida al nivel grupo-producto-destino. Los efectos fijos δGpd controlan por cualquier heterogeneidad invariante en el tiempo de las exportaciones del producto p al destino d por parte de firmas en el grupo G, en vez de controlar al nivel firma-producto-destino como en la ecuación (4).

Se estima el parámetro ω después de diferenciar la ecuación (7) para eliminar los efectos fijos grupo-producto-destino. Las variables dependientes son entonces Δ ln NEGpdt y Δ ln NCGpdt respectivamente.

Los resultados al margen de entrada de las exportaciones se presentan en la columna 1 de la Tabla 4. Según esta elasticidad, un aumento del 10% en la oferta de crédito aumenta el número de firmas que entran a exportar a un producto-destino en un 3,91%. Para el caso de la elasticidad de continuación, un 10% de aumento en la oferta de crédito nos eleva el número de empresas que continúan exportando a un producto-destino determinando en 0,98%, aunque este coeficiente no es estadísticamente significativo. Este resultado nos muestra que, una vez las empresas logran sobrepasar el margen de entrada para empezar a desarrollar operaciones de comercio exterior, son después más resistentes ante fluctuaciones negativas en su financiamiento.

B. Modelo de importaciones

Este modelo se basa en firmas importadoras con saldo positivo de deuda con el sector bancario residente en Colombia (IMC). Se captura la relación entre las importaciones de la firma i y su demanda de crédito controlando por cualquier otra fluctuación en la demanda por el producto p en el sector s donde opera la firma. Con este modelo se estima la elasticidad de las importaciones al crédito.

Una caracterización general de las importaciones de la firma i del producto p al sector s en el que opera la firma en el tiempo t, Mipst, puede estar dado según la siguiente especificación:

donde Lipst representa los determinantes de las importaciones distintos al financiamiento. Por ejemplo, la demanda del producto p en el sector s, condiciones financieras en el país, la distancia del país de compra del producto p, productividad de la firma, etc. El segundo argumento, Cit, corresponde a la cantidad de crédito tomado por la firma.

Al estimar la elasticidad del crédito a las importaciones  surge un problema de identificación: la cantidad de crédito Cit es un resultado de equilibrio que depende de la oferta de crédito a la que se enfrenta la firma, Sit, y su demanda de crédito, la cual puede estar determinada por los mismos factores, Lipst, los cuales afectan el nivel de importaciones:

surge un problema de identificación: la cantidad de crédito Cit es un resultado de equilibrio que depende de la oferta de crédito a la que se enfrenta la firma, Sit, y su demanda de crédito, la cual puede estar determinada por los mismos factores, Lipst, los cuales afectan el nivel de importaciones:

Al igual que en el modelo de exportaciones expuesto anteriormente, la estrategia empírica para solucionar este problema consiste de dos componentes: el primero, instrumentar para la oferta de crédito usando choques a la hoja de balance de los bancos que le prestan a la firma i; y el segundo, controlar para toda la heterogeneidad en el corte transversal con efectos fijos de firma-producto-sector y para choques a la productividad y demanda de importaciones con dummies producto-sector.

El proceso de estimación compara el cambio de las importaciones del producto p al sector s por una firma vinculada a un banco ''expuesto'' versus otra firma importando el mismo producto al mismo sector pero vinculada a un banco no expuesto9.

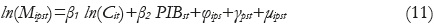

En resumen, se realiza la estimación de β1 (la elasticidad de las importaciones al crédito) usando el siguiente modelo de importaciones:

donde, como se mencionó antes, Mipst representa las importaciones de la firma i perteneciente al sector s del producto p al sector s en el tiempo t. Cit es la suma del saldo total del crédito otorgado por el sistema bancario a la firma i. PIBst es el producto interno bruto del sector s en el tiempo t. Se incluyen dos variables dummy, la primera, φip, responde por la heterogeneidad no observada del corte transversal, y la segunda, γpst, a choques de producto-origen. Al igual que en el modelo de exportaciones, el primer componente captura, por ejemplo, la habilidad gerencial de la empresa o el conocimiento del mercado; el segundo componente captura variaciones en los costos de transporte o cualquier otra fluctuación en la demanda por el producto p en el sector s. Se estima esta ecuación usando choques a la condición financiera de los bancos que le prestan a la firma i como instrumento de la cantidad de crédito recibido por la firma i, Cit.

El segundo modelo cuantifica el crédito ofrecido a la firma i por parte de los bancos comerciales, dependiendo de si éstos presentan un alto grado de financiación a fuentes externas una vez controlado por otros factores que afectan la demanda de crédito por parte de la firma i.

Dado lo anterior vamos a utilizar, al igual que en el modelo de exportaciones, la especificación de variable instrumental y el procedimiento de estimación within-firm efectuado en Khwaja y Mian (2008) y Paravisini et al. (2011). Este estimador implica comparar la cantidad de préstamos otorgados por los bancos con diferentes dependencias en capitales extranjeros a una misma firma. El modelo estimado es entonces el siguiente:

donde Cibt corresponde al saldo promedio que posee la firma i con el banco b en el intervalo t={Pre,Post}, donde los periodos Pre y Post corresponden a los años 2005- 2008 (Pre) y 2009-2010 (Post); FDb es una dummy que toma el valor ''1'' para los bancos expuestos y ''0'' para los no expuestos contrario; Postt es una dummy que toma el valor ''1'' para t=Post. Se incluyen efectos fijos firma-banco, θib, los cuales controlan para toda la heterogeneidad no observada (invariante del tiempo) en la demanda y oferta del crédito. γit es un conjunto de dummies firma-tiempo que controlan la evolución de cada firma en la demanda de crédito durante el periodo de análisis.

Así como fue explicado en el modelo de exportaciones, en la medida en que los cambios en la demanda por crédito estén, en expectativa, igualmente distribuidos entre diferentes prestamistas, el coeficiente β mide el cambio en la oferta de crédito por los bancos con mayor dependencia de capitales externos.

Los resultados de la estimación de la ecuación (12) se presentan en la columna 1 de la Tabla 5 luego de tomar primeras diferencias para eliminar los efectos fijos firma-banco y permitir correlación del término de error a nivel de banco en la estimación del error estándar. Aquellos bancos con una participación de sus pasivos en moneda extranjera superior al promedio redujeron su cartera un 47,3% con relación a los bancos con una baja exposición. Se realizó el mismo ejercicio pero tomando por separado empresas pequeñas y grandes. Las columnas 2 y 3 de la Tabla 5 muestran que los préstamos hacia las firmas pequeñas se redujeron en 33% y para las grandes en 48,6% por parte de los bancos expuestos respecto a los no expuestos.

1. Margen intensivo de las importaciones

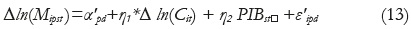

Se estima la ecuación (10) en diferencias para eliminar los efectos fijos firma-producto-sector, por lo que el modelo a estimar queda:

donde Mipst corresponde tanto al valor CIF en US$ como al volumen en kilogramos importado. Las dummies α'pd= Δαpdt absorben todas las fluctuaciones de demanda del producto p en el sector s.

En la primera etapa de la estimación, se realiza la regresión lineal del crédito de las firmas i(Cit) sobre el instrumento (Fit). El coeficiente estimado de esta regresión se muestra en la columna 1 de la Tabla 6, el cual es negativo y significativo, validando la hipótesis de que los bancos expuestos reducen la oferta de crédito después de la crisis de 2008 y que el instrumento está correlacionado con la cantidad de crédito.

En la segunda etapa de la estimación de la ecuación (13), se instrumenta el cambio en la cantidad de crédito Δln(Cit), con Fit. El coeficiente η estimado en esta regresión se muestra en la columna 7 de la Tabla 6 para el valor CIF. Esta elasticidad nos dice que una reducción de un 10% en la cantidad de crédito ofrecido a las firmas disminuye en un 5,12% el valor importado y en un 3,63% el volumen importado. Este resultado muestra que las importaciones son más propensas que las exportaciones ante choques de financiamiento, lo cual se evidenció en la tercera sección.

Cabe resaltar que la estimación por variable instrumental de la elasticidad del crédito a las importaciones es siete veces la estimada por mínimos cuadrados ordinarios (Tabla 6, columna 6), lo cual tiene la misma explicación que para el caso de las exportaciones.

2. Margen extensivo de las importaciones

En esta sección analizamos el impacto de un choque de reducción de oferta de crédito en el número de firmas que entran y continúan importando de un determinado mercado producto-sector, y al igual que para las exportaciones, estimamos la siguiente ecuación:

Para estudiar el margen de entrada, usamos como variable dependiente el número de firmas en el grupo G que empiezan a importar (NEGpdt) el producto p al sector s en el tiempo t, para t={Pre,Post}. La variable independiente de interés, deuda, también está definida a nivel producto-origen-grupo y corresponde al logaritmo de la suma del saldo de deuda de todas las firmas en el grupo G en el tiempo t. De igual forma como se realizó en la ecuación (13), se instrumentó la deuda de las firmas del grupo G con una función indicadora FGt que predice la oferta de crédito a las firmas en dicho grupo basado en la dependencia externa de sus bancos relacionados:

Se incluyen dummies producto-sector-tiempo (αpst), que controlan por cambios en demanda y productividad. Esta especificación difiere de la expuesta en la ecuación (11) en la que la unidad de observación está definida al nivel grupo-producto-sector. Los efectos fijos δGps controlan por cualquier heterogeneidad invariante en el tiempo de las importaciones del producto p al sector s por parte de firmas en el grupo G, en vez de controlar al nivel firmaproducto- sector como en la ecuación (11).

Se estima el parámetro ω después de diferenciar la ecuación (14) para eliminar los efectos fijos grupo-producto-sector. Las variables dependientes son entonces Δ ln NEGpdt y Δ lnNCGpdt respectivamente.

Los resultados al margen de entrada de las importaciones se presentan en la columna 1 de la Tabla 7. Según esta elasticidad, un aumento de un 10% en la oferta de crédito aumenta el número de firmas que empiezan a importar hacia un producto-sector en un 0,04%. Para el caso de la elasticidad de continuación, un 10% de aumento en la oferta de crédito nos eleva el número de empresas que continúan importando a un producto-sector determinando en 0,013%, aunque este coeficiente no es estadísticamente significativo. Nuevamente este resultado nos muestra que una vez las empresas logran sobrepasar el margen de entrada para empezar a desarrollar operaciones de comercio exterior, son después más resistentes ante fluctuaciones negativas en su financiamiento.

Conclusiones

Se ha discutido ampliamente en la literatura que los choques a la liquidez de los bancos comerciales se transmiten a las condiciones crediticias de las firmas prestatarias vinculadas a dichos bancos, pero no ha habido evidencia conclusiva de sus consecuencias sobre variables reales. En este trabajo se pretende proveer alguna evidencia sobre este vínculo. En definitiva, los bancos que están más sujetos a choques de liquidez reducen de manera más drástica su oferta de crédito, lo cual, a su vez, obliga a las empresas a ajustar sus volúmenes de comercio internacional.

Encontramos que la cartera otorgada por el sistema financiero nacional ha representado alrededor de las tres cuartas partes del crédito total de la economía, y de éste, más de la mitad se ha dirigido a firmas que participan en el comercio internacional. Las empresas importadoras son las principales beneficiarias al absorber algo más del 80% de los recursos crediticios dirigidos a compañías que participan de dicho comercio. Las firmas exportadoras de productos no tradicionales distintas al café han perdido la mitad de la participación dentro del crédito bancario, del 14% en 2009 al 7% en 2011, tendencia que va en línea con la pérdida de este sector dentro del PIB y dentro de las exportaciones colombianas.

Los resultados encontrados en este trabajo se desprenden de analizar las exportaciones e importaciones de las firmas colombianas durante el periodo 2005-2010, periodo interesante debido a que abarca la mayor crisis financiera mundial después de la Gran Depresión. Aunque Colombia no se vio afectada de manera directa por el colapso en el mercado hipotecario estadounidense, sí se vio afectada por la disminución en las entradas de capitales foráneos, en particular del endeudamiento externo del sistema financiero, lo que afectó la capacidad de préstamo de la banca comercial. Hacemos uso de esta fuerte disminución en la oferta de crédito para estimar la sensibilidad de las exportaciones y de las importaciones al crédito. Se encontró que la elasticidad del margen intensivo de las exportaciones es de 0,395 y de las importaciones es de 0,512, lo que muestra que las importaciones son más sensibles a choques de crédito internacional que las exportaciones. Esto cobra sentido en la medida en que, en términos generales, es más lógico solicitar financiación para comprar que para vender.

Se encontró que el crédito en Colombia también afecta de manera directa el número de firmas que pretenden entrar a exportar o a importar, pero en este caso afecta en mayor magnitud el margen de entrada de las exportaciones que de las importaciones, al ser la elasticidad de 0,391 para las exportaciones y tan solo de 0,0044 para las importaciones, lo cual es absolutamente lógico debido a que no se requiere de mucha financiación para empezar a importar algún insumo mientras que para exportar parte de su producción la empresa requiere de unos estándares mínimos de productividad que no son fácilmente alcanzables (ver Melitz, 2003), por lo que la financiación cobra mayor relevancia. Por otro lado, no se encontró evidencia estadísticamente significativa de que la financiación afecte el margen para que las empresas continúen exportando un producto a un destino específico o importando un producto hacia un sector específico. Esto resalta un hecho relevante en la dinámica del comercio exterior colombiano: una vez las empresas logran sobrepasar el margen de entrada para empezar a desarrollar operaciones de comercio exterior, son después más resistentes ante fluctuaciones negativas en su financiamiento.

NOTAS

1 Filiales de empresas transnacionales, que solían operar de una manera dispersa geográficamente y con procesos de producción independientes, ahora están integradas en redes de producción y distribución en los planos regional y mundial. Dentro de estas redes, las empresas pueden adquirir los insumos que necesitan a nivel local y producir para el mercado local o regional, o pueden integrar actividades económicas dispersas entre diferentes regiones. Esto dinamiza los volúmenes de comercio internacional en mayor proporción que lo que aumenta la producción.

2 Mientras esta literatura muestra que efectivamente choques de crédito afectan los volúmenes exportados, solo cubren estimaciones en formas reducidas que no pueden ser vinculadas a parámetros estructurales significativos.

3 Se clasificó a una empresa como exportadora si en un año determinado registró valores exportados mayores que los importados. Por complemento se clasificaron las empresas importadoras.

4 Según encuestas realizadas vía telefónica a los principales bancos comerciales, se confirmó que la reducción en el saldo de corto plazo de la deuda externa del sistema financiero se explica por una disminución en los cupos que sus acreedores en el exterior les otorgan.

5 Bancos con alta exposición externa se defi nen como aquellos en los cuales la relación pasivos en moneda extranjera al total de activos es superior a la media. El resto corresponde a bancos de baja exposición externa.

6 Se toma este año (2006) por estar antes de la crisis y, por tanto, presentar datos sin la infl uencia de ésta.

7 A diferencia de las firmas que se analizarán en los siguientes párrafos, no se pueden clasificar por tamaño de acuerdo al volumen de sus activos.

8 Una empresa se clasifica como pequeña si su valor exportado es inferior a la media.

9 Ver definición de grado de exposición de los bancos comerciales en el modelo de exportaciones.

Bibliografía

Amiti, Mary and Weinstein, David (2009). ''Exports and Financial Shocks'', NBER Working Paper,15556. National Bureau of Economic Research. [ Links ]

Arellano, Manuel (2003). Panel Data Econometrics Advanced Texts in Econometrics. Oxford: Oxford University Press. [ Links ]

Baldwin, Richard and Krugman, Paul (1989). ''Persistent Trade Effects of Large Exchange RateShocks'', The Quarterly Journal of Economics, Vol. 104, Issue 4, pp. 635-654. [ Links ]

Bernanke, Ben (1983). ''Non Monetary Effects of the Financial Crisis in the Propagation of theGreat Depression'', The American Economic Review, Vol. 73, No. 3, pp. 257-276. [ Links ]

Bricongne, Jean-Charles; Fontagne, Lionel; Gaulier, Guillaume; Taglioni, Daria and Vicard, Vincent (2010). ''Exports and sectoral financial dependence: evidence on French firms during the great global crisis'', Working Paper Series, No. 1227. European Central Bank. [ Links ]

Chaney, Thomas (2005). ''Liquidity Constrained Exporters'', NBER Working Paper, No. 19170. National Bureau of Economic Research. [ Links ]

Chor, Davin and Manova, Kalina (2010). ''Off the Cliff and Back? Credit Conditions and International Trade during the Global Financial Crisis'', NBER Working Paper, No. 16174. National Bureau of Economic Research. [ Links ]

Feenstra, Robert (1998). ''Integration of Trade and Disintegration of Production in the Global Economy'', Journal of Economic Perspectives, Vol. 12, No. 4 (Fall) pp. 31–50. [ Links ]

Friedman, Milton and Schwarz, Anna (1963). Monetary History of the United States, 1867-1960. Princeton: Princeton University Press. [ Links ]

Iacovone, Leonardo and Zavacka, Veronika (2009). ''Banking Crisis and Exports: Lessons from the Past'', Policy Research Working Paper, No. 5016. The World Bank. [ Links ]

Khwaja Asim and Mian, Atif (2008). ''Tracing the Impact of Bank Liquidity Shocks: Evidence from an Emerging Market''. The American Economic Review, Vol. 98, No. 4, pp. 1413-1442. [ Links ]

Manova, Kalina (2008). ''Credit constraints, heterogeneous firms, and international trade'', NBER Working Paper, No. 14531. National Bureau of Economic Research. [ Links ]

Melitz, Marc J. (2003) ''The Impact of Trade on Intra-Industry Reallocations and Aggregate Industry Productivity'', Econometrica, Vol. 71, No. 6, pp. 1695-1725. [ Links ]

Paravisini, Daniel; Rappoport, Veronica; Schnabl, Philipp and Wolfenzon, Daniel (2011). ''Dissecting the effect of Credit Supply on Trade: Evidence from Matched Credit-Export Data'', NBER Working Paper, No. 16975. National Bureau of Economic Research. [ Links ]

Roberts, Mark and Tybout, James (1999). ''An Empirical Model of Sunk Costs and the Decision of Exports'', Policy Research Working Paper, No. 1436. The World Bank. [ Links ]

ANEXOS

Apéndice de resultados

Tabla A.3. Firmas que participan del comercio exterior.