Una visión del desarrollo económico

En diferentes ocasiones se ha insistido en la importancia de la diversificación productiva como principal determinante de la productividad multifactorial y del crecimiento económico. Siguiendo la visión smithiana del desarrollo económico, la cual le asigna un rol decisivo a este motor del crecimiento económico condicionado a la capacidad de compra de la población (Smith, 1776/1958), se ha examinado empíricamente que la diversificación productiva del sector industrial manufacturero ha sido un motor fundamental del crecimiento económico de Colombia desde principios del siglo XX, cuando el país experimenta un despegue económico caracterizado por un proceso de industrialización sostenido (Ortiz & Jiménez, 2016, 2017; y Ortiz, Jiménez & Cruz, 2019).

En esta perspectiva, se planteó un modelo bisectorial de crecimiento endógeno que incorpora explícitamente la diversificación de los insumos del sector manufacturero como motor de la productividad multifactorial y del crecimiento económico (Ortiz, 2013, 2016). La economía produce dos bienes finales en condiciones competitivas: un tipo de alimento y un bien de capital. El alimento es un bien fungible y representa, por supuesto, el producto del sector agrícola; en tanto que el bien de capital representa todas las diferentes formas de capital. La producción del alimento requiere tierra y capital con una tecnología Cobb-Douglas que se caracteriza por rendimientos constantes a escala. La tierra es un factor específico, pues solo se utiliza en el sector agrícola; también es un factor fijo, ya que su magnitud está dada y se normaliza sin pérdida de generalidad a 1. Para producir el bien de capital se requiere capital y la gama total de insumos intermedios disponibles, cuya amplitud se mide continuamente con la letra N; N es la medida de la diversidad de los insumos manufactureros (DIM) de la economía. Se supone que cada insumo manufacturero se produce, a su vez, con capital y con una gama fija de insumos intermedios, de tal manera que la matriz insumo-producto del sector manufacturero es perfectamente triangular. Así se incorpora en el modelo la profundización insumo-producto, uno de los patrones más robustos del desarrollo económico: los países producen inicialmente solo aquellos bienes que requieren para su producción una pequeña gama de insumos (típicamente productos primarios), y luego se producen los bienes cuya utilización de insumos es más amplia y profunda (Chenery, Robinson & Syrquin, 1986). También se supone que todas las tecnologías del sector industrial manufacturero tienen la misma forma Cobb-Douglas modificada y se caracterizan por rendimientos constantes a escala.

Dadas las características tecnológicas del modelo, la solución del equilibrio económico general en condiciones competitivas permite deducir la función de producción neta del bien de capital (Samuelson, 1966). Dicha función relaciona todo el capital utilizado en el sector industrial manufacturero con la producción (final) del bien de capital. Su despeje arroja que la diversificación de los insumos manufactureros aumenta la productividad de la actividad como una externalidad productiva, la cual es el motor del crecimiento de la economía. Lo anterior define la parte de la oferta del modelo.

Desde el punto de vista de la demanda, se supone que el consumidor representativo deriva su satisfacción del consumo del alimento. Ello se modela con una función de utilidad homotética, de manera que la elasticidad ingreso de la demanda del alimento es unitaria. Así, en esta economía no se cumple la ley de Engel (la elasticidad ingreso de los alimentos es menor que 1), que es lo que sucede cuando se supone que los alimentos son bienes básicos (existe un mínimo nivel de consumo de alimentos) y las preferencias son no homotéticas. Por tanto, el cambio estructural en el modelo no está comandado por la ley de Engel -como en otros modelos de crecimiento económico-, sino por los cambios en la productividad relativa de los sectores derivados de la diversificación productiva en el sector industrial manufacturero. El modelo se resuelve para una economía cerrada y para una economía pequeña y subdesarrollada que se abre al comercio internacional.

De la solución del modelo dinámico se obtienen algunas predicciones. Siempre y cuando la economía haya tenido un nivel inicial de acumulación de capital y se haya superado un umbral mínimo de diversidad de los insumos manufactureros con una explosión inicial de actividad económica en varios sectores, la posterior diversificación productiva de tales insumos tiene cuatro importantes efectos:

1) El efecto de nivel: a mayor DIM, mayor nivel de ingresos.

2) El efecto de crecimiento: a mayor DIM, mayor tasa de crecimiento económico.

3) El efecto de transformación en una economía cerrada. El cambio estructural en este régimen comercial se guía por la siguiente ecuación:

donde z es la participación del sector productor del alimento en el capital de la economía, ρ es la tasa de descuento intertemporal de los consumidores, AN es la productividad agregada del sector productor de bienes de capital, A es la parte de la productividad que no depende de la diversidad de los insumos manufactureros de la economía, y N es la medida de esa diversidad (la DIM). La ecuación (1) implica que, en una economía cerrada, una mayor diversificación productiva (crece N) aumenta la productividad manufacturera (crece AN) e induce una reasignación relativa del capital en contra del sector agrícola (z disminuye).

4) El efecto de transformación en una economía pequeña que se abre al comercio internacional y cuenta con una menor diversificación manufacturera que el resto del mundo (el caso de un país subdesarrollado). El cambio estructural en esta situación se rige por la siguiente ecuación:

donde z es la asignación relativa de capital en el sector agrícola del país subdesarrollado, τ es la tasa de cambio real de las exportaciones del sector manufacturero del país subdesarrollado con el resto del mundo, B es la productividad multifactorial del sector agrícola en el país subdesarrollado, β es la elasticidad producto del capital en el sector agrícola, y K es un índice del capital per cápita del país subdesarrollado. Las expresiones con asterisco denotan las variables correspondientes a la economía representativa del resto del mundo.

Antes de continuar conviene mencionar que en este modelo competitivo con rendimientos constantes a escala no existe ningún incentivo endógeno para que los agentes diversifiquen los bienes: basta que exista cualquier pequeño costo fijo relacionado con la innovación o la adopción de tecnología (lo que es de esperar) para que el proceso de diversificación productiva se paralice. Con valuación a costo marginal, las empresas no podrían cubrir ningún costo de innovación sin incurrir en pérdidas. Por tanto, como se muestra analíticamente en Ortiz (2013), la transferencia de rentas de la tierra al sector manufacturero para subsidiar la diversificación productiva puede generar una senda de crecimiento superior, si se cuenta previamente con un nivel adecuado de acumulación de capital (acumulación originaria). Esta característica del modelo no es incompatible con la experiencia histórica de algunos países subdesarrollados: por ejemplo, en el período de industrialización colombiano los gobiernos gravaron las rentas agrícolas, el comercio exterior y otros tipos de ingresos para subsidiar la industrialización y la expansión de la infraestructura nacional (Ocampo & Tovar, 2003; Poveda, 1976, 2005).

Volviendo a las predicciones del modelo con respecto al cambio estructural, es oportuno resaltar que existe una diferencia fundamental entre el régimen de una economía cerrada y el de una abierta.

En la economía cerrada los precios relativos se determinan endógenamente y el cambio estructural (y la asignación del capital) depende de la fuerza del proceso de diversificación productiva; por consiguiente, el patrón de comportamiento del cambio estructural en esta economía implica una reasignación de recursos del sector primario hacia los demás. Así, en una economía cerrada que diversifica sus insumos manufactureros, el sector manufacturero crece más rápidamente que el agrícola; nótese que si se supusiera que el alimento es un bien básico, el efecto de transformación solo se reforzaría.

En una economía abierta las ventajas comparativas son las que imponen el patrón de especialización. En esta forma, una economía cerrada que se abre al comercio internacional puede experimentar una reversión de su proceso de industrialización si su ventaja comparativa se encuentra en las actividades agrícolas, como lo propone Matsuyama (1992) en un modelo económico cuyo motor de crecimiento es el aprendizaje en la práctica del sector manufacturero, o como se propone en el modelo aquí presentado, cuyo motor de crecimiento es la diversificación de los insumos del sector industrial manufacturero.

En el caso de una economía abierta y pequeña, los precios relativos (los términos de intercambio) son impuestos por el mercado mundial, por lo que la asignación del capital del país pasa a depender de sus ventajas comparativas. En esta situación se presentan dos posibilidades: por un lado, si la diferencia entre la diversidad de insumos manufactureros del país subdesarrollado y la del país desarrollado es pequeña, se impone el teorema de la igualación del precio de los factores, la economía subdesarrollada es una parte funcional de la economía mundial y crece a su mismo ritmo; por otra parte, si la diferencia mencionada es suficientemente grande, el país subdesarrollado tendría, paradójicamente, demasiado capital para tan poca diversificación productiva, y en consecuencia se quebraría el teorema mencionado. Dadas las limitaciones para la movilidad internacional del capital, la remuneración del capital en el país disminuye, y se genera un deterioro de los términos de intercambio del país (τ aumenta y los bienes extranjeros se encarecen con respecto a los bienes del país).1 En esta situación, según el modelo referenciado, el país subdesarrollado se empobrece y crece más lentamente que el mundo desarrollado. Si, por otro lado, el país subdesarrollado es relativamente más productivo en el sector agrícola y su dotación relativa de capital es escasa (por construcción el sector manufacturero es intensivo en capital), su ventaja comparativa se encuentra en la agricultura y se especializa relativamente en esa actividad. Por tanto, no es extraño que, como en el caso de Colombia, la orientación progresiva hacia la apertura económica desde 1970, y, sobre todo, el abandono de la política industrialista, hayan determinado una involución del cambio estructural, pues en ese año el país pasa de la industrialización leve, que determinaba una tendencia a la aceleración del crecimiento económico, a una desindustrialización más rápida y una tendencia a la desaceleración económica (Ortiz, 2106).

En nuestra interpretación, el modelo de Ortiz (2013, 2016) predice que una economía capitalista debe pasar inicialmente por una etapa de acumulación originaria, como lo plantea Marx (1886); posteriormente, se puede dar una explosión del proceso de acumulación que se retroalimenta a sí mismo con una multiplicidad de inversiones en el sector primario y secundario, como en la teoría del “gran empujón” o del crecimiento balanceado de Rosenstein-Rodan (1943) y Nurkse (1953). La ignición del proceso de acumulación puede generarse por la financiación estatal de la industrialización, la inversión en infraestructura o las externalidades pecuniarias de las inversiones que se presentan simultáneamente en varios sectores; así, la generación de ingresos en un sector induce la actividad en otros sectores y viceversa, de manera que la retroalimentación de la demanda induce un crecimiento sostenido, como lo muestran Murphy, Shleifer y Vishny (1989a).

Ahora bien, como la innovación tecnológica tiene un costo para las empresas, es necesario que el Estado la financie y que la demanda sea suficientemente amplia como para permitir el cubrimiento de los costos fijos, como lo muestran Murphy, Shleifer y Vishny (1989a, 1989b). A la multiplicación de sectores económicos como fuerza jalonadora de la productividad y el desarrollo, Adam Smith (1776/1958) la denominaba “división del trabajo”, mientras que a la expansión de la demanda que permite el aprovechamiento posterior de economías de escala la denominaba “extensión del mercado”; a ambas fuerzas las pensaba interactuando en una espiral de crecimiento sostenido.

Una vez se logra el despegue económico, la industrialización posterior puede seguir muchas vías, pero su orden de desarrollo no puede desviarse excesivamente del grado de integración intersectorial de los sectores económicos, como se plantea en la teoría del crecimiento desequilibrado de Hirschman (1958). En la visión de este autor, las inversiones se articulan diacrónicamente según el grado de integración tecnológica intersectorial de los sectores económicos, y de esta manera la matriz insumo-producto de la economía tiende a mantenerse relativamente compacta. En otras palabras, un desarrollo empresarial puede jalonar la generación interna de sus insumos, aprovechando los eslabonamientos intersectoriales hacia atrás de su actividad, o puede generar el desarrollo de otra actividad a la cual le provee insumos, aprovechando los eslabonamientos intersectoriales hacia adelante. Sin embargo, como enfatiza Hirschman (1958), dadas las limitaciones de capital físico, capital humano y capital social fijo de la sociedad, y dados los costos de transporte y las barreras al comercio internacional, no es viable pensar que una economía pueda empezar con, por ejemplo, su industria espacial y, de esa manera, generar internamente sus insumos intermedios, o que se provea de ellos exclusivamente en el mercado mundial.

Por otro lado, la experiencia del desarrollo económico no es consistente con saltos tecnológicos espectaculares, pues a medida que las economías crecen y maduran se observa de forma robusta un proceso paulatino de profundización insumo-producto, como lo describen Chenery, Robinson y Syrquin (1986) en su análisis de los patrones de industrialización de los países. Este desarrollo se da a través de una secuencia de inversiones que son apoyadas por el Estado, muchas veces con protección y otras medidas de intervención estatal, para financiar parte o la totalidad de los costos fijos y los riesgos empresariales relacionados con la innovación tecnológica o la adopción de tecnologías foráneas a las condiciones nacionales, como lo señalan Amsden (1989), Landes (1998), y Chang (2002), entre otros. Por todas estas razones, en este trabajo se respalda la hipótesis de que la diversificación productiva ha sido el más importante motor del crecimiento económico capitalista, como lo plantean, por ejemplo, Rodrik (2007), las Naciones Unidas (2007), la CEPAL (2008) y Ocampo, Rada y Taylor (2009).

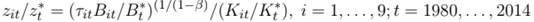

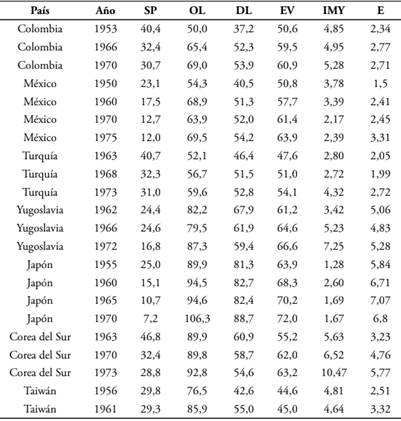

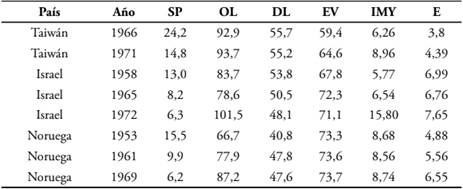

Con respecto a las predicciones del modelo, una serie de artículos publicados las han contrastado estadísticamente. El trabajo de Ortiz y Castro (2008) examinó el efecto de nivel (de ingreso) para un panel pequeño de nueve países industrializados y semiindustrializados y no fue posible rechazarlo: a mayor industrialización (y diversificación productiva), mayor producto per cápita. En dicho ejercicio el panel de datos está desbalanceado (para cada país se tienen los datos de tres o cuatro años entre 1950 y 1975, aunque los años no siempre coinciden); no obstante, Chenery, Robinson y Syrquin (1986), quienes proveen la base de datos, plantean que, por su tamaño y desarrollo, los países incluidos son representativos de las diferentes experiencias internacionales de industrialización. Los países incluidos en el panel fueron Colombia, México, Yugoeslavia, Noruega, Israel, Turquía, Japón, Corea del Sur y Taiwán.

Ortiz, Castro y Badillo (2009) examinaron el efecto de crecimiento para el mismo panel de datos y para una base de datos de corte transversal de 52 países entre 1980 y 2000; en ninguno de los dos casos se pudo rechazar estadísticamente. Cabe resaltar que, en el análisis de corte transversal, donde se incluye una muestra mucho más amplia de países, se encuentra que el efecto de crecimiento solo aplica para países que han superado un umbral mínimo de industrialización (y diversificación productiva), como se muestra en el modelo descrito arriba (Ortiz, 2103, 2016).

El efecto de transformación estructural para economías cerradas se examinó con el panel de datos desbalanceado y tampoco fue posible rechazarlo (Ortiz, 2016; Jaramillo, 2016). Los datos incluidos corresponden a diferentes años del período 1950-1975, cuando todavía no se daba el giro hacia la apertura comercial y los países mantenían altos niveles de protección arancelaria y paraarancelaria.

El proceso de transformación estructural en economías abiertas se examina en este artículo con una base de datos de panel que recoge información anual de nueve economías latinoamericanas (Argentina, Bolivia, Brasil, Chile, Colombia, Ecuador, Honduras, México y Uruguay) y de Estados Unidos en el período 1980-2014.2 Como es bien conocido, la deriva hacia la eliminación de las barreras al comercio internacional comenzó a mediados de los años 70 (Bértola & Ocampo, 2013), y se impuso en los años 90 con el “Consenso de Washington”. En este proceso, los gobiernos latinoamericanos obedecieron más las directrices multilaterales que el resto del mundo (Stiglitz, 2002). En el ejercicio estadístico sobre el cambio estructural de las economías latinoamericanas en condiciones de apertura, Estados Unidos funge como representante del resto del mundo desarrollado.

I. Economías cerradas

El modelo teórico arroja que la transformación estructural de las economías se rige por la siguiente ecuación:

que es la misma ecuación (1) pero adecuada al tratamiento de varios países (i) y diferentes años (t). Una expresión operativa para la estimación de esta ecuación es la siguiente:

donde PS it es la participación del sector primario (agrícola y minero) en la generación del PIB en el país i-ésimo en el año t (nótese que es una variable sustituta de z it ), OL it mide la densidad de los eslabonamientos intersectoriales totales del país i-ésimo en el año t (es una variable sustituta de la diversificación productiva del país, N it ), EV it es la esperanza de vida al nacer del país i-ésimo en el año t (captura el impacto sobre la productividad de otros tipos de capital humano), y u it es un término de error que recoge el efecto aleatorio sobre la asignación relativa del sector agrícola en el país i-ésimo en el año t. La variable en logaritmos de los eslabonamientos va acompañada por una variable ficticia (dummy) del impacto de los años 70 (D70), la cual se justifica por los choques que sufrió el precio del petróleo en esa década. Los datos se toman de un panel de datos entre 1950 y 1975 (Anexo 1). Finalmente, se incluyen efectos fijos por país (una matriz X cuyas columnas se ordenan según el orden de entrada del país, y en cada columna sus elementos son iguales a 1 para el país correspondiente, y 0 en otro caso); de esta manera se captan diferencias internacionales en la tasa de descuento y otros efectos que el modelo no captura (se excluye a Colombia para evitar multicolinealidad). De acuerdo con la teoría, se deben esperar los siguientes signos de los coeficientes de la regresión: c0 > 0, c1 = -1, c2 < 0, y c3 = -1. El vector de coeficientes c captura las diferencias por país con respecto a la tasa de descuento de Colombia. Los resultados se presentan en la Tabla 1.

Tabla 1 Regresiones de asignación sectorial: economías cerradas

Nota: muestra: 30 observaciones; estadísticos t entre paréntesis.

Nivel de significación: *10%, **5%, ***1%.

Fuente: regresiones (1) y (2): Ortiz (2016); regresiones (3), (4) y (5): Jaramillo (2016).

La regresión (1) incluye todas las variables, con excepción de la esperanza de vida. En la regresión (2) se eliminan las variables de la primera que no son significativas al 1%. Las estimaciones de los coeficientes arrojan los signos esperados. Resalta, en particular, que el coeficiente asociado a log(OL) no es estadísticamente diferente de -1, como se esperaba, por lo cual no se rechaza que la elasticidad de la participación del sector primario en el producto (PS) con respecto a la integración intersectorial total (OL) sea igual a -1. La regresión (3) incluye de nuevo todas las variables de la regresión (1), pero, además, incluye la esperanza de vida en logaritmos: log(EV). En la regresión (4) se excluyen las variables de la regresión (3) que no son significativas al 1%. Finalmente, la regresión (5) se corre utilizando el logaritmo de la medida de la densidad de los eslabonamientos internos de los países (DL) y la participación de los insumos importados en el producto de cada país (IMY) (1"), como instrumentos de la variable OL: DL e IMY están correlacionados fuertemente con OL, pero débilmente con PS. En la muestra disponible los coeficientes de correlación entre OL y DL, y entre OL e IMY son 0,635 y 0,313, respectivamente, y los coeficientes de correlación entre PS y DL, y entre PS e IMY son -0,212 y -0,220, respectivamente. De esa manera se resuelve la posible endogeneidad entre el cambio estructural (medido con PS) y la integración intersectorial total (OL). En las regresiones (3), (4) y (5) se obtiene nuevamente que la elasticidad de PS con respecto a OL no es estadísticamente diferente de -1; este resultado es robusto y se verifica en todas las regresiones: de la (1) a la (5). Así mismo, la elasticidad de la participación del sector primario en el producto con respecto a la esperanza de vida tampoco es estadísticamente diferente de -1, pero sí un resultado robusto que se verifica en las regresiones (3), (4) y (5). Las regresiones arrojan, como es de esperar, que los choques petroleros de la década de los 70 (D70) inciden negativa y significativamente en el cambio estructural. Finalmente, las variables ficticias de México, Israel y Noruega tienen un impacto negativo y significativo sobre la transformación estructural, mientras que la variable ficticia de Corea del Sur tiene un impacto positivo y significativo sobre la misma variable.3 En consecuencia, los resultados estadísticos no rechazan que la ecuación (1) explique el cambio estructural en el contexto de economías cerradas.

II. Algunas economías latinoamericanas con apertura comercial

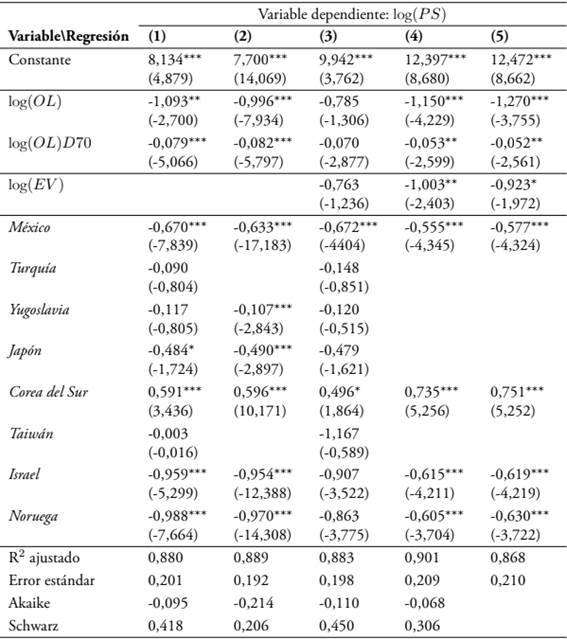

En esta sección se examina la evolución de la contribución relativa del sector agrícola al producto nacional en nueve países latinoamericanos entre 1980 y 2014 (ver la Figura 1). Se propone que en un contexto de apertura comercial esa senda depende, primordialmente, de las ventajas comparativas del sector. Se encuentran cuatro tipos de países: 1) los países más agrícolas: Honduras y Bolivia; 2) los países de nivel intermedio de desarrollo agrícola: Ecuador, Uruguay, Argentina y Colombia; 3) los países menos agrícolas: Brasil, Chile y México; 4) Estados Unidos, cuya contribución al producto agrícola en todo el período de análisis fluctúa levemente alrededor de 1%.

Fuente: procesamiento propio con base en información del Banco Mundial

Figura 1 Participación agrícola en el producto nacional de Latinoamérica y Estados Unidos, 1980-2014

El anterior es el análisis descriptivo en forma sincrónica. En sentido diacrónico, la tendencia es incierta, pues mientras en algunos países disminuye levemente la participación agrícola, en otros aumenta y en otros es relativamente estable. Por tanto, en el contexto de economías abiertas ya no rige la sencilla ecuación (1), que implica una disminución sostenida de la contribución agrícola, y las ventajas comparativas empiezan a ser decisivas, como se explica a continuación.

En el modelo teórico se deduce que la ecuación de asignación del capital al sector agrícola de un país pequeño que se abre al resto del mundo desarrollado se rige por la siguiente expresión:

la cual no es más que la ecuación (2), pero ampliándola para incluir varios países (i) en diferentes años (t). A continuación, se postula una ecuación de regresión en logaritmos que permite aproximarse a la estimación de la ecuación (2'):

donde p it es la participación del sector agrícola en la generación del PIB en el país i-ésimo en el año t (nótese que es una variable sustituta de z it ), τ it es la tasa de cambio real del país i-ésimo en el año t, B it se estima con la productividad laboral del sector agrícola del país i-ésimo en el año t, F it es el capital fijo por trabajador del país i-ésimo en el año t (capital fijo dividido por la población económicamente activa (PEA(),4H it es el capital humano del país i-ésimo en el año t (medido por los años de escolaridad media), y u it es un término de error que recoge el efecto aleatorio sobre la asignación relativa del sector agrícola en el país i-ésimo en el año t. Nótese que en la expresión teórica [ecuación (2')] solo se tiene el índice general de capital (K), pero en la expresión aplicada [ecuación (2")] se incluyen el capital fijo per cápita (F) y la educación media (H). Las variables con asterisco corresponden a Estados Unidos. Como es bien conocido, Estados Unidos ha sido históricamente el principal socio comercial de los países latinoamericanos; por eso, en este ejercicio Estados Unidos funge como representante del mundo desarrollado.

En este trabajo se tuvieron en cuenta dos consideraciones adicionales. En primer lugar, la tasa de cambio real de cada país, τ it , se estima con el inverso del factor de conversión a poder de cambio de paridad, θ it . Esta última variable la estima el Banco Mundial, entidad que mide cuántos dólares se requieren en el país i-ésimo para comprar lo que se compra con un dólar en Estados Unidos en el mismo año (es como el índice “Big Mac”, pero para una canasta de consumo internacional). Por lo tanto, la tasa de cambio del país con respecto a Estados Unidos (el precio relativo del bien típico para el país) se estima como el inverso de θ it .5 En segundo lugar, la regresión (2") no se puede estimar en niveles porque todas las variables se caracterizan por raíz unitaria; por tanto, la regresión se corre en las primeras diferencias de las variables:

donde el símbolo d indica primera diferencia.6

Tomando como referencia la teoría que se resume en la ecuación (2), se esperan los siguientes signos de los coeficientes de la ecuación de regresión:

c4. Dado que se trabaja con un modelo en diferencias, el signo de la constante c4 no se puede predeterminar.

c5 > 0. El nivel de precios de un país subdesarrollado refleja indirectamente su rezago en la productividad con respecto al país desarrollado (debido a las diferencias en diversificación productiva) y, al mismo tiempo, la ventaja comparativa del país subdesarrollado en el sector agrícola (generada por el deterioro de los términos de intercambio del país). Así, la tasa de cambio real a poder de cambio de paridad del país subdesarrollado incide positivamente en la participación relativa del sector agrícola versus la misma participación en el país desarrollado.

c6 > 0. La ventaja comparativa del país subdesarrollado en el sector agrícola, medida por la razón de las productividades agrícolas entre el país subdesarrollado y Estados Unidos, incide positivamente en la participación relativa del sector agrícola en el producto del país subdesarrollado versus la misma participación en Estados Unidos.

c7 < 0, y c8 < 0. Las dotaciones relativas de capital fijo y capital humano del país subdesarrollado versus las dotaciones correspondientes del país desarrollado inciden negativamente en la participación del sector agrícola del país subdesarrollado en comparación con la misma asignación en el país desarrollado (se supone que los demás sectores son más intensivos en capital fijo y capital humano).

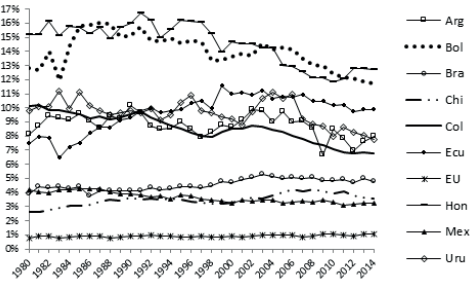

Antes de pasar a los resultados econométricos, conviene resaltar que una de las predicciones del modelo de referencia es que el deterioro de los términos de intercambio de cada país subdesarrollado se relaciona directamente con la brecha en diversificación productiva entre dicho país y los países desarrollados. Los datos disponibles son consistentes con esa hipótesis. Como nuestra la Figura 2, la evolución de los términos de intercambio de los países latinoamericanos analizados está sujeta a fuertes volatilidades, usualmente generadas por los choques cambiarios que sufren los países por factores en el corto plazo. La Figura 2 también refleja que la brecha de precios entre estos países se está cerrando desde 2003 y que, en general, el deterioro de los términos de intercambio tiende a disminuir; pero, sobre todo, muestra que el grado de deterioro de los términos de intercambio incide en la ventaja comparativa agrícola. Es así que la agrupación de los países según este grado de deterioro es casi igual a la agrupación de los países según la vocación agrícola que se mostró arriba. La agrupación, según el deterioro de los términos de intercambio de 2014, tiene tres niveles: 1) fuerte: Bolivia y Honduras; 2) intermedio: Ecuador, Colombia, México y Argentina, 3) bajo: Chile, Brasil y Uruguay. Solo México y Uruguay cambian de grupo, pero el ordenamiento es muy similar.

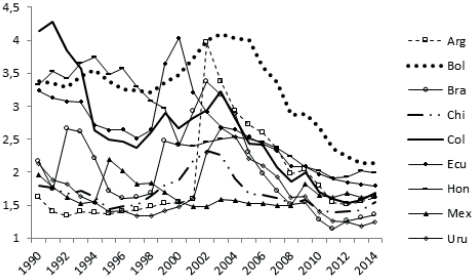

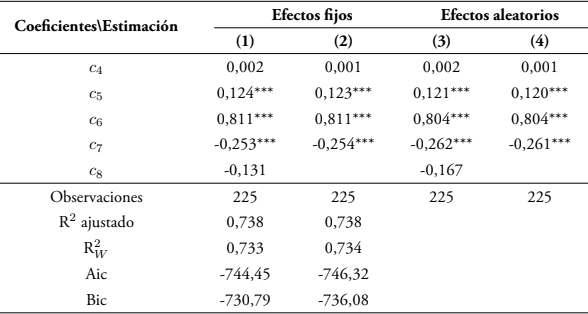

Ahora se presentan las regresiones. En la primera corrida del modelo la muestra se restringe al período 1990-2014 porque el Banco Mundial solo provee la información de los factores de conversión a poder de cambio de paridad desde 1990 (los resultados se presentan en la Tabla 2). La prueba de Haussman del modelo de regresión con datos de panel no rechaza el supuesto de efectos fijos. De cualquier forma, los resultados son robustos, tanto para el supuesto de efectos fijos como para el supuesto de efectos aleatorios. En todos los casos, las estimaciones de los coeficientes arrojan los mismos signos y son significativas a cualquier nivel.

Fuente: procesamiento propio con base en información del Banco Mundial

Figura 2 Evolución de los términos de intercambio en Latinoamérica, 1990-2014

Por lo anterior, nos limitamos a analizar las regresiones realizadas bajo el supuesto de efectos fijos. La constante, c4, no es significativamente diferente de cero, que es lo de esperar si efectivamente se trata del diferencial de una constante. La estimación del coeficiente c5 es positiva, como se esperaba, y significativa a todo nivel (el deterioro de los términos de intercambio del país favorece la asignación agrícola), al igual que la estimación del coeficiente c6 (la mayor productividad agrícola relativa del país mide la ventaja comparativa del país y favorece la mayor asignación relativa de recursos al sector agrícola). La estimación del coeficiente c7 es negativa, como se esperaba, y significativa a todo nivel (la mayor dotación relativa de capital fijo disminuye la asignación relativa del país a la producción agrícola y favorece la mayor asignación relativa en otros sectores). De igual manera, la estimación del coeficiente c8 es negativa, como se esperaba, pero no es significativa (no pareciera haber un impacto de la dotación relativa de capital humano del país sobre la producción agrícola); este resultado puede deberse a un problema de multicolinealidad, por el cual la dotación relativa de capital fijo de los países está correlacionada positivamente con la dotación relativa de capital humano. Cuando se excluye la variable de capital humano (segunda regresión de la Tabla 2), todos los resultados se preservan.

Tabla 2 Regresiones de asignación sectorial en economías abiertas, 1990-2014

Nota: estimaciones del modelo con datos panel. Nivel de significación: ***1%.

Fuente: estimaciones propias.

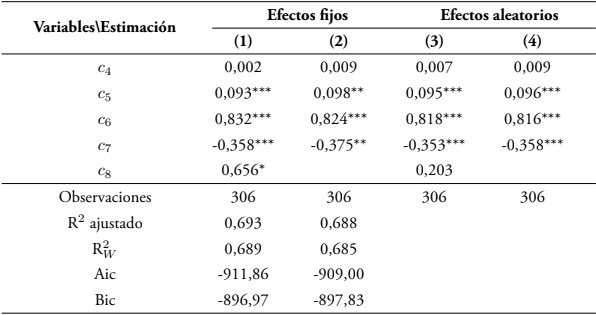

Para ampliar la muestra al período 1980-2014 hubo que proyectar hacia atrás los factores de conversión a precios de cambio de paridad. La idea es que los factores de conversión se multiplican por el factor de inflación del país i-ésimo (1-inflacióni) y se dividen por el factor de inflación de Estados Unidos (1-inflaciónEU); nótese que el signo utilizado es negativo porque se proyecta hacia atrás (de 1990 a 1980).7 Para lo anterior, se utilizó la inflación de las canastas de exportación de los países latinoamericanos y de Estados Unidos. Con los factores de conversión estimados, se calculan a continuación los términos de intercambio de los países como el inverso de los primeros. La base de datos panel ampliada arroja los resultados que se muestran en la Tabla 3.

Tabla 3 Regresiones de asignación sectorial en economías abiertas, 1980-2014

Nota: estimaciones del modelo con datos panel. Nivel de significación: *10% **5%,

***1%.

Fuente: estimaciones propias.

En este caso disminuye la bondad de ajuste, pero los resultados fundamentales se preservan en cuanto a significación estadística.

Comentarios finales

Este trabajo presenta una especie de reporte final de un programa de investigación centrado en el rol de la diversificación productiva en el desarrollo económico. Como frutos del programa, se obtuvo un modelo de crecimiento endógeno (Ortiz, 2013, 2016) y una serie de artículos que analizan las predicciones teóricas de dicho modelo. De todo ese trabajo se deduce que la diversificación productiva es el mecanismo más potente de desarrollo económico de los países, pues tiene tanto efectos de nivel de ingreso (Ortiz & Castro, 2008) como efectos de crecimiento (Ortiz, Castro & Badillo, 2009). Además, la diversificación productiva es un factor determinante de la transformación estructural de las economías, tanto en regímenes comerciales cerrados (Ortiz, 2016; Jaramillo, 2016) como en regímenes comerciales abiertos. Aquí se analiza estadísticamente esta última predicción, y se concluye que, a pesar de tener que recurrir a diferentes expedientes econométricos y a la utilización de variables sustitutas, los datos no rechazan la hipótesis de que la diversificación productiva comanda la transformación estructural de nueve economías latinoamericanas en el período 1980-2014. En el caso de las economías abiertas, resalta entre los resultados que el deterioro de los términos de intercambio se relaciona directamente con la amplitud relativa del sector agrícola en la muestra de países (y, posiblemente, con la escasa diversificación del sector manufacturero). He aquí una oportunidad de investigación para el futuro.

Se puede concluir entonces que los países que descuidan la promoción de la diversificación productiva se rezagan en el concierto económico mundial. Esto es aún más cierto si se considera que, siendo la diversificación productiva de la economía un motor del crecimiento per se (Romer, 1987, 1990; Aghion & Howitt, 1992), también induce la activación de otros motores del crecimiento económico, como son:

El aprendizaje en la práctica, el cual, según Lucas (1988) y Matsuyama (1992), depende de un entorno caracterizado por la aparición continua de nuevos productos y nuevas actividades para ser efectivamente un motor de crecimiento.

La calificación técnica de los trabajadores inducida por el cambio tecnológico (Nelson & Phelps, 1966; Murphy, Shleifer & Vishny, 1991; Ortiz, Castro & Badillo, 2009).

La apropiación de la ciencia y la tecnología (Romer, 1986; Aghion & Howitt, 1992).

El aprovechamiento de economías de escala, que induce el carácter público del conocimiento científico y tecnológico (Romer, 1986).

El impacto de la infraestructura nacional, el cual es impulsado por la demanda de las empresas y las actividades económicas en formación (Hirschman, 1958; Barro, 1990).

De todo este enfoque, se deduce que los países subdesarrollados deben propiciar la acumulación de capital (tanto físico como humano) y fomentar la diversificación productiva de sus sectores económicos.