Introducción

El arroz es uno de los cultivos de mayor importancia a nivel mundial por su valor nutricional, económico y social. Para más de la mitad de la población mundial, en especial de las zonas más pobres, el arroz constituye una fuente esencial de nutrientes y calorías en la dieta diaria. Según la Organización de las Naciones Unidas para la Agricultura y la Alimentación (FAO), el arroz proporciona, en promedio, el 20 % del suministro de energía alimentaria del mundo, y su consumo es predominante en países de Asia, África y Latinoamérica, donde llega a proporcionar el 70 %, 48 % y 30 % de energía alimentaria, respectivamente (FAO, 2018). Pero su importancia también es económica: según proyecciones de la FAO (2018), en la temporada 2017-2018, la producción mundial de arroz en cáscara alcanzó 759,6 millones de toneladas (503,9 millones de toneladas de arroz elaborado) y ocupó una superficie de 165 millones de hectáreas. Se espera que para la siguiente temporada estas cifras crezcan en 1,3 % y 1,4 %, respectivamente, lo que convertiría al arroz en la principal actividad y fuente de ingresos de unos 100 millones de hogares en Asia y África. Además, desde un punto de vista social, en muchas regiones, principalmente del este asiático, consumir arroz es una costumbre ancestral, un estilo de vida y parte importante de las tradiciones gastronómicas.

En Colombia, el arroz es el tercer cultivo de mayor importancia en términos de área cultivada y de producción y generación de empleo, después del café y el maíz. Según cifras de la Federación Nacional de Arroceros (Fedearroz), durante 2016 la superficie sembrada alcanzó las 592 mil hectáreas y una producción estimada de 2,55 millones de toneladas de arroz paddy seco, lo cual generó alrededor de 500 mil empleos en más de 200 municipios cuya actividad económica depende, mayoritariamente, del arroz (Chica, Tirado & Barreto, 2016). El consumo en la última década promedia los 40 kilos per cápita y es mayor en zonas rurales, donde alcanza los 45,6 kilos per cápita. Las cifras anteriores revelan la importancia del arroz en Colombia y, en particular, en la canasta de los hogares más pobres; por tanto, los cambios en el precio de este producto tienen un gran impacto sobre las medidas de bienestar social.

Tradicionalmente, Colombia ha satisfecho la demanda interna de arroz con la producción nacional; sin embargo, el comercio internacional con países de la Comunidad Andina de Naciones (CAN) y la entrada en vigencia del tratado de libre comercio (TLC) con Estados Unidos han provocado gran inestabilidad en los precios del arroz y han afectado los índices de pobreza e indigencia en el país, sobre todo si se considera que los precios en Colombia han estado históricamente un 60 % por encima de los precios internacionales (Fedesarrollo, 2013). De ahí la importancia de estudiar y responder el siguiente interrogante: ¿cómo la integración a mercados internacionales y las políticas comerciales afectan la transmisión de precios y su volatilidad?

El propósito de este trabajo es analizar la transmisión espacial de precios y la integración entre el mercado doméstico de arroz en Colombia y el mercado internacional, haciendo énfasis en el impacto de las políticas comerciales arroceras. Para tal efecto, se estima un Markov switching vector error correction model (MS-VECM), con el fin de delimitar regímenes de transmisión de precios y contrastar los hallazgos con actores relevantes del mercado internacional, como lo son Estados Unidos, Tailandia y Vietnam. Los resultados corroboran la existencia de transmisión espacial régimen-específica en el mercado de arroz colombiano y el impacto que las relaciones comerciales (CAN y EEUU) han tenido en la integración y volatilidad de los precios al productor. Estos resultados son relevantes, ya que constituyen la aplicación de una metodología por umbral al análisis de transmisión de precios agrícolas y pueden ser útiles para el diseño de políticas agrarias que contribuyan a la integración y competitividad del sector arrocero colombiano.

La estructura del trabajo consta de cinco apartados. En el primero, se realiza una revisión de literatura de los principales trabajos que han estudiado la transmisión espacial de precios, en especial de aquellos que han usado modelos por umbral. En el segundo apartado, se describen las principales características del sector arrocero y las principales políticas comerciales de Colombia en las últimas décadas. En la tercera sección, se exponen los argumentos teóricos del MS-VECM y las principales fuentes de información. Finalmente, en los apartados cuarto y quinto, se exponen los resultados y las conclusiones más relevantes del trabajo.

I. Revisión de literatura

Desde la década del 50, con el trabajo seminal de Farrel (1952), se desarrolló una creciente literatura de métodos para estudiar la transmisión de precios e integración de mercados. El interés de algunos economistas por estudiar los mecanismos de transmisión responde a las implicaciones de la política en el mercado, la asignación de recursos y la distribución del bienestar cuando se presentan asimetrías. Autores como Geweke (2004), Meyer y von Cramon-Taubadel (2004) y Frey y Manera (2007) realizaron importantes trabajos de revisión de literatura, en los cuales clasificaron los estudios por país y commodities, y advirtieron alta heterogeneidad en términos de modelos econométricos. Los desarrollos van desde modelos autorregresivos de rezagos distributivos (Farrel, 1952; Wolffram, 1971; Houck, 1977) hasta aproximaciones de corrección de equilibrio, como los modelos de ajuste parcial (Bacon, 1991), y las primeras aplicaciones a modelos de corrección de errores (Engle & Granger, 1987).

Las recientes innovaciones metodológicas han considerado no linealidades en los mecanismos de transmisión, es decir, umbrales o períodos en los que los precios y las volatilidades se comportan de manera diferente, motivados por decisiones de política, incertidumbre y expectativas de los agentes involucrados. Entre dichas innovaciones se encuentran los modelos threshold autoregressive (TAR), momentum-TAR (M-TAR) (Enders & Granger, 1998) y threshold vector error correction model (TVECM) (Balke & Fomby, 1997), basados en la hipótesis de que el comportamiento del término de corrección del error puede variar entre regímenes.

El trabajo de Goodwin y Piggott (2001) es la primera aplicación de esta clase de modelos al análisis de transmisión de precios. Los autores analizaron el grado de integración entre cuatro mercados de maíz y soya en Carolina del Norte, utilizando para ello un TAR y un error correction model (ECM) asimétrico sobre datos diarios entre enero de 1992 y marzo de 1999. Los resultados confirmaron que los mercados se encuentran integrados y que los modelos que incorporan comportamiento por umbral (regímenes) estiman velocidades de ajuste más rápidas, en comparación con aquellos que lo ignoran.

Mediante un TVECM con dos regímenes, Meyer (2004) estudió la integración y el efecto de los costos de transacción en los mercados de cerdo de Alemania y Holanda, entre junio de 1989 y marzo de 2001. Los resultados mostraron que existen costos de transacción estadísticamente significativos entre ambos países y que ignorarlos podría generar sesgos. Por su parte, Cudjoe, Breisinger y Diao (2010) analizaron la transmisión de precios de granos (arroz y maíz) entre los mercados mundial, nacional y regional en Ghana, para evaluar el impacto de la crisis alimentaria de 2007-2008 sobre los consumidores. Los resultados del TVECM señalaron que la transmisión de precios difiere entre mercados y cosechas, y que es mayor entre mercados más productivos y aquellos localizados en grandes ciudades o mercados rodeados de áreas de producción. Los autores concluyen que la distancia y el tamaño de los mercados explican la transmisión de precios en Ghana.

Brosig, Glauben, Götz, Weitzel y Bayaner (2011) analizaron la transmisión espacial de precios del trigo entre 28 provincias de Turquía por medio de un TVECM con dos regímenes simétricos desde enero de 1994 a diciembre de 2003. Los resultados sugieren que los costos de transacción mínimos impiden la integración total, más a menudo en mercados más pequeños que en los más grandes. Valdes, von Cramon-Taubadel y Engler (2015) utilizaron un TVECM para analizar los efectos de la reducción de costos de transacción después de Mercosur sobre la integración de Brasil con los mercados agrícolas de Argentina y EE. UU., usando precios mensuales (de enero de 1980 a diciembre de 2012) para los 9 productos más transados. Sus hallazgos revelaron que el Mercosur ha tenido efectos significativos en la reducción de los costos de transacción, flujo comercial e integración espacial de los mercados, aunque con alta heterogeneidad entre productos, lo que permitió observar mayores reducciones de costos de transacción en productos diferenciados.

En este artículo se aplica un MS-VECM introducido por Krolzig, Marcellino y Mizon (2002) para analizar el ciclo de negocios en Reino Unido, y recientemente empleado por Brümmer, von Cramon-Taubadel y Zorya (2009) en el análisis de transmisión de precios agrícolas. La mayor ventaja de un MS-VECM radica en que permite estudiar la transmisión de precios régimen-específica y que los cambios de régimen son determinados por una variable de estado no observada y probabilística (Brümmer et al., 2009; Götz, Glauben & Brümmer, 2013). Esto es especialmente útil debido a que los regímenes podrían ser inducidos por cambios en las expectativas o intervenciones de política que no son directamente observables o que son muy difíciles de medir con precisión. Así, un MS-VECM permite identificar inestabilidades de mercado provocadas por intervenciones de política y que implican cambios de régimen de corto plazo (Götz et al., 2013).

Brümmer et al. (2009) estimaron un MS-VECM para analizar la transmisión vertical de precios en el mercado del trigo en Ucrania entre junio de 2000 y noviembre de 2004. Los resultados revelaron la existencia de cuatro regímenes de volatilidad y precios, cuyos períodos coincidieron con eventos económicos y políticas de mercado que acontecieron en respuesta a cambios en la balanza comercial de trigo en Ucrania. De otro lado, Djuric, Götz y Glauben (2011) ajustaron un MS-ECM a datos semanales de precios al productor de trigo en Serbia y FOB de Francia (Rouen) desde enero de 2005 hasta noviembre de 2009, para analizar cómo una combinación de banda a las exportaciones y una cuota a las exportaciones de harina durante la crisis alimentaria de 2007-2008 afectaron al mercado doméstico. Estos autores hallaron que, si bien la elasticidad del precio de largo plazo no cambió durante la crisis, la estabilidad del mercado se redujo y las restricciones a las exportaciones de trigo solo fueron efectivas durante un corto período de tiempo. Busse, Brümmer e Ihle (2012), por su parte, examinaron la relación entre los precios del diesel y el biodiesel, y entre los precios del aceite de colza, aceite de soya y biodiesel en Alemania, usando para esto datos semanales entre julio de 2002 y julio de 2008. Los autores encontraron, mediante la estimación de MS-VECM, que si bien las relaciones de equilibrio de largo plazo fueron relativamente estables, los cambios frecuentes entre los regímenes de la dinámica de precios señalan la presencia de un alto grado de incertidumbre e inestabilidad.

Götz et al. (2013) analizaron el impacto de los controles a las exportaciones de trigo sobre los mercados domésticos de Rusia y Ucrania durante la crisis alimentaria global de 2007-2008, usando como control a Alemania y EE. UU., cuyos mercados de exportación de trigo no fueron intervenidos. Mediante la estimación de un MS-VECM con datos semanales desde enero de 2005 hasta mayo de 2009 (precios internacionales y a productor), observaron un régimen de crisis para Rusia y Ucrania caracterizado por una baja transmisión de precios en el largo plazo, una elevada velocidad de ajuste y un alto error estándar, comparado con los demás regímenes. Concluyeron que las restricciones temporales a las exportaciones reducen la integración con mercados internacionales, por lo que los mercados pierden su equilibrio y la inestabilidad doméstica crece. De otra parte, Rezitis y Pachis (2013) investigaron la transmisión de precios entre productor y consumidor en el mercado griego de tomate fresco usando un MS-VECM con datos mensuales desde enero de 1995 hasta mayo de 2011. Los resultados del análisis mostraron que en períodos de alta volatilidad el nivel de precios a minoristas se incrementa, contrario a lo que acontece en regímenes de mediana o baja volatilidad de precios. Los autores atribuyen estas diferencias al eventual poder de mercado ejercido por los minoristas en circunstancias de elevada volatilidad.

Tansuchat, Maneejuk, Wiboonpongse y Sriboonchitta (2015) analizaron la transmisión de precios del arroz tailandés usando un MS-BVECM con dos regímenes. Sus resultados estimados mostraron que existe relación de corto plazo entre los regímenes de precio alto y bajo, y que a diferencia del largo plazo, solo se halló una relación de cointegración en el régimen de precio alto del mercado, expresado en la ecuación de arroz blanco tailandés. Popovic, Radovanov y Dunn (2017) estudiaron el impacto de un brote de aflatoxina M1 sobre el mercado doméstico lácteo en Serbia durante la temporada 2013-2014, usando un MS-VECM con datos mensuales de precios de leche (puerta de granja) en el período 2007-2014, y contrastaron los resultados con los mercados de Nueva Zelanda, EE. UU. y Alemania, cuyos sectores no se vieron afectados por la crisis. La evidencia mostró que el brote de aflatoxina M1 congeló el mercado lácteo y lo desconectó temporalmente del mercado mundial de la leche. Sun, Qi y Reed (2018) evaluaron los efectos de las políticas comerciales sobre el mercado doméstico chino de soya durante la crisis alimentaria mundial de 2007-2008. Utilizando un MS-ECM sobre datos mensuales de precios al por mayor de la soya en China y precios de venta promedio mensual de los agricultores para EE. UU., compararon la integración de mercados, equilibrio y estabilidad para tres regímenes: estado normal, crisis y estado postcrisis. Al igual que Götz et al. (2013), sus hallazgos revelaron que las políticas comerciales de China durante el período de crisis redujeron la integración de mercados, los productores domésticos de soya sufrieron pérdidas y las políticas comerciales podrían haber exacerbado la inestabilidad del mercado doméstico durante la crisis. Así mismo, Thongkairat, Yamaka y Sriboonchitta (2019) utilizaron un MS-VECM para examinar la relación entre los mercados de acciones, oro y petróleo crudo de EE. UU. Los resultados muestran que el modelo captura todos los cambios estructurales en las series de tiempo y que existe un efecto positivo del oro y las acciones sobre el petróleo durante el repunte del mercado.

II. Mercado del arroz en Colombia y políticas comerciales

El arroz constituye uno de los principales cultivos agrícolas en Colombia: después del café y el maíz, ha sido el tercer cultivo de mayor importancia desde la década de los 80, en términos de área cultivada, producción y generación de empleo (Chica et al., 2016). Según información del IV Censo Nacional Arrocero (Fedearroz, 2017), entre los años 2007 y 2016, el número de productores de arroz mecanizado creció en 31,9 % y las unidades productoras de arroz (UPA) en 45,6 %, con lo que alcanzó la cifra histórica de 570.802 hectáreas sembradas y una producción de 2.971.975 toneladas de arroz paddy verde. En cuanto al empleo, el sector arrocero genera cerca de 500.000 puestos de trabajo rurales en más de 200 municipios cuya actividad económica depende, principalmente, de este cultivo (Chica et al., 2016). Estas cifras evidencian la importancia del sector a nivel nacional, más aún si se tiene en cuenta que, históricamente, el consumo se ha mantenido sobre los 37 kilos per cápita en zonas urbanas y los 40 kilos en zonas rurales desde la década de los 90 y, que para el año 2017 los niveles de consumo llegaron a 40,56 y 44,20 kilos en centros urbanos y rurales, respectivamente.

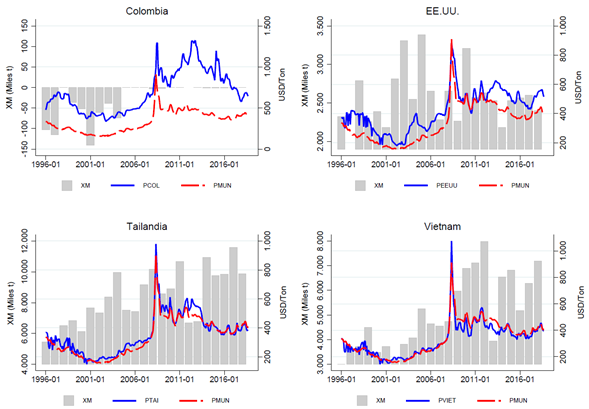

Sin embargo, la producción, el rendimiento y los precios del arroz en Colombia han tenido oscilaciones importantes que se deben a distorsiones introducidas por la política comercial, la cual, desde 1990, se ha caracterizado por medidas arancelarias/no arancelarias que han mantenido el comercio internacional en niveles poco significativos. Según cifras de la Dirección de Impuestos y Aduanas Nacionales (DIAN), entre 1996 y 2012, la mayoría de las importaciones de arroz provenían desde la CAN y, en especial, desde Ecuador y Venezuela, cuyos envíos promediaron un 75 % del comercio. Hasta el año 2007, las importaciones desde la CAN estuvieron afectas al régimen de “Absorción Doméstica de Cosechas” (Chique, Rosales & Samaca, 2006) impuesto por Colombia y consistente en la acreditación de compra nacional de arroz para poder importar producto extranjero. Dicha medida, sumada al Sistema Andino de Franjas de Precios (SAFP), vigente entre 1994 y 2002, conservaron bajo control la volatilidad, lo que posibilitó alcanzar un promedio de USD 501/t entre 1996 y 2006. A partir de 2007 la volatilidad de los precios del arroz ha experimentado un aumento significativo frente al mercado mundial y llegó a picos de USD 1.300/t y USD 1.323/t en 2008 y 2012, y a un promedio de USD 927/t en septiembre de 2018 (véase Figura 1).

La variabilidad de precios desde 2007 se puede atribuir a tres factores. En primer lugar, a la crisis alimentaria mundial de 2007-2008 que elevó los precios del arroz de USD 400/t a USD 760/t, cifra que significó un récord para el mercado de Chicago (FAO, 2011). Las causas de esta crisis son varias: las malas cosechas y la reducción de reservas de arroz en países como China, India, Egipto, Vietnam y Camboya, los cuales establecieron prohibiciones a las exportaciones para asegurar el suministro interno (Fedesarrollo, 2013); la crisis energética y de biocombustibles que ha llevado a sustituir el uso de las mejores tierras para sembrar soya, colza y palma, cultivos empleados para fabricar agrocombustibles; el aumento de la demanda mundial y la pérdida de capacidad de los países para producir debido a la importación masiva de alimentos subvencionados desde EE. UU. y Europa, lo que limitan a productores locales, quienes no tienen oportunidad de competir; finalmente, el cambio climático ha tenido repercusiones importantes en países como China, India y Australia. La crisis alimentaria llevó los precios mundiales del arroz a niveles inéditos en 2008 y causó una rápida reacción en los mercados de EE. UU., Vietnam y Tailandia, cuyos gobiernos tomaron medidas comerciales que restringieron las exportaciones y generaron presiones alcistas (Figura 1).

Un segundo factor en la variablidad de los precios se halla en las relaciones con los países de la CAN que afectaron los flujos comerciales. Mientras que en 2006 ingresaron 312.809 toneladas de arroz desde Ecuador, en 2008 los envíos solo totalizaron 11.428 toneladas (Fedesarrollo, 2013). El bajo nivel de importaciones y el incremento del precio a nivel mundial llevó a los productores a aumentar el área sembrada en el período 2007-2009, cuando, según información de Fedearroz, se incrementaron 85.200 hectáreas. El aumento de la superficie cultivada condujo a que Colombia exhibiera los mayores inventarios de su historia, totalizando 632.000 toneladas de arroz paddy seco. Desde fines de 2009, las reservas y la caída en los precios internacionales causaron una disminución de los precios al productor de casi USD 500/t a nivel local. Esta situación llevó a las autoridades a restringir las importaciones provenientes de la CAN en 2010, mediante la suspensión de permisos de importación de arroz. Ante dicha medida, el Tribunal de Justicia Andino decidió sancionar a Colombia y autorizar a Ecuador, Perú y Bolivia para imponer un arancel adicional de 5 % a 5 productos agrícolas provenientes de Colombia, ante la negativa de este país de permitir el ingreso de arroz, y en el año 2012, el mismo tribunal autorizó a los países miembros de la CAN a aumentar a 10% el sobrearancel a 8 productos agrícolas provenientes de Colombia. Las medidas proteccionistas adoptadas por autoridades colombianas hacia los países de la CAN se tradujeron en un crecimiento sostenido del nivel de precios hasta octubre de 2012, mes en que la tonelada de arroz blanco (5 %) llegó a los USD 1.323.

El tercer evento fue la entrada en vigencia del TLC con EE. UU., que significó el inicio de la desgravación impositiva de importaciones a partir de un arancel base del 80 %. En términos de volumen, el TLC estableció el ingreso de 79.000 toneladas de arroz blanco en el primer año, con un incremento anual del 4,5 % y un arancel de 80 % durante los primeros 6 años, el cual irá disminuyendo de manera progresiva con un plazo de 19 años de desgravación. El efecto del TLC y el ingreso del primer contingente de arroz no se hizo esperar: entre octubre de 2012 y septiembre de 2018, el precio disminuyó desde USD 1.323/t a USD 646/t (104,8 %), en tanto que los rendimientos promedio por hectárea bajaron del umbral de 5 t/ha (que había sido la constante desde 2000) para situarse en 4,45 t/ha en 2017 (Fedearroz, 2018). Desde el año 2012 ingresaron un promedio de 225.514 toneladas de arroz, un 70,7 % superior al contingente promedio entre 2000 y 2011. Según Garay, Barberi y Cardona (2006), y Rojas (2017), esta tendencia en un escenario de 0 arancel puede provocar una disminución del 32 % en el ingreso bruto de los productores y una eventual pérdida del 17 % de los empleos generados por el sector.

Los efectos negativos del TLC sobre los indicadores del sector se deben a los términos en que fue negociado el acuerdo, ya que no se tuvo en cuenta las asimetrías existentes entre los dos países en el sentido de productividad del sector arrocero, ni las ayudas del gobierno mediante subsidios a las inversiones en tecnología, ni los efectos negativos sobre un sector que históricamente no estaba acostumbrado a competir con productos extranjeros. Con el TLC, Colombia accedió a desgravar aranceles y a eliminar las barreras no arancelarias que protegían a la industria, como son el Sistema Andino de Franjas de Precios y el Mecanismo de Administración de Contingentes, y también accedió a conceder igualdad arancelaria a EE. UU. si Colombia negociara con otros socios comerciales cualquier medida superior a la establecida en el TLC (Garay, Barberi & Cardona, 2010). Sin embargo, según Díaz (2017), la brecha de competitividad de Colombia para enfrentar el TLC con EE. UU. se podría acortar si los empresarios del sector arrocero apostaran por la adopción de tecnologías que permitan mejorar los rendimientos por hectárea. Al respecto, el otorgamiento de créditos a tasas favorables y una política subsidiaria que incorpore a los arroceros podrían, eventualmente, atenuar los efectos negativos del TLC a largo plazo.

Como se aprecia en la Figura 1, la diferencia entre los precios del arroz en Colombia y el mercado mundial se incrementó a partir de 2007, aunque hay cierta convergencia hacia 2018. El comportamiento histórico de los precios nacionales, caracterizado por episodios de elevada volatilidad, hace interesante analizar la transmisión de precios en Colombia y su contraste con otras economías mediante un modelo como el propuesto en el presente trabajo.

III. Aproximación metodológica y datos

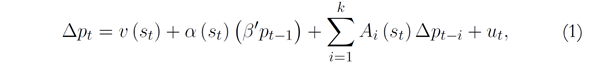

El análisis de transmisión no lineal y espacial de precios del arroz es modelado usando una aproximación MS-VECM para cada par de precios entre Colombia-EE. UU., Colombia-Vietnam y Colombia-Tailandia. Como señalan Brümmer et al. (2009), el MS-VECM es un tipo especial de un modelo de cambio de régimen general, propuesto inicialmente por Hamilton (1989), que puede ser empleado en el análisis de transmisión de precios cuando existen varios regímenes de precios que gobiernan las condiciones de mercado y cuando los períodos en que se producen dichos cambios son desconocidos o difíciles de identificar. Ya que la variable de estado no es observada, se necesita asumir un proceso estocástico. El MS-VECM asume que el proceso generador de datos asociado a los estados sigue un proceso de Markov regulado por una matriz de transición constante, donde el estado de un mercado mañana solo es determinado por el estado del mercado hoy (Götz et al., 2013; Popovic et al., 2017). El modelo fue introducido por Krolzig et al. (2002) para analizar el ciclo de negocios en Reino Unido y, recientemente, por Brümmer et al. (2009) para el análisis de transmisión de precios agrícolas. El MS-VECM no restringido, en su forma general y para k rezagos (Götz et al., 2013), viene dado por

donde pt es el vector de precios del arroz, v(st) es un vector de términos de intercepto, ((st) es el vector de coeficientes de velocidad de ajuste, ( es el vector de coeficientes de cointegración y Ai(st) es una matriz de coeficientes de corto plazo que capturan la dinámica autorregresiva del sistema. El término error ut cumple las propiedades usuales de media 0 y varianza constante, aunque su varianza puede cambiar entre regímenes. La variable de estado no observada, st =1,…, M, indica el régimen en que se encuentra el MS-VECM en el período t. Notar que en esta especificación MS-VECM (1), todos los coeficientes del modelo pueden cambiar, con excepción del vector de cointegración ((). La matriz de transición que determina las probabilidades de transitar desde un régimen a otro viene dada por la siguiente expresión:

donde ( es una matriz cuadrada que contiene las probabilidades (ij de transitar desde el régimen i hacia el régimen j, condicionado al período previo.

El MS-VECM es estimado mediante la maximización de una función de verosimilitud con respecto a los parámetros definidos en la ecuación (1), variables dummy que representan a la variable de estado st y las probabilidades de transición. El método se basa en un procedimiento iterativo que divide la maximización en dos pasos (para una exposición detallada véase Krolzig, 1997).

Los datos se componen de 273 observaciones mensuales desde enero de 1996 a septiembre de 2018 para los precios del mercado mundial y los precios nacionales a productor por tonelada de arroz blanco (5 %) para Colombia, EE. UU., Vietnam y Tailandia. Los precios del mercado mundial fueron obtenidos de la página web de infoarroz y están expresados en USD FOB por tonelada. Los datos nacionales fueron obtenidos del sitio web de la Federación Nacional de Arroceros de Colombia. En el caso de Colombia, los precios fueron convertidos a USD usando la serie histórica de tasa de cambio nominal (Brümmer et al., 2009) disponible en el sitio web del Banco de la República de Colombia. Ambos tipos de series de precios (nacional e internacional) fueron transformados previamente a logaritmo natural.

IV. Resultados empíricos

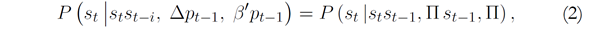

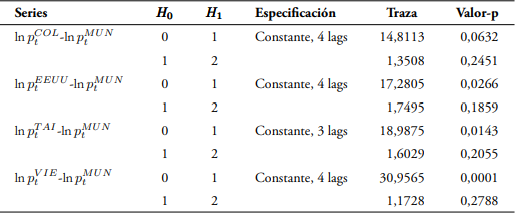

Antes de la estimación del modelo, se practicó la prueba de raíz unitaria ADF y el test de cointegración de Johansen1 para cada una de las variables en logaritmos consideradas en el estudio. Como se aprecia en la Tabla 1, las cinco series de precios son procesos no estacionarios en niveles, pero I(1) en sus primeras diferencias al 1 % de significancia estadística. Esto da cabida a que exista la posibilidad de que una combinación lineal de cada serie en niveles versus los precios mundiales (ln ptMUN) sea estacionaria o I(0).

Tabla 1 Resultados del test ADF

Nota: longitud de lags basada en criterio SIC.

Fuente: elaboración propia con datos de la Figura 1.

En efecto, los resultados del test de cointegración de Johansen en la Tabla 2 revelan que los cuatro pares de precios están cointegrados. Como se esperaba, desde la inspección gráfica de las series (Figura 1), los precios del arroz en Colombia son los que se encuentran menos integrados al mercado mundial (valor-p 0,0632), lo que en principio puede ser explicado por efectos de las políticas comerciales, por el TLC con EE. UU. y, básicamente, por la competitividad del sector frente a los precios externos (Chica et al., 2016).

En el siguiente paso es necesario distinguir 2 aspectos relevantes: primero, confirmar si los datos responden a una configuración no lineal del tipo Markov Switching o, si es preferible, a un modelo VECM; segundo, determinar si una especificación MS-VECM es aplicable a todas las series o si es preferible un MS-ECM. Los resultados del test de linealidad LR (Tabla 4) explican la ventaja del MS-VECM sobre el modelo lineal para los 4 países al 1 % de significancia. Para distinguir entre una especificación MS-VECM y una MS-ECM, se siguió a Götz et al. (2013), quienes establecieron que, de existir elevada correlación contemporánea (coeficiente de correlación >0,5) entre los residuos de cualquiera de las ecuaciones de los VECM lineales, la eficiencia de las estimaciones del MS-VECM se vería afectada y sería recomendable estimar un MS-ECM univariado para las series que presenten problemas. Desde la estimación de los VECM para cada par de precios nacionales y mundiales, se encontraron bajos coeficientes de correlación contemporánea en todas las series, a excepción del modelo para Vietnam, cuyo coeficiente fue levemente superior al recomendado (0,539). En consecuencia, y en vista de los resultados, se decidió estimar un MS-VECM para cada país.

Tabla 2 Resultados del test de cointegración de Johansen

Nota: longitud de lags basada en criterios SIC, AIC y HQ.

Fuente: elaboración propia con datos de la Figura 1.

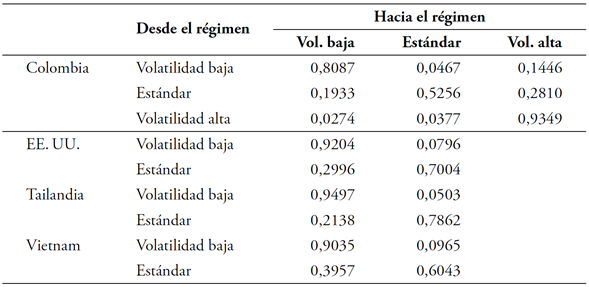

La especificación óptima (regímenes y rezados) de los MS-VECM para cada país fue seleccionada de acuerdo con los criterios SIC, AIC y HQ. Para Colombia, se identificaron tres regímenes de integración de mercado, mientras que para EE. UU., Tailandia y Vietnam, dos. La Tabla 3 presenta la matriz de transición de probabilidades desde el régimen st(1 hacia el régimen st ; notar que los regímenes han sido nombrados como volatilidad baja, estándar y volatilidad alta.

Los valores en el diagonal principal indican la probabilidad de persistencia de cada régimen. En los casos de EE. UU., Tailandia y Vietnam, el régimen de volatilidad baja es el más persistente, con probabilidades de transición desde el período t-1 hacia el período t del 92,02 %, 94,97 % y 90,35 %, respectivamente. En Colombia, la matriz anticipa que el régimen de mayor persistencia es el de volatilidad alta, con probabilidad de 93,49 % si los precios del arroz se encuentran en ese régimen en el período inmediatamente anterior. Las probabilidades cruzadas muestran mayor posibilidad de transitar desde el régimen estándar hacia el de volatilidad baja en EE. UU., Tailandia y Vietnam, mientras que en Colombia es más probable transitar desde el régimen estándar hacia el de volatilidad alta (28,10 %) que hacia el de volatilidad baja (19,33 %). La clasificación de cada observación de precios (1996-2018), persistencia y frecuencia de los regímenes para cada país se muestra en la Figura 2

Tabla 3 Probabilidades de transición de los regímenes

Fuente: elaboración propia a partir de estimaciones de los modelos MS-VECM en RATS 9.2.

Fuente: elaboración propia a partir de estimaciones de los modelos MS-VECM en RATS 9.2

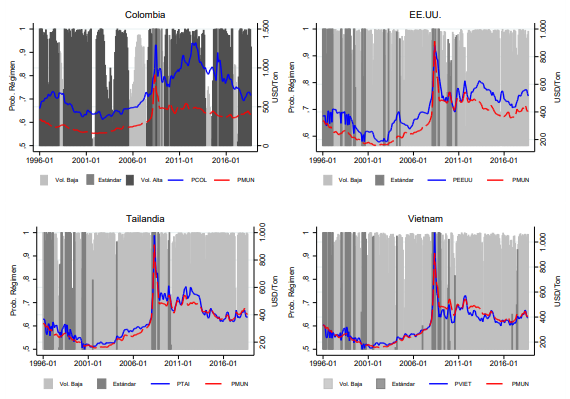

Figura 2 Regímenes de precios del arroz en Colombia, EE. UU., Tailandia y Vietnam

La Figura 2 muestra la mayor probabilidad con que una observación es atribuida a un régimen en particular. Como un resultado general, el mercado doméstico de arroz en Colombia se caracteriza por una mayor cantidad de regímenes de transmisión, mayores cambios y alta volatilidad, en relación con los demás países estudiados. El régimen de volatilidad alta en Colombia prevalece a lo largo de todo el período y se compone de 202 observaciones (Tabla 4), que inicialmente ocurren de manera casi ininterrumpida entre enero de 1996 y julio de 2005, período en que las importaciones de arroz desde los países de la CAN fueron particularmente “altas” (véase Figura 1) e impactaron la volatilidad de los precios internos. Las restricciones no arancelarias al comercio desde la CAN llevaron a un régimen de volatilidad baja (52 observaciones) entre agosto de 2005 y julio de 2007, interrumpido por la crisis alimentaria de 2007-2008, que disparó los precios internacionales del arroz, alteró la breve estabilidad de precios en Colombia y dio paso a los regímenes de volatilidad alta y estándar hasta febrero de 2009, época en que los efectos de la crisis ya se disipaban. Sin embargo, y contrario a la relativa estabilidad de los mercados internacionales, el mercado doméstico del arroz colombiano nuevamente entraría en fase de alta volatilidad, principalmente motivada por las gestiones y la entrada en vigencia del TLC con EE. UU. en mayo de 2012, lo que lo llevó a un precio récord de USD 1.323 la tonelada de arroz blanco (5 %). Como se aprecia en la Figura 2, a partir de ese momento, salvo contadas excepciones, la tendencia es a la baja (con alta volatilidad) y se visualiza convergencia hacia los precios internacionales.

Las estimaciones indican resultados opuestos en las transmisiones de precios de los demás países. La Figura 2 demuestra que EE. UU., Tailandia y Vietnam estuvieron dominados por el régimen de volatilidad baja, con algunas transiciones hacia el régimen estándar entre 1996 y 2001, y durante la crisis de 2007-2008. En EE. UU. el régimen de volatilidad baja se compone de 220 observaciones y el estándar de 53, que mayoritariamente ocurrieron hasta julio de 2004 (73,08 %) debido al programa arrocero norteamericano que promueve la sobreproducción en períodos de precios internacionales bajos y a la crisis financiera del este asiático de fines de los 90. Similarmente, un régimen de volatilidad baja compuesto por 225 y 223 observaciones es advertido en Tailandia y Vietnam, y domina durante casi toda la muestra. Este régimen es complementado por un régimen estándar de 53 y 50 observaciones, respectivamente, que ocurre entre 1996 y 2001, y durante el período de crisis alimentaria. Los resultados del MS-VECM para cada país se muestran en la Tabla 4, la cual contiene resultados sobre la integración, la estabilidad y el equilibrio de los mercados de arroz analizados.

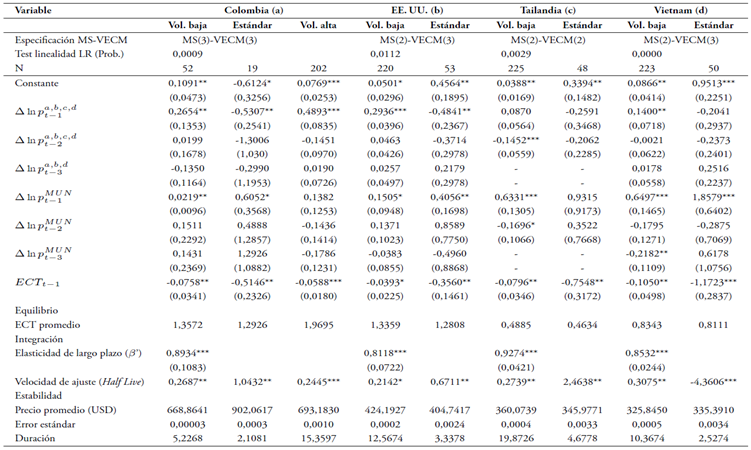

El grado de integración de los mercados domésticos con los mercados internacionales es medido por el equilibrio o elasticidad de largo plazo, la transmisión contemporánea de precios y la velocidad de ajuste ante un shock en los precios internacionales (Götz et al., 2013). Con respecto a la transmisión de precios de largo plazo, los 4 países muestran elasticidades similares que varían entre 0,8118 (EE. UU.) y 0,9274 (Tailandia), y están en línea con los coeficientes de integración hallados por Götz et al. (2013) y Brümmer et al. (2009) para productos agrícolas. La significancia estadística de estos coeficientes (1 %) sugiere que el mercado norteamericano es el menos integrado, lo que implica que altos/bajos precios internacionales son transmitidos solo parcialmente al mercado doméstico, por lo tanto, los productores de arroz están menos expuestos y se pueden beneficiar/perjudicar de las fluctuaciones solo en un grado limitado. Este resultado es particularmente interesante porque corrobora el impacto del programa arrocero de aranceles y subsidios norteamericano sobre la respuesta de los productores a las señales de mercado.

Tabla 4 Estimaciones de los modelos MS-VECM

Nota: *10 % significancia, **5 % significancia, ***1 % significancia. Errores estándar en paréntesis. ECT (término de corrección de error, por su sigla en inglés)

Fuente: elaboración propia a partir de estimaciones de los modelos MS-VECM en RATS 9.

Los coeficientes de transmisión contemporánea o de corto plazo Ai(St) son, en general, estadísticamente significativos, inelásticos y de menor magnitud que a largo plazo. Un aumento de 1 % en los precios mundiales del arroz genera, en promedio, un aumento de los precios domésticos de 0,02 %, 0,15 %, 0,63 % y 0,65 % para Colombia, EE. UU., Tailandia y Vietnam, respectivamente, después de un mes, y cuando los países se encuentran en el régimen de volatilidad baja. La transmisión de precios de corto plazo es más alta cuando las economías entran al régimen estándar, lo que revela una mayor exposición de los mercados internos a los precios internacionales. Este efecto es más acentuado en Vietnam, cuya economía se muestra más sensible, con un coeficiente de transmisión elástico del 1,86 % (no convergente) y altamente significativo. Durante el régimen de volatilidad alta, la integración del mercado colombiano pareciera caer (0,14 %), aunque este coeficiente resulta estadísticamente no significativo.

La velocidad de ajuste al equilibrio (Half Live), que mide el tiempo (meses) para eliminar gradualmente el efecto de un choque del 50 % sobre los precios, sugiere que los mercados se encuentran menos integrados en el régimen estándar que en el régimen de volatilidad baja. En el caso de Colombia, la velocidad de ajuste hacia el equilibrio de largo plazo aumenta un 76,56 % en el régimen de volatilidad alta respecto del estándar, lo que significa una reducción de 24 días en el ajuste hacia el equilibrio.

La estabilidad de los mercados es medida por los errores estándar régimen-específicos (Götz et al., 2013). Los errores estimados para el régimen estándar son sustancialmente mayores que los del régimen de volatilidad baja para todos los países, y muestran incrementos del 900 % para Colombia, 1.100 % para EE. UU., 725 % para Tailandia y 580 % para Vietnam. Esto sugiere que los mercados domésticos de estos países se desestabilizaron durante la crisis alimentaria mundial de 2007-2008 debido a las restricciones impuestas por las autoridades a las exportaciones de arroz. En el caso de Colombia, el régimen de volatilidad alta mostró un incremento del 233,3 % en los errores, en relación con el régimen estándar. Este último punto advierte que las importaciones de arroz desde países de la CAN, la crisis alimentaria mundial y la entrada en vigencia del TC con EE. UU. desestabilizaron el mercado doméstico colombiano y aumentaron la volatilidad de precios (ver Figura 2).

La duración de los regímenes confirma los resultados que se aprecian en la Figura 2 y las conclusiones sobre la estabilidad de cada mercado. En el caso de EE. UU., Tailandia y Vietnam, la duración promedio del régimen de volatilidad baja es significativamente mayor que la duración promedio del régimen estándar. Esto significa que una vez que termina el régimen estándar, el régimen de volatilidad baja permanece durante un largo período de tiempo, situación que reduce la inestabilidad (véanse errores estándar) y aumenta los precios promedio, a excepción de Vietnam. En Colombia, y como se dejó entrever en las gráficas y en la matriz de transiciones, el régimen de volatilidad alta es el más persistente, con una duración promedio de 15,4 meses.

El equilibrio entre el mercado doméstico y el mercado mundial se puede medir por el término de corrección de error (ECT, por su sigla en inglés). Los ECT promedio, presentados en la Tabla 4, hacen evidente que las desviaciones desde el equilibrio son mayores en Colombia que en los demás países para todos los regímenes. Esto implica que los precios del mercado colombiano de arroz, en general, se encuentran más desconectados de su nivel de equilibrio que los precios de EE. UU., Tailandia y Vietnam. En la Figura 3 se muestran los ECT estimados durante el período de tiempo analizado para cada país.

Los ECT estimados confirman que el nivel de precios doméstico de todos los países se encontró sobre su nivel de equilibrio y experimentó episodios de pérdida de bienestar para los productores durante los regímenes estándar y de volatilidad alta. Para Colombia, la Figura 3 deja en evidencia que las importaciones de arroz desde países de la CAN provocaron un deterioro en el bienestar de los productores, que se vio fuertemente recuperado durante el proceso de negociación, firma y entrada en vigencia del TLC con EE. UU., para posteriormente observar una caída sostenida desde el ingreso de importaciones de arroz norteamericano.

Conclusiones

En este trabajo se utilizó un modelo MS-VECM para analizar la transmisión internacional de precios en el sector arrocero colombiano entre los años 1996 y 2018 con especial énfasis en el impacto de las políticas comerciales no arancelarias. Los resultados empíricos sugieren la existencia de tres regímenes de integración y transmisión de precios que guardan estrecha relación con las políticas comerciales del país desde 1996. La transmisión de precios doméstica es dominada por un régimen de volatilidad alta que se observó mientras Colombia importó arroz desde países de la CAN, durante la crisis alimentaria mundial y en el período de negociación y entrada en vigencia del TLC con EE. UU. Este régimen se caracterizó por una menor integración de corto plazo, mayor velocidad de ajuste, alto error estándar, mayor duración y por estar más lejano del equilibrio (ECT) de mercado en relación con los regímenes estándar y de volatilidad baja.

La matriz de Markov estimada mostró mayores transiciones cruzadas desde los regímenes de volatilidad baja y estándar hacia el de volatilidad alta, lo que demuestra la persistencia del régimen y la mayor incertidumbre en precios. En comparación con los países de control (EE. UU., Tailandia y Vietnam), que no presentaron evidencia de un régimen de volatilidad alta, se puede concluir que las restricciones a las importaciones de arroz desde la CAN, la política de apertura internacional manifestada mediante la firma del TLC con EE. UU. y la escasa competitividad del sector arrocero colombiano han afectado significativamente la estabilidad de los precios domésticos. Es más, los resultados revelan que por largos períodos el mercado colombiano estuvo menos integrado al mercado mundial que los países de control, lo que en cierto sentido ha mantenido los precios internos por encima de los precios mundiales, aunque esta tendencia ha comenzado a cambiar, pues se observa cierta convergencia en precios hacia fines de 2018. Como conclusión final, el sector arrocero en Colombia se encuentra integrado al mercado mundial, pero no de forma homogénea sino a través de un régimen-dependiente, lo que impacta la transmisión de precios en el mercado doméstico y a los consumidores.

Los hallazgos de este estudio pueden ser especialmente útiles para hacedores de política, quienes eventualmente pueden redistribuir o destinar recursos hacia el desarrollo de nuevas tecnologías que mejoren la productividad y competitividad del sector arrocero de cara a los desafíos que se plantean con la mayor apertura comercial que ha experimentado Colombia. Este trabajo contribuye mediante la aplicación empírica de la metodología MS-VECM al estudio de la transmisión de precios régimen-específica, y desde esa perspectiva constituye un aporte a la literatura. Finalmente, futuras investigaciones se podrían enfocar en analizar el impacto del poder de mercado sobre la transmisión asimétrica de precios y su impacto en términos de integración y volatilidad.