INTRODUCCIÓN

El análisis de los impactos de las fluctuaciones de los precios de las materias primas sobre distintas economías es un tema de gran interés para diferentes investigadores, cuando pretenden establecer de qué manera las variables económicas reaccionan ante la dinámica de los mercados internacionales. Los resultados de estos estudios deberían ser la base para la toma de decisiones en diferentes organizaciones, puesto que al analizar cómo responde una economía ante los impactos de variables exógenas, es factible adquirir información que permita reducir la incertidumbre, estructurar la política económica y definir lineamientos para la planeación táctica de las organizaciones.

Los estudios de las relaciones que existen entre las economías latinoamericanas y los precios de las materias primas han sido importantes debido a la fuerte explotación de recursos naturales en estos países. Además, la producción, la explotación y el consumo de factores productores de energía son fundamentales para mejorar las condiciones de un país o región. Jenkins (2011) explicó que economías como la de México, Brasil, Colombia y Chile se han caracterizado por la producción de materias primas, así que resulta de vital importancia analizar en detalle cómo las fluctuaciones de los precios de los bienes minero-energéticos, que son categorizados como variables exógenas, afectan el comportamiento económico e industrial de dichos países. Varias investigaciones como la de Uribe y Ulloa (2011), González y Hernández (2016), Gómez (2015), Mendoza y Vera (2010), Perilla (2010), Poncela et al. (2017), Candelo (2018), Oviedo y Sierra (2019) y Oviedo y Candelo (2020) han identificado este fenómeno mediante la aplicación de modelos de vectores autorregresivos (VAR), pero falta literatura que observe la posición de receptor o transmisor de derrame financiero de México, Brasil, Colombia y Chile frente a los precios de los commodities. Dado lo anterior, este documento busca probar la hipótesis de que la actividad industrial de los países descritos es receptora ante choques de las materias primas energéticas.

Se debe aclarar que el efecto derrame es un tema que ha tomado alta relevancia en el análisis financiero, ya que permite evidenciar cómo se comportan los mercados, para así facilitar la elaboración de actividades que van desde la creación de portafolios, el manejo empresarial, hasta la toma de decisiones de política económica. Un gran número de autores como Ehrmann et al. (2011), Becker et al. (1995), Bekaert et al. (2005, 2009, 2014), Gómez (2015), Jayasuriya (2011), Diebold y Yilmaz (2012) y Gómez-González (2020) han investigado el derrame financiero para identificar la interdependencia de los mercados mundiales, hallando altas volatilidades entre los mismos con relaciones cuasili-neales. Igualmente, para Latinoamérica se han observado interconexiones entre sus mercados por la alta volatilidad que los caracteriza, y además, efectos trasmitidos por el mercado estadounidense, lo que ocasiona derrames financieros como lo han descrito Chen et al. (2002), Fernández-Serranoa y Sosvilla-Rivero (2003) y Pagan y Soydemir (2000).

La apertura económica de los países latinoamericanos ha permitido que los choques de perturbaciones externas afecten de forma directa su actividad económica (Ortiz, 2016). Esta situación ha puesto en un entorno internacional y más competitivo a las empresas de estos países, así que, identificar qué tan expuesto está un país frente a los efectos derrame, permite una mejor toma de decisiones. Ahora bien, el sector minero-energético en los países de América Latina tiene un gran peso en la actividad económica, dado que estos países son productores de materias primas y, por ello, las perturbaciones de los precios de estos productos afectan directamente su crecimiento. De acuerdo con esto, este documento pretende evaluar la posición que tienen las economías de México, Colombia, Brasil y Chile ante los derrames financieros de las fluctuaciones de los precios del petróleo, el gas y el carbón, a través de la metodología propuesta por Diebold y Yilmaz (2012), para entender la posición de receptor o transmisor del contagio y así brindar una mayor información para la toma de decisiones empresariales y gubernamentales; lo que podría ser útil para hacedores de política, inversionistas y estrategas de las organizaciones.

La metodología aplicada se caracteriza por el uso de vectores autorregresivos generalizados, donde la descomposición de la varianza no varía según el orden de las variables, lo que permite medir los efectos de contagio de la volatilidad total y direccional. Para su desarrollo, se utilizaron datos mensuales desde enero de 2000 hasta noviembre de 20181. Para identificar la actividad económica en México, Brasil, Chile y Colombia se usó la actividad industrial de cada país. De igual manera, para modelar el impacto de las materias primas energéticas, se emplearon los precios del petróleo crudo WTI, los precios spot del gas natural Henry Hub y los precios del carbón australiano.

Los resultados más sobresalientes son la identificación del papel de receptor o transmisor de derrame financiero. Se observa que los países de estudio reciben un efecto derrame de los precios del petróleo y del carbón, pero el papel de Colombia, Chile, México y Brasil es contrario frente a los precios del gas. Por otro lado, otro hallazgo importante de esta investigación es el aumento de la volatilidad y el efecto derrame de las actividades industriales de estos países y los commodities, ante una caída considerable de la actividad económica, dando herramientas a inversionistas, hacedores de política y organizaciones industriales, para la toma de decisiones ante momentos de desaceleración económica.

Este documento se divide en cinco secciones posteriores a la introducción: primero una revisión de la literatura, segundo se explica la metodología empleada, tercero se describen los resultados, cuarto una discusión de los mismos y finalmente se presentan las respectivas conclusiones.

REVISIÓN DE LITERATURA

Existe un gran número de estudios que han buscado cuantificar los efectos de los precios de bienes minero-energéticos sobre diferentes agregados económicos, y se ha evidenciado que las variaciones de los precios de las fuentes de energía también son relevantes dentro de una economía, principalmente por la alta influencia que tienen sobre la actividad industrial y económica. De acuerdo con lo anterior, las diversas perturbaciones que genera la industria energética en diferentes sectores económicos están asociadas a la estructura productiva e innovadora de un país. Autores como Ayres y Warr (2010) y Kümmel et al. (2010), han identificado que los precios de las diferentes fuentes de energía provenientes del sector minero-energético son variables fundamentales que ejercen presión sobre el crecimiento económico, ya que gran parte del desarrollo urbanístico e industrial depende de la volatilidad de dichos precios. Por otro lado, Finn (2000), Birol y Keppler (2000), Wing (2008), Valadkhani y Babacan (2014) plantean que la intensidad energética que puede producir o comprar un país es una variable fundamental para las perspectivas de producción e innovación tecnológica. Mientras que Amano (1990), IMF (2013), Fei y Rasiah (2014) y Li y Lin (2014) han relacionado las fluctuaciones de los precios de la energía con el consumo de esta y han encontrado que, a mayor precio, el consumo energético se reduce.

Al identificar que los precios de la energía son variables relevantes en el consumo, el desarrollo industrial y económico, es importante plantear que los efectos en la actividad económica no solo dependen de las condiciones de cada país, como lo expresan Berk y Yetkiner (2014) y Bretschger (2015), sino también de la posición que tengan estos países respecto a la producción energética (Lin y Mou, 2008). Para el caso de China, país en vía de desarrollo al igual que México, Chile, Brasil y Colombia, autores como He et al. (2009), Zhang (2006) y Li y Lin (2014), analizaron los impactos del aumento de los precios de las distintas fuentes de energía en diferentes industrias, lo que les permitió concluir que un aumento de los precios tiene un impacto significativo sobre las empresas y, a su vez, encarece los productos. De igual manera, la magnitud del impacto depende de la intensidad energética de cada industria.

Bienes minero-energéticos

Al revisar el efecto derrame que generan los precios del petróleo, se han encontrado indicios de la capacidad que tienen ciertas economías o industrias para influir en el comportamiento de los mercados. Griffin (1985) observó que la OPEP (Organización de Países Exportadores de Petróleo) funciona como una firma dominante que trata de influir en los precios. De la misma forma, Almoguera et al. (2011), Spilimbergo (2001), Smith (2005), Boug et al. (2016), Jones (1990), Gülen (1996), Brémond et al. (2012), Cairns y Calfucura (2012), Huppmann y Holz (2012), Colgan (2014), Kisswani (2016), Okullo y Reynès (2016) y Smith (2009) plantearon que la OPEP en ciertas situaciones se comporta como un cartel, ya que estos países buscan aliarse en ciertas circunstancias para controlar el mercado. Estos autores permiten identificar que existe un poder de mercado en la industria minero-energética, lo que hace que países que carezcan de este, se vean expuestos a un efecto derrame por decisiones externas.

Los países latinoamericanos presentan una fuerte relación entre los precios de las materias primas y el crecimiento de sus economías, lo que ha generado que el bienestar de estos países dependa de variables externas a su control (Castillo & Salas, 2010). El gran auge de las materias primas en la década del 2000, marcado por el crecimiento industrial de países como China e India, hizo que el precio de estas creciese significativamente hasta la crisis hipotecaria del 2008. Dicha crisis produjo una caída en la demanda que redujo los precios hasta en un 80 %, lo que desencadenó una disminución del crecimiento económico de Latinoamérica (FMI, 2008). A partir de esta situación, diferentes estudios en países latinoamericanos analizaron los efectos de los precios de las materias primas en la actividad económica e identificaron que el aumento de los precios de estos bienes genera crecimiento económico (Fernández et al. 2015). Estos efectos se han identificado en países como Brasil, México, Chile, Colombia, Ecuador, Argentina, Venezuela y Perú (Ben-Zeev et al., 2016; Ahmed, 2003; Izquierdo et al., 2008; Candelo, 2018; Castillo & Salas, 2010; Peña, 2008; 2015; Mendoza & Vera, 2010).

Los precios de las materias primas tienen un gran peso en el comportamiento de los términos de intercambio en países en vía de desarrollo, debido a que concentran sus exportaciones en este tipo de productos. Autores como Schmitt-Grohe y Uribe (2015), Mendoza (1995), Broda (2004) y Spatafora y Warner (1999), identificaron que los países que concentran sus exportaciones en materias primas tienden a ser más susceptibles ante la variación de los términos de intercambio, debido a su poca diversificación productiva. Por ejemplo, en el caso de Colombia, los términos de intercambio tienen una alta correlación con el precio del petróleo. Autores como Misas y Ripoll (1993) y Arteaga et al. (2013) identificaron que un aumento en los términos de intercambio genera una revaluación de la moneda nacional. Igualmente, Hernández (2013) halló que un gran porcentaje de la variación del PIB colombiano depende del comportamiento de esta variable; mientras que Oviedo y Sierra (2019) determinaron efectos significativos y positivos de los términos de intercambio, ya que explican aproximadamente un 5 % de la variación de la actividad económica, un 8 % de la inversión, un 6 % de la balanza comercial y un 1 % del movimiento en el tipo de cambio real.

Debido a que la dinámica de los precios del petróleo está altamente correlacionada con los términos de intercambio, es importante mencionar los efectos del precio del petróleo sobre diferentes economías emergentes. Para Colombia, Uribe y Ulloa (2011) estimaron un vector autorregresivo estructural con variables exógenas (S-VARX) y un vector de corrección estructural de error con variables exógenas (S-VECX), que les permitió observar efectos positivos de un aumento en los precios del petróleo en indicadores macroeconómicos como el PIB, la producción industrial y el empleo, acompañado de un aumento en el índice de precios. Por su parte, González y Hernández (2016) y Gómez (2015) identificaron mediante un modelo de vectores autorregresivos (VAR) una relación positiva entre el aumento de los precios del petróleo, el crecimiento del PIB, el aumento de las exportaciones de crudo y la inversión extranjera directa. Mientras que Poncela et al. (2017) encontraron evidencia sobre la existencia de cointegración entre los precios de las materias primas, el tipo de cambio y la producción manufacturera. Igualmente, Perilla (2010) descubre que una fluctuación en el precio del petróleo genera efectos asimétricos en la economía colombiana, ya que un aumento no tiene un impacto significativo en el crecimiento económico, pero una disminución sí contrae significativamente el PIB.

Por otro lado, Kilian y Vigfusson (2011) hallaron para los Estados Unidos, bajo un modelo de vectores autorregresivos (VAR), una respuesta asimétrica a las fluctuaciones de los precios del petróleo, puesto que los choques positivos generan un impacto mucho mayor que los negativos. Lo anterior es reafirmado por Hamilton (2003), Lee y Ni y Ratti (1995), Davis y Haltiwanger (2001), Bernanke (1983), Hamilton (1983), Pindyck (1991), Balke et al. (2002). Ahora bien, estas investigaciones coinciden en que un aumento en los precios del petróleo puede ser una de las causas generadoras de una recesión económica, debido al incremento de los costos de producción y de la incertidumbre. Por otro lado, los autores que comparan los impactos de los precios de las materias primas en las economías desarrolladas y en vía de desarrollo, evidencian que los efectos de las fluctuaciones de estos precios son menores en las economías desarrolladas. Estas declaraciones se pueden validar en las investigaciones de Andrews y Rees (2009), Karagedikli y Price (2012), Charnavoki y Dolado (2014). Por tanto, se puede plantear que las fluctuaciones de los precios de las materias primas afectan de forma diferenciada a los países en vía de desarrollo y desarrollados.

METODOLOGÍA

Metodología para la medición del efecto derrame

Para identificar la dirección de desbordamiento de los productos energéticos se utiliza la metodología propuesta por Diebold y Yilmaz (2012). Esta metodología se caracteriza por el uso de vectores autorregresivos generalizados, donde la descomposición de la varianza no varía según el orden de las variables, lo que permite medir los efectos de contagio de la volatilidad total y direccional. Entonces, Diebold y Yilmaz (2012) consideran un modelo VAR generalizado descrito por Koop et al. (1996) y Pesaran y Shin (1998), que produce descomposiciones invariantes de varianza al orden. En lugar de intentar ortogonalizar las perturbaciones, el enfoque generalizado permite perturbaciones correlacionadas, pero las explica adecuadamente utilizando la distribución de errores observada históricamente.

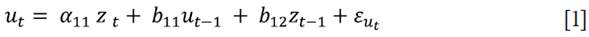

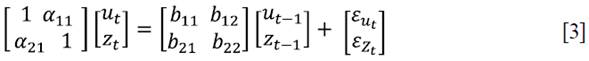

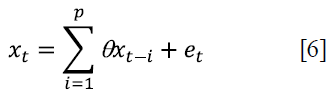

Se parte de los modelos VAR propuestos por Sims (1980), que resuelven el problema de endogeneidad de las variables, donde se escribe el sistema de ecuaciones de forma reducida y matricial, lo que permite observar el efecto de un choque de una variable sobre las demás, volviendo todas las variables endógenas y exógenas. A continuación, se describirá el modelo usando la notación de Candelo (2018). Así que se parte de las siguientes ecuaciones de primer orden, en donde u t y zt son variables I(1) y sus errores ε xt y ε zt son choques que representan un proceso ruido blanco con media cero y varianzas constantes. En esa misma línea, se inicia con el siguiente sistema de ecuaciones.

Donde se muestra un modelo de ecuaciones simultáneas con la particularidad de que sus variables son endógenas y exógenas a la vez. De forma matricial el modelo VAR se escribe como:

Ahora, representando el sistema en N variables.

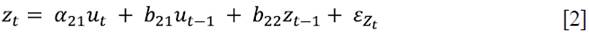

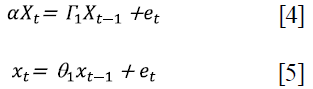

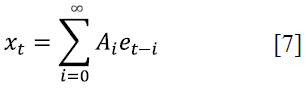

La media móvil del proceso se representa en la siguiente ecuación:

Donde el número de periodos se define por t = 1,2,3, ...N y et, representa un proceso de ruido blanco con media cero y varianza constante. La representación de la media móvil está dada por la ecuación [7] donde Ai, es una matriz de NxN, que se describe por Ai = θ1Ai + θ1Ai-2 +…+ θpAp-N, donde i = 1,2,3 ....N, es el número de rezagos. Para obtener la descomposición de la varianza, se deben identificar las innovaciones en los modelos VAR, además de restringir las perturbaciones del modelo MA, como lo describen Koop et al. (1996) y Pesaran y Shin (1998).

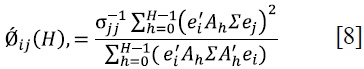

La participación de varianza propia se define como una fracción de H de la variación del error en la predicción x¡, lo que está relacionado con el choque de otras variables en el sistema j De manera que i ,j = 1,2,3,4... N, tal que i ≠ j.

La descomposición de la varianza del error de pronóstico se indicará como Ǿijy(H), tal como se describe a continuación:

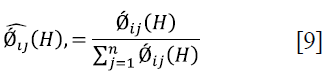

Donde Σ es la matriz de covarianza del error, σij es el término de error de la desviación estándar para la variable i y e¡ es un vector de unos con i-esimos elementos y ceros. Mientras que Σnj=1Ǿij debe ser diferente de 1 y la descomposición de la varianza se normaliza de la siguiente manera:

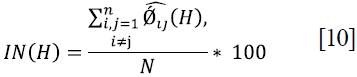

Finalmente, el índice2 de derrame se describe por:

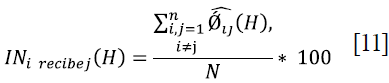

Para medir la dirección del impacto desde la variable j hacia la variable i, se usa la siguiente ecuación, que es una extensión del índice descrito anteriormente:

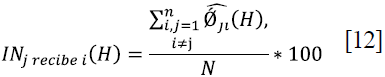

De forma contraria

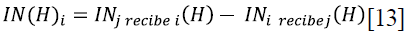

Así que el índice de desbordamiento neto es:

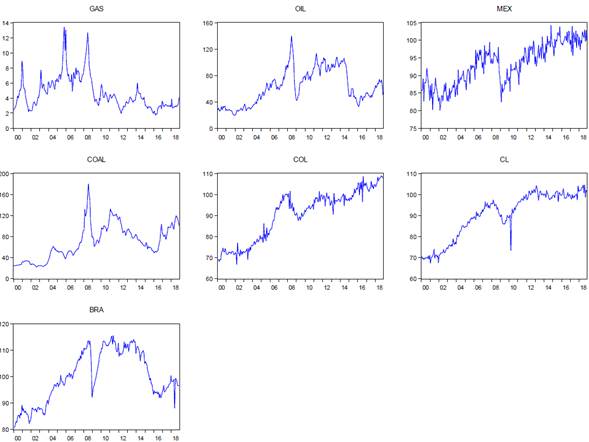

Mientras que el índice Net Pairwise Spillovers permite observar cómo el choque de una variable afecta la volatilidad sobre otra, identificando qué variable es receptora o transmisora neta de choques en cada periodo. Esto se describe mediante la ecuación [14]:

ESTIMACIÓN EMPÍRICA

El modelo que se estimará hace referencia a unas economías pequeñas, abiertas e interrelacionadas. Chen et al. (2002), Fernández-Serranoa y Sosvilla-Rivero (2003) y Pagan y Soydemir (2000) encuentran cointegración entre las economías de Brasil, Colombia, Chile y México. De la misma forma, autores como Tokarick (1995), Kose y Riezman (1999) plantean los términos de intercambio como variable exógena que afecta las exportaciones e importaciones. Igualmente, Castillo y Salas (2010) proponen la relación entre el comportamiento económico de las economías latinoamericanas y los precios de las materias primas. Por su parte, Oviedo y Sierra (2019) identificaron relaciones significativas entre los términos de intercambio y las distintas variables económicas en una economía latinoamericana. De acuerdo con lo anterior, como proxy de la actividad económica se utiliza la actividad industrial y los precios de las materias primas representan los términos de intercambio.

DATOS

La Tabla 1 muestra las variables utilizadas para la estimación del modelo y el nombre asignado. Para analizar la dinámica de la actividad económica de las economías de México, Brasil, Chile y Colombia, se usó la actividad industrial de cada país. Las razones de la elección de estos países giraron en torno al tamaño de sus economías, la fuerte dependencia en la producción de bienes minero-energéticos y a la disponibilidad de los datos. De igual manera, para identificar el impacto de las materias primas energéticas se emplearon los precios del petróleo crudo WTI, los precios spot del gas natural Henry Hub y los precios del carbón australiano obtenidos de la base de datos FRED Data. Los datos presentan frecuencia mensual y el periodo está comprendido entre enero del 2000 y noviembre del 20183.

Tabla 1 Variables de estudio

| Variable | Nombre |

|---|---|

| Índice de producción industrial total de Brasil (2015=100). Ajustado estacionalmente. | BRA |

| Índice de producción industrial total de Chile (2010=100). Ajustado estacionalmente. | CL |

| Producción industrial total, incluyendo sector constructor de México (2015=100). No ajustado estacionalmente. | MEX |

| Producción industrial total, incluyendo sector constructor de Colombia (2015=100). Ajustado estacionalmente. | COL |

| Precios del crudo: West Texas Intermediate (WTI) - Cushing, Oklahoma, dólares por barril. No ajustado estacionalmente | OIL |

| Precios spot del gas natural Henry Hub, dolares por millones de BTU. No ajustado estacionalmente. | GAS |

| Precio internacional del carbón australiano dólares por barril. | COAL |

| Índice de producción industrial de Minería: petróleo crudo | POIL |

| Índice de producción industrial: Minería: carbón | PCOAL |

| Índice de producción industrial: Minería: Gas natural | PGAS |

Fuente: FRED Data.

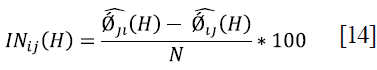

Por su parte, la Tabla 2 muestra las estadísticas descriptivas y el coeficiente de correlación de las variables descritas previamente. Inicialmente se puede observar que la actividad industrial con el índice promedio más alto es la de Brasil, seguida de México, Colombia y Chile respectivamente. De igual manera, se puede notar que en promedio el carbón ha tenido el precio más elevado, seguido del precio del petróleo. Por último, respecto a los índices de producción, el índice promedio más alto es el de petróleo, seguido de su similar de carbón.

Respecto a los coeficientes de correlación vale resaltar que las actividades industriales de estas economías están correlacionadas fuerte y positivamente; excepto el caso de México y Brasil, donde su correlación es positiva pero débil. En esa línea, se identifica que existe una correlación positiva y fuerte entre las industriales de estos países y los precios del petróleo y el carbón. Respecto a los precios del gas existe una correlación negativa y débil con las industrias de México, Colombia y Chile, y positiva y débil con Brasil.

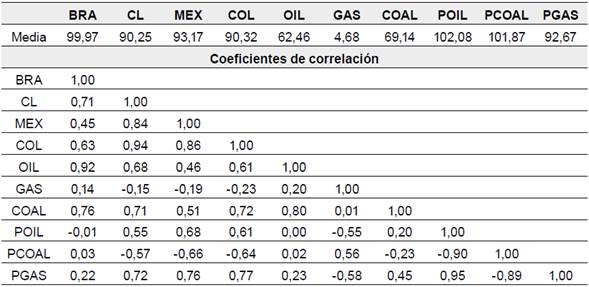

La Figura 1 muestra el comportamiento de las series utilizadas para la investigación. Se observa que el auge de las materias primas en la década del 2000 hizo que los precios de estos productos y la actividad industrial de los países de estudio crecieran significativamente hasta la crisis hipotecaria en 2008. Después de la crisis hipotecaria, a diferencia del carbón y el petróleo, el gas tuvo un cambio estructural y siguió otra senda de comportamiento. Este hecho evidenció que la variación de los precios de los productos básicos es una variable importante en el ciclo económico de Colombia, Chile, Brasil y México. Por otro lado, se observa que la actividad industrial chilena cae significativamente en el 2010, lo que está asociado a la crisis de varias economías europeas y coletazos de la crisis financiera del 2008. Respecto a la caída en el precio del petróleo en 2014, los países de estudio reaccionaron con una leve desaceleración hasta el año 2016, cuando el precio repuntó. Por su parte, el gas tuvo una gran caída debido a la crisis hipotecaria y su valor se mantuvo en niveles bajos, posteriores al auge de las materias primas.

RESULTADOS

En esta investigación se estimó el desbordamiento de tres materias primas utilizadas para la producción de energía -gas, petróleo y carbón- y sus efectos sobre la actividad industrial de cuatro economías latinoamericanas (Chile, Brasil, Colombia y México). Los resultados muestran que la actividad industrial de las economías estudiadas recibe un efecto derrame ante las fluctuaciones de los precios del petróleo y carbón. Sin embargo, estas economías transmiten un efecto derrame que hace fluctuar los precios del gas. Por otro lado, se halló que meses antes de la crisis económica del 2008, la actividad industrial de Colombia, Brasil, México y Chile aumentó su volatilidad y el efecto derrame de los precios de estos tres bienes minero-energéticos.

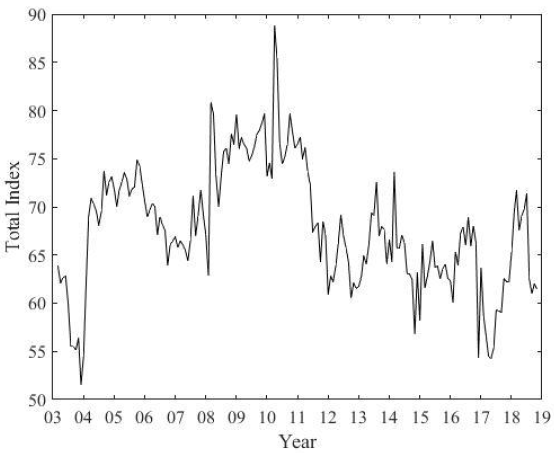

Índice de Spillover

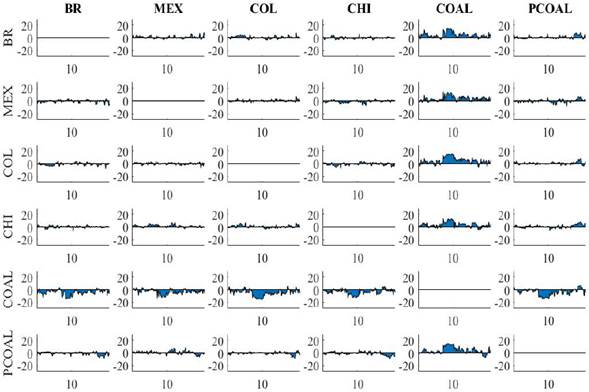

Se estimó el índice de desbordamiento de la volatilidad total para el periodo 20 00-20184, a través de un modelo VAR con una ventana móvil de treinta observaciones, un horizonte de pronóstico de cinco meses y tres rezagos en el caso de la volatilidad y un retardo en el caso de las estadísticas del modelo VAR. En la Figura 2 se observa el índice de volatilidad total, que permite evaluar que los meses antes de la crisis del 2008, donde la actividad industrial de Colombia, Brasil, México y Chile, al igual que los precios del gas, el petróleo y el carbón, aumentan exponencialmente su volatilidad y desbordamiento. En el 2004, cuando los precios de las materias primas comenzaron a incrementarse gradualmente, la volatilidad y el efecto derrame entre estas cuatro actividades también aumentó. De igual forma, el efecto derrame entre las industrias de los países se incrementó entre 2011 y 2012, ya que los precios de las materias primas como el petróleo volvieron a tener un repunte significativo.

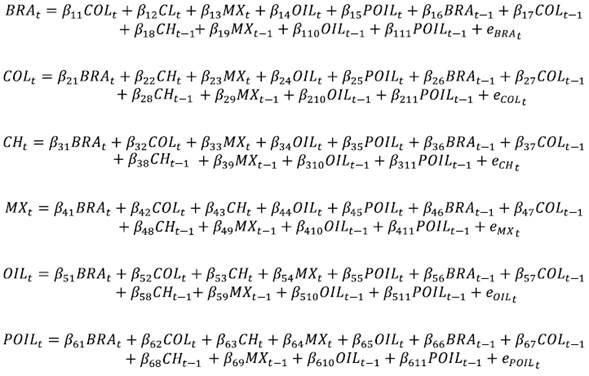

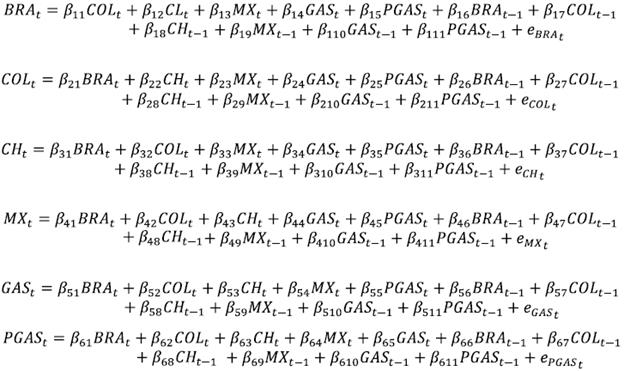

A partir de lo descrito, se estimaron cuatro modelos VAR generalizados propuestos por Koop et al. (1996) y Pesaran y Shin (1998), para luego abordar la metodología creada por Diebold y Yilmaz (2012). Se crea un modelo para cada producto energético, lo que permite identificar la posición de trasmisor o receptor de las fluctuaciones del carbón, el petróleo y el gas. En cada modelo se incluyen los indicadores de actividad industrial de México, Colombia, Chile y Brasil.

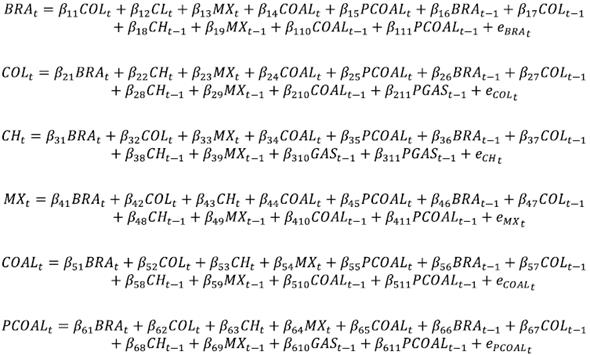

El modelo 1 se usa para identificar la predicción de la descomposición de varianza de todas las variables de estudio y se describe por las siguientes variables: / (BRA, MEX, COL, CH, OIL, POIL, GAS, PGAS, COAL, PCOAL). Los siguientes modelos se usan para identificar el derrame financiero respecto a cada economía. En esa línea, el modelo 2 está descrito por las siguientes variables: f (BRA, MEX, COL, CH, OIL, POIL). Mientras que el modelo 3 está descrito por / (BRA, MEX, COL, CH, GAS, PGAS), y el modelo 4 por f (BRA, MEX, COL, CH, COAL, PCOAL). Con fin de dar a conocer de manera detallada los modelos descritos, en anexo 1 se describe la estructura de las ecuaciones simultáneas que componen los modelos 2, 3 y 4, para una longitud de un rezago.

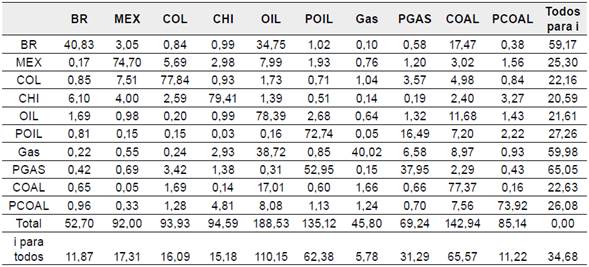

Por su parte, la Tabla 3 muestra la predicción de la descomposición de varianza a un horizonte de cinco meses. La entrada i-ésima en dicha tabla es la contribución estimada a la variación del error de pronóstico del mercado i y las contribuciones de las innovaciones en el mercado j (ver la ecuación [9]). Los elementos diagonales (i = j) representan los efectos indirectos del mercado propio, mientras que los que están fuera de la diagonal, los elementos (i = j) miden los derrames direccionales de la volatilidad por pares. Además, la columna con la etiqueta "todos para i" (ver ecuación [12]) informa los efectos indirectos de la volatilidad total (recibidos por) de cada mercado del resto del sistema y, la fila con la etiqueta "i para todos" (consulte la ecuación [13]), informan los efectos colaterales de la volatilidad total desde (transmitidos por) cada mercado al resto del sistema. El índice de derrame de volatilidad total definido en la ecuación [10] está en la esquina inferior derecha, y se expresa en puntos porcentuales.

Tabla 3 Derrames de volatilidad entre los mercados de los commodities (petróleo, gas y carbón) y la actividad industrial de Brasil, Colombia, México y Chile6

Fuente: elaboración propia.

Dado lo anterior, el mercado que transmite el choque se muestra en las columnas, mientras que el mercado que lo recibe se muestra en las filas. Por tanto, se puede observar que las variaciones de los precios del petróleo pueden explicar hasta un 34.75 % la volatilidad direccional de la actividad industrial brasilera, un 7.99 % la volatilidad direccional de la actividad industrial mexicana, un 1.73 % la volatilidad direccional de la actividad industrial colombiana y un 1.39 % la volatilidad direccional de la actividad industrial chilena. De la misma forma, las fluctuaciones de los precios del petróleo pueden explicar un 38.72 % de la volatilidad direccional de los precios del gas y un 17.01 % de los precios del carbón. Este resultado inicial muestra los primeros indicios de que los precios del petróleo son emisores de efecto derrame frente a la mayoría de las variables de estudio.

Por otro lado, las fluctuaciones de los precios del gas tienen poco efecto ante las variables de estudio; además, la actividad industrial de Colombia y Chile genera efectos en la volatilidad direccional de la producción del gas en un 3.41 % y un 1.37 %, respectivamente. Lo que da indicios de que los precios del gas son receptores de derrame financiero. Por último, los precios del carbón explican un 17.47 % de la volatilidad direccional de la actividad industrial brasilera, un 3.02 % de la volatilidad direccional de la actividad industrial mexicana, un 4.98 % de la volatilidad direccional de la actividad industrial colombiana, un 2.40 % de la volatilidad direccional de la actividad industrial chilena. De la misma forma, las fluctuaciones de los precios del carbón pueden explicar un 11.68 % de la volatilidad direccional de los precios del petróleo y un 8.97 % de los precios del gas.

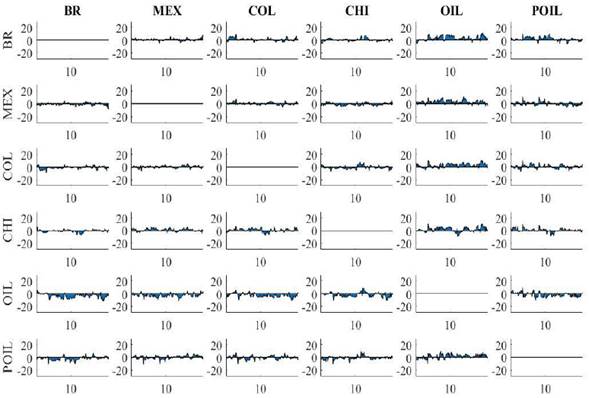

La estimación del modelo 1 se describe por medio de la Figura 3, que muestra los efectos secundarios entre los precios del petróleo y las industrias de los países estudiados. La transmisión en red de la volatilidad está dada por la ecuación [14], lo que permite establecer que las columnas, en la figura, representan los transmisores del choque, mientras que las filas se denominan receptores5. Por lo tanto, se observa que el precio del petróleo es un transmisor de choques frente a la industria de Brasil, México, Colombia y Chile.

Fuente: elaboración propia con datos de FRED Data.

Figura 3 Dirección neta de la volatilidad del derrame entre el precio del petróleo y la actividad industrial de Chile, Colombia, Brasil y México.

Por otro lado, en la Figura 4 se evidencia el resultado del segundo modelo, donde es posible observar la dispersión neta de la volatilidad del derrame entre los precios del gas y la actividad industrial de las cuatro economías de interés, para una ventana móvil de treinta observaciones y un horizonte de seis meses.

Se logra inferir que las economías de Brasil, México y Colombia generan un efecto derrame ante las fluctuaciones en el precio del gas en la mayoría de los períodos, dado que son pequeños productores de gas; pero se debe aclarar que el país que recibe un mayor impacto es Brasil.

Fuente: elaboración propia con datos de FRED Data.

Figura 4 Dispersión neta de la volatilidad del derrame entre los precios del gas y la actividad industrial de Chile, Colombia, Brasil y México.

Por último, la Figura 5 describe el resultado del modelo 3 que contiene la información del derrame financiero entre los precios del carbón y la actividad industrial de las economías descritas, para una ventana de treinta observaciones y un horizonte de pronóstico de cinco meses. Se observa que los precios del carbón tienen un comportamiento similar al de los precios del petróleo, por lo que emiten un efecto derrame contra Brasil, México, Colombia y Chile, lo que se debe a la correlación entre los precios del carbón y el petróleo.

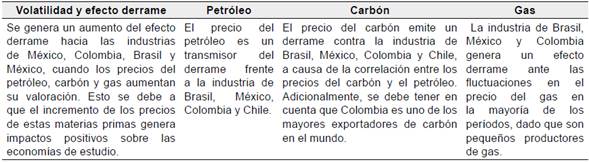

DISCUSIÓN DE RESULTADOS

Estos resultados permiten identificar que el derrame financiero que sufren las economías de Colombia, México, Chile y Brasil, debe estar asociado a la producción de estos hidrocarburos en dichos países. Las fluctuaciones de los precios de estas materias primas están en función de la producción de los países que pertenecen a la OPEP y de los grandes demandantes como China, India y Japón. Por otro lado, se puede observar que los países de Chile, Colombia, México y Brasil son transmisores de derrame frente a las fluctuaciones de los precios del gas, ya que estos son productores de este bien. Se debe tener en cuenta que los precios del gas tuvieron un valor mínimo desde la crisis del 2018 y, a diferencia del carbón y del petróleo, no tuvieron una recuperación de su valor. Por otro lado, se encuentra que meses antes de la crisis hipotecaria, las cuatro industrias intensifican su volatilidad y su efecto derrame con los precios del gas, el petróleo y el carbón.

Estos resultados se deben a diferentes circunstancias en los países de estudio. En el caso de los precios del petróleo, los países que reciben un mayor derrame financiero son Brasil y México, debido a que son grandes productores de petróleo en el mundo. Estos dos países presentan una cierta influencia sobre el mercado del petróleo, pues los dos tienen una producción superior al 5 % con respecto a todo el mercado (Central Intelligence Agency, 2017). El caso de Colombia es un poco diferente, ya que, aunque la producción petrolera del país representa un gran número de exportaciones, la producción colombiana del hidrocarburo no simboliza grandes volúmenes para los mercados internacionales. En el caso de Chile la producción de petróleo no es significativa para su economía, porque las exportaciones de dicho país se concentran en cobre (Observatorio de Complejidad Económica Mundial [OEC], 2017a). Un aspecto que se debe resaltar es que las cuatro economías se caracterizan por ser importadoras de petróleo refinado, dada su poca capacidad de transformación de crudo.

Por su parte, la economía colombiana presenta la mayor proporción de carbón en sus exportaciones, hecho que la convierte en uno de los mayores explotadores de este recurso. Por tanto, los efectos de las variaciones de los precios de este producto son más evidentes en la Figura 5. Respecto al efecto del carbón en los demás países, este debe estar relacionado en mayor medida con la correlación que existe entre los precios del carbón y petróleo. En cuanto al gas, ninguna de estas economías es una gran productora, ni posee grandes reservas de dicha materia prima, por lo que se identifica que los mayores efectos los generan México, Brasil y Colombia. Hay que recordar que la mayoría de las exportaciones en estos países se concentra en materias primas, y los precios de estas suelen moverse de forma conjunta, haciendo que sus actividades industriales tengan una senda de comportamiento similar.

Estos resultados son coherentes con lo propuesto por autores como Poncela et al. (2017), Candelo (2018), Oviedo y Sierra (2019), Oviedo y Candelo (2020), los cuales mencionan la relación existente entre los precios de las materias primas y algunas economías latinoamericanas. Igualmente, los resultados son acordes con lo propuesto por Gómez et al. (2020), dado que estos identifican el efecto derrame de los precios de materias primas como el petróleo hacia los mercados de países productores de materias primas. En esa medida, los hallazgos también se relacionan con lo mencionado por Ayres y Warr (2010) y Kümmel et al. (2010), los que aluden a que los precios de las energías se relacionan con el crecimiento económico de los países. Por último, se prueba la hipótesis propuesta en esta investigación, la cual dice que la actividad industrial de Brasil, Chile, México y Colombia es receptora ante choques de los precios de las materias primas energéticas (petróleo y carbón); pero la hipótesis se rechaza para el precio del gas, puesto que en algunos casos estas actividades industriales son trasmisoras de choque.

La Tabla 4 muestra el resumen de los resultados más relevantes. Igualmente, vale resaltar que Brasil tiene como meta ser el sexto productor de petróleo en el mundo para el 2035 (Oficina Económica y Comercial de España en Brasil, 2016), lo que ha hecho que exista una apuesta para la mejora y el desarrollo del sector minero-energético. En el 2014 Brasil estaba produciendo 2,23 millones de barriles de crudo, lo que a su vez ha generado que la exportación de petróleo en dicho país sea de gran importancia para las exportaciones netas. Por otro lado, la industria de producción de gas en Brasil ha venido creciendo en gran medida, más de un 70 % desde el 2000; además, dicho país debe importar 21 millones de metros cúbicos de Bolivia debido a un acuerdo transnacional (Oficina Económica y Comercial de España en Brasil, 2016).

Chile tiene una particularidad frente a su exposición a los precios de los commodities, ya que aproximadamente el 80 % de la energía generada proviene del petróleo, gas y carbón, pues este país debe importar una gran suma de estos productos para suplir su demanda energética (OEC, 2017a).

CONCLUSIONES

Este artículo buscó evaluar la posición de trasmisión o recepción del derrame financiero de la industria de Colombia, Chile, Brasil y Chile, frente a los precios del gas, el carbón y el petróleo. Para este propósito, se usó la metodología planteada por Diebold y Yilmaz (2012), que está basada en el uso de vectores autorregresivos generalizados, donde la descomposición de la varianza no varía según el orden de las variables, lo que permite medir los efectos de derrame de la volatilidad total y direccional.

Los resultados muestran que las industrias latinoamericanas como la de Colombia, Chile, Brasil y México, reciben un derrame financiero por parte del petróleo y el carbón, pero desempeñan el papel de transmisores de derrame ante los cambios en los precios del gas.

Pero se debe tener en cuenta que los precios del gas mantuvieron un bajo nivel desde la crisis hipotecaria y, a diferencia del carbón y el petróleo, no tuvieron una recuperación de su valor. De igual manera, estos resultados muestran una relación entre los precios de las materias primas y las económicas de Colombia, México, Chile y Brasil. Y así, los resultados identifican un efecto derrame de los precios de materias primas como el petróleo hacia los mercados de países productores de materias primas.

Igualmente, se observó que en los meses previos a la crisis del 2008, las industrias de Colombia, Brasil, México y Chile, al igual que los precios del gas, el petróleo y el carbón, aumentaron exponencial-mente su efecto derrame y volatilidad. En el 2004, cuando los precios de las materias primas comenzaron a subir gradualmente, el desbordamiento financiero entre Colombia, Chile, México y Brasil aumentaron de la misma manera. De igual forma, la volatilidad debido al efecto derrame entre las industrias también se incrementó entre el 2011 y el 2012, porque los precios de las materias primas como el petróleo se elevaron significativamente. Por otro lado, cuando los precios de los productos básicos descienden, la volatilidad y el efecto derrame disminuyen, dado que cada industria depende de las características propias de cada economía.