Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO -

Similars in Google

Similars in Google

Share

Cuadernos de Administración

Print version ISSN 0120-3592

Cuad. Adm. vol.20 no.34 Bogotá July/Dec. 2007

* Este trabajo hace parte de uno de los capítulos del proyecto de investigación Fuentes y estructura de capital de las pymes en el Valle del Cauca. Análisis y modelo de gestión, que adelanta el Grupo de Investigación en Generación de Valor Económico (GIGVE), de la Universidad del Valle, Cali, Colombia. El artículo se recibió el 26-04-2007 y se aprobó el 29-11-2007.

** Doctor Distinguido Cum Laude en Ciencias Económicas y Empresariales, Universidad Autónoma de Madrid, España, 1999; Especialista en Finanzas, Universidad del Valle, Colombia, 1991; Contador público, Universidad Santiago de Cali, Colombia, 1987. Profesor titular de la Universidad del Valle. Coordinador del grupo de investigación GIGVE (categoría C de Colciencias). Cali, Colombia. Correo electrónico: jarivera@univalle.edu.co

RESUMEN

El artículo presenta los resultados de un estudio que tiene como propósito conocer la estructura financiera y los factores determinantes para la estructura de capital en las pymes del sector de confecciones localizadas en Valle del Cauca (Colombia).

Como marco de referencia, se utilizan los principales aportes de las teorías sobre la estructura de capital y las evidencias empíricas, y como metodología, el análisis económico-financiero y el empleo de un modelo econométrico de datos de panel para el período 2000-2004. Se encuentra una alta y creciente concentración del endeudamiento a corto plazo, especialmente con entidades financieras y proveedores, aunque con algunas diferencias en la financiación de la pequeña y mediana empresa. También se aprecia que la oportunidad de crecimiento, la retención de utilidades, el costo de la deuda, la rentabilidad, la edad y la protección fiscal diferente a la deuda son los factores más influyentes al momento de tomar la decisión de endeudarse a largo plazo. Esos hallazgos impulsan a la indagación detallada de cada uno de los factores pertinentes de la estructura de capital.

Palabras clave: pyme, sector de confecciones, estructura de capital, financiación empresarial, determinantes del endeudamiento.

ABSTRACT

This article presents the results of a study whose purpose was to know the financial structure and determining factors for the capital structure of the garment manufacturing sector SMEs located in Valle del Cauca (

Key words: SMEs, garment manufacturing sector, capital structure, entrepreneurial financing, indebtedness determinants.

Introducción

En una época de alta competitividad entre las industrias, impulsada por la globalización de la economía, las decisiones de financiación toman gran relevancia, máxime si además de permitir colocar recursos para su supervivencia y desarrollo sostenible, contribuye a generar valor económico. Sin embargo, esta actividad se vuelve engorrosa por la gran cantidad de factores que deben ser considerados; algunos de ellos tratados teóricamente o probados empíricamente en grandes empresas, pero sin llegarse a dogmatizar principios generales.

Una de las salidas a esta dificultad es hacer investigaciones en empresas que se dediquen a una actividad común, ya que se ha comprobado que mantienen entre sí una estructura financiera más semejante y, por lo tanto, se asume que los factores determinantes son más homogéneos.

La pyme ha sido promotora del crecimiento económico en el país, y la industria de confecciones es uno de los sectores tradicionales que más aportan al producto interno bruto (PIB) y a la generación de empleo, con gran-des retos frente a los próximos convenios sobre tratados de libre comercio.

1. El sector de confecciones

La sección 1 está dividida en dos partes: establecimientos comerciales y empleos generados.

1.1 Establecimientos industriales

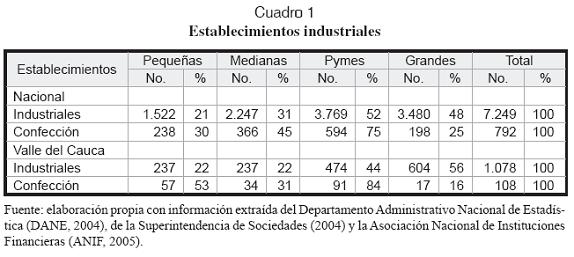

En Colombia, el sector de confecciones posee un significativo número de establecimientos. Algunas cifras que señalan su dimensión en el ámbito nacional, en el Valle del Cauca, específicamente en las pymes, se exhiben en el Cuadro 1. Del total de empresas industriales pequeñas, medianas y grandes en Colombia, las pymes agrupan el 52%, de las cuales el 21% son pequeñas y el 31% medianas1.

El sector de confecciones, con 792 empresas, representa el 11% de las empresas industriales colombianas, de las cuales el 75% son pymes: el 30% pequeñas y el 45% medianas. Las 1.078 empresas industriales domiciliadas en el Valle del Cauca representan el 15% del total nacional. De estas, 108 son industrias de confecciones, que constituyen el 14% del sector de confecciones en el ámbito nacional. El 84% de la industria de confecciones en el Valle del Cauca está constituida por pymes: el 53% son pequeñas y el 31% son medianas.

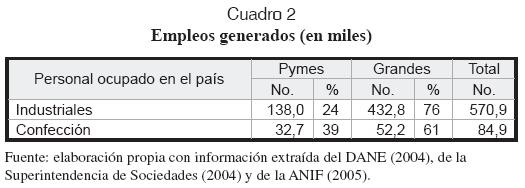

1.2 Empleos generados

El empleo generado por el sector de confecciones se sintetiza en el Cuadro 2. Las pymes crean el 24% del empleo generado por las pequeñas, medianas y grandes empresas industriales en Colombia. El sector de confecciones emplea el 15% del personal ocupado por los establecimientos industria les; de ese 15%, las pymes de confecciones tienen vinculado el 39% del personal, lo que significa que contribuye con el 6% de oferta de empleo que genera el parque industrial en Colombia.

2. Teoría de la estructura de capital de la empresa

Las primeras teorías sobre las decisiones de financiación, conocidas como teorías clásicas, evaluaron el efecto del endeudamiento en el costo de capital y en el valor de la empresa. La más antigua de ellas, la tesis tradicional, lo consideraba relevante, pero después Modigliani y Miller (1958), bajo un escenario de mercados perfectos, demostraron su irrelevancia.

Posteriormente, Miller y Modigliani (1963) replantearon sus preliminares conclusiones, al introducir a su modelo inicial los impuestos de sociedades. Los autores sugieren que, dado que la ventaja fiscal por deuda se puede aprovechar totalmente, lo ideal sería endeudarse al máximo. No obstante, otros estudios mostraron que este beneficio sólo era parcial, debido a que las empresas tienen opción a otros ahorros fiscales diferentes a la deuda (DeAngelo y Masulis, 1980) y también por cierto efecto clientela que producen las imperfecciones del mercado (Kim, 1982).

Desde el contexto de los mercados imperfectos surgen otras tres teorías: teoría de la irrelevancia de Miller (1977), teoría del trade-off (balance de los costos y beneficios)2 y teoría del pecking order (jerarquía de preferencias), que pretenden involucrar algunas deficiencias del mercado, como los impuestos de las personas físicas, los costos de las dificultades financieras, los costos de agencia y la información asimétrica.

La primera deficiencia fue tratada por Miller (1977), quien concluyó que la ventaja fiscal por deuda se anula; por lo tanto, volvió a retomar la tesis de la irrelevancia de la estructura de capital sobre el valor de la empresa. La segunda anomalía es considerada por algunos investigadores como de valor insignificante (Haugen y Senbet, 1978 y 1979; Higgins y Schall, 1975), lo que reafirma una plena ventaja fiscal por deuda; mientras para otros es valiosa y reduce este beneficio tributario hasta el punto de manifestarse que la estructura financiera óptima es aquella donde los costos por dificultades financieras se igualen a los beneficios fiscales por deuda (Altman, 1984; Kim, 1978). Este último planteamiento se puede explicar bajo la teoría del trade-off.

La tercera imperfección se basa en la teoría de la agencia, y surge debido a los conflictos por la propiedad y el control entre accionistas y administradores, que se pueden reconocer más fácilmente en empresas sin deuda y entre accionistas y prestamistas cuando la empresa utiliza deuda para la financiación de sus proyectos (Jensen y Meckling, 1976). Habrá un nivel de deuda donde los costos de estos conflictos sean mínimos, es decir, una estructura óptima de deuda, que está sustentada por la tesis de la estructura del trade-off.

La teoría económica de la información es el soporte de la cuarta imperfección. Esta ha sido explicada desde dos perspectivas: la primera, a partir de la ya mencionada teoría del trade-off, al considerarse que la aversión al riesgo del directivo y que las señales que producen en el mercado la forma de financiación de la empresa son dos fenómenos que influyen en las decisiones del directivo, y ante la tentación de apropiarse al máximo de los beneficios fiscales que le proporciona un mayor endeudamiento, sólo escogería un nivel moderado de este (Leland y Pyle, 1977; Ross, 1977; Ravid y Sarig,1991).

La segunda, por la teoría de la jerarquía de preferencias que, en contraposición a la teoría del trade-off, considera que no existe una estructura de capital óptima y que la empresa opta primero por financiarse con los recursos que menos problemas tengan por la asimetría de información entre directivos y el mercado. Así se va siguiendo un escalafón jerárquico de preferencias cuando las fuentes más apetecidas se agoten (Myers, 1984;Myers y Majluf, 1984). De esta forma, las empresas primero optarían por los fondos generados, exentos de información asimétrica; en segundo lugar, por la deuda, y en último término, por la emisión de acciones, debido a que el mercado la asimila como una señal negativa.

Más recientemente, otras investigaciones han centrado su atención en la influencia de la estructura de capital en los resultados de las disputas por el control de las empresas (Harris y Raviv, 1988), así como en el estudio del mercado real: características del producto-consumo (Opler y Titman, 1994) y nivel de competencia sectorial (Showalter, 1995). Se concluye que en estos casos las empresas fijan una estructura de capital óptima que sigue los lineamientos de la teoría del trade-off.

Esta expansión de teorías muestra que son muchos los factores explicativos de la estructura capital; por ejemplo, los activos fijos tangibles, la protección fiscal diferente a la deuda, las oportunidades de crecimiento, el tamaño de la empresa, la rentabilidad, la volatilidad de las utilidades, la probabilidad de incumplimiento, los flujos de caja libre, la asimetría de la información, la inversión en investigación, el valor de liquidación, la originalidad del producto, entre otros.

Harris y Raviv (1991) identifican y clasifican algunos de ellos, de acuerdo con las teorías más recientes sobre la estructura de capital, y aunque son pocas las variables que entran en contradicción, su evaluación conjunta se hace más compleja porque se desconocen sus grados de incidencia, sus compatibilidades y sus interrelaciones. No es posible incluir todos estos factores bajo el precepto de un “gran engranaje macroteórico”. Por eso un amplio número de trabajos de investigación han pretendido evaluar diversos factores sobre la estructura de capital, y partir de los resultados reconocer qué corriente teórica estaría detrás como fundamento para explicarlo.

3. Evidencia empírica sobre la estructura de capital

Una síntesis de las evidencias empíricas sobre la estructura de capital se presenta en este apartado, al tiempo que se resaltan las tendencias generales, la estructura de capital entre pymes y sus factores determinantes, así como la financiación de la pequeña y mediana empresa en Colombia.

3.1 Tendencias generales en el ámbito internacional

Aunque no existe unanimidad en los resultados de todas las pruebas de campo realizadas sobre la estructura de capital, muchos estudios han concluido que:

• Existe una predisposición a utilizar recursos generados internamente para la financiación de sus operaciones (Brealey y Myers, 2003).

• Se utilizan ratios de deuda-capital bajos, por lo general menores que uno (Rajan y Zingales, 1995) y no importa pagar grandes cantidades de dinero en impuestos.

• Afectan el valor de la empresa los anuncios de emisiones de títulos valores, sus cambios y readquisiciones (Shah, 1994; Masulis, 1980). Los precios de las acciones reaccionan positivamente ante el anuncio de emisión de deuda, y de forma negativa ante la oferta de acciones. Los títulos híbridos, como los bonos convertibles y las acciones preferentes convertibles, afectan de una forma intermedia los precios de las acciones.

3.2 Estructura de capital entre industrias

Muchos estudios han demostrado que los ratios de endeudamiento dentro de la industria son semejantes, pero no así entre industrias, donde existen considerables variaciones.

Las industrias farmacéutica, electrónica y de alimentos presentan el ranking más bajo de endeudamiento, mientras en la de textiles, la siderúrgica y las empresas reguladas (como transporte por carretera, teléfono y servicios públicos) los índices de endeudamiento son altos. La industria de confecciones se mantiene en un nivel intermedio (Bradley, Jarrell y Kim, 1984; Kester, 1986; Ross, Westerfield y Jaffe, 2000).

Algunas de las posibles explicaciones del alto endeudamiento de ciertas industrias hacen mención a unas características ideales para reducir el mayor riesgo que genera la deuda, como una gran inversión en activos intangibles, poca volatilidad de sus flujos, pequeñas oportunidades de inversión o bajo nivel de crecimiento.

3.3 Factores determinantes de la estructura de capital

Una de las formas de acercarse a descifrar por qué las empresas utilizan cierto nivel de endeudamiento es conociendo cuáles factores influyen en esta decisión de financiación a largo plazo. A pesar de que en el contexto internacional existen varias publicaciones acerca del particular, no existen acuerdos sobre cuáles son los factores determinantes, qué tanto inciden en la decisión de financiación y si mantienen una relación positiva o negativa respecto a la variación del apalancamiento.

No obstante, en la síntesis realizada por Rivera (1998) se observa que varias investigaciones en el ámbito internacional (Rajan y Zingales, 1995; Homaifar, Zietz y Benkato, 1994; Titman y Wessels, 1988; Friend y Lang, 1988; Kim y Sorense, 1986; Bradley et al., 1984; Marsh, 1982) concuerdan en la relación existente entre la deuda y algunas variables específicas de la empresa, en cuanto a que el apalancamiento de la empresa tiende a subir cuando aumenta el activo fijo y el tamaño de la firma, y tiende a bajar cuando aumenta la rentabilidad de la firma3, la oportunidad de crecimiento de la empresa, la volatilidad de la cuenta de resultados de la firma, el gasto de publicidad, la investigación y desarrollo, la probabilidad de bancarrota y la originalidad del producto.

Otras investigaciones más recientes que confirman algunos de estos factores y su relación con el endeudamiento son: Wald (1999); Booth, Aivazian, Demirgüç-Kunt y Maksimovic (2001), y Rospide (2006).

En Colombia existen trabajos que han evaluado los principales factores determinantes del endeudamiento y su relación con la deuda (Tenjo, López y Samudio, 2006; Sarmiento y Salazar, 2005; Tenjo, 1996; Tenjo y García, 1996); algunos de sus hallazgos, no contradictorios entre sí, se pueden sintetizar de la siguiente forma:

Con una relación negativa la rentabilidad, la variabilidad de los beneficios, el costo de la deuda, la oportunidad de crecimiento, la edad de la firma4, los costos de insolvencia y la protección fiscal diferente a la deuda, y con una relación positiva el tamaño de la empresa y la razón de endeudamiento del período anterior.

Tenjo (1996) y Tenjo y García (1996) muestran que el endeudamiento de la empresa mediana en Colombia mantiene una relación negativa con la rentabilidad, la variabilidad de las utilidades y el costo de la deuda, y una relación positiva con el índice de endeudamiento del período anterior; además, Tenjo (1996) encuentra para esta misma categoría de empresas una relación negativa con la oportunidad de crecimiento y la edad de la empresa.

3.4 Algunas características de financiamiento de las pymes en Colombia

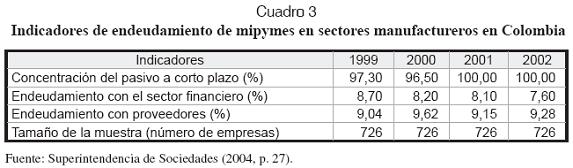

De acuerdo con un estudio realizado por la Supertendencia de Sociedades (2004) para las mipymes en el período 1999-2003, se encontró que su estructura de capital estaba conformada en un 55,36% con patrimonio, y el 44,64%, con deuda. Del total de la deuda, el 23,76% correspondía a obligaciones financieras, y el 23,22%, a proveedores. En este período el nivel de endeudamiento disminuyó, al pasar del 43% en 1999 al 40% en el 2002, pero aumentó la deuda de corto plazo.

Cuando se centra el estudio en el sector manufacturero se observa un alto y creciente aumento en la concentración del pasivo a corto plazo, así como un importante nivel de endeudamiento con el sector financiero y proveedores, de aproximadamente el 8% y el 9%, respectivamente (Cuadro 3).

Particularmente para las pymes, la Fundación para el Desarrollo Sostenible en América Latina (FUNDES, 2003) halla que sus fuentes de financiación están distribuidas de la siguiente manera: crédito bancario(32%), capital propio (24%), proveedores (18%), créditos con corporaciones financieras (7%), créditos con particulares (6%), tarjetas de crédito (4%), cheques posfechados (4%), el Estado (2%), cooperativas y ONG (1%) y otros (2%). Rivera (1998) percibe un patrón de financiamiento para la empresa colombiana con las siguientes características:

• La principal fuente de financiación es el endeudamiento a corto plazo, seguido de las utilidades retenidas y de la emisión de nuevas acciones.

• La actividad económica, por sí sola, no es un factor independiente para precisar la estructura financiera de la empresa, sino que está ligada a su tamaño.

• Las empresas medianas son las que más utilizan recursos en forma de deuda, las grandes empresas optan más por la autofinanciación, mientras las pequeñas se deciden por los nuevos aportes de capital. Dentro de las posibles explicaciones se debe considerar el ciclo de vida de las empresas y las restricciones al acceso del mercado bursátil.

Buenaventura y Arizmendi (2006) comparan la pequeña y la mediana empresa del sector de confecciones en Colombia y observan que las últimas ajustan mejor su decisión de financiación siguiendo los lineamientos de la teoría del pecking-order. El nivel de endeudamiento del sector de confecciones en Colombia para el período 2001-2004 es 62,35% en el 2001, 55,58% en el 2002, 56,66% en el 2003 y 61,47% en el 2004 (Portafolio, Nest y Afine, 2006).

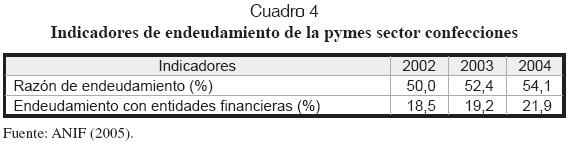

Un estudio elaborado por la Asociación Nacional de Instituciones Financieras (ANIF, 2005) muestra la razón de endeudamiento y el endeudamiento con entidades financieras para las pymes del sector de confecciones en Colombia, que aumentaron para el período 2002-2004 (Cuadro 4). Se puede notar un menor nivel de endeudamiento de las pymes en relación con el total del sector de confecciones en Colombia.

4. Informe de selección y clasificación de empresas objeto de estudio

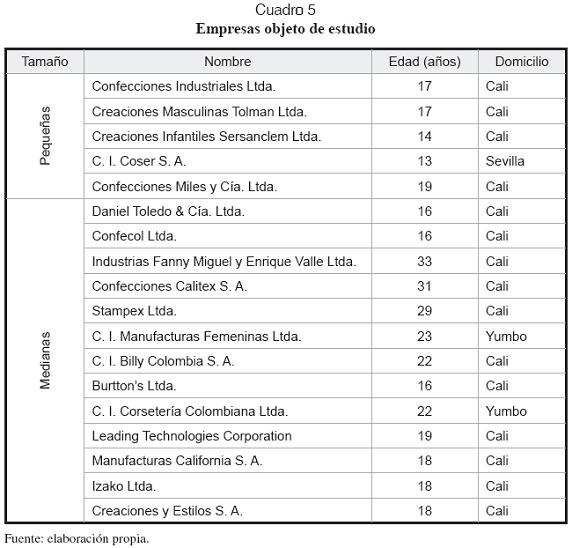

Se estudiaron un total de 18 empresas pymes del sector de confecciones con domicilio en Valle del Cauca, de la cuales 13 son medianas y 5 son pequeñas5. De acuerdo con sus características legales, 13 son sociedades limitadas y 5 son sociedades anónimas. De estas 18, 15 se encuentran domiciliadas en Cali; 2, en Yumbo, y 1, en Sevilla.

Sus edades oscilan entre los 13 y los 33 años, de la cuales 12 pueden considerarse maduras (15-22 años); 4, tradicionales (más de 22 años), y 2, en proceso de consolidación (6-15 años). Las empresas pequeñas tienen menor tiempo de operación que las medianas (Cuadro 5).

La información de los estados financieros revelados en el período 2000-2004 se extrajo de las siguientes fuentes:

• Base de datos del Benchmark, Asociados Sales & Credit Management, disponible en Univalle (http://www.BPR.com.co).

• Base de datos de la Superintendencia de Sociedades (http://www.supersociedades.gov.co).

• Base de datos de la Confederación Colombiana de Cámaras de Comercio (Confecámaras).

5. Estructura financiera de las pymes del sector de confecciones del Valle del Cauca

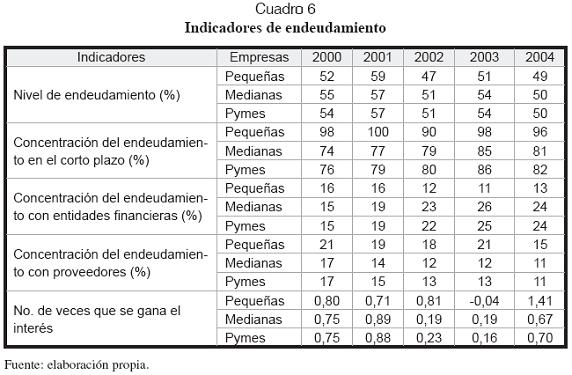

El nivel endeudamiento de las pymes del sector de confecciones en el período 2000 2004 varió entre el 50% y el 57%, pero al separar la mediana y la pequeña empresa se nota un mayor endeudamiento para la mediana, que mantuvo este índice por encima del 50%; mientras la pequeña presentó, en algunos años, un nivel de endeudamiento por debajo del 50%, y sólo en el 2001 superó la mediana en su forma de financiarse mediante deuda (Cuadro 6).

Las pymes de confecciones tienen una elevada concentración de endeudamiento a corto plazo, que supera el 76% en todos los años analizados. Se nota una mayor concentración en las pequeñas empresas con índices superiores al 90%, mientras en las medianas empresas este índice oscila entre el 74% y el 85%.

Los préstamos con entidades financieras en el sector pymes de confecciones aumentaron a lo largo de los últimos cuatro años. La concentración de esta deuda en el 2000 era del 15%, y en el 2004 pasó al 24%. Esta tendencia la marcó la mediana empresa de confección que de un 15% en el 2000 aumentó a un 24% en el 2004. Por el contrario, en ese mismo período el endeudamiento con entidades del sector financiero de la pequeña empresa se redujo al pasar de un 15% en al año 2000 a un 13% en el año 2004.

El uso de los proveedores como fuente de recursos decayó, al pasar del 17% en el 2000 al 11% en el 2004. La tendencia de disminuir la financiación mediante proveedores fue muy semejante tanto para pequeñas como medianas empresas. Las pequeñas confecciones en el 2002 se endeudaron con proveedores en un 21%, mientras que en el 2004 este tipo de deuda sólo representó el 15%. En el caso de las medianas descendió de un 17% en el 2002 al 11% en el 2004.

En el período analizado, las pymes del sector de confecciones no alcanzaron a cubrir los intereses con la utilidad operacional. Esta situación fue más crítica para los años 2002 y 2003, cuando este índice se redujo al máximo, debido a las pérdidas operacionales que han tenido una gran cantidad de empresas y al aumento de los gastos financieros por el incremento de la deuda con entidades financieras. Las empresas medianas tuvieron un comportamiento similar al promedio de las pymes, mientras las pequeñas presentaron su año crítico en el 2003, con un índice negativo; pero en el año 2004, en forma excepcional para este tamaño de empresas, las veces que se ganan los intereses fue superior a uno, debido a que la disminución de la deuda con entidades financieras aminoró el pago de intereses.

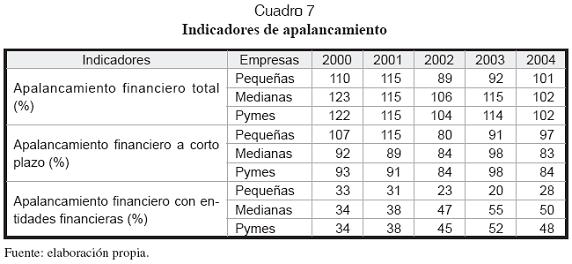

Al relacionar la deuda con el patrimonio de las pymes del sector confecciones, se aprecia que fue superior al 100%, pero disminuyó levemente a través de los años, debido al aumento del patrimonio, excepto en el 2003, cuando las pérdidas del sector redujeron su capitalización (Cuadro 7).

Situación similar se presentó para las empresas de tamaño medio; sin embargo, en la pequeña empresa el apalancamiento financiero total para los años 2002 y 2003 fue inferior al 100%, debido a que en el 2002 disminuyó el pasivo y aumentó el patrimonio, y para el 2003 siguió reduciéndose el pasivo, además, el patrimonio por el efecto de las pérdidas operacionales.

El apalancamiento financiero a corto plazo sigue la misma tendencia del apalancamiento total, tanto para pymes como para pequeñas y medianas empresas del sector de confecciones. La pyme y la mediana empresa aumentaron el apalancamiento con entidades financieras desde el 2001 hasta el 2003, en el 2004 se redujo un poco;mientras en la pequeña empresa sucedió lo contrario, disminuyó en los primeros años y aumentó levemente en el último.

En síntesis, se puede observar que en el período analizado, las pymes presentan:

• Un nivel de endeudamiento fluctuante entre el 50% y el 57%.

• Un aumento en la concentración de la deuda a corto plazo.

• Un incremento en la concentración del en deudamiento con entidades financieras.

• Una reducción de la concentración de deuda con proveedores.

Las empresas medianas presentan mayor:

• Nivel de endeudamiento.

• Apalancamiento financiero total.

• Concentración de la deuda con entidades financieras.

• Apalancamiento financiero con entidades financieras.

Las empresas pequeñas presentan mayor:

• Concentración de endeudamiento a corto plazo.

• Apalancamiento financiero a corto plazo.

• Concentración de endeudamiento con proveedores.

• Cobertura de intereses con su utilidad operacional.

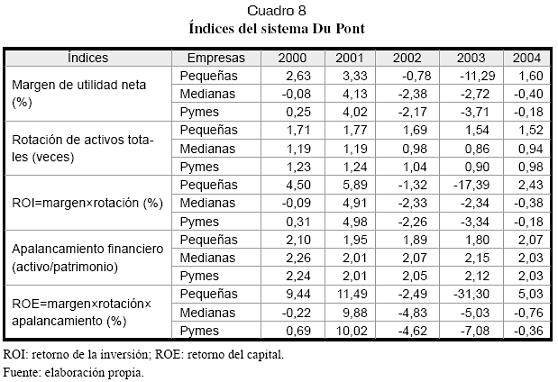

El impacto que tuvo el apalancamiento financiero en el rendimiento de los propietarios de las empresas de confecciones se muestra en el Cuadro 8, donde se integran los siguientes factores: margen de utilidad neta, rotación de activos totales y apalancamiento financiero.

El rendimiento sobre la inversión para las pymes pasó de su mejor año, el 2001, con un índice del 4,98%, al peor, en el 2003, con un rendimiento negativo del -3,34%. Al siguiente año, 2004, se recupera pero sigue siendo negativo, -0,18%. La me-diana empresa tiene un comportamiento similar, mientras en la pequeña empresa se presentó un alto rendimiento negativo en el 2003, y se recuperó ligeramente para el 2004 con un retorno de la inversión (ROI, por su sigla en inglés) del 2,43%, pero al igual que el resto de las pymes del sector confecciones con índices negativos para el período 2002-2003.

El rendimiento fue negativo porque el margen de utilidad neta fue negativo para el promedio de pymes del sector en el lapso 2002-2003. Este rendimiento hubiera podido ser peor en caso de que hubiera aumentado la rotación de activos; pero, por el contrario, en este período se presentó una reducción del eficiente uso de los activos.

Al comparar las pequeñas con las medianas, se nota que las últimas tuvieron un margen de utilidad neta y ROI menos volátiles, así como una menor rotación de activos. El apalancamiento financiero de la pymes del sector de confecciones se mantuvo por encima de dos en todos los años del período analizado, lo que permitió duplicar los rendimientos positivos de la inversión de los años 2000-2001; pero a su vez amplificó el ROI negativo de los tres últimos años, con lo cual las pymes sufrieron los efectos favorables y desfavorables de tener un considerable apalancamiento financiero.

6. Factores determinantes de la estructura de capital de las pymes del sector de confecciones del Valle del Cauca

Para analizar los factores determinantes de la estructura de capital de las pymes del sector de confecciones esta sección se divide en dos partes: (1) el modelo econométrico y (2) el proceso y resultado de las estimaciones.

6.1 Modelo econométrico

Para establecer los factores determinantes del endeudamiento a largo plazo de las pymes del sector de confecciones en el Valle del Cauca se utilizó una modelación econométrica de datos de panel para el período 2001-2004, debido a que para este fue posible hallar información financiera para un grupo significativo de pymes del sector.

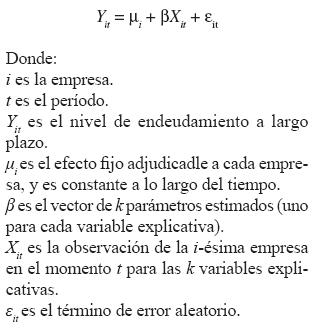

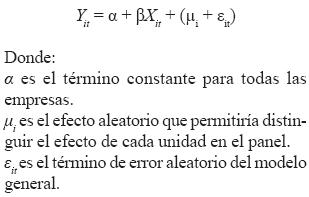

En un modelo de datos de panel se considera tanto la dimensión temporal como la estructural (transversal), que permite capturar la heterogeneidad de los agentes económicos e incorporar el análisis dinámico (Greene, 1999, capítulo 14). Este modelo tiene dos formas básicas de aplicarse:

La primera, la de efectos fijos, donde se pretende captar las diferencias existentes entre las unidades de análisis por características propias de cada una de ellas, a través del término constante. El modelo de panel con efectos fijos se representa así:

La segunda forma es la de efectos aleatorios. Aquí se considera que el efecto de cada empresa se distribuye de forma aleatoria; por lo tanto, los efectos individuales de todas las unidades se adicionan al error aleatorio general de todo el modelo. El modelo de panel con efectos aleatorios se expresa así:

Las otras convenciones son iguales a las definidas para el anterior modelo. Las variables explicativas que componen el modelo son:

• La volatilidad de la utilidad antes de interés e impuestos (UAII), medida mediante su desviación estándar.

• La protección fiscal diferente a la deuda, calculada así: [depreciación/UAII]i,t

• La oportunidad de crecimiento, calculada así:

[(activos–capital+ln activos fijos)/ activos]i,t – [(activos–capital+ln activos fijos)/activos]i,t-16

• La rentabilidad: [UAII/activos]i,t

• La retención de utilidades, determinado por el índice [utilidades retenidas/utilidad después de intereses e impuestos]i,t

• La tangibilidad, hallada mediante el siguiente cociente: [activos fijos tangibles/activos]i,t

• El tamaño de la firma, medido por el logaritmo neperiano de las ventas [ln ventas]i,t

• La estructura de capital de corto plazo, mediante el índice [deuda a corto plazo/activos]i,t

• Edad de la empresa: [años en actividad]i,t

• Costo de la deuda: [gastos financieros/ pasivos].

Todas las variables explicativas son de carácter contable-financiero.

6.2 Proceso y resultados de las estimaciones

Se procedió a estimar modelos tanto para el conjunto de las pymes del sector de confecciones como para las pequeñas y medianas empresas, por separado. Este proceso se inició con la medición de las variables explicativas y después se corrieron7 los modelos de datos de panel, tanto por efectos fijos como por efectos aleatorios, y de esta forma se consiguió la mejor especificación del modelo.

La estimación de este tipo de modelos permite capturar la heterogeneidad que existe entre las firmas, ya sea que correspondan a elementos que sean fijos para cada empresa a lo largo del período o a elementos aleatorios para cada empresa. Así se logra separar estos factores y encontrar de manera más precisa cómo una variable explicativa afecta la estructura de capital.

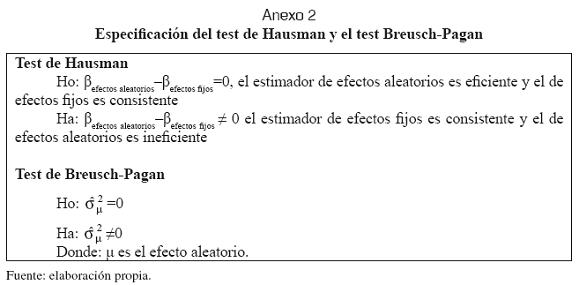

Se utilizó el test de Hausman para establecer cuál de los modelos se ajusta mejor a los datos y si estos corresponden a un modelo con efectos fijos o con efectos aleatorios; además, se aplicó el test de Breusch-Pagan8 para determinar si los datos se ajustan mejor a un modelo de efectos aleatorios o de mínimos cuadrados agrupados. Las estimaciones efectuadas incluyeron todas las variables relevantes y no se consideró descartar alguna de ellas.

6.2.1 Resultados para las pymes del sector de confecciones

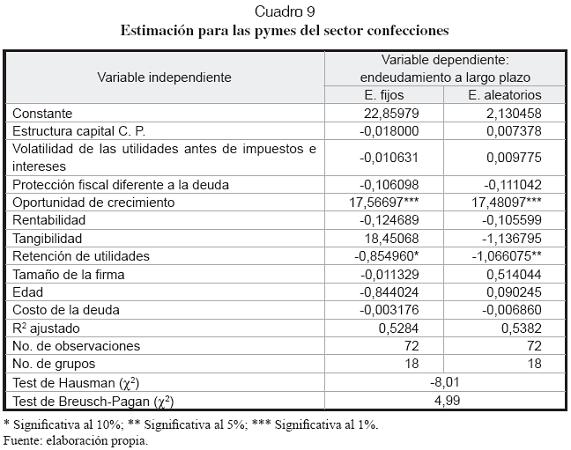

En el Cuadro 9 se presentan los resultados de las estimaciones para todas las pymes de confecciones. El test de Hausman arroja que no se rechaza la hipótesis nula; por lo tanto, es mejor utilizar el modelo de efectos aleatorios. El test de Breusch-Pagan arroja que se rechaza la hipótesis nula, y ratifica que la estimación por efectos aleatorios es la adecuada.

En el modelo de efectos aleatorios se tiene que las variables estadísticamente significativas y, por ende, las que explican con mayor propiedad la estructura de capital son la oportunidad de crecimiento y la retención de utilidades. La primera posee una relación positiva con la estructura de capital a largo plazo, y la segunda, una relación negativa.

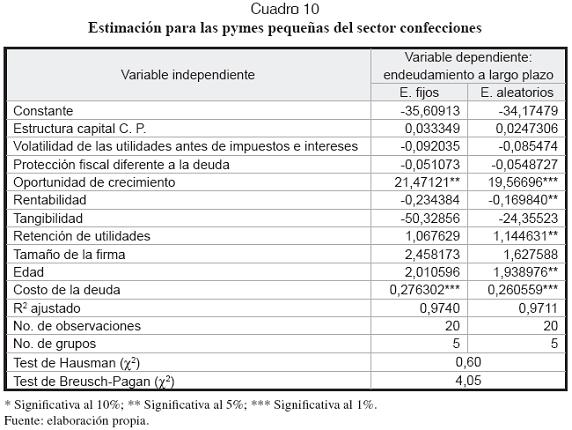

6.2.2 Resultados para las pequeñas empresas del sector de confecciones

Los resultados expuestos en el Cuadro 10 muestran que según el test de Hausman y el test de Breusch-Pagan, los datos se ajustan mejor a un modelo de efectos aleatorios. Por lo tanto, este modelo se acoge como el más adecuado. Los resultados señalan que para el grupo de las empresas pequeñas de las confecciones, las variables estadísticamente significativas son la oportunidad de crecimiento, la retención de utilidades, la edad, el costo de la deuda y la rentabilidad. Todas con una relación positiva frente al endeudamiento, excepto la última.

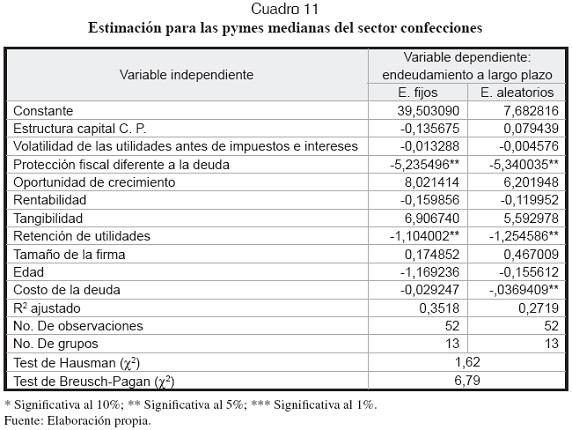

6.2.3 Resultados para las medianas empresas del sector de confecciones

Para este grupo de pymes, al igual que en los casos anteriores, los test de Hausman y de Breusch-Pagan arrojan que los datos se ajustan mejor a un modelo de efectos aleatorios (Cuadro 11). Para este grupo de empresas las variables que resultan ser significativas en la explicación de la estructura de capital son: la protección fiscal diferente a la deuda, la retención de utilidades y el costo de la deuda, las cuales presentan una relación negativa frente a la variación de la deuda.

7. Análisis y contrastes de resultados con relación a las teorías y evidencias empíricas

Esta sección se divide en dos partes: estructura financiera y factores determinantes de la estructura de capital, para analizar y contrastar los resultados anteriores en relación con las teorías y las evidencias empíricas.

7.1 Estructura financiera

En el período 2000-2004 se encuentra que las pymes del sector de confecciones del Valle del Cauca aumentan su concentración de deuda a corto plazo, especialmente con entidades financieras y proveedores, y de esta manera siguen la tendencia del sector manufacturero en Colombia (véanse los cuadros 6 y 3) y un patrón de financiamiento típico de la empresa colombiana de tener como principal fuente de financiación la deuda a corto plazo (Rivera, 1998).

Al comparar el endeudamiento total y el endeudamiento con entidades financieras de las pymes de confecciones del Valle del Cauca con las de Colombia en los últimos tres años, se encuentra que el primero es muy similar, al oscilar entre el 50% y el 54%; mientras el segundo es un poco mayor en las vallecaucanas (véanse cuadros 6 y 4).

Su forma de financiarse no se ajusta a la tendencia general, regularmente calculada con muestras de empresas de países desarrollados, esto es, utilizar una mínima deuda y un gran volumen de recursos internos; por el contrario, el de confecciones es uno de los sectores industriales pymes con mayor endeudamiento (ANIF, 2005, capítulo 5).

Aunque el modelo econométrico de datos de panel no reportó el tamaño de la empresa como factor relevante para determinar el endeudamiento a largo plazo de la pymes del sector de confecciones en el Valle del Cauca, en el análisis financiero de la estructura de capital de las pequeñas y medianas empresas se encontraron algunas diferencias importantes, que seguramente están muy ligadas a que este factor atenúa la probabilidad de quiebra, puesto que las empresas de mayor tamaño tienen mayor capacidad de diversificación y de esta forma se reduce el riesgo.

Específicamente, se encontró que la mediana empresa utiliza más deuda, con menor concentración a corto plazo, acude a más préstamos de las entidades financieras y su palanca financiera es mayor; mientras la pequeña empresa se endeuda menos, pero con mayor concentración a corto plazo, además recurre más a los proveedores como fuente de financiación.

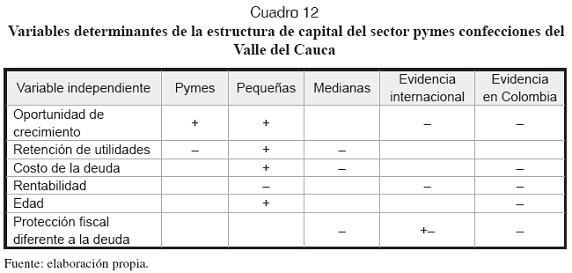

7.2 Factores determinantes de la estructura de capital

En el Cuadro 12 se presentan las variables determinantes de la estructura de capital en el sector pymes, pequeñas y medianas empresas de confecciones del Valle del Cauca, y mediante un símbolo + y un símbolo – se indica el aumento o disminución del endeudamiento a largo plazo ante un incremento de la variable independiente. Estas relaciones se comparan con las evidencias de investigaciones internacionales y en Colombia. En el caso de la protección fiscal diferente a la deuda se señala con un(+–)para indicar que se ha llegado a resultados opuestos: relación positiva (Bradley et al. 1984) y relación negativa (Kim y Sorense, 1986).

De las diez variables que se pusieron a prueba, únicamente seis mostraron ser significativas, y tan sólo dos de ellas son explicativas para todas las pymes, lo que demuestra que a pesar de ser empresas muy semejantes en su actividad económica y entorno geográfico, su tamaño incide en la diferenciación de los factores determinantes de la estructura de capital y su relación con la deuda.

Las oportunidades de crecimiento para las pymes y la pequeña empresa inciden positivamente en el endeudamiento. Este resultado es contrario a lo manifestado por las teorías de información asimétrica y costos de agencia, que ante situaciones de subinversión9, las oportunidades de crecimiento recrudecen el conflicto entre propietarios y prestamistas, lo que induce a disminuir la deuda. Es posible que dada la reducida magnitud de la deuda a largo plazo y la exigencia de colaterales por parte de las entidades financieras se diluya el efecto de la información asimétrica y el costo de agencia sobre la deuda; por el contrario, la potencialidad de crecimiento induce a aumentar la deuda a largo plazo, dado el escaso recurso propio generado internamente y la aversión a perder el control de la empresa. Las evidencias nacional e internacional validan las teorías mencionadas, al encontrar una relación negativa entre el endeudamiento y las oportunidades de crecimiento (Cuadro 12).

La retención de utilidades tiene una relación negativa con el endeudamiento de las pymes y las medianas empresas, lo cual se ajusta a lo establecido por la teoría del pecking-order: cuanto más retención de utilidades (recursos propios internos), menor endeudamiento. Mientras en la pequeña empresa esta relación es positiva y se encuentra sustentada en la teoría de los costos de agencia, que explica que con el ánimo de reducir el conflicto entre propietarios y administradores –debido a que el aumento de la retención de utilidades genera más excedentes por controlar– se acude al aumento de la deuda. Es probable que en la pequeña empresa, generalmente administrada por sus propios propietarios, la presencia de este tipo de costo de agencia sea mínima y que el aumento de la deuda ante un incremento de la retención de utilidades obedezca más a que al reducir el pago de utilidades, aumenta la capacidad de pago de los servicios a la deuda, lo cual permite incrementar la deuda. La retención de utilidades es el único factor significativo para las pymes, pequeñas y medianas empresas, y aunque para las pymes su comportamiento se explica por la teoría del pecking-order, sólo las medianas reconfirman esto (Buenaventura y Arizmendi, 2006).

El aumento del costo de la deuda disminuye el endeudamiento a largo plazo de la mediana empresa; situación lógica donde existen mercados financieros o características propias de la empresa que permitan reemplazar recursos ajenos por propios o los de largo plazo por el corto plazo en condiciones más favorables. Desde la tesis tradicional, en escenarios de mercados perfectos, ha existido la expectativa de diseñar una estructura de capital óptima con los más bajos costos de los recursos financieros. No obstante, en la pequeña empresa no se sigue esta directriz, dado que mantiene una relación positiva entre el costo de la deuda y la deuda a largo plazo, bien porque no tiene otra alternativa de reemplazo, o bien porque el aumento de la deuda incrementa el costo, y no al contrario. La evidencia nacional demuestra que a mayor costo de la deuda, menor va a ser el endeudamiento (véase Cuadro 12).

La relación negativa entre la rentabilidad y el endeudamiento a largo plazo de la pequeña empresa tiene su fundamento en la teoría del pecking-order, puesto que en escenarios de información asimétrica entre directivos e inversionistas externos, las compañías prefieren usar recursos internos que le generan menos costos de información. Se supone que una mayor rentabilidad genera más fondos internos, lo que reemplazaría la opción de obtener fondos mediante deuda. Como se muestra en el Cuadro 12, las investigaciones nacionales e internacionales han comprobado la relación inversa entre endeudamiento y rentabilidad.

La relación positiva entre la edad de la pequeña empresa y el endeudamiento se ajusta a lo esperado por empresas que van camino a la madurez, pues les permite ganar mayor reputación y reducir las oportunidades de crecimiento (factores con relación negativa respecto a la deuda, según la teoría de costos de agencia), aunque exista una evidencia nacional que demuestra una relación inversa.

La relación negativa entre la protección fiscal diferente a la deuda y el endeudamiento a largo plazo de la mediana empresa se presenta conforme a lo planteado por DeAngelo y Masulis (1980), en cuanto a que la empresa reduciría la deuda cuando el beneficio por la protección fiscal de los intereses se vea reducida o eliminada por la existencia de otros ahorros fiscales diferentes a la deuda. Al revisar el Cuadro 12 se nota que los estudios internacionales no llegan a un acuerdo sobre la relación de la protección fiscal diferente a la deuda y el endeudamiento. En Colombia existen pruebas de una relación inversa.

Conclusiones

Uno de los sectores promotores del desarrollo en el país y estratégico en el Valle del Cauca es el de confecciones, que ante las políticas de apertura e integración de mercados ha tenido que adoptar mecanismos que le permitan ser más eficiente, productivo y competitivo. Este hecho le han exigido innovar y renovar programas, adoptar nuevas tecnologías, establecer alianzas y otras actividades creadoras de valor con el ánimo de asegurar su permanencia, crecimiento y sostenibilidad en el futuro.

Estas reestructuraciones le han exigido recursos financieros; pero seguramente sus decisiones no han sido ajenas a limitaciones de acceso al sistema financiero, a problemas de información asimétrica y a la influencia de otros factores contemplados en diferentes teorías sobre la estructura de capital.

El trabajo resumido en este artículo ha centrado su atención en conocer la estructura financiera y los factores determinantes de la estructura de capital de las pequeñas y medianas empresas que operan en el Valle del Cauca (Colombia), mediante el análisis económico y financiero y el empleo de un modelo de datos de panel. Así mismo, ha confrontado los resultados con las principales teorías y comparado sus hallazgos con las evidencias empíricas nacionales e internacionales disponibles. Los principales hallazgos son los siguientes:

• Las pymes del sector de confecciones en el Valle del Cauca mantienen un alto nivel de endeudamiento y alta concentración de deuda a corto plazo (sobresale la financiación con entidades bancarias y proveedores). El endeudamiento total es muy similar a las pymes de confecciones de de Colombia, pero inferior al promedio del sector de confecciones en el país.

• La pequeña empresa se endeuda menos, pero con mayor concentración a corto plazo; además, recurre con mayor frecuencia a los proveedores como fuente de financiación.

• La mediana empresa utiliza más deuda, con menor concentración a corto plazo, acude a más préstamos de las entidades financieras y su palanca financiera es mayor.

• Los factores determinantes de la estructura de capital para las pymes son la oportunidad de crecimiento y la retención de utilidades. La primera con una relación positiva y la segunda con una relación negativa respecto al endeudamiento. Cuando se estiman por separado las pequeñas y medianas empresas, se encuentra que existen más factores explicativos, lo que demuestra que el tamaño incide en la diferenciación de factores determinantes de la estructura de capital.

• En las pequeñas empresas, el endeudamiento a largo plazo está altamente influenciado, y con correlación positiva, por la oportunidad de crecimiento, la retención de utilidades, el costo de la deuda y la edad, y con relación negativa, por la rentabilidad. Mientras en la mediana empresa sobresale el efecto con correlación negativa de la retención de utilidades, el costo de la deuda y la protección fiscal diferente a la deuda.

• El sustento teórico del comportamiento de las variables determinantes de la estructura de capital en las pequeñas y medianas empresas está dado, en las primeras, por la oportunidad de crecimiento, que no se ajusta a lo establecido por la teoría del trade-off, específicamente por estar en contravía a las hipótesis de las teorías de la información asimétrica y costos de agencia ante situaciones de subinversión. La retención de utilidades se apoya en los costos de agencia por posibles conflictos entre administradores y propietarios, lo que valida la hipótesis de la teoría trade-off. El costo de la deuda no sigue los lineamientos de la teoría trade-off, con la que se pretenda reducir los costos financieros para lograr una estructura de capital óptima. La rentabilidad se explica por lo profesado por la teoría del pecking-order, al existir una relación positiva entre rentabilidad y fondos internos, y una prioridad de utilizar los fondos internos. La edad, que tiene una estrecha relación con reputación y menores oportunidades de crecimiento, encuentra su apoyo teórico en la teoría de costos de agencia.

• En cuanto a las medianas empresas, la retención de utilidades sigue la orientación de la teoría del pecking-order: cuantas más utilidades, menor endeudamiento. El costo de la deuda se explica a la luz de la teoría del trade-off. La protección fiscal diferente a la deuda, al considerar los planteamientos de DeAngelo y Masulis (1980), se ajusta a lo planteado por la teoría del trade-off.

• Las evidencias internacional y nacional corroboran la correlación positiva entre endeudamiento a largo plazo y la rentabilidad que se presenta en las pequeñas empresas; pero a su vez contradice la relación positiva entre la oportunidad de crecimiento y el endeudamiento a largo plazo encontrado en las pequeñas empresas. Aunque no hay un consenso internacional sobre el comportamiento de la deuda frente a la protección fiscal diferente a la deuda, en Colombia hay hallazgos que prueban su relación inversa, que avalan lo encontrado en las medianas empresas en este estudio.

La relación negativa entre el costo de la deuda y la deuda a largo plazo, presentada en las medianas empresas, coincide con pruebas en el ámbito nacional; no sucede lo mismo con las pequeñas empresas que mantienen una relación positiva. La relación negativa entre la edad de la firma y endeudamiento hallado en las pequeñas empresa no coincide con otros hallazgos en empresas colombianas.

El estudio ha mostrado que la estructura de capital de las pequeñas y medianas empresas del sector confecciones en el Valle del Cauca depende del comportamiento de varios factores que pueden ser explicados por diversas orientaciones teóricas, algunos de ellos avalados por pruebas realizadas en empresas internacionales y colombianas. Los hallazgos muestran la necesidad de estudiar detalladamente cada uno de los factores influyentes del endeudamiento a largo plazo, lo que permitirá conocer con precisión por qué las empresas de este sector diseñan su estructura financiera concentrada en recursos de corto plazo.

Notas al pié de página

1. Si se incluyen las microempresas, las pymes representan el 9% del parque empresarial (Fundes, 2003).

2. Resume todos aquellos modelos o teorías que sostienen que existe una combinación de deuda-capital óptima, maximizadora de valor de la empresa, que se genera una vez que se equilibren los beneficios y los costos de la deuda.

3. Bajo los lineamientos de la teoría del pecking-order; puesto que la teoría del trade-off predice que las empresas más rentables debe ser más apalancadas.

4. Contrario a lo que debería esperarse. Si se considera que la reputación y la menor oportunidad de crecimiento van ligados a la mayor madurez de la empresa, debería conservarse una correlación positiva.

5. La muestra fue determinada mediante un muestreo aleatorio estratificado usando asignación proporcional y asumiendo normalidad, debido a que el criterio de clasificación de las pequeñas y medianas empresas es diferente, a pesar de ser pymes (Ley 590 del 2000 y la Ley 905 del 2004). El tamaño de la población encontrado corresponde a 57 empresas pequeñas y a 34 empresas medianas (Cuadro 1). Se revisó el total de empresas que se reportaron en la base de datos de Supersociedades, que correspondían a pequeñas y medianas empresas para el 2004. Se seleccionó aleatoriamente una muestra de pequeñas y otra de medianas, y se determinaron las proporciones, las varianzas, y se fijó un error absoluto y un nivel de confianza, tomando como criterio la variable de estructura de capital de largo plazo, que es primordial para el estudio. El resultado obtenido fue una muestra de 8 empresas con un nivel de confianza del 95%, como se muestra en el Anexo 1. Se tomó una muestra más amplia de empresas medianas, de la sugerida en el muestreo, por su disponibilidad en upersociedades, lo que mejora su representatividad.

6. El logaritmo natural de los activos fijos se usa en reemplazo del valor de mercado de capital, debido que estas empresas no cotizan en bolsa de valores.

7. Las estimaciones se efectuaron en el programa estadístico Stata 9.0.

8. Véase la especificación del test de Hausman y el test Breusch-Pagan en el Anexo 2.

9. Las situaciones de subinversión se presentan cuando los propietarios rechazan proyectos de inversión óptimos que aumentan el valor de la empresa, pero no su riqueza.

Lista de referencias

1. Altman, E.(1984). A further empirical investigation of the bankruptcy cost question. The Journal of Finance, 39 (4), 1067-1089. [ Links ]

20. Asociación Nacional de Instituciones Financieras (ANIF),(2005). Mercados pyme: sector confecciones 2005-2006. Bogotá: autor. [ Links ]

3. Barriga, E. (2006). Pymes y el acceso al crédito: ¿por qué usar financiación? En Caja de herramientas para pymes (pp. 81-87). Bogotá: Portafolio-Universidad Eafit-Casa Editorial El Tiempo. [ Links ]

4. Booth, L., Aivazian, V., Demirgüç-Kunt, A. and Maksimovic, V. (2001). Capital structure in developing countries. The Journal of Finance, 16 (1), 87-130. [ Links ]

5. Bradley, M., Jarrell, G. and Kim, H. (1984). On the existence of an optimal capital structure: theory and evidence. The Journal of Finance, 39 (3), 857-880. [ Links ]

6. Brealey, R. y Myers, S. (2003). Principios de finanzas corporativas. Madrid: McGraw Hill. [ Links ]

7. Buenaventura, G. y Arizmendi, C. (2006, septiembre). Las teorías de financiación empresarial y las pymes: estudio del pecking order en el sector de confecciones de Colombia. Documento presentado en la 41ª asamblea anual de Cladea, Montpellier, Francia. [ Links ]

8. Departamento Administrativo Nacional de Estadística (DANE), (2004). Encuesta anual manufacturera. Recuperado el 30 de octubre de 2006, de http://www.dane.gov.co/index.php?option=com_content&task=category§ionid=17&id=43&Itemid=154 [ Links ]

9. DeAngelo, H. and Masulis, R.(1980). Optimal capital structure under corporate and personal taxation. Journal of Financial Economics, 8, 3-29. [ Links ]

10. Friend, I. and Lang, L. (1988). An empirical test of the impact of managerial self-interest on corporate capital structure. The Journal of Finance, 43 (2), 271-281. [ Links ]

11. Fundación para el Desarrollo Sostenible en América Latina (FUNDES), (2003). La realidad de la pyme colombiana. Recuperado el 21 de octubre de 2006, de http://www.cta.org.co/maps/doc/La%20realidad%20de%20la%20pyme%20Colombiana%20FUNDES.ppt [ Links ]

12. Greene, W.(1999). Análisis econométrico. Madrid: Prentice Hall. [ Links ]

13. Harris, M. and Raviv, A. (1988). Corporate control contests and capital structure. Journal of Financial Economics, 20, 55-86. [ Links ]

14. The theory of capital structure. (1991). The Journal of Finance, 46 (1), 297-355. [ Links ]

15. Haugen, R. and Senbet, L. (1978). The insignificance of bankruptcy costs to the theory of optimal structure. The Journal of Finance, 33 (2), 383-393. [ Links ]

16. New perspectives on informational asymmetry and agency relationships. (1979). Journal of Financial and Quantitative Analysis, 14 (4), 671-694. [ Links ]

17. Higgins, R. and Schall, L. (1975). Corporate bankruptcy and conglomerate merger. The Journal of Finance, 30 (1), 93-113. [ Links ]

18. Homaifar, G., Zietz, J. and Benkato, O. (1994). An empirical model of capital structure: some new evidence. Journal of Business Finance & Accounting, 21, 1-14. [ Links ]

19. Jensen, M. and Meckling, W. (1976). Theory of the firm: managerial behavior, agency cost and ownership structure. Journal of Financial Economics, 3, 305-360. [ Links ]

20. Kester, C. (1986). Capital and ownership structure: a comparison of

21. Kim, E. (1978). A mean-variance theory of optimal capital structure and corporate debt capacity. The Journal of Finance, 32 (1), 45-63. [ Links ]

22. Miller’s equilibrium, shareholder leverage clienteles, and optimal capital structure. (1982). The Journal of Finance, 37 (2), 301-323. [ Links ]

23. Sorense, E. (1986). Evidence on impact of the agency costs of debt on corporate debt policy. Journal of Financial and Quantitative Analysis, 21 (2), 131-144. [ Links ]

24. Leland, H. and Pyle, D. (1977). Informational asymmetries, financial structure, and financial intermediation. The Journal of Finance, 32 (2), 371-387. [ Links ]

25. Masulis, R. (1980). The effects of capital structure change on security prices: a study of exchange offers. Journal of Financial Economics, 8, 139-178. [ Links ]

26. Marsh, P. (1982). The choice between equity and debt: an empirical study. The Journal of Finance, 37 (1), 121-144. [ Links ]

27. Miller, M. (1977). Debt and taxes. The Journal of Finance, 32 (2), 261-275. [ Links ]

28. Miller, M. and Modigliani, F.(1963). Corporate income taxes and the cost of capital: a correction. The American Economic Review, 53, 433-443. [ Links ]

29. Modigliani, F. and Miller M. (1958). The cost of capital, corporation finance and the theory of investment. The American Economic Review, 48, 261-297. [ Links ]

30. Myers, S. (1984). The capital structure puzzle. The Journal of Finance, Vol. 39, No. 3, July, pp. 575-591. [ Links ]

31. Majluf, N. (1984). Corporate financing and investment decisions when firms have information that investors do not have. Journal of Financial Economics, 13, 187-221. [ Links ]

32. Opler, T. and Titman, S. (1994). Financial distress and corporate perfomance. The Journal of Finance, 49 (3), 1015-1040. [ Links ]

33. Portafolio, Nest y Afine (2006). El gran libro de las pymes: información financiera. Bogotá: Casa Editorial El Tiempo. [ Links ]

34. Rajan, R. and Zingales, L. (1995). ¿What do we know about capital structure?: some evidence from international data. The Journal of Finance, 50 (5), 1421-1460. [ Links ]

35. Ravid, S. and Sarig, O. (1991). Financial signaling by committing to cash outflows. Journal of Financial and Quantitative Analysis, 26 (2), 165-189. [ Links ]

36. Rivera, J. (1998). Factores determinantes de la estructura de capital de las grandes empresas industriales en Colombia. Tesis doctoral no publicada, Universidad Autónoma de Madrid, España. [ Links ]

37. Rivera, J. (2002). Teoría sobre la estructura de capital. Estudios Gerenciales (84), 31-59. [ Links ]

38. Costo y estructura de capital, gestión de financiación para crear valor. (2006). Manuscrito no publicado. [ Links ]

39. Rospide, A. (2006, mayo). Determinantes de la estructura de endeudamiento en Argentina: evidencia de datos de panel. Documento presentado en la VI conferencia Internacional de Finanzas, Universidad Santiago de Chile, Chile. [ Links ]

40. Ross, S. (1977). The determination of financial structure: the incentive-signaling approach. The Bell Journal of Economics, 8 (1), 23-40. [ Links ]

41. Westerfield, R. y Jaffe, J. (2000). Finanzas corporativas. México: McGraw Hill. [ Links ]

42. Sarmiento, R. y Salazar M.(2005). La estructura de financiamiento de las empresas: una evidencia teórica y econométrica para Colombia. 19972004. Bogotá: Facultad de Ciencias Económicas y Administrativas, Pontificia Universidad Javeriana. Recuperado el 30 de septiembre de 2006, de http://www.webpondo.org/ujaveriana/N16_Sarmiento.pdf [ Links ]

43. Shah, K. (1994). The nature of information conveyed by pure capital structure changes. Journal of Financial Economics, 36, 89-126. [ Links ]

44. Showalter, D. (1995). Oligopoly and financial structure: comment. The American Economic Review, 85, 647-653. [ Links ]

45. Superintendencia de Sociedades (2004). Las mipymes en Colombia: evolución, desarrollo y fomento (1999-2003). Recuperado el 25 de octubre de 2006, de http://www.risaralda.gov.co/docs/planeacion/LAS%20PYMES%20EN%20COLOMBIA.pdf [ Links ]

46. Tenjo, F. (1996). Restricciones financieras, comportamiento de las empresas manufactureras y perspectivas para el desarrollo de mercados de capitales en Colombia. En Misión de estudios del mercado de capitales (1-48). Cali: Pontificia Universidad Javeriana. [ Links ]

47. Tenjo, F. y García, G. (1996). Desarrollo financiero y estructura de capital de las empresas. Banca y Finanzas (40), 5-34. [ Links ]

48. Tenjo, F., López, E. y Samudio, N. (2006). Determinantes de la estructura de capital de las empresas colombianas (1996-2002). Borradores de Economía (380). Bogotá: Subgerencia de Estudios del Banco de la República de Colombia. [ Links ]

49. Titman, S. and Wessels, R. (1988). The determinants of capital structure choice. The Journal of Finance, 43 (1), 1-19. [ Links ]

50. Wald, J. (1999). How firm characteristics affect capital structure: an international comparison. Journal of Financial Research, 22, 161-167. [ Links ]