Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO -

Similars in Google

Similars in Google

Share

Cuadernos de Administración

Print version ISSN 0120-3592

Cuad. Adm. vol.20 no.34 Bogotá July/Dec. 2007

* El artículo expone los aspectos más importantes de los capítulos II y III de la tesis doctoral titulada El sistema de aseguramiento en salud de Colombia: estimación de primas de reaseguro utilizando la teoría de valoración de opciones, realizada en la Universidad Politécnica de Valencia entre enero de 2000 y diciembre de 2002. El artículo se recibió el 18-11-2006 y se aprobó el 18-10-2007.

** Doctora en Economía y Gestión de la Salud, Universidad Politécnica de Valencia, España, 2002; Maestría DEA en Altos Estudios en Economía y Gestión de la Salud, Universidad Politécnica de Valencia, España, 2000; Especialista en Evaluación Social de Proyectos, Universidad de los Andes, Bogotá, Colombia, 1997; Administradora de Empresas, Universidad Nacional de Colombia, 1996. Profesora asociada, Facultad de Ciencias Económicas, Universidad Nacional de Colombia. Bogotá, Colombia. Correo electrónico: lachicaizab@unal.edu.co

*** Doctor en Administración y Dirección de Empresas, Universidad Jaume I de Castellón, España, 1998; Licenciado en Ciencias Económicas y Empresariales, Universidad de Valencia, España, 1998. Profesor titular, Departamento de Finanzas y Contabilidad, Universidad Jaume I de Castellón; Castellón, España. Correo electrónico: cabedo@cofin.uji.es

RESUMEN

Entre los instrumentos financieros de protección frente al riesgo se encuentran las opciones que protegen ante variaciones en el precio de un activo subyacente y las operaciones de seguro y de reaseguro que dan cubrimiento contra el riesgo derivado de la ocurrencia de un siniestro. En este artículo se presentan las equivalencias existentes entre la cobertura de riesgos con opciones y la cobertura generada con operaciones de seguro. Además, se muestra cómo esta similitud se evidencia en el caso de las operaciones de reaseguro hechas por las firmas de aseguramiento que funcionan dentro del sistema de salud colombiano. De esta manera, se demuestra que la cobertura proporcionada por las operaciones de reaseguro de enfermedades de alto costo en el sistema de salud colombiano puede ser duplicada a través de la adquisición de opciones y que la teoría de valoración de opciones puede ser utilizada para la estimación del valor de las primas de seguro y de reaseguro.

Palabras clave: reaseguro, riesgo, opciones financieras, seguros de salud.

ABSTRACT

Financial instruments for protection against risks include protection options when faced with variations in the price of an underlying asset and insurance and reinsurance operations that give coverage against the risk derived from the occurrence of a loss. This article presents the existing equivalencies between risk coverage with options and the coverage generated with insurance operations. In addition, it shows how the similarity becomes evident in the case of reinsurance operations carried out by insurance companies that operate within the Colombian health system. In that manner, the authors prove that the coverage provided through high-cost illness reinsurance operations in the Colombian health system may be replicated through the acquisition of options and that the option valuation theory may be used to estimate insurance and reinsurance premium values.

Key words: Reinsurance, risk, financial options, health insurance.

Introducción

En el sistema de salud colombiano, las empresas promotoras de salud (EPS) cuentan con un valor único (UPC) para cubrir el plan de salud (POS) de cada uno de sus afiliados, con lo cual se busca disminuir la incertidumbre financiera del afiliado, asociada con la ocurrencia de eventos de enfermedad futuros e inciertos. El riesgo para las EPS surge cuando el costo medio por asegurado se dispara como resultado de la ocurrencia de enfermedades costosas.

En Colombia, el mecanismo utilizado para protegerse frente al riesgo de tener afiliados con enfermedades costosas es el reaseguro. Con este se busca distribuir el riesgo y eliminar parte de la pérdida individual ocasionada por eventos costosos y de baja frecuencia. Los contratos de reaseguro se caracterizan por tener un deducible y un tope. El deducible es el valor límite hasta el cual la firma de aseguramiento se compromete a pagar y a partir del cual el costo corre por cuenta del reasegurador, es decir, a cargo de la compañía de seguros.

Las primas, generalmente, se suscriben por un año, después del cual se puede renovar el contrato y ajustar la prima con el reasegurador o negociar con otro. Los costos médicos de estas firmas se acumulan por afilado, y a medida que las cuentas empiezan a sobre-pasar los límites establecidos en el contrato de reaseguro, la firma procede a hacer los respectivos recobros al reasegurador con quien suscribió el contrato.

De esta manera, las firmas de aseguramiento en Colombia (EPS) están dispuestas a soportar como máximo un costo medio por paciente, denominado m. La firma de aseguramiento tiene el riesgo de que ese costo medio se dispare como consecuencia de la ocurrencia de enfermedades de alto costo. Si esto sucede, el costo medio por asegurado se sitúa en un nivel igual a c, donde c>m. La firma de aseguramiento reasegura ese riesgo, de modo que si se produce el siniestro, la empresa reaseguradora indemnizará a la firma de aseguramiento pagándole una cantidad x, equivalente a la diferencia entre el costo máximo que dicha firma está dispuesta a soportar y el costo reasegurado:

x=c–m (1)

Por disponer de esta protección, de ese derecho a indemnización, la firma de aseguramiento (EPS) paga a la empresa reaseguradora una prima. Así, la firma de aseguramiento demanda un seguro para cubrir su riesgo de tener afiliados que padezcan enfermedades costosas. De ahí que al asegurarse espere que los costos adicionales en que incurre por la ocurrencia del siniestro coincidan con el valor que le cubre el seguro y las primas que ha debido pagar con el fin de mantener la riqueza que tendría si no estuviera reasegurada, aunque obviamente su riqueza disminuye por los costos de transacción incluidos en la prima que cobra el reasegurador.

El objetivo de este artículo es estudiar la protección frente al riesgo con productos derivados, específicamente con opciones, y analizar su similitud con la adquisición de un reaseguro para enfermedades catastróficas. En la primera parte se revisa el empleo de opciones en la cobertura de diversos riesgos, en la segunda se muestra un panorama general del mercado de seguros de salud, en la tercera se estudia la equivalencia entre la cobertura con opciones y la cobertura con operaciones de seguro, en la cuarta parte se presenta la manera como puede darse esta equivalencia, específicamente en los seguros de salud para riesgos catastróficos en Colombia. Al final se recogen las conclusiones.

1. Protección con derivados

Los productos derivados, en general, y las opciones, en particular, se han utilizado para cubrir riesgos producidos por alteraciones de precios en diferentes activos subyacentes. Aunque, en principio, el uso de opciones en el área financiera estaba limitado a algunas instituciones grandes, el empleo de productos derivados para protegerse frente al riesgo en esta área se extendió rápidamente en las últimas décadas del siglo XX, a medida que los bancos comerciales regionales estadounidenses empezaron a utilizarlos para protegerse ante variaciones en las tasas de interés (Cocheo, 1993) y a medida que fue cambiando la ética de los negocios de una concepción utilitaria a una libertaria (Raines y Leathers, 1994). El proceso fue apoyado también por la desregulación financiera en la década de 1980.

El uso de opciones permitió disminuir el riesgo de crédito para los bancos (a mediados de los años noventa) y el riesgo de insolvencia (Hentschel y Smith, 1997), aunque ha existido preocupación acerca de la posible existencia de efectos de contagio cuando hay pérdidas (Clark, Perfect y Minton, 1996).

En la literatura financiera existen numerosas investigaciones sobre la utilización de los productos derivados en la cobertura de diferentes riesgos. Para protegerse frente al alza en los precios de la finca raíz residencial en China, se han usado las opciones call estadounidenses, que permiten comprar el activo subyacente con un descuento proporcional al precio de mercado del activo (Yanxiang Gu, 2002). Este mismo autor propuso su uso para contratos de compensación de los empleados en Estados Unidos.

Los riesgos derivados de alteraciones en el precio del petróleo y de los demás insumos fueron estudiados por Zettl (2002), quien aplicó la teoría de valoración de opciones a la valoración de proyectos de exploración y producción en la industria petrolera, usando el modelo binomial discreto combinado con simulaciones de Montecarlo.

Las opciones también se han aplicado a la protección de riesgo en los mercados de electricidad, donde hay incertidumbre acerca de los precios spot y de la demanda. Como la electricidad no puede ser almacenada, los métodos usuales basados en el arbitraje no son aplicables directamente a la valoración de contratos de derivados.

Karpinski (1998) señala que a medida que las opciones se fueron utilizando para otros mercados (como electricidad o pinturas impresionistas), se fue pasando de futuros y opciones simples a opciones exóticas y más complejas, que introdujeron un nuevo factor: en la medida que los retornos no han sido consistentes con los datos empíricos, es imposible cuantificar el riesgo de los productos derivados. A este riesgo se añade la especulación de traders no supervisados, que crean un ambiente propicio para los desastres financieros.

La principal alternativa frente a este problema ha sido intentar protegerse directamente contra ese riesgo. Según Bhansali (1999), la introducción de los derivados de crédito y las opciones sobre spreads permiten protegerse contra el riesgo de crédito sin que se presente ningún nuevo riesgo. Por otra parte, se han diseñado otros mecanismos como los swaps de varianza o los swaps de volatilidad (Demeterfi, Derman, Kamal y Zou, 1999), que se refieren a un nivel futuro de volatilidad. Aunque estos swaps son contratos forward o futuros sobre la volatilidad, pueden ser reproducidos teóricamente por una cartera cubierta de opciones estándar debidamente seleccionadas.

La anterior discusión se refiere principalmente a los riesgos enfrentados por compañías financieras, ya que los de las compañías no financieras han recibido menos atención (Petersen y Thiagarajan, 2000). En parte ello ocurre porque habría que tomar en cuenta las particularidades de cada caso para conocer los riesgos involucrados. Cabedo (1998) propone una metodología para el estudio de empresas no financieras que utilizan productos derivados.

Para Martín y Trujillo (2000), la gestión de riesgo es la función básica de los contratos de derivados que buscan cubrir fluctuaciones en las tasas de interés, en los tipos de cambio, entre otros; sin embargo, ante la creciente preocupación por la gestión del riesgo de crédito, que ha aumentado la demanda de este tipo de contratos, estos autores analizan la efectividad de los contratos de derivados de crédito en la gestión del riesgo de concentración y la posibilidad de utilizar estos instrumentos como una forma de arbitraje sobre los costos de financiación entre dos entidades crediticias.

En esta línea, Das, Fong y Geng (2001) estudiaron el impacto que tienen las correlaciones entre probabilidades de insolvencia en las carteras de crédito. Duffee y Zhou (2001) analizaron los efectos de introducir mercados de derivados de crédito en los bancos, concretamente el uso de credit-default swap, y encontraron que los bancos pueden usar estos instrumentos para reducir el riesgo de crédito aunque esto no es deseable, porque pueden perjudicar otros mercados que también se utilizan para diversificar el riesgo de crédito de las entidades bancarias. Por último, Kildegaard y Williams (2000) señalaron que los bancos se protegen contra el riesgo de cambio trasladándolo a sus prestatarios.

Las opciones se han utilizado también en transacciones que involucran a varios países, como en el caso de las opciones en divisas (Geczy, Minton y Schrand, 1997). Aunque algunos autores arguyen que esto ha aumentado la inestabilidad financiera mundial, ya que internacionalmente existe un rezago en la construcción de instituciones que regulen estas transacciones (McClintock, 1996), otros consideran que la ampliación del uso de las opciones no aumentó el riesgo sistémico, porque las entidades envueltas en ello introducen la infraestructura necesaria para corregir cualquier problema, a la vez que permiten manejar a un menor costo los riesgos de las acciones (Scholes, 1997).

No obstante, las diversas crisis de finales de los años noventa en Rusia, Asia y Latinoamérica (Vilariño, 2001) han servido para calmar un tanto la euforia optimista y contemplar con calma las ventajas de los mercados derivados. El uso de opciones y otros derivados ha permitido reducir los costos involucrados en la cobertura de riesgos–por ejemplo, de los riesgos catastróficos (Harrington, 1997)–, aunque parece haber introducido nuevos riesgos.

Niehause (2002) señala que las pérdidas potenciales de las catástrofes han conducido a los investigadores financieros a enfrentar las siguientes preguntas: ¿en qué medida se está compartiendo el riesgo de catástrofe? ¿La distribución de riesgo de catástrofe es consistente con las nociones de aseguramiento del riesgo óptimo? Si no se están compartiendo de manera óptima, ¿cuáles son las imperfecciones de mercado que están impidiendo la distribución eficiente del riesgo catastrófico? ¿Existen políticas del gobierno o soluciones del mercado privado que puedan llevar a una distribución más eficiente del riesgo catastrófico?

A este respecto, en 1992 el Chicago Board of Trade (CBOT) lanzó el primer instrumento de cobertura para la industria aseguradora: los contratos de futuros y de opciones sobre riesgos catastróficos. El subyacente de estos productos es un índice de siniestralidad de riesgos catastróficos, que se elabora a partir de los datos reportados por firmas aseguradoras estadounidenses sobre primas pagadas y valores asegurados. Aunque es una alternativa de cubrimiento, la negociación de estos contratos ha sido baja (Pérez, 2001). En general, los datos disponibles que existen para realizar estudios empíricos sobre los mercados financieros hacen que los estudios sean numerosos. Pouget (2001) revisa estos estudios.

Así es como las investigaciones sobre la aplicación de los instrumentos derivados, en general, y de opciones, en particular, continúa desarrollándose permanentemente. De ahí que cada vez surjan nuevas e innovadoras aplicaciones que buscan reducir el riesgo de las firmas. Esta es la función básica que deben cumplir los instrumentos derivados, por lo que las investigaciones en esta línea resultan especialmente significativas.

Si bien se ha avanzado en la aplicación de las opciones para el cubrimiento de riesgos en algunos mercados, en otros se han utilizado los seguros, debido a diversos factores como la estrechez del mercado o la dificultad de crear una caja de compensación. Lamothe (1993) señala que las opciones y los seguros son formalmente equivalentes, pero tales equivalencias no han sido profundizadas ni suficientemente aprovechadas en casos específicos.

2. El mercado de seguros de salud

La incertidumbre sobre la enfermedad a lo largo de la vida del individuo y su repercusión en los ingresos ha generado el desarrollo de los seguros de salud, que reducen la variabilidad de los ingresos de los asegurados mediante el agrupamiento de riesgo, que opera bajo el principio de la ley de los grandes números y cuya cobertura está condicionada al pago de una prima.

La estimación de la prima de seguro parte de un análisis de riesgo. Este último se refiere a la situación en la cual se pueden listar las posibles consecuencias de un suceso partiendo de unas condiciones dadas y de asignar a cada una de ellas una probabilidad.

Bajo estas circunstancias, el aseguramiento depende de la valoración que de los pagos realicen los agentes. Es decir, del valor es-perado de estar asegurado representado por la siguiente fórmula:

E=p1×R1+p2×R2+.... +pnRn (2)

Donde E es el valor esperado o esperanza matemática, pi es la probabilidad de que suceda Ri y Ri es el valor (positivo o negativo) que se paga si el evento iésimo ocurre. La suma de las probabilidades debe ser igual a 1.

A partir de E se define el valor de la prima, ya que el valor esperado da una idea de los costos en que se incurrirá en el futuro por la ocurrencia de los eventos que cubrirá el seguro. Así es como el asegurador desea que la prima que se fije para un período determinado sea mayor o igual al valor esperado, mientras que el asegurado esperará pagar una prima menor o igual al valor esperado. Por lo tanto, el valor de equilibrio de la prima será igual al valor esperado. Cuando esto sucede –es decir, lo que se paga por primas de seguro es igual a lo que se recibe–, se dice que la situación es actuarialmente justa.

Si al asegurarse se consigue una riqueza certera y el consumidor considera que esto es mejor que enfrentar el riesgo, entonces decidirá adquirir un seguro y estará dispuesto a pagar una prima que le garantice un nivel de riqueza hasta cuando la utilidad marginal iguale su costo. El consumidor escoge una cantidad óptima de seguro dada su función de utilidad, probabilidades, expectativas de pérdida y prima. Cuando un individuo demanda un seguro de salud, es de suponer que ha tenido en cuenta sus probabilidades de enfermar y de continuar sano y los efectos que estas dos posibilidades tendrán sobre su ingreso, es decir, su utilidad esperada (Folland, Goodman y Stano, 1997).

Si p es la probabilidad de enfermar y 1–p es la probabilidad de continuar sano, un in-dividuo buscará una póliza que le cubra la cantidad de dinero que puede perder (denotada por q) en caso de llegar a enfermar. Si hay certidumbre, el punto óptimo de compra se da cuando el valor cubierto por el seguro (q) iguala su pérdida esperada (que se denota por L). Para comprar un seguro que cubre q, el individuo debe pagar una fracción de esta cantidad a la cual se le denomina prima y se denota por Π. Así, la riqueza del asegurado, si llega a enfermar, está dada por:

We=W–L–Πq+q (3)

Donde:

We: riqueza después de la compra del seguro o nueva riqueza si enferma.

W: riqueza original. L: pérdida si enferma.

Πq: prima de seguro.

q: pago del asegurador o cantidad que cubre el seguro.

Si el individuo no se enferma (lo cual sucede con una probabilidad de 1-p), su riqueza será:

Ws=W–Πq (4)

Donde Ws es la riqueza cuando se continúa sano.

Al escoger un seguro, el individuo busca maximizar su utilidad esperada, que pro-viene de, considerando las probabilidades, sumar el ingreso adicional que se recibe cuando hay enfermedad: UM [W–L+(1–Π)q] y los costos de tener un seguro: UM(W–Πq), que disminuyen su ingreso cuando permanece sano:

UE=p×UM [W–L+(1–Π)q]+(1–p)×UM (W–Π q) (5)

Donde UM es la utilidad marginal.

Al comprar más seguro, se espera que la riqueza retornada al enfermar sea mayor, y a medida que la riqueza aumenta, la utilidad marginal disminuye. Si un individuo compra una unidad adicional de seguro y con ello aumenta su cobertura (q), su riqueza neta tendrá un incremento de (1–Π)q, pero esto sólo ocurre para una probabilidad p, es decir, cuando el individuo enferma.

Si el individuo continúa sano, pero ha incrementado el valor de la prima, su riqueza disminuye y su costo marginal (la pérdida por pagar una prima mientras se está sano) aumentará tanto como aumente q. De esta manera, un individuo estará dispuesto a gastar una unidad adicional de dinero para alcanzar una cobertura q si la ganancia esperada excede los costos esperados. Entonces, el individuo comprará menos seguro a medida que la prima aumente. A medida que la pérdida esperada aumenta, el individuo puede prever que su riqueza disminuirá y su utilidad marginal aumentará, lo que lo inducirá a comprar más seguro. Así es como el individuo escogerá una cantidad q donde el retorno marginal iguale el costo marginal.

Por otro lado, y desde el punto de vista del asegurador, las compañías de seguros también escogen una prima particular. Tanto para el asegurador de un individuo en particular como para el reasegurador de la EPS la racionalidad es la misma. En competencia perfecta, todas las firmas tendrían cero excedentes. La diferencia entre beneficios pagados y primas recibidas para una firma por cada agente está dada por:

Π q–q (6)

Donde Πq son los ingresos del asegurador si el individuo permanece sano, es decir, con una probabilidad 1–p y q=0. Si el individuo enferma, lo que sucede con una probabilidad p, la firma deberá descontar la cantidad q. Las ganancias esperadas del asegurador por transacción son las siguientes:

Donde GE es la ganancia esperada del asegurador, t es el costo de transacción. El costo de transacción o administrativo incluye el costo de determinar las pólizas, los costos de mantenimiento, etc. La competencia sugiere que en el largo plazo estos costos sean similares a todos los tipos de seguros (Folland et al., 1997). En competencia perfecta, los beneficios esperados deben ser iguales a 0 (GE=0), porque el asegurador gana lo que la persona paga cuando permanece sana y se encuentra asegurada. En esta situación, al dividir por q y despejando Π se obtiene:

Π=p+(t/q) (8)

El valor de Π es igual a la probabilidad de enfermar p, más los costos de transacción como un porcentaje del valor de la póliza q, o (t/q). Si la firma cobra una tarifa inferior, no tendrá suficiente dinero para pagar los recobros; si cobra una tarifa superior, tendrá ganancias excesivas en el negocio y las demás firmas bajarán sus tasas en mercados de competencia perfecta.

Siguiendo los planteamientos de la teoría del riesgo, las pólizas de seguro deben proteger y compensar al asegurado contra las pérdidas que se basan únicamente en la probabilidad de que el evento ocurra. Estas pólizas deben ser actuarialmente justas con costos de transacción que tiendan a 0. Un agente se asegurará sólo si su riqueza llegara a ser la misma que la que mantendría si no sucediera el siniestro (evento). Su riqueza, si no sucede el evento, disminuye por un valor equivalente al valor de la prima; si ocurre el siniestro, su riqueza disminuirá por el valor de la cantidad perdida L más lo que el seguro le reconocerá menos la prima. Es decir, el agente con el seguro trata de mantener el mismo nivel de riqueza cuando no sucede el evento (y está asegurado) que cuando ocurre el evento y está asegurado:

Ws=W–Π q=W–L+(1–Π)q=We (9)

Eliminando la riqueza (W) en ambos lados se obtiene:

q*=L (10)

El seguro óptimo que comprará un agente será aquel que le cubra sus pérdidas esperadas. Pero q* siempre será inferior a L, porque existen costos de transacción y esto hace que el agente se asegure con un menor cubrimiento o que compre más seguro de tal forma que cubra q. Si el precio de equilibrio del seguro excede la probabilidad del evento p por los costos de transacción, el individuo preferirá tener un menor cubrimiento que el equivalente a su pérdida esperada.

En los mercados de seguros, tanto oferentes como demandantes buscan cubrirse frente al riesgo, a la vez que maximizar su utilidad; al tratar de obtener esto, los agentes pueden incurrir en comportamientos oportunistas. Los demandantes pueden influir positiva o negativamente en la ocurrencia del siniestro incrementando el uso de servicios (a esto se le denomina riesgo moral) o pueden hacer una selección adversa buscando el cubrimiento de un seguro que ampare un evento que saben ocurrirá. Los oferentes reaccionan frente a estas posibilidades realizando una selección de riesgos.

El riesgo moral se refiere al uso incrementado de servicios cuando el agrupamiento de riesgo lleva a disminuir los costos marginales de los servicios e inducen al individuo a usar más frecuentemente el servicio de lo que realmente necesita. Así es como el seguro puede incentivar al individuo a usar el servicio, porque reduce su probabilidad de pérdida. Entonces, la prima de seguro tiene dos componentes: la prima de protección frente al riesgo (donde se asume que el riesgo moral no existe) y el costo adicional de recursos debido al riesgo moral. De ahí que para una compañía de seguros sea mejor cubrir, mediante un seguro, los servicios cuya demanda es inelástica y luego con datos históricos desarrollar seguros que cubran modalidades de servicios más elásticos, ya que en estos es donde se produce el riesgo moral.

Con el fin de contrarrestar los problemas de riesgo moral, las compañías establecen coaseguros y deducibles para los productos que desarrollan. Los deducibles consisten en un monto que se fija para ser pagado por el asegurado a partir del cual el seguro cubre los costos que excedan dicho valor. A medida que el deducible aumenta, la cantidad de beneficio que obtiene el asegurado va disminuyendo hasta el punto en que puede ser mayor el costo que el beneficio, en cuyo caso el individuo preferirá autoasegurarse.

De esta manera, un deducible relativamente pequeño puede no tener efectos en el uso de servicios que hace el individuo; en cambio, un deducible alto hará más probable que el individuo consuma la cantidad de servicios que él consumiría de no estar asegurado, hasta el punto en que preferirá no estar asegurado.

3. Equivalencias en la utilización de opciones y seguros para la cobertura de riesgos

En salud, el mecanismo utilizado para protegerse contra el riesgo es el seguro, no las opciones. Sin embargo, el desarrollo de las finanzas modernas, así como la amplia y creciente difusión de los modelos de valoración de opciones en libros de texto y en publicaciones académicas, facilitan el acercamiento y la utilización de este tipo de técnicas para hacer estimaciones de primas en el sector asegurador, en comparación con las técnicas actuariales, cuyo acceso es más restringido debido a su complejidad y a la necesidad de formación específica en el campo de las matemáticas por parte de quienes pretendan utilizarlas.

Para mostrar cómo se podría utilizar la teoría de opciones en el estudio de los seguros de salud se presenta en esta sección la equivalencia general entre opciones y seguros y en la sección posterior se hará la equivalencia con seguros de salud en Colombia. En general, las opciones y los seguros tienen cuatro elementos comunes: riesgo, prima, indemnización, plazo. A continuación se precisan estas equivalencias:

Riesgo: las opciones se utilizan para protegerse frente al riesgo derivado de variaciones en los precios; el seguro, para protegerse frente al riesgo derivado de las pérdidas monetarias ocasionadas por la ocurrencia de un evento (siniestro). Las opciones garantizan a su tenedor un precio máximo de compra o venta de tal forma que ante cualquier variación en los precios el agente puede decidir ejercerla o no, según le convenga.

El seguro garantiza protección financiera por una cuantía determinada cuando sucede la situación que se busca evitar y, en ese sentido, garantiza que la pérdida no pase de un nivel máximo. En el caso del seguro, el siniestro puede ser la pérdida de ingresos ocasionada por accidentes, enfermedades, incendios, hurtos, etc.; en tanto que para las opciones el suceso que se espera evitar es la pérdida monetaria relacionada con la variación en el precio de los subyacentes como acciones, divisas, índices bursátiles, tipos de interés, etc.

En el mercado de opciones se produce la transferencia de riesgos a través de contratos entre agentes, mientras que con el seguro el agente que lo adquiere está transfiriendo su riesgo de incurrir en un siniestro o su riesgo de pérdida. Para obtener ese cubrimiento, tanto en la utilización de opciones como en la utilización de seguros, se debe pagar una prima.

Prima: tanto en opciones como en seguros, la variable objeto de análisis es el valor pagado por cada individuo en un período. Para el caso de los seguros, este valor es el resultado de la frecuencia, es decir, el número de veces que se espera se produzca el evento y el costo de dicho evento. En ese sentido, el análisis actuarial busca establecer de la manera más confiable las distribuciones de probabilidad asociadas con ambas variables.

En el caso de las opciones, la volatilidad del activo subyacente es la variable fundamental en la determinación de la prima. Las opciones y los seguros representan un contrato en el cual se paga una prima que da derecho a recibir un ingreso condicionado a la ocurrencia de un evento específico. La estrategia de los agentes en ambos casos consiste en maximizar su beneficio, que está dado por el valor esperado del ingreso que se va a recibir menos la prima.

Indemnización: cuando el siniestro sucede, el agente pide el cubrimiento (indemnización) a que tiene derecho por haber pagado la prima pactada durante el período establecido; en el caso de las opciones, el agente realiza una operación de compraventa en el período acordado. La operación de compraventa, en caso de que ocurra el suceso, genera un ingreso compensatorio para el agente comprador de la opción, de la misma manera que el cubrimiento del seguro genera, cuando sucede el siniestro, un ingreso para el agente comprador del seguro que le compensa por las pérdidas derivadas del siniestro. Para ambos casos la no ocurrencia del suceso genera la pérdida del valor de la prima.

Plazo: la temporalidad de las operaciones con opciones y seguros se realiza en términos que se pueden considerar cortos, pues aunque el horizonte temporal de un seguro puede establecerse en años, siempre es posible retirarse unilateralmente del contrato en cualquier momento; la compañía de seguros puede incrementar deliberadamente la prima o puede exigir al agente condiciones que no pueda objetivamente cumplir y este también puede decidir no pagar la prima de seguro y de esta manera retirarse o dar por terminado el contrato de seguro.

De manera similar, los contratos de opciones se suscriben por períodos que pueden ser cortos o largos, pero en cualquier caso el agente puede decidir ejercer o no ejercer la opción en cualquier momento (opciones americanas), y sólo al vencimiento cuando se trata de opciones europeas. En todo caso, los períodos para los que actualmente se negocian opciones en los mercados financieros raramente superan el año.

El que existan transferencias en los mercados de opciones permite realizar operaciones de arbitraje y especulación que le pueden generar al agente ganancias debido principalmente a la volatilidad de estos mercados. La transferencia de un contrato de seguros puede generar ganancias, en la medida en que el que transfiere incurre básicamente en gastos de intermediación.

Los anteriores elementos comunes entre opciones y seguros permiten concluir que, desde una perspectiva netamente de cobertura, la opción opera como un seguro (Lamothe, 1993). En consecuencia, la prima que se paga por la compra de una opción y la prima que se paga por un contrato de seguro debe ser la misma, siempre y cuando coincidan el riesgo y el valor asegurado (indemnización), así como los plazos. Las primas varían según las características de los individuos asociadas al riesgo, como sexo, edad, antecedentes, etc. Las equivalencias estudiadas en este artículo se refieren a una población homogénea, de tal forma que en el interior del grupo no se definen primas diferenciales.

En caso de siniestro, se recibe una indemnización igual a Q, y para tener derecho a ella es necesario pagar una prima, que se pierde en caso de no ocurrir el siniestro. Lógicamente, la prima que se va a pagar por el seguro y la prima que se va a pagar por la opción deben ser equivalentes en condiciones de equilibrio, ya que de otro modo existirían oportunidades de arbitraje. En efecto, si la prima de la opción (p’) fuera mayor que la prima del seguro (p), cualquier agente económico podría suscribir un seguro y pagar una prima p y vender la opción, para recibir a cambio una prima p’.

De este modo, percibiría una entrada neta de fondos, un beneficio, igual a p’–p. Si el siniestro no ocurriera, está claro que el beneficio obtenido por el agente económico sería el señalado, ya que la opción no sería ejercida, ni habría derecho a reclamación alguna por el seguro. Ahora bien, en caso de que se produjera el siniestro, el beneficio obtenido sería el mismo, ya que el agente económico haría frente a sus obligaciones como vendedor de la opción utilizando los fondos que le proporcionaría la indemnización recibida por el seguro suscrito. Es decir, existiría en los mercados una posibilidad de beneficio sin ningún tipo de riesgo, una posibilidad de arbitraje, que despertaría la atención de los agentes del mercado que se lanzarían a aprovecharla. Esta realización masiva de compras de seguros y ventas de opciones provocaría una serie de movimientos en los precios de dichas operaciones (en las primas) que cesaría cuando el equilibrio fuera restablecido, es decir, cuando el valor de las primas se igualara.

4. Utilidad de las opciones en el reaseguro dentro del mercado de riesgos de salud

Una vez ha sido establecida, en el apartado anterior, la equivalencia entre las primas que se van a pagar por un contrato de seguro y por la compra de una opción, cuando el riesgo asegurado es el mismo, se determina en qué medida puede resultar útil, tanto para las firmas de aseguramiento (EPS) como para las compañías de seguro, la teoría de valoración de opciones para determinar la prima que se va a pagar por el reaseguro de determinadas contingencias, dentro del mercado de riesgos de salud en Colombia.

El reaseguro funciona para lo que se ha determinado como alto costo en salud. Se establece, entonces, un costo máximo que se va a pagar por la firma de aseguramiento (EPS), a partir del cual los gastos de atención corren a cargo del reasegurador. Por hacerse cargo de este exceso de costo, el reasegurador cobra una prima. En términos de la teoría de valoración de opciones, el riesgo asegurado podría sintetizarse dentro del siguiente esquema:

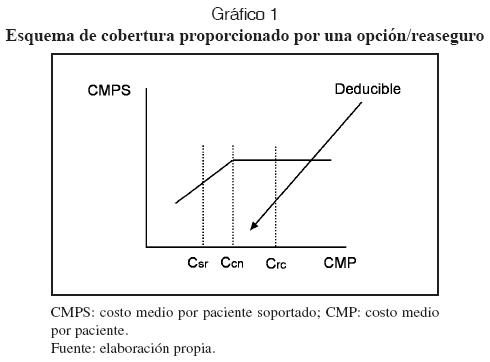

• La firma de aseguramiento asume un costo medio por paciente asegurado que, en condiciones normales, no supera un valor determinado: Ccn unidades monetarias (u. m.). Cuando aparecen riesgos catastróficos o de alto costo, este costo medio por paciente se dispara.

• Para no tener que soportar nunca un costo medio por paciente superior a Ccn, la firma de aseguramiento compra una opción de compra (call) –el vendedor en este caso sería el reasegurador– con un precio de ejercicio igual a Ccn. El subyacente de esta opción es el costo medio por paciente medido en unidades monetarias. Por la compra de esta call, la firma pagará una prima igual a Pr.

• Si se presentan riesgos catastróficos o enfermedades de alto costo, el costo medio por paciente se disparará hasta alcanzar niveles superiores a Ccn. Suponiendo que el costo medio por paciente se ubique en un nivel igual a Crc, tal que Crc>Ccn, la firma de aseguramiento ejercerá su derecho de compra: tiene derecho a comprar el saubyacente (costo medio por paciente) a Ccn, mientras que el valor de mercado de dicho subyacente es de C. Es decir, si la call se liquida por diferencias, el vendedor de la opción (reasegurador) tendrá que pagar al comprador una cantidad igual a la diferencia entre el precio de mercado y el precio de ejercicio: Crc–Ccn. Es decir, queda resarcida del sobrecosto que le supone el siniestro (el riesgo catastrófico), y paga un medio por paciente igual a Ccn.

Ahora bien, en el caso de que no se produzca este evento de alto costo, el costo medio por paciente va a situarse en un nivel igual o inferior a C. Supóngase, por ejemplo, que dicho costo se sitúa en Csr, tal que Csr ≤Ccn. En estas condiciones, la firma de asegura miento no ejercerá su opción: tiene derecho a comprar a un precio igual a Ccn, cuando en el mercado lo puede encontrar más barato (a Csr). En el Gráfico 1 se presenta de forma esquemática esta situación.

En el Gráfico 1 se puede apreciar claramente que la cobertura proporcionada por la adquisición de una call es similar a la proporcionada por una operación de reaseguro. Sin embargo, este esquema no recoge del todo la cobertura que proporciona un reaseguro, en la medida en que no contempla el denominado tope o valor a partir del cual el reasegurador deja de hacerse cargo del costo del tratamiento del paciente.

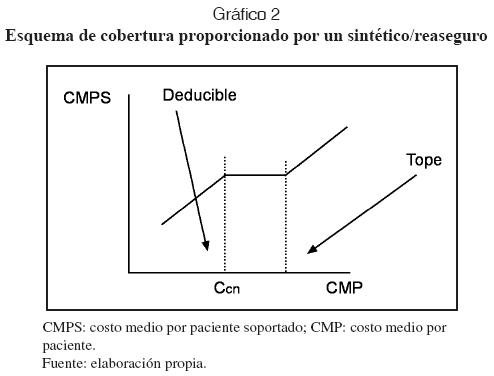

La cobertura descrita podría repetirse a través de la formación de un sintético compuesto por dos operaciones: la mencionada adquisición de una call y la venta simultánea, realizada por la EPS al reasegurador, de otra call, con idéntico valor nominal y vencimiento, pero con un precio de ejercicio superior.

El esquema de cobertura proporcionado por el sintético queda reflejado en el Gráfico 2. Tal y como puede apreciarse, dicho esquema es idéntico al que proporciona una operación de reaseguro de riesgos catastróficos, dentro del sistema de salud colombiano.

En definitiva, existe un claro paralelismo entre la compra de una opción call y la operación de reaseguro de enfermedades de alto costo. Por lo tanto, y de acuerdo con lo expuesto en apartados anteriores, para una población homogénea, la prima que se va a pagar por la opción y la prima que se va a pagar por el reaseguro deben ser equivalentes. En otras palabras, la determinación de la prima que se va a pagar por el reaseguro puede realizarse a partir de la teoría de valoración de opciones. El Gráfico 2 presenta el costo medio por paciente, que paga la firma de aseguramiento (EPS) en cualquier instante del período durante el cual el alto costo se encuentra reasegurado.

Conclusiones

El sistema de salud colombiano obliga a que las empresas que prestan servicios de salud a sus afiliados reaseguren los llamados riesgos catastróficos, que son riesgos de alto costo y de baja ocurrencia. El reaseguro de este tipo de riesgos se suele llevar a cabo contratando con un asegurador externo una póliza que cubra aquella parte del costo de los tratamientos que se situé por encima de un determinado nivel, denominado deducible. Normalmente, estas pólizas también establecen un costo máximo que va a respaldar el reasegurador, denominado tope.

La posibilidad de estimar el valor de las primas de reaseguro a través de una metodología alternativa a la actuarial, que es la actualmente utilizada, permite aprovechar los desarrollos hechos por las finanzas modernas en el campo de los modelos estocásticos. La mayor disposición de información sobre las metodologías de valoración de opciones que pueden ser utilizadas para estimar primas de seguro y reaseguro las hacen estar más al alcance de las firmas de aseguramiento y de las compañías de seguro para aplicarlas.

La equivalencia entre la adquisición de opciones y las operaciones de reaseguro hace que la teoría de valoración de opciones se perfile como el posible método alternativo utilizable para estimar el valor de las primas de reaseguro. La posibilidad de reproducir una operación de reaseguro en el sistema de salud colombiano, a través de un sintético, abren el camino a la utilización de la teoría de valoración de opciones para el cálculo de primas de reaseguro.

Lista de referencias

1. Bhansali, J. D. (1999). Credit derivatives: An analy-sis of spread options. Derivatives Quarterly, 5 (4), 29-35. [ Links ]

2. Cabedo, J. D. (1998). Utilización de productos derivados por empresas no financieras: propuesta de una metodología para su estudio. Revista Europea de Dirección y Economía de la Em-presa, 7 (2), 35-50. [ Links ]

3. Clark, J. A., Perfect, S. B. and Minton, B. A. (1996). The economic effects of client losses on OTC bank derivative dealers: evidence from the capital market. Journal of Money, Credit & Banking, 28 (3), 527-548. [ Links ]

4. Cocheo, S. (1993). Derivatives under scrutiny. ABA Banking Journal, 85 (12), 35-40. [ Links ]

5. Cullis, J. y West, P. (1984). Introducción a la economía de la salud. Bilbao: Descleé de Brouwer. [ Links ]

6. Das, S., Fong, G. and Geng, G. (2001). Impact of correlated default risk on credit portfolios. Journal of Fixed Income, 11 (3), 9-19. [ Links ]

7. Demeterfi, K., Derman, E., Kamal, M. and Zou, J. (1999). A guide to volatility and variance swaps. Journal of Derivatives, 6 (4), 9-32. [ Links ]

8. Duffee, G. and Zhou, C. (2001).Credit derivatives in banking: Useful tools for managing risk? Journal of Monetary Economics, 48 (1), 25-54. [ Links ]

9. Feldstain, P. (1993). Health care economics. New York: Delmar Publishers. [ Links ]

10. Folland, S., Goodman, A. and Stano, M. (1997). The economics of health and health care. 2nd ed. New York: Prentice Hall. [ Links ]

11. Geczy, C., Minton, B. A. and Schrand C. (1997). Why firms use currency derivatives. Journal of Finance, 52 (4), 13-23. [ Links ]

12. Harrington, E. (1997). Insurance derivatives, tax policy, and the future of the insurance industry. Journal of Risk and Insurance, 64 (4), 719-726. [ Links ]

13. Hentschel, L. and Smith, W. (1997). Risks in derivatives markets: Implications for the insurance industry. Journal of Risk and Insurance, 64(2), 323-346. [ Links ]

14. Karpinsky, A. (1998). The risky business of risk management derivatives disasters revisited. Australian Banker, 112 (2), 60-63. [ Links ]

15. Kildegaard, A. and Williams, P. (2000). Banks, systematic risk, and industrial concentration: Theory and evidence. Journal of Economic Behavior and Organization, 47 (4), 345-358. [ Links ]

16. Lamothe, P. (1993). Opciones financieras un enfoque fundamental. Madrid: McGraw Hill. [ Links ]

17. Martín, J. L. y Trujillo, A. (2000). Los contratos de derivados de créditos en la gestión de carteras de préstamos comerciales. Actualidad Finan-ciera, 5 (1), 17-28. [ Links ]

18. McClintock, B. (1996). International financial instability and the financial derivatives market. Journal of Economic Issues, 30 (1), 13-21. [ Links ]

19. Niehause, G. (2002). The allocation of catastrophe risk. Journal of Banking and Finance, 26 (2), 585-597. [ Links ]

20. Pérez, M. J. (2001). Una nueva generación de activos derivados: opciones catastróficas del Bermuda Commodities Exchange (BCOE). Actualidad Financiera, 6 (4), 69-74. [ Links ]

21. Petersen, M. A. and Thiagarajan, S. (2000). Risk measurement and hedging: With and without derivatives. Financial Management, 29 (4), 5-30. [ Links ]

22. Pouget S. (2001). Finance de marché expérimen-tale: une revue de littérature. Finance. Revue de l’Association Française de Finance, 22 (1), 37-63. [ Links ]

23. Raines, J. P. and Leathers, C. G. (1994). Financial derivative instruments and social ethics. Journal of Business Ethics, 13 (3), 197-204. [ Links ]

24. Scholes, M. S. (1997). Global financial markets, derivative securities, and systemic risks. Insurance: Mathematics and Economics, 19 (3), 267. [ Links ]

25. Vilariño, A. (2001). Turbulencias financieras y riesgo de mercado. Madrid: Tearson. [ Links ]

26. Yanxiang Gu, A. (2002). Valuing the option to purchase an asset at a proportional discount. Journal of Financial Research, 25 (I), 99-110. [ Links ]

27. Zettl, M. (2002). Valuing exploration and production projects by means of option pricing theory. International Journal of Production Economics, 78 (1), 100-108. [ Links ]