Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO -

Similars in Google

Similars in Google

Share

Cuadernos de Administración

Print version ISSN 0120-3592

Cuad. Adm. vol.35 no.1 Bogotá Jan./June 2008

* El artículo es producto de un extracto de fundamentaciones teóricas del anteproyecto de tesis doctoral. El artículo se recibió el 31-05-2006 y se aprobó el 20-05-2008.

** Doctor © en Nuevas Tendencias en Dirección de Empresas, Universidad de Valladolid, Valladolid, España, 2006; Magíster en Administración de Empresas, Universidad Austral de Chile, Valdivia, Chile, 1999; Administrador Público y Licenciado en Administración, Universidad de Los Lagos, Puerto Montt, Chile, 1992. Académico de la Universidad de Los Lagos. Correo electrónico: fganga@ulagos.cl.

*** Doctor © en Organización de Empresas, Universidad de Barcelona, España; 2002, Magíster en Administración y Dirección de Empresas, Universidad de Santiago de Chile, Santiago, Chile, 1992; Administrador Público, Universidad de Chile, Santiago, Chile, 1983. Académico de la Universidad de Los Lagos. Correo electrónico: jvera@ulagos.cl.

RESUMEN

Los escenarios altamente cambiantes están afectando la forma como deben ser gestionadas las organizaciones, por lo que ha surgido la necesidad de contar con sistemas de gobierno y de dirección muy eficaces y eficientes. En la actualidad es fundamental examinar los elementos implicados en el gobierno de las organizaciones y poner atención especial en la relación entre este y la teoría de agencia, que se está tornando vital en el seductor y complejo tema de la empresa contemporánea. El artículo aborda las bases teóricas de esta temática, con el objetivo de estructurar un marco conceptual que ordene el conocimiento y los alcances del gobierno corporativo y sus mecanismos alineadores, especialmente los relacionados con el rol de los consejos de administración. Finaliza con el comentario de algunos trabajos sobre la materia, a efectos de tener un acercamiento pragmático sobre el tema.

Palabras clave: gobierno corporativo, control corporativo, mecanismos de control interno, consejos de administración, mecanismos de control externo.

ABSTRACT

Greatly changing scenarios are affecting how organizations must be managed, leading to the need for very efficacious, efficient governance and management systems. Nowadays, it is essential to examine the elements that organizational governance implies and to pay special attention to the relation between governance and the agency theory that is becoming vital in the seductive, complex topic of contemporaneous companies. This article broaches the theoretical bases of this issue, for the purpose of structuring a conceptual framework to organize the knowledge and scope of corporate governance and its alignment mechanisms, especially those related to the role of administration councils. The article ends by mentioning some papers on this matter, to give it a pragmatic approach.

Key words: Corporate governance, corporate control, internal control mechanisms, administration councils, external control mechanisms.

Introducción

Las empresas son sistemas sumamente complejos y se caracterizan por poseer una serie de interrelaciones entre sus diversos recursos, en especial en lo tocante a las personas. Los evidentes y cambiantes escenarios están afectando la forma como se deben gestionar las organizaciones; de ahí que haya surgido la necesidad de contar con sistemas de gobierno y de dirección altamente eficaces. En este orden de ideas, el tema del gobierno corporativo (GC) ha cobrado una inusitada relevancia en los últimos años, en parte impulsada por la necesidad de compartir el conocimiento y la experiencia acumulada, sobre la base de los acontecimientos que han afectado a algunas empresas internacionales emblemáticas.

Tanta es la relevancia que ha alcanzado esta temática que hoy no sólo la podemos circunscribir de manera exclusiva al ámbito de las grandes empresas privadas que cotizan en el mercado bursátil, sino que también puede aplicarse a las pequeñas y medianas empresas, a las empresas que son propiedad del Estado y a las entidades no lucrativas.

Lo anterior significa que hoy, más que nunca, se supone necesario conocer y profundizar en los aspectos que están involucrados en el gobierno de las organizaciones, al tiempo que se pone el relieve en las consideraciones relativas al buen gobierno corporativo, como elemento vital de este seductivo y complejo tema de la empresa contemporánea.

Con la finalidad de responder a los objetivos de esta indagación, basada en la metodología de revisión documental de bibliografía especializada y de aportar en la difusión y conocimiento de los principales aspectos que comprende la teoría sobre el GC, el artículo presenta un escrutinio bibliográfico que posibilitará al lector adentrarse en un punto crucial de este basto mundo empresarial.

Para ello se comienza contextualizando la temática, haciendo hincapié en la necesidad de abordar el estudio del GC y justificando las razones por las cuales se consideran una plataforma teórica los planteamientos del enfoque de agencia. Luego de lo anterior se presenta una gama de relaciones y definiciones, que debe permitir entender, con cierto grado de profundidad, los principales alcances y propósitos de la teoría de agencia y el GC. Seguidamente, se proporcionan algunas ideas que pueden ayudar a asegurar las adecuadas prácticas empresariales y realizar, además, ciertas reflexiones en torno a lo que ocurre con las empresas familiares. Otro punto en el cual se pone énfasis es el relacionado con el tema del control corporativo y sus respectivos mecanismos internos y externos, en el contexto de la eficiencia del gobierno organizacional. Se finaliza con el comentario de algunos trabajos empíricos que se han realizado sobre la materia, con el propósito de tener un acercamiento pragmático acerca de la temática.

1. Importancia del estudio del gobierno corporativo1

Probablemente nadie discutiría que el crecimiento y el desarrollo dependen, entre otras cosas, de las competencias laborales y profesionales del capital más importante en una organización2: nos referimos a las personas, pues son en definitiva quienes marcan las diferencias competitivas y comparativas de una empresa respecto de otras.

Para lograr estas ventajas se requiere que la organización desarrolle adecuadas estrategias, ya sea para proveerse del capital intelectual más idóneo, así como para mantenerlo motivado e involucrado en el tiempo. Sin embargo, a pesar de los múltiples esfuerzos que realizan algunas empresas en estas materias, se percibe que uno de los ámbitos donde la especialización y la posterior asignación eficiente de los recursos transcurren con mayor dificultad es el de la propiedad y dirección de empresas (Salas, 2002a).

Según Salas, resulta evidente pensar que el tener riqueza personal suficiente para financiar las inversiones que necesita una empresa no implica que se tenga también la capacidad y la voluntad para dirigir la organización. Por otra parte, aquellos quienes posean habilidades directivas pocas veces cuentan con la riqueza personal suficiente para financiar las inversiones.

Por lo tanto, sin duda, estamos frente a un gran desafío, que tiene que ver con el logro de sistemas de gobierno y dirección de empresas elevadamente eficaces, pues de esta forma se estarán dando los pasos clave para competir. Esta situación se ha dado históricamente de un modo similar, pero en las últimas décadas del siglo XX se ha acrecentado, dado que los manejos adecuados de las empresas se han convertido en un factor estratégico medular de su competitividad, progreso y viabilidad.

El mundo de las empresas se caracteriza por desenvolverse en un escenario abierto al entorno, el cual experimenta día a día profusos cambios; además, con una magnitud tal que ha dejado "fuera de carrera" a muchos enfoques, modelos, teorías y estrategias consideradas hasta hace muy poco como solventes, apropiadas y pragmáticas.

Es claro que el agresivo incremento en las diferentes industrias y nichos de mercados, la trascendencia que ha tomado la calidad en la satisfacción de la demanda3, lo estratégico del capital humano, la importancia de respetar el medio ambiente4, el increíble desarrollo tecnológico5, la desaparición de las fronteras tradicionales entre los países y la mundialización de la economía ha conducido a que las empresas se replanteen sus estructuras organizativas formales y le hayan dado prioridad al estudio del gobierno de la empresa.

Pero probablemente no basten estas reflexiones, pues algunos autores han sostenido con mucha fuerza y diafanidad que la labor del gobierno de las organizaciones es hoy más compleja y desafiante que nunca, sobre todo si se tiene en cuenta que han desaparecido las fuentes tradicionales de autoridad. Esta situación nos obliga a replantearnos de manera creativa los nuevos roles que se deben asumir (Rajan y Zingales 1998).

La realidad descrita le da fuerza a uno de los riesgos, bajo condiciones de incertidumbre de gobierno, complementado con un corpus de normas capaz de regular las diversas relaciones contractuales que se dan dentro de las organizaciones (Azofra y Santamaría, 2004). Como se puede observar en la literatura disponible, uno de los marcos teóricos cuando se trata de analizar, explicar e interpretar el funcionamiento del GC, es la teoría de agencia, razón por la cual se presentan algunos antecedentes preliminares sobre ella.

2. Gobierno corporativo y teoría de agencia: algunos alcances

Tal como ya se ha expresado, al parecer, una de las perspectivas que mejor puede abordar la problemática del GC es la que viene del enfoque contractual o teoría de agencia (Jensen y Meckling, 1976; Fama, 1980; Fama y Jensen, 1983), ya que en el campo del GC se puede observar como un claro problema de agencia, donde el(los) dueño(s) (que denominaremos principal), debe(n) confiar la administración a un gestor, mandante, gerente, ejecutivo, director, rector, jefe o administrador (el que conoceremos como agente), con el cual tendrá claras asimetrías de información y funciones de utilidad dispares.

Al considerar este formato de análisis, el problema más relevante en el gobierno de la organización será confeccionar normas e incentivos, contratos tácitos o explícitos, que alineen efectivamente el comportamiento de los agentes, con las pretensiones del principal, por medio de un reparto óptimo de los riesgos, bajo condiciones de incertidumbre (Holmstrom, 1979; Fernández y Gómez, 1999).

A esta altura resulta un imperativo citar a los profesores Michael Jensen y William Meckling (1976), pues ellos son apreciados como los principales precursores de esta teoría, quienes definen la relación de agencia como un contrato bajo cuyas cláusulas una o más personas (el principal) contratan a otras personas (el agente) para que realice determinado servicio en su nombre, lo que implica cierto grado de delegación de autoridad en el agente6.

El centro de esta teoría está en delimitar el contrato más eficiente posible entre dos partes, a fin de poder dirigir adecuadamente esta relación, tomando como punto de partida las características de los entes implicados, y en el hecho de que los entornos altamente dinámicos e inciertos y los costos de consecución de información no posibilitan un monitoreo eficiente del agente (Pérez y Mozo, 2001; Camarero, 2002).

Otro elemento interesante que se debe considerar está relacionado con el hecho de que, en una relación de agencia, surgen dos tipos de riesgos:

El primero tiene que ver con la posibilidad manifiesta de que el agente no se comporte como lo desea el mandante o principal, sino en función de sus propios intereses, hecho que resulta muy difícil de monitorear. Esto significa que como el principal no puede observar las acciones del agente, no le resulta factible formular condiciones al respecto, a la hora de firmar el contrato. En estas circunstancia se habla entonces de riesgo moral (Destinobles, 2002; Holmstrom, 1979).

La tierra fértil para que germine este problema agencial contiene los siguientes componentes: que exista una nítida divergencia de intereses entre principal y agente, que se puedan establecer beneficiosos intercambios colaborativos entre ellos y que existan obstáculos que permitan definir si efectivamente en la práctica los acuerdos han sido debidamente respetados (Milgrom y Roberts, 1993).

El segundo riesgo que aparece como resultado de las asimetrías informativas precontractuales está relacionado con la probabilidad de que el agente contratado sea incompetente para asumir con eficiencia la responsabilidad que se le ha entregado. Este fenómeno ocurre cuando, en una relación entre principal y agente, el primero puede observar el resultado de la organización ex post, pero desconoce ex ante la distribución de probabilidad y las características del segundo.

En estas circunstancias, y ante la escasa información existente sobre el futuro agente, por parte del principal, podrían materializarse contratos no eficientes para las expectativas y objetivos trazados por los dueños o accionistas. Este hecho se conoce técnicamente como selección adversa o antiselección (Akerlof, 1970; Stiglitz y Weiss, 1981; Milgrom y Roberts, 1993; Hodge, Anthony y Gales 2003).

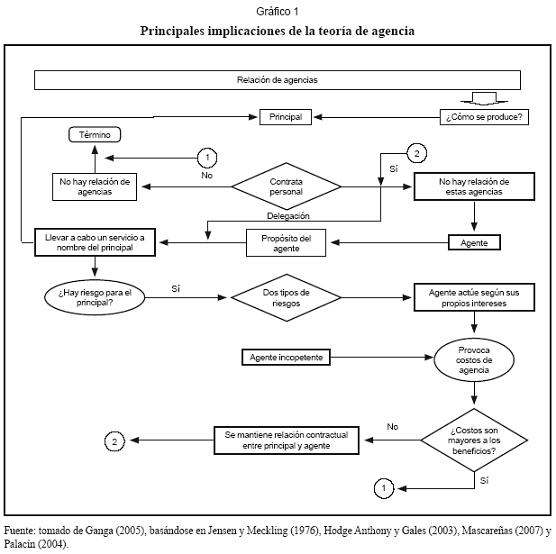

Las situaciones descritas provocan costos, que, dependiendo de su magnitud, puedenllegar a perjudicar la viabilidad de una determinada organización. Un detalle de las expresiones y conceptos vertidos puede ser observado en el Gráfico 1.

Como síntesis, se puede aseverar que la teoría de agencia pretende solucionar o, eventualmente, disminuir los costos afines a los problemas que emergen de la relación de agencia. Para ello busca el diseño y materialización de contratos más eficientes que puedan concretarse entre principal y agente. En este orden de cosas, debe considerar una serie de supuestos sobre las personas, como las divergencias de intereses, la mayor o menor aversión al riesgo, los propósitos, la cantidad de información, entre otros.

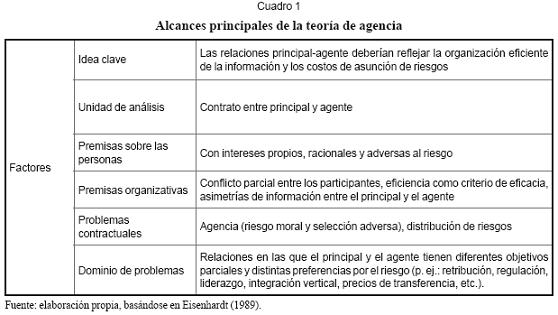

Pero junto a lo anterior, también requiere plantearse conjeturas sobre las organizaciones, por ejemplo: los eventuales conflictos de objetivos, las asimetrías de información, el entorno o escenario competitivo, el rol de las personas, etc. En este sentido, la autora Eisenhardt (1989) esquematiza los principales alcances y problemáticas que enfrenta esta teoría como lo señala el Cuadro 1.

Frente a las divergencias entre el principal y el agente, existen varios dispositivos cuya misión es alinear los intereses de las partes. Estos mecanismos involucran costos que no pueden ser superiores a los beneficios reportados, pues una situación contraria implica el término de la relación entre principal y agente. Para enfrentar esta situación se debe constituir un sistema de relaciones estables, con visión largoplacista, en presencia de comportamientos oportunistas de los agentes. Por ello emerge con fuerza la necesidad de desplegar un conjunto de mecanismos, alineadores y supervisores a partir de un esquema apropiado de incentivos, de instrumentos disciplinadores, de garantías y procedimientos de resolución de conflictos, así como las decisiones de inversión y financiación (Fernández y Gómez, 1999).

3. El gobierno corporativo desde el punto de vista conceptual

En strictu sensu, y de manera preliminar, se comienza citando a Tunzelmann (2003), quien entiende el GC como la organización colectiva del proceso decisional. Pero en el comienzo de nuestro acercamiento conceptual no se pueden dejar al margen los autores Shleifer y Vishny (1997), quienes probablemente son los más citados cuando se intenta una definición de GC. Para ellos el gobierno de las empresas tiene que ver con los medios a través de los cuales aquellos quienes proporcionan fondos financieros aseguran una retribución adecuada de sus inversiones.

Como se observa, estas son unas excelentes definiciones para comenzar, ya que están bastante claras y, además, se refieren a los mecanismos o conjunto de sistemas de control por medio de los cuales se consigue que las empresas sean gestionadas eficientemente por parte de sus equipos directivos, para crear valor en beneficio de los accionistas que aportan el capital necesario (Blair, 1995; Salas, 2002a; Ustáriz, 2004).

Bengoechea (1996) y Canals (2004) entienden por gobierno de la empresa la forma por medio de la cual estas son dirigidas y controladas. Además, agregan que ese gobierno se asocia con las pautas de acción que regulan los derechos de los accionistas y las responsabilidades del consejo de administración.

También puede entenderse por GC el cúmulo de las instituciones y marcos regulatorios que supeditan el ejercicio del poder y el control de la empresa. Otra opinión complementaria es de los autores Parisi, Godoy y Parisi (2000) y Gasco, Segurado y Quintana (2005), al indicar que el GC se refiere al conjunto de reglas y normativas que guía el comportamiento de los accionistas, directores y administradores de la empresa, y que define las obligaciones y las responsabilidades de estos con los accionistas minoritarios.

Además, podemos aludir a una enunciación que aclara todavía más lo expresado en las definiciones presentadas. Este punto de referencia indica que el GC involucra el conjunto de relaciones entre la administración de la empresa, su directorio y demás agentes económicos que mantenga algún interés en la empresa. Por lo tanto, el GC también provee la estructura y los mecanismos a través de los cuales se establecen los objetivos estratégicos de la empresa, los medios para alcanzar estos propósitos, así como la forma y métodos para realizar el correspondiente seguimiento (control) a su desempeño (Maroto y Melle, 2001; Galve, 2002; Salas, 2002b; Díaz, 2003; Eiteman, Stone y Moffet, 2007).

Al analizar con más detalle este tema, algunos autores sostienen que la información existente sobre GC ha centrado tradicionalmente su atención en las relaciones contractuales entre aportantes de fondos (propietarios y acreedores) y la dirección. El planteamiento que subyace bajo esta relación es que una mayor eficacia en la supervisión y el control de la dirección, llevada a cabo a través de diferentes mecanismos de gobierno, supondrá una reducción de costos de agencia que, en definitiva, redundará en un mayor valor de la entidad (Azofra y Santamaría, 2002).

Esta óptica analítica tiene bastante lógica, toda vez que en ella pueden incluirse aspectos tan esenciales como el papel que desempeñan los directivos como pieza central de las relaciones contractuales, cómo influye la estructura de propiedad en el control de las actuaciones directiva, cómo afecta el diseño de los órganos de gobierno la supervisión y resolución de conflicto o, más recientemente, si es factible repartir los derechos de decisión y control entre diferentes partícipes dentro del consejo de administración (Rajan y Zingales 1998).

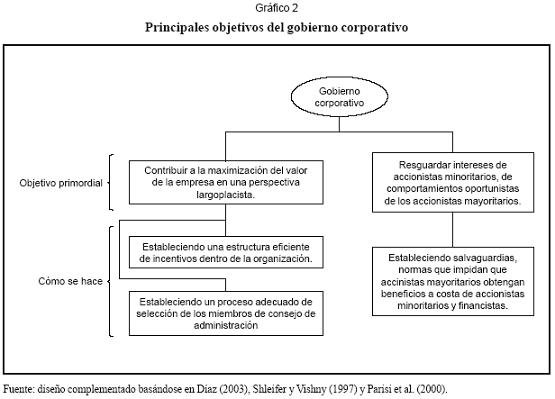

A pesar de la profundidad de lo enunciado, no se puede terminar este punto sin bosquejar cuáles son, en definitiva, las aspiraciones principales del GC. Estas se pueden observar en el Gráfico 2.

4. El buen gobierno corporativo

En términos generales, el buen gobierno corporativo puede entenderse como la práctica de una filosofía corporativa, amparada en procesos apropiados, que permiten a los interesados de una organización, medir y evaluar los propósitos, los riesgos y las oportunidades que se presentan a una compañía. Un buen GC posibilita un uso eficiente de los recursos aportados, al estimular la confianza entre los entes involucrados. Además, asegura que las empresas consideren los intereses de una amplia gama de componentes y de las comunidades con las cuales operan, con lo cual contribuye efectivamente al bienestar de la sociedad donde están insertas.

4.1 Algunas claves para asegurar un buen gobierno corporativo

Entendido el gobierno de la empresa como la relación que establece la compañía con sus dueños o accionistas, así como con la sociedad en general, es válido manifestar la necesidad de que estos se conduzcan bajo la observancia ineludible de la transparencia, la equidad corporativa y el cumplimiento de una serie de responsabilidades éticas dentro de la organización. En otras palabras, el buen GC se materializa cuando este puede impedir o solucionar los conflictos de intereses que surgen entre los administradores y los accionistas; pero para ello es básico plantearse un modelo integral de dirección ética, donde el pilar fundamental sea la cultura empresarial (Arias, 2004).

Los principios esbozados en el párrafo anterior fueron trastocados, de algún modo, en los acontecimientos contables financieros ocurridos a comienzos de la presente centuria. Al parecer, casos tan emblemáticos como los de Enron (2001) y World-Com (2002), en Estados Unidos, o BBVA (2002) y Parmalat (2003), en Europa, han puesto en tela de juicio las prácticas financieras y de gobierno de las empresas, y han dejado la sensación de que los presidentes ejecutivos, los consejeros delegados y los directores financieros “hacen y deshacen” en sus compañías, según sus caprichos, antojos o ideas, y que toman decisiones que bordean los límites de la legalidad y la ética, o derechamente traspasan los marcos regulatorios existentes (De la Fuente, 2002; Salas, 2002b; Carrasco y Laffarga, 2007).

Como resultado de esta realidad, la práctica de un buen GC toma mucha relevancia, y en estos incidentes es innegable que los preceptos o marcos de acción que se necesitan para lograr estos objetivos requieren el favorecimiento, el reforzamiento y el restablecimiento permanente de la confianza en los diversos agentes económicos. Estos son aspectos ineludibles si se quiere favorecer con ello un terreno fértil para las inversiones que se deseen efectuar en el futuro. En consecuencia, las organizaciones, junto con considerar en sus planes estratégicos los aspectos económicos, deben relevar también los valores éticos, donde prime la visión de una adecuada asignación de recursos, junto con la óptica de no perjudicar a ningún grupo de interés (Orduna, 2003; Canals, 2004; Bonnafous-Boucher, 2005).

Así es como las prácticas del buen GC deben apuntar a un concepto más amplio y multidisciplinar, lo cual implica propiciar condiciones para que las empresas no solamente se preocupen por maximizar la valoración de sus activos o sus ganancias, sino que ejerzan también su función empresarial con responsabilidad y transparencia en el manejo de la información, velando por los intereses de todos aquellos agentes vinculados a la empresa, es decir, accionistas (mayoritarios y minoritarios), directivos, empleados, acreedores, proveedores, clientes, etc. (Díaz, 2001; Tirole, 2001; Gonzalo, 2002; Crespí y García-Cestona, 2002; Rodríguez, 2002; Salas, 2003; Rivero, 2005).

4.2 El GC en las empresas familiares: algunas reflexiones

En el tema del GC merecen una mención especial las empresas familiares, sobre todo si contextualizamos la temática en el ámbito latinoamericano. Al respecto se indica que este no es un asunto nuevo para la empresa familiar, dado que existen muchos casos de este tipo de organizaciones que vienen diseñando e instrumentalizando estrategias con la nítida intención de asegurar la viabilidad organizacional en el largo plazo; por ello, junto con afianzar la relevancia de la satisfacción al cliente, también postulan la necesidad de resguardar los intereses de las familias propietarias. En este orden de ideas, iniciativas como la creación del consejo familiar o el bosquejo e implementación de formalidades o protocolos familiares son señales que están en la dirección del buen GC.

Pese a las argumentaciones expresadas, probablemente nadie podría desconocer que en América Latina aún se está en un proceso de aprendizaje respecto de lo que significa funcionar en los actuales escenarios competitivos, donde el paradigma dominante es la globalización. Esta plataforma impone el imperativo de entender a cabalidad que ahora se debe competir con empresas ubicadas en diferentes partes del mundo, que cuentan con grandes espaldas financieras y con un capital humano dotado de altos estándares de eficiencia organizativa. Por otra parte, se debe adicionar la poca capacidad planificadora que tienen en general los latinoamericanos; en ese sentido, es habitual encontrar empresas familiares que no tienen inconvenientes en reemplazar la estrategia largoplacista de crecimiento y desarrollo, por una táctica orientada a la sobrevivencia.

En todo caso, es muy factible que uno de los retos más elementales esté relacionado con permutar la entelequia que estima que el buen GC sólo es aplicable a las grandes empresas, dado que su implementación resulta ser muy onerosa; pero ciertamente –independiente de los costos que estén involucrados– para las empresas familiares, especialmente las pequeñas

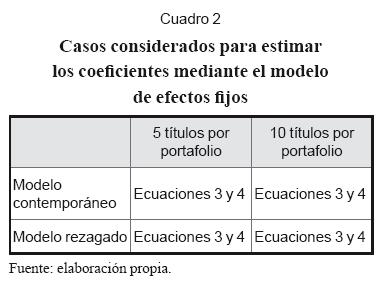

y medianas, hoy es prácticamente un imperativo asumir nuevas estrategias que permitan mejorar las prácticas de GC, pues esta es la fórmula más apropiada para poder protegerse de la competencia cada vez más agresiva y acometedora; pero también puede resultar la “vestimenta” más adecuada, cuando la idea es atraer futuros inversionistas. Dadas las argumentaciones analizadas, se considera útil destacar algunas sugerencias para este tipo de empresas, reflejadas en el Cuadro 2.

5. Control corporativo

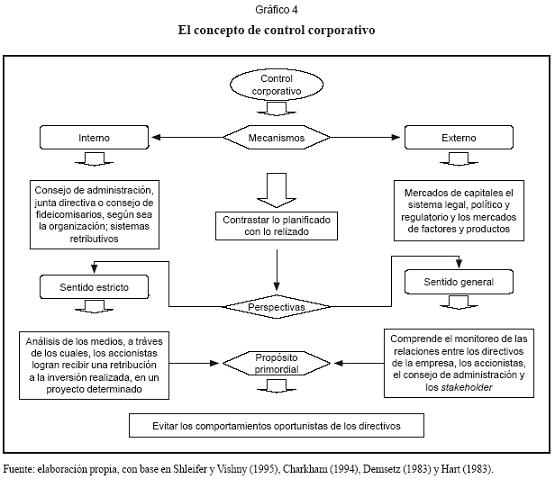

A juicio de Shleifer y Vishny (1995), es factible definir el control corporativo (CC), en sentido estricto, como el análisis de los medios por los cuales los accionistas logran recibir una remuneración acorde con la inversión en un proyecto determinado. Para ello esta función requiere evaluar los resultados de la empresa y del director general, de forma tal que se pueda asegurar un apropiado crecimiento organizacional, protegiendo los intereses accionariales (Zahra y Pearce, 1989; Monks y Minow, 1995; Forbes y Milliken, 1999).

Por su parte, Fogelberg (1980) estima que el control de una empresa debe ser entendido como la capacidad de dirigir los asuntos organizacionales y de afectar las decisiones políticas que se tomen. Allí el control último viene definido por el prorrateo de acciones y por la capacidad de cualquier accionista o grupo de accionista para influir en las decisiones que se tomen en el consejo de administración.

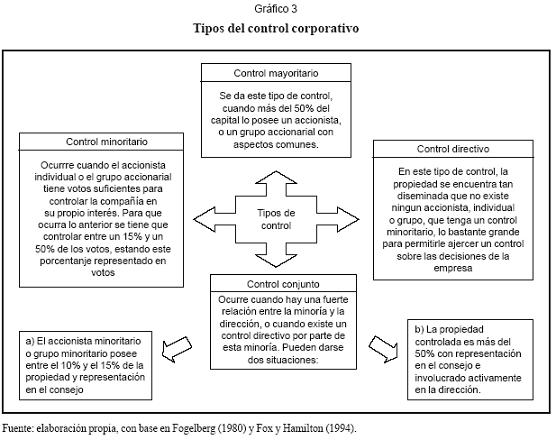

Para alcanzar estos propósitos se distinguen –en función de la separación entre la propiedad y el control– cuatro tipos de control:

• Mayoritario: cuando más del 50% del capital está en manos de un accionista o un grupo accionarial homogéneo.

• Minoritario: cuando el accionista individual o el grupo accionario tiene una cantidad de votos que le resultan suficientes para ejercer el control de la compañía en su propio interés: para ello se debe controlar entre el 15% y el 50% de los votos, porcentaje que debe estar debidamente representado en los respectivos votos.

• Conjunto: es el caso donde existe una fuerte vinculación entre los accionistas minoritarios y la dirección. También ocurre cuando existe un control directivo, por parte de la mencionada minoría.

• Directivo: esta situación se da cuando la propiedad de una empresa se encuentra tan esparcida que no existe accionista alguno, sea individual o grupal, que tenga un control minoritario lo suficientemente grande como para posibilitarle ejercer un control respecto de las decisiones que se toman en una compañía.

Lo expresado puede observarse en el Gráfico 3.

Ahora, si analizamos el CC desde una perspectiva global, habría que indicar que este comprende la supervisión de las relaciones entre cuatro grupos de la empresa, cuyos comportamientos determinan sus resultados y su distribución (Cuervo-Cazurra, 1996). Estos actores son: directivos de la empresa, accionistas, consejo de administración y los stakeholder7.

Por lo tanto, el CC está orientado a comparar las acciones planificadas por los inversionistas en el momento de decidir la materialización de determinadas inversiones y los resultados que se vayan produciendo o que se produzcan finalmente. Desde la óptica de la teoría de agencia, el CC posee herramientas cuyo propósito es alinear los comportamientos oportunistas del agente hacia los objetivos que tienen los propietarios.

Dependiendo de donde se ejercen estos mecanismos, pueden ser clasificados en internos y externos. En el primer caso se encuentran principalmente las acciones que desarrollan los consejos de administración, la designación de los comités de auditoría y los sistemas retributivos que se utilizan para compensar a los directivos; a su vez, respecto de los mecanismos de control externo, se distinguen los mercados de capitales (específicamente el mercado de CC); el sistema legal, político y regulatorio, y los mercados de factores y productos (Jensen, 1993; Fernández y Gómez, 1998; Manjón, 2000; Fernández, Suárez y Ventura, 2001; Maroto y Melle, 2001; Cuervo, Fernández y Gómez, 2002; Maroto, Melle, Moreno y Rodríguez, 2006).

Todos estos mecanismos conforman el denominado gobierno de la empresa y tienen una serie de características no idénticas entre los países, dado que dependen del cuerpo normativo de cada uno de ellos, así como también de las diversas culturas empresariales. De esta forma, ocurre que en Estados Unidos y en Reino Unido la alineación de intereses se logra considerando como herramientas el mercado, específicamente la amenaza de adquisición que representan las ofertas públicas de acciones (OPA) hostiles, sobre la continuidad de los equipos directivos que no persiguen maximizar la riqueza de los accionistas. Por su parte, en Japón y Europa Continental, el papel central en la alineación de intereses lo cumplen primordialmente los consejos de administración (Frank y Mayer, 1991; Rajan y Zingales, 1995; Gedajlovic y Shapiro, 1998).

Del mismo modo, Cuervo et al. (2002) coinciden con estos análisis; además, agregan que en el segundo caso (marco continental) es preciso considerar también el papel que desempeñan los bancos, en cuanto mantienen una presencia destacada y participan como accionistas y acreedores. Un detalle de algunas características específicas de ambos mecanismos de control se revisan a continuación.

5.1 Mecanismos de control interno

En cuanto a los mecanismos de control interno (MCI), se debe comenzar reconociendo la existencia de muchas organizaciones que funcionan por medio de jerarquías, también llamadas cadenas de gobierno, que identifican a aquellos grupos con una influencia legítima sobre los objetivos organizacionales (Charkham 1994). Precisamente, estos grupos deben asumir el control interno, entendido como un proceso que se diseña para otorgar una seguridad razonable al logro de los objetivos organizacionales. Estos podrían enmarcarse en tres tipos de metas: financieras, operacionales y legales.

Ahora bien, cuando se habla de grupos, la referencia es básicamente a las acciones que desarrolla el máximo cuerpo colegiado de una entidad, conocido como consejo de administración, consejo de fidecomisarios o juntas directivas, según sea la organización que se analice. Como todas las instituciones tienen estos órganos de gobierno, este dispositivo se ha constituido en el más usado y conocido de los que son parte del GC, tanto así que a este se le atribuyen la mayoría de los manuales de buenas prácticas del gobierno de las organizaciones (Houle, 1989; Carver, 1990; Hudson, 1995). Este máximo cuerpo colegiado (MCC) debe aprobar y supervigilar los planes de mediano y largo plazo; además, cuenta con las atribuciones para contratar al agente, fijarle su remuneración y, si la situación lo amerita, prescindir de sus servicios.

En la mayoría de las empresas, el principal órgano de gobierno o de gestión de la compañía lo constituye el consejo de administración (CA). En esta calidad, los CA deben constituirse en organismos de control y en factores de equilibrio entre los diferentes colectivos que habitualmente son parte de la empresa. Como característica distintiva, está el hecho de que los CA delegan en los directivos la administración de la empresa, pero retienen los derechos de selección y remuneración de los directivos y la dirección estratégica de la empresa (Fama y Jensen, 1983)8.

En este orden de ideas, es importante plantear la posibilidad de que eventualmente los consejeros podrían alinearse con los intereses de los directivos; sin embargo, el mercado de consejeros sirve como mecanismo inhibidor de estas prácticas, debido a que su capital humano y reputación se verían afectados, y así se reduciría su valor y las oportunidades de empleos en otros consejos (Fama, 1980). Siguiendo este camino argumental, los CA se transforman en un elemento trascendental en el estudio del GC, dado que su función implica la supervisión y validación de relevantes decisiones organizacionales (Fama, 1980; Zahra y Pearce, 1989; Johnson, Daily y Ellstrand, 1996).

De acuerdo con estas competencias y particularidades, los CA se convierten en los órganos disciplinarios de los altos directivos por delegación de los accionistas9, quienes les transfieren la facultad y el poder de limitar, en el ejercicio de su labor supervisora, la discrecionalidad de los directivos. Su actuación influye directamente en el valor de la empresa, debido a que la amenaza ayuda a disciplinar a los directivos (Fernández y Gómez, 1999). En esta línea de análisis, se encuentra un trabajo de carácter empírico, en el que se analizan de manera conjunta diferentes variables identificadas como factores determinantes de la compensación, lo cual demuestra que el mayor efecto lo presentan precisamente las características de los CA, como mecanismo interno de control (Boyd, 1994).

A su vez, en un trabajo realizado por Peasnell, Pope y Young (2001) se estudia empíricamente el tema de los mecanismos de control, en especial los relacionados con las variables propiedad de los consejeros y composición de los CA. Estos investigadores analizaron si estos factores pueden actuar como mecanismos sustitutivos a la hora de reducir los conflictos de agencia.

Por su parte, Manjón (2000), en otro estudio de carácter empírico sobre la separación de la propiedad y el control en las sociedades bursátiles españolas, en el período 1989-1995, determina, desde un punto de vista normativo, la necesidad de apoyar la puesta en marcha de reformas legales que fortalezcan la acción de los CA, tal como fue propuesto por la Comisión Olivencia, en 1988.

Además, se ha planteado que los CA, como principal mecanismo interno de resolución de conflictos dentro de la empresa (Jensen, 1993), deben centrar su labor en supervisar el comportamiento del equipo directivo. En este sentido, la literatura empírica sobre la cuestión parece indicar que la eficacia del consejo en su labor supervisora depende de factores como su grado de independencia, su tamaño, la existencia de comités específicos o la confluencia en una misma persona (unitary leadership structure) de los cargos del principal directivo y presidente del consejo o chairman (Boyd, 1994; Azofra y Santamaría, 2002).

Junto a lo anterior, también se ha indicado con bastante razón que los CA, en cuanto órganos de GC, deben ser más que meros entes de control de los gestores, “correas de transmisión” de los accionistas y otros grupos de interés o guardianes de la legalidad (Álvarez, 2003).

También se señala que los CA deberían participar activamente en los procesos de reclutamiento, selección, evaluación, remuneración, manutención, desarrollo y sucesión del director general y los de los directivos de más alto rango jerárquico (Baysinger y Butler, 1985; Hermalin y Weisbach, 1991). En general, los códigos de GC establecen como principales funciones del consejo la aprobación de la estrategia de la compañía, la supervisión del negocio, el control efectivo de la gestión y la protección de los intereses de los accionistas y de otros interesados legítimos (Baysinger y Hoskisson, 1990; Fundación de Estudios Financieros, 2002).

Es claro que los esfuerzos por tratar de definir las labores de los CA cobran mucha relevancia en la gestión de las compañías, ya que se pueden evaluar con mayor facilidad sus actuaciones –pues al determinar las funciones, se tiene una base o un estándar para confrontar o comparar–; además, permiten determinar con mayores fundamentos la compensación de los consejeros y crear consejos más eficientes en su comportamiento (Cuervo-Cazurra, 1996). Sin embargo, en la práctica se producen fallas que atentan contra este objetivo. En este orden de ideas, se pueden citar como ejemplos:

5.1.1 Problemas de cultura organizacional

Cuando se premia o privilegia el consenso inmediato, así como los acuerdos extremadamente rápidos, en desmedro de la discusión amplia dentro del consejo, pues se estima que los consejos que tradicionalmente han tenido mucha actividad, con intercambio de ideas y posturas sobre determinados temas, han funcionado de mejor forma que aquellos que asumen una labor más pasiva.

5.1.2 Alta responsabilidad legal

Si bien es cierto esta situación provee de motivación para evitar demandas, no necesariamente incentiva de forma eficaz el proceso de toma de decisiones, pues en muchos casos las regulaciones –medios para hacer bien las cosas– se transforman en fines y provocan exceso de burocracia, lo que finalmente afecta la eficiencia organizacional.

5.1.3 Escasez de posesión de acciones por parte de los directivos y los miembros del consejo

Aunque los incentivos que brinda la propiedad para ejercer adecuadamente el control son bastante nítidos, también lo son los estímulos que se generan para manipular la información disponible. Esto provoca tergiversaciones e ineficiencias en los procesos de decisión.

5.1.4 Tamaño de los órganos de gobierno

Esto es, el tamaño del CA en relación con la cantidad de individuos que sirven en el consejo. En general, los hallazgos empíricos se encaminan a demostrar que un consejo compuesto por un número pequeño de integrantes tiende a funcionar en forma más eficiente que uno muy numeroso, pues este último, a pesar de que en un comienzo podría tener resultados positivos, debido a que al haber más personas participantes se tiene acceso a una mayor cantidad de opiniones y a un incremento en la capacidad de supervisión, con el paso del tiempo su gestión se transforma en ineficiente, pues el grupo se torna difícil de manejar, no se posibilita la participación de todos los miembros (algunos pueden tener temor a dar su opinión frente a muchas personas), se producen dificultades para coordinar todos los intereses, las decisiones son difíciles de tomar y se generan complicaciones de monitoreo de las acciones del directivo, junto con dificultades de coordinación e información (Patton y Baker, 1987; Houle, 1989; Duca, 1996; Wu, 2000; Loredo, Súarez y Ventura, 2001).

Pero existen trabajos, como los de Yermarck (1996); Andrés, Azofra y López (2005), y Fernández, Gómez y Fernández-Méndez (1998), que sugieren la existencia de una relación no lineal entre esta variable y la efectividad supervisora del consejo. Lo anterior significa que en un comienzo un aumento en el tamaño del CA mejora el valor de la empresa, pero, a partir de un determinado tamaño, el efecto neto de un consejero adicional rompe el “punto de equilibrio” y los resultados comienzan a transformarse en decreciente.

5.1.5 Composición de los órganos de gobierno

Es normal que todas las organizaciones incluyan en sus máximos cuerpos colegiados a altos directivos (gerente general, rector, director general, etc.) y también a personas externas. En esta lógica, los autores han calificado como consejeros internos de los CA a aquellas personas quienes ocupan cargos directivos o ejecutivos en las organizaciones. Como contraparte, identifican como consejeros externos o independientes a aquellos sujetos integrantes no directivos del CA y que se caracterizan por no estar vinculados con el equipo de gestión, ni con los núcleos accionariales dominantes; por lo tanto, pueden actuar con libertad o autonomía de criterio (Cochran, Wood y Jones, 1985; Hermalin y Weisbach, 1998; Schellenger, Wood y Tashakori, 1989; Goodstein y Boeker, 1991; Daily y Dalton, 1993; Goodstein, Gautam y Boeker, 1994; Jhonson et al., 1996; Fernández y Gómez, 1998; Vázquez, 2000; Ustáriz, 2004; Rivero, 2005; Recoder, 2006).

Al analizar la literatura existente sobre esta temática y los diversos códigos de buen gobierno10, es dable apreciar que esta sugiera como absolutamente necesario la incorporación de consejeros externos –ojalá en posición de mayoría–, quienes pueden asumir posturas más objetivas y de independencia en los procesos de decisión, junto a una mayor capacidad para controlar y evaluar a los directivos; además, son mucho más eficaces en la búsqueda de los intereses accionariales.

Este hecho se apoya en una buena cantidad de trabajos empíricos que demuestran la existencia de una relación positiva y significativa entre la proporción de consejeros externos y el valor de la empresa (Fama, 1980; Lorsch y MacIver, 1989; Mallete y Fowler, 1992; Rechner, Sundaramurthy y Dalton, 1993; Barnhart, Marr y Rosenstein, 2004; Fernández et al., 1998; Fernández y Gómez, 1998; Galve, 2002; Mínguez y Martín, 2003; Ustáriz, 2004). Así es factible observar en las grandes empresas de Estados Unidos una clara tendencia orientada a la incorporación de miembros provenientes de fuera de la organización (Baysinger y Butler, 1985; Yermack, 1996; Cosh y Hughes, 1997).

Por otra parte, también es relevante tomar en consideración el hecho de que si la composición del consejo es muy diversificada, también se generan inconvenientes, por ejemplo: problemas en los códigos comunicacionales, discusiones demasiado extensas o extremadamente sucintas, desconfianzas entre los participantes, etc. Junto a lo anterior, es importante remarcar las asimetrías informativas de los miembros externos, respecto de los consejeros internos, dado que los primeros no conocen a cabalidad la cultura organizacional, sus formas de funcionamiento, procesos, métodos, programas y su políticas internas.

Tales fenómenos evidentemente pueden afectar la eficiencia organizacional, al ralentizar el proceso de toma de decisiones. Esas son probablemente algunas de las razones por las cuales existan estudios que no confirman de manera significativa la relación positiva entre la composición del CA y el incremento del valor de la empresa (Zahra y Stanton, 1988; Hermalin y Weisbach, 1991; Rosentein y Wyatt, 1997; Fernández et al., 1998; Bhagat y Black, 2002; Pucheta y de Fuentes, 2006).

Por estas razones, es crucial para el futuro de una organización que los miembros que serán parte de los CA sean elegidos con la máxima rigurosidad, a fin de asegurar un apropiado funcionamiento. Sin embargo, a pesar de esta axiomática realidad, Shultz (2004) señala que existen diez errores habituales que se cometen en el funcionamiento de los CA: no realizar la selección de forma estratégica, demasiados miembros de la propia empresa (carencia de consejeros independientes), excesivos asesores pagados, muchos amigos y compañeros, elevado número de familiares, equivocación con las recompensas que se hacen con el dinero de la empresa, carencia de diversidad, bloqueo de la información, miembros de los consejos demasiado pasivos y liderazgo deficiente.

5.1.6 Conflicto de doble rol del directivo, como administrador y controlador

Este aspecto se relaciona con el funcionamiento de los órganos de gobierno, y se produce especialmente si el directivo asume el papel de presidente del consejo. Esto origina la ilógica de que el directivo se controla a sí mismo y puede influir decididamente en la fijación de sus sistemas retributivos.

El principal efecto que se da en la situación de doble rol está asociado con el debilitamiento de la posición de la parte representada, ya que puede llegarse a prácticas que no representen efectivamente los intereses de los dueños o accionistas, lo cual afecta la eficiencia en la gestión organizacional. Este fenómeno ha sido tomado en consideración por la mayoría de los códigos de buen GC y por diversos autores, quienes recomiendan la necesidad de una separación de ambos cargos, dado que de esta forma se reduce el poder del principal directivo y, junto con ello, se acrecienta la capacidad supervisora del CA (Patton y Baker, 1987; Termes, 1998; Olivencia, 1998; Manjón, 2000; Galve, 2002; Martínez, 2003; Mínguez y Martín, 2005).

A pesar del consenso existente en esta materia, algunos trabajos empíricos demuestran que en la práctica no se resguarda la separación de los roles. Por ejemplo, Ruiz-Porras y Steinwascher (2007), en su estudio titulado Gobierno corporativo, diversificación estratégica y desempeño empresarial en México, determinaron que en el caso estudiado11 en la gran mayoría de los CA existe un presidente relacionado y duplicidad de funciones entre el presidente y el director general.

Del mismo modo, algunos autores sustentan la hipótesis de que la separación entre CEO12 y presidente del consejo presenta también una serie de complicaciones, dado que si bien se pueden incrementar los incentivos del CA por controlar el máximo directivo, también provoca costos de agencia, debido al control de presidente por parte de los propietarios de la sociedad. Otro coste viene generado por la inadecuada transferencia de información que puede producirse entre presidente y CEO, quienes son finalmente los máximos responsables de la marcha de la organización (Mínguez y Martín, 2004).

5.2 Mecanismos de control externo

Al igual que en el caso de los MCI, los mecanismos de control externo (MCE) desempeñan un papel relevante en el enfilamiemto de intereses, entre los dueños y los directivos, especialmente cuando los MCI son ineficientes, inadecuados o fallan en su aplicación (Hoskisson y Turk, 1990). Por lo tanto, el objetivo está orientado a restringir la capacidad de los gerentes para asumir, y eventualmente mantener, comportamientos oportunistas. Estos MCE provienen del funcionamiento de los diversos mercados competitivos, inmersos en una economía de mercado.

Siguiendo a diversos autores, como Jensen y Meckling (1976), Fama (1980), Demsetz (1983), Hart (1983), Jensen (1993), Shivdasani (1993) y Azofra y Santamaría (2004), es posible identificar los principales MCE, entre los cuales se pueden citar: el mercado de capital humano, el mercado de donaciones, el mercado de capitales, el mercado de productos y servicios y el marco legal, político y reglamentario. Una sucinta explicación se presenta a continuación y se esquematiza en el Gráfico 4.

• El mercado de capital humano: en el cual los directivos son contratados y cuya retribución (valor recibido por el directivo) dependerá del prestigio que haya logrado alcanzar. Este mercado funciona como mecanismo de supervisión, que es subproducto de los esfuerzos mancomunados de propietarios y directivos, por tratar de alcanzar al máximo su correspondiente satisfacción (Ocaña y Salas, 1983; Lozano, 2005).

• El mercado de donaciones: este mecanismo es aplicable para el caso de las entidades no lucrativas, que tendrán acceso a recursos financieros de parte de donantes, dependiendo de la mayor o menor eficiencia que muestren en su gestión y de la atractividad de su misión.

• El mercado de capitales: corresponde al lugar donde se establece el precio de las acciones de una empresa.

• El mercado de productos y servicios: instancia donde se evalúa la administración de los recursos por parte de la empresa, pues el consumidor ejercerá su “soberanía”, al elegir a aquellas empresas que considere más eficientes.

• El marco legal, político y reglamentario: en este se pueden regular, precisar y estabilizar ciertos aspectos del comportamiento de los directivos.

5.3 Algunos trabajos empíricos relacionados con el GC

Entre los trabajos prácticos útiles para considerar como marco de referencia en la presente indagación se puede citar, en primer término, el artículo de los investigadores de la Universidad de Oviedo: Fernández, Gómez y Fernández-Méndez, quienes en 1998 analizaron la influencia de la composición, del tamaño del CA y de la participación accionaria del equipo gestor en la valoración que el mercado realiza de la empresa. La muestra utilizada fue un grupo de empresas no financieras que cotizaban en 1993 en la Bolsa de Madrid.

Los resultados obtenidos apoyan la existencia de una relación positiva y estadísticamente significativa entre la proporción de consejeros no ejecutivos presentes en el CA y el valor de la empresa. Este hecho sugiere que los consejeros externos influyen positivamente en la labor supervisora y disciplinadota realizada por el consejo. Según los autores, los productos obtenidos en su investigación confirman los resultados de otros investigadores como Baysinger y Butler (1985) o los de Barnhart et al. (1994), quienes realizaron sus trabajos en el mercado estadounidense.

Además, se identificó la existencia de relaciones no lineales en la participación accionaria del equipo gestor y el valor empresarial. Estos hallazgos, según Fernández et al. (1998), están en la línea de los resultados obtenidos por Morck, Shleifer y Vishny (1988); McConnell y Servaes (1990), o Hermalin y Weisbach (1991) para el mercado anglosa jón. Del mismo modo, los hallazgos encontrados en cuanto al tamaño de los CA sugieren la existencia de una relación no lineal entre esta variable y la efectividad supervisora del consejo.

Al parecer, los resultados parecen apuntar a que, inicialmente, aumentos en el tamaño del CA incrementan el valor empresarial, pero a partir de un cierto tamaño, el efecto neto de un consejero adicional deja de ser positivo y se transforma en negativo. Al igual que en los casos anteriores, de acuerdo con los autores, estos resultados son coherentes con los obtenidos por Yermarck (1996) en el mercado de Estados Unidos.

Otra investigación interesante es el artículo de Patricia González González (2002), “El gobierno corporativo en el Brasil y el papel social de las empresas”. En este, la autora se plantea como propósito poder analizar el GC tomando como base la tendencia seguida en los últimos años por las gerencias de las empresas, en las cuales se tiende no sólo a discutir y a presentar el análisis de las variables financieras, económicas o de mercadeo, en sus respectivos informes financieros, sino que empiezan a resaltarse en estos documentos el análisis y la discusión de variables de carácter social, como es el caso de aquellas relacionadas con el medio ambiente, las personas y, en general, todas las acciones orientadas a la protección del accionista minoritario.

El ámbito geográfico del trabajo es Brasil, país donde ha emergido en los últimos años una amplia gama de informes, a través de la cual se espera traspasar una mayor cantidad de información a los usuarios. La autora concluye, a grandes rasgos, que en la medida en que las necesidades informativas de los usuarios son modificadas –a raíz de los avances tecnológicos, financieros y económicos que llevaron al surgimiento del nuevo mercado– el aspecto de la protección de los stakeholders, en especial del inversionista minoritario, hace conveniente el diseño de mecanismos que tiendan a tal protección, y para ello, el GC, a través de los denominados códigos de buenas prácticas, intenta cumplir con ese propósito.

En el 2003, Isabel Giménez publicó el artículo “El gobierno corporativo, el control de las empresas y la defensa de los derechos de los accionistas minoritarios”. En este analiza de manera preliminar y divulgativa la protección de los derechos de los accionistas, con la finalidad de abarcar el espacio existente en relación con el GC, cuyos estudios, según la autora, se enfocan primordialmente en la composición y en el funcionamiento del CA.

Giménez (2003) sostiene que a pesar de que tradicionalmente se han adjudicado al CA las labores de coordinar los intereses de todos los accionistas, existe un gran escepticismo sobre su eficiencia. La autora plantea, además, que la mayoría de los análisis empíricos existentes están referidos o contextualizados en la economía estadounidense, primordialmente por las justificaciones históricas, así como porque el tratamiento estadístico resulta más fácil, dado que se trata de un mercado con un tamaño de amplias dimensiones. Ahora bien, precisamente esas dificultades hacen que su extrapolación a otras realidades se deba hacer bajo grandes salvedades.

“El gobierno corporativo en las empresas españolas cotizadas: el cumplimiento de las recomendaciones del Código de Olivencia” es un artículo escrito por las investigadoras García Osma y Gill de Albornoz (2004), quienes se preocuparon por analizar empíricamente el grado de cumplimiento de las recomendaciones del denominado Código de Olivencia13 en las empresas cotizadas españolas, analizando las respuestas sobre dicho cumplimiento, facilitadas voluntariamente por las empresas a la Comisión Nacional del Mercado de Valores (CNMV).

Las autoras concluyeron que, en términos generales, muchas de las empresas analizadas cumplen parte de las recomendaciones de buen gobierno, en el marco del Código de Olivencia; sin embargo, dista de ser completo, dado que varía según el sector de actividad analizado y, al parecer, no presenta mejoras al evaluar los tres ejercicios analizados. Se observa, por ejemplo, que la mayoría de los consejos siguen estando sobredimensionados y, además, no se reúnen con suficiente asiduidad, como para poder suponer que pueden ejercer un control eficaz sobre la gerencia. La periodicidad de las reuniones es aún menor cuando existen comisiones delegadas, las que difícilmente pueden tener roles influyentes en el GC, si apenas se encuentran dos o tres veces al año.

Otro trabajo de investigación revisado es el de Arzbach (2004), quien en el 2004 publicó el documento Gobierno corporativo en mercados emergentes y el caso de las cooperativas de ahorro y crédito en América Latina. En este, Arzbach intenta describir el marco internacional de la discusión sobre GC, su importancia para los mercados emergentes y, especialmente, su impacto sobre las cooperativas de ahorro y crédito en Latinoamérica. En este sentido, pasa revista a la importancia que tiene la Organización para la Cooperación y el Desarrollo Económico (OCDE), como órgano rector internacional, y su influencia en las organizaciones latinoamericanas.

Además, Arzbach (2004) pone el énfasis en la relevancia que tiene para los países emergentes el mejorar el GC, especialmente por las necesidades evidentes de la región de nuevos capitales, que le permitan cubrir un déficit estructural de cuenta corriente, justificado, además, por la mayor productividad de capital en estos países (comparado con el mercado industrializado).

Finalmente, se plantea que las perspectivas para que el tema del GC obtenga en el futuro una mayor preponderancia son auspiciosas, dado que los mercados de capitales, cada vez más selectivos, exigirán más aún la existencia de tales reglas y su aplicación consistente en las empresas grandes y los blue chips14 en las bolsas estadounidenses. Así mismo, se sostiene que para otros tipos de empresas se impondrán, cada vez más, reglas nacionales, y, también, por iniciativa propia, las empresas de otras formas jurídicas (que no sean sociedades anónimas) o de menor tamaño atenderán también estas temáticas.

Las profesoras García Osma y Gill de Albornoz publicaron en el 2005 un nuevo trabajo titulado El gobierno corporativo y las prácticas de earning management15: evidencia empírica en España. En esta indagación, las autoras se platean como propósito analizar la relación entre los mecanismos de GC y las prácticas contables manipuladoras en una muestra de empresas españolas que voluntariamente hizo pública sus prácticas de gobierno entre 1999, 2000 y 2001, por medio del cuestionario que aplicó en su oportunidad la CNMV.

El citado instrumento versaba sobre el grado de cumplimiento de las recomendaciones del código de buen gobierno propuesto en el informe de Olivencia. Entre las principales derivaciones logradas en la investigación, las autoras destacan el hecho de que algunos de los resultados obtenidos corroboran lo presentado en el contexto anglosajón, en el sentido de que la presencia de consejeros dominicales, representante de grupos accionariales importantes, está negativa y significativamente relacionada con el grado de manipulación, medido a través del valor absoluto de los ajustes por devengo discrecionales. Estos consejeros, cuya presencia en las compañías europeas es muy significativa, constituyen, por lo tanto, el mecanismo de control fundamental de las prácticas manipuladoras en España.

Por otra parte, la realidad presentada deja en evidencia que el éxito de los mecanismos de buen gobierno en la restricción de las prácticas contables manipuladoras depende, en gran medida, del escenario en el que se implementan. De este modo, se apoyan los argumentos de quienes opinan que la mera importación del modelo anglosajón de GC, en el que la figura del consejero independiente es fundamental, no es adecuada en España ni en otros que tengan similares características. En último término las investigadoras plantean, que en cualquier caso, si se pretende que el modelo de GC que ha tenido éxito en algún país proporcione resultados similares en la aplicación en otros, se deben necesariamente tomar medidas que permitan confluir las particularidades del entorno, no solamente en la forma sino también en el fondo.

Conclusiones

Se ha llevado a cabo una revisión parcialmente exhaustiva sobre los elementos fundamentales que deben considerarse en el tema del GC. La idea primordial de este artículo se centró en proporcionar nociones respecto de la importancia que debe tener el gobierno de las empresas en los escenarios vigentes, para aportar con un “granito de arena” a la operación de adecuadas prácticas empresariales, de tal forma que entre todos los involucrados aspiremos a impedir la repetición de hechos tan emblemáticos, sorprendentes y lamentables como lo fueron los casos de Enron y World-Com, en Estados Unidos, o BBVA y Parmalat, en Europa, que impactaron fuertemente en la opinión pública y que quebrantaron la confianza y la tranquilidad de los accionistas y de la sociedad en su conjunto.

El producto de esta nueva situación se traduce en la necesidad de propulsar la práctica de un buen GC, para lo cual es irrebatible que los principios o marcos de acción que se precisan para conseguir estos propósitos demandan que se propicie, se refuerce y se restablezca la confianza en los diversos agentes económicos. Estos aspectos son ineluctables si se pretende favorecer con ello las inversiones que se requieren o se deseen ejecutar a futuro.

En razón a lo anterior, las organizaciones, junto a contemplar en sus planes estratégicos las cuestiones de orden económico-financiero, deben hace hincapié también en los valores éticos, donde prime la visión de una adecuada asignación de recursos, junto con la perspectiva de no lesionar a ningún grupo de interés.

Otro asunto digno de resaltar guarda relación con que en los últimos años los estudiosos de la gestión se han estado percatando de que el GC es de carácter multidimensional, pues no sólo está circunscrito a la dimensión de la empresa privada, sino a todas las organizaciones, sean pequeñas, medianas, públicas, semipúblicas o del tercer sector. Esta situación implica necesariamente que todos deben asumir responsabilidades en esta materia, sobre todo en lo que respecta a los roles, formalidades, transparencia y sistemas de GC. Pero también los autores se han dado cuenta de que este tema se ha transformado en un ámbito de investigación interdisciplinario, que ha logrado concitar un interés que se ha ido incrementando en los últimos años.

En complemento a lo expresado en el párrafo anterior, merece una mención especial la situación de las empresas familiares, a cuyo grupo no se le ha dado la importancia que merece el tema del GC, principalmente por los costos involucrados en su implementación; sin embargo, hoy es prácticamente un imperativo para ellas, dado que deben recurrir a nuevas estrategias que posibiliten perfeccionar las prácticas de GC, debido a que esta es la receta más adecuada, cuando se trata de resguardarse de la competencia cada vez más agresiva, dinámica e impetuosa, pero también puede resultar la fórmula más apropiada, cuando la idea es cautivar futuros inversionistas.

En la medida en que se acreciente la propensión por entender el GC, sus mecanismos alineadores, el papel de los consejos de administración y las claves y principios para lograr “buenas prácticas”, estaremos avanzando en un mejoramiento sustantivo de la eficiencia organizativa, hecho que provocará un incremento en el valor de la organización y que afectará, en definitiva, el bienestar económico de toda la sociedad.

Agradecimiento

Los autores agradecen la colaboración, los comentarios y las sugerencias realizados por los evaluadores anónimos de la revista Cuadernos de Administración.

Notas al pie de página

1. En este trabajo se entenderán como sinónimos los conceptos gobierno de la empresa o gobierno corporativo.

2. Los conceptos de empresa, compañía u organización se utilizarán como sinónimos en este trabajo. Eso sí, se entiende que organización es el concepto genérico.

3. En este mismo orden de cosas, se puede hablar del innegable protagonismo que ha logrado el cliente (también llamado por algunas organizaciones usuario), quien exige servicios cada vez más excelentes y ojalá al mismo o menor precio.

4. Desde hace bastante tiempo algunos autores vienen postulando la necesidad de una economía sustentable o economía ecológica de mercado.

5. El desarrollo tecnológico ha abarcado todos los ámbitos de la vida humana, pero principalmente la robótica, la información y las comunicaciones.

6. En todo caso, los trabajos de Ronald Coase, del año 1937, establecieron las bases del origen del enfoque contractual. En orden cronológico, también podrían citarse como documentos seminales los aportes de Ross y Williamson, de 1973 y 1975, respectivamente.

7. Bajo este nombre se incorporan todos los grupos que tienen intereses en la compañía. Así es como se reconocen en esta categoría a los clientes, a los proveedores, a los trabajadores, al Estado y, en general, a la sociedad toda.

8. Probablemente el aporte más sustantivo de Fama y Jensen (1983), en relación con el hecho de que ellos plantean una teoría por la cual los entes en una empresa se reparten las tareas: algunos proponen y ejecutan y otros controlan y evalúan.

9. Los accionistas o dueños nombran a los consejeros, quienes pueden ser internos y externos. Los primeros ocupan cargos directivos dentro de la empresa y los segundos no, lo cual le otorga tácitamente independencia y mayor objetividad.

10. El Código de Olivencia (1989), por ejemplo, establece que dentro de la categoría de los consejeros externos han de distinguirse, por un lado, los consejeros independientes y, por el otro, los que podemos denominar, con terminología más gráfica que exacta, consejeros dominicales. Los primeros son los llamados a formar parte del CA en razón de su alta cualificación profesional y al margen de que sean o no accionistas. Los segundos acceden al consejo por ser titulares o representar a los titulares de paquetes accionariales de la compañía con capacidad de influir por sí solos, o por acuerdos con otros, en el control de la sociedad. Aquellos están llamados a representar los intereses del capital flotante (accionistas ordinarios). Estos están vinculados al accionista o grupo de accionistas de control (accionistas significativos). Y aun cuando se espera de todos ellos que aporten un punto de vista distanciado del equipo de dirección, no puede desconocerse que la situación de unos y otros, en términos de incentivos, intereses y vínculos, no es equivalente. Por ello, esta Comisión estima conveniente que la composición del grupo de consejeros externos se sujete a ciertas reglas que aseguren el debido equilibrio entre los independientes y los dominicales.

11. La muestra seleccionada incluía datos de 99 empresas no financieras que cotizaron sus acciones en la Bolsa Mexicana de Valores, en el 2004.12. Concepto que proviene de Chief Executive Officer (CEO), y se refiere al presidente ejecutivo, principal oficial ejecutivo o director ejecutivo.

13. Se trata de una publicación de 1998, cuyo fin es poder formalizar los mecanismos, los criterios y las medidas que permitan garantizar un buen gobierno corporativo en la gestión de las empresas españolas cotizadas, con el objeto de exigir a quienes controlan el gobierno de estas sociedades cuenta y razón de su proceder (García y Gill de Albornoz, 2004). Si nos remitimos a sus orígenes, se debe señalar que el Código nace a partir de una propuesta que el Consejo de Ministros españoles realiza al vicepresidente segundo del Gobierno y Ministro de Economía y Hacienda. En reunión efectuada el 28 de febrero de 1997 se acordó la creación de una comisión especial para el estudio de un código ético de los consejos de administración de las sociedades. Por orden ministerial del 24 de marzo de 1997, el vicepresidente segundo del Gobierno y Ministro de Economía y Hacienda, en cumplimiento de lo dispuesto en el acuerdo del Consejo de Ministros, designó a los miembros de la comisión especial, cuyos presidente y vicepresidente eran D. Manuel Olivencia Ruiz (catedrático de universidad) y D. Luis Ramallo (vicepresidente de la Comisión Nacional del Mercado de Valores).

14. Se utiliza este concepto para referirse a los valores más sólidos. Son parte de empresas sólidas, con poca volatilidad en los mercados, gran volumen de contratación y subidas moderadas en el tiempo. Se puede decir, además, que se trata de inversiones de mediano y largo plazo, que buscan las empresas con un negocio consolidado que periódicamente den beneficios y que no estén sujetas al movimiento que puedan hacer accionistas individuales. En esta categoría, se pueden considerar a los bancos, eléctricas, operadores de telefonía, por citar los más relevantes.

15. Este concepto puede definirse como la selección de técnicas por parte del gerente, para obtener un grado de beneficios deseado, que se sirve de la flexibilidad permitida por los principios de la contabilidad generalmente aceptados (Apellániz y Labrador, 1995).

Lista de referencias

1. Arzbach, M. (2004). Gobierno corporativo en mercados emergentes y el caso de las cooperativas de ahorro y crédito en América Latina. Sao Paulo: Confederación Alemana de Cooperativas. Recuperado en marzo de 2007, de http://www.dgrv.org/main.php?action=&artid=140&catid=107&template=art_list.tpl [ Links ]

2. Akerlof, G. (1970). The market for “lemons”: Qualitative uncertainty and the market mechanism. Quarterly Journal of Economics, 84 (3), 488-500. [ Links ]

3. Álvarez, J. (2003). Los consejos de administración: ¿son equipos de trabajo? Recuperado el 3 de febrero de 2003, de http://www.ideas-empresariales.com/79/reputacion3aa.htm [página no disponible actualmente] [ Links ]

4. Andrés, P de., Azofra, V. and López, F. (2005). Corporate boards in some OECD countries: Size, composition, committee structures and effectiveness. Corporate Gobernante: An International Review, 13 (2), 197-210 [ Links ]

5. Apellániz, P. y Labrador, M. (1995). El impacto de la regulación contable en la manipulación del beneficio: estudio empírico de los efectos del PGC de 1990. Revista Española de Financiación y Contabilidad, 25 (82), 13-40. [ Links ]

6. Arias, M. (2004). La cultura organizativa y el buen gobierno empresarial. Harvard Deusto Business Review (123), 60-60. [ Links ]

7. Azofra, V. y Santamaría, M. (2002). Gobierno y eficiencia de las cajas de ahorro españolas. Documentos de trabajo Nuevas Tendencias en Dirección de Empresa. Valladolid: Departamento de Economía y Administración de Empresas, Universidad de Valladolid. [ Links ]

8. El gobierno de las cajas de ahorro españolas. (2004).Universia Business Review (2), 48-59. [ Links ]

9. Barnhart, S., Marr, M., and Rosenstein, S. (1994). Firm performance and board composition: some new evidence. Managerial and Decision Economics, 15 (4), 329-340. [ Links ]

10. Baysinger, B. and Butler, H. (1985). Corporate governance and the board of directors: Performance effects of changes in board composition. Journal of Law, Economics and Organization, 1 (1), 101-124. [ Links ]

11. Baysinger, B. and Hoskisson, H. (1990). The composition of boards of directors and strategic control: Effects on corporate strategy. Academy of Management Review, 15, 72-87. [ Links ]

12. Bengoechea, J. (1996). El gobierno de empresas: características del debate actual. Situación: Revista de Coyuntura Económica (3), 69-118. [ Links ]

13. Bhagat, S. and Black, B. (2002). The non-correlation between board independence and long term firm performance. Journal of Corporation Law, 27, 231-273. [ Links ]

14. Blair, M. (1995). Board independence and long-term performance. Working paper. Denver: University of Colorado. [ Links ]

15. Bonnafous-Boucher, M. (2005). From government to governance. Ethical Perspective, 12 (4), 521-534. [ Links ]

16. Boyd, D. (1994). Board control and CEO compensation. Strategic Management Journal, 15 (5), 335-344. [ Links ]

17. Camarero, M. (2002). Relaciones entre empresas: de la transacción a la cooperación. Valladolid: Secretariado de Publicaciones en Intercambio Editorial-Universidad de Valladolid. [ Links ]

18. Canals, J. (2004, primer trimestre). Pautas del buen gobierno en los consejos de administración. Universia Business Review, 18-27. [ Links ]

19. Carrasco, A. y Laffarga, J. (2007). La diversidad en el código del buen gobierno español. Sevilla: Universidad de Sevilla. [ Links ]

20. Carver, J. (1990). Boards that make a difference: A new design leadership in nonprofit and public organizations. San Francisco: Jossey-Bass. [ Links ]

21. Charkham, J. (1994). Keeping good company: Study of corporate in five countries. Oxford: Clarendon Press. [ Links ]

22. Cochran, P., Wood, R., and Jones, T. (1985). The composition of boards of directors and incidence of golden parachutes. Academy of Management Journal, 28 (3), 664-671. [ Links ]

23. Comisión Especial para el Estudio de un Código Ético de los Consejos de Administración de las Sociedades (1998). El gobierno de las sociedades cotizadas. Madrid: autor. Recuperado en junio de 2008, de http://www.nebrija.com/nebrija-santander-responsabilidad-social/documentos/Informe_Olivencia.pdf. [ Links ]

24. Cosh, A. and Hughes, A. (1997). Executive remuneration, executive dismissal and institutional shareholdings. International Journal of Industrial Organization, 15 (4), 469-492. [ Links ]

25. Crespí, R. y García-Cestona, M. (2002). Propiedad y control: una perspectiva europea. Ekonomiaz, 50 (2), 110-137. [ Links ]

26. Cuervo, A., Fernández, A. y Gómez, S. (2002). Mecanismos externos de control de la empresa: el papel de los bancos y el mercado de control en entorno de baja protección del inversor. Ekonomiaz, 50 (2), 54-73 [ Links ]

27. Cuervo-Cazurra, A. (1996). Tres visiones teóricas de las funciones del consejo de administración. Situación: Revista de Coyuntura Económica (3), 119-134. [ Links ]

28. Daily, C. and Dalton, D. (1993). Board of directors leadership and structure: Control y performance implications. Entrepreneurship Theory and Practice, 17 (3), 65-81. [ Links ]

29. De la Fuente, L. (2002). El gobierno corporativo está de moda. Riesgo y Control: Reflexiones sobre Economía y Finanzas. Recuperado el 23 de febrero de 2003, de http://www.riesgoycontrol.net/archivo/000166.php. [ Links ]

30. Demb A. and Neubauer, F. (1992). The corporate board: Confronting the paradoxes. Oxford: Oxford University Press. [ Links ]

31. Demsetz, H. (1983). The structure of ownership and theory of the firm. Journal of Law and Economics, 26, 375-390. [ Links ]

32. Destinobles, A. (2002). “Los mercados de información asimétrica”: tema tratado por los premios Nobel de Economía 2001. Aportes: Revista de la Facultad de Economía-BUAP, 7 (19), 173-176. [ Links ]

33. Díaz, E. (2001). Plantean incorporar prácticas de gobierno corporativo en proyectos que buscan dinamizar mercado de valores. Recuperado en febrero de 2003, de http://www.cpnradio.com.pe/html/2001/11/23/3/41.htm [en la actualidad la página no está disponible]. [ Links ]

34. La caída de Enron y el gobierno corporativo. (2003). Recuperado en 6 de junio de 2008, de http://boxstr.com/files/2001508_jnosy/VolumenX.doc. [ Links ]

35. Duca, J. (1996). Nonprofit boards: Roles, responsibilities, and performance. New York: John Wiley & Sons. [ Links ]

36. Eisenhardt, K. (1989). Agency theory: An assessment and review. Academic of Management Review, 14 (1), 57-74. [ Links ]

37. Eiteman, D., Stonehill, A. and Moffet, M. (2007). Mutinational business finance (11a ed.). Boston: Pearson Addison Wesley. [ Links ]

38. Fama, E. (1980). Agency problems and the theory of the firm. Journal of Political Economy, 88 (2), 288-307. [ Links ]

39. Jensen, M. (1983). Separation of ownership and control. Journal of Law and Economics, 26, 301-325. [ Links ]

40. Fernández, A., Gómez, S. y Fernández-Méndez, C. (1998). El papel supervisor del consejo de administración sobre la actuación gerencial. Evidencia para el caso español. Investigaciones Económicas, 22 (3), 501-516. [ Links ]

41. Fernández, C. (2000). Gobierno corporativo y sustitución de directivos: estudio de la actuación disciplinaria del consejo de administración. Documento procedente de la XV Jornadas de Economía Internacional, Valencia, España. [ Links ]

42. Fernández, E., Suárez, E. y Ventura, J. (2001). Discrecionalidad directiva en las mutuas de accidentes del trabajo. Cuadernos de Economía y Dirección de Empresas (10), 465-484. [ Links ]

43. Fernández, I. y Gómez, S. (1998). El gobierno corporativo: la supervisión y control de las actuaciones gerenciales. Economía Aragonesa (5), 98-115. [ Links ]

44. El gobierno de la empresa: mecanismos alineadores y supervisores de las actuaciones directivas. (1999). Revista Española de Financiación y Contabilidad, 28 (100 Extraordinario), 355-380. [ Links ]

45. Fernández, Z. (1999). El estudio de las organizaciones (La jungla dominada). Papeles de Economía Española (78-79), 56-77. [ Links ]

46. Fogelberg, G. (1980). Ownership and control in 43 of

47. Forbes, D. and Milliken, F. (1999). Cognition and corporate governance: Understanding boards of director as strategic decision-making groups. Academy of Management Review, 24, 489-505. [ Links ]

48. Fox, M., and Hamilton, R. (1994). Ownership and diversification: Agency theory or stewardship theory. Journal of Management Studies, 31 (1), 69-81. [ Links ]

49. Frank, J. and Mayer, C. (1991). Hostile takeovers and the correction of managerial failure. The hauser center for nonprofit organizations. Journal of Financial Economics, 40 (1), 163-181. [ Links ]

50. Fundación de Estados Financieros. (2002). Estudio para la mejora del gobierno corporativo, la transparencia informativa y los conflictos de interés. Madrid: autor. Recuperado el 7 de febrero de 2003 de http://www.ieaf.es/_img_admin/1188237617P1.FEF.Estudio_Reforma.pdf. [ Links ]

51. Galve, C. (2002). Propiedad y gobierno: la empresa familiar. Ekonomiaz, 50 (2), 158-181. [ Links ]

52. Ganga, F. (2005). Análisis preliminar del gobierno universitario chileno. Revista Venezolana de Gerencia, 10 (30), 213-246. [ Links ]

53. García, B. y Gill de Albornoz, B. (2004). El gobierno corporativo en las empresas españolas cotizadas: el cumplimiento de las recomendaciones del Código Olivencia. Revista Valenciana de Economía y Hacienda (10), 127-160. [ Links ]

54. El gobierno corporativo y las prácticas de earning management: evidencia empírica en España. (2005). Valencia: Cayapa-CIES. [ Links ]

55. Gasco, C., Segurado, J. y Quintana, J. (Dirs.), (2005). Buen gobierno en la empresa familiar. Barcelona: Instituto de la Empresa Familiar-Fundación de de Estudios Financieros-IESI Business School de la Universidad de Navarra. [ Links ]

56. Gedajlovic, E. and Shapiro, D. (1998). Management and ownership effects: Evidence from five countries. Strategic Management Journal, 19, 533-553. [ Links ]

57. Gilson, S. (1990). Bankrupcy, board, banks and blockholders. Journal of Financial Economics, 27, 355-387. [ Links ]

58. Giménez, I. (2003). El gobierno corporativo, el control de las empresas y la defensa de los derechos de los accionistas minoritarios. Revista Valenciana de Economía y Hacienda, 9, 123-148. [ Links ]

59. González, P. (2002). El gobierno corporativo en el Brasil y el papel social de las empresas. Revista Estudios Gerenciales, 18 (83), 71-89. [ Links ]

60. Gonzalo, J. (2002). Información contable, auditoría y gobernanza empresarial. Economías, 50 (2), 28-53. [ Links ]

61. Goodstein, J. and Boeker, W. (1991). Turbulence at the top: A new perspective on governance structure changes and strategic change. Academy of Management Journal, 34, 306-333. [ Links ]

62. Goodstein, J., Gautam, K. and Boeker, W. (1994). The effect of board size and diversity on strategic change. Strategic Management Journal, 15 (3), 241-250. [ Links ]

63. Hart, O. (1983). The market mechanism as an incentive scheme. Bell Journal of Economics, 14 (2), 366-382. [ Links ]

64. Hermalin, B. and M. Weisbach. (1991). Board of directors as an endogenously y determined institution: A survey of the economics literature. Recuperado en junio de 2008, de http://repositories.cdlib.org/cgi/viewcontent.cgi?article=1004&context=crb. [ Links ]

65. Endogenously chosen boards of directors and their monitoring of the CEO. (1998). American Economic Review, 88 (1), 96-118. [ Links ]

66. Hodge, B., Anthony, W. y Gales, L. (2003). Teoría de la organización: un enfoque estratégico. Madrid: Pearson Educación. [ Links ]

67. Holmstrom, B. (1979). Moral hazard and observability. Bell Journal of Economics, 10, 74-91. [ Links ]

68. Hoskisson, R. and Turk, T. (1990). Corporate restructuring: Governance and control limits of internal market. Academy of Management Review, 15 (3), 459-477. [ Links ]

69. Houle, C. (1989). Governing boards: Their nature and nurture. San Francisco: Joossey-Bass. [ Links ]

70. Hudson, M. (1995). Managing without profit: The art of managing third-sector organizations. London: Penguin Books. [ Links ]

71. Jensen, M. (1993). The modern industrial revolution, exit, and the Failure of Internal Control Systems. Journal of Finance, 48 (3), 832-880. [ Links ]