Servicios Personalizados

Revista

Articulo

Indicadores

-

Citado por SciELO

Citado por SciELO -

Accesos

Accesos

Links relacionados

-

Citado por Google

Citado por Google -

Similares en

SciELO

Similares en

SciELO -

Similares en Google

Similares en Google

Compartir

Cuadernos de Administración

versión impresa ISSN 0120-3592

Cuad. Adm. v.21 n.36 Bogotá jul./dic. 2008

* Este artículo se presentó como ponencia en el IV Simposio Nacional y I Internacional de docentes deFinanzas. Es producto del proyecto de investigación Heteroscedástica de Series Financieras, desarrollado entre enero de 2006 y febrero de 2007, en la Facultad de Ingenierías de la Universidad de Medellín, Colombia. El artículo se recibió el 03-10-2007 y se aprobó el 18-03-2008.

** Magíster en Matemáticas Aplicadas, Universidad EAFIT, Medellín, Colombia (2006); Licenciado en Matemáticas y Física, Universidad de Antioquia, Medellín, Colombia (2000); Profesor de la Universidad de Medellín, Colombia. Correo electrónico: cgrajales@udem.edu.co

*** Magíster en Matemáticas Aplicadas, Universidad EAFIT, Medellín, Colombia (2003); Matemático, Universidad de Antioquia, Medellín, Colombia (1995); Profesor de la Universidad de Medellín, Colombia. Correo electrónico: foperez@udem.edu.co

RESUMEN

En este artículo se consideran los rendimientos diarios de un activo financiero con el propósito de modelar y comparar la densidad de probabilidad de la volatilidad estocástica de los retornos. Para tal fin, se proponen los modelos ARCH y sus extensiones, que son en tiempo discreto, así como un modelo empírico de volatilidad estocástica desarrollado por Paul Wilmott. Para el caso discreto se muestran los modelos que permiten estimar la volatilidad condicional heterocedástica en un instante t del tiempo, En el caso continuo se asocia un proceso de difusión de Itô a la volatilidad estocástica de la serie financiera, esto posibilita discretizar dicho proceso y simularlo para obtener densidades de probabilidad empíricas de la volatilidad. Por último, se ilustran y se comparan los resultados obtenidos con las metodologías expuestas para el caso de las series financieras S&P 500 de Estados Unidos, el Índice de Precios y Cotizaciones de la Bolsa Mexicana de Valores (IPC) y el Índice general de la Bolsa de Colombia (IGBC).

En el caso continuo se asocia un proceso de difusión de Itô a la volatilidad estocástica de la serie financiera, esto posibilita discretizar dicho proceso y simularlo para obtener densidades de probabilidad empíricas de la volatilidad. Por último, se ilustran y se comparan los resultados obtenidos con las metodologías expuestas para el caso de las series financieras S&P 500 de Estados Unidos, el Índice de Precios y Cotizaciones de la Bolsa Mexicana de Valores (IPC) y el Índice general de la Bolsa de Colombia (IGBC).

Palabras clave: función densidad de probabilidad, ARCH, volatilidad, heteroscedasticidad, procesos de difusión de Itô, simulación.

ABSTRACT

This article considers the daily yield of a financial asset for the purpose of modeling and comparing its stochastic volatility probability density. To do so, ARCH models and their extensions in discrete time are proposed as well as the empirical stochastic volatility model developed by Paul Wilmott. For the discrete case, the models that enable estimating the conditional heterocedastic volatility in an instant t of time,  are shown. For the continuous case, an Itô dissemination process is associated with the stochastic volatility of the financial series; that enables making said process discrete and simulating it, to obtain empirical volatility probability densities. Finally, the results are illustrated and compared to the methodologies discussed in the case of the financial series United Status S&P 500, the Mexican Stock Exchange Price and Quote Index (IPC is the Mexican acronym), and the Colombian Stock Exchange General Index (IGBC is the Colombian acronym).

are shown. For the continuous case, an Itô dissemination process is associated with the stochastic volatility of the financial series; that enables making said process discrete and simulating it, to obtain empirical volatility probability densities. Finally, the results are illustrated and compared to the methodologies discussed in the case of the financial series United Status S&P 500, the Mexican Stock Exchange Price and Quote Index (IPC is the Mexican acronym), and the Colombian Stock Exchange General Index (IGBC is the Colombian acronym).

Key Words: probability density function, ARCH, volatility, heterocedasticity, Itô dissemination processes, simulation

1. Modelos en tiempo discreto

1.1 Introducción

A continuación se presentan los llamados modelos ARCH, GARCH, TGARCH y EGARCH, ideales para capturar fenómenos en los que la varianza condicional es cambiante en el tiempo. Dichos modelos se utilizan con frecuencia en el área de finanzas, ya que el inversionista está interesado en pronosticar la tasa de retorno y su volatilidad solamente sobre el período de tenencia y el emisor en analizar el rendimiento y la volatilidad esperados en la vida del instrumento financiero.

Un gran número de series de tipo financiero y económico presentan media no constante, así como períodos de estabilidad seguidos de otros de alta volatilidad, entendiendo por la última el hecho de que la variabilidad de la serie en torno a un valor medio, medida por la varianza, es muy alta en determinados tramos de la muestra frente a otros períodos en los que, al menos aparentemente, es menor. Entre estas series se encuentran los agregados monetarios, la tasa de inflación, los tipos de cambio y las variaciones porcentuales de los precios de las acciones.

El hecho de que muchas series de tipo económico y financiero estén sujetas a fuertes cambios en la varianza hizo necesario que este fenómeno se tuviera en cuenta en el proceso de modelación. Los trabajos iniciales se deben a Engle (1982), quien introduce los modelosARCH (modelo de heteroscedasticidad condicional autorregresivo), y Bollerslev (1986), con sus modelos GARCH (ARCH generalizados). Por GARCH se entiende el modelo de heteroscedasticidad condicional autorregresivo generalizado; la heteroscedasticidad se toma como la variación en el tiempo de la varianza. El término condicional implica una dependencia en las observaciones del pasado inmediato y autorregresivo, describe el mecanismo de retroalimentación que incorpora las observaciones pasadas en el presente. GARCH, entonces, es un mecanismo que incluye las varianzas pasadas en la explicación de las varianzas futuras. Específicamente, es un modelo de series de tiempo que usa las varianzas pasadas y las predicciones de las varianzas pasadas para predecir las varianzas futuras.

Existen modelos en los que la varianza condicional no es constante sino que depende del conjunto de información disponible en cada instante; ignorar este hecho conduciría a obtener estimadores ineficientes, con las graves consecuencias que ello implica, como intervalos de confianza para la predicción más amplios, mayor variabilidad de la propia predicción puntual, y se reflejaría la mayor amplitud del rango de sus posibles valores para un nivel de confianza dado.

Por tanto, si V (Yt| Ω t −1) = f(t), es decir, no es constante, se necesitan desarrollar modelos econométricos en los que se permita que la varianza condicional del proceso cambie en el tiempo. Una alternativa son los modelos ARCH y sus extensiones, que se describen a continuación. Dichos modelos permiten estimar la duración y la magnitud de la volatilidad, hecho crucial para ver si las predicciones que se hacen acerca de los precios son confiables o no.

1.2 El modelo univariante ARCH

1.2.1 Modelo ARCH (1)

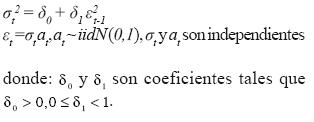

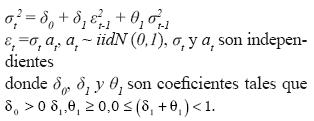

El proceso ARCH(1) (Engle, 1982) se define por la siguiente expresión

Nótese que la condición δ0 > 0 corresponde a la mínima varianza condicional a ser observada, mientras que 0 ≤ δ0 < 1 es una condición necesaria y suficiente para la existencia de la varianza incondicional y la condicional. El coeficiente δ1 mide la persistencia de la volatilidad; si dicho coeficiente es cercano a 1, se dice que hay una alta persistencia de los shocks de volatilidad.

La distribución de los errores dado el con-junto de información Ω t −1 es una normal con media 0 y varianza σt2, simbólicamente, ε t| Ω t −1 ~ N(0,σ t2 ), Var (ε t| Ω t −1) =σ 2t , varianza condicional heteroscedástica; es decir, la varianza condicional depende de la información disponible en cada instante t.

1.2.2 Modelo ARCH (p)

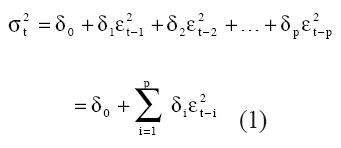

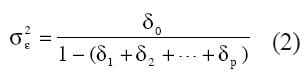

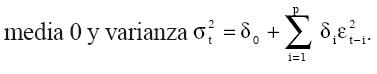

Un proceso ARCH generalizado o de orden p (ARCH (p)) tiene la siguiente estructura:

Donde δ0 > 0, δi ≥ 0, i = 1,2,…, p; εt =σt at , σt y at son independientes y at ~ iidN (0,1).

La varianza incondicional de los errores bajo una estructura ARCH (p) es:

La distribución de los errores dado el con-junto de información Ω t −1 es una normal con

1.3 El modelo univariante GARCH (modelo ARCH generalizado)

La modelación del GARCH proviene de avances en la modelación de la volatilidad en los años ochenta. Este proceso se introduce en el grupo de análisis que trata el exceso de curtosis y el agrupamiento de la volatilidad, dos de las características más comunes en las series financieras. Los modelos de volatilidad condicional proporcionan una manera adecuada de modelar y pronosticar las varianzas y covarianzas de los retornos de los activos.

Los modelos GARCH se pueden aplicar en cualquiera de los diversos campos de la administración del riesgo, de la administración de portafolio, en la asignación de activos, en las opciones de precio, en las tasas de cambio, en la estructura de tasas de interés, etcétera.

Se pueden encontrar grandes efectos significativos del GARCH en mercados accionarios, no sólo para choques individuales, sino también para stock de portafolios e índices y para mercados futuros accionarios. Estos efectos son importantes en algunas de las áreas de la valoración del riesgo (VaR) y en otras aplicaciones de la administración del riesgo concernientes a la eficiencia de la colocación del capital. Los modelos GARCH se pueden usar para examinar la relación entre las tasas de interés de corto y largo plazo, debido a la incertidumbre de las tasas. Sirven también en el análisis de la variación del tiempo en el retorno de las tasas.

1.3.1 Modelo GARCH(1,1)

El proceso GARCH (1,1) (Bollerslev, 1986) se define por la siguiente expresión:

De acuerdo con el modelo GARCH (1,1), se tiene que la varianza condicional heteroscedástica del proceso en el período t depende de la perturbación al cuadrado y de la varianza condicional observados en el período t–1. El coeficiente δ1 captura el efecto ARCH, es decir, mide la amplitud con la cual los efectos de volatilidades pasadas alimentan volatilidades presentes; el coeficiente θ1 captura el efecto GARCH; (δ1 + θ1) mide la tasa a la cual estos efectos van disminuyendo en el tiempo, esto es, mide la persistencia en el tiempo de la volatilidad condicional. Si la suma de los coeficientes (δ1 + θ1) es muy cercana a 1, se dice que hay una elevada persistencia que ocasiona que los efectos del shock tarden en olvidarse; en tanto que la baja persistencia sólo tiene efectos de corta duración. La condición 0 ≤ (δ1 + θ1) < 1 garantiza la existencia de la volatilidad incondicional.

1.3.2 Modelo GARCH (p,q)

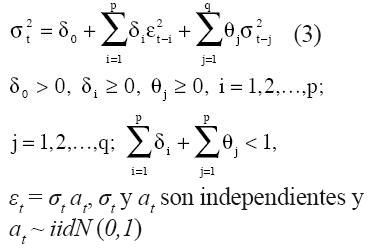

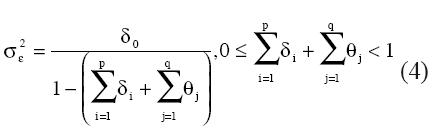

Un proceso GARCH generalizado o de or-den p, q (GARCH (p, q)) tiene la siguiente estructura:

εt = σt at, σt y at son independientes y at ~ iidN (0,1)

La varianza incondicional de los errores bajo una estructura GARCH (p, q) es:

Los procesosARCH y GARCH son modelos simétricos donde los shocks de los retornos, ya sean positivos o negativos, tienen el mismo impacto de volatilidad. Ahora, cuando el rendimiento cae por debajo de lo esperado conduce a un escenario en el que las noticias son malas, esto se asocia con que la volatilidad se incrementa; por otra parte, cuando las noticias son buenas, la volatilidad disminuye. Del desarrollo de modelos con varianza condicional asimétrica, dos familias que pueden modelar esta característica son EGARCH y TGARCH, entre muchos otros.

1.4 Modelos ARCH asimétricos

Otra de las principales características de los mercados financieros es que ante malas noticias se producen caídas en las cotizaciones que tienen una volatilidad mayor, es decir, son de mayor magnitud que cuando se producen alzas en las cotizaciones por buenas noticias, en cuyo caso la volatilidad es de menor magnitud. Para estos casos de volatilidad asimétrica se desarrollaron los modelos TGARCH, EGARCH, entre otros.

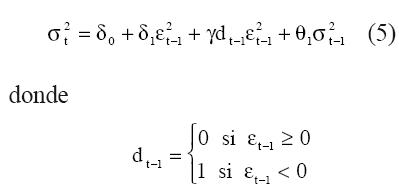

1.4.1 El modelo univariante TGARCH

Un primer modelo que es capaz de producir efectos asimétricos es el modelo TGARCH (Threshold Heteroscedastic Autoregresive Models) (Zakoïan, 1994). Este modelo depende de un umbral (threshold) por medio del cual definen su reacción. En los mercados bursátiles se observa de forma empírica que los movimientos a la baja generalmente son más volátiles que los movimientos al alza. En particular, el modelo TGARCH (1,1) o Threshold ARCH propone la siguiente ecuación para estimar la varianza condicional:

Es decir, valores negativos del residuo de la regresión son interpretados como malas noticias para el mercado y los valores positivos representan las buenas noticias. Las malas noticias tendrán un impacto (δ1 + γ) sobre la varianza condicional, mientras que las buenas noticias solo impactarán en δ1. Si γ > 0 se dice que existe el efecto de apalancamiento (leverage effect), que se refiere al hecho de que a rentabilidades negativas corresponda una mayor volatilidad condicional que a rentabilidades positivas. Si γ ≠ 0, entonces el impacto de las noticias es asimétrico.

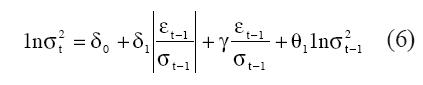

1.4.2 El modelo univariante EGARCH

Modelo EGARCH (GARCH exponencial) (Nelson, 1991). En 1991 se definió la curva de impactos asimétricos; en ella se hace no-tar que en el mercado de capitales no repercuten igual las buenas noticias que las malas noticias. Los movimientos a la baja en el mercado vienen con mayores volatilidades que al alza.

En 1991, Nelson (1991) trabajó el modelo exponencial GARCH, denotado como EGARCH(1,1), el cual propone la siguiente ecuación para estimar la volatilidad condicional:

Finalmente, comparando los modelos GARCH y EGARCH se puede decir que un modelo GARCH tiene la limitación de que trata los efectos de modo simétrico debido a que utiliza los cuadrados de las innovaciones. Otra limitación importante son las restricciones que deben cumplir los parámetros, ellas eliminan el comportamiento al azar-oscilatorio que pueda presentar la varianza condicional. En un modelo EGARCH no hay restricciones en los parámetros.

2. Modelo en tiempo continuo

2.1 Introducción

Algunos modelos clásicos en el estudio de series de precios financieras asumen que la volatilidad en los retornos permanece constante. En esta dirección puede considerarse el modelo de Black & Scholes (1973), en el cual se concibe que la serie de precios se ajusta a un proceso estocástico lognormal; el proceso de Ornstein-Uhlenbeck con reversión a la media, desde el que se afirma que a largo plazo la serie de precios en el tiempo retorna de manera sucesiva a cierto valor medio, y el modelo de Cox-Ross-Rubinstein (1979), el cual supone que el precio del activo sube o baja en una proporción específica con cierta probabilidad asociada en unidades discretas de tiempo.

En los modelos mencionados el supuesto de volatilidad constante en los retornos de la serie de precios del subyacente resulta ser inadecuado, pues un gran número de series financieras, no solo colombianas, sino internacionales, reflejan presencia de heterocedasticidad y curtosis en los retornos, produciendo curvas de distribución leptocúrticas y de colas anchas.Algunos modelos alternativos que superan esta dificultad han sido propuestos en el campo de las matemáticas financieras y la estocástica, incluyendo los modelos de volatilidad estocástica en tiempo continuo. En este contexto se considera que tanto el precio como la volatilidad del activo subyacente siguen un proceso estocástico, cada uno de los cuales viene representado por una ecuación diferencial estocástica que admiten en conjunto dos ruidos brownianos posiblemente correlacionados. En esta dirección se orientan los modelos seminales de Hull & White (1987); de Scott (1987); de Stein & Stein (1991); de Heston (1993), y un modelo empírico de volatilidad estocástica propuesto por Wilmott y Oztukel (1998). Los siguientes apartados están dirigidos a introducir el concepto de volatilidad implícita, un modelo general de volatilidad estocástica y el modelo empírico de volatilidad estocástica.

2.2 Volatilidad implícita

El modelo de Black & Scholes asume que el precio St de un activo sigue un movimiento browniano geométrico para proponer una solución analítica al valor de una opción de compra o de venta de tipo europeo, V (t, St, K, r, T, σ), o de manera simple V (t,St), donde K es el precio de ejercicio convenido y T es la fecha de expiración de la opción; la constante r es la tasa de interés libre de riesgo y

La volatilidad implícita, denotada por σI, puede definirse como el valor de la volatilidad para el cual el precio de la opción generado por el modelo de Black & Scholes se hace igual al precio de mercado, esto es, V (t,St) = Vmercado

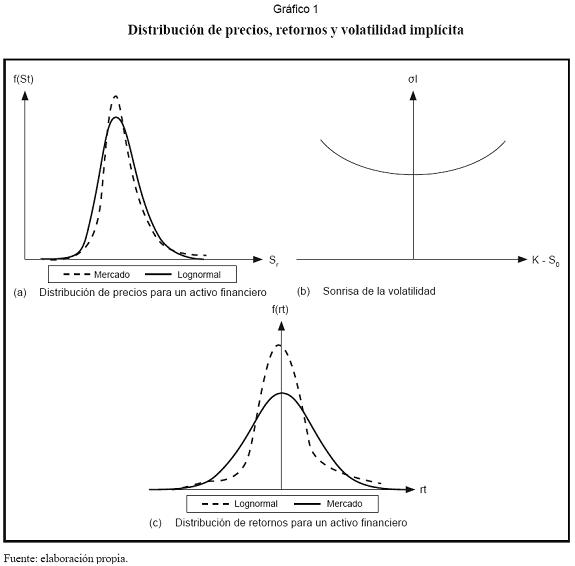

Conociendo en el mercado un conjunto de precios V de una opción europea sobre un activo fijo, correspondientes a diferentes precios de ejercicio K, a partir del modelo Black & Scholes pueden hallarse los respectivos valores de σI manteniendo fijos los demás parámetros. Este proceso lleva asociado el uso de un algoritmo numérico tal como el de Newton Raphson. En desacuerdo con el modelo de Black & Scholes para la valoración de una opción europea sobre un subyacente fijo, el valor de la volatilidad σI varía con el precio de ejercicio K. En consecuencia, puede darse el caso de que en una opción de divisas, por ejemplo, la volatilidad sea menor para opciones en el dinero y se haga progresivamente mayor para aquellas dentro o fuera del dinero, formando lo que se conoce como sonrisa de la volatilidad (Rubinstein, 1994); (Dupire, 1994); (Derman, 1994); (Wilmott, 2000); (Hull, 2003).

La variación de σI asociada a los cambios en el precio de ejercicio de la opción, K, forma curvas conocidas como efecto sonrisa (smile) o muecas (skew). La presencia de una volatilidad implícita no constante sugiere una distribución asociada a los precios del activo subyacente, diferente a la distribución lognormal considerada en el conjunto de supuestos del modelo Black & Scholes. La curva de la distribución de retornos reales con frecuencia es leptocúrtica y de colas más anchas que la distribución normal.

Por otro lado, la variación de la volatilidad implícita σI también se manifiesta con la variación de la fecha de expiración T. Así, puede contemplarse una superficie de volatilidad que se obtiene cuando ambos, precio de ejercicio K y fecha de expiración T, varían.

En el gráfico 1 se representa una distribución lognormal y una posible distribución empírica seguida por los precios para un activo financiero (1a); se muestra el efecto sonrisa asociado a la distribución empírica mencionada (1b); lo que indica que la distribución de los retornos para un activo en el mercado tiene picos más altos y colas más anchas respecto de la distribución normal de retornos asociada a la distribución lognormal de precios (1c).

2.3 Volatilidad estocástica

Uno de los supuestos fuertes en el modelo de Black & Scholes es considerar la volatilidad σ como un parámetro constante o determinístico, en tanto puede conocerse como función del tiempo y del precio del activo subyacente. Los retornos de los precios de un activo en la realidad exhiben curvas leptocúrticas (high peaks) o con una gran desviación estándar (fat tails) y, por tanto, no siguen una distribución normal como lo sugieren los retornos en el modelo de Black & Scholes.

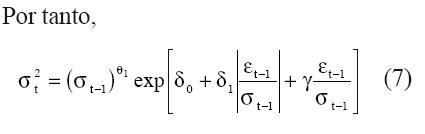

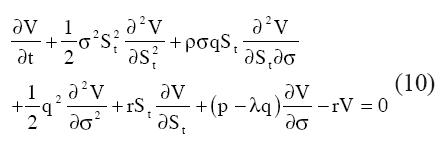

Un proceso estocástico con volatilidad estocástica modela el cambio de la volatilidad implícita en el modelo Black-Sholes cuando cambia la fecha de expiración T o el precio de ejercicio K. Un proceso de este tipo supone que el precio St de un activo financiero satisface un sistema de ecuaciones diferenciales estocásticas dado por:

dS t (St,σ t,t)=µStdt +σ tStdWt(1) (8)

dσ t (St,σ t,t )= p (S t,σ t,t )dt + qS( t,σ t,t ())dWt 2 (9)

donde la volatilidad σt del precio St en (8) es un proceso estocástico descrito por (9) que en general representa un proceso de reversión a la media, y el coeficiente µ constante es la tendencia en la tasa de crecimiento del activo. La notación σt se hace para enfatizar que la volatilidad es no constante. Las funciones p y q son la tendencia de la volatilidad y la volatilidad de la volatilidad del precio St, respectivamente, y deben ser determinadas. Por el momento puede considerarse que ambas funciones, p y q, representan procesos de reversión a la media (Wilmott, 1998), (Wilmott, 2000). El modelo incorpora dos fuentes de aleatoriedad, Wt (1) y Wt (2), que son procesos de Wiener con correlación ρ. De este modo, el proceso de precios {St, 0 ≤ t ≤ T} no está completamente descrito por la relación (8), y el valor St está condicionado a la información S0, σ0 y a la trayectoria seguida por la volatilidad {σs, 0 ≤ s ≤ t}.

Las ecuaciones (8) y (9) pueden conducir a la implementación de un algoritmo que simule o bien la solución exacta o bien una solución numérica para el proceso de precios {St, 0 ≤ t ≤ T} (Kloeden & Platen, 1992). Por otro lado, si se quiere valorar una opción europea bajo el modelo descrito por (8) y (9), su precio será V (t, St, σt; K, T; r) que denotamos de manera simplificada por V (t, St, σt). Con un portafolio libre de riesgo y en condiciones de no arbitraje, puede verse que V satisface la SDE.

para una función λ=λ (t, St , σt), llamada precio en el mercado del riesgo de la volatilidad, que debe ser determinada (Wilmott, 2000). La afinación de λ depende de argumentos económicos, y en Wiggins (1987), por ejemplo, se considera que λ debería ser proporcional a la varianza v = σ2. Otros avances más recientes en la determinación del precio en el mercado del riesgo de la volatilidad λ se han hecho en Doran & Ronn (2004).

2.4 Modelo empírico de volatilidad estocástica

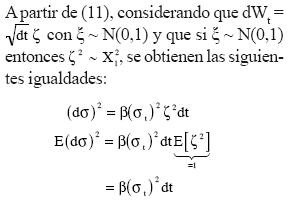

Esta alternativa de trabajo para el estudio de la evolución de la volatilidad en el precio de un activo financiero fue propuesta por Paul Wilmott y Asli Oztukel (1998) en un estudio que ajusta datos empíricos del índice Dow Jones a lo largo de veinte años. Este modelo asume que la ecuación (9), de la volatilidad σt, toma la forma

dσ t (σt,t )=α (σ t)dt +β(σ t )dWt (11)

donde la tendencia α (σt) y la volatilidad de la volatilidad β (σt) son funciones solo de σt y no del precio St del activo y del tiempo t; y donde además los procesos brownianos asociados con los procesos de volatilidad σt y de precios St no tienen correlación. Este modelo presenta características compatibles con los datos históricos de la volatilidad del activo subyacente y ha mostrado ser adecuado en el estudio del comportamiento de la volatilidad en el precio de un activo; solo se requiere la existencia de datos que registren el valor que toma el activo subyacente a través del tiempo.

Antes de proceder a la descripción del modelo es conveniente definir la densidad de probabilidad en estado estable de un proceso estocástico y la ecuación de Fokker Planck asociada a dicha densidad.

2.5 Densidad de probabilidad en estado estable

Suponga que se tiene un proceso estocástico  descrito por la ecuación diferencial estocástica general para la variable x = xt

descrito por la ecuación diferencial estocástica general para la variable x = xt

dx = (A x,t)dt + (B x,t)dW (12)

donde W es un movimiento browniano.

es un conjunto boreliano sobre

es un conjunto boreliano sobre  , entonces la probabilidad de que el proceso estocástico x cambie del estado x a un estado y

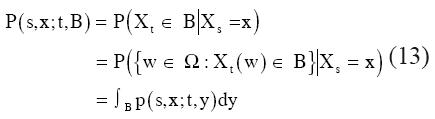

, entonces la probabilidad de que el proceso estocástico x cambie del estado x a un estado y  B en el intervalo (s, t), se conoce como probabilidad de transición. Esta probabilidad se denota por P (s, x; t, y) y se determina por la siguiente relación (Kloeden & Platen, 1992):

B en el intervalo (s, t), se conoce como probabilidad de transición. Esta probabilidad se denota por P (s, x; t, y) y se determina por la siguiente relación (Kloeden & Platen, 1992):

donde P (s, x; t, y) se denomina densidad de transición y corresponde a la probabilidad de que la variable X se mueva del estado (S, X) en el tiempo s al estado (t, y) en el tiempo t. Así, en la medida de probabilidad P (s, x; t, B) se consideran todas las formas posibles de cómo un fenómeno o sistema puede evolucionar hacia un estado y  B a partir de un estado anterior X a lo largo de un tiempo finito t–s.

B a partir de un estado anterior X a lo largo de un tiempo finito t–s.

La densidad de probabilidad en estado estable, o también llamada estacionaria o incondicional, φ (r), en caso de que exista, es una densidad a largo plazo cuando t  ∞, y se calcula como

∞, y se calcula como

resultando independiente del estado inicial del proceso estocástico X.

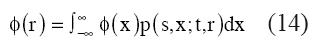

2.5.1 Ecuación de Fokker Planck

La ecuación de Fokker Planck es una ecuación diferencial parcial parabólica con condición inicial en el tiempo S que se resuelve para un tiempo t > s. Esta ecuación toma la forma

En ella se manifiesta el comportamiento probabilístico de la densidad de transición P (s, x; t, y) asociada al proceso estocástico X. Dicha ecuación puede ser utilizada para conocer la distribución de los valores que el proceso X puede tomar en el tiempo t dado que su estado inicial se conoce en el tiempo S. La forma de esta ecuación puede deducirse de manera natural a partir de la función densidad de transición P (s, x; t, y) y haciendo una aproximación trinomial de la caminata aleatoria definida por X [20].

2.5.2 Descripción del modelo empírico de volatilidad estocástica

Conociendo las formas funcionales α (σt) y β (σt), la ecuación (11) queda completamente determinada y con este objetivo el modelo se desarrolla de la siguiente manera:

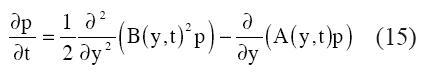

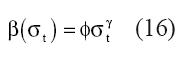

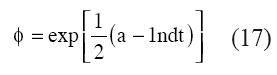

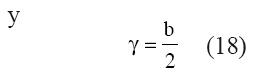

1. La forma funcional de β (σt) se asume que es

con φ y γ siendo constantes que se deben hallar a partir de la serie de tiempo de precios St del activo subyacente. La forma funcional para β (σt) debe ajustarse de la manera más precisa a los cambios reflejados a corto plazo por la volatilidad σt.

donde se aplicó que dt2 = dtdWt = 0 por tratarse de diferenciales de orden mayor que 1. Ahora, tomando logaritmo natural en ambos lados de la última igualdad, se verifica que

1nE d( σ)2 = 21nβ(σ t )+ 1ndt

Por otro lado, si a partir de la serie de tiempo de precios del activo subyacente se hace una regresión lineal entre las variables 1nE d( σ)2 y 1n (σ t ), entonces la recta de regresión puede escribirse para a y b constantes, así:

1nE d( σ)2 = a + b1n (σ t )+ε

donde ε es la perturbación entre la regresión lineal y los datos observados. La expresión anterior puede escribirse de manera equivalente como:

21nβ σ ( t )+ 1ndt = a + b1n (σ t )

En diversas series de tiempo financieras es frecuente hacer la regresión lineal que se ha indicado y en ellas se confirma empíricamente un ajuste lineal (Oztukel & Wilmott, 1998), (Wilmott, 2000).

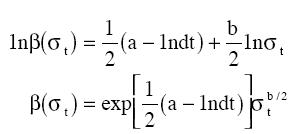

Si de la última ecuación despejamos (βσ t ), se obtienen las siguientes igualdades:

Finalmente, comparando la última igualdad con la ecuación (16) resulta que

lo cual justifica el supuesto inicial de que β (σt) = φσt γ.

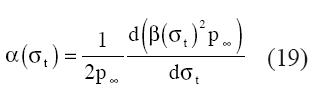

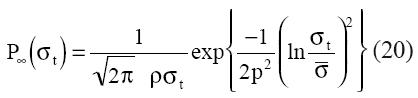

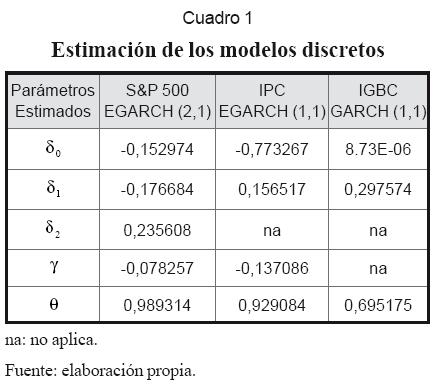

2. Considere la función densidad de probabilidad para σt, p (σt, t). Si la anterior densidad existe en estado estable y la denotamos por p∞ (σt), y si además se asume que p∞ (σt) es una densidad lognormal, entonces a partir del conocimiento p∞ (σt) y de β (σt) puede calcularse la forma funcional de α (σt) a través de la denominada ecuación de Fokker Planck.

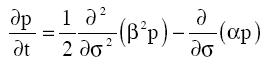

La ecuación de Fokker Planck, satisfecha por la densidad de probabilidad p (σt, t) asociada a la volatilidad σt y que a veces se denomina como ecuación de Kolmogorov hacia delante, se presenta como:

donde haciendo que t  ∞ con lo cual p = p ∞ (σ t ) y así ∂p/∂t = 0 se llega a:

∞ con lo cual p = p ∞ (σ t ) y así ∂p/∂t = 0 se llega a:

La constante de integración C resulta ser cero de acuerdo con las condiciones de la distribución p (σt) en estado estable (Oztukel & Wilmott, 1998), (Wilmott, 2000). De esta manera se obtiene:

Ahora, partiendo de que la distribución de p ∞ es lognormal, su forma es

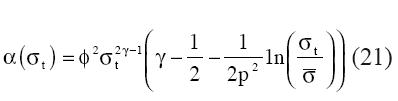

donde los coeficientes ρ y σ pueden estimarse por máxima verosimilitud para una distribución lognormal a partir de la serie de volatilidades móviles anualizadas. Cuando se introduce (20) en (19) se obtiene:

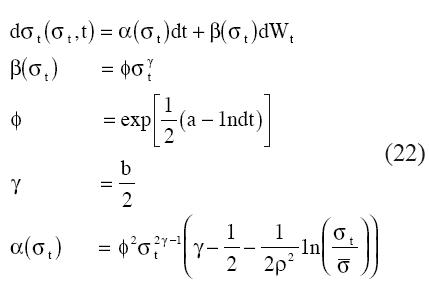

En resumen, el modelo empírico de volatilidad estocástica establece que el comportamiento en la volatilidad σt de un activo financiero con precio St se describe por

donde las constantes a y b se calculan por una regresión lineal entre las variables lnE(dσ)2 y ln(σt); y las constantes ρ y σ resultan de un ajuste lognormal para la función densidad de probabilidad en estado estable p ∞ de σ t.

3. Resultados

Para el análisis del S&P 500 de Estados Unidos, el IPC de México y el IGBC de Colombia, se tomó una muestra desde el 2 de enero de 2003 hasta el 19 de abril de 2007. Las bases de datos fueron tomadas de Reuters®.

3.1 Resultados en tiempo discreto

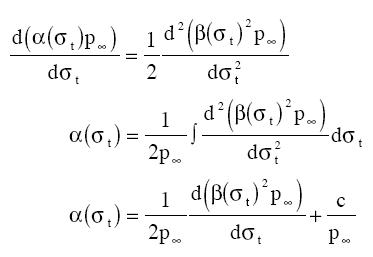

En el cuadro 1 se muestran las estimaciones realizadas, a partir de los modelos en tiempo discreto, para las volatilidades de los retornos de las series S&P 500, IPC y el IGBC. Puede verse que para la primera serie el modelo estimado fue un EGARCH(2,1), para la segunda un modelo EGARCH(1,1) y para la tercera un modelo GARCH(1,1). Los modelos anteriores se estimaron bajo el supuesto de innovaciones gaussianas utilizando el software EVIEWS®.

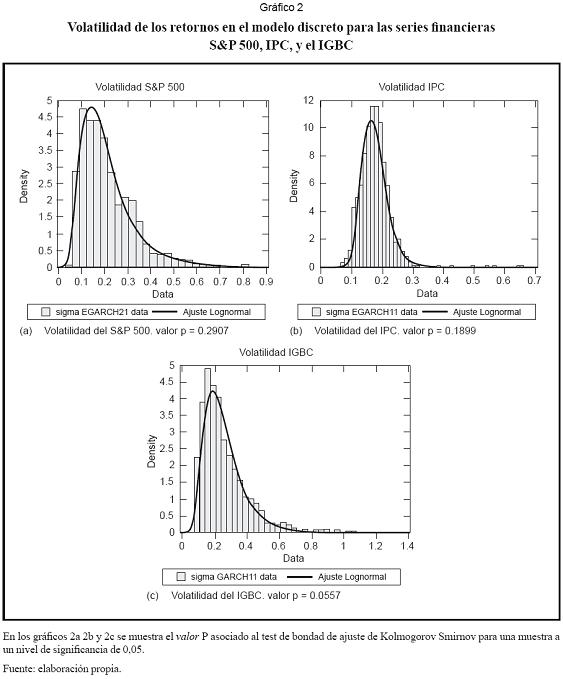

En el gráfico 2 se muestra la densidad de probabilidad simulada de la volatilidad de los retornos en un posible escenario para cada una de las series mencionadas. Las simulaciones fueron corridas en MATLAB®. En este gráfico se muestra un ajuste lognormal a las volatilidades de los retornos de las series S&P 500, IPC y el IGBC, como el valor p asociado con el test de Kolmogorov Smirnov para una muestra, donde la distribución hipotética es la distribución lognormal. En cada caso, el test Kolmogorov Smirnov sugiere que la volatilidad de los retornos de las series financieras descritas siguen una distribución lognormal, a un nivel de significancia de 0,05, dado que el valor p fue mayor que 0,05 en cada uno de los escenarios simulados.

3.2 Resultados en tiempo continuo

La metodología de estimación de los parámetros φ,γ,ρ y σ en el modelo continuo de volatilidad estocástica fue implementada en Microsoft®Office Excel y se describe a continuación.

3.2.1 Implementación en Excel de la estimación del modelo continuo de volatilidad estocástica

Se halla la serie de retornos logarítmicos diarios a partir de la serie financiera.

Se calcula la serie de volatilidades para los retornos mediante media móvil simple en una ventana de tamaño 15, y se anualiza.

Se estiman los parámetros ρ y σ por máxima verosimilitud para una distribución lognormal. Lo anterior se realiza considerando la serie anualizada, σt, de volatilidades por medias móviles, en ventanas de 15 días, asociada a la serie de los retornos logarítmicos. Para anualizar dicha serie pueden tomarse 250 días hábiles de negociación por año.

Se calcula la serie anualizada (dσt)2, donde (dσt) son diferencias simples calculadas a partir de la serie σt definida anteriormente.

Se agrupa en clases la variable σt y se calcula su frecuencia relativa en cada una de las clases.

Para dichas clases se calculan las variables ln(σt), a partir de las marcas de clase definidas antes, y 1n(E d(σ t )2), de modo usual, y se hace la regresión entre ellas, sugerida en el numeral 2.5.2.

Se estiman los parámetros φ y γ a partir de la regresión realizada.

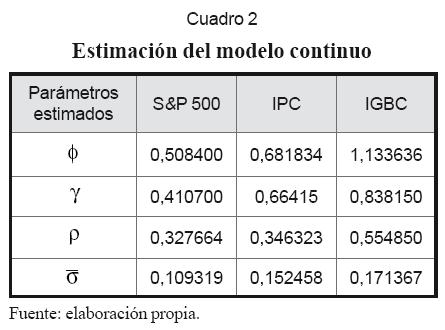

En el cuadro 2 se muestran las estimaciones realizadas para la volatilidad de los retornos de las series S&P 500, IPC y el IGBC, a partir del modelo continuo de volatilidad estocástica desarrollado.

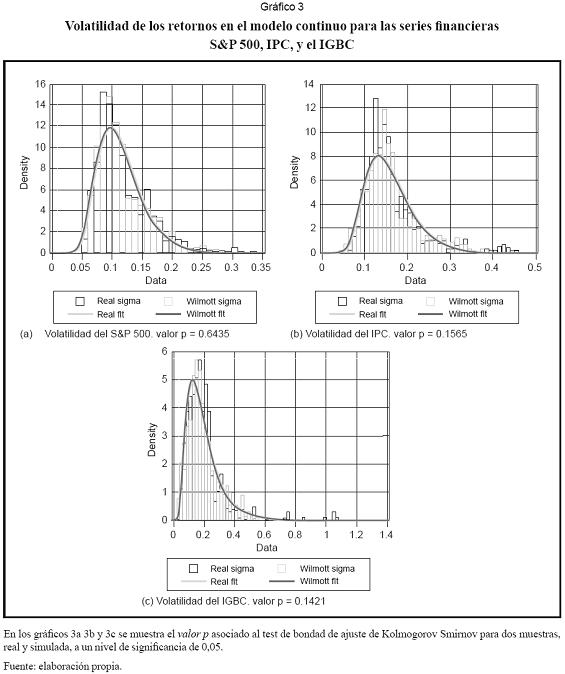

Con las estimaciones mostradas en el cuadro 2 es posible realizar algunas simulaciones de la volatilidad de los retornos para las series establecidas. De esta manera, en el gráfico 3 se muestran las funciones densidad de probabilidad, real y simulada, para un posible escenario, de cada una de las series financieras, S&P 500, IPC y el IGBC. Las simulaciones fueron corridas en MATLAB®. Debe anotarse que la densidad real corresponde a la densidad de probabilidad para la serie de la densidad de probabilidad para la serie de la volatilidad anualizada de los retornos, mediante media móvil simple en una ventana de tamaño 15, y la simulada corresponde a la densidad de probabilidad para la serie de datos simulados logrados con las ecuaciones dadas en (22).

El gráfico 3 también muestra los ajustes log-normales para las densidades así definidas, dado que la construcción del modelo continuo, desarrollado en el numeral 2.4, considera que función de σt existe en estado estable y se asume que en tal estado es lognormal. Por otra parte, El gráfico 3 muestra el valor p correspondiente al test de bondad de ajuste Kolmogorov-Smirnov para dos muestras a un nivel de significancia de 0,05 en cada escenario simulado. La hipótesis nula del test, H0, es que ambas muestras, real y simulada, provienen de una misma distribución continua; la hipótesis alternativa, H1, es que las muestras provienen de diferente distribución continua. Puede observarse que para los escenarios simulados el test sugiere que las muestras, real y simulada, provienen de una misma distribución de probabilidad continua, dado que el valor p fue mayor que 0,05 en cada caso.

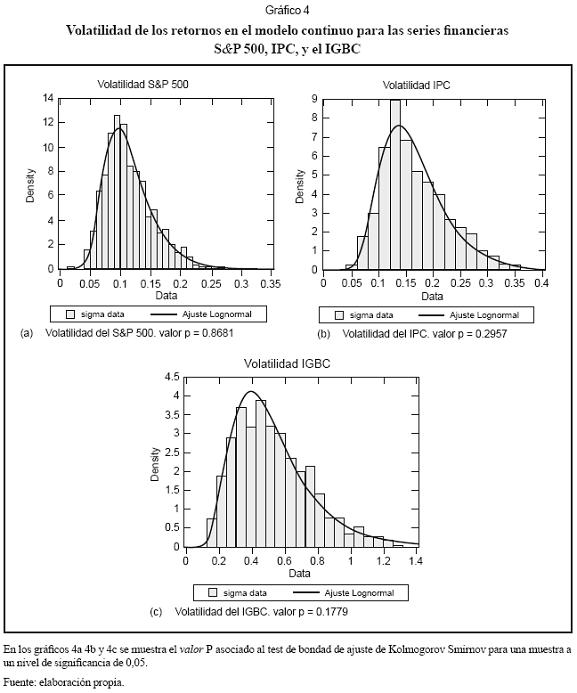

Finalmente, el gráfico 4 muestra un ajuste lognormal a las series S&P 500, IPC y el IGBC, como también el valor p asociado con el test de Kolmogorov Smirnov para una muestra, donde la distribución hipotética es la distribución lognormal. En cada caso, el test Kolmogorov Smirnov sugiere que la volatilidad de los retornos de las series financieras descritas siguen una distribución lognormal, a un nivel de significancia de 0,05, dado que el valor p fue mayor que 0,05 en cada uno de los escenarios simulados.

Conclusiones y pasos a seguir

Se estimaron los parámetros para los índices bursátiles S&P 500 de EEUU, IPC de México y el IGBC de Colombia, con la familia de modelos ARCH –que son en tiempo discreto– y con un modelo empírico de volatilidad estocástica –que es en tiempo continuo– detallado por Paul Wilmott y Asli Oztukel.

Es razonable estimar la volatilidad de estos índices con los modelos ARCH o con el modelo empírico en tiempo continuo. Estos modelos pueden ser aplicados posteriormente en la evolución temporal de la distribución de la volatilidad y en la valoración de derivados sobre dichos índices, puesto que en un gran número de escenarios simulados, en ambos casos, se reflejan características probabilísticas comunes de las series simuladas, concretamente que la distribución de la volatilidad de los retornos es lognormal en el test de bondad de ajuste de Kolmogorov-Smirnov.

Este es un resultado significativo a tener en cuenta en diversos tópicos relacionados con las finanzas.

Existen otros modelos de volatilidad estocástica en tiempo continuo, como el de Heston, y en tiempo discreto, como el FIGARCH, que proporcionan un mejor ajuste de la volatilidad real empírica que dan lugar a futuras aplicaciones.

Es necesario crear un software sencillo en el que se puedan correr y comparar tanto modelos discretos como continuos y donde pueda reflejarse la distribución real y simulada de la volatilidad de los retornos.

Lista de referencias

1. Black, F. and Scholes, M. (1973). The Pricing of Options and Corporate Liabilities. The Journal of Political Economy, 81(3), 637-654. [ Links ]

2. Bollerslev, T. (1986). Generalized Autoregressive Conditional Heteroscedasticity. Journal of Econometrics, 31f, 307-324. [ Links ]

3. Cox, J., Ross, S. and Rubinstein, M. (1979). Option Pricing: A Simplified Approach. Journal of Financial Economics, 7, 229-263. [ Links ]

4. Derman, E. and Iraj, Kani. (1994). Riding on a smile. Risk, 7(2), 32-39. [ Links ]

5. Doran, J. and Ronn, E. (2004). On the Market Price of Volatility Risk. Florida State University: University of Texas at Austin. [ Links ]

6. Dupire, B. (1994). Pricing with a Smile. Risk Magazine, 7(1), 18-20. [ Links ]

7. Engle, R. (1982). Autoregressive Conditional Heteroscedasticity with Estimates of the Variance of United Kingdom Inflation. Econometrica, 50(4), 987-1007. [ Links ]

8. Heston, S. (1993). A Closed-Form Solution for Options with Stochastic Volatility with Applications to Bond and Currency Options. The Review of Financial Studies, 6(2). [ Links ]

9. Hull, J. and White,A. (1987). The pricing of Options on Assets with Stochastic Volatilities. The Journal of Finance, 42(2), 281-300. [ Links ]

10. Hull, J. (2003). Options, Futures and other Derivatives. Fifth edition. Toronto: University of Toronto- Prentice Hall. [ Links ]

11. Kloeden, P. and Platen, E. (1992). Numerical Solution of Stochastic Differential Equations. Springer-Verlang, second corrected printing edition. Australia: Deakin University-Australian National University. [ Links ]

12. Nelson, D. (1991). Conditional Heteroscedasticity in Asset return: a New Approach. Econometrica, 59, 347-370. [ Links ]

13. Rubinstein, M. (1994). Implied binomial trees. Journal of Finance, 49(3), 771-818. [ Links ]

14. Scott, L. O. (1987). Option Pricing when the Variance Changes Randomly: Theory, Estimation, and an Application. The Journal of Financial and Quantitative analysis, 22(4), 419-438. [ Links ]

15. Stein, E. and Stein, J. (1991). Stock Price Distributions with Stochastic Volatility: An Analytic Approach. The Review of Financial Studies, 4(4), 727-752. [ Links ]

16. Tsay, R. (2005). Analysis of Financial Time Series. Second Edition. Hoboken, New Jersey: John Wiley & Sons. [ Links ]

17. Wigging, J. B. (1987). Option Values under Stochastic Volatility: Theory and Empirical Estimates. Journal of Financial and Quantitative Analysis, 19, 351-372. [ Links ]

18. Wilmott, P. and Oztukel, A. (1998). Uncertain Parameters, an Empirical Stochastic Volatility Model and Confidence Limits. International Journal of Theoretical and Applied Finance, 1(1), 175-189. [ Links ]

19. Wilmott, P. (1998). Derivatives: The Theory and Practice of Financial Engineering. West Sussex, England: John Wiley & Sons, LTD, University Edition. [ Links ]

20. Wilmott, P. (2000). Paul Wilmott on Quantitative Finance, vol. 1. West Sussex, England: John Wiley & Sons. [ Links ]

21. Zakoïan, J. (1994). Threshold Heteroscedastic Models. Journal of Economic Dynamics and Control, 18, 931-944. [ Links ]