Servicios Personalizados

Revista

Articulo

Indicadores

-

Citado por SciELO

Citado por SciELO -

Accesos

Accesos

Links relacionados

-

Citado por Google

Citado por Google -

Similares en

SciELO

Similares en

SciELO -

Similares en Google

Similares en Google

Compartir

Cuadernos de Administración

versión impresa ISSN 0120-3592

Cuad. Adm. v.24 n.42 Bogotá ene./jun. 2011

* Este artículo es producto del proyecto de investigación Medidas intradiarias de liquidez y de costos de transacción asociados en la Bolsa de Valores de Colombia, patrocinado por la Universidad Eafit, Medellín, Colombia. Versiones anteriores de este trabajo fueron presentadas en el VI Simposio nacional y III internacional de docentes de finanzas, Bogotá, 2009, en la IX Conferencia Internacional de Finanzas, Buenos Aires, septiembre de 2009. Reconocemos la colaboración de la Bolsa de Valores de Colombia, la asistencia de Elizabeth T. Arroyave y las sugerencias de Andrés Fernández. El artículo se recibió el 05-11-10 y se aprobó el 15-03-11.

** PhD en Finanzas, Universidad de Indiana, Bloomington, USA, 2007; MBA, 1999, e Ingeniero mecánico, 1991, Universidad Eafit, Medellín, Colombia. Profesor Titular, Universidad Eafit, Medellín, Colombia. Director de la Maestría Sc. en finanzas. Coordinador del grupo de investigación en Finanzasy Banca (GIFYB). Correo electrónico: dagudelo@eafit.edu.co.

RESUMEN

En una bolsa de valores, los principales costos de transacción asociados a la liquidez son el margen entre oferta y demanda, para las transacciones menores, y el impacto en el precio, para las transacciones de mayor volumen. En este artículo se estiman ambos indicadores con datos a nivel intradiario siguiendo una reconstrucción del libro de órdenes y en Goyenko et al. (2009) y Hasbrouck (2009). Utilizando la base de datos de órdenes de la Bolsa de Valores de Colombia se estiman los costos de transacción para 15 acciones representativas. Con un modelo de panel de datos se comprueba la relación directa entre liquidez y actividad bursátil y rendimientos, y la relación inversa con la volatilidad. Además, se comprueba la reducción de la liquidez después del ingreso de Ecopetrol a la Bolsa en noviembre de 2007, cuyas acciones representaron una alta proporción de las transacciones bursátiles.

Palabras clave: Liquidez, bolsa de valores, microestructura de mercados, costos de transacción.

Clasificación JEL: C12, G12.

ABSTRACT

In a stock exchange, the principal liquidity-related transaction costs are the margin between bid and offer for smaller transactions, and the impact on price for larger ones. This article estimates both indicators, with intraday data, following a reconstruction of the order book, and in Goyenko et al. (2009) and Hasbrouck (2009). Using the orders database on the Colombian stock exchange, an estimate is made of transaction costs for 15 representative shares. With a data-panel model, a direct relationship was shown to exist between liquidity, exchange activity and yield, and an inverse relationship with volatility. Likewise, there is a reduction of liquidity in November 2007, after Ecopetrol entered the stock exchange, and its shares came to represent a high proportion of exchange transactions.

Keywords: Liquidity, stock exchange, market microstructure, transaction costs.

JEL Classification: C12, G12.

RESUMO

Em uma bolsa de valores, os principais custos de transação associados à liquidez são a diferença entre a oferta e a procura, para as transações menores, e o impacto no preço, para as transações de maior volume. Neste artigo ambos indicadores são estimados com dados no âmbito intradiário seguindo uma reconstrução do livro de registro de ordens e em Goyenko et al. (2009) e Hasbrouck (2009). Utilizando o banco de dados de ordens da Bolsa de Valores da Colômbia são estimados os custos de transação para 15 ações representativas. Com um modelo de painel de dados é comprovada a relação direta entre liquidez e a atividade da bolsa de valores e rendimentos e a relação inversa com volatilidade. Além disso, é comprovada a redução da liquidez após a volta da Ecopetrol à bolsa em novembro de 2007, cujas ações representaram uma elevada proporção das transações em bolsa.

Palavras chave: Liquidez, bolsa de valores, microestrutura de mercados, custos de transação.

Classificação JEL: C12, G12.

1. Introducción

La liquidez es uno de los aspectos más importantes en el estudio de los mercados financieros, además del rendimiento y el riesgo. La liquidez, en términos generales puede entenderse como "la habilidad para transar grandes cantidades de un activo, de manera rápida, a bajo costo y en el momento que se desee" (Harris, 2003, p. 394).

El concepto de liquidez está estrechamente ligado al de costo de transacción, sin ser equivalentes. Los costos de transacción son aquellos en los que incurre un agente al tomar o liquidar una posición en el activo, y comprenden las comisiones, los impuestos asociados y el mayor (menor) valor que paga (recibe) en el mercado, comparado con los precios promedio de transacción. Estos últimos suelen denominarse costos de transacción asociados a la liquidez, y comprenden el margen oferta-demanda y el impacto en el precio1.

Este estudio se propone estimar los costos de transacción asociados a la liquidez en el mercado accionario colombiano. En el mercado colombiano los costos de transacción tradicionalmente identificados suelen ser las comisiones, que han variado entre el 0,2% y el 0,5% históricamente. Se tiende a pasar por alto el efecto del margen oferta-demanda, a pesar de que, como demostraremos, suele ser del mismo orden de las comisiones para las acciones más líquidas, pero bastante mayor para las acciones de liquidez intermedia o baja. Más aún,cuando un inversionista requiere liquidar o comprar una posición de gran volumen, su ejecución afecta necesariamente los precios en el mercado, dependiendo del volumen, la liquidez de la acción y las circunstancias del mercado. Este efecto ha sido denominado "impacto en el precio", y suele ser de mayor magnitud que el del margen oferta-demanda.

Los objetivos del presente artículo son: en primer lugar, obtener series de medidas intradiarias para un grupo representativo de 15 acciones colombianas, en dos periodos: del 24 de abril al 3 de agosto de 2007, y del 3 de diciembre de 2007 al 30 de mayo de 2008. Se discuten medidas intradiarias alternativas de liquidez, con base en Goyenko, Holden y Trzcinka - GHT (2009) y Hasbrouck (2009) y se proponen otro grupo de medidas alternativas. Estas medidas intradiarias se estiman con base en la reconstrucción del libro de órdenes, partiendo de la base de datos de órdenes de la Bolsa de Valores de Colombia (BVC). En segundo lugar, como una aplicación de las medidas obtenidas se reporta el efecto de la salida a bolsa de Ecopetrol el 27 de noviembre de 2007, que disminuyó la liquidez de las acciones en la segunda parte. Este efecto se comprueba en un modelo econométrico de panel de datos, que permite controlar por la actividad bursátil, variable altamente relacionada con la liquidez, los rendimientos y la volatilidad.

Se espera que este estudio sea de interés para los inversionistas, la Bolsa de Valores y los estudiosos del mercado accionario colombiano. Conocer los costos de transacción es de interés para los inversionistas institucionales, ya que suelen tomar y liquidar posiciones de alto volumen, por la naturaleza misma de su negocio y, por lo tanto, incurrir en altos costos de transacción asociados a la liquidez, especialmente el de impacto en el precio. Una adecuada gestión de costos de transacción puede ser un elemento diferenciador fundamental para que un agente institucional mejore su desempeño relativo y presente un desempeño superior al de sus competidores.

Estimar la liquidez intradiaria del mercado accionario y los costos de transacción asociados es también relevante para la BVC. Dado que uno de los propósitos fundamentales de un mercado secundario es proveer liquidez a los agentes participantes, para la Bolsa es importante medir los indicadores de liquidez de las diferentes acciones, su evolución el tiempo y los factores de mercado que la afectan.

Desde el punto de vista académico, este artículo continúa con la línea de Agudelo (2010a) que estudia cómo ha evolucionado la liquidez en el mercado accionario colombiano, particularmente tras la fusión de las bolsas accionarias. Dicho estudio empleó como proxy de la liquidez el margen oferta-demanda medido al final del día. Asímismo, el disponer de medidas intradiarias de liquidez debe beneficiar un amplio grupo de estudios en mercados financieros. De una parte, es conocido que al evaluar la hipótesis de eficienciadelmercadoes importantetener en cuenta los costos de transacción involucrados al tomar posiciones. De hecho, patrones de ineficiencia estadísticamente significativos pueden terminar entregando rendimientos en exceso muy bajos o nulos al tener en cuenta loscostosde transacción. Korajczyk y Sadka (2004) proveen un excelente ejemplo en su evaluación de la estrategia de momentum en el mercado americano teniendo en cuenta costos de transacción. Dos ejemplos en el mercado accionario colombiano son Agudelo y Uribe (2009) y Agudelo y Arroyave (2008), en los cuales se evalúan estrategias simples de análisis técnico y de captura de dividendos, respectivamente.

De otra parte, disponer de mejores medidas de liquidez beneficiará los estudios de eventos sobre liquidez y actividad bursátil de las acciones. Por ejemplo, Berggrun (2006) explora los efectos de la fusión de Bcolombia, Conavi y Corfinsura en la liquidez de la acción de la primera, empleando la medida de Amihud (2002) como proxy del impacto en el precio. Los resultados del presente estudio permiten realizar estudios similares con mejores medidas de la liquidez.

Este artículo está organizado de la siguiente manera:la sección 2 explica el procedimiento implementado para la reconstrucción del libro de órdenes con la base de datos de BVC. La sección 3 define las medidas intradiarias de liquidez. La sección 4 define las series de datos con las que se realiza el estudio. La sección 5 expone y analiza los resultados del estudio para las acciones de la muestra: las medidas intradiarias de liquidez y sus patrones de comportamiento. Finalmente, se presentan las conclusiones que resumen los principales hallazgos, y se plantean ideas para futuras investigaciones.

2. Construyendo el libro de órdenes en BVC

En un mercado continuo la liquidez potencial ofrecida a cada momento está representada en el libro de órdenes, que incluye las órdenes límite de venta y de compra dispuestas a transar en cantidades y precios determinados.

En principio, el libro de órdenes debe poder reconstruirse a cada momento de la rueda de negociación, si se dispone de toda la información de los movimientos de las órdenes. La idea básica del procedimiento para reconstruir el libro de órdenes que ingresan a los precios a los que ingresaron, y sustraer los correspondientes a las órdenes eliminadas o calzadas. En el anexo A se describe la bse de datos de órdenes de la BVC, punto de partida para la reconstrucción del libro de órdenes en el presente estudio.

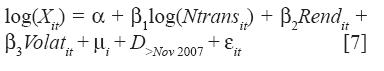

Técnicamente el libro de órdenes puede entenderse como un par de vectores, para una determinada acción en el momento t: el del lado de la demanda conformado por las cantidades de órdenes existentes para la compra QOCPi,t para cada precio de compra Pi, y el del lado de la demanda, por las cantidades de órdenes existentes para la venta QOVPi,t, para cada precio de venta P,i. Ver un ejemplo del libro de órdenes en el cuadro 1.

Con esta nomenclatura puede definirse el algoritmo básico para reconstruir el libro de órdenes de la siguiente manera.

Repetir para todos los movimientos del libro de órdenes, en un cierto periodo de tiempo, en el orden en que van llegando los movimientos. Para el movimiento K-ésimo, por un precio Pk y una cantidad Qk de un determinado periodo de tiempo.

Si el movimiento es un ingreso, modificación o puja:

Aumentar la cantidad en el libro de órdenes en el precio correspondiente con la cantidad ingresada.

- Si se trata de una compra: QOCPk,k = QO-C Pk, k-1 + Qk

- Si se trata de una venta: QOVPk,k = QOVPk,k-1 + Qk

Si el movimiento es una eliminación:

Reducir la cantidad en el libro de órdenes en el precio correspondiente con la cantidad ingresada.

- Si se trata de una compra: QOCPk,k = QO-CPk,k-1 - Qk.

- Si se trata de una venta: QOVPk,k = QO-VPk,k-1 - Qk

Si el movimiento es un calce, se trata de dos órdenes consecutivas, una de compra y otra de venta, y por lo tanto implica la eliminación de la cantidad calzada QCk tanto en el lado de la oferta como en el lado de la demanda. Denominando PCk el precio de la orden de compra, y PVk el precio de la orden de venta2, se reduce en ambos lados del libro de órdenes en los precios correspondientes:

- En el lado de la demanda: QOCPCk,k = QOCPCk,k-1 - QCk.

- En el lado de la oferta: QOVPVk, k = QOVPVk, k-1 - QCk.

Si el movimiento es un cruce, se ignoran ambas órdenes que son ingresadas, ya que son calzadas automáticamente sin afectar el libro de órdenes.

Con este algoritmo básico puede reconstruirse el libro de órdenes para cualquier momento dado, y obtener las puntas de oferta y demanda a cada momento. En un momento t el precio de demanda (bid) es el mayor precio Pbt con una cantidad QOCPb, t positiva en lado de la demanda del libro de órdenes. Similarmente, el precio de oferta (ask) es el menor precio PBT con una cantidad QOVPa, t positiva en lado de la oferta del libro de órdenes. Más aún, este procedimiento permite inferir la profundidad del libro a cualquier nivel de oferta y demanda, es decir, los volúmenes disponibles para los diferentes precios mayores que el precio de la demanda y menores que el precio de la oferta. Con el algoritmo descrito es posible reconstruir el estado del libro de órdenes a cada momento de la rueda de acciones3.

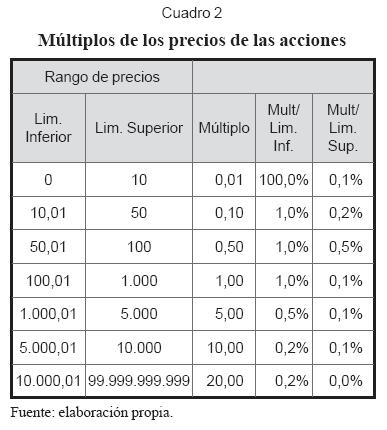

Un detalle técnico importante es que tanto los precios de los movimientos en la base de datos de órdenes, como los precios en el libro de órdenes están expresados en valores discretos dados por los múltiplos mínimos (también conocidos como ticks) establecidos por la bvc , dependiendo del rango de precios, tal como se resume en el cuadro 2. De esta forma, los precios de las órdenes para Bcolombia, y el libro correspondiente, se toman en incrementos de $20, dado que las órdenes para dicha acción siempre permanecen por encima de $10.000 en la muestra estudiada. Por su parte, los precios de acciones como Fabricato y Tablemac se mueven en dos rangos diferentes de múltiplos: con un múltiplo de $0,01 para un rango de precios de $0,01 a $10, y un múltiplo de $0,1 para un rango de precios de $10,01 a $50 pesos, todo lo cual debe tenerse en cuenta al reconstruir los libros de órdenes respectivos.

3. Definición de las medidas intradiarias de liquidez

La literatura ha definido dos tipos de medidas básicas de liquidez a nivel intradiario: en primer lugar, las medidas basadas en el margen oferta-demanda estiman el costo de transar cantidades relativamente pequeñas de acciones, específicamente, que no superen la profundidad o de la oferta o de la demanda.

Claramente la diferencia entre los precios de oferta y de demanda sería el costo de transacción, en pesos por acción, asociado a abrir y cerrar una posición en un tiempo relativamente corto, sin incluir otros costos tales como comisiones, tarifas o impuestos. Cuando se divide esta diferencia por el precio intermedio entre la oferta y la demanda (midprice), se tiene el margen proporcional entre oferta y demanda (proportional bidask spread), o simplemente margen oferta-demanda, que es una medida de costos expresada como proporción del valor transado. En segundo lugar, existen las medidas de impacto en el precio. Cuando la liquidez demandada por una orden de compra (venta) supera a lapuntadeoferta(demanda)necesariamente esta orden se ejecutará no sólo contra la punta sino contra niveles superiores (inferiores) del libro de órdenes y se ejecutará a precios progresivamente mayores (menores). Acontinuación se definen las medidas intradiarias de liquidez de ambos tipos.

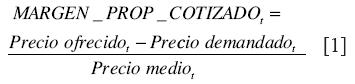

La primera medida intradiaria de liquidez, basada en el margen oferta-demanda, es el costo proporcional basado en los precios de oferta y demanda cotizados, obtenidos para la BVC al reconstruir el libro de órdenes, y que se obtiene para un momento dado t4.

Bajo el supuesto de que todas las transacciones suceden en las puntas de oferta o demanda, el margen proporcional cotizado sería la medida adecuada del costo promedio de transacción para una determinada acción. Autores como Hasbrouck (2009) y GHT han reconocido que la ejecución de las transacciones no siempre sucede en la oferta o la demanda. En Estados Unidos es común que dos órdenes límite se ejecuten una contra la otra en el precio intermedio si llegan al mismo tiempo al mercado. Además, en los mercados americanos, si una orden de mercado de compra (venta) excede el volumen disponible en la oferta (demanda) se ejecutará en parte a la oferta (demanda) y en parte a precios mayo-res (menores) a medida que va escalando hacia arriba (abajo) el libro de órdenes. De otro lado, en el sistema transaccional de acciones de la BVC vigente hasta febrero de 2009, las pujas tenían el efecto que las transacciones se realicen bien sea por dentro o por fuera del rango entre los precios de oferta y demanda.

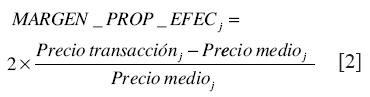

En resumen, dado que las transacciones no siempre se dan en la oferta o la demanda, se requiere una medida que se concentre en los precios efectivos de transacción. Esta medida se conoce como el margen proporcional efectivo entre la oferta y la demanda, y se define para cada transacción j de la siguiente manera, siguiendo GHT5:

En este sentido, mientras el margen proporcional cotizado para la BVC entrega una medida "estática" de la liquidez disponible para transacciones pequeñas, el margen proporcional efectivo incluye los efectos dinámicos de las pujas, las órdenes que "barren" varios niveles dentro del libro de órdenes, y las órdenes entrantes que le mejoran el precio a las puntas de oferta o demanda. Un factor adicional que justifica esta medida es el hecho de que se concentra en las transacciones efectivamente realizadas. Los agentes probablemente estarán más motivados a transar en momentos en que el margen cotizado sea menor, lo que por sí solo hará que el margen efectivo promedio tienda a ser menor que el cotizado, aun en ausencia de las pujas.

De otro lado, en este estudio incluimos dos tipos de medidas de impacto en el precio basadas en datos transaccionales. El impacto en el precio se refiere al efecto del volumen de la orden en los precios de transacción. Se espera que para órdenes de compra (venta) con volúmenes que superen la profundidad de la oferta (demanda), mientras mayor sea su volumen, se ejecutará a precios cada vez mayores (menores). Las medidas de impacto en el precio -en la literatura- son, en lo esencial, una relación entre el costo de la transacción y su volumen, medido en cantidad de acciones o dinero. Se proponen dos tipos de medidas delimpacto en el precio: estática y dinámica.

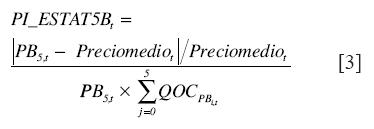

Las medidas estáticas están basadas en la profundidad total disponible en los niveles de precios cercanos al precio de oferta y al de demanda. Se definen cuatro medidas: dos en el lado de la oferta y dos en el lado de la demanda, tanto para los cinco como para los diez niveles de precios siguientes a las puntas. Fundamentalmente las medidas estáticas son relaciones entre el costo que se tendría si se quisiera barrer el libro de órdenes en los cinco o diez primeros niveles de precio, y la cantidad requerida para hacerlo. El impacto en el precio estático para la demanda en cinco niveles se define de la siguiente forma:

Donde PBi, t son los precios en el libro de órdenes del lado de la demanda en el momento t, comenzando por PB0,t, el precio de la demanda en el momento t, y PB1,t a PB5,t los precios subsiguientes en el lado de la demanda del libro de ordenes: PB = PB0,t i,t– i×múltiplo, para i = 1 a 5. Así definida PI_estat5Bt ilustra la relación entre el costo proporcional para una orden de venta hipotética que en el momento t quisiera barrer los cinco primeros niveles de precios en la pila de compra y, por lo tanto, termina comprando todas las ofertas en el libro al precio PB5,t. En el sistema transaccional de acciones de la BVC vigente hasta febrero de 2009, si se colocaba una orden de compra por encima del precio de oferta, ésta se ejecutaba barriendo el libro a dicho precio de oferta hasta cubrir el volumen de la orden entrante, beneficiando a los agentes que colocaron las órdenes de venta en el libro a precios inferiores.

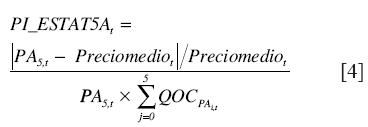

De manera análoga, sedefineelimpacto en el precio estático para la oferta en cinco niveles, como la relación entre el costo proporcional de una orden de compra hipotética que en el momento t barre los cinco primeros niveles de precio de la pila de venta:

Donde PAi, t son los precios en el libro de órdenes del lado de la oferta en el momento t, comenzando por PA0,t, el precio de la oferta en el momento t, y PAi,t = PA0,t + i ×múltiplo, para i = 1 a 5. Por conveniencia, los valores totales disponibles en los denominadores de [3] y [4] se expresan en millones de pesos.

La elección de un número de cinco niveles de precio por debajo de la oferta y por encima de la oferta es arbitrario. Se pretende considerar un número representativo de órdenes que sean significativas para la liquidez del mercado, por estar relativamente cerca de las puntas. Las órdenes muy alejadas de las puntas no son necesariamente liquidez disponible, en el sentido que es improbable que sean ejecutadas, por lo tanto, distorsionan la medida de impacto en el precio6. Consideramos, como medidas alternativas, impactos en el precio para los diez primeros niveles de precio tanto de la demanda como de la oferta, PI_ESTAT10At y PI_ESTAT10Bt respectivamente, definidos de manera similar a [3] y [4].

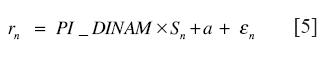

La segunda medida del impacto en el precio, que se toma de Hasbrouck (2009) y GHT, es de carácter dinámico y, a diferencia de las anteriores, es una estimación del cambio en el precio en función del volumen de las órdenes que son efectivamente transadas. En primer lugar, requiere la identificación de una transacción como compra o venta, dependiendo de si la orden que ingresa es una compra o venta y, por lo tanto, se calza con una orden existente, de venta o compra respectivamente. Esta identificación no es problemática en la BVC dado que es fácil determinar cuándo hay un calce de órdenes, cuál entró primero y cuál lo hizo después. Se define el impacto en el precio dinámico como el coeficiente PI_DINAM de la siguiente regresión:

Donde n es un intervalo de cinco minutos, Sn se define como:

Donde QCt,n (QVt,n) es la cantidad transada en una transacción t de compra (venta) dentro del intervalo n-ésimo, y Pt su precio respectivo; rn es el rendimiento en dicho periodo de cinco minutos, a es una constante y εn es el término de error. S nos da una idea del volumen neto decompras, dentro del intervalo.

Un valor positivo y alto de Sn será indicativo de una importante presión compradora; un valor negativo y alto, de presión vendedora; y un valor alrededor de cero será un equilibrio entre compras y ventas dentro del intervalo. En este sentido, se espera que un Sn positivo esté asociado, en promedio, a rendimientos positivos dentro del intervalo, que un Sn negativo, con rendimientos negativos; y un Sn de baja magnitud, con rendimientos cercanos a cero. La forma funcional de la definición S en [6] que emplea la raíz cuadrada del volumen, es tomada de GHT, y pretende tener en cuenta la concavidad propia de la relación entre precios y volumen transado. Por conveniencia, los valores transados Pt × QCt,n y Pt × QVt,n se expresan en millones de pesos. La ecuación [5] se estima empleando datos de los periodos de cinco minutos de un día de transacción para entregar resultados significativos.

4. Series de datos

Para este estudio, la BVC aportó la base de datos de órdenes para dos periodos recientes: 24 de abril de 2007 a 3 de agosto de 2007, correspondiente a 68 días de rueda, y 3 de diciembre de 2007 a 30 de mayo de 2008, es decir, 120 días de rueda7. De otro lado, ambas partes de la base de datos abarcan periodos antes y después del evento más sobresaliente del mercado en dicho periodo, el comienzo de la negociación en bolsa de Ecopetrol, el 28 de noviembre del 2007.

Implementamos el algoritmo descrito en la segunda sección para reconstruir el libro de órdenes, en el siguiente grupo de 15 acciones, que conforman una muestra representativa del mercado accionario colombiano para el periodo de estudio: Bcolombia, Cemargos, Chocolates, Colinvers, Corficolcf, Ecopetrol, Exito, Fabricato, Inverargos, Isa, Mineros, Pazrio, Promigas, Suraminv y Tablemac. Todas las acciones están clasificadas para el primer trimestre de 2008 como de alta bursatilidad, con excepción de Mineros y Promigas, clasificadas como de media bursatilidad. De otro lado, la acción de Ecopetrol sólo comenzó a ser transada desde el 27 de noviembre, por lo cual no está incluida en la primera parte de la base de datos de órdenes.

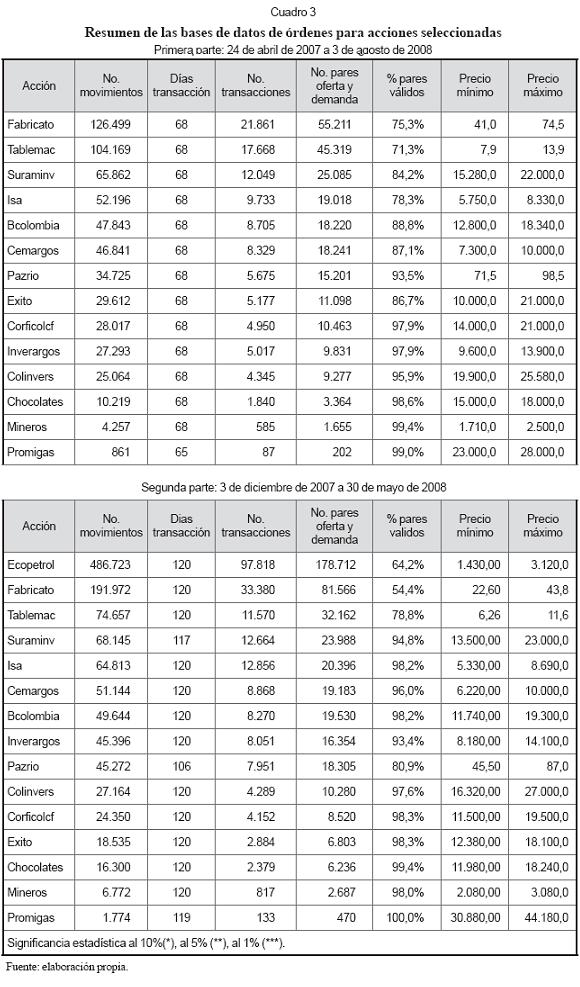

Las variables descriptivas en las acciones seleccionadas se presentan en el cuadro 3 para ambas partes de la base de datos. Se indican el número de movimientos por acción, el número de días con movimientos y el número de transacciones. Se destaca la intensa actividad bursátil de acciones como Fabricato y Tablemac en la primera parte, y además de Ecopetrol en la segunda parte. Se nota la reducción en la actividad bursátil de las acciones diferentes a Ecopetrol en la segunda parte, a pesar de tratarse de un periodo de casi el doble de días. De hecho para dichas acciones el número promedio de movimientos al día pasó de 7.014 en la primera parte a 5.716 en la segunda, y de transacciones de 1.238 a 986. Este fenómeno ha sido atribuido primordialmente al ingreso de Ecopetrol, pero también podría estar relacionado con el mercado bajista de los primeros meses de 2008.

El cuadro 3 también sintetiza los principales resultados de la reconstrucción del libro de órdenes, específicamente el número de pares de precios de oferta y demanda para cada acción. Si bien idealmente este número debería coincidir con el número de movimientos, esto no es alcanzable en la práctica. Habrá momentos durante la rueda en que sólo existan órdenes, o en el lado de la compra, o en el lado de la venta, solamente. Además, cuando se ingresan, pujan, calzan o modifican órdenes mercadeables, si bien se actualiza el libro de órdenes, no tiene sentido tomar las puntas de oferta o demanda hasta que las órdenes se calcen y las puntas se estabilicen. De otro lado, aun existiendo ambos precios, en determinados momentos, el precio de demanda puede igualar o exceder al de oferta, ya bien sea por imperfecciones en la información de la base de datos de órdenes o porque el sistema transaccional no reacciona con suficiente rapidez. En este sentido, el cuadro 3 también indica el porcentaje de los pares de oferta y demanda válidos, es decir, aquellos que presentan un precio de oferta mayor que el de demanda. Se observa que en la mayoría de acciones, en ambas partes de la base de datos, esta proporción excede el 90%.

Por el contrario, en los casos de Ecopetrol, Fabricato y Tablemac, las acciones más activamente transadas, dichos porcentajes están entre el 54% y el 79%. Se considera que, precisamente, el alto número de movimientos y transacciones en dichas acciones, sumado a un posible mayor número de omisiones en la base de datos, hace que en un mayor porcentaje de los casos el algoritmo no pueda reconstruir válidamente la oferta y la demanda. Sin embargo, se considera que el gran número de pares de oferta y demanda válidos por día compensan este hecho y hacen posible que se puedan estimar las medidas de liquidez de interés en este estudio. Se indica, además, en las dos últimas columnas del cuadro 3 los rangos de precios de las órdenes en cada base de datos. Se observa que las acciones de Fabricato, Tablemac, Inverargos, y Pazrio cambiaron de rango de múltiplo en una o ambas partes de la base de datos. Esto fue tenido en cuenta en la reconstrucción de la base de datos para dichas acciones.

5. Resultados

5.1 Medidas intradiarias del margen entre oferta y demanda

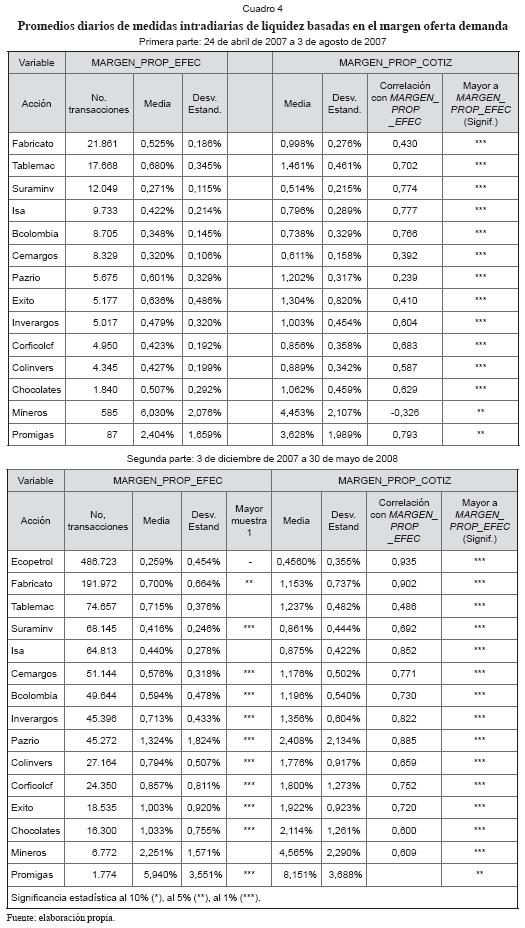

Empleando los pares válidos de precios de oferta y demanda, se calculan las dos medidas de liquidez intradiaria basadas en el margen oferta-demanda, como se definieron en la sección 3. Inicialmente, dichas medidas se promediaron para acción en cada día, para así obtener valores representativos y comparables entre acciones. Las estadísticas resumen de dichos promedios se presentan en el cuadro 4.

Los valores promedio de ambos márgenes nos permiten estimar el costo de transacción involucrado al transar cantidades relativamente moderadas de las acciones. Por ejemplo, para las acciones más liquidas del mercado, Suraminv en la primera parte y Ecopetrol en la segunda, entrar y salir de la acción diez veces en el año tendría un costo de 2,5%, mientras que para Fabricato y Tablemac, catalogadas generalmente como especulativas, dicho costo estaría entre 5 y 7%.

En el cuadro 4 se aprecia que, para ambas partes de la base de datos, hay una cierta tendencia a que los márgenes sean mayores a menor actividad bursátil, medida por el número de transacciones. La relación directa entre actividad bursátil y liquidez ha sido propuesta por diversos modelos teóricos (Ho y Stoll, 1981) y validada empíricamente en Colombia (Agudelo, 2010a), y será modelada en el numeral 5.3 en una regresión de panel de datos. Los valores promedio reportados del margen proporcional cotizado son mayores a los correspondientes del margen proporcional efectivo, y esta diferencia es significativa en una prueba de medias a niveles del 5% y en algunos casos del 1%. De hecho, en la gran mayoría de los casos, y para ambas partes, el margen cotizado promedio es alrededor de dos veces el margen efectivo promedio. Como se indicó en la sección 3, si las transacciones se realizaran siempre en las puntas del libro de órdenes dicha diferencia no debería ser tan pronunciada, por lo cual, los resultados parecen reflejar que las pujas y otras formas agresivas de competencia por órdenes entrantes logran mejorar significativamente la liquidez en la BVC.

De otro lado, al comparar los márgenes promedio entre la primera y segunda parte de la base de datos, se aprecia a simple vista que aumentaron en la segunda parte, con la sola excepción de Mineros. La significancia estadística de dicha diferencia se representa en el primer panel del cuadro 5, siendo del 1% para 10 acciones, y de 5% para otra acción. Similares resultados se obtienen con el margen cotizado (no indicados). Este efecto parece estar asociado al ingreso de Ecopetrol a finales de noviembre de 2007, y será puesto a prueba en el numeral 5.3. Finalmente, los resultados del cuadro 4 también ponen de presente la importante variabilidad de los márgenes promedio diario para una misma acción a través del tiempo, tal como lo indican desviaciones estándar de magnitud comparable a las correspondientes medias.

5.2 Medidas intradiarias de impacto en el precio

El cuadro 5 resume las estimaciones de las medidas intradiarias de impacto en el precio para la muestra de acciones estudiada. El cuadro está compuesto de cinco paneles que corresponden a las cinco medidas de liquidez intradiaria expuestas en la sección 3. Se observa una clara relación inversa entre el impacto en el precio para las distintas medidas y la actividad bursátil medida como número de transacciones en las diferentes acciones. De nuevo, esta relación será puesta a prueba en la sección 5.3.

Las cuatro medidas de impacto en el precio estáticas tienen una interpretación directa. Como se explicó en la sección 3, representan en qué porcentaje aumenta (disminuye) en promedio el precio de la acción por cada millón de pesos en la acción al barrer el libro de órdenes. Por ejemplo, en el caso de PI_ STAT5A para Fabricato, en la primera parte, comprar 100 millones de pesos en la acción costaría 0,11% por encima del precio medio (= 0,0011% × 100). En contraste, esa misma operación en Chocolates costaría 1,5%, y en Mineros 10,5%.

Dicha interpretación lineal no se aplica en el caso del impacto en el precio dinámico, dado que en su estimación el valor transado neto aparece en raíz cuadrada, pero en cualquier caso sí puede usarse para estimar costos de transacción. En el ejemplo de Fabricato, con la estimación de impacto en el precio dinámico, transar $100 millones, implicará un costo estimado de 0,021% (= 0,0021% × √ 100)8.

Debe tenerse en cuenta, de todos modos, que las medidas estáticas de impacto en el precio son conservativas, en la medida en que se relacionan con la decisión extrema de tomar toda la liquidez disponible en varios niveles del libro mediante órdenes muy agresivas. De otro lado, el impacto en el precio dinámico tiene en cuenta efectos tales como la mejora de precio por las pujas, la segmentación de órdenes, el retorno de los precios a niveles anteriores después de calzar órdenes de alto volumen, entre otros.

Al comparar las medidas de impacto en el precio, en la primera y segunda partes, obtenemos resultados consistentes a los obtenidos con los márgenes de oferta y demanda. Se aprecia un aumento del impacto en el precio, de importante magnitud, y significativo al 10% de nivel o menor para 11 acciones, en el impacto en el precio dinámico, y entre 11 y 14 acciones para las medidas de impacto en el precio estáticas. Este resultado es consistente con una pérdida importante de liquidez en las acciones existentes tras el ingreso de Ecopetrol, y será puesto a prueba más rigurosamente en el siguiente numeral.

5.3 Modelación de las medidas de liquidez intradiarias y estimación del efecto del ingreso de Ecopetrol

En este apartado presentamos los resultados de una modelación dinámica de las medidas de liquidez intradiarias, que sirven para ilustrar una aplicación de las mismas, específicamente comprobar si el efecto del ingreso a bolsa de Ecopetrol disminuyó la liquidez de las demás acciones, como sugieren los resultados indicados antes.

La literatura en microestructura de mercados ha establecido que la liquidez de una acción presenta una relación directa con variables tales como el rendimiento y la actividad bursátil; esta última medida como valor transado o como número de transacciones, y una relación inversa con la volatilidad. Estas relaciones han sido soportadas teóricamente y con estudios empíricos internacionales, como se resume en Agudelo (2010a).

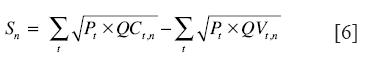

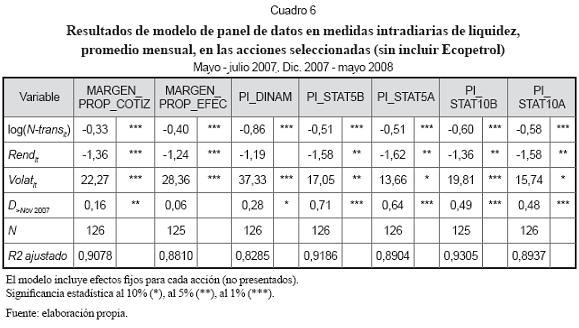

Empleamos un modelo de panel de datos con efectos fijos que modelan las diferentes medidas de liquidez, para cada una de las 14 acciones del estudio diferentes a Ecopetrol, durante los periodos mayo a julio de 2007 y diciembre 2007 a mayo 2008. En este modelo se controla por actividad bursátil, rendimiento y volatilidad, de manera que se pueda establecer si los cambios de liquidez entre los dos periodos son explicados por los cambios en dichas variables. Modelos de panel de datos para medidas de liquidez, muy similares, han sido propuestos por Grullon etal. (2004) con acciones del mercado de Estados Unidos, y por Agudelo (2010b) con acciones deJakarta Stock Exchange (Indonesia).

Donde Xit es cada una de las siete medidas de liquidez, promedio para el mes t y la acción i. Como variables de control se incluyen en el modelo [7] el número de transacciones Ntransit, el rendimiento continuo en el mes Rendit, y la volatilidad mensual se estima con el promedio del valor absoluto de los rendimientos diarios en el mes, Volatit. Se incluyen efectos fijos para cada acción, µi, y la variable dummy D>Nov 2007 que distingue los dos periodos del estudio, separados por noviembre de 2007, mes en el que se listó por primera vez la acción de Ecopetrol en la BVC.

Los resultados de estos modelos se reportan en el cuadro 6. Las variables de control explican en muy buen grado la dispersión de los valores de liquidez, como se manifiesta en el alto valor del R2 ajustado. Además se obtiene la relación inversa esperada entre actividad bursátil y costos de transacción con un alto nivel de significancia, como la reportada por la literatura9. También con un alto nivel de significancia, y con el signo esperado se obtienen, para casi todos los casos, las relaciones con los rendimientos y volatilidades.

Tomado en conjunto los resultados de la variable dummy, D>Nov 2007 que separa ambas partes de la base de datos, confirma el resultado del estudio de medias. La salida a Bolsa de Ecopetrol está asociada a un aumento significativo de las márgenes de oferta y demanda cotizados, y en las cuatro medidas de precio estático. Los coeficientes estiman dicho aumento en 16% para el primero y entre 48 y 71% para los segundos. El efecto en el impacto en el precio es también positivo pero marginalmente significativo. De otro lado no se reporta un aumento similar en el margen de oferta efectivo.

Conclusiones

Los dos principales costos de transacción asociados a la liquidez en un mercado financiero son el margen entre la oferta y la demanda (bidask spread), para transacciones menores, y el impacto en el precio (price impact) para transacciones de mayor volumen. Aquí se presenta un procedimiento que permite estimar ambos tipos de medidas de liquidez a nivel intradiario, con base en la reconstrucción del libro de órdenes, empleando para ello la base de datos de órdenes de la Bolsa de Valores de Colombia (BVC), compuesta de dos partes: la primera desde el 24 de abril hasta el 3 de agosto de 2007, y la segunda desde el 3 de diciembre de 2007 hasta el 30 de mayo de 2008. Los resultados obtenidos, satisfactorios a nuestro juicio, son expresados en un alto porcentaje de pares de precios de oferta y demanda válidos, y altas correlaciones entre medidas alternativas de liquidez como se han reportado en estudios similares en los mercados de Estados Unidos (GHT).

Se definieron y estimaron siete medidas al ternativas de liquidez intradiaria para la BVC, dos basadas en el margen oferta-demanda, y cinco basadas en el impacto en el precio, para un conjunto de quince acciones representativas del mercado accionario. Los resultados de las medidas de liquidez intradiarias ponen de presente el aumento tanto en las medidas intradiarias margen oferta-demanda, como en el impacto del precio, al pasar del primer al segundo periodo. Se atribuye este efecto al ingreso de Ecopetrol al mercado accionario colombiano a finales de noviembre de 2007, y se comprueba con un modelo de panel de datos con efectos fijos que permite controlar por actividad bursátil, rendimiento y volatilidad.

A partir del presente estudio, la investigación sobre liquidez y microestructura de mercados en la BVC puede extenderse en varias direcciones. De un lado, el estudio de los efectos de cambios institucionales en la liquidez y la actividad bursátil de las acciones individuales. En este sentido, los dos más relevantes son probablemente el cambio que la BVC realizó en el sistema transaccional de acciones en febrero de 2009 al implementar la plataforma X-Stream, y, a partir de mayo de2011, la integración con las Bolsas de Santiago y de Lima en el Mercado Integrado Latinoamericano. Otrosefectossobre la liquidez que merecen ser estudiados son los asociados a los rangos de precios por múltiplos (ticks), los splits, y los crash bursátiles. De otro lado, la reconstrucción del libro de órdenes permite estimar cuáles serían los ingresos de un creador de mercado ad hoc en el mercado accionario colombiano, y los riesgos asociados.

Notas al pie de página

1 Estamos asumiendo un mercado suficientemente líquido para que la transacción pueda ejecutarse relativamente rápido. En caso contrario, también se incurriría en costos de oportunidad y costos de búsqueda asociados al tiempo transcurrido antes de poder ejecutar la transacción.

2 Si bien típicamente ambos precios son iguales, este no es siempre el caso, pero como condición para el calce se tendrá que los respectivos precios de compra y venta cumplen: PCk = PVk y el calce se ejecutará al precio de la orden entrante.

3 El procedimiento descrito no es del todo exacto, dadas ciertas limitaciones de la base de datos de órdenes y que hacen necesario que el algoritmo implementado sea más complejo que el descrito. Entre las más relevantes que mencionamos las siguientes: 1) una pequeña fracción de las órdenes eliminadas no son reportadas como tales el libro de órdenes; 2) si una puja representa una modificación de una orden existente, no se reporta la eliminación o el precio original de la orden; 3) existe una pequeña fracción de órdenes que están vigentes durante el periodo de estudio pero que fueron ingresadas con anterioridad, y que sólo se hacen ‘visibles’ cuando son eliminadas, modificadas o calzadas.

4 Los estudios de microestructura de mercados en Estados Unidos no requieren reconstruir el libro de órdenes para obtener los precios de oferta y demanda para los principales mercados accionarios de dicho país, ya que estos son declarados explícitamente en la base de datos intradiaria taq (trades and quotes). En el caso colombiano, la BVC no incluye explícitamente dichas cotizaciones ni en la base de datos de órdenes, ni en la base de datos transaccional, por tanto, se hace necesario inferirlas indirectamente, por ejemplo, reconstruyendo el libro de órdenes.

5 Las medidas intradiarias de liquidez en GHT están basadas en diferencias logarítmicas, en lugar de diferencias proporcionales.

6 Puede tratarse de órdenes colocadas en días anteriores, que el agente olvidó eliminar, u órdenes que pretenden inducir expectativas de alza o baja en el precio.

7 Dicha base de datos es descrita en el Anexo A.

8 Por la concavidad de la relación rendimiento vs valor transado, partir dicha transacción en 10 tramos de 10 millones sería más costoso en promedio, con un costo total estimado de 10/2 × 0,021% × √ 10 = 0,33%, asumiendo que se ejecuta de tal manera que el efecto de las 10 transacciones se va acumulando.

9 De hecho, los coeficientes de correlación entre la medida de actividad bursátil y las medidas promedio mensuales de liquidez, en logaritmos, están entre -0,64 y -0,87.

10 Reconocemos los valiosos comentarios de Carlos Castillo de la BVC, de los comisionistas Carolina Yepes y David Penagos, y del gestor de portafolio Andrés Fernández en el análisis del sistema transaccional vigente en la BVC hasta febrero de 2009.

11 La razón fundamental de esta situación podría ser la no distinción entre órdenes límite y de mercado en BVC.

12 Una puja no necesariamente termina con un calce, ya que puede ser seguida por otra ventana de puja. La dirección de la puja determina que uno de los dos lados queda "congelada". Por ejemplo, durante una puja iniciada por una orden de venta (en cualquiera de las dos puntas) se congela parcialmente el lado opuesto del libro de órdenes, es decir, el de compra. Esto tiene el propósito de asegurarle a los agentes que participan en la puja que las órdenes por las que están compitiendo no van a ser removidas.

Lista de referencias

1. Agudelo, D. (2010a). Liquidez en los mercados colombianos. Cuánto hemos avanzado en los últimos 10 años? Cuadernos de Administración, 23 (40), 239-269. [ Links ]

2. Agudelo, D. (2010b). Friend or foe? Foreign investors and the liquidity of six Asian markets. Asia-Pacific Journal of Financial Studies, 39, 261-300. [ Links ]

3. Agudelo, D. y Arroyave, E. (2008). Rendimiento exdividendo en las acciones colombianas, 1999-2007. Working Paper. Eafit University. [ Links ]

4. Agudelo, D. y Uribe, J. (2009). ¿Realidad o sofisma? Poniendo a prueba el análisis técnico en el acciones colombianas. Cuadernos de Administración, 22 (38), 189-217. [ Links ]

5. Amihud, Y. (2002). Illiquidity and stock returns: Cross section and time-series effects. Journal of Financial Markets, 5, 31-56. [ Links ]

6. Berggrun, L. (2006). La fusión de Bancolombia, Conavi y Corfinsura: una aplicación de la metodología de estudio de eventos. Estudios Gerenciales, 22 (100), 83-102. [ Links ]

7. Goyenko, R.; Holden, C. W. and Trzcinka, C. A. (2009). Do liquidity measures measure liquidity? Journal of Financial Economics, 92, 153-181. [ Links ]

8. Grullon, G.; Kanatas, G. and Weston, J. P. (2004). Advertising, breadth of ownership, and liquidity. Review of Financial Studies, 17 (2), 439-461. [ Links ]

9. Harris, L. (2003). Trading and exchanges. Market microstructure for practitioners. New York: Oxford University Press. [ Links ]

10. Hasbrouck, J. (2007). Empirical market microstructure. The institutions, economics and econometrics of securities trading. New York: Oxford University Press. [ Links ]

11. Hasbrouck, J. (2009). Trading Costs and Returns for U.S. Equities: Estimating Effective Costs from Daily Data. Journal of Finance, 64 (3), 1445-1477. [ Links ]

12. Ho, T. and Stoll, H. R. (1981). Optimal dealer pricing under transactions and return uncertainty. Journal of Financial Economics, 9, 47-73. [ Links ]

13. Korajczyk, R. A. and Sadka, R. (2004). Are momentum profits robust to trading costs? Journal of Finance, 59, 1039-1082. [ Links ]

Descripción de la base de datos de órdenes en la BVC

A continuación discutimos los aspectos básicos de la operación del sistema transaccional de acciones, como se registra en el libro de datos de órdenes. La base de datos de órdenes suministrada por la BVC es el punto de partida para reconstruir la evolución del libro de órdenes, necesaria para estimar las medidas de liquidez intradiarias. Es importante anotar que el sistema transaccional de acciones que describiremos a continuación operó hasta febrero de 2009, cuando fue remplazado por la BVC.

Una muestra de dicha base de datos, y la definición de sus campos se presenta en el cuadro A.110. El libro de órdenes registra los movimientos ingresados por los comisionistas de bolsa, al sistema transaccional de acciones. Se distinguen cinco tipos de movimientos (campo TIPMOV en el cuadro A.1): ingresos de órdenes, eliminaciones de órdenes, modificaciones de órdenes, pujas y calces de órdenes. A su vez se distinguen tres tipos de ofertas (campo TIPOFE en el cuadro A.1): de compra, de venta y operaciones cruzadas.

El ingreso o la eliminación de órdenes es simple: la base de datos de órdenes registra el precio de la orden (O_PRECIO), así como la cantidad que está siendo ingresada o eliminada (O_CANTOT), y dichas cantidades se ingresan o eliminan del libro de órdenes en consecuencia. La modificación de una orden consiste en cambiar el precio de la orden sin cambiar su cantidad. Se pudo comprobar que toda modificación está antecedida por la eliminación de la orden original, por lo cual la modificación es perfectamente asimilable al ingreso de una orden nueva. En la medida en que las órdenes ingresadas no sean ejecutadas, entrarán a formar parte del libro de órdenes y, por lo tanto, incrementarán la liquidez del mercado. Naturalmente, mientras más cerca estén dichas órdenes de las puntas del mercado más probabilidad tendrán de ser ejecutadas. La eliminación de órdenes, por el contrario, retira liquidez del mercado.

Ahora bien, si la orden recién ingresada o modificada de venta (compra) puede ser ejecutada contra una orden vigente de compra (venta) en el libro de órdenes se procede a realizar un "calce". El calce es una operación que aparea en cantidades y precios de una orden recién ingresada o modificada contra otra orden existente en el libro. Generalmente las cantidades no coinciden completamente, por lo cual, queda un saldo pendiente en el libro de órdenes, ya sea de la orden que ingresó o de la existente.

Si bien la mayoría de las parejas de órdenes calzadas tienen el mismo precio, este no es siempre el caso. Si una orden de compra (venta) es ingresada por un precio mayor (menor) que el precio de oferta (demanda) la transacción es ejecutada al precio de la orden de compra (venta) que ingresa, lo cual representará una mejora del precio para la orden existente en el libro. Aparentemente, esto se presenta en un mercado de alta actividad, donde los precios de las puntas cambian permanentemente, y en el cual el agente que ingresa la orden no logra actualizar el precio suficientemente rápido11.

Los calces de órdenes no son automáticos. El sistema transaccional de la BVC prevé una ventana de 20 segundos antes de realizar el calce, en la cual se hace pública la cantidad y precio a calzar, de manera que durante ese tiempo otro agente pueda entrar a pujar a cualquiera de los dos lados, es decir, ingresar una oferta que mejore el precio, remplazando bien sea a la orden existente en el libro o la que recién ingreso12. Las pujas tienen como objetivo incrementar la competencia en el mercado, pero su efecto sobre la liquidez es ambiguo. Pueden mejorar el precio para la orden entrante que demanda liquidez, aunque retrasan su ejecución pero, por otro lado, pueden hacer que la orden entrante sea desplazada por otras, no pueda ser ejecutada y pase al libro de órdenes.

Finalmente, una orden cruzada se trata de una pareja compuesta por una orden de compra y de venta, por la misma cantidad de acciones, colocadas por el mismo comisionista, que se ejecuta al precio promedio entre el de oferta y el de demanda. El propósito las órdenes cruzadas es permitir la rápida ejecución de grandes cantidades a un precio conveniente para ambas partes. Por su misma naturaleza, estas órdenes no afectan la liquidez del mercado, ni ayudan en la formación de precios, sino que toman el precio que se está negociando en el mercado.