Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO -

Similars in Google

Similars in Google

Share

Ensayos sobre POLÍTICA ECONÓMICA

Print version ISSN 0120-4483

Ens. polit. econ. vol.30 no.spe67 Bogotá June 2012

A History of Mortgage Loans in Colombia*

História do crédito hipotecário na Colômbia*

Miguel Urrutia

Olga Marcela Namen

*Este documento se basa en parte en la investigación hecha para el artículo: "Effects of a Mortgage Interest Rate Subsidy: Evidence from Colombia", elaborado para el Banco Interamericano de Desarrollo, durante el proyecto "Housing Finance in Latin America: What is Holding it Back?" en el 2010.

Los autores son en su orden: profesor titular, Facultad de Economía, Universidad de los Andes; Departamento de Investigación, Banco Interamericano de Desarrollo.

E–mail: murrutia@uniandes.edu.co; olganamen@gmail.com.

Documento recibido: 11 de abril de 2011; versión final aceptada: 12 de diciembre de 2011.

En la historia de la política económica, el fomento de la construcción de vivienda ha sido un tema recurrente. En este artículo se hace un recuento de las diferentes maneras como se ha intentado hacer esto en Colombia a través de la historia moderna. La cuantificación se puede hacer a partir de 1923, una vez creados el Banco de la República y la Superintendencia Bancaria a raíz de las recomendaciones de la Misión Kemmerer. En los años treinta y cuarenta, la principal fuente de crédito para vivienda fue un banco estatal: el Banco Central Hipotecario (BCH). En los años cincuenta y sesenta, esta fuente fue complementada por el Instituto de Crédito Territorial (ICT), y el crédito bancario para vivienda diferente al BCH era mínimo. Solo a partir de los años setenta, en la era del UPAC (unidad de poder adquisitivo constante), el sector bancario formal financió el crédito de largo plazo para vivienda. A partir de los años noventa, el Estado otorga subsidios a familias de bajos ingresos para que estas puedan acceder al crédito para compra de vivienda de interés social. Finalmente, se ensaya promover la construcción durante la crisis económica del 2008, creando un subsidio de tasa de interés para la compra de vivienda popular. Además, la política tributaria se ha usado con el mismo propósito.

Clasificación JEL: R21, R38.

Palabras clave: crédito hipotecario, política de vivienda,Colombia.

In the history of economic policy in Colombia, the promotion of housing construction has been a recurring theme. In this article the different schemes for promoting housing are described. The period for which a quantified analysis can be done starts in 1923, the year in which the Central Bank (Banco de la República) and the Banking Supervision Agency (Superintendencia Bancaria) were created following recommendations from the Kemmerer Mission. In the 1930's and 1940's the main source of mortgage loans was the Central Mortgage Bank (Banco Central Hipotecario – BCH). In the 1950's and 1960's it was complemented by the National Loans Institute (Instituto de Crédito Territorial – ICT), but mortgage credit outside of BCH was kept to a minimum at other financial institutions. It was not until the 1970's, with the advent of the UPAC system, when other banks started providing long–term mortgage loans. Since the 1990's the government has been subsidizing demand for the acquisition of low–income housing (Vivienda de Interés Social – VIS). Finally, amid the economic crisis of 2008 the government tried to promote the building industry by creating an interest–rate subsidy for housing purchases. In addition policy has been used in different ways for the same end.

JEL classification: R21, R38.

Keywords: Mortgage credit, housing policy, Colombia.

Na história da política econômica, o fomento da construção de vivenda tem sido um tema recorrente. Neste artigo faz–se um reconto das diferentes maneiras de como se tem tentado fazer isto na Colômbia através da história moderna. A quantificação pode ser feita a partir de 1923, uma vez criados o Banco da República e a Superintendência Bancária a raiz das recomendações da Misión Kemmerer. Nos anos trinta e quarenta, a principal fonte de crédito para vivenda foi um banco estatal: o Banco Central Hipotecário (BCH). Nos anos cinquenta e sessenta esta fonte foi complementada pelo Instituto de Crédito Territorial (ICT), e o crédito bancário para vivenda diferente ao BCH era mínimo. Só a partir dos anos setenta, na era do UPAC (unidade de poder aquisitivo constante), o setor bancário formal financiou o crédito de longo prazo para vivenda. A partir dos anos noventa, o Estado outorga subsídios a famílias de baixos ingressos para que estas possam ter acesso ao crédito para compra de vivenda de interesse social. Finalmente, se ensaia promover a construção durante a crise econômica de 2008, criando um subsídio de taxa de juros para a compra de vivenda popular. Além disso, a política tributária tem sido usada com o mesmo propósito.

Classificação JEL: R21, R38.

Palavras chave: crédito hipotecário, política de vivenda, Colômbia.

I. Introducción

Una de las necesidades básicas de la población es la vivienda, y los gastos en este rubro son, en general, 25% o más del presupuesto familiar. Es común que el Estado intervenga para fomentar la oferta de vivienda. Por otra parte, la oferta de vivienda depende de manera fundamental del crédito, pues muy pocas familias pueden ahorrar lo suficiente para comprar una vivienda sin crédito. Claro está que la necesidad de techo se puede solucionar arrendando cuando hay insuficiente liquidez para la compra individual, y en algunos países como Suiza, la proporción de vivienda en arriendo es bastante superior al 50%. Pero el requisito para que los capitalistas o aun el Estado inviertan para arrendar, requiere una legislación en que sea fácil desalojar a un individuo que no paga. La tradición en Colombia era la contraria. Era casi imposible desalojar a un inquilino, aunque medidas recientes han aumentado en algo los derechos de los propietarios. En el país se ha supuesto que la solución de vivienda es la construcción de casas o apartamentos de propiedad privada.

En ese entorno, el crédito hipotecario se vuelve el determinante fundamental de la oferta de soluciones de vivienda. Por otra parte, la banca históricamente se limitó al crédito de corto plazo, y el sector financiero hasta los años setenta del siglo XX tenía poco crédito de largo plazo. Por consiguiente, el Estado ha intervenido de varias maneras para fomentar el crédito hipotecario. Y esta es la historia que se cuenta en este artículo.

II. Los años veinte

En los años veinte, el crédito hipotecario se desarrolló, en parte, financiado con crédito externo. Entre 1926 y 1928, el Banco Agrícola Hipotecario, el Hipotecario de Bogotá y el Hipotecario de Colombia se fondearon en el exterior (Patiño Roselli, 1981). Con la crisis internacional de 1929, se cerró esta fuente de fondos y los bancos mencionados entraron en situación de insolvencia, y el Gobierno tomó medidas de salvamento. En 1932 se creó la Corporación Colombiana de Crédito que compraría con bonos estatales la cartera de los bancos comerciales para recomponer los balances de estos (Patiño Roselli, 1981, p. 447).

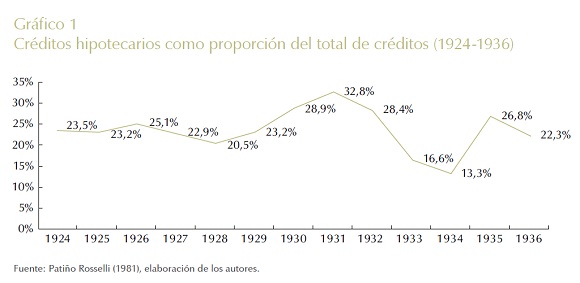

Como se observa en el Gráfico 1, el crédito hipotecario pasó de 23% de la cartera bancaria en 1924–1929, al 30% en 1930–1932, y al 16% en 1933–1934, para recuperarse al 26% en 1935–1936. Las licencias de construcción en Bogotá pasaron de 36.763 metros cuadrados en 1924 a 233.115 metros cuadrados en 1929 y a 77.245 en 1932. En 1936, el monto de cédulas hipotecarias, la fuente de recursos del crédito de este tipo, había vuelto a sobrepasar los niveles de 1929. Al igual que en los otros episodios de caída en el crecimiento del producto interno bruto (PIB) per cápita colombiano, la crisis económica de la Gran Depresión tuvo como componente una crisis financiera y, en particular, de la banca hipotecaria. Para reactivar la economía y el crédito, el Gobierno creó, en 1931, la Caja de Crédito Agrario, y por Decreto 211 de 1932, el Banco Central Hipotecario (BCH), "con el objeto de hacer operaciones hipotecarias de amortización gradual a plazos no mayores a 10 años" (Patiño Roselli, 1981, p. 451). En esa época, todo el crédito bancario era de corto plazo, y el BCH fue durante mucho tiempo la única fuente de recursos de mayor plazo.

El crédito del Banco Central Hipotecario se fondeaba con la emisión de cédulas hipotecarias con amortización de largo plazo, pero desde un principio se creó un fondo de sustentación que hacía posible la recompra por el mismo banco. De hecho, el crédito hipotecario de largo plazo se fondeaba con captaciones que en la práctica tenían liquidez inmediata. El atractivo financiero de las cédulas era bajo y el Banco tuvo frecuentes problemas de captación. El Gobierno intervino creándole a los bancos la obligación de invertir una proporción de sus depósitos en cédulas y extendió la obligación a las compañías de seguros.

Con la Ley 81 de 1960, que estableció modificaciones al impuesto a la renta y la creación del impuesto especial a la vivienda1, las cédulas hipotecarias toman un papel más atractivo. A los retornos obtenidos a partir de este tipo de inversión se les exonera del impuesto a la renta. Además, se permite el pago del nuevo impuesto mediante la suscripción por período de cinco años de cédulas en el Banco Central Hipotecario. Entonces, resulta evidente cómo el incentivo a la inversión en cédulas hipotecarias no es llevado a cabo solo mediante inversiones forzosas, el nuevo esquema crea un atractivo tributario y hace la captación dependiente de las disposiciones estatales2.

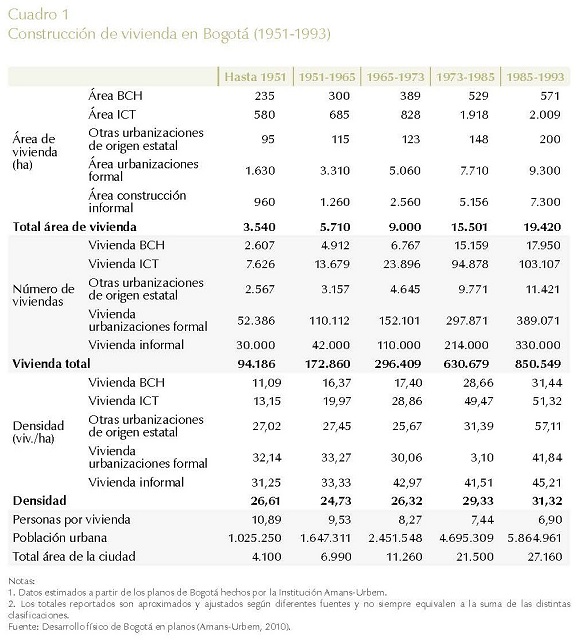

Con la creciente importancia del impuesto de renta, la exención del impuesto de renta y de patrimonio de las cédulas las convirtió en una inversión atractiva, y le permitió al Banco Central Hipotecario aumentar sus créditos. El Banco les prestaba a individuos y también construía urbanizaciones que posteriormente vendía a personas naturales. Los beneficiados estaban en el 50% más acaudalado de la población urbana. El Banco dominó el mercado de préstamos para vivienda hasta la creación de las corporaciones de ahorro y préstamo en 1972. En el Cuadro 1 se observa que el BCH participó en la construcción de 47.395 viviendas en Bogotá hasta 19933.

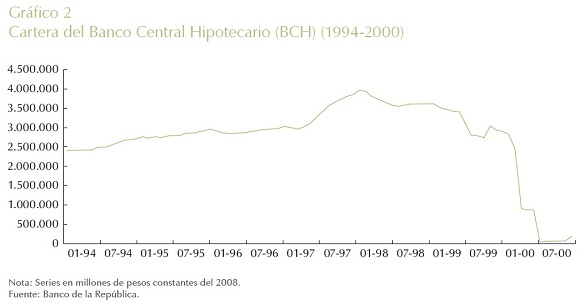

De acuerdo con Salazar (2011), la participación de la cédula hipotecaria en el ahorro financiero fluctuó alrededor del 27% entre 1960 y 1968, 40% entre 1969 y 1972, y se redujo permanentemente después de la creación de la UPAC (unidad de poder adquisitivo constante) hasta llegar al 2% de participación en el ahorro financiero en 1980. Este fenómeno se debió, en parte, a que el BCH reemplazó la captación de recursos de cédulas a cuentas de ahorro en UPAC. El Gráfico 2 muestra la cartera del BCH en los años noventa y discute la quiebra del Banco.

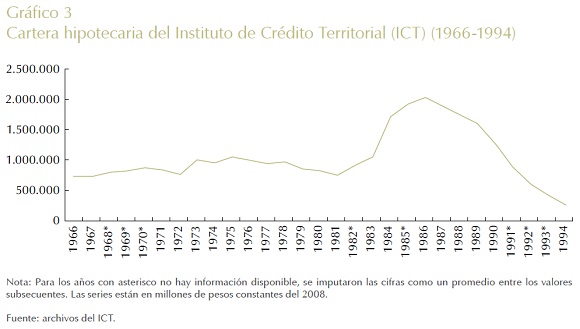

III. La época de la vivienda construida y financiada por entidades oficiales

En 1937, se creó el Instituto de Crédito Territorial (ICT) para contribuir a la solución del déficit de vivienda de los estratos más bajos del sector urbano. El Instituto compraba terrenos y construía urbanizaciones que posteriormente vendía a plazos, a precios e intereses inferiores a los del mercado a familias que cumplieran ciertos criterios. La viabilidad financiera del Instituto se basaba en las transferencias anuales del presupuesto nacional. Este instituto fue criticado por haber construido algunas urbanizaciones de baja calidad4 y que, además, estaban alejadas de las fuentes de trabajo en la periferia de las ciudades. Tuvo problemas con la calidad de su cartera, pero tuvo un impacto en la solución de las necesidades de vivienda de los grupos populares. Según el Cuadro 1, el ICT construyó 243.186 viviendas en Bogotá e hizo urbanizaciones de vivienda popular en las principales ciudades del país. En defensa del Instituto, hay historiadores de la arquitectura que consideran que este experimentó con técnicas de construcción y diseño, y algunas de sus urbanizaciones fueron diseñadas por arquitectos prominentes y estas han envejecido bien5. Pero su política de subsidios lo hacía dependiente de los siempre escasos recursos del presupuesto nacional. El ICT se liquidó en 1991, con la expedición de la Ley 3ª del mismo año. En el Gráfico 3 se puede ver la evolución de la cartera hipotecaria del Instituto.

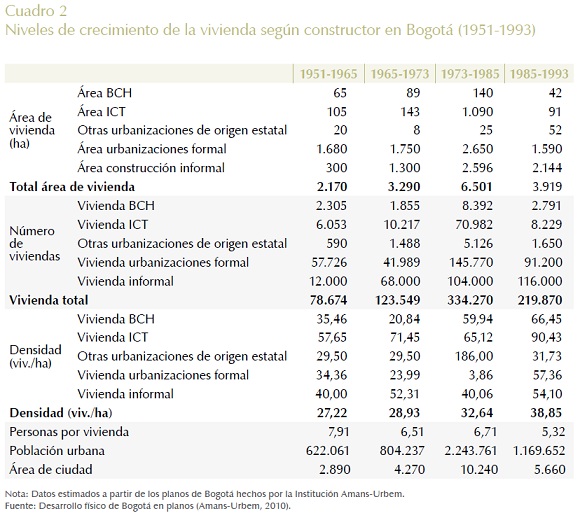

En el Cuadro 1 se cuantifica lo ocurrido en materia de vivienda en Bogotá6. El área en vivienda aumentó de 3.540 hectáreas en 1951 a 19.420 hectáreas a finales de 1993. Las viviendas pasaron de 94.186 a 850.5497. De las 850.549 viviendas, el BCH había contribuido a la construcción de 17.950 y el ICT a 103.107. La vivienda informal, barrios de invasión y urbanizaciones ilegales, era el 39% del total de las viviendas. Esta proporción se inició con 32% en 1951, fue de 37% en 1965–1973, y bajó a 34% en 1973–1985, en la época de mayor actividad de construcción estatal. En todo el período aumentó dramáticamente la densidad de las urbanizaciones del ICT (vivienda/ha), incrementándose por encima de los niveles de la vivienda informal. El promedio de densidad de la ciudad aumentó de manera permanente entre 1951–1993.

El Cuadro 2 muestra que la época de mayor crecimiento de la vivienda estatal fue entre 1973–1985.

La Ley 3ª de 1991 creó el Instituto Nacional de Vivienda de Interés Social y de Reforma Urbana (Inurbe) y la inversión directa por el Estado en vivienda a través del ICT se reemplazó con subsidios a la demanda consistentes en aportes a familias de bajos ingresos, que solicitaban el subsidio para compra de vivienda y que llenaban ciertos requisitos. Los subsidios se financiaban con aportes del presupuesto nacional. El subsidio les permitía a los beneficiarios ingresar a la demanda por vivienda nueva construida por el sector privado y financiada por el sistema financiero (Cuervo y Jaramillo, 2009). En 1991, también se estableció que una proporción de los ingresos de las cajas de compensación familiar se destinaran a la financiación de vivienda. La financiación de esos programas viene, por una parte, del impuesto del 4 sobre la nómina recaudada de las empresas a favor de las cajas.

La Caja de Crédito Agrario, Industrial y Minero también estaba autorizada para efectuar créditos para vivienda rural, pero ese programa nunca fue una proporción importante de su cartera. Algunas concentraciones de vivienda rural que se construyeron resultaron difíciles de vender, sugiriendo que la demanda del campesinado de bajos ingresos por crédito para vivienda era limitada. La vivienda campesina es, en general, de autoconstrucción.

En el Gobierno de Carlos Lleras Restrepo (1966–1970) se creó un sistema de ahorro forzoso (impuesto parafiscal), para financiar las pensiones de los empleados afiliados a la seguridad social. La mitad de los recursos ahorrados se debían invertir en préstamos de vivienda a través del BCH. Estos recursos se prestaban a tasas comerciales, pero en los años setenta los gobiernos insistieron que parte de la liquidez del BCH se invirtiera en bonos del ICT. Eso y algunas inversiones infortunadas del BCH, llevaron a la quiebra de este en la crisis económica de 1998–1999 (véase Gráfico 2), lo cual también implicó la desaparición de una parte importante de las reservas del Instituto de Seguros Sociales para las pensiones (Fogafín, 2009, pp. 139–143).

Un episodio diciente sobre los efectos de una política de vivienda con consecuencias negativas de largo plazo, fue el intento durante el Gobierno de Ernesto Samper de disminuir las tasas de interés de préstamos de vivienda de la banca. El BCH ofreció comprar cartera hipotecaria para prestarla a menores tasas que el promedio del mercado, con el resultado de que le vendieron la cartera más riesgosa, lo que aumentó la cartera de dudoso recaudo del Banco, fenómeno que incidió en su posterior quiebra.

Otro experimento interesante en materia de política de vivienda se dio en el Gobierno de Belisario Betancur. La experiencia había mostrado que la demanda de crédito de los estratos más pobres, estaba limitada por la dificultad de las familias para acumular la cuota inicial para acceder a un crédito. Betancur, en su campaña presidencial, ofreció un programa masivo de vivienda popular sin cuota inicial. Su contendor declaró que ese esquema no era financieramente viable, pero Belisario respondió que "sí se puede", y este se volvió el lema general de su campaña. Ganada la elección por Belisario, se multiplicó la actividad del ICT. La política de reducir la cuota inicial aumentó la demanda de vivienda popular, y al mismo tiempo las entidades gubernamentales recibieron recursos para incrementar la oferta. Se ha sostenido que la inversión estatal en la época ayudó a mitigar la caída en el PIB generado por la crisis de la deuda latinoamericana, o sea, que esta política fue exitosamente contracíclica. Infortunadamente, la inexistencia de cuota inicial hizo difícil el pago de las cuotas mensuales y la calidad de la cartera del ICT sufrió.

Entre 1982 y 1984, el monto de las obligaciones de los usuarios con el ICT pasó de $ 14.400 millones a $ 48.000 millones. En 1994, de un total de 203.500 obligaciones, el 57% tenía al menos una cuota vencida y cerca de 21.000 presentaban ocho meses o más de vencimiento (Pizano de Narváez, 2005, p. 26).

La legislación laboral en Colombia estableció en 1950, el pago de la cesantía, que consistía en que las empresas pagaran el equivalente a un mes de sueldo a sus empleados cuando estos se retiraran o se despidieran, lo cual se justificó como una especie de seguro al desempleo. Se estableció, sin embargo, que los trabajadores podían sacar recursos de esa cuenta para construcción o gastos en adecuación de vivienda. Esta era otra fuente de financiación hipotecaria en la medida que la cesantía se usaba como cuota inicial en los préstamos de vivienda. Carlos Lleras creó, en su Gobierno, el Fondo Nacional de Ahorro, para captar las cesantías anuales de los empleados oficiales, y el Fondo se constituyó en otra fuente de financiación de vivienda.

Finalmente, mediante una fuente de ahorro forzoso para la financiación de vivienda, se estableció que una proporción de los depósitos bancarios (inversión del encaje) debía invertirse en bonos del Instituto de Crédito Territorial a tasas inferiores a las del mercado. Los recursos se gastaban en construcción para familias de bajos ingresos.

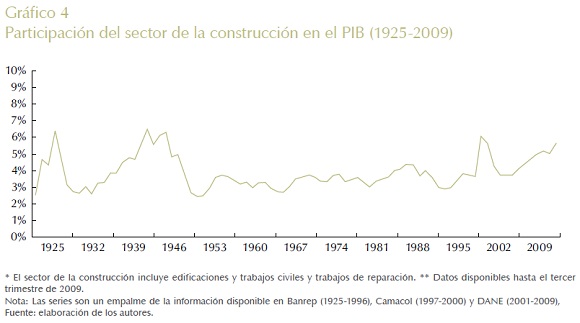

En resumen, en todo el período analizado, una proporción importante de la financiación de la vivienda, tuvo como fuente normas de ahorro forzoso de trabajadores e inversiones forzosas del sector financiero. Como se observa en el Gráfico 4, el sector de la construcción, sumada la de edificios y obras civiles, se mantuvo en niveles del 4% del PIB. Entre 1994 y el 2007, el promedio dedicado a la construcción y reparación de edificaciones alcanzó el 57% del total del sector. Con frecuencia se publicaban estudios que mostraban que la formación de nuevas familias excedía la oferta de vivienda y crecía la construcción informal e ilegal de vivienda en las ciudades, y esto promovía nuevos intentos por aumentar la construcción de vivienda a través de la política oficial y los subsidios.

Todos los gobiernos han tratado de promover la construcción de vivienda. En parte como mecanismo para generar crecimiento económico y la creación de empleo, pero también para disminuir el déficit de vivienda y lograr un desarrollo urbano más ordenado. También como estrategia política. La popularidad de un programa masivo de vivienda se demostró en la campaña para la presidencia de Belisario Betancur. En esto no es excepcional Colombia. En la mayoría de los países del mundo, el Estado subsidia la construcción de casas o el crédito hipotecario8.

IV. El sistema UPAC

El programa más coherente de promoción de la construcción de vivienda fue el desarrollado por el Gobierno de Misael Pastrana, cuando el Gobierno lo hizo la pieza central del Plan de Desarrollo Las Cuatro Estrategias. Coincidió una teoría que planteaba la construcción como el sector líder de la economía y una necesidad del Gobierno de aumentar su apoyo entre las masas urbanas que habían votado por la oposición en las elecciones presidenciales.

En 1972, el Gobierno adoptó la estrategia de la construcción como sector líder. El origen de esta, viene del estudio Operación Colombia: un programa nacional de desarrollo económico y social, cuyo autor fue Lauchlin Currie, y que se publicó en 1961 (DNP, 2009, pp. 55–58). La idea planteada era que existía demanda latente por vivienda que se podía movilizar mediante el crédito hipotecario. El empleo urbano así generado, aumentaría la tasa de crecimiento económico al movilizar la población rural de actividades de baja productividad al sector moderno de la economía, donde la productividad era mucho mayor.

El Gobierno, con el liderazgo de Roberto Arenas en Planeación Nacional y Currie, procedió a crear las condiciones que garantizarían el ahorro necesario para aumentar la inversión en vivienda. Con base en las facultades extraordinarias del artículo 120, numeral 14 de la Constitución Política de 1886, el Gobierno expidió decretos que autorizaran la creación de corporaciones de ahorro y vivienda (CAV), determinó que los activos y pasivos de estas se denominarían en una unidad que se ajustaría con la inflación, y que sus activos debían ser créditos hipotecarios. Se determinó que los movimientos financieros de las CAV se harían en la unidad de poder adquisitivo constante (UPAC), que consistía en un índice ajustable por la inflación acumulada de los doce meses anteriores. (Posteriormente, el período de la inflación para el cálculo se cambió varias veces).

El Decreto 678 de 1972, autorizó a los establecimientos bancarios, corporaciones financieras y compañías de seguros para promover e invertir en estas corporaciones. Se exceptuaron del régimen de inversiones forzosas y se limitó su encaje de liquidez, el cual se remuneraría a través de inversiones en el Fondo de Ahorro y Vivienda (FAVI). Esta última institución era un fondo en el Banco de la República, que remuneraba los depósitos de las corporaciones en UPAC y que les prestaba automáticamente las necesidades de liquidez también en UPAC. El FAVI solucionó el principal problema del crédito hipotecario, o sea, el descalce en los plazos de las captaciones, las cuales eran a la vista durante toda la época del esquema, y los plazos largos de los préstamos hipotecarios. El acceso automático a los préstamos del Banco de la República eliminaba el riesgo para las corporaciones de perder depósitos por problemas de competencia con otros intermediarios o choques macroeconómicos. También garantizaba las utilidades al hacer posible obtener recursos de mercado a precios similares a los rendimientos de la cartera.

Las cuentas en UPAC, en los inicios del sistema, fueron muy atractivas para el ahorrador, pues el sistema financiero en esa época pagaba tasas de interés reales negativas sobre el ahorro. En 1972, por ejemplo, las tasas de interés de las cuentas de ahorro de la Caja Agraria eran de 4% sobre saldos mínimos trimestrales, cuando la inflación en ese año fue de 14%. Creada la UPAC, los asesores de la Junta Monetaria presentaron a esta una propuesta de aumentar la tasa de las cuentas de ahorro de la Caja, y la propuesta fue negada por los miembros del Gobierno en la Junta, para no crearle competencia a las fuentes de crédito de vivienda. Como había un diferencial significativo entre la rentabilidad de las tasas del ahorro en UPAC, que fuera del ajuste por inflación tenían una pequeña tasa nominal adicional, el ahorro fluyo rápidamente hacia las corporaciones. Como se ve en el Gráfico 5, también crecieron aceleradamente los créditos.

El crédito de vivienda creció rápidamente una vez entraron en funcionamiento las CAV, pero en 1974 ya hubo un exceso de oferta y se desaceleró la construcción temporalmente. El ciclo de la construcción es inevitable, pero el acceso de las corporaciones al FAVI lo volvía procíclico. En la fase expansiva, las corporaciones aceleraban el crédito sabiendo que el FAVI proveería liquidez, generando presión inflacionaria; mientras que en la fase descendiente los excesos de depósitos de las CAV se invertían en el Banco de la República, debido a que en el mercado de capitales el UPAC era el instrumento más rentable. Los depósitos en el FAVI contraían la oferta monetaria.

Una fuente adicional de inestabilidad surgió en los años ochenta, al desarrollarse el mercado de capitales y crecer la proporción de los pasivos bancarios captados a tasa de interés en el mercado. Esto volvió los pasivos de las corporaciones de ahorro y vivienda volátiles, debido a diferencias periódicas entre el interés de mercado y la UPAC. Estas generaban expansiones y contracciones en las fuentes de fondos y también en la oferta monetaria a través del FAVI.

Las CAV tenían otro problema, pues solo podían prestar para construcción, ya que el objetivo de su creación fue el de contribuir a convertir esta en el sector líder del desarrollo. La concentración sectorial las hacía vulnerables, y particularmente cuando crecían las tasas de interés del mercado, pues en esa coyuntura perdían su fuente de fondos por la competencia del resto del mercado.

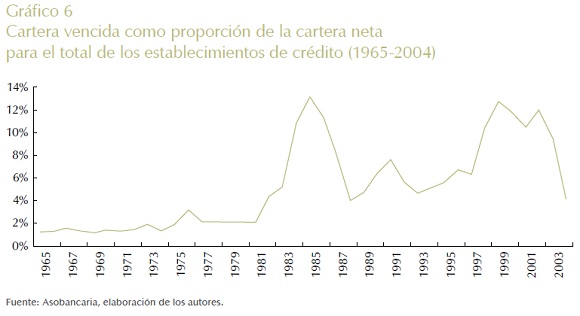

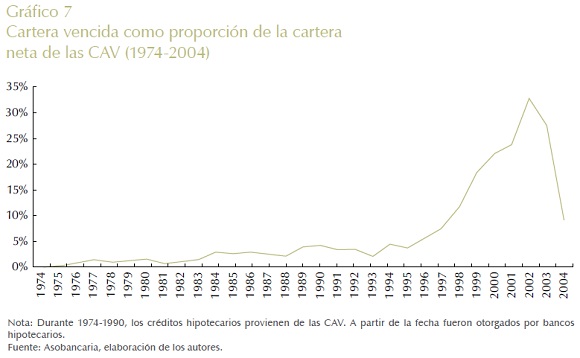

En los siguientes gráficos se presenta la evolución de la cartera vencida (cuotas en mora) con respecto a la cartera neta para el total de los establecimientos de crédito y para los bancos hipotecarios. La cartera vencida es un buen pronosticador de los préstamos que no se pagaran a los bancos. Los Gráficos 6 y 7 muestran claramente la crisis financiera de 1983–1985 y la de 1998–2002, con la diferencia que en la crisis de los años ochenta el crédito hipotecario no fue la principal causa del deterioro de la cartera. Es posible observar que en la crisis económica de fin de siglo, el deterioro de las CAV fue mucho mayor: la cartera vencida creció desde un nivel de 5,6% en diciembre de 1996 a uno de 21,6% en noviembre de 1999. La rentabilidad patrimonial pasó de 27,7% en enero de 1997 a –39,2% en diciembre de 1999 (Fogafín, 2009).

V. Los cambios en la reglamentación del UPAC

En la campaña presidencial de 1974, el candidato López Michelsen tuvo como bandera la moneda sana y criticó el UPAC como elemento inflacionario9. En el equipo técnico de transición, las tres reformas principales de discusión para los primeros cien días de gobierno fueron la reforma tributaria, medidas para disminuir la represión en el mercado de capitales, y qué hacer con la UPAC10. Las cuentas de ahorro en valor constante ya eran muy cuantiosas, y una reforma radical podría haber generado una crisis financiera. Por tanto, la reforma propuesta fue modesta: ponerle un tope a la inflación en el cálculo de la unidad de valor constante, con el fin de evitar que un choque inflacionario disparara la inflación a través de este mecanismo.

En 1974, al cambiar el Gobierno y el Plan de Desarrollo, Currie se da cuenta que para mantener la viabilidad del estatus privilegiado del UPAC se hace necesario crear un gremio en su defensa (Currie, 1992), y convence al presidente de Granahorrar promover y financiar la iniciativa. El Instituto Colombiano de Ahorro y Vivienda (ICAV) inicia operaciones el 11 de febrero de 1975. Para mantener la competitividad de las CAV y proteger a los deudores de los choques de inflación, se reforma el cálculo del UPAC veintiuna veces entre 1972 y 1999 (Pizano de Narváez, 2005, p. 64). Este dato es prueba clara que el sistema era inestable, y que su supervivencia dependía de intervenciones ad hoc permanentes del Gobierno o de la autoridad monetaria.

Dentro del derecho legal de petición, las CAV y el ICAV fueron muy activas en solicitar a las autoridades cambiar las reglas con el fin de mantener la competitividad. Con la liberación en el sector financiero en los años noventa, el ICAV solicita con mucha frecuencia cambios en el sistema. El Ministerio de Desarrollo, encargado de promover la construcción, también solicitaba cambios para mantener la inversión en vivienda. Entre 1992 y 1995, se cambia el sistema de cálculo del UPAC cinco veces.

Las autoridades no podían dejar que las CAV tuvieran crisis de liquidez o solvencia. Las corporaciones tenían una proporción sustancial de los depósitos de los ahorristas, y su quiebra perjudicaría a una gran cantidad de personas. El problema de solvencia y utilidades en los años noventa, consistía en que las tasas de interés de mercado aumentaban, pero las CAV no podían aumentar las tasas activas para competir en depósitos debido a que no pueden aumentar los ingresos de la cartera hipotecaria histórica en UPAC. El problema de liquidez consistía en que todos los depósitos eran a la vista o a corto plazo y los créditos a largo plazo.

La reforma que pedía el ICAV al sistema UPAC para poder competir ante los cambios en el mercado de capitales, era la inclusión de la tasa de los depósitos a término en el cálculo de la unidad de poder adquisitivo constante (UPAC)11. La autoridad monetaria gradualmente y con poco entusiasmo, dado el prestigio del sistema UPAC tradicional, hizo cambios en ese sentido para evitar una crisis financiera en ese sector y con el fin de mantener la actividad de la construcción. En 1990, se incluye el depósito a término fijo (DTF) con ponderación de 35% en el cálculo; se sube a 50% en 1992, a 74% en 1994 y 74% del DTF de cuatro semanas anteriores en 1995. De hecho, se transformó el UPAC en una tasa de interés de corto plazo.

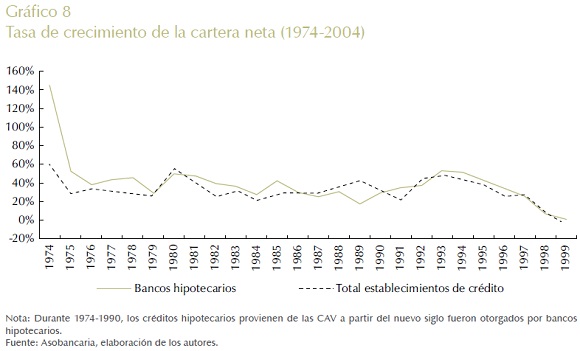

Transformado el sistema de crédito de vivienda en un sistema convencional de crédito a tasa de interés similar a la del sector bancario, el Banco de la República elimina el FAVI por razones de control monetario y se le da acceso a las CAV al redescuento en las mismas condiciones que al resto del sector financiero. En el Gráfico 8 se puede observar la evolución del monto desembolsado para la compra de vivienda a partir de 1974.

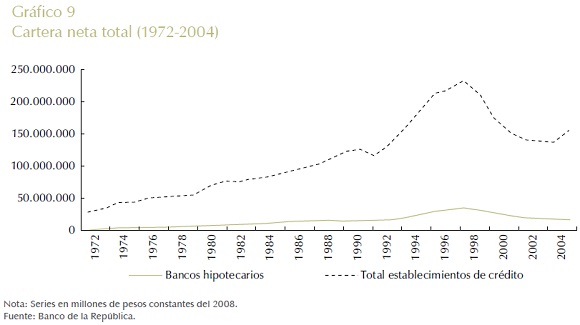

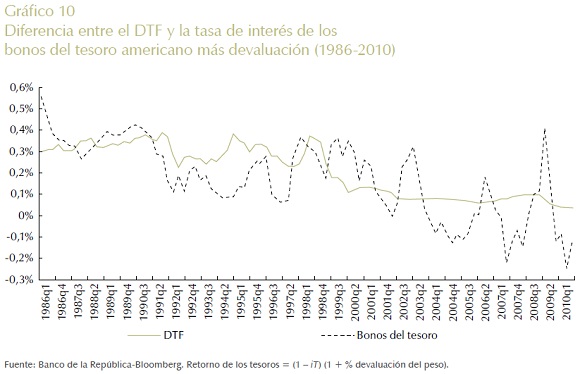

Las reformas económicas del Gobierno del presidente Gaviria y la recesión y bajas tasas de interés en Estados Unidos a principios de los años noventa, generan ingresos de capitales a Colombia que producen un aumento en las reservas internacionales del Banco de la República y una aceleración del crédito en general (véase Gráfico 9). En Colombia ha habido una alta correlación positiva entre crecimiento del crédito interno y los aumentos en el crédito externo (Villar y Esguerra, 2006). Los flujos de capital tuvieron varias causas, incluyendo el diferencial de tasas de interés y rentabilidad a favor de Colombia, y bajas expectativas de devaluación por el descubrimiento de unos nuevos campos petroleros. En el Gráfico 10 se ve la comparación entre las rentabilidades del DTF colombiano e inversiones en tesoros de Estados Unidos más la devaluación del peso12. Se observa en el Gráfico 10 que entre 1990 y 1997 fue más rentable la inversión en pesos que en dólares. Por otra parte, la rentabilidad de la inversión en finca raíz en Colombia fue muy superior a la tasa de interés del sistema financiero por aumentos en el precio del metro cuadrado de construcción.

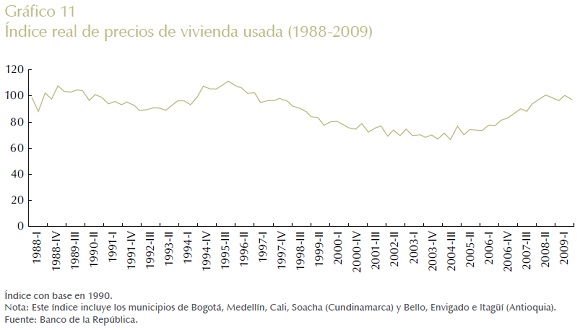

El aumento en el crédito acelera los precios de la finca raíz y esto estimula la inversión en el sector y se produce una burbuja de finca raíz financiada con recursos a la vista en las CAV. Entre 1990 y 1997, el crédito hipotecario crece 165% en términos reales. Como se observa en los Gráficos 11 y 12, en 1996 comienzan a caer los precios de la finca raíz y las licencias de construcción y con un rezago el crédito y la construcción. Históricamente, en promedio la construcción está rezagada un año con relación a las licencias.

Todo esto ocurre en una época en que el recientemente independiente Banco Central está empeñado en cumplir la misión establecida en la Constitución Política de 1991 de lograr la disminución en la inflación. La baja en esta promueve el crecimiento del mercado de capitales y la colocación de papeles de largo plazo, y cambia el negocio de la inversión en finca raíz. Tradicionalmente, la ausencia de alternativas de inversión en el mercado de capitales, determinó que parte de la demanda de finca raíz tenía el motivo de defensa contra la inflación. Nunca habían disminuido los precios nominales de finca raíz. Entre 1996 y 1998 se descuelgan los precios por exceso de oferta.

La burbuja de construcción satura el mercado, fenómeno que en 1997 y 1998 coincide con la crisis económica y financiera en Asia y la moratoria de Rusia que producen una reversión abrupta en los flujos de capital hacia los países emergentes. Colombia, que había aumentado su deuda pública y privada en los años noventa, estaba muy vulnerable y la reversión en los flujos de capital llevó a una reducción marcada en la demanda agregada y reducción del crédito. En plena recesión, se hizo aún más difícil reducir el inventario de vivienda para la venta.

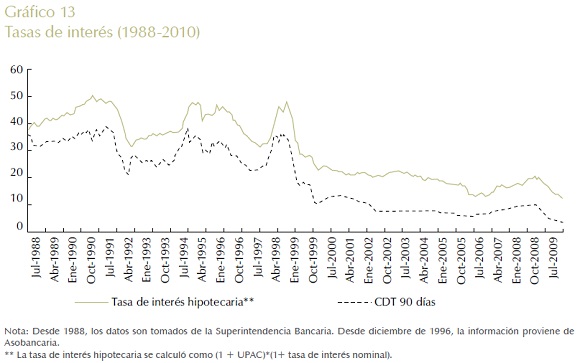

La crisis internacional y la reversión en los flujos de capital aumentan las tasas de interés colombianas al reducirse la liquidez en la economía y aumentar el riesgo país (véase Gráfico 13). Las expectativas de devaluación necesariamente también aumentan la tasa de interés interna, y se producen episodios de corrida contra el peso y venta de reservas internacionales que hacen imposible una política monetaria anticíclica. La caída de reservas, no compensada monetariamente, reduce entonces el crecimiento de la oferta monetaria.

Las CAV pierden depósitos y ven un aumento en la cartera de mala calidad. Varios bancos hipotecarios se vuelven insolventes y el Gobierno los interviene. Otros bancos reciben liquidez y apoyos para capitalización por parte de Fogafín (la entidad que asegura depósitos) y crédito del Banco de la República. Las CAV que sobreviven se vuelven bancos, con activos diversificados.

En plena crisis, la Corte Constitucional produce una serie de fallos que declaran el sistema UPAC no ajustado a la Constitución. Los fallos son cuestionables desde el punto de vista jurídico, pero la motivación política es clara. Al aumentar la tasa de interés con la crisis internacional en 1997–1998, la inclusión del DTF en el cálculo del UPAC aumenta las cuotas de amortización y el valor de las deudas hipotecarias al tiempo que caen los precios de la finca raíz. La Corte pide volver a una unidad estrictamente atada a la inflación anual, y el Congreso crea la UVR (unidad de valor real). El fallo tiene la motivación de reducir las cuotas de amortización de los deudores y así salvarles las viviendas.

Los bancos tienen grandes pérdidas y paralizan el crédito hipotecario por el cambio en las reglas del juego y las reliquidaciones de los créditos. La cartera hipotecaria solo crece a partir del 2005 después de la caída en 1999 (Fogafín, 2009, p. 205). El Gobierno tiene el costo fiscal del salvamento financiero. Los futuros dueños de vivienda ven esa posibilidad frustrada al paralizarse el crédito hipotecario durante cuatro o cinco años. Muchos de los trabajadores del sector quedan desempleados. El ataque al UPAC atado al DTF es liderado por miembros de la clase media, sector cuyos precios de finca raíz más habían caído. Ese fue el sector más favorecido por diferentes fallos de la Corte Constitucional de la época y los diferentes alivios a los deudores.

Cuando se liberaron las tasas de interés de las viviendas "de lujo", las CAV aumentaron la tasa de interés que se sumaba al UPAC para compensar la diferencia entre el costo de la cartera histórica en UPAC y las más altas tasas de captación. También se establecieron tasas de amortización bajas al inicio y crecientes en el tiempo para estimular la demanda de crédito. Estas prácticas reforzaron el costo de las cuotas de pago después de 1998, y este tipo de cartera se deterioró más que el promedio. La Corte también resolvió solucionar este tema con altos costos para los bancos y muchos pleitos.

El sistema UPAC funcionó dos décadas gracias a la represión financiera. Dependía para la transformación de plazos en acceso al crédito del Banco Central. Era una solución parcial al desincentivo al ahorro de los altos niveles de inflación. Al final de los años noventa, no era viable con un mercado de capitales más desarrollado, liberación de capitales, disminución de la inflación, y manejo monetario con tasa de interés como instrumento de control.

Cuando se revive el crédito hipotecario en el 2005, lo hace con crédito convencional en tasas de interés por parte del sistema bancario. De todos modos, las antiguas CAV que se transformaron en bancos diversificados, todavía manejan la mayor proporción del crédito para vivienda. Prácticamente desaparece el crédito personal en UVR, y esta unidad de contabilización solo tiene importancia como mecanismo para la colocación de ciertos papeles estatales de largo plazo.

VI. Subsidios a las tasas de interés

La historia de la intervención estatal a favor del crédito hipotecario, tiene una nueva etapa durante la crisis financiera internacional del 2009, cuando hay indicadores de que en Colombia el crédito hipotecario y la construcción están cayendo y que la economía se ha desacelerado significativamente. Como medida contracíclica, el Gobierno crea una cobertura condicionada para que los bancos subsidien la tasa de interés por los primeros años de los créditos hipotecarios.

El mecanismo, aunque se trata de un beneficio económico que se genera al deudor mes a mes durante los primeros siete años de vida del crédito, se considera una cobertura y no un subsidio porque no hay una transferencia directa de dinero. Además, la Ley de Vivienda (Ley 546 de 1999) y el Decreto 1143 de 2009 de los cuales nace esta iniciativa, disponen sobre coberturas y no sobre subsidios.

Como se mencionó, la cobertura condicionada a la tasa de interés hipotecaria fue una de las iniciativas del Gobierno Nacional para contrarrestar el efecto de la crisis internacional a comienzos del 2009. Esta propuesta se constituyó como uno de los ejes principales de la política anticíclica, porque la vivienda se considera un sector muy dinámico de la economía y porque se contaba con recursos de un fondo de reserva, disponibles para invertir.

Este fondo se refiere al Fondo de Reserva para la Estabilización de la Cartera Hipotecaria (FRECH), que se creó en 1999 para mantener la estabilidad de las cuotas de adquisición de vivienda, a través del otorgamiento de coberturas a las fluctuaciones de las tasas de interés de crédito hipotecario.

• El Banco de la República podrá ofrecer a los establecimientos de crédito, y solamente para el saldo de la cartera de vivienda individual de largo plazo registrada a 31 de diciembre del año 2000, coberturas de riesgo del diferencial entre la tasa de interés de mercado y la inflación (Ley 546 de 1999, art. 49).

Sin embargo, durante esta década, gracias a la labor del Banco de la República, la inflación se ha mantenido en niveles relativamente estables y, por tanto, no fue necesario usar el dinero del FRECH. Este fondo tiene recursos que provienen de cinco fuentes: primera, un impuesto del 50% sobre la remuneración mensual de los encajes, pagado por los establecimientos de crédito desde enero de 2000 hasta diciembre de 2002. Segunda, $ 150.000 millones de las utilidades del Banco de la República durante 1999. Tercera, el pago, por parte de los establecimientos con líneas de crédito hipotecario, de la diferencia entre el DTF y la UVR, cuando esta última sea mayor. Cuarta, los rendimientos del capital que conforman el Fondo, y quinta, los recursos que provengan de préstamos otorgados al Banco de la República como agente fiscal del Gobierno Nacional.

El esquema de otorgamiento de la cobertura fue del Gobierno Nacional, encabezado por el Ministerio de Hacienda, pero su implementación involucró la participación de varios actores como la subgerencia de operaciones del Banco de la República (en su calidad de administrador del FRECH), Planeación Nacional, el Ministerio de Vivienda, la Superintendencia Financiera de Colombia, las entidades crediticias y la Asociación Bancaria a través de la CIFIN (Central de Información Financiera), entre otros.

El programa comenzó con $ 500.000 millones. Este dinero se distribuyó en cupos de acuerdo con una estimación de Planeación Nacional y el Ministerio de Vivienda del stock de vivienda sin otorgamientos y su consideración social a qué sectores se debía canalizar. La cobertura consiste en una permuta financiera calculada sobre la tasa de interés pactada de los créditos individuales para compra de vivienda nueva. El Decreto 1143 de 2009 establece que las personas que deseen acceder a la cobertura, deben expresar a las entidades otorgantes de crédito su interés de obtenerlo y este se les será otorgado siempre y cuando no incurran en mora por más de tres meses consecutivos.

El esquema, con el propósito de llegar al mayor número de personas, contempló tres categorías susceptibles de la cobertura: viviendas de hasta 135 smmlv13, viviendas entre 135 y 235 smmlv y viviendas entre 235 y 335 smmlv. Vale la pena resaltar, que en la primera categoría se incluyen dos tipos de vivienda. Por un lado, está la vivienda de interés social (VIS), cuyo valor máximo corresponde a 135 smmlv, y por otro, la vivienda de interés prioritario (VIP), que alcanza un valor máximo de 70 smmlv. Estos dos tipos de vivienda se benefician de una cobertura del 5% sobre la tasa pactada.

Más allá de las expectativas, el programa tuvo una gran acogida, especialmente por los segmentos de vivienda VIP y VIS. Este hecho que no fue planeado inicialmente, sí contribuyó a que posteriormente se destinara más cupos focalizados en este sector.

La política funcionó, porque la cobertura en la tasa les permitió a muchas personas comenzar a ser sujetos de crédito porque la cuota mensual tenía una disminución considerable. En general, los estudios han atribuido como uno de los obstáculos de acceso al crédito, la incapacidad de las personas en tener un ahorro programado que les permita pagar la cuota inicial. Sin embargo, a través de este programa se observó que la posibilidad de cumplir con la cuota mensual les permitía acceder al crédito.

Los datos demuestran que la medida reactivó la construcción. Según Asobancaria, sin subsidio a la tasa, la vivienda se habría estancado. Sin embargo, ya logrado el efecto, el Gobierno decidió a mediados del 2010, ampliar la línea para la cobertura en el tiempo, ya no con el argumento contracíclico, sino con el objetivo de crear empleo. Además, porque la vivienda forma parte de una de sus locomotoras, o políticas bandera.

VII. Conclusión

Como se verá, siempre hay una razón para los subsidios a la vivienda. En un país que lleva veinte años con peligrosos déficits fiscales, es válido preguntarse si estos subsidios se justifican en términos macroeconómicos y de redistribución de ingresos. Creemos que en Colombia sería bueno comparar la rentabilidad social del uso del presupuesto para este fin, con relación a otros programas de gasto con rentabilidades altas, como la inversión en educación, infraestructura o transporte.

Probablemente, el uso de subsidios a la construcción de vivienda se justifica como mecanismo contracíclico en períodos de recesión, pues otras políticas como activar las obras públicas demoran mucho en volverse efectivos. En ese caso, no parece lógico volver permanente el subsidio a la tasa de interés creado en el 2009.

La experiencia con el crédito sin cuota inicial, también sugiere que los créditos para vivienda de interés social van a tener alta probabilidad de no pagarse, si el beneficiario no ha invertido algo de ahorro propio o si las cuotas mensuales se hacen impagables ante cualquier choque a los ingresos de las familias.

Finalmente, en un país con una muy desigual distribución del ingreso, es necesario asegurarse de que los dineros públicos para subsidiar la vivienda beneficien al 50% más pobre de la población. Las deducciones de intereses de los préstamos de vivienda o sobre el ahorro en la legislación del impuesto de renta, uno de los mecanismos establecidos frecuentemente en las últimas décadas para fomentar la construcción, no cumplen con este criterio.

Comentarios

1 Impuesto dirigido a la construcción de vivienda para la "clase media y obrera".

2 Jiménez Suárez, D. A. Banco Central Hipotecario: principio y fin de una era (mimeógrafo), 2010.

3 En ausencia de datos consolidados en el ámbito nacional, se utiliza información histórica de Bogotá como indicador del número de viviendas construidas con diferentes modalidades en el marco urbano.

4 "El programa de "vivienda sin cuota inicial" de los años ochenta fue [desastroso] en cuanto a la calidad de la vivienda producida" (Developing Planning Unit, 2006, p. 24).

5 Entrevista con Carlos Roberto Pombo (Arango, 1989). De 244 fotos de la arquitectura en 1930–1985, ocho son de construcciones y diseños del ICT y siete del BCH. La única foto realmente deprimente es de un barrio de los años ochenta del ICT. La foto tiene como subtítulo "[urbanización] bajo el dictado de normas mínimas, donde el diseño es ya irrelevante" (Arango, 1989, p. 252).

6 Utilizamos los datos de Bogotá como ilustrativos, por no haber encontrado información de este tipo para otras zonas urbanas.

7 Las cifras se basan en cartografía y, por tanto, tienen algún grado de inexactitud, pero hemos resuelto no redondear los datos.

8 En Canadá, Holanda, Suecia, Estados Unidos y Alemania Occidental hacia 1980, los subsidios de vivienda fluctuaban entre 3,5% y 13,1% del ingreso disponible por familia (Timothy y Smeeding, 1993). En Chile, Brasil, Costa Rica, El Salvador y Panamá existen también subsidios de vivienda (González Arrieta, 1999).

9 Un choque inflacionario se traducía en mayores costos para las empresas, lo cual generaba más inflación.

10 Recuerdos de M. Urrutia, participante en las reuniones lideradas por Rodrigo Botero, futuro ministro de Hacienda.

11 Entre el 28 de septiembre de 1992 y el 23 de octubre de 1993, Enrique Peñalosa, presidente del ICAV, eleva once peticiones a la Junta del Banco de la República (archivos de la Junta).

12 1 + tasa de interés de títulos del tesoro de Estados Unidos multiplicado por 1 + tasa de devaluación del peso versus tasa de interés de certificados a término a 90 días en Colombia (DTF).

13 smmlv = salarios mínimos mensuales legales vigentes.

REFERENCIAS

1. Amans-Urbem. Desarrollo físico de Bogotá en planos, 2010. [ Links ]

2. Arango, S. Historia de la arquitectura en Colombia, Bogotá, Universidad Nacional, 1989. [ Links ]

3. Asociación Bancaria y de Entidades Financieras de Colombia. "Corporaciones de ahorro y vivienda, 1972-1989", Series Estadísticas del Sistema Financiero Colombiano, vol. 3, Bogotá, 1990. [ Links ]

4. Banco de la República. Archivos de la Junta Monetaria, Bogotá [ Links ].

5. Banco de la República. Principales indicadores económicos, 1923-1992, Bogotá, s.f. [ Links ]

6. Cámara Colombiana de la Construcción. Camacol. Recuperado en abril de 2010, de http://www.camacol.org.co/estudios_economicos/construccion_cifras/construccion_cifras.php. [ Links ]

7. Cuervo, N.; Jaramillo, S. Dos décadas de política de vivienda en Bogotá apostando por el mercado, Bogotá, CEDE, 2009. [ Links ]

8. Currie, L. "UPAC después de veinte años", Congreso Nacional de Ahorro en Camacol, Bogotá, 1992. [ Links ]

9. Departamento Administrativo Nacional de Estadística. DANE, s.f. Obtenido de http://www.dane. gov.co/daneweb_V09/index.php?option=com_content&view=article&id=128&Itemid=85. [ Links ]

10. Developing Planning Unit. Suelo urbano y vivienda para la población de ingresos bajos, Londres, University Collegue, 2006. [ Links ]

11. DNP. Cincuenta años del Departamento Nacional de Planeación, Bogotá, 2009. [ Links ]

12. Fogafín. Crisis financiera colombiana en los años noventa, Bogotá, 2009. [ Links ]

13. González Arrieta, G. "Acceso a la vivienda y subsidios habitacionales directos: experiencias latinoamericas", Revista de la Cepal, núm. 69, 1999. [ Links ]

14. Patiño Roselli, A. La prosperidad al debe y la gran crisis, 1925-1935, Bogotá, Banco de la República, 1981. [ Links ]

15. Pizano de Narváez, E. Del UPAC a la UVR: 1970-2005, Bogotá, Konrad Adenauer-Stiftung, 2005. [ Links ]

16. Salazar, N. Comentario al documento "Historia del crédito hipotecario en Colombia", Seminario La historia de la banca central, monetaria y bancaria en América Latina, Bogotá, 27 de octubre de 2011. Disponible en: http://www.banrep.gov.co/documentos/seminarios/2011/comen_espe4.pdf. [ Links ]

17. Timothy, M.; Smeeding, M. "Povery, Inequality and Family Living Standard Impacts Across Seven Nations: The Effect on Noncash Subsidies for Health, Education and Housing", Review on Income and Wealth, vol. 39, num. 3, 1993. [ Links ]

18. Villar, L.; Esguerra, P. "El comercio exterior colombiano en el siglo XX", en J. Robinson; M. Urrutia, Economía colombiana del siglo XX, Bogotá, Fondo de Cultura, 2006. [ Links ]