Servicios Personalizados

Revista

Articulo

Indicadores

-

Citado por SciELO

Citado por SciELO -

Accesos

Accesos

Links relacionados

-

Citado por Google

Citado por Google -

Similares en

SciELO

Similares en

SciELO -

Similares en Google

Similares en Google

Compartir

Ensayos sobre POLÍTICA ECONÓMICA

versión impresa ISSN 0120-4483

Ens. polit. econ. vol.30 no.69 Bogotá jul./dic. 2012

ARTÍCULOS ORIGINALES

Choques internacionales reales y financieros y su impacto sobre la economía colombiana*

International Financial and Real Shocks and their Impact on the Colombian Economy

Juan José Echavarría; Andrés González; Enrique López; Norberto Rodríguez

Los autores son, en su orden

Miembro de la Junta Directiva del Banco de la República. jechavso@gmail.com.

Director Departamento de Modelos Macroeconómicos. agonzago@banrep.gov.co.

Investigador Principal Banco de la República. elopezen@banrep.gov.co.

Investigador Principal Departamento de Modelos Macroeconómicos Banco de la República. nrodrini@banrep.gov.co.

Documento recibido: 15 de agosto de 2012; versión final aceptada: 18 de octubre de 2012.

Resumen

En este documento se utilizó la metodología FAVAR (Factor Augmented VAR), para evaluar el impacto de cambios no esperados en cuatro variables internacionales: las tasas de interés de corto plazo, el riesgo, el precio real del petróleo, el café y el carbón y la actividad económica mundial. Se utilizan funciones de impulsorespuesta y descomposición histórica de choques para evaluar la importancia de los factores externos en la actividad económica colombiana, con énfasis en la crisis de fin de siglo.

Palabras clave: modelos FAVAR, transmisión internacional, economía abierta, identificación de choques, fluctuaciones y ciclos.

Clasificación JEL: E32, E37, E50, F41.

* Los puntos de vista de este documento no comprometen al Banco de la República ni a su Junta Directiva. El trabajo se presentó en el seminario interno del Banco, en la Universidad del Rosario y en Fedesarrollo. Los autores agradecen la invaluable asistencia de Hugo Carrillo y los comentarios de Franz Hamann, Ignacio Lozano, Luis Fernando Melo, Juan Mauricio Ramírez, Manuel Ramírez, Fernando Tenjo, Hernando Vargas, Mauricio Villamizar, Leonardo Villar y Juan Pablo Zárate.

Abstract

This document uses the FAVAR (Factor Augmented VAR) methodology to evaluate the impact of unexpected variations in four international variables: the short term interest rates; the risk; the real price of oil, coffee and coal; and the world economic activity. Impulse response functions and historic decomposition of shocks are used to assess the impact of external factors on economic activity in Colombia, with particular emphasis on the crisis at the end of the century.

Key words: FAVAR Models, International Transmission, Open Economy, Business Fluctuations and Cycles.

JEL Classification: E32, E37, E50, F41.

* This document represents the sole opinions of the authors and not of the Banco de la República or it Board members. This work was presented at Banco de la República, at the Universidad del Rosario and in Fedesarrollo. The authors are grateful for the priceless help of Hugo Carrillo and the comments of Franz Hamann, Ignacio Lozano, Luis Fernando Melo, Juan Mauricio Ramírez, Manuel Ramírez, Fernando Tenjo, Hernando Vargas, Mauricio Villamizar, Leonardo Villar and Juan Pablo Zárate.

I. INTRODUCCIÓN

Ha sido usual en América Latina asignar un alto peso a los factores internacionales para explicar el crecimiento económico y las crisis recurrentes que padece la región. La recesión de los años treinta en los países del centro habría facilitado el proceso de industrialización en la periferia. Por otro lado, la incompetencia de las autoridades económicas en los distintos países no podría haber explicado la depresión de comienzos de los años ochenta, y mucho menos la fuerte crisis que afectó a todos los países de Asia y de América Latina entre los años 1998 y 1999. La coexistencia de factores internacionales favorables habría explicado el buen crecimiento de la región durante la primera parte de los años noventa y también en los años recientes.

El presente documento utiliza la metodología FAVAR (Factor Augmented VAR), introducida originalmente por Bernanke, Boivin y Eliasz (2005); y por Stock y Watson (2002b). La metodología combina los vectores autoregresivos (VAR) con el análisis factorial. De esta forma, se mantiene la caracterización adecuada de los primeros y segundos momentos de la información que caracteriza los VAR y se reducen, parcialmente, las dificultades de dimensionalidad.

Se utilizan funciones de impulso-respuesta y la descomposición histórica de choques con el fin de evaluar el impacto de cada variable internacional sobre la actividad económica en Colombia, con particular énfasis en los años de la crisis de fin de siglo. Siguiendo a Izquierdo, Romero y Talvi (2008), se considera el impacto de las variaciones no esperadas (choques) en cuatro variables internacionales: las tasas de interés de política, el riesgo, los términos de intercambio y la actividad económica mundial. La dinámica de estas no depende de la evolución de la economía colombiana y, por tanto, pueden considerarse exógenas. Por otro lado, los flujos de capital responden a las condiciones internas del país y por ello se decidió no incluirlos entre las variables internacionales.

A nivel general son claras las implicaciones de política económica. Cuando los choques internacionales tienen un peso alto en el ciclo, no basta con poner la casa en orden para eliminar las fluctuaciones cíclicas. También se requiere un monitoreo permanente sobre la situación económica internacional, de esta forma se separan los posibles efectos de cada choque y se adoptan políticas compensatorias. La evaluación de la solidez de las variables macroeconómicas fundamentales, del balance fiscal o de la sostenibilidad de la deuda pública, requieren incorporar el impacto, muchas veces transitorio, de los factores externos en el análisis.

Además de esta introducción, este texto se desarrolla en siete partes. La sección II presenta una breve discusión de la literatura relacionada con el impacto de los choques internacionales sobre las economías emergentes y sobre el papel que juegan las variables locales en las crisis. La sección III desarrolla la metodología FAVAR, explica la forma en que se identifican los factores y los choques, describe la metodología de estimación y describe la información utilizada. La sección IV halla un solo factor local como número óptimo y lo asocia con la actividad económica ''ampliada''. Esta será la variable que, posiblemente, considerarían las autoridades económicas al tomar decisiones sobre la tasa de interés de la política.

La sección V presenta los resultados centrales del trabajo. Mediante funciones de impulso-respuesta y descomposición histórica de choques, analiza el impacto de las variables internacionales sobre ellas mismas y sobre la actividad económica ampliada. Así mismo, muestra que los factores locales jugaron un papel central en la crisis de fin de siglo. La sección VI presenta una posible interpretación de dichos resultados, asigna un peso importante a la situación política del momento y a la ausencia de políticas fiscales y monetarias contra-cíclicas. La sección VII concluye y el anexo describe la información utilizada.

II. IMPACTO DE LOS CHOQUES INTERNACIONALES SOBRE LAS ECONOMÍAS EMERGENTES

A. IMPACTO DE LOS CHOQUES INTERNACIONALES

Existe una larga tradición según la cual los choques internacionales han tenido una fuerte influencia en el crecimiento y en el ciclo económico de América Latina. La rápida industrialización en los años treinta, la década perdida en los años ochenta, la expansión de la primera parte de los años noventa y de los años recientes, así como la crisis de los años 1998 y 1999, habrían estado en buena medida determinados por la evolución de variables externas.

Los trabajos que mayor influencia han tenido en esta dirección son, quizá, los de Díaz Alejandro (1984)1, cuya atención se centra en los años ochenta, y los de Calvo y sus colaboradores que se enfatizan en las últimas décadas. Díaz Alejandro (1984) considera que la incompetencia de las autoridades económicas en varios de los países de América Latina no puede explicar la depresión que tuvo lugar a comienzos de los años ochenta, ni la recuperación mediocre durante el resto de la década perdida. Según el autor, lo que pudo haber sido una recesión moderada se convirtió en la peor crisis desde los años treinta debido, principalmente, al mal desempeño de los mercados financieros internacionales y al cambio en las condiciones de financiamiento de la región. La evolución de la balanza de pagos, la necesidad de cancelar la deuda externa y la dificultad para obtener nuevos préstamos, afectó las distintas economías de manera decisiva. Algunos países como Colombia habrían tenido un mejor desempeño económico gracias a los altos precios de sus productos de exportación (café y petróleo). Aun así, el autor también señala algunos factores locales, como la prudencia del país en el manejo macroeconómico.

En la misma dirección, Calvo, Leiderman, y Reinhart (1996)2 argumentan que buena parte del ingreso de capitales a la región a comienzos de los años noventa, luego de un período largo de sequía durante los años ochenta, fue explicado por el lento crecimiento y las bajas tasas de interés en los Estados Unidos.3 La reversión posterior de estas variables podría causar fuertes salidas de capital y exacerbar nuestra vulnerabilidad económica. La Crisis del Tequila en 1995 y la crisis rusa en 1998 parcialmente validaron las anteriores conclusiones (Calvo y Talvi, 2005).

Los flujos de capital hacia la región a comienzos de los años noventa se atribuyeron, de cierta forma, a la ola de reformas estructurales adoptadas. Este tipo de reformas se relacionaban con la liberalización del comercio, las privatizaciones, la desregulación de los mercados locales y la restructuración de la deuda externa. A pesar de ello, los autores muestran que los flujos de capital también se dieron hacia los países que no las adoptaron. Así pues, crecieron en forma, relativamente, homogénea en los distintos países, a pesar de la fuerte diversidad en las políticas adoptadas y en el desempeño económico.

En todos ellos se presentó un crecimiento parcialmente rápido. Se acumularon reservas internacionales y se revaluó la tasa de cambio, con bonanzas en los precios de la vivienda y de la bolsa; con una fuerte expansión del crédito doméstico (lo que puso en peligro la estabilidad del sistema financiero) y con la recuperación en el precio de los bonos relacionados con préstamos internacionales. Los autores calculan que los factores externos explican cerca del 50% del comportamiento de la tasa de cambio y de las reservas internacionales, dos de las variables que reflejan los desarrollos en los mercados de capital.

La sequía de capitales duró hasta el 2002. Sin embargo estos han regresado desde ese entonces debido, en parte, a la demanda y al exceso de ahorro en China; los cuales produjeron altos precios de bienes básicos y abundante liquidez internacional. América Latina experimentó durante los años dos mil una nueva bonanza en el precio de los activos, revaluaciones en la tasa de cambio, así como fuertes niveles de inversión y de crecimiento (Ocampo, 2007).

Es posible, además, que los choques internacionales sean más fuertes hoy en día que en el pasado. El comercio ha crecido, como proporción del PIB, en muchas economías4 y las variaciones en los términos de intercambio han sido mucho más marcadas en los años dos mil que en las décadas pasadas (Izquierdo, Romero y Talvi, 2008). Finalmente, la suma de las entradas y salidas de capital a los distintos países han crecido a tasas exponenciales durante las últimas décadas (no así el ahorro externo, calculado como la diferencia entre esas dos variables).

Calvo (1998) considera que la percepción del riesgo de los agentes internacionales juega un papel central en dichos flujos. Dicha participación se da con variaciones que, frecuentemente, obedecen a efectos manada de actores ubicados en los grandes centros financieros internacionales y con baja capacidad para distinguir entre un buen o mal comportamiento de los fundamentales en las distintas economías emergentes. Según Calvo (2005) el crecimiento rápido de los países emergentes, luego de la parada súbita de capitales entre los años 1998 y 1999, constituyó una prueba más de que las políticas locales no se encuentran en el centro del problema. En la misma dirección, las firmas no requieren nuevos créditos (lo obtienen internamente) y se recuperan pronto de la caída en la productividad total de los factores luego del choque (Calvo, Izquierdo y Talvi, 2006). La parada súbita obedece, en buena medida, a las ineficiencias en los mercados financieros internacionales y pueden ser suavizadas mediante la asistencia financiera de entidades, como el Fondo Monetario Internacional (Izquierdo y Talvi, 2010).

Algunos trabajos recientes tratan de cuantificar el peso específico de los factores externos en el crecimiento económico, aun cuando las metodologías y períodos de análisis difieren. Así, Reinhart y Reinhart (2001) y Frankel y Roubini (2001), por ejemplo, encuentran efectos negativos sobre el PIB de los países en desarrollo, como respuesta a los cambios de la tasa de interés de Estados Unidos. Mackowiak (2007) compara el impacto de las tasas de interés en los Estados Unidos y de otros choques externos sobre ocho economías emergentes en Asia y en América Latina (Chile y México). Así pues, encuentra que los otros choques externos explican el 36% de los cambios en el producto de 1 a 24 meses y el 49% de 25 a 48 meses, mientras que los cambios en las tasas de interés apenas explican entre el 4% y el 6% en esos mismos plazos. Uribe y Yue (2006) hallan que los movimientos en las tasas de interés de los Estados Unidos explican cerca del 20% de la dinámica económica de siete países emergentes, cinco de ellos en América Latina, mientras que los spreads de los países explican un 12%. A su vez, el 60% de estos spreads son explicados por desarrollos locales en cada país y un alto porcentaje por variaciones en la tasa de interés en los Estados Unidos.

Osterholm y Zettelmeyer (2007) utilizan un VAR bayesiano con priors de estado estacionario. Así encuentran que más del 50% de la varianza del crecimiento en el período entre los años 1994 y 2006, en los seis grandes países de América Latina, aparece explicada por factores externos: 34% por variables financieras, principalmente por el riesgo y en mucho menor medida por las tasas de interés internacionales; 12% por el PIB mundial y 6% por el precio internacional de bienes básicos. Los autores utilizan dos indicadores de riesgo: el diferencial entre la tasa de interés de los bonos high yield a diez años y los papeles de corto plazo (T-bonds) y el EMBI, y encuentran un impacto sustancialmente mayor para el primero de ellos.

Mumtaz y Surico (2009) utilizan la metodología FAVAR, similar a la que se emplea en este texto, y encuentran que los choques a las tasas de interés internacional tienen un impacto mucho más fuerte, que la actividad económica mundial, sobre la economía del Reino Unido. Vasishtha y Maier (2011) encuentran lo opuesto para el caso de Canadá, con una influencia fuerte de la actividad económica mundial y de los términos de intercambio. Los resultados parecen intuitivos si se considera el alto peso del sector financiero en una economía que importa bienes primarios como el Reino Unido y la importancia del sector exportador de bienes primarios en Canadá. Ambos estudios consideran cuatro variables internacionales: la actividad económica, la inflación, los medios de pago y las tasas de interés.

Por su parte, Izquierdo, Romero y Talvi (2008) evalúan el impacto de distintos choques externos sobre el PIB de los siete grandes países de América Latina. Encuentran que el más fuerte proviene de las variaciones en la actividad mundial, seguido por el riesgo y la tasa de interés internacional; en menor medida por el precio de los bienes básicos. Los autores aproximan la demanda mundial con un índice de producción industrial de los países del G7 y el riesgo con el diferencial entre la tasa de interés de los bonos high yield a diez años y los papeles de corto plazo (T-bonds). El grupo de variables externas consideradas es relativamente similar al que se utiliza en este trabajo en la sección III, numeral A. Además, la sección V, en el numeral B, compara la descomposición histórica de choques cuando se utilizan indicadores alternativos de riesgo.

Algunos trabajos consideran la experiencia de países individuales. Del Negro y Obiols-Homs (2001), por ejemplo, concluyen que las variaciones en la producción, los precios y las tasas de interés en los Estados Unidos explican la mayoría de la varianza de la actividad económica en México y tienen un peso aun mayor que el precio del petróleo (aun cuando la metodología empleada no permite separar el impacto de los diferentes choques). Los autores también sugieren que la Crisis del Tequila entre los años 1994 y 1995 se pudo haber evitado con una política monetaria contra-cíclica.

Para Colombia, Abrego y Osterholm (2008) encuentran que los factores externos explican cerca de 40% de la dinámica del PIB. Dentro de estos jugarían un papel central el PIB mundial (17%) y la inversión extranjera directa (14%); y un papel relativamente menor la tasa de interés en los Estados Unidos (10%), el EMBI (10%) y el spread de los papeles high yield (10%). La variable local que aparece con mayor peso es la política fiscal (16%), con un papel relativamente menor para la política monetaria (3%). También Mahadeva y Gómez (2009) asignan un peso alto al precio real de exportaciones y a los flujos de capital en la determinación de la actividad económica en Colombia.

B. LAS VARIABLES LOCALES

Buena parte de los trabajos considerados en la sección anterior sugieren que los choques externos pueden explicar entre el 40% y el 50% de la dinámica de las economías emergentes. Lo anterior significa que las variables locales también juegan un papel importante. Entre estas, algunos de los modelos asignan un peso considerable a la producción relativa de bienes transables, al nivel de descalces cambiarios y al nivel de intermediación financiera de la economía5. Ante un choque internacional, dado que la devaluación requerida en la tasa de cambio real es mayor en economías cerradas al comercio internacional (la mayoría de la producción es no transable) y que el impacto es aún mayor cuando existen descalces cambiarios importantes: crece el pasivo en pesos de las firmas en la medida en que existe deuda en dólares, pero no crece el activo denominado en pesos. El valor de la firma se reduce y la inversión cae. De esta forma las probabilidades de quiebra son aún mayores cuando el sistema financiero deja de prestar por ser menor el colateral. En síntesis, los problemas serán mayores en economías cerradas, altamente endeudadas, altamente dolarizadas e intermediadas financieramente6.

Por otra parte, los choques domésticos pueden exacerbar el impacto del choque internacional cuando la política monetaria o fiscal es procíclica. Lozano y Toro (2007) muestran que la política fiscal ha sido procíclica en buena parte de los países emergentes (también en Colombia), con un déficit primario que cae como proporción al PIB en las expansiones y viceversa. Ello podría deberse a un conjunto amplio de factores, tales como las restricciones crediticias, la pobre calidad de las instituciones, las reglas fiscales, la corrupción y al efecto ''voracidad''. Una política fiscal anticíclica tendría que haber sido contractiva durante los cinco o seis años anteriores a la crisis, cuando la economía crecía a tasas altas, y expansiva durante los años de la crisis. También será, frecuentemente, procíclica una política de tasa de interés (monetaria) destinada a un objetivo cambiario como sucedió en la mayoría de países emergentes y en Colombia en el pasado. Un choque internacional recesivo que se manifiesta en salidas de capital será exacerbado por incrementos en la tasa de interés de política.

Relacionado con lo anterior, existe una amplia literatura que considera las variables locales que generan crisis en los países emergentes. Estas pueden ser desencadenadas por agentes locales o internacionales y su análisis resulta útil en la medida en que se aborda la discusión sobre la crisis de fin de siglo en Colombia, como se verá más adelante en la sección VI. Los llamados modelos de primera y tercera generación asignan la responsabilidad de la crisis a factores locales: a una política macroeconómica demasiado expansiva e insostenible en los modelos de primera generación y a agentes locales corruptos (crony capitalists) en los de tercera generación. Los modelos de segunda generación asignan la responsabilidad a los mercados financieros, locales o internacionales, que frecuentemente siguen comportamientos irracionales de manada.

Es decir, los modelos de primera generación asignan un peso importante a los déficit fiscales y de cuenta corriente financiados con deuda o con expansión monetaria y crediticia no sostenible. Los de segunda generación, a la volatilidad extrema de los mercados financieros; y los de tercera generación a problemas de riesgo moral y a su impacto sobre la estructura financiera del sector real (Frankel y Wei, 2004). Los modelos de primera generación tienen la virtud adicional de explicar, en términos racionales, el ataque súbito contra las reservas internacionales de un país. Los agentes esperan hasta que el deterioro en el nivel de reservas causado por el gasto excesivo y por la cuenta corriente negativa produce un nivel determinado de reservas, a partir del cual atacan súbitamente y las acaban en poco tiempo. Formalmente, el modelo propuesto por Krugman (1979) muestra que el ataque se produce cuando el nivel de reservas internacionales se aproxima al producto entre la semielasticidad de la demanda por dinero y la inflación esperada, esta última variable determinada por la expansión del crédito.

¿Cuáles son los factores locales que en mayor medida explican las crisis y los ataques cambiarios? Frankel y Wei (2004) encuentran que las crisis son más probables y agudas cuando: a) la deuda externa del país es alta y más aún cuando esta se concentra en el corto plazo; b) cuando los flujos de inversión extranjera directa son bajos frente a los de deuda y de portafolio; c) cuando las reservas internacionales del país son bajas; d) cuando los niveles de inflación son altos. Los autores también encuentran que demorar el ajuste (y financiarlo con caídas en reservas internacionales) es costoso en términos de producto y empleo. Por su parte, Eichengreen, Gupta y Mody (2006) asocian las paradas súbitas de los flujos de capital con incrementos fuertes en la relación crédito/PIB, deuda/PIB y servicio de la deuda/exportaciones, con baja flexibilidad cambiaria7 (al menos en algunas de las especificaciones) y con altos déficits en la balanza comercial. Los autores encuentran que la probabilidad de la parada súbita y su impacto son menores cuando existe un acuerdo con el Fondo Monetario Internacional, siempre y cuando los fundamentos de la economía sean relativamente sólidos.

La literatura sobre indicadores líderes de las crisis está relacionada con la discusión anterior. Sachs, Tornell y Velasco (1996), por ejemplo, encuentran que la revaluación persistente, el crecimiento en la variable crédito/PIB y la baja relación de las reservas internacionales/PIB incrementaron las posibilidades de contagio de la Crisis del Tequila en México en 1995. Por otro lado, Chamon, Manasse y Prati (2007) hallan un papel importante para las reservas internacionales, la cuenta corriente y la deuda externa de corto plazo. La deuda externa total y las proyecciones de crecimiento del PIB también resultan predictores importantes de vulnerabilidad. Tenjo y López (2010) asignan un peso significativo a los flujos de capital, al crédito y al precio de los activos como indicadores líderes de las crisis en América Latina. Finalmente, Kaminsky, Lizondo y Reinhart (1998) hallan que los mejores predictores son la revaluación persistente de la tasa de cambio y el nivel de reservas internacionales. Esta es una conclusión similar a la de Frankel y Saravelos (2010), validada por una revisión de 85 trabajos en el área y por sus propios resultados cuando consideran la crisis internacional de los 2007 y 2009.

III. METODOLOGÍA

La metodología FAVAR (Factor Augmented VAR) fue introducida por Bernanke, Boivin y Eliasz (2005); por Stock y Watson (2002b)8 y, en el contexto de una economía abierta, por Mumtaz y Surico (2009), además de Boivin y Giannoni (2008). Los estudios empíricos muestran que la metodología VAR brinda una caracterización adecuada de los dos primeros momentos de la información económica (Christiano, Eichenbaum y Evans, 2005), pero obliga a utilizar información reducida, pues se pierden muchos grados de libertad con la adición de cada nueva variable. Esto puede conducir a anomalías ocasionadas posiblemente por sesgos de variables omitidas.

Así, por ejemplo, los trabajos empíricos que utilizan la metodología VAR en los Estados Unidos consideran esencial la inclusión de algunas variables relacionadas con las expectativas de inflación (i.e. el precio de petróleo) para evitar el llamado price puzzle (el incremento en las tasas de interés eleva el nivel de precios)9. La pregunta relevante es entonces: ¿por qué incluir el precio del petróleo y no otras variables que también aparecen relacionadas con las expectativas? De hecho, Mumtaz y Surico (2009) muestran que la metodología FAVAR mejora la identificación de los choques de la política monetaria, con lo que desaparecen las citadas anomalías. Las dificultades relacionadas con dimensionalidad pueden ser aún más pronunciadas cuando se considera el impacto de choques internacionales sobre la economía doméstica, en la medida en que se incrementa el número relevante de variables (y países).

Siguiendo a Mumtaz y Surico (2009), se divide el modelo en dos bloques: uno que corresponde a la economía mundial y otro que recoge información sobre la economía local. El estado de la economía en esas dos regiones se caracteriza por un pequeño número K de factores no observados. Se supone que la economía mundial es afectada por algunos factores fundamentales y que la economía local lo es por algunos de los factores externos y por otros domésticos. Por consiguiente, se configura un modelo de economía pequeña en la que las variables internas no afectan las externas.

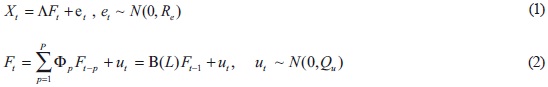

Formalmente, el vector que contiene los factores sería Ft = [Ft*, FtD], donde el asterisco corresponde a la información sobre el sector externo y D a la información local. Los factores no tienen una interpretación económica directa, en la medida en que, únicamente, proveen un resumen de las fluctuaciones de la economía en un gran panel de variables. La variante del modelo FAVAR utilizada en este trabajo se representa en la forma espacio-estado por medio de las siguientes dos ecuaciones:

Donde Xt denota el vector N x 1 de variables observables y t = 1,..., T es el índice de tiempo. El vector Ft de factores no observables tiene dimensión K x 1 y Λ denota la matriz de dimensión [N x K] de cargas factoriales de las series domésticas. El término de error et tiene media 0 y matriz de covarianzas Re. Este término de error puede tener autocorrelación, en la medida en que captura el componente idiosincrático. Sin embargo, ello no afecta la estimación de los factores (Stock y Watson, 2002a), ya que se supone que el término de error es una matriz diagonal, con errores de las variables observables mutuamente no correlacionados. La ecuación de estado FAVAR representa la dinámica conjunta de los factores y las variables observables en un proceso VAR(p).

A. IDENTIFICACIÓN

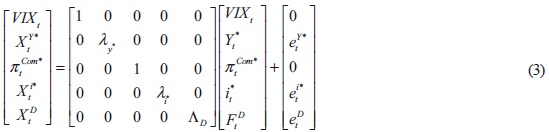

En esta subsección se describe la estrategia de identificación de la metodología FAVAR, a través de restricciones sobre las cargas factoriales, el polinomio de rezagos de la ecuación (2) y sobre la matriz de varianzas y covarianzas de los errores estructurales. Estas restricciones reflejan que la economía colombiana es pequeña: los factores internos se ven afectados por los externos, mientras que los factores externos solo son afectados por otros factores externos. La diferencia entre este enfoque y el de Boivin y Giannoni (2008) es que acá se identifican 'directamente' los impactos mundiales, los cuales afectarían simultáneamente los factores nacionales e internacionales. La restricción de las cargas factoriales aparecen en (3):

Donde VIXt corresponde al riesgo internacional y πtCom* al promedio ponderado por exportaciones de los precios de petróleo, café y carbón. Por su parte XtY* se refiere al conjunto de series de actividad económica externa (véase más adelante: PIB real, índice de producción industrial, importaciones y exportaciones reales y tasa de desempleo) en Estados Unidos, Japón, Canadá, México, Alemania, Francia, España y el Reino Unido. Finalmente, Xti* expresa las series de tasa de interés nominal externa en esos mismos países.

En síntesis, los factores internacionales son VIXt, πtCom*, Yt*, it* donde VIXt y πtCom* son observados, mientras que Yt*, it* son los factores de las variables de actividad externa XtY* y Xti*, con cargas factoriales λy* y λi*. Los factores domésticos FtD dependen de las variables internas XtD.

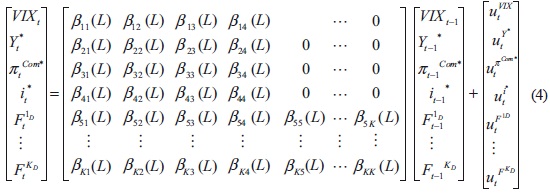

Las restricciones sobre el polinomio de rezagos de la ecuación (2) están representadas en (4):

Dónde K = KD + 4; FtjD, j = 1...KD, es el j-ésimo factor doméstico. Los βij(L) son polinomios en el operador de rezagos L. Esta representación indica que los factores domésticos no causan las variables externas en el sentido Granger.

Por último, se imponen restricciones contemporáneas en la matriz de varianzas y covarianzas Qu, suponiendo el orden que aparece en (5) para la descomposición de Choleski: los factores externos resultan determinados por ellos mismos, pero impactan a los factores domésticos. Se supone que la variable VIX es la más exógena, seguida por la actividad económica externa, el precio de bienes básicos10, la tasa de interés nominal externa y el factor doméstico.

Ahora bien, se utilizó la estimación en dos etapas propuesta por Bernanke, Boivin y Eliasz (2005) quienes siguen a Stock y Watson (2002b)11. En la primera etapa se estimaron los factores internos y externos mediante la metodología de componentes principales. En la segunda se estimó el VAR con las variables observadas y los factores estimados, y se impusieron las restricciones anunciadas en (4). Los criterios de longitud de rezagos del VAR sugieren trabajar con un solo rezago cuando se utiliza el VIX, con dos rezagos cuando se utiliza el riesgo alternativo relacionado con el spread entre las tasas de interés de los bonos high yield a cinco años y la de los T-bonds de corto plazo. El criterio de Alessi, Barigozzi y Capasso (2008) sugiere utilizar un solo factor doméstico en ambos casos.

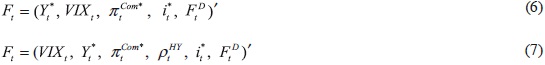

Así mismo, se tomó el VIX como proxy de la percepción de riesgo, pero también se exploró la diferencia entre la tasa de interés de los papeles high yield a cinco años y la tasa de interés de corto plazo de los T-bonds. Este índice alternativo, sugerido por Izquierdo, Romero y Talvi (2008) y por Osterholm y Zettelmeyer (2007) para América Latina y por Abrego y Osterholm (2008) para Colombia, está relacionado con el EMBI de los países emergentes. No obstante, tiene la virtud de ser independiente del comportamiento del PIB de las economías de la región. En esta dirección, en algunos ejercicios se exploraron las ecuaciones alternativas (6) y (7), donde ρtHY corresponde al riesgo de los papeles high yield (bonos basura) en los Estados Unidos. No se utilizó el EMBI, pues solo existe desde 1998 y podría ser, en buena parte, endógeno a lo que suceda en este grupo de países. Finalmente, se exploró si los resultados variaban para el subperíodo entre 1999 y 2011, teniendo en cuenta que en 1999 se adoptó el nuevo régimen de inflación objetivo.

La ecuación (5) supone que el riesgo, medido por la variable VIX, es la variable internacional más exógena, mientras que en (6) este depende parcialmente de la actividad económica mundial. Por su parte, la ecuación (7) pretende identificar un choque de riesgo en países emergentes, (ρtHY), que puede ser distinto a un choque de riesgo mundial en el VIX.

Por supuesto, también podría trabajarse con el PIB en (5) en lugar de FtD, pero ello conduce, frecuentemente, a un conjunto amplio de anomalías que no aparecen en los ejercicios FAVAR. También podrían utilizarse solo variables relacionadas con la actividad económica, pero no se dispondría de las funciones impulso-respuesta que se relacionan con el impacto de los choques internacionales sobre la inflación, los precios de los activos y la tasa de cambio, entre otros.

Podría pensarse en un choque internacional adicional no capturado por ninguna de las representaciones anteriores, consistente en que los mercados financieros internacionales decidan (o no) prestar a un país emergente, independientemente de la tasa de interés o del spread vigentes. Este tipo de choque podría tener alguna relevancia en la década de los años ochenta, cuando los bancos internacionales jugaron un papel importante en la transferencia de capitales en América Latina (Díaz Alejandro, 1984), pero mucho menos en los años noventa y años dos mil. Entre 1990 y 2011, los préstamos de los bancos internacionales hacia Colombia representaron 19,3% de los flujos totales netos de capital hacia el país. Según información interna del Banco de la República, la inversión extranjera directa representó 60,1% y los flujos de portafolio (la mayoría de ellos correspondientes a deuda pública emitida en los mercados internacionales) 20,5%.

B. LA INFORMACIÓN UTILIZADA Y LA EVOLUCIÓN DE LAS VARIABLES INTERNACIONALES

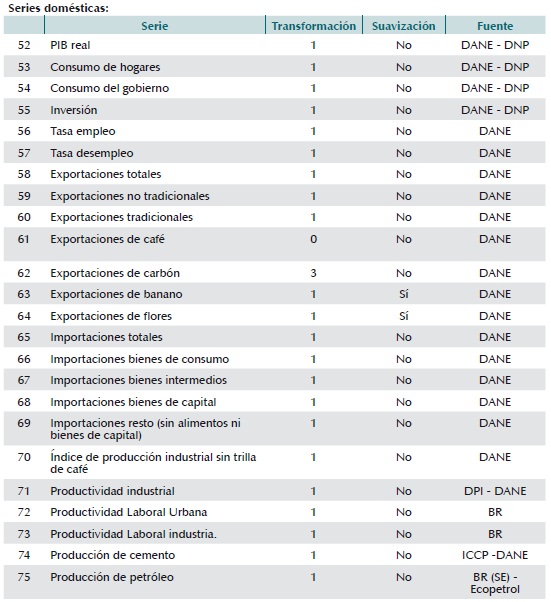

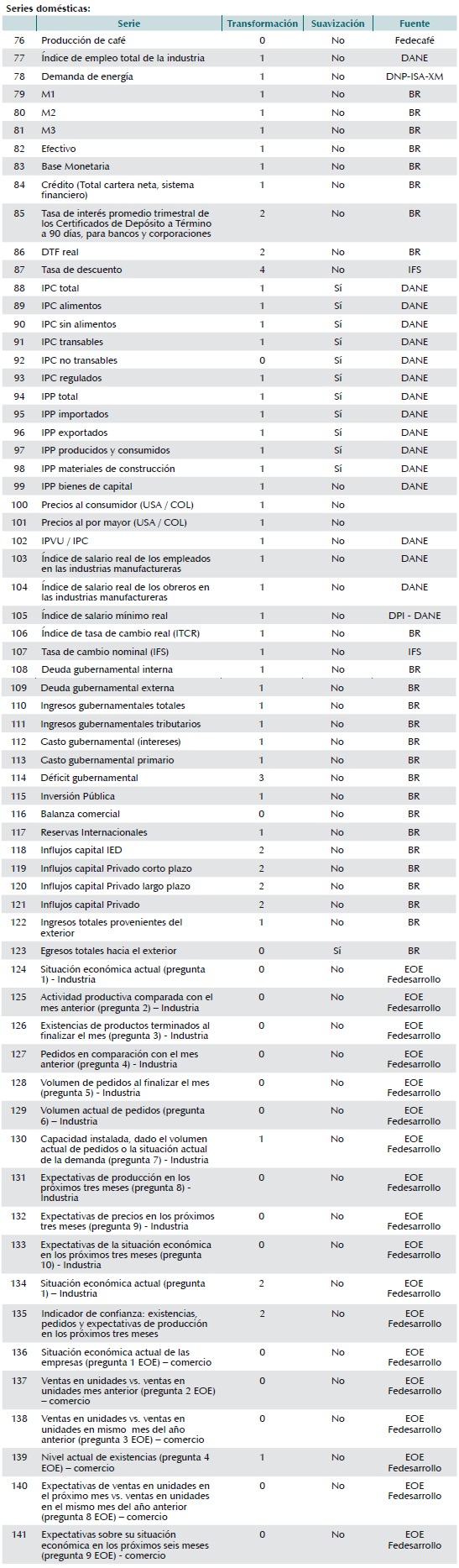

El panel de datos cuenta con información trimestral desde 1986-I hasta 2011-II, con 51 series en el bloque externo y 89 en el local. Todas las series fueron desestacionalizadas y transformadas para inducir estacionariedad a los factores estimados12. Los países considerados en el bloque externo fueron: Estados Unidos, Japón, Canadá, México, Alemania, Francia, España y el Reino Unido. Los países se escogieron con base en dos criterios: principales economías del mundo y principales socios comerciales. Sin embargo, la poca disponibilidad de información para China, Venezuela, Brasil, Perú y Ecuador impidió que los datos de estos países fueran tomados en cuenta en la muestra. El impacto central de China se da en el precio internacional de los bienes básicos, capturados en el ejercicio. Así mismo, la ausencia de Venezuela puede crear algunos sesgos, aun cuando su dinámica depende, en buena parte, del precio internacional del petróleo (variable capturada en el ejercicio) que también impacta la actividad económica de los países que sí están incluidos. Incluir satisfactoriamente el impacto de Venezuela implicaría considerar variables adicionales al PIB, el empleo o las exportaciones de ese país, pues con frecuencia se adoptan políticas comerciales específicas a favor o en contra de Colombia. Por consiguiente, la ausencia de China y de algunos países de la región no constituye mayor problema cuando se consideran las otras tres variables internacionales.

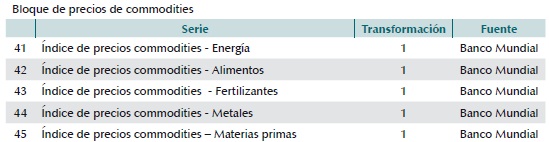

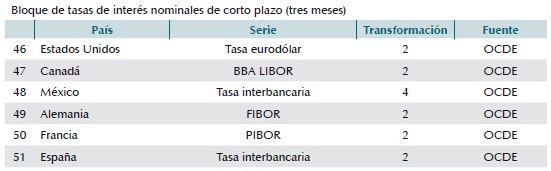

Ahora bien, la mayor parte de la información internacional fue tomada de las bases de datos del IFS del Fondo Monetario Internacional, del Banco Mundial y de la OCDE. Para los países mencionados se reunió información sobre actividad económica (PIB real, índice de producción industrial, importaciones y exportaciones reales y tasa de desempleo) y sobre tasas de interés nominales de corto plazo (noventa días). Por otro lado, el factor de precios reales de los bienes básicos se calculó con dos versiones: i) con los bienes básicos relevantes para Colombia (petróleo, café y carbón); ii) con los cinco grupos de bienes básicos utilizados por Charnavoki y Dolado (2012): energía, alimentos, materias primas, metales y fertilizantes. Es importante notar que los resultados de ambas alternativas son similares (por lo que se empleó la primera versión), lo que sugiere que el impacto positivo de un incremento en el precio de nuestros productos de exportación domina el efecto negativo de mayores precios de bienes básicos importados como alimentos y materias primas.

Los precios internacionales reales (en dólares constantes) se obtuvieron en ambos casos del Banco Mundial y se ponderaron con la participación anual de cada uno de los tres productos. Ellos explican cerca de la mitad de nuestras exportaciones, tanto en los años noventa como en los años dos mil. El peso del petróleo fue, relativamente, similar al del café entre los años 1987 y 1997, pero bastante superior en los años posteriores. Por su lado, el carbón ha tenido una importancia creciente, con un peso cercano al 15% en la actualidad.

En síntesis, se consideran cuatro variables externas, dos de ellas medidas directamente y las otras dos construidas mediante análisis factorial. Las dos variables medidas directamente son: el riesgo internacional y el precio real de nuestros bienes básicos de exportación. La primera variable construida mediante análisis factorial es la actividad económica mundial Yt*, elaborada a partir de series internacionales para el producto agregado, la producción industrial, el comercio y el desempleo en 6 países (véase el anexo). La segunda variable es la tasa de interés nominal internaciona it*, elaborada con base en las tasas de interés de corto plazo (tres meses), en esos mismos países.

El bloque local cuenta con información para la actividad económica, para tasas de interés y para precios, provista por el DANE, el Banco de la República y Fedesarrollo, respectivamente. El anexo 1 presenta la lista de variables utilizadas junto con los detalles sobre el tratamiento de los datos. Las variables directamente relacionadas con la actividad económica se identifican con el signo * y consisten, básicamente, en aquellas variables de actividad de cuentas nacionales, las de empleo y desempleo y las que se relacionan con expectativas de producción (la mayoría de ellas provenientes de las encuestas de Fedesarrollo). También se utiliza información relacionada con los precios y salarios, con los medios de pago, el crédito y el precio de la vivienda; así como con los flujos de capital y la tasa de cambio nominal y real.

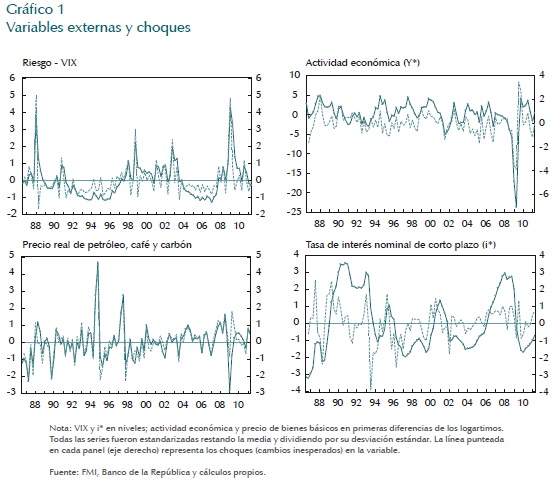

En el Gráfico 1 se presenta la evolución de las cuatro variables consideradas en (5), junto con los choques estructurales calculados con los residuos del modelo de forma reducida y la ecuación ut = Ωεt, donde Ω es la matriz triangular inferior de la descomposición de Choleski de Qu; esto es Qu = ΩΩ'. La líne a continua (eje izquierdo) en cada panel representa la variable, mientras que la línea punteada (eje derecho) representa el choque o cambio inesperado de la variable. El VIX y la tasa de interés i* se presentan en niveles, mientras que la actividad económica y los precios de los bienes básicos, en variaciones porcentuales (diferencias del logaritmo). Todas las series fueron estandarizadas, se restó su media y se dividió por la desviación estándar. La sección V de este texto evalúa las funciones de impulso-respuesta para estos choques y presenta su descomposición histórica.

La percepción de riesgo -VIX aumentó sustancialmente en la crisis de la bolsa (stock market crash) de 1987, en la Crisis Financiera Rusa y asiática de 1997 - 1999, en el 2002 y en la gran recesión reciente. Finalmente, aumentó un poco en la crisis del savings and loans entre los años 1988 y 1991. La evolución de la variable es, relativamente, similar a la de sus choques, debido a que la persistencia del VIX es baja y también a que las demás variables externas tienen poco poder explicativo de su comportamiento. Los mayores valores de la variable y de sus choques ocurrieron en el 2009 y en 1987, muy superiores a las de los años 1998, 1999, 2002 y 2003.

La evolución de la actividad económica externa parece capturar adecuadamente la desaceleración entre 1991 y 1993, la crisis asiática de 1997 y 1998, la ruptura de la burbuja tecnológica y el ataque a las torres gemelas en el año 2001. Sin embargo, todas esas variaciones son menores cuando se comparan con la fuerte recesión de los años 2007 y 2009. La serie coincide, en términos generales, con la de actividad económica internacional que presentan Mumtaz y Surico (2009) y Charnavoki y Dolado (2012). La evolución de las líneas continua y punteada es relativamente similar. La gran caída de la línea continua se presentó en 2009, pero el choque (línea punteada) fue menor, inducido, posiblemente, por el comportamiento del VIX en ese mismo año.

Por construcción, la variable πtCom* muestra los auges y caídas en el precio del petróleo, del carbón y del café. La serie captura los incrementos importantes en el precio real del café en 1994 y 1997 (Cano y Vallejo, 2012) y, en menor medida, el precio del petróleo y del carbón en 2008. También captura la posterior desaceleración de estos dos últimos precios en el 2009. La línea punteada sugiere que la caída en este año no fue inesperada y, posiblemente, obedeció a su propia inercia y al comportamiento del VIX y de la actividad económica mundial.

Calvo, Leiderman y Reinhart (1996) asocian las fuertes entradas de capital a América Latina en la primera parte de los años noventa con el descenso de las tasas de interés observadas en el cuarto panel en ese mismo período y algo similar podría haber ocurrido durante la primera parte de los años dos mil (y algunas salidas con el incremento de tasas en 1994 y 1995). Pero no todas las variaciones en i* fueron inesperadas. En particular, el Gráfico 1 sugiere que los fuertes incrementos observados entre los años 1990 y 1991 y en el 2008 fueron parcialmente causados por el VIX, la actividad económica internacional y el precio de los bienes básicos. La línea punteada crece poco en 2009 y presenta caídas importantes en 1993 y 1996.

Frente a la discusión que se presenta en la sección VI, es conveniente reiterar que los choques recesivos en el VIX y en la actividad económica internacional fueron mucho más fuertes en 2009 que entre 1998 y 1999 y que en ninguno de los dos períodos se presentó un choque recesivo importante en las tasas de interés. De esta forma, solo en el precio de los bienes básicos ocurrió un choque recesivo importante entre 1995 y 1998, comparable al de 2008 y 2009; pero en ambos casos hubo un choque de signo opuesto y, aún mayor, en el año inmediatamente anterior.

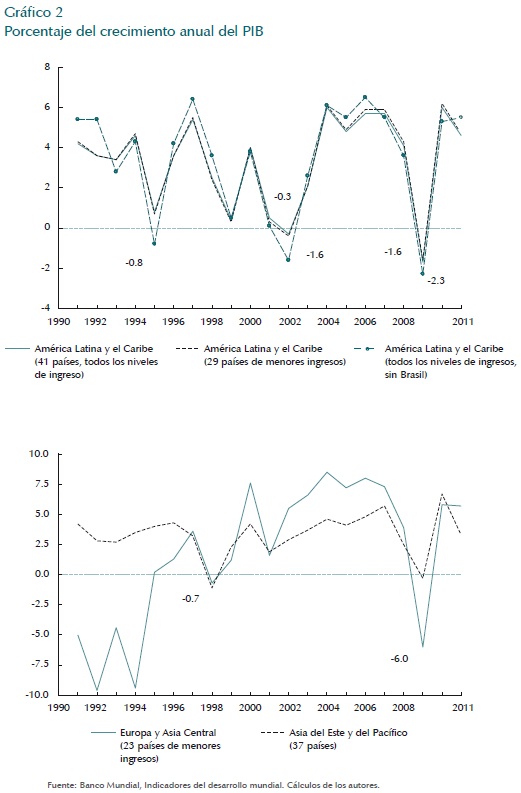

El Gráfico 2 muestra la tasa de crecimiento anual del PIB en diferentes regiones, con resultados que apuntan en la misma dirección: la crisis de los años 2008 y 2009 impactó al mundo con mayor fuerza que la crisis de 1998 y 1999. Se presentan resultados para el grupo de 37 países clasificados por el Banco Mundial como Asia del Este y del Pacífico y para los 23 países de Europa y Asia Central. Para América Latina y el Caribe se consideran los 41 países clasificados en todos los niveles de ingresos (con y sin Brasil) y los 29 países con menores ingresos13. Se observa que el PIB de Europa y Asia Central cayó 6% en 2009 y solo 0,7% en 1998. El PIB de América Latina cayó 2,3% en 2009 cuando se excluyó Brasil y 1,6% cuando se consideraron todos los países y los de ingresos bajos; no cayó en 1998 o 1999 en ninguna de las dos categorías. De hecho, la recesión del 2002 en América Latina fue mucho más fuerte que la de los años 1998 y 1999.

Se obtiene un resultado similar cuando se estudia el comportamiento de los países considerados de forma aislada. Así, entre 1998 y 2001 cayó el PIB en 5 de los 29 países clasificados por el Banco Mundial como América Latina con menores ingresos, mientras que entre 2007 y 2010 cayó en 7 países. El país en que más cayó el PIB entre 1998 y 2001 fue Argentina (8,4%), mientras que en 2007 y 2010 fue Jamaica (17,1%). Entre 1998 y 2001 cayó el PIB en 3 de los 23 países de Europa y Asia Central, mientras que entre los años 2007 y 2010 cayó en 4 países. El país en que más cayó el PIB entre 1998 y 2001 fue Serbia (11,2%), mientras que en 2007 y 2010 fue Latvia (21,7%). Entre 1998 y 2001 cayó el PIB en 2 de los 25 países de Europa y Asia Central (para los cuales se obtuvo información individual), mientras que en 2007 y 2010 cayó en 6 países. El país en que más cayó el PIB entre 1998 y 2001 fue Palau (3,9%) y, también, entre 2007 y 2010 (5,0%).

IV. EL FACTOR DOMÉSTICO

A. NÚMERO ÓPTIMO DE FACTORES

Uno de los criterios más utilizados para determinar el número de factores, en el contexto de datos de corte transversal, es el contraste de acumulación (scree test) de Cattell (1966). En esencia, la interpretación del resultado de este test es visual y se basa en el comportamiento de los valores propios de la matriz de segundos momentos de las variables. Forni, et al., (2009) proponen un juicio visual basado también en el comportamiento de los valores propios, pero en un contexto de modelos de factores dinámicos. Finalmente, Bai y Ng (2002) presentan un criterio de panel para determinar el número de factores en modelos para grandes bases de datos. En el criterio de Bai y Ng (2002), para cualquier número de factores dado se estiman los componentes comunes e idiosincráticos de un modelo y se aplica el análisis de componentes principales a la matriz de covarianza. El número recomendado de factores se selecciona por medio del cálculo del mínimo de la varianza explicada por los componentes idiosincráticos, pero se adiciona una función de penalización con el fin de evitar el sobreajuste con demasiados factores. El estimador consiste en el valor de K, que haga mínimo dicho estadístico.

En este trabajo se utiliza el criterio propuesto por Alessi, Barigozzi y Capasso (2008), que refina el trabajo de Bai y Ng (2002), al multiplicar la función de penalización por una constante que ajusta su poder de penalización. Por medio de la evaluación del criterio obtenido a través de una iteración para diferentes valores de la constante, es posible alcanzar resultados más robustos que en el caso de la función de penalización fija. Como explican Alessi, Barigozzi y Capasso (2008), se trata de una aplicación iterativa del criterio original de Bai y Ng (2002).

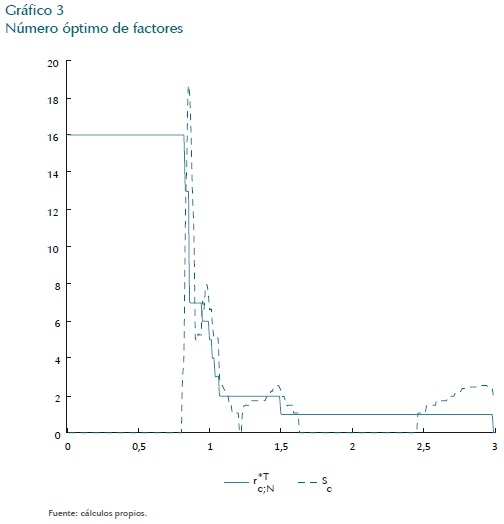

Para el caso de los factores macroeconómicos de nuestro ejercicio se obtuvo el resultado que se presenta en el Gráfico 3. Se muestran dos líneas, una continua y una punteada. La primera corresponde a  , el número estimado de factores en función de c, la constante. La línea punteada corresponde a Sc, la varianza de

, el número estimado de factores en función de c, la constante. La línea punteada corresponde a Sc, la varianza de  cuando nj

cuando nj  N.

N.

Según se observa en el gráfico, el número adecuado de factores es uno. La interpretación del resultado es la siguiente: a medida que c se incrementa, la línea solida provee el número de factores sugerido medido sobre el eje vertical. Una meseta en la línea corresponde a una región donde el número de factores sugerido es estable para los diferentes valores de c. Así pues, la línea punteada provee una medida de la inestabilidad del número de factores. Ahora bien, en el espacio donde se encuentra el número adecuado de factores se encuentra una meseta; de otro lado, la varianza es cero para algunos valores de c. El número de factores óptimo es uno, mucho menor al que encuentran otros trabajos relacionados. Mumtaz y Surico (2009), por ejemplo, hallan un número óptimo de cuatro factores para el Reino Unido y Charnavoki y Dolado (2012), de ocho factores para Canadá.

De acuerdo con Alessi, Barigozzi y Capasso (2008), cuando la línea punteada se acerca a cero el valor que provee la línea continua es estable entre submuestras de diferente tamaño. Con esto se evita que la elección de c esté afectada por el tamaño de la muestra. Según ese criterio se debe elegir, para el caso de nuestro ejercicio, un número de factores igual a uno (implícitamente, el criterio de Bai y Ng (2002) solo considera el caso en que c = 1). El resultado es similar cuando se trabaja con la especificación (7), en la que se incluyen el VIX y el high yield spread (bonos basura) como indicadores de riesgo.

Hay que advertir que el criterio empleado es diseñado para calcular factores estáticos. Sin embargo, como lo mencionan los autores, las aplicaciones potenciales del método van más allá de la estimación de ese tipo de componentes. El método es la primera aproximación de un cálculo de factores dinámicos y, de hecho, se trata de un caso particular del caso dinámico. En general, los principales hallazgos se mantienen también en este tipo de caso. Adicionalmente, en este ejercicio se hicieron pruebas de robustez para el número de factores elegido. En resumen, la aplicación de la metodología sugerida por Alessi, Barigozzi y Capasso (2008) permite afirmar que el número óptimo de factores domésticos es uno. Ello ocurre tanto cuando se utiliza el VIX, como el VIX y el high yield spread como indicadores de riesgo.

B. ACTIVIDAD ECONÓMICA AMPLIADA

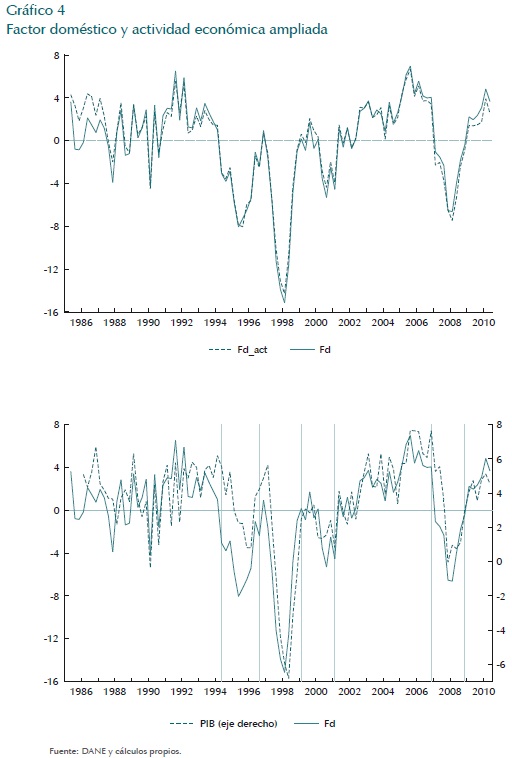

El número óptimo de factores locales para el caso de Colombia es uno. Así mismo, existe un amplio debate sobre la posibilidad de interpretar en términos económicos un factor que, como el doméstico, no está identificado. Con el fin de avanzar en la discusión se construyeron los gráficos 4 y 5. El panel superior del Gráfico 4 compara la evolución del factor doméstico (FD) con el factor doméstico que resultaría de considerar solo el subconjunto de variables directamente relacionadas con la actividad económica. Estas variables se identifican con el signo * en el anexo y consisten, básicamente, en las de cuentas nacionales, las de el empleo y el desempleo; así como las que se relacionan con expectativas de producción, la mayoría de ellas provenientes de las encuestas de Fedesarrollo. Las dos líneas resultan prácticamente idénticas, lo que sugiere que FtD puede ser considerada como una aproximación (proxy) de la actividad económica ampliada. Es decir, una variable similar a la que, posiblemente, consideran las autoridades económicas en el momento de tomar decisiones sobre la tasa de interés de política14.

La parte inferior del Gráfico 4, por otra parte, compara la evolución de FD con las variaciones porcentuales en el PIB y divide el período total en lapsos de alta y baja dinámica económica: la expansión de 1986:III-1995:I; la contracción que comenzó en la primera mitad de 1995 y que terminó a mediados del 2002 (con varios subperíodos de crisis y recuperaciones parciales); la expansión de 2003:II-2007:IV; la contracción de 2008:I-2009 y la expansión reciente en 2010:I-2011:II. Se observó que la evolución del factor doméstico es, relativamente, similar a la de las variaciones en el PIB, con algunas diferencias, particularmente, durante los años 1994 y 1997. En ese período se observa que FtD comienza a desacelerarse desde diciembre de 1994 (el PIB solo desde junio de 1995), en parte porque las expectativas de los empresarios se deterioraron marcadamente desde ese momento (véase Echavarría, Arbeláez y Gaviria (2005) y, especialmente, el Gráfico 14). También se observan algunas diferencias entre los años 1996 y 1997, cuando FtD cayó antes y de manera más pronunciada que el PIB.

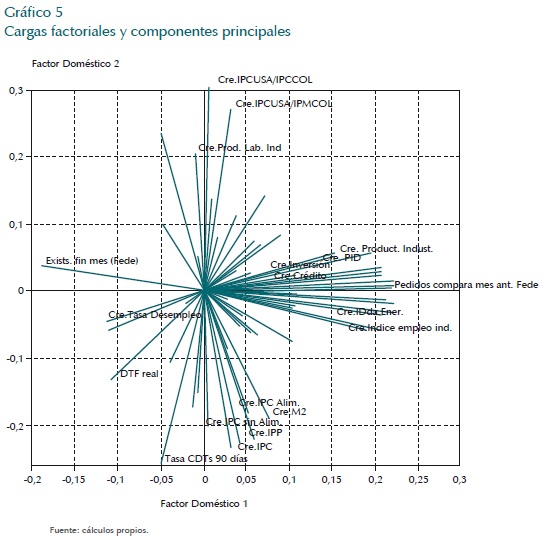

Una segunda alternativa para identificar el factor doméstico es mirar las cargas factoriales. La técnica de componentes principales construye los factores a partir de combinaciones lineales de las series originales, donde los coeficientes de estas combinaciones son los vectores propios o las cargas factoriales correspondientes a los valores propios de la matriz estandarizada de covarianzas, ordenados de mayor a menor. El Gráfico 5 presenta las series domésticas originales sobre el plano de los dos primeros componentes factoriales, donde las coordenadas de estas sobre cada eje corresponden al coeficiente de correlación lineal entre cada una y los factores. El signo (la dirección) y magnitud de las líneas provee información acerca de la relación entre las variables y cada uno de los factores. La inclusión del segundo factor no modifica el primero.

Así pues, se aprecia que las variables asociadas al sector real o de actividad tienen valores altos en el eje horizontal (primer factor) y valores cercanos a cero en el eje vertical (segundo factor). Ejemplos de esta variables son: el volumen de pedidos en la industria al finalizar el mes (variable 128 en el anexo 1), o en comparación con el mes anterior (variable 127), entre otras. También, a pesar de no estar tan cerca del eje horizontal, se puede ver el crecimiento de la producción industrial, del PIB, de la inversión, del empleo o de la demanda de energía. Sin embargo con signo negativo aparecen las existencias y la tasa de desempleo. Así mismo, se observa la alta importancia de las variables asociadas con las expectativas de actividad, tomadas en su mayor parte de diferentes encuestas de Fedesarrollo. Entre ellas: las expectativas de situación económica a seis meses en el comercio (variable 141) y el indicador de confianza (135), entre otros. Las variables asociadas a precios, por el contrario, aparecen cercanas al eje vertical.

V. TRANSMISIÓN DE LOS CHOQUES EXTERNOS

A. IMPULSO-RESPUESTA

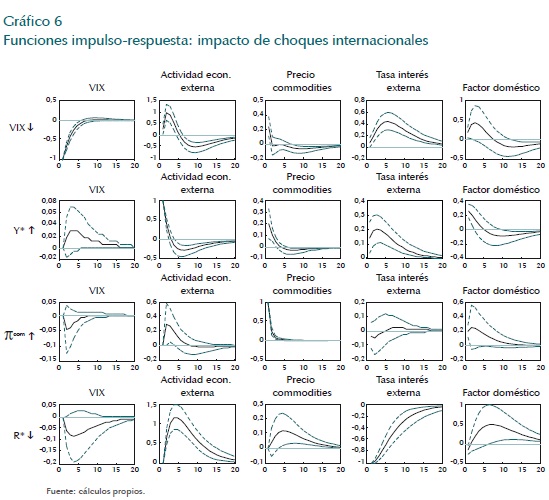

El Gráfico 6 muestra el impacto de los cuatro choques internacionales expansivos (de una desviación estándar en todos los casos) sobre las demás variables internacionales y sobre la actividad económica ampliada: una caída en el VIX (fila 1), un incremento en la actividad económica externa (fila 2), en los precios internacionales de los bienes básicos (fila 3), y una reducción en las tasas de interés nominales internacionales (fila 4). Las funciones de impulso-respuesta se presentan con intervalos de confianza al 68%, construidos con técnicas de remuestreo (bootstraping).

La primera fila considera el impacto de la caída de una desviación estándar en el VIX, con una recuperación paulatina hasta alcanzar el nivel original en el sexto trimestre (fila 1, columna 1). Se observa en las siguientes columnas de esa fila 1 que el choque eleva la actividad económica externa durante los mismos seis trimestres y también el precio de los bienes básicos durante unos dos trimestres. Las tasas de interés se elevan durante todo el período considerado, con un pico en el sexto trimestre, posiblemente debido a las mayores tasas de interés de política, que responden a los mayores niveles de inflación y de actividad internacionales.

El Gráfico 6 también muestra que un choque expansivo en la actividad económica mundial (fila 2) eleva el precio de los bienes básicos durante un período corto, así como la tasa de interés externa. No obstante, no afecta en impacto el VIX, por el supuesto de exogeneidad en (5). A su vez, un choque en el precio de los bienes básicos (fila 3) expande la actividad económica mundial, pero no afecta las otras variables externas. Se observa, además, que la reducción en las tasas de interés internacionales (fila 4) eleva la actividad económica mundial y el precio de los bienes básicos, pero no afecta el VIX.

Finalmente, la columna 5 del gráfico muestra que los cuatro choques internacionales elevan la económica doméstica FtD, aun cuando el límite inferior del intervalo de confianza para el choque en el precio de los bienes básicos se encuentra cercano a cero. El impacto del VIX y de la tasa de interés es mayor que el de la actividad económica y el del precio de los bienes básicos. El impacto positivo del choque en el VIX dura unos cinco trimestres; el de la actividad económica externa, unos tres trimestres; pero el del precio de los bienes básicos y el de la tasa de interés internacional es de más larga duración.

Como se mencionó arriba, se exploraron los escenarios alternativos considerados en (6) y en (7), en los que el riesgo obedece, en parte, al comportamiento de la actividad económica mundial y en que existe un riesgo adicional relacionado con los países emergentes (spread del high yield). Por consiguiente, los resultados son relativamente similares. Sin embargo, cuando se utiliza (6) aparece un impacto menos claro (y de menor duración) de la actividad económica externa y del precio de los bienes internacionales sobre FtD.

B. DESCOMPOSICIÓN HISTÓRICA DE CHOQUES

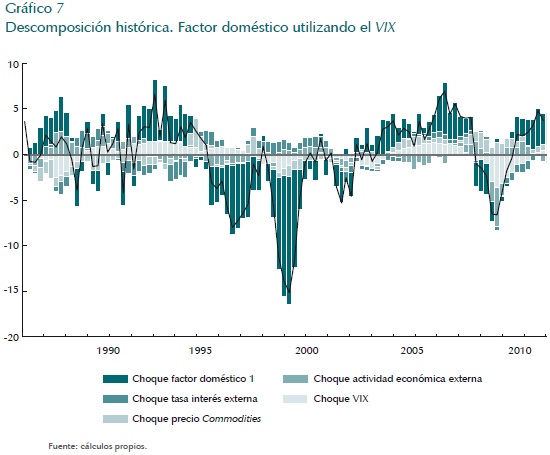

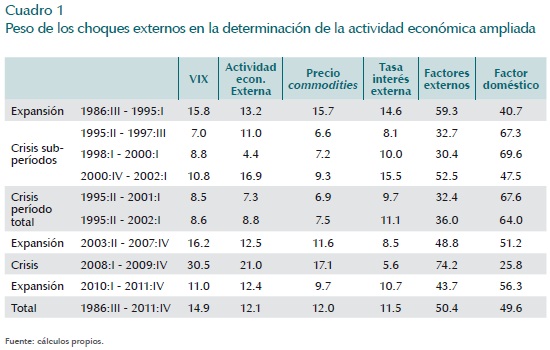

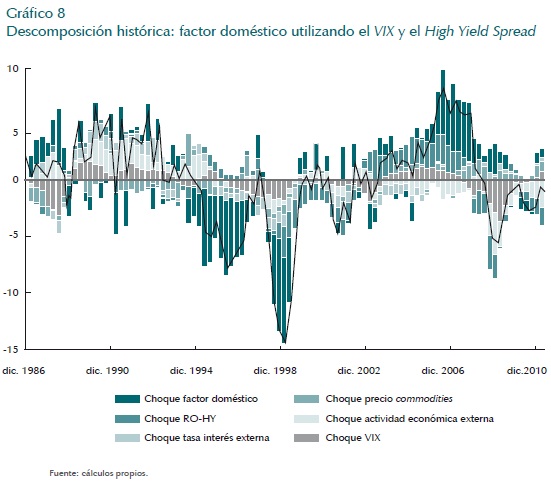

El impacto de los distintos choques depende de su tamaño, la línea punteada en cada panel del Gráfico 1, y de las funciones impulso-respuesta consideradas en la sección anterior. El Gráfico 7 considera la contribución de los cuatro choques internacionales y de los choques en FtD (barras en verde oscuro) sobre la variable FtD (línea negra) y las celdas del Cuadro 1 se obtienen con base en el peso relativo de las barras del Gráfico 7 en cada subperíodo. El gráfico y el cuadro muestran el alto peso que tienen los choques locales en la explicación de la desaceleración posterior a 1995 (segundo período) y en la crisis de fin de siglo y el mínimo peso en la crisis reciente entre los años 2008 y 2009.

Para el período completo 1986:III-2011:II se observa que el peso relativo de los cuatro choques externos es 50,4% (última fila del Cuadro 1), cercano al que encuentran algunos de los trabajos considerados en la sección II, con importantes diferencias para los distintos ciclos. Vale la pena anotar que fue especialmente alto en 2008:I-2009:IV (74,2%), en 1986:III-1995:I (59,3%) y especialmente bajo en 1995:II-1997:III (32,7%), así como entre los años 1998 y 2000 (30,4%; 32,4% para todo el subperíodo 1995:II- 2000:I).

Para el período completo el VIX (14,9%) aparece con un peso un poco mayor que los demás choques externos, seguido por la actividad económica mundial (12,1%), el precio de bienes básicos (12,0%) y la tasa de interés nominal externa (11,5%). El bajo peso de la tasa de interés internacional se debe parcialmente a que las variaciones inesperadas (choques) en i* son bajas (sección III, B). Además, no se presenta un patrón sistemático en lo que se refiere a la influencia de los distintos choques. Así, mientras en la crisis internacional del 2008:I- 2009:IV el VIX tuvo un alto peso relativo (30,5%) y en menor medida la actividad económica externa (21,0%). Durante la crisis de finales de los años noventa la tasa de interés externa tuvo el mayor peso relativo en 1998:I- 2000:I, y la actividad económica externa y la tasa de interés externa en 2000:IV-2002:I.

Las cifras consignadas en el Cuadro 1 utilizan el valor absoluto de las distintas barras del Gráfico 7. Pero, el peso de los choques externos en la crisis sería aún menor si solo se consideran aquellos choques externos que contribuyeron a reducir la línea negra: el VIX en 1995:II-1997:III, el VIX y la actividad económica externa en 1998:I-2000:I (los cuatro choques juegan un papel contractivo en 2000:IV-2002:I). Con esta metodología, el peso de los choques externos se reduciría a solo 11% en el primer subperíodo, a 16% en el segundo y continuaría siendo 52,5% en el tercero, pues los cuatro choques externos tuvieron un impacto recesivo sobre la economía colombiana.

En la siguiente sección se sugiere que las políticas monetaria y fiscal jugaron un papel importante entre los factores locales. Si ese fuese el caso, el patrón de las barras verde oscuro sugeriría que las políticas fueron altamente procíclicas, con signo positivo en los períodos de expansión de la economía (1988, 1992 a 1994 y 2002 a 2007) y con signo negativo en los períodos de crecimiento bajo o negativo (1994 a 2000 y 1998 a 1999). Por el contrario, las barras verde oscuro no existirían (no habrían choques) si las autoridades siguiesen una política predecible, como una Regla de Taylor (política monetaria) o una Regla Fiscal. Ahora bien, investigaciones posteriores deberán determinar si la política monetaria fue en efecto procíclica y si una política monetaria alternativa habría suavizado el ciclo de la actividad económica.

El Gráfico 8 muestra la descomposición histórica de choques utilizando la especificación con dos índices de riesgo: el VIX y el spread high yield. Se observa que, nuevamente, los factores locales jugaron un papel central en la caída de la actividad económica ampliada entre los años 1994 y 1997, un período en que las variables ρHY y la actividad económica externa impulsaron la economía. Los factores locales también fueron importantes entre los años 1998 y 1999, aun cuando en ese período jugaron un papel recesivo importante todos los choques internacionales y principalmente los dos indicadores de riesgo: el VIX y el ρHY. Con respecto al Gráfico 7 disminuye el peso de los factores locales (barras verde oscuro) entre los años 2007 y 2011 (menos de 20%) y en el período completo entre los años 1988 y 2011 (30,8%).

VI. POSIBLES FACTORES LOCALES EN LA CRISIS DE FIN DE SIGLO EN COLOMBIA

Entre los países grandes de América15 Latina solo Paraguay creció menos que Colombia entre los años 1995 y 1997, Venezuela y Ecuador entre los años 1997 y 1999, y Paraguay, Venezuela y Ecuador en el período completo de los años 1995 a 2000. De hecho, como se mencionó en la sección III, B, el PIB agregado de América Latina no cayó en ninguno de los años considerados en el período entre los años 1998 y 2001, tanto cuando se consideran todos los países de la región como los de ingresos bajos. La caída de 4,2% en 1999 (aumento de 0,6% en 1998) en Colombia fue la peor del Siglo XX, si se considera que el PIB apenas cayó 0,9% en 1930 y 1,6% en 1931 y que a partir de 1932 comenzó un proceso de industrialización acelerado en el país (Cepal, 1956).

Igualmente, otros indicadores de la magnitud de la crisis en Colombia aparecen de forma impactante. La destorcida de cuenta corriente fue de 9,8 puntos del PIB entre 1998 (relación cuenta corriente/PIB de -4,9%) y 2001 (4,9%), la mayor entre los países grandes16. La variación no llegó a un punto porcentual en Brasil (-0,18), México (0,95) o Uruguay (-0,51) y fue menor a 4 puntos en todos los demás países, excepto Ecuador (5,9) y Venezuela (6,5 puntos). También fue sumamente elevada la devaluación de 43% que se observó en la tasa de cambio real entre 1998 y 2003, otro indicador del ajuste, mucho mayor que en México (-10%), Chile (16%), Perú (18%) o Brasil (28%). Solo se presentó una devaluación real mayor en Argentina (55%) debido al abandono de la dolarización de más de una década en el 2001. La tasa de cambio real se devaluó fuertemente, en parte como corrección a la sobrerevaluación que tuvo lugar entre 1994 y 1997 (Echavarría, López y Misas, 2008).

Por otro lado, la recesión fue enormemente costosa. Se trata de un país en que el crecimiento económico había sido mucho más estable que en el resto de América Latina (Villar y Rincón, 2000), donde las instituciones han sido diseñadas bajo el supuesto de que la estabilidad continuará y que no se considera, por tanto, adecuado que el salario real o el salario real mínimo caigan. El ajuste se da vía desempleo, el cual comenzó a crecer con la desaceleración posterior a 1994 y continuó hasta niveles cercanos al 20% a comienzos del 2000; solo se alcanzaron niveles de desempleo de un dígito diez años después (Echavarría, et al., 2011). Reinhart y Rogoff (2009) comparan las características y el impacto de las cinco grandes crisis observadas en los países desarrollados en el siglo pasado, en varios países emergentes durante la Crisis Asiática de los años 1998 y 1999, y en Argentina en el 2001. Los autores muestran que la crisis que comenzó en 1998 fue una de las peores en términos de desempleo, solo superada por la de los Estados Unidos durante la Gran Recesión en 1929 y la de Finlandia en 1991. Los niveles de pobreza e indigencia se movieron uno a uno con las tasas de desempleo (Alonso, et al., 2006). Las familias separaron a sus hijos de los colegios para mitigar los impactos negativos sobre el ingreso del hogar (Urrutia y Llano, 2012, pp. 1-2).

Es muy difícil evaluar el costo de la recesión en términos del PIB perdido. Sin embargo, un ejercicio simple puede ilustrar las enormes pérdidas que se presentan cuando, como argumentan Cerra y Sweta (2005), las guerras, las crisis (particularmente las financieras) y otros choques negativos producen un cambio en la tendencia de crecimiento de largo plazo del país. Si se proyecta el PIB de Colombia a partir de 1996 con la tasa de crecimiento anual promedio entre 1990 y 1995 (4,1%), se observa que las pérdidas acumuladas en el PIB entre 1996 y 2001 equivalen a 60% del PIB potencial en esos años y a 52% del PIB potencial cuando se utiliza la tasa de crecimiento promedio entre 1990 y 1996 (3,8%). Es decir, se está evaluando el área que se forma entre las dos líneas, observada y proyectada, en el período entre 1996 y 2001. El ajuste fue especialmente traumático, pues recayó en su inmensa mayoría sobre el sector privado. Así pues, el gobierno dejó de ahorrar pero continuó invirtiendo, mientras que el sector privado mantuvo su nivel de ahorro pero dejó de invertir.

En el esquema propuesto por algunos de los autores mencionados en la sección II, B la devaluación golpeó con fuerza al sector productivo, pues los descalces cambiarios eran pronunciados y la economía muy cerrada al comercio internacional, aun cuando en estos dos campos Colombia no se aleja mucho del promedio de la región. Montes (2012), por ejemplo, calcula el indicador de descalces cambiarios propuesto por Goldstein y Turner (2004)17, para Colombia, Chile, México, Brasil y Perú entre los años 2000 y 2011. El indicador para el conjunto de la economía en el 2000 era superior (mayores descalces) al de Chile y México, pero inferior al de Brasil y Perú. Vargas, González y Lozano (2012) –Gráfico 2– calculan el mismo indicador para el gobierno central colombiano y muestran que este se ha reducido a menos de la tercera parte entre el pico alcanzado en los años 1999 y 2011. Finalmente, Galindo e Izquierdo (2003) –Cuadro 9– utilizan una metodología alternativa y encuentran un nivel de descalces cambiarios promedio para la región, en el sector público en 1998. También aparece Colombia en un sitio intermedio cuando se consideran los niveles de apertura definida como la relación entre exportaciones e importaciones y el PIB. Entre 1994 y 1997 la economía colombiana era más cerrada que la chilena o la mexicana, pero menos que la peruana, la brasilera o la argentina.

Como se mencionó en la sección II, B, el impacto de los descalces se agudiza cuando el sector financiero deja de prestar a las firmas. La cartera bruta total, que estaba creciendo a tasas cercanas al 10% en términos reales en 1997, pasó a crecer a tasas negativas entre diciembre de 1998 y diciembre del 2002. La cartera hipotecaria representaba el 30% de la cartera total entre 1996 y 1997, el quiebre fue especialmente fuerte en las carteras hipotecaria y de consumo. También se presentó un marcado deterioro en el indicador de la cartera vencida sobre cartera total, especialmente marcado en el sector hipotecario. La rentabilidad de la banca pasó a ser negativa desde finales de 1997 hasta diciembre del 2001; en buena parte debido a las enormes pérdidas de los bancos oficiales, las cuales representaron 85% de las pérdidas del sistema financiero en 199918.

Así pues, los resultados mostrados hasta ahora apuntan a que existieron factores domésticos importantes en el comportamiento de la actividad económica ampliada durante la crisis de fin de siglo. De esta forma, el objetivo de esta sección es revisar si hay evidencia no empleada en la estimación anterior que pueda aportar información adicional sobre este tipo de factores. ¿Cuáles fueron esos choques locales?, y ¿cuál su importancia relativa? De hecho, la discusión es enormemente compleja, como se puede deducir de dos citas sobre lo ocurrido en el período. Según Echeverry (2001, pp. 13-14):

Las recesiones de 1996-1997 y 1998-1999 pertenecen al mismo fenómeno, esto es, a una disminución en el crecimiento tendencial de la economía; y su origen se remonta a las decisiones tomadas en la economía colombiana en los últimos 8 años [...] La hipótesis que se busca demostrar es que hogares, empresas y gobierno entraron a una fase de gasto acelerado a lo largo de la década, por encima de su generación de ingresos, que los llevó a producir déficits sostenidos y persistentes; es decir, un problema de flujos. Esto condujo a acumular un nivel de deudas que aumentó considerablemente sus pasivos y su vulnerabilidad financiera, lo cual creó un problema en sus balances. Esta situación alimentó por espacio de 6 años, las condiciones para una fase recesiva, que empezó a finales de 1996.

Como respuesta a esa desaceleración la política económica promovió una burbuja de actividad económica entre 1997 y principios de 1998. Haber pretendido superar la recesión de 1996-1997 con una política cortoplacista de índole keynesiano tradicional precipitó un ataque cambiario, al cual se respondió con un aumento sin precedentes de las tasas de interés. Este hecho, a su vez, detonó el problema acumulado en los balances de los hogares y las empresas y condujo a la economía a una recesión sin precedentes.

De otra parte, para el Informe de la Junta Directiva del Banco de la República al Congreso de julio de 1999 (p. 5):

La recesión actual se origina primordialmente en un fuerte ajuste del gasto agregado, el cual se presenta en lo fundamental por dos razones: i) un crecimiento insostenible del gasto en el pasado, sistemáticamente superior al de los ingresos; ii) la crisis internacional, la cual se refleja en la profunda recesión económica en los países vecinos, la caída de los términos de intercambio (precios de las exportaciones respecto a precio de las importaciones) y el encarecimiento y la menor disponibilidad de los recursos de crédito externo. El impacto de la crisis internacional en una economía con los desequilibrios que exhibía Colombia y la defensa de la estabilidad cambiaria condujeron a un alza en las tasas de interés reales en 1998, lo cual contribuyó también al deterioro de la actividad económica y del sistema financiero.

Estas dos citas contienen buena parte de los elementos de la discusión planteada en la sección II sobre los choques internacionales y la posible influencia de las variables locales. La primera de ellas presta menos importancia a los factores internacionales, mientras que el Informe de la Junta al Congreso asigna un peso alto a los flujos de capital, a la crisis internacional y a la disponibilidad de crédito externo.

Como elementos adicionales en la explicación de lo sucedido, Zárate, Cobo y Gómez (2012) mencionan el papel que jugaron los bancos, la liberalización financiera y la ausencia de regulación bancaria; Villar y Rincón (2000), la apertura del sector real a comienzos de la década de los años noventa y las expectativas de mayores ingresos petroleros (que a la postre no se realizaron) generadas por los descubrimientos de los pozos de Cusiana y Cupiagua en la primera parte de los años noventa. Urrutia y Llano (2012) mencionan la destorcida en los precios de la vivienda desde mediados de 1995 y Echeverry (2001) otorga importancia a los ingresos por narcotráfico, que en los años ochenta habrían ascendido a un 8% del PIB (2% en los años noventa según Steiner (1997)). Urrutia y Llano (2012, pp. 3-4) mencionan que la recesión fue generada por tres crisis económicas diferentes: una crisis hipotecaria y de construcción, una crisis económica internacional detonada en Asia y una crisis financiera interna.

Difícilmente podrá evaluarse la importancia relativa de esos factores y de sus interacciones, entre otras razones porque la crisis se gestó durante un largo período ''a lo largo del cual surgieron incentivos inadecuados para algunos agentes y además otros tomaron decisiones sobre la base de expectativas erróneas'' (Zárate, Cobo y Gómez, 2012). Como se mencionó en la sección II, B, los ataques cambiarios súbitos pueden ser perfectamente racionales según los llamados modelos de crisis de primera generación y había múltiples razones para atacar. Sin embargo, se considera que tres factores ''locales'' jugaron un papel decisivo en lo sucedido. Por un lado, la compleja situación política que vivió el país en esos años, y por otro, la ausencia de una política fiscal y la de política monetaria contra-cíclicas. Como se mencionó en la sección anterior, bajo ciertos supuestos, el patrón de barras verde oscuro en los gráficos 7 y 8 sugieren una política fiscal y monetaria procíclica.

La situación política fue particularmente compleja durante la segunda parte de los años noventa. Echavarría, Arbeláez y Gaviria (2005) (gráficos 12 y 14) muestran la fuerte destorcida en las expectativas de los empresarios (una de las razones por las cuales difieren Fd y el PIB en el panel inferior del Gráfico 4) y la escalada de secuestros y ataques guerrilleros desde comienzos de la administración de Samper. A su vez, el Informe al Congreso de la Junta Directiva del Banco de la República cita en varias ocasiones el impacto negativo que tuvieron las conversaciones de paz durante la administración Pastrana en las decisiones de inversión de los empresarios19. Urrutia y Llano (2012, pp. 12-13) mencionan el impacto en la crisis cambiaria de 1998 ''de un gran cuestionamiento al Gobierno saliente por el apoyo financiero del narcotráfico al presidente en el período electoral [...] El enfrentamiento del Gobierno con el de Estados Unidos fue tal que se pensó que este último podría congelar las reservas internacionales colombianas [...] El Banco decidió, ante este peligro, diversificar parte de su portafolio hacia otros países''.

A finales de 2000 la revista The Economist20 mencionaba las enormes dificultades que enfrentaban los países andinos y consideraba que en ninguno de ellos tenía la situación económica y política tan compleja como en Colombia. De hecho, la mayor caída en los influjos de capital hacia Colombia durante los años 1998 y 1999 no se presentó en el rubro de portafolio, sino en la inversión extranjera directa. Ello pudo deberse en parte a la renegociación de contratos petroleros y a las menores necesidades de capital en las inversiones21, pero sin duda también al deterioro en la situación política en esos años. Además, el país perdió el llamado grado de inversión por parte de las agencias calificadoras internacionales de riesgo en agosto de 1999 y solo lo recuperó en junio de 2011.

En cuanto a la política fiscal, Junguito y Rincón (2007) (véase especialmente el Gráfico 14) muestran la enorme prudencia fiscal que caracterizó al gobierno central colombiano entre 1904 y 1990 y la compleja situación que se generó desde ese momento. Durante los años noventa y los años dos mil, Colombia pasó de tener un gasto público como proporción del PIB pequeño en la región a un gasto alto en relación a los países europeos (todos ellos con estados grandes). Los gastos que ordenó la Constitución de 1991 costaron unos cuatro puntos del PIB (Echeverry, 2001); Echavarría, Renteria y Steiner (2003) muestran que se generaron gastos adicionales no mencionados por la Constitución.

Una política fiscal anticíclica tendría que haber sido contractiva durante los cinco o seis años anteriores a la crisis, cuando la economía se expandió a tasas altas, y expansiva en los años de la crisis. Lozano y Toro (2007) encuentran que la política fiscal ha sido procíclica durante los últimos 45 años en Colombia, con un déficit primario que cae como proporción al PIB en las expansiones y viceversa. El Informe de la Junta Directiva del Banco de octubre de 1999 (pp. 16-18) hace un recuento de las advertencias realizadas por la Junta entre 1994 y 1998 sobre los peligros que los desequilibrios fiscales conllevaban para el país. Es posible que la política fiscal (y monetaria) expansiva explique la recuperación del crecimiento del PIB entre el primer trimestre de 1997 y de 1998 (Gráfico 4), pero su efecto fue totalmente transitorio.

También existe evidencia de que la política monetaria (otro factor local) jugó un papel procíclico durante los años noventa, aun cuando nuevas investigaciones deberán responder la pregunta central: ¿qué impacto habría tenido una política monetaria contracíclica? Para un ejercicio formal que respondiese esa pregunta habría que incluir en (5) la tasa de interés de política en Colombia, como lo hacen Del Negro y Obiols- Homs (2001) para concluir que la adopción de una política monetaria contra cíclica habría podido evitar la Crisis del Tequila en México entre los años 1994 y 1995.

Es difícil responder la pregunta anterior pues el impacto de la política monetaria, posiblemente, cambió en el tiempo. Una política monetaria contracíclica seguramente hubiese evitado la burbuja en vivienda y en crédito que se generó en la primera parte de los años noventa, pero no necesariamente hubiese evitado la recesión de 1998 y 1999, cuando el sector financiero ya se encontraba ilíquido, los agentes y el gobierno estaban altamente endeudados y los descalces cambiarios del sector financiero y real eran agudos. La evaluación de la política monetaria en ese período es particularmente difícil pues las autoridades mantuvieron un esquema increíblemente complejo que combinaba corredores monetarios, corredores en las tasas de interés de intervención y corredores cambiarios (Hernández y Tolosa, 2001).

Villar y Rincón (2000) muestran que las tasas de interés afectaron la demanda agregada, y Misas, Ramírez y Silva (2001) encuentran que durante los años noventa las tasas de interés reales de política se redujeron durante las expansiones (y viceversa) o, en lenguaje más preciso, que en ese período no se cumplió el llamado Principio de Taylor. Los autores sugieren que por esa razón los choques a la inflación fueron permanentes, un resultado que también encuentran en ese período Echavarría, Rodríguez y Rojas (2010) para la inflación total y para sus componentes.

Con base en el trabajo de González, et al., (2012) comparan la tasa de interés de política que resulta de una Regla de Taylor simple con la tasa de política observada y encuentran que la política monetaria fue fuertemente expansiva entre el primer trimestre de 1994 y el tercer trimestre de 1996. Fue en este período cuando la brecha del producto era positiva y contribuía a la generación de burbujas, al endeudamiento de los agentes y fue enormemente recesiva a partir del segundo trimestre de 1999 y el cuarto trimestre de 200022. Los resultados son relativamente similares cuando se modelan las expectativas de inflación como racionales o como adaptativas.