Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO -

Similars in Google

Similars in Google

Share

Ensayos sobre POLÍTICA ECONÓMICA

Print version ISSN 0120-4483

Ens. polit. econ. vol.30 no.69 Bogotá jul./Dec. 2012

ARTÍCULOS ORIGINALES

¿Responde el Banco de la República a los movimientos en la tasa de cambio real?

Does Central Bank Respond to Real Exchange Rate Movements?

Egberto Alexander Riveros Saavedra

Economista senior Grupo Bancolombia. ea.riveros29@uniandes.edu.co; ea.riveros29@gmail.com.

Documento recibido: 28 de junio de 2012; versión final aceptada: 14 de noviembre de 2012.

Resumen

Para los bancos centrales con régimen de inflaciónobjetivo modificar la tasa de interés de política monetaria como respuesta a la apreciación de la tasa cambio puede poner en riesgo el cumplimiento de la meta de inflación. Este trabajo determina qué tan importante ha sido el comportamiento de la tasa de cambio real para el Banco de la República a la hora de establecer el nivel de la tasa de interés. El estudio revela que el emisor, en los primeros años de implementación del esquema de inflación-objetivo, habría considerado la tasa de cambio real al momento de decidir el nivel de tasa de interés; sin embargo, dicha variable ha perdido importancia. La metodología de estimación de la función de reacción del Banco de la República consiste en un modelo de elección discreta (probit dinámico) que considera los cambios discretos y poco frecuentes en la tasa de interés.

Palabras clave: Banco Central, función de reacción de política monetaria, probit, inflación-objetivo.

Clasificación JEL: C32, C51, E31, E42, E43, E47, E52, E58.

* Agradezco la asesoría de Andrés Fernández Martín, las sugerencias y recomendaciones de Miguel Urrutia, Hernando Vargas, José Miguel Navarro, Paula Jaramillo y Lucia Duarte. Los errores y omisiones son responsabilidad del autor.

Abstract

For central banks with inflation targeting regime changing the monetary policy interest rate in response to exchange rate appreciation may put at risk the compliance of the inflation target. This paper determines how important has the behavior of real exchange rate been for the Banco de la República when determining the level of interest rates. The study reveals that during the first years of implementation of the inflation targeting regime, Colombia's central bank considered the real exchange rate when deciding the level of interest rates; however this variable has lost significance. The methodology for estimating the reaction function consists of a discrete choice model (dynamic probit) that considers discrete and sporadic changes in the interest rate.

Key words: Central Bank, Monetary Policy Reaction Function, Probit, Inflation Targeting.

JEL Classification:C32, C51, E31, E42, E43, E47, E52, E58.

* I appreciate the advice of Andrés Fernández Martín, as well as suggestions and comments of Miguel Urrutia, Hernando Vargas, Paula Jaramillo, Jose Miguel Navarro and Lucia Duarte. Errors and omissions are responsibility of the author.

INTRODUCCIÓN

Bajo un esquema de inflación-objetivo, el Banco Central busca controlar la inflación a partir de modificaciones en la tasa de interés de política monetaria. La decisión de alterar o no la tasa de interés, es decir, la forma en que reacciona la autoridad monetaria (en adelante AM) depende de la información económica disponible sobre el estado de la economía. De esta forma, la autoridad incorpora variables como el producto interno bruto (PIB), la desviación entre la inflación observada y la meta de política, entre otros. Así mismo, dentro de este estilo de esquemas, la AM podría poner en riesgo el cumplimiento de la meta de inflación si, en su función de reacción, incorpora los movimientos de la tasa de cambio real1. Cuando la economía cuenta con un sistema de tipo de cambio flexible, puede absorber mejor los choques positivos de los precios de bienes transables. Por ejemplo, en períodos en que los precios de los bienes importados son elevados, una tasa de cambio apreciada los hace más baratos y, por tanto, se generan menores presiones inflacionarias. De tal forma, depreciar o devaluar de manera artificial la moneda hace más costosos los productos importados y genera mayores presiones inflacionarias a nivel local.

En el caso colombiano, el mandato constitucional delega al emisor el control del poder adquisitivo de la moneda, más no la fijación, ni el sostenimiento de un nivel de la tasa de cambio. No obstante, cuando la tasa de cambio nominal experimenta períodos de fuerte apreciación, la AM se ve inmersa en discusiones que enfatizan la necesidad de intervenir en el mercado cambiario y, de alguna manera, poner un piso o devaluar la relación entre el peso y el dólar.

Podría pensarse que si el Banco de la República responde a los movimientos en la tasa de cambio, cede a las presiones políticas y gremiales y se enfrenta a una pérdida de credibilidad como AM independiente; lo que, a su vez, tiene implicaciones adversas sobre el cumplimiento de la meta de inflación.

A pesar de esto, el Banco de la República puede intervenir en el mercado cambiario, no para fijar cierto nivel de tasa de cambio, sino para moderar su volatilidad. La intervención puede hacerse mediante movimientos en el tipo de interés o, por ejemplo, a través de compras de dólares. Este trabajo solo analiza el primer caso, es decir, si el Banco de la República modifica su tasa de interés para afectar el nivel de la tasa de cambio. Por lo anterior, se determinará si la tasa de cambio real es relevante en la función de reacción del Banco de la República bajo el esquema de inflación-objetivo y cómo reacciona la AM colombiana a los movimientos en dicha variable.

En síntesis, este texto da respuesta al interrogante de si el Banco Central, en períodos de apreciación o depreciación de la tasa de cambio, reacciona con movimientos en su tasa de interés. Para ello se aplica una metodología alterna a la tradicional regla de Taylor, que consiste en un modelo de elección discreta (probit dinámico), que permite tratar el carácter discreto y los cambios poco frecuentes en la variable dependiente (tasa de interés de política monetaria), así como la correlación serial.

De esta forma, en la segunda sección de este documento, al ser esta introducción la primera, se presenta una reseña de política monetaria en Colombia para contextualizar al lector sobre el régimen de política monetaria aplicado en la economía. En la tercera parte, se expone una revisión de la literatura sobre reglas de política monetaria; en la cuarta parte se describen las funciones de reacción de política monetaria, seguido por el modelo que se debe estimar para el caso colombiano y, por último, en la quinta sección se muestran los resultados y las principales conclusiones.

II. RESEÑA DE POLÍTICA MONETARIA EN COLOMBIA

Anterior al cambio constitucional de 1991, la tasa de cambio en Colombia se controlaba mediante el esquema de devaluación ''gota a gota'' o Crawling Peg que, sumado al modelo de desarrollo económico de industrialización por sustitución de importaciones (ISI), buscaba fomentar las exportaciones a través de la devaluación controlada de la tasa de cambio. No obstante, el costo inflacionario era alto, pues entre los años 1989 y 1990 la variación anual de los precios al consumidor promediaba un 27,5%2.

La Constitución Política de 1991 le confirió al Banco de la República la potestad de controlar la política monetaria, cambiaria y crediticia, con autonomía para mantener el poder adquisitivo de la moneda. Así pues, la AM empezó ha anunciar metas de inflación, lo que años más tarde daría inicio al esquema de inflación-objetivo.

Desde 1992 y hasta el final de la década de los noventa, se utilizó un esquema de metas monetarias y bandas cambiarias. La AM utilizaba la meta de inflación para establecer la pendiente de la banda cambiaria y, con esta, determinar la devaluación de la tasa de cambio y el crecimiento esperado de la demanda de dinero. El régimen de banda cambiaria funcionó hasta 1999 cuando el Banco de la República permitió la flotación de la tasa de cambio.

Con la flotación de la tasa de cambio, la AM podía optar por la estrategia monetaria o la inflación-objetivo. Gómez (2006) señala que la primera no ofrecía mayor posibilidad de control de la estabilidad nominal, debido a la inestabilidad de la demanda de dinero. Por otro lado, la estrategia de inflación-objetivo contaba con creciente aceptación internacional, incluida la del FMI con quien Colombia organizaba un acuerdo de crédito extendido3.

Siguiendo a Gómez (2006), es difícil hablar de un esquema de inflación-objetivo antes de 1999. Esto se debe por un lado, a que la AM entendía la inflación como un fenómeno monetario y, por otro, porque no se utilizaba un mecanismo operativo orientado hacia el futuro que contrastara la inflación con su meta4. Para efectos de las estimaciones que se realizan en este trabajo se considera la conclusión de Gómez (2006, p. 21.):

[...] en 1999 el Banco de la República permitió la flotación de la tasa de cambio y en 2001 llevó a 1% el ancho de la franja de intervención de las tasas de interés y comenzó a determinar la tasa de interés de acuerdo a un mecanismo operativo basado en el pronóstico de inflación y en los mecanismos de transmisión de la política monetaria. En 2001 la política monetaria en Colombia operaba en el marco del régimen de inflación objetivo (p. 21).

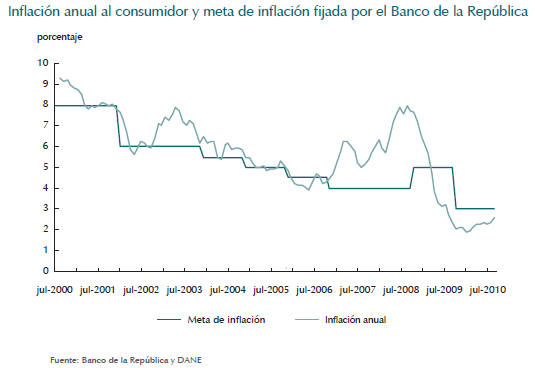

Bajo el esquema de inflación-objetivo, el Banco de la República anuncia una meta de inflación para el final del año y modifica la tasa de interés de política monetaria para lograr que los precios al consumidor aumenten en dicha magnitud5. El anuncio del objetivo de inflación tiene que ver con el anclaje de las expectativas de inflación; es decir, que los agentes incorporen la inflación esperada en sus decisiones económicas y, de esta forma, es más fácil para la AM cumplir con la meta de inflación.

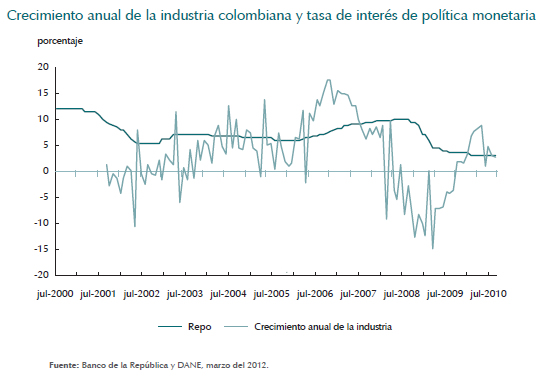

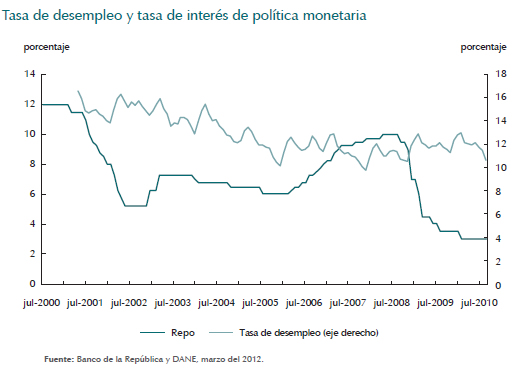

Ahora bien, cuando la economía experimenta un choque, la AM modifica el nivel de la tasa de interés6. Por lo tanto, si la economía se enfrenta a un choque económico negativo, el Banco de la República reduce la tasa de interés para lograr, a través de una política monetaria expansiva, incentivar el crecimiento de la economía y hacer que la inflación converja hacia la meta. Por el contrario, cuando el choque es positivo y está acompañado de presiones inflacionarias, la AM aumenta la tasa de interés para moderar la demanda y evitar que la inflación se desvíe por encima de la meta.

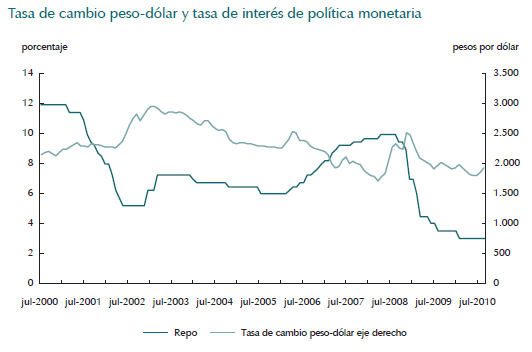

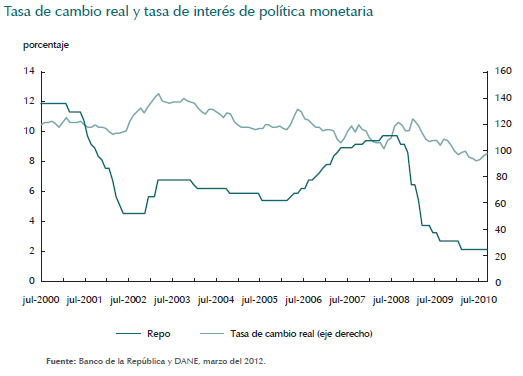

Existen tres canales por medio de los cuales los movimientos en la tasa de interés pueden afectar la inflación. El primer canal, el de la tasa de cambio, sugiere que al modificar el nivel de tasa de interés se impacta la tasa de cambio. La explicación radica en la condición de paridad de las tasas de interés; en una economía abierta con libre movilidad de capitales, la depreciación de la moneda depende del diferencial de tasas de interés ajustado por una prima de riesgo país.

A su vez, los movimientos en la tasa de cambio tienen un impacto sobre el precio de los bienes transables y el crecimiento económico. Este asunto es importante pues el Banco de la República, en momentos de apreciación de la tasa de cambio, se enfrenta a cuestionamientos y debates planteados por sectores de la economía que manifiestan la necesidad de que la AM controle el nivel de tasa de cambio y que, por ejemplo, deje de incrementar la tasa de interés cuando la economía requiere una política monetaria contractiva. Al responder a la tasa de cambio y no subir la tasa de interés, el emisor podría poner en riesgo el cumplimiento de la meta de inflación al hacer de forma artificial más caros los bienes y servicios importados y al descuidar otros canales de transmisión de la política monetaria.

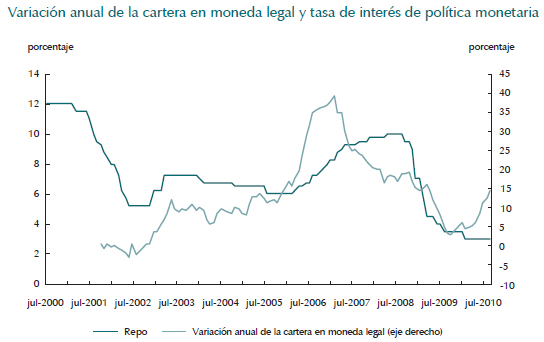

El segundo canal, el de la brecha del producto, indica que las modificaciones en el nivel de la tasa de interés impactan en el crecimiento económico a través del consumo de los hogares. Un aumento del costo del dinero desincentiva las compras de estos, lo cual modera la demanda y el crecimiento económico y se traduce en una menor inflación.

El tercer canal hace alusión a las expectativas de inflación y señala que las modificaciones en la tasa de interés de política monetaria afectan las expectativas de inflación. Si la AM no incrementa la tasa de interés cuando los agentes esperan que los precios suban en el futuro, estos pueden anticipar dichos incrementos al hacer que, efectivamente, la inflación sea mayor (expectativas autocumplidas). Además, si las expectativas de inflación se deterioran, la fijación de variables económicas, como el salario, incluirán perspectivas de inflación al alza, lo cual agudiza aún más los incrementos en los precios al consumidor. En definitiva, el Banco de la República analiza los tres canales de transmisión de la política monetaria, determina una senda de inflación y el nivel de la tasa de interés de política que se requiere para que esta se aproxime a la meta.

III. FUNCIÓN DE REACCIÓN DE POLÍTICA MONETARIA: CAMBIOS DISCRETOS Y POCO FRECUENTES EN LA TASA DE INTERÉS

Las decisiones de la AM pueden representarse de manera esquemática a través una función de reacción. El trabajo de Eichengreen, Watson y Grossman (1985) es considerado el primer estudio que utilizó modelos probit dinámicos como estrategia para estimar la forma en que una AM decide el nivel de la tasa de interés de la política monetaria –función de reacción monetaria– e incorpora, además, la discretización de los cambios en la tasa de interés.

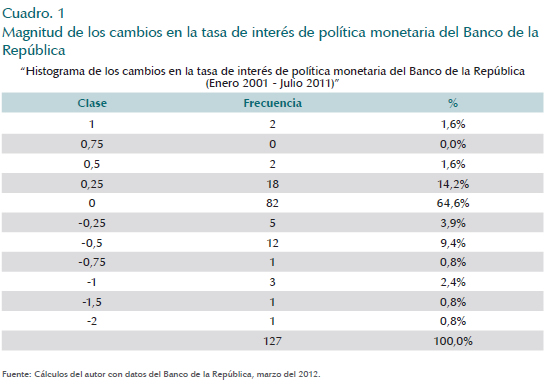

La literatura coincide en que implementar funciones de reacción del tipo de Eichengreen et al., (1985) es una forma eficiente para lidiar con la característica de los cambios discretos en la tasa de interés. Por ejemplo, para el caso de Estados Unidos los cambios en la tasa de interés suelen hacerse en múltiplos de 25 puntos básicos (pb). En el caso de Colombia, entre los años 2001 y 2011, el Banco de la República hizo modificaciones en el nivel de la tasa de interés en múltiplos de 25pb (Cuadro 1).

Un segundo aspecto tiene que ver con la baja frecuencia de los cambios en la tasa de interés. En este contexto se destaca el trabajo de Navarro (2003), quien centra su estudio en establecer una función de reacción para los cambios del tipo de intervención del Banco Central Europeo (BCE). Los resultados de su investigación, que fueron obtenidos a través de un modelo probit estimado por el algoritmo de Gibbs, confirman que los movimientos en el nivel de la tasa de interés suelen ser poco frecuentes. La ausencia de esto puede darse ya que el margen de maniobra del Banco Central, para dar marcha atrás a una acción dada, es muy reducido (pues no está dispuesto a sacrificar su credibilidad).

Los cambios en la tasa de interés solo se producirían cuando la información económica es suficientemente importante para justificarlo, lo que puede entenderse como inercia en el comportamiento de la AM o la reticencia a tomar decisiones que luego deberán ser corregidas. En otras palabras, la diferencia entre la tasa de interés observada y la deseada por la AM debe ser lo suficientemente grande para justificar el cambio en la tasa observada. Esta situación a priori explicaría la mayor propensión del Banco de la República a no modificar el nivel de la tasa de interés (Cuadro 2).

Para Colombia, en el período de análisis entre enero del 2001 a julio del 2011, el Banco de la República ha estado más predispuesto a mantener estable la tasa de interés de la política monetaria. En efecto, de las 127 oportunidades en las que el Banco de la República se reunió para determinar el nivel de la tasa de interés de la política monetaria, 82 veces (64,6%) decidió mantenerla estable, en 23 veces (18,1%) la incrementó y en 22 (17,3%) realizó recortes.

De esta forma, los cambios discretos y poco frecuentes de la tasa de interés en Colombia resultan ser las dos principales características que justifican la utilización de la metodología propuesta por Eichengreen et al., (1985). Sin embargo, debido a la presencia de la correlación serial en la tasa de interés es necesario utilizar una versión dinámica del modelo probit estándar, que incluye como variable explicativa la tasa de interés rezagada a un período. Como se detalla en Genberg y Gerlach (2004), el modelo probit dinámico es, técnicamente, difícil de implementar; ya que la función de máxima verosimilitud resulta ser una integral de orden del tamaño de la muestra, mientras que la utilización de técnicas de simulación bayesiana genera una ventaja en los costos de la estimación.

La literatura de funciones de reacción es amplia sobre bancos centrales de economías avanzadas y concluyente en favor del uso de los modelos dinámicos frente a los estándar. En este contexto se destaca, sin ser el único, el trabajo de Kearney (2003), quien estima la función de reacción del Banco Central de Estados Unidos y proporciona pruebas en favor del modelo probit dinámico por considerar la característica discreta y la correlación serial del tipo de interés.

De la literatura que aborda el caso de Colombia, se destaca el trabajo de Otero y Ramírez (2008), que consiste en un modelo probit ordenado estándar. Una de las principales evidencias que encuentran los autores radica en que dentro de la función de reacción del Banco de la República, la variación anual de la tasa de cambio nominal, que se expresa en pesos por dólar americano, resulta ser significativa.

IV. EL MODELO

Para definir qué se entiende por una función de reacción en este texto se seguirán los lineamientos propuestos por Navarro (2003): ''una función de reacción para la política monetaria es una representación esquemática del comportamiento de un Banco Central, que describe cómo varía el tipo de interés representativo de la política monetaria en respuesta a los cambios en las variables macroeconómicas clave [...]'' (p. 5).

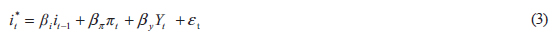

Tradicionalmente una función de reacción, similar a una regla de Taylor, se representa de la siguiente manera:

Donde el nivel de la tasa de interés de la política monetaria es (it) (βi) es un factor que indica el nivel de importancia que se otorga a la información anterior, recogida en la decisión del período previo (it-1), (πt–π*)es la brecha entre la meta de inflación (π*) del banco Central y la inflación observada (πt), (yt)representa la brecha del producto de la economía y (εt) es el término de error que se supone serialmente no correlacionado.

Esta función de reacción del tipo regla de Taylor es una especificación del nivel de la tasa de interés. Así mismo, es un hecho estilizado que la tasa de interés de la política monetaria cambia en múltiplos de 25pbs y de manera poco frecuente, lo cual hace necesario utilizar una metodología que permita lidiar con estas dos importantes características del instrumento de la política monetaria.

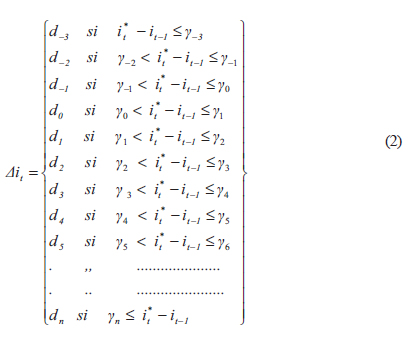

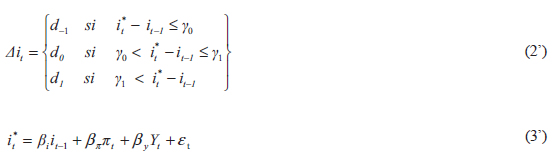

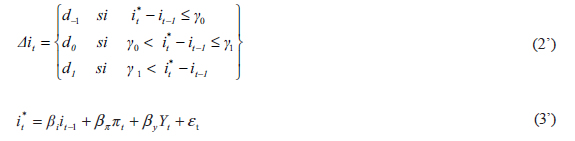

Una estrategia alternativa para determinar una función de reacción que considere los dos argumentos anteriores es la aplicada por Eichengreen et al., (1985). La especificación determinada en la ecuación (2) revela que el Banco Central estará dispuesto a hacer cambios en la tasa de interés (Δit) si la diferencia entre este (it-1) y el nivel deseado (i*t) supera un determinado umbral (γn).

El cambio en la tasa de interés de la política monetaria (dn) puede ser expresado en múltiplos de 25 pb: d-3=25 pb*(-3), d-2=25 pb*(-2), d-1=25 pb*(-1), d0=25 pb*(0), d1=25 pb*(1), d2=25 pb*(2) y d3=25 pb*(3).

En particular:

Donde:

En la ecuación (2), el cambio en la tasa de interés de intervención del Banco de la República está dado por Δit, mientras que en la ecuación (3) (i*t) se cionsidera como un indicador del nivel de tasa de interés deseado, mas no observado, por la AM. Este interés está determinado por la brecha entre la inflación anual observada y la meta de la inflación (πt), la brecha del producto de la economía (Yt) y la tasa de interés del período anterior (it-1).

La estimación en (2)-(3), como lo señala Navarro (2003), se denomina modelo probit ordenado dinámico; su principal diferencia con el modelo estándar radica en que la tasa de interés se explica además por su propio rezago. La estimación de un probit ordenado dinámico a través de máxima verosimilitud plantea dificultades que se pueden solucionar con el uso de métodos de simulación bayesiana7.

El modelo probit ordenado dinámico aplicado a la decisión del banco central se resume en la siguiente estructura:

En la ecuación (3), la variable (i*t) no es observable aunque es función de su propio valor en el período anterior (it-1) y de las variables explicativas descritas anteriormente. En la práctica se puede observar en qué categoría, entre J posibles, se encuentra (Δit). Estas categorías corresponden a los rangos posibles de (i*t), determinados por los puntos de corte (γk).

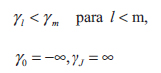

Donde γk para k=0,...J representa los parámetros de los umbrales o puntos de corte de cada categoría de decisión no conocidos a priori y con las siguientes restricciones:

La primera restricción señala que el punto de corte de la categoría inferior (L) debe ser menor que el de la categoría superior (m), se declara que las categorías de decisión se encuentran ordenadas. La segunda restricción indica que el umbral más inferior toma un valor negativo (menos infinito) y el umbral más alto un valor que tiende al infinito; es decir, si la diferencia entre la tasa de interés deseada (i*t) y la observada (it-1) es negativa y, por ende, el umbral es negativo, la AM decidirá recortar la tasa de interés.

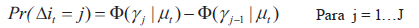

La probabilidad de observar una categoría (Δit) igual a ala categoría j está dada por:

donde  es la función de distribución acumulativa de la distribución normal con media μt varianza 18.

es la función de distribución acumulativa de la distribución normal con media μt varianza 18.

El componente sistemático está dado por:

μt=xtβ

con xt como vector de k variables explicativas y β el vector de coeficientes.

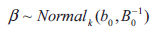

Siguiendo la literatura (véase Navarro, 2003; Eichengreen et al., 1985 y Ben Goodrich y Ying Lu, 2007) se asume que el prior de β está dado por9:

donde (b0) es el vector de las medias de las k variables explicativas y B0 es la matriz kxk de precisión (la inversa de la matriz de varianza-covarianza)10.

V. INCLUIR O NO LA TASA DE CAMBIO REAL EN LA FUNCIÓN DE REACCIÓN DEL BANCO CENTRAL

Las economías con régimen de tasa de cambio fijo son, quizá, los ejemplos en donde esta variable es realmente importante para las decisiones de la política monetaria. Sin embargo, las economías que hacen la transición a regímenes de tasa de cambio flexible, como lo argumenta Taylor (2000), dejan de reconocer la tasa cambio como objetivo de política, aunque sigue siendo relevante en las decisiones del Banco Central11.

Svensson (1998) señala que incluir la tasa de cambio en la función de reacción se justifica porque permite considerar canales de transmisión de la política monetaria adicionales a los de demanda agregada y el de expectativas. Gómez, Uribe y Vargas (2002) mencionan que existen dos canales de tasa de cambio, a través de los cuales la política monetaria logra afectar la inflación. En primer lugar, un canal directo: un incremento en la tasa de interés conduce a una apreciación inmediata de la tasa de cambio, la cual causa una caída moderada en la inflación con un rezago de un trimestre. En segundo lugar, un canal indirecto a través del cual un incremento en la tasa de interés conduce a una apreciación inmediata, esta causa una caída del producto con un rezago de un trimestre, lo que a su vez genera una disminución en la inflación con un rezago de un trimestre. De esta manera, la AM puede afectar la inflación más rápido si induce movimientos de la tasa de cambio12, hecho que podría justificar la inclusión de la tasa de cambio en la función de reacción.

La importancia de la tasa de cambio puede ser alta si el pass-through sobre los precios es elevado (Mohanty y Klau, 2004), pero la respuesta de política al tipo de cambio depende de si la AM logra utilizar instrumentos alternos a la tasa de interés; como las intervenciones cambiarias, controles de capitales temporales, canjes de deuda e instrumentos para estabilizar las expectativas del tipo de cambio13.

Otro asunto para considerar la tasa de cambio en la función de reacción es el riesgo por descalces cambiarios. Taylor (2000) sugiere que las reglas de la política que no reaccionan al tipo de cambio podrían funcionar bien en algunas economías emergentes. No obstante, se subestimarían los efectos del tipo de cambio y el costo de sus fluctuaciones, que en este tipo de economías pueden ser altos al existir desequilibrios de los activos por tipo de moneda o duración.

Por otro lado, Ball (1998) encontró que una regla de política monetaria que incluya la tasa de cambio para una SOE (Small Open Economy) podría ser más eficiente, en el sentido que logra reducir la desviación estándar de la inflación a su meta. Sin embargo, Svensson (1998) presenta un argumento en contra, pues al considerar una regla similar, encuentra que a pesar de que se reduce la desviación estándar de la inflación termina incrementando la del producto.

El documento de Gómez et al., (2002) indica que la regla de política monetaria que sigue la AM de Colombia no incluye la tasa de cambio14 y menciona, en la misma línea de Svensson (1998), que una política de horizonte corto incrementa la volatilidad del PIB y otras variables reales, lo cual demanda una política monetaria más activa y una mayor volatilidad de las tasas de interés. El anterior podría ser quizá un argumento por el cual la tasa de cambio, como se verá adelante, ha perdido significancia en la función de reacción del Banco de la República15.

Reducir la volatilidad del ciclo económico de Colombia podría impedir la reacción frente a los movimientos en el tipo de cambio. Esto se habría complementado con el control gradual de la inflación en el mediano y largo plazo, sobretodo con la fijación de metas de inflación de largo plazo, que como lo sostiene Ball (1998) no dan mayor consideración al canal directo de tasa de cambio, sino al del producto.

Es importante aclarar que la AM puede reaccionar a movimientos de la tasa de cambio con el ánimo de controlar la inflación y no para mantener un nivel dado. Gómez et al., (2002. Pág 40) reconocen que ante un choque en la prima de riesgo que genere una depreciación de la tasa de cambio tanto nominal como real, lo que a su vez conduce a una mayor inflación, el Banco Central podría incrementar la tasas de interés para combatir las futuras presiones inflacionarias: más que para defender la tasa de cambio. Siguiendo a Vargas (2011), en Colombia no existe, implícita o explícitamente, un nivel meta de tasa de cambio nominal o real, a pesar de que el tipo de cambio influya en la aplicación y el impacto de la política monetaria y que, por ende, se considere su nivel de equilibrio de largo plazo.

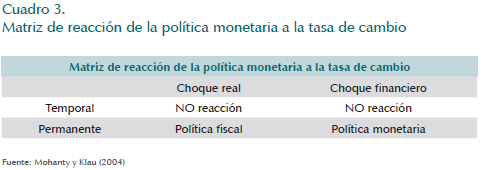

Sin embargo, Mohanty y Klau (2004) reconocen, siguiendo a Taylor (2001), que si la tasa de cambio se deprecia debido a una perturbación temporal, la tasa de interés no debería modificarse. Cuando la depreciación se debe a una disminución en la demanda de exportaciones, el Banco Central se enfrenta a un choque positivo de los precios, así como a uno negativo de demanda, por lo que un aumento de la tasa de interés se hace menos necesario. La respuesta de política monetaria solo debería darse cuando ocurre un choque financiero permanente, como en el caso de una fuga de capitales (Cuadro 3).

En resumen, incorporar la tasa de cambio en la función de reacción de un banco central requiere el análisis de los aspectos listados anteriormente. A pesar de ello conviene analizar cómo debería ser la reacción frente a los movimientos en el tipo de cambio. En este sentido, la literatura ha encontrado que las AM que incluyen la tasa de cambio en la regla de la política, ante una depreciación, incrementan la tasa de interés16. Por otro lado, en el caso de una apreciación, como lo señala Taylor (2000), se produce un recorte. La respuesta negativa de la tasa de interés obedece a que la apreciación cambiaria es contraccionista y el recorte de la tasa de interés compensa la contracción.

VI. ESTIMACIÓN Y DISCUSIÓN DE RESULTADOS

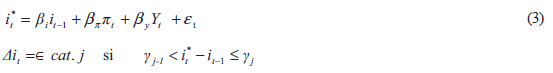

Las estimaciones del modelo probit ordenado dinámico se realizaron con una muestra de variables de frecuencia mensual para el período 2001:I-2011:VII. Para simplificar las estimaciones las categorías de elección se agruparon teniendo en consideración el sentido del cambio en la tasa de interés. Es decir, si la tasa de interés deseada es inferior al nivel observado en el período anterior, entonces el Banco Central decide disminuir la tasa de interés (decisión d-1), como sigue17:

En resumen, d-1 es la decisión de reducir la tasa de interés, d0 es la decisión de mantener estable la tasa y d1 es la decisión de incrementarla. Los puntos de corte de cada umbral (γ), a partir de los cuales se cambia de categoría, se estiman junto con los coeficientes asociados con cada variable (β). El umbral (γ0= 0) es el punto a partir del cual la categoría de decisión pasa de reducir la tasa de interés a mantenerla estable y (γ1) es el punto a partir del cual la categoría pasa de mantener estable la tasa de interés a incrementarla.

El primer modelo estimado, modelo base, es el que se presenta en la ecuación (2' y 3') con una muestra entre enero del 2001 y julio del 2011. Dicho modelo incluye como variables explicativas la brecha entre la inflación observada y la meta del Banco de la República; el crecimiento de la producción industrial y la tasa de interés de intervención rezagada durante un período.

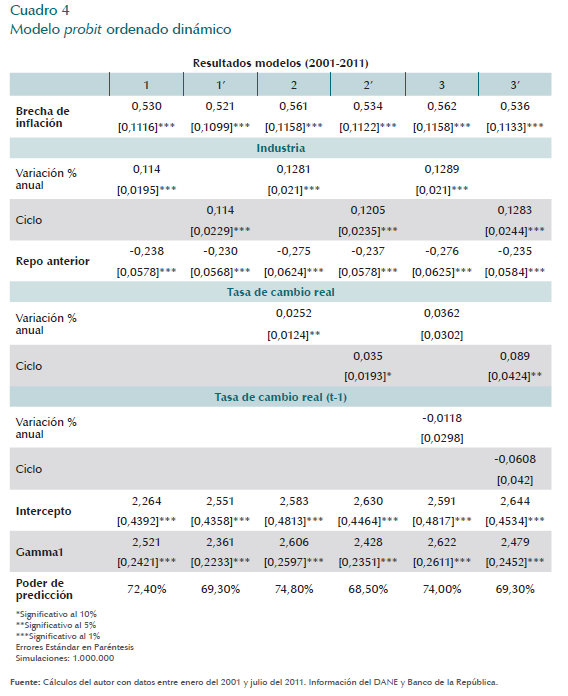

El Cuadro 4 muestra los resultados de los modelos estimados para el período analizado. De acuerdo con el modelo 1, el emisor ha estado más propenso a incrementar la tasa de interés cuando la brecha de inflación es positiva; es decir, si la inflación observada supera la meta, y refleja cuanto más alto ha sido el crecimiento de la producción. Sin embargo, cuando la AM ha incrementado su tasa de interés en el mes anterior, estará menos dispuesta a repetir un incremento en el mes siguiente. Esto se debe a que la tasa de interés (repo) rezagada un período resulta tener un coeficiente negativo y significativo, lo cual revela cierta reticencia a modificar la tasa de interés en la economía. Esta se podría ver modificada solo si las condiciones económicas lo justifican, situación que como se mencionó antes se ha observado también en otros bancos centrales del mundo18.

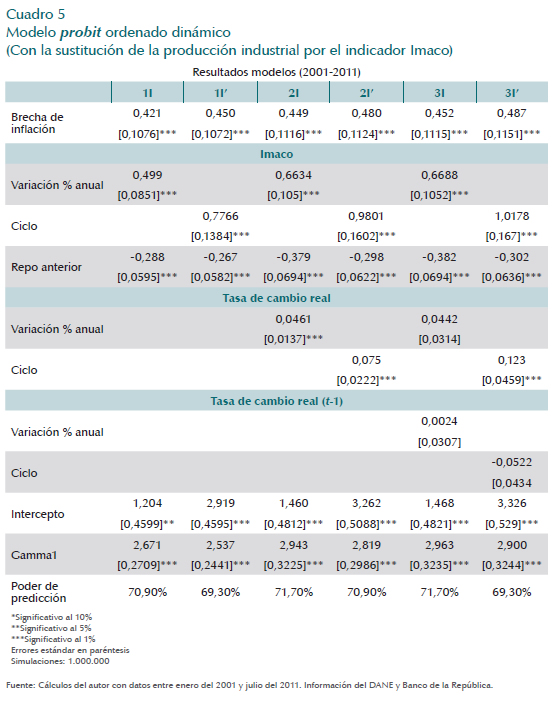

El Cuadro 5 corresponde a la estimación de los modelos observados en el Cuadro 4, pero se sustituye la variable de producción industrial por el indicador mensual de actividad colombiana Imaco19. Lo anterior es posible, ya que el sector industrial ha perdido participación en el PIB en los últimos años y podría no ser un indicador representativo del comportamiento o tendencia de la actividad real agregada de la economía colombiana. La ventaja de utilizar el Imaco radica en que se trata de un índice con frecuencia mensual, lo cual no altera las posibilidades de estimación de los modelos en la muestra de estudio e incluye mayor información de otros sectores productivos adicionales a la industria.

Los resultados reflejados en el Cuadro 5 ratifican los obtenidos en el Cuadro 4 y los coeficientes asociados a las variables tienen los signos esperados. Así, por ejemplo, el modelo 2I20 indica que la probabilidad de que el Banco de la República incremente su tasa de interés aumenta cuando es más alta la brecha de inflación y cuando es más alto el crecimiento de la actividad real (Imaco)21.

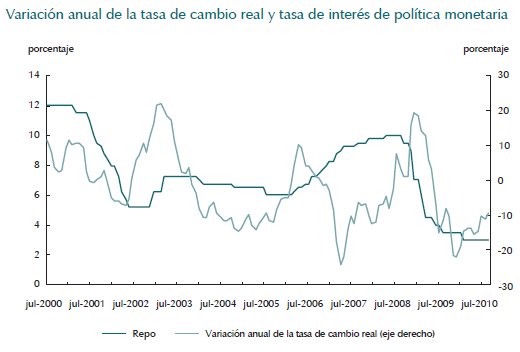

En el modelo 2 y 2I se encontró que una depreciación de la tasa de cambio real incrementa la probabilidad de que el Banco de la República aumente su tasa de interés de intervención. Dicha situación coincide con los resultados, mostrados anteriormente, sobre las economías emergentes y estaría en línea con la evidencia de Otero y Ramírez (2008) donde se utiliza la tasa de cambio nominal para Colombia22.

Una hipótesis que se debe verificar es si ante períodos de depreciación de la tasa de cambio real, el emisor incrementa la tasa de interés y en el período siguiente corrige la decisión. Para ello, se estimó el modelo 3 y 3I que incluyen la tasa de cambio real y su rezago. Vale la pena mencionar que si la hipótesis fuese verdadera, debería esperarse un coeficiente positivo y significativo tanto en la tasa de cambio real del período corriente como en su rezago. Los resultados revelan que la tasa de cambio real no resulta ser significativa en el período corriente y en el rezago, lo que sugiere que el Banco de la República no reacciona a los movimientos en la tasa de cambio en horizontes cortos para luego corregir su decisión en el mes siguiente23.

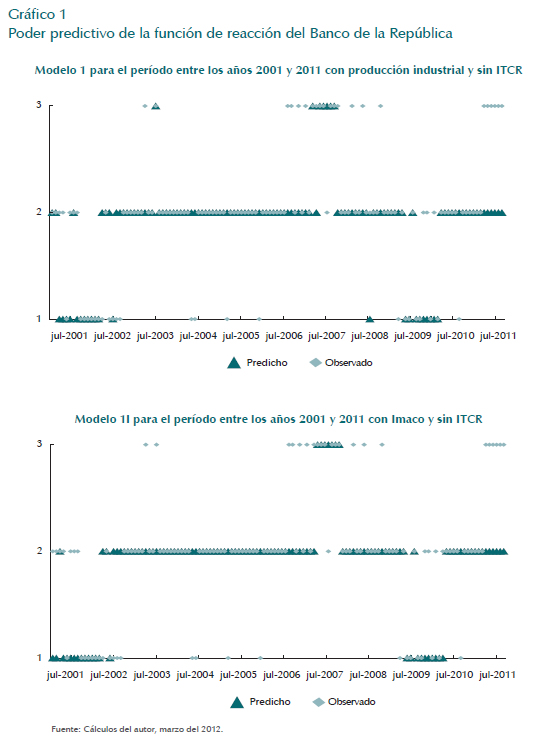

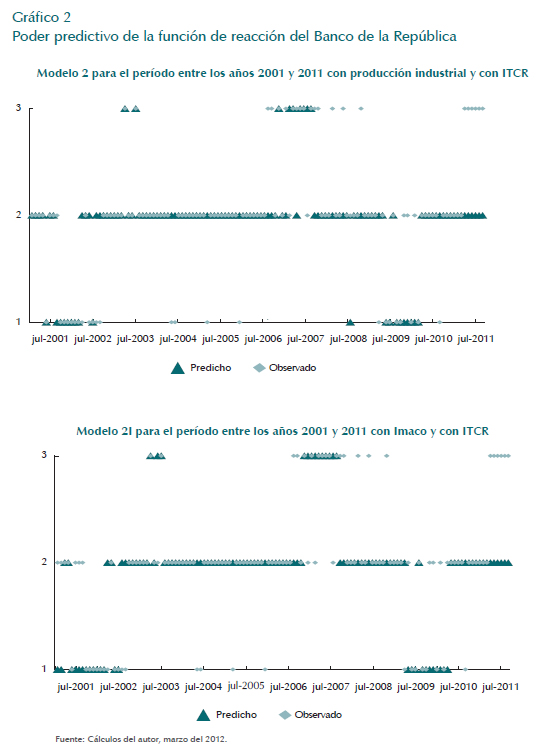

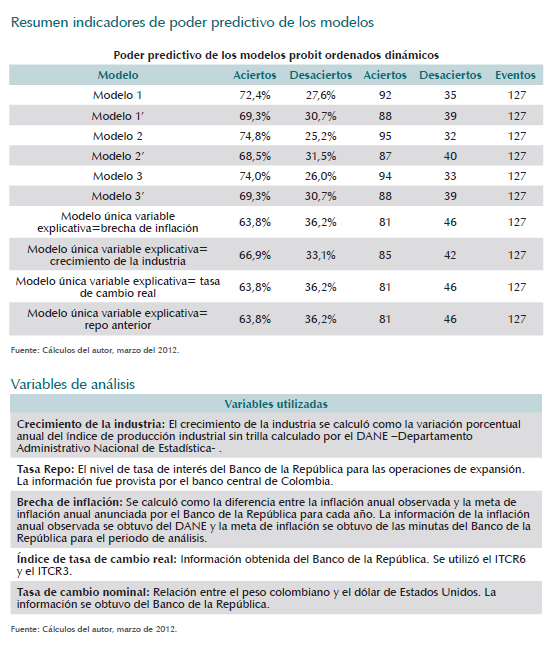

Como se observa en los gráficos 1 y 2, el poder predictivo del modelo 2 y 2I es el más elevado (74,8% y 71,7%, respectivamente)24. Esto sugiere que la función de la reacción de la política monetaria del Banco de la República implementada entre los años 2001 y 2011 se aproxima mejor por un modelo que incorpore, además de las variables del modelo 1 y 1I, la tasa de cambio real.

VII. SIGNIFICANCIA DE LA TASA DE CAMBIO REAL EN LA FUNCIÓN DE REACCIÓN DEL BANCO DE LA REPÚBLICA

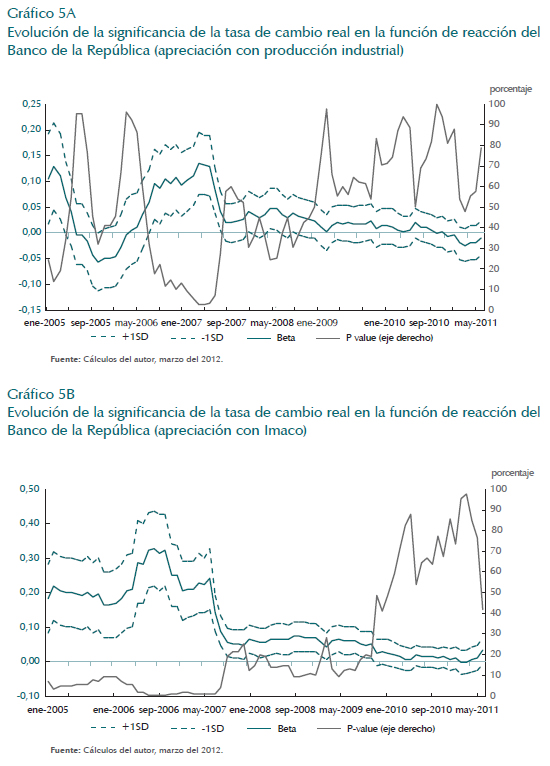

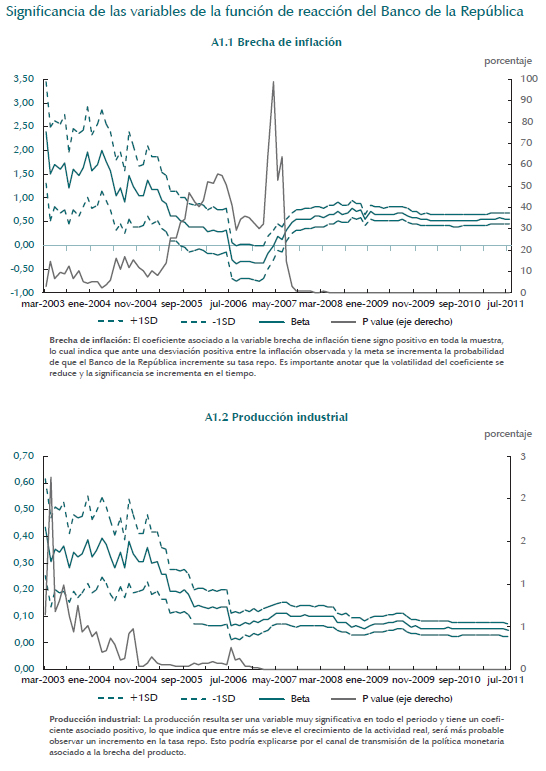

Los resultados obtenidos anteriormente indican que la política monetaria implementada por el Banco de la República entre los años 2001 y 2011 se caracteriza por un modelo que incluya la tasa de cambio real. Sin embargo, es conveniente revisar la evolución en el tiempo de la significancia de dicha variable.

Por lo tanto, en esta sección se analiza la significancia de la tasa de cambio real a través del tiempo en la función de reacción del Banco de la República. Ello se hizo por medio de la estimación del modelo probit dinámico 2 y el procedimiento conocido como Rolling Sample, se tomó una ventana de tamaño fijo (48 meses) que se fue moviendo a lo largo del período de la muestra:

Primero se estimó el modelo en el periodo 2001:I-2005:I y se procedió a correr la ventana de tamaño fijo mes a mes a lo largo de toda la muestra; es decir, la siguiente muestra sería entre el período 2001:II-2005:II y así sucesivamente hasta llegar al período 2007:VII-2011:VII. Después de estimar el modelo se extrajo la evolución del coeficiente asociado a cada variable y la significancia del mismo a través del tiempo.

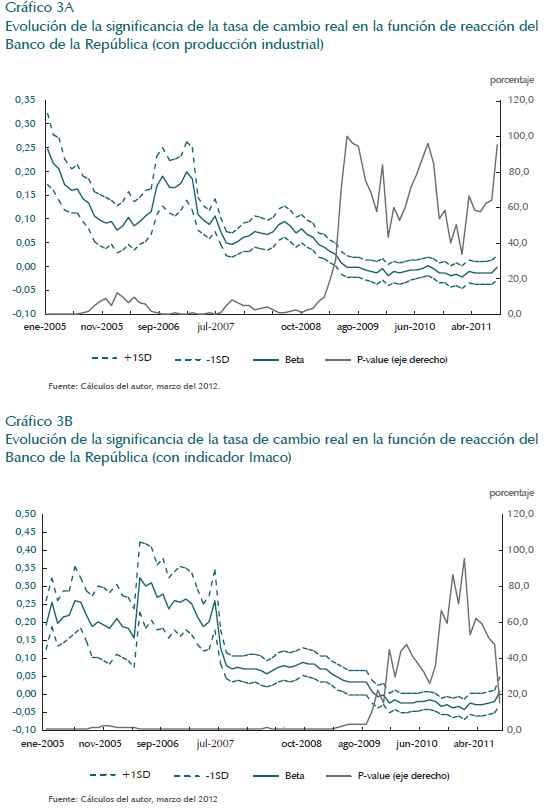

El ejercicio revela que en los primeros años de implementación del esquema de inflación objetivo, la tasa de cambio real era una variable con una elevada significancia en la función de reacción. El signo del coeficiente asociado a la tasa de cambio real en la muestra es positivo. Este resultado expresa que ante depreciaciones de la tasa de cambio real se hace más probable observar un incremento en la tasa de interés de política monetaria del Banco de la República y en apreciaciones lo contrario. Los resultados coinciden al utilizar la variable producción industrial e Imaco.

Los gráficos 3A y 3B reflejan que con el paso del tiempo la tasa de cambio deja de ser significativa en la función de reacción del Banco de la República, sobre todo en los últimos años de la muestra. Esto puede explicarse, en primer lugar, porque cuando se permitió la flotación de la tasa de cambio (septiembre del 1999), el Pass-Through de la tasa de cambio a la inflación (vía bienes y servicios transables) era elevado y, en segundo lugar, porque los riesgos por descalces cambiarios también eran altos. Sin embargo, ambos aspectos perdieron importancia con el paso del tiempo: un Pass-Through cada vez más bajo y menores posibilidades de situaciones de descalces cambiarios para las empresas que obtenían financiación con el extranjero, permitieron que la AM considerara en menor medida la tasa de cambio a la hora de determinar su nivel de tasa de interés de la política monetaria25. Una segunda explicación radica en la posibilidad que ha tenido el Banco de la República de intervenir en el mercado cambiario con mecanismos distintos a la tasa de interés26.

Un hecho importante es que la tasa de cambio real fue significativa al comienzo del esquema de inflación objetivo. Por esta razón, es relevante revisar si la reacción del Banco de la República se ajustó a la teoría en eventos de apreciación o depreciación cambiaria, es decir, si estuvo dispuesto a reducir la tasa de interés en períodos de apreciación y a incrementarla en períodos de depreciación cambiaria. Para dar respuesta a lo anterior se realizó la estimación de la ecuación 3' de la siguiente manera:

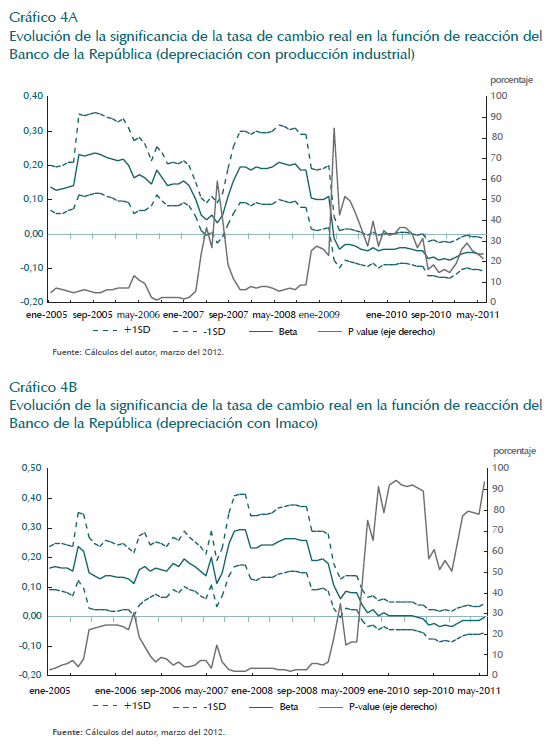

donde [Dd] es unindicador que toma el valor de 1 cuando la variación anual de la tasa de ca mbio real es positiva y 0 en cualquierotro caso; [Dd] es un indicador de los períodos de apreciación de la tasa de cambio real. De acuerdo con la teoría, los coeficientes asociados a la variable tasa de cambio real deberían ser positivos si el emisor reaccionó a la tasa de cambio.

Las estimaciones se realizaron en un primer caso utilizando como variable producto (Y) la producción industrial y en segundo caso el Imaco. Los resultados de ambas estimaciones se muestran en los gráficos 4 y 5 y revelan que el coeficiente asociado a la tasa de cambio tiene el signo esperado: ante depreciaciones de la tasa de cambio real se hace más probable la decisión de incrementar la tasa de interés; mientras que en períodos de apreciación, un recorte en el principal instrumento de política monetaria. De igual manera, vale la pena destacar que el valor del coeficiente asociado a la tasa de cambio real se redujo permanentemente para el largo plazo, con lo cual surge de nuevo la pérdida de significancia de la tasa de cambio real en la función de reacción del Banco Central27.

VIII. CONCLUSIONES

Una alternativa para representar la manera como el Banco de la República toma su decisión sobre el nivel de la tasa de interés es la función de reacción. Esta debe ser estimada a partir de un modelo probit ordenado dinámico, que a diferencia de las tradicionales reglas de política monetaria tiene en cuenta el carácter discreto y poco frecuente de los cambios en la tasa de interés de intervención del Banco Central.

En este trabajo se realizó una estimación de la función de reacción del Banco de la República para el período 2001:I-2011:VII. Los resultados revelan que en los años de análisis, la función de reacción que incorpora la tasa de cambio real, el producto y la inflación es la mejor representación de la forma esquemática en la que el Banco de la República tomó decisiones sobre la tasa de interés de la política monetaria. De igual forma sugieren que el Banco de la República pondera, en buena medida, la brecha entre la inflación observada y la meta de inflación, lo que confirma que la autoridad monetaria se ha enfocado en el cumplimiento de la meta, consecuente con su esquema de inflación objetivo.

En la función de reacción del Banco de la República, la tasa de interés del mes anterior es una variable significativa, resultado que coincide con la literatura y revela que el emisor solo modifica la tasa de interés cuando la situación económica lo justifica. Es decir, cuando el nivel observado de la tasa de interés se aparta lo suficiente del nivel deseado y la AM evita tomar decisiones para tener que corregirlas en períodos posteriores. De ahí el carácter poco frecuente de los cambios en la tasa de interés. En la función de reacción estimada, la tasa de cambio real se relaciona positivamente con la tasa de interés, ante depreciaciones de la tasa de cambio real se hace más probable que la autoridad monetaria incremente su tasa de interés de intervención y que en apreciaciones realice un recorte. Sin embargo, el tipo de cambio real es una variable que perdió su importancia a través del tiempo en la función de reacción del Banco de la República.

La pérdida de significancia de la tasa de cambio real en la función de reacción podría estar asociada a la posibilidad de utilizar herramientas adicionales para intervenir en el mercado cambiario. Esto permitió, por ejemplo, en el 2011 que la AM utilizara la tasa de interés para cumplir con su objetivo de inflación y estabilización del producto y no para reaccionar, en mayor medida, a los movimientos de la tasa de cambio real en el corto plazo. Una segunda e importante explicación radica en que a comienzos del esquema de inflación objetivo, el Pass-Through de la tasa de cambio a la inflación y el riesgo por descalces cambiarios en el país eran elevados, pero con el paso del tiempo se redujeron, lo que permitió la modificación de la función de reacción del Banco de la República; es decir que la tasa de cambio real haya perdido relevancia a la hora de determinar el nivel de tasa de interés de política monetaria.

Finalmente, de este trabajo se desprende una posible investigación futura, que apuntaría a definir cuál sería la regla de política monetaria más eficiente para el Banco de la República, teniendo en consideración la eficiencia de la minimización de la volatilidad de las variables macroeconómicas.

NOTAS

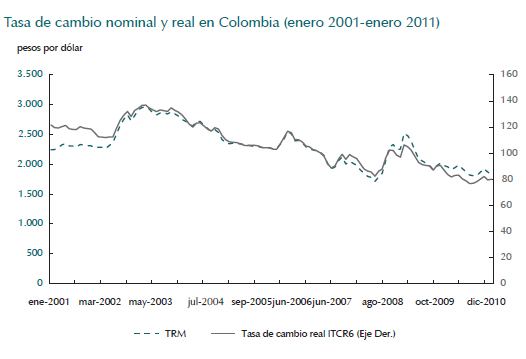

1 El lector se preguntará por qué en este trabajo se utiliza la tasa de cambio real y no la nominal. Lo anterior obedece a que si a corto plazo los precios son rígidos, entonces las variaciones en la tasa de cambio real deben reflejar, únicamente, las variaciones en la tasa de cambio nominal. Por tanto, la correlación serial entre estas dos variables debe ser muy alta. En efecto, para el período 2001:I y 2011:I, el coeficiente de correlación serial entre la tasa de cambio real de Colombia y la TRM (Tasa Representativa del Mercado expresada como peso colombiano por dólar americano) es de un 94,2%. Además, como se verá más adelante, la tasa de cambio real tiene la ventaja sobre la tasa nominal al ser un indicador que incorpora más información para la toma de decisiones por parte de la autoridad monetaria.

2 Datos tomados del DANE señalan que la inflación anual alcanzó el 32,4% en diciembre del año 1990.

3 Como se menciona en Gómez (2006): ''Dentro del programa con el FMI se establecieron metas de inflación multianuales. En 2001 el Banco de la República implementó el procedimiento operativo orientado hacia el futuro y comenzó a definir la franja para las tasas de interés de intervención con base en la diferencia entre el pronóstico de inflación y la meta.

4 Gómez (2006) resalta que durante la década de los noventa ocurrieron unos cambios que serían parte de la transición hacia el esquema de inflación objetivo. Dichos cambios pueden resumirse en: 1) La Constitución Política de 1991 y su impacto sobre la independencia de la Junta Monetaria del Banco Central, así como la delegación al emisor del control del poder adquisitivo de la moneda; 2) En el año 1997 se estableció una franja de intervención para la tasa de interés interbancaria, que con el tiempo se convertiría en la tasa de interés de intervención y se movería en función del pronóstico de inflación; 3) Se utilizaron modelos de inflación, pero no relacionaban el instrumento y el objetivo de política monetaria en el futuro, es decir, solo pronosticaban la inflación. 4) A finales del año 1998 (en diciembre) se publicó el primer informe de inflación, en el cual se señalaba a los agregados monetarios como el principal determinante de la inflación.

5 Inicialmente el Banco de la República anunciaba la meta de inflación para el año corriente, pero luego comenzó a anunciar la de largo plazo en un rango entre un 2% y 4%, donde la meta puntual era del 3%.

6 En Colombia, la tasa de interés de la política monetaria es la tasa de interés que cobra el Banco Central como base para las subastas de expansión, a través del crédito a los bancos comerciales en su rol de prestamista de última instancia.

7 La razón de la dificultad, reseñada en el trabajo de Navarro (2003), radica en que la ecuación (3), al ser iterada hacia atrás y estimada por el método de máxima verosimilitud, termina expresando la función de máxima verosimilitud como una integral de orden N, donde N es el tamaño de la muestra.

8 Para la estimación tanto del probit ordenado estándar como del probit ordenado dinámico, por medio de simulaciones bayesianas, se utilizó el software disponible en: R: oprobit.bayes. Fuente: Ben Goodrich and Ying Lu. 2007. ''oprobit.bayes: Bayesian Ordered Probit Regression'' en Kosuke Imai, Gary King, y Olivia Lau, ''Zelig: Everyone's Statistical Software,'' Disponible en http://gking.harvard.edu/zelig. Fecha de consulta: marzo del 2011.

9 Para una explicación más detallada de los supuestos y restricciones del modelo se recomienda referirse a: Eichengreen, B.; Watson B.W.; Grossman, R.S. ''Bank rate policy under the interwar Gold Standard: A dynamic probit model''. Economic Journal 95, pp. 725-745, 1985. Así mismo se sugiere consultar el trabajo de: Navarro Azorín José Miguel. Una función de reacción para los cambios del tipo de intervención del BCE. Universidad Politécnica de Cartagena, 2003. Sin embargo en la sección de apéndices se muestra en detalle los supuestos de las distribuciones a priori y el proceso de simulación bayesiana del modelo probit dinámico.

10 La simulación bayesiana se hace con base en el método MCMC (Monte Carlo Markov Chains) y se utilizan los paquetes econométricos y rutinas disponibles en R (MCMCpack y ZELIG) que utilizan el algoritmo de Metropolis Hasting y el muestreador de Gibbs.

11 Para el caso de Colombia, Vargas (2011) reconoce que no existe, ni implícita ni explícitamente, un nivel meta de tasa de cambio nominal o real.

12 Svensson (1998) menciona un argumento similar en torno a que el canal directo de la tasa de cambio afecta la inflación en menor rezago vía los precios de los bienes y servicios finales importados.

13 Siguiendo a Gómez (2006), el Banco de la República puede intervenir en el mercado cambiario a través de mecanismos discrecionales y de herramientas que siguen determinadas reglas. La primera, la discrecional, es sobre el monto de la intervención y la tasa a la cual se interviene, mientras que en la segunda clase de intervención la utiliza para acumular o desacumular reservas internacionales y se activa cuando la tasa de cambio está por debajo (encima) del promedio móvil de los últimos n días menos (mas) x%.

14 Páginas 31 y 32.

15 También plantea un interrogante sobre cuál sería la regla de la política monetaria más eficiente para Colombia, tema que no se abarca en este trabajo. Ball (1998) menciona que una regla de la política monetaria eficiente es aquella que minimiza la suma ponderada de las varianzas de la inflación y el producto. Las ponderaciones son asignadas por los policy-makers.

16 En las estimaciones de este trabajo, como se tiene en consideración la variable de la tasa de cambio real, un incremento de la misma significa una depreciación, lo cual indica que la relación entre tasa de interés y tasa de cambio es positiva.

17 La variable dependiente se construyó utilizando el cambio mensual en la tasa de interés del Banco de la República. De esta manera, cambios negativos reflejan la decisión de reducir la tasa de interés, los cambios positivos de incrementarla y los cambios nulos la decisión de mantenerla inalterada. Las estimaciones de los modelos solo consideran estas tres alternativas de decisión y no múltiples categorías (véase la ecuación 2), dado que la literatura menciona que para este tipo de modelos, cuando se cuenta con pocas observaciones para una categoría, lo mejor es agruparlas en pocas (véase: Borraz et al., 2011).

18 La variable de la expectativa de la inflación en diciembre de cada año, capturada mediante la encuesta mensual de expectativas de inflación realizada por el Banco de la República a los agentes del mercado, resulta ser una variable no significativa en el modelo. De igual forma, se probaron estimaciones con la variable de la tasa de cambio real en diferencias y los resultados de los modelos (3) y (3') no cambiaron de manera relevante. Los modelos se estimaron con la medida de ITCR6 del Banco de la República, que pondera con el índice de precios al consumidor. Al probar el ITCR, que pondera con precios al productor, los resultados son muy similares.

19 El Imaco, o indicador mensual de actividad colombiana, es un indicador mensual construido por el equipo técnico del Banco de la República a partir de variables sectoriales. Anticipa con cinco meses de adelanto los movimientos del crecimiento anual del PIB acumulado cuatro trimestres. Para mayor información véase: Kamil, Pulido y Torres, ''El ‘Imaco' es un índice líder de la actividad económica de Colombia'', Borradores de Economía 609, Banco de la República, 2010. EL Imaco fue consultado el 10 de marzo de 2012 en www.banrep.gov.co

20 La letra I denota que es un modelo estimado incluyendo la variable Imaco. Así, por ejemplo, el modelo 2I es el modelo 2, pero en lugar de la variable producción industrial se considera el indicador Imaco.

21 En los Cuadros 4 y 5, el parámetro (γ0) no se muestra por cuanto su valor es cero, mientras que el parámetro Gamma1 (γ1) refleja el punto de corte a partir del cual la categoría pasa de mantener estable la tasa de interés a incrementarla y toma un valor entre 2,36 (mínimo de el Cuadro 4) y 2,96 máximo de el Cuadro 5, un valor superior a cero como se indicó en la descripción del modelo.

22 Los resultados de Otero y Ramírez (2008) son similares a los del presente trabajo, pero dichos autores utilizan un modelo probit estándar, que no considera la tasa de interés rezagada un período como variable explicativa.

23 Los modelos 1', 1I', 2', 2I', 3'y 3I' se estiman con los ciclos de las variables producción industrial o Imaco y tasa de cambio real, como medidas de robustez de las estimaciones de los modelos 1, 2, y 3, respectivamente. Los ciclos se estimaron bajo la metodología de Hodrick y Prescott.

24 El indicador del poder predictivo se construyó como el ratio entre los eventos predichos correctamente y el total de eventos de la muestra (127).

25 Reconozco el aporte de esta explicación a Hernando Vargas (Gerente Técnico del Banco de la República).

26 Por ejemplo, compras de dólares o intervenciones cuando la tasa de cambio supera ciertas reglas de volatilidad.

27 La revisión de los efectos marginales conllevan a la misma conclusión, es decir, que la importancia de la tasa de cambio real en la función de reacción del Banco de la República tiende a disminuir en el largo plazo.

REFERENCIAS

1. Ball, L. ''Policy Rules for Open Economies''. Research Discussion Paper 9806. Reserve Bank of Australia, julio de 1998. [ Links ]

2. Bayar, O. ''Essays on Monetary Policy'' PhD diss., University of Tennessee, 2010. Consultado el 15 de marzo de 2011, en http://trace.tennessee.edu/utk_graddiss/774 [ Links ]

3. Borraz, F.; Fried, A.; Gianelli, D. ''Análisis de las calificaciones de riesgo soberano: el caso uruguayo''. Documento de trabajo Banco Central de Uruguay. núm. 003-2011. [ Links ]

4. Eichengreen, B.; Watson, B. W.; Grossman, R. S. ''Bank Rate Policy Under the Interwar Gold Standard: A dynamic probit model''. Economic Journal, núm. 95, pp. 725-745, 1985. [ Links ]

5. Genberg, H.; Stefan, G. ''Estimating Central Bank Reaction Functions with Ordered Probit: A Note''. septiembre de 2004. Consultado el 30 de septiembre de 2011, en www.stefangerlach.com/GenbergGerlach.pdf [ Links ]

6. Geweke, J. ''Evaluating the Accuracy of Sampling-Based Approaches to the Calculation of Posterior Moments''. Report 148, Federal Reserve Bank of Minneapolis, 1991. [ Links ]

7. Gómez, J. G. ''La política monetaria en Colombia''. Banco de la República. Borrador de Economía 394, septiembre de 2006. [ Links ]

8. Gómez, J.; Uribe, J.; Vargas, H. The implementation of Inflation Targeting in Colombia. Documento presentado en las conferencias ''Inflation Targeting, Macroeconomic Modelling and Forecasting'' Banco de la República y Bank of England, Bogotá, enero 14-15, 2002. [ Links ]

9. Goodrich, B.; Lu, Y. ''Oprobit.Bayes: Bayesian ordered probit regression'', en: Kosuke, I., King, G., Y Lau, O. ''Zelig: Everyone's Statistical Software'' consultado el 10 de junio de 2010, en ''http://gking.harvard.edu/zelig. [ Links ]

10. Kamil, H.; Pulido, J.D.; Torres J.L. ''El 'Imaco' un índice líder de la actividad económica de Colombia'', Borradores de Economía, núm. 609, Banco de la República, 2010. [ Links ]

11. Kearney, A. ''The Changing Probability of a Monetary Policy Response to Inflations and Employments Announcements''. University of Maine, Eastern Economic Journal. Vol. 29, núm. 4, 2003. [ Links ]

12. Kosuke, I.; King, G.; Lau, O. ''Zelig: Everyone's Statistical Software'', disponible en http://GKing.harvard.edu/zelig. 2007. Consultado el 10 de marzo de 2012. [ Links ]

13. Kosuke, I.; King, G.; Lau, O. ''Toward A Common Framework for Statistical Analysis and Development'', Journal of Computational and Graphical Statistics, vol. 17, núm. 4, pp. 892-913, diciembre de 2008. [ Links ]

14. Lubika, T.; Schorfheideb, F. Do Central Banks Respond to Exchange Rate Movements? A structural investigation. Federal Reserve Bank of Richmond, 2007. [ Links ]

15. Marín Diazaraque, J. M. Tema 5: comparación de modelos. Métodos computacionales. Departamento de Estadística de la Universidad Carlos III de Madrid. Notas de clase. Consultado el 15 de mayo de 2011. Tomado de: http://halweb.uc3m.es/esp/Personal/personas/jmmarin/esp/Bayes/tema5bayes.pdf. [ Links ]

16. Martin, A. D; Quinn, K. M. MCMCpack: Markov chain Monte Carlo (MCMC) Package. 2005. [ Links ]

17. Mohanty, M.; Klau, M. Monetary Policy Rules in Emerging Market Economies: Issues and Evidence. BIS Monetary and Economic Department. Working Papers, núm. 149, marzo de 2004. [ Links ]

18. Navarro Azorín, J. M. Una función de reacción para los cambios del tipo de intervención del BCE. Universidad Politécnica de Cartagena, febrero de 2003. [ Links ]

19. Otero, J.; Ramírez, M. ''Modeling the Monetary Policy Reaction Function of the Colombian Central Bank''. Serie de documentos de trabajo, Facultad de economía Universidad del Rosario, abril de 2008. [ Links ]

20. Plummer, M.; Best, N.; Cowles, K. y Vines, K. ''Output Analysis and Diagnostics for MCMC'', R News, vol. 6, núm. 1, pp. 7-11, 2006. [ Links ]

21. Rudebusch, G. D.; Svensson, Lars E. O. ''Policy Rules for Inflation Targeting,'' in John B. Taylor, Monetary Policy Rules, University of Chicago Press, 1999. [ Links ]

22. Svensson, L. Open-Economy Inflation Targeting. Institute for International Economic Studies, Stockholm University, Stockholm, 1998. [ Links ]

23. Taylor, J. B. Using Monetary Policy Rules in Emerging Market Economies. Stanford University, diciembre de 2000. [ Links ]

24. Taylor, J. B. ''The Role of the Exchange Rate in Monetary-Policy Rules'', American Economic Review Papers and Proceedings, núm. 91, pp 263-67, mayo de 2001. [ Links ]

25. Vargas, H. ''Monetary Policy and Exchange Rate in Colombia''. Banco de la República. Borradores de economía. Número 655, febrero de 2011. [ Links ]

Anexos

1. Simulación bayesiana del probit ordenado dinámico: planteamiento del problema1

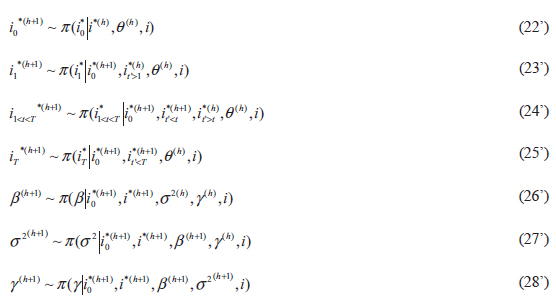

El modelo descrito en el documento se resume en las ecuaciones:

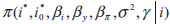

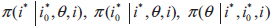

Desde la perspectiva bayesiana, el objetivo es caracterizar la función de densidad a posteriori:

que a partir de los datos disponibles representa toda la información sobre los parámetros del modelo.

que a partir de los datos disponibles representa toda la información sobre los parámetros del modelo.

Basado en la regla de Bayes:

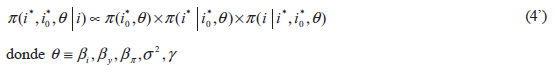

En 4', la distribución de probabilidad a priori se representa como π(i*0 ,θ) y la función de verosimilitud como:

Siguiendo a Navarro (2003), la expresión para la distribución de la probabilidad a posteriori es compleja e intratable en la práctica, a pesar de que es posible una solución relativamente fácil mediante el empleo de técnicas de simulación MCMC y, en especial, del algoritmo de Gibbs. El procedimiento que se sigue se basa en una descomposición de la distribución de probabilidad a posteriori  en distribuciones condicionadas

en distribuciones condicionadas  asumiendo que una distribución de probabilidad conjunta está perfectamente caracterizada por las distribuciones condicionadas.

asumiendo que una distribución de probabilidad conjunta está perfectamente caracterizada por las distribuciones condicionadas.

El algoritmo de Gibbs genera observaciones aleatorias de cada una de las distribuciones condicionadas de modo iterativo y remplaza, sucesivamente, cada elemento del conjunto condicionante (i*, i*0 ,θ) por la muestra aleatoria generada más reciente (Navarro, 2003). En la medida en que el número de repeticiones del algoritmo aumenta, las muestras del vector (i* i*0,θ) se consideran como realizaciones de la distribución de probabilidad a posteriori.

2. Supuestos sobre las distribuciones de probabilidad a priori

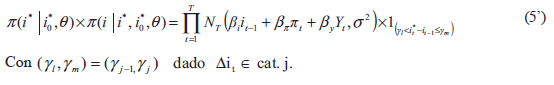

Siguiendo el trabajo de Navarro (2003), se supone que las distribuciones a priori de diferentes bloques de parámetros son independientes, de manera que se pueden describir como:

Donde β = (βi, βy,βπ).

La función de verosimilitud hace parte de las funciones exponenciales y, por ello, una posible elección para las distribuciones de probabilidad a priori es (véase Navarro, 2003):

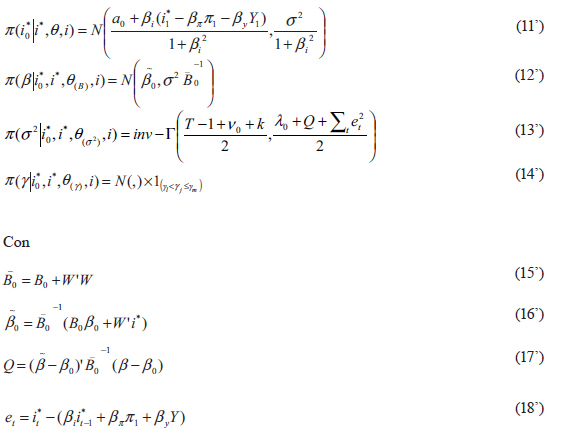

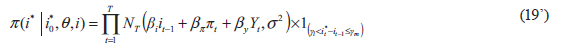

Tomando los anteriores supuestos sobre las distribuciones a priori, las funciones de distribución de probabilidad condicionadas son (véase Navarro, 2003):

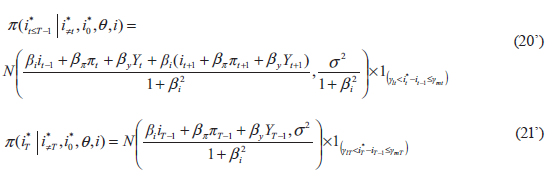

Ahora, la distribución de probabilidad condicionada de i*está dada por:

A través de un proceso secuencial en el que se generan observaciones aleatorias para cada elemento i * 1,2,....,T, se pueden simular muestras aleatorias de la distribución en (19), al utilizar como conjunto condicionante el resto de observaciones, esto es:

3. Algoritmo de muestreo de Gibbs

Con el algoritmo de Gibbs se parte de un valor inicial para (i*(0) ,θ(0)) y se procede a simular una cadena de Markov en la que cada nueva observación de (i*(h+1) , θ(h+1)) resulta a partir de (i*(h) , θ(h)) y del uso de las funciones de distribución condicionadas de la siguiente manera:

Navarro (2003) reconoce la dificultad de determinar en qué momento la cadena ha convergido. La velocidad de convergencia depende de la correlación entre los componentes de ( i*0, i* , θ) bajo la distribución final π( i*0 , i* , θ | i ) lo cual hace que la convergencia sea lenta en la medida en que la correlación sea más fuerte. Además, como se puede observar en las pruebas de estacionariedad de Geweke, por lo general se acostumbra a no considerar los primeros valores de la cadena para evitar incorporar la influencia que pueden tener las condiciones iniciales sobre las finales. Una vez la cadena de Markov converge, la sucesión (i*0h, i*(h) , θ(h)) se puede tomar como una muestra de la distribución de probabilidad a posteriori de ( i*0, i* , θ)

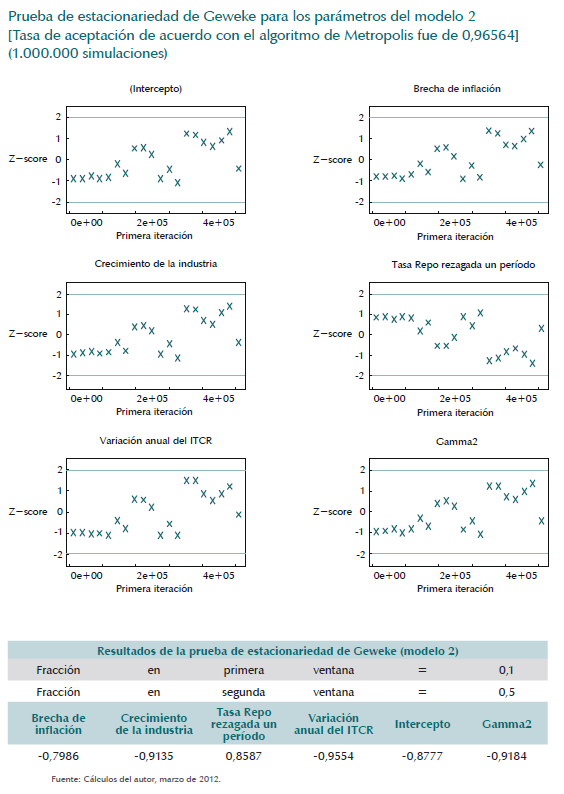

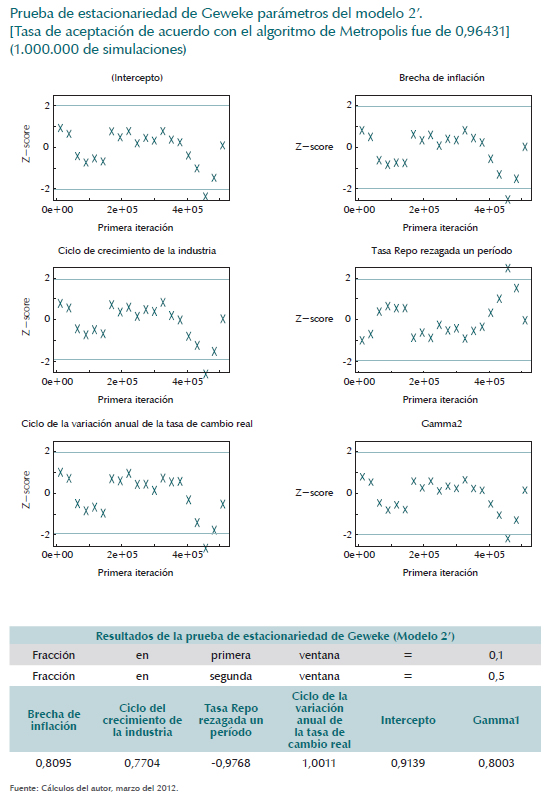

4. Resultados de las pruebas de estacionariedad de Geweke2

Geweke (1991) propone una prueba de convergencia para las cadenas de Markov, que consiste en el diagnóstico de igualdad de medias para la primera y última parte de dichas cadenas. Por defecto, la primera parte de la cadena es el 10% y la última el 50%. La prueba determina que si las muestras son extraídas de la distribución estacionaria de la cadena, entonces las dos medias serán iguales y el estadístico de Geweke tiene una distribución asintóticamente normal estándar. De esta manera, la prueba de Geweke prueba la posibilidad de la hipótesis nula que consiste en que la cadena de Markov está en la distribución estacionaria. El estadístico de prueba es un estándar Z-score que resulta de la diferencia entre la media de las dos muestras, dividida por su error estándar estimado. El error estándar se calcula a partir de la densidad espectral a cero y así no se considera ninguna autocorrelación. El Z-score es calculado bajo el supuesto de que las dos partes de la cadena son asintóticamente independientes, lo que requiere que la suma de frac1 y frac2 sean estrictamente menores que 1. A continuación se presentan los resultados para los cuatro modelos estimados.

Notas

1. Basado en el procedimiento explícito en Navarro (2003).

2. La definición de la prueba de estacionariedad de Geweke se tomó, totalmente, en su definición y se aplicó del paquete CODA en R. La regresión bayesiana del probit ordenado se tomó de la librería MCMCpack desarrollada por Andrew D. Martin y Kevin M. Quinn (Martin y Quinn, 2005). Las pruebas de convergencia son parte de la librería CODA desarrollada por Plummer, M.; Best, N.; Cowles, K. y Vines, K., (Plummer et al., 2005).