Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO -

Similars in Google

Similars in Google

Share

Ensayos sobre POLÍTICA ECONÓMICA

Print version ISSN 0120-4483

Ens. polit. econ. vol.30 no.69 Bogotá jul./Dec. 2012

ARTÍCULOS ORIGINALES

Lecciones de las crisis financieras recientes para el diseño e implementación de las políticas monetarias y financieras en Colombia

Lessons of the Recent Financial Crises for the Design and Implementation of the Monetary and Financial Policies in Colombia

Juan Pablo Zárate Perdomo; Adolfo León Cobo Serna; José Eduardo Gómez-González

Los autores son, en su orden,

Miembro de la Junta Directiva del Banco de la República, jzaratpe@banrep.gov.co.

Jefe de la sección de Inflación de la Dirección de Programación e Inflación del Banco de la República, acoboser@banrep.gov.co.

Investigador Principal del Banco de la República, jgomezgo@banrep.gov.co.

Documento recibido: 26 de septiembre de 2012; versión final aceptada:14 de noviembre de 2012.

Resumen

El presente trabajo da cuenta de las principales lecciones que se han recogido en materia de la política monetaria y financiera sobre la crisis actual y traza un paralelo con la crisis colombiana de los noventa (guardadas las proporciones) y con las acciones que de ella se derivaron. Además, propone algunas acciones que podrían adoptarse en materia de implementación de las políticas monetarias y financieras con el fin de reducir los riesgos asociados con el comportamiento del sistema financiero y de crédito, tendientes a buscar una economía más estable y con menores desbalances macroeconómicos en el largo plazo.

Palabras clave: Crisis financiera internacional, Colombia, Lecciones de política.

Clasificación JEL: G01; G15; G18.

* Los contenidos, comentarios y opiniones contenidos en este documento son responsabilidad exclusiva de los autores y no comprometen al Banco de la República ni a su Junta Directiva. Agradecemos la excelente labor de asistencia prestada por Juan Sebastián Amador y Mónica Mahecha, pasantes del Departamento de Programación e Inflación del Banco de la República. También agradecemos a Juan José Echavarría, a Luisa Charry y a dos árbitros anónimos por sus comentarios a una versión previa del documento.

Abstract

The present work shows the main lessons that have been collected on monetary and financial policies from the current crisis, and draws a parallel with the Colombian crisis of the nineties (proportions kept) and the actions that were derived from it. It also proposes some measures that could be adopted in the implementation of monetary and financial policies in order to reduce the risks associated with the behavior of the financial and credit system that tend towards finding a more stable economy and lower macroeconomic imbalances in the long term.

Key words: International Financial Crisis, Colombia, Policy Lessons.

JEL Classification: G01; G15; G18.

* This document represents the sole opinions of the authors and not of the Banco de la República its Board members. Our utmost expression of gratitude to Juan Sebastián Amador and Monica Mahecha, interns from the Banco de la Republica for their contribution and excellent performance supporting this project. We also acknowledge and thank Juan Jose Echavarría and Luisa Charry, and the two anonymous referees for their comments and feedback to earlier document versions.

INTRODUCCIÓN

Desde el año 2008, cuando las principales instituciones financieras de las economías avanzadas entraron en crisis obstaculizando gravemente el funcionamiento del crédito y la producción a nivel mundial, se han tratado de establecer las causas de este fenómeno así como las lecciones que deja en materia del manejo y del alcance de la política monetaria. Los estudios sobre el tema comparten la interpretación de que la crisis se gestó durante un largo período, a lo largo del cual surgieron incentivos inadecuados para algunos agentes y, además, otros tomaron decisiones sobre la base de expectativas erróneas.

En la década de los noventa, Colombia también experimentó una profunda crisis financiera de la cual se extrajeron lecciones de política relevantes, muchas de ellas implementadas en la década de los dos mil. Hoy en día, dada la coyuntura internacional, una porción de las lecciones han sido recogidas por una parte importante de la academia y la literatura sobre la economía financiera y la política monetaria.

El presente trabajo da cuenta de las principales lecciones que se han recogido, en materia de política monetaria y financiera, sobre la crisis actual; traza un paralelo con la crisis colombiana de los noventa (guardadas las proporciones) y con las acciones que de ella se derivaron. Así mismo, propone algunas acciones que podrían adoptarse en respecto a la implementación de las políticas monetarias y financieras, con el fin de reducir los riesgos asociados con el comportamiento del sistema financiero y de crédito, que tienden a buscar una economía más estable y con menores desbalances macroeconómicos a largo plazo.

Además de esta introducción, este trabajo cuenta con tres grandes secciones. La primera presenta algunas circunstancias asociadas con la crisis internacional que se inició hacia agosto del 2007, junto con las principales lecciones que se derivaron de ella de acuerdo con buena parte de los estudiosos del tema. La segunda sección gira en torno a la crisis financiera en Colombia de los noventa, se describen sus principales rasgos y se presentan las principales medidas de política que se adoptaron en los siguientes años a raíz de ella. Igualmente, se identifican los impactos que las medidas tomadas presentaron sobre el desempeño monetario y financiero. Finalmente, en la tercera parte se hacen una serie de recomendaciones sobre la manera como podría fortalecerse el esquema de inflación objetivo ampliado (o flexible) para el caso colombiano.

II. LA CRISIS FINANCIERA MUNDIAL Y SUS ENSEÑANZAS

En los diez años que precedieron al estallido de la crisis se fueron consolidando diversas tendencias que propiciaron una excesiva toma de riesgo y un apalancamiento excesivo por parte de un amplio grupo de agentes económicos, con las más grandes instituciones financieras de las economías avanzadas a la cabeza. Esto, a su vez, estimuló el surgimiento de una burbuja en los precios de los activos financieros y reales sin precedentes en las últimas décadas. De igual forma, su abrupta implosión entre los años 2007 y 2008 desencadenó una crisis financiera sistémica a nivel mundial, con efectos que aún perduran cinco años después de haberse iniciado.

A. EL ENTORNO EN EL QUE SE GESTÓ LA CRISIS FINANCIERA DEL 2008

Dada la complejidad del fenómeno quizá resulta muy difícil e inapropiado señalar algunos pocos factores como los causantes del problema. Por lo tanto, en este documento se ha preferido hacer referencia a un entorno económico en el que se gestó la crisis y el cual reúne varias características:

- Profundos desbalances macroeconómicos globales que se tradujeron, durante muchos años, en una amplia oferta de ahorro para los consumidores e inversionistas en las economías avanzadas y en especial en los Estados Unidos. Estos desbalances fueron estimulados por la forma descoordinada y poco cooperativa por medio de la cual se ejecutó la política monetaria y cambiaria a nivel global. Mientras las autoridades de economías emergentes de Asia y de otras regiones ejercían un control efectivo sobre el nivel de sus tipos de cambio nominal y real, las economías avanzadas dejaban flotar libremente sus monedas al tener como único objetivo explícito de la política monetaria la inflación (Committee on International Economic Policy and Reform, 2011). Otra razón que pudo incidir sobre los desbalances macroeconómicos en las economías desarrolladas fue la demanda de papeles triple A (básicamente de bonos del tesoro de Estados Unidos) por razones precautelativas por parte de las economías emergentes.

- Un auge del mercado de derivados que implicó el nacimiento de un amplio conjunto de innovaciones financieras de alta complejidad y difícil valoración (CDO, CDS y MBS, entre otros). El despliegue de esta nueva tecnología financiera estuvo acompañado por el desarrollo de modelos estadísticos que fueron pobremente calibrados y que terminaron siendo invalidados por los acontecimientos. En particular, dado que los países desarrollados no habían experimentado crisis tan severas en el pasado reciente, la mayoría de los modelos utilizados no incorporaban información relevante sobre eventos extremos (o de cola de las distribuciones), véase, por ejemplo, Taleb (2007).

- A la par con el desarrollo del mercado de derivados se dio también una explosión de la titularización de carteras, sobretodo de las hipotecarias, que cambió el énfasis del negocio bancario de un modelo en el que el crédito se origina para esperar su maduración a uno en que se origina y se distribuye o se vende. Este nuevo énfasis redujo el incentivo de los bancos originadores a controlar la calidad de sus clientes.

- La incursión de varias de las más importantes instituciones financieras en los mercados accionarios desde mediados de los ochenta, que terminó magnificando los problemas de agencia que usualmente aquejan a este tipo de firmas. Por ejemplo, puede haber un conflicto de intereses entre los administradores de las firmas y los accionistas, sobre todo cuando la capacidad de monitoreo de los segundos es limitada (Meltzer, 2009; Lewis, 2010).

- El mayor acceso a los mercados de capitales también vino acompañado de un aumento en la concentración financiera que hizo más vulnerable a las economías ante una eventual quiebra de una entidad de gran tamaño, por las interconexiones que naturalmente estas tienen con otras firmas. De esta forma, se gestaron problemas de riesgo moral en la medida en que las grandes firmas empezaron a tener menos incentivos para controlar la calidad de sus inversiones ante la expectativa de un salvamento del Gobierno o del Banco Central.

- Políticas gubernamentales de estímulo a la demanda de vivienda que en el caso de los Estados Unidos datan de la década de los noventa y que estuvieron acompañadas de cambios estructurales en el financiamiento hipotecario, gracias al desarrollo de las tecnologías financieras antes mencionadas (Schwartz). En varios países como los Estados Unidos (con el auge del mercado de hipotecas subprime), España e Irlanda, se incentivó el endeudamiento hipotecario de segmentos de la población de ingresos bajos y poco estables (inmigrantes entre ellos), a través de mecanismos como mínimas o nulas cuotas iniciales, tasas de interés variables que, inicialmente, fueron muy bajas y períodos de gracia de varios años.

- Mayor complacencia ante el riesgo de parte de banqueros, inversionistas y consumidores debido a la pérdida de memoria colectiva sobre los vaivenes del ciclo económico. Este tipo de actitud se habría generalizado durante el largo período de auge (poca volatilidad en el producto y baja inflación) que precedió a la crisis en las economías avanzadas (Kohn, 2009).

- El desarrollo de un acuerdo en la academia y de parte de los encargados de la política económica en torno a la capacidad del mercado financiero, para funcionar eficientemente en las condiciones adecuadas, lo que implicaba abogar por el libre funcionamiento de las instituciones financieras y por un mínimo de intervención gubernamental. Este acuerdo puede explicar el aparente relajamiento de las prácticas de supervisión y vigilancia en los Estados Unidos y Europa quizá cuando más se necesitaban, debido las transformaciones que afectaban al mercado financiero.

- La excesiva delegación de las responsabilidades de seguimiento a las agencias calificadoras de riesgo privadas en momentos en que estas se convertían en juez y parte del negocio financiero; por lo tanto, podían ser propensas a efectuar una valoración sesgada del riesgo.

- Finalmente, un factor cuya contribución sigue siendo altamente polémica es el relacionado con la postura de la política laxa que asumieron varios bancos centrales de las economías avanzadas. Con los Estados Unidos a la cabeza, como respuesta a la leve recesión de 2001, las tasas de interés bajas incentivan la toma excesiva de riesgos y favorecen el endeudamiento excesivo (Borio, 2011)1.

B. LECCIONES PARA LA POLÍTICA MONETARIA

La crisis del 2008 derrumbó tres pilares sobre los cuales se había levantado la teoría y la práctica monetaria y financiera de las últimas tres décadas, por lo menos en las economías avanzadas. El primero de ellos tiene que ver con el principio de que la estabilidad de los precios era una condición suficiente para garantizar una relativa estabilidad financiera y macroeconómica (Svensson, Borio, Committee on International Economic Policy and Reform). El segundo corresponde a la presunción de que la política monetaria y la política financiera podían funcionar de manera relativamente independiente, donde esta última se concentra en lo que se denomina regulación microprudencial, que tiene que ver con vigilar la solidez de las instituciones financieras de manera individual (Borio, 2011)2. En tercer lugar, la crisis dejó en claro que no es suficiente con seguir políticas económicas (monetaria, fiscal y financiera) prudentes y disciplinadas que garanticen el cumplimiento de las metas locales para tener ''la casa en orden''. Por el contrario, las estrategias adelantadas en otras economías pueden tener incidencias indirectas (spill over effects) importantes más allá de sus fronteras. Por ejemplo, el exceso de ahorro que está detrás de los desequilibrios globales, puede tener causas reales y no, necesariamente, monetarias. Tampoco el hecho de que cada economía haga una conducción adecuada de su política monetaria descarta la aparición de desequilibrios macroeconómicos globales.

La idea de que la estabilidad de precios era garantía para la estabilidad financiera ganó posicionamiento en la literatura económica durante las últimas dos décadas (véase, por ejemplo, Laidler, 2007). En estos años, muchos bancos centrales, tanto de economías desarrolladas como emergentes, adoptaron como estrategia de política monetaria los regímenes de la inflación objetivo flexible (IOF) en sustitución de mecanismos que privilegiaban el control del tipo de cambio y de los agregados monetarios. Esta decisión surgió como respuesta a los problemas de inflación crónica y recurrente que padecieron muchos países a partir de los años setenta del siglo pasado. El propósito del esquema de la IOF fue estabilizar la inflación en niveles bajos y, simultáneamente, minimizar la volatilidad del producto. Para lograr estos objetivos, se aceptó que la herramienta apropiada era la tasa de interés del fondeo de muy corto plazo (tasa de política), cuyos movimientos tienden a trasmitirse a las demás tasas de interés del mercado en condiciones normales. La estrategia exige que el tipo de cambio se deje flotar para garantizar el control efectivo sobre las tasas de interés y para permitir ajustes internacionales.

Sin embargo, la crisis económica mundial que se desencadenó a partir del 2008 hizo evidente que la estabilidad de precios por sí misma no conduce a la estabilidad macroeconómica. Después de todo, el colapso de las grandes proporciones del crédito y de los precios de los activos, así como la insolvencia de muchas instituciones financieras en los últimos años, fueron precedidos de una era de inflación baja y con un crecimiento inusualmente estable.

Estas circunstancias volcaron la atención sobre la relación entre el ciclo económico y las variables financieras y entre la política monetaria y la financiera. De acuerdo con la versión más aceptada por la IOF, antes de la crisis de Lehman Brothers era cuando las variables financieras eran relevantes para un banco central, en la medida en que brindaban información sobre la inflación futura. Además, el andamiaje teórico que respalda la IOF supone que los períodos de auge excesivo (o booms) en el crédito y en los precios de los activos no son ocasionados por la política monetaria. De aquí se desprende que las variables financieras o los precios de los activos no deberían constituirse en objetivos de la política monetaria. Esta práctica tiene su sustento en los desarrollos teóricos en la materia, de acuerdo con los cuales la regla de la política óptima para una economía, que incluye fricciones financieras, no incluye las variables financieras o los precios de los activos como uno de sus componentes (Bernanke et al., 1999)

En particular, en relación con los precios de los activos y las burbujas, el grueso de la literatura de la IOF más aceptada por los hacedores de política coincide en sostener que la política monetaria no debe tener como objetivo el precio de los activos y que no debe intentar atajar de manera explícita auges en estos mercados o en el del crédito. Mucho menos mediante el manejo de la tasa de interés, pues este no es un instrumento óptimo para tal fin, para lo cual hay herramientas más efectivas en el campo de la supervisión financiera. A lo anterior se añade el hecho de que con la información y tecnología disponibles puede resultar muy difícil identificar las burbujas. Así, la única acción procedente por parte de las autoridades monetarias, es la de actuar para estimular la economía una vez la burbuja se reviente. Así pues, la política monetaria debe ser asimétrica en cuanto a las burbujas: debe asumir un papel pasivo en el auge y uno activo en la caída (véase Issing (2009) para una explicación detallada).

Sin embargo, la crisis demostró que este enfoque era muy limitado y cómodo porque ignora y subvalora los riesgos para la estabilidad del sector macroeconómico de largo plazo, asociado con el desempeño del sistema financiero y del crédito. Además, desconoce las influencias indirectas (spill overs) que puede tener la política monetaria sobre este desempeño. Pero quizá, más importante aún, no tiene en cuenta que los actores sociales dirigen sus miradas hacia los bancos centrales cuando estallan las crisis financieras en busca de responsables y de soluciones a los problemas que las acompañan. Estas presiones sociales no están del todo injustificadas pues, al fin y al cabo, los bancos centrales fungen como prestamistas de última instancia del sistema económico.

No obstante, al retomar el juicioso análisis de Woodford (2011) puede decirse que la problemática ha sido planteada de manera incorrecta. Más que predecir las crisis y saber cuándo van a reventar las burbujas, lo que se debe hacer es poder identificar las circunstancias que aumentan el riesgo de que se presenten tales fenómenos. El problema está en poder evitar niveles de endeudamiento y apalancamiento excesivos y en la transformación de plazos excesiva que pueden estimular el surgimiento de nuevas burbujas. En este caso, la tasa de interés sí tiene un papel importante que jugar: la elasticidad de la demanda por apalancamiento ante la tasa de interés de corto plazo es alta (Woodford, 2011).

En este mismo orden de ideas, aunque pueden surgir conflictos entre inflación, el crecimiento (o la brecha del producto) y la estabilidad financiera, esta situación es evitable, como lo demuestra la experiencia con la IOF que tiene dos objetivos atendidos por un solo instrumento. Este dilema ha sido abordado de forma exitosa por la práctica monetaria, como lo demuestra la estabilidad de los precios y del ciclo económico antes del 2008. Así las cosas, es factible pensar en hacer optimización conjunta de tres objetivos e incluir alguna variable que capture la necesidad de estabilidad financiera.

Dado lo anterior, hay un creciente consenso acerca de qué cambios se deben efectuar en la política monetaria (Committee on International Economic Policy and Reform, 2011):

- La política monetaria debe incorporar como un mandato explícito la estabilidad financiera. La tasa de interés y otras herramientas de la política monetaria tienen un papel que jugar en el logro de la estabilidad financiera. Desviaciones de la meta de inflación pueden ser necesarias y válidas en ciertas circunstancias. El canal de transmisión de la toma de riesgos (Tenjo y López, 2010) señala que las tasas de interés de corto plazo muy bajas, durante episodios de tiempo prolongados, pueden estimar la excesiva toma de riesgos por parte de los agentes económicos. Por su parte, tasas de interés muy elevadas pueden llevar a problemas de selección adversa.

- Desarrollo de herramientas macroprudenciales, diferentes a las de corte microprudencial que han predominado hasta hoy en día en el mundo (dimensión temporal y dimensión transversal, problema del too big to fail (demasiado grande para quebrarse)).

- Bajo un enfoque de estabilidad financiera y macroeconómica, los controles de capitales tienen un papel que deben jugar. Cobra relevancia la composición de los flujos, ya que estos controles pueden dar alguna autonomía a la política monetaria y ayudar a aliviar contradicciones de política (como cuando se necesita subir las tasas para frenar expansión de crédito pero esto aprecia el tipo de cambio aún más y atrae más capitales).

- Se requiere como mínimo mayor coordinación entre las entidades designadas para realizar la política macroprudencial y la política monetaria. Sin embargo, un creciente número de expertos abogan por una unificación de estos mandatos en cabeza de una entidad que debe ser el Banco Central, en vista de que la estabilidad financiera debe ser un objetivo explícito del mismo. Con un mandato ampliado para la autoridad monetaria esta puede manejar de manera óptima el trade off entre la tasa de interés y las herramientas macroprudenciales. Al fin y al cabo el Banco Central es prestamista de última instancia (véase, por ejemplo, Committee on International Economic Policy and Reform, 2011).

Como ha sucedido con la estrategia de la IOF, para asegurar el buen funcionamiento de este nuevo enfoque es deseable garantizar la independencia operacional del Banco Central, pues uno de los problemas de un mandato más amplio es el de mayor injerencia política. Como ya se mencionó, es importante que se permita la coordinación a nivel mundial para evitar las asimetrías que se presentaron en la década pasada y que contribuyeron a ampliar los desbalances macroeconómicos globales.

El consenso de expertos no apunta a un desmonte del régimen de la IOF, pues es claro que en el campo de la estabilidad de precios ha desempeñado un buen papel y este énfasis no se puede perder. Pero sí aboga por una ampliación de los objetivos de la política monetaria sin abandonar los de la IOF, con los cuales reconoce que el reciente trade off introduce nuevas complicaciones que sin embargo no son insalvables.

El problema no se dirime solo en el terreno puramente teórico. En hechos reales, la sociedad reclama del Banco Central y de los otros hacedores de la política acciones (por ejemplo, para el caso colombiano, de los demás miembros de la Red de Seguridad Financiera, como son: la Superintendencia Financiera, el Ministerio de Hacienda y Fogafin). Hay que reconocer esto y actuar en concordancia, aceptando como un objetivo más la estabilidad financiera y propendiendo por el desarrollo de modelos que reconozcan este hecho y herramientas que atiendan esta necesidad.

III. LA CRISIS FINANCIERA COLOMBIANA DE LA DÉCADA DE LOS NOVENTA COMO TERRENO DE EXPERIMENTACIÓN PARA LA POLÍTICA MONETARIA

A. ANTECEDENTES DE LA CRISIS

A comienzos de la década de los noventa se implementó en Colombia un programa de liberalización financiera. El proceso, soportado por las leyes 45 de 1990 y 9 de 1991, redujo las barreras existentes para la entrada de la inversión extranjera a Colombia, promovió un mayor nivel de competencia dentro del sistema financiero y otorgó a las entidades de crédito mayor libertad en el manejo de operaciones financieras y tasas de interés. Como resultado del proceso de liberalización financiera, en un marco de importantes entradas de capitales, la relacion de activos intermediados por producto interno bruto (PIB) se incrementó de 31% en 1990 a 47% en 1996. Así mismo, el número de instituciones financieras se incrementó de manera significativa, al igual que la participación de activos de bancos extranjeros en el total de activos del sistema y la mayoría de las instituciones financieras públicas fueron privatizadas.

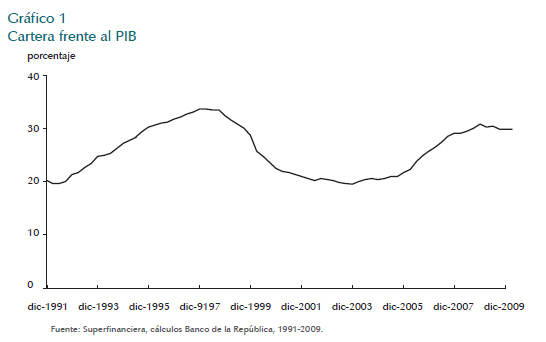

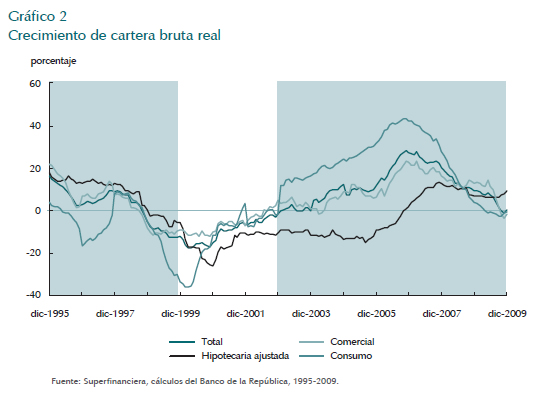

Como consecuencia del crecimiento de la industria de intermediación financiera, del relajamiento de las restricciones de financiamiento externo y de la expansión económica acelerada que ocurrió durante el primer lustro de la década de los noventa, entre el 1991 y el 1997 Colombia registró un auge del crédito sin precedentes. La relación de crédito con el PIB y el precio de los activos (financieros y reales) aumentaron de forma importante, al igual que el número de intermediarios financieros. El Gráfico 1 muestra el comportamiento de la relación entre la cartera del sistema financiero nacional y el PIB. Esta relación, que a finales de 1991 era del 20%, se incrementó hasta llegar a casi 34% en diciembre de 1997. La cartera creció de forma acelerada durante los primeros siete años de la década de los noventa, pero el mayor crecimiento se dio durante los primeros cinco años, justo después de implementarse el programa de apertura económica y financiera (Gráfico 2). Este se debió, principalmente, por el crecimiento de las carteras comercial e hipotecaria. De igual manera, el relajamiento de las restricciones crediticias externas llevó a que las empresas y el Gobierno incrementaran su deuda con los agentes del exterior. Ante la dificultad de emitir la deuda en la moneda local y la inexistencia de un mercado desarrollado de coberturas cambiarias, ese proceso desembocó en un incremento de los descalces cambiarios tanto del sector público como del privado.

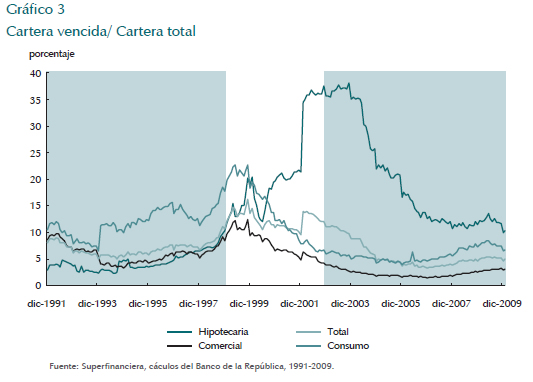

Este escenario de elevados incrementos en el endeudamiento de los hogares con el sistema financiero y crecientes descalces cambiarios elevó la fragilidad de los balances de los principales agentes de la economía (véase Urrutia y Llano, 2011). Los efectos de esta elevada toma de riesgo no se hicieron esperar. Para 1997 ya se había presentado un incremento en la cartera vencida del sistema financiero y un grupo de entidades cooperativas, especializadas en el crédito a los hogares, comenzaron a mostrar problemas de solvencia.

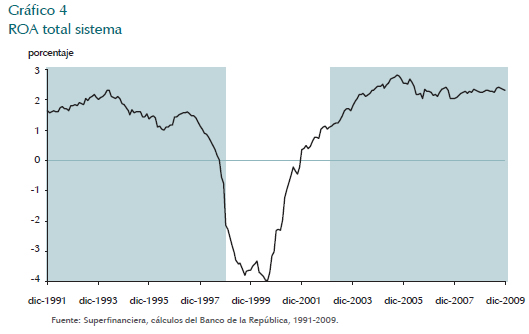

Entre 1998 y 1999 sucedió una reversión de flujos de capital, seguida por una fuerte caída en los términos de intercambio que llevó a una reducción en el nivel agregado de gasto. La demanda interna se redujo de forma considerable, al igual que el producto, mientras que las tasas de interés se incrementaron alcanzando niveles históricamente altos. A partir de mediados de 1998, se dio un gran deterioro de la salud del sistema financiero. El indicador de calidad de la cartera total por tiempo de mora, luego de estar en niveles cercanos a 7% entre 1990 y 1997, alcanzó un nivel superior a 16% en noviembre de 1999, siendo el punto más alto que se ha registrado de dicho indicador durante los últimos veinte años. El deterioro de la calidad de la cartera fue especialmente visible para las modalidades de consumo e hipotecaria, de esa forma se evidenció que la materialización del riesgo de crédito durante la crisis financiera de finales de la década de los noventa se debió, fundamentalmente, al comportamiento de los hogares (Gráfico 3). Las instituciones financieras, que habían registrado utilidades durante los primeros siete años de la década de los noventa, presentaron pérdidas considerables durante los últimos tres años de dicho período. La rentabilidad del activo (ROA) de las mismas fue cercana a un -4% durante 1999 y 2000 (Gráfico 4).

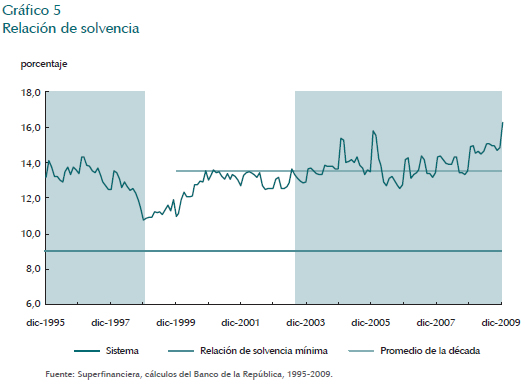

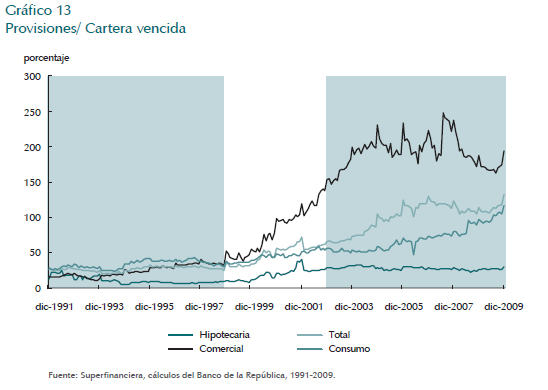

Los bajos niveles de provisiones que presentaban los establecimientos de crédito llevaron a una reducción de la solvencia de las entidades. La relación entre provisiones y cartera vencida fue inferior a un 30% entre 1990 y 1998. Dados los bajos niveles de provisiones que tenía el sistema financiero colombiano en ese momento, la realización de las pérdidas a finales de la década de los noventa afectó de forma negativa la posición de solvencia de las entidades financieras. La relación de solvencia3 del sistema financiero pasó de niveles cercanos a un 14% en 1997 a niveles inferiores a un 11% a finales de 1998, como lo muestra el Gráfico 5. Dicha reducción en la capitalización fue común para el conjunto de entidades, pero asimétrica, lo que causó un mayor deterioro a aquellas instituciones que mantuvieron niveles bajos de capitalización antes de la crisis y aquellas que asumieron mayores riesgos. En el tiempo comprendido entre junio de 1998 y diciembre del 2000 varias entidades fueron liquidadas y otras entraron en procesos de integración (horizontal o vertical).

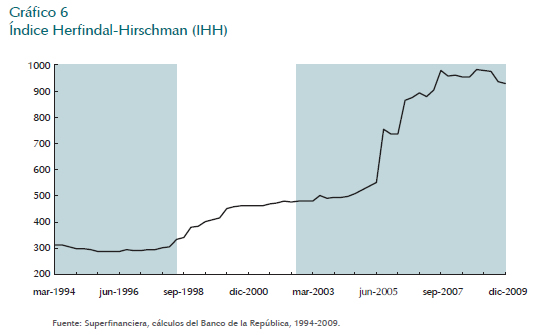

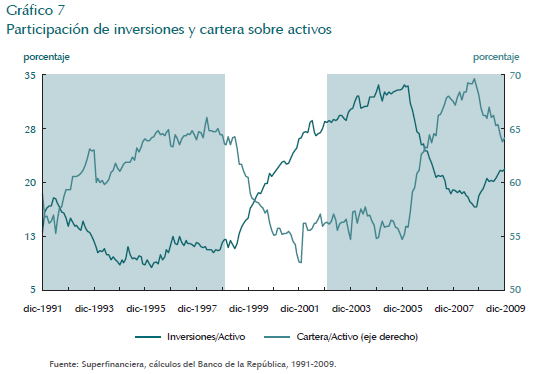

El período de estrés financiero llevó a una reducción considerable en la industria de intermediación financiera de Colombia y propició un cambio en la composición del activo de las entidades financieras. En términos de tamaño, la relación de activos intermediados a PIB se redujo hasta llegar a un 38% en diciembre de 2000. La mayoría de instituciones que salieron del mercado durante la crisis, bien sea por procesos de liquidación o de integración, fueron entidades pequeñas. Por esa razón, la concentración del sistema financiero aumentó de forma importante (véase, por ejemplo, García-Suaza y Gómez-González (2010) y el Gráfico 6). En términos de composición del activo, se dio una sustitución de cartera privada por bonos públicos en el balance de los establecimientos de crédito. Mientras que en mayo de 1998 cerca del 68% del activo total del sistema financiero estaba representado en cartera y menos de un 11% en inversiones, cuatro años más tarde dichos porcentajes se ubicaron en un 58% y un 28%, respectivamente. Las inversiones, especialmente en títulos de deuda del Gobierno Nacional, siguieron ganando participación en el balance de las entidades financieras hasta comienzos del 2006, como se observa en el Gráfico 7. Las instituciones financieras se volvieron más conservadoras en sus políticas de otorgamiento de crédito y los niveles de provisiones se incrementaron de forma considerable.

La crisis financiera fue costosa para el país. El Gobierno tuvo que tomar varias medidas para ponerle fin, entre las que se destacaron la capitalización de entidades financieras por parte del Fondo de Garantías Financieras (Fogafin) y medidas de alivio para los deudores hipotecarios. Dichas medidas fueron financiadas, principalmente, con la emisión de deuda pública por un valor cercano a $14 billones. Por su parte, el Banco de la República tuvo que actuar de forma activa como prestamista de última instancia del sistema financiero durante la crisis.

Cabe señalar que esta respuesta fue diferente de la que en los últimos años dieron las autoridades económicas de los países avanzados a la crisis financiera internacional. En este último caso, los bancos centrales optaron por una respuesta más heterodoxa por medio de la adquisición de títulos antes no aceptados para otorgar liquidez a la economía y estabilizar los precios de los activos; así como por medio de otorgar liquidez a entidades a las que antes no daba acceso a las facilidades primarias.

El cambio en el balance del sistema financiero tuvo su contrapartida en el balance del sector real. La reducción simultanea de las fuentes de financiamiento externo y la contracción de la actividad crediticia produjo una implosión en los balances del sector real, que redujo la demanda privada de la economía por un lustro. En efecto, para el año 2004 la demanda privada escasamente mostraba los mismos niveles de 1997 y 1998. Se dio una caída duradera en el producto y un aumento persistente en las tasas de desempleo, aspectos que, sin lugar a dudas, representaron grandes costos de bienestar.

B. LECCIONES DE POLÍTICA EN COLOMBIA

La crisis financiera de finales de la década de los noventa dejó varias lecciones para los diferentes sectores de la economía colombiana. Hogares, firmas del sector real, entidades financieras y reguladores y supervisores aprendieron de ella. En términos generales, podría considerarse que el nivel de aversión al riesgo de los diferentes agentes aumentó. Esto se vio reflejado en las decisiones que los diferentes agentes tomaron durante y luego de la crisis financiera. Resulta difícil identificar las decisiones de cada uno de los sectores por separado, debido a las interacciones complejas de las decisiones tomadas por unos y otros. Por ejemplo, la reducción en la originación de crédito después de la crisis pudo deberse a factores de oferta, de demanda y regulatorios. Por ese motivo, antes que describir los cambios de actitud frente al riesgo de hogares, firmas y bancos, a continuación presentamos algunos hechos estilizados que pudieron resultar de dichos cambios de actitud, a la vez que ilustramos cómo las modificaciones regulatorias pudieron fortalecer e incluso inducir estos cambios de actitud.

Con el fin de mostrar de qué forma las medidas prudenciales tomadas por las autoridades económicas pudieron incidir sobre el comportamiento de los agentes luego de la crisis financiera de finales del siglo veinte, estudiamos el comportamiento de variables relacionadas con endeudamiento, capacidad de pago y toma de riesgos de hogares, empresas y sector financiero. Dado que los ciclos crediticios y de toma de riesgos están cercanamente relacionados con los flujos de capitales en economías emergentes (véase, por ejemplo, Tenjo y López, 2010), los períodos de estudio en este trabajo se identifican siguiendo los ciclos de flujos de capitales en Colombia. Siguiendo a Villar et al., (2005), identificamos dos períodos de entradas netas de capitales (1990-1998 y 2003-2009) y un período de salidas netas (1999-2002).

A continuación hacemos un breve recuento de las principales lecciones aprendidas luego de la crisis financiera de la década de los noventa y mostramos cómo las medidas de la política implementadas pudieron llevar a que el comportamiento de los agentes en el más reciente ciclo de entrada de capitales fuera diferente al que se dio en esa oportunidad.

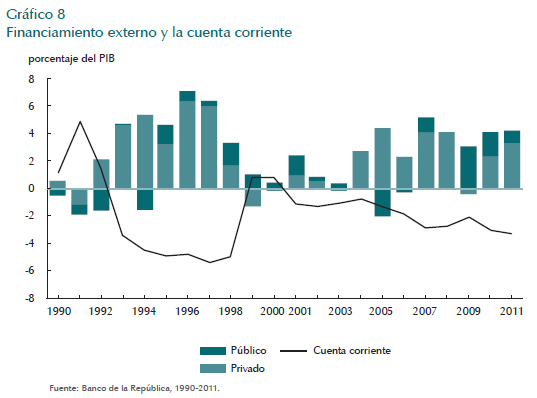

- Importancia de la flotación cambiaria. El esquema de banda cambiaria que imperó durante la década de los noventa operó en la práctica como un seguro cambiario gratuito para los agentes económicos que llevó a que estos tendieran a tener exposiciones cambiarias elevadas en sus balances. Como se observa en el Gráfico 8, la cuenta corriente de Colombia fue deficitaria en niveles cercanos al 5% del PIB desde 1993 hasta 1998. Su financiamiento se dio, principalmente, mediante recursos financieros desembolsados al sector privado.

- El seguro implícito otorgado por el sistema de bandas pudo incidir en el escaso interés que tuvieron los agentes económicos, tanto privados como públicos, en el desarrollo de mercados de cobertura cambiaria como forwards y futuros de tasa de cambio. Estos mercados empezaron a surgir con la implementación de la flotación cambiaria durante los primeros años de este siglo.

- Necesidad de tener niveles adecuados de reservas internacionales. Durante la crisis de finales de los noventa se evidenció que los niveles de reservas internacionales del país eran insuficientes dada la magnitud de los choques que puede enfrentar una economía emergente abierta. Aunque previo a la crisis los indicadores de capacidad de pago mostraban niveles que se consideraban adecuados, la crisis mostró que estos no lograron mantener la confianza de los inversionistas en el país lo que determinó una salida masiva de capitales. Adicionalmente, el sistema cambiario imperante en ese entonces exacerbó la especulación cambiaria y profundizó el drenaje de reservas.

- Importancia de promover los calces cambiarios en los balances del sistema financiero y del sector real. Si bien en Colombia existían medidas que controlaban la toma de riesgos cambiarios de las entidades financieras, por medio de las cuales se evitaba un descalce en sus balances, estas no evitaron la toma excesiva de riesgos por parte de las empresas. Como se mostró anteriormente, durante la década de los noventa el sector real incurrió en un fuerte endeudamiento en moneda extranjera. Una parte no despreciable de esa deuda fue de corto plazo, lo que aumentó la vulnerabilidad de las empresas ante movimientos del tipo de cambio.

- Necesidad de que el proceso de profundización financiera no vaya acompañado de excesiva toma de riesgo por parte de prestatarios y prestamistas. En una economía emergente con un pobre desarrollo del sistema financiero es deseable y esperable que el crédito a empresas y hogares crezca a tasas superiores a las del incremento de los ingresos y del PIB, porque esto genera una mejor asignación de los recursos y redunda en un mayor crecimiento futuro. No obstante, aumentos desproporcionados del crédito pueden esconder subvaloraciones de los riesgos, tanto por parte de los demandantes como por parte de los oferentes. Ante la ocurrencia de choques adversos que materialicen los riesgos, la economía puede quedar expuesta en una situación de crisis financiera. Las posibles tomas excesivas de riesgo pueden estar alentadas por entradas masivas de capitales que pueden llevar a booms de crédito a través del incremento de los fondos prestables, aumentos de precios de las garantías y aumentos en la financiación del gasto agregado de la economía.

- Finalmente, la lección más importante para los hacedores de política es que una condición necesaria para lograr estabilidad macroeconómica es la estabilidad financiera. El logro de la estabilidad financiera no se garantiza con el uso de instrumentos de carácter microprudencial, que ya estaban implementados antes de la crisis. Este requiere del desarrollo de herramientas de carácter macroprudencial para controlar el riesgo sistémico.

Adicionalmente, el esquema de banda cambiaria llevó a la pérdida de la independencia de la política monetaria. Esta debía responder a las necesidades de mantener la tasa de cambio dentro de la banda, razón por la cual los agregados monetarios y las tasas de interés de la economía quedaban subordinados al objetivo cambiario. De hecho, se establecieron metas cuantitativas sobre los agregados monetarios que, junto con la banda cambiaria, impidieron que la tasa de interés fuera utilizada como un instrumento que midiera la postura de la política monetaria.

Los elevados descalces cambiarios de buena parte de los agentes de la economía, así como la complejidad de la política monetaria que utilizaba la banda cambiaria como una de las anclas nominales para cumplir el objetivo de inflación, dificultaron la ejecución de una política monetaria contracíclica cuando se presentó la reversión de capitales en 1998.

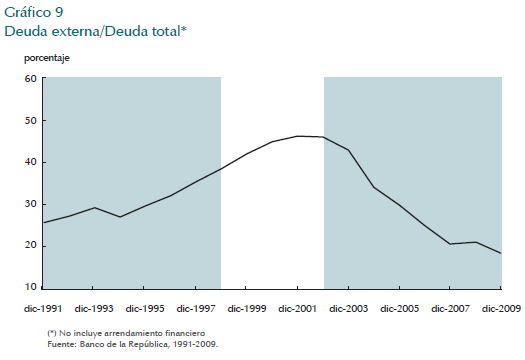

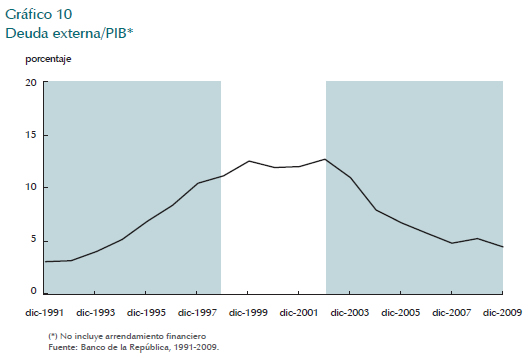

C. RESPUESTAS DE POLÍTICA EN COLOMBIA Y SUS EFECTOS EN LA DÉCADA DE LOS AÑOS DOS MIL

La decisión más importante adoptada por las autoridades monetarias para enfrentar la crisis fue la eliminación del esquema de banda cambiaria y de las metas cuantitativas sobre los agregados monetarios, que implicaba establecer la tasa de interés de corto plazo como el nuevo instrumento de política monetaria. De esa forma, en septiembre de 1999 se dio inicio al esquema de libre flotación de la tasa de cambio que se encuentra vigente en la actualidad y se pudo implementar plenamente el régimen de inflación objetivo. La flexibilización cambiaria contribuyó a que el Banco de la República lograra una inflación baja y estable y a que estabilizara el PIB alrededor de su tendencia de largo plazo. Así mismo, la eliminación del seguro contra riesgo cambiario implícito en la banda pudo ser un factor determinante en las decisiones de composición de la deuda del sector privado. Como se observa en el Gráfico 9, durante la vigencia del esquema de banda cambiaria, la relación entre deuda externa y la deuda total del sector privado no financiero se incrementó de forma considerable; pasó de tener niveles cercanos a 25% en 1994 a un nivel superior a 40% en 1999. Tras el inicio de la flotación cambiaria esta relación se redujo de forma consecutiva llegando a un nivel cercano a 20% a finales del 2007. El mismo comportamiento se observa cuando se escala la deuda externa del sector privado por el PIB en lugar de la deuda total (Gráfico 10).

Por otra parte, las empresas expuestas a riesgo cambiario empezaron a cubrirse. Los mercados de cobertura cambiaria a través de operaciones forward, prácticamente inexistentes durante la década de los noventa, empezaron a desarrollarse a comienzos de los años dos mil. Mientras que entre enero de 1997 y septiembre de 1999 el promedio mensual de operaciones forward fue de US$ 786 millones; dicho promedio ascendió a US$ 1412 millones durante el año 2000 y siguió aumentando hasta registrarse un promedio mensual de US$ 14622 millones entre enero del 2007 y diciembre del 2008.

A pesar de mantener un régimen de libre flotación, el Banco de la República inició un proceso de acumulación de reservas a partir de diciembre de 1999 con el fin de mejorar la posición de liquidez internacional del país. Este proceso se acentuó a partir del año 2004. Las reservas internacionales pasaron de US$ 7,6 billones en septiembre de 1999 a US$ 23,7 billones en diciembre de 2008. La compra de reservas se realizó mediante mecanismos de opciones de acumulación, intervención discrecional y subastas de compra. Los distintos mecanismos de acumulación de reservas fueron utilizados dentro del mercado cambiario y en ninguno de los casos se establecieron objetivos de nivel o volatilidad del tipo de cambio.

Por otra parte, como complemento al esquema de reducción de la exposición cambiaria de las entidades financieras establecido a partir de la Resolución 21 de 1993, en el 2004 se implementó un límite mínimo de 0% a la posición propia de contado (PPC) de los intermediarios del mercado cambiario. Dicho límite mitiga el riesgo de la contraparte y asegura que la posición activa líquida en moneda extranjera de los agentes sea superior a su posición pasiva; lo que reduce el riesgo de liquidez al que se pueden enfrentar los intermediarios financieros en el caso de disminuciones de las líneas de crédito externo. Así mismo, en mayo del 2007 se estableció la posición bruta de apalancamiento (PBA) que limita las operaciones a plazo y derivados a 5,5 veces el valor del patrimonio técnico de las entidades financieras. Esta medida ha contribuido a restringir el crecimiento de la exposición al riesgo de crédito de los intermediarios financieros colombianos con agentes locales y entidades financieras del exterior. De igual forma, ha restringido la capacidad del sector real colombiano de tomar posiciones especulativas con agentes locales que pudieran exacerbar problemas de liquidez y presiones sobre el tipo de cambio.

Otro conjunto importante de medidas de la política tuvieron como objetivo moderar el ritmo de crecimiento del crédito doméstico y de los ingresos de capitales de corto plazo de la balanza de pagos, en momentos en que se presentaban incrementos acelerados de crédito, deterioro de la calidad de la cartera y primeros síntomas de endeudamiento privado en moneda extranjera. En efecto, a partir del 2004 se empezó a registrar una entrada importante de flujos de capital, especialmente de inversión extranjera directa al país. En mayo del 2007, momento en el cual la cartera de crédito de las entidades financieras estaba creciendo a un ritmo muy acelerado (Gráfico 2) y en el cual los diferenciales de tasas de interés existentes entre las tasas internas y las de las economías desarrolladas propiciaban el endeudamiento externo por parte de las firmas del sector real, el Banco de la República y el Ministerio de Hacienda tomaron medidas para moderar el crecimiento de la cartera en moneda nacional y para reducir la entrada de capitales a corto plazo al país.

En un entorno de posibles excesos crediticios y brecha del producto positiva, la Junta Directiva del Banco de la República subió la tasa de política monetaria progresivamente de un 6% en abril de 2006 a un 10% en julio de 2008. El 6 de mayo de 2007 se tomaron una serie de medidas macroprudenciales importantes para complementar los efectos de los aumentos en la tasa de interés de referencia sobre el crecimiento de los balances del sistema financiero y sobre las tasas de más largo plazo de los mercados crediticios. Por una parte, el Banco de la República impuso una medida de encaje marginal en moneda legal a las entidades financieras. Igualmente, estableció un depósito del 40% por seis meses a los créditos en moneda extranjera contratados por las firmas del sector real. Por otra parte, el Ministerio de Hacienda estableció un depósito por el mismo porcentaje y el mismo tiempo a la inversión extranjera de portafolio. En junio del mismo año el Banco de la República incrementó el encaje ordinario que deben realizar las entidades de crédito, con el fin de reforzar el efecto de las medidas adoptadas en mayo. Con el mismo propósito, en 2008 el Banco de la República y el Ministerio de Hacienda incrementaron el porcentaje de los depósitos en moneda extranjera a un 50%. El resultado de estas medidas fue una moderación significativa en la tasa de crecimiento del crédito, como se observa en los gráficos 1 y 10; estas medidas pudieron tener efectos importantes sobre la calidad de la cartera. Como se aprecia en el Gráfico 3, la calidad de la cartera presentó una mejora (para todos los tipos de cartera) desde comienzos del 2009, luego de haber presentado un empeoramiento desde 2006 hasta 2008. De todas maneras, hay que reconocer que parte de la moderación en el crecimiento del crédito podría ser atribuida a los efectos de la crisis financiera internacional, que en esos momentos estaba en sus etapas iniciales.

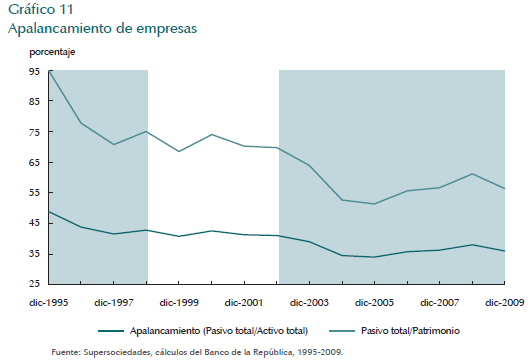

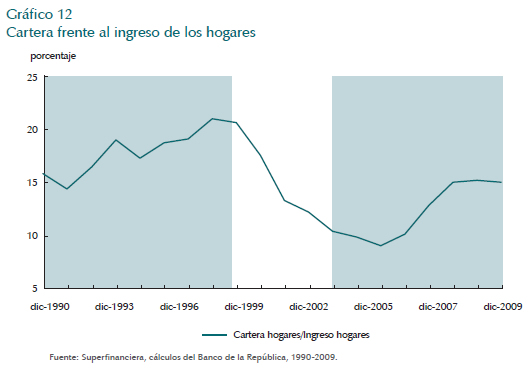

Estas medidas llevaron a que, tanto hogares como empresas, moderaran el ritmo de crecimiento de sus deudas. Sin embargo, el efecto más importante se dio sobre el endeudamiento de los hogares (gráficos 11 y 12).

En términos de regulación microprudencial también se dieron avances importantes luego de la crisis financiera de finales del siglo XX. La Superintendencia Bancaria, mediante las resoluciones 39 y 44 de 1999, cambió las reglas de clasificación del crédito para fortalecer el régimen de provisiones de cartera con el fin de homogeneizarlas a los estándares internacionales. Así mismo, fortaleció la supervisión in-situ e inició la supervisión a nivel consolidado. Una medida importante fue la estructuración de un esquema de provisiones contracíclicas, introducido a mediados de la década pasada, con el cual se pretendía suavizar los efectos del ciclo económico sobre la toma de riesgos de las entidades financieras colombianas.

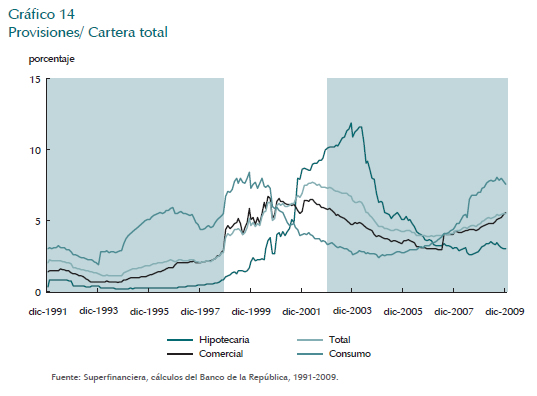

Posteriormente, con la introducción de los modelos de referencia por tipo de crédito, la Superintendencia Financiera dio pasos importantes para inducir un mejor manejo del riesgo por parte de las entidades financieras en Colombia. Con el fin de que estas entidades estuviesen mejor preparadas ante eventuales choques externos durante el desarrollo de la crisis financiera internacional, a finales del 2008 hizo una solicitud a las entidades de crédito para aumentar sus niveles de capital. El conjunto de medidas microprudenciales descritas llevó a que las entidades financieras mejoraran sus esquemas de cobertura de riesgos, como se observa en el comportamiento de los indicadores de provisiones y de solvencia (gráficos 5, 13 y 14).

Por último, con el fin de mejorar la capacidad en la detección temprana de riesgos financieros, las autoridades monetarias y financieras en Colombia implementaron medidas adicionales a comienzos del siglo XXI. En el año 2000 se creó el Departamento de Estudios Financieros del Banco de la República, que dos años más tarde se llamaría Departamento de Estabilidad Financiera (DEFI). El DEFI realiza análisis continuos de la estabilidad del sistema financiero colombiano y estudia posibles amenazas provenientes del sector externo o del comportamiento del sistema financiero local. Así mismo, se creó la Red de Seguridad Financiera, de la cual participan el Banco de la Republica, el Ministerio de Hacienda, la Superintendencia Financiera de Colombia, Fogafin y Fogacoop. La Red sirve como mecanismo de coordinación entre las entidades participantes y permite evaluar de forma conjunta los riesgos que pueden amenazar la estabilidad del sistema financiero colombiano y de plantear conjuntamente alternativas de mitigación de los mismos.

Durante el tercer trimestre de 2008 Colombia, como casi todos los países emergentes, tuvo una reversión abrupta de los flujos de capitales que puso a prueba el nuevo esquema de política. Ante el inminente deterioro de los flujos de capital, el deterioro de los términos de intercambio y el aumento de la aversión al riesgo del sector financiero y del sector real, la Junta Directiva del Banco de la Republica decidió llevar a cabo una política anticíclica que implicó un rápido descenso de la tasa de interés de intervención al mismo tiempo que se presentaba una fuerte devaluación del tipo de cambio. Esta política fue posible gracias a la inexistencia de grandes descalces cambiarios de bancos y empresas y al bajo traspaso de la devaluación a la inflación, que permitió que la combinación de bajas tasas de interés de intervención y devaluación no se tradujera en grandes efectos de hojas de balance o en exacerbar presiones inflacionarias (Vargas, 2011).

Por otro lado, con el propósito de enfrentar la posible reducción de fondos prestables en moneda extranjera tras la quiebra de Lehman Brothers, el Banco de la Republica y el Gobierno nacional obtuvieron una línea de crédito contingente por US$10 billones a finales de 2008. De igual manera, el Gobierno nacional aseguraba recursos de entidades multilaterales para financiar el gasto en pesos, con lo cual se complementaba el papel de las reservas y de la línea contingente como proveedor de divisas a la economía.

Finalmente, en el tercer trimestre de 2008 se reversaron todas las medidas de encaje doméstico y externo, tanto a crédito como inversiones, ante la evidencia de un incremento en la aversión al riesgo internacional y local. Esto se efectuó antes de la quiebra de Lehman Brothers como parte de una respuesta anticíclica de la política monetaria.

Es difícil evaluar los resultados de esta política, dado que la magnitud y duración de cada choque de capitales es distinta, pero es clara la diferencia de los resultados macroeconómicos de la crisis de finales del siglo XX y de la desencadenada a raíz de la quiebra de Lehman Brothers. En 2009, la desaceleración en la demanda agregada, el crecimiento del PIB y la dinámica crediticia fue mucho menor que en los noventa y se recuperó rápidamente, por lo que en 2010 ya se estaban registrando tasas de crecimiento de estas variables similares a las previas a la crisis del 2008 y ninguna entidad financiera enfrentaba problemas serios de liquidez o solvencia. Sin lugar a dudas, este desempeño tuvo que ver con la fortaleza de los balances financieros que permitieron una rápida recuperación de los flujos de gasto y que facilitaron que las señales de tasa de interés y de tasa de cambio tuvieran un efecto expansivo y contracíclico para la producción nacional. En este sentido, haber evitado excesos de endeudamiento y de descalces en la fase expansiva de los flujos de capitales a través de la tasa de interés y de las medidas macroprudenciales, permitió que la economía fuera menos vulnerable y resistiera mejor un choque externo de capital y financiero. De igual manera, el mejoramiento de la posición de liquidez del Banco de la Republica redujo la vulnerabilidad en momentos de incrementos de la aversión al riesgo internacional.

IV. HACIA DONDE DEBE IR LA POLÍTICA MONETARIA Y MACROPRUDENCIAL EN COLOMBIA (HOJA DE RUTA)

Como se mostró en la sección anterior, el Banco de la República y las demás autoridades financieras y económicas colombianas han realizado avances importantes en el reconocimiento de la importancia de la estabilidad financiera como precondición para lograr la estabilidad macroeconómica. De hecho, el país se adelantó a muchas economías desarrolladas y emergentes en la ampliación de la práctica del régimen de inflación objetivo para incluir consideraciones de carácter macroprudenciales y para incorporar instrumentos de política adicionales al de la tasa de interés de corto plazo.

Sin embargo, estos adelantos pueden no ser suficientes, entre otras cosas porque hay aspectos de la estabilidad financiera que no han sido contemplados aún; como la importancia sistémica de ciertas entidades financieras o como la necesidad de formalizar estas prácticas para garantizar reglas de juego más transparentes y sistemáticas.

Dadas estas consideraciones, conviene entonces discutir una hoja de ruta para el perfeccionamiento de las prácticas monetarias y macroprudenciales que recoja las recomendaciones que hoy en día se hacen en el seno de la academia y de los hacedores de política y que giraría en torno a tres dimensiones. Primero: la redefinición de la regla de política del banco central; segunda: la inclusión de nuevos instrumentos de regulación macroprudencial y tercera: la discusión sobre quién debe ser el macroregulador que debe manejar estos instrumentos y cómo debe coordinarse la política de estabilidad de precios con la política macroprudencial.

A. REDEFINICIÓN DE LA REGLA DE POLÍTICA DEL BANCO CENTRAL

Es un hecho que la tasa de interés de corto plazo que maneja un banco central tiene una capacidad limitada para afectar las variables financieras y para garantizar la estabilidad financiera de largo plazo. Sin embargo, esta tiene un papel importante que desempeñar, como lo demuestra la experiencia reciente tanto en Colombia como a nivel internacional y como lo ha reconocido la literatura sobre el canal de toma de riesgos bancarios. Para el caso colombiano en particular, Tenjo et al., (2012) muestran que tasas de interés de política monetaria sostenidamente bajas pueden estimular la excesiva toma de riesgos por parte de las entidades bancarias.

Por lo tanto, es recomendable que la tasa de interés de política responda no solo ante las desviaciones de los precios y el producto respecto de sus metas, sino también ante consideraciones de estabilidad financiera. El asunto es: ¿de qué forma se puede relacionar la tasa de interés de corto plazo con las variables de estabilidad financiera? Existen varias alternativas. Por una parte, se puede introducir una variable correlacionada con la estabilidad financiera como objetivo explícito de política dentro de la función de pérdida del banco central y, por lo tanto, de la regla de política. La implementación de esta primera alternativa no es sencilla, ya que exige identificar una variable adecuada que resuma cabalmente las condiciones del ciclo financiero y, además, precisar una meta para el nivel adecuado de esta variable. La ventaja de este enfoque es que ofrece mayor transparencia en el manejo de política del banco central y, de igual forma, al integrar esta meta junto con las otras (inflación y brecha de producto) en una sola ecuación, reconoce con mayor facilidad el trade off existente entre este objetivo y los otros dos.

Para el cabal funcionamiento de esta alternativa se requiere el desarrollo de un modelo macroeconómico estructural que logre incorporar de forma consistente las variables financieras con las reales y de precios y que pueda generar pronósticos de estas variables. Esta tarea ha empezado a ser ya acometida por diversos estudiosos del tema y, recientemente, se han propuesto modelos como el de Woodford (2012).

Una segunda alternativa consiste en ampliar el horizonte de política a aquel en el que los desequilibrios financieros presumiblemente tienen efecto sobre variables como el producto y la inflación. Como en el caso anterior, esto tendría la ventaja de ofrecer un marco de política claro. Adicionalmente, tendría la cualidad de referir la función de pérdida de la autoridad monetaria a variables que, claramente, afectan el bienestar de la sociedad en el largo plazo. Sin embargo, también como en el caso anterior, se necesita de un instrumental teórico que relacione y cuantifique la relación de variables financieras con las probabilidades de crisis y los efectos de estas últimas en la inflación y el crecimiento.

Una tercera alternativa consiste en no incorporar variables de estabilidad financiera de manera explícita en la regla ni en la función de pérdida del Banco Central, pero que las autoridades tengan discreción y puedan hacer cambios en la tasa de interés de corto plazo, dependiendo de las consideraciones que tengan sobre el estado de la estabilidad financiera de la economía. Esta podría ser la manera como se ha venido procediendo en el Banco de la República durante los últimos diez años. El principal problema de esta alternativa consiste en que el logro de la estabilidad financiera puede exigir, probablemente, un manejo de tasa de interés que no responda claramente con los objetivos explícitos consignados en la regla de la política. Por ejemplo, es posible que el Banco Central tenga que subir la tasa de interés por consideraciones de estabilidad financiera a pesar de que la inflación se encuentre en su meta y no se vislumbren presiones inflacionarias. Esta alternativa, que en la práctica implica menor transparencia en el proceso de conducción de la política monetaria, puede complicar el proceso de rendición de cuentas ante el público.

B. INCLUSIÓN DE NUEVOS INSTRUMENTOS DE REGULACIÓN MACROPRUDENCIAL

Dado que la tasa de interés de corto plazo y la regulación microprudencial son instrumentos insuficientes para lograr la estabilidad financiera, estos deben ser complementados por instrumentos de carácter macroprudencial. Como se mencionó anteriormente, el Banco de la República ha dado pasos importantes, en este sentido, por medio de la implementación de políticas de encaje a los pasivos (tanto marginal como promedio) y de depósitos en moneda extranjera en los momentos en que se requiere frenar procesos de crecimiento desbordado del crédito. A pesar de que estos instrumentos han demostrado ser valiosos, pueden ser insuficientes para el logro de la estabilidad financiera. Existe una amplia serie de herramientas adicionales cuya disponibilidad y optimalidad deben ser discutidas en Colombia. Estas son:

- Encajes a las posiciones activas (especialmente cartera) de las entidades de crédito. Las autoridades monetarias podrían imponer porcentajes de reserva sobre el crédito que emiten los bancos en momentos en que se considere necesario para evitar booms de financiamiento. A diferencia de los encajes sobre los pasivos, que buscan frenar el crecimiento del crédito de manera indirecta por medio de la elevación del costo de fondearlo y la ampliación del margen de intermediación. Encajes sobre la cartera actúan como un impuesto sobre el crédito que podría tener efectos más directos sobre su tasa de crecimiento, sobre todo en presencia de regímenes de inflación objetivo que utilizan la tasa de interés como variable instrumental. Además, esta medida se puede imponer sobre una tipología específica de crédito si se considera que ella es una fuente importante de riesgo a la estabilidad financiera. Esto no se puede lograr usando encajes sobre pasivos cuya efectividad puede deteriorarse si el Banco Central termina financiando a los bancos y que en cualquier caso terminan afectando todo el balance de los intermediarios financieros y no los reglones donde se concentra el riesgo sistémico. Encajes al crédito han sido establecidos en el pasado en Colombia (década de los setenta) y, recientemente, en algunas economías emergentes europeas y asiáticas.

- Imposición de relaciones máximas de crédito sobre ingreso. Como se mostró en secciones anteriores, tanto en el entorno internacional como en Colombia en la década de los noventa, un factor que estuvo detrás de las crisis financieras fue el sobreapalancamiento de los agentes económicos. Medidas como los encajes están diseñadas para controlar el crecimiento del crédito en el agregado a través de su encarecimiento, lo que no evita que agentes con alto perfil de riesgo y elevado apalancamiento se expongan aún más. De hecho, el aumento en las tasas activas puede generar un problema de selección adversa al atraer principalmente a los deudores menos adversos al riesgo. Por el contrario, los límites máximos a la relación de deuda son medidas que limitan la posibilidad de apalancamiento de los agentes y pueden tener un efecto directo sobre la composición del riesgo de los deudores. Es poca la evidencia sobre la aplicación de estas medidas en el mundo, pero en la literatura ya se empezaron a sugerir como una alternativa válida y, relativamente, eficiente para frenar a tiempo los problemas de sobreendeudamiento (Committee on International Economic Policy and Reform, 2011). Esta medida sería de carácter macroprudencial en el sentido de que los ingresos y las deudas varían con el ciclo económico.

- Imposición de límites máximos a la relación de deuda sobre valor de las garantías. Esta medida existe en Colombia para el crédito hipotecario desde 1999. La Ley de vivienda de ese año estipuló que el nivel máximo de la relación deuda sobre valor de la garantía para créditos de vivienda era del 70% al momento del desembolso del crédito. Medidas similares podrían extenderse a otros tipos de crédito que exijan garantías como el de vehículos. Esta medida es considerada de carácter macroprudencial, porque el valor de las garantías y las deudas varía con el ciclo económico.

- Reducciones al plazo máximo de algunos créditos. En situaciones de auge económico y de ampliación del crédito es común que las entidades financieras amplíen el plazo de las obligaciones de los clientes. Esta estrategia incrementa la incertidumbre sobre la capacidad de pago de los sujetos de crédito, en el sentido de que sus ingresos y capacidad de pago a más largo plazo son menos previsibles. Adicionalmente, al ampliar el plazo de las deudas se reduce el servicio financiero que deben realizar los deudores, lo que amplía su capacidad de endeudamiento. Por estas razones, una medida que limite el plazo al cual los individuos pueden endeudarse con el sistema financiero podría tener el efecto de controlar el sobreapalancamiento de los mismos y reducir el riesgo de incumplimiento de las obligaciones financieras.

- Impuestos sobre las fuentes de financiamiento no tradicionales de los establecimientos financieros. Como lo sugiere Shin (2010), en períodos en los cuales el crédito crece a un ritmo acelerado, usualmente las fuentes pasivas tradicionales del financiamiento del mismo (depósitos a la vista y depósitos a término fijo) son insuficientes y las entidades financieras recurren a fuentes de financiamiento no tradicionales como crédito externo y crédito interbancario. Estas fuentes alternativas tienen inconvenientes como generación de descalces cambiarios y de aumentar la transformación de plazos que deben hacer las entidades financieras, incurriendo en mayores riesgos de liquidez y de tasa de interés. En Colombia existen formas de controlar los descalces cambiarios, como ya se mencionó, pero no existe en la regulación un elemento que limite el fondeo por fuentes interbancarias. Podría implementarse una medida que encarezca el fondeo interbancario en momentos de elevado crecimiento del crédito, para prevenir que éste se convierta en forma importante de fondeo del mismo.

- Capital contracíclico. Varios estudios (véase, por ejemplo, García-Suaza et al., 2011) han mostrado que la solvencia de los bancos varía en el ciclo económico, aumentando en los momentos de contracción económica y reduciéndose en los momentos de auge. Autores como Borio (2011) han señalado que este comportamiento refleja la miopía de los banqueros que no respaldan con capital los riesgos excesivos que toman durante los momentos de euforia financiera. Para reducir el impacto de las posibles externalidades negativas que este comportamiento puede generar sobre la economía, sería conveniente imponer requisitos contracíclicos de capital a las entidades financieras. Los bancos deberían incrementar su capital durante momentos de auge, reconociendo de esta forma los mayores riesgos que están adquiriendo al engrosar sus balances y así acumularían un acervo adecuado para utilizarlo cuando los riesgos se materialicen en la parte recesiva del ciclo. Una medida similar puede implementarse en términos de provisiones contracíclicas similares a las que existen en España.

Una alternativa al capital contracíclico son las provisiones contracíclicas. Dicho esquema existe en Colombia desde finales de la década pasada y, en términos prácticos, es muy similar al de capital contracíclico. Desde el punto de vista práctico, la única diferencia visible se encuentra en la repartición de utilidades y en impuestos. - Medidas para acotar el riesgo sistémico. Es necesario tener medidas que ataquen los riesgos que se generan por una excesiva concentración de mercado que puedan tener ciertas entidades sistémicamente importantes. Como se sabe, existe un riesgo moral elevado ya que dichas entidades reconocen que por su importancia existen incentivos públicos para rescatarlas en caso de enfrentar problemas. La regulación financiera en Colombia no contempla ninguna herramienta para que estas entidades endogenicen los costos potenciales que se pueden generar por sus acciones. Podría resultar conveniente imponer requisitos adicionales de capital a las entidades sistémicamente importantes en los que se tenga en cuenta los costos sociales de que estas fallen.

Las medidas macroprudenciales acá mencionadas tienen grandes beneficios en términos de reducir la fragilidad del sistema financiero y de hacerlo más robusto ante las fluctuaciones propias del ciclo económico y de la integración financiera mundial. Sin embargo, tienen costos en términos de profundización financiera y de bancarización. Pero hay que tener en cuenta que los costos asociados con el estallido de una crisis financiera son enormes, como lo demuestran la experiencia de la crisis financiera colombiana y la reciente crisis financiera internacional, y superan los asociados con estas medidas.

La experiencia sobre la utilización sistemática y sobre los costos y beneficios de estos instrumentos en el mundo es escasa. Por lo tanto, es difícil decidir cuáles de ellos pueden estar sujetos a una regla explícita e integrada con la regla de política monetaria usual y cuál debe ser su temporalidad. Sin embargo, se puede pensar en algunas pautas generales para el establecimiento de reglas sobre el uso de estos instrumentos. Por ejemplo, si se considera prudente imponer medidas de capital adicional sobre las entidades sistémicamente importantes, la medida debería ser de carácter permanente y establecerse con reglas claras. Esto, ya que además de proteger al sistema contra la falla de una entidad importante, tiene la virtud de establecer un mecanismo de incentivos para prevenir que las entidades se vuelvan sistémicamente importantes. Por otra parte, las medidas de encaje sobre los activos (en particular sobre el crédito) difícilmente pueden tomarse de forma permanente. Probablemente la autoridad competente querrá tener la discreción de colocar medidas de este tipo en momentos en que lo juzgue conveniente y a las modalidades de crédito que considere pertinente.

En general, de acuerdo con la teoría económica (véase Kydland y Prescott, 1977 y Barro y Gordon, 1983) y con la práctica del esquema de inflación objetivo, las reglas y la transparencia que estas traen asociadas son preferibles a las acciones discrecionales. Desde este punto de vista, es conveniente que el macroregulador haga explícitos los mecanismos e instrumentos a los cuales va a incurrir para reducir el riesgo de inestabilidad financiera en el largo plazo. Así debería quedar claro para los diferentes agentes desde un comienzo cuáles son el tipo de instrumentos a los cuales se piensa acudir en un momento determinado. Sin embargo, de acá no se desprende que deban existir reglas fijas cuantitativas sobre los disparadores de los instrumentos en todos los casos. El macroregulador debe tener discreción para determinar los disparadores de ciertos instrumentos. No obstante, la discreción puede no ser conveniente en instrumentos cuya utilización implique la afectación de entidades particulares, en especial en lo referente a la prevención del riesgo sistémico. En estos casos la discreción puede malinterpretarse por parte del mercado como favoritismo y puede llevar a presiones externas sobre el macro-regulador.

C. CONSIDERACIONES INSTITUCIONALES ACERCA DEL MACROREGULADOR FINANCIERO EN COLOMBIA

La labor de regulación financiera tiene algunas similitudes con la política monetaria. La regulación financiera puede tener importantes problemas de consistencia temporal y estar sujeta a presiones de toda índole, en la medida en que afecta el valor de los instrumentos financieros a lo largo del ciclo económico. Así mismo, requiere claridad en las reglas del juego hacia el mercado y transparencia en los objetivos que busca y en la utilización de los instrumentos de política. De igual manera, debe existir coordinación entre la política monetaria y la política macroprudencial; así como entre esta última y las prácticas de regulación microprudencial. Esto exige que haya cierta coherencia entre el manejo de ciertos instrumentos macroprudenciales y la tasa de interés. Por ejemplo, no sería recomendable relajar demasiado la postura de política monetaria porque no se perciben presiones inflacionarias y a la vez imponer medidas macro-prudenciales para reducir la tasa de crecimiento del crédito en momentos en que se tengan temores de burbujas de precios de activos.

Dentro de este marco, es claro que la regulación macroprudencial debe realizarse por un órgano con un elevado grado de independencia, tanto del ejecutivo como de los grupos de presión privado y con un alto grado de coordinación con la autoridad monetaria. En el caso colombiano, una alternativa sería que estas labores estuvieran integradas en el Banco de la Republica, como han sugerido para economías similares diversos estudios en los últimos tres años (véase, por ejemplo, Calomiris, 2009 y Committee on International Economic Policy and Reform, 2011). Otra alternativa es que se configurara una nueva institución pública con un grado de autonomía técnica y presupuestal similar a la del Banco de la República que se encargara de la regulación macroprudencial con un esquema de transparencia y rendición de cuentas similar al que caracteriza a los bancos centrales con esquemas de inflación objetivo. Esta institución debería tener el mandato de coordinar sus acciones con la autoridad monetaria. En el caso colombiano esta autoridad podría crearse de la base de la actual superintendencia financiera o coordinar con esta última la regulación macroprudencial y microprudencial.

Es importante reconocer que en este trabajo no se ha considerado la viabilidad jurídica de las opciones de política propuestas. Esta es una tarea que es necesario adelantar para seleccionar las estrategias menos costosas en términos legales. No obstante, dicho trabajo se sale de la órbita de este documento.

NOTAS

1 Esta interpretación es cuestionada por una corriente importante de economistas, quienes argumentan que tasas de interés de política más altas no hubieran hecho una gran diferencia por las limitaciones que este instrumento tiene en un entorno de exceso de ahorro mundial, como el que se dio (Svensson, 2010). Además hubo países que experimentaron burbujas en los precios de los activos, pero donde las tasas de interés no eran tan bajas como en los Estados Unidos (Kohn, 2009).

2 En los años previos a la crisis, algunos bancos centrales incluyeron dentro de sus mandatos la promoción de la estabilidad financiera (Fisher, 2011). Como resultado de esta decisión se crearon divisiones de estabilidad financiera y se empezaron a publicar informes periódicos sobre el tema. Sin embargo, dichas decisiones fueron insuficientes, pues no se materializaron en cambios concretos en la forma como se conducía la política monetaria y no evitaron que la crisis los tomara por sorpresa.

3 La relación de solvencia se define como la relación entre el patrimonio técnico y los activos ponderados por el riesgo de los bancos en Colombia.

REFERENCIAS

1. Barro, R.; Gordon, D. ''A Positive Theory of Monetary Policy in a Natural Rate Model'', Journal of Political Economy 91, vol. 12, núm. 1, pp. 589-610, 1983. [ Links ]

2. Bernanke, B.; Gertler, M. ''Monetary Policy and Asset Price Volatility''; Federal Reserve Bank of Kansas City; ''New Challenges for Monetary Policy'' Jackson Hole Symposium 1999. [ Links ]

3. Borio, C. ''Central Banking Post-crisis: What compass for uncharted waters?, BIS Working Papers No. 353, 2011. [ Links ]

4. Cochrane, J. H. ''Lessons from the Financial Crisis'', Finance, pp. 34-37, 2010. [ Links ]

5. Calomiris, C. W. ''A Spiritual Response to the Financial Crisis? Making decisions for the really long run'', Mimeo Columbia University, 2009. [ Links ]

6. Calomiris, C. W. Statement before the Committee on Oversight and Government Reform, United States House of Representatives, diciembre 9, 2008. [ Links ]

7. Calomiris, C. W.; Longhofer, S.D.; Miles, W. ''The Foreclosure - House Price Nexus: lessons from the 2007- 2008 housing turmoil'', NBER Working Paper, núm. 14294, 2008. [ Links ]

8. Calomiris, C. W. ''Reassessing the Regulatory Role of the Fed: Grappling with Dual Mandate and More?'', Briefing Paper, núm. 10, Financial Reform Project, The PEW Charitable Trusts, 2009. [ Links ]

9. Calomiris, C. W. ''Prudential Bank Regulation: what's broke and how to fix it?''. mimeo Columbia University, 2009. [ Links ]

10. Christiano, L.; Ilut, C.; Motto, R.; Rostaggno, M. ''Monetary Policy and Stock Market Booms'', NBER Working Paper 16402, 2010. [ Links ]

11. Committee on International Economic Policy and Reform (Eichengreen, B.; El-Erian, M.; Fraga A.; Ito, T., Ramos M.; Reinhart C.; Rodrik, D.; Rogoff, K.; Velasco, A.; otros autores) (2011); ''Rethinking Central Banking''. [ Links ]

12. Cobo, A. ''Presentación al Banco de Inglaterra sobre Colombia y la crisis financiera internacional'', Banco de la República, 2010. [ Links ]

13. Ely, B. ''Bad Rules Produce Bad Outcomes: understanding public policy causes for the US financial crisis''; Cato Journal, vol. 9, núm. 1, pp. 96-114, 2009. [ Links ]

14. Fisher, S. ''Central Bank Lessons from the Global Crisis'', Bank of Israel, 2011. [ Links ]

15. García-Suaza, A.; Gómez-González, J. E. ''The Competing Risks of Acquiring and Being Acquired: Evidence from Colombia's financial sector'', Economic Systems 34, pp. 437-449, 2010. [ Links ]

16. Hoshi, T. ''Financial Regulation: lessons from the recent financial crisis'', Journal of Economic Literature, vol. 49, núm. 1, pp. 120- 28, 2010. [ Links ]

17. Issing, O. ''Asset Prices and Monetary Policy''; Cato Journal, vol. 9, núm. 1, pp. 45-51, 2009. [ Links ]

18. Kohn, D. ''Monetary Policy and Asset Prices Revisited'': Cato Journal, vol. 9, núm. 1, pp. 31-44, 2009. [ Links ]

19. Kydland, F. y Prescott, E. ''Rules Rather than Discretion: the inconsistency of optimal plans'', Journal of Political Economy, núm. 85, pp. 473-491, 1977. [ Links ]

20. Lacker, J. ''What Lessons Can We Learn from the Boom and Turmoil?'', Cato Journal, vol. 9, núm. 1, pp. 53-63,2009. [ Links ]

21. Laidler, D. ''Financial Stability, Monetarism and the Wicksell Connection'', University of Western Ontario Working Paper, núm. 2007-3. [ Links ]

22. Lewis, M. The Big Short: Inside the Doomsday Machine, Penguin Books, 2009. [ Links ]

23. Makin, J. H. ''Three Lessons from the Financial Crisis'', Economic Outlook, American Enterprise Institute for Public Policy Research, 2009. [ Links ]

24. Meltzer, A. ''Reflections on the Financial Crisis'', Cato Journal, vol. 9, núm. 1, pp. 25-30, 2009. [ Links ]

25. Mishkin, F. ''How Should we Respond to Asset Price Bubbles?''; Financial Stability Review, Banque de France, núm. 12, pp. 65-74, 2008. [ Links ]

26. Schwartz, A. ''Origins of the Financial Market Crisis of 2008'', Cato Journal, vol. 9, núm. 1, pp. 19-23, 2009. [ Links ]

27. Shin. H.-S. ''Macroprudential Policies Beyond Basel III'', Mimeo, Princeton University, 2010. [ Links ]

28. Steil, B. ''Lessons of the Financial Crisis'', Council Special Report, núm. 45, Council on Foreign Relations of the USA, 2009. [ Links ]

29. Svensson, Lars E. O. ''Inflation Targeting'', NBER Working Paper 16654, 2010. [ Links ]

30. Taleb, N. The Black Swan: The Impact of the Highly Improbable, Penguin, New York, 2007. [ Links ]

31. Tenjo, F.; López. M. ''Early Warning Indicators for Latin America'', Borradores de Economía 608, Banco de la República, vol. 28, núm. 63, p.232-259, diciembre 2010. [ Links ]

32. Tenjo, F.; López, M,; Zárate, H. ''The Risk Taking Channel in Colombia Revisited'', Borradores de Economía, núm. 690, Banco de la República, vol. 28, núm. 63, p.232-259, diciembre 2010. [ Links ]

33. Urrutia, M.; Llano, J. ''La crisis internacional y cambiaria de fin de siglo en Colombia'', Desarrollo y Sociedad, primer semestre, pp. 11-48, 2011. [ Links ]

34. Vargas, H. ''Monetary Policy and the Exchange Rate in Colombia'', Borradores de Economía, núm. 655, Banco de la República, 2011. [ Links ]

35. Woodford, M. ''Inflation Targeting and Financial Stability'' Columbia University, draft, 2011. [ Links ]

36. Varios discursos del Gerente del Banco de la República sobre Colombia y la crisis financiera internacional. [ Links ]