Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO -

Similars in Google

Similars in Google

Share

Ensayos sobre POLÍTICA ECONÓMICA

Print version ISSN 0120-4483

Ens. polit. econ. vol.33 no.77 Bogotá Jan./June 2015

https://doi.org/10.1016/j.espe.2015.04.001

http://dx.doi.org/10.1016/j.espe.2015.04.001

Relación entre política monetaria y estabilidad financiera: un análisis aplicado para Colombia*

Relationship between monetary policy and financial stability: An analysis applied to Colombia

José Mauricio Gil León

Docente de teoría económica de la UPTC Tunja, Tunja, Boyacá, Colombia. Economista, especialista en Finanzas y Magister en Economía

Correo electrónico: mauricio8827@hotmail.com

Historia del artículo:

Recibido el 16 de septiembre de 2014 Aceptado el 13 de abril de 2015 On-line el 6 de junio de 2015

RESUMEN

Este documento analiza la relación que existe entre las decisiones de política monetaria y las condiciones de estabilidad financiera, considerando a los precios de los activos como la variable fundamental, pudiéndose evidenciar a través de estimaciones econométricas que el Banco de la República entre 1996 y 2012 no ha tenido respuesta alguna a las variables asociadas a la estabilidad financiera, como la brecha de los precios de activos y el crédito. Por tanto, se adaptó un modelo teórico y calibrándolo se demostró que cuando el banco central responde a la brecha de los precios de los activos se tiende a una mayor estabilidad financiera. En ese sentido, a través de regresiones fue posible evidenciar que las brechas de los precios de las acciones y del precio de la vivienda responden en forma positiva a una expansión monetaria, definiendo con esto la existencia de un mecanismo por medio del cual el Banco Central de Colombia incidirá en la estabilidad financiera.

Palabras clave: Política monetaria, Estabilidad financiera, Precios de los activos, Regla de Taylor, Tasa de interés.

Códigos JEL: E32, E47, E52, C40, C63.

ABSTRACT

This paper analyzes the relationship between monetary policy decisions and financial stability conditions, considering the asset prices as the key variable. The econometric estimates show that the Banco de la República has not had any response between 1996 and 2012 to the variables associated with financial stability, such as the gap in asset prices and credit. In this sense, we adapt and calibrate a theoretical model that shows that when the central bank responds to the gap in asset prices there is greater inancial stability. Therefore one can see that the gaps in share prices and housing prices respond positively to a monetary expansion, defining with it the existence of a mechanism by which the Central Bank of Colombia will affect the inancial stability.

Keywords: Monetary policy, Financial stability, Asset prices, Taylor rule, Interest rate.

JEL classification: E32, E47, E52, C40, C63.

1. Introducción

En la historia, y en especial en el siglo xx, se han evidenciado distintos momentos en los que ha existido alguna relación entre estabilidad financiera y estabilidad monetaria. En Borio (2014) se hace alusión a 4 regímenes y se detallan las diferencias de la relación señalada en cada uno. El primer régimen fue el patrón oro, el cual tiene su temporalidad desde finales del siglo XIX hasta la Primera Guerra Mundial. En este régimen existió una libertad financiera con estabilidad monetaria, dado que toda emisión se respaldaba con oro acumulado, pero con un enorme sacrificio de estabilidad financiera, debido a que no existían posibilidades para que una crisis financiera fuera contrarrestada con un mayor nivel de liquidez. La convertibilidad no fue suficiente para evitar la expansión excesiva de crédito acompañada de un fuerte incremento en los precios de los activos, en especial de la finca raíz.

El segundo régimen tuvo su temporalidad en el intermedio de las 2 guerras mundiales. Este régimen fue variado, debido a que en principio hubo alejamiento al patrón oro para su posterior retorno con una liberalización financiera. Desde principios de la Primera Guerra Mundial se suspende el patrón oro, coincidiendo con la creación del Sistema de la Reserva Federal (FED) en 1913, pero en 1922 se vuelve a la convertibilidad con el acuerdo internacional en la conferencia de Génova. Sin embargo, con la gran depresión se desencadena un proceso de inestabilidad financiera con una estabilidad de precios. En Estados Unidos se destacó la pasividad de la política monetaria de la FED, que no realizó la expansión de liquidez necesaria para encauzar la economía y su sistema financiero a una senda de recuperación y, por el contrario, llevó a que se profundizara la crisis. Por tanto, comienza la discusión acerca del papel más activo que debería tener la política monetaria dentro del sistema financiero, reduciéndose la liberalización financiera. En ese sentido, se introdujeron nuevos elementos de regulación financiera (requisitos de liquidez y solvencia a la banca comercial) como una solución estructural a la inestabilidad financiera.

Finalizada la Segunda Guerra Mundial se llevó a cabo la conferencia de Bretton Woods, donde se definió el marco para la creación de un sistema monetario internacional que velaría por la estabilidad financiera y monetaria. En este régimen el dólar sería la moneda de referencia para la convertibilidad, con tipos de cambio fijos. No obstante, por la construcción de un Estado del bienestar fue necesaria una política fiscal expansiva, la estabilidad monetaria se fue perdiendo paulatinamente hasta en la década de los setenta, cuando surgió la gran inflación. Sin embargo, lo que sí fue garantizado fue la estabilidad financiera través de un régimen financiero represivo (Borio, 2014).

La no convertibilidad y la finalización en el cumplimiento del acuerdo de Bretton Woods llevaron a que la política monetaria colocara su interés en el control de la inflación a través de la moderación de la oferta monetaria. Sin embargo, lo que también apareció fue una completa desregulación del sistema financiero, sin algún interés explícito en mantener la estabilidad financiera. La estabilidad monetaria fue exitosa, en especial con la adopción en la década de los noventa del esquema de inflación objetivo; por tanto, en momentos en que la inflación fue excesivamente baja la política monetaria resultó ser excesivamente expansiva y catalizadora de un proceso de formación de burbujas financieras.

Ahora, la búsqueda de la estabilidad monetaria se reflejó en Colombia con el compromiso constitucional de mantener el poder adquisitivo de los hogares, que luego se consolidó con la adopción del esquema de inflación objetivo. No obstante, la política a favor de la estabilidad monetaria no fue capaz de evitar la crisis de finales de los noventa, el suceso de inestabilidad financiera más severo que ha presentado la economía colombiana desde los efectos de la gran depresión. Esta crisis estuvo asociada a un boom crediticio y a una bonanza de flujos de capital que llevó a que sugieran elevados niveles de apalancamiento y sobrevaloración de los precios de los activos, que luego se reflejaría en una toma excesiva de riesgos que desembocó en la recesión de finales de la década de los noventa.

En la década de 2000 la inflación cae estructuralmente y se adopta formalmente un esquema operativo que permita llevar la inflación esperada a la meta, siendo la meta de largo plazo del 3%. Esta meta es alcanzada hasta después de 2010, siendo posible mantener una política monetaria expansiva que permitió apoyar el crecimiento económico. En ese sentido, la política monetaria en Colombia actúa cuando la inflación se desvía de su meta y cuando la brecha del producto es distinta de cero, por lo que no considera en forma explícita el comportamiento de las variables asociadas a la estabilidad financiera, a menos que posean información sobre la inflación. Por tanto, el objetivo de este documento es analizar la relación entre la política monetaria y la estabilidad financiera, considerando los elementos teóricos que la justifiquen y una evidencia en la economía colombiana entre 1996 y 2012.

Para cumplir con el objetivo el artículo se dividirá en 6 secciones, tomando la primera como esta introducción. La segunda se fundamenta en analizar teóricamente el debate entre los que se encuentran a favor de la intervención del banco central cuando se presenten burbujas de precios de activos frente a los que están en contra. En la tercera se realizan estimaciones de las funciones de reacción de la autoridad monetaria colombiana ampliada a variables relacionadas con la estabilidad financiera. En la cuarta sección se toma el modelo de Kakar (2012), se adapta y se calibra, para mostrar las diferencias en materia de estabilidad cuando no se amplía la regla de intervención frente a cuando se aumenta a precios de activos. En la quinta sección se determinan los efectos de las decisiones de política monetaria sobre los precios de las acciones y el precio de la vivienda en Colombia durante el periodo de estudio. Finalmente, se hacen algunas conclusiones finales.

2. Revisión teórica

La discusión sobre la inclusión de la estabilidad financiera en la regla de política monetaria comienza con Bernanke y Gertler (1999), que a través de un modelo con fricciones en el mercado de crédito relacionan la economía real con los precios de los activos por medio de balances contables, lo cual denominan como el canal de la hoja del balance, por donde la política monetaria puede incidir en la demanda agregada. Dentro del modelo se asumió la existencia de factores fuera de los fundamentales que pueden incidir en los precios de los activos, llevando a la formación de burbujas financieras. En ese sentido, para probar la pertinencia de los precios de los activos dentro de la función de reacción definieron una regla de Taylor considerando la inflación esperada y otra que incluye la inflación junto a la desviación de los precios de los activos respecto a su estado estacionario.

El modelo usado por Bernanke y Gertler (1999) considera el papel del «acelerador financiero» (Bernanke, Gertler y Gilchrist, 1998) como amplificador de los efectos de las distorsiones en el mercado financiero sobre la economía real. Esto ocurre porque los precios de los activos establecen restricciones crediticias a los agentes, por las imperfecciones informacionales del mercado, por lo que alteran sus decisiones de demanda. Los autores encuentran que una regla de Taylor donde el banco central responde en forma agresiva a la inflación es predominante sobre la que incluye los precios de los activos, aunque sugieren que al banco central le deben interesar los precios de los activos solo cuando estos tienen información sobre la inflación esperada.

A lo anterior, Bernanke y Gertler (1999) señalan que la política monetaria no es una buena herramienta para prevenir los efectos adversos de las bonanzas y después caída de los precios de los activos; al tener en cuenta el papel de estos precios sobre las presiones inflacionarias, la autoridad monetaria puede responder a sus efectos nocivos sin decidir cuál es el precio explicado por los fundamentos. Es entonces que una política anticíclica permite estabilizar los precios de los activos, y de esa manera la hoja del balance de los agentes, lo cual ataca la formación de crisis financieras. En el mismo trabajo se evaluó la importancia de los precios de los activos en la función de reacción de los bancos centrales de Estados Unidos y de Japón, y considerando datos entre 1979 y 1997 se encontró que no existe una respuesta significativa a estos1, pero sí a las expectativas de inflación y a la brecha del producto.

También Bernanke y Gertler (2001), usando un modelo con burbujas financieras estocásticas, encuentran que cuando existe una reacción fuerte a la inflación esperada no existe una mayor ganancia el responder a los precios de los activos. Esta conclusión es fortalecida por Nisticó (2012), que con un modelo de equilibrio general dinámico y estocástico demuestra que la FED no ha reaccionado a los desequilibrios en estos precios. Incluso la intervención de la política monetaria puede conseguir un efecto no deseado, dado que al usar la tasa de interés como instrumento de política para la estabilidad financiera, y si fuera posible identificar el valor fundamental de los activos, esta tendrá que aumentar sustancialmente para controlar el crecimiento de la burbuja, lo cual reducirá la oferta de crédito y afectará negativamente a la inversión agregada (De Gregorio, 2011).

Lo señalado es criticado por varios autores. La primer critica la realiza Roubini (2006) respecto a la forma como fue usado el modelo con el que se llegó a dichas conclusiones, dado que en el modelo de Bernanke y Gertler (1999) las reglas de Taylor no fueron obtenidas de un proceso de optimización de una función de pérdida del banco central, sino que fueron definidas ad hoc. La otra postura es la de Cecchetti, Genberg, Lipsky y Wadhwani (2000), los cuales sostienen que intervenir cuando ocurra la desviación a los precios de los activos de su estado estacionario reduce la volatilidad de la inflación y del producto. En ese sentido, Cecchetti (2003), en un estudio para Estados Unidos, Alemania y Japón, estima una regla de Taylor aumentada a los movimientos de estos precios, y encuentra que la tasa de interés de política tiene una respuesta estadísticamente significativa, por lo que se evidencia el interés de algunos bancos centrales por controlar las burbujas financieras.

Sin embargo, Rigobon y Sack (2001) separan la respuesta de la tasa de interés de política a los precios de los activos de la respuesta de los precios de los activos a las decisiones de política monetaria, utilizando la respuesta de la heterocedasticidad de la tasa de política a la del rendimiento de los activos. Por tanto, se encuentra que la FED sí ha respondido significativamente a los choques en el precio de las acciones (medido con el Índice Standard & Poor's). No obstante, el resultado obtenido no es generalizable, dado que Bohl, Siklos y Werner (2003) realizan un análisis similar para Alemania, y encuentran que la respuesta no es significativa.

Ampliando el debate anterior, Bordo y Jeanne (2002) consideran que la intervención por parte del banco central dependerá de la acumulación de deuda existente, por ello es que sí es inflada una burbuja de precios de activos, y si el riesgo de una caída estrepitosa es alto y el costo de la intervención es bajo, la política monetaria óptima será un aumento en la tasa de interés. Es precisamente este el trade-off existente para que el banco central tome una decisión por lo que la reacción no es lineal, sino que deben existir elementos que permitan sustentar que la intervención se realice con el criterio de mínimo costo posible.

No obstante, autores como Ferguson (2002) plantean que para mantener la estabilidad financiera el banco central debe garantizar una tasa de inflación baja y estable, junto a un crecimiento económico sostenido, junto al papel de regulador y supervisor financiero. Pero para Borio y Lowe (2002) esto no es suficiente, dado que en un auge crece el nivel de endeudamiento, se subestima el riesgo de crédito, existe un bajo nivel de capital y de provisiones, y unas expectativas demasiado optimistas; de esta manera es deseable que el banco central reaccione a las burbujas de precios de activos, aunque esto puede implicar la desviación de la meta de inflación en el corto plazo, observando indicadores de alerta temprana que le permitan tomar decisiones a tiempo.

Ahora, si se desea intervenir directamente en el crédito, como el canal que ocasiona los choques financieros más fuertes que en la mayoría de veces lleva a la aparición de la crisis financiera, se debe definir una regla de Taylor aumentada a la brecha del crédito. Esta modificación a la función de reacción es analizada por Beau, Clerc y Mojon (2012), que comparan los efectos de una economía con una autoridad monetaria que responde a un regla simple frente a una que responde a una regla aumentada con crédito, encontrando que el uso de la última mejora la estabilidad de distintas variables macroeconómicas, en presencia de una relajación de los estándares crediticios, cuando aumente el precio de la vivienda por encima de los fundamentales.

3. La función de reacción en Colombia

La constitución de 1991 le dio la independencia al Banco de la República de Colombia y asumió el compromiso de cumplir con una meta de inflación, lo cual configuró la aplicación de un esquema de inflación objetivo desde 1999 y su total operatividad desde 2001. El principal instrumento de intervención que tiene el Banco son las tasas de interés de corto plazo, usadas desde 1995 para afectar a las distintas variables de la economía y, de esta manera, determinar el nivel de inflación. En ese sentido, es pertinente estimar la regla de Taylor entre 1996 y 2012 para evaluar la relación entre la reacción de la autoridad monetaria y los periodos de fragilidad financiera.

3.1. La regla de Taylor óptima

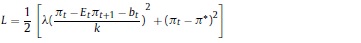

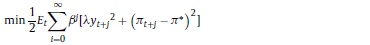

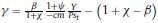

La formulación de la regla de política se basa en el problema que enfrenta el banco central al tomar decisiones sobre la tasa de interés de corto plazo cuando tiene como objetivo conducir la tasa de inflación a la meta (Clarida, Galí y Gertler, 1999), aunque su enfoque es flexible. El banco central tiene como objetivo minimizar la función de pérdidas esperada en j periodos, llevada a valor presente con el factor de descuento (β), compuesta por la brecha del producto (yt) y la brecha de la inflación en el tiempo (πt - π*):

Sin embargo, al llevar a un solo periodo se multiplica por (1 - β), transformándose en la función de pérdidas del banco central, ecuación (1), que depende de la varianza de la inflación y de la varianza del producto. Asumiendo una economía que funciona bajo competencia imperfecta y caracterizada por precios y salarios rígidos, entonces 0< λ < 1.

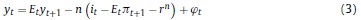

Considerando rigideces de precios y salarios es posible definir el comportamiento de la inflación a través de una curva de Phillips neokeynesiana, la cual establece que la inflación se encuentra determinada por la brecha del producto, la inflación esperada para el siguiente periodo y por un componente de error. Ahora, el comportamiento de la brecha del producto (demanda agregada), conocido como la curva IS, se encuentra alrededor del valor esperado de la brecha del producto para el siguiente periodo, de la desviación de la tasa de interés real respecto a la tasa de interés natural de la economía (Etπt+1 + rn) y de un componente de error (φt); dicho componente viene justificado por la dinámica de la desviación de los precios de los activos respecto a sus valores fundamentales (st) en una magnitud ζ.

Los efectos de la brecha de los precios de los activos en el ciclo económico se encuentran relacionados con el efecto de la riqueza de los hogares y con las implicaciones de la valorización de las empresas en el mercado. El primer efecto es justificado por el trabajo de Modigliani (1963), desde la teoría del ciclo vital, donde un individuo comienza acumulando riqueza a medida que avanza en su vida laboral hasta que en la jubilación la des-acumula; y por esta razón es que cuando el valor de un activo aumenta se estará dispuesto a aumentar sus niveles de consumo. La otra explicación viene determinada por la relación entre los precios de los activos y la inversión que se sintetiza en la q de Tobin, la cual muestra la relación entre el beneficio marginal esperado de la empresa (relacionado con valor de la empresa en el mercado) respecto al costo de uso del capital (asociado al costo de reposición del mismo). Entonces, mientras el valor de las acciones de la firma sea superior al costo de reposición del capital (q superior a uno) surge un incentivo para invertir; aunque esto se puede diferenciar entre economías de rápido crecimiento tecnológico con las de bajo crecimiento, dado que en las primeras es susceptible de subestimar y en las segundas de sobreestimar el efecto (Lindenberg y Ross, 1981). Los efectos señalados se pueden redimensionar considerando el acelerador financiero (Bernanke et al, 1998), debido a que la modificación de los precios de los activos puede acelerar o desacelerar el comportamiento del ciclo económico cuando existe imperfección en el mercado de crédito.

Despejando yt de (2) y reemplazando en (1) se obtiene el problema a minimizar:

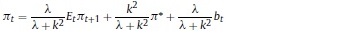

Obteniendo las condiciones de primer orden  y despejando πt:

y despejando πt:

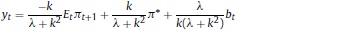

Reemplazando en la ecuación (2) y despejando yt:

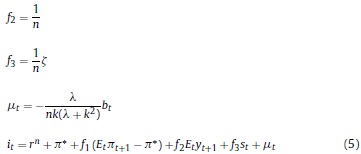

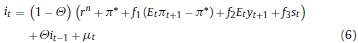

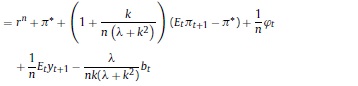

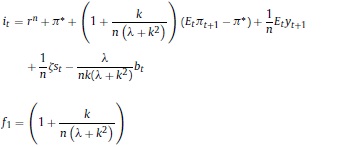

Reemplazando en la ecuación (3), ordenando y despejando it:

Tomando la ecuación (4) y reemplazando en φt se obtiene la regla de Taylor ampliada a precios de activos:

La respuesta óptima de la tasa de interés de corto plazo a la brecha de la inflación es f1, donde el valor es superior a uno y crece de acuerdo al incremento del efecto que posea la brecha del producto sobre la inflación. La respuesta de la tasa de política a la brecha del producto f2 depende de la magnitud del efecto de la brecha de la tasa de interés respecto a la natural sobre el crecimiento de la demanda agregada, donde un mayor efecto lleva a que el banco central posea una respuesta más baja. Cuando el shock del ciclo económico viene determinado por el comportamiento de la brecha de los precios de activos la respuesta de la tasa de política f3 viene determinada por el inverso del efecto de la brecha de la tasa de interés multiplicado por la incidencia de la brecha de precios de activos en la brecha del producto, por lo que el valor de la respuesta a esta variable es inferior a las demás. En ese sentido, el banco central, al seguir una regla como la de Taylor, lleva a que la política monetaria sea pre-decible, permitiendo con esto crear una estrategia adecuada para que la inflación no sea volátil y no sea precursora de procesos de inestabilidad financiera (Caprio y Klingebiel, 1996).

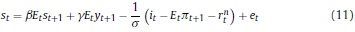

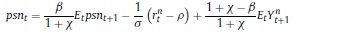

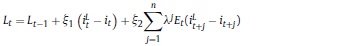

Asumiendo que el banco central se ajusta suavemente a la tasa de intervención a través de una regla de Taylor ampliada con inercia, la cual fue propuesta por Clarida et al. (1999) para definir adecuadamente las decisiones de política monetaria:

3.2. Datos y el modelo econométrico

La estimación de la regla de Taylor para Colombia se hace utilizando datos trimestrales a precios de 2005 del PIB real deses-tacionalizado, la tasa de interés de intervención del Banco de la República (TIBR), el crecimiento trimestral del IPC anualizado, la cartera bruta y el índice de precios de vivienda usada (IPVU). Se extrae la tendencia de largo plazo de las series del PIB, la cartera bruta y el IPVU, a través del filtro de Hodrick-Prescott, con el propósito de estimar las brechas, tomando la diferencia entre el dato en logaritmo natural y la tendencia. También se realiza el cálculo de la brecha de la inflación tomando la diferencia entre la inflación trimestral anualizada y la meta anual.

De acuerdo con la ecuación (6) se formula la ecuación a estimar, sin considerar las expectativas de la inflación y de la brecha del producto.

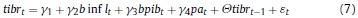

La ecuación (7) muestra la forma econométrica de expresar la tasa de intervención determinada por la brecha de la tasa de inflación (binflt) en y2, la brecha del producto (bpibt) en y3, la brecha de precios de activos (pαt) en y4 y por una dependencia histórica en Θ; pero como el objetivo es hallar los parámetros señalados en la ecuación (6), se requiere realizar una transformación a los resultados obtenidos luego de la estimación, donde f1 =  , f2 =

, f2 =  , y f3 =

, y f3 =  . Ahora, con el propósito de identificar si la política monetaria ha considerado la estabilidad financiera para tomar sus decisiones, se estima la respuesta de la tasa de política a la brecha del precio de la vivienda, y luego a la brecha de la cartera de crédito. Además, se incluyen como controles a la tendencia de la tasa de política y una dicótoma para diferenciar el momento desde que comenzó a funcionar operativamente la inflación objetivo.

. Ahora, con el propósito de identificar si la política monetaria ha considerado la estabilidad financiera para tomar sus decisiones, se estima la respuesta de la tasa de política a la brecha del precio de la vivienda, y luego a la brecha de la cartera de crédito. Además, se incluyen como controles a la tendencia de la tasa de política y una dicótoma para diferenciar el momento desde que comenzó a funcionar operativamente la inflación objetivo.

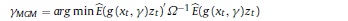

La estimación se realiza con el método generalizado de momentos (MGM), debido a que la respuesta de la tasa de política a la brecha de la inflación y a la brecha del producto en forma contemporánea ocasionará que aparezca el problema de endo-geneidad, lo cual generaría estimadores inconsistentes dado que E (µt|tibrt-1) ≠ 0 y el estimador no tiende a converger en probabilidad al parámetro. Para encontrar el estimador del MGM se emplean las condiciones de ortogonalidad2que permiten minimizar la función objetivo:

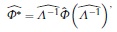

donde la predicción que hace zt (instrumento) del parámetro γ es la mejor. Ahora, la existencia de autocorrelación de residuos lleva a tomar un orden de autocorrelación fijo, es decir, la matriz de ponderaciones corregirá toda autocorrelación hasta el periodo definido. Para ello se utiliza el método de Newey-West3 y se especifica un estimador de Kernel k cuadrático con pre-whitening4, que requiere 3 etapas. En la primera se estima un VAR para m( ,xt) con el fin de eliminar parte su dependencia temporal; en la segunda se obtiene una estimación de la varianza asintótica de la media muestral (Φ) basada en los residuos del VAR; finalmente se realiza el pre-whitening de Φ a través de la expresión:

,xt) con el fin de eliminar parte su dependencia temporal; en la segunda se obtiene una estimación de la varianza asintótica de la media muestral (Φ) basada en los residuos del VAR; finalmente se realiza el pre-whitening de Φ a través de la expresión:

donde  =

= , siendo I la matriz identidad y

, siendo I la matriz identidad y  los coeficientes estimados en el VAR considerando r rezagos.

los coeficientes estimados en el VAR considerando r rezagos.

3.3. Evidencia empírica en Colombia

En la estimación se consideraron como instrumentos a la brecha de la inflación y a la brecha del producto rezagada desde el primer periodo hasta 4 periodos y a la tasa de intervención hasta 6 rezagos, los cuales tienen validez, al menos, a una significación del 10%. En las mismas regresiones se les adiciona la tendencia y la dicotomía de la inflación objetivo.

La evidencia empírica para Colombia muestra distintas formas de entender el valor de los parámetros de la función de reacción del Banco de la República; la más reciente es la de Urrutia, Hofstetter y Hamann (2014), que modela el esquema de inflación objetivo entre 2002 y 2012, considerando la respuesta de la tasa de política a la brecha inflacionaria de 1,6 y a la brecha del producto de 0,22. En el modelo se analiza la dinámica de los canales de transmisión cuando surgen shocks de oferta, de demanda, de flujos de capital, de inflación externa y de tasas de interés externas.

Entre otras estimaciones se destacan las de Bernal y Táutiva (2011), que a través de regresiones por MCO se hacen los cálculos de 3 reglas de Taylor, las cuales se diferencian por la metodología para el cálculo de las brechas. Los resultados muestran que el promedio de respuesta a la brecha inflacionaria es de 0,977 y la respuesta promedio a la brecha del producto es de 0,3051. Un estudio fundamentado en encontrar la aversión del Banco de la República a la inflación es realizado por Giraldo (2008), donde estima que la respuesta a la brecha de la inflación es 1,62 y la respuesta a la brecha del producto es 0,435, lo cual refleja una alta aversión a la inflación y una baja aversión al ciclo económico. Sin embargo, Rhenals y Saldarriaga (2008), estimando una regla de Taylor óptima a través del MGM encuentran que la respuesta de la tasa de política a la inflación se incrementó después de 1999, pasando de 1,143 a 1,29, de acuerdo con la estimación de una regla base. Usando el mismo método de estimación, Bernal (2003) encuentra que entre 1991 y 1999 la respuesta de la tasa de política a la brecha de la inflación es 1,34 y a la brecha del producto, 0,19.

3.4. Análisis de resultados

Para la estimación de la regla de Taylor con inercia se consideran 3 formas de especificarla. La primera se basa en la regla de Taylor tradicional con inercia, la segunda utiliza la regla de política ampliada a la brecha del crédito, y la tercera se fundamenta en la regla de Taylor ampliada a la brecha del precio de la vivienda. Para la estimación por el MGM es necesario probar la validez de los instrumentos, a través del J estadístico a un 95% de confiabilidad. Los instrumentos usados son la brecha de la inflación desde un rezago hasta el cuarto rezago, la brecha del producto desde un rezago hasta 4 rezagos, la tasa de política desde el primer rezago hasta el sexto rezago, y un instrumento adicional rezagado un periodo para cada brecha que se le adiciona a la forma básica de la regla de Taylor. Los instrumentos son válidos para cada especificación, dado que el valor p del J estadístico es superior a 0,05. Además, se prueba la existencia de una regresión no espuria a través de prueba de raíz unitaria de los residuos, donde se evidencia que el valor p de existencia de una raíz unitaria es inferior a 0,05, lo cual señala que los residuos son estacionarios y la regresión no es espuria.

Los resultados del tabla 1 muestran que el coeficiente de inercia es de 0,7374, por lo que de un trimestre a otro la tasa de interés de política cambia moderadamente y tiende a su nivel natural de 4,86%5. En ese sentido, la respuesta de la TIBR a la brecha de inflación es de 1,5278, por lo que se reafirma la postura de aversión a la inflación por parte del Banco de la República. La respuesta de la tasa de política a la brecha del producto es 0,78, mostrando con esto que el Banco tiende a una postura activa respecto a los cambios en el ciclo económico. Ahora, cuando se amplía la especificación y se trata de identificar si el Banco reaccionó a la brecha de los precios de los activos o a la brecha del crédito, se encuentra que no hubo reacción alguna (f3 = 0), reflejado en la no significación estadística y en resultados no robustos cuando se amplía la regla de Taylor a precios de activos o a comportamiento del crédito.

Por tanto, en la estimación se deduce que las decisiones del Banco de la República siguen una regla de Taylor tradicional con inercia, y durante el periodo de análisis no reaccionó a los desajustes de las variables relacionadas con la estabilidad financiera. En los mismos resultados de la tabla 1 es posible observar que cuando comenzó la operación del esquema de inflación objetivo la tasa de intervención tendió a ser 8,4% más baja que en momentos en que no fue aplicado.

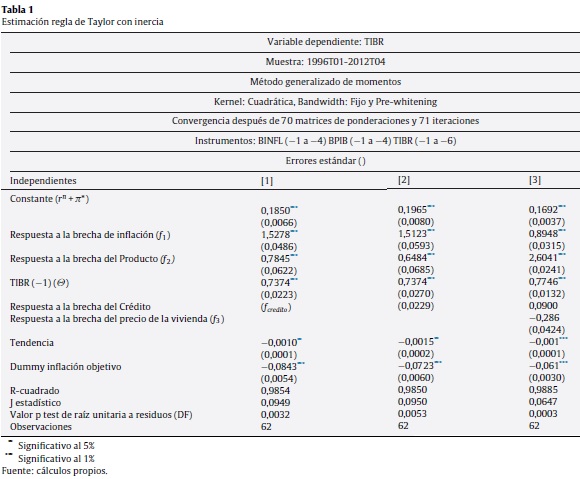

De acuerdo a los resultados de (1) de la tabla 1 es posible comparar la política que siguió el Banco de la República frente a la que debería haber seguido bajo la especificación de una regla de Taylor tradicional con inercia. Según lo observado, en la figura 1, cuando la inflación converge a su nivel de largo plazo la TIBR (promedio trimestral) y la tasa propuesta por la regla de Taylor convergen (la inflación después de 2010 tiende al 3%); pero durante la crisis financiera de 1998 y 1999 la tasa de política superó a la tasa definida por la regla, lo cual reflejó la pasividad de la política monetaria frente al colapso del sistema financiero. Después del añ:o 2000 la postura fue ampliamente expansiva, por lo que hasta 2006 la tasa fue menor a la sugerida por la regla, lo cual contribuyó a la mayor expansión de la economía. Desde la crisis de 2008 surge una nueva situación en la que el banco central realiza una expansión monetaria superior a la sugerida, pero que rápidamente desaparece cuando se da cumplimiento a la meta de inflación.

4. El modelo

Los resultados econométricos evidencian que el Banco de la República no ha respondido a los cambios en la brecha de los precios de los activos y del crédito, pero surge una pregunta: La respuesta a los precios de los activos por parte de la autoridad monetaria ¿llevaría a una mayor estabilidad financiera que la sola búsqueda de la estabilidad monetaria? Para dar respuesta a esta pregunta se utiliza un modelo neokeynesiano con precios de activos, el cual se basa en una forma modificada del propuesto por Kakar (2012). En ese sentido se especifica el comportamiento de los consumidores, el mercado de bienes y la curva de Phillips, la oferta de crédito, 2 posturas de política monetaria y un bloque de shocks.

4.1. Comportamiento de los hogares

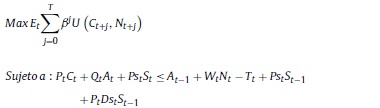

Los hogares buscan maximizar la utilidad intertemporal de consumir (Ct) a unos precios (Pt) y elegir el número de horas de trabajo óptimo (Nt) que maximice el ocio. La maximización hasta el periodo j se lleva a valor presente usando el factor subjetivo de descuento (P). Los individuos están sujetos a una restricción de riqueza, la cual es compuesta por bonos (At), acciones y viviendas (St). Los bonos, por ser títulos de renta fija libres de riesgo, generan una tasa de rentabilidad fija (Qt), pero las acciones y las viviendas generan una serie de flujos de efectivo por la propiedad (Dst) y están sujetos a que se valoricen (Pst) o se desvaloricen, por lo que son activos con grado de riesgo. Además, se supone que los hogares tienen un salario nominal (WtNt) que obtienen por las horas laboradas y están sujetos a un pago de impuestos al Estado (Tt).

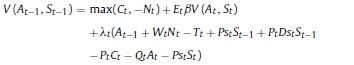

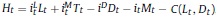

La riqueza conduce la senda óptima del consumo en el tiempo. Usando la ecuación de Bellman es posible resolver un problema multiperiodos en un problema de 2 periodos:

obteniendo las condiciones de primer orden y asumiendo que la función de utilidad es una Constant Relative Risk Aversion (CRRA) como: U(Ct, Nt) =  . En ese sentido, las condiciones de primer orden con respecto a Ct, Nt, At, St son:

. En ese sentido, las condiciones de primer orden con respecto a Ct, Nt, At, St son:

La ecuación (8) muestra la elección entre consumo y ocio que lleva a determinar la oferta de trabajo a través del salario real, dado que establece un equilibrio entre la utilidad marginal del consumo y la des-utilidad marginal del trabajo. La ecuación (9) es la ecuación de Euler, y muestra que la diferencia entre la utilidad marginal presente y la utilidad marginal futura es explicada por la tasa de rentabilidad de los bonos. Finalmente, la ecuación (10) muestra que el precio de las acciones y de la vivienda depende de sus precios futuros y de una serie de pagos definidos en dividendos y alquileres.

Log-linealizando las ecuaciones (8) y (9):

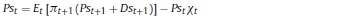

si el log(Qt) es - it es la tasa de interés de corto plazo y log(β) es la tasa de descuento ρ. Si en la ecuación (10) es aplicado el valor esperado del producto entre Qt y Pt+1 (Pst+1 + Dst+1), el resultado es:

donde χt es el negativo de la covarianza entre el factor de descuento y tasa de retorno nominal de los activos, la cual genera una prima de riesgo (misterio de la prima de riesgo de las acciones), y πt+1 es la variación en los precios. Entonces, según lo descrito por Smets y Wouters (2003), χt = χexp(et). En principio, se asume que la tasa de inflación de estado estacionario es cero, β =  y

y  = 1 + χ - β. Utilizando las relaciones planteadas, se log-lineariza la dinámica de los precios de los activos con prima de riesgo:

= 1 + χ - β. Utilizando las relaciones planteadas, se log-lineariza la dinámica de los precios de los activos con prima de riesgo:

Se observa la dinámica de los dividendos a través de una función de ganancias de las empresas dt = Yt =  cmt; por definición dada en Kakar (2012), esta es una función de la brecha del producto y refleja el comportamiento del logaritmo natural de la producción efectiva (ingreso) (Yt) menos los costos marginales (cmt) por un parámetro

cmt; por definición dada en Kakar (2012), esta es una función de la brecha del producto y refleja el comportamiento del logaritmo natural de la producción efectiva (ingreso) (Yt) menos los costos marginales (cmt) por un parámetro  , la cual es reemplazada en (1 + χ) Pst yordenada:

, la cual es reemplazada en (1 + χ) Pst yordenada:

si  y la desviación de los precios de los activos respecto al estado estacionario (solo hay precios flexibles) es st = pst -psnt; donde cualquier desviación positiva se considera una burbuja de precios de activos. Se asume que en el largo plazo la brecha del producto tiende a cero y en los fundamentales de los precios de activos no existe incidencia de los shocks aleatorios (et = 0). Por tanto, la ecuación de Psnt es:

y la desviación de los precios de los activos respecto al estado estacionario (solo hay precios flexibles) es st = pst -psnt; donde cualquier desviación positiva se considera una burbuja de precios de activos. Se asume que en el largo plazo la brecha del producto tiende a cero y en los fundamentales de los precios de activos no existe incidencia de los shocks aleatorios (et = 0). Por tanto, la ecuación de Psnt es:

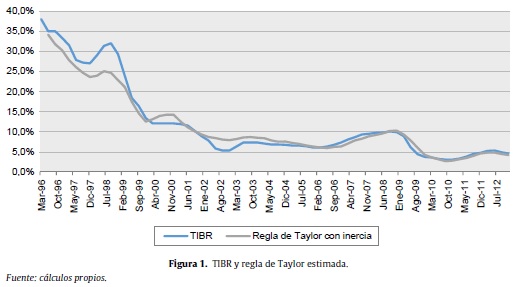

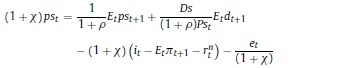

Considerando la diferencia entre Pst y Psnt se puede obtener la ecuación (11), la cual muestra la brecha de precios de activos (st) con riesgo y refleja cómo χ se aproxima a una valor de 0,01 (1 + χ se aproxima a 1), siguiendo los resultados de Nistico (2012) para la covarianza entre el factor de descuento y la tasa de retorno de los activos:

En la ecuación (11) se definió el comportamiento de la brecha de los precios de los activos, donde es posible mostrar la aparición de una burbuja estocástica que surge por las expectativas formadas sobre los mismos precios de los activos, que tiene un efecto β sobre la brecha en el presente; además considera que en una magnitud γ el valor esperado de la brecha del producto incide en el surgimiento de un desajuste en el mercado de activos. Finalmente, los precios de los activos tienen un respuesta negativa en  a la desviación de la tasa de interés nominal de política respecto a la tasa natural.

a la desviación de la tasa de interés nominal de política respecto a la tasa natural.

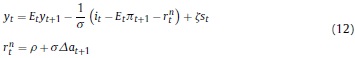

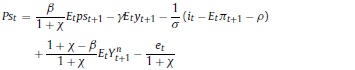

4.2. Curva ¡S y la inflación

La dinámica del mercado de bienes es definida por la curva IS y es especificada en la ecuación (12) basada en la (3) cuando φt = ζst. La forma de la ecuación se fundamenta en la representación de Filardo (2001), que asume el efecto de la tasa de crecimiento de los precios de los activos en la tasa de crecimiento de la producción, por lo que Kakar (2012) hace una analogía representando la incidencia de la brecha de los precios de los activos en la brecha del producto. Entonces el comportamiento de la brecha del producto (yt) es determinado por las expectativas sobre la misma variable (Etyt+1), la desviación de la tasa de interés de corto plazo (it) respecto a la tasa de interés nominal de equilibrio (Etπt+1 +  ) en una proporción (

) en una proporción ( ), y la brecha de los precios de los activos (st).

), y la brecha de los precios de los activos (st).

La tasa de interés real natural ( ) es determinada por la tasa de descuento (p) y, en una magnitud σ, por las variaciones esperadas de la tecnología (Δαt+1), debido a que esta variación explica el crecimiento económico de largo plazo.

) es determinada por la tasa de descuento (p) y, en una magnitud σ, por las variaciones esperadas de la tecnología (Δαt+1), debido a que esta variación explica el crecimiento económico de largo plazo.

De otro lado, la dinámica de la inflación se identifica a través de la curva de Phillips neokeynesiana, resultado de modelar el comportamiento de los costos marginales (cmt) de acuerdo con la brecha entre el salario y los precios, y considerando el efecto de la productividad (ver apéndice de Kakar, 2012). Pero para poder aproximarse al comportamiento de la variación de los precios es necesario obtener la desviación de los costos marginales respecto a su estado estacionario ( = es el negativo del crecimiento del mark-up promedio de precios), por lo que la ecuación de la inflación es βEtπt+1 + ñ (cmt -

= es el negativo del crecimiento del mark-up promedio de precios), por lo que la ecuación de la inflación es βEtπt+1 + ñ (cmt -  ) ; ahora si el cmt está determinado por el nivel de ingreso log-linearizado y cuando se consideran precios flexibles,

) ; ahora si el cmt está determinado por el nivel de ingreso log-linearizado y cuando se consideran precios flexibles,  viene determinado por el nivel de producción potencial6. En ese sentido, cuando se considera la desviación del costo marginal respecto a su estado estacionario se obtiene la brecha del producto (yt) como determinante de la inflación, y adicionando un shock aleatorio es posible deducir la ecuación (13):

viene determinado por el nivel de producción potencial6. En ese sentido, cuando se considera la desviación del costo marginal respecto a su estado estacionario se obtiene la brecha del producto (yt) como determinante de la inflación, y adicionando un shock aleatorio es posible deducir la ecuación (13):

donde la inflación (πt) depende de la inflación esperada para el siguiente periodo (Etπt+1) en una magnitud β, de la brecha del producto en una magnitud k, y de un factor de error estocástico (bt) asociado a distintos shocks exógenos. El efecto de la brecha del producto sobre la inflación se justifica desde la incidencia de la producción en el costo marginal real de la economía, dado que si aumenta la producción el costo marginal tiende a elevarse, aumentando la brecha del producto y, de esta manera, la inflación asciende.

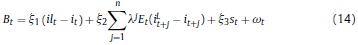

4.3. Oferta del crédito de los bancos

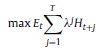

La determinación del comportamiento de los bancos se hace con base al trabajo de Becerra y Melo (2010). Si el objetivo principal de los bancos es maximizar el valor presente (usando el factor de descuento λJ) de los beneficios (Ht) que van hasta el periodo j, estos tienen que determinar su posición respecto a la oferta de crédito que estarán dispuestos a otorgar:

Los beneficios se definen como:  , donde

, donde  y it son las tasas de interés de préstamos, depósitos, interbancarias y la fijada por el banco central, Lt son los créditos otorgados, Tt es la posición neta en el mercado interbanca-rio, Dt son los depósitos bancarios, Mt son los recursos obtenidos de la autoridad monetaria y C(Lt, Dt) son los costos de administración de los créditos y los depósitos.

y it son las tasas de interés de préstamos, depósitos, interbancarias y la fijada por el banco central, Lt son los créditos otorgados, Tt es la posición neta en el mercado interbanca-rio, Dt son los depósitos bancarios, Mt son los recursos obtenidos de la autoridad monetaria y C(Lt, Dt) son los costos de administración de los créditos y los depósitos.

Obteniendo las condiciones de primer orden para los depósitos, la oferta de crédito y la oferta de liquidez por parte del banco central es posible determinar la oferta óptima de crédito de los bancos comerciales. Ahora, asumiendo que  = it debido a que la tasa interbancaria tiende a seguir el comportamiento de la tasa mínima de expansión en las subastas de dinero del banco central (guiada por el comportamiento de la tasa de política monetaria):

= it debido a que la tasa interbancaria tiende a seguir el comportamiento de la tasa mínima de expansión en las subastas de dinero del banco central (guiada por el comportamiento de la tasa de política monetaria):

Si Lt y Lt-1 se toman en logaritmo natural y se diferencian, es posible obtener las tasas de crecimiento de la oferta de crédito (Bt). Además, se incluyen como determinantes del crecimiento del crédito a la brecha de los precios de los activos (st), donde una burbuja financiera lleva a un crecimiento de los préstamos bancarios y a un componente de error estocástico (ωt). Lo anterior es respaldado por el planteamiento de Bernanke et al. (1998) acerca de la teoría del acelerador financiero, que bajo condiciones de asimetría de información en los mercados, la demanda de préstamos banca-rios dependerá del comportamiento del valor de los activos (usados como colaterales para los créditos), por lo que el uso de financia-miento con recursos ajenos lleva al cobro de una prima respecto al costo de los recursos propios.

La ecuación (14) muestra que la desviación positiva de la tasa de interés de los préstamos (ilt) respecto a la tasa de política monetaria (presente y futura) lleva a que crezca el nivel de créditos otorgados por los bancos, siendo esto una forma de maximizar sus ganancias. Esta misma dinámica lleva a ajustar la tasa de colocación. Por otro lado, una caída en los precios de los activos lleva a que los bancos racionen más el crédito, por lo que la recuperación de una crisis será más difícil.

La hipótesis acerca del racionamiento del crédito ha sido complementada por economistas poskeynesianos, que, considerando una economía en incertidumbre, dividen la demanda de crédito en nocional y en solvente. La primera hace referencia a la demanda potencial de créditos cuando no se considera el riesgo de cada prestatario, y la segunda se refiere a la demanda de créditos cuando está sujeta al nivel de solvencia de los prestatarios (Lavoie, 2005). Por tanto, los bancos restringen la asignación de recursos cuando los riesgos tienden a elevarse, por lo que una pérdida en el valor de los activos (se reduce el nivel de solvencia de los hogares y de las empresas) llevará a un mayor racionamiento en el crédito.

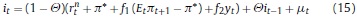

4.4. Posturas de política monetaria

El modelo evaluará las consecuencias de una postura de la política monetaria cuando existe respuesta a las variables tradicionalmente definidas frente a una postura que responda a precios de activos. Se tomará la regla de Taylor obtenida en la ecuación (6) asumiendo que el banco no responde a la brecha de precios de activos (f3 =0):

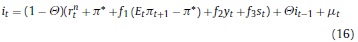

Cuando el compromiso del banco central sea de mantener los precios de los activos en su nivel de largo plazo la economía será encauzada a una situación de estabilidad financiera, por lo que se toma la regla de Taylor aumentada a precios de activos obtenida en la ecuación (6) con f3 > 0, siendo un contraste similar al de Bernanke y Gertler (1999). En ese sentido, se establece f3 como el peso que tendrá la brecha de los precios de los activos en la respuesta de la autoridad monetaria, lo cual se refiere a una postura de respuesta a las burbujas de precios de los activos:

Los efectos de la reacción de la autoridad monetaria a los precios de los activos han sido analizados por distintos autores, siendo en Cecchetti, Genberg y Wadhwani (2002) donde se mostró que a través de burbujas de precios de activos se crean distorsiones en la inversión y el consumo, por lo que resulta necesaria la intervención a los desajustes de estos precios; por esta razón, en estudios de Chadha, Sarno y Valente (2004) y de Haugh (2008) se argumenta a favor de que el banco central reaccione a sus desajustes. En ese sentido, la ecuación (16) refleja la reacción de la autoridad monetaria a la formación de burbujas estocásticas en el mercado de activos, que tiende a ser la principal fuente de propagación a la economía real de un proceso de inestabilidad financiera.

4.5. Estructura de los shocks

Se supondrá que en esta economía existirán 5 tipos de shocks, que se modelan como procesos estocásticos con errores (zt, xt, vt, taut y wt) ruido blanco (media cero y varianza constate).

Shocks:

- Productividad: αt =  1αt-1 + zt

1αt-1 + zt

- Inflación: bt =  2bt-1 + xt

2bt-1 + xt

- Precios de activos: et =  3et-1 + vt

3et-1 + vt

- Política monetaria: τt =  4τt-1 + taut Crédito:

4τt-1 + taut Crédito:

4.6. Calibración de parámetros

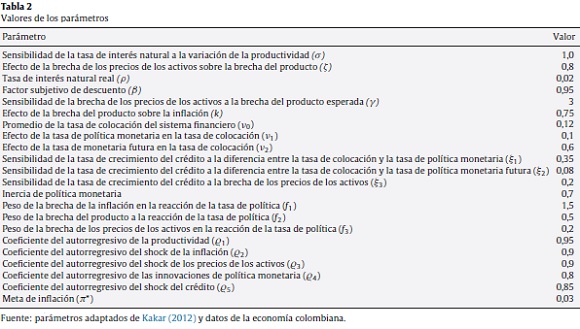

La calibración de los parámetros es realizada de acuerdo a definiciones teóricas dadas por Kakar (2012) y adaptando a datos de la economía colombiana, siendo el caso de la meta de inflación del 3% y los valores iniciales de algunas variables. El valor inicial de la brecha del producto es 1%, resultado es determinado a partir de un crecimiento promedio del PIB de 5,5% y un crecimiento del PIB potencial del 4,5% (estimaciones del Banco de la República). La tasa de interés de intervención parte de un valor de 3,5%, que es inferior a la tasa natural nominal del 5% (estimaciones del Banco de la República y de instituciones privadas), y cuando el Banco de la República interviene lo hace modificando la tasa de política en 0,25%. La inflación parte de la efectiva en el 2013, la cual se aproxima a 2%. Un supuesto de partida es el crecimiento real del crédito, que es asumido en 5%. Por otro lado, la brecha de los precios de los activos es estimada en el 3%, dado que los precios de la vivienda y de las acciones en promedio se desvían de sus fundamentales en ese valor. Finalmente, la tasa de colocación promedio para crédito ordinario y libre inversión es del 15% (tabla 2).

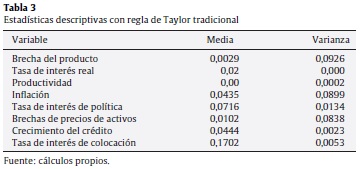

4.7. Simulación y análisis

El análisis numérico del modelo es realizado a través de Dynare7, contrastando los resultados cuando se incluye la regla de Taylor tradicional frente a la regla de Taylor aumentada a precios de activos. En ese sentido, analizando el resultado cuando la política monetaria sigue una regla tradicional se identifica que la interacción lleva a una dinámica donde la brecha del producto tiende a 0,29%; es decir, que si el crecimiento del PIB potencial es 4,5%, la tasa de crecimiento de la economía es en promedio 4,79%, aunque con una varianza relativamente alta. Además, se observa que la tasa de interés real y la productividad varían a largo plazo, la inflación tiende a una media de 4,35%, una tasa de política monetaria de 7,16% y una tasa de los créditos de 17,02%, similar al promedio entre 1996 y 2012. Otro aspecto es la brecha de los precios de activos, que tiende a una media de 1%, con una variabilidad relativamente alta, tal como se espera que se comporte una variable sensible a distintos tipos de perturbaciones; finalmente, la media del crecimiento del crédito es 4,44%, con una varianza relativamente baja (tabla 3).

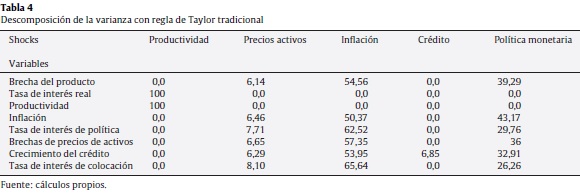

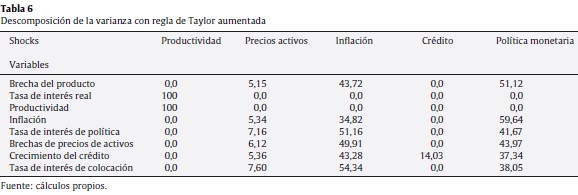

Además se analiza la descomposición de la varianza, que es un resultado de simular a través de una iteración algebraica el porcentaje que explica cada uno de los shocks a la varianza simulada de cada una de las variables. En los resultados expuestos en la tabla 4 se observa que la tasa de interés real y la productividad solamente responden a largo plazo al shock de productividad, y ninguna de las demás tiene respuesta alguna a este mismo shock. A corto plazo el shock que domina es el de política monetaria, debido a que determina en un 93,2% a la brecha del producto, en un 89,27% a la inflación, en un 85,71% a la brecha de los precios de los activos, en un 47,65% al crecimiento del crédito y en un 82,8% a la tasa de colocación.

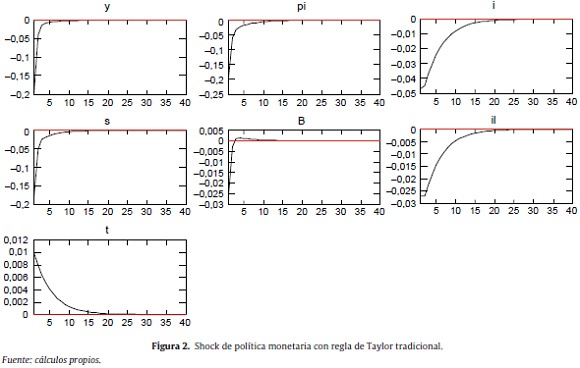

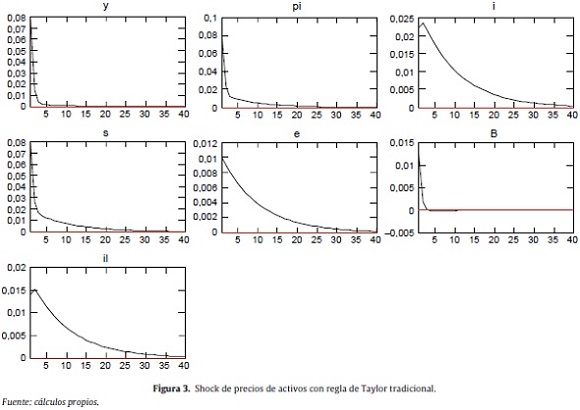

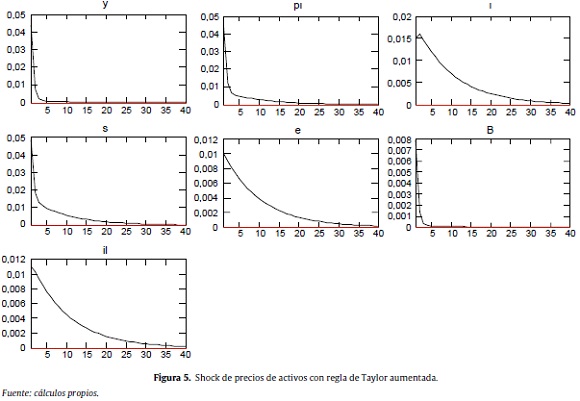

Ahora, construyendo las funciones impulso respuesta, que son rutas futuras esperadas de las variables endógenas condicionales acerca de un shock en el primer periodo en una desviación estándar, que en un momento desaparece y se regresa al estado estacionario en forma asintótica. En ese sentido es posible analizar la dinámica de la economía cuando el banco central no tiene un compromiso con la estabilidad financiera, partiendo de un shock de política monetaria. El ascenso inesperado de la tasa de política llevará a una desaceleración de la economía, con la tendencia negativa de la brecha del producto, que luego se traducirá en un descenso de la inflación, por la existencia de rigideces de precios a corto plazo. Los precios de los activos tendrán una reacción negativa bastante alta, pero con una rápida corrección, junto a una caída en el crecimiento del crédito, debido al encarecimiento de los recursos monetarios y a una desvalorización de los activos (figs. 2 y 3).

Pero si lo que ocurre es un shock positivo de precios de activos, la brecha del producto tiende a aumentar en forma transitoria, por lo que el ajuste al estado estacionario llega en pocos trimestres. La expansión de la economía por la valorización de los activos es generada por el efecto riqueza sobre el consumo, la valorización de las empresas que estimula la mayor inversión y la valorización de las garantías para la toma de créditos que acelera el crecimiento de la cartera del sistema financiero.

La expansión de la brecha del producto llevaría a un aumento en la inflación, para que luego la política monetaria reaccione elevando la tasa de política y, de esa manera, a que se encarezca el crédito. Por la racionalidad del sistema financiero la oferta de crédito se mantiene alta, hasta el momento en que los precios de los activos tiendan a su estado estacionario. En ese sentido, una burbuja de precios de activos puede causar danos a la estabilidad financiera, debido a que la banca expande su cartera de acuerdo al valor de los activos, sin considerar la posibilidad que estos no vayan a representar el valor de la deuda y puedan generarse procesos de default.

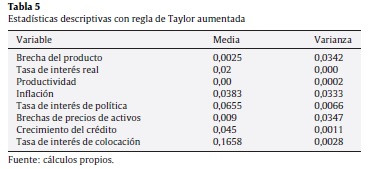

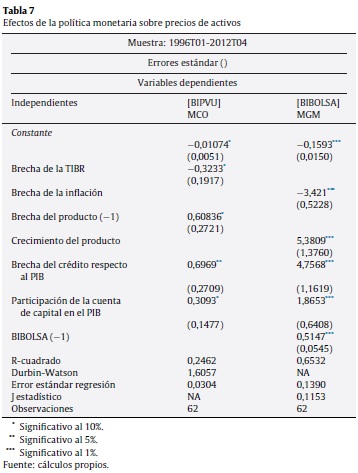

Sin embargo, es necesario evaluar la respuesta de las distintas variables cuando el banco central responde a la brecha de los precios de los activos, lo cual se convierte en un forma de evaluar lo que pasaría cuando la política tiene un compromiso con la estabilidad financiera. Considerando las estadísticas descriptivas, con esta modificación del modelo se muestra que la varianza de la brecha del producto es más baja (es 0,0584 menos que la varianza con regla de Taylor tradicional), siendo una primera razón para hablar del carácter estabilizador de esta postura. Además, bajo esta postura de la autoridad monetaria la inflación tiende a ser más baja y menos volátil, dada una media de 3,83% y una varianza de 0,0333 menor; este resultado lleva a que la tasa de política y la tasa de los colocación sean estructuralmente más bajas, con una media de 6,55 y 16,58%, respectivamente (tabla 5).

Revisando las variables relacionadas con la estabilidad financiera, se observa que la media de la brecha de precios de activos con esta especificación es 0,9% frente a 1,02% de la especificación anterior. También se destaca el resultado de la varianza, que es 0,0491 menor cuando el banco sigue una regla de Taylor aumentada. Al igual que la varianza de la brecha de precios de activos, la del crecimiento del crédito es inferior en el caso analizado. Además, con la descomposición de la varianza se evidencia que el tamaño del efecto del shock de política monetaria aumenta sobre la varianza de la brecha del producto, la inflación, el crecimiento del crédito y la tasa de los créditos (tabla 6).

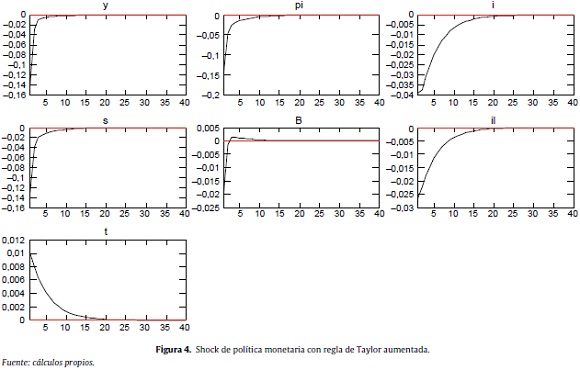

En las funciones impulso-respuesta es posible mostrar que un shock de política monetaria, cuando existe un compromiso por intervenir en el momento en que ocurra una desviación de los precios de los activos del estado estacionario, lleva a que se modifiquen la brecha del producto, la inflación, los precios de los activos y el crecimiento del crédito en menor medida que cuando no existe el compromiso señalado (comparar la fig. 4 con la fig. 2). Por tanto, una política monetaria que busque la estabilidad financiera conducirá a una estabilidad en las demás variables macroeconómicas.

Pero si lo que ocurre es un shock de precios de activos (fig. 5), como el analizado anteriormente, la primera respuesta es dada por parte de la autoridad monetaria, que eleva la tasa de interés de política y lleva a la brecha del producto a niveles negativos. Lo anterior ocasiona que la inflación baje hasta el punto donde nuevamente la tasa de política reaccione en forma contra-cíclica y lleve a que disminuya la tasa de los créditos. La reacción de la autoridad monetaria a los precios de los activos rompe rápidamente la generación de alguna burbuja, lo cual hace que los activos vuelvan a su valor fundamental. Este mismo efecto se replica en el crecimiento del crédito, donde el ascenso inicial por el aumento del valor del colateral se rompe rápidamente, por la respuesta del banco central que conduce al sistema financiero a su cauce normal en el estado estacionario.

En síntesis, una función de reacción que considere la brecha de los precios de los activos tiende a llevar a una estabilidad macroeconómica y financiera mayor que cuando solamente reacciona a la brecha del producto y a la brecha de la inflación. En ese sentido, el modelo apoya las conclusiones de Cecchetti et al. (2000) frente a la necesidad de que la autoridad monetaria amplíe su función de reacción, y considerar a los precios de los activos como una variable fundamental para encaminar la economía a la estabilidad. De esta manera, el modelo trata de sugerir que uno de los objetivos de la política monetaria sea la estabilidad financiera8 o, al menos, que el banco central la considere dentro de su función de reacción como un mecanismo para lograr el objetivo de estabilidad macroeconómica.

La consideración expuesta lleva a establecer que la reacción del Banco de la República a los precios de los activos (vivienda y acciones) podría conducir a la economía colombiana a una senda en la que no se repitiera nuevamente un proceso de fragilidad financiera como el acaecido a finales de la década de los noventa. Sin embargo, se debe reconocer que un objetivo adicional puede complejizar el esquema operativo del banco central en el momento de intervenir, por lo que es indispensable tener mejores mecanismos para la obtención de una mayor cantidad y calidad de la información.

5. Efectos de la política monetaria sobre los precios de los activos

Las decisiones de política monetaria inciden en la estabilidad financiera a través de los efectos en el crédito y en los precios de los activos, siendo variables que se pueden convertir en algún momento en indicadores de alerta temprana frente a una probable crisis financiera. Por tanto, como el banco central, a través de la alteración de la tasa de intervención, puede modificar la dinámica del crédito y/o puede detener algún síntoma de burbuja en los precios de los activos, resulta necesario entender los canales por medio de los cuales se puede generar la transmisión. Ahora, si la política monetaria se encuentra direccionada al control de la inflación surge la siguiente pregunta: ¿Cómo responde la brecha de los precios de los activos cuando la inflación se desvía de su objetivo y la autoridad monetaria tiene que reaccionar modificando su tasa de intervención?

Para dar respuesta a la pregunta tendrán que evaluarse los mecanismos de transmisión por medio de los cuales las decisiones de política inciden en la estabilidad financiera y, de esta manera, evaluar la robustez práctica del modelo expuesto y calibrado en la sección anterior. En ese sentido, resulta necesario identificar los efectos de los shocks de política monetaria sobre los precios de los activos en Colombia, bajo la hipótesis que una parte importante del mecanismo de transmisión se sustenta con el canal de precios de activos y este tiene una relación con las condiciones financieras de la economía.

5.1. Revisión teórica

Existen 2 visiones frente a los efectos de las decisiones de política monetaria sobre los precios de los activos, que llevan a definir que toda expansión monetaria tendrá como consecuencia un aumento en los precios de las acciones, de los bonos, de la vivienda, de las obras de reconocidos pintores, de las materias primas, etc. La primera es la tradicional, y se basa en que la respuesta de los precios de los activos a la política monetaria ocurre por el ajuste del portafolio de los agentes, donde un exceso de liquidez llevará a una sustitución del efectivo por los distintos títulos financieros y de carácter real que generan algún tipo de renta y/o valorización. La segunda visión se inspira en las formulaciones de los economistas austriacos9 en la década de los veinte y de las posturas recientes del Banco Internacional de Pagos (BIP)10, donde una inflación baja y una postura expansiva de la política monetaria tienden a impulsar booms de precios de activos y su posterior caída (Bordo y Landon-Lane, 2013). Desde este lineamiento, Borio (2012) identificó que al analizar el ciclo financiero, de acuerdo a los precios de las propiedades de finca raíz y del crecimiento del crédito, encuentra que es más amplio que el ciclo económico, por lo que una desviación de los precios de los activos de su tendencia de largo plazo no debe subestimarse.

La anterior preocupación viene asociado al interés de las autoridades monetarias por entender si la política monetaria tiene una incidencia real sobre el mercado de activos financieros y reales y, de esta manera, prever la reacción a las distintas posturas que asume el banco central en determinados momentos. Evidencia respecto a esta hipótesis es encontrada en el estudio de Ahrend, Cournede y Price (2008), en el cual se muestra que en los países de la OCDE la desviación de la tasa de política respecto a la formulada por la regla de Taylor llevó a que el mercado de vivienda se viera afectado, es decir, a que se modificaran las decisiones de inversión en vivienda, los préstamos hipotecarios y el precio real de la vivienda. La conclusión es que la política extremadamente expansiva ayudó a explicar los booms de la vivienda, que después se transformarían en desplomes acelerados. De otro lado, Metzler (1951) demuestra que las operaciones del banco central llevan a que se afecten directamente las bolsas de valores y, en especial, al mercado accionario.

De acuerdo a lo anterior, en momentos de baja inflación tiende a surgir una expansión monetaria que lleva a sembrar un boom en los precios de los activos. En Christiano, Ilut, Motto y Rostagno (2010) se evidencia que la inflación en los precios de las acciones ha ocurrido en momentos de baja inflación. Ahora, estos mismos autores muestran que si ocurre un shock de productividad positivo aumenta la tasa de interés natural por efecto de la expansión del crédito, que además impulsa los precios de las acciones. Esto permitirá complementar intuitivamente la explicación del efecto del shock de productividad sobre la tasa de interés natural real (ver ecuación 12), que llevará a incidir en el valor de la tasa de política.

5.2. Estimaciones

La estrategia empírica que se considera usar para identificar los efectos de las decisiones de política monetaria sobre el comportamiento de los precios de los activos se basa en el trabajo de Bordo y Landon-Lane (2013), que estimaron las implicaciones de la desviación del instrumento de política monetaria respecto a su nivel óptimo sobre la brecha de los precios de las acciones, del precio de la vivienda y de los precios de la materias primas. El estudio fue realizado con una muestra de 18 países entre 1920 y 2010. Se estimó el efecto de 2 instrumentos de acuerdo al régimen de política monetaria; el primero se refiere a la tasa de interés de política usado en el régimen de inflación objetivo, y el segundo, a la tasa de crecimiento del dinero utilizado en el régimen de agregados monetarios. El nivel óptimo para el primero se define a partir de la regla de Taylor original y para el segundo una tasa de crecimiento monetario del 3%, que para Milton Friedman es la tasa óptima.

Para el caso particular se hacen estimaciones que identifiquen la respuesta del precio de la vivienda y de los precios de las acciones a un shock de política monetaria, medido a través de la desviación de la tasa de política promedio respecto a la tasa de política óptima. Se elige la tasa política por ser el instrumento usado en el régimen de inflación objetivo, y el periodo de análisis será 1996-2012, con una frecuencia trimestral; aunque el esquema de metas de inflación comenzó formalmente en 2001, desde 1996 se venía utilizando la tasa de interés de corto plazo como principal instrumento de política monetaria. El instrumento se adoptó porque fue asumida como cierta la hipótesis sobre la inestabilidad de la demanda de dinero y, por ello, el mejor instrumento de política es la tasa de interés.

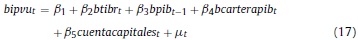

El modelo que se desea estimar y que permitirá entender el impacto del shock de política monetaria sobre el precio de la vivienda es:

Esta especificación está basada en los trabajos de Ahrend et al. (2008) y de Bordo y Landon-Lane (2013), los cuales muestran la magnitud (β2) en la que el IPVU se aleja de su nivel tendencial (bipvut) cuando la tasa de política se desvía de la tasa definida por la regla de Taylor (btibrt), que es una proyección basada en los resultados de la estimación (1) de la tabla 1. Además, se toman como variables control a la brecha de producto rezagada un periodo (bpibt-1), a la desviación de la cartera del sistema financiero respecto al PIB (bcarterapibt) y la participación de la cuenta de capitales respecto al PIB. La primer variable se fundamenta en identificar la prociclicidad del precio de la vivienda, la segunda asociaría el ciclo del crédito y el ciclo de la vivienda, y la tercera se fundamenta en identificar la relación entre el superávit de cuenta de capitales y el precio de la vivienda, donde un saldo positivo respecto al PIB significa un mayor financiamiento al mercado de vivienda.

La segunda especificación se basa en los argumentos de Christiano et al. (2010), donde el comportamiento de los precios reales de las acciones (tomado el índice de bolsa líder deflactado a precios 2001) depende negativamente de la inflación; por tanto, cuando la inflación tiende a encontrarse por debajo de la meta de largo plazo la expectativa es que la tasa de política vaya a disminuir y, de esa manera, aumenten los precios de las acciones en (α2). Ahora, las variables control tomadas son el crecimiento del PIB (cpibt), la brecha de la cartera respecto al PIB (bcarterapibt) y la cuenta de capitales respecto al PIB (cuentacapitalest). Se toma el cpibt para reducir la multicolinealidad que pueda existir entre la brecha del producto y la brecha de la inflación, y el efecto esperado es positivo. El efecto de las demás variables es el mismo que el señalado en la especificación de la brecha del precio de la vivienda, excepto porque en este último se sigue una dinámica inercial.

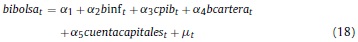

Las tendencias de largo plazo de los distintos datos se calculan con el filtro de Hodrick-Prescott, y con esto es posible obtener las distintas brechas. En la tabla 7 se muestran las regresiones para la brecha del precio de la vivienda y para la brecha de los precios de las acciones. Para el primer caso, en la estimación por MCO no existe evidencia de autocorrelación (el estadístico de Durbin-Watson se encuentra en la zona de indecisión, aunque se encuentra más cercano al límite superior), hay homocedasticidad (prueba de Breusch-Pagan-Godfrey), es adecuada la especificación del modelo (prueba de Ramsey Reset) y unos residuos normales (prueba de Jarque-Bera); aunque tiene baja potencia estadística por el R cuadrado bajo. Para el segundo caso, la estimación es realizada por el MGM, usando como instrumentos a las variables rezagadas 4 periodos y unos errores con correlación serial de primer orden, pero lo importante es que no existe otro orden de correlación y los instrumentos son exógenos, por lo que el modelo es adecuado.

La estimación para BIPVU muestra que un aumento del 1% en la desviación de la tasa de política respecto a la regla de Taylor lleva a que el precio de la vivienda disminuya por debajo de su tendencia de largo plazo en 0,3233%, debido a la postura restrictiva de la política monetaria. En ese sentido, cuando el banco central toma una postura excesivamente expansionista ocasionará la formación de burbujas en los precios de las viviendas, que puede repercutir en burbujas de precios de vivienda. Y desde la estimación para BIBOLSA, el impacto de la política monetaria se lee desde la desviación de la inflación de su meta, donde un aumento del 1% de la inflación por encima de su objetivo lleva a que los agentes del mercado esperen una contracción monetaria y, por esta razón, los precios de las acciones disminuyen 3,42%; siendo un reflejo de la alta sensibilidad de los valores negociados en bolsa a las expectativas de modificaciones en la política monetaria.

El efecto del ciclo económico difiere para los activos. Para el caso del precio de la vivienda este tiene una mayor incidencia que la política monetaria, debido a que una expansión en la brecha del producto del 1% producirá una expansión del 0,608% en dichos precios durante el siguiente trimestre, por lo que resulta pertinente entender que la estabilidad macroeconómica colombiana se encuentra ligada al comportamiento del valor de los inmuebles. El impacto sobre los precios de las acciones es más fuerte, ya que un crecimiento del 1% en el trimestre lleva a que estos precios aumenten en 5,38%; por tanto, la bolsa tiene una alta sensibilidad a la dinámica del ciclo económico.

Una variable relevante para entender la formación de procesos de inestabilidad financiera es el ciclo del crédito, donde un ascenso es difícil de caracterizar, dado que puede ser generado por un boom de crédito o por un mayor desarrollo económico del país que permite el incremento en el grado de profundización financiera. Una caracterización es realizada por Mendoza y Terrones (2012) para distintas economías emergentes e industrializadas, distinguiendo patrones que definen la relación entre el auge de crédito y el surgimiento de crisis financieras, y entre los elementos que definen los patrones se encuentra la asociación entre el crédito y los precios de los activos y, en especial, el de la vivienda.

La estimación refleja que si el crédito respecto al PIB crece por encima de su tendencia de largo plazo en 1%, el precio de la vivienda se desvía de la tendencia en forma positiva en 0,697%, lo cual evidencia la relación señalada, debido a que un mayor monto de crédito respecto al PIB permitirá la adquisición de un mayor número de bienes durables. La respuesta de los precios de las acciones a las expansiones del crédito es considerablemente superior a la respuesta de los precios de la vivienda, ya que por cada 1% de aumento en la brecha del crédito respecto al PIB ocasiona que la bolsa se desvíe positivamente de su nivel de largo plazo en 4,75%.

El efecto de la relación cuenta capitales a PIB sobre la brecha del precio de la vivienda y la brecha de los precios de las acciones es positivo, debido a que una bonanza de flujos de capital tiende a presionar el alza de los precios de los activos. Esta dinámica es asociada en distintos estudios a los efectos de una bonanza en flujos de capital y, en especial, por los trabajos de Reinhart y Reinhart (2009) y Reinhart y Rogoff (2011), que estiman una dinámica en la que la bonanza de flujos de capital tiene una relación con los precios de activos y el crédito. En ese sentido, por cada 1% que aumente la relación cuenta de capitales a PIB la brecha del precio de la vivienda aumenta en 0,309% y la brecha de precios de acciones aumenta en 1,86%.

En síntesis, el ejercicio empírico muestra que la política monetaria incide en los precios de activos, teniendo un mayor impacto sobre los precios de las acciones que sobre el precio de la vivienda. Estos resultados son coherentes con los obtenidos por Bordo y Landon-Lane (2013) para un panel de 18 países, y llevan a considerar que la política monetaria en Colombia es capaz de impulsar o detener una burbuja de precios de activos que puede conducir a procesos de inestabilidad financiera.

6. Conclusiones

La crisis internacional de 2008 planteó un debate acerca del papel de la política monetaria en la prevención de procesos de inestabilidad financiera, y es que distintos bancos centrales, el BIP y el FMI han visto la necesidad de una intervención más activa por parte de las autoridades monetarias a la hora conducir a las economías a sus sendas de crecimiento de largo plazo y estabilidad en sus sistemas financieros. La discusión resulta relevante en el sentido de que los bancos centrales han buscado la estabilidad monetaria, pero al colocar al margen la estabilidad financiera pueden ser catalizadores de crisis financieras. Los procesos de inestabilidad financiera surgen, tradicionalmente, cuando en periodos anteriores los precios de los activos aumentan por encima de sus fundamentales y surgen booms en los mercados de crédito, cuyo patrón es determinado en estudios relevantes como los de Mendoza y Terrones (2012) y de Reinhart y Rogoff (2011).

De acuerdo a lo anterior, en el documento se hace explícito que el canal de crédito es relevante para explicar un proceso de inestabilidad financiera, debido a que muestra la relación entre la hoja del balance de los agentes, el crédito y la actividad económica. Por tanto, la autoridad monetaria debe entender este mecanismo para responder adecuadamente con sus instrumentos de política monetaria, pero antes de que la crisis estalle; es decir, se requieren indicadores de alerta temprana adecuados para que el banco central pueda tener criterios para definir su respuesta.

Los resultados son coherentes con los obtenidos por Bernanke y Gertler (1999), cuando estimaron la respuesta de la FED y del banco central de Japón a los precios de los activos, encontrando que no existe alguna respuesta, y que luego en Bernanke y Gertler (2001) probaron que no es necesario que exista cuando el banco central responde a la desviación de la inflación esperada respecto a la meta. No obstante, para propósitos de contrastar lo anterior en el documento se tomó un modelo de corte neokeynesiano trabajado por Kakar (2012), que caracteriza el comportamiento de los hogares y de los bancos comerciales, define la conducta de la inflación a través de la curva de Phillips, muestra la dinámica de la economía real a través de la curva IS e identifica las decisiones de la autoridad monetaria, considerando una postura tradicional y otra en la que existe respuesta a la brecha de precios de activos.

El modelo señalado presenta shocks de productividad, inflación, precios de activos, política monetaria y crédito, y es calibrado con datos aproximados para la economía colombiana. Los resultados evidencian la necesidad de ampliar el compromiso de la autoridad monetaria hacia la brecha de precios de activos, debido a que se encuentra asociada a una menor volatilidad macroeconómica. Esto se observó a través de las funciones impulso-respuesta de los shocks de precios de activos y de política monetaria, las cuales evidencian un rápido ajuste de las variables a su estado estacionario. Por tanto, el modelo concuerda con lo encontrado en Cecchetti (2003), concluyendo que con las 2 funciones de reacción existe estabilidad, pero es mayor con la que responde a la brecha de precios de activos.

Además, se hicieron estimaciones con el objetivo de explicar los shocks de política monetaria sobre los precios de los activos, encontrando que la brecha de los precios de las acciones responde en forma negativa a la desviación de las expectativas de la inflación respecto a su meta, establecida por el Banco de la República. La estimación de la respuesta de la brecha de los precios de la vivienda a los shocks de política monetaria muestra que la diferencia entre la tasa de política monetaria y la tasa estimada por la regla de Taylor es negativa, por lo que todo shock positivo conducirá a la formación de burbujas en los precios de la vivienda, y todo shock negativo contraerá la dinámica del crédito.

En síntesis, el documento presentado refleja el interés por entender la dinámica de la política monetaria y los recientes hechos de vulnerabilidad financiera a nivel mundial, por lo que resulta pertinente revisar si el Banco de la República podría robustecer su estrategia de política a la luz de un ambiente de incertidumbre. En ese sentido, queda claro que el instrumento de política monetaria usado es el adecuado para permitir que la economía entre en una senda de estabilidad financiera, aunque no se rechazan las propuestas frente a que el banco central conduzca una política macro-prudencial, debido a que las tasas de interés en mucho sentido refleja el costo de oportunidad a la hora de tomar riesgos que impliquen danos al sistema. Por tanto, en futuras investigaciones se sugiere ampliar hacia los efectos combinados que tendrán una política macro-prudencial y una política monetaria que busque la estabilidad financiera.

Conflicto de intereses

El autor declara no tener ningún conflicto de intereses.

Agradecimientos

Agradezco los valiosos comentarios y recomendaciones sobre el documento de los profesores Gustavo A.Junca (U. Nacional), H. Javier Fuentes (U. Distrital) y Oliver Mora (UPTC).

Notas

1 La función de reacción estimada de la FED otorga una importancia primordial a las expectativas de la inflación, y el resultado a los precios de los activos es negativo; y para el caso del banco central de Japón la inflación tiene una importancia mayor y los precios de los activos no inciden, pero el resultado no es para todo el periodo, dado que si se observa el periodo de 1989 a 1997 es positivo pero con poca incidencia.

2 Las condiciones de ortogonalidad hacen referencia a que el resultado del cruce entre la perturbación aleatoria y las variables observables en un modelo econométrico es igual a cero.

3 Corrige las autocorrelaciones en cada iteración.

4 La ventaja de este procedimiento se encuentra en que las series resultantes son independientes de la definición de ciclo que se haya adoptado, y las funciones de correlación cruzadas obtenidas de las series a las que se les aplicó el procedimiento reflejan un comportamiento no sistemático y una correlación cruzada entre variables.

5 Es el producto entre 0,185 y (1 - 0,7374), valor cercano al 5% estimado por el Banco de la República.

6 La especificación matemática aparece en Kakar (2012).

7 Es un preprocesador de Matlab que resuelve, simulay estima modelos no lineales determinísticos y estocásticos.

8 En el documento de Bayoumi, dell'Ariccia, Habermeier, Mancini-Griffoli y Valencia (2004), presentado por el FMI, queda claro que una de las lecciones que dejó la crisis de 2008 es la necesidad de debatir acerca de los objetivos de política monetaria, dado que la estabilidad de precios no es suficiente para lograr la estabilidad macroeconómica, y por esta razón es que se discute la ampliación de los objetivos de la autoridad monetaria.

9 Hayek, Mises y Robbins plantean que un boom de precios de activos lleva a la formación de una burbuja en medio de un política monetaria acomodaticia permitiendo al crédito alimentar el auge. Por tanto, la autoridad monetaria debe tomar medid as para desinflar el auge, considerando que los precios de los activos hacen parte del nivel de precios.