1. Introducción

La economía de Estados Unidos sufrió una crisis profunda a finales de 2007 causada por la burbuja inmobiliaria que afectaba al crédito y las hipotecas. En septiembre de 2008 se produjeron varias quiebras de instituciones financieras, entre ellas, el banco Lehman Brothers. El miércoles 15 de octubre de 2008, la Bolsa de Londres Financial Times Stock Exchange 100 cayó sustancialmente, el índice Dow Jones sufrió su mayor caída en términos de porcentaje desde 1987, cayendo más de 733 puntos. El NASDAQ cayó casi un ocho por ciento y medio, y el Standard & Poor colapsó más del nueve por ciento (Otterman, Jolly y Wassener, 2008). Como este país es socio comercial fundamental para grandes y pequenas economías, entonces la crisis económica de Estados Unidos se propagó a nivel global, la economía mundial experimentó un decrecimiento de 3 y 0,6% en 2008 y 2009, respectivamente.

En general, los países experimentaron aumentos significativos de otorgamiento de crédito entre 2003 y 2008. El entorno macroeconómico favorable en los años previos a la crisis mundial proporcionó condiciones crediticias favorables y menores préstamos improductivos de los bancos. Sin embargo, el aumento de los préstamos morosos es una característica destacada de las crisis financieras. La reciente recesión mundial no fue una excepción y puso en evidencia las vulnerabilidades de los bancos a nivel mundial y en diferentes grados: solo en la Unión Europea, el volumen de préstamos fallidos en relación con el PIB se duplicó con creces entre 2009 y 2014. Por otro lado, a lo largo de 2008 varias economías de la región latinoamericana experimentaron una desaceleración importante, entre ellas Colombia, México, República Bolivariana de Venezuela y casi todas las economías más pequenas de Centroamérica y el Caribe. La abundancia de financiamiento se redujo desde el tercer trimestre de 2007, coincidiendo con la primera fase de la crisis financiera en los Estados Unidos.

En 2009, los créditos morosos aumentaron fuertemente y fueron evidentes las restricciones crediticias y los problemas de liquidez; este deterioro de los balances de los bancos ocasionó una retroalimentación hacia la economía impactando negativamente los índices macroeconómicos como desempleo, producto interno bruto, entre otros. La crisis financiera internacional se difundió de manera compleja a lo largo del tiempo y tuvo efectos diferentes en los distintos países de América Latina. Los costos del financiamiento se elevaron apreciablemente y las bolsas de valores tuvieron caídas muy superiores a las de los países industrializados; los márgenes se tornaron muy volátiles y en todos los países aumentó su correlación con la evolución del tipo de cambio; Brasil, Chile y México fueron los países de mayor inestabilidad cambiaria, mientras que Colombia se mostró más estable que en los episodios anteriores, quizás porque la exigencia de encaje a las entradas de capital había reducido los capitales más volátiles; y la diferencia entre los márgenes de Argentina y República Bolivariana de Venezuela y los de las demás economías más grandes de América Latina se amplió significativamente, hasta alcanzar los 10 o más puntos porcentuales (Ocampo, 2009). La crisis mundial destacó la importancia de vincular las condiciones macroeconómicas con la salud del sistema bancario. En este sentido, se evidenció la importancia de disponer de modelos que puedan explicar las causas del riesgo de crédito a un nivel sistémico.

Por su parte, el Comité de Supervisión Bancaria de Basilea en su artículo «Convergencia internacional de medidas y normas de capital», en la tercera sección «Segundo Pilar - El proceso del examen supervisor», establece que «El proceso de examen supervisor establecido en este Marco no tiene por objetivo únicamente garantizar que los bancos posean el capital necesario para cubrir los riesgos de sus actividades, sino que también insta a los bancos a que desarrollen y utilicen mejores técnicas de gestión de riesgos en el seguimiento y control de los mismos». (Basilea, 2006). En este sentido, el objetivo principal de las pruebas de tensión macroeconómicas es identificar vulnerabilidades estructurales en el sistema financiero para evaluar su resiliencia ante los shocks. Además, complementan a otras técnicas y medidas empleadas en la gestión de riesgos.

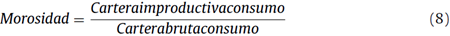

Existen varios abordajes para aproximar el riesgo de crédito. En particular, el índice de morosidad (en términos generales, el porcentaje de la cartera improductiva frente al total de la cartera bruta) es uno de los principales indicadores de solidez financiera propuesto por el Fondo Monetario Internacional (International Monetary Found) y considerado globalmente como una medida apropiada para medir la calidad de las carteras de préstamos. En el documento «Guidance to banks on non-performing loans» del Banco Central Europeo (2017) se establece como factor clave para supervisión bancaria al índice de morosidad y se identifica una guía clara de mejores prácticas para el control de este indicador.

Existe una amplia gama de literatura haciendo uso de este indicador como medida de riesgo crediticio. Rinaldi y Sanchis-Arellano (2006), Marcucci y Quagliariello (2008), Grenidge y Grosvenor (2010), Espinoza y Prasad (2010), Zhang, Cai, Dickinson y Kutan (2016), entre otras. Debido a la indisponibilidad de información referente a cartera improductiva, Kumbirai y Webb (2010) usan como indicador de riesgo de crédito a la razón entre la provisión para cuentas incobrables y la cartera bruta. Es decir, se trata de una reserva para pérdidas expresada como porcentaje del total de préstamos. Souza y Feijo (2011) hacen uso del mismo indicador. Entre las ventajas de utilizar el índice de morosidad como medida para el riesgo de crédito se tiene que la misma facilita la supervisión del riesgo de crédito a nivel agregado o individual y ha comenzado a ganar comparabilidad pues es utilizado como indicador macroprudencial por los reguladores (Financial Soundness Indicators). Entre las desventajas en el uso de este indicador se tiene que todavía existen pocos datos disponibles, los cambios legislativos pueden influir en el volumen de préstamos en mora en los diferentes países y finalmente este índice es un indicador retroactivo del riesgo de crédito.

En este artículo se analizan los determinantes de la variación del índice de morosidad del crédito de consumo en Ecuador y Colombia. Aunque la literatura sobre el índice de morosidad es bastante extensa, estudios previos acerca de los determinantes de la morosidad del sistema bancario en América Latina aún son incipientes, más aún cuando se trata de macromodelos de pruebas de tensión. Además, esta es la primera investigación empírica que compara, entre ambos países, el impacto de cada factor de riesgo en la morosidad, utilizando datos agregados a nivel de país. Más aún, los modelos macro propuestos en este trabajo pueden ser vistos como herramientas prospectivas de evaluación, gestión y control de riesgo y política crediticia. Además, brindan la posibilidad de plantear políticas de gestión de crédito e inclusive políticas económicas, macro prudenciales, monetarias y fiscales que produzcan en segunda instancia impactos en el desempeño de los indicadores de riesgo crediticio.

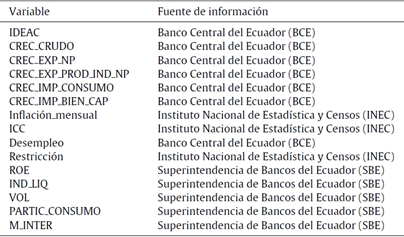

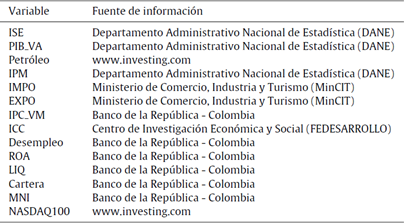

Es necesario señalar que la elección de los países analizados, así como el período de tiempo observado se determinó principalmente por la disponibilidad de datos. Estos datos han sido tomados de las entidades de regulación como: Banco Central del Ecuador (BCE), Superintendencia de Bancos del Ecuador (SBE), Instituto Nacional de Estadística y Censos del Ecuador (INEC), Departamento Administrativo Nacional de Estadística - DANE de la República de Colombia, Banco de la República de Colombia, Ministerio de Comercio, Industria y Turismo - MinCI de Colombia, etc. Los modelos propuestos incorporan solamente efectos directos y hacen precisa la noción e importancia de la calidad de administración en las instituciones financieras al incorporar factores microeconómicos.

Los principales resultados de la investigación muestran que, en Ecuador los shocks se transmiten con bastante rapidez en todos los indicadores. En ambos países el índice de liquidez es el más importante pero su shock demora mucho más en ser transmitido en el caso colombiano. Por otro lado, las tasas de morosidad de ambos países son sensibles a la liquidez y la tasa de intermediación negativamente, pero sus impactos y la rapidez con la que son transmitidos es diferente.

En Colombia el comportamiento bursátil (NASDAQ100), las importaciones y la producción manufacturera tienen un efecto negativo en la morosidad, el efecto en el primer caso es inmediato, ya los shocks de las importaciones se transmiten a corto y mediano plazo, teniendo un efecto acumulativo. La producción manufacturera tarda más en afectar la morosidad. El ROA no explica el comportamiento de la tasa de morosidad en el caso ecuatoriano pero para el caso colombiano esta variable es significativa y con impacto negativo. El componente estacional es más tardío para Ecuador que para Colombia. El resto del artículo está estructurado de la siguiente manera: la sección 2 presenta una revisión de literatura; la sección 3 describe la metodología y datos disponibles; la sección 4 presenta los resultados empíricos y finalmente, la sección 5 concluye el trabajo.

2. Revisión de literatura

Como se mencionó anteriormente, estudios previos acerca de macromodelos para pruebas de tensión de riesgo de crédito en América Latina están en su fase elemental. Saurina (1998), aplica el método generalizado de momentos para analizar los determinantes de la morosidad de las cajas de ahorros españolas. Dentro de las variables micro resalta el margen de intermediación financiera, crecimiento de crédito, ineficiencia y porcentaje de créditos sin garantías.

El índice de vulnerabilidad financiera es un instrumento que permite medir con anticipación eventuales situaciones de riesgo y vulnerabilidades del sistema financiero. La reducción de este índice resulta en mayor solidez del sistema financiero. Arias (2015) usa el Análisis de Componentes Principales para establecer el indicador de vulnerabilidad del sistema bancario ecuatoriano basándose en 12 indicadores que la Comunidad Andina de Naciones considera para el análisis de vulnerabilidad financiera. Este índice de vulnerabilidad del sistema bancario ecuatoriano en el 2015 con respecto al año anterior tuvo una evolución positiva pasando de 41,82 a 44,55; dicho comportamiento estuvo influenciado por el crecimiento de los índices de profundización financiera, apalancamiento, intermediación financiera y solvencia. Sin embargo, existieron factores que afectaron negativamente a la vulnerabilidad del sistema como: morosidad y liquidez.

Aguilar, Camargo y Saravia (2004) estudian el sistema bancario peruano. Utilizan datos con frecuencia trimestral y la metodología de datos de panel, donde establece que los determinantes macroeconómicos son: tasa de crecimiento del PIB con un rezago, colocaciones sobre PIB y el tipo de cambio real; y los factores microeconómicos son: tasa de crecimiento de las colocaciones con dos rezagos, spread real, colocaciones sobre activo total. Giraldo (2010), realiza un estudio similar para Colombia aplicando vectores autorregresivos, la inclusión de variables dummy para identificar la fusión de las entidades bancarias y como variables explicativas macroeconómicas el índice de producción manufacturera, la demanda nacional de energía y la tasa de interés real. Por otro lado, Moreno (2016) presenta el impacto del comportamiento macroeconómico en la morosidad de la cartera de consumo para Colombia a partir de metodologías de series de tiempo multivariadas para datos agregados y datos panel para una muestra de microdatos obtenidos del buró de crédito. Los resultados sugieren que la inflación y la tasa de interés son significativas en predecir el comportamiento de la calidad de la cartera de consumo, mientras que el desempleo muestra un bajo poder explicativo.

Para el caso uruguayo, Vallcorba y Delgado (2007) utilizan un modelo autorregresivo con retardos distribuidos y determinan que los factores macro- que afectan a la morosidad son: variación real interanual del PIB y la variación interanual en dólares del índice medio de salarios.

Vazquez et al. (2012), proponen un macromodelo de pruebas de tensión para riesgo de crédito del sistema bancario brasilero basado en el análisis de escenarios. Los resultados corroboran la presencia de un comportamiento procíclico de la calidad del crédito y muestran una sólida relación negativa entre los préstamos morosos y el crecimiento del PIB, con una respuesta de mediano plazo. Los modelos también indican variaciones sustanciales en el comportamiento cíclico de préstamos morosos a través de tipos de crédito. En otras regiones, y aunque la bibliografía no es basta, existen varios enfoques con relación al tratamiento de modelos de riesgo crediticio para análisis de escenarios macroeconómicos y pruebas de estrés. Dayong Zhang et al. (2016) establecen que los préstamos morosos representan un obstáculo importante para el desarrollo del sector bancario. En su trabajo se examina el impacto del índice de morosidad en el comportamiento de los bancos en China. Utilizando un modelo de regresión de panel de umbral y un conjunto de datos que cubre 87 bancos, prueban la hipótesis de riesgo moral, lo que sugiere que un aumento en el índice de morosidad aumenta los préstamos más riesgosos, potencialmente causando un mayor deterioro de la calidad del préstamo y la inestabilidad del sistema financiero.

Rinaldi y Sanchis-Arellano (2006) utilizando un panel de cointegración encuentran un importante impacto de la carga de la deuda sobre la capacidad de reembolso de los prestatarios. Para la relación de corto plazo, los factores relevantes para explicar el índice de morosidad son la tasa de desempleo, la tasa de interés nominal, los índices de riqueza de los hogares, el índice de precios de la vivienda y la proporción de viviendas ocupadas por los propietarios. Siguiendo esta misma tendencia se encuentran los trabajos de Bellotti y Crook (2007), Segoviano y Padilla (2006) y Jakubik y Schmieder (2008), en el primero se analiza el crédito hipotecario y se concluye que incrementos en la tasa de interés, desempleo y valor de la vivienda producen incrementos en el riesgo de mora, mientras que incrementos en salarios, producción industrial y el índice Financial Times Stock Exchange provocan condiciones para que exista disminución de riesgo de mora. En el segundo trabajo, los autores incorporan el efecto de choques macroeconómicos en el riesgo de crédito a través de estimadores robustos cuando se tiene series temporales cortas. Finalmente, en el tercer artículo, los autores encuentran que diferentes factores afectan la cartera de hogares en la República Checa y en Alemania, respectivamente. Mientras que para la primera tasa de desempleo y la tasa de interés real son los impulsores macroeconómicos más importantes, para Alemania la relación entre el crédito y el PIB y el ingreso de los hogares mostraron el mayor impacto.

Modelos más complejos, donde se analiza el riesgo del sistema considerando la posibilidad de transmisión de riesgos son presentados en los artículos de Kida (2008) y Willen (2008). Kida incorpora dos tipos de retroalimentación: uno entre el crédito y la tasa de interés y otro entre el sistema financiero y la economía real. Willen van den End considera dos rondas de retroalimentación al incorporar en el modelo las reacciones heterogéneas entre bancos y los efectos idiosincráticos de la reputación de cada banco. Los resultados muestran la importancia de la incorporación de estos mecanismos de transmisión de riesgo pues estos modelos usualmente proyectan pérdidas mayores que los modelos que incorporan solamente efectos directos. A su vez, Marcucci y Quagliariello (2008) analizan las asimetrías en la relación entre el riesgo crediticio y los ciclos económicos y concluyen que las carteras de los bancos más riesgosos son más cíclicas (más sensibles a los ciclos económicos) que las menos riesgosas y que esa ciclicidad es más pronunciada en condiciones económicas adversas.

En resumen, la literatura sobre determinantes de la morosidad ha utilizado un grupo amplio de variables para recoger el impacto de las restricciones de liquidez, del nivel de endeudamiento (generalmente medido sobre el PIB) y del ciclo económico. Se ha dicho que hay al menos dos dimensiones principales que nos ayudan a entender el índice de morosidad: la situación macroeconómica y la dimensión microeconómica.

Todos coinciden en que existe una relación negativa entre morosidad y crecimiento económico/gestión de resultados de las instituciones financieras.

3. Marco teórico y metodología

Box yJenkins (1973) propusieron una metodología rigurosa para la identificación, estimación y diagnóstico de modelos univariados para datos de series de tiempo. En estos modelos, el comportamiento de una variable se explica utilizando solo su propio pasado. Modelos más complejos son los modelos dinámicos con variables explicativas, conocidos como modelos de funciones de transferencia o modelos ARIMAX.

3.1. Modelo ARIMAX - función de transferencia

Los supuestos del modelo de regresión clásico no necesariamente se cumplen en la práctica, por lo tanto, el modelo ARIMAX se propone para apegarse rigurosamente a los supuestos del modelo clásico cuando se trabaja con series de tiempo (Andrews, Dean, Swain y Cole, 2013, p. 11). Es decir, es conveniente especificar un modelo ARIMAX cuando se cree que, una representación adecuada de la estructura estocástica del término de error resultante de la relación entre las variables explicativas X y la variable dependiente Y precisa de una modelización ARIMA, pues no estaría suficientemente recogida por los sencillos esquemas de autocorrelación utilizados en un modelo de regresión lineal general.

Además, mediante estos modelos se espera inferir la causalidad en casos donde un análisis univariado sería engañoso. De esta manera, la metodología propone trabajar con series estacionarias pues, algunas series podrían contener una tendencia temporal e ignorar este hecho que puede llevar a concluir falsamente que los cambios en una variable son realmente causados por cambios en otra variable. Si las variables que se pretende relacionar no son estacionarias, sus funciones de correlación cruzada, autocorrelación y autocorrelación parcial, no decaerán rápidamente hacia cero. Por tanto, es necesario transformar mediante diferencias para lograr estacionariedad.

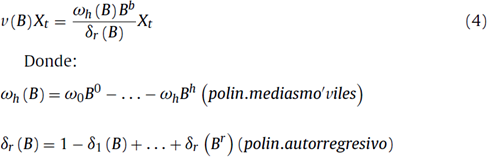

Para efectos de simplificar la explicación del modelo ARIMAX, a continuación se especifica con una sola variable exógena (X), sin embargo el modelo a estimar incluye más de una variable explicativa. Para la descripción de esta sección se utilizan los trabajos de Novales (1993), Pankratz (1991) y Andrews et al. (2013). La representación del modelo de función de transferencia puede ser escrita como:

Donde:

Yt es la variable dependiente,

C es un término constante,

Xt es la variable exógena,

B es el operador de retardos infinito,

Nt es la alteración estocástica del modelo que admitirá una representación univariante ARIMA plausible de identificar mediante la metodología de Box y Jenkins (1970):

Donde los polinomios Θ (B) y Θ (B) se refieren al comportamiento estacional de los polinomios de medias móviles y autorregresivo, respectivamente. Los polinomios autorregresivos φ (B) y Φ (B) deben poseer raíces de módulo no mayores a uno y u t es un ruido blanco gaussiano e independiente de X,

v(B)X t en (1) describe la función de transferencia (o función de respuesta al impulso), la cual permite que X influencie en Y a través de un retardo distribuido. Los coeficientes V j se denominan pesos de respuesta de impulso y corresponden al polinomio de retardos de v(B). Es decir,

Cuanto mayor sea el valor absoluto de cualquier peso v j , mayor es la respuesta de Y t a un cambio de Xt.

La función de transferencia, que es un polinomio de orden infinito, puede escribirse como el cociente de dos polinomios de orden finito:

B b incorpora el tiempo muerto.

Para identificar un modelo de función de transferencia se obtienen valores aproximados de los coeficientes de la función de respuesta al impulso v (B)X t, de modo que puedan utilizarse los órdenes r y h de los de los polinomios δ r (B) y w h (B) respectivamente, así como el tiempo muerto b.

Con relación al tiempo muerto, la serie Y t puede no reaccionar inmediatamente a un cambio de la serie X t , así algunos pesos iniciales pueden ser cero, a estos se los llama tiempo muerto (v j = 0paraj < b). Por ejemplo, si v0 = v1 = v2 = 0yv3 ≠ 0, entonces b = 3.

A partir del coeficiente v b hasta el coeficiente v b+h no se aprecia ninguna regla de formación, mientras que v j = δ 1 vj-1 + δ 2 vj-2 + … + δ r vj -r paraj > b + h.

Por ejemplo, en la función de transferencia:

se tiene v 0 = 0, los coeficientes v 1 , v 2 no obedecen ninguna regla de formación, mientras que los demás obedecen a una ecuación en diferencias de orden uno.

3.2. Correlación y análisis de causalidad

En esta sección se presenta una visión general de las herramientas para el estudio de correlación y análisis causal entre las variables exploratorias y la variable dependiente. El objetivo es verificar si las informaciones microeconómicas y macroeconómicas tienen alguna relación causal y directa con la morosidad de la cartera de crédito de consumo. Estadísticamente, para comprobar la correlación se utilizó el coeficiente de correlación de Pearson, la prueba aplicada en la correlación de Pearson asume la hipótesis nula de ausencia de correlación al 95% de confianza. Además, se adoptó el método de causalidad de Granger para identificar cualquier correlación espuria y basar el análisis de causalidad.

Para los sistemas temporales, Granger define la causalidad en términos de previsibilidad, es decir: considerando un universo de información de datos (que incluye X e Y), la variable X causa la variable Y, si el presente de Y puede predecirse más eficientemente incorporando como predictores al valor actual de X y/o sus rezagos que al no incluir esta información. Un objetivo importante de la prueba de causalidad de Granger en este caso, es obtener una primera evidencia de que solamente X causa a Y y que Y no causa a X (en el sentido de Granger); ya que si esto no se cumple, podría haber indicios de endogeneidad y al X ser endógena en el modelo especificado en la ecuación (1) se violaría el supuesto de independencia entre X y el término de error. En el caso de que la variable X sea endógena entonces los estimadores del modelo (1) serían sesgados. Cabe resaltar que, a pesar de que el análisis de regresión tiene que ver con la dependencia de una variable respecto de otras variables, esto no implica causalidad necesariamente. El estudio de la relación de causalidad entre las variables es uno de los principales problemas de la investigación empírica y la misma debe provenir de estadísticas externas y de teoría, no puede establecerse únicamente por la presencia de una relación estadística, por más fuerte y sugerente que esta sea. De esta forma, el término «causalidad» de Granger puede resultar un tanto enganoso si no se lo trabaja con cuidado pues, si una variable X es útil para pronosticar otra variable Y esto no implica necesariamente que en realidad X causa Y física o estructuralmente (Hansen, 2017). En el presente artículo, los autores toman como referencia las herramientas estadísticas descritas en esta sección, además de tomar como referencia la prueba de Granger, que devuelve información causal predictiva, toman como base experiencias anteriores sobre el fenómeno analizado y la teoría económica para permitirse proponer ciertas relaciones de causalidad, que más tarde son confirmadas por los datos disponibles.

3.3. Prueba de causalidad de Granger

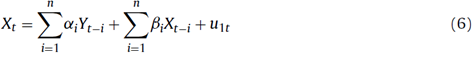

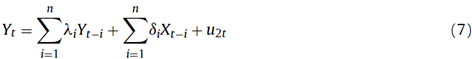

Para Gujarati y Porter (2010) la prueba de causalidad implica la estimación de dos regresiones:

donde Xt y Yt son dos variables estacionarias con t = 1…, T y las perturbaciones u 1t y u 2t no están correlacionadas, es decir, corr (u 1t, u 2t) = 0. La dirección de la causalidad depende de manera crítica del número de retardos incluidos en la regresión y los valores estimados de los coeficientes en esta prueba no son importantes. Solamente interesa contrarrestar la hipótesis nula donde se asume la ausencia de la causalidad en el sentido de Granger al 95 por ciento de confianza.

De (6) se puede observar que la variable Y no causa a X, en el sentido de Granger, si los coeficientes a i son iguales a cero. Note que, en la práctica, la prueba de la causalidad de Granger se lleva a cabo probando la importancia de los valores pasados de la variable dependiente en la ecuación marginal.

De la misma forma, en la ecuación (7), si los coeficientes de la variable X retardada son significativos estadísticamente, entonces los retardos de X causan a Y en el sentido de Granger.

3.4. Fuente de datos y variables

El sistema financiero ecuatoriano se encuentra compuesto por: instituciones financieras privadas (bancos, cooperativas, sociedades financieras, mutualistas); instituciones financieras públicas; instituciones de servicios financieros; entidades que se encuentran bajo el control de la SBE, constituyéndose los bancos privados en el mayor y más importante participante del mercado con más del 90% de las operaciones del total del sistema. En la actualidad el sistema de bancos privados está formado por veintidós entidades. Por otro lado, el sistema financiero colombiano está conformado por los establecimientos de crédito, las entidades de servicios financieros y otras entidades financieras, las cuales, en su mayoría, se han agrupado mediante la figura de los conglomerados financieros, haciendo presencia tanto en el ámbito interno como externo. Según información de la Superintendencia Financiera de Colombia, después de la crisis de finales de los años noventa, y dadas las liquidaciones y fusiones de varios establecimientos de crédito, este número se redujo considerablemente (de 105 entidades en 1998 a 62 en la actualidad) y su concentración aumentó, en tanto que el valor total de sus activos como proporción del producto interno bruto (PIB) se ha mantenido alrededor del 56%.

Este trabajo se centra en la cartera de crédito de consumo. De acuerdo a la Codificación de Regulaciones del Banco Central del Ecuador, define el crédito de consumo como: «créditos otorgados a personas naturales asalariadas y/o rentistas, que tengan por destino la adquisición de bienes de consumo o pago de servicios, que generalmente se amortizan en función de un sistema de cuotas periódicas y cuya fuente de pago es el ingreso neto mensual promedio del deudor, entendiéndose por este el promedio de los ingresos brutos mensuales del núcleo familiar menos los gastos familiares estimados mensuales». Además, se incluye en este segmento las operaciones con tarjeta de crédito. En el caso colombiano, la Superintendencia Financiera de Colombia define al crédito de consumo como «los créditos otorgados a personas naturales cuyo objeto sea financiar la adquisición de bienes de consumo o el pago de servicios para fines no comerciales o empresariales, independientemente de su monto». A diferencia del Ecuador, en Colombia se excluyen del reporte todas las operaciones realizadas con tarjetas de crédito y los créditos derivados de descubiertos en cuenta corriente bancaria. Así mismo, se excluyen los créditos que se originen como resultado de los acuerdos de reestructuración según lo establecido en la Ley 550 de 1999 de Intervención Económica, como también los créditos originados en el desarrollo de la Ley 617 de 2000 y de su Decreto Reglamentario 192 de 2001.

La información considerada para la construcción del modelo consiste en datos de series de tiempo con frecuencia mensual desde enero de 2006 hasta marzo de 2017 en el caso ecuatoriano y desde enero de 2003 hasta diciembre de 2015 para el caso de Colombia, en ambos casos, el histórico disponible fue condicionado a la disponibilidad de información de las variables exógenas. En el caso colombiano, la principal restricción en cuanto a histórico disponible, se tuvo con la variable margen de intermediación y la misma resultó ser fundamental para el buen desempeño del modelo como se verá en la sección de resultados.

Se considera como variable dependiente al índice de morosidad del crédito de consumo. Ecuador y Colombia definen este indicador como sigue:

Donde, la cartera improductiva se refiere a préstamos que no generan renta financiera a la institución, están compuestos por la cartera vencida y la cartera que no devenga intereses e ingresos y la cartera bruta es el total de la cartera de crédito (consumo) de una institución financiera, sin deducir la provisión para créditos incobrables.

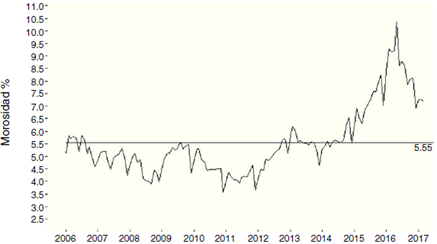

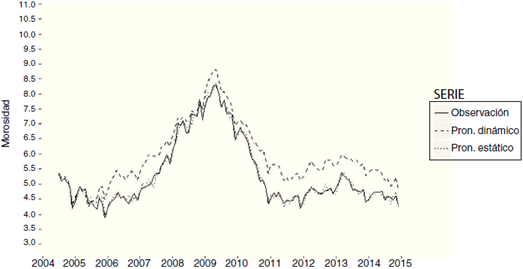

Las figuras 1 y 2 muestran comportamientos diferentes de la morosidad a lo largo del tiempo para ambos países. Para el caso ecuatoriano, desde junio de 2007 a octubre de 2008 la economía ecuatoriana experimentaba un periodo de recuperación y expansión y la tasa de morosidad tomaba los valores mínimos históricos, posteriormente por alrededor de un año y medio, el Ecuador atraviesa un período de crecimiento desacelerado que alcanza el valle en el primer trimestre de 2010. En este periodo el Ecuador se integra nuevamente a la Organización de Países Exportadores de Petróleo y se firma el primer contrato de venta anticipada de petróleo a China anticipándose USD 1.000 millones. A su vez, Colombia se encontraba en auge económico entre 2002 y el primer trimestre de 2007, por cuenta de, entre otras cosas, una mayor estabilidad en la inflación, una mejoría en los términos de intercambio por el buen comportamiento de los precios de los commodities y retornos atractivos para los inversionistas extranjeros. En este periodo de auge económico se resalta el efecto rebote de la profundización financiera y se observa notablemente la reducción de la morosidad.

Figura 1 Índice de morosidad del crédito de consumo del sistema de bancos privados de Ecuador, periodo enero de 2006 - marzo de 2017.

Figura 2 Índice de morosidad del crédito de consumo del sistema de bancos de Colombia, periodo enero de 2003 - diciembre de 2015.

Para finales de 2007, en el plano internacional, la economía de Estados Unidos sufrió una de las más grandes crisis. En el Ecuador la crisis financiera internacional propagó sus efectos afectando principalmente las exportaciones del Ecuador y el ingreso de remesas desde Estados Unidos y Europa. El total de depósitos en la Banca Privada y el crédito al sector productivo disminuyeron notablemente. Sin embargo, debido a políticas acertadas del gobierno, y por ser una economía más cerrada que la economía colombiana, el impacto de la crisis global en la morosidad no se sintió con notoriedad.

La mayoría de las crisis económicas y financieras se hacen sentir en economías pequeñas y abiertas, disminuyendo la posibilidad de adquisición de crédito en instituciones bancarias, provocando una disminución en la capacidad adquisitiva y por ende la imposibilidad de cubrir sus obligaciones por parte de la población. De esta manera, los efectos en la economía colombiana, por cuenta de la crisis en Estados Unidos y la crisis de deuda pública presentada en varios países europeos, se reflejaron en un menor ritmo de crecimiento de la cartera crediticia. En particular, la modalidad de consumo se vio duramente afectada, tanto por el aumento de la tasa de política monetaria, que pasó de 7,5% a principios del 2007 a 10% a finales del 2008, como por el deterioro de las cosechas de años anteriores (Fajardo, 2016).

Finalmente, en 2009 Colombia comienza su recuperación, por una parte se evidencia el boom minero energético que duró hasta mediados de 2014 y por otro lado se manifiesta el buen desempeno del sector financiero. Colombia adopta el marco de Basilea III y se impulsa la inclusión financiera responsable en el país a través de la Banca de las Oportunidades como programa líder del Gobierno Nacional mediante la Ley 1735 de 2014. En Ecuador, para el año 2014 se presencia un auge en la economía real debido principalmente al alza del precio del petróleo, el valor más alto se registró para junio de 2014 por un valor de 115,71 dólares el barril; sin embargo las guerras en Medio Oriente y la decisión de la Organización de Países Exportadores de Petróleo de no reducir la producción produjeron que el precio del petróleo disminuya vertiginosamente y esto representó impacto significativo en la economía ecuatoriana. Como se puede ver en la figura 1, la morosidad presenta un comportamiento creciente importante sobre el promedio (5,55%), llegando al valor máximo de la morosidad de 10,34% en mayo de 2016 (un mes después del terremoto que sacudió al país).

Con relación a las variables exógenas, apoyándose en investigaciones empíricas anteriores y en la disponibilidad de información en las bases de datos, se incorporaron indicadores macroeconómicos y microeconómicos. En términos generales, los factores macroeconómicos considerados en el análisis son indicadores del bienestar económico general del país y del estándar de vida; los factores microeconómicos reflejan índices de capital, calidad de activos, manejo o gestión, resultados y liquidez los cuales describen el comportamiento de las instituciones financieras y su interacción con los mercados.

El índice de confianza del consumidor (ICC) describe el nivel de optimismo que tienen los hogares respecto de sus percepciones actuales y futuras en relación con el consumo, a la situación económica del hogar y al escenario económico del país. Las exportaciones netas se refieren al valor de las exportaciones totales de un país menos el valor de sus importaciones totales. Se utiliza para calcular los gastos agregados de un país (o el PIB), en una economía abierta. ROE es un indicador de la rentabilidad del patrimonio, a mayores valores de esta ratio mejores condiciones de la empresa. Margen de intermediación financiera, indicador de eficiencia administrativa, este indicador describe la fracción de cada dólar de ventas que resultó en lucro. Por lo tanto, cuanto mayor es el margen más disponibilidad tiene la empresa para pasar por períodos difíciles y todavía obtener lucro.

El Índice de Producción Manufacturera mide la evolución mensual de la actividad productiva de la rama manufacturera. Este indicador refleja la evolución conjunta de la cantidad y de la calidad, eliminando la influencia de los precios. La industria manufacturera es una de las locomotoras de la economía colombiana y contribuye de manera importante al PIB de la nación. Si bien la manufactura en Colombia se ha desacelerado en la coyuntura reciente, si se compara con otros países, se encuentra que el comportamiento de la industria es mejor que el que se observa en la mayoría de los países de la región. Un buen comportamiento de este índice contribuye positivamente al crecimiento económico en general.

Sobre el índice de liquidez, esta variable permite conocer la capacidad de respuesta del sistema de bancos privados frente a los requerimientos de efectivo de sus depositantes, en el corto plazo. Por su parte la variable restricción mide en qué porcentaje cubre el ingreso familiar mensual a la canasta básica, por ejemplo, en Ecuador, para marzo de 2016 el costo de la canasta básica fue 680,70 USD y el ingreso familiar mensual 683,20 USD, por tanto se plantea una recuperación (restricción en caso de que la diferencia sea positiva) en el consumo de 2,50 USD, esto es 0,37% del costo actual en ese instante de tiempo de la canasta básica. Para el entorno colombiano no fue posible construir esta variable.

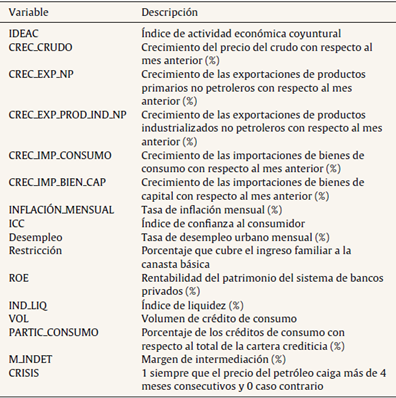

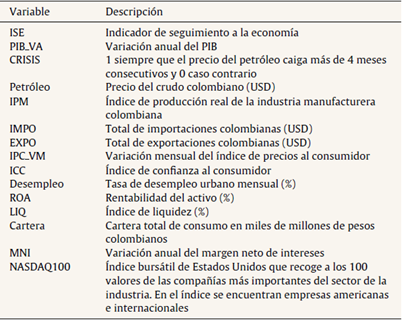

En los modelos se intentó utilizar el incremento porcentual del precio del petróleo como variable explicativa pero esta variable resultó no ser estadísticamente significativa, conscientes de que el precio del petróleo tiene una incidencia directa en las economías ecuatoriana y colombiana, principalmente en el Ecuador donde el mismo representa entre el 53 y 57% de sus exportaciones, los ingresos que genera equivalen al 11,5% del PIB y, según la proforma 2015 aprobada por la Asamblea, financiará el 15% del Presupuesto General del Estado; se construyó la variable binaria CRISIS, conforme las tablas 1 y 2 y Anexos 1 y 2 donde además, se hace explícito el listado completo de las variables y sus fuentes a ser usadas en el estudio de especificación del modelo. Finalmente, como se indicó anteriormente, Colombia fue sumamente afectada por la crisis global de 2008, por lo tanto se incluyó entre variables explicativas al índice NASDAQ100, indicador bursátil de Estados Unidos que recoge a los 100 valores de las compañías más importantes del sector de la industria. En el índice se encuentran empresas americanas e internacionales.

4. Resultados y discusión

4.1. Algoritmo ARIMAX

La construcción de un modelo ARIMAX, básicamente consiste de dos fases: construir un modelo de regresión lineal estadísticamente sólido donde los errores de la regresión lineal son modelados con términos autorregresivos (AR) y medias móviles (MA) para así eliminar cualquier correlación serial estadísticamente significativa.

De manera general, los pasos a seguir son los siguientes:

Primero.- Se realiza la prueba de Dickey-Fuller Aumentada para detectar la presencia de raíces unitarias en las series originales. Después de la prueba se procede a realizar una diferencia no estacional para las siguientes variables de la economía ecuatoriana: morosidad, VOL, IDEAC, ICC, desempleo, restricción, ROE, IND.LIQ, M_JNDET y dos diferencias no estacionales a la variable participación de consumo. El resto de variables son estacionarias.

En el caso de Colombia, las variables IPC_VM, ROA y MNI resultan ser estacionarias, el resto de variables necesitan de una diferenciación no estacional.

Segundo.- Se procede a realizar un análisis de correlación con las variables independientes. Ninguna variable presenta una correlación mayor a 0,7 ni menor a -0,7. Además, se realiza la prueba de causalidad de Granger incorporando hasta seis retardos y considerando una significación del 5%. Para Ecuador se tiene como resultado que efectos unidireccionales, donde las variables independientes causan la morosidad del sistema crediticio, son encontrados en los siguientes indicadores: inflación, precio del petróleo, restricción y el índice de liquidez. Las variables que presentan causalidad a la manera de Granger en ambas direcciones son: crecimiento del volumen de crédito de consumo, crecimiento de las importaciones de bienes de consumo y crecimiento de las importaciones de bienes de capital. El índice de confianza al consumidor y el desempleo no presentan causalidad a la manera de Granger en ninguna dirección. Finalmente, el resto de las variables son causadas en el sentido de Granger por el índice de morosidad.

Para el caso colombiano se encuentra una causalidad en ambas direcciones a la manera de Granger en las siguientes variables: desempleo, variación mensual del índice de precios al consumidor y el índice de producción manufacturera. Además, se observa que el volumen de los créditos de consumo causa a la manera de Granger al índice de morosidad. Por otro lado, las variables importación y exportación son causadas a la manera de Granger por el índice de morosidad. Finalmente, el resto de variables consideradas para el estudio no presentan causalidad a la manera de Granger en ninguna dirección.

Cabe resaltar que la razón por la que se llama «causalidad de Granger» en lugar de «causalidad» es porque esta no es una definición de causalidad física o estructural. Es decir, que una variable cause otra a la manera de Granger solamente quiere decir que ayuda en su predicción mas no «causa» necesariamente a esta variable. De esta manera, es necesario profundizar un poco más en la noción de causalidad y efectos bidireccionales. Sobre la variable volumen de crédito se conoce que un boom de crédito es un antecesor de crisis financieras pues, en algunos casos, esta expansión crediticia puede ir acompañada de una reducción de los estándares mínimos exigidos. En otros casos, el banco se ve afectado en forma más intensa por problemas de selección adversa, dado que el aumento del crédito suele darse sobre la base de nuevos clientes, respecto a los que los problemas de información son más agudos. Por lo tanto, cabría esperar que ambas variables, volumen y morosidad, presenten una relación positiva, con un cierto desfase (Vallcorba y Delgado, 2007). Al mismo tiempo, el volumen de crédito puede ser impactado negativamente cuando los bancos tratan de disminuir los activos con alta ponderación de riesgo en sus carteras. Altos requerimientos de capital afectan los préstamos en varios sectores de la economía con cortes en los volúmenes de préstamos a los sectores de alto riesgo, entre ellos el sector de consumo.

Por otro lado, las exportaciones netas positivas contribuyen al crecimiento económico pues, más exportaciones significan más producción de fábricas e instalaciones industriales, así como un mayor número de personas empleadas para mantener estas fábricas funcionando. Además, los ingresos de exportación también representan una entrada de fondos al país, lo que estimula el gasto de los consumidores y contribuye al crecimiento económico. Por otro lado, el crédito desempeña un papel particularmente importante para los exportadores e importadores pues, los mismos se basan en el crédito para financiar su capital de trabajo, además se considera que las transacciones transfronterizas son más riesgosas y por lo tanto las garantías proporcionadas por los bancos y otros intermediarios financieros desempeñan un papel importante para asegurar tanto la entrega de bienes comprados al importador como el pago al exportador.

De esta manera, un deterioro de la capacidad o la voluntad de los bancos para proporcionar financiamiento tendrá un impacto negativo sobre las empresas exportadoras e importadoras. Siendo así, el efecto donde la tasa de mora explica exportación/importación es un efecto indirecto explicado a través de la variable volumen de crédito.

Con relación a otros indicadores del bienestar económico (desempleo, índice de precios al consumidor, índice de producción manufacturera) y la bicausalidad de Granger detectada en los datos colombianos, se entiende que esta bicausalidad es predictiva y no necesariamente física o estructural ya que conforme se ha mencionado en la sección 2 de este trabajo, la relación entre el bienestar económico y la calidad del préstamo ha sido investigada en la literatura que vincula la fase del ciclo económico con la estabilidad bancaria. Varios estudios empíricos han encontrado una asociación negativa entre el crecimiento del PIB real y el empleo con las tasas de morosidad pues, una economía en crecimiento es favorable para un aumento en los ingresos y una disminución en la deuda. Por otro lado, una alta tasa de morosidad requiere mayores provisiones de préstamos, lo que reduce los recursos de capital disponibles para préstamos y disminuye la rentabilidad de los bancos. De la misma forma, a medida que los bancos acumulan reservas de capital de acuerdo con los requerimientos regulatorios y reducen los activos ponderados de alto riesgo, verán una disminución de su costo de capital debido a un mejor riesgo de cartera. Esto mejoraría los márgenes de crédito a largo plazo ya que el crecimiento de los préstamos normalmente se recupera gracias a una economía mejorada. Existe evidencia de que una alta reserva de NPL es un predictor significativo de quiebra bancaria, y distorsiona la estructura de costos y la eficiencia del banco (Lu y Whidbee, 2013, Cucinelli, 2015). Un ejemplo de tales distorsiones es el caso de los «préstamos zombis» de los bancos japoneses para salvar a las empresas plagadas de deudas incobrables, lo que condujo a la mala asignación de capital y la desaceleración del crecimiento económico durante la década de 1990 (Caballero, Hoshi y Kashyap, 2008). Siendo así, el efecto donde la tasa de mora explica el crecimiento económico es un efecto indirecto explicado a través de una distorsión de la estructura de costos o inclusive de la quiebra bancaria.

Debido a la escasez de literatura teórica y práctica del tipo de modelo propuesto a nivel latinoamericano, resulta conveniente, en primera instancia, incorporar solamente efectos directos. De acuerdo a lo mencionado anteriormente y conforme la evidencia presentada, sería interesante, por ejemplo, incorporar una segunda ecuación donde se incorporen efectos de retroalimentación. Kida (2008) y Willen (2008) muestran la importancia de la incorporación de rondas de retroalimentación de riesgo al señalar que estos modelos usualmente proyectan pérdidas mayores que los modelos que incorporan solamente efectos directos. Por lo tanto, este tema representa una oportunidad de avances en investigación teórica y empírica para la metodología propuesta.

Tercero.- Se realiza una regresión lineal múltiple con series de tiempo permitiendo retardos de las variables explicativas hasta de orden 12. Al aplicar el algoritmo «stepwise» se obtiene un primer modelo donde los coeficientes de algunos de estos retardos y de algunas variables explicativas resultan no ser estadísticamente significativos.

El posible efecto bidireccional entre la morosidad y el volumen de crédito concedido implica que el volumen de crédito es una variable endógena y al estar incluida como variable explicativa en los modelos produciría un sesgo en la estimación.

Si una variable dependiente es potencialmente endógena, una solución ad hoc es buscar un proxy que no sufra el mismo problema o entonces retrasar las variables sospechosas por uno o más períodos. El argumento es que, si bien los valores actuales pueden ser endógenos a la variable respuesta, es poco probable que los valores pasados estén sujetos al mismo problema. En este trabajo se resolvió trabajar con el cociente entre volumen de crédito e IDEAC para el caso ecuatoriano y usar rezagos del volumen de crédito para el caso colombiano. La razón volumen de crédito sobre IDEAC mide el tamaño relativo del crédito de consumo del sistema financiero con respecto a la economía coyuntural. Por la prueba de Granger con 6 y 12 retardos se concluye que no existe bicausalidad entre morosidad y el logaritmo natural del volumen de crédito sobre el IDEAC.

Sin embargo, al resolver el problema de endogeneidad de esta manera no hay forma de evaluar empíricamente cuán grave es el mismo. La mejor manera de tratar las preocupaciones de endogeneidad es a través de técnicas de variables instrumentales. Idealmente se considera relevante para trabajos futuros incorporar el efecto de transmisión de riesgo entre volumen de crédito y tasa de morosidad, por medio de variables instrumentales, pues de esta manera podría probarse hasta qué punto la endogeneidad es un problema en los datos. En principio, se esperaría como resultado de este análisis pérdidas menos conservadoras.

Para evaluar la multicolinealidad del modelo, se calcula los valores propios de la matriz de correlación lineal y de este modo se obtiene el índice de condición.

Valores menores a 10 implican que no hay presencia de multicolinealidad.

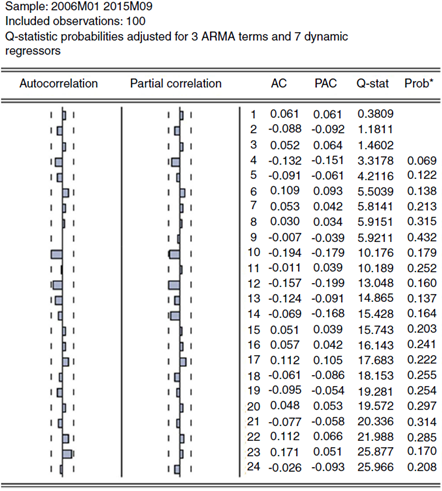

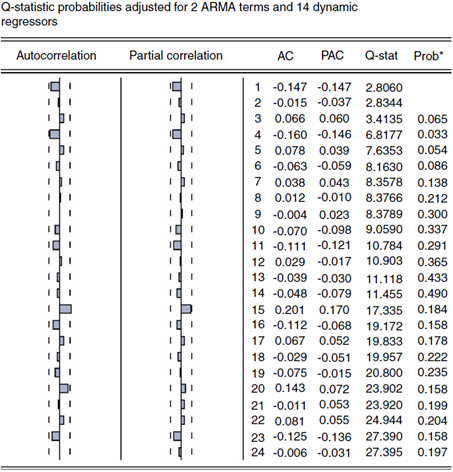

Cuarto.- Si bien para verificar que la función de transferencia estimada tiene una correcta especificación se utiliza el estadístico Q (de Ljung-Box, 1970) como se muestra en las figuras 3 y 4; se ha demostrado que los residuos de un modelo lineal dinámico que contiene regresores exógenos además de los términos autorregresivos, no tiene las mismas propiedades estadísticas que los residuos de los modelos autorregresivos puros. De esta manera, el estadístico Q del primer modelo no necesariamente tiene la distribución asintótica Ji cuadrada bajo la hipótesis nula de independencia de errores de los modelos ARMA. Sin embargo, como todavía son desconocidas las propiedades del estadístico Qcuando es aplicado a modelos lineales dinámicos, esta prueba continúa siendo aplicada en estos modelos. (Dezhbakhsh, 1990). Si los resultados de la prueba no muestran un buen comportamiento de los residuos, se agregan términos AR y/o términos MA en la especificación de N t conforme la ecuación (2). La elección de los términos autorregresivos y medias móviles se basa en la metodología de BoxyJenkins (1970).

Por otro lado, se confirman las hipótesis de normalidad y homoscedasticidad de los residuos a partir de los resultados de la prueba de Jarque Bera (JB) y de la prueba ARCH de heteroscedasticidad (prueba F), respectivamente. Para Ecuador se obtienen los siguientes estadísticos: JB = 1,22 (valor p = 0,54) y F = 0,67 (valor p = 0,41). En el caso de Colombia: JB = 0,91 (valor p = 0,63) y F = 0,91 (valor p = 0,16).

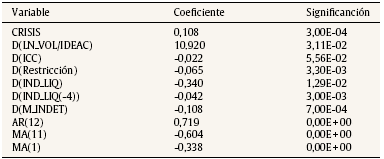

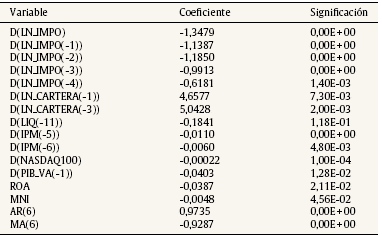

Después de realizar las pruebas estadísticas concernientes a los parámetros y a la hipótesis de ruido blanco se obtienen los modelos presentados en las tablas 3 y 4. En las tablas, D(X) representa la variación de X entre el tiempo t y el tiempo t-1. Es decir D(X)= Xt-Xt-1. Por otro lado, LN _X representa el logaritmo natural de la variable X y finalmente X(-i) representa al retardo i de la variable X.

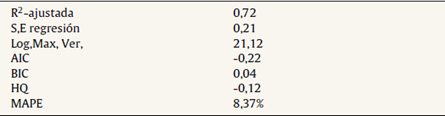

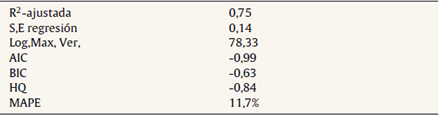

En las tablas 5 y 6, se encuentran los estadísticos de calidad y predicción de ambos modelos. Para los modelos propuestos se observa que todas las variables incluyendo los términos autorre-gresivos y media móvil son estadísticamente significativas al 95% de confianza.

4.2. Interpretación de los modelos

Tomando en cuenta el estadístico de predicción de los modelos, el modelo para Ecuador tiene una mejor predicción ya que el error porcentual absoluto medio (MAPE) es menor (8,37%) con respecto al modelo para Colombia (11,7%).

Los signos de ambos modelos son los esperados. Por ejemplo, la variable incremento del índice de liquidez es significativa en ambos modelos, su signo es negativo. Pues, se espera que si el incremento del índice de liquidez del sistema financiero aumenta, entonces el incremento de la morosidad disminuya. Esta variable tiene un mayor impacto en el caso ecuatoriano, pues influye al tiempo t y t - 4 en -0,34 y -0,042 respectivamente.

Otra variable financiera en común para ambos países es el volumen de crédito de consumo. Para el caso colombiano tiene un impacto negativo al instante t - 1 y t - 3. Es decir, si el volumen de crédito aumenta en 1,00% (note que la variable explicativa está en logaritmo) uno y tres meses atrás, entonces el incremento de la morosidad aumenta en 0,046 y 0,05 respectivamente. Para el caso ecuatoriano se utiliza la variable volumen del crédito de consumo para comparar con la actividad económica coyuntural. Si la relación volumen de crédito de consumo con respecto a la actividad económica coyuntural aumenta en 1,00% (pues la variable explicativa está en logaritmo), el incremento de la tasa de morosidad aumenta en 0,11. El signo es el esperado, ya que durante una recesión de la economía las familias y empresas captan menos ingresos que dificultan el cumplimiento de sus obligaciones, si el volumen concedido crece más rápido que la economía los banco se verán afectados en forma más intensa por problemas de selección adversa, dado que el aumento del crédito suele darse sobre la base de nuevos clientes, respecto a los que los problemas de información son más agudos.

El margen de intermediación es significativo para ambos modelos. El incremento del margen de intermediación tiene un impacto negativo de -0,108 en el incremento de la morosidad ecuatoriana, manteniendo el resto de variables constantes. Para el caso colombiano, el margen de intermediación presenta un impacto negativo de -0,004 en el incremento de la morosidad. Cuanto mayor el margen más disponibilidad tiene la empresa para pasar por períodos difíciles y todavía obtener lucro. La mejoría de los márgenes de crédito proveniente de una buena administración y gestión tendrá como resultado una disminución del costo de capital debido a un mejor riesgo de cartera. Además, para el modelo colombiano resultó significativa la rentabilidad del activo con un impacto de -0,038, como se esperaba.

Con respecto a los factores macroeconómicos, para el caso ecuatoriano se considera el índice de actividad económica coyuntural -IDEAC- y para el caso colombiano el índice de seguimiento a la economía -ISE- y el incremento de la variación anual del PIB, este último resultó significativo para el instante t -1 con un impacto de -0,04. Es decir, se espera que un incremento en la actividad económica disminuya la morosidad.

Para Ecuador el incremento de la variable restricción tiene un efecto negativo y significativo en el incremento de la morosidad, es decir, que cada vez que los ingresos familiares mensuales no superan el costo de la canasta básica familiar (restricción en el consumo), el incremento de la morosidad disminuye en promedio -0,065 fijando el resto de variables constantes.

Otra variable importante para el caso ecuatoriano es el incremento de la confianza al consumidor, ya que ayuda a disminuir el incremento de la morosidad del sistema de bancos privados. Si el consumidor se siente optimista frente a la situación actual y futura de la economía es porque entiende que sus ingresos no han decaído o no decaerán, por tanto, se sienten en capacidad de cubrir todas sus obligaciones.

En cambio para el caso de Colombia las variables que ayudan a disminuir el índice de morosidad del crédito de consumo son: índice de producción manufacturera (en los rezagos 5 y 6) y las importaciones totales de forma contemporánea y rezagada. Ambos indicadores del bienestar económico general del país.

Por otro lado, se puede notar que debido a la alta dependencia del petróleo en la economía ecuatoriana, más de cuatro caídas consecutivas del precio del petróleo (crisis=1) castiga al incremento de morosidad en 0,108, mientras que para el caso colombiano, por ser una economía más abierta que Ecuador, principalmente en la época del «correísmo» (donde de hecho se estableció la crisis global), la variación positiva del índice bursátil Nasdaq100 disminuye el incremento de la tasa de morosidad, manteniendo el resto de factores constantes.

Finalmente, en el caso ecuatoriano se ha estimado que el incremento de la morosidad rezagado doce periodos (un año atrás), contribuye a explicar el incremento del índice de morosidad, esto se debe a los créditos de consumo otorgados un año atrás. El impacto promedio es de 0,719, manteniendo las demás variables constantes. Para el caso colombiano el efecto de los créditos morosos pasados en la cartera actual es más rápido y más fuerte, son necesarios solamente seis retardos y el impacto promedio es de 0,97, manteniendo las demás variables constantes.

4.3. Validación

En las figuras 5 y 6 es posible observar dos tipos de pronósticos, los pronósticos estáticos y los pronósticos dinámicos. Los pronósticos estáticos se calculan con los valores de la serie original, mientras que en los pronósticos dinámicos a partir del segundo periodo se utiliza el valor estimado y no el valor real del periodo precedente (para el primer periodo ambas predicciones coinciden).

Figura 5 Comparación de predicciones del modelo Ecuador con valores reales, periodo junio 2007 - marzo 2017.

Figura 6 Comparación de predicciones del modelo Colombia con valores reales, periodo julio 2004 - diciembre 2014.

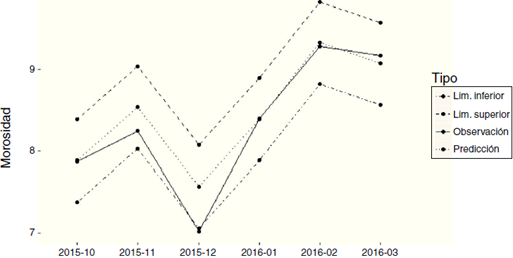

Para validar los modelos propuestos, en el caso de Ecuador se utilizan los datos observados desde octubre de 2015 hasta marzo de 2016 y luego se extienden los pronósticos hasta marzo de 2017. Se valida el modelo de morosidad de consumo en Colombia con los datos observados en el último trimestre de 2014, El propósito es confirmar que el modelo realiza buenas predicciones a corto plazo, para esto se muestra en las figuras 7 y 8 los valores predichos, observados y los intervalos de confianza correspondientes (nivel de confianza 95%).

Figura 7 Comparación de predicciones del modelo Ecuador con valores reales, periodo octubre de 2015 - marzo de 2016.

4.4. Análisis de escenarios

Un escenario de stress es una recopilación de suposiciones acerca de las condiciones económicas que son improbables que ocurran en un horizonte de evaluación, pero tendría tendencia a inducir pérdidas crediticias muy altas si estas ocurren (Basilea, 2005).

En el análisis de escenarios se puede construir diferentes tipos de escenarios como: escenarios hipotéticos, escenarios simulados o escenarios históricos de las variables disponibles en el modelo. Para este estudio se construyen dos escenarios históricos, tomando en cuenta el mejor (escenario optimista) y peor (escenario pesimista) comportamiento en la ventana de estudio de las variables que generan mayor impacto en la estimación de la morosidad del crédito de consumo. En otras palabras, se utilizan el máximo y mínimo de las variables más influyentes en el modelo como a continuación.

Ecuador.- Con respecto al año anterior, en marzo de 2017 la tasa de morosidad total disminuyó en 0,84 puntos porcentuales, de 4,65% a 3,81% debido al decremento de la cartera improductiva en 8,26%. El decremento de la morosidad fue influenciada en mayor medida por la caída en la morosidad de la cartera de consumo y de la cartera microempresarial.

El primer escenario que se considera es de tipo «pesimista», tomando en cuenta el comportamiento adverso de algunos factores. Supongamos que los factores de riesgo en el modelo se hubiesen comportado como el peor valor en el periodo de estudio. Es decir, el incremento del logaritmo natural del volumen de crédito de consumo con respecto a la economía coyuntural hubiese sido 0,02, hubiese permanecido la caída del precio del barril de petróleo (CRISIS = 1), el índice de liquidez para el instante t y t-4 del sistema de bancos privados hubiesen sido 20,9%, el margen de intermediación se hubiese comportado como el valor registrado a marzo de 2016 (1,51%) y la confianza del consumidor 27,4. Entonces, para marzo de 2017, la morosidad hubiese incrementado en 0,14 puntos porcentuales pasando de 7,16% a 7,30%.

El segundo escenario que se considera es de tipo «optimista», tomando en cuenta los valores históricos más favorables para la variable de estudio. Supongamos que hubiese existido una recuperación en el precio del barril de petróleo (CRISIS = 0), la perspectiva de los consumidores acerca de la situación económica actual y futura hubiese sido favorable (49,02%) como a finales de diciembre de 2013, donde el precio del barril de petróleo alcanzó un valor de 90,35 USD, un margen de intermediación de 14,85% como a inicios del año 2011 y una liquidez del sistema financiero de 38,86% como en abril de 2008 donde la morosidad fue 4,76% para la cartera de consumo, por debajo del promedio 5,55%.

En el escenario optimista para marzo de 2017 la morosidad disminuye 1,41 puntos porcentuales pasando de 7,16% a 5,75%. Claramente cuando los ingresos petroleros mejoran (precio del barril de petróleo sobre el promedio en el periodo de estudio 70,36 USD), la percepción de la economía actual y futura de los consumidores es positiva y una mayor liquidez del sistema financiero permite que el índice de morosidad disminuya. La figura 9 muestra los escenarios anteriores en el caso ecuatoriano para el periodo de enero de 2017 a marzo de 2016.

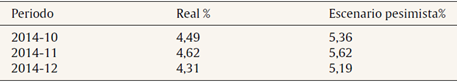

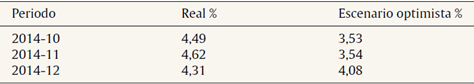

Colombia.- El primer escenario que se considera es de tipo «pesimista» y se presenta en la tabla 7 tomando en cuenta el comportamiento adverso de algunos factores. Supongamos que los factores de riesgo en el modelo se hubiesen comportado como el peor valor en el periodo de estudio. Es decir, se hubiese padecido una crisis similar a la del año 2008, el índice de liquidez para el instante t-4 hubiese sido 10,61% (el mínimo valor en el periodo de estudio) y la variación anual más baja del margen neto de intereses como el valor registrado a marzo de 2006 (-0,94).

El segundo escenario que se considera es de tipo «optimista», y se presenta en la tabla 8 tomando en cuenta los valores históricos más favorables para la variable de estudio. Esto es, supongamos que el índice bursátil asume el máximo valor en el histórico disponible, se hubiese obtenido una variación anual del margen neto de intereses de 53,71 como el registrado en octubre del año 2004 (valor máximo en el periodo de estudio) y un índice de liquidez del sistema financiero de 1,04 y el máximo del logaritmo de las importaciones que corresponde a julio 2014. La figura 10 muestra los escenarios anteriores en el caso colombiano para el último trimestre del 2014.

5. Conclusiones

La manifestación del riesgo de crédito en este trabajo es el índice de morosidad. Mediante los modelos propuestos es posible anticipar dificultades, evaluar la resiliencia del sistema financiero a los shocks e identificar vulnerabilidades estructurales en el sistema financiero que pueden causar trastornos al sector real de la economía, accionistas y a las entidades de supervisión bancaria. Esta es la primera investigación empírica que compara, entre ambos países, el impacto de cada factor de riesgo en la morosidad, utilizando datos agregados a nivel de país. Más aún, los modelos macro- propuestos en este trabajo complementan a otras técnicas y medidas empleadas en la gestión de riesgos. Pueden ser vistos como herramientas prospectivas de evaluación, gestión y control de riesgo y política crediticia, pues brindan la posibilidad de plantear políticas de gestión de crédito e inclusive políticas económicas, macroprudenciales, monetarias y fiscales que produzcan en segunda instancia impactos en el desempeño de los indicadores de riesgo crediticio.

Los modelos macroeconómicos pueden predecir las tasas de morosidad condicionadas al comportamiento proyectado de las variables económicas explicativas. Por lo tanto, es más fácil para los economistas diseñar escenarios de estrés ya que los escenarios solo implican modelar la distribución de probabilidad de variables globales y/o económicas. Estos modelos, por lo tanto, son especialmente adecuados para el tipo de análisis de pruebas de estrés realizado en el marco del Programa: Financial Sector AssessmentProgram promovido conjuntamente por el Banco Mundial y el Fondo Monetario Internacional.

Debido a que hay una gran cantidad de datos económicos disponibles para la mayoría de los países, también es posible realizar estudios comparativos entre países si están disponibles las series de tasas de morosidad correspondientes. La metodología propuesta podría aplicarse en otros estudios al demostrarse robusta en el análisis empírico entre Ecuador y Colombia. Fue posible identificar las variables macro- y microeconómicas que influyen en la capacidad de pago de los deudores para evaluar de manera eficiente las fortalezas y vulnerabilidades de las carteras de préstamos de consumo de ambos países; se identificaron los períodos de transmisión de las variables explicativas a la morosidad de la cartera; se definió un marco multivariado que permite el desarrollo de ejercicios de prueba de tensión.

Tomando en consideración los resultados obtenidos en la modelización se establecen las siguientes observaciones.

En Ecuador, los shocks se transmiten con bastante rapidez en todos los indicadores. Las tasas de morosidad de ambos países son sensibles a la liquidez y la tasa de intermediación, pero el impacto de los shocks financieros es diferente. En Ecuador, el indicador de liquidez no solo afecta a la morosidad contemporáneamente sino también afecta su desempeño en el cuatrimestre anterior. Para el caso colombiano, este mismo indicador tarda mucho más en afectar la calidad de los préstamos (rezago de orden 11). Para ambos países los shocks transmitidos por el margen de intermediación son inmediatos. En Colombia el comportamiento bursátil medido a través del NASDAQ100 también tiene un efecto inmediato en la morosidad. Por otro lado, los shocks de las importaciones se transmiten a corto y mediano plazo, teniendo un efecto acumulativo. La producción manufacturera tarda más en afectar la morosidad de los préstamos de la cartera de consumo.

En ambos países el índice de liquidez es el factor más importante pues presenta el mayor impacto. En Colombia, el indicador de importaciones con sus rezagos, la variación del PIB y el volumen de crédito le siguen en importancia y en Ecuador, la caída permanente del petróleo, la relación volumen de crédito e IDEAC y el margen de intermediación son relevantes. El ROA no explica el comportamiento de la tasa de morosidad en el caso ecuatoriano pero para el caso colombiano esta variable es significativa.

Por otro lado, el término autorregresivo (componente estacional de la morosidad) de los modelos tiene el mayor efecto en el incremento de morosidad, en ambas economías. Siendo más tardío para Ecuador que para Colombia.

Finalmente, note que es posible la inclusión de diferentes variables explicativas con el objetivo de considerar las especificidades de cada economía.

Con respecto al análisis de escenarios, considerando los escenarios estadísticos construidos, basados en los valores máximos y/o mínimos alcanzados en el histórico de estudio por cada variable exógena, se observa que para Ecuador el peor escenario que se espera es la caída del precio de petróleo por más de cuatro meses consecutivos, un bajo margen de intermediación del sistema de bancos privado y una baja liquidez mientras que para Colombia el peor escenario que se espera es una crisis similar a la del año 2008 y una baja variación del margen neto de intereses.

El mejor escenario esperado para Ecuadores la recuperación del precio del petróleo, que los consumidores tengan una expectativa positiva de la situación actual y futura de la economía, un índice de liquidez del sistema de bancos privados sobre el 35% y un margen de intermediación sobre el 10%. Para Colombia se espera que incrementen sus importaciones, una alta liquidez, el crecimiento de los índices bursátiles de NASDAQ100 y un alto incremento en la variación anual del margen neto de intereses.

Recomendaciones e investigaciones futuras:

Vazquez et al. (2012) indican variaciones sustanciales en el comportamiento cíclico de índices de morosidad a través de diferentes tipos de crédito, por lo que sería relevante modelizar las otras carteras participantes en el sistema financiero e inclusive analizar efectos de transmisión de riesgo entre ellas. Otros tipos de retroalimentación de riesgo que ya han sido explorados en países desarrollados pero que todavía no se han realizado en Latinoamérica, hasta donde conocen los autores, son los existentes entre el crédito y la tasa de interés y entre el sistema financiero y la economía real.

La información causal predictiva bidireccional de Granger, experiencias anteriores y la teoría económica permiten proponer una relación de bicausalidad entre la morosidad y el volumen de crédito concedido. Esto implica que el volumen de crédito es una variable endógena. Una buena opción para tratar las preocupaciones de endogeneidad es a través de técnicas de variables instrumentales pues esta metodología brinda la posibilidad de realizar pruebas empíricas (idoneidad de los instrumentos, grado de endogeneidad, etc.). De esta manera, en trabajos futuros, podría probarse hasta qué punto la endogeneidad es un problema en los datos de estudio. En principio, se esperaría como resultado de este análisis pérdidas menos conservadoras.