Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO -

Similars in Google

Similars in Google

Share

Semestre Económico

Print version ISSN 0120-6346

Semest. Econ. vol.12 no.25 Medellín July/Dec. 2009

Lecciones de la crisis financiera internacional: el debate sobre la regulación financiera*

Lessons about the world financial crisis: debate on financial regulation

Lições da crise financeira internacional: o debate sobre a regulação financeira

Yenny Catalina Aguirre Botero**; Ramón Javier Mesa Callejas***

** Joven Investigadora Universidad de Antioquia. Estudiante en Formación del Grupo de Macroeconomía Aplicada de la misma institución. Correo electrónico: ycaguirre@economicas.udea.edu.co

*** Economista Industrial, Universidad de Medellín, Colombia. Especialista en Política Económica, Universidad de Antioquia, magíster en Ciencias Económicas, Universidad Nacional de Colombia sede Medellín. Estudios de Maestría en Economía, Universidad de Chile, Chile. Profesor titular y Director del Centro de Investigaciones y Consultorías de la Facultad de Ciencias Económicas de la Universidad de Antioquia. Docente de cátedra Escuela de Economía, Universidad Nacional de Colombia sede Medellín. Correo electrónico: rjmesa@economicas.udea.edu.co

Recibido: septiembre 10 de 2009 Aprobado: diciembre 14 de 2009

Resumen

Este artículo presenta un análisis de los principales hechos que han caracterizado la evolución de la crisis financiera internacional entre 2008-2009. Se resalta el proceso de nacionalización y reforma del sistema financiero en los Estados Unidos, el cumplimiento de los acuerdos de Basilea y los fallos de la regulación, el papel de las calificadoras de riesgo y las acciones de política que se han venido aplicando en el período postcrisis. A partir de lo anterior, el objetivo de este análisis permite abrir la discusión acerca de las perspectivas de los procesos de regulación financiera en el ámbito mundial, señalando el camino que puede enfrentar la nueva arquitectura financiera internacional en donde se hace prioritaria la creación de incentivos que garanticen adecuados manejos de liquidez que minimicen los niveles de riesgo y sirvan para prevenir crisis futuras.

Palabras Clave

Regulación financiera, política monetaria, nacionalización, calificadoras de riesgo, reforma financiera, FMI.

Clasificación JEL E44, E58, G38, G15, G21, G33

Contenido

Introducción; 1. Nacionalización y reforma del sistema financiero estadounidense; 2. Los acuerdos de Basilea y los fallos de regulación financiera durante la crisis; 3. Papel de las calificadoras de riesgo durante la crisis; 4. Las acciones de política durante la crisis; 5. Nueva arquitectura financiera mundial; 6. A manera de conclusión; Bibliografía.Abstract

This article analyses the main events that have characterized the world's financial crisis evolution between 2008-2009. Some aspects to highlight are the nationalization and reform process that the United States financial system has been facing, the compliment of the Basilea agreements and regulation sentences, the roll that risk qualifiers played and the applied policies in the post crisis period. Parting from these, the objective of this article opens the discussion on the financial regulation processes perspectives around the world, showing the path that the new international financial architecture might go through were incentive creation that grantees adequate liquidity handling is priority for risk level minimization in order to prevent future crisis.

Key Words

Financial regulation, monetary policy, nationalization, risk qualifiers, financial reform, IMF

JEL Classification E44, E58, G38, G15, G21, G33

Content

Introduction; Nationalization and reform of the American financial system; 2. The Basilea agreements and financial regulatory sentences during the crisis; 3. The roll of risk qualifiers during the crisis; 4. Policy actions during the crisis; 5. New world financial architecture; 6. Conclusion; BibliographyResumo

Este artigo apresenta uma análise dos principais fatos que tem caracterizado a evolução da crise financeira internacional entre 2008-2009. Para ressaltar, o processo de nacionalização e reforma do sistema financeiro nos Estados Unidos, o cumprimento dos acordos de Basilea e os erros da regulação, o papel das qualificadoras de risco e as ações de política que tem se vindo aplicado no período pos-crise. Partido do anterior, o objetivo deste análise permite abrir a discussão ao respeito das perspectivas dos processos de regulação financeira no âmbito mundial, sinalando o caminho que pode enfrentar a nova arquitetura financeira internacional onde a prioridade é a criação de incentivos que garantem a direção adequada da liquidez minimizando os níveis de risco e previam crise futuras

Palavras chave

Regulação financeira, política monetária, nacionalização, qualificadoras de risco, reforma financeira, FMI

Classificação JEL E44, E58, G38, G15, G21, G33

Conteúdo

Introdução 1. Nacionalização e reforma do sistema financeiro dos Estados Unidos; 2. Os acordos de Basilea e as sentenças de regulação financeira durante a crise; 3. O papel das qualificadoras de risco durante a crise; 4. As ações de política durante a crise; 5. Nova arquitetura financeira mundial; 6. A maneira de conclusão; Bibliografia.

Introducción

Tras el boom económico de los primeros años de la presente década, a partir de junio de 2007 el mundo se enfrentó a una de las mayores crisis desde los años 30. Este período pre-crisis se caracterizó por un elevado crecimiento mundial, bajas tasas de interés que reflejaban una política monetaria expansiva y por reducciones importantes de las tasas de inflación mundial. Sin embargo, estas mismas condiciones favorables fueron las que propiciaron un exagerado optimismo sobre el futuro, con el cual los inversionistas adquirieron activos cada vez más riesgosos, y las familias estadounidenses confiaron el pago de sus hipotecas en un continuo incremento en los precios de sus inmuebles. Muchas son las causas analizadas en torno a esta situación, la más notoria son las hipotecas subprime de Estados Unidos, créditos de vivienda otorgados sin una evaluación estricta de las condiciones de pago de los deudores. Mientras los precios de las viviendas se mantuvieron altos y las tasas de interés bajas, las hipotecas se cubrieron pero, en cuanto su valor comenzó a descender y las tasas a aumentar para contrarrestar la inflación, estas hipotecas se convirtieron en deudas imposibles de pagar, y como estos títulos hipotecarios hacían parte de la compleja red de instrumentos financieros el colapso se transmitió a todo el sistema financiero.

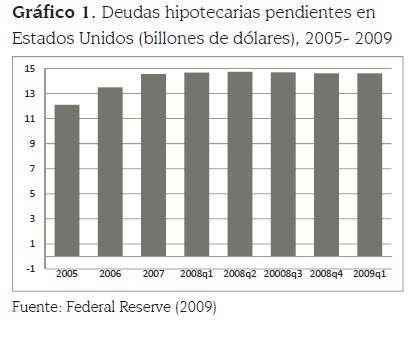

A estas causas, deben unirse la flexible regulación financiera en cuanto a la otorgación de créditos, la deficiente evaluación y excesiva confianza por parte de los inversionistas en las calificaciones otorgadas por las agencias crediticias y las políticas macroeconómicas expansionistas que no tuvieron en cuenta la acumulación de riesgos sistémicos. La actual arquitectura global mostró una inadecuada vigilancia a las interconexiones del sistema financiero mundial que lo hicieron vulnerable a una reacción en cadena ante el deterioro en el mercado hipotecado estadounidense. Por su parte, el problema de riesgo moral de las grandes corporaciones financieras que no tuvieron una apropiada administración y distribución de los riesgos, aumentaron las perspectivas de deterioro del sistema financiero, que en el momento del estallido de la crisis hipotecaria se enfrentaron a graves problemas de liquidez con lo que fue imposible otorgar nuevos créditos, contribuyendo al colapso del sistema (Gráfico 1) (Bernanke, 2008; FMI, 2009a).

En la actualidad, las principales economías del mundo empiezan un lento proceso de recuperación y se comienzan a vislumbrar ciertas lecciones o enseñanzas que la crisis financiera le ha dejado al entorno económico de hoy: la necesidad de una nueva arquitectura financiera mundial, basada en una adecuada regulación, coordinación de políticas y nuevas estrategias de financiación. En este sentido está pensado el objetivo central de este trabajo; básicamente se trata de analizar los principales hechos de naturaleza financiera que han caracterizado la evolución de la economía mundial entre 2008-2009, especialmente en los Estados Unidos. Para resaltar, fenómenos asociados con la nacionalización y reforma del sistema financiero estadounidense, el marginamiento de los acuerdos de Basilea y los fallos de regulación financiera, el papel de las calificadoras de riesgo y las acciones de política seguidas durante la crisis junto con la nueva arquitectura financiera internacional; son las partes que conforman el desarro llo de este artículo.

1. Nacionalización y reforma del sistema financiero estadounidense

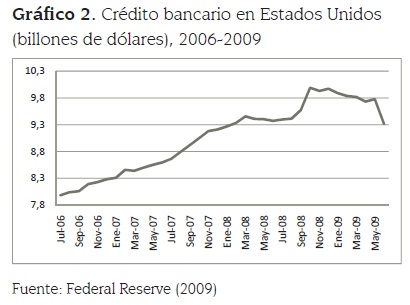

Al desatarse la turbulencia financiera global, los gobiernos de las principales economías iniciaron agresivos planes de rescate de sus sistemas financieros, sin embargo, la profundidad de la crisis económica y el poco efecto de estos planes, ha hecho que los gobernantes recurran a soluciones anteriormente consideradas como extremas, la nacionalización de la banca es una de ellas. El interés general por esta medida ha tomado auge, porque la compra de los activos tóxicos de las entidades bancarias es vista como una estrategia de mediano plazo que no ha logrado reactivar de manera rápida el otorgamiento de nuevos créditos (gráfico 2), lo que tiene estancado el sistema financiero, razón por la cual, muchos analistas creen que la nacionalización puede ser una alternativa mucho más eficaz (BBC mundo, 2008a).

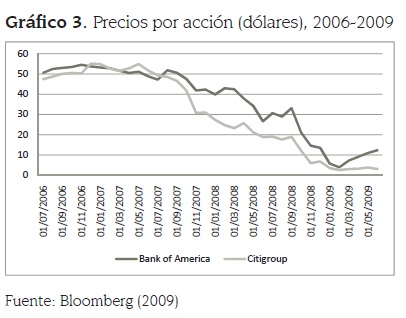

Desde principios de 2008 hasta la actualidad, varias entidades bancarias en Estados Unidos han sido nacionalizadas, fusionadas o declaradas en quiebra debido a sus graves problemas de liquidez y dramáticas pérdidas en sus valores bursátiles. En enero de 2008, el prestamista hipotecario Countrywide Financial fue la primera organización absorbida por el Bank of America; igual destino sufrió Bear Stearns bajo JPMorgan el 16 de marzo. La primera nacionalización bajo la presidencia Bush se produjo con las dos más grandes hipotecarias del país: Fannie Mae y Freddie Mac; de esta manera se evitaba su quiebra y el colapso del sistema financiero, a cambio del control por parte de Agencia Federal Financiera de Casas (FHFA, por su sigla en inglés) hasta el 31 de diciembre de 2009. Luego vendría la quiebra y nacionalización de IndyMac y el 15 de septiembre de 2008 la declaración de bancarrota de Lehman Brothers, el cuarto banco más grande de los Estados Unidos; 24 horas después la Reserva Federal -FED- otorgó un préstamo de 85.000 millones de dólares a la aseguradora AIG a cambio de su nacionalización, 79,9% del control sobre sus acciones (Portafolio, 2008). Sin duda, una de las mayores acciones por parte de la administración Bush ocurrió en octubre de 2008, cuando nueve de los más grandes bancos de Estados Unidos, Citigroup, Goldman Sachs, Morgan Stanley, Wells Fargo, JPMorgan Chase, Bank of America, Merrill Lynch, State Street y Bank of New York Mellon Corp, pasaron parcialmente a manos del Estado mediante la adquisión de acciones de estas entidades por US$125 mil millones1. El objetivo seguía siendo el mismo de meses atrás: intervenir en el mercado financiero para recuperar la confianza y reactivar el crédito (Restivo, 2008). Instituciones como Bank of America y Citigroup han sufrido estrepitosos descensos en los precios de sus acciones como se evidencia en el gráfico 3.

De igual forma, durante 2009 el gobierno Obama ha mostrado su interés por la nacionalización de la banca norteamericana como medida para solventar la crisis; además, desde principios de 2009, la opinión pública en Estados Unidos ha encontrado en la nacionalización una buena alternativa ante los débiles resultados de los paquetes de ayuda implementados por el gobierno. Según Tett (2009), la idea de la nueva administración es imitar la exitosa experiencia sueca que, tras su crisis bancaria de comienzos de la década de los 90, nacionalizó su sistema bancario adquiriendo los activos de mala calidad hasta que las condiciones del mercado mejoraran y de esta forma los bancos siguieran otorgando créditos y reactivaran el sector financiero. Por esta razón, en marzo de 2009 Bo Lundgren, el jefe de la oficina de deuda de Suecia, visitó Estados Unidos para asesorar a los miembros del gobierno en un proceso de nacionalización diferente al que se ha estado llevando a cabo. Según Lundgren, el objetivo de este proceso es que la Administración estadounidense tome pleno control sobre los bancos intervenidos de manera que influya en sus decisiones y no sólo realice el papel de un prestamista pasivo; además, afirma el funcionario, que aunque la nacionalización puede tener elevados costos, estos serán con certeza menores que los de un sistema financiero deteriorado (Tett, 2009).

Al respecto, el presidente Barack Obama propuso el 17 de junio de 2009, una reforma financiera bajo el nombre de “Una nueva fundación: la reconstrucción de la supervisión y regulación financiera” con la cual se busca incrementar la supervisión y regulación en este sector, como un medio para corregir una de las fallas más evidentes durante la actual recesión. Se espera por parte de la Casa Blanca que la reforma sea aprobada a finales de 2009 por el Congreso. La propuesta descrita por el presidente estadounidense como una “revisión radical al sistema de regulación financiera” contiene entre sus iniciativas más destacadas crear un Consejo de Supervisión de Servicios Financieros la cual regularía las actividades entre los reguladores, y una agencia de Supervisión Nacional Bancaria encargada de examinar los bancos nacionales, sus sucursales federales y las agencias de bancos extranjeros, además de una Agencia de Protección al Consumidor Financiero, que controlaría los productos financieros como hipotecas y tarjetas de crédito y trabajaría conjuntamente con los reguladores estatales.

A su vez, la Reserva Federal regularía a aquellas firmas cuyo tamaño pueda representar un riesgo para el sistema financiero y recopilaría informes de las diferentes entidades bancarias y financieras para garantizar que estas tengan ciertos umbrales de tamaño. La Comisión de Bolsa y Valores (SEC por sus siglas en inglés) estaría delegada para mantener la transparencia y estandarización en el mercado bursátil, incrementaría su control sobre las agencias de calificación crediticia y las evaluaciones que estas publican, y ampliaría su protección sobre los inversionistas. En el frente internacional, la reforma recomienda mejorar la cantidad, calidad y consistencia del capital, acoger las recomendaciones del G-202 como el reforzamiento de la regulación y la exigencia de mantener más niveles de capital durante auges para protegerse de una recesión posterior, e invita a las entidades nacionales a estandarizar la supervisión de los derivados del crédito y los mercados (Wall Street Journal, 2009).

Por otra parte, los esfuerzos para minimizar los efectos de la crisis económica y financiera se han llevado a cabo en todo el mundo. Según la Unión Europea (2009a y 2009b) el Banco Central Europeo (BCE) ha encabezado la inyección de cerca de 3 billones de euros para la recuperación del sistema financiero en la Euro Zona, mediante planes de recapitalización, acciones de rescate y reestructuración de bancos y entidades financieras, regímenes de garantías y adquisiones directas de activos. Las acciones emprendidas por los países miembros entre 2008 y 2009 han sido mixtas: en el Reino Unido se decretaron planes de ayuda para el banco Bradford and Bingley; en Bélgica, Luxemburgo y Holanda se otorgaron ayudas de reestructuración a la aseguradora Fortis; en Alemania, se aprobaron estímulos económicos a bancos como Sachsen LB, IKB e Hypo Real Estate Holding, y en España se establecieron fondos para la adquisición de activos financieros y sistemas de garantías para las entidades de crédito.

2. Los acuerdos de Basilea y los fallos de regulación financiera durante la crisis

El sector bancario y su supervisión han sido motivo de constante preocupación entre las naciones más poderosas del mundo. Por esta razón, a finales de 1974, los países miembros del G-103 fundaron un Comité para la regulación bancaria y las prácticas supervisoras, mediante el intercambio de información y el establecimiento de técnicas y estándares de supervisión para las entidades bancarias en el ámbito internacional. De esta manera, y como una medida para mejorar el sistema financiero mundial, en julio de 1988 el Comité publicó el documento “International Convergence of Capital Measurement and Capital Standards”, donde se establecía un sistema de medición del capital conocido como Basilea I, que buscaba que los bancos mantuvieran control sobre los riesgos de crédito y de mercado que asumían, y niveles de capital que estuvieran acordes con ellos, de manera que se minimizaran las pérdidas.

Pero con el paso de los años, las masivas innovaciones financieras y la creciente interconexión de este sector en el mundo hizo que este primer acuerdo ya no estuviera alineado con la dinámica actual. Por ello, en junio de 1999 el Comité presentó un nuevo documento “A New Capital Adequacy Framework”, y finalmente en 2004 se presenta el documento final “International Convergence of Capital Measurement and Capital Standards: a Revised Framework” que sugería un nuevo marco regulatorio conocido como Basilea II; este se fundamentaba en tres pilares: requerimiento de capital que incluye riesgo de crédito, de mercado y operacional; revisión supervisora y disciplina de aplicación. Este acuerdo pretendía ampliar la eficacia y sensibilidad ante el riesgo, a través de una mejor administración, gestión y evaluación del mismo por parte de los propios bancos, y aunque no era de aplicación legal, fue admitido por todos los países (Comisión Nacional Bancaria y de Valores, 2004; Jiménez y Martín, 2005).

Al parecer este era un adecuado marco regulatorio para el sistema financiero, pero la actual crisis económica ha mostrado que la regulación a los bancos y las entidades financieras dista mucho de estar en un nivel ideal. Es más, autores como Rojas-Suárez (2009) señalan que la propia regulación de Basilea I generó incentivos para la excesiva titularización de las hipotecas por parte de los bancos en relación con que los préstamos hipotecarios tenidos por los bancos se les asignaba una ponderación de riesgo, mientras que a los vendidos a SIVs4 no se les asignaba ninguno. También indica que la implementación de Basilea II tampoco hubiera evitado la crisis, porque en este acuerdo no se consideraron los riesgos de liquidez, no se limitó el proceso de elaboración de ratings de las agencias calificadoras, lo que favoreció la sobrevaloración, y no se determinaron instrumentos precisos para la valoración de riesgos por parte de los bancos.

En la actualidad, la gran interconexión de los mercados financieros y los innovadores productos y servicios de este sector son, sin duda, una de las grandes ventajas de este sistema, pero, a su vez, se han manifestado durante la crisis como uno de sus puntos más sensibles; esta compleja red de relaciones hizo que la crisis hipotecaria iniciada en Estados Unidos prontamente se transmitiera a la economía mundial. Al respecto, uno de los elementos evidentes durante esta turbulencia es que el riesgo sistémico dependía en gran parte del comportamiento del sector financiero; en particular, se destaca el fenómeno de las empresas “demasiado grandes para quebrar” (too big to fail), en las cuales no se tuvo una adecuada gestión de los riesgos que se asumían y donde la regulación estatal fue insuficiente para controlar la adquisición de los ahora denominados activos 'tóxicos'; tal vez un marco regulatorio más rígido habría impedido la quiebra, nacionalización o fusión de numerosas entidades bancarias a lo largo del mundo (Tarullo, 2009).

Además, la implementación de una política económica de corte expansionista en los países desarrollados, fundamentada en bajas tasas de interés, generó incentivos erróneos del lado de la demanda, como el excesivo endeudamiento de las familias ante la expectativa del aumento de precios de sus inmuebles y la utilización de estos títulos para acceder a nuevos créditos, y por el lado de la oferta, el incremento de los intermediarios financieros no bancario y la gran variedad de productos financieros que ahorraban capital a los bancos a través de la securitization. De igual forma, la sofisticación de los instrumentos financieros que los hicieron complejos y poco transparentes, bajo una regulación inadecuada para estas innovaciones y una incorrecta implementación de las existentes gestaron la crisis económica y financiera de hoy (Rojas-Suarez, 2009).

A propósito, el Grupo Bancolombia (2009, p. 8) indica que el gran tamaño de las firmas del sector financiero ha sido promovido en el mundo entero, debido a que se favorece la diversificación de los riesgos y el fomento de las economías a escala a través de su fortaleza patrimonial. Sin embargo, a medida que crecía el tamaño de estas entidades, lo hacía su poder en el mercado, con lo cual, la regulación de los órganos de control fue cada vez más laxa en relación con los riesgos asumidos por ellas. Así, cuando entidades tan grandes e importantes como Lehman Brothers quebraron en cuestión de meses y otros importantes bancos fueron intervenidos parcialmente por el gobierno ante el riesgo de su colapso para la economía en general, a las grandes compañías financieras se les atribuye, en gran parte, la responsabilidad por la actual crisis, cuyo costo ha sido asumido por los gobiernos, los bancos centrales y obviamente los contribuyentes.

En relación con lo anterior, Bernanke (2009) señala el problema de riesgo moral que rodea a las grandes instituciones financieras de hoy. El hecho de que estas entidades reconozcan su importancia en el mercado no sólo para el sistema financiero sino para la economía en conjunto las ha llevado a adquirir activos con niveles de riesgo excesivos ante la certeza de que en caso de encontrarse con problemas de liquidez, el Estado emprenderá acciones para rescatarlas y evitar su quiebra. A pesar de que este es un inconveniente reconocido, las economías de todo el mundo se han visto enfrentadas a este comportamiento desigual, ante las graves consecuencias que tiene un deterioro de la dinámica del crédito para el empleo y el crecimiento, tal y como ha quedado en evidencia durante el último año.

Por esta razón, es apremiante la necesidad de incrementar los controles y la normativa para este tipo de corporaciones bancarias y financieras. Ante el riesgo sistémico que estas implican, se deben establecer claras competencias de los reguladores estatales y globales y diseñar adecuadas estrategias de sanción que limiten la actuación en relación con los riesgos asumidos, no sólo por cada empresa en particular sino por todo el sistema en su conjunto, evitando la creación de incentivos erróneos que restrinjan el crecimiento y desarrollo del sistema financiero. Además, los esfuerzos promovidos deben tener la participación internacional, con el objetivo de construir una sólida base regulatoria que impida o por lo menos suavice las crisis futuras.

En concordancia con lo anterior, la Reserva Federal -FED- ha incrementado sus esfuerzos por apropiar las recomendaciones del Acuerdo de Basilea II como un mecanismo para mejorar la regulación bancaria y financiera en los Estados Unidos. El trabajo se ha dirigido a la ejecución de un adecuado manejo del riesgo de liquidez y el desarrollo de una mayor transparencia en el manejo de las entidades financieras a fin de promover una mayor estabilidad a futuro (Bernanke, 2008). Sin embargo, a pesar de los múltiples esfuerzos de las autoridades económicas, la banca estadounidense, en la primera parte de 2009, aún no se había empezado a recuperar, como se evidencia en el último informe de Condiciones Económicas Actuales, conocido como Beige Book, en el cual los 12 informes de los bancos federales de la FED indicaban que la actividad crediticia se mantenía estable o débil entre abril y mayo. Por su parte, cuatro distritos informaban sobre el deterioro en la demanda por préstamos comerciales, y otros cinco acerca de la reducción en la demanda por bienes raíces. Como se desprende de lo anterior, el comportamiento de la demanda hipotecaria ha sido heterogéneo, aunque sin incrementos importantes, y las condiciones de préstamos seguían siendo estrictas junto a la baja calidad crediticia de las familias norteamericanas (FED, 2009).

3. Papel de las calificadoras de riesgo durante la crisis

La extrema confianza en las evaluaciones de las agencias de calificación crediticia ha quedado en entredicho ante el evidente fracaso de sus opiniones durante la actual crisis que afecta el sistema financiero y la economía mundial en su conjunto. Las principales autoridades económicas de Estados Unidos y Europa han iniciado acciones de investigación en contra de las agencias más grandes como Moody's o Standard & Poor's por su falta de prevención ante los riesgos en que incurrían los inversionistas al adquirir activos riesgosos. A su vez, es clara la creciente importancia que estas agencias de calificación crediticia han tomado en el ámbito mundial, incluso se han convertido en pieza fundamental para la otorgación de prestamos a las naciones alrededor del mundo, además han logrado ser parte fundamental del actual desarrollo de los mercados financieros al proveer conceptos favorables o desfavorables acerca de distintos activos.

Debido a ello, Casey (2009), comisionada de la Securities and Exchange Commission -SEC-, ha señalado los graves errores cometidos en las calificaciones otorgadas a algunos activos, como aquellos que respaldaban las hipotecas subprime cuando fueron calificados como triple A, llevándolos al mismo nivel de riesgo que otorga el mercado a los bonos del tesoro estadounidense; también se ha evidenciado la falta de actualizaciones oportunas en las calificaciones y la escasa claridad en los métodos y datos usados para expedir sus evaluaciones; además, han quedado revelados serios conflictos de intereses entre las calificadoras y las compañías que estas califican.

De igual manera, la SEC ha llamado la atención a los inversionistas sobre su excesiva dependencia sobre los juicios emitidos por estas agencias, lo que en gran parte fue un ingrediente esencial para que ellos adquirieran activos tan riesgosos como los vinculados con las hipotecas subprime.

Por esta razón, las agencias calificadoras de riesgo se han visto sujetas a un sinnúmero de críticas de parte de las autoridades económicas, los inversionistas y el público en general; sin embargo, la SEC también ha admitido la falta de regulación a estas entidades y recordó que la supervisión formal a las mismas no sobrepasa los dos años de entrada en vigor, mediante la Ley de Reforma de junio 2007, aprobada en su totalidad en diciembre de 2008; el objetivo de este proyecto era incrementar la competencia en este sector, reducir los conflictos de intereses, incrementar el control sobre la información usada para emitir las calificaciones y conformar una organización de calificación estadística reconocida nacionalmente que otorgara una mayor transparencia a esta industria. Aunque es clara la intención de mejorar la regulación de la SEC los resultados tardarán en evidenciarse.

A su vez, y siguiendo el ejemplo estadounidense, la Comisión Europea (2009) ha emprendido sus propias acciones para limitar la actuación de estas agencias de calificación en sus 17 países miembros. Por ello, se establecerán estrictas normas acerca de la supervisión y calidad de estas entidades; el propósito es recuperar la confianza del público en ellas pero permitiéndoles un mejor análisis de las opiniones que emitan para evitar que la historia de la actual crisis se repita. Además, se estableció que todas las agencias de calificación que deseen operar en la Unión Europea deberán estar registradas, y sus países de origen deberán tener una reglamentación igual de fuerte a la promulgada en la Zona Euro. Las agencias registradas deberán controlar la formación de conflictos de interés, revisar constamente sus mecanismos de evaluación y garantizar la emisión de juicios transparentes e imparciales. Al mismo tiempo, no podrán prestar servicios de asesoramiento, ni valorar instrumentos financieros si no tienen una adecuada calidad de información para hacerlos, deberán informar sobre las modelos y supuestos usados en su labor, y tendrán que publicar informes de transparencia y crear una división interna que revise la calidad de sus evaluaciones.

4. Las acciones de política durante la crisis

4.1 Bancos centrales y la política monetaria

Para comenzar, las acciones han sido mixtas pero en general se pueden resumir en masivas bajas en las tasas de interés en todos los países, como mecanismo de reactivación del canal del crédito y la demanda agregada. El recorte de tasas de interés fue una de las primeras acciones puestas en marcha para eludir la crisis. Las principales economías del mundo mediante operaciones a veces coordinadas, redujeron los tipos a su mínimo. Pero esta medida, rápidamente se volvió insuficiente ante la magnitud de la recesión, lo que obligó a recurrir a otros instrumentos como las Operaciones de Mercado Abierto -OMA- y a la provisión de grandes préstamos de emergencia para evitar el colapso de las mayores entidades financieras (Asobancaria, 2009).

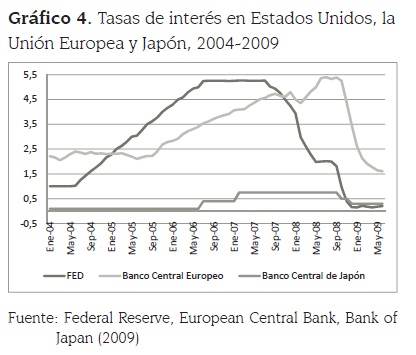

En relación con lo anterior, las medidas han estado encabezadas por la FED en los Estados Unidos; al ser este el primer país afectado cuando se desató la crisis del mercado hipotecario, la reducción en las tasas de interés de los fondos federales, medida que trataba de mantener los niveles de empleo y actividad, pasó del 5,25% en agosto de 2007 a 0,21% en junio de 20095, además expresó claramente su intención de mantener bajas las tasas de interés con el objetivo de influir en las expectativas de largo plazo. De igual forma, la recesión en el sector financiero estancó el otorgamiento de nuevos créditos con lo que la FED debió proporcionar importantes volúmenes de liquidez a los inversionistas y los prestamistas en los mercados de crédito, y bajo su función de prestamista de última instancia, también suministró liquidez de corto plazo a través de la adquisión de activos; al mismo tiempo, realizó acuerdos con otros 14 bancos centrales para establecer swaps de moneda extranjera. De esta manera se logró hacer frente a la pérdida de confianza de los inversionistas en el mercado financiero; conjuntamente la FED compró papeles de largo plazo de alta calidad: el 18 de marzo de 2008 anunció que adquiriría hasta US$300 billones en este tipo de valores (Bernanke, 2009).

Del mismo modo, según Asobancaria (2009) otros bancos centrales de las naciones más importantes en el mundo han seguido el ejemplo de la FED. Así, el Banco Central de Inglaterra inició desde diciembre de 2007 sucesivos recortes en su tasa de interés de referencia, reduciéndola en 525 pb; hasta finales de marzo de 2009, proporcionó liquidez a los mercados y emitió dinero a través de la compra de activos como mecanismo para la recuperación de la confianza de los mercados y aumentar la demanda por instrumentos financieros. Por su parte, el Banco Central Europeo acudió a la disminución de su tipo impositivo en cerca de 325 pb desde octubre de 2008 hasta marzo de 2009, ubicándose en 1,61% en junio de 2009, además de la provisión de liquidez mediante operaciones de refinanciación y la compra de bonos cubiertos. Actuación similar ha presentado el Banco de Japón. Por último, los efectos de la crisis financiera no han sido tan graves en Colombia, debido a una adecuada política contra cíclica y al buen comportamiento del sistema financiero en el país6. Aunque la actividad económica se ha resentido debido a la recesión mundial, las acciones del Banco de la República se han limitado, especialmente, al manejo expansivo de su política monetaria, reduciendo la tasa de interés de referencia7, a la realización de OMA a través de la compra de títulos de deuda pública -TES- y a la reducción del encaje bancario (Gráfico 4).

4.2 El Fondo Monetario Internacional -FMI-

Sin duda, este organismo internacional desempeña una función fundamental de otorgamiento de préstamos durante la actual crisis económica y financiera y en el proceso de recuperación de la economía mundial. Sin embargo, se ha reconocido la ausencia de instrumentos de política por parte del FMI para tomar acciones que prevengan las crisis; por esto, la financiación del fondo sólo toma lugar cuando la crisis ha estallado, y la actual no ha sido

la excepción. De hecho, autores como Stiglitz (2002) han criticado fuertemente las recomendaciones de política de este organismo, afirmando que sus condiciones de acceso a los créditos resultan procíclicas, al exigir reducciones de gasto en tiempos de recesión, lo que ha contribuido a profundizar las crisis en lugar de subsanarlas, además, de poco ajustadas a las condiciones económicas especificas de cada país. Asimismo, la eficacia de las medidas del FMI se ha puesto seriamente en duda, cuando países como Malasia, que no se atendieron a estas, obtuvieron una pronta recuperación de la crisis asiática entre 1997 y 1998, en contraste con Tailandia que aceptó sus recomendaciones. A pesar de todas estas críticas, el FMI (2009b) ha diseñado un conjunto de estrategias de crédito tendentes a ayudar en la recuperación de las economías alrededor del mundo8

En primer lugar, una modernización de la condicionalidad para otorgar los préstamos; es decir, que los requisitos relacionados con la concesión de los créditos correspondan a las condiciones ex-ante de política y de los fundamentales de los países miembros más que a los condiciones ex-post de los mismos, acompañado por un proceso de monitoreo y evaluación. En segundo lugar, la Línea de Crédito Flexible (FCL por sus siglas en inglés) otorga grandes y rápidos volúmenes de financiación, para países con excelente historial crediticio, fuertes fundamentales y políticas, sin el establecimiento de condiciones ex-post, largos plazos de pago (entre 3 y 5 años), renovaciones sin restricciones y con doble uso para prevención y necesidades actuales de la balanza de pagos.

Como tercera medida, se encuentra el fortalecimiento de los acuerdos stand-by (SBA por sus siglas en inglés); el objetivo es flexibilizarlos y garantizar su disponibilidad para los países que no cumplen con los requisitos del FCL; además, tendrán carácter preventivo, su acceso será inmediato y se reducirá, de acuerdo con la evolución de las políticas, la balanza de pagos y la periodicidad de las revisiones. En cuarto lugar, se duplico los límites de acceso a los recursos del Fondo, que establece el nuevo límite anual en 200% de la cuota y el acumulativo en 600%, de esta manera se incrementa la confianza de los países acerca de la cobertura de sus necesidades de financiamiento.

Y finalmente, se reforman las estructuras de costos y vencimientos para los préstamos con carácter preventivo y para los servicios financieros en relación con el financiamiento a corto plazo y de emergencia a los países miembros que tengan bajos ingresos. Además, los países miembros alrededor del mundo han manifestado la importancia de fortalecer los recursos del FMI; por ello, Japón proporcionó US$100.000 millones, con lo que los recursos disponibles de crédito para enfrentar la crisis han ascendido a US$350.000 millones; la Unión Europea, por su parte, planea suministrar 75.000 millones de euros adicionales.

En relación con el FCL, Colombia junto con México y Polonia han sido los primeros tres países en beneficiarse de este mecanismo. Nuestro país accedió a este acuerdo el 11 de mayo de 2009 por un monto de US$10.500 millones por un año, como crédito precautorio para afrontar la recesión económica ocasionada por la caída de la demanda externa. Esta financiación fue otorgada por los destacados resultados macroeconómicos del país durante los últimos años, como el fuerte crecimiento económico, la reducción de las cifras de inflación a un dígito, el descenso en los niveles de endeudamiento y la estricta regulación y supervisión del sistema financiero que han permitido mantener la dinámica de este sector en el país, en adición al apropiado manejo de la política económica durante la actual turbulencia de los mercados (FMI, 2009c).

4.3 Los planes de rescate económico en Estados Unidos y Europa

Las Administraciones Públicas han tenido un activo papel en evitar el colapso del sistema financiero mundial. Al respecto, George Bush fue el primer presidente en promover planes de rescate multimillonarios para las entidades financieras afectadas por la crisis; de esta manera, el 3 de octubre de 2008 presentó ante el Congreso de los Estados Unidos un proyecto de “Ley de Estabilización Económica de Emergencia”, conocido como el Plan Paulson9, por valor de 700 mil millones de dólares, con el objetivo de realizar numerosas compras de activos de las compañías hipotecarias en problemas durante dos años. Inmediatamente, esta propuesta fue impopular: de una parte, el inconformismo porque los recursos de los contribuyentes pagarían la irresponsabilidad de Wall Street, y de otra, porque esta ley establecía amplios poderes al Departamento del Tesoro y a otras entidades gubernamentales para la regulación y supervisión en el uso de los recursos provistos, lo que para algunos, generaba una sobre regulación del Estado en este sector. Inicialmente, el 29 de septiembre de 2008 este plan fue rechazado por la Cámara de Representantes, principalmente por el debate político suscitado por las próximas elecciones, pero el 1 de octubre fue aprobado por el Senado bajo la imposición de una ley adjunta de exención y reducción de impuestos en algunos Estados, cuyos senadores se encontraban en contra de la medida (Fundación Rafael Preciado, 2008).

Una vez aprobado el plan de rescate financiero, el Congreso adelantó US$350 mil millones al Departamento del Tesoro10, de los cuales US$250 mil millones se destinarían a la capitalización de las entidades financieras, como la aseguradora AIG, Citigroup y Bean Stearns que recibieron US$40 mil millones, US$45 mil millones y US$29 mil millones, respectivamente, para garantizar los activos tóxicos en su poder y a cambio de participación estatal en sus activos. Por su parte, se enviaron US$100 mil millones en cheques a los consumidores como mecanismo para reactivar su consumo, se destinaron US$8 mil millones para ampliar la cobertura de solicitudes de desempleo de 26 a 39 semanas y se aprobaron US$300 mil millones para evitar la ejecución de hipotecas a la población más vulnerable. Además, se otorgaron US$25 mil millones, de recursos distintos del Plan Paulson para las firmas automotrices GM, Ford y Chrysler, ante la crisis que enfrentaba este sector en los Estados Unidos y otros recursos para respaldar los créditos de consumo y los préstamos estudiantiles (CNN expansión, 2008).

De igual forma, el presidente Barack Obama ha propuesto el 18 de febrero de 2009 un segundo plan de rescate, esta vez dedicado al sector inmobiliario, ante los escasos resultados en materia de recuperación económica del primero. Este proyecto emplearía 275 mil millones de dólares de los 350 mil millones disponibles para refinanciar las deudas hipotecarias de nueve millones de familias estadounidenses y suspender la caída en el precio de las viviendas. Para ello, los bancos deberán reducir las tasas de interés que cobran a sus deudores por medio del apoyo del Departamento del Tesoro para cubrir estos costos. Tanto los usuarios, como las entidades, los tenedores de hipotecas y los proveedores de servicios hipotecarios recibirán estímulos entre 500 y 3.000 dólares por permanecer en el programa y mantenerse al día en sus obligaciones. Además, se crearía un fondo de US$10 mil millones para evitar la ejecución de hipotecas ante reducciones en los precios de los inmuebles y se destinarían US$200 mil millones al mantenimiento de la financiación a las hipotecarias Fannie Mae y Freddie Mac (CNN expansión, 2009).

Al respecto, las acciones emprendidas en la Zona Euro han sido de carácter nacional, aunque coordinadas entre los integrantes de la Unión. Las principales medidas, como reducción de impuestos e inyección de capital, se han tomado en Alemania, Francia, España, Italia y Reino Unido por montos entre 24.000 y 100.000 millones de dólares y cuya ejecución se ha priorizado para el año 2009. Además, en noviembre de 2008 la Comisión Europea anunció la inyección de US$260 mil millones a la economía de la región, a través de aportes realizados por todos los países miembros como una disposición provisional que garantice la liquidez y el acceso al crédito (BBC Mundo, 2008b).

4.4. Los costos de la crisis

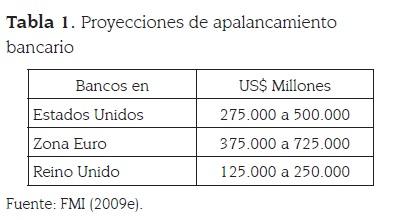

Las acciones de política tendentes a rescatar y reactivar el sistema financiero mundial han tenido un costo, que según el FMI (2009e) es cada vez más alto. Este organismo ha revisado al alza su proyección acerca de los costos de la crisis financiera internacional, pasando de US$2,2 billones en enero a US$2,7 billones en abril de 2009 sólo en Estados Unidos y en el mundo a US$4 billones. Estas pérdidas se relacionan con las dificultades de la obtención de nuevos financiamientos, el descenso vertiginoso en los precios de los activos y la salida masiva de capitales, especialmente en los mercados emergentes (tabla 1).

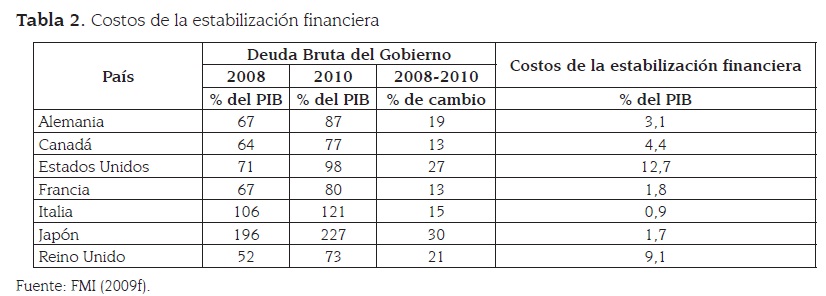

Igualmente, el FMI (2009f) considera que los gobiernos de los países desarrollados han incurrido en recomendable en considerables incrementos en sus cargas fiscales como resultado de los planes de estímulo al sector bancario, unidos a los tradicionales esfuerzos procíclicos de las recesiones. Entre los gastos adicionales se encuentran los préstamos directos a los bancos, los costos esperados por la cobertura de garantías y las provisiones de liquidez por parte de los bancos centrales. Se estima que los países que sufran mayores pérdidas sean Estados Unidos, Reino Unido e Irlanda por la importancia del mercado hipotecario en estas naciones, y los Países Bajos e Irlanda por la alta proporción de bancos con respecto al PIB de estas economías.

En relación con lo anterior, se espera que los efectos de estos mayores costos fiscales y el correspondiente incremento en el déficit se empiecen a sentir en los créditos soberanos, lo que dificultaría el acceso a nuevos préstamos, tan necesarios en estas épocas de crisis. Además, las actuales condiciones de los mercados han elevado el sesgo nacionalista y la aversión al riesgo de los inversionistas, por lo que es muy posible que el otorgamiento de estos nuevos créditos provenga más de entidades nacionales que de las extranjeras.

También, los gobiernos deben evitar que las ayudas a las entidades con dificultades se conviertan en problemas para los ingresos soberanos; por esta razón, las administraciones se han esforzado por declarar los costos de sus acciones y las medidas correctivas una vez que pase la crisis. Otro problema que se suma son los riesgos inflacionarios que pueden correr en el futuro las economías que han recurrido a los continuos descensos en sus tasas de interés de intervención como medida reactivadora del consumo de los hogares, aunque estas presiones aún no se han manifestado. Finalmente, la magnitud de estas acciones de política exige una amplia coordinación entre las principales economías del mundo con el objeto de estabilizar el sistema financiero mundial (tabla 2).

Del mismo modo, estas medidas de política económica para solventar la crisis, han generado pérdidas en la credibilidad de los agentes en los entes gubernamentales ya que, a pesar de los múltiples esfuerzos, no se han logrado reactivar los canales del crédito y de demanda, pero se siguen incrementando los costos en dinero que deben ser asumidos por los contribuyentes. Al respecto, y con el fin de reducir la incertidumbre del público y estabilizar el sistema financiero mundial, el FMI (2009e pp. 4) propone determinar de manera precisa la viabilidad de las instituciones financieras y proceder rápidamente a la liquidación de aquellas que no lo sean, proveer información clara y suficiente acerca del estado real de las entidades financieras y las medidas correctivas emprendidas por los supervisores y los gobiernos.

De otra parte, Lo (2009) afirma que el desempleo, la contracción económica mundial y las reformas regulatorias que se han llevado a cabo en la mayoría de países como consecuencia de la crisis económica y financiera hacen parte de los costos de reestructuración necesarios para que la economía capitalista sea más sólida e integrada y donde la información cumpla un papel fundamental en la rentabilidad y supervivencia de este sistema.

5. Nueva arquitectura financiera mundial

El sistema financiero tiene como principal característica su globalización; por esto, la implementación de un nuevo conjunto de reformas que compongan la nueva arquitectura financiera debe partir de un esfuerzo mundial coordinado, para que el sistema, además de funcionar como un todo, también sea regulado en conjunto, de manera que cuando los principios de una crisis se empiecen a gestar, se implementen acciones para contrarrestarla. A propósito, la Fundación Ideas (2008) ha llamado la atención sobre la necesidad de que la supervisión sea preventiva y de que la regulación se extienda con miras a incrementar la transparencia de las instituciones financieras de manera que se mejore la información y formación de los ciudadanos y, además, limitar los niveles de endeudamiento que incrementan la existencia del riesgo sistémico, mejorar los mecanismos de evaluación de las agencias de calificación crediticia e implementar acciones de política económica coordinadas que controlen la liquidez y la estabilidad del sistema financiero.

Por otra parte, el notable fallo de la supervisión y regulación financiera durante la actual crisis ha dejado de manifiesto la necesidad de un nuevo rumbo en este ámbito; las fallas se han hecho evidentes en la identificación, medición y gestión de los riesgos asumidos por las entidades bancarias y financieras, en la prevención de problemas de liquidez, con el mantenimiento de volúmenes adecuados de capital y en la acumulación de riesgos sistémicos. Por ello, estos errores deben ser corregidos bajo la implementación de un nuevo modelo de manejo del sector financiero, donde se ofrezcan los adecuados incentivos en relación con el manejo del riesgo, de manera que se puedan prevenir futuras crisis por medio de un sistema financiero más estable (Bernanke 2008).

Al respecto, Tarullo (2009) indica es necesario construir una nueva estructura normativa, donde se fomente el uso productivo del capital a través de la evaluación de los riesgos asociados a este y la protección al sistema financiero; por esta razón las entidades financieras deben rediseñar sus prácticas y políticas, y las autoridades estatales deben establecer marcos regulatorios basados en los principios de los acuerdos de Basilea, que eviten las propagación del riesgo sistémico y el problema de empresas “demasiados grandes para quebrar” -too big to fail-. Esta nueva regulación debe crear una constante vigilancia y control mediante reglas estandarizadas sobre las empresas financieras que tengan importancia sistémica, y la constitución de una norma legal explícita de la publicación de informes financieros que permita la revisión de la estabilidad del sistema financiero estadounidense; también debe dirigir sus esfuerzos a mejorar las condiciones de liquidez de estas entidades. Por esto, se debe diseñar un adecuado sistema de pagos y pensiones capaz de evitar graves problemas de liquidez como los que se presentan durante la crisis actual.

En concordancia con lo anterior, Rojas-Suárez (2009) precisa tres objetivos hacia la nueva arquitectura financiera mundial, pero indica que los mecanismos para acceder a ellos no han logrado consenso. En primer lugar, se encuentra la necesidad de reunir bajo una sola entidad la regulación y supervisión de las entidades bancarias y no bancarias con el fin de corregir los fallos en estos aspectos reflejados por la crisis; para ello, la autora recomienda que para los países desarrollados esta entidad sea el Banco Central ya que al ser los principales proveedores de liquidez requieren un amplio acceso a información de calidad de las instituciones financieras, además de permitirles una mayor prevención de la crisis al acercarlas al manejo de los nuevos instrumentos financieros; sin embargo, indica que esta solución no sería adecuada para los países en desarrollo por la formación de grupos de presión alrededor del Banco Central, lo que limitaría su independencia en el manejo de la política monetaria.

El segundo objetivo es la mejora en el papel de las calificadoras de riesgos de manera que ayuden a minimizar la toma de riesgos de las entidades financieras y no a maximizarla; para esto se requiere incrementar el conocimiento del público acerca de la información usada para emitir las evaluaciones, establecer sistemas específicos de evaluación para los instrumentos de evaluación más complejos que son los que llevan mayor riesgo, y eliminar su rol en la composición del portafolio de los inversionistas institucionales y en los requerimientos del capital bancario.

Y el tercer objetivo apunta al diseño de nuevos mecanismos de requerimientos de capital de las agencias crediticias con el fin de que reflejen los verdaderos riesgos que enfrentan los bancos, teniendo en cuenta el grado de desarrollo de los mercados financieros, tratando de eliminar el problema de entidades “demasiado grandes para quebrar” -too big to fail-, mejorar en la valoración y medición de los activos, incrementar el papel de las instituciones que garantizan los derechos de propiedad, la ley, el orden y los derechos de los acreedores en países emergentes, y en aquellos financieramente más avanzados desarrollar un sistema de provisiones de riesgo ex-ante y fomentar la formación de mercados que prevengan los riesgos (Rojas-Suárez, 2009).

Finalmente, Lipsky (2009) director adjunto del FMI afirma que las acciones que se están llevando a cabo para superar la crisis tendrán como resultado un mundo más multilaterizado, con mayor coordinación de las políticas y un sistema financiero más eficientemente regulado. Sin embargo, las entidades bancarias han sido fuertemente criticadas por los gobiernos de Estados Unidos, Francia y Alemania entre otros, pues a pesar de los cuantiosos recursos destinados para su rescate, siguen otorgando millonarias primas a sus ejecutivos, situación que fue calificada como irresponsable por el presidente Obama (El Economista, 2009 y Portafolio 2009).

Con miras a corregir los errores del pasado, es necesario incrementar la capacidad preventiva del Fondo y de los gobiernos alrededor del mundo; por esta razón, el Fondo ha flexibilizado gran parte de las condiciones necesarias para la obtención de crédito con el fin de que los países acudan al organismo antes de que sea demasiado tarde, esto, a su vez, ha sido facilitado por la permanente disposición de los recursos necesarios para ello11. Además, el FMI ha incrementado su vigilancia, incluso antes de la crisis, a los riesgos financieros y su relación con los fundamentales macroeconómicos y con los efectos transfronterizos de estos elementos, aunque el organismo admite que subestimó la fuerza de estas interconexiones y, con ello, la profundidad de la crisis.

Por esta razón, el FMI hará un estudio de alerta temprana dos veces al año, con el fin de controlar los riesgos sistémicos y de diseñar políticas tempranas de mitigación de estos; también busca mejorar sus programas de supervisión al sector financiero, revisando con frecuencia la evolución de las medidas de política implementadas en los países miembros. Estas reformas en la actuación del FMI buscan mejorar el funcionamiento de los mercados financieros, de manera que se puedan evitar o reducir las crisis futuras y fortalecer los beneficios del mundo globalizado de hoy.

Del mismo modo, el FMI (2009a) indica que el ámbito de regulación y supervisión debe ser ampliado a fin de que todas las instituciones bancarias y financieras asuman una adecuada cobertura del riesgo, además de proveer importantes volúmenes de información a las autoridades reguladoras para establecer su contribución al riesgo sistémico. A su vez, la nueva normativa del sector debe ser flexible, estar orientada al desarrollo de poderosos mecanismos de gestión del riesgo e intervención preventiva, al control del capital y su liquidez, y una evaluación imparcial basada en los riesgos asumidos más que en la entidad que los asume; además, del seguimiento al cumplimiento de las restricciones impuestas sobre las agencias calificadoras de riesgo (ver sección 3).

En relación con lo anterior, el FMI formula cuatro aspectos clave que deben ser tenidos en cuenta a la hora de diseñar la nueva arquitectura financiera: vigilancia, multilateralismo, regulación financiera y financiación. El primero se refiere a la necesidad de un sistema de supervisión menos fragmentado y más preciso, que reúna la información e instrumentos de distintos organismos internacionales; este control debe ser realizado en países industrializados y en vía de industrialización por igual, a través de las interconexiones transfronterizas y los tipos de cambio, a fin de minimizar el riesgo de que la crisis en un mercado local rápidamente sea transmitida a todo el sistema. El segundo está relacionado con la falta de liderazgo durante la actual perturbación financiera; el FMI ha reconocido sus fallas en este tema y las atribuye al excesivo formalismo y la falta de flexibilidad que rodea a este organismo internacional, por eso, propone aumentar la participación y la legitimidad política en cuestiones tan determinantes como las alertas tempranas y las respuestas a dificultades, crear un foro de ministros y gobernadores del más alto perfil para integrar el Comité del FMI, y mejorar la rendición de cuentas en el interior del organismo.

El tercer elemento fundamental es incrementar la coordinación internacional a través de entidades supervisoras y normas de conducta para las naciones vinculadas al Fondo; esta propuesta incluye el establecimiento de reglas estandarizadas de evaluación y distribución del riesgo, así como las medidas correctivas para los bancos con operación mundial y que los supervisores nacionales y extranjeros acojan estas medidas y se conviertan en los principales verificadores de estos acuerdos. Por último, la actual crisis ha puesto de manifiesto la realidad del problema de garantizar la liquidez, por esto, el FMI considera que de los swaps en moneda extranjera deberían estar disponibles por un plazo mayor; y que se deberían aumentar los recursos disponibles para otorgar créditos preventivos a aquellos países que posean fuertes marcos normativos; el Fondo también ha flexibilizado las demás condiciones para todo tipo de préstamos (ver sección 4.2) (FMI, 2009a, p. 8-12).

6. A manera de conclusión

Una de las lecciones más importantes que deja la actual crisis financiera internacional está asociada con la fragilidad de los mecanismos de regulación financiera. Este fenómeno, junto a la gran interconexión de los mercados financieros que se reflejó en la innovación de productos y servicios en este sector, la laxitud exagerada en la política monetaria, las decisiones erróneas de conceder hipotecas a gente sin capacidad de pago y a tasas bajas sin prever mecanismos de compensación cuando las tasas se quintuplicaron, y la falta de transparencia en la gestión bancaria fueron, sin duda, aspectos que influyeron en el deterioro de las condiciones financieras mundiales.

En este sentido, uno de los elementos más evidentes durante esta turbulencia fue el de la subestimación de los riesgos sistémicos por parte de todos los actores participantes, en donde el incumplimiento de los acuerdos de Basilea y la flexibilidad de las normas bancarias provocaron un derrumbe del sistema financiero de un número importante de economías industrializadas, empezando por los Estados Unidos.

Bajo esta perspectiva, la crisis financiera reciente señala la urgente necesidad de ampliar los ámbitos de regulación y supervisión a todo el conjunto de las instituciones bancarias y financieras, con miras a que asuman una adecuada cobertura del riesgo, además de proveer importantes volúmenes de información a las autoridades reguladoras para establecer su contribución a una adecuada gestión de riesgo sistémico. A su vez, la nueva normativa del sector debe ser flexible, orientada al desarrollo de poderosos mecanismos de gestión del riesgo e intervención preventiva, al control del capital y su liquidez, y a una evaluación imparcial basada en los riesgos asumidos más que en la entidad que los asume, además del seguimiento al cumplimiento de las restricciones impuestas sobre las agencias calificadoras de riesgo.

Bibliografía

1. Asobancaria (2009). Las respuestas de la política monetaria en la crisis financiera. [En línea] Semana Económica, 01 de junio de 2009. <http://www.asobancaria.com/upload/docs/docPub4918_2.pdf>, [Consultado 15 de junio de 2009]. [ Links ]

2. Banco de la República (2010). Tasas de interés del banco de la República y de mercado. [En línea] Reportes del Emisor No 128 de enero de 2010. <http://www.banrep.gov.co/documentos/publicaciones/report_emisor/2010/128.pdf>. [Consultado 17 de julio de 2009]. [ Links ]

3. Bank of Japan (2009). Stadistics. [En línea] Main time series, 2 de julio de 2009. <http://www.stat-search.boj.or.jp/ssi/mtshtml/m_en.html>, [Consultado 17 de julio de 2009]. [ Links ]

4. Bernanke, Ben (2008). Risk Management in Financial Institutions. [En línea] Federal Reserve, News & Events, 15 de mayo de 2008. <http://www.federalreserve.gov/newsevents/speech/bernanke20080515a.htm> [Consultado 17 de julio de 2009]. [ Links ]

5. Bernanke, Ben (2009). The Crisis and Policy Response. [En línea] Federal Reserve, News & Events, 13 de enero de 2009 http://www.federalreserve.gov/newsevents/speech/bernanke20090113a.htm [Consultado 18 de julio de 2009]. [ Links ]

6. BBC Mundo (2008a). EE.UU. también nacionaliza. [En línea] Redacción, 14 de octubre de 2008, <http://news.bbc.co.uk/hi/spanish/business/newsid_7668000/7668622.stm>, [Consultado 13 de junio de 2009]. [ Links ]

7. BBC Mundo (2008b). Europa anuncia su plan de rescate. [En línea] Redacción, 26 de noviembre de 2008, <http://news.bbc.co.uk/hi/spanish/business/newsid_7750000/7750247.stm>, [Consultado 3 de julio de 2009]. [ Links ]

8. Casey, Kathleen (2009). In Search of Transparency, Accountability, and Competition: The Regulation of Credit Rating Agencies. [En línea] US Security and Exchange Commision -SEC-, 6 de febrero de 2009, <http://www.sec.gov/news/speech/2009/spch020609klc.htm>, [Consultado 30 de junio de 2009]. [ Links ]

9. CNN Expansión (2008) El 2008, año de rescates financieros. [En línea] Economía, 26 de noviembre de 2008, <http://www.cnnexpansion.com/economia/2008/11/26/2008-ano-derescates>, [Consultado 14 de julio de 2009]. [ Links ]

10. CNN Expansión (2009). Los detalles del rescate inmobiliario. [En línea] Economía, 18 de febrero de 2009, <http://www.cnnexpansion.com/economia/2009/02/18/los-detalles-delrescate-inmobiliario>, [Consultado 25 de julio de 2009]. [ Links ]

11. Comisión Europea (2009). Approval of new Regulation will raise standards for the issuance of credit ratings used in the Community. [En línea] European Comission, Rating Agencies, 17 de noviembre de 2009, <http://ec.europa.eu/internal_market/securities/agencies/index_en.htm>, [Consultado 8 de junio de 2009]. [ Links ]

12. Comisión Nacional Bancaria y de Valores (2004). Comité de Basilea. [En línea] diciembre de 2004, <www.cnbv.gob.mx/recursos/Basilea%20EACP.ppt>, [Consultado 8 de junio de 2009]. [ Links ]

13. El Economista (2009). Obama, indignado por los 'bonus' de Wall Street mientras los contribuyentes pagan el rescate. [En línea] Economía, 29 de enero de 2009, <http://www.eleconomista.es/economia/noticias/1002805/01/09/Obama-indignado-por-los-bonus-de-Wall-Street-mientraslos-contribuyentes-pagan-el-rescate.html>, [Consultado 26 de enero de 2010]. [ Links ]

14. European Central Bank (2009). Stadistical data warehouse. [En línea] Economic Concepts, 12 de julio de 2009, <http://sdw.ecb.europa.eu/home.do;jsessionid=854568D18C1A47A574168D323909E234>, [Consultado 18 de julio de 2009]. [ Links ]

15. Federal Reserve (2009) Statistics & Historical Data [En línea] Economic Research & Data, 15 de julio de 2009, <http://www.federalreserve.gov/econresdata/releases/statisticsdata.htm>, [Consultado 17 de julio de 2009]. [ Links ]

16. Fondo Monetario Internacional -FMI- (2009a). Initial Lessons of the Crisis. [En línea] External, 6 de febrero de 2009, <http://www.imf.org/external/np/pp/eng/2009/020609.pdf>, [Consultado 24 de julio de 2009]. [ Links ]

17. Fondo Monetario Internacional -FMI- (2009b). Comunicado de Prensa: El FMI reestructura sus mecanismos de crédito. [En línea] External, 24 de marzo de 2009, <http://www.imf.org/external/spanish/np/sec/pr/2009/pr0985s.htm>, [Consultado 4 de julio de 2009]. [ Links ]

18. Fondo Monetario Internacional -FMI- (2009c). Comunicado de Prensa: El Directorio Ejecutivo del FMI aprueba un acuerdo por US$10.500 millones a favor de Colombia en virtud de la Línea de Crédito Flexible. [En línea], External, 11 de mayo de 2009, <http://www.imf.org/external/spanish/np/sec/pr/2009/pr09161s.htm>, [Consultado 15 de julio de 2009]. [ Links ]

19. Fondo Monetario Internacional -FMI- (2009d). World Economic Outlook. [En línea] Data & Statistics, abril de 2009, <http://www.imf.org/external/pubs/ft/weo/2009/01/weodata/weoselagr.aspx>, [Consultado 28 de julio de 2009]. [ Links ]

20. Fondo Monetario Internacional -FMI- (2009e). Informe sobre la Estabilidad Financiera Mundial. [En línea] External, abril de 2009, <http://www.imf.org/external/spanish/pubs/ft/gfsr/2009/01/pdf/sums.pdf>, [Consultado 15 de septiembre de 2009]. [ Links ]

21. Fondo Monetario Internacional -FMI- (2009f). Stabilizing the global financial system and mitigating spillover risks. [En línea] External, abril de 2009, <http://www.imf.org/external/pubs/ft/gfsr/2009/01/pdf/chap1.pdf>, [Consultado 15 de septiembre de 2009]. [ Links ]

22. Fundación Ideas (2008). Nuevas ideas para mejorar el funcionamiento de los mercados financieros y la economía mundial: decálogo de reformas para responder a una crisis sistémica. [En línea], <www.fundacionideas.es/.../NuevasIdeasFinancial-es-12Dic2008.pdf>, [Consultado 20 de junio de 2009]. [ Links ]

23. Fundación Rafael Preciado (2008). Crisis y rescate económico en Estados Unidos. [En línea], Papeles para la reflexión, octubre de 2008, <http://www.fundacionpreciado.org.mx/Reflexion/PDF/Papelesreflexion43.pdf>, [Consultado 23 de julio de 2009]. [ Links ]

24. Grupo Bancolombia (2009). El tamaño de las entidades financieras frente al riesgo sistémico en la economía. [En línea] Noticias de la República, 23 de julio de 2009, <http://investigaciones.bancolombia.com/InvEconomicas/home/homeinfo.aspx> [Consultado 12 de julio de 2009]. [ Links ]

25. Jiménez, Enrique y Martín, José (2005). El nuevo acuerdo de Basilea y la gestión del riesgo operacional. [En línea] Universia Business Review, 13 de julio de 2005, <ubr.universia.net/pdfs/ UBR0032005054.pdf>, [Consultado 24 de junio de 2009]. [ Links ]

26. Lipsky, John (2009). Preparing for a Postcrisis World. [En línea] Internacional Monetary Fund, Publications, junio de 2009, <http://www.imf.org/external/pubs/ft/fandd/2009/06/lipsky.htm>, [Consultado 14 de julio de 2009]. [ Links ]

27. Lo, Andrew (2009). Regulatory Reform in the Wake of the Financial Crisis of 2007-2008. [En línea] Journal of Financial Economic Policy, Emerald, <http://www.emeraldinsight.com/Insight/viewContentItem.do;jsessionid=43F24800DA3AAC658E1B4423D5725F60?contentType=Article&contentId=1790056>, [Consultado 27 de septiembre de 2009]. [ Links ]

28. Munibondadvisor. COM (2009). Subprime glosary. [En línea] Financial Strategies, <http://www.munibondadvisor.com/SubprimeGlossary.htm>, [Consultado 1 de agosto de 2009]. [ Links ]

29. Portafolio (2008). Crisis financiera produjo en pocos meses cambio sustancial en panorama económico mundial. [En línea] Economía, 30 de septiembre de 2008, <http://www.portafolio.com.co/economia/finanzas/2008-09-30/ARTICULO-WEB-NOTA_INTERIOR_PORTA-4573920.html>, [Consultado 14 de junio de 2009]. [ Links ]

30. Portafolio (2009). Banca y crisis: sermones, no reformas. [En línea] Opinión, 14 de octubre de 2009, <http://www.portafolio.com.co/opinion/analisis/ARTICULO-WEB-NOTA_INTERIOR_PORTA-6343547.html>, [Consultado 28 de enero de 2010]. [ Links ]

31. FED -Reserva FederaL- (2009). Summary of commentary on Current Economic Conditions. [En línea] Federal Reserve Districts, junio de 2009, <www.federalreserve.gov/FOMC/Beigebook/2009/>,[ Consultado 30 de junio de 2009. [ Links ]

32. REIT.COM (2009). Glossary. [En línea] Individual Investors, <http://www.reit.com/IndividualInvestors/GlossaryofREITTerms/tabid/110/Default.aspx>, [Consultado 15 de septiembre de 2009]. [ Links ]

33. Restivo, Néstor (2008). Bush nacionaliza parcialmente nueve grandes bancos de EE. UU. [En línea] El Clarín.com, El mundo, 15 de octubre de 2008, <http://www.clarin.com/diario/2008/10/15/elmundo/i-01781522.htm>, [Consultado 2 de junio de 2009]. [ Links ]

34. Rojas- Suárez, Liliana (2009). ¿Hacia dónde va la regulación financiera internacional? Cuarta Conferencia Internacional del Fondo Latinoamericano de Reservas -FLAR- Cartagena, agosto de 2009. [ Links ]

35. Stiglitz, Joseph (2002). El malestar en la globalización (traducción). [En línea] Punto de Lectura, enero de 2007, <http://www.puntodelectura.com/upload/primeraspaginas/84-663-6825-6.pdf>, [Consultado 28 de enero de 2010]. [ Links ]

36. Tarullo, Daniel (2009). Financial regulation in the wake of the crisis. [En línea] Federal Reserve, News & Events, 8 de junio de 2009, <http://www.federalreserve.gov/newsevents/speech/tarullo20090608a.htm>, [Consultado 13 de junio de 2009]. [ Links ]

37. Tett, Gillian (2009). US is ready for Swedish lesson on banks. [En línea] Financial Times, Markets, 12 de marzo de 2009, <http://www.ft.com/cms/s/0/80fea292-0f2f-11de-ba10-0000779fd2ac.html?nclick_check=1>, [Consultado 8 de junio de 2009]. [ Links ]

38. Unión Europea (2009a). Ayudas estatales: el último cuadro de indicadores repasa la actuación de los Estados miembros en respuesta a la crisis económica. [En línea] Press Releases Rapid, Bruselas, 8 de abril de 2009, <http://europa.eu/rapid/pressReleasesAction.do?reference=IP/09/554&format=HTML&aged=0&language=ES&guiLanguage=en>, [Consultado 20 de julio de 2009]. [ Links ]

39. Unión Europea (2009b). .State aid: Overview of national measures adopted as a response to the financial and economic crisis. [En línea] Press Releases Rapid, Bruselas, 17 de marzo de 2009, <http://europa.eu/rapid/pressReleasesAction.do?reference=MEMO/09/111&format=HTML&aged=0&language=EN&guiLanguage=en>, [Consultado 20 de julio de 2009]. [ Links ]

40. Wall Street Journal (2009). Obama's Financial Reform Plan: The Condensed Version. [En línea] WSJ Blogs, 17 de junio de 2009, <http://blogs.wsj.com/washwire/2009/06/17/obamas-financial-reform-plan-the-condensed-version/>, [Consultado 24 de junio de 2009]. [ Links ]

* Artículo de reflexión, producto de la línea de investigación en Análisis de la Coyuntura y la Política Económica Nacional y Mundial del Grupo de investigación en Macroeconomía Aplicada de la Facultad de Ciencias Económicas de la Universidad de Antioquia. Los autores aparecen en estricto orden alfabético.

1 Estos recursos hacían parte de los US$250 mil millones aprobados por el Congreso de Estados Unidos como Plan de Rescate; los otros US$125 mil millones fueron destinados a otras entidades de menor tamaño (Restivo, 2008).

2 Conformado por los ocho países más industrializados, la Unión Europea y once naciones recientemente industrializadas.

3 Conformado por Bélgica, Canadá, Francia, Alemania, Italia, Japón, Países Bajos, Suecia, Estados Unidos y Reino Unido. Y posteriormente Suiza.

4 Structured Investment Vehicles: un SIV es una entidad, un fondo, que invierte en activos respaldados en el alto rendimiento a largo plazo, como los activos Collateralized Debt Obligations (CDOs), obligaciones de deuda con garantía; algunos de ellos estaban invertidos en hipotecas subprime (Munibondadvisor.com, 2009).

5 A su vez a mediados de 2008, el nivel de la inflación en los Estados Unidos aumentaba por el ascenso en los precios de los commodities, pero al extenderse la crisis a los mercados mundiales y reducirse de manera ostensible el crecimiento económico, estas presiones inflacionarias desaparecieron.

6 Adecuada capitalización, no hay excesivo apalancamiento en moneda extranjera, ni importantes deterioros del mercado cambiario, no existe la presencia de activos tóxicos, la cartera se encuentra provisionada y es de buena calidad y la confianza de los agentes se mantiene, por esta razón no se han ocasionada restricciones importantes al crédito (Asobancaria, 2009, p. 10).

7 Esta tasa, que se ubicaba en 9,5% en diciembre de 2008, se redujo paulatinamente 600 puntos básicos hasta alcanzar un nivel de 3,5% a finales de noviembre de 2009 (Banco de la República, 2010)

8 Además, durante la Cumbre del G-20 realizada en Londres el 2 de abril de 2009, se acordó que el FMI aportara recursos por US$750 mil millones y DEG's (derechos especiales de giro) por 250.000 dólares.

9 Por Henry Paulson secretario del Tesoro durante el mandato de George Bush.

10 Los otros 350 mil millones de dólares se destinaron a la próxima administración, ante la cercanía de las elecciones (CNN expansión, 2008).

11 El G-20 en su reunión de noviembre de 2008 acordó incrementar los recursos del FMI por US$750 billones, como medida para asegurar la concesión de préstamos, sobretodo a las naciones de bajos ingresos, durante la crisis (Lipsky, 2009).