Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO -

Similars in Google

Similars in Google

Share

Semestre Económico

Print version ISSN 0120-6346On-line version ISSN 2248-4345

Semest. Econ. vol.14 no.30 Medellín July/Dec. 2011

ARTÍCULO ORIGINAL

FLUCTUACIONES DEL CICLO ECONÓMICO DE COLOMBIA. ANÁLISIS COMPARATIVO SEGÚN MÉTODOS UNIVARIADOS*

ECONOMIC CYCLE FLUCTUATIONS IN COLOMBIA. A COMPARATIVE ANALYSIS ACCORDING TO UNIVARIATE METHODS

FLUTUAÇÕES DO CICLO ECONÔMICO DA COLOMBIA. ANALISE COMPARATIVO DE ACORDO AOS MÉTODOS UNIVARIADOS.

José Luis Iparraguirre D'elia**

** Licenciado en Economía, Facultad de Ciencias Económicas y Empresariales de la Universidad de Morón, Buenos Aires, Argentina. Master en Política Económica, Facultad de Ciencias Económicas, Universidad de Palermo, Buenos Aires, Argentina. Master in Public Policy and Management, School of African and Oriental Studies, Universidad de Londres, Reino Unido. Investigador de la Facultad de Ciencias Económicas y Empresariales. Universidad de Morón, Buenos Aires, Argentina. Economista Jefe, Age UK, Londres, Reino Unido. Dirección postal: Age UK. Tavis House, 1-6 Tavistock Square, London, WC1H 9NB. Correo electrónico: jose.iparraguirre@ageuk.org.uk.

Recibido: septiembre 27 de 2010

Aceptado: octubre 04 de 2011

RESUMEN

Este trabajo analiza la evolución cíclica del producto interno bruto de Colombia entre 1905 y 2008. A efectos de estimar los ciclos, se utilizan catorce métodos univariados diferentes, lo que se entiende es la más amplia batería de técnicas aplicadas al estudio del ciclo de negocios de Colombia reunidas en un mismo artículo. Se describen y aplican los siguientes métodos: tendencia lineal, tendencia cúbica, ciclo del test de Zivot-Andrews, decomposicion de Beveridge-Nelson, componentes no observados/filtro de Kalman, Hodrick-Prescott, Hodrick-Prescott con doble paso de banda, Christiano-Fitzgerald, Butterworth, modelo Plucking, SETAR, y LSTAR. Se presenta, asimismo, un estudio comparativo de los resultados obtenidos. La principal conclusión es que el método de extracción del componente cíclico es determinante del análisis estructural de las fluctuaciones económicas a lo largo del período.

PALABRAS CLAVE

Ciclos Económicos, Filtros Univariados, Series Temporales, Colombia

CLASIFICACIÓN JEL

E32, N16

CONTENIDO

Introducción; 1. Datos y Antecedentes; 2. Ciclos Económicos en Colombia entre 1905 y 2008; 3. Comparación entre las distintas estimaciones; 4. Comentarios Finales; Bibliografía

ABSTRACT

This paper analyses the cyclical nature of Colombia's gross domestic product between 1905 and 2008. In order to stimulate the cycles, fourteen different univariate methods are used –which represents the broadest amount of techniques ever used in a study for the Colombian business cycle. The following methods are described and applied: Linear trend, cubic trend, ZIvot-Andrews cycle test, Beveridge-Nelson decomposition of unobserved components, Kalam's filter, Hodrick-Prescott filter, Hodrick-Prescott dual band pass, Christiano-Fitzgerald, Butterworth, Plucking model, SETAR and LSTAR. It also presents a comparative study of the results. The main conclusion is that the cyclic component extraction model is determinant for the structural analysis of economic fluctuations over the period.

KEY WORDS

Economic cycles; Univariate Filters, Time series, Colombia

JEL CLASSIFICATION

E32, N16

CONTENT

Introduction; 1. Data and prior history; 2. Economic cycles in Colombia between 1905 and 2008; 3. Comparison of different estimates, 4. Final conclusions; bibliography.

RESUMO

Este artigo analisa a evolução cíclica do produto interno bruto nacional da ColÔmbia entre 1905 e 2008. Para estimar os ciclos 14 métodos univariados diferentes são usados o que é a mais ampla bateria de técnicas aplicadas ao estudo do ciclo de negócios na Colômbia agrupadas num artigo. Descrevem-se e aplicam–se os seguintes métodos: tendência linear, tendência cubica,test do ciclo Zivot-Andrews, decomposição de Beveridge-Nelson, componentes não observados / filtro de Kalman, Hodrick-Prescott, banda dupla de Hodrick-Prescott, Christiano-Fitzgerald, Butterworth, modelo Pluking, SETAR e LSTAR. Também apresenta–se um estudo comparativo dos resultados. A principal conclusão é que o método de extração do componente cíclico é a determinante para a análise estrutural das flutuações econÔmicas ao longo do período.

PALAVRAS-CHAVE

Ciclos econÔmicos, filtros univariados, séries temporais, ColÔmbia

CLASSIFICAÇÃO JEL

E32, N16

CONTEÚDO

Introdução: 1. Dados e antecedentes, 2. Ciclos na ColÔmbia entre 1905 e 2008, 3. Comparação entre os diferentes estimativos, 4. Considerações Finais, Referências.

INTRODUCCIÓN

La serie temporal del producto interno bruto de Colombia presenta características que lo destacan de los demás países de América Latina: a partir de las tasas anuales de variación del producto interno bruto, es el único país en la región que evidencia treinta y ocho años ininterrumpidos de crecimiento y un solo año de decrecimiento desde 1950. Este artículo, nacido a raíz de dicha observación, reseña los principales métodos univariados para estimar el componente cíclico en una serie temporal –proceso llamado 'filtrado'– y los aplica a la serie histórica de producto interno bruto de Colombia.

El ciclo económico colombiano ha sido extraído por medio de diversas técnicas univariadas pero se entiende que este artículo reúne por primera vez los resultados de aplicar una amplia batería de métodos alternativos de estimación del ciclo económico de Colombia, con lo cual se presenta, asimismo, un estudio comparativo de los resultados obtenidos. A tal efecto, se utilizaron los filtros más habituales: tendencia polinómica, combinaciones de tendencias según quiebres estructurales, el filtro Hodrick-Prescott de una banda y el de doble paso de banda, el filtro de Baxter-King, el filtro de Christiano-Fitzgerald, el filtro de Butterworth y el método de ondeletas (wavelets). También se aplicaron los siguientes modelos no lineales: el modelo de Friedman (modelo de Kim and Nelson), y los modelos de transición suave y autorregresivos de transición. Asimismo se comenta acerca de volatilidad cíclica en cada caso y la correlación intercíclica.

El principal resultado de este trabajo es que no puede afirmarse que varias de las diferentes series obtenidas del ciclo económico colombiano provengan de una misma distribución estadística: se trataría de series diferentes. Con ello, lejos está de ser secundario el método que se elija para extraer el componente cíclico; por el contrario, las conclusiones o análisis que se desprendan dependerán de la técnica utilizada.

El artículo se estructura de la siguiente manera: la primera parte describe la serie a analizar en el contexto de los demás países de América Latina; y se resumen los resultados de trabajos antecedentes; en la segunda parte se presenta una batería de filtros y los resultados, mientras que la tercera parte comenta acerca de ciertas características estructurales y econométricas de las series de ciclos obtenidas. La cuarta parte reúne algunos comentarios finales.

1. DATOS Y ANTECEDENTES

La serie temporal a estudiar es la del Producto Interno Bruto (PIB) de Colombia y se extiende entre 1905 y 2008. El Grupo de Estudios de Crecimiento Económico Colombiano (GRECO) del Banco de la República compiló, entre otras, la serie de producto interno bruto entre 1905 y 1997 (GRECO, 1999). Se han utilizado los datos de PIB en pesos constantes de 1975 presentados en la tabla 2.1 de dicha publicación. En cuanto al período 1997-2008, se han utilizado la series histórica de PIB en dólares constantes publicada por la Comisión Económica para América Latina (CEPAL) (Tabla 1.1.1.1). Como recomiendan Correa y otros (2003), se han empalmado ambas series mediante las variaciones anuales entre 1997 y 2008 a las series compiladas por GRECO. De esta manera se preserva la base de estas series; por supuesto, el empalme podría haber mantenido los valores más recientes de las series de la CEPAL como base, y empalmado los valores compilados por GRECO, dado que las series de ciclos económicos obtenidas serian idénticas. Se prefirió mantener los valores originales de GRECO y empalmar a estos los más recientes de la CEPAL, por cuanto las series de GRECO han sido utilizadas en trabajos previos sobre el tema. A efectos de validar la solidez del procedimiento, se ha corroborado que ambas series evidencian los mismos cambios porcentuales anuales entre los años para los cuales contienen datos: entre 1950/1 y 1996/7. En el Anexo A se incluye la serie completa de PIB así como las series de los ciclos obtenidos por cada una de las técnicas univariadas utilizadas en este trabajo.

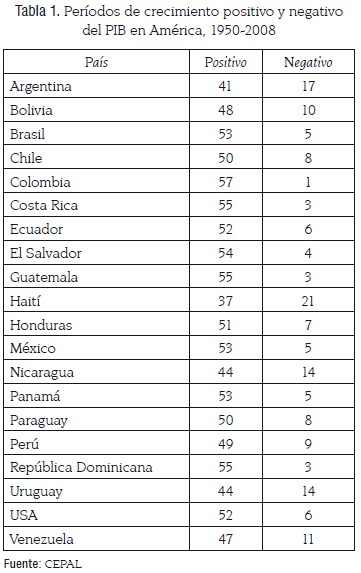

Es cierto, como afirman Pontón y Posada (1999), que el crecimiento económico colombiano a lo largo del siglo XX ha estado dentro del promedio latinoamericano. Sin embargo, no es menos cierto otro hecho estilizado que llama la atención, y diera origen al presente trabajo: desde 1950 Colombia evidencia un solo año de crecimiento negativo a fines de los noventa. Más aún, desde 1950, Colombia atravesó por 38 años de crecimiento económico ininterrumpido. Esto hace de Colombia un caso único en la región, tal y como se muestra en la tabla 1.

Cerra y Saxena (2007) analizan ciertas características de los ciclos y procesos de crecimiento de varios países -no incluyen a Colombia en su muestra. El procedimiento para fechar las fases de expansión y contracción se basa en las tasas de crecimiento anual: un piso (pico) viene dado por una tasa de crecimiento negativo (positivo) en el ejercicio precedente seguida de una tasa de crecimiento positiva (negativa) en el ejercicio siguiente. Un resultado importante de Cerra y Saxena (2007) es que el crecimiento en el ejercicio que sigue a un piso recesivo es menor al crecimiento promedio observado en las fases expansivas. Es decir, que las economías tardan en recuperarse de un choque negativo.

En el período de estudio en este trabajo (1905-2008), hay solo tres ejercicios que muestran recesión según la definición de Cerra y Saxena (2007): 1929, 1930 y 1998. La tasa de crecimiento promedio durante todas las fases expansivas fue de 4.63% mientras que las tasas de crecimiento promedio para 1931 y 1999 (es decir, los dos años siguientes a los dos pisos recesivos) fue de 1.77%. Este resultado coincide con el obtenido por Cerra y Saxena (2007), con lo que Colombia, si bien no estuvo expuesta a muchos procesos contractivos entre 1905 y 2008, cuando lo estuvo, tardó en recuperarse.

Varios trabajos analizan las fluctuaciones en el nivel de actividad económica de Colombia:

Del listado anterior se desprende, en primer lugar, que las fluctuaciones en el nivel de actividad colombiano ha sido un área bajo extenso análisis en los últimos 10 a 15 años, y en segundo, que distintos autores han aplicado distintos métodos para extraer el componente cíclico. Una consideración a ponderar en este trabajo es si la utilización de uno u otro método es indiferente en cuanto a los resultados que se obtienen –algo que la mayoría de los trabajos mencionados han omitido evaluar.

2. CICLOS ECONÓMICOS EN COLOMBIA ENTRE 1905 Y 2008

En Iparraguirre (2008, 2009 y 2010) se describen los métodos de extracción del componente cíclico que se utilizarán en esta sección, excepto el filtro de Butterworth y los modelos no lineales que se presentan en el acápite 2.10. Por ello en los primeros ocho acápites de esta sección se presentan los resultados obtenidos según cada filtro sin abundar en las características estadísticas de cada método.

2.1. Tendencia lineal

Se ha obtenido la siguiente estimación1 :

yt = –7.75 + 0.044.t + ut

(–144.3) (162.2) R2=0.996

Como la tendencia lineal se estima a partir de una serie en logaritmos, el valor del coeficiente b corresponde al crecimiento promedio de largo plazo de la variable bajo estudio –en este caso, un 4.4% anual–.

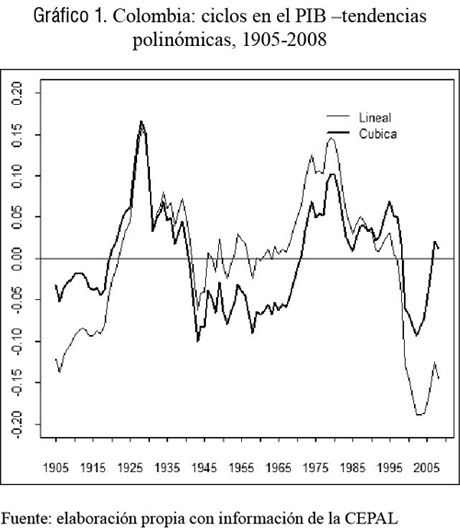

Este método supone que la serie bajo estudio presenta una tendencia invariante a lo largo de todo período, lo cual es un supuesto muy poco plausible. Debido a ello, una opción es recurrir a polinomios de ajuste de mayor grado. Por ejemplo, con una ecuación de tercer grado, se han obtenido los siguientes valores de ajuste:

yt = –7.23 + 0.047.t + 0.00029.t2 – 0.000064.t3ut

(294.04) (23.7) (0.66) (–2.28) R2=0.99

Deducidas estas ecuaciones de ajuste de la serie original observada, se obtienen los ciclos presentados en el gráfico 1:

2.2. Combinación de tendencias

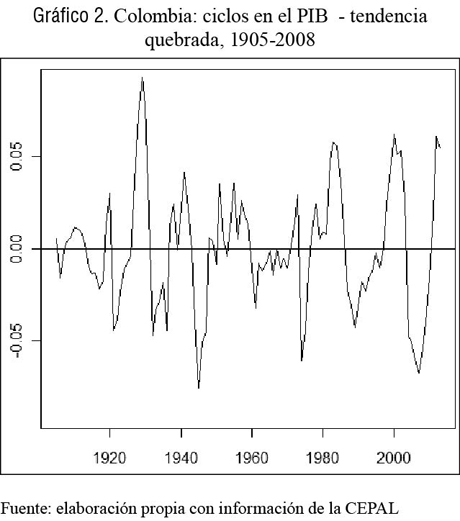

En este método se contrasta la hipótesis nula de ausencia de quiebres estructurales en la serie temporal a analizar. De no poder rechazarse la hipótesis nula, los quiebres definen sub-períodos dentro de la serie y se procede a estimar la tendencia –que se supone lineal– dentro de cada sub-período correspondiente según el procedimiento del apartado anterior.

Se ha corrido el paquete strucchange2 del programa R3 a la serie y se han detectado cinco quiebres estructurales, que recurren al algoritmo presentado en Bai y Perron (2003), con el cual se han obtenido seis sub-períodos: 1905-1920, 1920-1935, 1935-1953, 1953-1970, 1970-1987 y 1987-2008. El ciclo resultante se presenta en el gráfico 2.

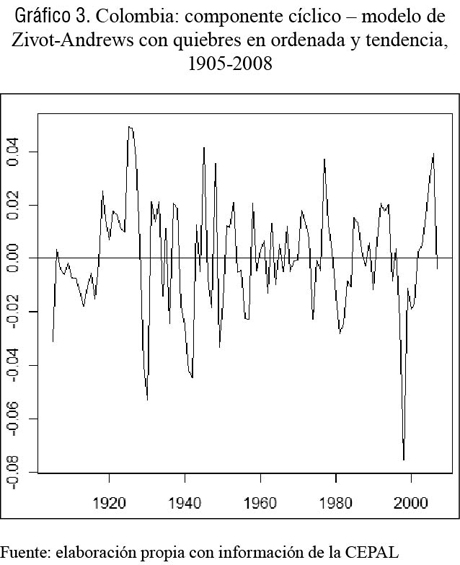

Este procedimiento supone tendencias lineales quebradas. En el marco del estudio de raíces unitarias, se han desarrollado pruebas estadísticas de quiebres tanto en la tendencia como en la ordenada. Entre ellos, los más utilizados son el test de Perron (1988), y Zivot y Andrews (1992)4.

Se ha corrido el test de Zivot y Andrews y no se pudo rechazar la existencia de quiebres en la tendencia y en la ordenada. El siguiente gráfico presenta los valores residuales del ajuste resultante, que equivale al componente cíclico según este modelo.

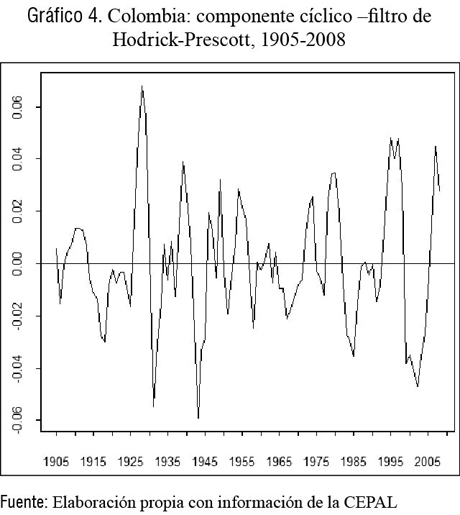

2.3. Filtro Hodrick-Prescott

Este filtro estima un componente tendencial no lineal continuo, es el filtro más utilizado en la literatura académica especializada, y como se ha visto en la sección 1, el más aplicado al caso colombiano.

El gráfico 4 presenta los resultados de aplicar el filtro a los datos anuales de PIB colombiano desde 1905 (con el parámetro de suavización λ=100).

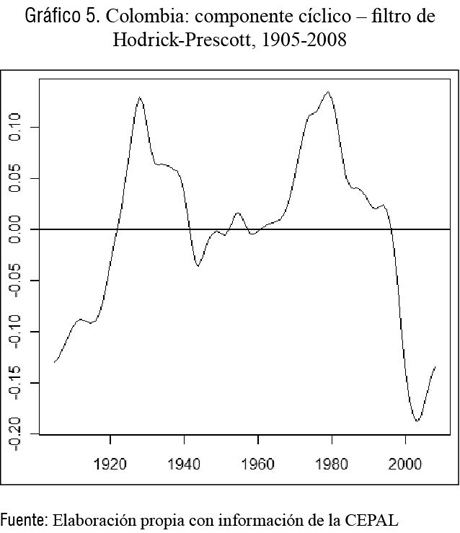

2.4. Filtro de Hodrick-Prescott de doble paso de banda

El filtro de Hodrick-Prescott no distingue entre componente cíclico y componente irregular, los cuales presentan distintas frecuencias: mientras que la tendencia es de baja frecuencia pues solo suele variar a largo plazo, un ciclo se completa entre 6 y 32 cuatrimestres, con lo que su frecuencia es media. Por su parte, la frecuencia del componente irregular es elevada, pues presenta gran variabilidad.

Dado que el filtro de Hodrick-Prescott no distingue entre ciclo en sí y componente irregular, y subsume las frecuencias medias y altas en un solo valor –que se define como el ciclo5– este corresponde a un filtro de frecuencia baja. En cambio, los filtros de paso de banda remueven las frecuencias entre un límite inferior y uno superior del espectro, con lo que remueven el componente tendencial y el irregular, y permiten extraer entonces el componente cíclico. De esta manera se evitaría el hecho espurio de definir como ciclo lo que es un término de error estocástico.

Se han utilizado los siguientes valores del parámetro de suavización: λ= 0.52 y λ = 2.91, que corresponden a las frecuencias baja y alta, respectivamente6. El gráfico 5 presenta los resultados correspondientes a la serie de PIB:

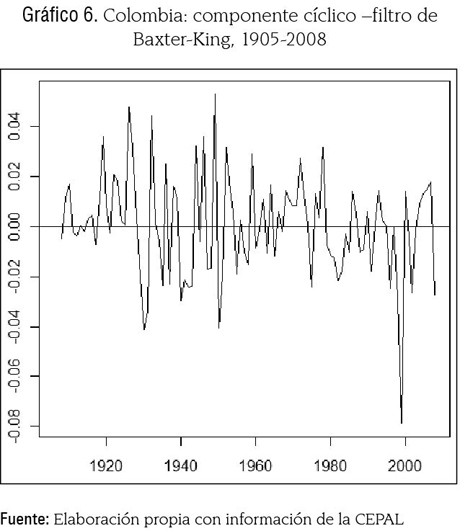

2.5. Filtro de Baxter-King

El filtro de Baxter-King (1995) es un filtro de paso de banda que supone que la tendencia responde a un promedio móvil finito con ponderaciones simétricas y no requiere de la fijación de un parámetro de suavización ad-hoc, como el filtro de Hodrick-Prescott.

El gráfico 6 presenta el ciclo resultante de aplicar el filtro Baxter-King a la serie de PIB de Colombia, con los valores de acotamiento sugeridos por estos autores (período mínimo de oscilación 6 trimestres y máximo 32 trimestres).

Por otra parte, al remover las frecuencias más bajas, comparado con el filtro de Hodrick-Prescott, el filtro de Baxter-King resulta en estimaciones del ciclo menos volátiles. Más adelante se estudiará la volatilidad y otros aspectos estructurales de las distintas estimaciones obtenidas.

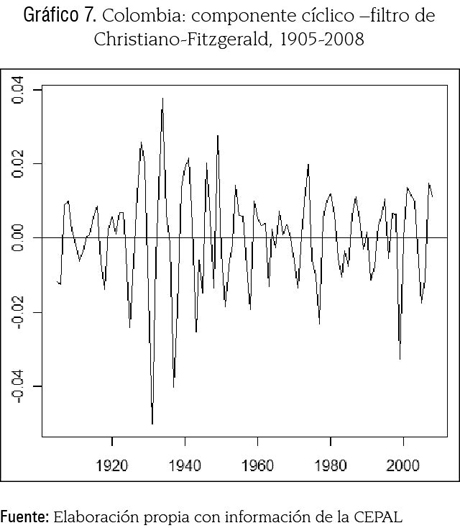

2.6. Filtro de Christiano-Fitzgerald

A diferencia del filtro de Baxter-King que supone, como se ha visto en el acápite anterior, que la tendencia responde a un promedio finito con ponderaciones simétricas, el filtro de Christiano y Fitzgerald (2003) utiliza un promedio con ponderaciones cambiantes no simétricas.

El gráfico 7 presenta el componente cíclico del PIB de Colombia entre 1905 y 2008 según el filtro de Christiano-Fitzgerald.

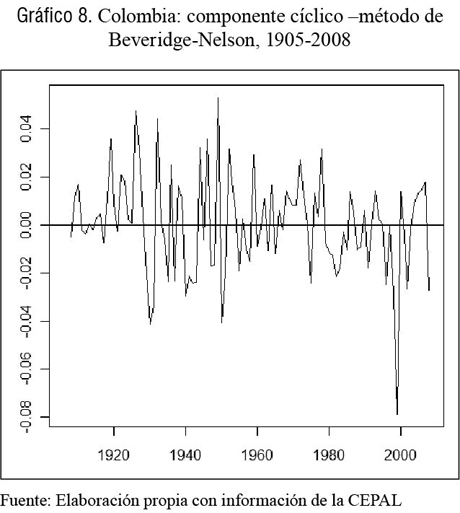

2.7. Método de Beveridge-Nelson

Beveridge y Nelson (1981) propusieron un método de descomposición de series de tiempo en componentes permanentes y transitorios –ambos estocásticos– que permite, asimismo, la existencia de correlación entre ambos. El componente permanente se modela como un camino aleatorio con tendencia o deriva. La tendencia estocástica se define como la predicción futura en el límite del valor de la variable, menos cualquier componente determinístico, es decir, el valor en el período actual más el impacto a largo plazo de las desviaciones transitorias de la serie de su valor de estado estacionario. El componente transitorio, que es lo que se define como ciclo, surge de la diferencia entre la serie original y la tendencia.

Para aplicar este método, primero se calculan las diferencias primeras de los logaritmos del PIB de Colombia entre 1905 y 2008, con lo que se obtienen las tasas anuales de crecimiento del PIB. La diferenciación torna a la serie estacionaria, con lo que puede rechazarse la hipótesis de la existencia de raíces unitarias en la serie diferenciada7. Luego, se ajusta esta serie según un modelo ARMA (p, q). Se ha hallado que un modelo ARMA (2,2) provee un ajuste adecuado8. Se obtuvo la siguiente ecuación (estadístico t entre paréntesis):

yt = 0.046 + 0.406.yt–1 – 0.449.yt–2 – 0.097.u t–1 + 0.635.u t–2

(3.20) (1.33) (–3.24) (–0.41) (3.40)

La diferencia entre las primeras diferencias logarítmicas y la curva de ajuste según la ecuación anterior9 corresponde al componente cíclico, cuya representación gráfica se incluye en el gráfico 8.

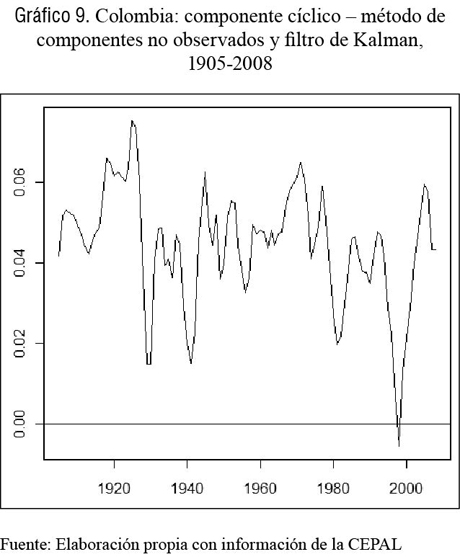

2.8. Método de componentes no observados de Harvey-Clark y el filtro Kalman

El método ideado por Harvey (1985) y Clark (1987) descompone la serie en un componente de tendencia local lineal según un modelo de camino aleatorio con tendencia o deriva, y un componente estocástico que corresponde al ciclo y se recurre a un algoritmo llamado filtro de Kalman10 para estimar los componentes 'no observados'.

Se ha aplicado el filtro de Kalman para estimar los parámetros no observados de la serie de producto interno bruto de Colombia entre 1905 y 2008, donde la serie sigue un proceso ARIMA (2,1,2), según los resultados obtenidos en la sección anterior. El gráfico 9 presenta los resultados.

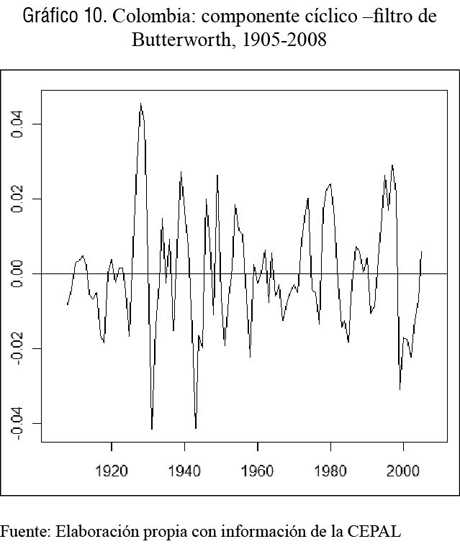

2.9. Filtro de Butterworth

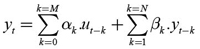

El filtro de Butterworth puede expresarse como el siguiente modelo ARMA:

Este filtro adolece de distorsiones por los valores iniciales (Gómez, 2001), con lo que solo tras alcanzar su 'estado estacionario' se extrae una señal que puede entenderse como el componente cíclico. Cuanto mayor sea el orden del modelo ARMA subyacente, mayor será la cantidad de períodos iniciales que pueden distorsionar los resultados. Puede recurrirse a un doble proceso de filtrado –primero hacia atrás y luego hacia adelante, o viceversa, por supuesto– de la serie a efectos de eliminar este efecto. También suelen omitirse los resultados para un determinado número de períodos iniciales de la serie del ciclo.

A diferencia del filtro de Hodrick-Prescott, el cual cuenta con un solo parámetro de control del filtrado (el parámetro de suavización), el filtro de Butterworth presenta dos: el orden y el punto de corte. El orden determina la velocidad (o pendiente) entre las bandas, y el punto de corte, la frecuencia del paso de banda. Exposiciones de este filtro, con aplicaciones económicas, pueden hallarse en: Gómez y Bengoechea (2000), Pollock (2000), Gómez (2001), Harvey y Trimbur (2003), y Bógalo y Quilis (2003). Asimismo Stock y Watson (1990) presentan una aplicación pionera.

Para obtener el ciclo según este filtro, se utilizará como punto de corte la frecuencia 2*p (es decir, alrededor de 6 ejercicios); el orden del filtro es igual a 2. Asimismo, se han omitido los tres primeros y los tres últimos ejercicios de la serie de ciclo.

2.10. Modelos no lineales

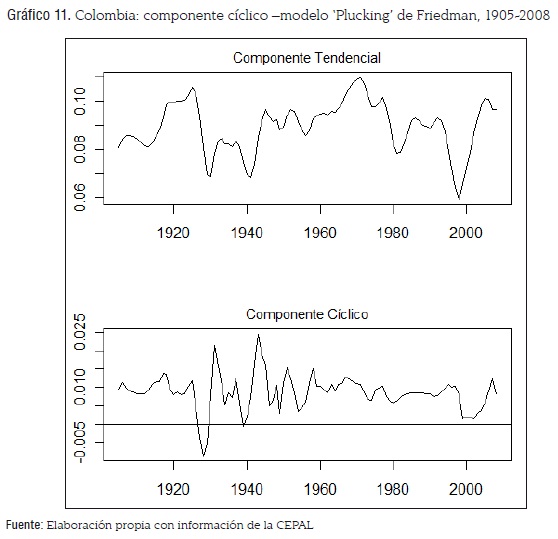

A continuación se considerarán modelos no lineales de extracción del componente cíclico: el modelo 'plucking' de Friedman (1993), y los modelos STAR, LSTAR y SETAR.

2.10.1. Modelo 'plucking' de Friedman

Se ha mencionado que si la serie de producto bruto es no estacionaria, el componente cíclico es transitorio. Hasta el momento, sin embargo, se han utilizado técnicas que suponen simetría entre las fases de los ciclos; especialmente, entre las duraciones e intensidades de las recesiones y las expansiones. Sin embargo, ya Mitchel (1927) especuló que las recesiones serían más profundas que las expansiones.

Friedman (1993) se interesó por la correlación serial de las amplitudes de las fases de los ciclos y señaló que la amplitud de las recesiones está relacionada con la amplitud de las expansiones siguientes, pero la amplitud de las expansiones no está correlacionada con la amplitud de las contracciones que les siguen.

Esto daría por tierra con enfoques teóricos que predicen la profundidad de las recesiones en función de los auges precedentes. Este modelo predice que la economía crece en torno a su valor de tendencia de largo plazo (crecimiento natural) dado por los recursos disponibles, pero que estaría sujeta a choques negativos transitorios; los choques positivos serían permanentes. Otra forma de entender lo planteado es la hipótesis de que las fluctuaciones en el nivel de actividad estarían acotadas por un límite superior pero se ven arrastradas durante las fases recesivas a mayores profundidades que los auges de donde se derrumbaron y estas fases recesivas serían de mayor duración.

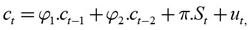

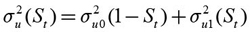

Kim y Nelson (1999) presentaron un modelo para contrastar econométricamente lo planteado por Friedman (1993), que fuera luego utilizado por distintos autores11 . A partir de la descomposición de la serie de PIB entre el componente tendencial y el ciclo, se define a este último de la siguiente manera:

Donde π.St es un choque asimétrico que depende una variable temporal S no observada, y ut es un choque simétrico de media igual a cero y varianza igual a:

S es una variable dicotómica que adopta un valor igual a 1, si la economía atraviesa una fase recesiva, y un valor igual a 0, en caso contrario. Es decir, que la varianza del ciclo depende del estado o fase del mismo. La variable S se modela según un proceso simple de cambio de régimen de Markov. Se define π. < 0, cuando la economía atraviesa una fase recesiva, con lo cual el componente cíclico es ''tironeado hacia abajo'' ('plucked' en inglés, de allí el nombre del modelo original de Friedman). Cuando no se halla en contracción o recesión, el ciclo es definido por un proceso simétrico como el AR(2) de la expresión (2).

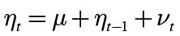

Por su parte, el componente de tendencia también se supone una variable estocástica que se expresa:

Donde el error estocástico nt también se supone de media cero y varianza dependiente de S.

Se ha utilizado la versión de Espacio-Estado del modelo, según la propusieron Kim y Nelson (1999). El gráfico 11 presenta los resultados. La tendencia refleja el carácter estocástico dependiente del estado S y el 'tironeo' hacia abajo al que estuvo expuesta en diversos momentos tal como hacia fines de la década del 90. Una vez removido este componente, el ciclo muestra contracciones, pero una sola recesión hacia 1938-1941. Cabe mencionar que con otros filtros, como el de Hodrick-Prescott, ese período se clasifica como de auge. En el caso del modelo 'Plucking', en cambio, la tendencia de largo se habría reducido; el ciclo resultante del filtro Hodrick-Prescott no distinguiría entre este efecto en la tendencia y el ciclo en sí.

2.10.2. Modelos autorregresivos de transición

Los modelos de transición suave son, como el modelo anterior, modelos no lineales dependientes del estado. Por lo general se supone que el nivel de actividad oscila entre dos regímenes y donde las transiciones entre uno y otro régimen se producen con distintos niveles de suavidad.

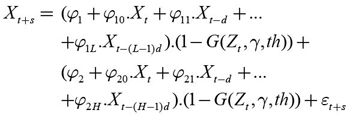

El modelo más sencillo es el modelo de transición autorregresiva suave (STAR), en el cual se supone que los regímenes se generan de manera endógena y las variables independientes son rezagos de la variable bajo estudio (en este caso, el producto interno bruto). El modelo STAR se representa de esta manera:

donde F es la función de transición y d es el rezago de transición.

La función de transición se suele representar por una función logística, lo cual da lugar al modelo LSTAR:

donde G es la función logística y Z es la variable de umbral.

El parámetro clave de la función de transición es la pendiente, la cual determina el grado de suavidad de la transición entre un régimen y el otro. El otro parámetro de la función de transición es la ubicación, que termina el intervalo de duración de cada régimen.

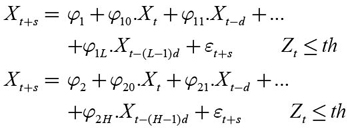

En un caso extremo, puede suponerse que la transición es inmediata (en cuyo caso, la pendiente tiende a infinito): en este caso se trata de un modelo de dos regímenes, el llamado modelo SETAR, que puede expresarse de la siguiente manera:

que recuerda a un modelo AR(p) pero donde Z es la variable de umbral. En el modelo SETAR, la variable Z se define a partir del parámetro de demora o retraso de umbral, d, que adopta valores entre 0 y p-1, o a partir de una combinación lineal de los rezagos de la variable. Se han propuesto modelos con dos umbrales y, por ende, tres regímenes.

El procedimiento, automatizado en los diversos paquetes informáticos que corren estos modelos12, consiste, en primer lugar, en especificar el modelo AR(p) que mejor ajuste los datos; luego se busca rechazar la hipótesis de linealidad para distintos valores del parámetro de suavización y se elije el valor para el cual se rechaza dicha hipótesis; en caso de que se determinen más de un valor del parámetro, se elije el que arroje el menor valor de probabilidad (p-value).

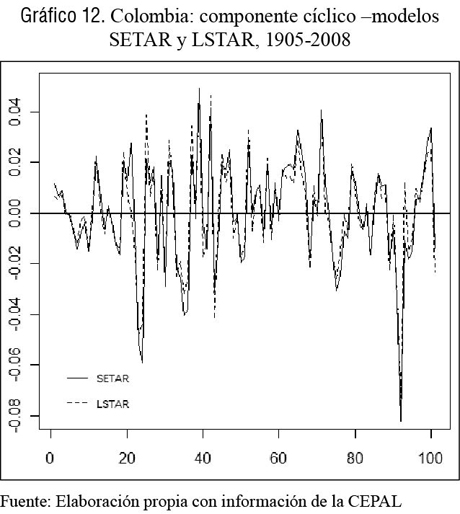

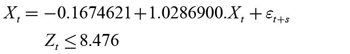

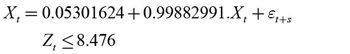

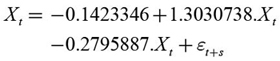

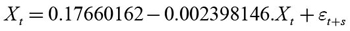

Se han corrido diversos modelos SETAR y LSTAR para la serie de PIB de Colombia entre 1905 y 200813. El modelo SETAR con menor AIC es el que tiene un valor de umbral de 8.476267 –equivalente al logaritmo natural del PIB de 1927–, y L=H=1, con rezago igual a cero. Los siguientes valores paramétricos arrojan el menor AIC de los modelos LSTAR: orden (p) = 3, rezago = 2, L=2 y H=1.

Para el modelo SETAR con menor AIC, se ha obtenido que la serie de PIB estuvo 19.8% del tiempo entre 1905 y 2008 en el régimen debajo del umbral y el 80.2% del período bajo estudio por encima del umbral.

Las ecuaciones de ajuste para cada régimen son:

En el caso del modelo LSTAR, las ecuaciones de ajuste son:

con g = 40 y Z=8.31.

Como se puede constatar en el gráfico 12 ambos modelos arrojan ciclos muy similares.

3. COMPARACIÓN ENTRE LAS DISTINTAS ESTIMACIONES

En esta sección se compararán los diferentes ciclos obtenidos de la serie de PIB de Colombia entre 1950 y 2008. Para ello, se cotejarán los desvíos estándar, las autocorrelaciones con un rezago, los estadísticos de asimetría y curtosis de las series cíclicas y los coeficientes de correlación entre las mismas para comparar las estimaciones. Asimismo, se aplicarán técnicas estadísticas no paramétricas de comparación entre series, como el estadístico de Kolmogorov-Smirnov y el de Lilliefors. Finalmente, se utilizará la técnica presentada en Orphanides y van Norden (2002) –ver tambien Cerra y Saxena (2007) y Nelson (2008)– de estimación de los ciclos en tiempo ''cuasi real'' y se compararán estas series con obtenidas hasta el momento14.

3.1. Asimetría y curtosis

La tabla 2 presenta los coeficientes de asimetría y curtosis de cada ciclo estimado con los valores de probabilidad según los tests de D'Agostino y Anscombe-Glynn, respectivamente.

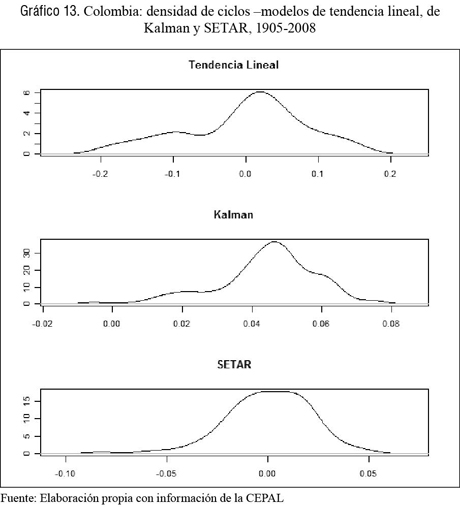

En ninguno de los casos se encuentra evidencia de asimetría en las densidades de los ciclos, excepto el derivado del método de componentes no observados/filtro de Kalman, y el modelo SETAR. Como puede observarse en el gráfico 10, el ciclo obtenido por el método de componentes no observados y el filtro de Kalman presenta un ejercicio con valor negativo; de allí el carácter asimétrico de la densidad de este ciclo.

En cuanto al modelo SETAR, el gráfico 12 muestra que la mayoría de los valores estimados del ciclo son negativos.

Se presentan, con propósito comparativo, en el gráfico 13 las funciones de densidad del ciclo de Kalman, del modelo SETAR junto a la correspondiente al ciclo de tendencia lineal.

El panorama en cuanto a curtosis es más variado. En todos los casos donde se rechaza la hipótesis de que k=3, se encuentra un valor del coeficiente de curtosis de Pearson mayor a 3, es decir, una función de distribución del ciclo leptocúrtica. A efectos comparativos, se presenta en el siguiente gráfico la función de densidad del ciclo según el modelo Plucking (leptocúrtica) y según el filtro de HP de doble paso de banda (de curtosis estándar).

3.2. Series en tiempo ''cuasi real''

Orphanides y van Norden (2002) introdujeron el concepto de serie en tiempo ''cuasi real''. Cerra y Saxena (2007) y Nelson (2008) utilizaron este concepto para comparar series de ciclos entre sí. Una serie de ciclo en tiempo cuasi real resulta de estimar el valor correspondiente al ciclo a partir de utilizar la serie original (en este caso, del PIB) hasta cada uno de los t momentos. Se estima, entonces, el ciclo por cualquiera de los métodos expuestos en la sección anterior entre el momento inicial y cada uno de los siguientes períodos bajo estudio y se toma la estimación del ciclo correspondiente al período t para construir una nueva serie de ciclo en tiempo ''cuasi real''.

Cada nueva observación (aunque por supuesto es ex-post, dado que se trabaja con la serie completa 1905-2008) se supone que no era 'conocida' en el período anterior y 'agrega', pues, un nuevo dato: toda la serie original hasta t-1, la cual incluye ahora esta nueva observación, se filtra para extraer el componente cíclico; luego, se utiliza el valor de ciclo correspondiente al más reciente de los períodos, aquel que fuera agregado en última instancia, para formar la serie en tiempo ''cuasi real''.

Las series en tiempo cuasi real reflejan las estimaciones del ciclo que se hubieran efectuado en cada período con la información disponible entonces, con un mismo dato inicial en cada caso (en este artículo, el correspondiente al ejercicio 1905).

La diferencia entre las series de ciclo en tiempo ''cuasi real'' completas hasta la última observación (2008, en este caso) y las series de ciclos en tiempo ''final'' –es decir, las presentadas en la sección anterior– reflejan la importancia de información ex-post para las estimaciones de los ciclos.

La siguiente tabla presenta los desvíos estándar de cada serie en tiempo cuasi real y final, los coeficientes de auto correlación rezagados un período y los de correlación entre ambas series, para cada una de las técnicas de extracción del componente cíclico (excepto la tendencia lineal quebrada) del PIB de Colombia entre 1905 y 2008. Cuando el método requirió de la estimación de uno o más parámetros, estos fueron estimados para cada período a efectos de obtener las series en tiempo cuasi real; en algunos casos, los métodos sólo pudieron ser empleados a partir de un número de períodos mayor al mínimo teórico (dos); cuando este fue el caso, la comparación con las series respectivas en tiempo real incluyeron el mismo número de períodos y no las series completas en tiempo real obtenidas en la sección anterior.

El ciclo según el modelo Plucking es el que único que presenta una diferencia significativa en cuanto a desvío estándar si se comparan las series en tiempo real y ''cuasi real''.

Algunos ciclos en tiempo real y ''cuasi real'' presentan diferencias significativas en los coeficientes de autocorrelación respectivos; caben señalar los casos del ciclo según la descomposición de Beveridge-Nelson en tiempo ''cuasi real'', el cual presenta un coeficiente de autocorrelación negativo, y el ciclo en tiempo real derivado del modelo LSTAR que no evidencia autocorrelacion con un rezago.

Los ciclos derivados del modelo Filtro de Kalman y SETAR en tiempo real y ''cuasi real'' son los que presentan mayor correlación. En cambio, los resultantes del filtro de Butterworth no están correlacionados.

El estadístico de Kolmogorov-Smirnov permite rechazar o no la hipótesis de que dos series pareadas son estadísticamente equivalentes. Se ha aplicado este test a cada uno de los pares formados por los ciclos presentados en la sección anterior; la tabla 4 presenta los resultados. Valores de probabilidad mayores a 0.05 no permiten rechazar la hipótesis nula de que ambas series de ciclos sean iguales.

El resultado más destacado de la tabla 4, y del presente trabajo, es que varias de las diferentes series obtenidas del ciclo económico colombiano no puede afirmarse que provengan de una misma distribución estadística: se trataría de series diferentes.

Esto significa que no es secundario o redundante el método que se elija para extraer el componente cíclico. Por el contrario, las conclusiones o análisis que se desprendan dependerán de la técnica utilizada. Canova (1993, p. 3) sostiene que ''diferentes métodos de extracción de la tendencia son ventanas alternativas que miran a las variables macroeconómicas desde perspectivas diferentes'', lo que propone cierto agnosticismo en cuanto a la técnica a utilizar.

En nuestra opinión, la respuesta final no puede descansar en la generalización y popularidad dentro de la profesión, como puede ser el caso del filtro de Hodrick-Prescott, ni en la bondad relativa de cada método desde el punto de vista estadístico, sino en un conocimiento de la realidad histórica y en cuestiones de teoría económica; caso contrario, se caería en los errores de ''medición sin analizar los datos originales'' y de ''medición sin teoría''.15

4. COMENTARIOS FINALES

Este trabajo ha presentado diversas técnicas univariadas aplicadas al Producto Interno Bruto de Colombia entre 1905 y 2008. La serie histórica del PIB colombiano presenta una característica distintiva entre los países de América Latina desde 1950: Colombia es el único país que presenta un solo año de crecimiento negativo y nada menos que 38 años de crecimiento positivo ininterrumpido.

La importancia de detectar fluctuaciones a lo largo del tiempo en las variables económicas ha llevado a la profusión de técnicas estadísticas de extracción del componente cíclico de las series. En este trabajo se han descrito los principales métodos univariados: tendencia lineal, tendencia cúbica, ciclo del test de Zivot-Andrews, decomposicion de Beveridge-Nelson, componentes no observados/filtro de Kalman, Hodrick-Prescott, Hodrick-Prescott con doble paso de banda, Christiano-Fitzgerald, Butterworth, modelo Plucking, SETAR, y LSTAR.

Este es el primer trabajo que reúne todos estos métodos y los aplica al estudio de las fluctuaciones del ciclo económico colombiano. Sin embargo, los últimos 10 a 15 años, varios trabajos han analizado las fluctuaciones en el nivel de actividad económica de Colombia a lo largo de períodos más breves o con una o unas pocas técnicas. La más utilizada ha sido el filtro de Hodrick-Prescott. Una pregunta de investigación que ha sido omitida en la mayoría de la literatura especializada aplicada al caso colombiano es si la utilización de uno u otro método es indiferente en cuanto a los resultados que se obtienen.

Se aplicó cada uno de estos procedimientos a la serie histórica del PIB de Colombia, y se compararon los ciclos resultantes en cuanto a características estructurales tales como asimetría y curtosis. Por otra parte, se utilizó el test de Kolmogorov-Smirnov para comparar estadísticamente los distintos ciclos obtenidos entre sí. Como resultado, se obtuvieron diferencias significativas: los métodos univariados arrojan, en términos generales, ciclos que provendrían de distribuciones estadísticas diferentes.

El hallazgo de series de ciclo económico, estadísticamente diferentes entre sí, según del método utilizado, lleva a advertir que la aplicación mecánica de técnicas estadísticas que ignora la realidad histórica y económica subyacente no es el camino más provechoso para analizar ''el proceso económico de la era capitalista'', como lo definiera Schumpeter (1939).

BIBLIOGRAFÍA

Ahumada, H. y Garegnani, M. (1999). Hodrick Prescott Filters in Practice. Departamento de Economía, Universidad Nacional de La Plata, Buenos Aires, Argentina, abril, 25p. [ Links ]

Arango, L. (1997). On the character of output fluctuations in Colombia. Ph. D. dissertation. University of Liverpool. [ Links ]

Arango, L. y Melo, L. (2001). Expansions and contractions in Brazil, Colombia and Mexico: a view through non-linear models. Borradores de Economía, n.° 186. Banco de la República, 22p. [ Links ]

Arango, L.; Arias, F.; Flórez, L. y Jalil, M. (2007a). Cronología de los ciclos de negocios recientes en Colombia. Borradores de Economía, n.° 461. Banco de la República, 25p. [ Links ]

Arango, L.; Arias, F.; Flórez, L. y Jalil, M. (2007b). Cronología de los ciclos de negocios recientes en Colombia. Borradores de Economía n.° 464. Banco de la República, 23p. [ Links ]

Arnold, T.; Bertus, M. y Godbey, J. (2008). A Simplified Approach to Understanding the Kalman Filter Technique. En: The Engineering Economist, Vol. 53, n.° 2, p. 140-155. [ Links ]

Artis, M. J., Z. G. Kontolemis y D. R. Osborn (1997). Business cycles for G7 European Countries, En: The Journal of Business, Vol. 70, n.° 2, p. 249-279. [ Links ]

Avella, M. y Fergusson, L. (2001). ''El ciclo económico. Enfoques e ilustraciones. Los ciclos económicos de Estados Unidos y Colombia.'' Borradores de Economía, n.° 284. Banco de la República, 78p. [ Links ]

Backus, D.; Kehoe, P. y Kydland, F. (1992). International Real Business Cycles. En: The Journal of Political Economy, Vol. 100, n.° 4, p. 745-775. [ Links ]

Bai, J., y Perron P. (2003). Computation and Analysis of Multiple Structural Change Models. En: Journal of Applied Econometrics, Vol. 18, p. 1-22. [ Links ]

Ball, M. y Wood, A. (1996). Trend growth in post-1850 British economic history: the Kalman filter and historical judgment. En: The Statistician, Vol. 45, n.° 2, p. 143-152. [ Links ]

Baxter, m. y King, r. (1995). Measuring Business Cycles Approximate Band-Pass Filters for Economic Time Series,'' NBER Working Papers 5022, National Bureau of Economic Research, 51p. [ Links ]

Beveridge, S. y Nelson, C. (1981). A new approach to decomposition of economic time series into permanent and transitory components with particular attention to measurement of the 'business cycle. En: Journal of Monetary Economics, Vol. 7, p. 151-174. [ Links ]

Bógalo, J. y Quilis, E. (2003). Estimacion del ciclo mediante filtros de Butterworth. Boletín Trimestral de Coyuntura n.° 87. Instituto Nacional de Estadística. España, marzo, 20p. [ Links ]

Boschan, C. y Ebanks, W. (1978). The Phase Average Trend: A New Way of Measuring Economic Growth. Proceedings of the Business and Economic Statistics Section. American Statistics Association, p. 332–335. [ Links ]

Bry, G. y Boschan, C. (1971). Cyclical analysis of time series: Selected procedures and computer programs, National Bureau of Economic Research, New York, NY., 216p. [ Links ]

Canova, F. (1993). Detrending and business cycle facts. Discussion Paper 782. Centre for Economic Policy Research. Londres, 40p. [ Links ]

Cerra, V. y Saxena, C. (2007). Growth dynamics: the myth of economic recovery. BIS Working Papers n.° 226. Bank for International Settlements, Basilea. Septiembre, 41p. [ Links ]

Clark, P. (1987). The cyclical component of U.S. economic activity. En: Quarterly Journal of Economics, Vol. 102, p. 797–814. [ Links ]

Correa, V.; Escandón, A.; Luengo, R.; y Venegas, J. (2003). Empalme de series anuales y trimestrales del PIB. En: Economía Chilena, Vol. 6, n.° 1, p. 77-86. [ Links ]

Cowperwait, P. y Metcalfe, A. (2009). Introductory Time Series with R. Use R! Series. Springer, junio, 272p. [ Links ]

Christiano. L. y Fitzgerald, T. (2003). The Band pass filter. En: International Economic Review, Vol. 44, n.° 2, p. 435-465. [ Links ]

De Simone, F. y Clarke, S. (2007). Asymmetry in business fluctuations: International evidence on Friedman's plucking model. En: Journal of International Money and Finance, Vol. 26, p. 64-85. [ Links ]

Di Narzo, A. (2008). Nonlinear autoregressive time series models in R using tsDyn version 0.7. [En línea] 35p. Disponible en: http://cran.r-project.org/web/packages/tsDyn/vignettes/tsDyn.pdf. [Consultado 24-06-2011] [ Links ]

Domenech, R.; Gómez, V. y Taguas, D. (1997). Filtering Methods Revisited. Working Paper D-97005. Dirección General de Análisis y Programación Presupuestaria. Ministerio de Economía y Hacienda. España, junio, 36p. [ Links ]

Enders, W. (1995). Applied Econometric Time Series. Wiley, 433p. [ Links ]

Franco, H. (2001). La teoría del ciclo económico: el caso colombiano en las tres últimas décadas. En: Revista Universidad Eafit, n.° 21, Universidad Eafit, Medellín, p. 19-29. [ Links ]

Friedman, M. (1993). The 'Plucking Model' of Business Fluctuations revisited. En: Economic Inquiry, Vol. 31, n.° 2, p. 171-177. [ Links ]

Gómez, P. y Bengoechea, E. (2000). Estimación del componente cíclico de las series económicas con filtros pasabanda: una aplicación a los indicadores de clima e indices de producción industrial. En: Investigaciones Económicas, Vol. XXIV, n.° 2, p. 473-485. [ Links ]

Gómez, V. (2001). The use of Butterworth filters for trend and cycle estimation in economic time series. En: Journal of Business and Economic Statistics, Vol. 19, p. 365–373. [ Links ]

Gómez, W., y Posada, C. (2003). Un 'choque' del activo externo neto y el ciclo económico colombiano 1994-2001. Borradores de Economía, n.° 285. Banco de la República, 34p. [ Links ]

GRECO (1999). El Desempeño Macroeconómico Colombiano -Series Estadísticas (1905-1997) -Segunda Versión. Borradores de Economía n.° 121. Grupo de Estudios de Crecimiento Económico Colombiano. Banco de la República, 96p. [ Links ]

Hamann, F. y Riascos, A. (1998). Ciclos Económicos en una Economía Pequeña y Abierta - Una Aplicación para Colombia. Borradores de Economía n.° 89, Banco de la República, 30p. [ Links ]

Hamilton, J. (1994). Time Series Analysis. Princeton University Press, enero, 820p. [ Links ]

Harvey, A. (1985). Trends and cycles in macroeconomic time series. En: Journal of Business and Economic Statistics, Vol. 3, p. 216–227. [ Links ]

Harvey, A. y Trimbur, T. (2003). General model-based filters for extracting trends and cycles in economic time series. En: Review of Economics and Statistics, Vol. 85, p. 244-255. [ Links ]

Hassler, J.; Lundvik, P.; Persson, T. y Soderlind, P. (1994). The Swedish business cycles: stylized facts over 130 years. En: Berstrom, V. y Vredin, A. (eds.). Measuring and interpreting business cycles. Oxford University Press, 288p. [ Links ]

Hernández, M.; Jalil, M.; y Posada, C. (2005). El costo de los ciclos económicos en Colombia: una nueva Estimación''. Borradores de Economía n.° 353. Banco de la República, 52p. [ Links ]

Hodrick, R. J., Prescott, E. C. (1980). Post-war U.S. business cycles: An empirical investigation. Discussion paper 451, Carnegie-Mellon University, 26p. [ Links ]

Hoyos, M.; Ramos, J.; y Vivas, L. (2010). Un modelo SETAR para el PIB colombiano. En: Cuadernos de Economía, Vol. 29, n.° 52, p. 63-78. [ Links ]

Iparraguirre, J. (2008). Métodos para estimar el componente cíclico en series temporales con aplicaciones al Producto Bruto Interno por Habitante en Argentina - (Primera Parte). Boletín Matemático, Instituto de Investigaciones de Matemática Aplicada, Facultad de Ciencias Económicas y Empresariales, Universidad de Morón, Año 10, n.° 16, p. 27-38. [ Links ]

Iparraguirre, J. (2009). Métodos para estimar el componente cíclico en series temporales con aplicaciones al Producto Bruto Interno por Habitante en Argentina - (Segunda Parte). Boletín Matemático, Instituto de Investigaciones de Matemática Aplicada, Facultad de Ciencias Económicas y Empresariales, Universidad de Morón, Año 11, n.° 17, p. 5-30. [ Links ]

Iparraguirre, J. (2010). Raíces unitarias, quiebres estructurales y memoria larga en el producto interno bruto de Argentina. Boletín Matemático, Instituto de Investigaciones de Matemática Aplicada, Facultad de Ciencias Económicas y Empresariales, Universidad de Morón, Año 12, n.° 19, p. 27-44. [ Links ]

Kim, C. y Nelson, C. (1999). State Space Models with Regime Switching, MIT Press, Cambridge, Massachusetts, mayo, 250p. [ Links ]

Libanio, G. (2005). Unit roots in macroeconomic time series: theory, implications, and evidence. En: Nova Economia, Vol. 15, n.° 3, p. 145-176. [ Links ]

Lozano, I. y Toro, J. (2007). Fiscal Policy Throughout the Cycle: The Colombian Experience. Borradores de Economía, n.° 434, Banco de la República, 26p. [ Links ]

Mahadeva, L. y Pineda, J. (2009). The international cycle and Colombian monetary policy. Borradores de Economía, n.° 557, Banco de la República, 83p. [ Links ]

Martínez, C. y Mesa, D. (2009). Ciclos de la producción industrial en Colombia: extracción del ciclo del sector y de sus ramas de actividad. Serie Documentos de Trabajo, n.° 77, Facultad de Economía. Universidad del Rosario, 23p. [ Links ]

Maurer, M. y Uribe, M. (1996). El ciclo de referencia de la economía colombiana. Archivos de Macroeconomía, Documento 042, Unidad de Análisis Macroeconómico, Departamento Nacional de Planeación, 42p. [ Links ]

Mejía-Reyes, P. (2004). Classical business cycles in America: are national business cycles synchronised? El Colegio Mexiquense, Documento de Investigación, n.° 96, 21p. [ Links ]

Mejía-Reyes, P.; Osborn, D.; y Sensier, M. (2001). Non-linearities over the business cycles: evidence from Latin America. Documento de Trabajo, n.° 60, El Colegio Mexiquense, 47p. [ Links ]

Melo Velandia, L. y Riascos Villegas, A. (1997). El producto potencial utilizando el filtro de Hodrick-Prescott con parámetro de suavización variable y ajustado por inflación. Borradores de Economía, n.° 083, Banco de la República, 24p. [ Links ]

Misas Arango, M. y López Enciso, E. (2001). Desequilibrios reales en Colombia. Borradores de Economía, n.° 181, Banco de la República, 34p. [ Links ]

Misas, M. y Posada, C. (2000). Crecimiento y ciclos económicos en Colombia en el siglo XX: el aporte de un VAR estructural. Borradores de Economía, n.° 155, Banco de la República, 53p. [ Links ]

Misas, M. y Ramirez, M. (2005). Depressions in the Colombian economic growth during the XX century: A Markov Switching Regime Model. Borradores de Economía, n.° 340, Banco de la República, 16p. [ Links ]

Mitchell, W. (1927). Business Cycles: The problem and its setting. National Bureau of Economic Research, 519p. [ Links ]

Morley, J. (2002). A state–space approach to calculating the Beveridge–Nelson decomposition. En: Economic Letters, Vol. 75, p. 123-127. [ Links ]

Nelson, C. y Plossner, C. (1982). Trends and random walks in macroeconomic time series: Some evidence and implications. En: Journal of Monetary Economics, Vol. 10, n.° 2, p. 139-162. [ Links ]

Nelson, C. (2008). The Beveridge-Nelson decomposition in retrospect and prospect. En: Journal of Econometrics, Vol. 146, p. 202-206. [ Links ]

Oh, K.; Zivot, E. y Creal, D. (2008). The relationship between the Beveridge-Nelson decomposition and other permanent-transitory decompositions that are popular in economics. En: Journal of Econometrics, Vol. 146, n.° 2, p. 207-219 [ Links ]

Orphanides, A. y Van Norden, S. (2002). The unreliability of output gap estimates in real time. En: The Review of Economics and Statistics, Vol. 84, n.° 4, p. 569-583. [ Links ]

Perron, P. (1988). The Great Crash, the Oil Price Shock, and the Unit Root Hypothesis. En: Econométrica, Vol. 57, n.° 6, p. 1361-1401. [ Links ]

Pollock, D. (2000). Trend Estimation and De-Trending via Rational Square Wave Filters. En: Journal of Econometrics, Vol. 99, p. 317–334. [ Links ]

Pontón, a. y Posada, c. (1999). El crecimiento económico colombiano en el siglo XX - Aspectos Globales. Borradores de Economía, n.° 134, Banco de la República, 83p. [ Links ]

Posada, C. (1999). Los ciclos económicos colombianos en el siglo XX. Borradores de Economía, n.° 126, Banco de la República, 73p. [ Links ]

Ravn, M. y Uhlig, H. (1997). On Adjusting the H-P Filter for the Frequency of Observations. Discussion Paper 1997-50, Tilburg University, Center for Economic Research, 28p. [ Links ]

R Development Core Team (2010). R: A language and environment for statistical computing. R Foundation for Statistical Computing, Vienna, Austria. ISBN 3-900051-07-0, 2673p. [ Links ]

Restrepo, J. y Reyes Peña, J. (2000). Los ciclos económicos en Colombia. Evidencia empírica (1977-1998). Archivos de Macroeconomía, Documento 131, Unidad de Análisis Macroeconómico, Departamento Nacional de Planeación, República de Colombia, 53p. [ Links ]

Ribeiro, M. (2004). Kalman and Extended Kalman Filters: Concept, Derivation and Properties. Instituto de Sistemas e Robótica, Instituto Superio Técnico, Lisboa, Portugal, 44p. [ Links ]

Sarmiento, P. y David, J. (2005). A real business cycle model for Colombia. Pontificia Universidad Javeriana. [En línea] MPRA Paper No. 16286, Munich Personal RePEc Archive, 28p. Disponible en: http://mpra.ub.uni-muenchen.de/16286/. [Consultado 24 de marzo de 2010]. [ Links ]

Schumpeter, J. (1939). Business Cycles. A Theoretical, Historical, and Statistical Analysis of the Capitalist Process, New York: McGraw-Hill, 416p. [ Links ]

Sosa Escudero, W. (1997). Testing for unit-roots and trend-breaks in Argentine real GDP. En: Económica, Vol. XLIII, n.° 1-2, p. 123-142. [ Links ]

Stigler, M. (2011). Threshold cointegration: overview and implementation in R. [En línea] R and Cran, 44p. Disponible en: http://cran.r-project.org/web/packages/tsDyn/vignettes/ThCointOverview.pdf. [Consultado 22 de marzo de 2010]. [ Links ]

Stock, J. y Watson, M. (1990). Business cycle properties of selected US economic time series 1959-1988. Working Paper 3376, National Bureau of Economic Research, 110p. [ Links ]

Stock, J. y Watson, M. (2007). Introduction to Econometrics. International Edition. Person Higher Education, Boston, Estados Unidos, 796p. [ Links ]

Terceiro Lomba, J. (1978). Aplicaciones del Filtro de Kalman en Economía. En: Estadística Española, Vol. 80-81, p. 25-38. [ Links ]

Zeileis, A.; Leisch, F.; Hansen, B.; Hornik, K.; y Kleiber, C. (2010). Package 'strucchange'. Testing, Monitoring and Dating Structural Changes. [En línea] R and Cran. Disponible en: http://127.0.0.1:13609/library/strucchange/. [Consultado 22 de marzo de 2010] [ Links ]

Zivot, E. y Andrews, D. (1992). Further Evidence on the Great Crash, the Oil-Price Shock, and the n.° 3, p. 251–270. [ Links ]

Zuccardi Huertas, I. (2002). Crecimiento y ciclos económicos. Efectos de los choques de oferta y demanda en el crecimiento colombiano. Archivos de Macroeconomía, Documento 187, Unidad de Análisis Macroeconómico, Departamento Nacional de Planeación, 67p. [ Links ]

Anexos

Anexo. Series Históricas de Producto Interno Bruto y Ciclos Económicos - Colombia 1905-2008

Notas:

*Este artículo de investigación es producto del trabajo de investigación ''Fluctuaciones cíclicas en componentes de balances de pagos en América Latina'' financiado por la Facultad de Ciencias Económicas y Empresariales de la Universidad de Morón, Buenos Aires, Argentina, –ejecutado durante 2009-2010– que trata de las fluctuaciones cíclicas en los componentes del balance de pagos en países de América Latina desde 1950, se ha observado que la serie temporal del producto interno bruto de Colombia presenta características que lo destacan de los demás países de la región. De allí este artículo que presenta un análisis pormenorizado del ciclo de negocios colombiano entre 1950 y 2008 por medio de técnicas de filtrado univariadas.

1 Valores de estadístico t entre paréntesis.

2 Zeileis y otros (2010).

3 R Development Core Team (2010)

4 En Iparraguirre (2010) se presenta una amplia batería de tests de raíces unitarias, aplicados al PIB de Argentina

5 No es la única crítica que ha recibido el filtro de Hodrick-Prescott. Por ejemplo, el segundo término de la expresión (2) supone un camino aleatorio de segundo orden que, por ejemplo, si la serie original sigue un proceso integrado de segundo orden –es decir, I(2)- el filtro no es aplicable. Para una discusión crítica del filtro de Hodrick-Prescott, ver Ahumada y Garegnani (1999).

6 Ver Iparraguirre (2008, p. 36) para una explicación de cómo se han obtenido estos valores.

7 Al 5% de significatividad. Estadístico Dickey-Fuller Aumentado para la serie de primeras diferencias sin ordenada ni tendencia: –1.9949

Valores Críticos: 1% = –2.58

5% = –1.95

10% = –1.62

8 Se utilizó el procedimiento presentado en Cowpertwait y Metcalfe (2009, cap. 6) que recurre al valor del criterio de información de Akaike para obtener el orden óptimo.

9 Para obtener la curva de ajuste se excluyeron los coeficientes no significativos.

10 Este es el procedimiento seguido por Morley (2002). Para exposiciones didácticas sobre el filtro de Kalman, ver Ribeiro (2004) y Arnold, Bertus y Godbey (2008); un tratamiento exhaustivo puede hallarse en Hamilton (1994). Ver también la temprana presentación en castellano de Terceiro (1978).

11 Ver especialmente De Simone y Clarke (2007).

12 Se ha utilizado el paquete tsDyn del programa R. Ver: Stigler (2011) y Di Narzo (2008).

13 Se utilizaron las funciones selectSETAR y selectLSTAR, respectivamente, del paquete tsDyn citado en la nota de pie de página anterior, que seleccionan los parámetros óptimos según el criterio de información de Akaike. Los lectores interesados pueden solicitar los resultados al autor de este trabajo.

14 Que, para distinguirlas de las de tiempo cuasi real, se conocen como de tiempo ''final'' (Ver Cerra y Saxena, 2007).

15 Ball y Wood (1996) presentan una discusión en profundidad acerca de la importancia de combinar el juicio histórico con las técnicas estadísticas de filtrado de las series económicas.