INTRODUCCIÓN

En la literatura existen muy pocos trabajos de diagnóstico empresarial que analicen las causas que generan problemas o enfermedades en las empresas. La mayoría de los modelos clásicos como los empleados por Beaver (1966) y Altman (1968) están orientados a determinar los mejores indicadores capaces de predecir situaciones de insolvencia en las empresas o bien a diferenciar ex post entre empresas sanas y enfermas. En la literatura se observa un importante avance dedicado a superar las limitaciones metodológicas de los modelos tradicionales mediante el perfecciona miento de las técnicas utilizadas y la mejora en los resultados de la estimación, en lugar de indagar sobre las causas del fracaso. Mora (1994) menciona que los modelos paramétricos determinan una función y a partir de ella clasifican la empresa en alguno de los grupos pre fijados para predecir la futura crisis, sin indagar sobre las razones que justifican que una empresa se encuentre en crisis o cercana a ella. Es decir, solo determinan efectos que no son suficientes para corregir la situación de la empresa.

Ante este escenario, algunos autores han tratado de mejorar el poder predictivo de los modelos estadísticos a través de la trasformación de variables o la incorpo ración de variables cualitativas. Uno de los aportes más significativos en términos de incorporación de variables cualitativas es el modelo de Argenti (1976 y 1983) que introduce la relación causa-efecto en la predicción de quiebras. También se destacan los trabajos de Gabás (1997), Porter (1991) y Ooghe y De Prijcker (2008). En general estos aportes al análisis de causas han sido parciales, descriptivos y poco formalizados.

En este marco surge la propuesta de utilizar el Balanced Scorecard (BSC) como herramienta de detección de causas. En Terceño, Vigier y Scherger (2014) se propone una metodología de detección de causas integrando la lógica fuzzy con el BSC sin llegar a definir el listado específico de causas y su forma de valoración. A pesar que el BSC no ha sido utilizado para predecir quiebras, se considera que su forma de análisis a través de mapas estratégicos, que sintetizan relaciones causa-efecto (causa-síntoma), ofrece el marco adecuado para esquematizar y estructurar la de tección de causas. En esta investigación se presenta la formalización de la detección y valoración de causas a través de la utilización del BSC y la teoría de diagnóstico fuzzy de Vigier y Terceño (2008).

En el primer apartado se presenta una revisión de los aportes teóricos al análisis de causas. En el segundo se describe el BSC como herramienta para la detección de causas del fracaso empresarial y en el tercero se resume el modelo de diagnóstico fuzzy. Los apartados cuarto y quinto se concentran en la identificación, detección y valoración de causas del fracaso como aporte al diagnóstico empresarial. Por último, se presentan las consideraciones finales que reflejan los resultados del estudio.

1. APORTES AL ANÁLISIS DE CAUSAS

Como se menciona en la introducción, las causas del fracaso empresarial han sido estudiadas en forma parcial por diversos autores, siempre con el objetivo de mejo rar el poder predictivo de los modelos. En esta línea se encuentran los aportes de Ohlson (1980) y Keasey y Watson (1987) que incluyen variables no financieras como el retraso y los cambios en la presentación de los estados contables y los cambios en la administración o propiedad de la empresa para mejorar los resultados de la estimación.

También, Grunert, Norden y Weber (2005) destacan la utilidad de incluir varia bles cualitativas, como la edad, el tipo de negocio y el sector, en combinación con los ratios financieros. McGahan y Porter (1997) y Rumelt (1997) describen que los factores externos son los que mejor explican el fracaso empresarial. Entre estos factores se encuentran las variaciones de la demanda, los cambios en los gustos de los consumidores, la rivalidad entre los competidores actuales y futuros, el declive de la demanda y la incertidumbre tecnológica.

Por otro lado, Madrid y García (2006) resaltan la importancia del ámbito interno de la empresa donde la administración puede influir. Entre los factores mencionan la débil posición tecnológica, la calidad y las escasas actividades de innovación. Becchetti y Sierra (2003) consideran conveniente incluir variables relacionadas con la estrategia de la organización, como, por ejemplo, la posición competitiva, el grado de concentración del mercado y el nivel de exportaciones.

Otros autores, en cambio, han transformado las variables financieras para mejorar los resultados de la estimación. Por ejemplo, Edmister (1972) transforma los ratios ponderándolos por el ratio medio del sector; Ohlson (1980) incorpora el impacto del tamaño sobre la evolución de la empresa; Mensah (1984) introduce índices correc tores de la inflación y examina la influencia de variables macroeconómicas externas como la inflación, la tasa de interés y los ciclos económicos. Rose, Andrews y Girox (1982) introducen ratios de carácter macroeconómico; y, otros como Elam (1975) y Platt, Platt y Pedersen (1994) introducen métodos contables alternativos al principio de devengo1 para mejorar los resultados de la estimación.

Uno de los aportes más significativos en términos de incorporación de variables cualitativas son los de Argenti (1976 y 1983) que introducen la relación causa-efecto en la predicción de quiebras. En su trabajo de 1976 enumera un conjunto de causas, en su mayoría administrativas, que pueden desencadenar una crisis.

Argenti (1983), en su modelo A-score, efectúa un intento de ordenación y puntua ción de las diferentes causas, errores y síntomas para determinar el fracaso. Este índice le permite clasificar a las empresas en función de la puntuación otorgada.

Entre las causas sobresalen: i) la administración débil, ii) el consejo de adminis tración pasivo, ii) la competencia, iii) la función débil del director financiero, iv) la ausencia de mandos intermedios, v) la falta de control presupuestario, vi) la ausencia de planificación financiera, vii) la carencia de contabilidad y, viii) la falta de respuesta al cambio. Entre los errores se destacan: i) el alto endeudamiento, ii) los proyectos por encima de las posibilidades y, iii) el crecimiento incontrolado.

Luego, Keasey y Watson (1987) incorporan los aportes de Argenti (1983) en la estimación de un modelo paramétrico de predicción de quiebra de pequeñas empre sas, lo que mejora notablemente los resultados respecto a las pruebas que incluían únicamente ratios. La inclusión de variables no financieras y cualitativas aporta una visión más amplia de las situaciones de fracaso empresarial y de la fiabilidad del modelo predictivo.

Gabás (1997) presenta un esquema no exhaustivo de las causas más habituales del fracaso empresarial, distinguiéndolas de acuerdo con su origen, en internas y externas a la empresa. Entre las causas externas identifica las causas de mercado (competencia y caída de la demanda), las del entorno económico-social (fase depresiva, crisis econó mica, política del gobierno y cambios sociales), las causas de origen interno (ineficacia en la administración, estrategias erróneas, ineficiencia del sistema productivo, malas inversiones, alto endeudamiento, problemas concursales, alta morosidad, ciclo de vida del producto) y las causas especiales vinculadas a la alta mortalidad de empresas jóvenes. También menciona la dificultad para establecer una relación funcional tipo causa-efecto como consecuencia de la multiplicidad de causas y factores que dan origen al fracaso empresarial, y por lo tanto, la mayoría de los aportes se concentran en los efectos, es decir, en los síntomas que presentan las empresas.

Otro modelo destacable con una visión alternativa del análisis de la empresa es el modelo de planificación estratégica de Porter (1991) que aporta elementos para el diagnóstico de las organizaciones. Esta literatura se desarrolla en la década del ochenta en forma paralela como herramienta de análisis de la gestión y planificación de las empresas. El modelo se basa en una metodología, que pretende, a partir de una evaluación de los factores internos y externos a la empresa, y de la visión y misión de la misma, determinar objetivos y estrategias que conduzcan a un mejor desempeño. Este modelo brinda una visión generalizada y descriptiva de los factores que inciden sobre la performance de la empresa. Sus limitaciones están relacionadas con la carencia de formalización, ya que la relación de causalidad entre los factores depende netamente del juicio del analista. Es decir, no enuncia una metodología de selección y relación entre causas y síntomas que permitan definir el estado de salud de las empresas.

Otro de los trabajos a destacar es Ooghe y De Prijcker (2008) que resaltan que la relación entre las causas de la quiebra y los síntomas financieros en la literatura es limitada y fragmentada no existiendo ningún modelo que unifique todos los factores en un proceso específico de fracaso. En este trabajo se proponen mapas concep tuales de relaciones entre causas y efectos que concluyen en cuatro trayectorias de fracaso (start-up no exitosa, empresa con crecimiento ambicioso; compañía de poco crecimiento, crecimiento apático de una empresa establecida), determinadas por la relación entre causas financieras y no financieras.

También, Scarlat, Delcea y Maracine (2010), a título enunciativo, proponen algunas de las causas utilizadas en los modelos sin llegar a sugerir un modelo integral de detección de causas del fracaso. Entre las causas cuantitativas incluyen las causas estructurales (número de empleados, tipo de empresa y el número de acciones), las causas financieras (volumen de ventas y variación de los salarios) y las causas macroeconómicas (variación del PIB y del tipo de cambio). En cambio, con respecto a las causas cualitativas mencionan que no pueden obtenerse de los estados fi nancieros de las empresas o de datos macroeconómicos, mencionando a modo de ejemplo algunas causas extraídas de trabajos como los de Xiu-ying y Zhong-chun (2009) y Delcea y Dascalu (2009), sin avanzar en la forma de detección y medición.

Por las características del problema, dotado de información incompleta y subjetiva, los modelos tradicionales poseen amplias limitaciones. Esto da origen a la utilización de los modelos borrosos de diagnóstico en donde es posible operar con variables cualitativas, información débil y es factible modelizar el conocimiento humano como lo hacen Vigier y Terceño (2008); Ng, Quek y Jiang (2008); Maracine y Delcea (2009); Quek, Zhou y Lee (2009); Thapar, Pandey y Gaur, (2009); Delcea y Scarlat (2010); Behbood y Lu (2011); Korol y Korodi (2011); entre otros)2. En particular, los modelos borrosos de diagnóstico como los de Vigier y Terceño (2008), Delcea y Scarlat (2010), Maracine y Delcea (2009), Delcea, Scarlat y Maracine (2012), formalizan la interacción entre causas y síntomas e identifican las causas, en sentido genérico, como principales generadoras de los problemas de las empresas.

Vigier y Terceño (2008) desarrollan un modelo global de diagnóstico a través de metodología borrosa, que se basa en la construcción de matrices de pertenencia de síntomas y causas. El modelo tiene como objetivo definir grados de incidencia de las diferentes enfermedades que sufren las empresas3.

En este modelo de diagnóstico, las causas constituyen el factor fundamental del análisis como verdaderas generadoras de los problemas de las empresas. Este modelo presenta una serie de ventajas que lo posicionan para la detección de causas. Cabe destacar que i) reduce los problemas de representatividad de la muestra al requerir solo de la existencia de empresas sanas y enfermas; ii) plantea la diferencia entre causas y síntomas y permite detectar su grado de incidencia a partir de la aplicación inversa del modelo; iii) resuelve el problema de selección y normalidad de variables independientes al maximizar la cantidad de parámetros cualitativos y cuantitativos para determinar las posibles patologías; iv) calcula el grado de incidencia de entre causas y síntomas eliminando los problemas de errores de clasificación; y por último v) puede considerarse un sistema dinámico de medición si las estimaciones son consistentes en el tiempo. Este modelo, al ser un modelo teórico, presenta dos limitaciones muy importantes, dadas por la falta de aplicación empírica y de defi nición explícita de las causas, y por los síntomas que intervienen en la estimación.

Los síntomas están asociados a ratios económico financieros y han sido estudia dos por Pérez, Rodríguez y Acosta (2002); Quintana y García (2004); Ferrer, Serer y Campillo (2009); Fernández y Castaño (2012) y Campillo, Serer y Ferrer (2013); entre otros, mientras que para las causas, como se señala en la introducción, los aportes han sido parciales, descriptivos y poco formalizados.

2. EL BALANCED SCORECARD COMO FUENTE DE ANÁLISIS DE CAUSAS

El modelo del Balanced Scorecard fue inicialmente desarrollado por Kaplan y Norton (1992) como un mecanismo para complementar los indicadores financieros tradicio nales que brindan una visión parcial e incompleta de la performance de las empresas. El desarrollo del modelo trascendió los indicadores financieros, incluyendo medidas de eficiencia operativa, de performance de clientes, y de aprendizaje y crecimiento empresarial, para diseñar la estrategia de la empresa e incluir indicadores de gestión en las áreas prioritarias de la firma.

Estos autores definen el BSC como una herramienta de gestión empresarial que trata de explicar el desempeño de las empresas. Además, refleja el intento de los administradores de mantener un balance entre los objetivos de corto y de largo plazo, entre indicadores financieros y no financieros, y entre perspectivas internas y externas a la empresa.

Para conceptualizar este esquema de detección de causas se toma como refe rencia la relación causa-efecto propuesta por Kaplan y Norton (1992, 1996a y 1996b). Estas relaciones causales expresadas a través de mapas estratégicos contribuyen a unificar los objetivos de cada perspectiva de la empresa (financiera, del cliente, operativa, de aprendizaje y crecimiento) en una única estrategia de desarrollo del negocio que vincula toda la cadena causal.

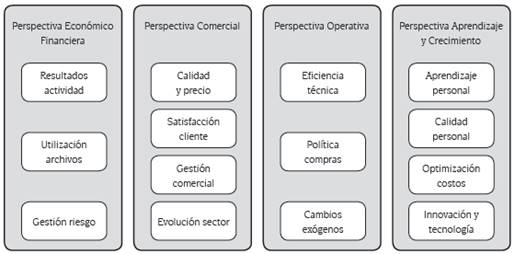

Este marco del BSC permite esquematizar con mayor formalidad las relaciones causales considerando todas las dimensiones de la empresa. Esto tiene como fin obtener, en última instancia, un listado de causas globales, válidas para realizar diagnósticos y analizar cualquier sector o empresa. En la tabla 1 se presenta el conjunto de factores clave para la evolución de la empresa, que pueden ser desagre gados en múltiples causas4. En este sentido, en Terceño, Vigier y Scherger (2014) se propone la integración de la lógica fuzzy con el Balanced Scorecard sin llegar a definir el vademécum específico de causas y su forma de valoración.

3. EL MODELO DE DIAGNÓSTICO FUZZY

El modelo de referencia Vigier y Terceño (2008) se basa en la estimación de una matriz de conocimiento económico- financiero (R) a partir de la interrelación entre la matriz de síntomas (Q) y la matriz de causas (P) de acuerdo con [1].

siendo,

QT= [ qhi ]T= [qih];

es decir,

[ qih] α [ phj] = [rij];

donde,

qih α phj= 1 si qih ≤ phj

qih α phj = phj si qih > phj.

Siendo α es el operador de relaciones fuzzy.

La construcción de la matriz de conocimiento económico-financiero (R) se determina a partir de un conjunto de síntomas [2], de causas [3], de períodos [4] y de empresas [5] en las cuales es posible identificar síntomas y causas

Como el modelo propone la determinación de las posibles causas y enfermeda des que presenta la empresa a partir de la estimación de R, cada rij, determinado en [1], muestra el nivel de incidencia entre el síntoma Si (qhi) y la causa Cj (phj). El modelo basa su análisis en la detección de las causas de enfermedades de las empresas, es decir Cj (phj), ya que a partir de la relación causa-efecto es posible identificar las causas del fracaso y corregir los problemas.

En el modelo se recomienda que, para realizar un estudio lo más homogéneo posible, el conjunto de empresas seleccionadas sea de una región y de un sector productivo concreto (E). Además la muestra debe estar conformada por empresas sanas y enfermas para detectar las diferencias en los indicadores de ambos grupos. Por último, se debe definir el conjunto de años o períodos [4] para los cuales se realiza la estimación. Para solucionar posibles problemas de inconsistencia, el modelo propone la utilización de un método de filtrado. También incorpora un mecanismo de agregación de matrices y verificación de tendencias para obtener una matriz R agregada con validez temporal y capacidad de pronóstico (ℜ). Esta matriz ℜ se utiliza para efectuar predicciones respecto a la salud de las empresas, es decir, estimar el grado de ocurrencia de las diferentes enfermedades, para a partir de allí tomar medidas que corrijan la situación5.

De acuerdo con lo expuesto en el trabajo, por las características del problema planteado resulta muy difícil encontrar una solución integral utilizando un método clásico de resolución. Esto es consecuencia de la importante cantidad de variables y parámetros utilizados en el proceso de diagnóstico que se evalúan a partir de variables cualitativas o de opiniones de analistas expertos. Estas consideraciones abren el camino a la aplicación en esta problemática de herramientas y métodos de matemática borrosa, en donde es posible operar con variables cualitativas y modelizar el conocimiento del experto.

4. IDENTIFICACIÓN DE CAUSAS

La integración del modelo de diagnóstico fuzzy con los aportes del BSC permite formalizar y generalizar los aspectos enunciados en la teoría de control de gestión al universo de empresas, complementándose los desarrollos y aportes teóricos con la formalización de las herramientas y métodos borrosos. Dado que las causas no están definidas explícitamente en el modelo, en este apartado se propone identi ficar un listado específico de causas que emergen de la metodología del BSC y de los aportes de los modelos de predicción de quiebras. Este listado es esencial a la hora de realizar diagnósticos para identificar los factores críticos que generan enfermedades en las empresas y pueden obstaculizar su desempeño.

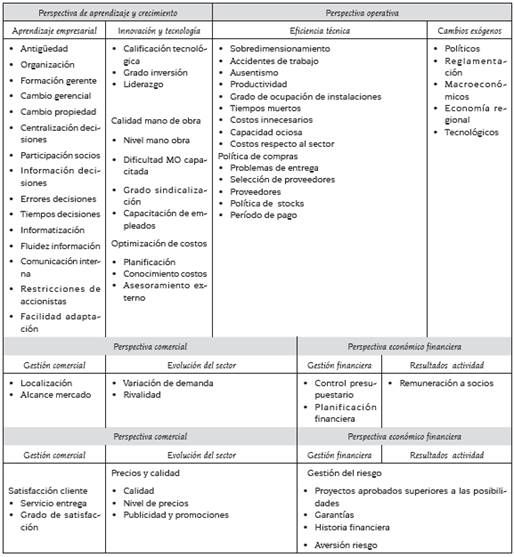

Tomando como referencia los trabajos de Argenti (1976 y 1983), Gabás (1997), Gil Aluja (1990), Gil Lafuente (1996), Porter (1991) de análisis DAFO, Ooghe y De Prijcker (2008), los trabajos de predicción de quiebras que incorporan variables no financieras (Flagg, Giroux y Wiggins, 1991; Grunert, Norden, y Weber, 2005), y las relaciones causales presentadas en Terceño, Vigier y Scherger (2014) se propone en la tabla 1 un listado específico de causas, segmentado en función de las cuatro perspectivas del BSC y de las áreas clave definidas en el tabla 2.

Dentro de cada perspectiva se selecciona un conjunto de áreas a monitorear que, a su vez, están conformadas por diferentes causas o factores que permiten diagnosticar el desempeño de las empresas. Estas causas han sido estudiadas en forma parcial por la mayoría de los aportes de la teoría de fracaso empresarial. En Terceño, Vigier y Scherger (2014) se presenta la idea preliminar de integración del modelo del BSC detallando el esquema de relaciones causales detectadas.

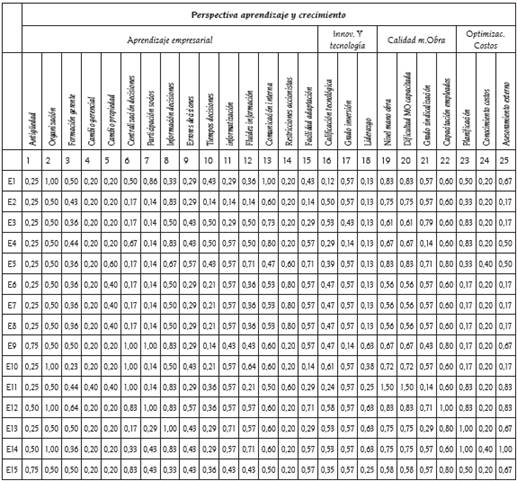

En la perspectiva aprendizaje y crecimiento se consideran aspectos relacionados con el aprendizaje empresarial, la innovación y tecnología, la calidad de la mano de obra y la optimización de costos.

Dentro de la causas aprendizaje empresarial se incluyen variables que consideran, siguiendo a Argenti (1976), los factores que caracterizan una pobre administración de la empresa, definida por aspectos tales como la centralización en la toma de decisiones (regla de un sólo hombre), la baja participación de los socios, la imposi ción de restricciones a los administradores, la débil función financiera que conduce a decisiones erróneas y la falta de respuesta al cambio, entre otros; y las causas internas mencionadas por Gabás (1997) como la ineficacia en la dirección, la edad de las empresas y las estrategias erróneas e inadecuadas. También, en Ooghe y De Prijcker (2008) se hace referencia a estas causas dentro del aspecto empresarial (motivaciones, cualidades, experiencia, etc.).

En los modelos de predicción de quiebras, aunque no realizan una distinción entre causas y síntomas, algunos autores incluyen factores no financieros que tratan de mejorar el poder de predicción de los modelos. Peel, Peel y Pope (1986) incorporan variables como el retraso y los cambios en la presentación de los estados contables y los cambios en la administración o propiedad de la empresa; mientras que Flagg, Giroux y Wiggins (1991) toman como punto de partida la teoría de la agencia considerando el rol de los administradores para evitar la quiebra. Hillegeist et al. (2004) incorporan información de mercado para complementar la información contable. Grunert, Norden y Weber (2005) destacan la utilidad de incluir variables cualitativas, como la edad, el tipo de negocio y el sector en combinación con los ratios financieros. López, Gandia y Molina (1998) también realizan un estudio sobre pequeñas y medianas empresas (pymes), donde incluyen, además de las variables financieras, otras variables como el número de administradores de la sociedad, y el tiempo trascurrido entre el cierre del ejercicio y la presentación de los estados contables.

En innovación y tecnología se consideran aspectos que evalúan la existencia de inversiones improductivas (Gabás, 1997) y la capacidad de liderazgo en el mercado que tiene la empresa. Madrid y García (2006) mencionan que la administración de la empresa puede incidir sobre la posición tecnológica débil, las escasas actividades de innovación y las mejoras de calidad. Con respecto a la causa calidad de la mano de obra se contemplan los aspectos relacionados con la capacitación de la mano de obra y su capacidad para desarrollar las funciones trasmitidas por la administración de la empresa. En optimización de costos se evalúan los aspectos de la organización de la empresa que mejoran su posición competitiva. Estos factores se seleccionan teniendo en cuenta lo mencionado por Argenti (1976) respecto a la importancia del sistema de costos y la planificación, el aporte de Porter (1991) respecto a las ventajas competitivas de la empresa, y el de Becchetti y Sierra (2003) sobre la conveniencia de incluir variables relacionadas con la estrategia de la organización, por ejemplo, la posición competitiva, el grado de concentración del mercado o el nivel de expor tación para mejorar la capacidad predictiva de los modelos.

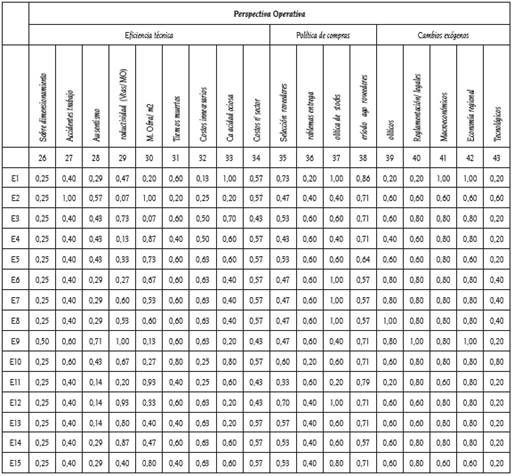

En la perspectiva operativa se seleccionan variables relativas a la eficiencia téc nica, la política de compras de la empresa, la distribución y logística, y los cambios exógenos. Las variables relativas a la eficiencia técnica y la política de compras son consideradas por Gabás (1997) al mencionar como causa general el sistema productivo ineficiente, y por Porter (1991) al considerar el poder de negociación de proveedores. En relación con los cambios exógenos, tanto Argenti (1976) como Gabás (1997) y Somoza (2001) consideran el efecto de los cambios en el entorno político, socioeconómico y tecnológico. Ooghe y De Prijcker (2008) lo mencionan dentro de las causas del ambiente general donde incluyen los cambios económicos, tecnológicos, políticos, sociales y de performance de países extranjeros.

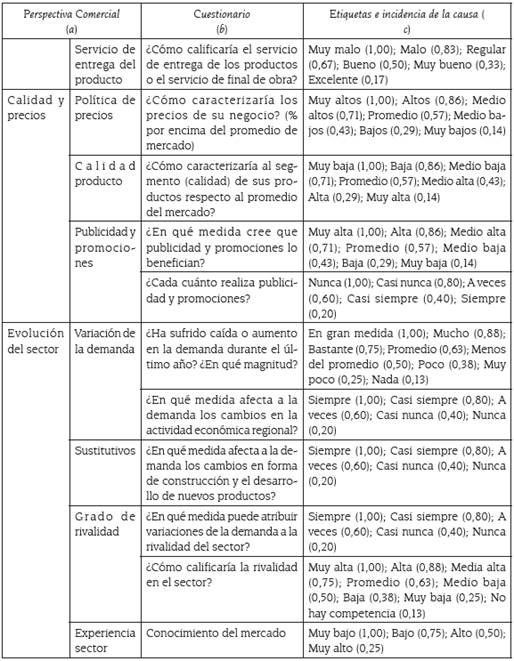

Dentro de la perspectiva comercial se propone la consideración de aspectos relacionados con la gestión comercial, la evolución del sector, la satisfacción del cliente y el nivel de calidad y precios. Con respecto a la evolución del sector, Gabás (1997) las asocia a las causas vinculadas con la evolución del mercado y el ciclo de vida del producto, mientras que Argenti (1976) las identifica con la tendencia de la competencia. Porter (1991) engloba estas consideraciones en el poder de negociación de los clientes, el grado de rivalidad dentro del sector y la amenaza de sustitutos y de entrada de nuevos competidores. Estos aspectos son sintetizados en Ooghe y De Prijcker (2008) dentro de las causas vinculadas al entorno de la empresa.

Con respecto a la gestión comercial, Gabás (1997) identifica la alta morosidad, mientras que la satisfacción del cliente y los aspectos vinculados con la calidad y precios pueden englobarse en lo que Argenti (1976) considera aparición de síntomas no financieros; en realidad, estos factores además de ser consecuencia de problemas en la administración de la empresa, también pueden ser factores generadores de enfermedades. También McGahan y Porter (1997); y Rumelt (1997) mencionan que los factores externos son los que mejor explican el fracaso empresarial. Entre estos factores se encuentran las variaciones de la estructura de la demanda, los cambios en los gustos de los consumidores, la rivalidad entre los competidores tanto actuales como futuros, el declive de la demanda, y la incertidumbre tecnológica, entre otros.

Gil (1996) menciona un listado de patologías de la actividad comercial entre las que se incluyen la reducción del número de clientes, la disminución de la compra por cliente, el freno en la penetración del mercado, la pérdida de participación de mercado y el decremento de la capacidad competitiva. Además, entre los síntomas se incluyen el elevado porcentaje de devoluciones del producto por parte de ven dedores, la existencia de altos stocks de productos envejecidos, el alto porcentaje de quejas, la mala imagen del producto, las oscilaciones injustificadas de la demanda, la escasa afluencia de potenciales clientes y el alto porcentaje de eventuales clientes que salen de los puntos de venta sin haber comprado. Muchos de los aspectos men cionados por Gil (1996) como síntomas, a nuestro entender, son causas generadoras de problemas que se visualizan a través de los indicadores económico financieros de las empresas.

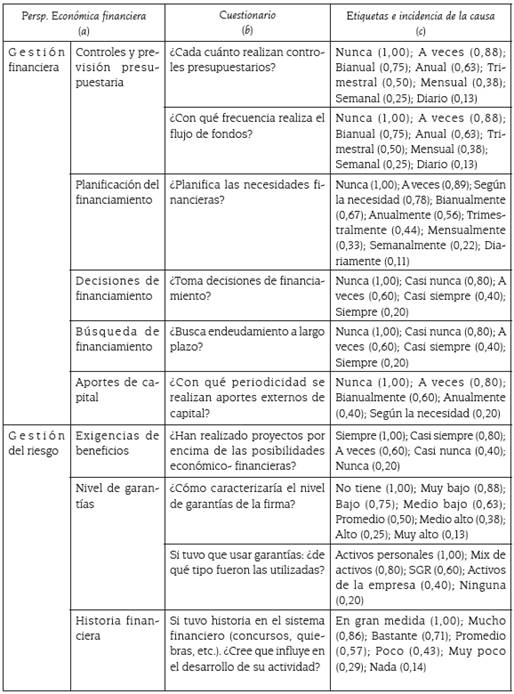

Dentro de la perspectiva económica financiera se proponen monitorear las variables vinculadas a la gestión financiera, la gestión del riesgo y los resultados de la actividad. En este sentido Argenti (1976) pone especial énfasis en el control presupuestario, la estimación del flujo de fondos y la valoración de los activos. Además, menciona la realización de proyectos por encima de las posibilidades financieras de la compañía, el sobreendeudamiento y el incremento del riesgo financiero. Gabás (1997) también incluye los problemas concursales no resueltos y el excesivo endeudamiento como causas desencadenantes de una crisis.

En esta línea, Gil (1990) en su modelo de diagnóstico para medir el riesgo de una inversión presenta un paralelismo entre la dualidad salud-enfermedad, donde presenta, a título indicativo, algunas de las enfermedades de las empresas como la falta de liquidez, las líneas de descuento cubiertas, la falta de crédito de proveedores, usar el crédito de corto al límite, los créditos de largo plazo agotados, los bienes totalmente hipotecados, la imposibilidad de nuevos avales y los recursos propios no ampliables.

El aspecto relevante de esta nueva propuesta es que, mediante la aplicación a un sector específico, se puede formalizar y valorar la incidencia de cada causa siguiendo la metodología propuesta en el modelo.

5. METODOLOGÍA PARA LA IDENTIFICACIÓN Y VALORACIÓN DE CAUSAS

Vigier y Terceño (2008) consideran que las causas constituyen el factor fundamental del análisis porque son las verdaderas generadoras de los problemas en las empresas. Por lo tanto, el objetivo es identificar o valorar la importancia de cada causa para la empresa. Estos autores diferencian entre causas subjetivas y causas objetivas, en función de que puedan medirse o no.

En el caso de las causas subjetivas, la intensidad de cada causa es evaluada por el experto a través de etiquetas lingüísticas, que describen con valores entre [0,1] su importancia para el funcionamiento de la empresa. La lógica de modelo, de acuerdo con Zimmermann (1987), indica que los valores más altos se corresponden con causas que tienen mayor incidencia.

Es decir:

A cada experto se le proporciona un conjunto de etiquetas lingüísticas, con las que debe valorar la existencia de la causa en cada empresa.

El grupo de etiquetas lingüísticas es traducido a una escala de valores que permiten calificar cuantitativamente la mayor o menor existencia de la causa, y de esta forma el experto puede optar por alguna dentro de las opciones dadas.

Cada etiqueta se relaciona con un nivel de incidencia que depende de la cantidad de alternativas o etiquetas lingüísticas que componen la escala. Este nivel de incidencia de cada causa se determina a través de la frecuencia acumulada de la etiqueta en cada escala6.

En el caso de las causas objetivas, se deben ordenar según el sentido de afec tación. Si el sentido es positivo se ordenan de menor a mayor, y en caso contrario de mayor a menor. Luego, se estima el nivel de incidencia de la causa (phj) a través del cociente entre el cardinal de la causa Cj en la empresa y el total de las empresas de acuerdo con [6].

En esta metodología es fundamental el rol del experto que valora la incidencia de las distintas causas. Esto supone que el experto por su experiencia conoce el comportamiento de la empresa y del sector. En este trabajo se propone, a modo de ejemplo, la aplicación a un conjunto de 15 empresas pymes del sector construcción (construcción y venta de materiales de construcción) que cumplen con los requisitos de información necesarios para simular el modelo de Vigier y Terceño (2008). Estas firmas representan aproximadamente el 15 % de la actividad en la ciudad; y si se consideran solo aquellas empresas constituidas en sociedades formales el porcentaje de representatividad asciende al 30 %.

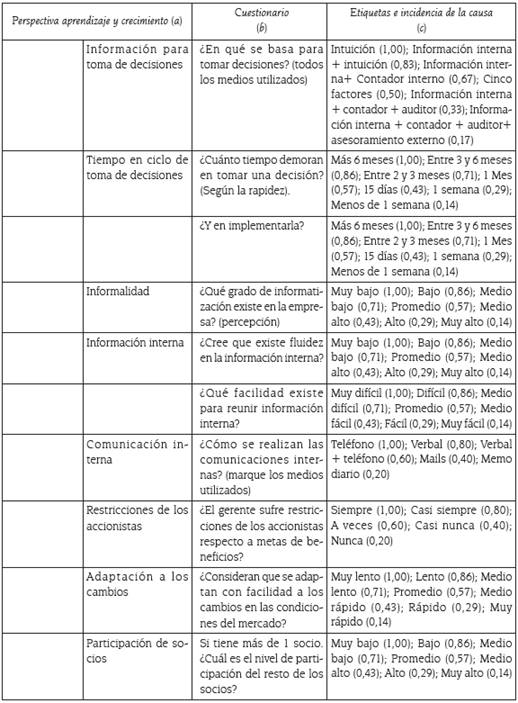

Para detectar las posibles causas se diseña un cuestionario normalizado que utiliza etiquetas lingüísticas. El trabajo de campo se realiza a través de entrevistas a los 15 expertos, que de acuerdo con su experiencia y juicio de valor evalúan cualitativa y cuantitativamente el desempeño de su empresa siguiendo los linea mientos propuestos para el análisis, además de brindar información de los estados contables de la firma. En la mayoría de las empresas de este sector, los expertos son individuos que mantienen una antigua relación con la empresa, lo que evidencia una vasta experiencia y conocimiento sobre el funcionamiento de la firma y de su entorno. Por las características de las pymes argentinas, este rol lo cumplen los asesores contables, los administradores y los mismos propietarios de la empresa, que en muchos casos se identifican con la misma persona.

El cuestionario está diseñado para conocer los problemas de las empresas del sector, de acuerdo con el listado de causas propuesto en la tabla 1. La mayoría de las causas se miden en forma subjetiva y reflejan el grado de incidencia de cada causa para la empresa. En los casos donde la causa refleja más de una opinión del experto, es decir, se detecta a través de varias preguntas, se propone identificar un único nivel de incidencia a través del promedio simple de las opiniones vertidas.

Para las causas medibles objetivamente como el nivel de productividad y el grado de ocupación de la empresa, los expertos brindan información numérica para construir los indicadores.

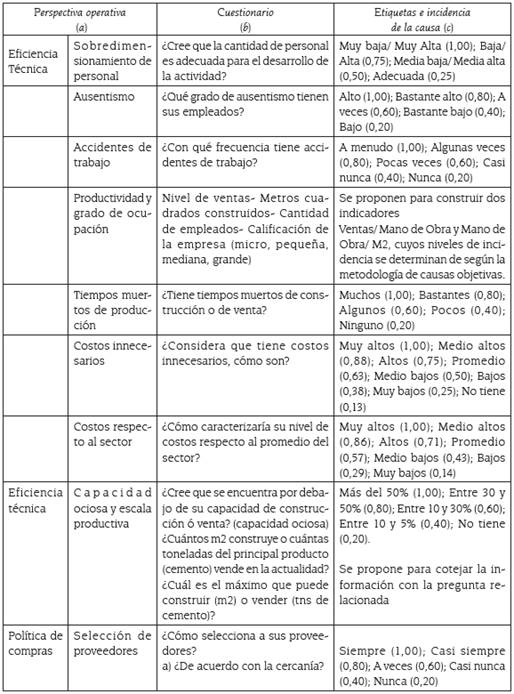

En los anexos se presentan las causas detectadas, el cuestionario y las etiquetas lingüísticas categorizadas para valorar la situación de la empresa de acuerdo con las cuatro perspectivas del BSC tomando como referencia el listado de causas pro puesto en la tabla 2 7. De esta forma se pueden valorar y formalizar los problemas que presenta cada una de las empresas.

Por ejemplo, para identificar el liderazgo de la empresa, perteneciente a la perspectiva de aprendizaje y crecimiento, en el área innovación y tecnología se consulta al experto sobre la situación de liderazgo de la empresa (si se encuentra entre las 5 primeras del sector), dándole ocho opciones de respuesta (muy lejos; lejos; medio lejos; promedio; medio cerca; cerca; muy cerca; líder del sector) que luego son valoradas por las etiquetas presentadas en la columna (c), es decir: 1,00; 0,88; 0,75; 0,63; 0,50; 0,38; 0,25; 0,13. De esta forma se detectó la incidencia de las 15 causas identificadas en el área aprendizaje empresarial, las 4 relacionadas con la calidad de la mano de obra y las 3 causas que identifican la optimización de costos. La propuesta de valoración de estas causas se puede consultar en el anexo A.

Del análisis de los resultados obtenidos a partir de esta metodología se puede inferir la incidencia de causas que tienen raíz en la perspectiva de aprendizaje y crecimiento de la empresa.

La valoración de las causas detectadas para la perspectiva operativa se presenta en el anexo B. Por ejemplo, para el área eficiencia técnica, se propone la consulta sobre la existencia de tiempos muertos de producción. Estos son valorados en forma subjetiva por el experto de acuerdo con su frecuencia (muchos; 1,00; bastantes: 0,80; algunos: 0,60; pocos: 0,40; ninguno: 0,20). De esta forma se infiere la magnitud de los problemas asociados a eficiencias técnicas, políticas de compras y producto del impacto de los cambios exógenos.

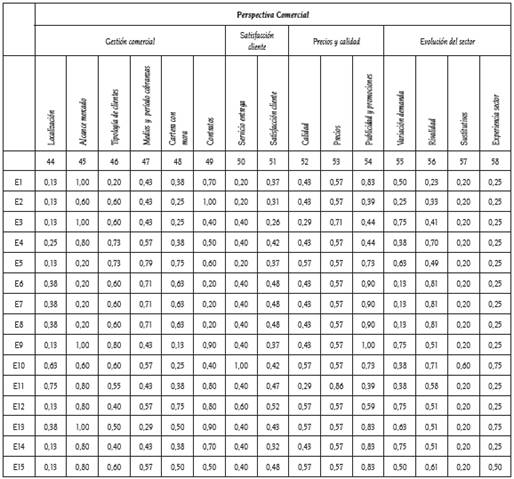

Del mismo modo, se diseñan preguntan y etiquetas lingüísticas para la perspec tiva comercial. Por ejemplo, para el área gestión comercial y, en particular la causa localización, se consulta al experto respecto al impacto negativo de la ubicación de la empresa sobre el nivel de ventas. En esta pregunta se proponen ocho etiquetas lingüísticas (totalmente; mucho; bastante; normal; relativamente poco; poco; casi nada; nada) valoradas de acuerdo con la metodología descrita de frecuencia relativa acumulada (1,00; 0,88; 0,75; 0,63; 0,50; 0,38; 0,25; 0,13). En el anexo C se presentan las múltiples preguntas que tratan de captar las 15 causas identificadas dentro de esta perspectiva, divididas en 4 áreas de control.

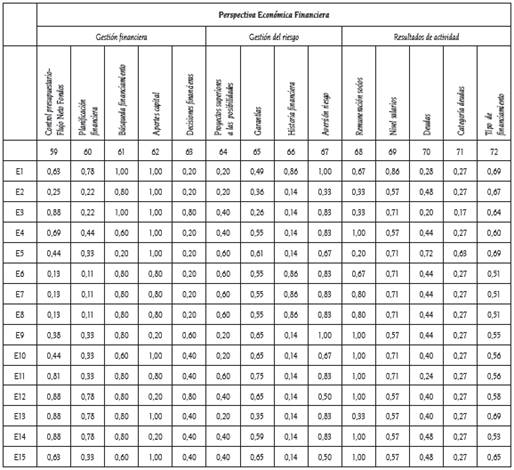

Para la perspectiva económico financiera, también se propone, en el anexo D, un conjunto de preguntas que captan la presencia de las 14 causas identificadas (control presupuestario, planificación financiera, búsqueda de financiamiento, frecuencia de aportes de capital, decisiones financieras, la existencia de proyectos por encima de las posibilidades, uso de garantías, historia financiera, grado de aversión al riesgo, remuneración de los socios, nivel de salarios, existencia de distintos tipos de deudas, categoría de deudor, tipo de financiamiento utilizado). Por ejemplo, para evaluar las exigencias de beneficios de los accionistas se propone consultar al experto sobre la frecuencia de proyectos por encima de las posibilidades económico financieras de la firma, valorada en cinco etiquetas (siempre: 1,00; casi siempre: 0,80; a veces: 0,60; casi nunca: 0,40; nunca: 0,20).

A través de esta propuesta se valora la incidencia de las 72 causas para construir la matriz de pertenencia de causas (P). Esta matriz representa la incidencia de las causas detectadas en las 15 empresas (Phj=15x72). Adicionalmente, estas causas son agrupadas en 14 áreas clave que permiten una simplificación del monitoreo. Es decir, una vez detectado algún indicador de alerta en alguna de las áreas clave, es posible desagregar la información e identificar la enfermedad de la empresa. En el Anexo E se presenta la matriz de pertenencia de causas con las incidencias detectadas a través del análisis.

Las causas seleccionadas en su mayoría son medidas en forma subjetiva, y detectadas a partir de la opinión de expertos. Esto no invalida la posibilidad de medirlas en forma objetiva a partir de los datos brindados por la empresa. Esta alternativa no soluciona los posibles problemas de calidad de la información y de medición asociada a la selección de indicadores. En este caso particular, para superar estos inconvenientes se consulta al experto, como referente de cada empresa, sobre la incidencia de cada causa.

En Scherger et al. (2015) se presenta una clasificación las empresas en tres ni veles, de acuerdo con el grado de incidencia de las causas, y en Scherger, Vigier y Barberá (2014) un análisis completo de las enfermedades presentes en las empresas y el sector con base en el análisis empírico y esta metodología de detección. Los resultados muestran un ajuste del 86 % en las estimaciones de las causas trabajando con las matrices desagregadas, mientras que utilizando operadores de agregación en áreas clave el ajuste de las estimaciones asciende al 93 % (véase Vigier, Scherger y Terceño, 2016).

6. CONSIDERACIONES FINALES

Con esta propuesta de detección de causas se pretende mejorar el modelo de Vigier y Terceño (2008) y dotar al experto de un mecanismo sistematizado de análisis de factores que pueden influir sobre el desempeño de las empresas. De esta forma el analista, siguiendo los lineamientos del BSC se asegura cubrir todas las causas que pueden generar enfermedades en las empresas, y detectar, a través del modelo de diagnóstico, su incidencia.

En este sentido, listar y valorar las causas a través de lógica fuzzy permite forma lizar la opinión de los expertos, estructurar la subjetividad y trabajar con un amplio rango de variables cualitativas y cuantitativas. Este listado desagregado de causas, a su vez, puede agruparse o sintetizarse en áreas o causas clave que permitan un monitoreo más sencillo y facilitan la tarea del experto al realizar diagnósticos y evaluar la situación de las empresas.

De este esquema de causas generales se deriva un listado específico de causas, que se valoran, a modo de ejemplo, para la aplicación empírica desarrollada para el sector construcción. De esta forma se estima la incidencia de cada causa para la empresa, como punto de partida, para predecir y diagnosticar enfermedades. Con la determinación de las causas establecemos una metodología que permite, no solo determinar el estado de la empresa, sino determinar cuáles son las causas que han provocado los problemas que se suelen reflejar a través de los síntomas. Haciendo un símil en términos médicos, se podría afirmar que a través del análisis de los síntomas (ampliamente estudiados en la literatura) y si se tiene un listado de las causas y la relación entre ellas, se puede determinar cuál es la enfermedad de cada empresa y, en consecuencia, aplicar el tratamiento necesario para su prevención y/o curación. Este punto es fundamental, ya que la inmensa mayoría de modelos solo determinan el estado de la empresa, pero no las causas que originan los problemas.