1. Introducción

El sector agropecuario durante las últimas décadas se ha venido enfrentado a una serie de problemas asociados a la globalización, el desarrollo tecnológico, las innovaciones -en productos, procesos, en organizaciones, entre otras-, las variaciones de los precios y las restricciones ambientales, por ello, el sector ha retornado a la agenda mundial, debido a los efectos que tiene sobre el desarrollo de las economías al involucrar factores como la sostenibilidad ambiental, la disminución de niveles de pobreza e inequidad, el crecimiento económico, y además, se reconoce que el sector no solo provee a la población de alimentos y materias primas, sino que desempeña un papel determinante para la nutrición y la salud (Perfetti, Balcázar, Hernández y Leibovich, 2013).

En Colombia, las condiciones geoclimáticas facilitan el desarrollo de actividades agropecuarias. Según el Tercer censo nacional agropecuario: hay campo para todos(Departamento Administrativo Nacional de Estadística [DANE], 2016), del área total rural dispersa censada, 111.5 millones de hectáreas, el 56.7 % están cubiertas por bosques naturales, el 38.6 % son tierras de uso agropecuario -43 millones de hectáreas-, el 2.2 % se destinan a actividades no agropecuarias y el 2.5 % a otro tipo de cultivos.

Con relación a los 43.0 millones de hectáreas con uso agrícola, el 80 % se destinan a pastos y rastrojos, el 17.9 % a cultivos agrícolas y el 0.3 % están ocupadas con infraestructura alimentaria (DANE, 2016). Esto contrasta con la realidad que vivió el país durante la década de los sesenta cuando más de la mitad de la población vivía en zonas rurales, el 75 % de las exportaciones correspondían al sector agropecuario, con el café como principal producto capaz de determinar el comportamiento macroeconómico de la economía del país, y en conjunto el sector le aportaba más del 20 % al producto interno bruto (PIB) (Perfetti, 2009).

A pesar del potencial que se observa para el país en el sector agropecuario, según cifras del PIB de Colombia, la participación del sector pasó del 8.1 % en 2001 al 6.2 % en 2015. Esta situación es explicada por los efectos de la inestabilidad generada por la dificultad para competir en el mercado internacional y en el local, producto de las importaciones y variaciones en los niveles generales de los precios de comercialización (Castaño y Cardona, 2014). Por tanto,

a raíz de la implantación de medidas tendientes a la progresiva liberalización y apertura económica, el sector agropecuario colombiano ha experimentado un proceso relativamente intenso de ajuste estructural que se manifiesta en cambios en los patrones de producción y uso de recursos (Romero, 2011, p. 51).

En gran parte, este proceso derivado de la década de los noventa, cuando los cultivos transitorios transables se vieron afectados por la competencia internacional y entró en crisis el principal producto de exportación, el café, comenzó a sufrir reducciones significativas en las áreas cultivadas y su estructura productiva se modificó, predominando las fincas pequeñas. A esta situación del país se anudó el aumento en la ganadería extensiva, los cultivos de productos no transables, la producción pecuaria intensiva y los cultivos permanentes, lo cual hizo que actividades como la ganadería bovina extensiva ocuparan gran parte de las tierras que antes se dedicaban a cultivar oleaginosas y granos (Balcázar, Vargas y Orozco, 1998).

Sin embargo, con una política de posconflicto tras el acuerdo de paz firmado en el país, los agronegocios retomaron su papel en los intereses económicos y sociales, con el propósito de contribuir al crecimiento económico, mejorar las condiciones de vida de la población asentada en zonas rurales y reestructurar la industria agropecuaria (Asobancaria, 2016).

Así mismo, debe tenerse en cuenta que se ha relacionado la información del sector agropecuario de Brasil, con el fin de hacer comparaciones respecto de resultados de los indicadores asociados a la rentabilidad. En términos generales, Brasil es reconocida como una economía emergente que cuenta con alrededor del 22 % de las tierras aptas para cultivos del planeta, destina a la agricultura 64 millones de hectáreas; además el país es uno de los mayores productores mundiales de café, soja, zumo de naranja, azúcar, maíz, frutas tropicales, cacao, tabaco, trigo y arroz (Oficina Económica y Comercial de España en Brasilia, 2016). Sin embargo, durante los últimos años, la economía de este país se ha visto afectado particularmente por el comportamiento del sector financiero, que ha impactado el sector de servicios y, por ende, afectado el PIB del país, dado que desde 2013 la economía mantuvo un descenso que al final de 2015 llegó al -3.8 %. Con relación al comportamiento del sector agropecuario, los datos para Brasil muestran un incremento en el porcentaje de participación del sector sobre el total del PIB, al pasar del 4.9 % en 2011 al 5.6 % en 2014.

El crecimiento del sector y la participación de este se relacionan con el desempeño financiero de las empresas, dado que un avance en la producción agrícola y de la explotación pecuaria implica una mejora en las ganancias empresariales. Por tanto, autores como Beranová y Basovníková (2011) explican el desempeño financiero a través del valor económico agregado (EVA) y con un análisis econométrico encuentran que los subsidios a la producción agrícola es la variable que explica en mayor medida el desempeño financiero. Un análisis más específico es el que realizan El-Osta y Johnson (1998), en el cual explican el desempeño financiero de granjas lecheras comerciales de los Estados Unidos, y encuentran que variables como el endeudamiento extendido, el tamaño de la operación y los costos laborales afectan el ingreso neto de las empresas -ganancias-. Un estudio más amplio es el de Katchova y Enlow (2013), donde utilizando diferentes ratios financieras y haciendo un análisis Du Pont concluyen que la alta rentabilidad de una firma agrícola depende de la alta rotación de activos, con lo cual indican que la eficiencia operacional determina el buen desempeño financiero.

Entre otros trabajos por destacar se encuentran el de Alarcón (2008), que utilizando información de varias empresas agropecuarias de España, encuentra que aquellas con mayor endeudamiento a corto plazo son más eficientes financieramente, lo cual lleva a la hipótesis de que las empresas con mayores compromisos se esfuerzan más que las demás. En la misma línea, Bezlepina y Oude Lansink (2003), utilizando información de 20 000 empresas agrícolas de Rusia, encuentran que las subvenciones y deudas de corto plazo tienen una relación positiva y significativa con la productividad -asociada al desempeño financiero-.

Ahora, observando casos específicos como en Hailu, Goddard y Jeffrey (2005), el cual utiliza 54 empresas canadienses de frutas y hortalizas entre 1984-2001, deducen que la deuda empresarial explica negativamente la eficiencia de las empresas. Además, Chavas y Aliber (1993), con información de 545 explotaciones agrícolas de Winconsin, hallan una relación positiva entre el nivel de deuda de largo plazo y mediano plazo y la eficiencia financiera, lo cual difiere de las deudas de corto plazo -relación negativa-. Por otro lado, Nasr, Barry y Ellinger (1998), empleando datos de 154 empresas de cereales en Illionois en el periodo 1988-1994, estiman la existencia de una relación estadísticamente significativa entre las deudas a corto plazo y la rentabilidad financiera. En síntesis, la divergencia evidente en los resultados está sujeta a las diferencias metodológicas usadas en los estudios.

En ese sentido, este artículo tiene como objetivo identificar las diferencias entre Brasil y Colombia del efecto de los determinantes de la rentabilidad financiera de las empresas agropecuarias -según la literatura-. Por tanto, este se divide en cinco secciones, considerando esta como la primera. En la segunda sección, se explica la metodología que se utilizará para el análisis. En la tercera sección, se toman los datos de la Base EMIS para explicar los indicadores de desempeño financiero de las empresas realizando un diagnóstico financiero del sector. En la cuarta sección, se explican los determinantes del desempeño financiero y se realiza un análisis de regresión para cada país, con el fin de determinar el efecto de diferentes variables explicativas. Finalmente, en la quinta sección, se exponen las principales conclusiones del estudio y se define una propuesta para futuras investigaciones.

2. Metodología y datos

El análisis del desempeño financiero se basa en la información de la Base EMIS1. El sector agropecuario, según esta base, está compuesto por actividades agrícolas, ganaderas, silvicultura, pesca, caza, captura y servicios relacionados con actividades agropecuarias y silvícolas. Esta relaciona cada año las estadísticas del sector, teniendo en cuenta los estados financieros anuales presentados de cada una de las empresas del sector y agrupadas.

Inicialmente, se relaciona y analiza la información de los estados financieros de las empresas. En ese sentido, utilizando la información, se construyen indicadores de rentabilidad, endeudamiento, eficiencia y liquidez. Los indicadores por analizar son:

Indicadores de rentabilidad: utilidad sobre ventas, ROA -utilidades netas/ activos-; ROE -utilidades netas/patrimonio-; utilidad operacional sobreventas, y el Earnings Before Interests, Taxes, Depreciations and Amortizations (EBITDA) -impuestos, intereses, depreciaciones y amortizaciones de la empresa-.

Indicadores de endeudamiento: endeudamiento -pasivo total/activo total-; apalancamiento -activo total/patrimonio-, y pasivo corriente sobre pasivo total.

Indicadores de eficiencia: rotación de cobro, rotación de proveedores y rotación de inventarios.

Indicadores de liquidez: prueba ácida -activo corriente-inventario/pasivo corriente-, y capital de trabajo -activo corriente menos pasivo corriente-.

Después de analizados los indicadores, se busca identificar las principales variables que explican el desempeño financiero de las empresas de Colombia y Brasil, y de esa manera, construir el modelo econométrico que permita caracterizar las diferencias en el desempeño financiero entre las empresas de los países.

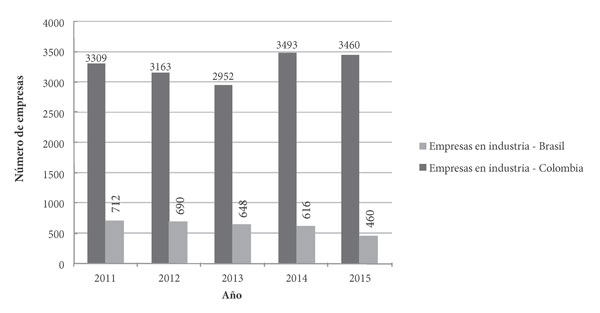

Según el resultado de la búsqueda en la Base EMIS, en Colombia, el sector agropecuario contaba con 3309 empresas en 2011, que en 2015 pasaron a ser 3460 -un incremento del 4.56 %-. En Brasil, el sector agropecuario relaciona actividades agrícolas -cultivo de granos y semillas oleaginosas, soya, trigo, maíz, cultivo de árboles frutales y nueces, plantación de café, otros cultivos, cultivo de caña de azúcar-, ganaderas, silvícolas, pesca, caza, captura y servicios relacionados con las actividades agropecuarias y silvícolas. En Brasil, se encuentra información para 712 empresas en 2011, mientras que en 2015 este número pasó a 460, lo cual significa una reducción del 35 % (Figura 1).

3. Diagnóstico financiero

Teniendo en cuenta lo anterior, las empresas colombianas del sector agropecuario reflejaron un incremento en el valor de los activos y los pasivos de las empresas entre 2011 y 2015, los primeros de una forma más pronunciada a partir de 2013 que los segundos. En 2011, los activos de las empresas alcanzaron USD 11 992.87 millones, a partir de allí crecieron el 20 % hasta 2015 cuando alcanzaron los USD 14 398.19 millones, mientras los pasivos para 2011 fueron de USD 3 949.36 millones y se incrementaron en un 40 % hasta 2015. Esto refleja el reducido nivel de apalancamiento de las empresas, lo cual lleva a deducir que su expansión se ha realizado con recursos propios. Por tanto, como lo señala Gutiérrez, Castaño y Asprilla (2014), las dificultades de los productores agropecuarios para acceder al crédito que financie el crecimiento se han convertido en una de las principales restricciones para la expansión. Respecto de esta hipótesis Echavarría, Villamizar-Villegas, Restrepo-Tamayo y Hernández-Leal (2017), con datos del Tercer censo nacional agropecuario: Hay campo para todos (DANE, 2016), encuentran que un mayor acceso al crédito de las unidades productivas tiene una incidencia positiva sobre el rendimiento de los cultivos y, en especial, sobre los cultivos de ciclo más corto.

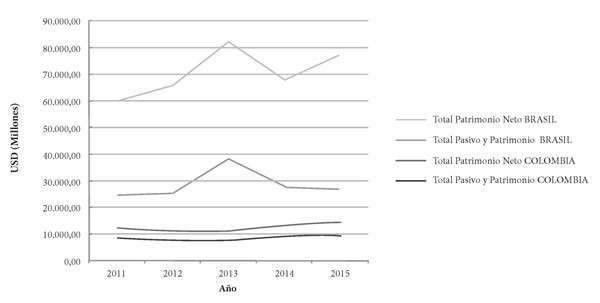

Al comparar los datos de los activos y pasivos de las empresas colombianas con las empresas de Brasil, se observa que en el periodo 2011-2015 las cuatro tendencias son crecientes; sin embargo, en 2013, los activos de las empresas de Brasil presentaron un repunte, los cuales se incrementaron en USD 16 454.07 millones. En general, la diferencia entre activos empresariales de los dos países fue creciente, al inicio del periodo eran de USD 47 398.84 millones y para 2015 esta diferencia se incrementó a USD 62 642.17 millones; el comportamiento de la diferencia entre los pasivos de los países al inicio del periodo fue de USD 31 405.16 millones y al finalizar se incrementó en USD 44 865.21 millones (Figura 2). Esto se explica por las diferencias en el acceso al crédito, que convierten el sector agropecuario de Brasil en uno de importantes posibilidades de expansión.

El comportamiento del patrimonio neto de las empresas colombianas presentó un incremento del 11.6 % entre 2011 y 2015, que pasó de USD 8 042.53 a USD 8 977.01 millones, mientras que las empresas brasileñas presentaron un aumento del 10.7 % al pasar de USD 24 020.39 a USD 26 598.50 millones; de forma conjunta, el total del pasivo y el patrimonio se incrementó de manera más significativa en las empresas brasileñas que en las colombianas, de acuerdo con la información que se presenta más adelante. En ese sentido, se denota una tendencia suave del sector en Colombia y una exposición al ciclo económico en Brasil.

Fuente. Base EMIS.

Figura 2 Comparación del comportamiento del patrimonio neto y de los pasivos más el patrimonio

La utilidad bruta de las empresas del sector agropecuario en Colombia fue creciente para el periodo de estudio, pues pasó de USD 1 032.32 millones en 2011 a USD 1 394.24 millones en 2015; es decir, se incrementó a USE) 361.92 millones. En lo referente a la utilidad operacional, los datos consolidados en la Base EMIS muestran que los ingresos y gastos operacionales relacionados directamente con las actividades principales de las empresas colombianas disminuyeron entre 2011 y 2012, de ahí en adelante esta se ha incrementado hasta llegar en 2015 a los USD 538.07 millones. En cuanto a la utilidad neta, esta disminuyó de 2011 a 2012, para que posteriormente volviera a incrementarse en 2013 y 2015. El impuesto a la renta para las empresas del sector agropecuario se incrementó de USD 57.59 millones en 2011 a USD 115.74 millones en 2015. Entonces, lo que se observa es una expansión de las ganancias muy lenta, y con evidente falta de tasa de crecimiento a largo plazo.

En comparación con los datos de las empresas que conforman el sector agropecuario de Brasil, la utilidad bruta también se incrementó paulatinamente, al pasar de USD 6 384.13 millones en 2011 a USD 9 068.15 millones, lo cual representa un incremento del 42 % durante el periodo de, el 7 % más que en Colombia;2 con respecto a la utilidad operacional, al igual que en Colombia, también descendió entre 2011 y 2012. Después de 2013, comienza a incrementarse hasta alcanzar los USD 4 438.40 millones en 2015; la utilidad neta para 2011 se registró en USD 1 610.50 millones, posteriormente descendió a cifras negativas en 2012 y 2013, USD -1 139.43 y USD -1 242.29 millones, respectivamente. Sin embargo, no ha podido incrementarse más allá de lo registrado para el inicio del periodo. En definitiva, para esta parte del análisis, se puede deducir que el sector en Brasil tiende a generar mayores ganancias, que al final redunda en un incentivo a la acumulación de capital.

3.1 Indicadores de rentabilidad

Las ratios o razones de rentabilidad buscan medir el grado de utilidad que obtienen las empresas a partir de los datos relacionados con las ventas, el monto de los activos de la empresa o el capital aportado por los socios.

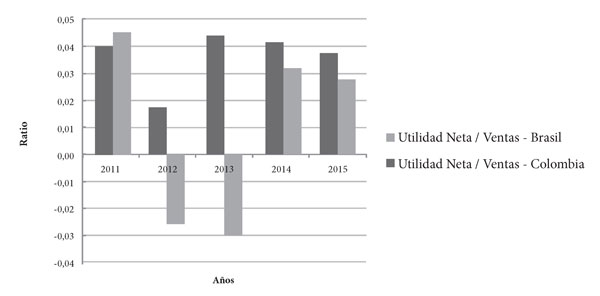

3.1.1 Utilidad neta/ventas

El índice de rentabilidad de las ventas relaciona la utilidad de las empresas por cada unidad de venta. De forma comparativa, el índice muestra que la utilidad de las empresas colombianas durante el periodo de 2011-2015 fue positiva comparada con la de Brasil, que en 2012 y 2013 presentó decrecimiento debido a condiciones climáticas adversas en estos años (Figura 3). Por tanto, al igual que lo ya señalado, la exposición del sector al ciclo económico es evidente y se refleja en su situación financiera. Ahora, Colombia tiene un problema estructural en la rentabilidad del sector, dado que el crecimiento del PIB sectorial en el periodo de análisis estuvo alrededor del 6 %, pero el aumento en la rentabilidad empresarial no ha sido consistente con dicho crecimiento, dado que en la última década ese crecimiento fue del 2.1 %, diferente del de Brasil que estuvo alrededor del 3.5 %.

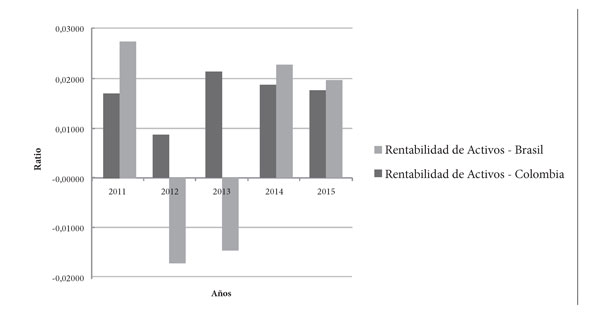

3.1.2 Rentabilidad de activos

La rentabilidad de activos es una razón que muestra la capacidad del activo para producir utilidades de forma independiente a la manera en la que se haya financiado, es decir, deuda o patrimonio. La rentabilidad de los activos de las empresas del sector agropecuario en Colombia muestra un comportamiento positivo durante el periodo de 2011-2015, siendo 2012 el año que menor rendimiento de activos presentó. Las empresas de Brasil durante 2012 y 2013 registraron ratios negativas, por los problemas climáticos en estos dos años; sin embargo, durante los otros tres, mostraron ratios superiores a las de las empresas colombianas, por lo cual se confirma la relación entre el desempeño financiero de las empresas agropecuarias y el comportamiento climático (Figura 4).

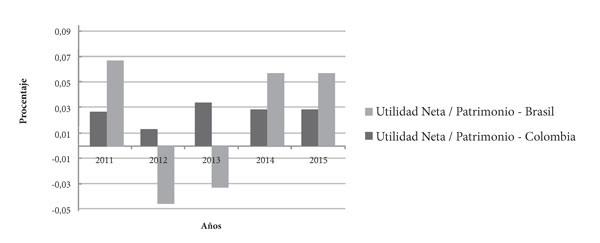

3.1.3 Utilidad neta/patrimonio

El indicador refleja el rendimiento de los aportes y el superávit; acumulado por las empresas. En las empresas colombianas del sector agro pecuario durante el periodo de 2011-2015, el indicador presentó valores positivos, que oscilaron entre el 1 % y el 3 %; para el caso de las empresas brasileñas, el indicador sí presentó valores negativos, el -5 % y el -3 % en 2012 y 2013, respectivamente, y en los demás años la ratio osciló entre el 6 % y et 7 %. En ese sentido, la industria agropecuaria de Brasil tiene la capacidad de que su capital propio sea generador de un alto nivel de ganancias, que al compararlo con los niveles de pasivos es posible evidenciar que el acceso al apalancamiento financiero es importante para revitalizar el sector (Figura 5).

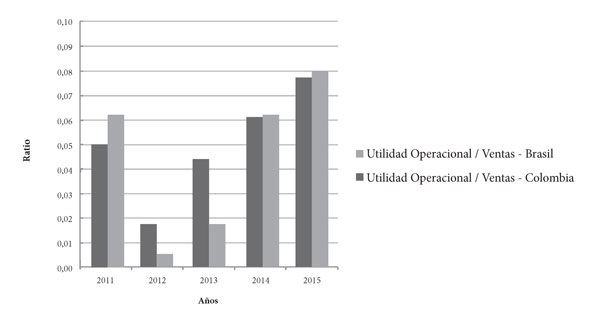

3.1.4 Utilidad operacional/ventas

El indicador muestra la utilidad de la empresa por cada unidad de venta. En las empresas agropecuarias durante el periodo de 2011-2015, en ninguno de los dos países se obtuvieron resultados negativos, pero después de 2012 se observa un ascenso del indicador, tanto en las empresas colombianas como en las brasileñas. Durante los últimos dos años de estudio, la diferencia entre los dos países no es significativa, lo cual lleva a deducir que los costos no tienen un papel diferenciador, y por esta razón las diferencias de rentabilidad sobre los activos y el capital radica en la facilidad de financiamiento (Figura 6).

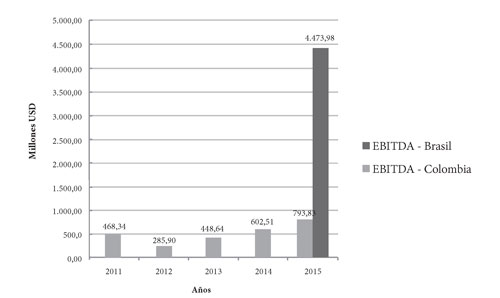

3.1.5 EBITDA

Es un indicador financiero que representa el beneficio bruto de explotación, que se calcula antes de deducir los gastos financieros, de tal forma que se obtiene el resultado puro de explotación de la empresa. Es un indicador que se aproxima a determinar la capacidad de las empresas para generar beneficios considerando su actividad productiva.

Este indicador se encuentra consolidado solo para las empresas colombianas en el periodo de 2011-2015; sin embargo, los datos del mismo para las empresas brasileñas se encuentran para 2015. En el indicador para las empresas de Colombia, se puede observar que presenta una tendencia creciente al pasar de USD 468.34 millones en 2011 a USD 793.83 millones en 2015, un aumento del 69 % durante este periodo. No obstante, al comparar los datos de 2015 con el de las empresas brasileñas, se evidencia la marcada diferencia en el indicador de los dos países, que presentó una diferencia de USD 3 680.15 millones -tienen difícil interpretación por las diferencias en el tamaño del sector entre los países- (Figura 7).

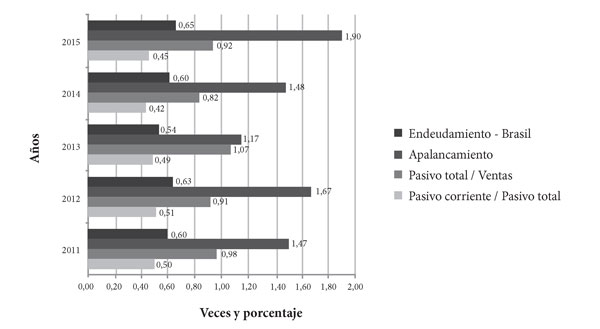

3.2 Indicadores de endeudamiento

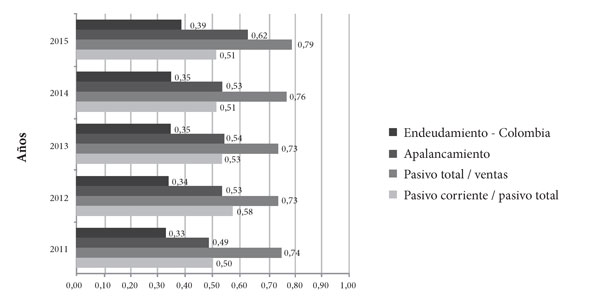

Estos indicadores miden el grado y la forma en que los acreedores participan dentro del financiamiento de la empresa e indirectamente señalan el riesgo en el que incurren estos. En los indicadores que se encuentran a continuación (Figura 8), se muestra el porcentaje de endeudamiento de las empresas del sector agropecuario de Colombia, es decir, la relación que existe entre el pasivo total y el activo total, el apalancamiento, el pasivo total sobre las ventas y el pasivo corriente sobre el pasivo total. Todos los indicadores muestran crecimiento durante el periodo de 2011-2015; sin embargo, la relación entre el pasivo total/ ventas, es el más elevado en las empresas, debido a que pasó de ser 0.74 veces en 2011 a 0.79 veces en 2015; mientras el indicador de endeudamiento es el más bajo, debido a que pasó de 0.33 veces al iniciar el periodo a 0.39 veces al finalizar.

Fuente. Base EMIS.

Figura 8 Indicadores de endeudamiento en empresas del sector agropecuario de Colombia

Al comparar los datos anteriores con los de las empresas del sector agropecuario de Brasil (Figura 9), se aprecia que el indicador de apalancamiento durante el periodo de 2011-2015 es el más elevado y el que más ha crecido, al pasar de 1.47 veces al iniciar el periodo a 1.9 veces al fin alizar. Por su parte, el mismo indicador en Colombia, durante el mismo periodo, pasó de 0.49 veces a 0.62. En las empresas de Brasil, el indicador pasivo corriente/pasivo total es el más bajo y tendió a disminuir del 50 % en 2011 al 45 % en 2015, mientras que en las (de Colombia fue el más elevado, como se mencionó, y su tendencia es creciente. Por consiguiente, la capacidad de endeudamiento a largo plazo en Brasil es mayor de la de Colombia, lo cual permite inferir que en (Colombia el sector tiene acceso al sector financiero para financiarse a corto plazo.

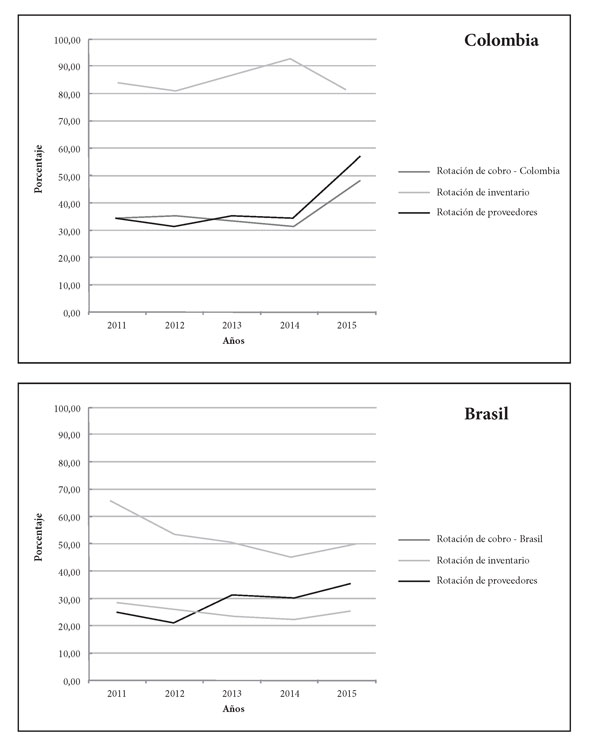

3.3 Indicadores de eficiencia

Los indicadores de eficiencia empresarial permiten evaluar los grados de eficiencia con los que las empresas logran sus objetivos estratégicos, es decir, indican cómo ha sido el comportamiento de los recursos invertidos en la consecución de tareas o trabajos de las empresas.

De forma comparativa, se puede observar el comportamiento de los indicadores de rotación de cobro, de inventario y proveedores. Los datos muestran que el mayor porcentaje de variación en los tres indicadores se presenta en las empresas del sector agropecuario de Colombia, con una tendencia entre el 80 % y el 90 % en el periodo de 2011-2015, mientras que los datos de las empresas brasileñas señalan que el mismo indicador tuvo una tendencia decreciente desde el 64 % hasta el 50 %. Los indicadores de rotación de cobro y rotación de proveedores sí muestran en las empresas de los dos países tendencias crecientes, mientras en Colombia a 2015 estos indicadores se ubicaban entre el 35 % y el 58 %, respectivamente. En Brasil, los mismos indicadores se encontraban entre el 25 % y el 35 %, respectivamente (Figura 10).

3.4 Indicadores de liquidez

Los indicadores de liquidez miden qué tan sólidas son las empresas en su base financiera, es decir, cómo determinan si estas tienen la solvencia económica suficiente para asumir oportunamente el pago de sus deudas.

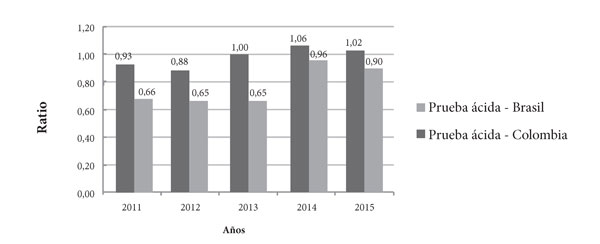

3.4.1 Prueba ácida

La prueba ácida indica la cantidad de activos que posee una empresa sin tener en cuenta los inventarios para responder por obligaciones financieras adquiridas a corto plazo -relación entre el activo líquido por cada peso de deuda corriente a corto plazo-. Los datos que se presentan más adelante (Figura 11), muestran que las empresas del sector agropecuario colombiano durante el periodo de estudio, tienen un mayor desempeño de este indicador al compararlas con las de Brasil. Sin embargo, el indicador para las empresas de Colombia durante el periodo se incrementó a 1.096, mientras que el de las empresas de Brasil se incrementó a 1.363, lo cual indica que han sido las empresas brasileñas las que han logrado con el paso de los años incrementar sus niveles de liquidez para solventar sus deudas de corto plazo, pero resalta que las empresas colombianas tengan capacidad sostenida de pago como lo evidencian los datos.

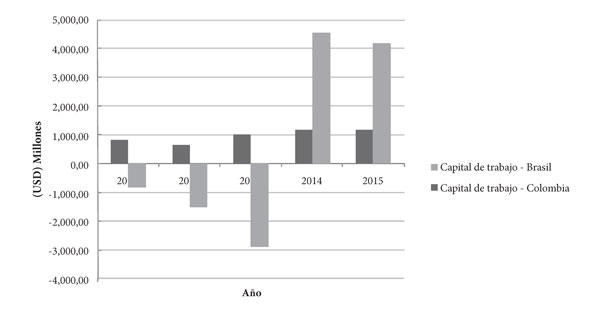

3.4.2 Capital de trabajo

El indicador de capital de trabajo relaciona la cantidad de recursos con los que cuenta una empresa para desarrollar sus actividades -activos corrientes-. Se aprecia de forma comparativa el indicador para las empresas tanto de Colombia como de Brasil, y se puede observar cómo el dinero con el que contaban las empresas colombianas ha crecido el 48 % desde 2011 hasta 2015, y el indicador se ha mantenido en cifras positivas durante todo el periodo; sin embargo, las empresas del sector agropecuario de Brasil durante 2011, 2012 y 2013 reportaron cifras negativas -debido a los problemas climáticos de Brasil-que llegaron a rondar los USD 3000 millones al finalizar el último año, posteriormente para los dos últimos años del periodo se observa una recuperación importante de este indicador (Figura 12).

4. Determinantes del desempeño financiero

La explicación del desempeño financiero de las empresas de un sector viene definida por el indicador que permita capturar la dinámica de los beneficios financieros, y en la literatura autores como Goddard, Molyneux y Wilson (2004) utilizan el ROE para explicar la rentabilidad del sector bancario para distintos países de Europa, y Lee (2014) emplea la rentabilidad sobre las ventas para el sector industrial en Corea de Sur. Además, Coad (2010), usando el valor añadido y el excedente bruto de explotación -asociado a la rentabilidad sobre el patrimonio-, explica la influencia de las ventas sobre el desempeño financiero de las empresas del sector manufacturero de Francia.

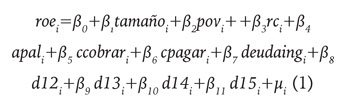

La ecuación que permite capturar el comportamiento del desempeño financiero de los dos países es:

El desempeño financiero se mide a través de la rentabilidad sobre el patrimonio (ROE), tal como lo considera Goddard et al. (2004). Ahora, tomando la teoría de persistencia de la rentabilidad de Mueller (1977), en condiciones de eficiencia de mercado, las rentabilidades anormales tenderán a normalizarse debido a la competencia de mercado, por lo cual la rentabilidad será alta cuanto mayor concentración del mercado exista. En ese sentido, las variables que explican el comportamiento de la rentabilidad financiera son el tamaño de la empresa -medido por el logaritmo natural del valor en libros de la empresa-; los pasivos sobre las ventas -precio de la opción de venta, POV, la razón corriente-; activos corrientes sobre pasivos corrientes, el nivel de apalancamiento -activo total sobre patrimonio-; las cuentas por cobrar respecto del activo total, las cuentas por pagar con referencias al pasivo total, la deuda sobre los ingresos operacionales -deudaing-, y dicótomas que capturan los efectos temporales por año -la base es 2011 y se definen dicótomas para los demás años-.

El tamaño se justifica como variable explicativa cuando se incluye la ley del efecto proporcional, donde se señala que las empresas crecen de acuerdo con su tamaño, y lo hacen más aquellas que poseen mayor tamaño. Por tanto, se considera como hipótesis que el coeficiente asociado al tamaño de la empresa es positivo, dado que en empresas más grandes tienen mayores ganancias respecto del capital invertido.

Los pasivos sobre las ventas y la deuda sobre los ingresos operaciones son variables que permiten capturar el valor de los compromisos en cuanto a los flujos de ingresos obtenidos por las empresas. En ese sentido, los mayores compromisos financieros con referencia a los ingresos conducen a que la rentabilidad financiera sea menor, por lo cual se espera un efecto negativo. Así mismo, el apalancamiento se incluye soportado por las teorías sobre estructura financiera (Miller, 1977), donde una mayor participación del financiamiento con recursos ajenos puede llevar a que las empresas obtengan mayores beneficios mientras sean para inversiones productivas. Pero si el mayor apalancamiento es un reflejo de problemas financieros, la relación es negativa; por el signo del coeficiente es ambiguo.

La inclusión de la liquidez de la empresa se hace a través de la razón corriente, y relaciona la importancia de la liquidez en la generación de beneficios, dado que, a mayor nivel de liquidez, mayores posibilidades de ganancias para las empresas. Esto se relaciona con la teoría de Pecking Order de Myers (1977).

Finalmente, la inclusión de los inventarios, las cuentas por cobrar y las cuentas por pagar se hacen para considerar la eficiencia empresarial en la explicación de la rentabilidad financiera. Para que exista un buen manejo de la caja, el volumen de inventarios, las cuentas por pagar y las cuentas por cobrar deben ser bajos, aunque los niveles demasiado bajos son perjudiciales para la generación de beneficios; por tanto, se tiene como hipótesis, que a mayor valor de los indicadores, la rentabilidad financiera es menor, pero con valores muy bajos en estos la rentabilidad también puede ser baja -por las dificultades que implica no tener acceso a financiamiento y mercancías disponibles-.

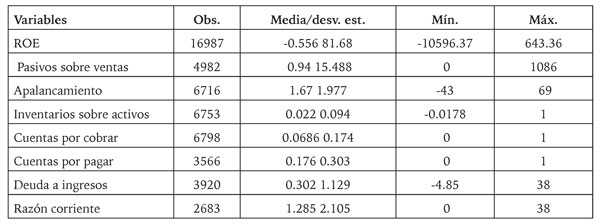

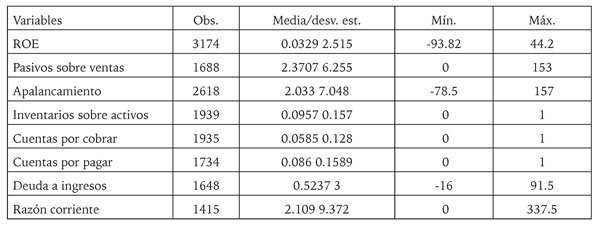

A continuación, se muestran las estadísticas descriptivas de las variables mencionadas para Colombia y Brasil, destacando que en promedio las empresas colombianas han tenido resultados negativos, mientras que las empresas de Brasil han tenido en promedio resultados positivos (Tabla 1; Tabla 2). Ahora, caracterizando las variables explicativas, se evidencia que los compromisos financieros de las empresas de Brasil son más de dos veces el valor de las ventas, y en Colombia son el 94 %; esto es consistente cuando se calcula el promedio de la deuda como proporción de los ingresos, la cual es del 52.37 % en Brasil y del 30.2 % en Colombia.

El nivel de apalancamiento va en la misma línea de explicación que los indicadores anteriores, dado que aproximadamente en Brasil el valor de los activos es el doble del patrimonio, dado que se reparte de la misma manera el financiamiento con los recursos propios y recursos ajenos; sin embargo, en Colombia, en promedio, la mayoría de los recursos que financian la inversión son propios.

Desde el punto de la eficiencia empresarial, se observa que aproximadamente, en Brasil los inventarios -son activos corrientes- respecto de los activos totales son en promedio el 9.6 % y en Colombia esta participación es del 2.2 %, por lo cual en Brasil se puede tener una estabilidad en los precios de los productos agropecuarios -los inventarios permiten reducir la abundancia en el momento de la cosecha y aumentar la oferta en momentos de escasez-. Sin embargo, el alto nivel de inventarios también significa un uso inadecuado del capital disponible.

Ahora, el manejo de la cartera al comparar las cuentas por cobrar es similar, dado que respecto de los activos es en promedio el 1 % más en Colombia que en Brasil; pero las cuentas por pagar sí tienen una mayor participación dentro de los pasivos más alta en Colombia que en Brasil -en Colombia es del 17.6 % y en Brasil del 8.6 %-, por lo cual el manejo de efectivo en el primer país es menos eficiente que en el segundo.

Finalmente, el indicador que refleja el nivel de estabilidad financiera es la liquidez, teniendo Brasil en promedio mayor capacidad para responder a compromisos financieros que Colombia, dado que la razón para el primer país muestra que el activo corriente es dos veces el pasivo de corto plazo, y en el segundo país el activo corriente es del 20 % mayor al pasivo de corto plazo. Sin embargo, es preciso aclarar que en Brasil el alto volumen de inventarios respecto de los de Colombia muestra que no necesariamente es tan abundante la liquidez.

Utilizando la ecuación (1) se realizan regresiones con los datos señalados, los cuales son de corte transversal con efectos temporales. La estimación se realiza con el método de mínimos cuadrados ordinarios (MCO) con errores estándar robustos -se corrige la heterocedasticidad de los residuos-.

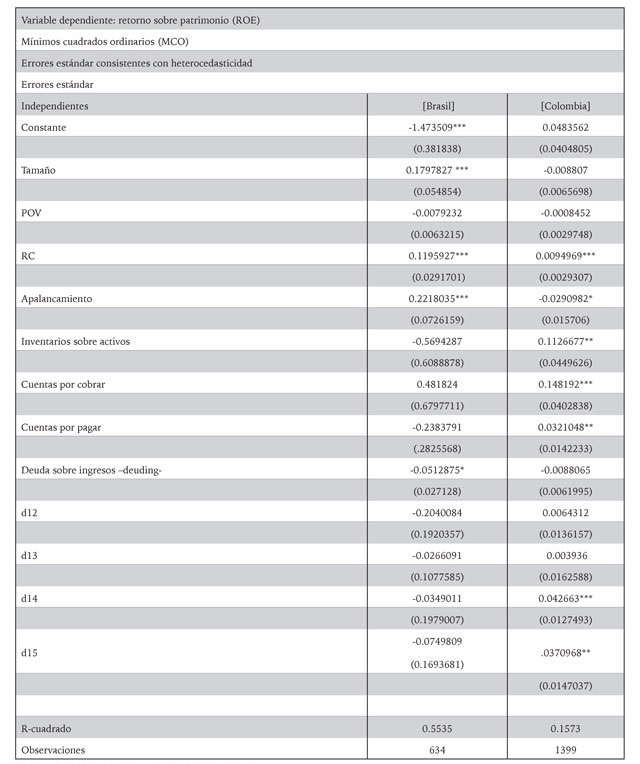

Con la información inmediatamente anterior (Tabla 3), se observan los resultados de las regresiones para Brasil y Colombia, respectivamente. En ese sentido, los dos países poseen diferencias en los efectos que tienen cada una de las variables explicativas. En principio, se observa que en Brasil el tamaño de la empresa, la liquidez, el apalanca-miento y la relación deuda-ingresos explican estadísticamente a la rentabilidad. Ahora, en Colombia, es la liquidez, el apalancamiento, las cuentas por cobrar y las cuentas por pagar que explican el desempeño financiero de las empresas del sector estudiado.

Tabla 3 Regresiones para Colombia y Brasil

POV: pasivos sobre ventas; RC: razón corriente.

* significativo al 10 % ** significativo al 5 % *** significativo al 1 %

Fuente. Elaboración propia.

Discutiendo los resultados se puede señalar que en Brasil en el sector agropecuario las empresas aprovechan las economías de escala, por lo cual un mayor tamaño implica que muchos procesos sean menos costosos; además, la mayor cuota de mercado de una empresa permite cobrar un precio más alto y, por ende, un mayor nivel de ingresos. Por tanto, cuando una empresa de Brasil es el 1 % más grande, la rentabilidad financiera es del 0.18 % mayor, siendo posible indicar que, cuando la relación entre utilidad neta y patrimonio de una empresa sea el 18 % superior al de otra, es porque la empresa tiene el doble de tamaño. La no significancia estadística en Colombia demuestra que las empresas agropecuarias no tienen la suficiente diferencia en tamaño que permitan aprovechar las economías de escala y la cuota de mercado, por lo cual no es un diferenciador de las rentabilidades.

La liquidez es importante para las empresas de los dos países y tiene una relación positiva con el desempeño financiero. En Brasil, por cada vez que los activos corrientes sean mayores a los pasivos corrientes, la rentabilidad financiera es el 12 % mayor, mientras que en Colombia por cada unidad adicional de razón corriente de la empresa la rentabilidad financiera es el 0.9 % más grande. En ese sentido, se demuestra que el aprovechamiento de los recursos líquidos en Brasil es más eficiente que en Colombia.

En cuanto al efecto del apalancamiento, es clara una diferencia en el signo entre los dos países. En Brasil, se evidencia un efecto positivo y en Colombia uno negativo. En el primer caso, por cada vez que el nivel de activos es mayor al patrimonio, la rentabilidad financiera de las empresas es el 22.18 % mayor, siendo este un resultado que permite inferir que las empresas en este país aprovechan en forma eficiente el acceso al financiamiento. En el segundo caso, por cada vez que aumente el nivel de apalancamiento, la rentabilidad financiera de las empresas se reduce en el 2.9 %, por lo cual el acceso a la deuda se convierte en un problema asociado a los gastos financieros, y seguramente dicha deuda se asume para mantener a flote empresas no productivas.

En Colombia, se evidencia que un aumento en el 1 % en el valor de los inventarios respecto de los activos eleva la rentabilidad en el 0.11 %, con lo cual se deduce que las empresas que prevén un mayor nivel de ventas tienen más inventarios, y de esa manera, mayores ganancias. Esto mismo ocurre con las cuentas por cobrar y pagar, donde el efecto de estas es positivo. La primera se puede explicar porque las empresas con mayores ventas reciben a plazos el efectivo, y por ello las utilidades son mayores. Además, cuando existe acceso a financiar a plazos el pago de insumos y materias primas, puede generarse un mayor nivel de producción -mayores ingresos-.

Un aspecto por resaltar en Brasil es que, a pesar de existir un efecto positivo del apalancamiento, si la deuda respecto de los ingresos crece, la rentabilidad financiera disminuye, dado que la carga financiera comienza a ser insostenible. En ese sentido, por cada vez que la deuda supera los ingresos, la rentabilidad financiera es el 5.1 % más baja. Finalmente, se evidencia que en Brasil no hay diferencias estadísticamente significativas en la rentabilidad financiera en los diferentes años, mientras que en Colombia en 2014 y 2015 la rentabilidad fue del 4.3 % y el 3.7 %, respectivamente, más alta que la de los demás años.

5. Conclusiones

La competitividad de un sector y de una empresa lleva a diferenciarlos, y esto se refleja en los resultados financieros, donde se evidencia la capacidad de generar nuevos ingresos, la acumulación de activos y pasivos, la posibilidad de financiar inversiones a través de crédito y la rentabilidad empresarial. Este último grupo de indicadores evidencia si en el tiempo el sector es competitivo y refleja la capacidad de materializar la competitividad en resultados financieros. Sin embargo, cuando se utilizan los datos financieros agregados, las variables micro-, meso y macroeconómicas son relevantes para explicar el comportamiento de los indicadores y, en especial, utilizando la dinámica del ciclo económico de un país.

La comparación entre Colombia y Brasil permite entender por qué un sector como el agropecuario en Brasil tiende a ser más exitoso que en Colombia, por lo cual un primer aspecto por considerar es la relación entre el número de empresas y la participación del sector en el PIB. El sector agropecuario -considerando todos sus subsectores- tiene una participación cercana al 6 % del PIB en los dos países, pero lo evidente es la diferencia en el número de empresas registradas, debido a que Brasil tiene en sus estadísticas un registro entre 700 y 400 empresas, donde el último dato es de 2015 y el primero de 2011, por lo cual se identifica una tendencia hacia la concentración. Esto contrasta con el número de empresas registradas en Colombia, las cuales varían de 3300 a 3460, lo cual significa que cada empresa tiene una producción baja y, por tanto, poca capacidad para expandirse a través de nuevas inversiones.

Lo expuesto refleja la dificultad para que las empresas de Colombia formen economías de escala, y por tanto, surge una gran diferencia entre los activos que poseen las empresas de Brasil respecto de los que tienen las empresas de Colombia en 2015 -la diferencia es cercana a los USD 62 000 millones-. Sin embargo, las utilidades netas respecto de las ventas de las empresas colombianas son mayores en los diferentes años que las brasileñas, porque a este resultado vienen asociados los otros gastos que implican obtener ingresos empresariales, como es el caso de los impuestos pagados.

En cuanto a los rendimientos sobre los activos, se evidencia que las empresas de Brasil son más rentables que las de Colombia, y es posible deducir que para una unidad adicional de producto -ventas- el primero necesita menor volumen de activos que el segundo, y cuando se observa la rentabilidad sobre el patrimonio, la diferencia entre los dos países es aún mayor. Esto es evidencia del retorno del capital en un país como Brasil, que es una conclusión para la expansión creciente del capital.

Lo señalado se manifiesta en el análisis de regresión realizado para los dos países, donde se identifican notables diferencias en la explicación de la rentabilidad empresarial. En el primer caso, se encuentra que en Brasil sí importa el tamaño de la empresa para la rentabilidad empresarial, lo cual refleja el papel de la formación de economías de escala y la expansión de la cuota de mercado. En el segundo caso, se evidencia que en Brasil el apalancamiento ayuda a elevar la rentabilidad, dado que esto permite mayores posibilidades de financiar la inversión y expandir el capital; sin embargo, en Colombia, el efecto es negativo, debido a que la deuda se utiliza para mantener a flote las empresas y esta es poco productiva.

Ahora, es pertinente señalar que las empresas, tanto de Brasil como de Colombia, pueden mejorar su rentabilidad financiera reduciendo su deuda respecto de los ingresos, lo cual significa que la deuda debe ser aprovechada en actividades productivas y obtenerse cuando la empresa espere elevar sus ingresos. Esto indica que los ingresos aumenten en mayor medida que la deuda. La afirmación es consistente cuando se identifica que en Brasil las empresas con mayor apalancamiento tienen mayor rentabilidad que en Colombia, con lo cual se evidencia una inversión productiva en el primer país respecto del segundo. Además, es necesario comprender que la liquidez es relevante para la rentabilidad financiera, por lo cual las empresas agropecuarias deben buscar mayor nivel de caja y menores compromisos de corto plazo.

En definitiva, se deduce que la expansión de las empresas de Brasil se realiza con mayor apalancamiento, lo cual termina por relacionarse con una mayor capacidad de generar ganancias. Esto es reflejo de la dinámica de acumulación del capital en el sector agropecuario, que tiene éxito cuando lleva a la concentración. En ese sentido, la propuesta de investigación hacia adelante es entender el proceso de acumulación del capital de este sector en cada país desde una perspectiva histórica.