Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO -

Similars in Google

Similars in Google

Share

Cuadernos de Economía

Print version ISSN 0121-4772

Cuad. Econ. vol.33 no.62 Bogotá Jan./June 2014

https://doi.org/10.15446/cuad.econ.v33n62.43664

http://dx.doi.org/10.15446/cuad.econ.v33n62.43664

REINVENTANDO LA POLÍTICA FISCAL: ¿UNA NUEVA ESTRATEGIA PARA LA ESTABILIZACIÓN Y EL CRECIMIENTO ECONÓMICO?

REINVENTING THE FISCAL POLICY: A NEW STRATEGY FOR STABILIZATION AND ECONOMIC GROWTH?

RÉINVENTANT LA POLITIQUE FISCALE : UNE NOUVELLE STRATÉGIE POUR LA STABILISATION ET LA CROISSANCE ÉCONOMIQUE ?

REINVENTANDO A POLÍTICA FISCAL: UMA NOVA ESTRATÉGIA PARA A ESTABILIZAÇÃO E O CRESCIMENTO ECONÔMICO?

José Luis Hernández Motaa

a Doctor en Ciencias Económicas. Profesor-Investigador del Departamento de Economía de la UAM-A. México, D. F., México. Correo electrónico: jlhm@correo.azc.uam.mx.

Resumen

El propósito del presente documento es el de contribuir al debate en torno a la importancia de la política fiscal como una herramienta poderosa para la estabilización y el crecimiento económico, así como mostrar el hecho de que los déficits fiscales no son los responsables de la inestabilidad financiera experimentada recientemente por las economías. Así, se desarrolla un modelo de corte keynesiano con micro fundamentos económicos donde se muestra que la política fiscal, además de ser necesaria para estabilizar la economía, sobre todo cuando se tiene un sistema financiero frágil, puede generar un proceso de crecimiento si está en coordinación con la política monetaria.

Palabras clave: Política fiscal, política monetaria, déficit fiscal, crecimiento económico.

JEL: E12, E52, E62, E63, H30, H62.

Abstract

The purpose of the paper is to contribute to the debate on the importance of fiscal policy as a tool for the stabilization and economic growth, while fiscal deficits are not responsible for the financial instability recently experienced by the economies. In this sense, the paper develops a model of Keynesian micro economic fundamentals to demonstrate that fiscal policy, as well as being necessary to stabilize the economy, especially when there is a fragile financial system, cans generate a process of growth if it is coordinated with monetary policy.

Key words: Fiscal Policy, Monetary Policy, Fiscal Deficit, Economic Growth.

JEL: E12, E52, E62, E63, H30, H62.

Résumé

Le propos de cet article consiste à contribuer au débat sur l'importance de la politique fiscale comme outil puissant pout la stabilisation et la croissance économique, ainsi que de montrer le fait que les déficits fiscaux ne sont pas les responsables de l'instabilité financière qui a affecté récemment les économies. Ainsi, est développé un modèle de type keynésien avec des micro bases économiques où il est montré que la politique fiscale, outre qu'elle est nécessaire pour stabiliser l'économie, surtout quand le système financier est fragile, peut entraîner un processus de croissance s'il est en coordination avec la politique monétaire.

Mots-clés : Politique fiscale, politique monétaire, déficit fiscal, croissance économique.

JEL : E12, E52, E62, E63, H30, H62.

Resumo

O propósito do presente documento é de contribuir para o debate sobre a importância da política fiscal como uma ferramenta poderosa para a estabilização e o crescimento econômico, bem como mostrar que os déficits fiscais não são responsáveis pela instabilidade financeira experimentada recentemente pelas economias. Assim, desenvolve-se um modelo de corte keynesiano com microfundamentos econômicos onde é mostrado que a política fiscal, além de ser necessária para estabilizar a economia, principalmente quando existe um sistema financeiro frágil, pode gerar um processo de crescimento se estiver em harmonia com a política monetária.

Palavras-chave: Política fiscal, política monetária, déficit fiscal, crescimento econômico.

JEL: E12, E52, E62, E63, H30, H62.

Este artículo fue recibido el 21 de diciembre de 2012, ajustado el 1o de mayo de 2012 y su publicación aprobada el 17 de julio de 2013.

INTRODUCCIÓN

En los últimos 30 años los países emergentes, dentro del capitalismo global, han experimentado fases contrastantes: por un lado, tanto los países del Sudeste Asiático durante las décadas de 1970 y 1980, como China en los últimos 20 años, han generado un rápido y sostenido crecimiento económico; por otro lado, los países de América Latina, Asia y Europa, han tenido efectos reales negativos, provocados tanto por la crisis de la deuda de la década de 1980 y de las crisis financieras de la década de los 90, como por aquellas que se presentaron en la primera década del presente siglo. Lo anterior, sin dejar de mencionar la reciente crisis financiera de 2008 en las principales economías industrializadas.

En este sentido, el debate sobre la política macroeconómica, tanto en términos teóricos como en la práctica, se ha centrado principalmente sobre la política monetaria -en especial en el instrumento de política que garantice el objetivo de una baja inflación: la tasa de interés-, dejando de lado la política fiscal. Ello con el objetivo explícito de estabilizar las economías mediante procesos de ajuste económico.

Esta situación se hace patente tanto en el Nuevo Consenso Macroeconómico1, donde el análisis se ha centrado en la política monetaria, con especial énfasis en la fijación de la tasa de interés como el instrumento clave de política macroeconómica y en la adopción de objetivos de inflación, mediante reglas monetarias, que permitan la consecución de metas inflacionarias; así como también en el movimiento Post Keynesiano2, cuyo análisis, retomando el principio enunciado por Keynes respecto a que se debe de luchar "por escapar de los modos habituales de pensamiento y expresión" (1936: viii), se ha abocado a cuestionar la eficacia de la política monetaria, limitando, por esta razón, el papel de la política fiscal como una herramienta potente de la política macroeconómica. La prueba de esto lo encontramos dentro de los manuales post keynesianos, donde puede observarse que el análisis de la política fiscal, como herramienta para la estabilización y el crecimiento económico, es marginal (Davidson, 1994; Harcourt, 2006). Esto proviene del hecho de que el análisis post keynesiano no ha podido refutar o mostrar la incoherencia del efecto desplazamiento y de la equivalencia ricardiana, respecto a la ineficacia de la política fiscal enunciada por la Nueva Macroeconomía Clásica en su debate con los paradigmas keynesianos de la década de 1970.

En este sentido, las políticas macroeconómicas predominantes, tanto en el espectro teórico como en el práctico, de las últimas tres décadas están fundamentadas en la ortodoxia fiscal de la Nueva Macroeconomía Clásica. El objetivo fiscal ortodoxo es limitar al gasto gubernamental a los ingresos públicos, pues se concibe ex ante que los déficit públicos son la fuente principal de la inestabilidad financiera y de precios, el freno al crecimiento económico y responsable, cuanto menos parcial, de la crisis. En este sentido, es necesario tener políticas fiscales y monetarias que limiten el gasto público, el crédito y emisión monetaria e incrementen la tasa de interés para restaurar la confianza y reducir la incertidumbre y la volatilidad de los mercados financieros.

Bajo esta perspectiva, es pertinente preguntarse: ¿existe una relación entre la política fiscal y monetaria? ¿Cuál es su papel en las modernas e inciertas economías capitalistas? La explicación de estas interrogantes muestra cómo las decisiones coordinadas de política fiscal y monetaria pueden afectar los intereses tanto de individuos como de grupos, así como de comunidades y países. Por tanto, el enfoque analítico de dichas decisiones conjuntas contribuye también a resaltar el hecho de que estas son, económicamente, cruciales porque ellas pueden determinar no solo la estabilidad sino también la actividad económica de corto y largo plazo de una economía.

El presente trabajo examina primero cómo es tratada la relación entre la política fiscal y la política monetaria en el ámbito de la política macroeconómica, considerando la relación que tiene esta última con el desequilibrio y la incertidumbre. En la siguiente sección se propone un análisis de la importancia de la política fiscal en el proceso de estabilización y crecimiento bajo el análisis de la macroeconomía keynesiana, con el fin de poner a prueba la consideración de si la política fiscal es un instrumento adecuado para los objetivos de política macroeconómica. Por último, se concluye que, además de requerirse una relación estrecha entre la política fiscal y monetaria -coordinación macroeconómica-, algunos cambios son fundamentales y necesarios en la estructura institucional de las economías para que cualquier política macroeconómica sea efectiva en sus propósitos de generar estabilidad y crecimiento sostenido.

DESEQUILIBRIO, POLÍTICA MACROECONÓMICA E INCERTIDUMBRE

Una Conceptualización Básica

En las economías competitivas prevalece una tendencia inherente al desequilibrio entre la oferta y demanda agregadas. Lo anterior ha dado lugar a fluctuaciones macroeconómicas en los niveles de producción y empleo, así como al surgimiento de la incertidumbre. Estos hechos han obligado a esas economías a buscar la intervención pública por medio de la adopción de una política macroeconómica adecuada que mejore su desempeño, dado que las economías capitalistas no se auto regulan en forma suave. Ello significa que, regularmente, no se garantizan bajos niveles de desempleo y altos niveles de producción, sino que, por el contrario, estos están sujetos a constantes fluctuaciones que se deben, al menos en parte, a los vuelcos entre optimismo y pesimismo. También, ha sido evidente que los vaivenes han afectado los niveles globales de inversión de las empresas de una forma directa, incrementándolos o disminuyéndolos. Sin embargo, el riesgo latente se presenta cuando persiste el pesimismo entre los empresarios, porque ello puede inducir a una caída abrupta de la inversión que, a su vez, puede provocar un descenso global de la producción y un aumento del desempleo.

En consecuencia, dado que el mercado no reacciona con rapidez a los desajustes en la economía, producto de que algunos precios claves, tales como los salarios, no son muy flexibles, Keynes sugirió en su Teoría General de 1936 que se necesitan ajustes importantes en las políticas macroeconómicas. Especialmente, dichos ajustes deberían darse en el gasto público y la tributación -política fiscal-, así como en la política monetaria, para contrarrestar las declinaciones económicas y estabilizar la economía. En este sentido, se deduce la propuesta relativa a que los gobiernos instrumenten políticas de estabilización para evitar las declinaciones económicas.

A esta tendencia oscilante, Keynes ya la había denominado como una falla macroeconómica del mercado que conduce a una asignación de recursos económicamente ineficiente y socialmente indeseable. Por tanto, se hace propicia la intervención del gobierno para estabilizar la economía y restablecer la coordinación económica entre agentes maximizadores. Al existir una clara distinción entre los bienes y servicios que son "técnicamente sociales" de los que son "técnicamente individuales", se alude a la falla del mercado en la provisión de los bienes y servicios "técnicamente sociales" y que, por tanto, las condiciones ideales de los mercados competitivos no se cumplen debido a que el mercado no es capaz de proveer eficientemente su producción. Por lo que, puede deducirse que la Ley de Say no se cumple, en el sentido que toda oferta crea su propia demanda.

Este argumento microeconómico, Keynes (1936) lo extendió al ámbito macroeconómico, inexistente como tal a esa fecha, aplicándolo al estudio del comportamiento de la demanda y oferta agregadas por intermedio del diagnóstico de la demanda efectiva3, el desempleo y la incertidumbre. Así, se contempla la posibilidad de una "falla macroeconómica" del mercado para el conjunto de la economía, especialmente en los mercados de trabajo y de capitales.

En consecuencia, el comportamiento del sector público y sus funciones en la economía son rescatados con particular interés en los ámbitos relacionados con la administración de la demanda y oferta agregada, la determinación del ingreso y el empleo, el papel de la política fiscal y monetaria, y la estabilización económica. Sobre todo, por las condiciones imperantes en la Gran Depresión de la década de 1930, y con la firme idea de que la intervención pública es capaz de garantizar el funcionamiento eficiente de los mercados, a través de la coordinación económica y de la asignación y distribución de recursos.

En este sentido, el análisis de Keynes, dada la condición de desequilibrio imperante en la época, postula al nivel de producción y de empleo como indeterminados y, por tanto, se convierten en variables dependientes de la política económica -como herramienta de la intervención pública-. Así, es posible manipular los niveles de producción y de empleo por medio de dos instrumentos: i) cambios en los niveles del gasto público -política fiscal- y, ii) cambios en los niveles de inversión por medio de la oferta monetaria que afecta la tasa de interés -política monetaria-. La aplicación de estos instrumentos debe fijarse conforme al objetivo de conseguir el pleno empleo por medio del manejo de la demanda agregada, estableciéndose así una relación estrecha entre ambos.

Para llegar a esas conclusiones, el análisis keynesiano parte de dos premisas fundamentales: los mercados no alcanzan el nivel de equilibrio y de eficiencia automáticamente, y el desajuste que ocurre en el intercambio entre las elecciones individuales y las sociales. En la primera se destaca la falla macroeconómica respecto al desajuste que ocurre entre la oferta y demanda agregada y entre el ahorro y la inversión social. Esto impide la coordinación eficiente entre mercados y agentes, traduciéndose en un desequilibrio entre la capacidad productiva instalada y el nivel de empleo, es por eso que la economía no logra el pleno empleo. Por su parte, el desajuste en el intercambio se da por que las elecciones económicas de los individuos que buscan la maximización de sus beneficios no necesariamente coinciden con las elecciones colectivas que buscan maximizar el bienestar social.

A partir de estas dos tesis, el análisis keynesiano deduce que el proceso económico está en desequilibrio y no en equilibrio como el análisis neoclásico presupone. Esto es porque el equilibrio, considerado como tal, es el equilibrio de pleno empleo donde los mercados son perfectos y no existe incertidumbre en tanto que los precios son perfectamente flexibles a lo esperado y la información es perfecta y vasta. En esta situación, cualquier desequilibrio es temporal, pues el equilibrio se consigue con ajustes instantáneos, completos y sin costos de las decisiones iniciales de los agentes. Sin embargo, como previamente había apuntado Mill (1844), cuando alguien proyecta comprar, no necesariamente alguien más proyecta vender, y lo que uno proyecta vender no necesariamente alguien tiene que comprarlo. Es decir, lo que se proyecta no necesariamente se cumplirá en las condiciones dadas y quizá tampoco sea posible cumplirlo bajo cualquier otra condición. En esto radica el principio de la demanda efectiva de Keynes y que Mill apuntó como una premisa a cumplir respecto a la Ley de Say y no como una igualdad, como fue considerada por los economistas clásicos y neoclásicos.

En este sentido, siguiendo a Keynes (1936), en el desequilibrio, aun cuando ex post el valor de las cantidades reales demandadas va a igualar el valor de las cantidades reales ofrecidas, diferentes individuos pueden -y en general van a hacerlo- esperar efectuar las transacciones a diferentes precios, y las cantidades que los proveedores esperan ofrecer serán diferentes de las cantidades que los compradores esperan demandar. En esta situación, los precios y las cantidades de las transacciones reales diferirán de las esperadas, y las expectativas no se alcanzarán, provocando que los valores ex ante y ex post difieran. Por tanto, esto implica que una economía competitiva no siempre está en equilibrio, pues aunque exista un equilibrio ex post, no está garantizado el equilibrio ex ante.

Por otro lado, dado que las fuerzas auto correctoras del mercado mantienen la confusión entre los valores reales y esperados, se generan constantes y serios errores de coordinación en los instrumentos de política macroeconómica. Esto ocasiona que la economía siga una trayectoria sub óptima estable. En este sentido, una alternativa para salir del sub óptimo tiene que ver con la necesaria utilización del gasto público como instrumento principal de política económica con que puede intervenir el sector público para corregir la falla macroeconómica de los mercados. A través del gasto público puede incentivarse la demanda efectiva para corregir la descoordinación de las expectativas, provocada por las elecciones individuales egoístas, y favorecer un clima de cooperación que permita la creación de riqueza. Así, la cuestión implica que si no se propicia la intervención pública, mediante la aplicación de políticas públicas, no se conseguiría cambiar la trayectoria de menos por más creación de riqueza4.

La Política Macroeconómica del Nuevo Consenso Macroeconómico

¿Existe una convergencia entre los puntos de vista en macroeconomía? De acuerdo con Woodford (2009), sí5. Esta convergencia ha sido posible después del colapso en la década de 1970 de la Síntesis Neoclásica, provocado tanto por el surgimiento de la Nueva Macroeconomía Clásica (NMC) como por su incapacidad en la explicación y aplicación de políticas coherentes para afrontar la aparición de nuevos problemas económicos, como la estanflación, que se presentó en gran parte de las economías del orbe. Sin embargo, la explicación de los fenómenos por parte de la NMC provocó más insatisfacción teórica, por lo que en la década de 1980 la corriente denominada neo keynesiana propició introducir en el análisis macroeconómico planteamientos tales como la rigidez de precios, los mercados incompletos, el menú de costos, entre otros.

Con estas bases, Goodfiend y King (1997) y Clarida, Galí y Gertler (1999), retomaron los planteamientos neokeynesianos, la regla de política monetaria de Taylor (1993) adaptándola al proceso de endogeneización de la oferta monetaria propuesta por los post keynesianos, el esquema IS y la relación de Phillips, para construir el denominado Nuevo Consenso Macroeconómico (NCM).

Este enfoque macroeconómico pone especial énfasis en la política monetaria y margina a la política fiscal como instrumento de política macroeconómica. Dado que a fines de la década de 1980 se fue abandonando la concepción de reglas de oferta monetaria por objetivos inflacionarios, utilizando este hecho, el NCM propone una política monetaria centrada en la tasa de interés como herramienta macroeconómica para conseguir las metas inflacionarias en base a objetivos previamente determinados por el Banco Central.

El mecanismo monetario es el siguiente: el Banco Central fija la tasa de descuento -utilizada para proveer de financiamiento al sector público6- con el fin de alcanzar las metas inflacionarias, pero la tasa de descuento tiene que estar relacionada con la tasa de interés de equilibrio o de pleno empleo. Esto quitaría presión a la demanda agregada cuando se coloque por encima de la oferta agregada. Aunque esto significa la aceptación de la hipótesis de la endogeneidad del dinero (Davidson, 1994: capítulo 8; Harcourt, 2006: capítulo 5), toda vez que implica el abandono de la postura monetarista que el Banco Central controla exógenamente la oferta monetaria. Respecto a este punto, el argumento señala que el Banco Central no formula objetivos de crecimiento de la oferta monetaria, lo cual implica que los agregados monetarios no tienen un papel determinante en la política monetaria siendo, en cambio, la tasa de interés el instrumento de control. Esto significa que la política monetaria debe contener seis aspectos fundamentales: el Banco Central debe ser autónomo, se deben fijar metas inflacionarias, se deben aplicar reglas, la tasa de interés es el ancla nominal de la inflación, no hay efectos reales de la política monetaria y la política fiscal no importa.

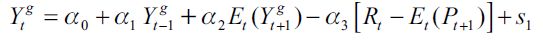

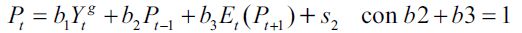

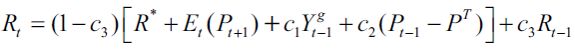

En términos formales, siguiendo a Clarida, Galí y Gertler (1999), el modelo del NCM se fundamenta en tres ecuaciones:

| [1] |

| [2] |

| [3] |

Donde Yg es la brecha del producto, α0 es el componente autónomo de la demanda agregada -política fiscal-, R es la tasa de interés nominal, p es la tasa de inflación, PT es la meta inflacionaria, R* la tasa real de interés de equilibrio, la cual es la tasa de interés consistente con una brecha nula del producto, lo cual se deduce de la ecuación [2] una tasa de inflación constante, si representa shocks estocásticos, y Et son las expectativas.

La ecuación [1] es la ecuación de demanda agregada -o curva IS-, donde la brecha del producto se determina tanto por su brecha pasada y esperada como por la tasa de interés real futura. Mientras la ecuación [2] es la conocida Curva de Phillips, que establece que la inflación está en función de la brecha del producto, de la inflación pasada y de las expectativas futuras respecto a la inflación. Por su parte, la ecuación [3] establece una regla de política monetaria donde la tasa de interés nominal se encuentra en función de la tasa de interés real de equilibrio, de la inflación esperada, de la brecha del producto pasada, de la desviación de la inflación de su meta y del rezago de la tasa de interés nominal.

De las relaciones [1]-[3] establecidas en líneas arriba se deduce que, en la curva de Phillips, la brecha del producto se relaciona con la dinámica de la inflación; esto implica que, dada la regla de Taylor, la tasa de interés y los objetivos de inflación óptimos se ajustan a la brecha del producto esperada. Lo anterior significa que la política monetaria debe procurar estabilizar el producto para maximizar el ingreso, para lo cual la oferta agregada dependerá de las expectativas de inflación: si las expectativas son racionales, el dinero es súper neutral -no hay efectos reales de la política monetaria-, mientras con expectativas adaptativas hay efectos transitorios. Así, la conclusión es que la mejor contribución que puede hacer la política monetaria para el crecimiento económico es procurar la estabilización de los precios.

Bajo esta perspectiva, si el Banco Central sigue la regla de Taylor y fija adecuadamente la meta inflacionaria, ajustando para ello la tasa de interés corriente a su nivel de equilibrio, por lo que, en consecuencia, ningún choque aleatorio proveniente de la demanda agregada -derivado de una política fiscal con fines explícitos- tendrá efectos sobre el equilibrio de largo plazo7. Ello implica que una política fiscal discrecional generadora de déficit fiscal no tendrá efectos sobre la oferta agregada, pues un shock provocado por el déficit fiscal, al suponerse expectativas racionales, los agentes reaccionaran rápidamente y el Banco Central ajustará al alza a la tasa de interés, reduciendo el financiamiento, por lo que se tendrá que ajustar el déficit fiscal para evitar caer en un proceso de inconsistencia dinámica y en un proceso inflacionario futuro.

Por lo anterior, se deduce entonces que la oferta agregada está en función de los recursos productivos disponibles. En consecuencia, las fluctuaciones de demanda no influyen sobre el producto potencial. Así, la relación entre la política fiscal y la política monetaria es marginal y no coordinada, pues cada una de ellas solo está en función de sus propias restricciones: equilibrio presupuestal para la política fiscal y metas inflacionarias para la política monetaria8.

La Necesidad del Déficit en la Concepción Post Keynesiana

En la teoría neoclásica la premisa básica respecto al manejo presupuestal es que las decisiones de la autoridad fiscal, como agente colectivo, deben seguir las mismas reglas de decisión que siguen los agentes individuales. Esto implica que el gobierno, como cualquier otro agente económico, no debe gastar más de lo que le permiten sus ingresos. Sin embargo, esta concepción ignora que los gobiernos tienen un poder soberano y el derecho para exigir impuestos, así como de disponer de órdenes de pago para financiar sus déficits. Esto les hace ser diferentes a los agentes privados pues disponen de un presupuesto social de acumulación (Smithin, 1989).

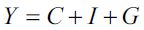

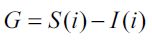

En consecuencia, diversos modelos macroeconómicos han sido propuestos para explicar las causas del déficit público y los problemas generados por el endeudamiento público. La mayor parte de estos modelos están inspirados en el paradigma neoclásico. El supuesto básico es que la economía se encuentra en pleno empleo con lo que ello implica que un aumento del gasto público, sin aumentar impuestos por ejemplo -o creación de déficit financiado con deuda-, necesariamente produce una reducción del consumo o de la inversión o de ambos. Esta relación puede mostrarse utilizando la identidad contable básica de las cuentas nacionales para una economía cerrada:

| [4] |

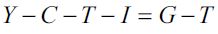

Donde Y es el producto interno, C el consumo privado, I la inversión privada bruta y G el gasto público total. Si restamos los impuestos (T) a ambos lados de la identidad [4] y re arreglamos los términos:

| [5] |

Como Y son también los ingresos de los factores de la producción en un periodo de tiempo y C, e I son los gastos de esos mismos agentes económicos, el lado izquierdo de la identidad es la diferencia entre ingresos y gastos -el resultado financiero- del sector privado -empresas y familias-. Si los ingresos son superiores a los desembolsos, el sector privado tiene un superávit financiero y el lado izquierdo de [5] es positivo. En este caso, el lado derecho también debe ser positivo -el gasto gubernamental es superior a los ingresos por impuestos- y por lo tanto el gobierno tiene un déficit financiero.

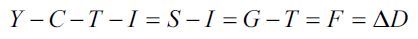

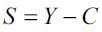

La identidad [5] nos dice entonces que el superávit financiero del sector privado es igual al déficit financiero del gobierno. Por tanto, el déficit del gobierno debe ser igual a la diferencia entre el valor final e inicial del stock de deuda pública -o pasivos financieros del gobierno-; mientras el superávit financiero del sector privado debe también ser igual a la diferencia entre los valores final e inicial de sus activos financieros. El flujo de excedente financiero del sector privado da lugar a un aumento de activos financieros de este sector, mientras que el flujo de déficit financiero del sector público (F) causa un incremento de su pasivo financiero, un aumento en la deuda pública (ΔD), de forma que tenemos:

| [6] |

En otras palabras, en una economía cerrada el déficit gubernamental (F) -exceso del gasto respecto al ingreso- y el consiguiente aumento de deuda pública monetaria y no monetaria (ΔD) solo son posibles si el sector privado es capaz de financiar dicho déficit generando un excedente financiero -exceso de ingreso respecto al gasto- de igual monto para adquirir la deuda pública.

Siguiendo el modelo clásico propuesto por Sargent (1987), se supone que el producto se encuentra en su nivel potencial máximo y que los mercados de bienes y trabajo funcionan perfectamente -lo que asegura la Ley de Walras-, mientras que la demanda de dinero es constante. Por tanto, si el gobierno decide implementar un programa de obras públicas para incrementar el nivel de empleo, la mayor ocupación gubernamental únicamente podría darse desplazando trabajadores desde el sector privado sin que se aumentara la ocupación neta. Esto es, como el aumento del gasto público tiene que financiarse con impuestos o con colocación de deuda pública en el mercado financiero, el desplazamiento ocurrirá porque si se financia con impuestos, ello provocaría una disminución directa de la demanda que compensaría el incremento del gasto público. En cambio, si se financia vía deuda pública, la mayor demanda de fondos prestables elevaría la tasa de interés y, el crédito obtenido por el sector privado con fines de inversión productiva, se reduciría aproximadamente en la misma cantidad. Por lo tanto, el aumento en el empleo público se correspondería con una disminución aproximadamente igual a la del empleo privado: la ocupación pública desplaza a la ocupación privada.

Formalizando las relaciones de una economía cerrada, tenemos que de la identidad [4] obtenemos las relaciones ahorro-inversión, conjuntamente con la demanda de dinero [10]:

| [7] |

| [8] |

| [9] |

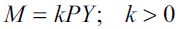

| [10] |

Donde i es la tasa de interés, P es el nivel de precios, M la oferta monetaria y Y el nivel del producto de pleno empleo.

Dado el supuesto de nivel de producción máximo, de [4] se deduce que todo aumento del gasto público no puede tener ningún efecto sobre el producto, el ingreso o el empleo pues dicho aumento desplazará la demanda de bienes de consumo o de bienes de inversión. A su vez, si sustituimos [5]-[9] en [4]:

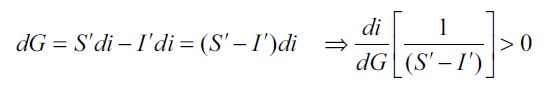

| [11] |

Por tanto, si el gasto público aumenta, entonces tiene que incrementarse la diferencia entre ahorro e inversión: el ajuste dependerá de la sensibilidad del ahorro y la inversión respecto a la tasa de interés, lo cual obtenemos diferenciando [11]:

| [12] |

Esto significa que un aumento del gasto público incrementa la tasa de interés, que a su vez produce un aumento del ahorro -compensado por una disminución del consumo- y una disminución de la inversión, por lo cual elevar un componente de la demanda agregada conduce a una disminución de los otros componentes. Si el ahorro y la inversión son sensibles a la tasa de interés, menor será el impacto del gasto público sobre la tasa de interés, pero si el ahorro es insensible a la tasa de interés, entonces la demanda de bienes de inversión será la que soporte el desplazamiento, por lo que el valor de la inversión disminuirá exactamente lo que aumente el gasto público.

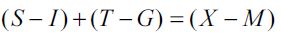

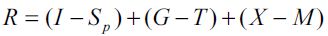

El mismo resultado puede ser extendido al caso de una economía abierta simplemente agregando las exportaciones netas (X - M) a la ecuación [6]:

| [12] |

Lo anterior indica que la suma del ahorro privado neto y del ahorro público debe ser igual a las exportaciones netas. Si el sector privado es capaz de generar los fondos suficientes para financiar sus proyectos de inversión (I - S), un déficit presupuestal conducirá a un déficit en las cuentas externas, por lo cual se tendrá el problema de los déficits gemelos.

Esto implica, desde el punto de vista neoclásico, que un déficit fiscal genera un efecto crowding-out sobre las exportaciones, sobre la inversión, o ambas; por lo cual se debe recurrir al financiamiento externo para financiar los gastos públicos habiendo una correlación positiva entre déficit público y deuda externa con efectos reales sobre la actividad económica. Ahora bien, si la autoridad monetaria no es autónoma y financia el déficit por medio de la emisión monetaria, ello conducirá a un proceso inflacionario que hace menos competitivos a los productos nacionales en los mercados internacionales, reduciendo las exportaciones e incrementando las importaciones.

Sin embargo, contrario a la visión neoclásica, además de que los déficits públicos pueden ser utilizados para estimular la demanda y estabilizar las fluctuaciones económicas, Arestis y Saywer (2003), señalan que estos pueden ser vinculados con la actividad del sector privado. Por ejemplo, de [6] también puede deducirse que si el nivel del producto no es máximo, y si existiera una correlación positiva entre el déficit y el producto, podría no necesariamente inferirse que los déficit públicos reducen el consumo y/o la inversión y, por el contrario, podría ser posible la ocurrencia simultánea de un aumento tanto del consumo como de la inversión privada junto con la creación de un desequilibrio financiero del gobierno. Es decir, puede ocurrir una expansión de la demanda que provoque un mayor consumo e incentive a utilizar los recursos ociosos, mediante un aumento de la inversión privada, generando un mayor producto.

Por consecuencia, si la demanda adicional supera a la producción, con la utilización de los recursos ociosos, podría incrementarse aún más la inversión si existen recursos invertidos en deuda pública. Ello significa que se retiren fondos de deuda pública para utilizarlos productivamente en actividades que permitan expandir el producto, hasta el punto en que el incremento de la tasa de interés, provocado por el retiro de los fondos, elimine los proyectos menos rentables. Asimismo, aun cuando todos los recursos estén invertidos en actividades productivas, el incremento de la demanda proporciona un estímulo adicional a ahorrar, derivado de que los tenedores de ahorros reciben un beneficio doble: el incremento del interés al prestar sus fondos disponibles y, por otro lado, los beneficios generados a través del incremento de la demanda (Arestis y Sawyer, 2003).

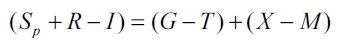

Por otro lado, de acuerdo con Parguez (1999, 2000 y 2011) y Bougrine (2000), ellos argumentan que los déficits públicos no solo pueden tener un efecto anti cíclico sobre la economía, sino que también pueden contribuir a incrementar la riqueza del sector privado por medio del mejoramiento de las actividades privadas con dinero público. Así, si el ahorro total del sector privado se descompone en ahorros personales, Sp, y ahorros empresariales -o ganancias retenidas-, R, entonces, la ecuación [13] puede transformarse en:

| [14] |

Despejando R:

| [15] |

Esto implica que las ganancias pueden influenciarse positivamente por la inversión, el gasto público y las exportaciones, y puede deducirse que el déficit público es una fuente adicional de ganancias, mientras que el presupuesto equilibrado y el superávit público no tienen efecto o reducen estas. El mecanismo es el siguiente: si existe una demanda insuficiente, producto de un proceso recesivo de la actividad económica, puede implementarse una política de gasto dirigida a sectores con fuertes eslabonamientos productivos que permitan incrementar el ingreso disponible, sin aumento de impuestos que lo contrarreste, ocasionando efectos productivos e ingresos que aumenten las ganancias de estos sectores y eviten la prolongación de recesiones. Ello es posible siempre que una parte de las ganancias se retengan e incrementen los fondos de inversión en periodos posteriores para financiar nuevos proyectos de inversión incrementando la capacidad productiva. Además, el incremento de los fondos propios para financiar nuevos proyectos de inversión, mejora la posición financiera de las firmas y contribuye a disminuir la presión sobre la tasa de interés durante periodos de crisis financieras. Esto serviría como mecanismo de freno de las corridas bancarias eliminando el riesgo de quiebra en situaciones de inestabilidad financiera.

¿ES LA POLÍTICA FISCAL UN INSTRUMENTO EFICAZ DE LA POLÍTICA MACROECONÓMICA?

Estímulos Fiscales y Efectos Macroeconómicos

En términos de crecimiento económico, lo que predomina es una gran dispersión de las tasas de crecimiento de la producción entre los diferentes grupos de países. Esto es, el comportamiento económico de los países desarrollados ha sido estable.

En cambio, en los países emergentes ha sido inestable y bajo, excepto los casos de Brasil, Rusia, India y China9 .

En estos casos, la explicación está en el grado de desarrollo, respecto a los demás países considerados, alcanzado por sus estructuras productivas, por sus sistemas institucionales y por su sistema financiero, por ejemplo. Esto implica entonces que a mayor desarrollo productivo e institucional menor tasa de crecimiento. También es de destacarse que países con vaivenes en su trayectoria de crecimiento, como el caso de la mayor parte de los países emergentes, tienden a caer en la denominada "trampa de subdesarrollo", misma que provoca un estancamiento productivo de largo plazo.

Sin embargo, independientemente de los grados de desarrollo alcanzado por las economías, la reciente crisis financiera global del año 2008 ha puesto a debate la pertinencia tanto de los instrumentos de política económica como del instrumental analítico empleado para procurar la salida efectiva de esta. A diferencia de anteriores crisis, esta última se generó en la principal economía del mundo: los Estados Unidos. Al ser el canal financiero y comercial, las fuentes de contagio mundial con impactos diferenciados se dieron en los países emergentes: en algunos casos detuvo el ritmo de crecimiento económico -Brasil y China, principalmente-, sin alterar sus fundamentales económicos, pero, en otros, la afectación trajo caídas fuertes de la producción -como en el caso de México, cuya tasa de crecimiento descendió 6 %-.

Si bien los efectos de la crisis se notaron en el colapso productivo, esta situación afectó también las finanzas públicas de los países afectados, como consecuencia de la baja en la demanda en los Estados Unidos provocado por la volatilidad de sus mercados financieros y los importantes ajustes en la absorción interna derivados de la perdida de los ingresos corrientes. Por consiguiente, los efectos desfavorables del contagio de la crisis financiera, ha provocado respuestas diversas. Desde el endurecimiento de la política monetaria y fiscal, como en el caso de México, cuyas autoridades monetaria y fiscal han tomado una actitud de cautela extrema, esperando la recuperación de la economía de los Estados Unidos10 , cuyas autoridades, por lo contrario, ante la sobre-reacción de los mercados a la volatilidad financiera, implementaron una política económica contra cíclica, esperando restaurar la confianza de los inversionistas, bajo el escenario de que los fenómenos presentados son de índole temporal y no permanentes.

Esto reinició el debate sobre el papel de la política fiscal y su interacción con la política monetaria -financiación de los déficits-, donde un punto central del mismo es considerar al balance presupuestario y a la reducción de la deuda pública como un fin más que un medio para generar un crecimiento económico11, convirtiéndose así en la prioridad de las políticas macroeconómicas de casi todas las economías, con obligación a tomarlas por los países que requieren de asistencia financiera internacional. Ello ha conducido a la aceptación tácita de la austeridad económica y la mayor parte de los gobiernos han ajustado sus políticas monetaria y fiscal con ese fin, sin considerar que se provoca una erosión gradual del gasto público sobre los programas sociales y un menor involucramiento del sector público sobre la actividad económica -reducción de la inversión pública- provocando efectos reales sobre la misma.

Esta práctica macroeconómica contrasta con la llevada a cabo después de la segunda guerra mundial y hasta principios de la década de 1970, cuya finalidad era conseguir un ritmo rápido de crecimiento económico con bajo desempleo. En estas circunstancias, la elevada tasa de participación laboral se conseguía utilizando al endeudamiento público como principal motor, sobretodo en los países menos desarrollados. Pero, al mismo tiempo, se presentaron fenómenos económicos como inflación creciente, elevadas tasas de interés y menor ritmo de crecimiento económico, siendo la situación insostenible al grado tal que el análisis económico del gasto público se centró en su financiamiento argumentando que los beneficios universales no son sostenibles en el tiempo. La razón consiste en que cuando aumenta el desempleo se incrementa la demanda de beneficios sociales y la contribución disminuye, por lo cual lo sensato es o reducir los beneficios sociales -el gasto social- o elevar los impuestos, o ambos. Pero, lo que no es posible sostener, de acuerdo con los argumentos de la ortodoxia fiscal, son déficits públicos crecientes pues estos son la causa de los desequilibrios económicos que provocan las crisis. En este sentido, en la literatura sobre los multiplicadores fiscales no ha habido un acuerdo respecto a la efectividad de las medidas fiscales para estimular la demanda agregada en el corto y largo plazo, producto de resultados contradictorios encontrados en los diferentes estudios analizados por Freedman, Kumhof, Laxton, y Lee (2009)12.

Un Modelo de Expansión Fiscal para la Estabilidad y el Crecimiento Económico

El fundamento motivacional para tratar de integrar una visión de corto y largo plazo respecto al rol de la política macroeconómica, actúa bajo la hipótesis de que una perturbación de demanda, originada por la política fiscal, generará efectos reales sobre la producción, ya sea provocando perturbaciones tecnológicas o generando condiciones estructurales para un desarrollo productivo a largo plazo. Pero también tiene que ser complementada con una política monetaria que no sea contraria al objetivo de crecimiento, sino que, por el contrario, contribuya a lograr una flexibilidad de precios no solo de corto plazo sino de largo plazo que sea base de la estabilidad.

Esto supera el debate acerca de si la política monetaria debía estar sujeta a reglas o a discreción en base o no a objetivos de inflación, como lo postula el NCM, y cuya contraparte, el paradigma post keynesiano, no ha logrado evitar. En cambio el debate gira en torno a señalar si los déficits públicos son perjudiciales y, por tanto, hay que evitarlos versus propugnar por éstos, bajo la noción de que son benéficos y hay que alentarlos13.

Si los argumentos se basan en la doctrina clásica de que los gastos -privados o públicos, en consumo o inversión- solamente pueden ser financiados por el stock existente de los ahorros acumulados, entonces, si los ahorros son bajos, los gastos deben ser ajustados -incluidos los gubernamentales-, pues estos no deberían ser mayores a lo que se tiene. Esto limita la práctica de una política contra cíclica pero es consistente con la idea de una menor intervención pública, privatización, desregulación y desmantelamiento de todas las formas de control administrativo.

En cambio, la macroeconomía keynesiana considera que el desequilibrio tiene que ver con los problemas de la dinámica y con las divergencias y movimientos que tienden a dar estabilidad al equilibrio, entonces es menester realizar un análisis de la naturaleza de los movimientos económicos en el tiempo. Por tanto, considerando la elección de la política fiscal como herramienta de política económica para corregir el desequilibrio de los niveles de producción y desempleo, entonces el análisis de los determinantes del tamaño del efecto sobre el nivel del producto agregado, derivado del incremento del gasto público -o multiplicador del gasto público-, es lo adecuado pues es un factor decisivo de la tasa de cambio de los niveles de producción y del empleo (Woodford, 2011). En consecuencia, el nivel del gasto público será quien determine la maximización de la producción, del empleo y del bienestar social -o lo que es lo mismo, la maximización del ingreso nacional-.

Así, el ingreso se convierte en función del gasto público Y = f (G) y la política económica tendrá por objetivo alcanzar el nivel de producción que permita eliminar el desempleo, aprovechando plenamente la capacidad instalada, hasta el punto tal que la expansión del gasto público genere la desutilidad del mismo14. En dicho punto, la expansión del gasto público puede permitir acercar el nivel de la demanda total a la oferta total, sin pérdida social de la capacidad productiva, maximizando el bienestar social. Pero, más allá de este, se excedería el nivel máximo de producción, cuyo resultado será una presión inflacionaria. Esto implica que se pueden presentar brechas inflacionarias o deflacionarias, las cuales deberán corregirse por medio del manejo discrecional de las políticas monetaria y fiscal -tuning-, pero la corrección del desequilibrio inicial si deberá hacerse por medio de la expansión del gasto público.

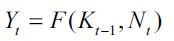

El funcionamiento anterior puede representarse desarrollando un modelo simple que contemple las características tanto de la economía como del papel de la política económica -en especial de la política fiscal y más concretamente del gasto público como instrumento de política elegido-, para la determinación del ingreso y consecución del pleno empleo utilizando conjuntamente fundamentos microeconómicos a las ideas keynesianas descritas anteriormente. Por tanto, podemos partir considerando una economía conformada por agentes que buscan maximizar su consumo y sus beneficios utilizando para ello un bien homogéneo que se consume y produce por medio de una combinación de insumos dada por la tecnología imperante, misma que genera el nivel de producción agregado:

| [16] |

Donde Kt-1 es el stock de capital acumulado, desfasado en un periodo debido a que su variación provocada por el gasto en inversión neta no afecta a las condiciones de producción en el periodo actual sino en un periodo posterior, Nt la oferta laboral empleada en la producción y F'>0, F''<0.

Esto implica, por un lado, que las productividades marginales de los factores productivos se pagan conforme su contribución al producto y, por el otro, que aunque el nivel de producción aumenta con las cantidades utilizadas de trabajo y capital, los incrementos de la producción son cada vez menores a medida que se utiliza una mayor cantidad de ambos factores.

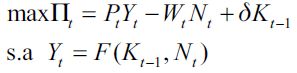

Dado que los productores -empresas- tienen como objetivo maximizar sus beneficios, donde el nivel de producción se determina a partir de la función de producción agregada, entonces el problema de las empresas sería:

| [17] |

Siendo Πt los beneficios obtenidos por la diferencia entre los ingresos y los costes, mismos que están asociados los primeros a los precios vigentes, Pt, del producto generado Yt , y los segundos con los dos factores productivos utilizados, trabajo y capital, cuyos precios unitarios estarían dados por los salarios, Wt , y por la tasa de interés derivada por el uso del stock de capital, δ, respectivamente.

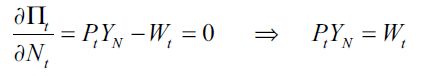

Resolviendo el problema para el nivel de empleo de la oferta laboral, se obtiene:

| [18] |

Donde  es la productividad marginal del trabajo; de manera que:

es la productividad marginal del trabajo; de manera que:

| [19] |

Esta ecuación representa la demanda de trabajo de las empresas, la cual se dará hasta el punto en que el aumento en el ingreso derivado de la contratación de una unidad adicional de trabajo iguale al costo real del mismo, en términos de su poder de compra. Por tanto, la función de demanda de trabajo está dada por:

| [20] |

La ecuación es una función inversa entre los niveles de empleo y el salario real medido en términos de su poder de compra15.

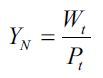

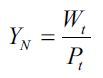

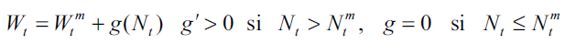

Ahora bien, dado que los trabajadores buscan maximizar la diferencia entre su utilidad y su ocio, esto implica entonces que existe una relación creciente entre el nivel del salario monetario, Wt , y el número de horas que eligen dedicar al trabajo, por lo que se trabajaría más cuando el salario monetario fuera más elevado y viceversa16. De esta manera, la función de oferta de trabajo derivado del análisis keynesiano mostraría una relación creciente entre los niveles de empleo y salario monetario:

| [20] |

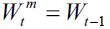

Esta función de oferta de trabajo incorpora la rigidez a la baja del salario monetario donde el nivel mínimo del salario monetario en el periodo actual podría ser el salario del periodo anterior -esto es  -. Así, habría una oferta laboral nula para niveles inferiores del salario monetario, a cuyo nivel mínimo,

-. Así, habría una oferta laboral nula para niveles inferiores del salario monetario, a cuyo nivel mínimo, , le corresponde una oferta laboral mínima,

, le corresponde una oferta laboral mínima,  , y, por tanto, no puede ser rebasado a la baja. De acuerdo con Keynes (1936), el nivel mínimo del salario monetario dependerá de factores institucionales relacionados fundamentalmente con la fuerza de negociación de los trabajadores.

, y, por tanto, no puede ser rebasado a la baja. De acuerdo con Keynes (1936), el nivel mínimo del salario monetario dependerá de factores institucionales relacionados fundamentalmente con la fuerza de negociación de los trabajadores.

De [20] y [21], encontramos que la condición de equilibrio en el mercado de trabajo del análisis keynesiano es la siguiente:

| [22] |

La ecuación permite obtener el nivel de empleo, asociado al nivel de precios determinado. Así, si se tuviera un alza en el nivel de precios en un periodo determinado y en el mismo periodo se tuviera un nivel mínimo del salario monetario, esto implicaría un menor salario real por lo que las empresas demandarían más trabajo y no existiría paro involuntario. Aunque esto no necesariamente implica que se alcanzaría el nivel de pleno empleo conforme la capacidad productiva de la economía, pues el desempleo existente sería catalogado como voluntario o friccional.

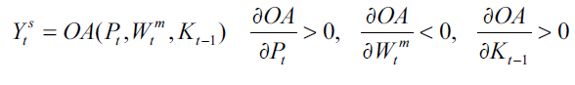

Ahora bien, si sustituimos el nivel de empleo que se obtiene a partir de la condición de equilibrio del mercado de trabajo [22], en la función de producción agregada [16], obtenemos una relación entre el nivel de precios y el nivel de producción agregada, que representa la oferta agregada:

| [23] |

En el corto plazo, la oferta agregada expresa la relación existente entre el nivel de precios y el nivel de producción, conforme la situación prevaleciente respecto a las preferencias de los individuos en el mercado de trabajo y a las condiciones técnicas de producción prevalecientes dadas por la acumulación de capital. Un incremento en el nivel de precios reduce el salario real, provocando un aumento de la demanda de trabajo y, por tanto, del nivel de empleo, que se traduce en un incremento del nivel de la producción, y viceversa. Obviamente, los efectos serán mayores si hay crecimientos constantes de la productividad laboral o del stock de capital y no se hace depender de la reducción del salario real por incrementos de precios17.

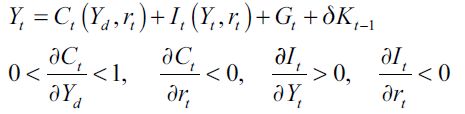

Como el producto generado es o consumido por los individuos -ya sea en el presente o en el futuro- o por el gobierno, esto implica que en equilibrio el nivel de ingreso de cada periodo es:

| [24] |

Donde Yd es el ingreso disponible definido por Yd = (1 - t) Yt + TR siendo t la tasa impositiva que afecta al nivel de ingreso, Yt, TR las transferencias gubernamentales a los individuos que afectan los gastos de consumo privado, rt la tasa de interés de cada periodo, It la inversión corriente y Gt el gasto público utilizado para realizar las compras gubernamentales.

Por las condiciones dadas, esto implica suponer una economía determinista, donde la política fiscal alternativa considerada corresponde a la secuencia determinista de la trayectoria de las compras gubernamentales -gasto público-, {Gt}. Podemos suponer que dicho gasto público es financiado a través de impuestos lump-sum. Por tanto, un cambio en la trayectoria del gasto público implica un cambio en la trayectoria impositiva para mantener la solvencia gubernamental intertemporal. Esta condición, además de mantener el equilibrio presupuestario, evita la posibilidad del dispendio en el gasto público con políticas sin objetivo económico más que el de gastar por gastar que provoca distorsiones en los mercados más que ajustes en ellos.

En este sentido, Keynes (1936), ante desequilibrios en la oferta y demanda agregadas, proponía que los cambios o inyecciones periódicas, no permanentes, del gasto público se dieran con la finalidad de emplear los recursos no usados para incrementar tanto el ingreso como la capacidad productiva de la economía, por algún múltiplo de dichos cambios o inyecciones del gasto público -i.e., el multiplicador keynesiano-. Esto independientemente de que en un inicio el gasto público se financie de manera deficitaria a través de la emisión monetaria y/o de deuda pública, pues con el incremento del nivel de ingreso obtenido puede saldarse el déficit inicial.

Si consideramos que la política económica contempla también a la política monetaria como una herramienta que afecta a la tasa de interés por medio del manejo discrecional de la oferta monetaria que realiza la autoridad monetaria, entonces ello puede generar una afectación en el nivel de ingreso a través de la incidencia en la preferencia a la inversión que tienen los individuos conforme los movimientos que se puedan presentar en la tasa de interés. Por lo tanto, asumiendo que la oferta monetaria es una variable exógena y que la demanda monetaria expresa las preferencias de los individuos en una economía de acuerdo al nivel de ingreso y a la tasa de interés prevaleciente, entonces el equilibrio monetario está dado por la siguiente ecuación que expresa los saldos monetarios reales:

| [25] |

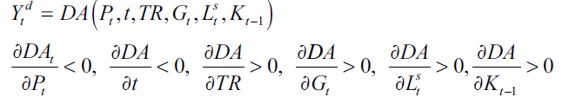

De [24] y [25], podemos deducir la función de demanda agregada en términos del nivel de ingreso y del nivel de precios, de tal manera que esta puede expresarse como:

| [26] |

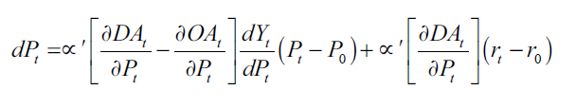

En este sentido, retomando la idea keynesiana del desequilibrio macroeconómico entre la oferta y demanda agregada, este puede expresarse como el cambio en el nivel de precios conforme a determinadas condiciones estructurales que priva en una economía durante un periodo determinado. De forma que si Pt = α(DAt - OAt) expresa dicho desequilibrio, entonces derivando y linealizando:

| [27] |

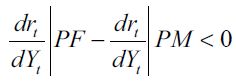

Dada la relación inversa entre el nivel de precios y el nivel de producción establecida por la función de oferta agregada, tenemos que la condición de estabilidad determinada por los movimientos inducidos por la política económica en los mercados de bienes y servicios -política fiscal- y el mercado monetario -política monetaria- es:

| [28] |

Esta condición nos muestra en qué medida serán capaces las autoridades económicas -gobierno y Banco Central- para modificar el nivel de ingreso y acercarse al nivel de pleno empleo. Por tanto, si consideramos que la situación prevaleciente es tal que existe un paro involuntario de forma que hay una brecha entre el nivel de empleo existente y el nivel que puede alcanzarse si se utilizan todos los recursos disponibles, entonces el problema económico planteado por el marco teórico keynesiano es el de cómo acercar el nivel de empleo existente al de pleno empleo propuesto por la economía neoclásica, independientemente de que se registre o no paro involuntario, considerando las medidas de política fiscal y/o monetaria.

Además, por la condición misma, se deduce que los efectos de la política fiscal -incremento del gasto público compensado en periodos posteriores con políticas impositivas lump-sum- sobre la tasa de interés, son menores a los provocados sobre ella misma por la política monetaria -manejo discrecional de la oferta monetaria o de otras medidas que afecten exógenamente el mercado monetario-, por lo que las distorsiones efectuadas en el sistema de precios en un primer momento por la política fiscal pueden ser compensadas por la política monetaria siempre y cuando las autoridades correspondientes mantengan una coordinación entre ambas, pero con un solo objetivo: alcanzar el pleno empleo con crecimiento del nivel de producción sostenido.

En este sentido, como se deduce de la condición de estabilidad, el manejo de la demanda agregada constituye el remedio keynesiano, cuya base radica en la expansión del gasto público. Esto aplica, sobre todo, en situaciones de insuficiencia de la demanda efectiva -es decir, de desequilibrio entre la oferta y demanda agregada-, al actuar como un efecto multiplicador que incentiva la producción por medio del incremento de la demanda agregada. Ello, a su vez, produce efectos menos nocivos sobre la tasa de interés que los que provoca la política monetaria afectando las preferencias de los individuos respecto a la inversión. Por tal motivo, el cumplimiento de los objetivos de la política económica es un requisito sine qua non para obtener el grado de credibilidad de las políticas que buscan los inversionistas, conforme sus expectativas sobre el futuro de la economía.

Sin embargo, cabe mencionar que Keynes reconocía que la política económica tiene un manejo más complejo que el simple aumento del gasto público, pues la política económica involucra distintos instrumentos y objetivos, en ocasiones contradictorios, con disyuntivas sociales, lo que significa que la elección de una política pública se convierte en si misma en un problema relevante. Así como también debe reconocerse que la elección de los instrumentos de política económica no depende sólo de la administración de la demanda, sino también de los componentes sobre los cuales se quiere influir, por ejemplo, el consumo público o el consumo privado (Galí, López-Salido y Valles, 2007).

Por otro lado, deben considerarse medidas alternativas de política económica que pueden actuar directamente sobre los componentes estructurales de la oferta agregada que afecten los niveles de ingreso, precios y empleo, y no únicamente las políticas de demanda agregada como usualmente se realiza cuando se recurre al análisis keynesiano. Por ejemplo, puede formularse una política fiscal por el lado de la oferta que tenga por objetivo modificar las decisiones de empresarios y trabajadores respecto a sus elecciones maximizadoras por intermediación de una política impositiva, ya sea que se afecte el costo laboral real mediante políticas compensatorias sobre los ingresos de ambos grupos.

Ahora bien, si consideramos que para cualquier economía, la frontera de máxima producción está limitada por la tecnología disponible y el crecimiento de la población, cuyas variables son exógenas, esto implica que los factores productivos -stock de capital, fuerza de trabajo y tecnología- utilizados en los procesos productivos son fijos. Por tanto, es posible tener una política de gasto público que ayude a expandir o acercarse a la frontera de máxima producción mediante incrementos en el stock del capital total de la economía que promueva un cambio tecnológico y se pueda, de esta manera, asegurar un nivel de ingreso y producción suficientes para alcanzar una trayectoria sostenida de pleno empleo de recursos sin distorsión de precios.

Tampoco debe omitirse que Keynes evidenció el hecho de que la elección de alguna política en particular, plantea un problema típico de elección social, para el cual el procedimiento de elección es importante.

En este sentido, nunca se deben considerar que las posibilidades sobre las cuales hay que elegir son "neutrales" social y políticamente, sino por el contrario, reflejan los intereses de los grupos dentro y fuera de un gobierno, que buscan imponer la opción que mayores beneficios les reporte de acuerdo con sus preferencias, los mandatos electorales, las obligaciones legales, las restricciones económicas -flexibilidad fiscal, financiamiento, entre otros-, institucionales y sociales. Entonces, las herramientas de la política económica no deben reducirse a una sola, sino que pueden derivarse en una combinación tanto de la política monetaria y cambiaria como de la fiscal. De tal manera, es importante que se tengan políticas de coordinación macroeconómica que lleven por objetivo corregir la falla macroeconómica de los mercados. Esto puede elevar la demanda, expandir el consumo y la inversión y restaurar los niveles de rentabilidad de la inversión para recomenzar un nuevo ciclo económico con niveles cercanos al equilibrio.

CONSIDERACIONES FINALES

Si consideramos que la crisis expresa condiciones inestables de la economía real, por lógica puede esperarse que el proceso de crecimiento de largo plazo se interrumpa. Para retomar el camino se requieren cambios institucionales, sobre todo en el diseño e implementación de políticas de fomento productivo de largo plazo tanto de la política monetaria como de la política fiscal, que sean compatibles con objetivos de pleno empleo, salarios competitivos, programas sociales efectivos e inflación sostenible, así como la protección de la naturaleza y el medio ambiente. Esto en lugar de recortes masivos en la política de gasto o en la puesta en marcha de paquetes de rescate con fondos públicos que apoyan al capital financiero en lugar del capital productivo, donde se socializan las pérdidas y se privatizan las ganancias en un ambiente de parranda financiera.

Sin embargo, cuando se utilizan fondos públicos en paquetes de rescate para amortiguar los efectos de una crisis financiera, estos fondos, en lugar de fortalecer la capacidad productiva, se constituyen en apoyos directos a la sobrevivencia y fortalecimiento de los rentistas. Además, si conjuntamente no se corresponde con un esfuerzo regulatorio, puede propiciarse un problema de riesgo moral entre las diversas instituciones financieras que sean rescatadas y recapitalizadas con fondos públicos directamente o con la emisión de deuda soberana para garantizar ganancias futuras (Sefarti, 2011). Por tanto, en realidad, no existe una contracción del gasto público total sino lo que ocurre es una recomposición a favor del gasto financiero y en contra del gasto social y de capital físico. Esta situación hace que el déficit público surja, permanezca o se incremente como consecuencia de la crisis, de la especulación y del endeudamiento, público y privado, sin ningún carácter productivo.

Los déficits públicos, en consecuencia, pueden ser utilizados como un remedio para las crisis, conjuntamente con la política monetaria a través de la discriminación de tasas de interés que ayude a estimular el crédito, pues son una importante herramienta de política macroeconómica que compensa la baja de ganancias en los periodos recesivos y mejora las expectativas de las firmas respecto a sus ganancias esperadas en cuanto contribuye a reducir el costo de endeudamiento y hace más accesible el crédito que requieren los nuevos proyectos de inversión.

NOTAS AL PIE

1 El marco teórico del Nuevo Consenso Macroeconómico (NCM) y sus implicaciones de política monetaria surgió a fines del siglo XX con los trabajos de Goodfriend y King (1997), Clarida, Galí y Gertler (1999), en el plano teórico; Nueva Zelanda y Canadá fueron los primeros países en aplicar las implicaciones de política económica del NCM. Este enfoque es resultado del colapso de la Síntesis Neoclásica en la década de 1970 y de la insatisfacción por la Nueva Macroeconomía Clásica y sus expectativas racionales y proviene más de los desarrollos de la Nueva Macroeconomía Keynesiana de la década de 1980 que, de acuerdo con Woodford (2009), incorpora los elementos importantes de cada uno de los aparentemente irreconciliables paradigmas macroeconómicos y convergen en cinco puntos: el empleo de modelos con microfundamentos, la utilización y estimación econométrica de modelos estructurales, la endogeneización de las expectativas que permite tener expectativas diferentes para políticas alternativas, el reconocimiento de los disturbios reales como una importante fuente de fluctuaciones económicas y la consideración de que la política monetaria es efectiva para el control inflacionario.

2 El origen del movimiento Post Keynesiano se remonta a Joan Robinson, Richard Khan, Nicholas Kaldor, Piero Srafa, principalmente, quienes se abocaron a desarrollar lo que Keynes suponía estaba dado: el stock de capital; así como también a tratar lo concerniente a la distribución del ingreso. Estos dos pilares, la teoría del capital y de la distribución, constituyeron la parte central del debate de Cambridge de la década de 1960, aunque también en esos años surgieron los aportes sobre la política monetaria y la inflación de Paul Davidson y Robert Clower. Sin embargo, en el marco de la política macroeconómica, el paradigma dominante fue la Síntesis Neoclásica definido por cuatro componentes: el esquema IS-LM, desarrollado originalmente por J. R. Hicks y popularizado por P. A. Samuelson, el análisis del mercado de trabajo y salarios, una teoría del crecimiento económico y la Curva de Phillips en la relación precios salarios. A este paradigma se opuso el Marco Monetarista de la Escuela de Chicago, basado en la Teoría Cuantitativa del Dinero. Respecto a la evolución del paradigma post keynesiano, es recomendable revisar los aportes de King (2009).

3 Para ser justos, el análisis de la demanda efectiva y su impacto sobre la demanda y oferta agregadas fue hecho por vez primera por Mill (1844).

4 Esto aparece en contraposición a lo postulado por la visión neoclásica, la cual presupone que la economía competitiva es cooperativa y autorregulatoria, siendo el mecanismo de precios el garante de la eficiente asignación de recursos. Así, la maximización de los beneficios individuales coincide con la maximización del bienestar social -que es la suma de todas las funciones individuales- y las decisiones microeconómicas conducen, automáticamente, a la coordinación macroeconómica, por lo que no se requiere de ningún tipo de coordinación externa al mercado y la única política económica que es valida es la de "no hacer nada" -laissez-faire, laissez-passer-.

5 La convergencia señalada por Woodford consiste en cinco puntos señalados en la nota 1 de este documento.

6 El solo hecho de que sea el Banco Central quien fije la tasa de descuento supedita el financiamiento público y, por tanto, a la política fiscal, quitándole a esta tanto su carácter contra cíclico para la promoción del crecimiento como su capacidad estabilizadora. Este efecto se refuerza si además se considera que la autoridad fiscal está sujeta a las reglas presupuestarias por el teorema de equivalencia ricardiana, y cuyo gasto tiene efectos sustitutos respecto al gasto privado. Por lo tanto, la política fiscal debe alinearse a la política monetaria para garantizar la estabilidad de precios a largo plazo. Pero para esto, es necesario que el Banco Central sea independiente.

7 Si la brecha del producto aumentara por impulsos de demanda, por ejemplo, entonces esto provoca que se incremente la brecha de inflación. Por tanto, el Banco Central debe aumentar la tasa de interés para disminuir la inflación -reduce la demanda agregada y, por tanto, su presión- y ello provoca la disminución de la brecha del producto y de la inflación, convergiendo a las metas hasta el punto en que la tasa de interés se iguale con la tasa de interés de equilibrio o de pleno empleo, alcanzándose así la estabilidad de precios.

8 Aunque a este respecto, es de destacar que Arestis y Sawyer (2004 y 2008) y Angeriz y Arestis (2009) critican la efectividad de la política monetaria argumentando que la tasa de interés de equilibrio también depende de los parámetros -propensiones- de la función consumo e inversión, por lo cual existe una relación ignorada entre los instrumentos de la política fiscal y los de la política monetaria que hacen posible una interdependencia en su efectividad.

9 De acuerdo con la base de datos del Fondo Monetario Internacional: International Financial Statistics, países como EEUU, Alemania, Reino Unido, Japón y Francia, han tenido tasas reales de crecimiento sostenidas de entre 2 % y 4 % en los últimos 30 años -exceptuando los años 2008 y 2009-. Mientras los denominados BRIC -Brasil, Rusia, India y China-, su trayectoria de crecimiento en la última década no ha disminuido del 5 % en promedio, exceptuando los casos de China e India, quienes mantuvieron su ritmo de crecimiento, aun en los años de crisis de 2008 y 2009. En cambio, para los demás países emergentes, la situación ha sido diferente: trayectorias económicas con tasas de crecimiento negativas y positivas pero con fluctuaciones bajas y altas entre un año y otro a lo largo de los últimos 30 años, producto de las constantes crisis económicas padecidas por estos.

10 Por ejemplo, mientras China destinaba un 2,9 % del PIB para estímulos fiscales para disminuir los efectos regresivos sobre las exportaciones, como medida contracíclica contra la crisis, México sólo destinó el 1,5 % en promedio para los ejercicios fiscales 2009-10. Asimismo, dado el objetivo inflacionario de la autoridad monetaria en México, esta permitió la fluctuación de la moneda para mantener dicho objetivo, además de utilizar esta herramienta para artificialmente mantener la competitividad de sus exportaciones frente a la de otros países emergentes como China y Brasil, por lo cual la política monetaria no fue efectiva para la contención de los efectos recesivos provocados por el contagio financiero de la crisis ni para mantener los flujos de capital, los cuales descendieron de 6,491.2 millones de dólares de inversión extranjera directa en 2008 a 1,392.8 millones de dólares en 2009, provocándose una salida de capitales en 2008 por 5,755.4 millones de dólares de inversión extranjera en cartera.

11 Son estas circunstancias con viejas ideas, las que fortalecen el argumento reciente de procurar una Consolidación Fiscal, basados en el ajuste fiscal, en economías con gran endeudamiento público (Aisen y Moreno, 2011) y déficit público por ser estos últimos los causantes de la recesión económica (Reinhart y Rogoff, 2010), aún cuando esta argumentación ha sido recientemente puesto en entredicho por Herndon, Ash y Pollin (2013), por el tratamiento empírico dado al respecto.

12 En este estudio, también se muestra empíricamente que los multiplicadores fiscales de las economías desarrolladas son mayores a los de las en vías de desarrollo, cuyo valor es cercano a cero. Una de las razones argumentadas es que los multiplicadores fiscales al estar sujetos tanto al filtro del impulso fiscal en el ahorro y en las importaciones como a la respuesta de la política monetaria a las acciones fiscales. Por ejemplo, si una economía "filtra" su expansión fiscal hacia el ahorro y/o las importaciones y la política monetaria está descoordinada con la política fiscal, el resultado será una economía con un multiplicador cercano a cero, pues no será posible financiar el estímulo fiscal sin aumentar las tasas de interés reales.

13 El auge de la ortodoxia fiscal inicia desde finales de la década de 1960 y principios de la década de 1970, en donde muchas de las desarrolladas economías capitalistas empezaron a sufrir un nivel de inestabilidad y una reducción sostenida de sus ritmos de crecimiento económico, cuestiones que se manifestaron principalmente en las recesiones de los años de 1974-5, la de principios de las décadas de 1980 y de 1990 y la reciente crisis financiera de 2008. Con estos hechos, un buen número de economistas simpatizaron con la idea de mantener presupuestos públicos equilibrados, teniendo como argumento usual de que el gobierno se endeuda para financiar sus excesos de gasto y compite por los créditos con el sector privado. Pero, esta situación, provoca que se incrementen las tasas de interés y se reduzca la inversión privada y hace más lento el crecimiento económico -hipótesis crowding-out-. Asimismo, también se argumenta que los déficits son la principal causa de la inflación porque cuando los gobiernos son obligados a monetizar sus deudas, se emite más dinero creando así más inflación -teoría cuantitativa-. Además, los déficits públicos reproducen y agrandan la baja competitividad y de exportaciones netas, conduciendo a déficits de cuenta corriente y a una elevada deuda externa que condiciona el nivel de vida de las generaciones futuras -modelo Mundell-Fleming-.

14 Es decir, se tendría que el ingreso máximo obtenido (Y*) se obtiene a partir de la expansión del gasto público que fomenta el uso de la capacidad productiva y redunda en la maximización del ingreso:

15 El énfasis puesto en la medición del salario en términos de su poder de compra es importante para subrayar las diferencias del análisis keynesiano con el análisis neoclásico, pues para el primero resulta importante el hecho de que los trabajadores toman sus decisiones de ofertar su trabajo en función del salario monetario y no del salario real como presupone el análisis neoclásico, por lo cual no consideran los efectos del nivel de precios sobre el salario nominal, mientras las empresas sí lo pueden hacer, debido a la ilusión monetaria de los trabajadores.

16 Es obvio que en esta parte del análisis estamos dejando fuera los procesos de negociación entre sindicatos y organizaciones empresariales, donde se fijaría el nivel del salario monetario en función del nivel de empleo vigente en el mercado de trabajo (Woodford, 2011).

17 Esta es un área no explorada por el análisis keynesiano en cuanto al manejo de los instrumentos de la política pública, pues una política de gasto público dirigida a mejorar la productividad de los factores productivos o a ampliar la capacidad productiva mediante el incremento del stock de capital público en la economía podría favorecer los efectos positivos y no depender solo de la disminución del salario real mediante el mecanismo distorsionador de los precios (Hernández, 2010).

REFERENCIAS BIBLIOGRÁFICAS

[1] Aisen, A., y Moreno, D. (2011). Política Fiscal en EEUU y Europa: Efectos Macroeconómicos de Mediano Plazo. Revista de Análisis Económico, 26(2), 61-79. [ Links ]

[2] Angeriz, A., y Arestis, P. (2009). The Consensus View on Interest Rates and Fiscal Policy: Reality or Innocent Fraud? Journal of Post Keynesian Economics, 31(4), 567-86. [ Links ]

[3] Arestis, P., y Sawyer, M. (2003). Reinstating Fiscal Policy. Journal of Post Keynesian Economics, 26(1), 3-25. [ Links ]

[4] Arestis, P., y Sawyer, M. (2004). Can Monetary Policy Affect the Real Economy? European Review of Economics and Finance, 3(3), 3-26. [ Links ]

[5] Arestis, P., y Sawyer, M. (2008). A Critical Reconsideration of Foundations of Monetary Policy in the New Consensus Macroeconomics Framework. Cambridge Journal of Economics, 32(5), 761-79. [ Links ]

[6] Bougrine, H. (2000). Fiscal Policy and the Current Crisis: Are Budget Deficits a Cause, a Consequence or a Remedy? In H. Bougrine (ed.), The Economics of Public Spending: Debts, Deficits and Economic Performance. Cheltenham: Edward Elgar Publishing Ltd. [ Links ]

[7] Clarida, R., Galí, J., y Gertler, M. (1999). The Science of Monetary Policy: A New Keynesian Perspective. Journal of Economic Literature, 37(4), 1661-1707. [ Links ]

[8] Davidson, P. (1994). Post Keynesian Macroeconomic Theory. A Foundation for Successful Economic Policies for the Twenty-first Century. Cheltenham: Edward Elgar Publishing Ltd. [ Links ]

[9] Freedman, C., Kumhof, M., Laxton, D., y Lee, J. (2009). The Case for Global Fiscal Stimulus. IMF Staff Position Note. 09/03. [ Links ]

[10] Galí, J., López-Salido, D., y Valles, J. (2007). Understanding the Effects of Government Spending on Consumption. Journal of Economic European Association, 5(1), 227-70. [ Links ]

[11] Goodfriend, M., y King, R.G. (1997). The New Neoclassical Synthesis and the Role of Monetary Policy. In B. Bernanke, y J. Rotemberg (eds.), NBER Macroeconomics Annual: 1997. Cambridge: MIT Press. [ Links ]

[12] Harcourt, G. C. (2006). The Structure of Post-Keynesian Economics. The Core Contributions of the Pioneers. Cambridge: Cambridge University Press. [ Links ]

[13] Hernández Mota, J. L. (2010). Efectos Macroeconómicos del Capital Público en el Crecimiento Económico. Política y Cultura, 34, 239-263. [ Links ]

[14] Herndon, T., Ash, M., y Pollin, R. (2013). Does High Public Debt Consistently Stifle Economic Growht? A Critique of Reinhart and Rogoff. Working Paper 322: Political Economy Research Institute. Recuperado de http://www.peri.umass.edu/fileadmin/pdf/working_papers/working_papers_301-350/WP322.pdf [ Links ]

[15] Keynes, J. M. (1936). The General Theory of Employment, Interest, and Money. London: Macmillan. (Edición en español por: México: Fondo de Cultura Económica). [ Links ]

[16] King, J. E. (2009). Una Historia de la Economía Poskeynesiana desde 1936. Madrid: Ediciones Akal, Economía Actual 24. [ Links ]

[17] Mill, J. S. (1844). Essays on Some Unsettled Questions of Political Economy, (Edición en español: (1997). Ensayos Sobre algunas Cuestiones Disputadas en Economía Política. Madrid: Alianza Editorial). [ Links ]

[18] Parguez, A. (1999). The Expected Failure of the European Economic and Monetary Union: A False Money Against the Real Economy. Eastern Economic Journal, 25(1), 63-76. [ Links ]

[19] Parguez, A. (2000). The Long-run Fiscal Deflation: A Real Interpretation of the Late Twentieth-Century World Crisis. In H. Bougrine (ed.), The Economics of Public Spending: Debts, Deficits and Economic Performance. Chetenhalm: Edward Elgar Publishing Ltd. [ Links ]

[20] Parguez, A. (2011). Déficit Público: Salida a la Crisis Estructural Mundial. En E. Correa, A. Girón, A. Guillen, y A. Ivanova. (coords), Tres Crisis. Economía, Finanzas y Medio Ambiente. Serie Las Ciencias Sociales Tercera Década, Colección Jesús Silva-Herzog. México: UAM-I & Miguel ángel Porrúa. [ Links ]

[21] Reinhart, C., y Rogoff, K. (2010). Growth in a Time of Debt. Working Paper 15639: National Bureau of Economic Research. Recuperado de http://www.nber.org/papers/w15639 [ Links ]

[22] Sargent, T. J. (1987). Dynamic Macroeconomic Theory. Cambridge: Harvard University Press. [ Links ]

[23] Sefarti, C. (2011). Paquetes de Rescate con Fondos Públicos: ¿Políticas Keynesianas o Apoyo Persistente al Capital Financiero? E. Correa, A. Girón, A. Guillen, y A. Ivanova. (coords), Tres Crisis. Economía, Finanzas y Medio Ambiente. Serie Las Ciencias Sociales Tercera Década, Colección Jesús Silva-Herzog. México: UAM-I & Miguel ángel Porrúa. [ Links ]

[24] Smithin, J. N. (1989). The Composition of Government Expenditures and the Effectiveness of Fiscal Policy. In Pheby, J.D. (ed.), New Directions in Post Keynesian Economics. Aldershot: Edward Elgar Ltd. [ Links ]

[25] Taylor, J. B. (1993). Discretion Versus Policy Rules in Practice. Carnegie-Rochester Conference Series on Public Policy, 39, 195-214. [ Links ]

[26] Woodford, M. (2009). Convergence in Macroeconomics: Elements of the New Synthesis. American Economic Journal: Macroeconomics, 1(1), 267-79. [ Links ]

[27] Woodford, M. (2011). Simple Analytics of the Government Expenditure Multiplier. American Economic Journal: Macroeconomics, 3(1), 1-33. [ Links ]