Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO -

Similars in Google

Similars in Google

Share

Cuadernos de Economía

Print version ISSN 0121-4772

Cuad. Econ. vol.33 no.63 Bogotá July/Dec. 2014

https://doi.org/10.15446/cuad.econ.v33n63.45350

http://dx.doi.org/10.15446/cuad.econ.v33n63.45350

Riesgo sistémico en el mercado de acciones Colombiano: alternativas de diversificación bajo eventos extremos

Systemic risk in the Colombian stock market: diversification altervatives under extreme events.

Risque systémique dans le marché d'actions Colombien: alternatives de diversification face à des événements extrêmes.

Risco sistêmico no mercado de ações Colombiano: alternativas de diversificação sob eventos extremos.

Mario Uribea

Julián Fernándezb

a Profesor del Departamento de Economía de la Universidad del Valle. Cali, Colombia. Agradece al CIDSE y a la Vicerrectoría de Investigaciones de esa misma institución por el tiempo y recursos destinados a este proyecto. También le agradece a Inés María Ulloa sus valiosos comentarios. Correo electrónico: jorge.uribe@correounivalle.edu.co.

b Economista de la Universidad del Valle. Cali, Colombia. Una versión preliminar de este estudio dio origen a la tesis de grado del autor. Correo electrónico: julian.fernandez@correounivalle.edu.co.

Resumen

Se plantea el coeficiente de dependencia asintótica, basado en cópulas, como una medida para la administración del riesgo en portafolios de acciones. Se describen algunos aspectos de las estructuras macro y microeconómicas del mercado en Colombia, motivando la introducción de medidas como la propuesta. La aplicación a catorce de las acciones más líquidas en el período de estudio (2007-2012) permite dar algunas recomendaciones de diversificación en caso de materialización de eventos extremos. En consecuencia, con la hipótesis de partida, se encuentran indicios de una alta vulnerabilidad del mercado de acciones colombiano ante eventos de tipo sistémico.

Palabras clave: mercado de acciones colombiano, dependencia asintótica, diversificación del riesgo, eventos extremos, estructura del mercado de acciones colombiano.

JEL: G01, G15, G18, C58.

Abstract

The coefficients of tail dependence, based on copulas, are proposed as a measure for portfolio risk management. Some aspects of the macro and microstructures of the Colombian stock market are described. Such features encourage the use of measures such as the one proposed herein. The application of the proposed methodology to the fourteen most liquid shares in the study period (2007-2012) derived in some diversification recommendations under extreme events. The main conclusion, based on the starting hypothesis, is related to the evidence of high vulnerability in the Colombian stock market to an event of systemic risk.

Keywords: Colombian stock market, asymptotic dependence, risk diversification, extreme events, structure of Colombian Stock Market.

JEL: G01, G15, G18, C58.

Résumé

Le coefficient de dépendance asymptotique par copules est proposé comme moyen de mesure pour la gestion du risque dans les portefeuilles d'actions. Certains aspects des structures macro et microéconomiques du marché en Colombie sont décrits, motivant l'introduction de mesures comme celle qui est proposée. L'application à quatorze des actions les plus liquides pour la période d'étude (2007-2012) permet de faire certaines recommandations de diversification dans le cas de matérialisation d'évènements extrêmes. Par conséquent, avec l'hypothèse de départ, certains indices démontrent une haute vulnérabilité du marché d'actions colombien face à des évènements de type systémique.

Mots-clés: Marché d'actions colombien, dépendance asymptotique, diversification du risque, événements extrêmes, structure du marché d'actions colombien.

JEL: C61, O54, O14, O42.

Resumo

É proposto o coeficiente de dependência assintótica, baseado em cópulas, como uma medida para a administração do risco em portfólios de ações. São descritos alguns aspectos das estruturas macro e microeconômicas do mercado na Colômbia, motivando a introdução de medidas como a proposta. A aplicação a quatorze das ações mais líquidas no período de estudo (2007-2012) permite dar algumas recomendações de diversificação em caso de materialização de eventos extremos. Em consequência, com a hipótese de partida, s&etilde;o encontrados indícios de uma alta vulnerabilidade do mercado de ações colombiano diante de eventos de tipo sistêmico.

Palavras-chave:Mercado de ações colombiano, dependência assintótica, diversificação do risco, eventos extremos, estrutura do mercado de ações colombiano.

JEL: G01, G15, G18, C58.

Este artículo fue recibido el 11 de mayo de 2013, ajustado el 13 de septiembre de 2013 y su publicación aprobada el 25 de septiembre de 2013.

INTRODUCCIÓN

Las decisiones gerenciales sobre el diseño de un portafolio de títulos-valores se basan, por lo general, en alguna medida emparentada con los trabajos sobre portafolios óptimos en media y varianza de Markowitz (1959), Sharpe (1964) o Black (1972), en movimientos geométricos brownianos calibrados siguiendo alguna de las técnicas disponibles en la literatura (Merton, 1992); o bien, si se prefiere, en alguna medida que "condense" la información relevante sobre el riesgo del mercado, en un número relativamente fácil de cuantificar y de interpretar, como el valor en riesgo (VeR) (Christoffersen, 2003).

No obstante, como lo han demostrado recurrentemente las crisis sistémicas de los mercados de acciones alrededor del mundo, a lo largo de los años, estas medidas no siempre resultan apropiadas. Tal y como lo señalan Jorion (2007) y Dowd (2009), tales técnicas pueden llegar a inducir incrementos en la volatilidad de los portafolios de manera más que proporcional durante las épocas de estrés financiero, generar comportamientos en grupo y crear incentivos para "jugar" con el riesgo por parte de los agentes en el mercado en tales situaciones.

Lo anterior ocurre porque las versiones más básicas de todas esas metodologías se concentran en el análisis de los primeros y segundos momentos de las distribuciones de probabilidad condicionales de las series de los precios (o retornos), con el fin de señalar ciertos criterios óptimos para la inversión financiera. Los terceros, cuartos y demás momentos de las distribuciones son ignorados la mayoría de las veces. Lo anterior permite el manejo analítico de los modelos y facilita la interpretación de la información.

Sin embargo, el costo de tal simplificación es alto: la optimización del portafolio durante las épocas de estrés financiero (crisis, colapsos de burbujas, etc.) es completamente ignorada. De hecho, tales técnicas operan justo en la dirección contraria a lo que sería cualquier criterio óptimo en épocas de estrés. Pueden inducir la concentración del riesgo exactamente en los momentos en los que la sensibilidad del inversionista es mayor, es decir, en fases del mercado de poca liquidez y solvencia.

El mercado de acciones colombiano presenta condiciones particularmente preocupantes en términos de posibilidades de diversificación del riesgo. Se trata de un mercado excesivamente concentrado e ilíquido, en donde el papel que desempeñan unos pocos agentes institucionales, como los fondos de pensiones, es ingente. En él, las entradas de capitales foráneos probablemente contribuyen de forma importante a la generación de burbujas y períodos de ineficiencia informacional, documentados recientemente por trabajos como los de Uribe y Ulloa (2011).

Si a lo mencionado se le suma el uso generalizado de medidas como el VeR para la medición del riesgo, así como de los modelos de inversión óptimos en mediavarianza para la construcción de portafolios, tal y como es la práctica, tanto de reguladores (e.g., Superintendencia Financiera) como de agentes privados, las expectativas de desempeño del mercado de acciones ante una eventual crisis sistémica no son alentadoras.

El objetivo de este documento es ilustrar un análisis complementario, el cual puede llevarse a cabo por administradores de fondos de inversión con la misión de conformar portafolios. Asimismo, no pretende reemplazar las metodologías tradicionales, sino complementar el grado de compresión sobre la inversión realizada, sobre todo durante fases de estrés financiero en el mercado. La propuesta está basada en la estimación de coeficientes de dependencia asintótica, construidos con la ayuda de cópulas. Se realiza una aplicación para el caso colombiano y se observan algunos hechos particulares de este mercado que poseen interés por ellos mismos.

El documento tiene el siguiente orden: primero reseña algunas características del mercado de acciones colombiano, las cuales llaman la atención sobre la necesidad de considerar medidas como la propuesta, dentro de la regulación y la gestión óptima del riesgo de mercado. Luego presenta el modelo econométrico utilizado. A continuación describe algunas características de los datos con los que se llevó a cabo el análisis. Después resume los resultados de las estimaciones, las cuales hacen uso de las series de precios de catorce de las acciones más bursátiles del mercado. También discute estos resultados y presenta algunas recomendaciones en cuanto a la diversificación del riesgo bajo eventos extremos. Y por último, se concluye y señalan algunas posibles direcciones de estudios futuros.

¿ES DE ESPERAR QUE EL MERCADO DE ACCIONES COLOMBIANO SEA PROPENSO A EVENTOS DE NATURALEZA SISTÉMICA?

Algunas de las principales investigaciones sobre el mercado no intermediado en Colombia, se llevaron a cabo en la década de los noventa y se recogen en la Misión de Estudios del Mercado de Capitales (Ministerio de Hacienda, Banco Mundial y Fedesarrollo, 1996). Esta misión concluyó que ese mercado era, para la fecha de publicación, poco profundo, ilíquido y bastante concentrado. Las reformas implementadas hasta ese entonces por el Gobierno para fomentar su desarrollo no rindieron los frutos esperados.

Posteriormente, los trabajos de Carvajal y Zuleta (1997), Arbeláez, Zuluaga y Guerra (2002), Uribe (2007) y Martínez (2008) se sumaron al análisis. En términos generales, se concluye que a pesar de que el tamaño del mercado se ha incrementado, su participación en la economía sigue siendo pequeña. Distintos autores señalan que esto es preocupante, puesto que parece existir una relación positiva entre su desarrollo y el crecimiento económico del país (Martínez, 2008).

Específicamente, Uribe (2007) encuentra que el mercado accionario colombiano creció durante 2001-2005 en liquidez y tamaño. Ese crecimiento fue el más pronunciado dentro de un grupo representativo de países de América Latina, pero aun así la brecha de desarrollo con países como Chile o Brasil no mostró signos claros de disminución. Por otro lado, encuentra que el mercado de acciones colombiano está cada vez más concentrado y cuenta con menos emisores, por lo que el principal problema que se detecta para el desarrollo de este es la limitada oferta de acciones. Estas tendencias se corroboran en el estudio de Uribe, Mosquera y Restrepo (2013), con una muestra más reciente.

Estos últimos autores también concluyen que la participación en la demanda de títulos de renta variable por los fondos de pensiones, es uno de los argumentos más significativos, estadísticamente hablando, cuando se quiere explicar la evolución reciente del mercado de acciones colombiano. También mencionan que si bien el mercado tradicionalmente no ha respondido a fundamentales económicos internos, parece hacerlo en períodos recientes, y resaltan el papel fundamental de las Administradoras de Fondos de Pensiones (AFP) en el desarrollo del mismo. Esto último les resulta preocupante, ya que en el momento en que las AFP no puedan incrementar su participación relativa en los títulos, la gran demanda que ha caracterizado al mercado, y que le ha permitido crecer a buen ritmo, podría cesar. Esto ocurrirá una vez los actores institucionales alcancen sus topes legales de inversión en acciones.

Por otra parte, un análisis de corte más micro de la estructura del mercado de acciones colombiano, revela indicios adicionales de alta susceptibilidad de este al enfrentar una hipotética materialización de eventos de naturaleza extrema, en los cuales las medidas de diversificación calibradas con ayuda de los modelos de media-varianza no son adecuadas.

Al respecto, un estudio de las estructuras de propiedad de las empresas no financieras listadas en la Bolsa de Valores de Colombia (BVC), ha sido desarrollado por Gutiérrez, Pombo y Taborda (2008). Los autores revisan las estructuras de propiedad y control de 140 empresas no financieras en la BVC durante el período 1996-2002 y sus conclusiones refuerzan la hipótesis de partida de este estudio. Ellos identifican en la alta concentración de los derechos de propiedad y el apalancamiento de votos de directivos, al interior de las principales compañías inscritas en bolsa, una barrera natural para el desarrollo de las estructuras corporativas y del mercado de capitales, así como para la adopción de buenas prácticas empresariales y la construcción de canales institucionales de regulación, siguiendo altos estándares internacionales de buen gobierno corporativo.

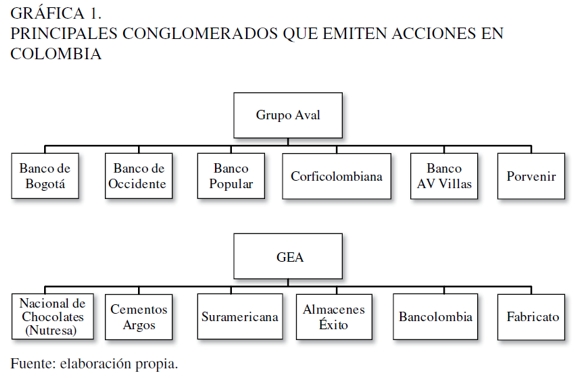

En la Gráfica 1 se presentan algunas empresas que forman parte los dos conglomerados económicos de mayor presencia, de acuerdo con su capitalización bursátil, dentro de las compañías listadas en la BVC.

En el mercado de acciones colombiano existen dos grandes conglomerados: el Grupo Aval, que posee amplias participaciones accionarias en varias entidades financieras, entre las cuales se cuentan: los bancos de Bogotá, de Occidente, Popular y Corficolombiana; y el Grupo Empresarial Antioqueño (GEA), el cual controla las actividades de Nacional de Chocolates (Grupo Nutresa), Inversiones Argos, Cementos Argos, Grupo Suramericana, Bancolombia y Almacenes éxito1. Expandiéndose a lo largo de los sectores real y financiero. Por ejemplo, a 15 de febrero de 2013 las empresas pertenecientes a alguno de estos conglomerados representaron cerca del 32,4% de la capitalización bursátil total del mercado2.

Estos conglomerados se organizan mediante estructuras holding, holdings cruzados y complejas estructuras piramidales de participaciones accionarias mutuas, tal y como es señalado por Gutiérrez et al. (2008). Las estructuras de este tipo, basan sus decisiones operativas y estratégicas en los lineamientos fijados por juntas directivas traslapadas, compuestas por los gerentes de subgrupos estratégicos dentro del holding. Es de esperar que esto genere vínculos de dependencia fuertes entre las empresas que conforman la estructura, ya que sus decisiones comparten amplios derroteros que pueden hacerlas vulnerables ante los mismos factores de riesgo, aun si no existieran vínculos directos entre ellas a través de sus estados financieros, los cuales sí existen (Gutiérrez et al., 2008).

Esa situación de riesgo se puede incrementar por la falta de regulación macro-prudencial en Colombia sobre conglomerados, en particular sobre estructuras de participación cruzadas, adquisiciones y protección de los derechos de propiedad de accionistas minoritarios. Esfuerzos hechos en años recientes por la Superintendencia Financiera de Colombia, como la creación de la Delegatura para Riesgos de Conglomerados y Gobierno Corporativo, pueden ser insuficientes, debido a la falta de un marco jurídico que dé forma a la regulación sobre conglomerados, y determine los alcances reales, en términos de exigencias y contraprestaciones, de los entes reguladores en el país.

Grandes holdings como el Grupo Aval o el GEA, pueden haberse convertido en instituciones too-big-to-fail, que al ser tan grandes pueden llegar a acceder a garantías gubernamentales, implícitas o explícitas. Lo anterior distorsiona fuertemente sus incentivos de operación, por ejemplo, llegando a conducirlas a tomar decisiones no óptimas, socialmente, en términos de riesgo. Este tópico ha sido ampliamente abordado en líneas teóricas por los estudios de Acharya (2009), Acharya, Phillipon, Richardson y Roubini (2009), Richardson (2009) y Saunders, Smith y Walter (2009).

Por otra parte, la quiebra de alguno de estos grupos de empresas significaría una externalidad negativa enorme para la economía colombiana, que podría derivar en un spill-over recesivo de naturaleza sistémica. Lo cual hace que el análisis de sus actuaciones sea de primordial importancia para el Gobierno y no solo para el inversionista privado.

En la misma línea de ideas, se puede afirmar que su condición de conglomerados les otorga, además, la de too-many-to-fail (Acharya y Yorulmazer, 2007). Se tiene así que una quiebra de alguna de estas empresas incrementaría dramáticamente la probabilidad de quiebra de una o más de las otras entidades pertenecientes al holding.

Adicional a lo anterior, otro factor de riesgo sistémico latente en el mercado colombiano de acciones, el cual no se relaciona con la estructura de conglomerados, pero es importante por sí mismo, lo constituye la participación de intereses públicos directamente en bolsa por medio de empresas como Ecopetrol. Esta es una empresa de gran importancia en la dinámica del mercado colombiano, de condición pública y privada, simultáneamente, cuya actividad depende de un bien primario, el petróleo, lo cual la hace propensa a experimentar altas volatilidades, producto de choques externos en el precio de esa materia prima. Este carácter mixto también podría distorsionar los incentivos de los agentes que participan en el mercado de valores; llegando a inducir, por ejemplo, un sentimiento de confianza excesiva en su devenir, apoyados sobre el hecho de que su carácter público le ofrece un respaldo, de naturaleza gubernamental, con el que las empresas puramente privadas por lo general no cuentan.

Del análisis en esta sección se desprende que existen diversos factores que hacen preocupante la situación del mercado de acciones colombiano, en cuanto a las posibilidades de diversificación que ofrece a sus participantes, sobre todo en caso de materialización de algún riesgo de naturaleza extrema.

Por una parte, es concentrado e ilíquido por el lado de la oferta, con pocas acciones listadas y aún menos de ellas realmente transadas. También es concentrado por el lado de la demanda, con importantes actuaciones de agentes institucionales como los fondos de pensiones. Por otra parte, está dominado por un par de conglomerados que por su condición de "too-big-to-fail" y "too-many-to-fail", pueden crear situaciones de operación que entrañen importantes distorsiones a los incentivos de mercado de los potenciales inversionistas. Finalmente, las empresas de economía mixta, público-privada, como Ecopetrol, presentes en bolsa, también pueden distorsionar los incentivos de la inversión financiera.

Como consecuencia de lo anterior, los integrantes del mercado pueden tomar decisiones que no sean óptimas en términos de riesgo, que serían reforzadas por el uso de herramientas estándar como el VeR o los modelos de media-varianza, para el manejo del riesgo. Convirtiendo al mercado de acciones colombiano en un caldo de cultivo para situaciones de materialización de un riesgo sistémico que por ahora podría estar latente.

De esta forma se motiva el estudio de las relaciones de dependencia en las colas inferiores de las distribuciones de los retornos de las principales acciones que cotizan en bolsa, de manera tal que se pueda construir información relevante sobre los grados y mecanismos de transmisión que operan en el mercado cuando los eventos extremos se materializan.

MODELO ECONOMÉTRICO

La intención es describir de forma precisa la dependencia de los precios de algunas empresas que cotizan en la BVC (Bolsa de Valores de Colombia), mediante la estimación de coeficientes de dependencia asintótica para diferentes parejas de acciones. Los coeficientes de dependencia asintótica son una medida basada en cópulas. El objetivo de la modelación a través de cópulas, en este estudio, es estimar de forma robusta la relación de dependencia entre las series analizadas, con el fin de detectar correlaciones extremas entre ellas.

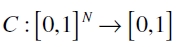

Formalmente, una cópula es una función de distribución multivariada, tal que

| [1] |

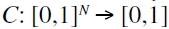

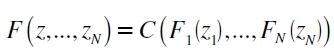

Donde N son las series bajo estudio, en este caso N = 1, 2,..., 14, y C denota la cópula. En (1) se expresa el mapeo desde el hipercubo unitario N dimensional al intervalo unitario, de forma tal que se cumple el teorema de Sklar. En términos generales, el teorema de Sklar (1959) plantea que si F es una función de distribución multivariada con marginales F1,...,FN (no necesariamente continua), entonces existe una cópula  , tal que, para todo z1,..., zN en R = [-∞, ∞]:

, tal que, para todo z1,..., zN en R = [-∞, ∞]:

| [2] |

Si las marginales son continuas, C es única, en otro caso C está completamente determinada por el Rango (F1) x Rango (F2) x...x Rango (FN), R donde Rango (Fi) = Fi (zi). Conversamente, si C es una cópula y F1,..., FN son funciones de distribución univariadas, entonces la función F definida en (2) es una función de distribución multivariada con marginales F1,..., FN.

En este estudio, las distribuciones marginales son las de los retornos logarítmicos estandarizados. Nótese en (1) que las cópulas están definidas en el intervalo unitario y no en los reales. Por tanto, antes de ser estimadas requieren una transformación de los datos, del tipo RN→[0,1]N . Este mapeo se puede llevar a cabo siguiendo a McNeil, Frey y Embrechts (2005), en dos etapas: primero se estandarizan los retornos haciendo uso de modelos GARCH, y luego estos son evaluados en una función de distribución semiparamétrica, cuyo centro corresponde a la función de distribución empírica de cada serie, y cuyas colas se parametrizan con la ayuda de la Teoría del Valor Extremo, en particular, con el uso de una distribución Pareto Generalizada definida en umbrales de 5% y 95%. Este procedimiento de construcción de una seudomuestra para estimar las cópulas es estándar en la literatura y puede ser consultado en McNeil et al. (2005).

Coeficiente de dependencia asintótica en las colas

El último paso dentro de la metodología propuesta en este documento, consiste en la estimación del coeficiente de dependencia asintótica en las colas. El coeficiente, tal y como lo plantean Joe (1997) y McNeil et al. (2005), es una medida de dependencia conjunta, que se deriva de la función cópula bivariada. Un coeficiente distinto de cero, indica una dependencia más fuerte en las colas que en el resto de la distribución, lo que en este contexto es interpretado como una mayor probabilidad de riesgo sistémico y una reducción en la diversificación de portafolio durante las crisis. Por el contrario, un coeficiente igual a cero, indica que no existen relaciones más fuertes en situaciones extremas, que en otros casos.

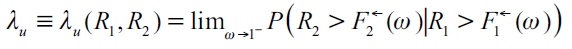

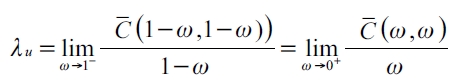

Formalmente, sean R1 y R2 dos variables aleatorias con funciones de distribución F1 y F2 y ω el umbral de valor extremo sobre la seudomuestra construida como se indicó antes, el coeficiente de dependencia en la cola superior de R1 y R2 es

| [3] |

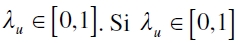

Cuando este límite existe,  se dice que R1 y R2 tienen dependencia en la cola superior o dependencia extrema en la cola superior. Si por el contrario λu=0, se dice que son asintóticamente independientes en la cola superior. Análogamente, el coeficiente de dependencia en la cola inferior está dado por

se dice que R1 y R2 tienen dependencia en la cola superior o dependencia extrema en la cola superior. Si por el contrario λu=0, se dice que son asintóticamente independientes en la cola superior. Análogamente, el coeficiente de dependencia en la cola inferior está dado por

| [4] |

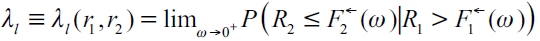

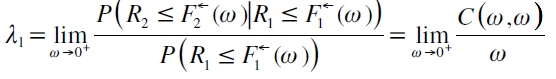

Cuando existe este límite, λl ∈ [0,1] .

Ambos coeficientes se pueden expresar en términos de las cópulas cuando se trabaja con funciones de distribución continuas:

| [5] |

| [6] |

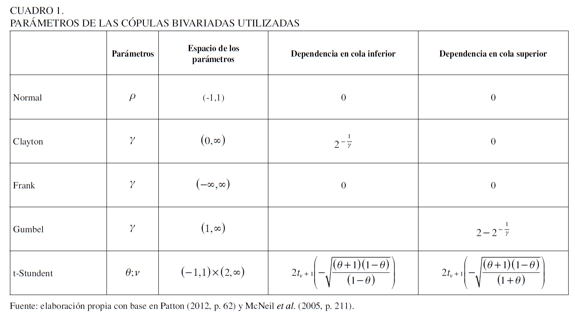

es la cópula de supervivencia de C (McNeil et al., 2005). En el Cuadro 1 se presentan las fórmulas de los coeficientes de dependencia asintótica para las cópulas bivariadas utilizadas en este estudio.

es la cópula de supervivencia de C (McNeil et al., 2005). En el Cuadro 1 se presentan las fórmulas de los coeficientes de dependencia asintótica para las cópulas bivariadas utilizadas en este estudio.

DATOS

Se emplearon en la estimación las series diarias de precios de catorce de las empresas de mayor capitalización bursátil en el mercado (en su conjunto dan cuenta del 82,9% de esta al día 15 de febrero de 2013). Las series se tomaron de Datastream (Thomson Reuters). Se emplearon 1.329 días de transacción, que van desde el 27 de noviembre de 2007 hasta el 31 de diciembre de 2012. Se seleccionó la fecha de inicio de acuerdo con la entrada en bolsa de Ecopetrol, acción que no se excluyó del ejercicio, puesto que representa el 45,85% de la capitalización total del mercado. Se eligieron las siguientes acciones: Ecopetrol, Grupo Aval, Bancolombia, Grupo Suramericana, Interconexión Eléctrica (ISA), Banco de Bogotá, Cementos Argos, Inversiones Argos, Grupo Nutresa (antigua Compañía Nacional de Chocolates), Almacenes éxito, Isagén, Corporación Financiera de Colombia (Corficolombiana), Banco Popular y Banco de Occidente.

RESULTADOS

Se detectaron comportamientos característicos de las series financieras en la muestra de estudio que no se reportan aquí: las series en niveles no son débilmente estacionarias, por lo cual es mejor trabajar con los retornos logarítmicos de las mismas. Se registran conglomerados de volatilidad, especialmente en el período comprendido entre agosto y diciembre de 2008. Por otra parte, las series presentan curtosis mayor a tres. Todo lo anterior justifica el uso de modelos GARCH en la estandarización, previa a la construcción de la seudomuestra, tal y como se indicó antes.

Los resultados del ajuste de las distribuciones marginales en cada caso, se lograron con un modelo VAR(1)-DCCGARCH(1,1,1), y un enfoque semiparamétrico, el cual se describió antes; se resumen en el Cuadro 2.

Como se puede apreciar, en cada caso el ajuste de las distribuciones marginales resulta satisfactorio en términos estadísticos, siguiendo el criterio suministrado por el estadístico de Kolmogorov-Smirnov.

Para la selección de la mejor cópula en la estimación, el enfoque seguido en este estudio fue el de probar cinco configuraciones diferentes de cópulas con el fin de determinar cuál recoge mejor el comportamiento de los datos; estas fueron las cópulas: Normal, t-Student, Gumbel, Clayton y Frank. La selección se hizo usando los criterios de información de Akaike, Bayesiano (BIC), y el criterio Hannan- Quinn (HQ). El criterio de Akaike que se usó fue el modificado por Joe (1997) y los criterios BIC y HQ son los de Zivot y Wang (2006). Además, se realizó una prueba de bondad de ajuste propuesta por Genest, Rémillard y Beaudoin (2009) y otra por Rémillard (2010), con el fin de comparar la cópula seleccionada con la empírica. La hipótesis nula de estas pruebas es que la cópula teórica se ajusta a la cópula empírica frente a la alternativa de no ajuste.

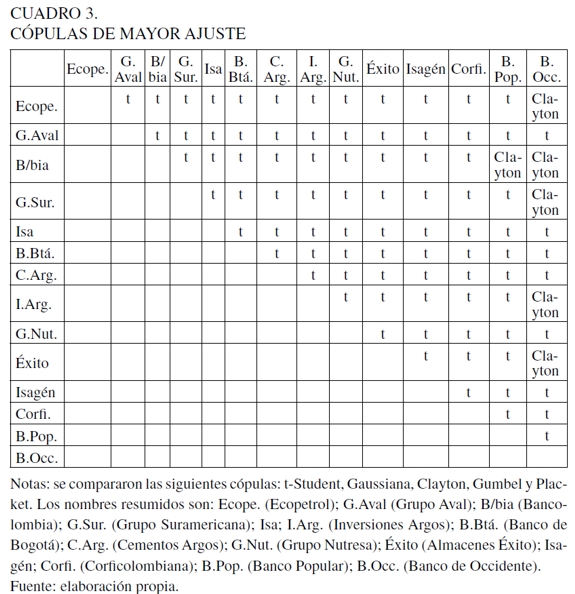

En casi la totalidad de los casos, las cópulas t resultaron las de mayor ajuste, lo cual es un hallazgo muy común en la literatura [véase, por ejemplo, Patton (2012)]. Solo algunas cópulas entre la serie de retornos de la acción del Banco de Occidente y las de otras entidades se identificaron mejor con una Clayton. No obstante, aun en estos casos, la diferencia de los criterios de referencia con la cópula t es pequeña, por lo cual se decidió reportar las estimaciones asociadas con las cópulas t en todos los casos y facilitar así las comparaciones, cuando a ellas hubiere lugar. En el Cuadro 3 se presentan las cópulas de mejor ajuste en cada caso.

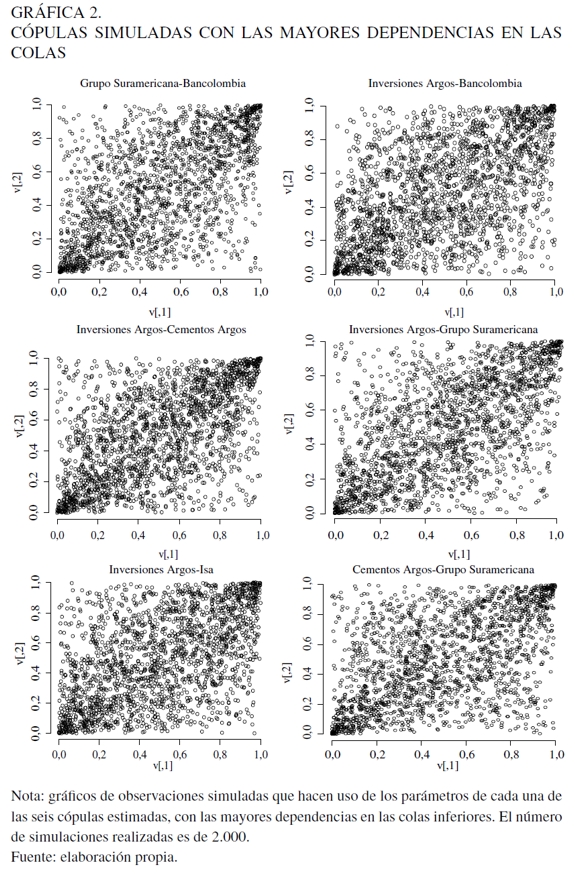

En la Gráfica 2 se presentan simulaciones que hacen uso de los parámetros estimados para las cópulas bivariadas de algunas de las series utilizadas. Como se puede apreciar, el agrupamiento de datos en los extremos superior derecho e inferior izquierdo, indican la presencia de colas pesadas en la regresión multivariada, lo cual se traduce en coeficientes de dependencia asintótica mayores que cero.

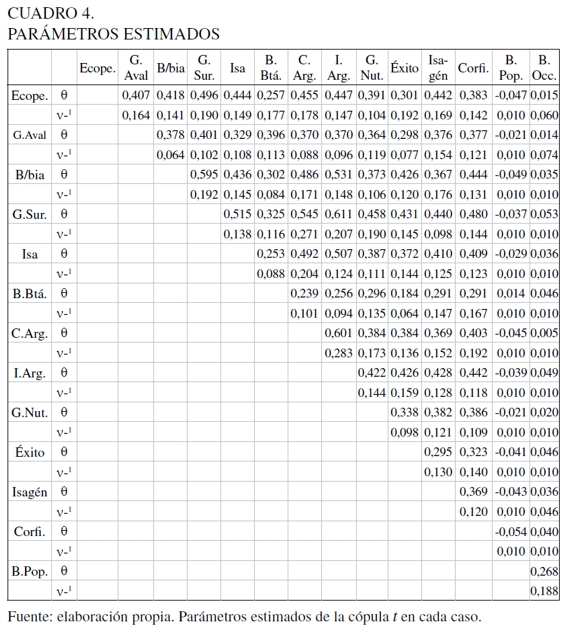

El Cuadro 4 presenta los parámetros estimados en cada pareja de cópulas bivariadas. El Cuadro 5, por su parte, muestra el p-valor de los estadísticos de bondad de ajuste multivariados de Kolmogorov-Smirnov y Cramer-Von-Minses (Genest et al., 2009; Rémillard, 2010).

De ambos Cuadros se concluye que la mayoría de las cópulas estimadas son una buena aproximación a las respectivas cópulas empíricas en cuanto a la bondad de ajuste. Solo en los casos de las cópulas entre las parejas: Ecopetrol-Isa, Ecopetrol- Grupo Suramericana, Bancolombia-Isagén, Banco de Bogotá-éxito, Grupo Suramericana-Banco Popular y Banco Popular-Banco de Occidente; la hipótesis nula de igualdad es rechazada bajo los criterios de ambos estadísticos.

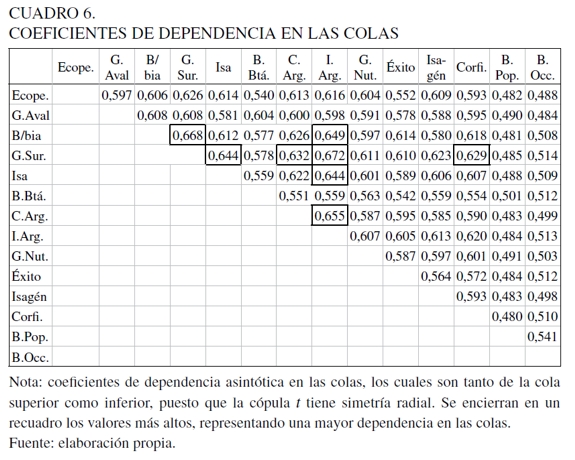

El análisis de los coeficientes de dependencia asintótica reportados en el Cuadro 6 resulta muy enriquecedor en cuanto a la hipótesis de partida de este estudio. Las sospechas sobre las posibilidades de incubación de situaciones de riesgo sistémico, ante la presencia de eventos extremos, debido al entorno macroeconómico y la estructura microeconómica del mercado de acciones colombiano, parecen confirmarse con la evidencia empírica. La dependencia asintótica en todos los casos está muy por encima de cero, dentro del rango que va desde 0,48 hasta 0,67. De la misma forma, es notable que las mayores siete dependencias asintóticas, medidas por el coeficiente de dependencia en las colas, se presenten entre acciones de empresas pertenecientes al GEA. Es decir, el mercado parece descontar respecto al riesgo, su subordinación ante una misma estructura de holding.

Un ejemplo puede ayudar a esclarecer la interpretación de los coeficientes que aparecen en el Cuadro 6. Tomando como referencia el caso de Bancolombia- Inversiones Argos, se encuentra un coeficiente de dependencia en las colas λ = 0,649. Este valor se interpreta como la probabilidad condicional de observar un retorno extremo en la serie de retornos de Inversiones Argos, dado que un evento de esta naturaleza se ha producido en la serie de retornos de Bancolombia. O conversamente, como la probabilidad condicional de observar un evento extremo, como fue definido en 5 y 6, en la serie de retornos de Bancolombia, puesto que se ha producido uno en la serie de Inversiones Argos. En otras palabras, 64,9% indica la probabilidad condicional de que la serie de retornos de Bancolombia exceda su q-ésimo cuantil, dado que la serie de retornos de Inversiones Argos ha excedido su q-ésimo cuantil, cuando q →∞ (McNeil et al., 2005, p. 208).

Considérese a manera de referencia, que si la cópula de mejor ajuste fuese la Gaussiana, en lugar de la t, esta probabilidad condicional sería igual a cero; es decir, las series serían "asintóticamente independientes". Cualquier coeficiente distinto de cero implica disminuciones significativas en las ganancias de diversificación que trae la conformación de un portafolio con los dos activos involucrados en la estimación.

Las acciones del grupo GEA son las que entrañan una mayor dependencia asintótica en ambas colas de las distribuciones bivariadas. Como era de esperar, siguiendo las razones planteadas antes en este documento. Por ejemplo, la acción de Suramericana e Inversiones Argos, ambas pertenecientes al GEA, presentan la más alta dependencia asintótica de la muestra de estudio, la cual asciende al 67,2%.

También resulta notable el hecho de que la dependencia asintótica entre los retornos de acciones pertenecientes al Grupo Aval son considerablemente más bajos que los de aquellas pertenecientes al GEA. Mientras los rangos de los coeficientes se encuentran entre 0,589 y 0,672 para el caso del GEA, los del Grupo Aval están entre 0,484 y 0,604. No obstante, en ambos casos, tales coeficientes resultan altos cuando se comparan, por ejemplo, con los reportados por Patton (2012) para dos acciones del mercado estadounidense, los cuales se encuentran entre 0,14 y 0,27, en cada cola.

CONCLUSIONES Y RECOMENDACIONES FUTURAS DE ESTUDIO

El mercado de acciones colombiano presenta características que lo hacen particularmente vulnerable ante choques de grandes magnitudes que afecten sus precios. Su estructura de organización y su composición podrían potenciar la rápida propagación de un choque de este tipo, hasta convertirlo en un evento de naturaleza sistémica. La literatura ha identificado varias de estas características: su iliquidez, concentración en la emisión de acciones, excesivo rol de los agentes institucionales por el lado de la demanda, operación de entidades corporativas too-big-to-fail o de empresas con garantías gubernamentales implícitas, las cuales pueden distorsionar los incentivos del mercado en términos de riesgo. Este estudio aporta nueva evidencia estadística que ratifica la vulnerabilidad de este mercado ante eventos de naturaleza sistémica.

Los resultados muestran que existen dependencias considerables entre las acciones pertenecientes a diferentes sectores de la economía, lo cual indica que es de esperar que un choque de naturaleza extrema que se presente en un sector, se propague a los demás fácilmente.

Siguiendo esta línea de razonamiento, también cabe anotar que el aporte al riesgo sistémico en el mercado colombiano no lo realizan únicamente las instituciones bancarias, sino que también a él contribuyen diferentes empresas del sector real. Una quiebra de alguna de las empresas incluidas en la muestra con la que se realizó este estudio, es al menos tan importante para el mercado de acciones como la de una entidad bancaria, como lo plantea Kaufman (2000). Lo anterior advierte sobre la necesidad de introducir cambios en el esquema regulatorio nacional, el cual no contempla la regulación suficiente en el ámbito de los conglomerados, tanto financieros como reales.

La metodología empleada permitió cuantificar las dependencias asintóticas entre las empresas cotizantes en la bolsa colombiana. Estas estimaciones constituyen uno de los aportes más significativos de este estudio. Este insumo, aparte de servir a las empresas e inversionistas en bolsa, también es de utilidad para el ente regulador, el cual podría elaborar intervenciones específicas sobre determinados sectores de la economía o determinadas empresas, ante la hipotética materialización de un evento extremo en el mercado, con la intención de disminuir el impacto sistémico que el mismo pudiera tener.

Las parejas de empresas que exhiben mayores dependencias asintóticas en la cola son todas pertenecientes al GEA. Lo cual alerta sobre la necesidad de conformar portafolios diversificados en cuanto a la pertenencia a distintos conglomerados, y sobre todo, llama la atención sobre la necesidad de una regulación de conglomerados en el país.

Finalmente, a partir del análisis de los coeficientes de dependencia se realizaron algunas recomendaciones puntuales de diversificación de portafolio ante eventos extremos.

No sobra aclarar, que un análisis más detallado de las diferencias estadísticas entre los coeficientes estimados puede ser una dirección futura de la investigación en la materia.

NOTAS AL PIE

1 El control de estos grupos empresariales es mucho más amplio e involucra participaciones en términos de propiedad accionaria, directa e indirecta, en cientos de empresas listadas y no listadas en bolsa que operan en Colombia. Las afirmaciones aquí hechas se refieren a la muestra de estudio con la que se trabajó, la cual solo involucra catorce acciones. Se puede consultar el trabajo de Gutiérrez et al. (2008) para un análisis detallado al respecto.

2 Tomado de la página de la Bolsa de Valores de Colombia. www.bvc.com.co.

REFERENCIAS

[1] Acharya, V., & Yorulmazer, T. (2007). Too-manytofail - an analysis of time-inconsistency in bank closure policies. Journal of Financial Intermediation, 16(1), 1-31. [ Links ]

[2] Acharya, V. (2009). A theory of systemic risk and design of prudential bank regulation. Journal of Financial Stability, 5(3), 244-255. [ Links ]

[3] Acharya, V., Phillipon, Th., Richardson, M., & Roubini, N. (2009). Prologue: A bird's-eye view. The financial crisis of 2007-2009: Causes and remedies. In V. Acharya & M. Richardson (eds.), Restoring financial stability. Wiley Series in Finance. [ Links ]

[4] Arbeláez, M. A., Zuluaga, S., & Guerra, M. L. (2002). El mercado de capitales colombiano en los noventa y las firmas comisionistas de bolsa. Bogotá: Alfaomega-Fedesarrollo. [ Links ]

[5] Black, F. (1972). Capital market equilibrium with restricted borrowing. Journal of Business, 45(3), 444-455. [ Links ]

[6] Carvajal, A., & Zuleta, H. (1997). Desarrollo del sistema financiero y crecimiento económico (Borradores de Economía 67, enero). Banco de la República de Colombia. [ Links ]

[7] Christoffersen, P. (2003). Elements of financial risk management. Academic Press. , Oxford. [ Links ]

[8] Dowd, K. (2009). The failure of capital adequacy regulation. In Booth, P. (ed.), Verdict on the crash: Causes and policy implications, 73-80, Institute of Economic Affairs. [ Links ]

[9] Genest, Ch., Rémillard, B., & Beaudoin, D. (2009). Goodness-of-fit tests for cópulas: A review and a power study. Insurance: Mathematics and Economics, 44(2), 199-214. [ Links ]

[10] Gutiérrez, L., Pombo, C., & Taborda, R. (2008). Ownership and control in Colombian corporations. Quaterly Review of Economics and Finance, 48(1), 22-47. [ Links ]

[11] Joe, H. (1997). Multivariate models and dependence concepts. Chapman and Hall. [ Links ]

[12] Jorion, Ph. (2007). Bank trading and systemic risk. In M. Carey & R. Stulz (eds.). The risks of financial institutions, 29-58, NBER. [ Links ]

[13] Kaufman, G. G. (2000). Bank failures, systemic risk, and bank regulation. The Cato Journal, 16(1), 17-75. [ Links ]

[14] Lintner, J. (1965). The valuation of risk assets and the selection of risky investments in stock portfolios and capital budgets. The Review of Economics and Statistics, 47, 13-37. [ Links ]

[15] Markowitz, H. (1959). Portfolio selection: Efficient diversification of investments, New York: John Wiley. [ Links ]

[16] Martínez, C. (2008). The effects of financial intermediation on Colombian economic growth, Ensayos sobre Política Económica, 26(57), 250-280. [ Links ]

[17] McNeil, A., Frey, R., & Embrechts, P. (2005). Quantitative risk management: Concepts, techniques, and tools. New Jersey: Princeton University Press. [ Links ]

[18] Merton, R. C. (1992). Continuous time finance. Malden Mass and Oxford, Blackwell. [ Links ]

[19] Ministerio de Hacienda, Banco Mundial y Fedesarrollo (1996). Misión de Estudios del Mercado de Capitales: informe final. Bogotá: Fedesarrollo. [ Links ]

[20] Patton, A. J. (2012). Copula methods for forecasting. Handbook of Economic Forecasting, vol. 2., Parte B, 899-960. [ Links ]

[21] Rémillard, B. (2010). Goodness-of- fit tests for copulas of multivariate time series (Working Paper, Diciembre 22 de 2010). HEC Montreal. [ Links ]

[22] Richardson, M. (2009). Financial institutions. In Acharya, V., & Richardson, M. (eds.), Restoring financial stability. Wiley Series in Finance. Nueva York. [ Links ]

[23] Saunders, A., Smith, R., & Walter, I. (2009). Enhaced regulation of large, complex financial institutions. In V. Acharya & M. Richardson (eds.), Restoring financial stability. Wiley Series in Finance. Nueva York. [ Links ]

[24] Sharpe, W. (1964). Capital asset prices: A theory of market equilibrium under condition of risk. Journal of Finance, 19, 425-442. [ Links ]

[25] Uribe, J. (2007). Caracterización del mercado accionario colombiano, 2001-2006: un análisis comparativo (Borradores de Economía 456). Banco de la República de Colombia. [ Links ]

[26] Uribe, J., & Ulloa, I. (2011). Revisando la hipótesis de los mercados eficientes: nuevos datos, nueva crisis, nuevas estimaciones. Cuadernos de Economía, 30(55), 127-154. [ Links ]

[27] Uribe, J., Mosquera, S., & Restrepo, N. (2013). Mercado de acciones colombiano, determinantes macroeconómicos y el papel de las AFP. Revista Sociedad y Economía, Enero-Junio, 07-229 [ Links ]

[28] Zivot, E., & Wang, J. (2006). Modeling financial time series with S-PLUS. Springer-Verlag. Nueva York [ Links ]