Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO -

Similars in Google

Similars in Google

Share

Cuadernos de Economía

Print version ISSN 0121-4772

Cuad. Econ. vol.35 no.spe67 Bogotá Jan. 2016

https://doi.org/10.15446/cuad.econ.v35n67.52417

http://dx.doi.org/10.15446/cuad.econ.v35n67.52417

La situación tributaria en América Latina: raíces y hechos estilizados

Tax Policy in Latin America: Roots and Stylized Facts

La situation fiscale en Amérique latine : racines et faits stylisés

A situação tributária na América Latina: Raízes e fatos estilizados

Juan C. Gómez Sabaínia

Dalmiro Moránb

a Universidad Nacional de Buenos Aires, Argentina. Correo electrónico: gomezsabaini@gmail.com

b Universidad Nacional de La Plata, Argentina. Correo electrónico: dalomoran@gmail.com

Este artículo constituye una versión resumida y traducida al idioma castellano de Gómez Sabaíni, J C. & Morán, D. (2014). Tax Policy in Latin America: Diagnosis and Guidelines for a Second Generation of Reforms. Macroeconomics of Development Series, 133. Disponible en: http://www.cepal.org/publicaciones/xml/4/53194/TaxpolicyinLatinAmerica.pdf. Las opiniones contenidas en este son de exclusiva responsabilidad de los autores.

Sugerencia de citación: Gómez Sabaíni, J. C. & Morán, D. (2016). La situación tributaria en América Latina: raíces y hechos estilizados. Cuadernos de Economía, 35(67), 1-37. doi: 10.15446/cuad.econ.v35n67.52417.

Resumen

Este documento identifica los hechos estilizados que han caracterizado los sistemas tributarios de América Latina a lo largo de los últimos dos decenios. A pesar de la heterogeneidad entre países, la carga tributaria ha aumentado en casi todos los casos; y la estructura tributaria, en promedio, se ha venido concentrando en el Impuesto al Valor Agregado y el Impuesto a la Renta. La ampliación, en años recientes, de los objetivos de la política tributaria más allá de lo meramente fiscal ha llevado a los autores a plantear nuevos lineamientos de reforma tributaria en los países de la región.

Palabras clave: Política Tributaria, Reforma Tributaria, IVA, Impuesto a la Renta, América Latina.

JEL: H2, H20, H24, H25.

Abstract

This paper identifies the stylized facts that have characterized Latin American tax systems over the past two decades. Despite the heterogeneity among countries, the tax burden has increased in almost all cases, and the tax structure has, on average, become more concentrated mainly on the Value Added Tax and the Income Tax. As the objectives of tax policy expand beyond the merely fiscal in recent years, it is becoming increasingly important to establish new guidelines for tax reform in the countries of the region.

Keywords: Tax Policy, Tax Reform, VAT, Income Tax, Latin America.

JEL: H2, H20, H24, H25.

Résumé

Ce document identifie les faits stylisés qui ont caractérisé les systèmes fiscaux d'Amérique latine au cours des vingt dernières années. Malgré l'hétérogénéité entre les pays, la charge fiscale a augmenté dans presque tous les cas et la structure fiscale, en moyenne, s'est concentrée sur l'impôt à la valeur ajoutée et l'impôt sur le revenu. L'élargissement, ces dernières années, des objectifs de la politique fiscale, au-delà de son aspect purement fiscal, a mené les auteurs à considérer de nouvelles orientations de réforme fiscale dans les pays du sous-continent.

Mots-clés : Politique fiscale, Réforme fiscale, IVA, Impôt sur le revenu, Amérique latine

Resumo

Este documento identifica os fatos estilizados que têm caracterizado os sistemas tributários da América Latina ao longo dos últimos dois decênios. Apesar da heterogeneidade entre países, a carga tributária tem aumentado em quase todos os casos e a estrutura tributária, em média, tem se concentrando no imposto sobre o valor agregado e o imposto de renda. A ampliação, em anos recentes, dos objetivos da política tributária, além do meramente fiscal, já levou os autores a propor novos lineamentos de reforma tributária nos países da região.

Palavras-chave: Política tributária, reforma tributária, IVA, imposto de renda, América Latina.

Este artículo fue recibido el 11 de noviembre de 2014, ajustado el 30 de diciembre de 2014 y su publicación aprobada el 9 de febrero 2015.

INTRODUCCIÓN

Desde los inicios de la década de los noventa, América Latina ha venido presenciando importantes cambios en el nivel y la estructura de los ingresos tributarios recaudados. Este trabajo pretende señalar algunos hechos estilizados destinados a tipificartales transformaciones. Por un lado, el ascenso sostenido de la carga tributaria promedio para la región muestra cierta regularidad, pero al mismo tiempo esconde fuertes diferencias entre países. Por otra parte, las estructuras tributarias de América Latina exhiben varias características en común que contrastan fuertemente con lo observado en los países desarrollados. La consideración de la magnitud y las implicancias de esos contrastes resultan cruciales, en la medida que se pretenda identificar aquellas áreas con mayores necesidades -y posibilidades-de introducir reformas tributarias superadoras.

A comienzos de la década de los ochenta, la "revolución neoliberal de la política fiscal" (Jenkins, 1989) implicó un cambio en los objetivos principales que guiaron a la política tributaria en los años subsiguientes, ya que el diseño tributario se puso en la eficiencia, la equidad horizontal y la captación de ingresos tributarios. Siguiendo fielmente las recomendaciones provenientes de organismos internacionales como el Banco Mundial y el Fondo Monetario Internacional, los hacedores de política tributaria promovieron en sus respectivos países varias medidas, como una fuerte reducción en los aranceles al comercio internacional1; la introducción o ampliación de la base del Impuesto al Valor Agregado (IVA); la reducción en los niveles y la cantidad de alícuotas del Impuesto Sobre la Renta(ISR),tanto de personas naturales como de sociedades; la reducción sustancial del número de tributos vigentes, eliminando la mayoría cuya contribución a la recaudación era insignificante, y continuados esfuerzos en mejorar las administraciones tributarias y el control de la evasión (no siempre con éxito; Mahon, 2004).

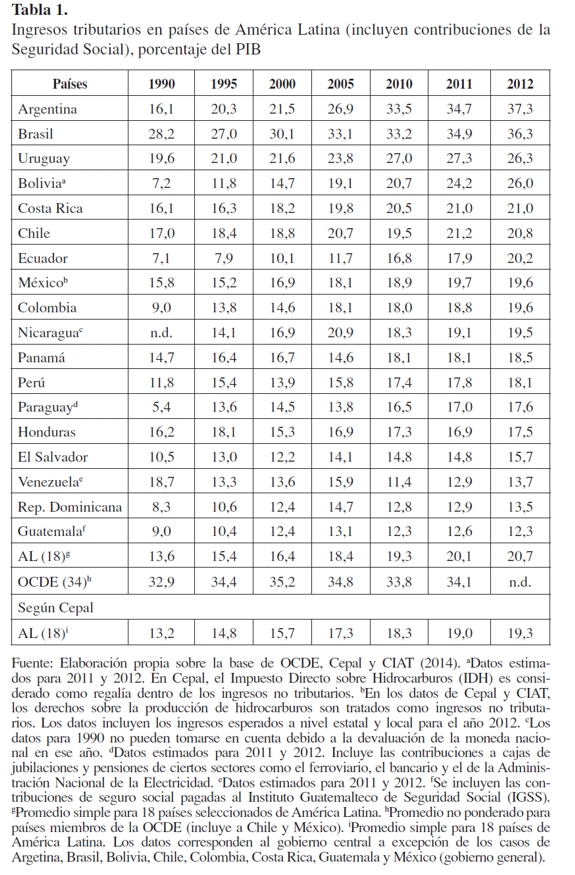

Sin embargo, una nueva etapa de la tributación latinoamericana puede distinguirse desde mediados de la década de los noventa y, especialmente, a lo largo de la última década, en la cual el nivel de la recaudación tributaria en términos porcentuales del Producto Interno Bruto (PIB) ha mostrado una tendencia creciente, tanto en el promedio regional como en la gran mayoría de los países de América Latina. Entre los años 1990 y 2012, la carga tributaria promedio de la región aumentó más del 52% pasando de 13,6% a 20,7% del PIB (Tabla 1).

El cambio de tendencia en la tributación de América Latina aconteció en un contexto macroeconómico favorable, con una reducción sustancial en el déficit de las cuentas públicas y el nivel de endeudamiento de los países;así mismo, se revitalizó la importancia de la acción del Estado en el aspecto distributivo, vía tributos o transferencias. Precisamente, la reducción en los niveles de desigualdad permitió un aumento del consumo privado, que se vio reflejado en la evolución de los impuestos que gravan bienes y servicios, junto con nuevas políticas domésticas de reformalización de la economía, que contribuyeron a la ampliación de las bases tributarias.

En algunos países de la región, el aumento de la carga tributaria se explica, además, por factores contingentes como a) el sostenido aumento del precio internacional de los commodities y minerales desde el año 2003, que ha incrementado los ingresos fiscales (tributarios y no tributarios) en aquellos países de la región especializados en la explotación y comercialización de sus recursos naturales, y b) un contexto internacional caracterizado por la aceleración en las tasas de crecimiento económico mundial (sobre todo de los países emergentes), aprovechado por los países de la región a través de estrategias de apertura comercial y financiera junto con exitosos procesos de estabilización monetaria, lo que provocó un aumento en la elasticidad tributaria (ex post) de los países de América Latina (Cornia, Gómez Sabaíni y Martorano, 2011).

Un elemento adicional que permitió la aceptación social de una mayor presión tributaria fue el mayor énfasis puesto en los últimos años en el criterio de "reciprocidad fiscal" (fiscal exchange), a través del cual los gobiernos pueden aumentar los impuestos si, respetando un pacto fiscal con los ciudadanos (Cepal, 2010), procuran al mismo tiempo aumentar la cantidad y calidad de los servicios sociales que brindan a la sociedad (Fjeldstad, Katera y Ngalewa, 2009). Como bien ha señalado Bird,

(...) en un marco democrático (Wickselliano) en el que las decisiones de gasto y de impuestos se toman conjuntamente... la estructura tributaria existente, cualquiera que sea, deberá suponerse que ha sido establecida con pleno conocimiento de sus consecuencias, lo que refleja el consentimiento de la sociedad en cuanto a que los beneficios de las acciones financiadas por el Estado más que compensan todos los costos de la tributación. (2003, 24-25)

De la Tabla 1 se desprende que, si bien el aumento de los niveles recaudatorios entre 1990 y 2012 ha sido generalizado para toda la región, existe una gran heterogeneidad y dispersión de casos en cuanto al nivel de la carga tributaria. Si en un extremo se encuentran Argentina y Brasil, con valores semejantes a los de varios países de la OCDE, y en un segundo escalón se ubican Uruguay y Bolivia, también puede observarse que algunos países aún se muestran rezagados en cuanto a esta variable y respecto del promedio regional, como sucede con El Salvador (15,7%), República Dominicana (13,5%), Guatemala (12,3%) y Venezuela (13,7%). Si Este último caso constituye una excepción a la tendencia general, al ser la única economía latinoamericana en donde se observó una reducción del nivel recaudatorio del orden del 30% respecto de los valores registrados en 1990. Así, tal como ocurre con otros casos, como México, Bolivia o Ecuador, este resultado se relaciona con una creciente dependencia fiscal de los ingresos vinculados a la producción de hidrocarburos, y con los distintos instrumentos y mecanismos que los países de la región utilizan para lograr una efectiva apropiación estatal de las rentas provenientes de la explotación de dichos recursos naturales no renovables.

EL COMPORTAMIENTO DE LOS PRINCIPALES GRAVÁMENES VIGENTES EN LA REGIÓN

A partir de mediados del siglo pasado,en los países de América Latina se produjo una serie de cambios estructurales en materia económica que han tenido importantes consecuencias en las estrategias tributarias de los sucesivos gobiernos, si bien con distintos impulsos y profundidad a lo largo del tiempo. De esta manera, se pueden observar básicamente dos grandes modelos en materia de diseño tributario que incidieron crucialmente en la evolución de las estructuras tributarias en las últimas décadas: por una parte, la adopción del IVA, basado en el modelo aplicado en los países de Europa Occidental, y por la otra, los cambios ocurridos en el ISR, que siguió el modelo norteamericano.

El Impuesto al Valor Agregado: el "gran" recaudador

Si bien el caso pionero corresponde a Brasil en el año 1967, el IVA fue introducido masivamente en los sistemas tributarios de la región durante las décadas del setenta y del ochenta, como receta fundamental del Consenso de Washington para compensar la pérdida recaudatoria que implicaba la reducción de impuestos al comercio internacional. Con relativos bajos costos de eficiencia, un IVA con alícuotas generales entre 10% y 20% (y tasa del 0% para las exportaciones) era considerado una fuente confiable y relativamente estable de recursos con escasos rezagos de recaudación. Adicionalmente, los países contemplaron la exención del gravamen para los bienes de la canasta básica de consumo para reducir los efectos regresivos que este tributo suele tener sobre la distribución del ingreso (Cornia et al., 2011).

No obstante, el fortalecimiento de la recaudación del IVA a nivel regional en los últimos decenios responde al proceso de perfeccionamiento y adecuación del tributo en los distintos sistemas tributarios, y especialmente a la extensión de este a los servicios intermedios y finales, pues el gravamen se aplicó inicialmente casi con exclusividad a bienes físicos y algunos servicios finales.

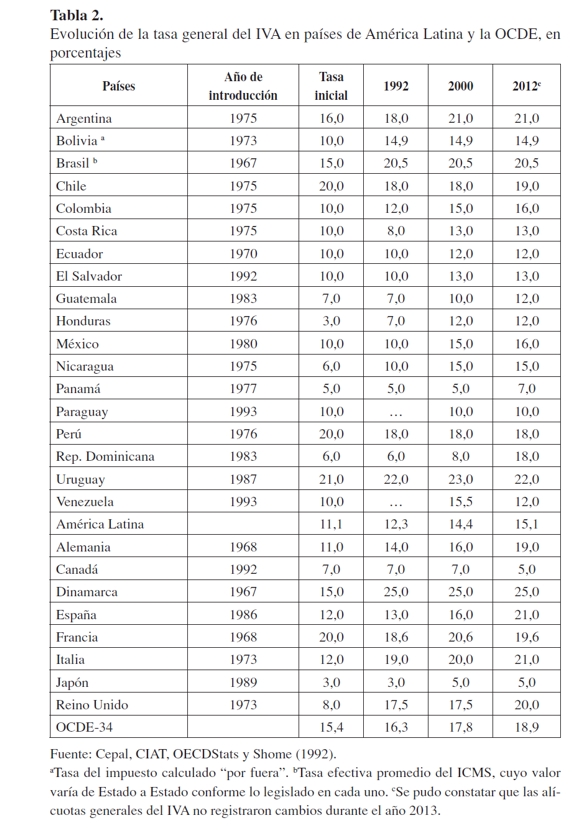

En cuanto al nivel de alícuotas, se ha observado un progresivo aumento de la tasa general del IVA en casi todos los países de la región, al pasar de un promedio inicial de 11,1% a un 15,1% en el año 2012 (Tabla 2)2.

Este aumento se ha dado en consonancia con las tendencias tributarias internacionales, pues se observa un incremento de similar proporción en la mayoría de los países de la OCDE, donde actualmente la tasa general promedio se ubica cerca del 19%.

Como resultado de estas modificaciones en el diseño del gravamen y gracias a las mejoras alcanzadas en su administración tributaria, la recaudación promedio del IVA en América Latina aumentó sustancialmente entre 1990 y 2012, alcanzando en la actualidad valores muy similares a los que se observan en los países de la OCDE. Así se tiene que, en términos del PIB, Uruguay (8,8%), Argentina (8,8%), Bolivia (8,7%), Brasil (8,4%) y Chile (8,0%) acumularon en 2012 un monto de ingresos superior al logrado por países como el Reino Unido (7,4%), Alemania (7,3%), Francia (7,0%) e Italia (6,1%). Incluso los países centroamericanos han alcanzado niveles de recaudación del IVA superiores a 5% del PIB en 2012, llevando el promedio regional hasta los 6,2% del PIB. Sin embargo, también es cierto que dentro de la región se encuentran casos como los de Panamá y México (3,2% y 3,6% del PIB en 2012, respectivamente), que ponen en evidencia la mencionada heterogeneidad entre los países y dan cuenta del posible espacio fiscal para aumentar los ingresos tributarios en algunos de ellos.

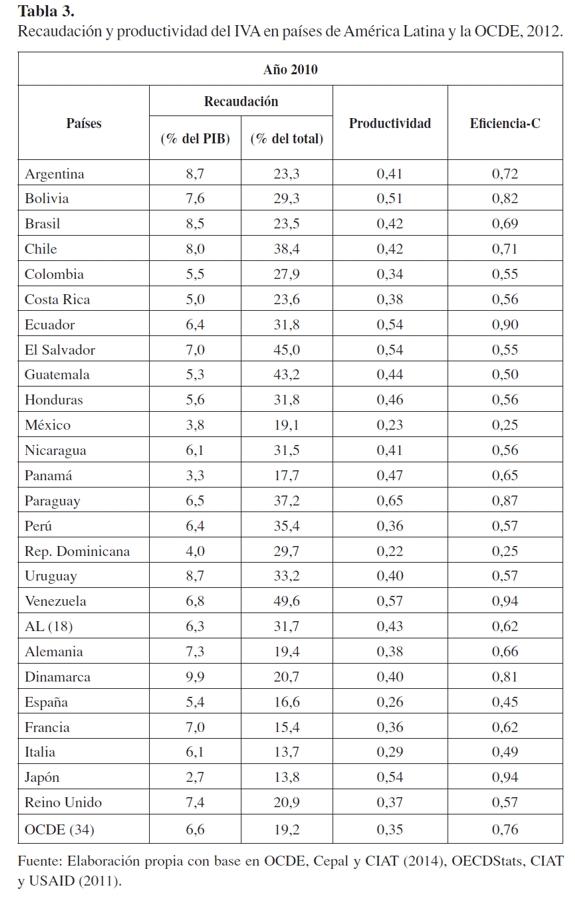

Una aproximación más cercana a los datos estadísticos permite comprobar algunos contrastes importantes respecto del IVA en ambos grupos de países. En primer lugar, la participación del tributo en las estructuras tributarias es ampliamente mayor en los países latinoamericanos que en sus pares desarrollados, lo cual, como ya se explicó, se debe principalmente al muy desigual peso relativo de la imposición directa en los sistemas tributarios de estos países. Así, mientras en la OCDE el IVA suele contribuir entre un 15%-25% de la recaudación total, en varios países de la región este gravamen aporta más del 30% -y hasta del 40%-de los ingresos tributarios totales (Tabla 3).

En segundo lugar, a pesar de la tendencia al alza en las alícuotas generales aplicadas en el IVA, actualmente se distinguen importantes diferencias entre los países de la región. Argentina (21%), Brasil (20,5%)3, Chile (19%) y Uruguay (22%) son los países con mayores tasas en América Latina, a un mismo nivel con los países europeos miembros de la OCDE; por debajo de los países escandinavos con tasas generales en torno al 24-25%; así, se percibe una brecha muy importante con el resto de los países de la región, que presentan tasas generalmente comprendidas entre el 12% y el 16%, además de los singulares casos de Paraguay (10%) y Panamá (7%).

Colombia, Costa Rica, Ecuador, Nicaragua y Venezuela se encuentran entre los casos con mayor cantidad de operaciones exentas del IVA; México, por su parte, representa un caso paradigmático: en dicho país, la aplicación de la tasa del 0% sobre alimentos, medicinas y una amplia lista de bienes y servicios provoca una fuerte erosión de la base del tributo. Este particular tratamiento en el IVA constituye el principal concepto del gasto tributario en ese país por un monto que, según la Secretaría de Hacienda y Crédito Público (SHCP), sería de 1,13% del PIB en 2011/2012 pero que rondaría el 2,5% del PIB de acuerdo a Fuentes Castro et al. (2010)4. Además, la aplicación de la tasa del 0% en alimentos y medicinas resulta inefectiva como mecanismo redistributivo, ya que se ha demostrado que los hogares de menores ingresos terminan recibiendo una menor proporción del subsidio implícito que este gasto tributario representa cuando el mismo es concedido en forma generalizada (SHCP, 2011)5.

Aun manteniendo el nivel actual de alícuotas generales, debe decirse que la recaudación efectiva del IVA es, en varios países de América Latina, considerablemente menor a la que potencialmente podría recaudarse. Esta brecha de recaudación está dada por dos factores: la evasión impositiva y el gasto tributario. En una aproximación práctica para comprobar la magnitud de los recursos resignados por efecto conjunto de esos dos obstáculos recaudatorios, suele recurrirse al indicador de productividad del IVA, definido como el cociente entre la carga tributaria efectiva y la tasa general del impuesto. Este índice permite evaluar el poder recaudatorio de un punto de IVA, determinado por la amplitud de la base imponible y el nivel de cumplimiento tributario.

Una alternativa más precisaconsiste en estimar la productividad del tributo, tomando como base el consumo privado, lo que resulta en el indicador conocido como "eficiencia-C" (Ebrill et al., 2001)6. En la Tabla 3 se presentan las cifras de recaudación y las obtenidas para ambos indicadores, sobre una muestra seleccionada de países de América Latina y la OCDE.

Si se toma como base el ingreso total de la economía, la mayoría de los países de la región recaudan entre 0,34 (Colombia) y 0,65 (Paraguay) puntos del PIB en concepto de IVA por cada punto de tasa general; mientras que si solo se considera el consumo privado como base gravable del impuesto, los coeficientes se ubican entre 0,50 (Guatemala) y 0,94 (Venezuela), para un promedio regional de 0,62 puntos del PIB. México y República Dominicana constituyen casos extremos, donde a pesar de aplicar una tasa general en torno al promedio regional, se combinan una recaudación relativamente escasa y una muy elevada relación "consumo privado/PIB". Así mismo, los países de la OCDE muestran, en promedio, coeficientes de productividad del IVA levemente menores a los de los países latinoamericanos, no así en lo que corresponde a la eficiencia-C, indicador en el cual los países desarrollados alcanzan un mayor rendimiento del tributo, aunque esto podría deberse a la desigual proporción de consumo privado relativo al PIB entre los países de la región y los miembros de la OCDE7.

Respecto a estos resultados, Gómez Sabaíni, Jiménez y Rossignolo (2012) han mostrado que se ubican cerca de los promedios alcanzados en otras regiones del planeta, especialmente las integradas por países en desarrollo. Además, cuando se analiza la evolución de estos coeficientes, se observa que la productividad del IVA ha mostrado avances significativos en algunos países como Chile, Colombia, Ecuador, Perú y Uruguay.

En síntesis, se puede señalar que los cambios ya experimentados en el IVA, tanto en sus niveles de tasas como de extensión de la base potencial gravada, han situado este gravamen en un zonafronteriza, en la cual los incrementos marginales de su recaudación dependerán, en una gran medida, del logro futuro de nuevos avances en la administración tributaria, es decir, en la reducción de la evasión del gravamen.

El Impuesto Sobre la Renta: reformas inconclusas

Si bien el ISR fue incorporado en los sistemas tributarios de América Latina con mucha anterioridad respecto al IVA8, la importancia relativa de este tributo recién tomó un primer gran impulso en las décadas de los cincuenta y de los sesenta, con el surgimiento del enfoque redistributivo de la tributación y la política fiscal (Kaldor, 1963). Según Cornia et al. (2011), en varios países la imposición directa alcanzó una participación relativa en torno al 30% de los ingresos tributarios, aun cuando encontrara grandes obstáculos iniciales dados por la estructura predominantemente rural e informal de sus economías, la elevada desigualdad de ingresos y una baja calidad institucional y administrativa.

Con posterioridad, las reformas neoliberales de los años setenta y ochenta apartaron a este impuesto del centro de la escena tributaria y fiscal. Durante esos años, tomó fuerza, entre la mayoría de los analistas y autoridades de los países, la creencia de que elevadas tasas impositivas, además de impopulares, no solo desalentaban la actividad económica, sino que tampoco eran efectivas para mejorar la distribución del ingreso y la riqueza (Bird y Zolt, 2005).

Esto condujo a los países a disminuir la cantidad y los niveles de las alícuotas legales del ISR para personas naturales y sociedades. En sentido contrario a lo observado con la tasa general del IVA, la alícuota marginal máxima para las personas físicascayó en promedio de un 49,5% a 29,1% entre 1980 y 2000, continuando un leve descenso, hasta llegar a un valor de 27,7% en 20129. Incluso, en algunos casos extremos, el ISR personal fue eliminado (Uruguay en 1974 y Paraguay en 1992), mientras que en otros se adoptó una tasa uniforme (Bolivia al 10%, que luego incrementaría al 13%). Además, a través de la simplificación de la tributación sobre los ingresos societarios, se favoreció un proceso de convergencia con las tasas generales aplicadas sobre las personas jurídicas, de manera que su valor promedio regional cayó desde un 43,9% en los años ochenta a un 28,6% en 2000, con un leve descenso en los últimos años, hasta ubicarse en un promedio de 28,3% en 201210.

El descenso de las alícuotas en el ISR de personas jurídicas en América Latina estuvo en línea con la tendencia internacional y, en los últimos años, han se han equiparado acifras de similar magnitud que las vigentes en los países desarrollados. Sin embargo, las alícuotas marginales máximas del IRP vigentes en los países latinoamericanos se ubican dentro del rango del 25%-35%, muy por debajo de las que se aplican en los países de la OCDE (especialmente en los europeos), las cuales llegaron en 2012 hasta el 47,5% en Alemania, al 50% en el Reino Unido y superaban dicho valor en España, Dinamarca y Suecia (incluyendo alícuotas aplicadas simultáneamente por los gobiernos subnacionales).

Esta tendencia a la baja en el nivel de las tasas a la renta personal no se ha visto compensada en sus efectos recaudatorios por una expansión de las bases gravadas, sino que las alícuotas vigentes han continuadoaplicándose básicamente, y con mayor peso, en la imposición a las rentas del trabajo, sin incorporarse los ingresos del capital en las bases del impuesto. Esta combinación de reducción de tasas, debilidad de las bases, alta evasión e incumplimiento del gravamen ha sido la causa fundamental del escaso peso recaudatorio del impuesto a la renta personal en los países de la región.

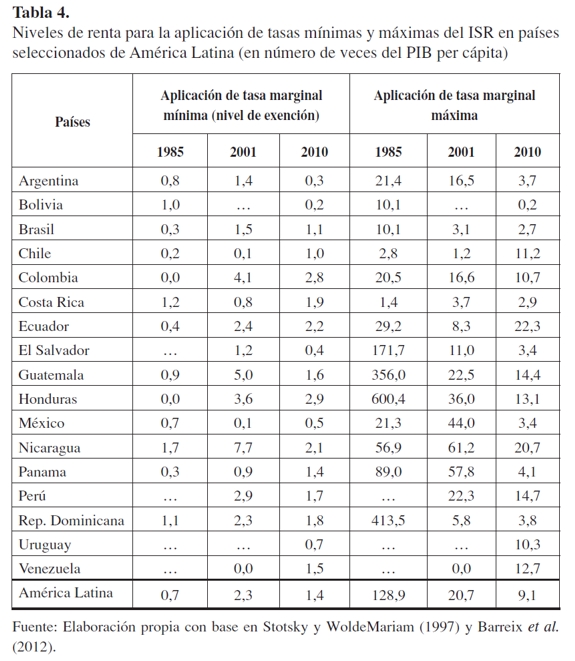

Sin embargo, algunos avances en la recaudación del tributo se dieron como consecuencia de reformas en su diseño específico. En las dos últimas décadas, con raras excepciones, el nivel de ingreso al cual se aplica la máxima tasa marginal se redujo sustancialmente (Tabla 4), aun cuando solo alcanza a los relativamente pocos contribuyentes que ganan, en promedio, nueve veces la renta per cápita del país.

Asimismo la eliminación de una larga lista de exenciones y deducciones personales que, lejos de brindar beneficios, representaban grandes pérdidas de ingresos tributarios, ha permitido disminuir el nivel de exención promedio del ISR personal hasta aproximadamente 1,4 veces del PIB per cápita11 (Tabla 4). Aunque también es cierto que, tal como muestran Barreix, Garcimartín y Velayos (2012), en la actualidad los ingresos mínimos exentos son más elevados en la región que en otras zonas del mundo y, sobre todo, respecto de los países de la OCDE, donde dicho monto equivale en promedio a poco más de 0,2 veces del PIB per cápita.

Hasta hace algunos años, el ISR típico de América Latina tenía, al menos en la práctica, un carácter "cedular" que implicaba gravar por separado los distintos tipos o cédulas de renta que percibe un mismo contribuyente (por el trabajo asalariado, por los intereses recibidos por depósitos, por los dividendos obtenidos por acciones, etc.). Además, en varios de los países se podía encontrar una larga serie de exenciones y exoneraciones, según la fuente generadora, especialmente en el ámbito de las rentas del capital (Cetrángolo y Gómez Sabaíni, 2007).

Sin embargo, en años recientes se han registrado tenues progresos en cuanto a la ampliación de la base tributaria del ISR, con la incorporación de sistemas duales en el ISR personal. Adaptando el modelo de los países nórdicos12, Uruguay fue el país pionero en la región que, a partir de julio de 2007, volvió a aplicar el impuesto que había sido derogado hacía varias décadas, y comenzó a gravar separadamente las rentas del trabajo, con tasas progresivas del 10% al 25%, así comolas rentas del capital, con una tasa proporcional del 12%, excepto los dividendos, que tributan a una tasa del 7% (Barreix y Roca, 2007). La sola reintroducción del ISR personal en el sistema tributario uruguayo significó una considerable mejora en términos de recaudación y de incidencia distributiva del sistema tributario (Amarante, Arim y Salas, 2007).

En una misma línea, Perú también ha incorporado algunos elementos de imposición dual ya que, desde el año 2009, aplica una escala progresiva de tasas (del 15% al 30%) sobre los ingresos provenientes de rentas del trabajo, mientras que las rentas del capital son gravadas con una tasa proporcional del 6,25% (sobre el 80% de la renta gravable), con la excepción de los dividendos que tributan a la tasa del 4,1% y de los intereses de ahorros y depósitos bancarios de personas naturales, que se encuentran exoneradas desde el año 2010.

Con posterioridad a la crisis internacional de 2008, varios países de Centroamérica aprobaron reformas tributarias en igual sentido, estableciendo alícuotas uniformes para gravar las rentas de capital que se encontraban exentas del gravamen.Las tasas aplicadas se sitúan entre un 10% y un 15% (con excepciones en los casos de rentas percibidas por los no residentes), y se conjugan con tasas mayores para las utilidades empresariales y tasas progresivas para las rentas del trabajo, situación consistente con la versión uruguaya del ISR dual (ICEFI, 2011).

Recientemente, otros países de la región avanzaron en la ampliación de la base imponible del ISR personal, con lo que alcanzaron algunas rentas del capital que en el pasado habían permanecido exentas del gravamen. En Uruguay se derogó la exoneración del impuesto a la renta de las personas físicas (IRPF) y del impuesto a la renta de no residentes (IRNR), por lo que la venta de acciones al portador pasó a estar gravada en las mismas condiciones que las acciones nominativas. En Argentina se eliminó la exención a la compraventa de acciones y títulos que no tienen cotización en la bolsa de valores, que quedó gravada al 15%, y se aplicó una alícuota del 10% a la distribución de dividendos. En México se creó un impuesto del 10% sobre las ganancias de capital en la bolsa y la distribución de dividendo13.

En el caso del ISR que recae sobre las personas jurídicas, también se obtuvieron algunos resultados satisfactorios en varios países, a través de la limitación de los incentivos tributarios otorgados en el marco de regímenes de promoción económica (zonas francas) y con la introducción de impuestos mínimos sobre los ingresos societarios14. Adicionalmente, se han incluido normas de tributación internacional (precios de transferencia, paraísos fiscales y rentas de los no residentes), y se han impulsado convenios para el intercambio de información entre los países como una forma de combatir la evasión.

Existe además una tendencia todavía incipiente de hacer de este impuesto un instrumento para favorecer el empleo formal, eliminando los recargos basados en el monto de la nómina salarial y obteniendo los recursos que se dejaron de recaudar debido a esta medida por la vía de gravámenes aplicables a activos fijos. De esta manera, se contribuye a redistribuir la carga fiscal desde empresas en sectores que usan más empleo formal hacia aquellas que son más intensivas en capital, en particular el sector minero. Esto es lo que se ha visto plasmado en la reforma tributaria de 2012 en Colombia, donde las medidas adoptadas incluyeron una reducción de los impuestos sobre la nómina (del 29,5% al 16%), compensada con la creación de la Contribución Empresarial para la Equidad (CREE), que grava el 9% de las utilidades de las empresas sobre una base que excluye las deducciones para activos fijos (Cepal, 2013)15.

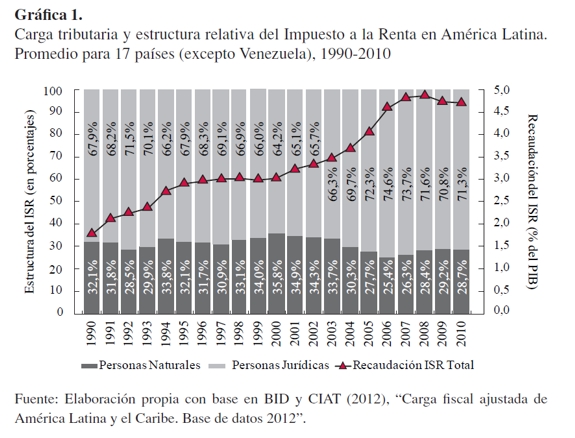

Todos estos factores han contribuido a que la recaudación del ISR aumente, sobre todo a partir de 2002, y mantenga el segundo lugar en importancia dentro de las estructuras tributarias latinoamericanas. No obstante, a pesar de las reformas introducidas, se ha observado el mantenimiento a lo largo de los años de una estructura de recaudación del ISR marcadamente sesgada hacia las personas jurídicas por sobre las personas naturales. Salvo contadas excepciones -como las de México, El Salvador y Uruguay-donde actualmente la recaudación del impuesto exhibe un balance equilibrado en cuanto al aporte de ambos sujetos, en la mayoría de los países de América Latina más de dos tercios de los ingresos tributarios obtenidos por ISR corresponde a las sociedades respecto de la imposición sobre la renta personal (Gráfica 1).

Este desbalance en la estructura del ISR posee serias implicancias distributivas, ya que, bajo una combinación razonable de supuestos sobre estructuras y posicionamiento en el mercado, el ISR que pagan las sociedades resulta ser menos progresivo que el ISR personal, debido a la posibilidad de traslación del gravamen a los precios que tienen las sociedades, especialmente frente a estructuras imperfectas de mercado. Aun así, el promedio de la mayor participación relativa de las personas jurídicas parece haberse mantenido casi invariante a lo largo de las dos últimas décadas (con oscilaciones entre el 65% y el 75% de la recaudación del gravamen).

Este fenómeno se acrecienta cuando se diseñan medidas para evitar la doble imposición entre las sociedades y sus accionistas, ya que, mientras que las primeras trasladan el impuesto a los precios, los segundos quedan exentos del pago del gravamen.

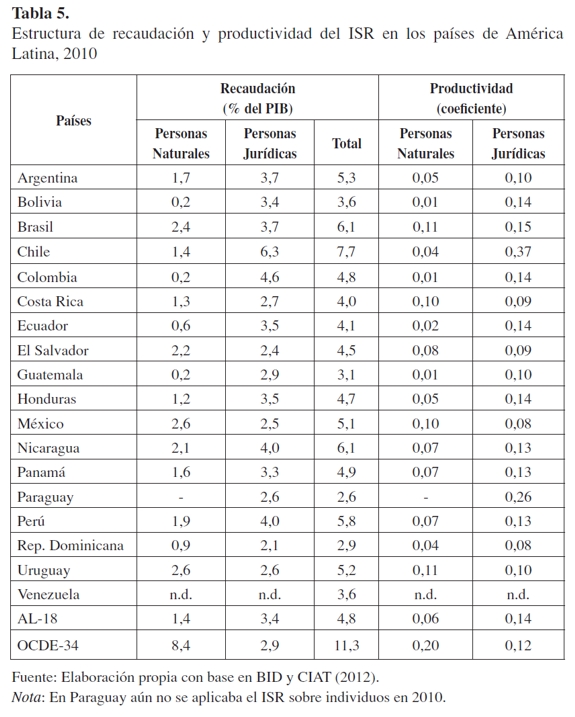

La debilidad de la imposición sobre la renta personal es quizás la diferencia más relevante y preocupante que se advierte en los sistemas tributarios latinoamericanos respecto de aquellos vigentes en los países desarrollados. De hecho, en términos absolutos, el nivel de recaudación promedio del ISR aportado por las sociedades en el periodo 2006-2010 resulta similar en ambas regiones, al ubicarse actualmente en torno al 3,4% del PIB para América Latina y al 2,9% del PIB para los países de la OCDE16. En cambio, el ISR personal reportó ingresos tributarios en 2010 por un monto promedio de 1,4% del PIB en América Latina, valor que resulta cerca de 6 veces inferior al promedio del conjunto de países OCDE-34, donde se alcanzó un valor promedio de 8,4% del PIB en el mismo año.

En la Tabla 5 se presenta el detalle de la estructura de recaudación del ISR en los países de la región, junto con los coeficientes de productividad asociados, los cuales claramente son muy reducidos.

Por lo tanto, no solo las alícuotas marginales máximas del ISR son considerablemente mayores en los países desarrollados, sino que resulta incluso más importante la estructura, casi contrapuesta, de recaudación del gravamen entre personas naturales y personas jurídicas para el promedio de los países de la OCDE (en especial entre los países de Europa Occidental), donde dicha relación entre ambos sujetos también es aproximadamente 70/30, pero con una participación superlativa de las personas naturales.

Gómez Sabaíni et al. (2012) han mostrado que, a diferencia de lo que ocurre con el IVA, en el caso de los impuestos sobre los ingresos los valores de productividad de los países latinoamericanos están muy por debajo de los calculados en los países desarrollados, y aún lejos de los registrados en países del Sudeste Asiático o de Medio Oriente, especialmente en lo que se refiere al impuesto sobre la renta personal. Es decir que todavía resta un largo camino para mejorar el funcionamiento de este gravamen, ya sea ampliando su base imponible o mejorando sustancialmente el nivel de cumplimiento de los contribuyentes.

La imposición patrimonial: ¿hay esperanzas de recuperación?

Resulta un hecho ya conocido que la importancia relativa de los impuestos al patrimonio ha sido históricamente muy reducida en los países de América Latina, al punto de ser prácticamente ignorada como alternativa en los debates que tratan sobre herramientas para mejorar el impacto distributivo de los sistemas tributarios de la región.

No obstante, en años recientes, la tributación directa sobre la propiedad ha suscitado un creciente interés entre funcionarios y académicos, debido a que, además de presentar una serie de ventajas en materia de eficiencia y equidad, se ha reconocido este tipo de impuestos como herramientas viables para generar un flujo relativamente estable de recursos tributarios, con bajos costos de cumplimiento y de administración tributaria y escasos efectos distorsivos sobre el empleo y el crecimiento del PIB.

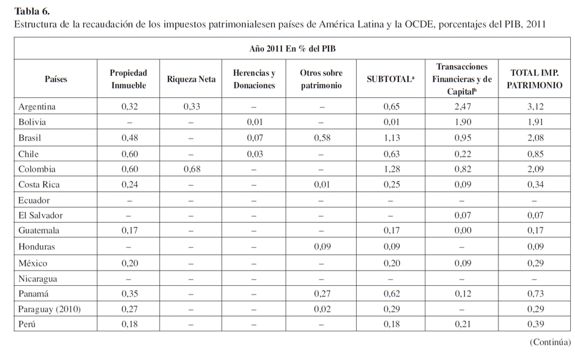

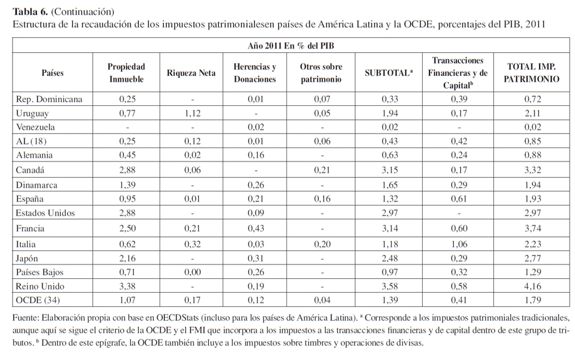

En la Tabla 6 se presentan los datos de recaudación tributaria asociada a estos gravámenes para el año 2011, donde se detallan los diferentes tipos de tributos que recaen sobre el patrimonio de acuerdo a la clasificación internacional. Como puede observarse, la recaudación promedio obtenida por los 18 países de América Latina a través de la imposición patrimonial resulta igual a un 0,85% del PIB, menos de la mitad respecto del promedio mostrado por la OCDE-34 (1,79% del PIB). Sin embargo, esta brecha esconde dos características relevantes.

Por un lado, debe tenerse en cuenta la distinta composición de este tipo de tributación. Así, en América Latina, cerca de la mitad del monto promedio de recursos tributarios corresponde a impuestos sobre transacciones financieras y de capital; otra porción importante corresponde a los impuestos recurrentes sobre bienes inmuebles, y el resto incluye principalmente los gravámenes sobre la riqueza o patrimonio neto. En cambio, entre los países de la OCDE predomina el impuesto sobre la propiedad inmueble, luego se ubican los impuestos transaccionales y, muy por detrás, los impuestos sobre herencias, legados y donaciones (ampliamente difundido), así como los tributos que gravan el patrimonio neto (activos).

A pesar de la diversidad de tributos patrimoniales, aquí se hará especial referencia a los impuestos que recaen sobre los propietarios de bienes inmuebles (conocido en la región como impuesto "inmobiliario" o "predial"). Esto es debido, por un lado, a que el impuesto sobre operaciones financieras -que en algunos países genera importantes recursos tributarios-posee diferencias sustanciales en cuanto a sus efectos económicos que obligan a analizarlo separadamente17, y por otro, a que el resto de tributos patrimoniales generan un monto muy poco significativo de ingresos tributarios, fundamentalmente el impuesto sobre la propiedad inmueble, que constituye un ítem fundamental para complementar los efectos distributivos de la tributación sobre la renta personal, dada su ya explicada debilidad estructural en los sistemas tributarios de la región.

El impuesto sobre la propiedad inmueble es reconocido a nivel internacional como la más importante fuente de recursos propios para los gobiernos subnacionales, y los expertos generalmente concuerdan en cuanto a las ventajas que posee, en términos de potencial recaudatorio, eficiencia económica, cumplimiento tributario y, muy especialmente, impacto progresivo sobre la distribución del ingreso.

Esto es muy relevante en América Latina, dada la elevada concentración del patrimonio -principalmente de la tierra-, que tiende a ser más fuerte que la concentración de renta especialmente en los países en desarrollo.

En los países de la región, el impuesto sobre la propiedad inmueble es el instrumento más comúnmente aceptado y utilizado como fuente de recursos fiscales en los niveles inferiores de gobierno. Bahl y Martínez-Vázquez (2007) señalan que los países en desarrollo pueden no utilizar el impuesto sobre la propiedad inmueble con más.intensidad que los países de la OCDE, pero que a menudo se basan en mayor medida en este tributo para financiar los gastos del gobierno local. Así, en algunos países, este gravamen aporta más de la mitad de la recaudación propia subnacional, como sucede en Chile, Bolivia o Perú (Gómez Sabaíni y Jiménez, 2011a)

La mayoría de los países de América Latina asignan la potestad tributaria del impuesto sobre la propiedad inmueble a sus respectivos gobiernos locales o municipales, aunque en algunos casos excepcionales este impuesto sigue estando bajo la órbita del gobierno central (República Dominicana), o alguna autoridad sobre los impuestos sigue estando en dicho nivel de gobierno (por ejemplo, Brasil para los impuestos rurales, Guatemala y Panamá) o en el nivel provincial (Argentina). En la mayoría de los casos, a los municipios también se les otorga cierta autoridad para modificar las tasas impositivas, a veces dentro de límites legislados, pero aquí también hay excepciones. Por ejemplo, Chile no delega esa atribución a los municipios, y los estados o provincias en México y Argentina también comparten dicha potestad con las autoridades nacionales.

En general, los gobiernos centrales (las provincias en el caso de Argentina) son los frecuentemente responsables de la actualización del catastro, aunque en Costa Rica, Honduras y México esa es una función municipal. En cuanto a la cobranza de las obligaciones impositivas, se advierte una gran variedad de prácticas, a veces exclusivamente asignadas a los gobiernos centrales o municipales, mientras que otras veces estas funciones son compartidas por los diferentes niveles de gobierno.

Sin embargo, como ya se mostró, el rendimiento recaudatorio de estos tributos es exiguo en todos los países latinoamericanos en los quese aplica, lo que se explica por una combinación de factores que limitan su correcto funcionamiento como fuente de recursos propios subnacionales.

Al respecto, en América Latina la baja capacidad operativa y la ineficiencia de las administraciones tributarias de los gobiernos locales juegan un rol central. En muchos casos, la recaudación y cobranza del impuesto sobre la propiedad inmueble se ve afectada por bajos ratios de cobertura en el registro de catastro, altos niveles de morosidad y una considerable subvaluación de las propiedades, debido a la falta sistemática de una adecuada actualización de los valores catastrales. Las causas de la elevada morosidad son variadas, entre las que se destacan la falta de información y difusión para efectuar los pagos, la falta de facilidades para pagar, la percepción de un bajo nivel de riesgo para los que no cumplen con sus obligaciones tributarias y la escasa información y transparencia en el uso de los recursos.

Otro obstáculo que enfrenta la tributación patrimonial, específicamente los impuestos sobre la propiedad inmobiliaria, está dado por su alta visibilidad. En varios casos, para modificar los valores catastrales de los predios y el valor fiscal de los bienes inmuebles, los municipios dependen de la autorización legal de los congresos estatales o provinciales, que a su vez tampoco poseen incentivos para aumentar las tablas de valuación predial, ya que los ciudadanos, -sobre todo en las ciudades capitales, no encuentran justificación para estos incrementos, lo que los hace impopulares. Esta elevada visibilidad del impuesto resulta en fuertes presiones políticas que, comúnmente, estimulan la concesión de beneficios fiscales, como exenciones, tratamientos preferenciales y amnistías, así como también la reducción de tasas o mantenimiento de subvaluaciones, todos los cuales contribuyen a erosionar la base del tributo y reducen su progresividad y su impacto redistributivo final.

Por último, todos estos condicionantes de la recaudación tributaria de los impuestos recurrentes sobre la propiedad inmueble se ven notablemente agravados ante un deficiente sistema de descentralización fiscal. Como Gómez Sabaíni y Jiménez (2011a) demuestran, este comportamiento efectivamente se observa en la mayoría de los países de la región, donde el financiamiento de los niveles inferiores de gobierno depende crucialmente de las transferencias intergubernamentales provistas por el gobierno central, que generalmente actúan como desincentivo para lograr el fortalecimiento de las fuentes de recursos propios y la administración tributaria subnacional.

Los ingresos fiscales de la explotación de recursos naturales: ¿"Manna" para unos pocos?

Un elemento respecto a la diversidad de fuentes de financiamiento de que disponen algunos de los países de la región y que determina, en varios casos, el nivel de carga fiscal resultante, está relacionado con la considerable relevancia que adquieren los ingresos fiscales obtenidos a partir de la explotación de recursos naturales. En particular, esto puede tener una fuerte influencia sobrela política tributaria de estos países, especialmente en tres cuestiones centrales: la forma de apropiación estatal de las rentas generadas por estas actividades económicas (government take), los efectos que estos ingresos públicos adicionales tienen sobre la economía doméstica (pereza fiscal) y las distintas opciones de utilización de estos recursos por parte de cada Estado para consolidar el crecimiento económico (sostenibilidad).

En primer lugar, el periodo de auge en la demanda internacional por los bienes primarios que exporta la región ha sido fundamental en la mejora del desempeño macroeconómico y de la posición fiscal de los países exportadores de la región, desde 2003 en adelante.

Adicionalmente, se ha observado una favorable evolución en la participación de los Estados en las rentas económicas -y en el aporte fiscal relativo-de los sectores exportadores de recursos no renovables (minerales e hidrocarburos), durante el último periodo de auge (2003-2010), en contraste con el desempeño del periodo precedente (1990-2003) en estos sectores, lo que puede interpretarse como una mejora en la efectividad de los marcos institucionales para lograr la apropiación pública de riqueza derivada de las actividades extractivas (Aquatella, 2012).

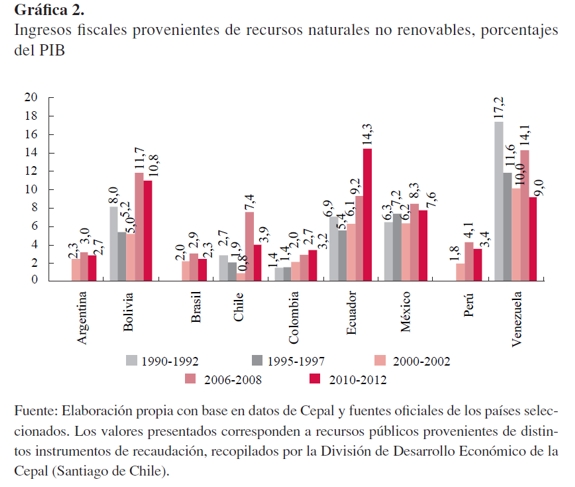

Como puede observarse en la Gráfica 2, los recursos provenientes de la explotación de recursos naturales no renovables en aquellos países especializados en estos bienes se han incrementado en términos del PIB durante las dos últimas décadas y, en especial, respecto del periodo 2000-2002, cuando estos países registraron valores mínimos para este tipo de ingresos fiscales. Luego, el aumento sostenido del precio internacional de estos productos llevó a los países a alcanzar y superar los montos históricos de este tipo de ingresos en el periodo 2006-2008. Finalmente, en el último trienio, 2010-2012, los países analizados han mostrado un nivel considerable de recursos -entre los que se destaca Ecuador, con un promedio de 14,3% del PIB-, aún con el retroceso que trajo las secuelas de la crisis internacional de 2008-2009.

La excepción a este fenómeno ha sido Venezuela, al experimentar una notable reducción de estos recursos durante la década de los noventa, incluso cuando en la actualidad continúa siendo, junto con Ecuador, Bolivia y México, uno de los países latinoamericanos con mayores ingresos fiscales provenientes de la explotación de sus recursos naturales. Además, el caso venezolano se ha destacado por mostrar el mayor grado de dependencia fiscal respecto de estos recursos, con una participación relativa que, aunque con clara tendencia decreciente respecto del pasado (representaban casi el 80% en el periodo 1990-1992), se ubicó en torno al 40% de los ingresos totales durante el trienio 2010-2012. De acuerdo condatos de la Cepal, Bolivia (32,9%), Ecuador (37,1%) y México (33,4%) también han exhibido durante los últimos años una elevada y creciente dependencia fiscal de los recursos originados en la explotación de recursos naturales no renovables, situación que se ve medianamente relativizada en los casos de Chile (17,6%), Colombia (21,3%) y Perú (16,5%), y aún más en países de muy elevada carga tributaria total y estructuras de recaudación más diversificadas, como Argentina (10,9%) y Brasil (6,2%).

Vale señalar que, desde el año 2005, varios países de la región han venido introduciendo importantes reformas legales para asegurar el control público de los recursos naturales no renovables, generalmente a partir de procesos de nacionalización o reestatización de los yacimientos o de los activos empresarios, como sucedió en Argentina, Bolivia, Ecuador y Venezuela. Además, los gobiernos cuentan con otros mecanismos de apropiación estatal, como el uso de regalías, habitualmente basadas en la producción, que permiten asegurar un pago mínimo por los recursos tanto a los gobiernos nacionales como subnacionales (como ocurre en Bolivia). A su vez, en la mayoría de los casos se aplica el tradicional impuesto a la renta con alícuotas diferenciales junto a otros gravámenes especiales sobre las empresas dedicadas a la explotación de recursos no renovables (Cepal, 2013).

Esta diversidad de instrumentos utilizados en la región platea una serie de desafíos a la hora de identificar la parte de los ingresos tributarios totales que cabe atribuir a los recursos naturales. Algunas medidas recaudatorias toman explícitamente la explotación de los recursos no renovables como base de la imposición, de forma que resulta sencillo asociarlas al sector de recursos, aunque no todas ellas se clasifican como impuestos. De hecho, en algunos de esos casos, la aplicación de criterios para distinguir un impuesto puede resultar particularmente problemática. El caso más representativo está dado por los derechos sobre la producción de hidrocarburos en México, donde no existe consenso general acerca de su clasificación como tributo.

Amén de estas consideraciones, se debe reconocer que el acelerado crecimiento internacional de los precios de los productos básicos en la última década motivó a los gobiernos a fortalecer los regímenes fiscales aplicados a las industrias extractivas. La principal incursión se ha plasmado en la introducción de nuevos mecanismos para garantizar una apropiada captación de ingresos. Por ejemplo, Chile introdujo en 2005 el impuesto sobre la minería, que grava los ingresos derivados de la explotación; Venezuela procuró un aumento de las tasas del impuesto sobre la renta del petróleo en 2005 y la creación de un nuevo impuesto sobre la extracción de crudo. En 2011, Perú introdujo dos nuevos tributos: el Impuesto Especial a la Minería (IEM) y el Gravamen Especial a la Minería (GEM), ambos con tasas progresivas sobre la utilidad operativa.

Resulta necesario señalar que la creciente relevancia de los ingresos -tributarios y no tributarios-provenientes de la explotación de recursos naturales puede llegar a traducirse en una dependencia económica de los respectivos Estados con serias implicancias y riesgos para su sustentabilidad. Existe una amplia literatura relacionada con el manejo macroeconómico de los flujos de rentas extraordinarias por explotación de recursos naturales, para evitar sus efectos negativos sobre el tipo de cambio y el resto del aparato productivo, la llamada "enfermedad holandesa".

Por un lado, se plantean dos importantes cuestiones que deben considerarse al evaluar los ingresos fiscales de estos países: a) si se trata de recursos no renovables, qué hacer cuando los recursos se agoten (caso México) y b) qué hacer con la volatilidad de los ingresos públicos originada en los ciclos de precios de los bienes primarios exportados. El primer factor conlleva el problema de equidad intergeneracional, pues el faltante originado por la disminución de los ingresos no tributarios afectará la generación futura mediante menores niveles de gasto o mayores impuestos. En el segundo caso, las fluctuaciones en los precios inciden significativamente sobre la recaudación y afectan la solidez de las finanzas públicas, lo cual hace aún más difícil la tarea de determinar la estructura tributaria adecuada para el país.

Como señala Aquatella (2012), históricamente los países de la región han tenido dificultades para lograr traducir los periodos de bonanza exportadora de sus recursos naturales en procesos de desarrollo económico de largo plazo. Sin embargo, en los años recientes, América Latina demostró los beneficios de contar con la capacidad de desplegar políticas anticíclicas que evitaron el impacto de la crisis internacional, a partir del manejo de los ahorros fiscales captados durante el auge de precios entre 2003 y 2008. Resulta muy relevante, en ese sentido, el establecimiento de fondos de estabilización, como en Chile, con los ingresos excedentes de la exportación de cobre, y en Colombia, Ecuador, México y Venezuela, a partir de las rentas petroleras.

En realidad, la problemática asociada a la abundancia de recursos naturales no renovables se debe analizarteniendo en consideración el aprovechamiento efectivo de los recursos fiscales que permite obtener, ya que, si estos últimos se manejan prudentemente desde un punto de vista macroeconómico (evitando exacerbar los efectos de la volatilidad de los precios de las commodities) y microeconómico (invirtiendo en capital humano e infraestructura para aumentar la productividad de otros sectores y contrarrestar posibles efectos negativos de "enfermedad holandesa"), es factible que la riqueza natural pueda servir para consolidar un sendero de crecimiento de largo plazo.

Esto se relaciona con otro importante aspecto del problema. Suele afirmarse que la presencia de estos recursos conlleva efectos positivos sobre el bienestar de los ciudadanos, pues constituyen una fuente adicional de recursos que el Estado puede utilizar en pos de mejorar la oferta de bienes y servicios públicos, apuntalar el crecimiento y mejorar la equidad. Sin embargo, en la medida en que el Estado disponga de fuentes de financiamiento alternativas a la recaudación tributaria que alcanza a una amplia base de contribuyentes, se debilita el vínculo entre la ciudadanía y el Estado a través del empoderamiento y la reciprocidad (CAF, 2012). Esto puede afectar negativamente el nivel de esfuerzo tributario de los gobiernos, que pueden llegar a postergar reformas tributarias necesarias, que siempre son costosas en términos políticos.

Al respecto, Ossowski y Gonzales (2012) confirman que la holgada disponibilidad de este tipo de ingresos fiscales posee un impacto negativo sobre el resto de los ingresos públicos de los países exportadores de la región, y encuentran en ellos un menor rendimiento relativo de algunos impuestos. Además, Perry y Bustos (2012) señalan que los ingresos fiscales petroleros y mineros pueden transmitir su alta volatilidad a través de dos canales: un mayor gasto público ejecutado en periodos de bonanza exportadora (efecto ingreso, el cual generalmente tiende a prevalecer) o una reducción discrecional de los impuestos generales (efecto sustitución). De este modo, los estabilizadores automáticos serían menores y más volátiles cuando los impuestos petroleros y mineros sean más altos, aunque la sustitución de estos tributos por impuestos generales a lo largo del ciclo puede mitigar en parte la volatilidad asociada a dichos instrumentos. Sin embargo, los países latinoamericanos exportadores de recursos naturales no renovables parecen comportarse de manera opuesta a lo que muestra la evidencia, ya que, según estos autores, los ingresos generados durante la última década por impuestos generales crecieron pari passu con los ingresos recibidos por la explotación de dichos recursos en esos mismos países.

LAS REFORMAS HETERODOXAS: CÓMO AUMENTAR LA RECAUDACIÓN SIN PAGAR LOS COSTOS POLÍTICOS

Una de las características de la política tributaria latinoamericana ha sido tratar de suplir las deficiencias en el nivel de la carga tributaria mediante la creación de gravámenes poco convencionales que permitan obtener ingresos tributarios adicionales para financiar las crecientes necesidades del gasto público. Anteponiendo el objetivo recaudatorio y administrativo por sobre la eficiencia y la equidad del sistema tributario, las reformas llevadas a cabo han optado por las "salidas fáciles" en materia tributaria, sin apreciar suficientemente los costos económicos de las mismas.

En general, se observa que los gravámenes de emergencia tienen la característica común de permitir un manejo administrativo más simple que los tributos tradicionales, al ofrecer menores posibilidades de evasión o elusión. Además, algunos de estos tributos han demostrado ser instrumentos aptos para lograr montos significativos de recaudación en el corto plazo.

Sin embargo, todas estas modalidades de imposición no convencional suelen estar sujetas a varias objeciones, una de las cuales viene dada por su impacto negativo sobre la asignación de recursos. No se trata de que estos sean los únicos impuestos distorsivos - ya que todo tipo de tributación, a excepción de los de capitación tiene algún efecto sobre las decisiones económicas privadas-,sino que se trata de impuestos en los que estos efectos negativos son mayores a los de tributos más tradicionales. De la misma manera, estos gravámenes poseen implicancias distributivas que, en muchos casos, debieran tenerse en cuenta a la hora de su aplicación efectiva.

Impuestos a las Transacciones Financieras (ITF)

Para el caso del ITF, existe una la facilidad administrativa que se debe la posibilidad de implementarse de manera muy rápida ya que, al ser una retención por parte de los intermediarios financieros, requiere poco trabajo preparatorio y ninguna cooperación por parte del contribuyente. Adicionalmente, la introducción del tributo podría incorporar información sobre los contribuyentes, que podría facilitar la administración de otros impuestos.

En la región, la evidencia es relativamente reciente y se centra sobre las transacciones bancarias, aunque esta tributación se haya implementado en momentos de crisis, de manera transitoria y ante la urgencia de acrecentar los ingresos fiscales, en la actualidad varios sistemas tributarios los incluyen entre sus impuestos permanentes.

El ITF, con diversas denominaciones en distintas latitudes, ha tenido un crecimiento importante a nivel internacional durante las dos últimas décadas, especialmente en los países de regiones en desarrollo. Coelho (2009) ha mostrado que, mientras que a finales de los años noventa solo se aplicaba en un país de la región, hacia el año 2005 la cantidad de países que utilizaban este tipo de tributos se había extendido a un máximo de ocho. La mayoría de estos países de la región (6 en 2012) han mantenido en vigencia estos instrumentos, entre los que se destacan Argentina, Bolivia, Colombia y Perú.

Los argumentos para usar este gravamen como fuente de recursos se apoyan en que: i) puede ser introducido en un periodo de tiempo relativamente corto, puesto que se basa en una operación de retención por parte de los intermediarios financieros, y ii) una pequeña tasa impositiva puede recaudar un monto significativo, sobre todo en países con alto grado de bancarización, puesto que los débitos de los bancos son un múltiplo del PIB, en especial, si la tarifa es baja y el impuesto no es permanente.

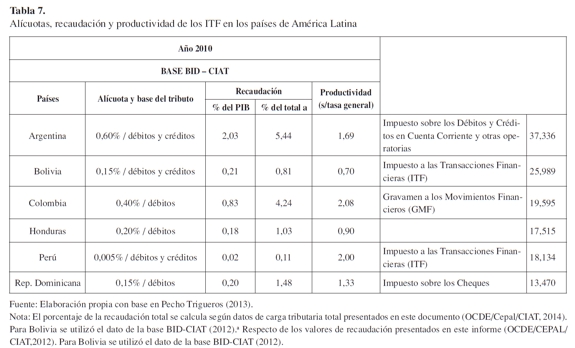

En la Tabla 7 puede comprobarse que, en Argentina, el Impuesto sobre los Débitos y Créditos en Cuenta Corriente (con alícuota de 0,6% sobre los débitos y 0,6% sobre los créditos) ha alcanzado un aceptable rendimiento y ha generado una recaudación en torno al 2% del PIB en los últimos años; adicionalmente, en 2012 significó más del 5% de la carga tributaria total de este país. En Colombia, el Gravamen a los Movimientos Financieros (GMF) posee cierta relevancia dentro de la estructura tributaria vigente, puesto que en 2012 aportó recursos por 0,83% del PIB y 4,24% del total recaudado; la tasa actual es de 0,4% sobre los débitos, aunque debe señalarse que la Ley 1430 del año 2010 estableció un proceso de reducción progresiva (a partir de 2014) de la alícuota de este impuesto, con la finalidad de lograr su eliminación completa en 2018.

Por otra parte, en los demás países donde se hallan vigentes estos tributos, los resultados no han sido tan satisfactorios, al menos en términos recaudatorios. Para 2012, los ingresos tributarios vinculados que generaron en países como Bolivia, Honduras, Perú18y la República Dominicana apenas se ubicaron cerca del 0,2% del PIB y por debajo del 2% de la recaudación total. No obstante, en todos los casos se destaca la elevada productividad de estos impuestos en virtud del nivel muy reducido de las alícuotas aplicadas19.

Entre las ventajas de este tipo de gravámenes, Coelho, Ebrill y Summers (2001) ha sugerido que este tipo de impuestos sobre operaciones financieras suele alcanzar indirectamente ingresos que no son captados por el sistema tributario tradicional, por ejemplo, aquellos generados en actividades ilegales. Sin embargo, los impuestos sobre las transacciones financieras tienen impacto negativo sobre la eficiencia económica a través de dos vías.

Por el lado de la producción, incentiva la integración vertical, al generar transacciones intra-firma para evitar el pago del impuesto, y afecta la competitividad internacional, al incrementar los costos de las exportaciones. Por el lado del consumo, incrementa el precio relativo de los bienes con múltiples etapas productivas o que requieren mayor rotación de recursos financieros.

Este impuesto también puede ser visto como un tributo sobre la liquidez y la intermediación financiera; por tanto, reduce el dinamismo de la economía. Adicionalmente, y de especial importancia al pensar en reformas tributarias, al desalentar la bancarización de la economía, estaría actuando como un incentivo negativo a la formalización de la economía y, en consecuencia, afectaría la recaudación del resto de tributos.

En cuanto a la incidencia distributiva de estos tributos, se presentan dos tipos de impactos. Uno directo, que está determinado por el hecho de que las personas de menores recursos no tienen acceso a la utilización del sistema bancario y que, por lo tanto, no resultan alcanzados de forma inmediata (impacto progresivo del tributo). Pero también habrán de manifestarse efectos secundarios (o impactos indirectos), debido a la piramidación sobre los precios de los bienes de los sectores afectados. Este impacto es regresivo, puesto que, por una parte, el sector alimentos suele ser intensivo en número de transacciones, a la vez que también se experimentará regresividad gracias a la elusión del tributo de los estratos más altos de la distribución del ingreso a través de la utilización de cuentas en el extranjero.

Impuestos mínimos o sustitutos del ISR

Estos tributos también encuentran su fundamento básico en el débil grado de desarrollo de la administración y diseño tributario, en la formalización impositiva de las pymes y en los costos directos e indirectos de la recaudación y cumplimiento tributario para el contribuyente. Muchos países recurren a la adopción de gravámenes que actúan como piso mínimo del ISR, con base en el valor de los activos o en función del monto total de ventas brutas o ingresos brutos de la empresa.

Stotsky (1995) puntualiza que, a través de un impuesto mínimo, se trata de impedir que las empresas o las personas que poseen una renta económica eludan regularmente el pago del ISR. Este argumento da la base para explicar la más amplia implementación en los países en desarrollo de tributos simples y de bajo costo de recaudación, como los impuestos mínimos o presuntivos, que implican un paliativo a la insuficiente capacidad de las administraciones tributarias de la región.

En cuanto a su aplicación en la región, en Argentina se aplica sobre el valor de los activos brutos, medida que, bajo supuesto de movilidad del capital, es un sustituto de la renta de las empresas, mientras que en Costa Rica se ha optado por gravar el activo fijo de las empresas. Por su parte, el patrimonio o activos netos son ampliamente utilizados, en Colombia, Ecuador, Panamá y Uruguay aunque a diferentes niveles de tipos impositivos. En Guatemala se aplica el Impuesto de Solidaridad, que grava con la alícuota del 1% sobre el 25% del activo neto o ingresos brutos, el que sea mayor. Vale señalar que, en México, desde el año 2008 hasta octubre de 2013, cuando fue derogado en la última reforma hacendaria, estuvo vigente en un gravamen denominado Impuesto Empresarial de Tasa única (IETU), que constaba de una alícuota uniforme (17,5%) aplicada sobre el flujo remanente de recursos utilizado para retribuir a los factores de producción (Gómez Sabaíni y Jiménez, 2011b).

Debe decirse que, en caso de quese construya un sustituto del ISR para las pequeñas empresas y de que se apliquecon acierto, es posible ampliar la base del tributo al incrementar el número de contribuyentes y el volumen de los pagos de impuestos que estos realizan, logrando así disminuir el costo de cumplimiento tributario de las empresas -principalmente de las pymes-y favoreciendo una reducción de la elusión y la evasión tributaria. Sin embargo, cuando los países aplican tasas tributarias presuntivas para forzar a los pequeños contribuyentes a optar por la determinación del impuesto a cargo del propio contribuyente sobre la base de la renta real, la experiencia demuestra que eso les genera incentivos a los mismos contribuyentes para pasarse al sector informal, con resultados contrarios a los previstos.

No obstante, cuando estos impuestos operan por encima del impuesto determinado a la renta, se pueden desestimular las inversiones productivas, en virtud deque se gravan las existencias, los inmuebles productivos, las maquinarias y otros bienes de uso. Esto puede resultar en la descapitalización de las empresas con pérdidas, cualquiera sea su modalidad (suma fija, porcentaje de activos, ingresos brutos, etc.), ya que al gravar por encima de los ingresos netos, el impuesto sobre la renta se transforma en un impuesto al capital. En síntesis, estos tributos terminan siendo una forma de sustitución de los impuestos sobre la renta neta con todas las consecuencias, positivas y negativas, que ello implica.

Por lo general, la defensa que se hace de la introducción de estos tributos heterodoxos se basa en argumentos de emergencia, y su permanencia suele estar condicionada a su reemplazo en el mediano plazo. De hecho, el mantenimiento prolongado de estos instrumentos de teriora su productividad y profundiza las distorsiones derivadas de su aplicación. Dado que resultan la contracara de deficiencias en las administraciones tributarias y las fallas legales en la definición de algunos tributos como el impuesto a la renta (Baer, 2006), a mediano plazo se debería atender la solución de esos problemas estructurales.

Debe recordarse que todo sistema tributario debe contemplar la existencia de un conjunto armonizado de instrumentos que, en cada momento, asegure la suficiencia recaudatoria respecto del nivel de gasto público y de las premisas de equidad horizontal y vertical establecidas por la sociedad. Para ello, es necesario que pueda adaptarse a las fluctuaciones del nivel de actividad (flexibilidad) y que, gracias a la mínima distorsión de los incentivos privados previos a la intromisión estatal, permita obtener los recursos de forma simple para los contribuyentes y a bajo costo para las administraciones tributarias.

SÍNTESIS FINAL

Tal y como se ha mostrado en las secciones anteriores, se observa claramente que los dos grandes pilares sobre los que asienta la tributación de todos los países, desarrollados o en desarrollo, son la imposición sobre la renta y los impuestos sobre los consumos. Durante las últimas tres décadas, las medidas de reforma han estado enfocadas en la expansión y fortalecimiento del IVA. En ese sentido, el principal instrumento generador de recursos tributarios a nivel regional parece haber alcanzado un aceptable grado de maduración en la mayoría de los casos. Sin embargo, la mirada hacia el futuro en materia de IVA debería centrarse en la introducción de alternativas para morigerar el impacto regresivo del tributo sobre los sectores más necesitados.

Por lo tanto, sin desalentar la introducción de mejoras en el cumplimiento del IVA, pero a fin de corregir gradualmente la falta de balance entre tributación directa e indirecta que caracteriza a los países de la región desde hace muchos años, se considera que el peso de una segunda generación de reformas tributarias en América Latina debería enfocarse primordialmente en el ISR, tanto en lo que respecta a las personas naturales como a las personas jurídicas, y que debería complementarse asimismo con un fortalecimiento de la imposición patrimonial.

El escaso efecto redistributivo es una de las principales falencias de la tributación en los países de América Latina; para revertir esta situación, resulta imperativo aumentar el peso relativo de la tributación directa dentro de la estructura tributaria. En ese sentido, fortalecer el Impuesto Sobre la Renta personal constituye el principal desafío para todos los países, lo que requiere recorrer dos caminos paralelos.

Por un lado, la consideración de todas las rentas que fluyen hacia el sujeto gravado dentro de la base gravable del tributo, provengan de la actividad laboral, empresarial, financiera o mixta. Es decir, es necesario profundizar y hacer efectiva la aplicación del principio de equidad horizontal, en materia de bases imponibles, de forma amplia y general. Por otra parte, la estructura y nivel de las tasas a ser aplicada en cada caso puede estar sujeta a distintas consideraciones. Mientras que algunos países han optado por una estructura de imposición dual (moderadamente progresiva para rentas del trabajo y proporcional, con una tasa reducida, para las rentas de capital), esquema que en sí mismo no atiende a las consideraciones de equidad horizontal, otros han mantenido una tasa única para el conjunto de todos los tipos de ingresos (incluso cuando, en algunos casos, se hayan excluido a las ganancias de capital de la base gravable del ISR y estén sujetas a un tratamiento particular).

Igualmente, las reformas futuras deberían focalizarse en analizar detalladamente la conveniencia (costo/beneficio) de mantener la numerosa serie de incentivos tributarios y tratamientos especiales que se hallan vigentes en los países de América Latina, donde aún, luego de tantos años de utilización, predomina la incertidumbre respecto de los resultados alcanzados. Se sabe que los gastos tributarios complican la administración tributaria, fomentan la corrupción para lograr su otorgamiento y generan estrategias de fraude fiscal, amén de tener un impacto claramente regresivo sobre el sistema. Por lo tanto, es prioritaria la realización de informes de evaluación sobre los efectos de estos regímenes especiales para determinar fehacientemente si los mismos justifican su existencia dados los elevados costos recaudatorios que implican al fisco. Además, los ingresos tributarios adicionales brindarían cierto espacio fiscal para reducir el nivel de las tasas del ISR aplicadas sobre las personas jurídicas y promover así la inversión doméstica y extranjera directa.

El proceso de globalización ha llevado también a modificar la forma en que se pensaba, se proponía y se implementaba una reforma del ISR. Actualmente, resultaría imposible no tomar en consideración los distintos mecanismos existentes para establecer que las rentas producidas en el país tributen efectivamente en donde han sido generadas y que no se trasladen a otras jurisdicciones por la vía de precios de transferencia entre empresas vinculadas, o bien se vacíen las bases imponibles de contenido sustancial a través de nocivas planificaciones tributarias de las empresas multinacionales. De ahí que resulta necesario incorporar en los procesos de reforma el amplio conjunto de disposiciones en torno a estas y otras dimensiones, absolutamente indispensables para hacer efectiva la reforma.

En ese sentido, los países miembros de la OCDE han avanzado con una serie de recomendaciones en materia de tributación internacional que resultan sumamente adecuadas para tratar de evitar las prácticas fiscales nocivas en un contexto globalizado (OCDE, 1998). Entre las medidas recomendadas se destacan: a) la restricción a la deducción de pagos a entidades localizadas en países considerados "paraísos fiscales"; b) la imposición de impuestos por retención en la fuente en ciertos pagos a residentes de esos países; c) la modificación de la definición de residencia corporativa para contrarrestar el uso de sociedades extranjeras, con el fin de evadir el impuesto nacional; d) la aplicación efectiva (e incorporación en la legislación tributaria) de reglas de precios de transferencia; e) la introducción de reglas para evitar la subcapitalización de sociedades residentes por parte de no residentes, y f) la adopción de reglas para intensificar el intercambio de información entre países y el acceso a la información bancaria para efectos fiscales; entre otras.

Como parte de un necesario proceso de fortalecimiento de descentralización fiscal, los países de la región deberán realizar un gran esfuerzo para revalorizar el rol de la tributación patrimonial como fuente de recursos subnacionales. En la gran mayoría de los casos, los problemas son los mismos y, por ende, se aplican con cierta generalidad recomendaciones tales como la ampliación de la base gravable (eliminando exenciones y tratamientos especiales), el aumento de alícuotas y la modernización de los catastros y de la administración tributaria subnacional. Dada la gran dependencia de las transferencias provenientes del gobierno central, resulta indispensable reforzar la capacidad institucional y los incentivos de los gobiernos locales para aumentar su caudal de recursos propios.

Para concluir, una segunda generación de reformas en los sistemas tributarios de América Latina no es una tarea fácil ni rápida; para que sea exitosa y para que sus cambios sean permanentes, deberá formar parte de un complejo proceso de negociación política (pacto fiscal) entre distintos actores sociales, en un marco de consenso sobre los objetivos fundamentales -más allá del aumento de recursos disponibles - que regirán las finanzas públicas del Estado en los años futuros. Todo paso previo satisfactorio que permita superar los obstáculos presentes y que tienda hacia ese horizonte de mediano plazo será bienvenido y podrá ser tomado como referencia por los demás países de la región, que deberán adaptarlos en cada caso a sus propios contextos económicos, sociales e institucionales.

NOTAS AL PIE

1 Según Lora (2007), la tarifa promedio para importaciones en los países de Sudamérica cayó del 55% en 1985 hasta aproximadamente el 10% en el año 2000, mientras que en los países centroamericanos (además de México) la merma fue aún mayor, desde un 66% al 6% en promedio.

2 Vale señalar que algunos países de la región aumentaron las alícuotas generales del IVA en el último quinquenio, entre los que se destacan México en 2010 (del 15% al 16%), República Dominicana en 2012 (del 16% al 18%), de Panamá en 2010 (del 5% al 7%) y de Venezuela en 2009 (del 9% al 12%); mientras que solo en Perú se redujo en 2012 (del 19% al 18%). Para mayor detalle, ver Cepal (2014).

3 Tasa efectiva promedio correspondiente al Impuesto sobre la Circulación de Mercancías y Servicios (ICMS). La alícuota final varía de estado a estado, conforme a lo legislado en cada uno.

4 Las diferencias entre las estimaciones resultan muy significativas y se explican por las disímiles fuentes de información estadística utilizadas y la propia metodología de cálculo, así como la definición de gasto tributario.

5 No obstante, deben reconocerse los avances logrados en la reciente reforma tributaria de octubre de 2013, a partir de la homologación de la tasa general del IVA en la región de frontera del 11% al 16% (Cepal, 2014).

6 Se define como coeficiente de eficiencia-C el cociente entre la recaudación efectiva como porcentaje delconsumo final y la tasa general del impuesto, es decir que se sustituye el monto del PIB por el del consumo final debido a que este último valor se encuentra más cercano a la base efectivamente gravada por el impuesto.

7 Para la proporción de consumo privado respecto del PIB, se utilizaron datos de la base Collecting Taxes 2009-2010, elaborada por USAID (2011).

8 De acuerdo al CIAT, este tributo aparece en América Latina en los años veinte; Brasil (1923), México (1924) y Colombia (1928) fueron los primeros países de la región en establecerlo.

9 Este valor promedio se incrementaría levemente en virtud del aumento de la tasa máxima aplicable a este gravamen en México (pasa del 30% al 35%), introducido por la reciente reforma tributaria de octubre de 2013 (Cepal, 2014). También habría que considerar las modificaciones introducidas por la muy reciente reforma tributaria en Chile, la cual reducirá la tasa máxima del ISR personal del 40% al 35%.

10 Este promedio podría haber variado levemente debido a sendas reformas introducidas en Ecuador y Colombia durante el año 2013 y en Chile en 2014. En Ecuador, la tasa pasó de 23% a 22%, mientras que en Colombia se dispuso una reducción de la tasa del 33% al 25% en el ISR de personas jurídicas. En Chile, se prevé un aumento gradual para los próximos años que llevaría la alícuota del 20 al 25% (sistema integrado) en 2018.

11 Debe reconocerse que, en algunos países de la región como Argentina, esto también se debió a un crecimiento del PIB en términos reales y la falta de ajuste por inflación de los parámetros nominales que rigen el impuesto.

12 En rigor, el impuesto dual nórdico grava tanto las rentas empresariales, como las rentas de capital con una misma tasa proporcional de alrededor del 30%, que a su vez es la tasa mínima del ISR para rentas del trabajo que son gravadas de manera progresiva hasta tasas en torno al 50%.

13 Un caso particular es el de Colombia, en donde recientemente se introdujeron dos impuestos mínimos del ISR personal con la doble finalidad de aumentar el nivel de cumplimiento y aumentar su impacto distributivo progresivo: el Impuesto Mínimo Alternativo (IMAN), como un sistema obligatorio para empleados con tasas progresivas que van del 0% al 27% hasta cierto monto de renta gravable, y el Impuesto Mínimo Alternativo Simple (IMAS), como un sistema simplificado dirigido a empleados y trabajadores por cuenta propia con tasas entre 0% y 8,17% aplicado sobre la misma base gravable del IMAN.

14 Con fecha concomitante a la redacción de este trabajo, fue aprobada en Chile una trascendental reforma tributaria que abarca diferentes gravámenes aunque con un énfasis especial en la imposición sobre los ingresos. Más allá de contemplar modificaciones graduales (plazo de 4 años) en las alícuotas del ISR (la tasa general para las empresas pasará de 20% a 25% y la tasa máxima del ISR personal bajará del 40% actual a un 35%), la principal medida tributaria tiene que ver con la eliminación del Fondo de Utilidades Tributables (FUT), de manera tal que los dueños de las empresas deberán tributar, a partir de 2018, por la totalidad de las utilidades de sus empresas y no solo por las utilidades que retiran (base devengada).

15 La tasa del CREE pasará a ser de 8% desde el año 2015.

16 Debe tenerse en cuenta que, en los últimos años, la crisis financiera ha reducido la rentabilidad de las empresas en el mundo desarrollado, mientras que la bonanza de los precios de las materias primas básicas ha sido una fuente extraordinaria de ingresos para muchas empresas latino americanas.

17 De hecho, Cetrángolo y Gómez Sabaíni (2007) lo han clasificado como un impuesto especial selectivo, aplicado a una actividad determinada que consiste en el uso del cheque bancario.

18 Introducido en 2004, el Impuesto a las Transacciones Financieras ha venido reduciendo su alícuota progresivamente desde un valor inicial de 0,15% a 0,005% sobre créditos y débitos.

19 Al menos hasta el año 2007, los impuestos sobre transacciones financieras también se destacaron en Brasil y en Venezuela donde fueron altamente productivos. Según Coelho (2009), en el primer caso la Contribución Provisoria sobre Movimientos Financieros (CPMF) fue derogada el 1.° de enero de 2008 (se aplicaba sobre débitos a una tasa del 0,38%), habiendo generado una recaudación de 1,4% del PIB durante el año anterior (un 5,8% del total de ingresos tributarios). En Venezuela, el Impuesto a las Transacciones Financieras (ITF) reemplazó al Impuesto al Débito Bancario (que venía siendo aplicado desde 2002), y solo estuvo vigente entre 2007 y 2008 (tasa del 1,5% sobre débitos bancarios), año en que permitió acumular un 0,9% del PIB y un 7% de la carga tributaria total.

REFERENCIAS

[1]Amarante, V., Arim, R. & Salas, G. (2007). Impacto Distributivo de la Reforma Impositiva en Uruguay. Draft prepared for Poverty and Social Impact Analysis (PSIA)-Uruguay Development Policy Loan (DPL) II. [ Links ]

[2] Aquatella, J. (2012). Rentas de recursos naturales no-renovables en América Latina y el Caribe: Evolución 1990 -2010 y participación estatal. Seminario Gobernanza de los Recursos Naturales en ALC, División de Recursos Naturales e Infraestructura, Cepal, abril. [ Links ]

[3] Baer, K. (2006). La administración tributaria en América Latina: algunas tendencias y desafíos. En O. Centrángolo y J. C. Gómez Sabaíni (Comps.) Tributación en América Latina en busca de una nueva agenda de reformas (131-157). Santiago: Cepal. [ Links ]

[4] Bahl, R. & Martínez-Vázquez, J. (2007). The Property Tax in Developing Countries: Current Practice and Prospects. Working Paper WP07RB1, Lincoln Institute of Land Policy. [ Links ]

[5] Barreix, A. & Roca, J. (2007). Reforzando un pilar fiscal: el impuesto a la renta dual a la uruguaya. Revista Cepal, 92, 123-142. [ Links ]

[6] Barreix, A., Garcimartín, C. & Velayos, F. (2012). El impuesto sobre la renta personal: un cascarón vacío.En A. Corbacho, V. Fretes Cibils y E. Lora (Eds.), Recaudar no basta: los impuestos como instrumento de desarrollo (173-202).Washington D.C.: Banco Interamericano de Desarrollo. [ Links ]

[7]. Banco Interamericano de Desarrollo (BID) & Centro Interamericano de Administraciones Tributarias (CIAT). (2012). Carga fiscal ajustada de América Latina y el Caribe. Base de datos. [ Links ]