INTRODUCCIÓN

Las diferencias regionales que se registran en un país en el comportamiento de la actividad productiva son explicadas, en buena medida, por un conjunto de características particulares de cada región o por políticas económicas diseñadas dentro de ellas mismas. Sin embargo, es innegable también que la dinámica productiva de una región se ve afectada por decisiones de política tomadas a escala nacional. Algunas de estas decisiones son realizadas de manera consciente con el propósito explícito de incidir en determinadas regiones o sectores, como sucede generalmente con la política fiscal. Por otra parte, otras decisiones están orientadas a incidir en los agregados económicos nacionales, pero terminan afectando, de manera prevista o imprevista, a las distintas regiones. Este último es el caso de la política monetaria.

En las últimas dos décadas se ha generado un creciente interés en la literatura teórica y empírica por explicar por qué la política monetaria puede conducir a efectos regionales diferentes, basándose en los denominados canales de transmisión monetaria. La mayoría de la literatura se ha enfocado principalmente en el estudio de los países desarrollados y los principales resultados parecen coincidir en que el canal de tasa de interés, actuando a través de las diferencias en la estructura económica de las regiones, es el más importante en la explicación de las diferencias regionales1.

No obstante, en países en desarrollo, los estudios sobre efectos regionales de la política monetaria son escasos, debido principalmente a las restricciones que imponen las series estadísticas disponibles de producción regional o de un indicador de política monetaria apropiado. En este trabajo se busca superar este limitante y para ello se hace uso de información anual del crecimiento del valor agregado en cada uno de los sectores económicos que componen la producción total de los departamentos de Colombia.

Como el propósito fundamental del trabajo es determinar si hay efectos diferenciales de la política monetaria entre regiones, en primer lugar, se agrupan los departamentos en cinco regiones geográficas. Para cada una de ellas se estima el efecto de un choque de política monetaria empleando un modelo de rezagos distribuidos para el panel con información de los sectores económicos de cada uno de los departamentos que componen la región de interés. Los resultados que se obtienen muestran diferencias importantes entre regiones, siendo las más sensibles las regiones Pacífico y Caribe, las cuales están ubicadas en las zonas costeras del país. Aunque este resultado pudiese sugerir que hay un patrón geográfico que explica las diferencias encontradas, al evaluarse de manera independiente los efectos de la política monetaria sobre cada departamento, haciendo uso de un panel con los datos de los 35 sectores en los que se divide la producción total departamental, se encontró que hay una alta variabilidad de los resultados entre departamentos, inclusive entre los pertenecientes a una misma región geográfica.

Dado entonces que la ubicación geográfica no explica las diferencias encontradas entre los departamentos, este trabajo intenta encontrar una explicación para estos resultados en la teoría del canal de tasa de interés, según la cual el canal es importante en la transmisión regional de la política monetaria si existen diferencias entre sectores económicos en la elasticidad de la demanda de bienes y servicios ante cambios en la tasa de interés, y si existen diferencias en la importancia relativa de cada sector en las distintas regiones.

Por lo tanto, para evaluar la relevancia de esta canal, se buscó obtener una medida de los efectos sectoriales de la política monetaria y contrastar si la estructura económica de los departamentos está asociada con las diferencias regionales observadas. Para ello, se combinan nuevamente datos regionales y sectoriales para estimar los impactos promedio sobre el crecimiento económico que se obtendrían en caso de que un sector no tuviera participación dentro de la estructura económica nacional o regional, lo cual se contrasta con los impactos promedio que se obtienen para Colombia cuando se consideran todos los sectores. De esta forma, se logra obtener por primera vez una medida de los efectos relativos de la política monetaria en los distintos sectores económicos del país. La principal conclusión obtenida es que los sectores más sensibles a la política monetaria en Colombia son industria manufacturera, construcción y transporte y comunicaciones.

Por último, con base en estos resultados, se hace una agrupación diferente de los departamentos considerando su estructura económica, con el objetivo de establecer si existe una relación entre la estructura económica de los departamentos y sus respuestas ante la política monetaria. Los resultados muestran que esa relación sí existe, al encontrarse una mayor respuesta de los departamentos industriales, lo cual es consistente con los resultados sectoriales que se obtienen y, además, confirman la relevancia del canal de tasa de interés en la transmisión regional de la política monetaria.

Una de las limitaciones de este estudio puede ser el corto horizonte temporal considerado (2003-2014). El periodo de estudio inicia en el 2003 porque solo a inicios de la década del 2000 es que en Colombia se consolida el esquema de inflación objetivo como estrategia de conducción de la política monetaria, con la tasa de interés de intervención del Banco de la República como el principal instrumento de política monetaria. Por lo tanto, ampliar el periodo de estudio iniciando en un año anterior implica considerar distintos esquemas de conducción de la política monetaria, con la dificultad de encontrar un indicador apropiado para identificar las decisiones de política monetaria durante todo el periodo.

A pesar de que, por lo corto del periodo, se pudiera pensar que los resultados obtenidos no se deben considerar estructurales o de largo plazo y más bien corresponden a las particularidades de un determinado ciclo de negocios, es importante mencionar que durante este tiempo de estudio la actividad productiva en Colombia registró una dinámica, en términos generales, similar a la que la economía colombiana ha experimentado en las tres décadas anteriores, caracterizada básicamente por tener un ritmo de crecimiento promedio alrededor del 4%, con algunas desaceleraciones importantes, pero sin experimentar una fuerte recesión, como ha sido la tendencia de la economía colombiana desde 1970, con excepción de la recesión de 1999. De esta forma, los resultados obtenidos pueden ser una buena aproximación de las respuestas estructurales que puede experimentar la economía colombiana y sus regiones y sectores económicos ante las decisiones de política monetaria, aunque se reconoce que puede haber algunos factores como el boom petrolero que experimentó el país y la mencionada implementación del esquema de inflación objetivo que pueden haber afectado la transmisión de la política monetaria de manera particular en el periodo de estudio.

El resto del documento está organizado de la siguiente manera. En la sección 2 se realiza la descripción de la metodología empleada y los resultados obtenidos en la estimación de los efectos regionales de la política monetaria en Colombia. En la sección 3 se hace una estimación del impacto relativo de la política monetaria sobre cada uno de los sectores económicos en Colombia y se evalúa la importancia de la estructura económica en la determinación de las diferencias regionales. Y, por último, en la sección 4 se presentan las principales conclusiones.

MIDIENDO LOS EFECTOS REGIONALES DE LA POLÍTICA MONETARIA EN COLOMBIA

La aproximación estándar en la literatura internacional

Aunque no tan amplia como la literatura empírica con datos agregados de países, existe una importante cantidad de trabajos previos en los que se analizan los efectos diferenciales de la política monetaria en las regiones de un país. El principal referente en este tipo de estudios es Carlino y DeFina (1998), quienes, en primer lugar, estiman un único modelo de vectores autorregresivos estructurales (SVAR por su sigla en inglés), en su interés de examinar si los choques de política monetaria tienen efectos simétricos sobre 8 regiones de Estados Unidos. Para identificar los canales de transmisión de la política monetaria, dado que el corte transversal de la primera aproximación es muy pequeño (8 regiones), en una segunda aproximación realizan un proceso dividido en dos etapas. En la primera etapa realizan estimaciones de modelos SVAR de manera separada para 48 estados del país, y calculan la respuesta de la actividad económica ante un choque de política monetaria. Y en una segunda etapa estiman un corte transversal, donde estos impulsos respuesta se intentan explicar con base en un conjunto de indicadores relacionados con posibles mecanismos de transmisión monetaria. Sin embargo, una debilidad importante de esta metodología de estimar SVAR independientes por cada estado es que el choque de política monetaria identificado en cada SVAR es diferente, y por lo tanto no se está midiendo la respuesta de cada Estado ante un mismo choque de política.

A partir de este trabajo se han realizado varios estudios que buscan establecer los efectos diferenciales de la política monetaria a escala regional en distintos países e identificar los canales de transmisión. Muchos de estos trabajos replican la metodología anterior de Carlino y DeFina (1998) en dos etapas, por lo que coinciden en la misma debilidad metodológica. Dentro de este grupo de estudios se destacan los trabajos de De Lucio e Izquierdo (2002) para España, Arnold y Vrugt (2004) para Alemania, y Schunk (2005) también para Estados Unidos, pero tratando de analizar cambios estructurales entre dos periodos de tiempo.

Dados los problemas de la metodología de modelos SVAR independientes para cada región, otra parte de la literatura ha replicado la primera aproximación de Carlino y DeFina (1998), estimando un SVAR con agregados regionales. Ante la imposibilidad de estimar un corte transversal para evaluar la importancia de los distintos canales de transmisión, debido al reducido número de regiones en los que se debe dividir el país para poder estimar el SVAR, este tipo de estudios recurren, por lo general, a comparar los resultados de los impulsos respuesta con estadísticas descriptivas de las características de las regiones reflejadas en indicadores relacionados con estos canales. Entre los trabajos que siguen esta metodología se pueden mencionar los de Owyang y Wall (2005) para regiones de Estados Unidos, y Georgopoulos (2009) y Potts y Yerger (2010) para provincias de Canadá.

Vale la pena destacar que también existen trabajos en los que, sobre la base de un modelo SVAR, se incorpora información geográfica utilizando técnicas de econometría espacial. El estudio pionero en utilizar esta aproximación es el de Di Giacinto (2003), quien empleando información sobre proximidad espacial y estableciendo restricciones para los parámetros, logra identificar y estimar efectos de desbordamiento (spillover effects) espaciales contemporáneos en su proceso de estimación de los efectos regionales de la política monetaria en Estados Unidos.

Para países en desarrollo, entre los pocos estudios identificados sobre el tema se destacan los de Ridhwana, Groot, Rietvelda y Nijkampa (2011) para Indonesia, y Nachane, Ray y Ghosh (2002) para India, ambos empleando modelos SVAR inde-pendientes para cada una de las regiones en las que dividen al país objeto de análisis. Similar metodología emplearon Zuccardi (2002) y Romero (2008), los dos únicos antecedentes que se conocen para Colombia.

Una nueva aproximación para Colombia combinando datos regionales y sectoriales

Esta síntesis de la literatura nacional e internacional más relevante sobre efectos regionales de la política monetaria muestra que la mayoría de estudios regionales se han sustentado en el uso de modelos SVAR, pero con las limitantes mencionadas, ya sea que se estime un único modelo con todas las regiones o se estime un modelo independiente para cada región.

La disponibilidad para Colombia de datos de producción regional solo con periodicidad anual2 y los cambios que ha habido en el país en la estrategia de conducción de la política monetaria3, hacen que una estimación de los impactos regionales de la política monetaria siguiendo la aproximación estándar, como hicieron Zuccardi (2002) y Romero (2008), tenga los mismos problemas. Considerando lo anterior, en este trabajo se busca enfrentar este limitante, haciendo uso de información de la producción regional desagregada en los 35 sectores económicos en los que se divide el total de la producción regional y nacional en el Sistema de Cuentas Nacionales que elabora el Departamento Administrativo Nacional de Estadísticas (DANE). La principal ventaja de esta estrategia radica en que permite armar para cada región un panel de datos con la información de la producción en cada uno de los sectores económicos de los departamentos que la conforman durante un determinado periodo de tiempo. En efecto, el horizonte de tiempo considerado fue el periodo 2003-2014, caracterizado por llevarse a cabo en Colombia una política monetaria conducida bajo el esquema de inflación objetivo, con la tasa de interés de política monetaria como instrumento operativo, lo que permite controlar por cambios en la conducción de la política.

Estimación de los choques de política monetaria

Para tener una estimación no sesgada de los efectos de la política monetaria sobre la producción regional y sectorial en Colombia es necesario disponer de una variable exógena, indicadora de las decisiones de política monetaria. Por lo tanto, inicialmente se realiza una estimación para Colombia de los choques mensuales de política monetaria, para lo cual se utiliza como referencia la metodología empleada por Quintero (2015) en un estudio realizado para 5 países de América Latina (Brasil, Chile, Colombia, México y Perú) acerca de los efectos de la política monetaria sobre la actividad económica total.

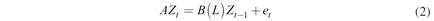

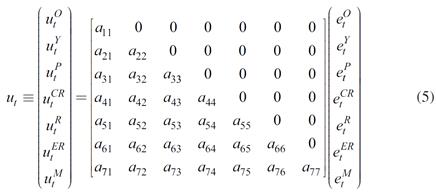

La metodología para la obtención de los choques monetarios consiste en la estimación de un modelo SVAR para el periodo 2003:1-2014:12 en el que el vector de variables endógenas está dado por:

donde O t es el precio internacional del petróleo, Y t es la producción, P t son los precios de la economía, CR t es el riesgo país, R t es la tasa de interés de política monetaria, ER t es la tasa de cambio nominal y M t es un agregado monetario.

En su forma estructural, la dinámica del vector autorregresivo Z t se puede representar de la siguiente forma:

En la anterior ecuación, A es una matriz n x n que describe las relaciones contemporáneas entre las variables, B(L) es una matriz n x n polinomial en el operador de rezago L, y e t es un vector n x 1 de residuos estructurales.

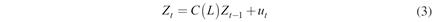

En su forma reducida, el anterior modelo se puede representar con la siguiente ecuación:

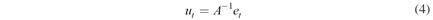

donde C ( L )= A − 1 B( L ) es una matriz polinomial y u t son los residuos del modelo en su forma reducida, los cuales se relacionan con los residuos del modelo estructural mediante la siguiente ecuación:

Siguiendo a Christiano, Eichenbaum y Evans (1999) y Quintero (2015), el método de identificación de choques empleado es la descomposición estándar de Cholesky. El ordenamiento de las variables es como aparece en el vector Z t. . Este ordenamiento está inspirado inicialmente en la propuesta de Christiano et al. (1999), aunque con un par de modificaciones importantes. Una de estas modificaciones es la inclusión en el SVAR de la variable precio del petróleo, la cual es muy determinante del comportamiento de las variables macroeconómicas en un país exportador de petróleo como Colombia. Por tratarse de una variable que se determina en los mercados internacionales, y que no es afectada por el comportamiento de la economía colombiana, se considera la más exógena de estas variables y se coloca en primer lugar en el ordenamiento del SVAR. La segunda modificación consiste en la inclusión de otras dos variables que son fundamentales para el comportamiento de las economías pequeñas y abiertas, como la colombiana. Una de ellas es el indicador de riesgo país, la cual se ubica en el SVAR justo antes de la variable de tasa de interés de política monetaria, al considerarse que su comportamiento afecta de manera contemporánea las decisiones de política monetaria del Banco Central. La otra variable es la tasa de cambio que, por ser reconocido como uno de los canales de transmisión de la política monetaria, se ubica justo después de la tasa de interés en el SVAR.

Asumiendo entonces que A-1 tiene una estructura recursiva, se pueden obtener los choques estructurales e t a partir de la estimación de los residuos en el modelo reducido u t , mediante la siguiente ecuación:

La ecuación anterior implica que las 4 primeras variables entran en la función de reacción de la autoridad monetaria simultáneamente mientras que las 2 últimas lo hacen con un rezago.

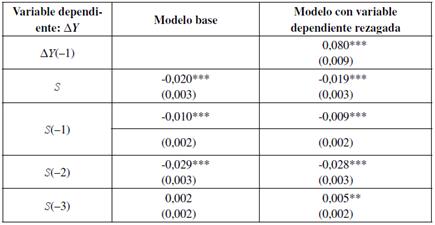

En la tabla 1 se presentan los indicadores utilizados para medir cada una de las variables empleadas y la correspondiente fuente de información empleada para la estimación del modelo SVAR.

Tabla 1 Variables, indicadores y fuente de información para la estimación de choques de política monetaria

Fuente: elaboración propia

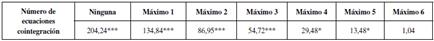

Antes de la estimación del SVAR se realizaron pruebas de estacionariedad y cointegración. En el anexo 1 se presentan los resultados de la prueba de raíz unitaria Augmented Dickey-Fuller Fisher (ADF) para las variables en niveles y primeras diferencias, encontrándose que la mayoría de las variables son cointegradas de orden 1. Posteriormente, se realizó la prueba de cointegración de Johansen (anexo 2), la cual indica presencia de relaciones de cointegración en las series evaluadas.

Teniendo en cuenta este resultado, se optó por estimar el SVAR en niveles mediante mínimos cuadrados ordinarios, basado en el resultado obtenido por Sims, Stock y Watson (1990), según el cual, cuando se tiene evidencia de cointegración, los estimadores obtenidos en el SVAR en niveles son consistentes. Por su parte, el número de rezagos incluidos es 2, que es lo sugerido por los criterios Akaike y Hannan-Quinn.

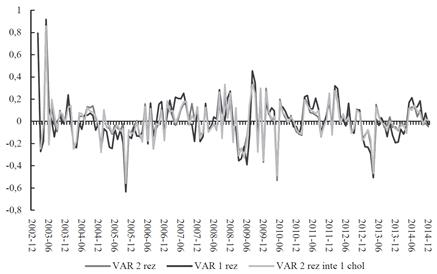

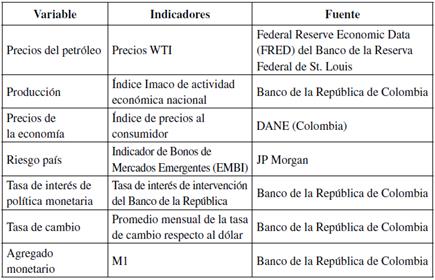

En la gráfica 1 se presentan los choques mensuales obtenidos para Colombia. Allí se puede observar, como es de esperarse, que hay una combinación de choques positivos y negativos que muestran no estar serialmente correlacionados.

Fuente: estimaciones propias con base en metodología de Quintero (2015)

Gráfica 1 Choques de política monetaria mensuales estimados en Colombia, 2003-2014

Como prueba de robustez se estiman los choques de política monetaria utilizando el mismo ordenamiento de variables del modelo base, pero incluyendo en este caso solo 1 rezago en cada una de las variables, que es lo sugerido por otro de los criterios de identificación, el de Schwarz. Adicionalmente, dado que una de las críticas usuales a la descomposición estándar de Cholesky, es que los resultados que se obtienen en el SVAR son sensibles al ordenamiento de las variables, como una segunda prueba de robustez se realizó una estimación de los choques con un SVAR de 2 rezagos pero con un ordenamiento diferente al del modelo base consistente en mover a la tasa de interés al segundo lugar en el SVAR, después de los precios del petróleo, manteniendo el ordenamiento del resto de variables. Este cambio implicaría considerar como supuesto de identificación que el Banco de la República determina todos los meses la tasa de interés utilizando los datos de los meses anteriores para todas las variables, con excepción del precio del petróleo. Los resultados obtenidos se presentan en el anexo 3, observándose que no hay mayores diferencias entre los choques de política monetaria obtenidos en los tres modelos estimados.

Los choques de política monetaria empleados en el resto del trabajo son entonces los obtenidos en el modelo base. Sin embargo, como los datos de producción regional están disponibles con periodicidad anual, con estos choques mensuales se construyó una medida de choques acumulados anuales que resulta de la suma de los 12 choques mensuales registrados durante el año. Esta estrategia es similar a la empleada por Kilian (2009), quien realizó un promedio trimestral de los choques mensuales en los precios del petróleo, que había estimado previamente, en su interés de evaluar el efecto de estos choques sobre el crecimiento económico en Estados Unidos, para el cual solo tenía disponibles datos trimestrales. Cabe mencionar que al consolidar el acumulado de los choques anuales en los tres modelos (el modelo base y los dos alternativos) se obtienen resultados bastante similares como se puede apreciar en el anexo 4.

Estimación de los efectos regionales de la política monetaria

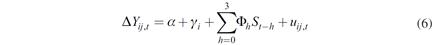

Con la información del panel de datos de la producción regional-sectorial y la medida de los choques acumulados anuales de política monetaria, se estimó el siguiente modelo de manera individual para el total nacional:

donde ∆Y es la tasa de crecimiento anual de la producción, y S son los choques acumulados anuales de política monetaria. El subíndice i hace referencia a cada uno de los 35 sectores económicos y el subíndice j a cada uno de los 33 departamentos que componen el país, para un total de 1.155 observaciones en el corte transversal. De acuerdo con lo anterior, Y i corresponde a unos efectos fijos sectoriales, lo cual permite controlar por aquellos factores estructurales que pueden determinar el crecimiento económico en los distintos sectores y que no varían con el paso del tiempo, o por lo menos durante un periodo relativamente corto como los 12 años aquí considerados.

La ecuación (6), por incluir no solo los valores actuales sino además valores rezagados de la variable explicativa, se denomina un modelo de rezagos distribuidos4. Esta es una aproximación muy útil que permite estimar de manera simple los efectos acumulados a lo largo del tiempo que una variable explicativa tiene sobre una variable dependiente de interés cuando la variable explicativa no está correlacionada con el término de perturbación u i,t .

En el caso particular de la ecuación (6), este supuesto de la exogeneidad de la variable explicativa es plausible porque la medida de las decisiones de política monetaria que se incluye es el componente sorpresa de la tasa de interés de política, es decir, la magnitud en la cual el Banco Central fija la tasa de interés por encima o por debajo de lo esperado por los agentes económicos. Esta medida, que en este trabajo se ha denominado como choques de política monetaria, se asume que no está correlacionada con otros factores determinantes del crecimiento económico porque fue obtenida a partir de la estimación del modelo SVAR presentado en la sección anterior, en el que se incluyen las principales variables macroeconómicas que típicamente hacen parte de la regla de política monetaria de un banco central (tasa de interés, producción, precios, oferta monetaria) y otras variables clave para el caso particular de la economía colombiana, como son el precio del petróleo, el indicador de riesgo país y la tasa de cambio.

La principal ventaja de este modelo de rezagos distribuidos respecto a un SVAR es que solo requiere estimar una ecuación, razón por la cual se reduce sustancialmente el número de parámetros a estimar y se aumentan los grados de libertad. Esta estimación se realizó por mínimos cuadrados ponderados dando un peso a cada observación proporcional a su participación en el total de la producción del país durante cada año.

La respuesta acumulada de la actividad económica ante un choque de política monetaria h años después de registrados los choques viene determinada por la suma acumulada de los parámetros Ф h . Por esta razón, la definición del número de rezagos de la variable de choques de política monetaria adquiere una importancia significativa. El horizonte máximo de tiempo para el cual se puede estimar la respuesta de la actividad económica ante las decisiones de política monetaria coincide con el número de rezagos de la variable de choques que se incluya en el modelo. Sin embargo, incluir un alto número de rezagos, especialmente considerando que se tiene un panel con solo 12 datos temporales, restringe de manera importante la información empleada y, por lo tanto, reduce la precisión de los estimadores. Teniendo en cuenta lo anterior, se determinó incluir 3 rezagos de la variable de choques de política monetaria5. Realizando el test de Wooldridge para autocorrelación en datos de panel se encontró que a un nivel de significancia del 5% no se puede rechazar la hipótesis de que los residuos obtenidos de la estimación de la ecuación (6) no están correlacionados serialmente.

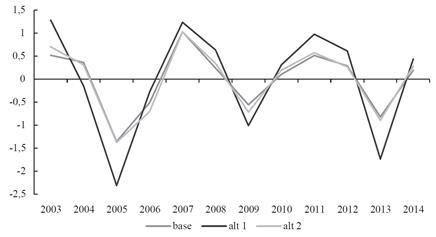

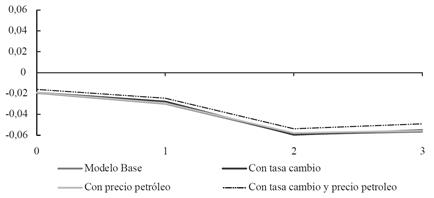

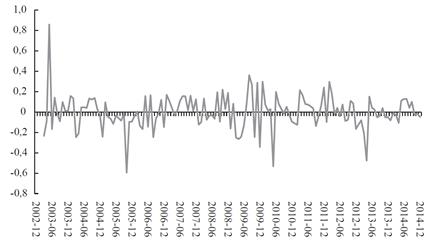

Los resultados del impacto acumulado de la política monetaria sobre el crecimiento económico en el total nacional y los intervalos de confianza al 90%6 se presentan en la gráfica 2. Los resultados para Colombia muestran que choques positivos de tasa de interés de un 1% acumulados durante un año tienen efectos importantes sobre la actividad productiva nacional desde el mismo año en que se presentan los choques, al ocasionar una disminución de cerca de 2 puntos porcentuales en la tasa de crecimiento de la producción nacional, efecto que aumenta a 3 y 5,9 puntos porcentuales al primer y segundo año después de registrados los choques, respectivamente. Al tercer año se presenta una ligera disminución en la actividad productiva llegándose a un acumulado de 5,6 puntos porcentuales.

En la ecuación (6) no se incluyeron inicialmente otros determinantes del crecimiento económico, por lo que se podría pensar que los parámetros estimados podrían estar insesgados por la omisión de variables importantes. Sin embargo, hay que tener presente que la omisión de variables generaría sesgos en los parámetros de interés Ф h si las variables explicativas de interés (los choques de política monetaria) están correlacionados con el término de error de la regresión. En este modelo, aunque inicialmente no se incluyeron controles, este sesgo no debería presentarse porque se asume que los choques de política monetaria son exógenos, con base en que se obtuvieron a partir de un modelo SVAR en el que se consideraron las principales variables macroeconómicas. Cualquier variable que se omita en la regresión estará incluida en el término de error de esta. Pero como los choques de política monetaria es aquella parte de la tasa de interés que no es explicada por las variables macroeconómicas principales (como la tasa de cambio), estos choques no deberían estar correlacionados con estas variables incluidas en el término de error, o por lo menos con las incluidas en el modelo SVAR de donde se obtuvieron los choques. Por lo tanto, no debe haber sesgo por variables omitidas.

De todos modos, como prueba de robustez se estimó nuevamente la ecuación (6) incluyendo esta vez como controles la variación en los precios del petróleo y la variación en la tasa de cambio (una por una y las dos variables al tiempo), encontrándose variaciones muy ligeras en los resultados obtenidos comparados con el modelo base, como se puede apreciar en el anexo 5.

Por las razones expuestas tampoco debería haber sesgo si no se incluye un rezago de la variable dependiente para controlar por la persistencia del crecimiento. Esto se comprobó estimando nuevamente el modelo base con un rezago de la variable dependiente y los parámetros que acompañan a los choques de política monetaria no cambiaron de manera importante, como se puede apreciar en el anexo 6.

Además de lo anterior, hay una razón adicional para no considerar un modelo con rezago de la variable dependiente. Incluir un rezago implica que el cálculo del impulso respuesta en este caso ya no sería la suma de los coeficientes (Ф h ), sino que también hay que considerar el efecto que se transmite a través del parámetro del rezago del crecimiento del producto (llamado, por ejemplo, β 1). Es decir, el impacto contemporáneo (en h = 0) de los choques sobre el crecimiento es únicamente Ф h ; el crecimiento estimado del producto un año después (h = 1) es Ф 1 + (Ф 2 + β 1 Ф 1); y así sucesivamente. Por lo tanto, el cálculo de los impulsos respuesta se hace más complicado, y por el principio de parsimonia, lo lógico es mantener el modelo base de la ecuación (6). Pero, adicionalmente, el valor obtenido para β 1 fue muy pequeño (0,08), por lo que no se transmite mayor efecto a través de este rezago y los resultados son robustos a la inclusión o no de esta variable.

Por otra parte, con el propósito de estimar los impactos de los choques de política monetaria sobre cada una de las regiones se estimó, de manera separada, la misma ecuación (6) con los mismos 3 rezagos de la variable de choques monetarios para el panel conformados con los 35 sectores económicos en los departamentos que conforman cada una de las regiones de interés. Con los resultados obtenidos se calcularon los impulsos respuesta y los intervalos de confianza al 90% en cada una de las regiones.

Se conformaron 5 regiones geográficas de la siguiente forma: la región Centro Oriental la integran el distrito capital (Bogotá) y los departamentos de Boyacá, Cundinamarca, Huila, Norte de Santander, Santander y Tolima. La región Centro Occidental la conforman los departamentos de Antioquia, Caldas, Quindío y Risaralda. La región Caribe está conformada por los departamentos de Atlántico, Bolívar, César, Córdoba, La Guajira, Magdalena, San Andrés y Providencia y Sucre. De la región Pacífico hacen parte Cauca, Chocó, Nariño y Valle del Cauca. Y los demás departamentos (Amazonas, Arauca, Caquetá, Casanare, Guainía, Guaviare, Meta, Putumayo, Vaupés y Vichada) integran la denominada región de la Amazonía-Orinoquía.

Los resultados se presentan también en la gráfica 2. La región Pacífico muestra ser la más sensible ante un choque de política monetaria. Incrementos inesperados en la tasa de interés de política monetaria que sumen un 1% durante un año generan una contracción en la actividad productiva de cerca de 3,2 puntos porcentuales en esta región el mismo año que se presentan los choques, de 5,9 puntos porcentuales un año después, y de cerca de 9,5 y 10,5 puntos porcentuales al segundo y tercer año, respectivamente.

Fuente: estimaciones propias

Gráfica 2 Impactos de choques positivos de tasa de interés de 1% acumulado anual sobre el crecimiento económico en regiones de Colombia

La segunda región más afectada es el Caribe, con impactos acumulados sobre la producción de 7,1 y 7,5 puntos porcentuales los choques. Por su parte, las regiones Oriental y Occidental tienen respuestas muy similares, cercanas al 6% tres años después de registrados los choques, mientras que la región de la Amazonía-Orinoquía es un caso especial, por registrar una respuesta positiva muy fuerte en el crecimiento económico ante un choque positivo de tasa de interés, para lo cual se intenta ofrecer una explicación más adelante en este documento.

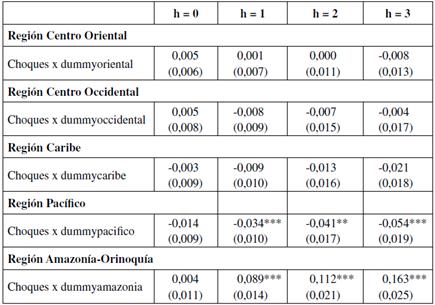

Evaluando estadísticamente las diferencias regionales

Los resultados anteriores muestran que la política monetaria impacta de manera distinta a cada región. Sin embargo, con el ánimo de determinar si los efectos sobre una región en particular son estadísticamente diferentes de los del resto del país, se estimó también por mínimos cuadrados ponderados la siguiente versión alternativa de la ecuación (6) con las observaciones de los 35 sectores en los 33 departamentos del país:

Donde dummyregion es una variable dummy para sectores y departamentos pertenecientes a la región de interés. Es decir, si se quiere evaluar si la política monetaria tiene efectos diferenciales en la región Pacífico con respecto al resto del país, la variable dummyregion toma el valor de 1 en todos los sectores económicos pertenecientes a alguno de los 4 departamentos de la región, y el valor de 0 en otro caso. De manera similar, se realizan regresiones independientes para evaluar si la política monetaria tiene un mayor efecto sobre alguna de las otras 4 regiones.

Los parámetros de interés en esta estimación son  , donde h va desde 0 hasta 3. Estos parámetros muestran las respuestas diferenciales en el impacto de la política monetaria entre la región de interés y el resto del país. Si los signos son negativos y estadísticamente significativos implica que la respuesta en la región ante un choque positivo de tasa de interés tiene un efecto contractivo sobre la actividad productiva estadísticamente mayor que en el resto del país.

, donde h va desde 0 hasta 3. Estos parámetros muestran las respuestas diferenciales en el impacto de la política monetaria entre la región de interés y el resto del país. Si los signos son negativos y estadísticamente significativos implica que la respuesta en la región ante un choque positivo de tasa de interés tiene un efecto contractivo sobre la actividad productiva estadísticamente mayor que en el resto del país.

Los resultados se presentan también en la tabla 2. Allí se puede apreciar claramente que los impactos en la región Pacífico son estadísticamente más fuertes que los del resto del país, a partir de un año después de registrados los choques (desde h = 1 hasta h = 3). Aumentos inesperados del 1% en la tasa de interés de política monetaria acumulados durante un año, generan en esta región una disminución adicional en la tasa de crecimiento de la producción de 3,4 puntos porcentuales comparados con el resto del país un año después de registrados los choques, y de 4,1 y 5,4 puntos porcentuales al cabo de dos y tres años, respectivamente. Por su parte, el mencionado efecto positivo e inesperado sobre la producción que genera un aumento inesperado en la tasa de interés de política monetaria en la región de la Amazonía-Orinoquía también es muy fuerte y estadísticamente diferente al promedio del resto del país. Del resto de regiones, la Caribe es la que presenta un mayor impacto diferencial tres años después de presentados los choques (2,1 puntos porcentuales mayor que en el resto del país), pero al igual que en las Centro Occidental y Centro Oriental, los impactos diferenciales no son estadísticamente significativos.

Impactos de la política monetaria sobre la producción en los departamentos de Colombia

Los impactos de la política monetaria sobre la actividad productiva en las regiones colombianas, presentados en la sección anterior, podrían conducir a pensar que existe un patrón geográfico que explica las diferencias encontradas. Con el propósito de establecer si esta hipótesis es cierta, en esta sección se pretende obtener una medida del impacto de la política monetaria sobre la producción en cada uno de los departamentos del país y establecer si los resultados obtenidos están relacionados con la ubicación geográfica.

Por lo tanto, para cada departamento se estimó de manera independiente la ecuación (2) con los datos del crecimiento de la producción en los 35 sectores que la conforman ponderando, en este caso, por la participación de cada sector en el total de la producción departamental. Para cada departamento, con base en los parámetros h estimados, se obtiene la respuesta acumulada de la actividad económica ante un choque de política monetaria h años después de registrados los choques.

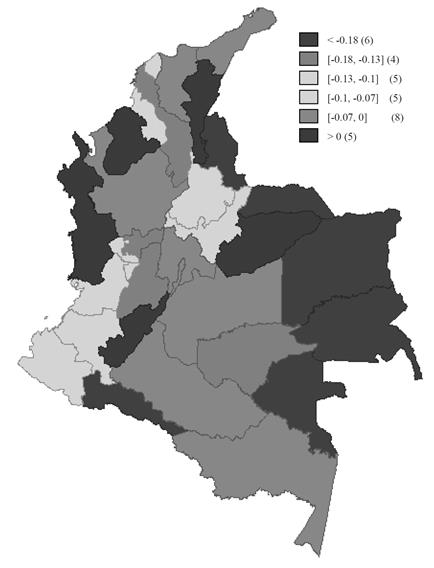

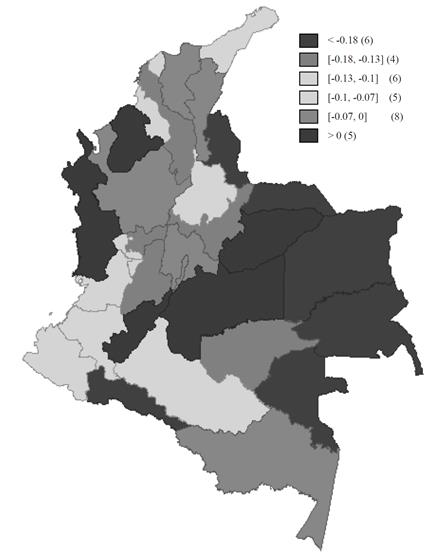

Con el propósito de establecer si existe una relación entre la ubicación geográfica de los departamentos y el impacto en su actividad productiva ante un choque de política monetaria, los resultados obtenidos se presentan en mapas 1 y 2, en los cuales se representan los impactos acumulados sobre la producción de cada departamento al segundo y al tercer año después de registrados los choques, respectivamente. Los intervalos en ambos mapas fueron construidos con igual amplitud para facilitar la comparación.

En ambos mapas se puede apreciar que algunos departamentos cambian de grupo, y por lo tanto de color, cuando se comparan los impactos a 2 y 3 años, pero indudablemente la principal conclusión que se puede extraer de los mapas es que no existe mucha relación en el efecto de la política monetaria sobre la actividad productiva entre departamentos cercanos geográficamente.

En el caso por ejemplo de la región Pacífica, donde mayor impacto tiene un choque inesperado en la tasa de interés de intervención del Banco Central, estos efectos se registran principalmente en el departamento del Valle del Cauca, el cual por representar durante el periodo de estudio cerca del 75% del total de la producción de la región, es el responsable de los resultados obtenidos para toda la región. En los mapas se puede observar que hay diferencias en los impactos entre los departamentos de esta región, que es la ubicada en el costado occidental del país. Particularmente, se destaca que a diferencia de lo que ocurre en Valle del Cauca y Nariño, donde los impactos del incremento de la tasa de interés sobre la producción siempre son negativos e importantes, en Cauca no son tan fuertes al tercer año y en Choco son siempre positivos.

Fuente: estimaciones propias

Mapa 1 Impactos de choques positivos de tasa de interés del 1% acumulado anual sobre el crecimiento económico, dos años después en departamentos de Colombia

En la región Caribe colombiana, otra con fuerte impacto, los resultados son explicados por la mayor respuesta de la actividad productiva en Bolívar, departamento que junto con Atlántico (que también responde de manera importante) representan aproximadamente la mitad de la producción regional durante el periodo de análisis.

En la región Centro Oriental y Centro Occidental, los impactos regionales vienen determinados especialmente por la respuesta de la producción en Bogotá y Antioquia, que son responsables del 57% y 78%, respectivamente, del total del producto interno bruto (PIB) de sus regiones.

Fuente: estimaciones propias

Mapa 2 Impactos de choques positivos de tasa de interés del 1% acumulado anual sobre el crecimiento económico tres años después en departamentos de Colombia

En la región Amazonía-Orinoquía, ubicada al suroriente del país, también se observan resultados heterogéneos. En la mayoría de los departamentos de esta región la producción se contrae muy fuerte ante un aumento inesperado en la tasa de interés. Sin embargo, en Casanare, el segundo departamento que más aporta al PIB regional (26%) después de Meta (47%), se registra una fuerte expansión en la producción ante el endurecimiento de la política monetaria y, en últimas, este comportamiento es el responsable de la respuesta inesperada en la actividad productiva del total de la región.

EFECTOS SECTORIALES DE LA POLÍTICA MONETARIA Y SU RELACIÓN CON LAS DIFERENCIAS REGIONALES (EL CANAL DE TASA DE INTERÉS)

La conclusión principal que se puede extraer de los resultados presentados en la sección anterior es que la política monetaria tiene efectos diferenciales sobre la actividad productiva en los departamentos de Colombia, aunque estas diferencias no tienen una explicación en la ubicación geográfica de los departamentos. Teniendo en cuenta lo anterior, en esta sección se busca establecer si es posible generar una explicación a las diferencias encontradas con base en la teoría del canal de tasa de interés.

La idea general de este canal es que cuando hay un aumento en la tasa de interés de política monetaria, dadas las rigideces de precios, también se incrementa la tasa de interés real de los préstamos que el sector financiero hace al público, lo que disminuye la demanda de bienes y servicios (Mishkin, 1996; Taylor, 1995). Este canal debería ser importante en la transmisión regional de la política monetaria dado que se espera que la elasticidad de la demanda de bienes y servicios ante cambios en la tasa de interés sea diferente en cada sector de la economía, y también debido a que existen diferencias en la importancia relativa de cada sector en las distintas regiones. Por lo tanto, a continuación se evalúa si en Colombia la política monetaria también tiene efectos sectoriales diferentes y si la estructura económica de los departamentos está asociada con las diferencias regionales observadas.

Una medida de los efectos sectoriales de la política monetaria en Colombia

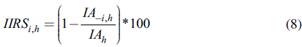

Para obtener una medida de los efectos sectoriales de la política monetaria en Colombia, y los países en desarrollo en general, existen dificultades con la información disponible similares a las que se presentan para la evaluación de los impactos regionales. En este trabajo se busca superar este limitante y obtener por primera vez una medida de los efectos de la política monetaria en los distintos sectores de la economía colombiana. Para ello se parte también de la estimación por mínimos cuadrados ponderados de la ecuación (6) con los datos de las 1.155 unidades de análisis consideradas (35 sectores en 33 departamentos), lo cual ofrece una medida de los impactos promedio de la política monetaria sobre la actividad productiva en todos los sectores y departamentos del país. Posteriormente, se hacen nuevas estimaciones de la misma ecuación haciendo cero la ponderación del sector de interés en todos los departamentos del país, o lo que es lo mismo, estimando nuevamente el panel de la ecuación (6) excluyendo los subsectores que conforman el sector que se quiere evaluar. Con los resultados de las nuevas funciones de impulso respuesta, obtenidas para Colombia, se calcula para cada horizonte de tiempo h el siguiente índice de impacto relativo sectorial (IIRS) de la política monetaria en el sector i de la economía Colombia:

Donde IA -i,h son los nuevos impactos absolutos que la política monetaria tiene sobre la producción en Colombia en el horizonte h cuando se excluye el sector i, e IA h son los impactos absolutos originales para el país, presentados en el mapa 1. Un valor positivo en el índice muestra el porcentaje en que se reduce el impacto de la política monetaria en el país si se ignorara el sector de interés en la estimación de los impactos. Por lo tanto, un mayor valor positivo significa que el sector es más sensible a la política monetaria e implica también que los sectores con valores negativos son aquellos que presentan un menor impacto en la producción ante una política monetaria contractiva o, incluso, la producción se expande ante esta decisión de política monetaria.

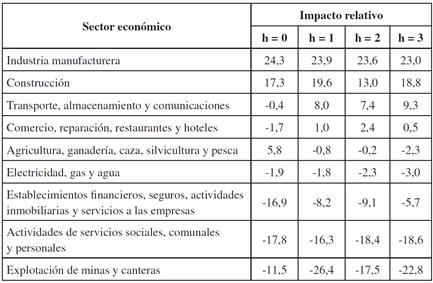

Los resultados obtenidos para cada uno de los 9 grandes sectores de la economía colombiana en este índice se presentan en la tabla 3, ordenados de mayor a menor según su grado de afectación ante la política monetaria tres años después de registrados los choques (h = 3).

Según los resultados de la tabla, la industria manufacturera es claramente el sector más sensible a la política monetaria en Colombia. Si no se considerara este sector en las estimaciones, el efecto acumulado de la política monetaria sobre la actividad productiva en Colombia tres años después de registrados los choques sería una contracción de aproximadamente 4,4 puntos porcentuales, lo que implica que el efecto se reduciría en aproximadamente un 23% comparado con el impacto original de 5,7 puntos. Otros sectores que también muestran ser afectados de manera importante, y en el sentido esperado, por los cambios en la tasa de interés son construcción y transporte y comunicaciones.

Tabla 3 Efectos sectoriales de la política monetaria en Colombia: cambios en los impactos de la política monetaria al excluir sectores

Fuente: estimaciones propias

Por el contrario, el sector de explotación de minas y canteras es el que más responde de manera positiva ante un incremento inesperado en la tasa de interés de política monetaria. De excluirse este sector, la contracción acumulada en la actividad productiva nacional tres años después de registrados los choques alcanzaría niveles cercanos al 6,7%, lo que significaría un incremento en el impacto de 22,8%. Estos resultados explican la fuerte e inesperada respuesta positiva ante la política monetaria contractiva por parte de departamentos petroleros como Casanare, que terminan siendo bastante importantes en el contexto de la región de la Amazonía-Orinoquía.

Estructura económica y efectos regionales de la política monetaria

Con el propósito de establecer si las diferencias entre departamentos en los impactos de la política monetaria están relacionadas con la estructura económica, se realiza a continuación una nueva agrupación de los departamentos del país según el(los) tipo(s) de actividad(es) principal(es) que realizan, con base en la composición del PIB total acumulado por sectores para 2003-2014, el periodo de estudio. La agrupación realizada fue la siguiente:

- Mineros: departamentos en los que el sector de explotación de minas y canteras representa más del 40% del PIB. Aquí se incluyen: Arauca, Casanare, Cesar, La Guajira, Meta y Putumayo.

- Servicios: departamentos en los que los sectores de comercio, reparación, restaurantes y hoteles, transportes, almacenamiento y comunicaciones y las actividades de servicios sociales, comunales y personales suman en conjunto más del 60% del PIB. Estos departamentos son: Amazonas, Guainía, Guaviare, San Andrés y Providencia, Vaupés y Vichada.

- Industriales: departamentos en los que el sector de la industria manufacturera alcanza una participación en el PIB superior al 12,5%. Hacen parte de este grupo: Antioquia, Atlántico, Bogotá, Bolívar, Boyacá, Caldas, Cauca, Cundinamarca, Risaralda, Santander y Valle del Cauca.

- Diversos: departamentos que no cumplen con alguna de las condiciones anteriores. Aquí se incluyen: Caquetá, Chocó, Córdoba, Huila, Magdalena, Nariño, Norte de Santander, Quindío, Sucre y Tolima.

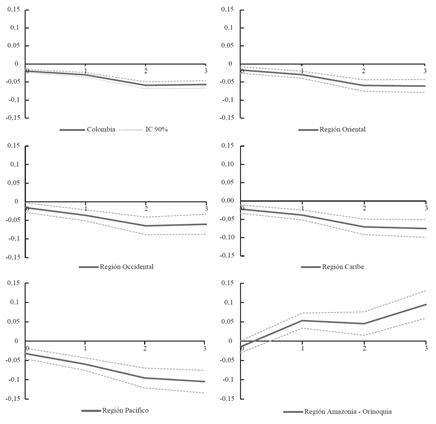

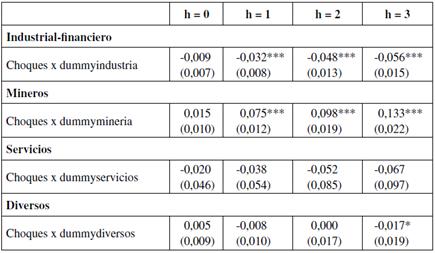

Con esta nueva agrupación de departamentos, la incidencia de la estructura económica en las diferencias regionales se evalúa estimando nuevamente por mínimos cuadrados ponderados una ecuación similar a la (7), pero utilizando nuevas variables dummy regionales con base en la nueva agrupación. Estas nuevas variables son las siguientes: dummyindustria, dummymineria, dummyservicios y dummydiversos, las cuales toman valor de 1 cuando el departamento pertenece a uno de estos nuevos grupos que se conformó y 0 en caso contrario. Los coeficientes de la interacción de la variable dummy de interés con los choques de política monetaria serán los de interés. Por ejemplo, cuando se incluye en la ecuación (7) la variable dummymineria como medida de la dummy regional se estará obteniendo el impacto diferencial de un choque de política monetaria sobre los departamentos mineros. Los resultados se presentan en la tabla 4.

Tabla 4 Impactos diferenciales de la política monetaria sobre el crecimiento de la producción en regiones conformadas según similitud en estructura económica

Errores estándar en paréntesis

* Significativo al 90%, ** significativo al 95%, *** significativo al 99%

Fuente: estimaciones propias

En la tabla 4 se puede apreciar que los departamentos industriales son en los que la actividad productiva responde con más fuerza y en el sentido esperado ante un choque de política monetaria. Aumentos inesperados en la tasa de interés de un 1% acumulados durante un año generan en estos departamentos una caída acumulada en la actividad productiva de 5,6 puntos porcentuales superior a la del promedio del resto de departamentos al cabo de tres años después de registrados los choques7. En los departamentos enfocados en el sector servicios y en los que no tiene un sector principal claro (diversos), la respuesta también es negativa la mayoría de las veces y en algunas ocasiones superior a la respuesta del sector industrial, pero estos impactos nunca son estadísticamente significativos al 1% o al 5%.

Por otra parte, es llamativo que los departamentos mineros también muestran responder a la política monetaria, pero de manera contraria a lo esperado, es decir, la actividad productiva experimenta un fuerte crecimiento como consecuencia de un choque de política monetaria. Una posible explicación para este resultado puede estar en el comportamiento inesperado del canal de tasa de cambio en Colombia mostrado en el mencionado trabajo de Quintero (2015), quien empleando datos de variables agregadas encuentra que un aumento sorpresivo en la tasa de interés de política monetaria generaba, contrario a lo esperado, un aumento en la tasa de cambio. Este efecto a su vez se traducía en un incremento en la actividad productiva, ese sí acorde a lo esperado, dado el efecto positivo que se esperaría tuviera el aumento de la tasa de cambio sobre las exportaciones. Por estar la producción del sector minero en Colombia muy orientada al mercado extranjero, estos aumentos inesperados en la tasa de cambio ante una política monetaria contractiva podrían explicar el alto crecimiento de la producción minera y a su vez de la región de la Amazonía-Orinoquía producto de la respuesta del departamento petrolero de Casanare.

CONCLUSIONES

En este trabajo se realiza una estimación del efecto de la política monetaria sobre el crecimiento económico en las regiones de Colombia, aplicando una estrategia que consiste en estimar un modelo de rezagos distribuidos con datos de panel y haciendo uso simultáneamente de datos regionales y sectoriales. Los resultados obtenidos muestran inicialmente que la política monetaria tiene efectos diferenciales en las regiones geográficas del país. La región Pacífico es la más sensible ante un choque de política monetaria, y le siguen, en orden, las regiones Caribe, Centro Oriental y Centro Occidental. La región de la Amazonía-Orinoquía es un caso especial, por registrar una respuesta positiva muy fuerte en el crecimiento económico ante choques positivos de tasa de interés.

Aunque se podría pensar que existe un patrón geográfico que explica las diferencias regionales encontradas, al evaluar los efectos de la política monetaria de manera independiente sobre cada uno de los departamentos, mediante la estimación de un modelo de panel con los datos sectoriales, se encuentra que las diferencias departamentales no están relacionadas con la ubicación geográfica. Por ejemplo, en la región Pacífico, el fuerte impacto de la política monetaria es explicado por los efectos que se registran en Nariño y principalmente en el Valle del Cauca (el departamento más importante en términos de aportes al PIB). Situación similar se registra en las otras regiones: en la región Caribe, los departamentos de Atlántico y Bolívar son los determinantes en las respuestas regionales, en la Centro Oriental, el departamento clave es Antioquia, y en la Centro Occidental lo es Bogotá. En la Amazonía-Orinoquía los departamentos determinantes de la inesperada respuesta de la producción regional son Casanare y Meta.

Dadas las diferencias departamentales encontradas, en este trabajo se buscó también determinar si se podía encontrar una explicación a estas diferencias en la teoría del canal de transmisión de tasa de interés, obteniendo una medida de los efectos sectoriales de la política monetaria y analizando si los departamentos cuya estructura económica se concentra en los sectores más sensibles son los más afectados por la política monetaria. Se encontró que los sectores de la economía nacional más sensibles a la política monetaria son, en su orden, industria manufacturera, construcción, y transporte y comunicaciones. Sin embargo, vale la pena resaltar que los resultados obtenidos muestran los sectores que más responden a la política monetaria, pero no permiten determinar si el efecto de la política es directo sobre el sector, o si la respuesta fuerte de estos sectores se debe a los encadenamientos que tienen con otros sectores que son muy sensibles a la política monetaria, siendo este un tema que valdría la pena abordar en futuras investigaciones.

Por último, se buscó determinar si había relación entre la estructura económica de los departamentos y sus respuestas ante la política monetaria, encontrándose que tal relación sí existe y que, de manera consistente con los resultados sectoriales obtenidos, los departamentos industriales son en los que la actividad productiva responde con más fuerza y en el sentido esperado ante un choque de política monetaria. Por lo tanto, el principal resultado que se desprende de esta investigación es que la política monetaria, dadas las afectaciones que genera de manera diferente en cada sector de la economía, termina por incidir de un modo distinto en los departamentos del país, en parte, por las diferencias que hay entre ellos en su estructura económica. Pero, sin duda, deben existir otros factores estructurales, como por ejemplo, el grado de apertura comercial o el tamaño de las empresas, con una alta relevancia en la transmisión regional y sectorial de la política monetaria, siendo este otro tema cuyo estudio se podría hacer en futuros trabajos.

Tener presentes los resultados expuestos en este artículo puede ser de mucha utilidad para una buena coordinación de las políticas públicas. Es común que los gobiernos nacionales impulsen planes de fomento a determinados sectores, y si al tiempo el Banco Central está tomando medidas sin tener en cuenta que los efectos de sus decisiones son más fuertes en algunos sectores que en el resto de la economía, es probable que su decisión de política pueda anular gran parte de los logros que se espera generen los planes de los gobiernos o, por el contrario, crear un crecimiento real del sector por encima de los límites deseados, lo que seguramente se traducirá más adelante en un fuerte incremento en los precios. Por lo tanto, al momento de tomar una decisión de política las autoridades monetarias deberían considerar no solo el estado del agregado de la economía sino también la coyuntura regional y sectorial y las otras políticas públicas que se están desarrollando en fomento de sectores específicos, con el fin de que el efecto redistributivo de sus acciones contribuya a disminuir las brechas regionales y sectoriales, y no, por el contrario, a aumentar las diferencias existentes.