INTRODUCCIÓN

En los últimos años, las nuevas autoridades del poder ejecutivo nacional han adoptado un profundo cambio de paradigma con respecto al mercado cambiario y el rol del Banco Central de la República Argentina (en adelante BCRA) en la administración del tipo de cambio.

Los responsables de la gestión económica dejaron atrás más de una década de vigencia del régimen cambiario de flotación "administrada", en cuyo marco el BCRA jugó un rol activo en el mercado al ofrecer y demandar divisas con el fin de asegurar un sendero estable del tipo de cambio nominal, y han adoptado, en su lugar, un esquema de flotación "libre" bajo el cual la cotización del dólar se ha vuelto mucho más volátil, además de reducir sensiblemente la intervención de la autoridad monetaria en el mercado de divisas.

Los cambios introducidos no se limitaron a aspectos instrumentales, sino que han modificado la estructura normativa e institucional del mercado cambiario (derogación de decretos, resoluciones y comunicaciones BCRA), de modo que tendieron a eliminar las obligaciones de liquidar divisas en el Mercado Único y Libre de Cambios (MULC), a desregular la permanencia en el país de inversiones de no residentes, a prescindir de límites a la formación de activos externos del sector privado y a relajar aspectos vinculados a la exposición al riesgo cambiario o descalce de monedas por parte de residentes, entre las cuestiones más significativas.

Adicionalmente, estas modificaciones han implicado resignar el acceso a un flujo de información relevante que surgía del registro de operaciones cambiarias que permitía al BCRA no solo ejercer el rol de fiscalización que le asigna el Régimen Penal Cambiario (Ley 19.359 aún vigente), sino que también -y quizás de manera más significativa- le brindaba la posibilidad de hacer un seguimiento del volumen de operaciones por rubro o concepto, facilitando de este modo la evaluación del estado de situación del MULC, la anticipación de eventuales tensiones en el sector externo y el diseño de políticas macroprudenciales.

Desde el punto de vista teórico, este cambio en los objetivos e instrumentos de política monetaria responde a la implementación de un esquema explícito de metas de inflación que prescribe, a nivel cambiario, la adopción de un régimen de flotación libre o de tipo de cambio flexible1. Bajo esta configuración, el tipo de cambio actuaría como mecanismo para "absorber" shocks externos y equilibrar el balance de pagos, evitando que dichas perturbaciones se traduzcan en volatilidad de los niveles de producto y empleo agregados2.

Este movimiento pendular con respecto al grado de intervención y regulación del mercado cambiario está lejos de constituir algo novedoso (véanse Sarno y Taylor, 2001). En el ámbito local, la discusión económica se ha enfocado especialmente en aspectos de corto plazo, vinculados al intento de desandar la experiencia de los controles cambiarios implementados esencialmente desde el 2011 (en términos coloquiales, desarmar el denominado "cepo cambiario") y los efectos macroeconómicos de la unificación cambiaria.

A diferencia de estos análisis coyunturales, el presente trabajo tiene por objeto efectuar un análisis estructural del mercado cambiario local, enfocado en los aspectos institucionales que caracterizaron el funcionamiento del MULC desde su instauración luego del colapso de la convertibilidad en el 2001, y su impacto sobre la dinámica del sector externo. Este examen nos permitirá concluir que las reformas estructurales instrumentadas desde finales del 2015 distan de conciliarse con el pretendido objetivo de eliminar los controles cambiarios, y adquieren una profundidad superlativa al poner en crisis el rol del mercado cambiario regulado y el papel de las intervenciones del BCRA. Dichos cambios, lejos de restablecer el equilibrio del balance de pagos, no han alterado las tendencias estructurales hacia el deterioro del sector externo registradas desde el 2011; por el contrario, han introducido nuevos factores de vulnerabilidad externa.

El trabajo se estructura en seis secciones. Luego de esta introducción, la segunda sección discute los distintos marcos teóricos que dan sustento a cada uno de los regímenes cambiarios de la posconvertibilidad. La tercera evalúa los cambios registrados en el marco regulatorio del mercado de cambios en esos años. En la cuarta sección se analiza el cambio de paradigma en la política cambiaria instrumentado por las nuevas autoridades nacionales desde diciembre del 2015, mientras que en la quinta se evalúan las principales tendencias del sector externo argentino durante el periodo 2003-2017. Finalmente, se presentan las principales conclusiones.

EQUILIBRIO EXTERNO VS. RESTRICCIÓN EXTERNA

Luego de una fase inicial de cierta holgura externa durante la primera etapa de la posconvertibilidad, a partir del 2011 comienza a manifestarse nuevamente en la economía argentina el problema de la "restricción externa" al crecimiento.

La escasez crónica de divisas ha sido un problema recurrente en las economías de desarrollo tardío que han encarado procesos de industrialización por sustitución de importaciones durante el siglo pasado. Dichas economías se caracterizan por sufrir lo que Vernengo (2006) denomina "dependencia tecnológica", fenómeno estudiado en detalle en la Argentina en la década de 1970, en contribuciones como, por ejemplo, las de Diamand (1972), Braun (1973) y Canitrot (1975), siguiendo la tradición de la escuela estructuralista cepalina inaugurada por Prebisch (1986).

Una estructura productiva desequilibrada (EPD), si utilizamos el término introducido por Diamand, se caracteriza por presentar dos o más sectores que operan bajo condiciones de productividad muy diferentes; típicamente, el sector primario, competitivo internacionalmente, y la industria, cuya viabilidad solo es posible gracias a la introducción de medidas proteccionistas. Las tensiones externas surgen toda vez que la dinámica del crecimiento y el empleo se encuentra liderada por el desarrollo de la industria, pero la expansión sostenida de este sector requiere de cantidades crecientes de las divisas necesarias para financiar las importaciones de insumos y los bienes de capital, mientras que estas divisas solo pueden ser provistas por el sector primario, cuya producción, sin embargo, se encuentra limitada por problemas de oferta, de demanda, o de ambos a la vez; asimismo, la limitan las fluctuaciones cíclicas en el precio internacional de los commodities agropecuarios. Ante las divergencias crecientes entre el consumo de divisas por parte del sector industrial y la capacidad del agro de proveerlas, las reservas internacionales del país eventualmente se agotan, de modo que se ve este forzado a devaluar su moneda para equilibrar las cuentas externas. He aquí la principal fuente de las recurrentes crisis de balance de pagos que han enfrentado las economías latinoamericanas desde la segunda posguerra.

A esta dinámica se le agrega el impacto negativo sobre la cuenta corriente de la remisión de utilidades y dividendos al exterior, en el marco de una economía altamente extranjerizada y el pago creciente de intereses de deuda externa.

Por su parte, en la esfera financiera los procesos de desregulación y apertura de la cuenta capital y financiera que tuvieron lugar en las economías latinoamericanas a partir de la década de 1970 han dado lugar a un nuevo tipo de dependencia que actúa en concordancia con la dependencia tecnológica, y que podemos denominar, de acuerdo con Tavares (2000), "dependencia financiera". Esta puede definirse como la inhabilidad de los países periféricos de endeudarse en su propia moneda en los mercados financieros internacionales. Dicha imposibilidad redunda en otros fenómenos, tales como la significativa influencia que la tasa de interés fijada en los países centrales ejerce sobre la tasa de interés doméstica, y la tendencia a la dolarización del ahorro doméstico. En otras palabras, mientras que la moneda local se emplea con fines transaccionales, la divisa norteamericana ejerce, primordialmente, la función de reserva de valor, lo que da lugar a una fuga de capitales crónica3.

Hemos visto en los últimos años respuestas de política completamente opuestas para lidiar con la restricción externa. En línea con el diagnóstico estructuralista, a la vez que -sin apartarse de la "política de desendeudamiento externo"- el gobierno kirchnerista optó en el 2011 por introducir un esquema de control de cambios, de modo que limitaba, fundamentalmente, la salida de divisas de la cuenta capital y financiera a través de la imposición de restricciones para la compra de dólares orientada al atesoramiento por parte de residentes, e intentaba estabilizar el nivel de reservas internacionales sin necesidad de incurrir en una devaluación brusca4. Como discutiremos más adelante, la evidencia empírica revela el fracaso de dicha estrategia para contener el desequilibrio externo, ya que en los años siguientes a la implementación del "cepo cambiario" continuó el deterioro de la cuenta corriente y la pérdida de reservas internacionales. Como remarcaba el propio Diamand sobre la base de la experiencia de control de cambios durante la década de 1980, pese a los controles, "el circuito financiero interno continúa conectado con el externo a través del mercado de cambios paralelo" (Diamand, 1985, p. 35), cuyo funcionamiento a su vez repercute en el mercado de cambios oficial mediante la subfacturación de exportaciones y la sobrefacturación de importaciones, pues ambos fenómenos influyen en "el volumen de moneda extranjera que ingresa al banco central" (Diamand, 1985, p. 35).

Por su parte, el gobierno macrista ha optado por la eliminación de los controles cambiarios y la adopción de un esquema de libre flotación. Desde el punto de vista teórico, las autoridades no han hecho más que seguir la visión convencional sobre el funcionamiento de una economía "pequeña y abierta" inaugurada por Salter (1959), según la cual la flexibilidad cambiaria aseguraría, junto con la flexibilidad salarial y de precios, una tendencia hacia los equilibrios "interno" (pleno empleo y estabilidad de precios) y "externo" (equilibrio del balance de pagos).

En este sentido, veremos también cómo lejos de alcanzar este objetivo, la desregulación cambiaria y la flexibilidad del tipo de cambio nominal no han logrado revertir la tendencia observada desde el 2011 hacia la profundización de la restricción externa, si bien su efecto sobre las reservas internacionales se ha visto morigerado por el financiamiento proveniente del ingreso de capitales de corto plazo y el endeudamiento en dólares del sector público.

MARCO INSTITUCIONAL DEL MERCADO CAMBIARIO DURANTE LA POSCONVERTIBILIDAD

Algunos antecedentes

El régimen cambiario de la convertibilidad vigente desde 1991 se encontraba apoyado, desde el punto de vista institucional, en las disposiciones de la Ley 23.928 "Convertibilidad del Austral", y en la nueva Carta Orgánica del BCRA de la Ley 24.144 sancionada en 1992.

Este dispositivo establecía, en primer lugar, la convertibilidad del austral (luego la del peso) con el dólar estadounidense a un precio preestablecido legalmente, así como la obligatoria relación de equivalencia entre la base monetaria y las reservas internacionales.

En segundo término, el régimen se completaba con la asignación de un nuevo rol institucional para la autoridad monetaria: el BCRA debía definir y ejecutar la política cambiaria de acuerdo con la legislación del Congreso Nacional sin que se establecieran competencias específicas para la emisión de normas de carácter reglamentario, ya que resultaba innecesario (art. 4 inc. f de la Ley 24.144). Es decir, la entidad no contaba con potestades para definir una política cambiaria, encontrándose impedida de reglamentar e intervenir el mercado para incidir en la trayectoria de un tipo de cambio que era fijo.

De este modo, el colapso de este modelo hacia el final del gobierno de la Alianza (1999-2001) condujo a la instauración del esquema normativo vigente a partir del 2002, lo que proveyó una estructura institucional acorde con la decisión de adoptar una política cambiaria de flotación administrada o, coloquialmente, flotación "sucia".

El nuevo marco regulatorio (2002-2015)

La instauración del nuevo modelo económico de la posconvertibilidad se centró, desde el punto de vista regulatorio, en la derogación parcial de la Ley de Convertibilidad que supuso la eliminación de los pilares institucionales del régimen anterior y la creación del Mercado Único y Libre de Cambios (MULC) a través del Decreto 260/2002. De este modo, se dispuso que las operaciones de cambio se cursaran exclusivamente en el MULC a los precios que los agentes intervinientes pactaran libremente, todo ello sujeto a la reglamentación del BCRA.

Complementariamente, en la perspectiva de adecuar el funcionamiento de la entidad a la nueva orientación, se introdujo una reforma sustancial en su Carta Orgánica (Ley 25.562). En este sentido, se incorporó una modificación al mandato legal del BCRA que, entre otras cuestiones, le otorgó atribuciones específicas para dictar normas reglamentarias en materia cambiaria. Esta nueva función se conjugó con las atribuciones para fiscalizar el mercado.

Asimismo, desde el punto de vista operativo y relacionado con la necesidad de que el BCRA interviniese sobre el sendero del tipo de cambio, las facultades previamente reconocidas en la Carta Orgánica adquirieron una nueva significación con la derogación de la relación del tipo de cambio fijo.

En esta nueva lógica, se adoptó un sistema electrónico de trading on-line mediante el cual las entidades financieras y la autoridad monetaria pudieran realizar operaciones cambiarias en el mercado mayorista (SIOPEL, Sistema de Operaciones Electrónicas). En el mercado minorista, se instrumentó un sistema equivalente mediante el cual las entidades autorizadas registraban las operaciones con sus clientes asentando un "código de concepto" según su tipo (RIOC, Régimen Informativo de Operaciones de Cambios).

En el contexto descripto, el BCRA dictó las Comunicaciones "A" 3471/02 y "A" 3473/02 -febrero 2002- que reglamentaron el funcionamiento del MULC y el régimen de agentes autorizados a operar. Sobre la base de estas normas, se construyó el marco regulatorio general de exterior y cambios del BCRA que definiría el funcionamiento del mercado y su rol institucional durante la siguiente década.

Desde el punto de vista del sostenimiento de un sendero estable del tipo de cambio y la mitigación de los riesgos de descalce de monedas y demás factores de inestabilidad, adquirieron particular relevancia las regulaciones que se analizan a continuación.

Obligación de liquidar divisas originadas en operaciones de exportación

El Decreto 2581 de 1964 estableció la obligación de liquidar el contravalor en divisas de las exportaciones de productos nacionales hasta alcanzar su valor FOB (por sus siglas en inglés, free on board), de modo que debían ser liquidadas en el mercado local de cambios dentro de los plazos fijados por la reglamentación del Ministerio de Economía. Esta norma fue derogada durante la década de 1990 y se restableció en el 2001 como parte de la crisis de la convertibilidad.

Asimismo, este régimen reconocía al BCRA una gama de facultades reglamentarias, destacándose la atribución de exceptuar el ingreso de divisas a los exportadores cuando se aplicaran a cancelar obligaciones del exterior (préstamos, prefinanciación, etc.)5.

En consecuencia, a partir de la reinstauración de esta obligación para los exportadores, los plazos de liquidación fueron fijados por la Resolución 269/01 de la Secretaría de Comercio, luego modificados por diversas decisiones del Ministerio de Economía. De este modo, estos cambios terminaron por cristalizar un régimen definido por la relación directa entre los plazos de liquidación y el tipo de bien embarcado (en promedio, un máximo de 365 días).

En este marco, a partir del 2002, el BCRA dictó una profusa normativa de exterior y cambios referida a plazos y condiciones para la concreción de dicha obligación (plazos para acreditar anticipos y prefinanciaciones, cancelación de deudas con el exterior, etc.), tendiente a garantizar un flujo normal de divisas al mercado local6. Al respecto, cabe destacar que la Comunicación "A" 4860 de 2008 estableció que las divisas originadas en exportaciones o sus cobros anticipados, contaban con 10 días hábiles para su transferencia a cuentas de corresponsalía de entidades locales una vez desembolsados los fondos en el exterior.

Con posterioridad, si se tiene en cuenta que hacia el segundo semestre del 2011 comenzó a evidenciarse un deterioro creciente del sector externo, dichas normas acotaron plazos e incorporaron nuevos conceptos de manera progresiva en su ámbito de aplicación7.

Registro de movimientos y plazo de permanencia de capitales financieros

Con el objeto de mitigar la excesiva volatilidad cambiaria que pudiesen ocasionar los movimientos de capitales especulativos o de corto plazo, el Poder Ejecutivo emitió el Decreto 616/2005, por el cual se estableció la obligación de registrar el ingreso y egreso de divisas en el MULC, y se fijaron diversos requisitos para su movimiento en el mercado local8.

Los fondos financieros alcanzados por la medida correspondían a aquellos desembolsados en operaciones de endeudamiento con el exterior tanto de personas físicas ("humanas" de acuerdo con el nuevo Código Civil y Comercial) como jurídicas pertenecientes al sector privado -lo que no obstante excluye operaciones relacionadas con comercio exterior y emisiones primarias de títulos- y los ingresos de fondos de no residentes destinados a inversiones financieras.

Los requisitos consistieron en 1) establecer un plazo mínimo de permanencia de fondos en el mercado local de 365 días corridos desde su fecha de ingreso; 2) acreditar el resultado de dicha operación cambiaria en una cuenta local nominada en pesos; 3) constituir un depósito nominativo en dólares -no transferible y no remunerado- equivalente al 30% de su monto.

En este marco, el BCRA emitió diversas normas reglamentarias, entre las cuales se destaca la Comunicación "A" 4359 de 2005, que reguló la constitución del depósito nominativo por diversos conceptos, entre estos las deudas financieras del sector privado, las inversiones de portafolio de no residentes para activos financieros del sector privado y para la adquisición de valores emitidos por el sector público en mercados secundarios, así como aquellos destinados a la suscripción primaria de títulos emitidos por el BCRA.

Endeudamiento externo del sector privado no financiero

En cuanto al endeudamiento externo del sector privado no financiero9 por financiaciones en moneda extranjera otorgadas mediante bancos locales sin líneas de crédito del exterior, cabe señalar que la regulación puesta en vigencia por el BCRA a partir del 2002 propendió a mantener una proporcionalidad entre los ingresos en moneda extranjera de los destinatarios de las financiaciones y su capacidad de generación de divisas para el repago de estas deudas (texto ordenado "Política de Crédito", última comunicación "A" 5560 al 17 de marzo del 2014).

En este sentido, estas normas establecieron que la capacidad de préstamo de los depósitos en moneda extranjera de entidades locales debía aplicarse, en la moneda de captación, a los siguientes destinos: a) prefinanciación y financiación de exportaciones a los titulares de los bienes, sus mandatarios, consignatarios u otros intermediarios; b) financiaciones a prestadores de servicios exportables (soporte informático, centros de atención al cliente, etc.) con ingresos en moneda extranjera periódicos y de una magnitud acorde; c) financiaciones a productores, procesadores o acopiadores de bienes que cuenten con contratos de venta en firme en moneda extranjera; d) financiaciones a proveedores de servicios relacionados directamente con la exportación (terminales portuarias, servicios de carga, fletes, etc.) con ingresos en moneda extranjera periódicos y de una magnitud acorde; e) financiaciones a productores de bienes para ser exportados siempre que cuenten con garantías en moneda extranjera; f) financiación de proyectos de inversión, de capital de trabajo o de adquisición de bienes que incrementen la capacidad de producción de mercaderías para su exportación.

Por otra parte, con respecto al endeudamiento externo del sector privado no financiero obtenido a través de líneas de crédito del exterior con intermediación de las entidades financieras locales, el BCRA estableció que dichos fondos solo podían aplicarse a los destinos definidos en las normas generales vigentes en materia de "política de crédito" y de "gestión crediticia", es decir, los destinos analizados, con la finalidad de mantener algún nivel de equilibrio entre el ingreso y egreso de divisas, de modo que se evite el descalce de monedas (texto ordenado al 30 de enero del 2013 sobre "Colocación de títulos valores de deuda y obtención de líneas de crédito del exterior", última comunicación incorporada "A" 5390).

Adicionalmente, en relación con el sector privado en general, el BCRA creó el "Sistema de Relevamiento, de Pasivos Externos y Emisiones de Títulos", a través del cual se debían registrar los pasivos con residentes en el exterior (Comunicación "A" 3602 del 7 de mayo del 2002). De este modo, la autoridad contaba con un registro del nivel de endeudamiento del sector privado y sus características (curva vencimientos de amortización de capital, pago de intereses, etc.).

Formación de activos externos (FAE)

La reglamentación para la formación de activos externos por parte de personas humanas y jurídicas -adquisición de dólares para inversiones de portafolio u otras en el exterior de residentes y tenencias de billetes extranjeros en el país- tuvo por objeto fundamental regular la demanda de la moneda estadounidense con fines de atesoramiento.

A través de la Comunicación "A" 3722 del 06 de septiembre del 2002, la autoridad monetaria, en el contexto de la crisis de la convertibilidad, estableció que las personas humanas o jurídicas no podrían efectuar compras de dólares en los conceptos mencionados por montos superiores a US 100.000 en el conjunto de las entidades autorizadas y por mes calendario. A fin de controlar su cumplimiento, las entidades debían contar con la declaración jurada del cliente sobre el acatamiento del límite y, en caso contrario, contar con autorización del BCRA para superarlo.

Con posterioridad, a la luz de la normalización del mercado cambiario y el incremento del flujo de divisas hacia nuestro país, se fue ampliando este límite hasta alcanzar el monto mensual de dos millones de dólares sin autorización previa del BCRA (Comunicación "A" 4128 del 16 de abril del 2004). Este nuevo límite se mantuvo vigente entre el 2004 y el 2011.

Posteriormente, en el contexto de creciente deterioro del sector externo, el BCRA emitió la Comunicación "A" 5236 del 27 de octubre del 2011, por la cual se suspendió la posibilidad de adquirir dólares sin aplicación a un destino específico (tenencia billetes extranjeros de libre disponibilidad), estableciéndose un límite para personas humanas en el conjunto de las entidades autorizadas. Asimismo, mediante la Comunicación "A" 5261 de ese mismo año, se estableció la obligación de validar la operación previamente en el "Programa de Consulta de Operaciones Cambiarias" (PCOC) de la Administración Federal de Ingresos Públicos (AFIP) para las ventas de moneda extranjera a clientes en concepto de "turismo y viajes".

En el 2012, se profundizaron las restricciones para el acceso al MULC. Se incorporaron las nuevas regulaciones y se eliminó la posibilidad de adquirir billetes para tenencia. En definitiva, estas normas dieron forma al coloquialmente denominado "cepo cambiario" (Comunicación "A" 5264), lo cual coincidió con la aparición de cotizaciones paralelas a la del dólar oficial y la consecuente brecha cambiaria.

Por último, en el 2014 y como parte de un intento de desandar parcialmente las restricciones cambiarias impuestas desde el 2011, se emitió la Comunicación "A" 5526 del 27 de enero del 2014. Esta restableció la posibilidad de acceder al mercado de cambios para la formación de activos externos de libre disponibilidad dirigida a aquellas personas humanas residentes que, en función de sus ingresos declarados ante la AFIP, fueran validadas a través del PCOC.

EL NUEVO PARADIGMA CAMBIARIO A PARTIR DE DICIEMBRE DE 2015

Las nuevas autoridades que asumieron a fines del 2015 se plantearon un cambio radical en las políticas y el dispositivo institucional que rigió desde el 2002 en materia monetaria y cambiaria: metas de inflación y tipo de cambio "libre".

En esta línea resultaba necesario desarticular las regulaciones cambiarias instaladas desde el 2002 y profundizadas a partir del 2012, unificar el tipo de cambio eliminando la "brecha" con las cotizaciones paralelas a través de una devaluación de la moneda nacional y desplazar al BCRA de su rol en el mercado cambiario, a fin de disminuir las intervenciones de la entidad que tenían el propósito de regular la cotización de la divisa estadounidense.

Estos cambios requerían un nuevo andamiaje que implicaba no solo alterar institucional y funcionalmente el papel del BCRA, sino poner en tela de juicio la existencia misma de un mercado cambiario en los términos en que fue definido oportunamente el MULC. Como evidencia la revisión normativa efectuada, esto excedía el objetivo de "desarmar el cepo" y adquiría una profundidad superlativa.

De este modo, se inició el proceso de "flexibilización" de las regulaciones y el marco general de funcionamiento del MULC a través de la emisión de la Comunicación "A" 5850 del 17/12/15. La emisión de esta norma coincidió temporalmente con el abandono de las intervenciones del BCRA en el mercado, produciéndose, en consecuencia, una devaluación de la moneda del orden del 40%. Esta flexibilización del mercado cambiario continuó durante el 2016, y se cristalizó en el 2017 de forma definitiva con la liberalización del marco regulatorio.

En relación con la exportación de bienes, a través del Decreto 893/17 del 2 de noviembre del 2017 se derogaron el art. 1 del Decreto 2581/1964 y el Decreto 1638/2001, eliminándose la obligación de liquidar el contravalor en divisas de las exportaciones y las facultades reglamentarias del BCRA en esta materia, respectivamente.

La norma en cuestión concluyó el proceso de flexibilización de estas exigencias que tuvo su antecedente en la Comunicación "A" 5885, la cual dispuso eliminar el plazo para la liquidación de divisas en el MULC para los pagos anticipados y las prefinanciaciones de exportaciones, así como la Resolución 242/2016 de la Secretaría de Comercio que elevó el plazo de liquidación de las exportaciones de bienes a cinco años.

En definitiva, a partir de la entrada en vigencia del Decreto 893/17, los exportadores ya no se encuentran obligados a ingresar y liquidar sus divisas en el mercado cambiario local.

A esto debe agregarse que, desde el 2016, "las grandes empresas exportadoras" -de acuerdo con el concepto del BCRA- ya no poseen restricciones para financiarse en pesos en el mercado local, lo que constituye un incentivo adicional para el no ingreso de las divisas a nuestro país (Comunicación "A" 5892 del 21 de enero del 2016 que modificó las normas de "Política de Crédito").

Por otra parte, con respecto al plazo mínimo de permanencia de fondos financieros ingresados en el MULC previsto en el Decreto 616/05, cabe señalar que fue reducido gradualmente de 365 a 120 días (Resolución 3/15 del Ministerio de Hacienda), y de 120 a cero días (Resolución 1/17 del Ministerio de Hacienda). Asimismo, la primera de estas resoluciones eliminó la obligación de constituir el depósito por el 30% del monto de la operación correspondiente.

En conclusión, la eliminación de estas regulaciones de la cuenta capital que databan originalmente de 2005 y se verifican vigentes en otros países de la región (como es el caso chileno10), implicaron la plena liberalización de los movimientos de capitales desembolsados en operaciones de endeudamiento con el exterior y de los ingresos de fondos de no residentes en el mercado local, destinados a inversiones financieras especulativas.

Asimismo, con relación al marco regulatorio del endeudamiento externo del sector privado no financiero, cabe señalar que la normativa vigente del BCRA en su ordenamiento de "Política de crédito" (última comunicación incorporada "A" 6428, texto ordenado el 12 de enero del 2018) ha ampliado y flexibilizado los criterios establecidos con anterioridad, con lo cual desacopló el otorgamiento de estas financiaciones en dólares de los ingresos en dicha moneda.

En este sentido, se destacan los siguientes cambios11: 1) con relación a las financiaciones en moneda extranjera a productores, procesadores o acopiadores de bienes exportables, se habilita su otorgamiento, aunque solo su "actividad principal" esté relacionada con la exportación; 2) con respecto a los proveedores de servicios utilizados en el proceso de exportación, ya no se requiere que registren ingresos directos en moneda extranjera, sino que solo se exige un flujo de ingresos futuros vinculado a ventas a exportadores; 3) se extendió la posibilidad de otorgar financia-miento externo a proveedores de bienes y servicios que formen parte del proceso productivo de mercaderías con cotización en moneda extranjera con independencia de la moneda de sus ingresos; 4) se incorporó la potestad de financiar proyectos de inversión en ganadería bovina sin relación con aumentar su capacidad exportadora.

Una mención destacada debe hacerse con respecto a la formación de activos externos por parte de personas humanas y jurídicas. Este marco regulatorio sufrió significativas modificaciones tendientes a flexibilizar la adquisición de billetes estadounidenses sin destino o aplicación específica. Esto, como se verá, implicó un fuerte proceso de canalización del ahorro hacia esa moneda (atesoramiento) y facilitó la dolarización de carteras de inversión.

El primer paso en este camino estuvo dado por la Comunicación "A" 5850 del 17 de diciembre del 2015, la cual eliminó el requisito de contar con el certificado del PCOC de la AFIP, entre otras cuestiones. Con posterioridad, se delinieó poco a poco un nuevo marco regulatorio que finalmente terminó por cristalizar el régimen vigente que habilita la adquisición irrestricta de moneda extranjera (texto ordenado al 6 de marzo del 2018, "Exterior y cambios", última Comunicación "A" 6462).

Asimismo, cabe destacar que a través de la Comunicación "A" 6037, se "simplificaron" los códigos de concepto utilizados para la confección de los boletos de cambio para el registro de operaciones en el RIOC, mediante la eliminación de la obligación de confeccionarlos en algunos casos y la unificación de conceptos en otros. En consecuencia, a partir de esta "simplificación" de los procedimientos, se redujo el listado de códigos de 315 a 70, lo que implicó una significativa reducción de los niveles de desagregación de la información.

Por último, como corolario de este proceso de modificación del régimen cambia-rio y su marco institucional, el Poder Ejecutivo emitió el Decreto de Necesidad y Urgencia 27/18 del 11 de enero del 2018, por el cual se introdujo una nueva definición sobre el mercado: el reemplazo del art. 1 del Decreto 260/02 eliminó la palabra "único" y refirió que su ámbito de aplicación alcanzará exclusivamente a aquellas personas autorizadas que se dediquen de manera permanente o habitual a la realización de operaciones cambiarias. A contrario sensu, cabe interpretar que esta modificación constituye el primer paso para desregular plenamente el mercado cambiario, habilitando a otros sujetos no autorizados por el BCRA a realizar operaciones cambiarias cuando estas no revistan un carácter habitual.

Si bien deberá aguardarse la opinión del Congreso y la eventual reglamentación del BCRA, el cambio representa un giro significativo en la definición de política y su marco institucional.

TENDENCIAS DEL SECTOR EXTERNO ARGENTINO12

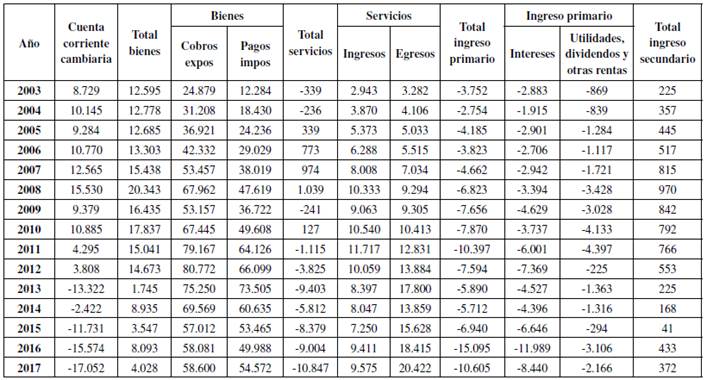

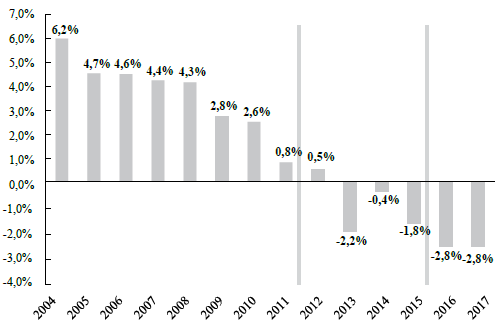

Por lo general, se considera para el caso de una economía periférica que no emite la moneda mundial (como la Argentina), que un saldo deficitario de la cuenta corriente constituye el principal indicador de sostenibilidad de largo plazo del sector externo13. En este sentido, como lo refleja la Gráfica 1, durante toda la posconvertibilidad la cuenta corriente cambiaria -en cuanto porcentaje del PIB- exhibe una tendencia progresiva al deterioro, si bien el resultado se torna negativo recién en el 2013. Conviene remarcar que dicho saldo se mantuvo por encima del 4% del PIB hasta el 2008, y su descenso marcado se inicia en el 2009, en coincidencia con los impactos comerciales y financieros adversos generados por la crisis financiera internacional, hasta alcanzarse un déficit externo de casi 3 puntos del PIB en los últimos dos años.

Fuente: elaboración propia sobre la base de datos del BCRA y Ministerio de Hacienda.

Gráfica 1 Cuenta corriente cambiaria (en porcentaje del PIB)

Una primera aproximación a los datos sugiere que ni la introducción del control de cambios hacia fines del 2011, ni la liberalización del mercado de cambios desde diciembre del 2015, lograron revertir la tendencia hacia la profundización de la restricción externa.

El cambio en el signo de la cuenta corriente -de superávit a déficit- se explica, por una parte, en razón al creciente desbalance de la cuenta Ingreso primario y secundario a lo largo de toda la década, que capta, fundamentalmente, el pago neto de utilidades y dividendos e intereses de la deuda. Lejos de sorprender, dicha dinámica se explica, en el contexto de una estructura productiva altamente extranjerizada14, por el rápido crecimiento del PIB de aquellos años (la etapa de crecimiento a "tasas chinas"), que tuvo asociado elevados niveles de rentabilidad y el consiguiente giro de una proporción significativa de dichas utilidades por parte de las filiales de empresas extranjeras hacia sus casas matrices. Previamente a la introducción del cepo cambiario, que implicó restringir normativamente el giro de utilidades y dividendos, el déficit de la cuenta Ingreso primario y secundario alcanzó USD 10.400 millones anuales en el 2011. Tras la unificación y la desregulación cambiaria de los últimos dos años, la salida de divisas por este concepto regresó a los niveles "precepo".

Asimismo, el saldo en divisas resultante del intercambio de servicios, que se había mantenido balanceado o levemente positivo hasta el 2010, se vuelve marcadamente negativo a partir del 2011, traccionado, fundamentalmente, por la demanda de divisas en concepto de turismo y viajes, en muchos casos utilizada con simulación para atesoramiento. Ni los controles ni su posterior eliminación lograron revertir esta tendencia deficitaria de la cuenta Servicios.

Finalmente, el saldo comercial en bienes experimenta un fuerte deterioro a partir del 2013, fundamentalmente por una caída en los valores exportados, y un sostenimiento del nivel de importaciones en un contexto de relativa estabilidad del nivel de actividad económica.

En el caso de las exportaciones primarias, que explican la mayor parte de los valores exportados, el deterioro se explica, sobre todo, por el efecto de la caída en los precios internacionales, mientras que, en el caso de las exportaciones industriales, la caída en los valores se explica por el efecto de una contracción en las cantidades exportadas, principalmente, por la menor demanda de Brasil, inmerso en esos años en una fase recesiva.

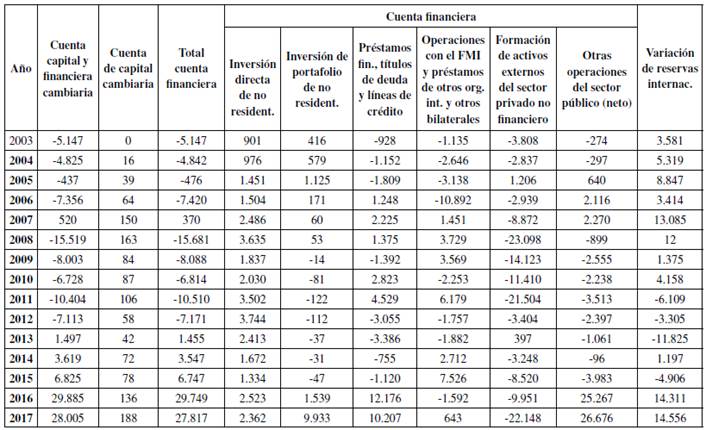

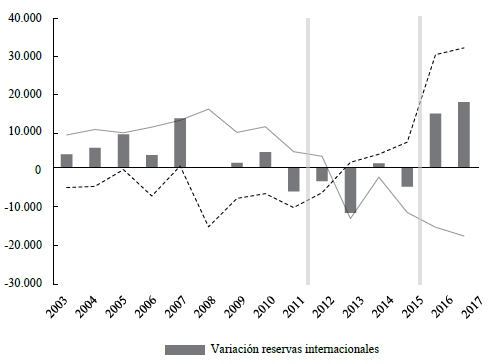

A fin de determinar el impacto de la dinámica del sector externo sobre el nivel de reservas internacionales del país y la trayectoria del tipo de cambio, es necesario completar la descripción anterior con la evolución de la cuenta capital y financiera cambiaria. En este sentido, la economía argentina registra hasta el 2012 un déficit estructural de cuenta capital y financiera que, en el 2011, por primera vez, más que compensa el ingreso neto de divisas proveniente de las operaciones cambiarias corrientes. Como consecuencia de esto, en el 2011 caen por primera vez las reservas del BCRA (en USD 6.108,5 millones).

Es precisamente este cambio en la dinámica de las reservas internacionales lo que motivó la introducción de los controles de cambio en el cuarto trimestre del 2011, luego de las elecciones presidenciales ganadas rotundamente por el oficialismo.

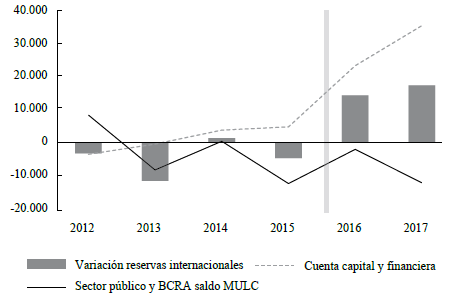

Asimismo, pese al continuo deterioro de la cuenta corriente cambiaria, a partir del 2016 las reservas internacionales dejan de caer y comienzan a subir rápidamente (a razón de USD 15.800 millones por año), impulsadas por el fuerte ingreso de capitales externos luego de la vuelta del país a los mercados financieros internacionales tras el arreglo con los "fondos buitre", en abril de ese año.

A diferencia de lo ocurrido en la mayor parte de las economías emergentes en la década pasada, durante las administraciones kirchneristas Argentina registró escasos ingresos netos de capitales externos, pese a un contexto internacional de elevada liquidez. Esto respondió en buena medida a una definición política que se reflejó en la imposición de regulaciones a la entrada de capitales desde el 2005, y a la decisión de no llevar a cabo nuevas emisiones de títulos públicos en moneda extranjera, incluso luego de salir del default en el 2005.

Fuente: elaboración propia sobre la base de datos del BCRA y Ministerio de Hacienda.

Gráfica 2 Principales rubros del balance cambiario (en millones de USD)

Así, el signo de la cuenta capital y financiera cambiaria hasta el 2011 estuvo fundamentalmente definido por la formación de activos externos del sector privado local. Dado el fenómeno de dependencia financiera discutido previamente, este rubro del balance cambiario es estructuralmente deficitario, y tiende a alcanzar picos en épocas de incertidumbre macroeconómica o electoral, como fue el caso del 2008 con la crisis internacional, y el del 2011 con las elecciones presidenciales (la demanda de dólares para atesoramiento por parte del sector privado alcanzó, respectivamente, USD 23.098 millones y USD 21.504 millones).

En este caso, los controles de cambio instaurados hacia fines del 2011 tuvieron el efecto de restringir significativamente la "fuga de capitales", si bien es probable que parte de dicha demanda se haya reflejado en otros rubros por los que todavía podía accederse al MULC, tales como el pago de importaciones y las erogaciones por turismo y viajes.

Conviene remarcar que una vez eliminado todo límite normativo a la formación de activos externos, el déficit de esta cuenta ha regresado a los niveles precepo, alcanzando en un año electoral como el 2017 la suma de USD 21.624 millones.

Si bien, como se ha reflejado hasta el momento, no se observan cambios significativos en la dinámica estructural de la cuenta corriente externa durante la última década pese a los cambios regulatorios, sí se evidencia con el cambio de gobierno una estrategia diferente a la hora de estabilizar el nivel de reservas internacionales.

En efecto, el gobierno macrista ha optado (en un contexto de plena flexibilización del mercado de cambios) por financiar el déficit estructural de divisas a través de la cuenta capital y financiera. Esto se aprecia, por ejemplo, en el significativo ingreso de inversiones de portafolio de no residentes, fenómeno inédito durante la posconvertibilidad15.

De manera similar, en los últimos dos años ha crecido fuertemente el ingreso neto de divisas en concepto de préstamos financieros, emisiones de títulos y líneas de crédito, tanto del sector privado como del sector público.

Si separamos las operaciones financieras del sector público de las del sector privado, puede apreciarse cómo, pese al déficit de divisas derivado de las operaciones cambiarias del sector privado -reflejadas en el MULC-, el BCRA logró en los últimos dos años revertir la dinámica de pérdida de reservas y pasar a acumularlas sobre la base de las operaciones de deuda tanto de la autoridad monetaria (especialmente en el 2016) como del Tesoro (véase la Gráfica 3).

Fuente: elaboración propia sobre la base de datos del BCRA y Ministerio de Hacienda.

Gráfica 3 Saldo del MULC, cuenta Capital y financiera del sector público y BCRA y variación de reservas internacionales (en millones de USD)

CONCLUSIONES

A lo largo de este trabajo se han explorado las principales tendencias del sector externo argentino durante la etapa de la posconvertibilidad. Asimismo, se ha verificado que la desregulación cambiaria llevada a cabo a partir de diciembre del 2015, lejos de revertir la tendencia a la profundización de la restricción externa iniciada en el 2011, la ha exacerbado.

Esto responde a que existen causas estructurales del estrangulamiento externo, vinculadas, fundamentalmente, con el desequilibrio en la estructura productiva, la incapacidad de la moneda doméstica de actuar como reserva de valor y el creciente grado de extranjerización de la economía argentina. Superar tales restricciones requiere de políticas de largo plazo que permitan, entre otras cosas, modificar el patrón de especialización (en otras palabras, hacer "política industrial"), y sostener la estabilidad monetaria y financiera por el tiempo suficiente para reducir el nivel de dolarización del ahorro doméstico.

La regulación cambiaria aparece entonces como complementaria de la política industrial y macroeconómica, pero adquiere fundamental importancia en su función macroprudencial, esto es, como mecanismo para acotar la vulnerabilidad externa en el corto plazo. En este sentido, la reciente desregulación cambiaria introdujo nuevos factores de riesgo sistémico que habían sido morigerados durante la etapa de posconvertibilidad gracias a la regulación del mercado de cambios implementada desde el 2002. La excesiva volatilidad cambiaria asociada al esquema de flotación libre tiende a afectar de forma negativa el desempeño macroeconómico, ya que los saltos bruscos del tipo de cambio nominal pueden atentar contra la estabilidad monetaria (acelerando la inflación) y financiera (afectando negativamente la solvencia de los agentes que se encuentran expuestos al riesgo cambiario), objetivos consagrados en el mandato de la Carta Orgánica del BCRA (art. 3, Ley 24.144). De hecho, la experiencia argentina es un claro ejemplo de los límites que enfrenta en economías periféricas la implementación de un esquema de metas de inflación que, de acuerdo con la visión convencional, desatienda la estabilidad cambiaria, ya que el elevado grado de traslado de la devaluación a los precios internos puede hacer que el Banco Central incumpla sistemáticamente su meta inflacionaria, lo cual acaba por dañar la credibilidad de sus políticas. De este modo, la eliminación del marco institucional asociado a la instauración del MULC constituye una fuente de vulnerabilidad macroeconómica ante eventuales shocks externos que pueden derivar en episodios de corrida cambiaria como resultado de la eliminación de los mecanismos necesarios para atenuarlos16.

Por su parte, el rol autónomo de los capitales de corto plazo, de naturaleza eminentemente especulativa, puede generar comportamientos cíclicos del tipo de cambio, exacerbando tendencias apreciatorias y forzando posteriormente grandes depreciaciones cuando las condiciones financieras internacionales se tornan más ilíquidas17. Esto sin mencionar que tales movimientos del tipo de cambio pueden afectar los niveles de competitividad de determinados sectores productivos.

Son precisamente estos efectos negativos derivados de la excesiva volatilidad cambiaria los que justifican un rol activo del BCRA en el mercado de divisas y la vigencia de un marco regulatorio acorde, con el fin de estabilizar el valor del dólar y acotar el margen para comportamientos especulativos por parte de los diferentes actores del mercado, lo cual le otorga previsibilidad a la oferta y la demanda de divisas.

En particular, son cuatro los elementos que deberían formar parte del menú de regulación del mercado de cambios: 1) la obligación de liquidar divisas en el mercado local por parte de los exportadores; 2) un límite (elevado) a la compra de moneda extranjera por parte de residentes -que no sea efectivo en condiciones normales, pero que sí sirva para contener la demanda de dólares en un contexto de elevada incertidumbre y preferencia por la liquidez-; 3) algún tipo de control a los flujos de capital de corto plazo, bien sea bajo la forma de un encaje no remunerado y plazo mínimo de permanencia de los fondos en el sistema financiero local, o bien de un impuesto a la entrada/salida de fondos; y, finalmente, 4) una limitación estricta al descalce de monedas de residentes, a partir de restricciones al endeudamiento en moneda extranjera por parte de agentes cuyos ingresos están denominados en moneda local.