INTRODUCCIÓN

El Valle del Cauca es el primer departamento de Colombia que cuenta con un indicador mensual para el seguimiento sistemático y actualizado de la actividad económica agregada en la región. Desde 2015, la Pontificia Universidad Javeriana de Cali y el Banco de la República han estimado el indicador mensual de actividad económica (IMAE)1.

La publicación del IMAE ha coincidido con un momento en la economía colombiana en la que se experimenta un agudo proceso de desaceleración, como resultado de la drástica caída del precio del petróleo y de otros choques y decisiones de políticas acontecidos en el periodo. En este contexto, el IMAE también ha señalado una propensión a la desaceleración de la economía del Valle, aunque con crecimiento que supera los datos nacionales.

Motivado por estos hechos, este artículo examina el efecto de distintos choques económicos sobre el ciclo de los negocios del Valle del Cauca en el periodo 20002016, y se compara con el efecto que tienen estos mismos choques sobre el ciclo de los negocios a escala nacional.

Para esto, se sigue una estrategia empírica que, inicialmente, estima el ciclo de los negocios de la economía del Valle a partir de los datos del IMAE y los compara con el ciclo de los negocios de la economía nacional, a partir de los datos mensuales del indicador de seguimiento a la economía (ISE) del DANE2. El IMAE y el ISE se construyen con metodologías diferentes, pero ambos con el mismo fin: estimar de forma coincidente la evolución de la actividad económica. En sus metodologías, ambos indicadores son ajustados para que en su trayectoria histórica coincidan con el dato del PIB según las cuentas nacionales y departamentales.

En todo caso, para homogenizar y hacer más comparables los indicadores, en este estudio se toman los ciclos de cada serie, los cuales son la señal de interés en las estimaciones, y se deja de lado las trayectorias estacionales, irregulares y con tendencia a largo plazo, las cuales responden a otros factores que no se consideran en los modelos y que podrían, además, depender más de la metodología de cada uno. Para las estimaciones de los ciclos se emplea la metodología de los modelos estructurales univariantes. Luego, se emplea un modelo de vectores autorregresivos bayesianos (BVAR). La selección de las variables, la especificación del modelo BVAR y la interpretación de los resultados se adhieren al debate en la literatura sobre los mecanismos de transmisión de la política monetaria.

Los resultados de las estimaciones permiten, en primer lugar, examinar la efectividad de la política monetaria y cambiaria a nivel regional, el cual es un tema todavía poco estudiado en la literatura, y se aborda con una estrategia empírica, novedosa para este tipo de análisis a escala regional. En segundo lugar, las estimaciones ayudan a explicar el mejor desempeño que ha presentado la economía del Valle en comparación con el promedio nacional en el último periodo.

En la segunda parte se hace una revisión de la literatura vinculada con los mecanismos monetarios de transmisión a escala regional. En la tercera, se describen las características productivas diferenciales del Valle del Cauca en comparación con el promedio nacional. En la cuarta, se presenta la estrategia empírica. En la quinta, se analizan los resultados de los ciclos del crecimiento económico y las funciones impulso-respuesta de los BVAR y, finalmente, en la sexta sección, se destacan las principales conclusiones.

LOS MECANISMOS MONETARIOS DE TRANSMISIÓN A ESCALA REGIONAL: REVISIÓN DE LA LITERATURA

Con la introducción del esquema de metas de inflación en Colombia, desde principios de los años dos mil, es creciente el número de estudios que examinan y modelan los mecanismos o canales mediante los cuales las acciones de la política monetaria impactan los diferentes mercados y variables objetivo del Banco de la República (por ejemplo, Botero y González, 2015; Figueroa y Gómez, 2003; Gil, 2015; Gómez, Uribe y Vargas, 2002; Melo y Riascos, 2004). El mandato de estabilidad de precios ya no recae en el seguimiento de unas pocas variables como los agregados monetarios o la tasa de cambio. El Banco de la República cuenta con varios modelos macroeconómicos y de series de tiempo que ayudan a entender y cuantificar la manera más probable en que la economía responderá a los cambios en la tasa de interés de referencia. Asimismo, es de interés de la autoridad monetaria conocer cómo las variaciones en la tasa de cambio, la cual es afectada por las intervenciones del emisor, se transmiten al interior de la economía.

Como parte de este enfoque de información incluyente, es importante poder distinguir la heterogeneidad regional de los impactos de la política monetaria. Aun cuando las decisiones sobre la tasa de política monetaria se orientan por las magnitudes macroeconómicas, la comprensión de las implicaciones regionales entrega una información que puede resultar útil para el emisor, más aún si los impactos monetarios y cambiarios cambian sustancialmente de una región a otra. A su vez, para los agentes económicos que operan a escala regional, es de gran valía conocer cómo las acciones de política monetaria y cambiaria impactan los mercados donde sus transacciones tienen lugar.

Diversos estudios internacionales confirman que los efectos de la política monetaria en el interior de un país pueden diferir en la medida que se aprecien significativos contrastes por regiones en la estructura productiva, el grado de apertura, la profundidad del mercado financiero y el tamaño de las empresas en los principales sectores.

Por ejemplo, Carlino y DeFina (1999) encuentran diferencias regionales importantes en los impactos de política monetaria en Estados Unidos en las funciones impulso-respuesta de un modelo VAR estructural. García, Bravo, Tapia y Mies (2003), por su parte, identifican heterogeneidad en la trasmisión monetaria a nivel regional y sectorial en Chile, también a través de un modelo VAR. En España, se encuentran los trabajos de Ramos, Clar y Suriñach (2000) y de Herrera, Rodríguez y Marrero (2004). Los primeros examinan el grado de asimetría en la respuesta de la producción y los precios en las regiones españolas. Los segundos relacionan la estructura financiera regional con los efectos de la política monetaria en las distintas comunidades autónomas.

Para la economía china, Xiaohui y Masron (2014), mediante un modelo VAR estructural, evalúan los efectos de la política monetaria, por medio de choques en el agregado monetario M2, en tres regiones: este, centro y oeste. Los resultados de este estudio afirman que las tres regiones responden de manera diferente ante una política monetaria común; la región este es la de mayor sensibilidad.

Para el caso colombiano, se encuentra el estudio de Zuccardi (2002) quien estimó ocho modelos VAR, uno con información nacional y uno por cada una de las áreas metropolitanas de Bogotá, Medellín, Cali, Barranquilla, Bucaramanga, Manizales y Pasto, con datos trimestrales entre 1984 y 2000. Los resultados revelaron diferencias en la sensibilidad de las ciudades respecto al agregado nacional ante un choque monetario, aunque no arrojó evidencia estadística significativa cuando se consideró un nivel de agregación por regiones.

El trabajo de Romero (2008) es la segunda referencia disponible en cuanto a un estudio monetario regional para Colombia. El autor tiene en cuenta variables en las que pueden diferir las regiones y que influyen en los efectos de política monetaria tales como el grado de industrialización y el tipo de especialización que tenga la industria de cada región; el desarrollo y profundidad financiera; la posición neta en el sistema financiero y la posición neta en el comercio exterior. Así, mediante un VAR con datos trimestrales desde 1990 hasta 2003, comparó las funciones de impulso-respuesta. El autor concluye que sí existe heterogeneidad en los efectos monetarios entre las regiones colombianas.

La principal desventaja que enfrentaron estos estudios para Colombia es la ausencia de indicadores para medir de manera apropiada y con suficientes observaciones la actividad económica a escala regional. Zuccardi (2002) emplea como variable proxy los ingresos reales regionales trimestrales estimados por el uso de los factores productivos de la región; Romero (2008) emplea datos trimestralizados del PIB regional.

La modelización y el análisis a escala regional de los mecanismos monetarios de transmisión toma como referente teórico la literatura que ha desarrollado este tema a escala macroeconómica. La selección de las variables, la modelización y la interpretación de los resultados no difiere de manera significativa de los análisis macro-económicos. La estrategia empírica empleada en general se ha decantado por el uso de modelos econométricos de series de tiempo, en general modelos VAR, sin intentar replicar a escala regional la modelización con ecuaciones estructurales o microfundamentadas.

Los modelos VAR regionales incluyen como variables el producto o brecha del producto (o en su lugar alguna variable proxy), la inflación, el tipo de cambio, la tasa de interés, los agregados monetarios o crediticios, indicadores de riesgo país y precios de materias primas claves para la región. Por lo general, los estudios regionales se enfocan en mayor medida en analizar los efectos en el producto que en la inflación.

Con estas variables se intentan recoger los principales mecanismos de transmisión que toma en cuenta la literatura: a) el mecanismo convencional del tipo de interés hacia la demanda agregada interna; b) el canal del tipo de cambio hacia las exportaciones netas y c) el canal del crédito, en el que se destaca el papel del sistema bancario en suministrar recursos financieros a las pequeñas y medianas empresas3. Adicionalmente, se examinan los efectos de los choques en variables internacionales sobre la evolución de la economía regional.

Este estudio para el Valle del Cauca en Colombia sigue en líneas generales estas mismas características. Las particularidades están dadas en la estrategia empírica, la cual se distingue por a) emplear como variable proxy del PIB un indicador mensual de actividad económica; b) medir los efectos reales de la política monetaria y cambiaria sobre el ciclo de crecimiento, estimado con un modelo estructural univariante y c) emplear un modelo VAR bayesiano para estimar el efecto de los diferentes choques.

La primera particularidad permite contar con una mayor cantidad de datos y poder analizar las elasticidades y rezagos de los mecanismos de transmisión en una frecuencia mensual, además de poder disponer de una variable proxy al PIB, que se construye sobre una metodología validada a nivel internacional para estos fines y que ha resultado satisfactoria en su aplicación en el Valle del Cauca. La segunda particularidad permite descartar de las estimaciones la tendencia a largo plazo del ingreso; de esta forma, el análisis se orienta hacia los efectos de los choques sobre el ciclo del crecimiento económico y se limita a un horizonte temporal donde existe un mayor consenso en la literatura en cuanto a los efectos reales de la política monetaria. Mientras, los BVAR permiten disponer de una alternativa para enfrentar algunas de las dificultades que presentan los VAR clásicos4.

Aunque este trabajo se enfoca en el análisis de los canales de transmisión de la política monetaria, también evalúa el efecto diferencial que tiene diferentes choques, como el de los precios del petróleo y el tipo de cambio real en la economía del Valle, en comparación con el promedio nacional. Algunos de los artículos que evalúan el efecto de la dependencia del petróleo en la economía colombiana son los de González y Hernández (2016) y Poncela, Senra y Sierra (2017). El análisis del efecto del tipo de cambio en el valor agregado y empleo del sector manufacturero en Colombia es analizado en Sierra y Manrique (2014) y Peláez y Sierra (2016).

ALGUNAS CARACTERÍSTICAS DIFERENCIALES EN LA ESTRUCTURA PRODUCTIVA Y DE INGRESOS DEL VALLE DEL CAUCA

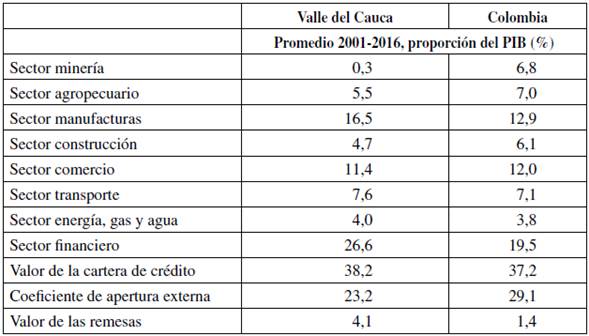

La estructura de la economía del Valle del Cauca presenta un conjunto de características que la diferencian del promedio nacional, tanto cuando se examina el peso de los sectores productivos como las fuentes de ingresos. En la Tabla 1 se resumen algunos de los indicadores del Valle que contrastan con el promedio nacional.

Tabla 1 Resumen de indicadores económicos del Valle frente a Colombia

Fuente: elaboración propia con datos del DANE.

Cuando se examina el peso de los sectores económicos se destaca, como principal diferencial, la casi nula importancia que tiene la minería para el Valle, mientras que, en el promedio nacional, este sector pesa un 6,8 %. La extracción de petróleo crudo y de gas natural es una actividad que no está presente en el Valle, pero para Colombia ha sido clave en la evolución del ciclo económico en este siglo. En el periodo 2005-2013 el sector de minería se aceleró y creció en una tasa anual promedio del 7 %, por lo cual contribuyó de manera significativa al crecimiento del PIB colombiano; pero, entre 2014 y 2016, el sector cayó un 2,6 % en promedio anual, e influyó en la desaceleración de la economía nacional.

Normalmente, se tiende a asociar al Valle como un departamento agrícola, dada la importancia que tiene la producción de caña de azúcar. Sin embargo, como se observa en la Tabla 1, el sector agropecuario presenta un peso relativo más bajo en la economía de la región que el que ostenta en el promedio nacional. Para ser más exactos, esto quiere decir que el Valle es un departamento industrial, pues el sector de manufacturas pesa un 3,5 % más que en el PIB nacional. La propia producción de caña de azúcar implica un proceso industrial de refinación, producción de etanol, cogeneración a partir de la biomasa y encadenamientos con la industria de alimentos y de productos químicos que son un valor agregado a la producción manufacturera y de otros sectores.

Otros dos sectores productivos en los que se aprecian diferencias entre los pesos relativos a nivel departamental y nacional son la construcción y el sector financiero, en el primer caso a favor del total nacional y en el segundo caso a favor del Valle del Cauca. Este último indicador refleja la importancia del sector financiero en el departamento, lo que también se refuerza con un valor de cartera de crédito ligeramente mayor como proporción al PIB que en el total nacional. En cambio, no se aprecian diferencias importantes en los sectores de comercio, transporte, energía, gas y agua.

Por otro lado, en el sector externo se refleja un coeficiente de apertura económica de 6 % del PIB mayor en Colombia que en la región. Esta es una brecha que se amplió en el curso del presente siglo con el boom del precio de las materias primas. En el 2000, el coeficiente de apertura de Colombia era de 25 % y el del Valle era de 20,4 %. En el 2013, el coeficiente de apertura de Colombia había aumentado hasta un 31,1 %, mientras el del Valle había caído hasta 19,6 %. En los últimos tres años la brecha se ha ido cerrando.

En esta dinámica del sector externo, influye que las exportaciones nacionales dependen en más de 50 % de los combustibles y minerales. El Valle, en cambio, cuenta con una canasta más diversificada entre productos alimenticios, azúcar, medicamentos y diversos productos de la industria como acumuladores eléctricos, jabones, neumáticos, papeles y cartones, y conductores eléctricos.

Este contraste en la canasta exportadora marca también una discrepancia en los principales socios comerciales. Estados Unidos (EE. UU.) es un socio clave para ambas canastas exportadoras, pero, de manera relativa, tiene una importancia mayor para Colombia (alrededor del 30 %) que para el Valle (alrededor del 15 %). En el Valle tienen alta participación las ventas a economías de Suramérica como Venezuela, Ecuador, Perú y Chile. Mientras que dentro de las ventas externas nacionales sobresalen como destinos: China, Panamá, España, la India y Países Bajos.

Finalmente, es útil referir la mayor participación que tienen los flujos de remesas en la economía del Valle, casi tres veces más que lo que representan en el PIB nacional. Esta es una brecha que también se aprecia cuando se calcula en términos per cápita. Por ejemplo, en 2016, se reportaron ingresos por valor de 1402 millones USD al Valle del Cauca y 4859 USD al país, lo que representa un per cápita de alrededor de 300 USD a nivel regional y 100 USD a nivel nacional5.

ESTRATEGIA EMPÍRICA

Modelo estructural univariante

Para la estimación del ciclo económico colombiano y de la economía del Valle del Cauca, se parte del enfoque conocido como análisis clásico de series temporales o extracción de señales, mediante el cual se entiende que la trayectoria de una serie de tiempo puede desagregarse en cuatro componentes: tendencia, ciclo, estacionalidad e irregular.

De los cuatro componentes, el de más difícil estimación es precisamente el ciclo, dado que en las series suelen superponerse ciclos de diferentes duraciones. La literatura en ciclos económicos es muy amplia y tiende a reconocer diferentes tipos de ciclos que dependen de su duración y las causas que lo producen6. La cantidad de años que se cuenta para la estimación reduce el estudio al análisis del ciclo de los negocios.

El modelo estructural univariante de series temporales, desarrollado inicialmente por Harvey (1990), tiene como principales ventajas que admite que los componentes posean una naturaleza estocástica y admite estimar de manera independiente la tendencia del componente cíclico, así se logra identificar hasta tres ciclos de diferente periodo.

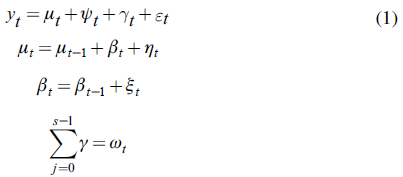

Su especificación más general para una serie de tiempo y t es la siguiente:

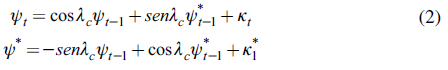

Donde la tendencia se desagrega en cambios de nivel µ t y una pendiente β t, γ t es el componente estacional; Є t es el componente irregular, el cual puede seguir una trayectoria de ruido blanco o un proceso autorregresivo. Mientras que η t , ξ t y ω t son ruidos blancos con varianzas σ η 2 , σ ξ 2 y σ ω 2 . Estos últimos se denominan como hiperparámetros y son los que posibilitan que los componentes evolucionen de manera estocástica si son diferentes de cero. Por su parte, ψ t recoge el componente cíclico, el cual se modela con funciones periódicas seno y coseno:

Donde k t y k t * son ruidos blancos no correlacionados y con varianza común σ 2 K ; el parámetro λ c es la frecuencia medida en radianes, es decir, representa el número de veces que el ciclo se repite en un periodo de tiempo de longitud 2ϖ.

Para realizar la estimación del modelo, se emplea el programa STAMP (Structural Time Series Analyser, Modeller and Predictor) de Koopman, Harvey, Doornik y Shephard (2009).

Modelo BVAR

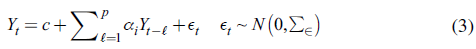

El atractivo principal de los VAR es que permiten estimar las relaciones dinámicas entre las variables macroeconómicas y aproximar los efectos de diferentes choques, sin necesidad de contar con un modelo estructural completo para la economía. Los VAR han mostrado ser de gran utilidad para las proyecciones a corto plazo y han sido ampliamente empleados para aproximar las elasticidades y los rezagos relacionados con los mecanismos monetarios de transmisión7.

En general, en los VAR todas las variables relevantes se tratan como endógenas y todas las ecuaciones tienen los mismos regresores. Es un sistema de ecuaciones dinámicas donde cada serie de tiempo se explica en función de su propio pasado, así como de los rezagos del resto de las series:

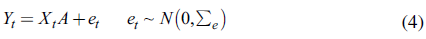

donde Y t es un vector que contiene m variables endógenas. Al expresar el modelo de una manera compacta se tiene que:

donde X t = {c¡,Y it-x Y it-2 …,Y it-p } yla matriz A contiene los coeficientes α. i,j,l correspondientes al rezago l de la variable j en la ecuación i.

Los VAR bayesianos aparecen como alternativa a algunas de las dificultades que presentan los VAR clásicos. La necesidad de capturar las correlaciones seriales estacionales y de aproximar los procesos de medias móviles con especificaciones autorregresivas (descomposición de Wold) lleva a la inclusión de numerosos rezagos en los VAR clásicos, lo cual redunda en la estimación de demasiados parámetros con pocos grados de libertad.

Mediante una lógica bayesiana, los BVAR proponen entonces combinar la información que resulta de los datos, junto con determinadas restricciones en los parámetros basadas en información a priori. Esto permite mejorar la precisión de las estimaciones y aumentar la capacidad predictiva del modelo.

Para restringir los parámetros, la especificación más recurrida en la literatura es la llamada prior Litterman/Minnesota.Doan, Litterman y Sims (1984) y Litterman (1986) propusieron incluir en las funciones de distribución de los parámetros poblacionales determinada información a priori. La prior Litterman/Minnesota se resume del siguiente modo:

Las variables del modelo siguen una trayectoria no estacionaria de paseo aleatorio.

Los rezagos más recientes tienen mayor poder explicativo sobre la trayectoria de cada variable que los rezagos más lejanos.

Los rezagos propios son más relevantes que los rezagos de otras variables.

Esto significa que disponemos de una distribución α priori sobre los parámetros de interés p(α) ~ N(

0, Σα) donde

0, Σα) donde

0

es el valor medio que se espera para los parámetros y E„ representa la incertidumbre asociada al valor medio definido α priori, la cual depende de un grupo de hiperparámetros.

0

es el valor medio que se espera para los parámetros y E„ representa la incertidumbre asociada al valor medio definido α priori, la cual depende de un grupo de hiperparámetros.

En particular, la prior Litterman/Minnesota asume que la media de los coeficientes del modelo VAR es cero (

0

= 0) excepto para el primer rezago del componente autorregresivo de cada ecuación:

0

= 0) excepto para el primer rezago del componente autorregresivo de cada ecuación:

il

= 1, i = 1 , . . . m . Esto último es lo que especifica a la variable como un proceso de paseo aleatorio. Pero cabe destacar que esta es solo una hipótesis definida α priori; α posteriori, si los datos contienen suficiente información para descartar la hipótesis, las variables podrían quedar especificadas como otro tipo de proceso autorregresivo.

il

= 1, i = 1 , . . . m . Esto último es lo que especifica a la variable como un proceso de paseo aleatorio. Pero cabe destacar que esta es solo una hipótesis definida α priori; α posteriori, si los datos contienen suficiente información para descartar la hipótesis, las variables podrían quedar especificadas como otro tipo de proceso autorregresivo.

Para especificar las otras dos informaciones α priori se considera la matriz de varianzas y covarianzas de los coeficientes Σα, asumida como una matriz diagonal e integrada por los elementos σ ¡,j,l correspondientes al rezago l de la variable j en la ecuación i, los cuales tendrían la forma:

Donde h(ℓ) = ℓ λ3 , siendo λ 1 , λ 2 y λ3 los hiperparámetros a definir (Canova, 2011). La expresión (5) representa la varianza de los coeficientes del componente autorregresivo de cada ecuación (rezagos de la propia variable), mientras que la expresión (6) representa la varianza de los rezagos del resto de las variables en cada ecuación.

En la medida en que λ1 sea menor, disminuyen las varianzas y los coeficientes tenderán a los valores medios definidos α priori. Mientras que cuando λ1 es mayor, es mayor la incertidumbre con relación a los valores medios definidos a priori, por lo cual, tendrá más peso en la distribución α posteriori la información obtenida de los datos.

Adicionalmente, dado λ2 ≤ 1 se logra que la varianza de la segunda expresión sea menor que la primera, lo que implica que se le estaría dando mayor importancia en el modelo a los coeficientes del componente autorregresivo que a los coeficientes asociados a los rezagos del resto de las variables. En caso extremo, si λ2 = 0 el modelo deriva en ecuaciones puramente autorregresivas.

Nótese que, a medida que aumenta ℓ, disminuye la varianza en ambas expresiones, es decir, los coeficientes de los rezagos más cercanos tendrían mayor poder explicativo que los coeficientes de los rezagos más lejanos. Así, el hiperparámetro λ3 controla la tasa de decaimiento en la relación con los rezagos. Si λ3 = 1 la disminución sería lineal.

De acuerdo con Canova (2011), los hiperparámetros más recurridos en la literatura son: λ1 = 0,2, λ2 = 0,5 y λ3 = 1 o 2, los cuales son también los que utilizan el programa RATS. Lütkepohl (2005), en cambio, propone emplear los hiperparámetros λ1 = 0,1, λ2 = 0,99 y λ3 = 1, metodología que también sugiere el programa Eviews en su manual de usuario. Otra metodología es trabajar con los hiperparámetros que reduzcan los errores de predicción del modelo.

RESULTADOS

El ciclo de crecimiento del Valle y del total nacional

En la Tabla 2 se muestran los resultados de las estimaciones del modelo estructural univariante para las tasas de crecimiento interanuales del IMAE y del ISE. El modelo desagrega el IMAE en tendencia, irregular y un ciclo de periodo de 4,7 años. Mientras que el ISE se descompone en tendencia, irregular y en dos ciclos, uno de 6,6 años, al que se le superpone otro ciclo corto de 1,9 años8. En la tabla se muestran las estimaciones de los hiperparámetros (desviación estándar), los cuales indican la naturaleza estocástica de los ciclos largos y del componente irregular, dado que toman valores diferentes a cero.

Tabla 2 Resultados de las estimaciones con el Modelo Estructural Univariante

| IMAE | ISE | |

|---|---|---|

| Nivel de la tendencia (µ t) | 0,0386 | 0,0407 |

| Desviación estándar del nivel (σ η ) | 0,0000 | 0,0000 |

| Desviación estándar del irregular (σ Є ) | 0,0030 | 0,0072 |

| Ciclo largo: periodo en años | 4,7 | 6,6 |

| Desviación estándar del ciclo largo (σ k) | 0,0048 | 0,0058 |

| Ciclo corto: periodo en años | -- | 1,9 |

| Desviación estándar del ciclo corto (σ k ) | -- | 0,0000 |

Fuente: elaboración propia con base en los resultados obtenidos del STAMP.

Los hiperparámetros revelan que la tendencia en ambos indicadores contiene un nivel fijo (desviación estándar cero) de 3,86 % y de 4,07 %, para el IMAE y el ISE, respectivamente. Este valor representa la tasa de crecimiento anual promedio del periodo, alrededor de la cual se mueve el ciclo de los negocios.

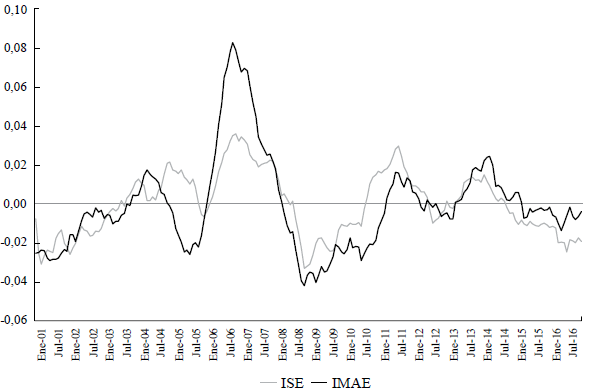

En la Figura 1 se aprecia la coincidencia entre el ciclo departamental y el ciclo nacional9. La correlación entre ambas series es de 0,75. Hay similitud entre las etapas de aceleración y desaceleración y en varias de las fechas de máximos y mínimos10.

Fuente: elaboración propia con base en los resultados obtenidos del STAMP.

Figura 1 Ciclos de crecimiento del IMAE y el ISE (tasas de variación interanuales)

En el 2005, aparece una divergencia en las dinámicas de los ciclos, cuando la economía del Valle se desacelera de manera ostensible, mientras la economía colombiana no lo hace tanto. En este año, los datos anuales del PIB anual del DANE reflejaron una reducción de la tasa de crecimiento del Valle desde 4,8 % hasta 2,1 %, mientras la economía colombiana solo disminuyó su ritmo de expansión de 5,3 % a 4,711 Esta significativa caída en la tasa de crecimiento departamental produce un punto de mínimo adicional en el ciclo del Valle que no es estadísticamente visible en el ciclo nacional; esto explica por qué el modelo estructural univariante estima el periodo promedio del ciclo de los negocios del Valle en 4,7 años, mientras el periodo promedio del ciclo nacional queda en 6,6 años12.

En el 2008 y primeros meses de 2009, ambos crecimientos se ven muy afectados por la crisis financiera en EE. UU. y se evidencia la caída en el Valle, pues su economía pasa de estar creciendo un 8 % por encima del potencial, a crecer 4 % por debajo del potencial. Esta desaceleración del 12 % en el crecimiento cíclico tiene un gran peso en los resultados econométricos del BVAR que se muestran más adelante.

De la estimación de los ciclos se deriva que la última etapa del ciclo de crecimiento de Colombia y del Valle se caracteriza por un descenso que comienza a inicios de 2014 y que coincide con el fin del boom de las commodities. El ISE alcanzó su último punto máximo en febrero de 2014 y el IMAE lo alcanzó en abril del mismo año. Desde entonces, ambos indicadores se desaceleran, pero el componente cíclico del IMAE todo el tiempo ha estado creciendo por encima del ISE.

Respuestas a los choques monetarios y del sector externo

Para la estimación del modelo BVAR se emplearon las siguientes series de tiempo con frecuencia mensual desde enero del 2000 hasta diciembre del 2016: ciclo del crecimiento del PIB del Valle estimado con el IMAE y ciclo del crecimiento PIB de Colombia estimado con el ISE, ambos en tasas de crecimientos interanuales (Figura 1); tasa de política monetaria (TPM), logaritmo de la tasa de cambio real (TCR), logaritmo del valor de la cartera bruta de crédito real del sistema bancario (CARTB), logaritmo del precio del petróleo (WTI), logaritmo del PIB de EE. UU. (USPIB) y el indicador de riesgo país, EMBI, para Colombia. En la Tabla A.2 del Apéndice se muestran las estadísticas descriptivas de las series.

La CARTB es la única serie que contiene estacionalidad, la cual fue eliminada con la rutina TRAMO-SEATS (Gómez y Maravall, 1996). Esta misma rutina también se emplea para verificar que las series no presentaran datos atípicos del tipo cambio de nivel (LS) que indicaran cambios estructurales o cambios metodológicos en la construcción de las series, y que pudieran afectar los resultados de las estimaciones. Todas las series estaban completas, por tanto, no fue necesario emplear ningún método de interpolación para completar observaciones faltantes. Se estiman los modelos con 13 rezagos siguiendo el estadístico de razón de verosimilitud o LR13. Las series no se diferencian para no perder la información de largo plazo en las estimaciones. No obstante, en la distribución a priori de los parámetros del BVAR se definen las series como paseos aleatorios, como parte de la especificación Litterman/Minnesota.

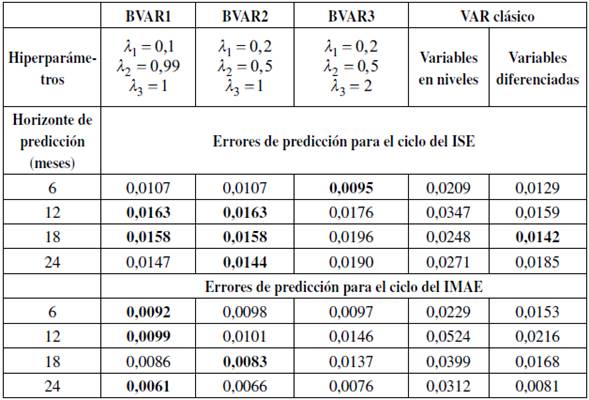

Para los hiperparámetros, se toman los propuestos por Canova (2011), λ1 = 0,2, λ2 = 0,5 y λ3 = 1, pues es el más empleado en la literatura y porque produce menores errores de predicción en comparación con otras especificaciones. En la Tabla 3 se resumen los errores de predicción de tres opciones de BVAR y de un VAR clásico, estimado con las variables en niveles y en diferencias. Los errores se computan recursivamente para la predicción de los ciclos del PIB del Valle y de Colombia en los últimos cuatro años y para diferentes horizontes temporales. Se distingue que, en casi la totalidad de los horizontes, los BVAR producen errores de predicción mucho menores que el VAR clásico. Los BVAR1 y BVAR2 producen los menores errores de predicción y son muy similares.

Tabla 3 Errores de predicción del BVAR con diferentes hiperparámetros y el VAR clásico (errores absolutos medios para el periodo 2013:1-2016:12)

Los valores resaltados con negrita son los que tienen menor error de predicción.

Nota: Todos los modelos se estimaron con las mismas variables y con 13 rezagos.

Fuente: elaboración propia.

Con la especificación del BVAR2 se computaron las funciones impulso-respuesta. Para identificar el sistema BVAR, las innovaciones fueron ortogonalizadas a través de la descomposición de Cholesky (este sigue siendo un procedimiento válido también en el ambiente BVAR) (Canova, 2011). Siguiendo el grado de prelación que se espera por teoría económica, el orden empleado para restringir la matriz de relaciones contemporáneas es el siguiente: WTI, USPIB, EMBI, TPM, TCR, CARTB, ISE e IMAE. No obstante, las correlaciones contemporáneas entre las series no son altas, lo que ayuda a la robustez de las FIR ante cambios en el orden definido (en la Tabla A.3 en el Apéndice se muestran las correlaciones entre los residuos).

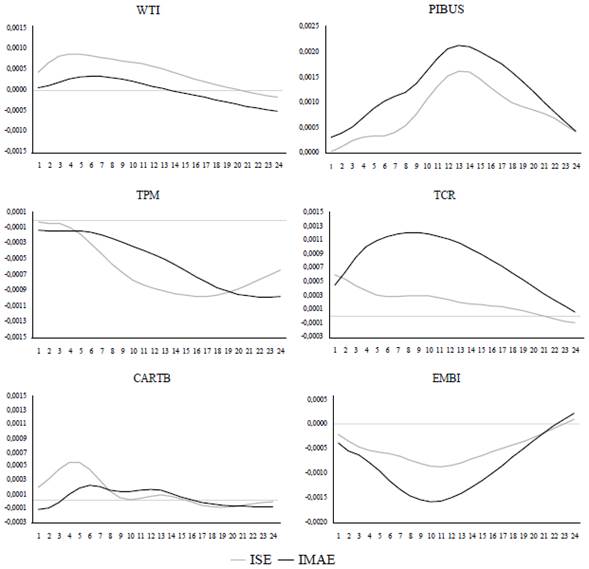

En la Figura 2, se muestran las respuestas mensuales de los ciclos de crecimiento del IMAE y del ISE después de un choque de una desviación estándar en cada una de las variables. En la primera parte de la Tabla 4 se muestran las respuestas acumuladas en dos años ante choques de diferentes proporciones.

Fuente: elaboración propia con los resultados del BVAR.

Figura 2 Funciones impulso-respuesta mensuales de los ciclos del ISE y del IMAE. Respuesta mensual durante dos años de los ciclos de crecimiento del ISE y el IMAE después de un choque positivo permanente de una desviación estándar en cada variable. UM: tasa de crecimiento anual

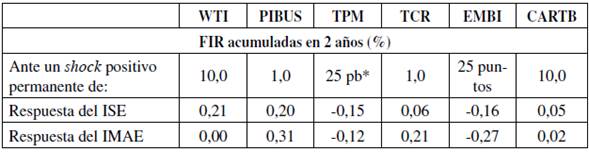

Tabla 4 Funciones impulso-respuesta acumuladas

Respuesta acumulada en dos años de los ciclos de crecimiento del ISE y el IMAE después de un choque positivo permanente en cada variable. UM: tasa de crecimiento anual.

*pb: puntos básicos.

Fuente: elaboración propia con los resultados del BVAR.

Con relación a los mecanismos monetarios de transmisión, las estimaciones indican que el ciclo del IMAE y del ISE presentan una respuesta similar a los choques en la tasa de interés y en la cartera de crédito, lo cual coincide con el alto peso que tiene el sector financiero en la economía del departamento. En específico, se estima que un incremento de 25 puntos básicos en la tasa de interés de referencia del Banco de la República reduce el crecimiento cíclico del ISE en 0,15 %, y en 0,12 % el del IMAE, en el acumulado de dos años, lo cual evidencia los mayores impactos en el segundo año en ambos indicadores.

La sensibilidad de los dos ciclos es mucho menor y muy cercana a cero a los choques en la cartera de créditos. Un aumento permanente de 10 % de la cartera de crédito, solo incrementa en 0,05 % y en 0,02 % la tasa de crecimiento del ISE y del IMAE en el acumulado de dos años. La literatura reconoce que el canal del crédito es importante para las pequeñas y medianas empresas, puesto que son las que más dependen del crédito bancario para obtener financiamiento. Los resultados no validan que este sea un canal significativo ni a escala nacional o regional.

En cuanto al canal de transmisión por la tasa de cambio, se resalta la respuesta del PIB del Valle, la cual alcanza sus valores máximos el mismo primer año; en el acumulado de dos años, la respuesta del Valle es 3,5 veces mayor que a nivel nacional. Es interesante ver la mayor sensibilidad del Valle a la tasa de cambio real a pesar de que su coeficiente de apertura es menor al promedio nacional, tal como referimos anteriormente. Este es un resultado que se explicaría por la canasta exportadora más diversificada en el Valle, no dependiente de petróleo, carbón y oro, como es el caso de las exportaciones nacionales. Coincide además con el alto peso del sector industrial en la economía del Valle, un sector transable y, por tanto, sensible a los efectos de la tasa de cambio real sobre la competitividad-precio. Otro de los factores que explica la mayor respuesta del IMAE al choque cambiario es el alto peso que tienen las remesas dentro de la economía del Valle, por lo cual los cambios en el valor del peso colombiano influyen de forma importante en los ingresos de los hogares, y, a su vez, en la demanda de bienes de consumo y de viviendas.

En cuanto a los choques externos, las estimaciones confirman la mayor dependencia del ciclo del crecimiento nacional a los cambios en el precio del petróleo.

Ante un choque positivo permanente de 10 % en el precio del petróleo, el crecimiento cíclico del ISE aumenta en 0,21 % en el acumulado de dos años, y se destacan los mayores impactos después de transcurrido un trimestre. El efecto de este mismo choque sobre el IMAE en el primer año es positivo, pero en el segundo se hace negativo (tomar en cuenta que para el sector productivo industrial y agrícola del Valle el petróleo es un insumo que afecta por el lado de los costos). El impacto neto, al cabo de dos años, es cercano a cero.

Sobresale también en las estimaciones con el BVAR la mayor respuesta del IMAE ante un impulso favorable desde el PIB de Estados Unidos, en ambos casos se alcanza el efecto más alto al cabo de un año. Un aumento permanente del PIB de EE. UU. en 1 % se refleja en un aumento del 0,31 % y 0,20 % en las tasas de crecimientos cíclicas del IMAE y del ISE, respectivamente. Esta elasticidad está marcada por la significativa caída que presentó el crecimiento cíclico del Valle, una vez que se produce la crisis financiera en EE. UU. en 2008.

No deja de llamar la atención la mayor sensibilidad del Valle, a pesar de que el peso relativo de este socio comercial para Colombia es el doble que para el departamento. De nuevo, las características de la canasta exportadora ayudan a explicar los diferenciales en las respuestas; el 60 % de lo que Colombia exporta a EE. UU. es petróleo, el cual en su mayoría va a las refinerías para ser exportado, mientras que el Valle tiene una canasta que recae en alimentos y bienes finales de la industria ligera. Tiene sentido que este segundo comercio presente una elasticidad-ingreso mayor ante cambios en el PIB de los EE. UU.

Las estimaciones del BVAR también reflejan una mayor respuesta del IMAE a los cambios en el EMBI, es decir, el Valle se muestra en el periodo más vulnerable a las variaciones en el riesgo país. Este resultado coincide con el peor desempeño fiscal y los mayores desequilibrios externos que presentó el departamento en el periodo de estudio, lo cual lo hizo depender de las condiciones de financiamiento, atadas directa e indirectamente a la situación del riesgo país. En promedio, el Valle estuvo, en este periodo, entre los departamentos con mayor endeudamiento y, calificado por el Departamento Nacional de Planeación, entre los de peor desempeño fiscal, aunque mejoró ostensiblemente en los últimos cinco años (Piedrahíta et al., 2017). Por otra parte, como promedio en el periodo, el Valle presentó un déficit comercial del 6 % del PIB, mientras que el de Colombia fue de 1 %.

¿Por qué el Valle ha crecido más que el promedio nacional?

Al llevar los resultados de las funciones impulso-respuesta del BVAR al contexto más reciente, se puede aproximar en qué proporción cada uno los choques explican el diferencial de crecimiento del Valle, en relación con el nacional. Para ello, se computó la contribución de cada una de las variables al crecimiento cíclico, en el periodo en que el Valle crece más que Colombia desde octubre de 2013 hasta diciembre de 2016. La contribución se aproxima considerando el cambio observado en cada variable en el periodo y la elasticidad de la función impulso acumulada en dos años.

En este lapso se produce la caída del precio del petróleo, EE. UU. consolida su recuperación después de la crisis, el Banco de la República aplica una política monetaria contractiva, se deprecia la tasa de cambio real del peso colombiano, aumenta ligeramente el riesgo país de Colombia y la cartera de crédito bancario crece de manera importante. En la Tabla 5 se resume cuánto variaron estos indicadores y cuánto contribuyeron al crecimiento cíclico del PIB en cada caso.

Tabla 5 Contribuciones al crecimiento cíclico del ISE y del IMAE en el periodo 2013:102016:12

| WTI | PIBUS | TPM | TCR | EMBI | CARTB | |

|---|---|---|---|---|---|---|

| Cambio observado en la variable en el periodo | -65,9 | +4,5 | +439 pb | +15,0 | +56 pts | +21,6 |

| Contribución al ISE | -1,39 | 0,89 | -2,57 | 0,82 | -0,04 | 0,12 |

| Contribución al IMAE | 0,03 | 1,39 | -2,12 | 3,11 | -006 | 0,04 |

| Diferencial entre las contribuciones (proporción del total, %) | 29,8 | 10,4 | 9,6 | 48,1 | 0,5 | 1,6 |

Fuente: elaboración propia con los resultados del BVAR.

En efecto, la sensibilidad desigual en la caída del precio del petróleo, que es el argumento usualmente más visible, explica el diferencial favorable del Valle en este periodo. Sin embargo, tal factor solo explica el 30 % del mejor desempeño del Valle. Más importante ha sido la reacción positiva de la economía del departamento en esos años a la depreciación de la tasa de cambio real, lo cual explica casi el 50 % del mayor crecimiento departamental.

El tercer y el cuarto factor que explican el diferencial tiene que ver con la mayor respuesta de la economía del Valle al PIB estadounidense, y con la menor sensibilidad del Valle a la política monetaria contractiva aplicada por el Banco de la República en este periodo. Cada uno de estos factores explica cerca de un 10 % del diferencial. Mientras que las variaciones en la cartera de crédito y en el riesgo país aportan muy poco a la explicación del mayor crecimiento departamental en los últimos tres años.

CONCLUSIONES

El artículo desarrolló una estrategia empírica que permitió examinar, a escala regional, los mecanismos monetarios y cambiarios de transmisión y los choques en el sector externo. El tema se abordó mediante una estrategia empírica que combina la estimación del ciclo de crecimiento regional con un modelo estructural univariante, el empleo de un modelo BVAR y los datos de un indicador mensual de actividad económica. Esta metodología podría servir de referente para futuros estudios en otras regiones. A su vez, los resultados para el Valle del Cauca podrían motivar la realización de estos mismos análisis para regiones donde el ciclo de crecimiento también parezca responder diferente al nacional ante cambios en las condiciones monetarias y del sector externo.

En concreto, las estimaciones ponen de relieve que el Valle se distingue del promedio nacional por una mayor sensibilidad a las variaciones en la tasa de cambio real. Las estimaciones no reflejan que existan diferencias importantes en el canal de la tasa de interés y en el canal del crédito bancario. En cuanto a los choques externos, las estimaciones muestran el bajo efecto que ocasionan los cambios en el precio del petróleo sobre el crecimiento departamental, así como el mayor impacto que tienen sobre la economía del Valle las variaciones en el PIB de EE. UU. y en el riesgo país.

Tales estimaciones permiten responder una de las preguntas que motiva el artículo. El mayor crecimiento cíclico del Valle con relación al promedio nacional desde finales de 2013 se debe, en un 48 %, a su respuesta positiva frente a la depreciación de la tasa de cambio, en un 30 % se explica por su menor dependencia al precio del petróleo, y en un 20 % se explica por su respuesta diferenciada al PIB de EE. UU. y a la tasa de interés.

Todo lo anterior es coherente con una estructura productiva regional con alto peso de la industria, con una canasta exportadora menos dependiente de las materias primas, y con alta influencia de las remesas externas en los ingresos de las familias.