INTRODUCCIÓN

En este artículo, se dan a conocer los resultados de un ejercicio de medición del tamaño de los multiplicadores fiscales para Colombia, con diferentes horizontes de tiempo y choques tanto de gasto como de impuestos. La principal novedad de este análisis es que se efectúan ejercicios contrafactuales, para estudiar la interacción entre las políticas fiscales y monetarias y medir el efecto de la reacción de política monetaria sobre el tamaño de los multiplicadores fiscales. De otro lado, se examina el efecto de la implementación de la regla fiscal en Colombia, a partir de 2011, sobre la dinámica de los multiplicadores fiscales.

El multiplicador fiscal corresponde al cambio en el producto, ante el cambio de un instrumento de política fiscal, como el gasto público o los impuestos (Chinn, 2013). En este caso, pueden considerarse dos mediciones de multiplicador fiscal: (1) el multiplicador de impacto, calculado en el momento en que sucede el impulso de política, y (2) el multiplicador acumulado, que corresponde al cociente entre el valor presente neto del cambio acumulado del producto y el cambio acumulado de la variable fiscal, considerada desde el momento en que sucede el impulso de política hasta una fecha determinada, descontado con la tasa de interés. Dicho resultado también equivale al multiplicador de largo plazo, en la medida en que se considere un tiempo amplio, según se detalla más adelante (Ilzetsky et al., 2013).

La importancia del análisis radica en la necesidad, primero, de entender mejor la interacción entre las políticas macroeconómicas del país y, segundo, identificar mecanismos que permitan mejorar el diseño de las políticas fiscales. Por ejemplo, cálculos confiables de los multiplicadores fiscales, de gasto e impuestos pueden ser muy útiles para planear programas de estímulo fiscal durante eventos de recesión económica, desaceleración o crisis financiera. En particular, el impacto de la crisis global por el COVID-19, ha planteado desafíos a todos los Gobiernos que han implementado aumentos del gasto público para mitigar el impacto de la crisis, y como respuesta de política anticíclica para promover la recuperación económica, aunque con efectos diferentes en economías avanzadas y emergentes, dadas las restricciones fiscales. Estas medidas han sido complementadas con una política monetaria que ha facilitado mayor liquidez y reducciones de la tasa de interés para contribuir a la estabilidad macroeconómica (Gopinath, 2020).

La metodología utilizada es la de vectores autorregresivos (VAR) con identificación de signos. Esta metodología permite controlar por la endogeneidad de todas las variables estudiadas y, adicionalmente, identificar de manera coherente los choques asociados a las políticas fiscales y monetarias. La identificación de los choques de política sigue en buena medida al trabajo de Mountford y Uhlig (2009), aunque algunas restricciones se inspiran también en Blanchard y Perotti (2002) y Kim (2003) para los choques de política fiscal y monetaria, respectivamente. Este enfoque metodológico ha sido utilizado en varios estudios sobre el impacto de las políticas macroeconómicas y permite incluir elementos analíticos adicionales sobre los impactos de las decisiones de política fiscal en Colombia1.

En este documento, se obtienen cálculos de multiplicadores fiscales con datos mensuales para Colombia en el periodo 2001 a 2019. La metodología VAR con identificación de signos es más estricta con la identificación de las funciones de impulso respuesta, ya que permite incorporar más resultados teóricos en su estimación. Adicionalmente, un componente fundamental de este análisis es la realización de simulaciones contrafactuales para entender la interacción entre el choque fiscal y la política monetaria. Este ejercicio consiste en el uso de simulaciones para analizar la contribución de la reacción de política monetaria al tamaño del multiplicador fiscal. En especial, se quiere estudiar cuánto difiere la reacción simulada (contrafactual) del producto interno bruto (PIB) de su reacción original. Este ejercicio permite también discernir si existe o no coordinación entre políticas macroeconómicas. Este asunto se aborda con más detalles en las secciones subsiguientes.

Los resultados indican que el multiplicador del gasto público para Colombia, doce meses después del choque, es cercano a 0,25 y es significativo en términos estadísticos. La reacción de política monetaria al choque de gasto es muy pequeña en promedio, por lo que el multiplicador contrafactual es similar. Estos multiplicadores fiscales son menores que los encontrados en trabajos anteriores para Colombia, debido al periodo más reciente del presente estudio y, probablemente, debido a la nueva metodología de identificación de los choques. Una posible implicación de este resultado es que la estructura del gasto público del país se concentra en aspectos de corto plazo, sin efectos duraderos, por lo que se requieren políticas para mejorar la efectividad del gasto público.

Por su parte, se obtienen multiplicadores tributarios negativos que llegan a -0,27, un año después del choque, y los primeros seis meses son significativos en términos estadísticos. Este mismo multiplicador es menor en valor absoluto (-0,20), una vez se compensa la reacción procíclica de la política monetaria. Es decir, una parte del efecto de las políticas tributarias sobre la actividad económica se debe a la correspondiente reacción de política monetaria. Este resultado implica que puede usarse la coordinación entre políticas monetarias y fiscales para aminorar el efecto negativo sobre la actividad económica de un incremento de impuestos.

Es importante anotar que la estimación de los multiplicadores fiscales está sujeta a incertidumbre, especialmente, por la volatilidad del gasto y de los impuestos en algunos periodos. Por ejemplo, debido a las diferentes reformas tributarias que ha adoptado el país, y a cambios específicos en el gasto público en ciertos periodos. Esta incertidumbre es más notoria en algunos casos de intervalos amplios de confianza para los multiplicadores.

Un aporte adicional de esta investigación es evaluar la incidencia de la regla fiscal, sobre la magnitud y signo de los multiplicadores fiscales, al comparar resultados con datos previos (2001-2009) y posteriores (2011-2019) a esta regla. Nuestros hallazgos indican que la magnitud de los multiplicadores de gasto y de impuestos disminuye, en valor absoluto, después de la regla fiscal. Es decir, la presencia de la regla fiscal parece haber influido para que choques fiscales temporales y no anticipados tengan un efecto menor sobre las decisiones económicas de familias y empresas.

Este resultado puede estar asociado a agentes económicos que entienden que, para mantener la sostenibilidad fiscal en el mediano plazo, los choques fiscales de gasto deben compensarse con políticas de impuestos. De este modo, las expectativas económicas que generó la regla fiscal acercarían un poco la economía a un ambiente de equivalencia ricardiana, como es explicado en la literatura fiscal, por ejemplo, Chinn (2013).

En resumen, consideramos que el presente documento realiza las siguientes contribuciones a la literatura de multiplicadores fiscales en Colombia con enfoque empírico. Primero, brindamos evidencia para entender mejor la interacción entre políticas fiscales y monetarias con un enfoque contrafactual. Segundo, calculamos multiplicadores de gasto e ingresos tributarios con datos mensuales, con enfoque en el periodo de tasa de cambio flexible y con inflación objetivo como marco institucional de la política monetaria. Tercero, estudiamos el efecto de modificaciones recientes en el marco institucional de la política fiscal, especialmente con la implementación de la regla fiscal desde 2011.

El documento se organiza de la siguiente manera: primero, se presenta una breve revisión de literatura. Luego, se describen los datos y el comportamiento de algunos indicadores macroeconómicos, relevantes para el análisis. Posteriormente, se explica la metodología econométrica utilizada para calcular multiplicadores fiscales y, enseguida, se hace una descripción detallada de todos los resultados. Finalmente, se presentan las conclusiones del análisis.

REVISIÓN DE LITERATURA

Buena parte de la literatura económica que estudia los efectos de la política fiscal sobre la actividad económica ha encontrado que el tamaño del multiplicador fiscal depende significativamente de las condiciones macroeconómicas específicas de cada país o grupo de países (Ilzetsky, 2013). Estas condiciones pueden ser el grado desarrollo, el régimen cambiario, el ciclo económico y el nivel de endeudamiento, entre otros. Asimismo, se han utilizado diferentes enfoques metodológicos para medir el tamaño de los multiplicadores fiscales. Además, algunos estudios han analizado el efecto de la interacción entre la política fiscal y monetaria sobre el multiplicador fiscal.

Desde el punto de vista teórico, el tamaño del multiplicador puede variar mucho dependiendo de las preferencias intertemporales, la tecnología de producción, las fricciones económicas y la reacción de política monetaria. Por esta razón, Chinn (2013) defiende la necesidad de efectuar estimaciones empíricas de los multiplicadores antes de la calibración de los modelos económicos.

Para describir con mejor detalle estos aspectos, esta sección revisa documentos que estudian los determinantes del tamaño de los multiplicadores, luego describe la literatura más reciente sobre interacción entre política fiscal y monetaria y, finalmente, se realiza un resumen de los principales resultados para el caso colombiano, en años recientes.

Determinantes del tamaño de los multiplicadores fiscales

A través de la metodología de vectores autorregresivos (VAR) estructurales, Blanchard y Perotti (2002) caracterizan los efectos dinámicos de choques en el gasto del Gobierno y en los impuestos sobre la actividad económica de los Estados Unidos para el periodo de la posguerra. Más recientemente, Romer y Romer (2010) estudian el impacto de choques tributarios sobre la actividad económica de este mismo país, utilizando un enfoque de identificación narrativo, a partir de lo cual encuentran que un aumento de 1 % en los impuestos, reduce el PIB en 3 puntos porcentuales. Por su parte, Mountford y Uhlig (2009) a partir de la metodología VAR con restricciones de signos para la identificación de choques, encuentran que la mejor forma de incentivar la actividad económica en Estados Unidos es a través de un déficit con recortes de impuestos.

En cuanto a los determinantes económicos de los multiplicadores fiscales, Fatás y Mihov (2012) concluyen que dependen positivamente del tamaño del Gobierno en cada país, así como de la discrecionalidad de la política fiscal en países de la OCDE. De otro lado, Ilzetzki et al. (2013) estudian los multiplicadores fiscales para una muestra de 44 países, con lo que encuentran que, a diferencia de los países desarrollados, los multiplicadores no son significativos en los países en desarrollo.

Sumado a lo anterior, otros estudios analizan el comportamiento de los multiplicadores bajo ciertas condiciones macroeconómicas, como el ciclo económico, la tasa de cambio, el financiamiento, la situación fiscal, y condiciones externas. Entre tales estudios, se encuentran los de Corsetti et al. (2012), Auerbach y Gorodnichenko (2012), Kraay (2012), Nakamura y Steinsson (2014), Born et al. (2013), Huidrom et al. (2020), Jha et al. (2014), Dumitrescu (2015) y Riera-Crichton et al. (2017).

Interacción entre políticas fiscales y monetarias

Con enfoque teórico, a través de un modelo neokeynesiano DSGE, Woodford (2011) encuentra que el multiplicador del gasto puede ser mayor que uno (>1) cuando la política monetaria está restringida por una tasa de interés en su mínimo nivel. Adicionalmente, a través de una regla tipo Markov switching para las políticas fiscales y monetarias de Estados Unidos, Davig y Leeper (2011) encuentran que el tamaño del multiplicador depende de si dichas políticas tienen un rol pasivo o activo, después del choque fiscal.

A su turno, estudiando empíricamente el efecto del gasto del Gobierno Federal en Estados Unidos sobre el PIB, Belinga y Lonkeng (2015) encuentran que el multiplicador fiscal es mayor durante políticas monetarias acomodaticias. Pyun y Rhee (2015) calculan multiplicadores fiscales con datos de 21 países de la OCDE, a partir de lo cual encuentran evidencia de que los multiplicadores de gasto aumentaron después de la crisis financiera internacional de 2009, debido a la respuesta anticíclica de la política monetaria.

Mas recientemente, Ojeda-Joya y Guzmán (2019) usan datos de 23 economías en desarrollo, para calcular multiplicadores fiscales para posturas expansivas y contractivas de política monetaria. Los investigadores encuentran que los multiplicadores son mayores durante posturas expansivas en economías con régimen cambiario flexible.

Multiplicadores fiscales en Colombia

Entre las estimaciones realizadas, se encuentra el documento de Restrepo y Rincón (2006). Con un enfoque VAR estructural, estos investigadores comparan los multiplicadores del gasto e impuestos de Chile y Colombia, para encontrar que, en Colombia, (1) el multiplicador de impuestos no es estadísticamente significativo y (2) el de gasto alcanza un valor de 0,15. Mientras que los datos de Chile indican valores de -0,4 y 1,4 para los mismos indicadores, respectivamente. De otro lado, Lozano y Rodríguez (2011) encuentran un multiplicador del gasto cercano a 1,1. Más recientemente, Vargas et al. (2015) señalan que la consolidación fiscal en Colombia se ha reflejado en una mayor respuesta de la producción a los choques fiscales y en el fortalecimiento del mecanismo de transmisión de la política monetaria.

También se han realizado trabajos basados en modelos de equilibrio general, calibrados para Colombia. Por ejemplo, con un modelo de equilibrio para una economía pequeña y abierta con agentes no-ricardianos e ingresos de exportaciones de commodities,López (2016) encuentra que, debido al efecto de hojas de balance de la respuesta de la política monetaria al choque fiscal, el multiplicador del gasto se reduce a la mitad. Rincón et al. (2017), a través de un modelo DSGE de economía pequeña con sector fiscal y minero, señalan que los choques de política fiscal son eliminados por la política monetaria y que, en contraste, la política monetaria es reforzada por la política fiscal.

Los trabajos más recientes para Colombia han explorado aspectos importantes de los multiplicadores fiscales. López-Vera et al. (2018) utilizan métodos bayesia-nos para estimar no-linealidades en los multiplicadores fiscales de Colombia, por lo que encuentran mayores multiplicadores de gasto durante episodios de brecha negativa del producto. Granger et al. (2018) encuentran que la postura fiscal de Colombia ha sido procíclica en el periodo 1970-2017, con base en los cambios de la política tributaria y utilizando un análisis de cointegración.

De otro lado, Lozano (2019) utilizan un modelo DSGE con características neokey-nesianas, para analizar el comportamiento y magnitud del multiplicador de gasto público en Colombia. Encontraron que este ha aumentado a través del tiempo, debido a la implementación de la estrategia de inflación objetivo en la política monetaria. Finalmente, Restrepo-Ángel et al. (2020) calculan multiplicadores de gasto y de impuestos para Colombia en el periodo 2000-2018, utilizando métodos de proyecciones locales para diferentes fases del ciclo económico.

CONTEXTO MACROECONÓMICO Y DATOS

Contexto macroeconómico

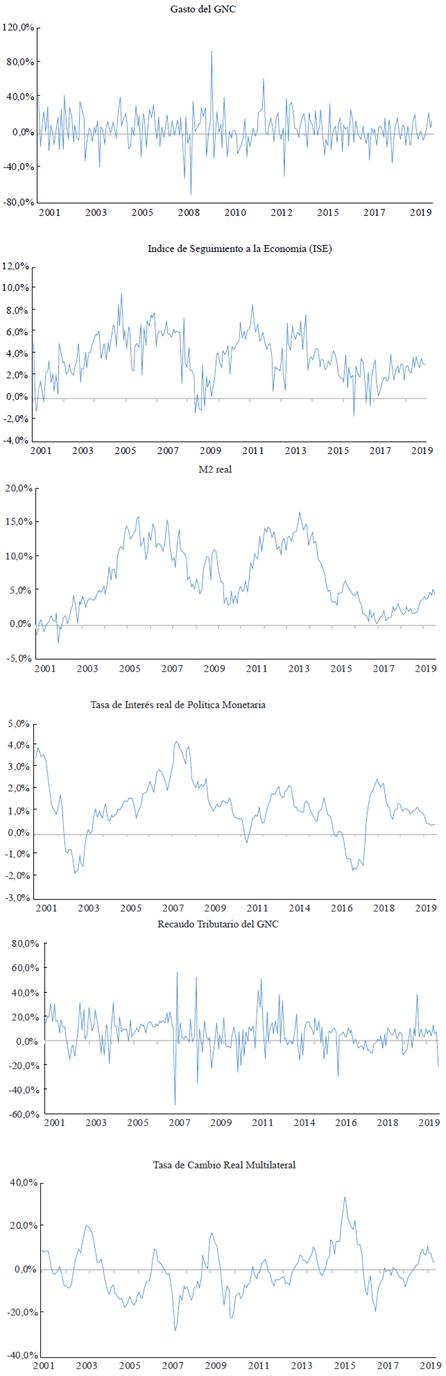

El conjunto de variables consideradas en el presente estudio incluye indicadores de política fiscal como el gasto y los ingresos tributarios del Gobierno nacional central (GNC). Se emplea el índice de seguimiento a la economía (ISE) como indicador de actividad económica. Además, se incluye la tasa de cambio real como variable representativa del sector externo; junto con dos variables asociadas a la política monetaria: la tasa real de interés de intervención del Banco de la República y el agregado monetario M2 real.

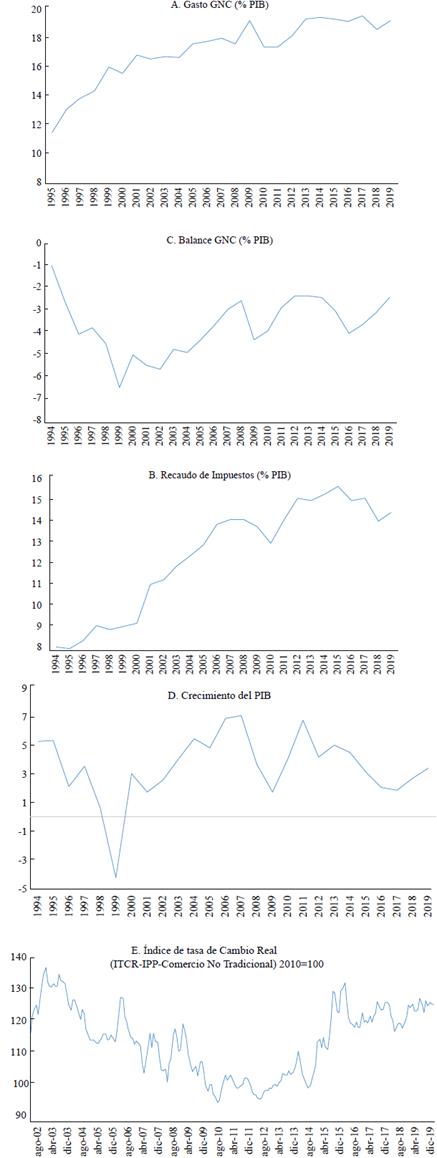

El comportamiento del gasto público en Colombia ha registrado cambios importantes en las últimas décadas. Luego del periodo de reformas económicas de la década de 1990, principalmente con lo establecido en la Constitución Política de 1991, el Gobierno asumió importantes compromisos en materia de descentralización territorial e implementación de una nueva estructura del Estado, lo cual implicó mayores niveles de gasto público (cfr. Junguito y Rincón, 2004; Lozano y Rodríguez, 2011). En particular, el gasto del GNC pasó de representar 10,7 % del PIB en 1994 a 16,6 % en 2001 (Figura 1, panel A).

Fuente: Banco de la República et al. (2010).

Figura 1 Comportamiento reciente de indicadores macroeconómicos de Colombia

En 1999, como resultado de la recesión y de las vulnerabilidades en materia fiscal, se implementó en Colombia un plan de ajuste para las finanzas públicas, concretado con las medidas de responsabilidad fiscal y transparencia en 2003 (Ley 819 de 2003) las cuales dieron origen a la programación fiscal con el Marco Fiscal de Mediano Plazo. Durante esta década, se registró una tendencia creciente en el gasto del GNC, al pasar de 16,6 % del PIB en 2003 a 19,0 % en 2009.

A partir de 2011, el Gobierno implementó nuevas medidas para afianzar su programación fiscal de mediano plazo, con la incorporación de la Regla Fiscal (Ley 1473 de 2011) y el criterio constitucional de sostenibilidad fiscal (Acto Legislativo 03 de 2011). Con tales medidas, el Gobierno reforzaba el objetivo de reducir el déficit del GNC y mejorar en la coordinación entre las entidades del Estado en sus decisiones de gasto público en el mediano plazo.

Por su parte, el recaudo tributario también ha mantenido una tendencia creciente en los últimos años, pasando a mediados de la década de 1990 de 8,2 % del PIB a 15,0 % en 2017, como resultado de diferentes reformas en materia tributaria del GNC (Figura 1, panel B).

En materia de crecimiento de la economía, luego de la recesión de finales de la década de 1990, la economía empezó un periodo de recuperación, reflejado en un ciclo expansivo en 2003-2007. Luego de la desaceleración de la economía en los años 2008-2010, consecuencia de los efectos de la crisis financiera internacional, se observaron periodos de auge y posterior debilitamiento, en buena parte, relacionados con las fluctuaciones de los términos de intercambio, especialmente con la fuerte reducción registrada en 2014-2015.

Como indicador de actividad económica, consideramos al índice de seguimiento de la economía (ISE) el cual es un indicador mensual que está altamente correlacionado con (Figura 1, panel D). El ISE es un indicador sintético que recopila el comportamiento de diferentes variables sectoriales, incluyendo el sector agropecuario, minería, industria, comercio, transporte, construcción, servicios financieros y personales, así como servicios sociales. El propósito del indicador es suministrar información del comportamiento de la actividad económica real en el corto plazo, y hace parte de la consolidación de información que realiza el Departamento Administrativo Nacional de Estadística (DANE) para el cálculo del PIB trimestral. La correlación trimestral de tasas de crecimiento del ISE y del PIB es cercana al 99 % con datos para los últimos catorce años.

Como indicador de política monetaria, utilizamos la tasa de interés de intervención que ha tenido varias fases durante las últimas dos décadas. Primero, un periodo de expansión monetaria en 2002-2003, para promover la actividad económica. Luego se observó una postura contractiva en 2006-2007, seguida de una postura expansiva para amortiguar la desaceleración de la economía en 2008 y 2009 por efectos de la crisis financiera internacional.

Posteriormente, se registró un periodo de normalización monetaria entre los años 2011 y 2014, y una postura contractiva entre 2015 y mediados de 2016, debido al incremento en la inflación, como consecuencia del choque de oferta en inflación de alimentos y por el efecto traspaso de la devaluación de la tasa de cambio. Hasta el periodo de estudio, 2019, se observa un ciclo levemente expansivo que empezó desde finales de 2016 Figura A4 del anexo.

Descripción de los datos

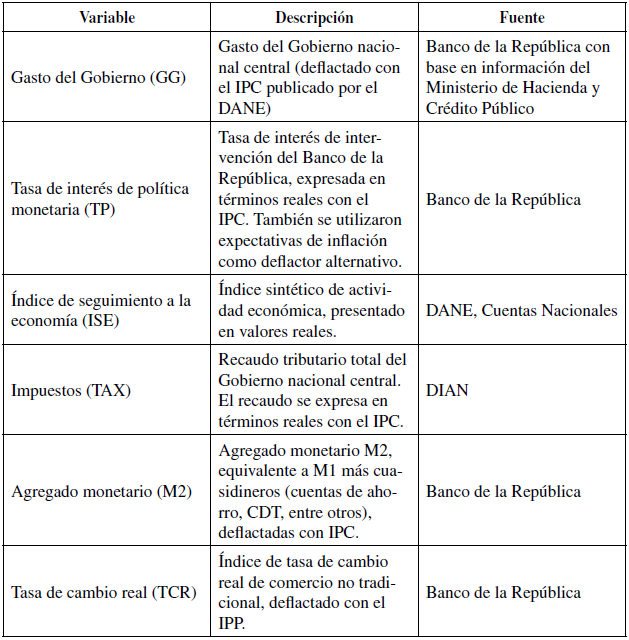

Este trabajo considera información mensual desde 2001 hasta 2019, para lo cual se incluye la información mensual de gasto del GNC, en términos reales (ajustada por IPC total). Estas cifras de gasto del GNC se consideran con la metodología de causación, y son publicadas por el Ministerio de Hacienda y Crédito Público.

La variable impuestos corresponde al recaudo tributario mensual, deflactado con el IPC total y con fuente de Dirección de Impuestos y Aduanas Nacionales (DIAN).

Por su parte, como indicador de actividad económica utilizamos el ISE publicado por el DANE. La tasa de cambio real corresponde al índice de tasa de cambio real (ITCR), calculado con base en el comercio no tradicional, publicada por el Banco de la República. La tasa de política monetaria corresponde a la tasa de interés de intervención, en términos reales utilizando la inflación total al consumidor como deflactor2. Finalmente, también incluimos en el ejercicio el agregado monetario M2 en términos reales, tomando como referencia el IPC total. La Tabla A1 del Anexo describe con más detalle las fuentes y cálculos de los datos.

Para todas las variables descritas, con excepción de la tasa de interés, se calculó la diferencia logarítmica entre cada observación y la observación del mismo mes en el año anterior. La razón de este cálculo es la necesidad de realizar ejercicios eco-nométricos con variables estacionarias y libres de efectos estacionales mensuales. Para todas de las variables, es posible rechazar la hipótesis nula de raíz unitaria, con al menos 95 % de confianza y con al menos una de las dos pruebas (Tabla 1). Para detalles, ver la Figura A4 en el Anexo, donde es posible visualizar la evolución de las variables.

Tabla 1 Pruebas de raíz unitaria

| Variable | Dickey-Fuller aumentada | Ng y Perron (2001) |

|---|---|---|

| Gasto GNC | -16,83*** | -3 99*** |

| Tasa de interés | -3,16** | -1,30 |

| ISE | -3,44** | -4 31*** |

| Ingresos tributarios | -7 67*** | ^69*** |

| M2 real | -2,57** | -1,02 |

| ITCR | -2,55** | -2,58*** |

Nota: La prueba se realiza a las variables en diferencia logarítmica estacional excepto la tasa de interés que se encuentra en niveles. ITCR: índice de tasa de cambio real. *, **, *** denotan que se rechaza raíz unitaria con niveles de confianza de 90, 95 o 99 %, respectivamente.

Fuente: elaboración propia.

En nuestros ejercicios econométricos, con el fin de estimar la incidencia de la regla fiscal en los multiplicadores, comparamos los resultados del periodo 2001-2009, con los del periodo posterior a la implementación, 2011-2019.

Usar datos mensuales en vez de trimestrales tiene varias ventajas. En primer lugar, permite tener series de tiempo más largas para estimar vectores autorregresivos tanto para el periodo total como para los subperiodos. En segundo lugar, permite aprovechar mejor la información fiscal, monetaria y cambiaria, la cual tiene frecuencia original mensual. Tercero, ayuda a la mejor identificación de los choques de política, ya que las restricciones de ortogonalidad solo duran un mes, lo cual es más consistente con la toma de decisiones de política macroeconómica en Colombia, basada en reuniones mensuales.

METODOLOGÍA ECONOMÉTRICA

El principal desafío al calcular multiplicadores fiscales es la apropiada identificación de los choques de política fiscal. En este estudio, se emplea el enfoque de vectores autorregresivos (VAR), con identificación de signos, usado originalmente por Mountford y Uhlig (2009). Aquí, los supuestos clave para la apropiada identificación de los choques se incorporan a través de restricciones sobre el signo de respuesta de algunas variables a los choques.

Ya que el objetivo es estudiar la interacción entre políticas monetarias y fiscales, es necesario identificar, simultáneamente, los choques de ambos tipos de política macroeconómica. En el caso de la política monetaria, asumimos que la tasa de interés de intervención no reacciona simultáneamente a innovaciones en la demanda de dinero o del PIB3. Adicionalmente, nos enfocamos en choques de tasa de interés de intervención, que tienen un efecto negativo tanto en la actividad económica como en la demanda por dinero. Esta restricción de signo permite identificar los choques de política, al distinguirlos de reacciones endógenas de la tasa de interés real a innovaciones en el mercado monetario o crediticio.

En cuanto a la política fiscal, se sigue a Mountford y Uhlig (2009) para identificar choques de gasto del Gobierno, ortogonales a innovaciones en la actividad económica. La identificación de signos se enfoca en los choques de gasto de efecto positivo en la producción agregada. Análogamente, en el caso de innovaciones en el ingreso tributario, nos enfocamos en las de efecto negativo en la actividad económica. Ambas restricciones de signo para la política fiscal permiten descartar reacciones endógenas debido a sorpresas en la actividad económica. Además, estas restricciones son consistentes con la ecuación macroeconómica de la demanda agregada como función directa del balance primario del Gobierno.

Vectores autorregresivos con identificación de signos

La representación del sistema de vectores autorregresivos (VAR) que debe estimarse es el que muestra la ecuación 1.

Donde X t es un vector 6x1, con las siguientes variables reales: gasto del Gobierno (GG); tasa de interés de política monetaria (TP); índice de seguimiento a la economía (ISE), ingresos tributarios del Gobierno (TAX); cantidad de dinero (M2); y tasa de cambio multilateral (TCR)4. El número de rezagos del sistema es p. además, las matrices B¡ de dimensión 6x6 contienen todos los coeficientes de interacción dinámica de las variables para cada rezago i. Por último, los residuos e t corresponden a choques estructurales.

En la práctica, el sistema VAR de la ecuación 1 puede estimarse a través de su forma reducida en la ecuación 2, donde F i - A -1 B i y u i = A -1 ε t :

Con el fin de recuperar los choques estructurales de la ecuación 1, puede utilizarse una descomposición de Choleski, dado un ordenamiento inicial. No obstante, debido a que existen infinitas matrices ortonormales compatibles con esta solución, la metodología de restricción de signos se basa en realizar simulaciones aleatorias de estas matrices y escoger aquellas identificaciones del sistema que son compatibles con un conjunto de restricciones de signos sobre las funciones de impulso respuesta. Dichas restricciones de signos normalmente provienen de la teoría económica o a partir de hechos estilizados.

Las restricciones de signo están en buena parte basadas en Mountford y Uhlig (2009) y permiten identificar mejor los choques de política económica, así como descartar reacciones endógenas de estos choques5. A continuación, se enumeran dichas restricciones:

El choque de TP tiene efecto negativo en el ISE durante el periodo inicial.

El choque de TP tiene efecto negativo en la M2 durante el periodo inicial.

El choque de GG tiene efecto positivo en el ISE durante el periodo inicial.

El choque de TAX tiene efecto negativo en el ISE durante el periodo inicial.

El choque de ISE tiene efecto positivo en la M2 durante el periodo inicial.

También incluimos restricciones de ortogonalidad entre choques del sistema, como se describió al inicio de esta sección. Estas restricciones tienen en cuenta que las variables de política económica, gasto del Gobierno y tasa de interés son las que no reaccionan inmediatamente a choques en otras variables macroeconómicas, debido al tiempo que tarda tomar dichas decisiones de política. A continuación, las restricciones de ortogonalidad:

Simulaciones contrafactuales

Después de estimar el sistema VAR descrito en las ecuaciones 1 y 2 y de calcular funciones de impulso respuesta a través de la metodología de identificación descrita, se llevan a cabo simulaciones contrafactuales para evaluar la contribución de la reacción de política monetaria al efecto macroeconómico de los choques fiscales. Esta metodología, basada en los ejercicios propuestos por Mountford y Uhlig (2009), consiste en calcular la reacción inicial de política monetaria al choque fiscal y, luego, simular un choque de política monetaria del mismo tamaño.

La respuesta contrafactual se define como la diferencia entre las respuestas de la actividad económica al choque fiscal y al choque de política monetaria descrito. Esta definición implica que, en las respuestas contrafactuales, se anula la reacción inicial de política monetaria al choque fiscal. En otras palabras, es una forma de calcular la reacción de la actividad económica, suponiendo que la política monetaria no reacciona inicialmente al choque fiscal. Es importante anotar que este ejercicio contrafactual no es equivalente a una restricción de no-respuesta de la política monetaria utilizada en otros trabajos de investigación (cfr. Ojeda-Joya y Guzmán, 2019).

Cálculo de multiplicadores fiscales

Se calculan multiplicadores fiscales acumulados con horizontes de 0 a 36 meses usando la siguiente formulación estándar (Chinn, 2013):

En la ecuación 3, el multiplicador fiscal acumulado en el periodo T se define como el valor presente de los efectos sobre el PIB (Δy t ,), divididos por el valor presente de los cambios en el gasto del gobierno (Δg t ), derivados del choque. Ambas variaciones son extraídas de las respectivas funciones de impulso-respuesta. La tasa de interés de descuento corresponde al promedio de la tasa de interés real de corto plazo en Colombia, durante el periodo de análisis 2001-2019 (r = 1,6 %). Definimos los multiplicadores de impacto y de largo plazo respectivamente así: mf (O) y mf (12). El multiplicador fiscal contrafactual se calcula con la misma fórmula en la ecuación 3, incluyendo las respuestas contrafactuales del ISE calculadas con la metodología descrita arriba.

DESCRIPCIÓN DE RESULTADOS

En esta sección, se describen los resultados de estimar los VAR, las funciones de impulso-respuesta resultantes y los cálculos de multiplicadores fiscales con datos mensuales para Colombia en 2001-2019, según se describe en la sección de datos. Adicionalmente, se analizan simulaciones contrafactuales, donde se adiciona al choque fiscal un choque de política monetaria que anula su reacción inicial.

En la subsección siguiente, se presentan los resultados a partir de un choque del gasto real del GNC. En la que sigue a esta, se analizan los cálculos resultantes de un choque real en los ingresos tributarios del GNC y, enseguida, se describen las implicaciones de realizar la estimación con datos anteriores y posteriores a la implementación de la regla fiscal en 2011, con el fin de examinar el posible efecto de esta nueva institucionalidad fiscal sobre los multiplicadores fiscales. Finalmente, en la sección de multiplicadores fiscales en el largo plazo, se realiza un análisis de la significancia estadística de los multiplicadores fiscales incluyendo las estimaciones para horizontes de largo plazo6.

Multiplicadores del Gasto del gobierno

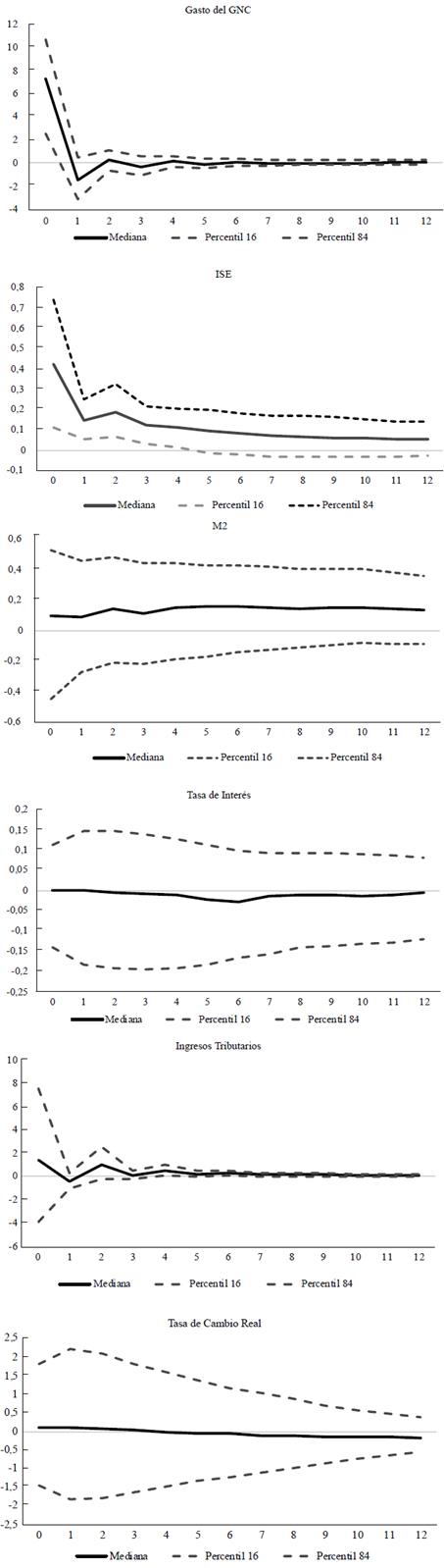

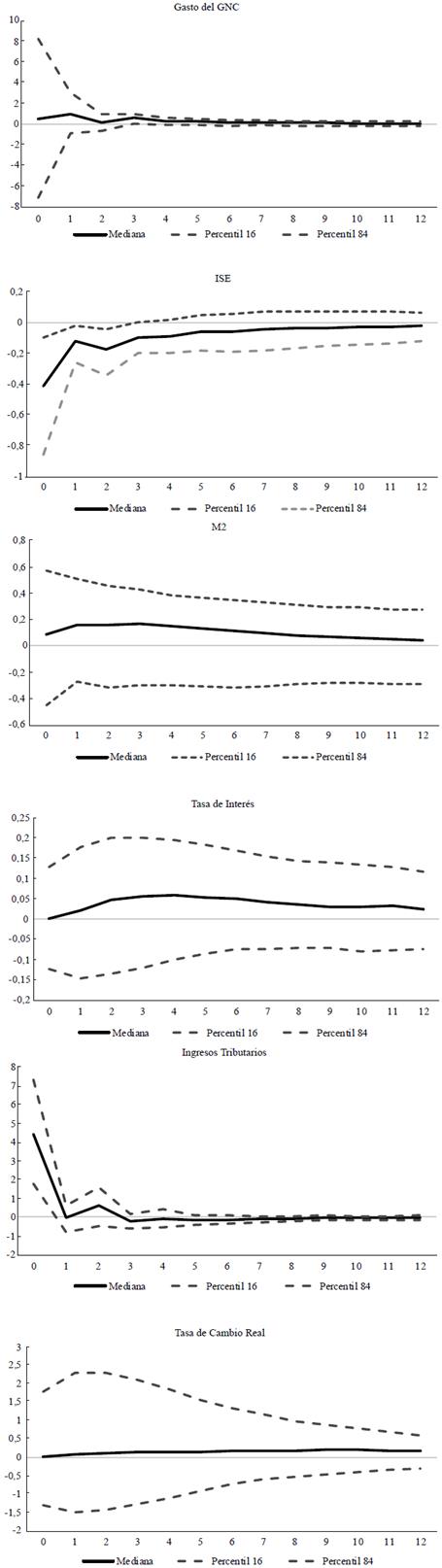

La Figura A1 del Anexo muestra las funciones de impulso-respuesta de las seis variables descritas, ante un choque de una desviación estándar en el gasto real del GNC. La reacción del índice de seguimiento a la economía (ISE) es positiva durante cinco meses después del choque. La reacción de la tasa real de política monetaria es pequeña y no significativa. Este resultado indica que, en promedio durante el periodo 2001-2019, la política monetaria reacciona muy poco a choques en el gasto del GNC en Colombia.

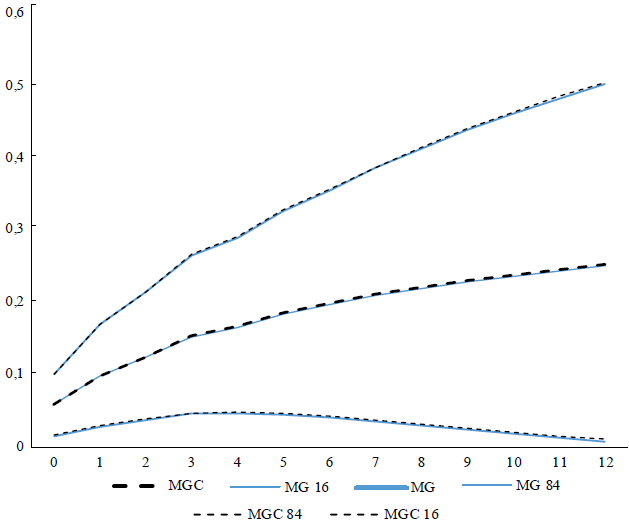

En la Figura 3, se observa el tamaño de los multiplicadores fiscales, calculados según la ecuación 3, hasta doce meses después de la ocurrencia del choque. Se observa que el multiplicador del gasto (MG) es, inicialmente, pequeño (0,06) en T=0; y empieza a aumentar gradualmente de tamaño hasta acercarse a 0,25, doce meses después del choque. Además, este multiplicador es significativo estadísticamente durante los doce meses presentados en la figura7. Por su parte, el multiplicador contrafactual es muy similar en todos los horizontes, ya que la reacción de política monetaria al choque de gasto es prácticamente nula.

El ejercicio contrafactual se realiza mediante la simulación de un choque de tasa de interés real que coincide con la reacción inicial de esta tasa. A las respuestas originales del choque de gasto se sustraen las respuestas de dicho choque de política monetaria, de manera que la reacción neta inicial de la tasa de interés es igual a cero. El multiplicador contrafactual se calcula utilizando las respuestas resultantes de la actividad económica (ISE), una vez se sustrae el efecto de política monetaria. La Figura A2 del Anexo reporta las funciones impulso-respuesta del sistema, frente a un choque de política monetaria que aumenta la tasa de interés real en una desviación estándar.

MG: multiplicador del gasto. MGC: multiplicador del gasto con contrafactual de política monetaria. Los intervalos de confianza son los percentiles 16 y 84.

Fuente: elaboración propia.

Figura 3 Multiplicadores fiscales acumulados a un choque de gasto del GNC en Colombia. Periodo 2001M1-2019M12

El multiplicador del gasto público obtenido en este ejercicio (Figura 3) es menor que el reportado en estudios recientes para Colombia, por ejemplo, López-Vera et al. (2018) y Lozano (2019). Atribuimos este resultado a dos razones metodológicas. En primer lugar, el periodo que utilizaron estos trabajos empieza en los años noventa por lo que incluyen el régimen cambiario anterior al actual que consistía en bandas cambiarias. De esta manera, al incluir en la muestra periodos en los que la tasa de cambio no es flexible, los multiplicadores fiscales tienden a ser mayores, según evidencia con datos de paneles de países, por ejemplo, Ilzetzki et al. (2013).

En segundo lugar, la metodología de identificación con restricción de signos limita las funciones de impulso-respuesta a aquellas compatibles con todas las restricciones del sistema. Esta es una innovación con respecto a la metodología más usada, que consiste en utilizar la descomposición de Choleski para incorporar restricciones de ortogonalidad en los choques. Las restricciones de signo son más estrictas con las funciones compatibles de impulso-respuesta, por lo que permiten incorporar más resultados teóricos en la estimación y, de ese modo, identificar mejor los choques.

Multiplicadores tributarios

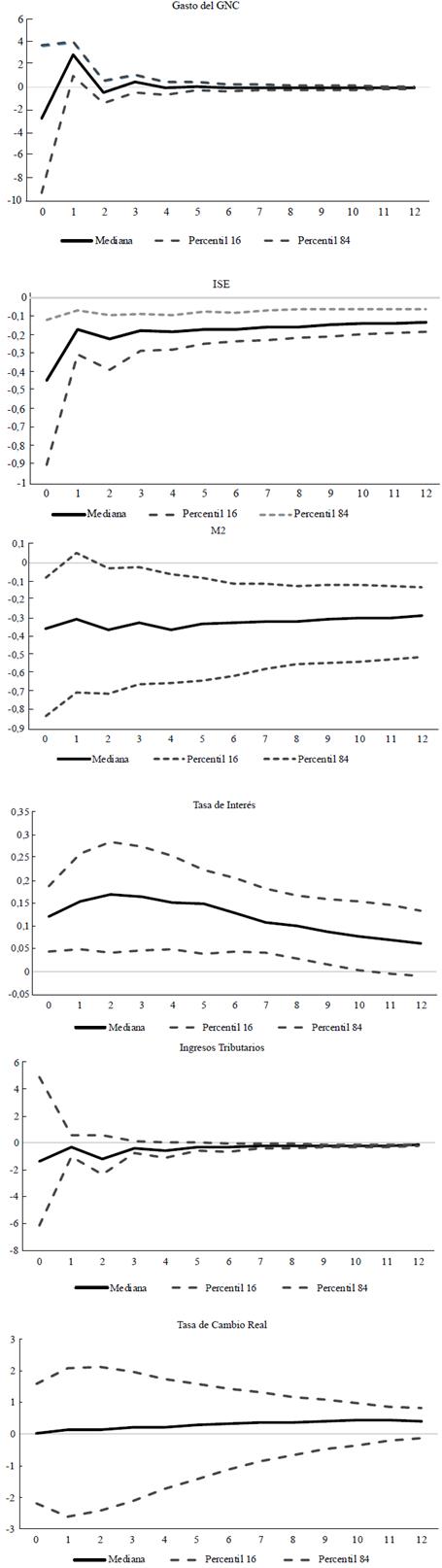

Medir el efecto de políticas tributarias sobre la actividad económica es útil para los hacedores de política, ya que permite planear mejor el efecto de futuras reformas o cambios en las tarifas tributarias. La principal dificultad de esta medición es la apropiada identificación del choque de impuestos, para distinguirlo de cambios endógenos en el nivel de recaudo, en respuesta a otros choques macroeconómicos. Aquí, se calculan multiplicadores fiscales de impuestos mediante la simulación de choques al crecimiento del recaudo total de impuestos, utilizando las correspondientes funciones de impulso-respuesta en el crecimiento de la actividad económica en la ecuación 3. La identificación del choque está determinada por las restricciones de signo ya descritas. Adicionalmente, se realiza la simulación con-trafactual de política monetaria que también se ya se describió.

La Figura A3 del Anexo muestra las respuestas de todas las variables del sistema a un choque de una desviación estándar en el ingreso tributario del GNC (4,4 %). Se observa una caída inmediata del crecimiento de la actividad económica (-0,4 %) que, gradualmente, se va disipando durante varios meses. El resto de las respuestas al aumento de impuestos tiene alto nivel de incertidumbre, por lo que no son significativas estadísticamente.

La reacción inmediata de política monetaria implica un aumento de la tasa de interés en tres puntos básicos. Este aumento puede estar asociado a la respuesta del Banco Central al aumento en las expectativas de inflación que producen unos mayores impuestos. Esta reacción de política monetaria sigue aumentando por seis meses y luego empieza a decrecer gradualmente hacia cero.

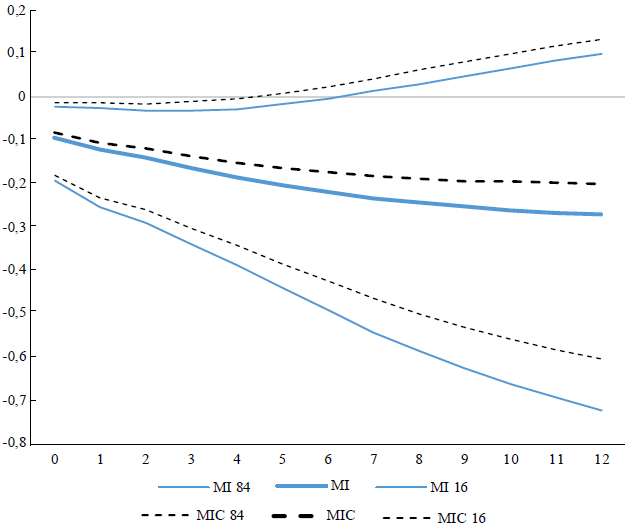

La Figura 4 muestra los multiplicadores acumulados calculados con aumento no esperado en los ingresos tributarios del GNC. El multiplicador de impuestos es negativo inicialmente (-0,09) y significativo estadísticamente durante seis meses. Luego, este multiplicador sigue aumentando en valor absoluto, hasta llegar a un valor de -0,27; después de doce meses desde el choque inicial. Este signo del multiplicador de impuestos va en línea con lo encontrado para Estados Unidos (Mountford y Uhlig, 2009), debido al efecto negativo sobre la demanda agregada en un contexto de restricciones financieras para los consumidores.

MI: multiplicador de impuestos. MIC: multiplicador de impuestos con contrafactual de política monetaria. Los intervalos de confianza son los percentiles 16 y 84.

Fuente: elaboración propia.

Figura 4 Multiplicadores fiscales acumulados a un choque de ingreso tributario del GNC en Colombia, periodo 2001M1 a 2019M12

Para el cálculo del contrafactual de política monetaria, se tiene en cuenta que existe un ligero aumento de la tasa de interés en el momento del choque (Figura A3 del Anexo). Esta respuesta es procíclica, ya que amplifica el efecto negativo del aumento de impuestos sobre la demanda agregada. Al quitar esta reacción inicial de política monetaria, el multiplicador contrafactual es menos negativo en la Figura 4, su nivel es de -0,08 en el momento del choque y llega a -0,20 después de doce meses. Nótese que el multiplicador contrafactual es significativo estadísticamente durante cuatro meses.

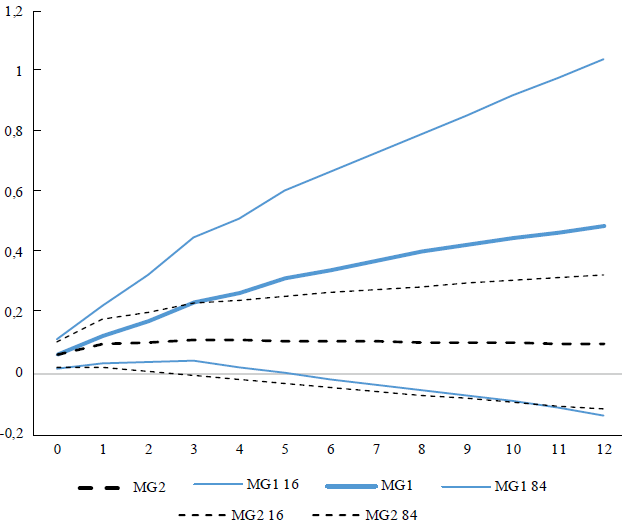

MG1: multiplicador de gasto periodo 1. MG2: multiplicador de gasto periodo 2. Intervalos de confianza son los percentiles 16 y 84.

Fuente: elaboración propia.

Figura 5 Multiplicadores fiscales acumulados a un choque de gasto del GNC en Colombia. Periodo 1: 2001M1-2009M12. Periodo 2: 2011M1-2019M12

La metodología de identificación de signos ha sido aplicada para la estimación de multiplicadores fiscales en otras economías. Jha et al. (2014) estudian el caso de países del sudeste asiático y estiman que tiene mayor efectividad para estimular el producto como consecuencia de déficits por recortes de impuestos. Estudiando el caso de Japón, Miyazawa (2013) encuentra que una política de mayor gasto con presupuesto balanceado tiene efectos positivos y significativos en el largo plazo. Finalmente, Gerba (2018) realiza estimaciones para los países de la zona euro, a partir de lo cual encuentra que el multiplicador de gasto tiende a ser más alto que el multiplicador tributario, pero este último empieza a registrar mayor relevancia después de la crisis financiera internacional de 2008-2009.

Adicionalmente, el presente ejercicio contrafactual tiene implicaciones interesantes para la coordinación de políticas macroeconómicas. En primer lugar, en el caso de una reforma tributaria que aumente el recaudo de impuestos, la respuesta detectada de la política monetaria empeora el efecto negativo sobre la actividad económica. De esta manera, se requiere una coordinación entre autoridades fiscales y monetarias para evitar dicho efecto negativo. No se requiere coordinación si se implementa un estímulo económico mediante una disminución temporal de los impuestos, ya que la respuesta estimada de política monetaria ayuda a estimular la actividad económica.

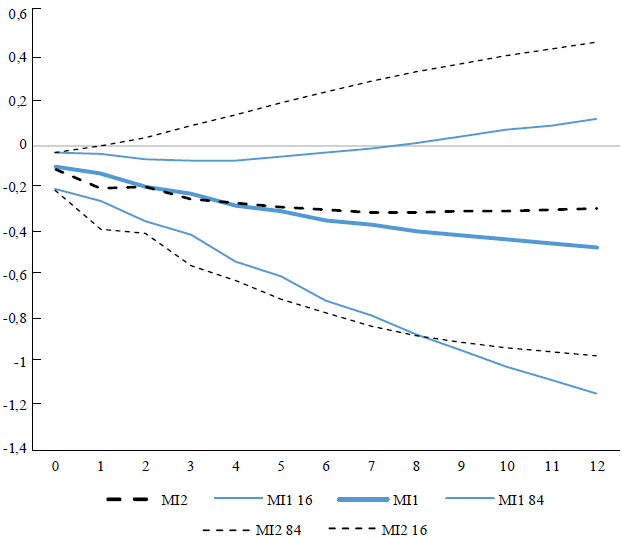

MI1: multiplicador de impuestos periodo 1. MI2: multiplicador de impuestos periodo 2. Intervalos de confianza son los percentiles 16 y 84.

Fuente: elaboración propia.

Figura 6 Multiplicadores fiscales acumulados a un choque de impuestos del GNC en Colombia. Periodo 1: 2001M1-2017M12. Periodo 2: 2011M1-2017M12

El efecto de la regla fiscal sobre los multiplicadores

La regla fiscal en Colombia empezó a implementarse en 2011, a partir de su aprobación en el Congreso de la República durante ese mismo año. Esta novedosa institucionalidad fiscal se anunció y empezó a ser estudiada por una comisión de expertos, quienes publicaron un reporte en 2010 (Banco de la República et al., 2010). Dicha normatividad fue aprobada en 2011, mediante la Ley 1473, para el ámbito del GNC. En esta sección, se presentan estimaciones con datos de 2011-2019, con el fin de realizar una primera evaluación del efecto de la regla sobre el tamaño de los multiplicadores fiscales.

La Figura 5 muestra los multiplicadores fiscales acumulados después de un choque de gasto del GNC durante el periodo 2001M1-2009M12, a fin de poder compararlos con las estimaciones obtenidas durante el periodo 2011M1-2019M12. La figura muestra multiplicadores con niveles superiores para el periodo anterior a la regla fiscal. No obstante, estas diferencias no son significativas en términos estadísticos, debido a la incertidumbre de las estimaciones en el primer periodo que se refleja en los intervalos de confianza. El multiplicador para el periodo inicial (0,06) es muy similar al calculado con datos posteriores a la regla fiscal. Doce meses después del choque, el multiplicador para el primer periodo (0,49) es claramente más grande que para el segundo periodo (0,10).

Este resultado puede estar asociado con que los agentes económicos entienden que, para mantener la sostenibilidad fiscal en el mediano plazo, los choques fiscales de gasto deben compensarse con políticas de impuestos. En otras palabras, la regla fiscal acercaría la economía a un ambiente de equivalencia ricardiana, como es explicado en la literatura fiscal (por ejemplo, Chinn, 2013). Por otra parte, en la medida que mejoren los indicadores fiscales de Colombia, futuras evaluaciones del multiplicador del gasto pueden ser más positivas en términos de sus efectos en la actividad económica.

En la Figura 6, se observa que los multiplicadores de recaudo tributario tienden a ser menores, en valor absoluto, con datos posteriores a la regla fiscal que en el periodo completo. No obstante, las diferencias no son significativas estadísticamente, debido a la incertidumbre que existe para estimación en periodos cortos. Así, el multiplicador de impacto es de -0,10 con datos para el periodo inicial, comparado con -0,11 en el periodo 2011-2019.

Esos mismos multiplicadores, doce meses después del choque, equivalen a -0,46 y -0,29, respectivamente. De esta manera, con la implementación de la regla fiscal disminuye la incidencia de los choques tributarios sobre el PIB. Este resultado puede ser fruto de una mayor confianza en la sostenibilidad fiscal de largo plazo, la cual implica que un aumento en la carga tributaria conduzca a reacciones menos negativas del consumo y de la inversión.

En general, este ejercicio es una primera aproximación a los efectos de la regla fiscal en los multiplicadores fiscales de Colombia. Al ser una regla estructural sobre el comportamiento del gasto y los ingresos fiscales, es probable que no se observen efectos evidentes de corto plazo en las series de tiempo. Además, las reformas tributarias observadas después de 2011 están relacionadas con procurar el cumplimiento de la regla fiscal en el mediano plazo, mediante la ampliación de la base tributaria.

Es importante anotar también que los efectos macroeconómicos de la regla fiscal no solo tienen que ver con el comportamiento de las variables fiscales sino también con las expectativas de las familias y empresas con respecto al financiamiento futuro de los déficits fiscales. El cambio de las expectativas para la toma de decisiones de consumo y de inversión es crucial para la efectividad de un estímulo fiscal y el tamaño de los multiplicadores.

Multiplicadores fiscales en el largo plazo

En esta sección, presentamos los resultados de la estimación de multiplicadores fiscales de manera más concisa para incluir horizontes de largo plazo (24 meses), así como los contrafactuales para el periodo posterior a la regla fiscal. Cabe anotar que, en ambos ejercicios, las pruebas de significancia estadística son más exigentes, debido a que la incertidumbre se acumula con el tiempo, después del choque. Adicionalmente, los subperiodos antes y después de la regla fiscal son periodos más cortos, lo cual trae mayor incertidumbre, debido al menor número de datos empleados en la estimación econométrica.

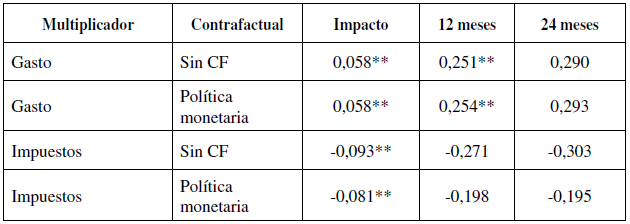

En la Tabla 2, presentamos los resultados numéricos de todos los multiplicadores fiscales calculados con datos entre 2001 y 2019, señalando los resultados con significancia estadística. La tabla indica que los multiplicadores de gasto acumulados son significativos estadísticamente durante doce meses y convergen hacia 0,3. Además, estos multiplicadores no cambian mucho al descontar el efecto de la reacción de política monetaria.

Tabla 2 Resumen de multiplicadores fiscales calculados con datos de 2001-2019

** Significativo con un nivel de confianza de 84 % o mayor.

Fuente: elaboración propia.

Por su parte, los multiplicadores de ingreso tributario son todos negativos y significativos en el corto plazo. Los multiplicadores de impacto son pequeños, pero van incrementándose a medida que aumenta el horizonte desde el momento del choque. El multiplicador tributario, 24 meses después del choque inicial, alcanza un valor de -0,30 y, al descontar el efecto procíclico de la política monetaria, este multiplicador se suaviza a -0,20. El principal resultado de la Tabla 2 es que las políticas tributarias y de gasto tienen niveles similares de efectividad para afectar a la actividad económica en Colombia.

La Tabla 3 muestra resultados análogos a los de la Tabla 2, pero calculados con datos anteriores a la implementación de la regla fiscal: 2001-2009. En este caso, los multiplicadores de gasto contrafactuales tienen mejor significancia estadística, debido a que alcanzan un mayor tamaño. Así, el mayor multiplicador de gasto es 0,95, que se obtiene 24 meses después del choque de gasto, una vez se descuenta el efecto anticíclico de la política monetaria. De este modo, para este periodo y en el caso de una política de gasto para estimular la actividad económica, la coordinación con la autoridad monetaria es importante para mejorar su efecto.

Tabla 3 Resumen de multiplicadores fiscales calculados con datos de 2001-2009

| Multiplicador | Contrafactual | Impacto | 12 meses | 24 meses |

|---|---|---|---|---|

| Gasto | Sin CF | 0,066** | 0,489 | 0,580 |

| Gasto | Política monetaria | 0,070** | 0,712** | 0,946 |

| Impuestos | Sin CF | -0,095** | -0,465 | -0,640 |

| Impuestos | Política monetaria | -0,146** | -1,544** | -2,717** |

** Significativo con un nivel de confianza de 84 % o mayor.

Fuente: elaboración propia.

De manera análoga, los multiplicadores de impuestos son más significativos, una vez se descuenta la reacción anticíclica de la política monetaria en la Tabla 3. Las estimaciones contrafactuales indican que los efectos negativos de un mayor recaudo tributario sobre el PIB son más intensos, 24 meses después del choque. Cabe anotar que los ejercicios contrafactuales en este periodo pueden estar afectados por el fuerte choque asociado a la crisis financiera internacional de 2008-2009.

La Tabla 4 muestra los resultados de multiplicadores fiscales para el periodo posterior a la regla fiscal. Los multiplicadores de gasto son más pequeños y con menor significancia que en los cuadros anteriores. Un resultado similar se obtiene para los multiplicadores de impuestos, sobre todo, al comparar con el periodo previo a la regla fiscal.

Cabe anotar también que, en el periodo más reciente, al quitar la reacción de política monetaria la magnitud de los multiplicadores fiscales se reduce en valor absoluto lo cual indica un cambio en la dirección de respuesta de la política monetaria a choques fiscales. No obstante, nuestras conclusiones principales con respecto a la interacción entre política monetaria y fiscal provienen de la Tabla 2, estimada con una muestra más larga, lo cual reduce la incertidumbre.

Tabla 4 Resumen de multiplicadores fiscales calculados con datos de 2011-2019

| Multiplicador | Contrafactual | Impacto | 12 meses | 24 meses |

|---|---|---|---|---|

| Gasto | Sin CF | 0,062** | 0,100 | 0,097 |

| Gasto | Política monetaria | 0,041 | 0,044 | 0,020 |

| Impuestos | Sin CF | -0,111** | -0,286 | -0,245 |

| Impuestos | Política monetaria | -0,096** | -0,194 | -0,155 |

** Significativo con un nivel de confianza de 84 % o mayor.

Fuente: elaboración propia.

CONCLUSIONES

En este trabajo se calculan multiplicadores fiscales tanto de gasto como de impuestos con información mensual para Colombia en el periodo 2001-2019. Se estudian las reacciones de política monetaria y fiscal a estos choques fiscales, al tiempo que se estima el efecto de la interacción entre dichas políticas sobre el tamaño de los multiplicadores. Se utilizan simulaciones contrafactuales, basadas en funciones impulso-respuesta, derivadas de un vector autorregresivo con identificación de signos.

Los resultados indican que (1) el multiplicador del gasto público es significativo durante los primeros doce meses después del choque y (2) se acerca a 0,25 en este mismo lapso. La reacción de política monetaria al choque de gasto es muy pequeña, por lo que los multiplicadores contrafactuales son similares. Estos multiplicadores son menores que lo encontrado en trabajos anteriores para Colombia, debido al periodo más reciente del presente estudio y, probablemente, por la nueva metodología de identificación de los choques. Una posible implicación de este resultado es que la estructura del gasto público en el país se concentra en aspectos de corto plazo, sin efectos duraderos, por lo que se requieren políticas para mejorar la efectividad del gasto público.

De otro lado, encontramos que los multiplicadores de ingreso tributario son significativos estadísticamente los primeros cinco meses después del choque y alcanzan un nivel acumulado de -0,27 a los doce meses. Al calcular multiplicadores contrafactuales, descontando la reacción de política monetaria, se alcanzan niveles de -0,20 en el mismo horizonte. Este resultado implica que puede usarse la coordinación entre políticas monetarias y fiscales para aminorar el impacto negativo de un incremento de impuestos, sobre la actividad económica. En el caso de un estímulo tributario, la reacción normal de la autoridad monetaria permite mejorar los efectos del choque sobre el PIB.

Adicionalmente, encontramos que la institucionalidad asociada a la Ley de Regla Fiscal a partir de 2011 disminuyó el multiplicador del gasto. Este resultado, posiblemente, implica que la implementación de la nueva regla internalizó las expectativas de las familias y empresas sobre la necesidad de financiar programas de gasto público en el largo plazo, mediante incrementos de impuestos.

Con respecto a los choques de ingreso tributario, los cálculos con datos posteriores a la regla fiscal indican que los multiplicadores son menores en valores absolutos, doce meses después del choque. Estos resultados también señalan que el uso de una política de impuestos es similar en efectividad que una de gasto público para incentivar la actividad productiva. No obstante, es importante que investigaciones futuras traten la coordinación óptima entre política fiscal y monetaria para estimular la actividad económica en periodos de crisis.