Servicios Personalizados

Revista

Articulo

Indicadores

-

Citado por SciELO

Citado por SciELO -

Accesos

Accesos

Links relacionados

-

Citado por Google

Citado por Google -

Similares en

SciELO

Similares en

SciELO -

Similares en Google

Similares en Google

Compartir

Innovar

versión impresa ISSN 0121-5051

Innovar v.17 n.29 Bogotá ene./jun. 2007

Carlos Rodríguez Romero* & Edison Jair Duque Oliva**

* Doctorant rattaché au Centre dEtudes et de Recherches Appliqués à la Gestion (CERAG), Université Pierre Mendès France; MsC en Science de Gestión, de lEcole supérieure des affaires de Grenoble II, U.P.M.F.; Administrador de Empresas, Universidad Nacional de Colombia. Profesor Universidad Nacional. Coordinador del programa doctoral en Ciencias de Gestión (Convenio entre la Universidad Nacional de Colombia, Universidad de Rouen y Universidad de París 13). Director del grupo GRIEGO. E-mail: carodriguezro@unal.edu.co

** Administrador de Empresas, MsC, MBA, DEA, PHD(c). Profesor de tiempo completo de la Universidad Nacional de Colombia. Asesor y consultor en temas de gestión, marketing y servicio al cliente. Investigador CID, codirector grupo GRIEGO clasificado por Colciencias. E-mail: ejduqueo@unal.edu.co.

Resumen

Diferentes tipos de trabajos describen la importancia de la dinámica de multimercados para explicar cómo compiten las empresas que coinciden en diferentes sectores de su actividad. En este artículo se busca presentar inicialmente el cuerpo teórico que soporta la dinámica competitiva, para luego ejemplificar su aplicación en un estudio analítico que identifique las acciones competitivas, no sólo de los dos conglomerados colombianos más importantes, sino también de los individuos que se encuentran al mando de estas organizaciones. La investigación utiliza el análisis estructurado de contenido a través fuentes secundarias para identificar las acciones competitivas de las organizaciones estudiadas en el periodo de 1986-2002. De tal manera, se expondrá la lógica que utilizaron durante los últimos años esos dos grupos económicos en diversos mercados y cómo han aplicado sus estrategias competitivas, para rivalizar en sectores tan heterogéneos como la radio, la televisión, las gaseosas, las cervezas e incluso en el patrocinio de estrellas del deporte y la farándula nacional.

Palabras clave:

multimercados, dinámica competitiva, estrategias competitivas, grupos económicos.

Abstract

Different types of work have described the importance of multi-market dynamics in explaining how companies coinciding in different sectors of their activity can compete. This article first presents the theory underpinning competitive dynamics so that examples of how they this is applied can then be analytically studied and the competitive actions of the two most important Colombian conglomerates and those of the individuals running them identified. The investigation uses structured content analysis of secondary sources for identifying these organisations competitive action studied from 1986–2002. The logic used by these two economic groups during the last few years in different markets is shown and how their different competitive strategies have been applied for rivalling each other in such heterogeneous sectors as radio, television, soft-drinks, beer and even sponsoring sports stars and national show-business people.

Key words:

multi-markets, competitive dynamics, competitive strategy, economic groups.

Résumé

Différents types de travaux décrivent limportance de la dynamique des marchés multiples pour expliquer la concurrence entre les entreprises qui coïncident dans différents secteurs de leur activité. Cet article présente tout dabord le corps théorique de la dynamique compétitive, pour ensuite donner des exemples de son application dans une étude analytique qui puisse identifier les actions concurrentielles, non seulement des deux conglomérats colombiens les plus importants, mais aussi des individus qui dirigent ces organisations. La recherche utilise lanalyse structurée des contenus par sources secondaires afin didentifier les actions concurrentielles des organisations étudiées pendant la période 1986–2002. Dans ce cadre, larticle montre la logique que ces deux groupes économiques ont utilisée dans des marchés très divers et comment ils ont appliqué leurs différentes stratégies pour se concurrencer dans des secteurs aussi hétérogènes que la radio, la télévision, les sodas, les bières et même le sponsoring de célébrités du sport et du monde du spectacle national.

Mots clé:

marchés multiples, dynamique compétitive, stratégies compétitives, groupes économiques.

Resumo

Diferentes tipos de trabalhos descrevem a importância da dinâmica de mercados múltiplos para explicar como competem as empresas que coincidem em diferentes setores de sua atividade. Neste artigo busca-se apresentar inicialmente o corpo teórico que suporta a dinâmica competitiva, para em seguida exemplificar sua aplicação num estudo analítico que identifique as ações competitivas, não só dos dois conglomerados colombianos mais importantes, mas também dos indivíduos que se encontram no comando destas organizações. A investigação utiliza a análise estruturada de conteúdo através de fontes secundárias para identificar as ações competitivas das organizações estudadas no período compreendido entre 1986–2002. Assim, é exposta a lógica que esses dois grupos econômicos utilizaram durante os últimos anos em diversos mercados e como aplicaram suas diferentes estratégias competitivas, para competirem em setores tão heterogêneos como no rádio, na televisão, nos refrigerantes, nas cervejas e inclusivo no patrocínio de estrelas do esporte e do entretenimento nacional.

Palavras chave:

mercados múltiplos, dinâmica competitiva, estratégias competitivas, grupos econômicos

Dinámica competitiva de grupos económicos colombianos

- Debemos reconocer que no existe ningún modo de separar la decisión que señala la estrategia económica más sensata de una empresa de los valores personales de aquellos que hacen la decisión. (ANDREWS, 1971)

1. Introducción

Desde hace algunos años, en el campo de la estrategia se vienen realizando trabajos sobre la competencia entre firmas que adoptan una perspectiva que busca ilustrar la interdependencia de éstas como una particularidad de la economía moderna, caracterizada esencialmente por oligopolios. Como postulado básico de estas investigaciones encontramos el reconocimiento del dinamismo de la estrategia de las firmas, ya que las acciones comenzadas por una empresa son susceptibles de activar las reacciones de las firmas competidoras (Hoskisson, Hitt et al., 1999). Como lo expresa Morin: La violencia de un protagonista conlleva una reacción violenta que, a su turno, conlleva una reacción aún más violenta. Estas retroacciones inflacionistas o estabilizadoras son legión en los fenómenos económicos, sociales, políticos o psicológicos (Morin, 1981).

A partir de estas premisas, y teniendo en cuenta los trabajos que describiremos posteriormente (Bensebaa, 2000, 2001, 2003), se presenta la manera mediante la cual han competido durante los últimos años dos grupos económicos colombianos en múltiples mercados y cómo han aplicado sus estrategias competitivas.

El interés se centra en evidenciar la concordancia de la realidad con el cuerpo teórico mediante la simbiosis explicativa. En este artículo se pretende presentar inicialmente el cuerpo teórico que soporta la dinámica competitiva, para luego ejemplificar su aplicación en un estudio analítico, basado en las estrategias de competencia multimercado aplicadas por dos de los grandes grupos económicos colombianos desde finales de la década de los años ochenta del siglo XX. Con base en los aportes de la dinámica competitiva, se busca identificar los factores que explican las acciones competitivas de dos conglomerados colombianos. La investigación utiliza el análisis estructurado de contenido a través fuentes secundarias para identificar las acciones competitivas de las organizaciones estudiadas en el periodo 1986. 2002.

2. Revisión de la literatura

2.1 El entorno organizacional

El panorama actual de las firmas presenta una competencia aguda, caracterizada por la velocidad, la flexibilidad e innovación para responder a los cambios del entorno (Bettis y Hitt, 1995). Estos cambios o mutaciones constituyen un nuevo atributo a partir del cual la empresa determina su dinámica de desarrollo (Lemmaire, 1997), tal como se muestra en la figura 1.

La economía mundial, regional, nacional o local, durante los últimos años ha sufrido transformaciones considerables. Las firmas se han visto abocadas a revisar constantemente su estrategia en materia de tecnología, productos, actividades e incluso la localización de sus operaciones. Así, la economía mundial ha sufrido transformaciones como la liberalización de intercambios y de flujos de capital, la revolución informática, la modularización[1], la creación de importantes repositorios de obreros calificados y de ingenieros en países con bajos salarios como China e India[2] o la improvisación organizacional (Berger, 2006, p. 16).

En este entorno económico cambiante, algunos autores utilizan el término de hipercompetición para describir esta competencia autodestructiva, en la que la estrategia es una carrera perpetua y constante hacia la próxima fuente de ventaja competitiva temporal (Langley, 1997) y que definirá muchos de los sectores de la economía (Bensebaa, 2003). Las conclusiones de esta corriente de investigación en dinámica competitiva testimonian el interés creciente de los investigadores en estrategia frente al nuevo paisaje competitivo, movilizando múltiples teorías para estudiar y comprender la naturaleza de la interacción competitiva. Bensebaa (2003) plantea cuatro enfoques a través de los cuales se pueden analizar lo anterior:

- Por la competencia que se hacen las firmas en múltiples mercados

- Por la dupla acción/reacción

- Por la competencia entre la firma líder (focal) y la firma retadora

- Por el acto competitivo

2.2 La naturaleza de la interacción competitiva

El estudio de la competencia a partir de múltiples mercados tiene como fundamento las enseñanzas de la teoría del oligopolio, de la economía industrial y de la sociología (Hoskisson, Hitt et al., 1999; Jayachandran, Gimeno et al., 1999). Estos trabajos han desarrollado mecanismos de explicación de la competencia, en los que la predicción central es que la colusión tácita reduce los comportamientos agresivos, especialmente entre las firmas que comparten mercados-productos similares, porque cada empresa considera que una competencia intensa debilita su rendimiento (Hoskisson, Hitt et al., 1999). En este caso, se entiende que cuando una firma es competida por otra firma en múltiples mercados, ella puede reaccionar a las acciones de la empresa rival, no sólo sobre el mercado donde el movimiento ha tenido lugar, sino sobre los otros mercados donde ella tiene la posibilidad de estar en contacto con la misma firma (Edwards, 1955). Las represalias puntuales en los otros mercados y las respuestas simultáneas sobre los mercados comunes incitan a hacer prueba de paciencia y tolerancia (Edwards, 1955; Feinberg, 1985). Así, las firmas tienen tendencia a reducir sus comportamientos competitivos sobre un segmento o mercado dado, cuando ellas tienen contactos con las otras empresas en múltiples mercados y segmentos.

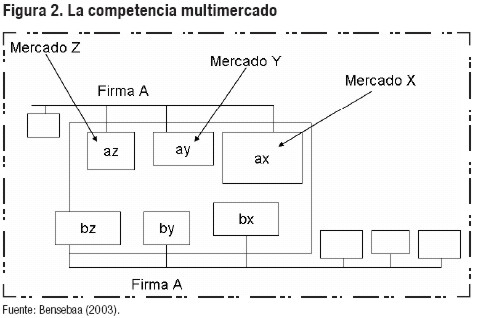

La figura 2 muestra la competencia multipunto entre dos firmas, A y B, que tienen contactos sobre tres mercados: X, Y y Z. Si la firma A (o B) emprende acciones sobre el mercado X, la firma B (o A) puede reaccionar sobre los mercados Y o Z.

Cuando dos o más empresas compiten de forma simultánea en múltiples mercados, dicha coincidencia puede reducir la intensidad de la rivalidad entre ellas y, en consecuencia, incrementar los resultados que se obtienen (Edwards, 1955). Algunos argumentos atribuyen un efecto negativo a la intensidad de la competencia, dadas las pérdidas derivadas del comportamiento agresivo, y por lo general suelen enfrentarlo de dos formas:

previeniendo enfrentamientos o incrementando la familiaridad entre competidores multimercado.

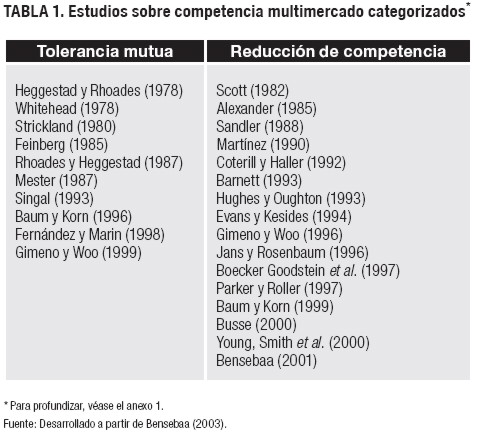

En los últimos años han proliferado trabajos teóricos y empíricos para explicar la competencia multimercado que se han enfocado en grupos estratégicos (Newman, 1978; Greening, 1979), en la tolerancia mutua (Edwards, 1955; Bernheim y Whinston, 1990; Spagnolo, 1999; Matsushima, 2001) y en la similitud o la ausencia de similitud en términos de recursos desarrollada (Caves y Porter, 1977). Estos estudios se abordan utilizando argumentos procedentes de diferentes literaturas (economía industrial, ecología de las poblaciones o dirección estratégica) que, por tanto, reconocen la importancia de esta dimensión en el análisis de la rivalidad. La tabla 1 resume algunos de estos estudios.

Cuando dos (o más) empresas compiten de forma simultánea en múltiples mercados, dicha coincidencia puede reducir la intensidad de la rivalidad entre ellas y, en consecuencia, incrementar los resultados que se obtienen (Edwards, 1955). El trabajo elaborado por Chen (1996), argumenta que el estudio de la rivalidad entre las empresas puede abordarse a partir de dos dimensiones: la idea de contacto multimercado, que se ha desarrollado a partir de la teoría de la competencia multimercado, y la similitud de recursos[3], que a su vez se puede asociar a Caves y Porter (1977). De igual manera, Porter (1979) no sólo apoya esta idea, sino que resalta entre otros factores la interdependencia en el mercado, entendida como el grado en el que las empresas compiten por los mismos segmentos. Posteriormente, Gimeno y Woo (1996) utilizan estas dos dimensiones en el análisis de la intensidad de la rivalidad entre 48 compañías aéreas de Estados Unidos. Aunque los autores sustituyen el término similitud de recursos por el de similitud estratégica, sus resultados destacan cómo la omisión del contacto multimercado puede conducir a realizar predicciones erróneas en torno a las consecuencias de la similitud estratégica sobre la rivalidad. De forma similar, Young et al. (2000) contrastan las hipótesis de tolerancia mutua y semejanza de recursos desde una perspectiva dinámica, haciendo hincapié en la frecuencia y rapidez de respuesta ante las acciones competitivas de los rivales (Fuentelsaz, Gómez et al., 200?, pp. 7-8). Estos aportes se resumen en la tabla 2[4].

Por otra parte, el estudio de la competencia puede efectuarse basándose en el referente acción/reacción, que tiene dos características significativas:

- El análisis sistemático de las acciones concretas y tangibles emprendidas por las firmas (Smith, Grimm et al., 1992).

- La estimación que los logros de las estrategias de las firmas dependen de la calidad de las acciones, de la ocurrencia de las reacciones, de su naturaleza y de su velocidad, distinguiéndose así del concepto tradicional de la ventaja competitiva durable (Bensebaa, 2000).

Este tipo de estudios puede soportarse, según Bensebaa (2003), en tres tipos de trabajos, como se refleja en la tabla 3.

Partiendo de la teoría de juegos y las decisiones de la empresa, se puede explicar mejor lo que significa la dupla acción/reacción. Supóngase que existen dos individuos que van a batirse en duelo de pistolas con una sola bala cada uno, y que están ubicados a una distancia de 20 pasos. Si el individuo 1 dispara su pistola a esta distancia, puede fallar el tiro y permitir que el duelista 2 se aproxime a él y logre dar en el blanco, razón por la cual decide aproximarse unos pasos, pero esta aproximación puede hacer que el duelista 2 aproveche el movimiento de desplazamiento y apunte con una mayor efectividad, logrando acertar. Ahora, supóngase que los duelistas avanzan simultáneamente en dirección del otro para tratar de atinar. Frente a estos movimientos, la pregunta que cada uno de ellos se hace es: ¿avanzo un paso más y gano posibilidades de acertar o disparo? Si avanzo, el otro puede disparar y yo resultar muerto. En el ejemplo, cada duelista busca tomar la mejor decisión y posiblemente cada una de ellas será diferente en función de lo que pueda interpretar de la estrategia que está empleando el otro. Similarmente, las firmas trabajan con este tipo de dilemas para entrar o no en un mercado determinado, pues la decisión se fundamenta en lo que se espera como respuesta por parte de los competidores. Las firmas potenciales a entrar en un mercado dado tomarán la decisión (posiblemente) en función de la menor agresividad con la que puedan responder sus rivales, para así ampliar las posibilidades de mayor rentabilidad. En referencia a la competencia entre la firma líder y la retadora, se parte de la idea de que la competencia surge a partir de la lucha de las empresas por las posiciones de mercado que desean ocupar (Scherer, 1990). El episodio vivido en las relaciones de tipo multimercado entre dos grandes industriales colombianos pretende evidenciar, entonces, cómo los conglomerados colombianos compiten entre sí en los múltiples sectores en los que se enfrentan y cómo, en algunas ocasiones, la pasión del individuo vence la lógica estratégica de la organización.

3. Las organizaciones analizadas

La competencia multimercado que se hacen las empresas no es fenómeno propio de una economía en particular, de un espacio geográfico regional o continental, ni siquiera de la magnitud de las firmas que compiten. Es un fenómeno que requiere la presencia en varios mercados de varias empresas en competencia. Carrefour compite en varios mercados con el Grupo Casino. ¿Esto circunscribe la competencia multimercado a un espacio geográfico o la somete a las condiciones propias de los mercados en los que compiten? ¿Es necesario ser grandes multinacionales o conglomerados para enfrentarse a la competencia multimercado, o se puede ser un pequeño productor de cachaça[5] compitiendo en varios mercados y desarrollar una estrategia multimercado? Esta serie de cuestionamientos los trataremos de resolver mediante el análisis situacional local, para lo cual trabajaremos con dos grupos económicos colombianos que compiten entre sí en múltiples mercados desde hace varias décadas.

Scherer (1980) plantea que cuando dos importantes conglomerados industriales compiten entre sí, existe la probabilidad de que ambos se encuentren en un número considerable de mercados que pueden diluir las ventajas de sus estrategias competitivas. Esto genera la posibilidad de tomar ventaja en un mercado pero recibir retaliaciones en otros o adoptar políticas de no agresión que garanticen estabilidad a largo plazo.

Para este análisis, y según el modelo de Bensebaa (2003), A y B serán las organizaciones lideradas por los industriales colombianos Julio Mario Santo Domingo (Grupo Santo Domingo) y Carlos Ardila Lülle (Organización Ardila Lülle, OAL)[6]. Estas dos organizaciones compartían participación accionista en la empresa Avianca S. A.[7], y tenían una serie de acuerdos tácitos de no agresión sobre los mercados en los que competían.

La figura 3 presenta la situación de las organizaciones de estos industriales y su relación multimercado en sectores diversos. Las numeraciones de 1 a 12 en la ilustración y al final de los epígrafes evidencian los momentos de crisis entre los conglomerados y las respuestas estratégicas que tomaron las organizaciones en cuestión al reflejar la dupla acción/reacción en situaciones concretas de competencia. Estos hechos se soportan en recopilación exhaustiva de las notas en revistas y periódicos especializados en negocios en Colombia.

La disputa competitiva tuvo sus principales orígenes a comienzos de la década de los ochenta, y se evidenció cuando el país se disponía a emprender un gran reto: ser sede de un mundial de fútbol, siendo el sector privado el que impulsaría su realización a través de la creación de la Corporación Colombia 86. A la creación de esta corporación asistirían los representantes de las empresas más importantes del país. Sin embargo, las sillas de los representantes de las empresas de Santo Domingo se encontraban desocupadas. Dos días después, el diario El Espectador publicó una carta donde Carlos Cure, presidente de Bavaria[8], solicitaba que su nombre fuera retirado del acta de fundación de la corporación, argumentando que él era un administrador de recursos de terceros sin facultades para disponer de éstos (Revista Semana, junio 14 de 1982). Jaime Michelsen Uribe[9] planteó que no podía comprender por qué decían que no tenían recursos para la corporación, teniendo un fondo de jubilaciones tan boyante (Ibíd.). Santo Domingo contestó afirmando que Avianca se sumaría a la negativa de participar, lo que generó gran malestar en el otro socio de la compañía, Ardila Lülle, que amenazó incluso con vender su participación accionaria si Avianca no participaba activamente en la corporación. Aunque la situación se calmó, era evidente que cada grupo tenía posiciones e intereses opuestos[10].

3.1 La crisis en Avianca (1)

Para mediados de mayo de 1985 se reunieron Julio Mario Santo Domingo (49% de participación) y Carlos Ardila Lülle (30% de participación) en la ciudad de Londres con el fin de escoger el presidente de Avianca; fue seleccionado Benjamín Martínez Moriones[11]. Sin embargo, Martínez Moriones no aceptó el nombramiento, lo que generó un enfrentamiento por hacerse a la administración de la empresa y se detuvo el desembolso de un préstamo de mil millones de dólares, pues el primer desmbolso estaba condicionado a la solución del problema (Semana, noviembre 25 de 1985).

La posibilidad de llegar a un acuerdo era lejana, porque no había sensación de neutralidad por las partes, y se agravó con la renuncia del presidente encargado, pues Ardila se sintió afectado porque en los aviones de Avianca se servía Coca-Cola, mientras él era propietario de la franquicia de Pepsi-Cola en Colombia. Finalmente el grupo Ardila Lülle vendió su participación (Ibíd.), con pérdidas para ambas partes[12].

Sin embargo, para Santo Domingo la negociación significó recuperar la autonomía en el manejo de la aerolínea al nombrar como presidente a Hernán Rincón, que ejercía como presidente de Bancoquia. Esta abrupta salida del segundo socio mayoritario de Avianca dio origen a las disputas que durante más de una década entablaron estos dos industriales.

3.2 La crisis en los medios radiales con los periodistas (2)

A fines de 1981, Juan Gossaín y Yamid Amat[13] tenían la fórmula del éxito en Caracol, pero RCN le presentó a Gossaín un proyecto de trabajo que implicaba la renovación de fondo y de forma del servicio informativo de la cadena de la Organización Ardila Lülle (Semana, marzo 5 de 1984). Aunque Caracol no hacía parte aún del Grupo Santo Domingo[14], este hecho se puede catalogar como el inicio de la constante lucha entre las cadenas radiales por tener los periodistas más prestigiosos del país, buscando ser los líderes del rating radial.

Desde principios de 1983, la radio evidenció una puja fuerte entre los grupos económicos por tener en sus filas los periodistas de mayor prestigio en el país, sin importar el monto de sus salarios y haciéndoles ofrecimientos irresistibles por hacer parte de sus cadenas. El origen de esta danza de las ofertas obedeció principalmente a una aspiración de RCN de disputarle a Caracol el liderazgo en la información periodística radial, con ciertas connotaciones políticas, dada la estrecha relación que existía entre el propietario de RCN, algunos importantes periodistas y el presidente de la época, que creía firmemente en las comunicaciones como instrumento de gobierno (Semana, marzo 21 de 1983)[15].

3.3 El pacto de no agresión y la crisis del fútbol (3)

En 1987, Ardila Lülle y Augusto López[16] acordaron un pacto de no agresión que impedía invadir los terrenos que el otro dominara. La cerveza y la aviación eran de Santo Domingo, mientras que las gaseosas eran de Ardila (Reyes, 2003, p. 254). No obstante, la tregua fue puesta a prueba con una disputa sobre los derechos de transmisión de los partidos de fútbol de la Copa Libertadores de América. Caracol tenía los derechos adquiridos, pero como hubo empate en la final, el torneo tuvo que definirse en un partido adicional y definitivo, que no estaba contemplado en el acuerdo de transmisión con Caracol, lo que aprovechó RCN adquiriendo los derechos de transmisión del juego. Como respuesta, Caracol logró el patrocinio de la selección colombiana de fútbol a través de León Londoño, el controvertido presidente de la Federación de Fútbol, por lo que RCN se dedicó a desacreditar la gestión de la federación y su presidente, lo que precipitó la caída del dirigente deportivo (Reyes, 2003). Dado que el enfrentamiento entre los dos grupos económicos más poderosos del país no beneficiaba a nadie, y que era mejor colaborarse en lugar de enfrentarse, Santo Domingo dio la orden de que Avianca y Presto volvieran a vender las gaseosas de Ardila(Semana, enero 18 de 1988), mostrándose los primeros avances para distensionar la relación y permitiendo un nuevo acercamiento entre los industriales, ratificado cuando Ardila vio afectada su salud y necesitó ser trasladado a Miami (Semana, febrero 22 de 1988). Como no se consiguió un avión-ambulancia para su traslado a Estados Unidos, el Grupo Santo Domingo adaptó la sección de primera clase de un Boeing 727 de Avianca como avión-hospital, y así se resolvió la emergencia (Semana, febrero 29 de 1988).

3.4 El rompimiento del pacto publicitario de no agresión (4)

Bavaria tomó la decisión de acrecentar, vía publicidad, la competencia por el consumo de bebidas. Fue empleada una impactante campaña publicitaria en la que se invitaba a los colombianos a acompañar sus comidas con cerveza y no con una dulce. Teniendo en cuenta que todas las dulces (gaseosas) en Colombia son del dominio de Ardila, éste consideró la campaña como el rompimiento de un pacto de no agresión[17] en materia publicitaria que existía desde hace muchos años. Ardila montó su contraofensiva empleando una campaña en la que recomendaba gozar una gaseosa, creando una asociación entre la cerveza y las bebidas alcohólicas. Como la connotación alcohólica es mucho más negativa que la connotación dulce, el Grupo Santo Domingo decidió cesar las hostilidades (Semana, mayo 25 de 1992), y de esta manera la disputa volvió a tener un receso entre los industriales.

3.5 La batalla de los ratings en radio (5)

A mediados de la década de los ochenta, Caracol era propiedad de las familias López, Santamaría, Londoño y Restrepo en partes iguales, y como es usual en momentos de crisis, la situación de una empresa se complica cuando no existe un accionista mayoritario y sus socios dependen económicamente de ella. En la radio, RCN estaba ganando mercado vertiginosamente y Caracol necesitaba 300 millones de pesos para continuar operando. Dado esto, fue fácil para Santo Domingo comprar el 70% de la empresa, a la que imprimió vigor mediante un decidido apoyo logístico y financiero (Semana, enero 2 de 1989). De esta manera, una nueva pelea, la del rating, estuvo planteada. Las reglas del juego se acordaron: nunca hacer publicidad con base en encuestas, no sonsacarse personal clave ni enganchar personal que hubiera trabajado en la otra cadena (Semana, mayo 25 de 1992). El primero en incumplir fue RCN, al contratar a Luis Fernando Múnera Eastman, que trabajaba en la cadena Súper, pero había trabajado en Caracol, con la molestia de Santo Domingo, pero diciendo que si eso era interpretado por el grupo como una violación al acuerdo, estaba dispuesta a no contratarlo. El pacto se rompió. Caracol anunció que había contratado a Múnera Eastman y publicó avisos en los principales periódicos, reproduciendo encuestas de tres firmas altamente respetables diciendo que Caracol superaba a RCN en términos de preferencias. Al domingo siguiente, RCN contraatacó con una doble página de encuestas de otra firma que llevaba exactamente a la conclusión opuesta. En los programas radiales de la mañana, Juan Gossaín (RCN) y Darío Arizmendi (Caracol) continuaron la guerra de manera verbal. Sólo los expertos entendieron que las encuestas no arrojaban resultados diferentes, sino que median cosas distintas, siendo contradictorias sólo las del Centro Nacional de Consultoría y las de Publidatos que medían audiencia (Semana, enero 2 de 1989).

3.6 La guerra de las polas[18] (6)

Ardila pasó de una actitud defensiva a la ofensiva, y decidió enfrentar a su rival en el sector cervecero[19], tomando a principios de 1992, la decisión de montar una cervecería para ‘competirle a Santo Domingo en su principal y más rentable negocio (Silva-Colmenares, 2004). Los factores a favor planteados frente a este negocio eran que, por su trayectoria de muchos años de competencia enconada con Coca-Cola, era mucho más eficiente en la repartición que el Grupo Santo Domingo, sumado a que contaba con la mejor red de distribución de Colombia. Santo Domingo contraatacó lanzando al mercado Cola y Pola, el tradicional refajo[20] en versión enlatada o embotellada.

- Que una cervecería lanzara el refajo tenía ciertos riesgos, pues si bien es una combinación de las dos bebidas, en términos de la cerveza cualquiera de las marcas colombianas serviría, pero en términos de gaseosas, la única con ese sabor era la Colombiana[21], producto tradicional de Ardila. Por esto el Grupo Santo Domingo dedicó un gran esfuerzo en la búsqueda de una fórmula óptima. Otro punto por definirse era el empaque, por lo que se decidió imitar abiertamente la etiqueta y la presentación de Colombiana, para crear una asociación visual con ese producto (Semana, julio 26 de 1993).

Con la decisión de fabricar cerveza y crear refajos, se abrió una nueva disputa, tal vez la más acérrima entre los dos grupos, que los llevó a crisis durante casi una década, alejándolos de su core competente, en términos de Hamel y Parlad (1990).

3.7 La radio de Boyacá (7)

Boyacá (zona geográfica colombiana) se planteaba como el epicentro de la guerra de la cerveza, dado que en su zona de influencia se consume el 40% de la cerveza del país, convirtiendo las estaciones de radio boyacenses en elemento fundamental en el duelo de publicidad. Por esta razón, Ardila hizo una oferta de 1.300 millones de pesos por la Corporación Radial Colombiana (Coral), una cadena integrada por siete emisoras de las cuales cinco estaban en Boyacá, concretando el negocio el 15 de julio de 1993. Aunque su valor era del orden de los 600 millones de pesos (Semana, enero 17 de 1994), el alto ofrecimiento se debió a que Coral iba a ser el altoparlante para que todos los boyacenses oyeran las virtudes de la nueva cerveza Leona.

Al enterarse de la negociación, Santo Domingo torpedeó el negocio haciendo una contraoferta de 2.300 millones de pesos para revertir el contrato firmado, adicionando asesoría jurídica si decidía aceptar la oferta. RCN exigió que se diera cumplimiento al contrato y demandó, pero mientras se desarrolló el pleito, Caracol tomó posesión de sus nuevas emisoras. El juzgado 16 de Instrucción Civil del Círculo de Bogotá resolvió embargar la cesión de las siete frecuencias de Coral, determinando que mientras se fallaba el caso, el Ministerio de Comunicaciones no podía ceder esas frecuencias a Santo Domingo (Ibíd.). Finalmente, Santo Domingo se quedó con Coral Radio y el dominio radial en la zona (Silva-Colmenares, 2004), en un país que para ese entonces tenía una de las mayores penetraciones de medios para la radio en el mundo (Revista Dinero, mayo 2 de 1997).

3.8 No sólo refajo; también gaseosas y jugos (8)

Santo Domingo, además de lanzar Cola y Pola, adquirió en 1994 la empresa de Productos Alimenticios Orense[22] y la fábrica de Concentrados y Jugos de Frutas Tutti Fruti (por cerca de US$30.000.000)[23], anunciando que seis meses más tarde construiría fábricas en las principales ciudades del país y cubriría el territorio nacional. La respuesta de Ardila Lülle no se hizo esperar, y su empresa Postobón sacó al mercado sus jugos Hit y anunció la nacionalización de su producción y mercadeo (Semana, septiembre 5 de 1994). El valor de las ventas de cerveza asciende a 800.000 millones de pesos y el de gaseosas –incluyendo el agua embotellada– supera los 500.000 millones de pesos. En este mercado también ingresó Santo Domingo, con el lanzamiento de agua Brisa, competencia directa de Agua Cristal de Postobón (Semana, octubre 24 de 1994). El lanzamiento de las gaseosas, cuya inversión rondó los 170 millones de dólares, tenía como objetivo conquistar, en el primer año, un 8% del mercado de gaseosas en Colombia. Las gaseosas eran tres: Konga, Wizz y Link. Konga, era una cola roja cuyo sabor, llamado fantasía es derivado de la guaraná, una fruta brasileña, y su objetivo era competir directamente con la Colombiana, quizás el producto más representativo de Postobón. Wizz era una soda de envase transparente que venía a competir con Bretaña de Postobón y Clausen de Indega (Coca- Cola). Finalmente, Link, una bebida gaseosa con sabores a manzana, naranja, limonada y mandarina que, en el caso de los tres primeros, competía directamente con las bebidas de Postobón, al igual que con Fanta y Sprite, de Indega (Ibíd.).

Bavaria utilizó una estrategia de empuje que molestó a sus competidores. Aunque el precio de venta al público de todos los productos era igual, el del mayorista era un 20% menor. Estos últimos, por su parte, señalaban que las botellas de Konga, Link y Wizz contenían menos líquido: 330 centímetros cúbicos, contra 350 para la Colombiana y sus primas. Santo Domingo tenía como manifiesta debilidad la distribución, ya que no contaba con camiones propios, ni experiencia de manejo al cliente, aunque su sistema de transportadores independientes era más barato y eficiente (Ibíd.). En este sentido, las decisiones precipitadas de respuesta de Santo Domingo no tuvieron buenos resultados, pues aunque podía utilizar su infraestructura existente, al ampliar y diversificar la producción de bebidas gaseosas, dentro de la cual sólo contaba con Pony, una marca tradicional suya con base en malta […], no pudo alcanzar una presencia significativa en el mercado de las gaseosas (Silva-Colmenares, 2004).

3.9 La Leona salta al ruedo (9)

El 17 de diciembre de 1987 se firmó un pacto que delimitaba el campo de acción de cada grupo, especificando que los dos grupos empresariales aceptaban competir entre sí en aquellas actividades en que ya estaban (radio, televisión), pero se abstendrían de hacerlo en aquellas otras en que uno de los dos estuviera, pero el otro no24. Sin embargo, el Grupo Santo Domingo argumentó que Ardila se había burlado de los impasses que Santo Domingo tenía con los dueños del diario El Tiempo, y otros inconvenientes del pasado como el lío de la federación de fútbol, el plagio de una cuña de televisión y la prohibición, por parte de Ardila, de guardar cerveza en sus refrigeradores. Una señal más del rompimiento fue cuando el Grupo Santo Domingo le pidió a Ardila que sacara su avión privado de los hangares de Helicol, de su propiedad (Semana, noviembre 16 de 1992).

Desde El Tiempo de la apertura, multinacionales cerveceras habían tentado a Ardila a asociarse en el negocio cervecero, dada la rentabilidad (100 millones de dólares al año) que estaba bajo el control de Santo Domingo, pero dado el pacto, Ardila siempre había declinado las ofertas.

Para un industrial especializado en bebidas como Ardila, el campo de las cervezas siempre había sido una tentación, más aún dada la pérdida de competitividad por cuenta de la apertura económica y la pérdida por parte de Santo Domingo de algunas ventajas comparativas que aumentaban la viabilidad de montarle competencia. La importación de malta resultaba muy costosa debido a los aranceles, pero la apertura disminuía gravámenes y hacía posible producir cerveza sin contar con una malteria propia (Ibíd.).

Ardila se fue en secreto para Londres a aprender el complejo proceso de la cerveza y así darle forma a su cervecera, con la asesoría de Alan Coxon, maestro cervecero retirado de la Guinness. De igual forma, decidió concentrar sus recursos en esa área y considerar cualquier gasto que no fuera esencial. La conmoción en el mundo empresarial colombiano se dio en octubre de 1992 con el anuncio de la nueva planta que enfrentaría al quinto grupo cervecero del mundo (Santo Domingo), con un control absoluto del mercado en Colombia y con intereses en Ecuador, Portugal y España (Semana, febrero 20 de 1995). Ardila decidió producir una cerveza con marca propia, en lugar de una adquirir una franquicia, para evitar cuantiosos pagos y dedicarse a publicidad y comercialización como estrategia para romper el monopolio de su contendor (Parra, 2004; Silva-Colmenares, 2004).

En 20 meses la cervecería estuvo lista con un costo de 210 millones de dólares, más otras inversiones de 60 más de otras empresas de la organización relacionadas con el proyecto. El objetivo en 1996 era capturar una cuarta parte del mercado nacional, que se estimaba en unos 900 millones de dólares. A esta inversión inicial, en el curso de los siguientes tres años, deberían sumarse tres plantas más en Barranquilla, Medellín y Cali. Así reunía 10,5 millones de hectolitros de capacidad productiva, frente a los 24,8 millones de las cervecerías del grupo Santo Domingo[25]. En términos generales, la Organización Ardila era más eficiente industrialmente y el Grupo Santo Domingo era más agresivo comercialmente.

Mientras Ardila planeó todos los detalles de su nuevo negocio con la misma determinación y rigurosidad con que se planeó el desembarco en Normandía –haciendo de ingeniero en el diseño de la planta, de catador en la escogencia del sabor y de publicista en la elaboración de la campaña–, para el Grupo Santo Domingo el proyecto de las gaseosas era más corporativo que personal. Había conciencia de que el negocio de las gaseosas era muy bueno, pero la meta no era tanto ganar dinero como debilitar económicamente a Ardila. Ante los rumores de la complicada situación de Coltejer y del aumento de los costos del montaje, se pensaba que un hueco en el frente de las gaseosas podía constituirse en un golpe de gracia[26].

De cualquier forma, las implicaciones económicas serían más duras para Santo Domingo que para Ardila. El grupo era dueño de los 900 millones de dólares anuales en ventas del mercado de la cerveza; cualquier porcentaje que le quitara Leona afectaría las utilidades en un porcentaje desproporcionado, pues las ventas de Leona eran pérdidas directas para Santo Domingo, dado que casi todos los costos de producción de las cervecerías eran fijos. El único renglón donde se podían hacer ajustes sustanciales era en la materia prima, que representa el 25% del total del costo. Los otros rubros, como los gastos salariales y financieros a corto plazo, ante una disminución en ventas, eran difíciles de bajar.

3.10 La puja por las encuestas (10)

La firma Invamer-Gallup realizó la primera encuesta (con nivel de error de 5%) que mostró el impacto que había tenido en el mercado cervecero el lanzamiento del nuevo producto. El estudio se llevó a cabo en 400 establecimientos de Bogotá, a lo largo de 100 manzanas escogidas en forma aleatoria. Para garantizar la veracidad en la recolección de los datos, se ubicó un encuestador que registrara todas las compras de cerveza durante tres horas continuas en cada uno de estos locales. Durante el periodo de la encuesta, la marca que más se consumió fue Leona, con un 45,3% de preferencia. Después estuvieron las marcas del Grupo Santo Domingo: Águila con 28,1%, Costeña con el 18,9% y Club Colombia con el 4,2%, seguidas por Clausen y Póker. Ancla y las importadas Corona y Polar tuvieron una participación inferior al 1,0%. Quedó claro en la encuesta que Leona era líder en lo que a marcas de cerveza se refiere. Si se trataba de analizarla por grupos, había un virtual empate entre los dos competidores. Es necesario señalar, no obstante, que la encuesta sólo se realizó en Bogotá, por ser el único lugar donde Leona ya había logrado un abastecimiento casi total (Semana, mayo 29 de 1995).

Lo sorprendente es que ninguno de los dos jefes de los grupos cerveceros estaba satisfecho con los datos que arrojó la encuesta. Ardila consideraba que el éxito del lanzamiento de Leona fue tal que no lo podía dejar con menos del 50% en la capital. Aunque su marca estaba de líder individualmente, no llegó a la mitad del mercado, pues las marcas de Santo Domingo sumadas tenían el 54,3% del negocio y Leona el 45,3%. Hay quienes dicen que es obvio que los resultados favorecieran a Ardila por la novedad del producto, pero que se trataba de una demanda transitoria (Ibíd.). En lo único que pudieron ponerse de acuerdo fue en que las únicas cifras válidas serían las que arrojasen los pagos de impuestos en la capital del país (Semana, junio 5 de 1995). Lo cierto del caso es que Ardila Lülle jamás logró llevar a su productora de cervezas a los niveles esperados en el momento de proponerse este reto, y que Bavaria tuvo efectos negativos en sus flujos de caja, pues los productos de Cervecería Leona alcanzaron a restarle una participación significativa del mercado cervecero en el país (Reyes, 2003; Parra, 2004; Silva-Colmenares, 2004).

3.11 Los duelos publicitarios (11)

En Colombia están prohibidos en televisión los comerciales de consumo de bebidas alcohólicas y de cigarrillos en las franjas de horario familiar. Era lógico que Santo Domingo tuviera un interés muy fuerte en que la nueva bebida no pudiera ser publicitada en televisión. Si se tienen los productos posicionados, la mejor estrategia para neutralizar al rival es no dejarlo posicionar. La publicidad de bebidas embriagantes quedó relegada a la promocional, es decir, a aquella que no estimula el consumo del producto sino que patrocina, promueve o denomina un evento o actividad deportiva, social o cultural, sin mencionar sus atributos (Semana, junio 26 de 1995).

Todo esto cambió cuando Ardila comenzó a morder fuertemente el mercado de cerveza en Bogotá. Ante esta nueva realidad, Bavaria decidió cambiar su estrategia. Como Leona estaba penetrando masivamente sin televisión, ya la prioridad del grupo Santo Domingo no era tanto silenciarlo como recordarle al país los méritos de las cervezas de Bavaria. Pero ya no podía ser, como en el caso de la cuña de César Rincón, por medio de referencias subliminales, que daban prestigio pero no consumo, sino mediante una publicidad que estimulara la demanda. Ardila, por su parte, decidió tener presencia institucional a través del fútbol, y publicitó el nombre de Leona utilizando las camisetas de todos los equipos que él patrocina. El cambio de estrategia de Santo Domingo fue recurrir a la legislación y la normatividad para impedir el ascenso de su rival. Así, demandó ante Inravisión[27] todo lo que pudiera ser interpretado como una promoción a la cerveza Leona en la televisión. En primer lugar, demandó una escena al final de la telenovela Café[28] en la que los protagonistas exhibían botellas de Leona, al igual que un comercial de fútbol de Leona donde se mostraban las camisetas y posteriormente a los futbolistas con ellas puestas, obviamente con el logo de Leona (Ibíd.). Es de anotar que como principal productor de cerveza en el país, y como propietario de importantes medios de comunicación, Santo Domingo ya había tenido que enfrentarse a las restricciones normativas en cuanto a publicidad de bebidas alcohólicas, y por esa razón conocía los límites en materia de divulgación.

3.12 Frente a frente en las cuñas (12)

El mercado nacional de gaseosas (jugos de frutas y aguas embotelladas) era controlado, para finales de los años noventa, por tres grupos: el norteamericano Coca-Cola, Santo Domingo y Ardila Lülle gaseosas, siendo el líder Ardila29. Pero fue por medio de los precios en las bebidas gaseosas que los magnates trataron de mantener su participación en el mercado, y así lo mostraron a los consumidores, materializando su guerra con el lanzamiento de la publicidad de Bavaria, abiertamente comparativa, sobre la congelación de los precios de sus gaseosas. El planteamiento general era un encuentro deportivo (fútbol, tenis, baloncesto, boxeo) donde se enfrentaban contra las gaseosas de Postobón, y en el que decía que ganaba el enfrentamiento, pues no subió los precios en tanto que la competencia sí.

La estrategia era clara: para el caso de Ardila, mantener su participación, y para el de Santo Domingo, ganar mejor posición en el segmento. Sin embargo, la guerra fue captada en repetidas ocasiones por diversos medios de comunicación como táctica desleal. Adicionalmente, los trabajadores asociados a los canales de distribución de unos y otros fueron acusados de estar destruyendo los envases de su competencia.

3.13 La compra de Leona o la conclusión de la disputa

Ardila mostró coraje enfrentando la experiencia y el poderío de Santo Domingo, pero la situación no era fácil. Mil millones de dólares en endeudamiento (Revista Dinero, mayo 12 de 2000) por el negocio cervecero y el canal privado de televisión, la disminución en las ventas de gaseosas, una prolongada crisis en su empresa textilera y el desplome de los precios internacionales del azúcar, fueron circunstancias que llevaron a Ardila a una situación de iliquidez. Las proyecciones no salieron como las creía; el consumo per cápita de la cerveza disminuyó un 10% entre 1993 y 2000 (Parra, 2004, p. 267), su planta productora trabajó a mitad de marcha (50% de su capacidad instalada (Reyes, 2003, p. 63), y a esto se sumó la fuerte devaluación de la época.

Estas adversidades coadyuvaron a que Ardila viera desdibujarse su sueño de tener parte de la torta cervecera, pues no pudo obtener ventaja competitiva frente a Santo Domingo.

En mayo de 2000, el primero decide venderle una parte significativa del negocio de la cerveza al segundo (44,5%). Esto daría fin a la guerra generada y sería el inicio de un nuevo pacto tácito entre los grupos económicos. A razón del eficiente proceso y las ventajas de una planta moderna, la junta directiva de Bavaria aprobó la compra del restante 55% en el año 2002. De esta manera se tendrían menores costos de producción, mayor eficiencia en el uso de la capacidad instalada y se fortalecería la integración. Esto, sin contar un mejor manejo financiero debido al bajo endeudamiento de Leona (La República, diciembre 9 de 2002, y enero 29 de 2003, citado por Silva-Colmenares. 2004, p. 64).

No existe una única estrategia ganadora (Berger, 2006), como se evidencia en el estudio realizado, pues los grupos económicos y sus dirigentes han utilizado en su proceso de crecimiento estratégico múltiples maniobras, pasando de las alianzas (Avianca), a los acuerdos tipo cartel (bebidas gaseosas y alcohólicas), pactos de no agresión (radio y televisión), inclusión en nuevos dominios de actividad (Santo Domingo a gaseosas y Ardila a cervezas), hasta las fusiones y adquisiciones (Bavaria adquiere a Leona), donde se han diluido en reiteradas ocasiones las ventajas competitivas como lo describe Scherer (1990), al adoptarse por ejemplo políticas de no agresión para garantizar la estabilidad de los grupos económicos en el largo plazo.

Utilizando y complementando el modelo propuesto por Bensebaa (2003), se ha constatado la relación multimercado existente en los grupos estudiados (figura 3, puntos de contacto multimercado V, W, X, Y, Z), poniendo en evidencia la dupla acción/reacción (véanse tablas 1 y 2), donde la reacción puede predecirse por las características mismas de la acción emprendida. Los puntos de contacto reseñados así lo constatan.

Se puede inferir que los factores humanos asociados a los líderes de cada una de las organizaciones realmente han incidido en su evolución y crecimiento, y como lo evidencia Andrews (1971), es importante observar a la persona que está detrás de la empresa y la mutación de sus valores a través dEl Tiempo (fuerzas restrictivas), y en función de los intereses económicos que persigue (fuerzas impulsoras). Es el individuo quien decide, en ocasiones por encima de los intereses propios de la organización que dirige (y en particular de las empresas afectadas)[30].

En las compañías con alto nivel de concentración accionaría, como las analizadas, es un hecho que la empresa, representada en su junta directiva, no tiene libertad total para buscar sus objetivos económicos, y en este sentido se reconoce que los intereses de los individuos junto con sus valores personales desempeñan un papel fundamental, pues su escala de valores, así como su nivel de aversión al riesgo, determinan muchas veces las posibilidades de actuación de la organización en la dupla acción/reacción.

4. Conclusión

La teoría reconoce en la dinámica multimercado, un mecanismo mediante el cual dos organizaciones con intereses de mercado común, compiten en múltiples escenarios y asumen condiciones de equidad para todos los actores; así, las normas de juego claras aplican para todos y cada uno de ellos. Sin embargo, los grandes empresarios colombianos, como se evidencia en este escrito, han realizado históricamente acuerdos de tipo cartel para distribuirse segmentos específicos del mercado, eludiendo tanto los controles del Estado como los sociales, en beneficio de sus intereses organizacionales.

Para el análisis efectuado, constatamos que la teoría de la dinámica multimercado no es suficientemente explicativa, pues si bien es cierto que permite interpretar los comportamientos de los actores en la dupla acción/reacción, no contempla orígenes comunes como los descritos en el caso Avianca –del que podemos extraer el inicio de la contienda entre los empresarios–, como tampoco los tipos de acuerdos que se pueden dar para apaciguar los ánimos de los mismos y generar los escenarios de calma (venta de Leona a Santo Domingo).

Se evidencia, igualmente, que la competencia multimercado presentada en esta investigación no fue primordialmente de tipo organizacional, sino más bien de tipo individual, pues para el periodo analizado, primaron más las decisiones de los individuos que aquellas de tipo corporativo en beneficio de los accionistas en general.

Debemos reconocer que no existe modo de separar la decisión que señala la estrategia económica más sensata de una empresa, de los valores personales de aquellos que hacen la decisión, y como lo referencian los autores citados en la primera parte de la tabla 3, constatamos en este documento que la reacción puede predecirse por las características de la acción, por aquellas de la firma que toma la iniciativa de actuar y, finalmente, por aquellas de la firma que responde.

La disputa entre los dos conglomerados en el periodo analizado condujo a los industriales a efectuar grandes inversiones en múltiples áreas, diferentes campos de actividad e incluso en segmentos estratégicos de actividad, en sus respectivas organizaciones, en un proceso de acción/reacción, o de partida de ajedrez industrial, donde el movimiento de la ficha del industrial 1 fue respondido en posición defensiva u ofensiva por el industrial 2.

Sus posiciones monopolísticas en ciertos sectores de la economía, les brindaron condiciones favorables en la asignación de recursos financieros para responder a los retos impuestos por su contendiente.

A nivel corporativo, las organizaciones desarrollan estrategias de crecimiento (interno, externo o conjunto) que les permite obtener ventajas competitivas en el mercado (local o global). Este tipo de estrategias no han sido contempladas en esta investigación, así como tampoco la evolución reciente de los conglomerados analizados, pues como fue enunciado en la introducción de este articulo, hemos querido evidenciar la dinámica competitiva multimercado en el caso de los conglomerados colombianos, como una constatación del referente teórico frente a la praxis organizacional. Los sujetos planteados en este párrafo serán objeto de futuros artículos de investigación.

Pie de página

[1] La modularización permite a los innovadores lanzar nuevas firmas o filiales más rápidamente, con mayor seguridad.

[2] Aunque se pensaba que los chinos y los hindúes serían los obreros del mundo, la evidencia nos muestra que estas naciones buscan más que eso y que están llegando a ser actores mayores en la geografía industrial.

[3] Según Chen, la similitud entre los recursos que poseen los competidores hace referencia al grado en que un competidor dado posee una dotación estratégica comparable, en términos de tipo y cantidad, a los de la empresa objeto de estudio.

[4] Trabajo realizado por estos autores con el apoyo del Ministerio de Ciencia y tecnología, dentro del Plan Nacional de Investigación Científica, Desarrollo e Innovación Tecnológica (España), y que según los autores ha sido aceptado para publicación en la Revista Europea de Economía y Dirección de Empresas.

[5] Base para la fabricación de la caipirinha.

[6] Estos industriales han sido reportados varias veces en el listado Forbes de los hombres más ricos del planeta.

[7] La aerolínea por excelencia de los colombianos y la más antigua de toda América.

[8] Principal cervecera del país.

[9] Uno de los banqueros más poderosos de la época.

[10] En términos de Heggestetad y Rhoades (1978), éste es un contacto multimercado de tipo estabilizante. Ver anexo 1.

[11] Algo paradojico es que el elegido se había enfrentado en el pasado, individualmente, con los dos principales accionistas de la empresa dando visos de neutralidad en la nueva gestión para Avianca. Con Santo Domingo, cuando intentó adquirir el control de Triplex Pizano por medio de una negociación en dólares que debía contar con el visto bueno del Banco de la República y Martínez Moriones, siendo miembro de la junta, se opuso vehementemente. Éste fue uno de los factores por los que el negocio se vino abajo. Con Ardila Lülle, mientras era presidente de la Corporación Financiera del Valle, pues cuando Ardila Lülle intentó comprar el Ingenio Manuelita, Martínez Moriones hizo imposible esta operación, y fue necesario dividir el ingenio en dos, Manuelita y Cauca, quedando este último en poder de Ardila.

[12] Ardila había pagado cerca de 800 millones de pesos por esas acciones aunque cualquier pago era un buen negocio, ya que Avianca venía perdiendo un promedio de 2.500 millones de pesos al año , pero era preferible vender su participación ante la imposibilidad de tener una participación determinante (Silva-Colmenares, 1977; Silva-Colmenares, 2004). Para Santo Domingo, financieramente tenía implicaciones cargar solo con la responsabilidad de Avianca, tanto por las pérdidas, como por las capitalizaciones exigidas por el gobierno y los bancos internacionales.

[13] Reconocidos periodistas en el medio colombiano.

[14] El Grupo Santo Domingo toma el control de la cadena radial en 1986, al comprar el 50% de las acciones que poseían dos grupos familiares fundadores, Restrepo/Montaña y Sáenz de Santamaría/Navas Pardo (Revista La Nota Económica, diciembre 1 de 1997, p. 24; Silva-Colmenares, 2004).

[15] Nótese la estrecha relación de los hilos del poder político con los del poder económico, que con el transcurso de los años han permitido la consolidación de los conglomerados y, por ende, de sus propietarios en la economía nacional.

[16] Presidente de Bavaria S.A., y por ende, representante de Julio Mario Santo Domingo.

[17] En términos de Coterill y Haller (1992), la alta concentración del mercado podría servir como indicador de alta rentabilidad, pero también como un signo de que los oligopolios pueden en conjunto construir estrategias e implementar barreras a la entrada. Ver anexo 1.

[18] Pola es una denominación popular que se le da en el país a la cerveza.

[19] El pacto firmado en 1987 se rompió en abril de 1992 cuando Santo Domingo sacó al mercado Cola y Pola, una mezcla de gaseosa con cerveza conocida en Colombia como refajo (Reyes, 2003). El periodista Reyes se equivoca garrafalmente en la cronología, pues pone en el mercado este producto con un año de anticipación y asigna a Ardila Lülle la respuesta en la dinámica multimercado, cuando es reconocido que fue Bavaria la empresa que tomó la decisión de incursionar en este segmento, luego del anuncio por parte de Ardila de su interés de construir su planta cervecera. Véase Parra (2004).

[20] En el mes de mayo de de 1993 se efectuó el lanzamiento de Cola y Pola en las principales ciudades del país.

[21] Una de las bebidas gaseosas elaboradas por Ardila Lülle y la de mayor recordación en la mente de los consumidores en el país junto a Manzana Postobón.

[22] Empresa dedicada a la transformación de frutas en jugos, concentrados, compotas, mermeladas y similares. Bavaria sólo compró la parte industrial.

[23] En declaraciones registradas en los principales periódicos del país, uno de los representantes de los vendedores decía: Nos interesaba vender porque ahora se viene una pelea entre grandes, en la cual los medios de comunicación jugarán un papel determinante La República octubre 10 de 1994; El Tiempo, septiembre 9 de 1994. Santo Domingo controlaba Caracol TV y Radio, mientras que Ardila Lülle lo hacía con RCN Radio y TV.

[24] Según Bensebaa (2001), la existencia de intereses territoriales significativos atenúa los comportamientos competitivos, conduciendo a la colusión de actores y a la división tácita del mercado en esferas de influencia, es decir, la tolerancia. Ver anexo 1.

[25] Ardila esperaba tomar el 25% del mercado cervecero nacional, pero nunca llegó a una cifra muy superior al 10%. Revista La Nota Económica, marzo 23 de 1998, pp. 17 y 18.

[26] La respuesta de Santo Domingo al lanzamiento de Leona estaba basada no tanto en visión o convicción, sino más bien en una mezcla de sentimiento de orgullo y defensa personal, reunidas con una gran capacidad financiera.

[27] Instituto de Radio y Televisión de Colombia y en la época ente regulador de este tipo de publicidad.

[28] Café fue la primera telenovela colombiana que causó conmoción internacional por su gran éxito, de manera que paralizaba toda actividad en el momento de emisión. Similar a lo que sucedió luego con Betty la fea, con la característica de que fue creada por el mismo escritor.

[29] Al hablar de gaseosas en Colombia se piensa en Postobón y Coca-Cola.

[30] Algunos de los trabajos explicativos de la dupla acción/reacción (referenciados en la tabla 3) insisten sobre los factores humanos y organizacionales, sobre los elementos estructurales y sobre el impacto de los comportamientos competitivos en el rendimiento de la organización.

Referencias bibliográficas

Alexander, D. L. (1985). An empirical test of the mutual forbearance hypothesis: The case of bank holding companies. Southern journal of economics, 52(1), 122-140. [ Links ]

Andrews, K. R. (1971). The concept of corporate strategy. New York, Dow Jones-Irwin. [ Links ]

Barnett, W. P. (1993). Strategic deterrence among multipoint competitors. Industrial and Corporate Change, 2(3), 249-278. [ Links ]

Baum, J. A. C. & Korn, H. J. (1996). Competitive Dynamics of interfirm rivalry. Academy of Management Journal, 39(2), 255-291. [ Links ]

Baum, J. A. C. & Korn, H. J. (1999). Dynamics of dyadic competitive interaction. Academy of Management Journal, 20(3), 251-278. [ Links ]

Bensebaa, F. (2000). Actions stratégiques et reáctions des entreprises. M@n@gement 3(2), 57-79. [ Links ]

Bensebaa, F. (2001). Impact des sphères dinfluence sur le comportement concurrentiel des firmes. Finance Contrôle Stratégie, 4(2), 33-61. [ Links ]

Bensebaa, F. (2003). La dynamique concurrentielle: défis analytiques et méthodologiques. Finance Contrôle Stratégie, 6(1), 5- 37. [ Links ]

Bergen, M. E. & Peteraf, M. A. (2002). Competitor identification and competitor analysis: A Broad-Based managerial approach. Managerial and Decision Economics, 23, 157- 169. [ Links ]

Berger, S. (2006). Made in monde: Les nouvelles frontières de léconomie mondiale. Paris: Seuil. [ Links ]

Bernheim, B. D. & Whinston, M. D. (1990). Multimarket contact and collusive behavior. Rand journal of economics, 21(1), 1-26. [ Links ]

Bettis, R. A. & Hitt, M. A. (1995). The new competitive landscape. Strategic Management Journal, 16(Summer Special), 7-19. [ Links ]

Bettis, R. A. & Weeks, D. (1987). Financial returns and strategic interaction: The case of instant photography. Strategic Management Journal, 8(6), 549-563. [ Links ]

Boecker, W., Goodstein, J. et al. (1997). Competition in a multimarket environment: The case of market exit. Organization Science, 8(2), 126-142. [ Links ]

Busse, M. R. (2000). Multimarket contact and price coordination in the cellular telephone industry. Journal of Economics & Management Strategy, 9(3), 287-320. [ Links ]

Caves, R. E. & Porter, M. E. (1977). From entry barriers to mobility barriers: Conjectural decisions and contrived deterrence to new competition. The Quarterly Journal of Economics, 91(2), 241-262. [ Links ]

Coterill, R. W. & Haller, L. (1992). Barrier and queue effects: A study of leading US supermarket chain entry patterns. The Journal of Industrial Economics, 40(4): 427- 440. [ Links ]

Chen, M. J. (1996). Competitor analysis and interfirm rivalry: Toward a theoretical integration. Academy of Management Review, 21(1), 100-134. [ Links ]

Chen, M. J. & Hambrick, D. C. (1995). Speed, stealth, and selective attack: How small firms differ from large firms in competitive behavior. Academy of Management Journal, 38(2), 453-482. [ Links ]

Chen, M. J. & Macmillan, I. C. (1992). Non-response and delayed response to competitive moves: The roles of competitor dependence and action irreversibility. Academy of Management Journal, 35(3), 539-570. [ Links ]

Chen, M. J., Smith, K. G. et al. (1992). Action Caracteristics as predictors of competitive responses. Management Science, 38(3), 439-453. [ Links ]

Edwards, C. D. (1955). Conglomerate bigness as a source of power. Business concentration and price policy, (p. 355). Princeton University Press. [ Links ]

Evans, W. N. & Kesides, I. (1994). Living by the Golden Rule: Multimarket contact in the US Airline industry. The Quarterly Journal of Economics, 109(2), 341-366. [ Links ]

Feinberg, R. M. (1985). Sales-at-Risk: A test of the mutual forbearance theory of conglomerate behavior. Journal of Business, 58(2), 225-241. [ Links ]

Fernández, N. & Marín, P. L. (1998). Market power and multimarket contact: Some evidence from the spanish hotel industry. Journal of Industrial Economics, 46(1), 301-316. [ Links ]

Fuentelsaz, L., Gómez, J. et al. (2006). Identificación del competidor y rivalidad en el sector bancario español, Universidad de Zaragoza: 37. [ Links ]

Gimeno, J. (1999). Reciprocal threats in multimarket rivalry: Stacking out spheres of influence in the US airline industry. Strategic Management Journal, 20(2), 101-128. [ Links ]

Gimeno, J. & Woo, C. Y. (1996). Hypercompetition in a multimarket environment: The role of strategic similarity and multimarket contact in competitive de-escalation. Organization Science, 7(Special Issue, Part I), 322-341. [ Links ]

Gimeno, J. & Woo, C. Y. (1999). Multimarket contact, economies of scope, and firm performance. Academy of Management Journal, 43(3), 239-259. [ Links ]

Greening, T. (1979). Diversification, strategic groups and the structure-conduct-performance relationship: A synthesis. Review of economics and statistics, 62(3), 475-477. [ Links ]

Hambrick, D. C., Cho, T. S. et al. (1996). The influence of top management team heterogeneity on firms competitive moves. Administrative Sciences Quarterly, 41(4), 659-684. [ Links ]

Heggestad, A. A. & Rhoades, S. A. (1978). Multimarket interdependence and the local market competition in banking. The Review of Economics and Statistics, 60(4), 523-532. [ Links ]

Hoskisson, R. E., Hitt, M. A. et al. (1999). Theory and research in strategic management: Swings of a pendulum. Journal of Management, 25(3), 417-456. [ Links ]

Hughes, K. & Oughton, C. (1993). Diversification, multimarket contact and profitability. Economica. [ Links ]

Jans, I. & Rosenbaum, D. I. (1996). Multimarket contact and pricing. Evidence from de US cement Industry. International Journal of Industrial Organization, 15(3), 391-412. [ Links ]

Jayachandran, S., Gimeno, J. et al. (1999). The theory of multimarket competition: A synthesis and implications for marketing strategy. Journal of Marketing, 63(3), 49-66. [ Links ]

Langley, A. (1997). Létude des processus stratégiques: défis conceptuels et analytiques. Management International, 2(1), 37-50. [ Links ]

Macmillan, I., McCaffery, M. L. et al. (1985). Competitors responses to easily new products: Exploring commercial banking product introductions. Strategic Management Journal, 6(1), 75-86. [ Links ]

Martínez, J. (1990). The linked oligopoly concept: Recent evidence from banking. Journal of Economics & Management Strategy, (24), 589-595. [ Links ]

Matsushima, H. (2001). Multimarket contact, imperfect monitoring and implicit colusion. Journal of Economic Theory, 98, 158-178. [ Links ]

Mester, L. J. (1987). Multiple market contact between savings and loan. Journal of Money, Credit and Banking, 19(4), 538-549. [ Links ]

Miller, D. & Chen, M. J. (1994a). Competitive attack, retaliation and performance: An expectancy-valence framework. Strategic Management Journal, 15(2), 85-102. [ Links ]

Miller, D. & Chen, M. J. (1994b). Sources and consequences of competitive inertia: A study of the US airline industry. Administrative Sciences Quarterly, 39(1), 1-234. [ Links ]

Miller, D. & Chen, M. J. (1996a). The simplicity of competitive repertories. Strategic Management Journal, 17(6), 419-439. [ Links ]

Miller, D. & Chen, M. J. (1996b). Nonconformity in competitive repertoires: A sociological view of markets. Social Forces, 74(4), 1209-1234. [ Links ]

Morin, E. (1981). La méthode (T.1). La nature de la nature. Paris: Le seuil. [ Links ]

Newman, H. (1978). Strategic groups and the structure-performance relationship. Review of economics and statistics, 60(3), 417-427. [ Links ]

Parker, P. M. & Roller, L. H. (1997). Collusive conduct in duopolies: Multimarket contact and cross-ownership in the mobile telephone industry. Rand journal of economics, 28(2), 304-322. [ Links ]

Parra, B. (2004). Los negocios de mingo. Efectos de la apertura y la globalización en los grupos Bavaria y Valores Bavaria. Bogotá: Universidad Nacional de Colombia, Facultad de Ciencias Económicas. [ Links ]

Porter, M. E. (1979). The structure within industries and companies performance. The Review of Economics and Statistics, 61(2), 212-227. [ Links ]

Reyes, G. (2003). Don Julio Mario. Biografia no autorizada del hombre más poderoso de Colombia. Bogotá: Ediciones B. [ Links ]

Rhoades, S. A. & Heggestad, A. A. (1987). Multimarket interdependence performance in banking: Two tests. The Antitrust Bulletin, 30, 975-995. [ Links ]

Sandler, R. D. (1988). Market share instability in commercial airline markets and the impact of deregulation. Journal of Industrial Economics, 36(3), 327-335. [ Links ]

Scott, J. T. (1982). Multimarket contact and economic performance. The Review of Economics and Statistics, 64(3), 368-375. [ Links ]

Scherer, F. M. (1990). Industrial market structure and economic performance. Boston: Houghton Miffin. [ Links ]

Schomburg, A., Grimm, C. M. et al. (1994). Avoiding new product warfare: The role of industry structure. Advances in Strategic Management. P. Shrisvastava, A. Huff and J. Dutton, JAI Press. [ Links ]

Silva-Colmenares, J. (2004). El gran capital en Colombia. Proyección al siglo XXI. Bogotá, Planeta. [ Links ]

Singal, V., Ed. (1993). Interdependence among firms that compete in many markets: The Airline industry and its mergers. Working paper, Departament of Finance, Virginia Polytechnic Institute and State University. [ Links ]

Smith, K. G., Grimm, C. M. et al. (1989). Predictors of competitive strategic actions: Theory of preliminary evidence. Journal of Business Research, 18(3), 245-258. [ Links ]

Smith, K. G., Grimm, C. M. & Aannon, M. J. (1992). Dynamics of competitive strategy, London: Sage Publications. [ Links ]

Smith, K. G., Grimm, C. M. et al. (1991). Organizational information processing competitive responces and performance in the US domestic airline industries. Academy of Management Journal, 34(1), 60-85. [ Links ]

Smith, K. G., Grimm, C. M. et al. (1997). Strategic groups and rivalrous firm behavior: Towards a reconciliation. Strategic Management Journal, 18(2), 149-157. [ Links ]

Spagnolo, G. (1999). On interdependent supergames: multimarket contact, concavity, and collusion. Journal of Economic Theory, 89, 127-139. [ Links ]

Strickland, A. D. (1980). Conglomerate mergers, mutual forbearance behavior and price competition. George Washington University. [ Links ]

Venkataraman, S., Chen, M. J. & Mac Millan, I. C. (1997). Anticipating reactions: Factors that shape competition responces. En G. S. Day, D. J. Rubstein y R. E. Gunther (Eds.), Wharton on Dynamic Competitive Strategy (pp. 198-192). New York: John Wiley & Sons Inc. [ Links ]

Whitehead, D. (1978). An wharton on dynamic competitive strategy empirical test of the linked oligopoly theory. Conference on bank structure and competition. Chicago: Federal Reserve Bank of Chicago. [ Links ]

Young, G., Smith, K. G. et al. (2000). Multimarket contact and resource dissimilarity: A competitive dinamics perspective. Journal of Management, 26(6), 1217-1236. [ Links ]

Revistas y diarios

Grupos económicos: ¿Otra guerra? (1983, junio 14). Revista Semana, 2. [ Links ]

Fin de la crisis (1985, noviembre 22). Revista Semana, 182. [ Links ]

Cambio de onda (1984, marzo 5). Revista Semana, 92. [ Links ]

El boom de la radio (1983, marzo 21). Revista Semana, 42. [ Links ]

Reconciliación. (1984, enero 18). Revista Semana, 294. [ Links ]

El susto de ardila. (1988, febrero 22). Revista Semana, 299. [ Links ]

Buenas relaciones. (1988, febrero 29). Revista Semana, 300. [ Links ]

Vuelve y juega. (1992, mayo 25). Revista Semana, 521. [ Links ]

El toque de Midas. (1989, enero 2). Revista Semana, 344. [ Links ]

El despegue. (1993, julio 26). Revista Semana, 582. [ Links ]

Caracoles y corales. (1994, enero 17). Revista Semana, 607. [ Links ]

La guerra de los jugos. (1999, septiembre 5). Revista Semana, 640. [ Links ]

A ritmo de konga. (1994, octubre 24). Revista Semana, 647. [ Links ]

Ardila, el cervecero. (1992, noviembre 16). Revista Semana, 546. [ Links ]

Ardila suelta su leona. (1995, febrero 20). Revista Semana, 664. [ Links ]

El primer round. (1995, mayo 29). Revista Semana, 678. [ Links ]

Acuerdo a la vista. (1995, junio 5). Revista Semana, 679. [ Links ]

Cuñas que aprietan. (1995, junio 26). Revista Semana, 682. [ Links ]

¿Quiénes son los personajes que más pesan en el país? (1997, mayo 2). Revista Dinero, 46. [ Links ]

La jugada de Ardila. (2000, mayo 12). Revista Dinero, 107. [ Links ]

Sin título. (1997, diciembre 4). Revista La Nota Económica. [ Links ]

Sin título. (1998, marzo 23). Revista La Nota Económica, 17-18. [ Links ]

Lo que ya pasó. (1985, noviembre 15). Diario La República, sección de Economía Financiera. [ Links ]

Que pasó con Avianca. (1985, noviembre 15). Diario La República, sección Economía Financiera. [ Links ]

Se concreta traspaso millonario en Avianca. (1985, noviembre 18). Diario La República, sección Mercados y Valores. [ Links ]

Y rugió la Leona. (1995, diciembre 18). Portafolio, Especial Los grandes negocios del año, p. 38. [ Links ]

Gol de Ardila en la compra del Nacional. (1996, junio 17). Portafolio, sección Economía Hoy. [ Links ]

Mercados de jugos, en ebullición. (1997, noviembre 27). Portafolio, sección Empresas Hoy. [ Links ]

Balance 1997. (1997, diciembre 23). Portafolio, p. 6. [ Links ]

Negocios que cambiaron la vida del país. (2007, abril 11). Portafolio, sección 10 años. [ Links ]