Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO -

Similars in Google

Similars in Google

Share

Innovar

Print version ISSN 0121-5051

Innovar vol.17 no.29 Bogotá Jan./June 2007

Yaiza García Padrón* & Juan García Boza**

* Doctora en Ciencias Económicas y Empresariales. Profesora de la Universidad de Las Palmas de Gran Canaria (España). Correo electrónico: ygarcia@defc.ulpgc.es

** Catedrático de la Universidad de Las Palmas de Gran Canaria (España). Correo electrónico: jgboza@defc.ulpgc.es

Resumen

Los planes de pensiones y los planes de jubilación son dos productos de ahorro-previsión que en la actualidad compiten entre sí, siendo sus características y fiscalidad bastante dispares. Este trabajo analiza los aspectos más relevantes de ambos productos y señala que un sujeto a la hora de elegir entre ellos debe atender no sólo a sus características, sino también a su rentabilidad financiero- fiscal, pues ésta permite combinar en una medida el rendimiento del producto y su tributación. Por ello, se plantea la ecuación que permite determinar dicha rentabilidad para cada producto atendiendo a la forma en que perciba su rendimiento.

Palabras clave:

Planes de pensiones, planes de jubilación, rentabilidad financiero-fiscal.

Abstract

Pension plans and retirement plans represent two saving provision products which are currently competing with each other, their characteristics and fiscal aspects being extremely different. This work has analysed both products most relevant aspects, pointing out that when an individual must choose between them, then he/she must pay great attention to their characteristics and financialfiscal profitability thereby leading to combining product yield and tax liability/relief. The equation for determining such profitability for each product is then presented, paying close attention to how their yield is perceived.

Key words:

pension plans, retirement plans, financial-fiscal profitability.

Résumé

Les plans de pensions et les plans de retraite sont deux produits dépargne-prévision qui se font la concurrence aujourdhui et dont les caractéristiques et la fiscalité sont bien différentes. Ce travail analyse les aspects les plus importants des deux produits et souligne quune personne doit, pour choisir entre les deux, évaluer non seulement les caractérístiques mais aussi la rentabilité financièrefiscale de lun et de lautre, élément qui permet de combiner en une seule mesure la rentabilité du produit et sa fiscalité. Larticle propose une équation qui permet de déterminer cette rentabilité pour chacun des produits, selon la perception de leur rentabilité.

Mots clé:

plans de pensions, plans de retraite, rentabilité financière-fiscale.

Resumo

Os planos de pensões e os planos de aposentadoria são dois produtos de previdência que na atualidade competem entre si, sendo suas características e tratamento fiscal díspares. Este trabalho analisa os aspectos mais relevantes de ambos os produtos e indica que um sujeito na hora de eleger entre eles deve considerar não só suas características como também sua rentabilidade financeira e fiscal, as quais permitem combinar em alguma medida o rendimento do produto e sua tributação. Por isso, propõe-se a equação que permite determinar tal rentabilidade para cada produto, levando em consideração a forma em que se recebe seu rendimento.

Palavras chave:

Planos de pensões, planos de aposentadoria, rentabilidade financeiro e fiscal.

1. Introducción

En la actualidad, los sujetos son cada vez más reacios a detraer de forma indiscriminada el consumo actual frente al consumo futuro. Así, un sujeto, ante la compleja elección de la operación financiera que debe suscribir con el fin de destinar sus ahorros para conseguir la mayor rentabilidad, acorde con su tendencia al riesgo, debe tener presente la liquidez del producto, el plazo, el riesgo y las características fiscales de la operación. Además, también debe considerar los gastos y las comisiones inherentes a las diversas operaciones, dado que disminuyen la rentabilidad real. El aumento de la esperanza media de vida y la mayor información de los sujetos hacen que éstos no se sientan indiferentes con respecto a su nivel económico y que traten de asegurarse un determinado nivel de vida en el futuro. En esta línea se encuentran los planes de pensiones, que constituyen un medio de previsión y ahorro de cara a la jubilación de gran crecimiento en los últimos años[1]. Un sujeto, aparte de suscribir un plan de pensiones, puede acudir a otros productos de ahorro a largo plazo, como los planes de jubilación, que suponen una competencia para los primeros.

En línea con lo señalado, se plantea como objetivo básico del presente trabajo el estudio de las características fundamentales de los planes de pensiones y de los planes de jubilación en España, conforme con la fiscalidad vigente hasta 31 de diciembre de 2006, el análisis financiero-fiscal y el planteamiento de diversos modelos matemático-financieros que permitan a un particular evaluar la opción de destinar sus ahorros a tales productos, es decir, determinar el modelo de cálculo expresivo de su rentabilidad efectiva. Por tanto, la discriminación entre las opciones para determinar qué producto suscribir debe realizarse atendiendo no sólo a los rendimientos proporcionados, sino también a su fiscalidad y a los gastos aparejados, o sea, comparando la rentabilidad financiero-fiscal de cada producto, esto es, comparando el tanto de interés anual de la ley de capitalización compuesta que verifica en cada operación la ecuación de equivalencia financiera entre el conjunto de prestaciones desembolsadas por el inversor y el conjunto de contraprestaciones recibidas teniendo en cuenta la tributación correspondiente en la que se encuentran las deducciones y las bonificaciones fiscales aplicables.

El presente artículo se estructura en cuatro secciones. Tras la introducción, en la primera sección se estudian los planes de pensiones y se determinan los modelos matemático-financieros que permiten obtener la rentabilidad efectiva para el sujeto. En la tercera sección se analizan los planes de jubilación y se plantea el cálculo de la rentabilidad financiero-fiscal. Por último, en la cuarta sección se presentan las conclusiones.

2. Planes de pensiones

En España, los planes de pensiones se configuran como instituciones de previsión voluntaria, libre, privada y de carácter complementario o no, pero nunca sustitutivo, al sistema público de previsión social[2]. Así, los planes de pensiones constituyen un instrumento de ahorro en el que los sujetos o partícipes realizan aportaciones, periódicas o extraordinarias, con el objetivo de formar a largo plazo un capital que les podrá servir como complemento privado a las prestaciones que provengan de la seguridad social.

Sin embargo, la definición que en España legalmente se le ha dado a los planes de pensiones atiende principalmente a la función que realizan. Este hecho se puede observar en el artículo 1.1 del Texto Refundido de la Ley de Regulación de los Planes y Fondos de Pensiones, en el que se estipula que los planes de pensiones definen el derecho de las personas a cuyo favor se constituyen a percibir rentas o capitales por jubilación, supervivencia, viudedad, orfandad o invalidez, las obligaciones de contribución a los mismos y, en la medida permitida por la presente Ley, las reglas de constitución y funcionamiento del patrimonio que al cumplimiento de los derechos que reconoce ha de afectarse. Por tanto, para poder percibir las prestaciones del plan, tiene que acaecer alguna de las contingencias citadas.

De la lectura de la citada ley, y de acuerdo con la definición anterior, se desprende la idea de que un plan de pensiones es un contrato[3] en el que se estipulan las condiciones y características de un modelo de ahorroprevisión, especificándose los derechos y las obligaciones de los sujetos implicados en el mismo.

Además de lo anterior, se han de destacar las siguientes características fundamentales de los planes de pensiones, que son su voluntariedad, su carácter privado y la complementariedad o no a la seguridad social. Asimismo, todo plan debe cumplir los principios básicos de no discriminación, capitalización individual, irrevocabilidad de aportaciones, esto es, indisponibilidad de las mismas e iliquidez de los derechos consolidados hasta que ocurra alguna de las contingencias o se trasladen los derechos a otro plan, atribución de derechos e integración obligatoria en un fondo de pensiones, que realizará la inversión de las cuantías aportadas al plan[4]. Además, cabe resaltar que a pesar de que no se puedan disponer las cuantías aportadas a los planes de pensiones, sí se permite el traspaso de las mismas (y, por tanto, de los derechos consolidados), de un plan a otro.

Se pueden distinguir distintos tipos de planes de pensiones en función de si es necesario que exista una vinculación jurídica entre los promotores o sujetos constituyentes del plan y los partícipes. Así, si existe una relación laboral entre ellos, se denomina plan del sistema de empleo[5]; si la relación es asociativa o corporativa, se trata de un plan del sistema asociado[6]; mientras que cuando no se exige ninguna relación concreta entre promotor y partícipes, se está ante un plan del sistema individual, siendo éstos los que compiten directamente con los planes de jubilación, dado que a ellos se puede dirigir cualquier persona.

Los planes de pensiones del sistema individual son planes de aportación definida en los que la prestación es incierta y estará en función, entre otras cosas, de las aportaciones que se realicen y de la rentabilidad de las inversiones. Por tanto, en este tipo de planes no puede existir una garantía de interés mínimo por parte del plan de pensiones ni de su fondo.

En síntesis, se puede afirmar que un plan de pensiones es un contrato mediante el cual un sujeto se compromete a realizar aportaciones con el fin de que en un futuro pueda percibir unas prestaciones, previendo de esta manera el posible descenso de su poder adquisitivo cuando se jubile. Por todo ello, se puede definir como un producto de previsión y ahorro a largo plazo.

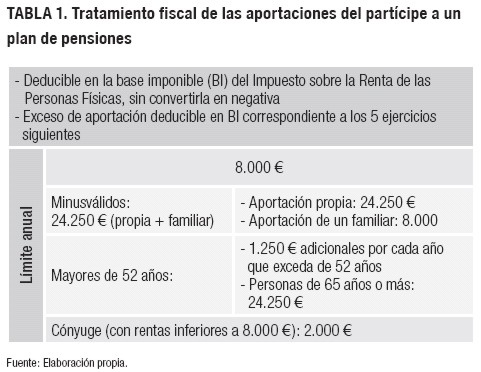

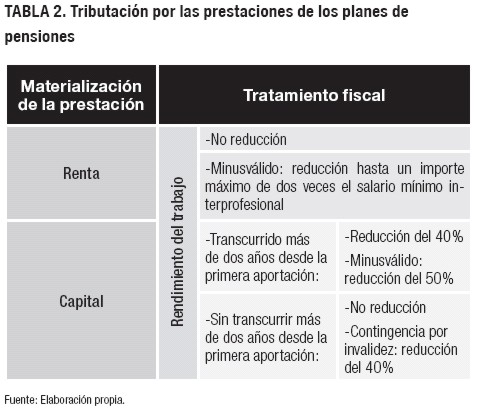

Con respecto a la fiscalidad[7] de los planes de pensiones hay que tener presente que las aportaciones y las prestaciones de los planes se consideran rendimientos íntegros del trabajo. Así, por un lado, el sujeto puede deducir las aportaciones realizadas al plan de pensiones, pero existe un límite máximo a la aportación anual[8]. En la tabla 1 se especifica el tratamiento fiscal en España de las aportaciones realizadas por un partícipe a los planes de pensiones.

Se ha de señalar que la forma de tributar por las prestaciones recibidas del plan varía en función de cómo se perciban (si es en forma de renta, de capital o mixta). Este último caso es una combinación de los dos anteriores: capital más renta. Por tanto, se aplicarán regímenes de tributación distintos a cada una de las partes, es decir, se aplicará la tributación que le corresponde a la prestación en forma de capital y a la prestación en forma de renta, respectivamente, a cada una de las partes que se perciba de esa manera. En la tabla 2 se muestra cuál es la tributación de las prestaciones en función de cómo se materialicen.

2.1 Análisis de la rentabilidad financiero–fiscal de los planes de pensiones

Para poder realizar un estudio de la rentabilidad financiero- fiscal de los planes de pensiones se supondrá que los sujetos partícipe y beneficiario coinciden en la misma persona. En dicho análisis se debe tener en cuenta el conjunto de flujos de pagos y cobros que lleva aparejada la operación, que forman los conjuntos prestación y contraprestación. Para ello es necesario determinar no sólo las cuantías de las aportaciones, sino también el ahorro fiscal derivado de las mismas, definir la forma y el importe de las prestaciones, es decir, de los cobros derivados del plan y considerar su cuota tributaria y retención. Además, con respecto a esta última, cabe señalar que no existe un tipo de retención común para todos los sujetos[9], al contrario de lo que ocurre en otros productos financieros, como, por ejemplo, los planes de jubilación.

Con la finalidad de delimitar el marco de estudio en el análisis financiero-fiscal, debido a la gran variedad de situaciones que pueden contemplarse, se establecen las siguientes hipótesis:

- La modalidad de plan de pensiones corresponde con la del sistema individual.

- El partícipe realiza aportaciones periódicas al plan hasta que ocurra alguna de las contingencias previstas en el mismo.

- Las aportaciones se realizan a final de año y su cuantía está siempre dentro de los límites fiscales.

- La liquidación del Impuesto sobre la Renta de las Personas Físicas se realiza a final del mes de junio de cada año, tanto si es a pagar como a devolver.

- Si las prestaciones se perciben en forma de renta, se consideran con periodicidad anual.

- La contingencia ocurre a principios de año.

- No existen gastos ni comisiones.

En el presente estudio, el conjunto prestación real está constituido por el grupo de capitales que entrega el partícipe. Concretamente, está formado por todas las aportaciones que realice al plan de pensiones y por la cuota tributaria que se devengue de la materialización de los derechos consolidados o de las prestaciones del plan. A su vez, el conjunto contraprestación real está integrado por los capitales que percibe el beneficiario, es decir, está compuesto por las prestaciones netas del plan y por los ahorros fiscales anuales derivados de las aportaciones que se realizan, dado que implican un menor pago de impuestos. Cada uno de estos conceptos se analiza con más detalle a continuación:

- Aportaciones (Ps): importe en unidades monetarias que el partícipe destina al plan en el año s.

- Ahorros fiscales

:

: - Prestaciones netas

: importe en unidades monetarias que percibe el beneficiario del plan en el año n+d+h una vez detraída la retención correspondiente.

: importe en unidades monetarias que percibe el beneficiario del plan en el año n+d+h una vez detraída la retención correspondiente. - Cuota tributaria

:

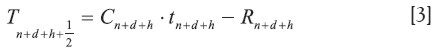

: - Si la prestación se percibe en forma de renta, se tributa por su importe íntegro total, siendo el importe de la cuota:

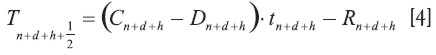

- Si la prestación se percibe en forma de capital y han transcurrido más de dos años desde que se realizó la primera aportación, se tributa por el 60% de la prestación. La cuota fiscal se calcularía como:

cuantía en unidades monetarias que deduce el partícipe en el Impuesto sobre la Renta de las Personas Físicas correspondiente al año s por las aportaciones realizadas en dicho año.

donde ts es el tipo de gravamen correspondiente al partícipe en el año s.

Siendo,

n: número de años durante los que se realizan las aportaciones.

d: número de años de diferimiento en la percepción de las prestaciones. Si no existe diferimiento d = 0.

h: número de años transcurridos desde el origen de la renta constituida por tales prestaciones.

Cn+d+h: importe íntegro de la prestación[10] o cobro correspondiente al año n+d+h.

Rn+d+h: cuantía en unidades monetarias de la retención o ingreso a cuenta correspondiente al año n+d+h.

cuota del Impuesto sobre la Renta de las Personas Físicas correspondiente al año n+d+h. De acuerdo con lo señalado, el tratamiento fiscal de las prestaciones de los planes difiere en función de cómo se rescaten, es decir, si es en forma de renta o de capital. En este sentido, dicha cuota para cada caso será:

donde tn+d+h es el tipo de gravamen correspondiente al beneficiario en el año n+d+h.

En el caso de que el sujeto que perciba dicha renta sea un minusválido, tendría derecho a una reducción de hasta un importe máximo de dos veces el salario mínimo interprofesional, quedando la ecuación de cálculo de su cuota tributaria:

donde Dn+d+h es la reducción en el año n+d+h.

siendo Cn+d+1 la cuantía íntegra de la prestación que se percibe al principio del año n+d+1.

Si cuando se devenga la prestación no han transcurrido más de dos años desde que se realizó la primera aportación y aquélla se percibe en forma de capital, no se tendría derecho a reducción alguna, desapareciendo de la ecuación [5] el coeficiente multiplicador[11] 0,6.

De la ecuación de equivalencia financiera entre los conjuntos de capitales prestación y contraprestación se obtiene la rentabilidad financiero-fiscal ( ia). Dicha ecuación se presenta agrupada por cobros netos y pagos netos.

A) Si las prestaciones se perciben en forma de renta anual

Se van a distinguir dos casos en función de si las prestaciones se perciben al final o al principio del año, es decir, si constituyen una renta anual pospagable o prepagable.

A.1) Las prestaciones del plan constituyen una renta anual pospagable.

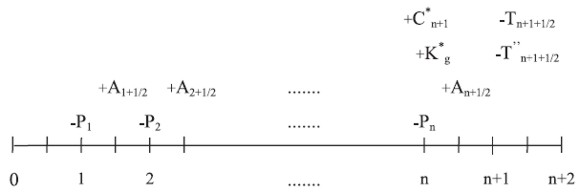

Se presenta a continuación un diagrama temporal de la operación donde se especifican todos sus capitales con el signo correspondiente en función de si suponen una entrada o una salida de tesorería para el sujeto.

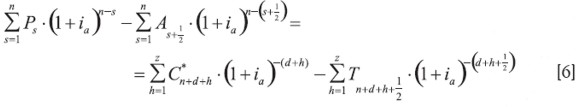

La rentabilidad financiero-fiscal ia se obtiene a través de la ecuación [6], para la que se han tenido en cuenta las expresiones 1, 2 y 3 anteriormente expuestas.

siendo z el número de años durante los que el beneficiario percibirá la renta.

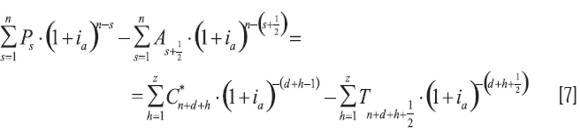

A.2) Las prestaciones del plan constituyen una renta anual prepagable.

El gráfico de la operación y el planteamiento del cálculo de la rentabilidad financiero-fiscal ia, ecuación [7], son:

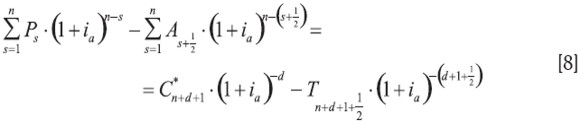

B) Si las prestaciones del plan se perciben a través de un único capital

En este caso, la operación financiera quedaría definida como se expresa en el siguiente diagrama temporal.

Explicitando esta operación en la ecuación [8] de equivalencia financiera, su rentabilidad ia se calculará así:

C) Si las prestaciones del plan se materializan en forma mixta, una parte a través de un capital y el resto mediante una renta

La operación financiera, bajo tal modalidad, sería una combinación de los casos anteriormente expuestos. Según la hipótesis de que la parte que se perciba en forma de renta sea a través de cuantías pospagables, a continuación se define la operación financiera resultante y se presenta en la ecuación de equivalencia financiera de la operación, ecuación [9], que permite obtener su rentabilidad financiero-fiscal ia.

siendo,

K*: importe en unidades monetarias correspondiente a la prestación en forma de capital que percibe el beneficiario del plan al principio del año n+d+1 una vez detraída la retención correspondiente.

: cuota tributaria correspondiente a la prestación percibida en forma de capital en el año n+d+1.

: cuota tributaria correspondiente a la prestación percibida en forma de capital en el año n+d+1.

2.2 Planes de pensiones garantizados

Los planes de pensiones garantizados o con compromiso de revalorización son planes de pensiones del sistema individual que ofrecen una revalorización asegurada a un plazo determinado independientemente de la evolución del mercado. Por ello, estos planes están destinados principalmente a partícipes con un perfil muy conservador y a personas próximas a la edad de jubilación. Dicha revalorización garantizada la ofrecen a través de la contratación de seguros, avales y otras garantías a una entidad financiera. Por tanto, se ha de destacar que estos planes, aunque son de aportación definida y por sí mismos no pueden garantizar un interés mínimo, no están incumpliendo la ley, dado que la garantía es asumida por un tercero, una entidad financiera, y no por el plan de pensiones ni por su fondo, por lo que dicha garantía constituye una figura anexa al plan.

En esta línea, en los planes de pensiones garantizados es posible distinguir dos operaciones: por un lado, la correspondiente al plan de pensiones, cuyas aportaciones se invierten en un fondo y, por otro, la garantía ofertada por la entidad financiera. Asimismo, si una vez llegado el momento prefijado de revalorización el valor de los derechos consolidados del plan fuese inferior al prefijado, la entidad financiera correspondiente es la que tiene que satisfacer la cuantía por la diferencia al propio titular del derecho, no trasladándose en ningún caso como aportaciones al plan.

Si se analiza de manera conjunta un plan de pensiones garantizado como producto financiero, éste presenta principalmente dos diferencias con respecto al resto de planes de pensiones individuales:

- En el caso que se tenga que hacer efectiva la garantía, si la rentabilidad obtenida no coincide con la garantizada, el importe por la diferencia se satisface directamente al partícipe y, por tanto, su tratamiento fiscal será distinto al del plan de pensiones, teniendo la consideración de rendimiento de capital mobiliario, con las correspondientes retenciones[12].

- Se limita el traspaso de los derechos consolidados de un plan a otro, dado que, al ofertar dicha garantía condicionan al partícipe al mantenimiento de los derechos consolidados en el plan durante el plazo fijado. Esto supone una desventaja de estos planes con respecto al resto de planes del sistema individual, en los que se permite la movilidad entre los mismos.

Por tanto, un caso particular por reseñar en el análisis de la fiscalidad y en el de la rentabilidad financiero-fiscal de los planes de pensiones es el caso de los planes de pensiones garantizados cuando se ejerce la garantía[13]. En este sentido, si llegada la fecha prefijada en el compromiso de revalorización y el valor de los derechos consolidados del plan es inferior a la cuantía garantizada, la entidad aseguradora que cubre la garantía es la que tiene que abonar al sujeto un importe por la diferencia, considerándose ésta un rendimiento del capital mobiliario sujeto a retención. En dicho ejercicio fiscal el sujeto tendría que tributar por ello en el Impuesto sobre la Renta de las Personas Físicas como rendimiento del capital mobiliario, sin tener derecho a reducción alguna. Cuando ocurra la contingencia y comience a percibir las prestaciones del plan, se tributará por rendimientos del trabajo.

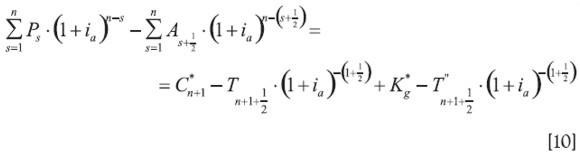

Entre los diversos casos que se pueden dar, a efectos de simplificar, en este trabajo se analiza la determinación de la rentabilidad financiero-fiscal de un plan de pensiones garantizado, bajo el supuesto de que coincida el momento prefijado en el compromiso de revalorización con la fecha de paso a situación de jubilado, es decir, con el devengo de las prestaciones del plan, así como que las prestaciones se perciben en forma de capital sin diferimiento.

La operación financiera descrita queda recogida en el siguiente diagrama temporal:

Y su rentabilidad efectiva ia se obtendría a través de la ecuación [10]:

siendo,

: importe en unidades monetarias correspondiente a la prestación en forma de capital que percibe el beneficiario del plan al principio del año n+1 una vez detraída la retención correspondiente.

: importe en unidades monetarias correspondiente a la prestación en forma de capital que percibe el beneficiario del plan al principio del año n+1 una vez detraída la retención correspondiente.

: cuota tributaria correspondiente a la prestación percibida en forma de capital en el año n+1, que se obtendría de forma similar a la expuesta en la ecuación[14] [5].

: cuota tributaria correspondiente a la prestación percibida en forma de capital en el año n+1, que se obtendría de forma similar a la expuesta en la ecuación[14] [5].

: importe neto en unidades monetarias correspondiente a la cuantía diferencia derivada de la garantía que percibe el sujeto al principio del año n+1:

: importe neto en unidades monetarias correspondiente a la cuantía diferencia derivada de la garantía que percibe el sujeto al principio del año n+1:

donde,

Kg: importe íntegro de la cuantía diferencia, así:

siendo,

G: importe correspondiente a la cuantía garantizada.

Cn+1: importe íntegro correspondiente a los derechos consolidados del plan a principio del año n+1.

: importe del ingreso a cuenta o retención por la cuantía percibida como rendimiento del capital mobiliario. Su importe se obtiene como:

: importe del ingreso a cuenta o retención por la cuantía percibida como rendimiento del capital mobiliario. Su importe se obtiene como:

: cuota tributaria derivada del importe percibido por la garantía en el año n+1. Su importe se obtiene como:

: cuota tributaria derivada del importe percibido por la garantía en el año n+1. Su importe se obtiene como:

donde tn+1es el tipo de gravamen que le corresponde al sujeto en el período n+1.

De acuerdo con lo estudiado en el apartado 2, la rentabilidad financiero-fiscal de un sujeto que suscriba un plan de pensiones en España depende, por un lado, de factores relacionados con el plan, como el tipo de plan, si es garantizado o no, la forma de percepción de las prestaciones del plan, si es en forma de renta, de capital o mixta, dado que el tratamiento fiscal difiere. Y, por otro lado, en igualdad de condiciones con respecto al plan de pensiones, no todos los sujetos obtendrán la misma rentabilidad financiero-fiscal, debido principalmente a dos factores: primero, el tipo de gravamen que se aplica a las prestaciones del plan está en función de la escala de gravamen en la que se sitúe el sujeto, que a su vez depende de la renta del individuo; segundo, el límite de deducción de las aportaciones varía, incrementándose para sujetos mayores de 52 años. Estos últimos factores señalados están en línea con lo detectado por Domínguez y López (2004, p. 25), que afirman que las variables que inciden en que un sujeto suscriba un plan de pensiones del sistema individual así como en las cuantías que aporte son su estado civil, su ocupación, si participa en un plan del sistema de empleo y su tipo marginal.

3. Planes de jubilación

Los planes de jubilación constituyen uno de los productos de ahorro a largo plazo que más competencia representan para los planes de pensiones del sistema individual. Este producto se configura como un seguro de vida mixto que combina un elemento de ahorro con otro de riesgo. Entre las diversas contingencias que pueden cubrir, las más habituales son la de vida, fallecimiento e invalidez, por lo que se puede señalar que los planes de jubilación son contratos de seguro en los que a través del pago de una prima dan derecho a cobrar una prestación al término del mismo, en caso de supervivencia, o, anteriormente, en los supuestos de invalidez o de fallecimiento.

A pesar de la denominación comercial que ha recibido este producto, los planes de jubilación, al contrario que los de pensiones, no tienen que estar necesariamente vinculados al fin de la vida laboral activa, sino que es el asegurado quien fija libremente la edad a la que desea percibir las prestaciones. Además, en este producto de ahorro se permite rescatar las aportaciones realizadas antes del vencimiento del contrato o del acaecimiento de alguna de las contingencias previstas, dotándole de liquidez, en contraposición a los planes de pensiones, donde esto no es posible[15].

Otra característica fundamental de esta figura frente a los planes de pensiones del sistema individual es que puede garantizar un interés mínimo anual, asegurando al sujeto una determinada rentabilidad mínima. No obstante, esta rentabilidad se completa a su vez a través de una participación en los beneficios que la compañía obtenga de las inversiones que realice con sus aportaciones.

En relación con las aportaciones a los planes de jubilación se ha de reseñar que no están limitadas legalmente, pero no son deducibles en el Impuesto sobre la Renta de las Personas Físicas, y que la movilidad de un plan a otro no está exenta de tributación.

Con respecto a la materialización de las prestaciones obtenidas, éstas pueden ser en forma de capital, en forma de renta, o en forma mixta, si se combinan las dos anteriores, aunque en España la primera forma es la más habitual. En la tributación en el Impuesto sobre la Renta de las Personas Físicas correspondiente a las cuantías que perciben los beneficiarios se consideran rendimientos de capital mobiliario[16], estando sujetas a un tipo de retención del 15%, que se aplicará sobre el importe por el que se integrará en la base imponible. Sin embargo, el modo de cuantificar dicho rendimiento y su tributación difiere en función de la modalidad que se adopte para su percepción. Por ello, a continuación se analiza la fiscalidad[17] de cada modalidad de forma separada.

A) La prestación se percibe en forma de capital

En este caso, su rendimiento se calcula como diferencia entre el capital percibido y el importe de las primas satisfechas, diferenciando individualmente prima a prima. No obstante, en función del período de generación de la misma, dicha cuantía se reducirá en los siguientes porcentajes[18]:

- El 40% para los rendimientos que correspondan a primas satisfechas con más de dos años de antelación a la fecha en que se perciban.

- El 75% para los rendimientos que provengan de primas abonadas con más de cinco años de antelación.

- El 75% al rendimiento total derivado de las prestaciones, cuando hayan transcurrido más de ocho años desde el pago de la primera prima y el período medio de permanencia[19] de las primas sea superior a cuatro años.

En el caso de que se trate de seguros con primas periódicas o extraordinarias, las reducciones comentadas se aplicarán sobre el rendimiento de cada prima obtenido mediante la ponderación del rendimiento total por el coeficiente αs:

siendo,

Ps: importe en unidades monetarias correspondiente a la prima s.

js: número de años transcurridos desde el pago de la prima s hasta el cobro de la percepción.

n: número de primas satisfechas.

No obstante, existe un régimen transitorio por aplicar a las primas abonadas antes del 31 de diciembre de 1994, siempre que su tratamiento fiscal fuese el correspondiente a las variaciones patrimoniales con anterioridad a la entrada en vigor de la Ley 40/1998 del 9 de diciembre. En este caso, a la prestación correspondiente a estas primas se le aplicará un coeficiente reductor del 14,28% por cada año que exceda de dos transcurridos entre la fecha de aportación de la prima y el 31 de diciembre de 1996.

Si la prestación se percibe por causa de invalidez, se aplicará la reducción del 75%, anteriormente mencionada. Si el grado de minusvalía es igual o superior al 65%, en caso contrario, una reducción del 40%.

B) La prestación se percibe en forma de renta

En este caso, para la determinación de la cuantía por computar como rendimiento del capital mobiliario se aplica una serie de porcentajes a cada anualidad[20]. Estos porcentajes permanecerán constantes durante toda la vigencia de la renta, pero diferirán en función del tipo de renta que se adopte y de la edad del perceptor de la misma en el momento de su constitución. Así, estos porcentajes son en cada caso:

- Renta vitalicia inmediata:

- 45% cuando el perceptor tenga menos de cuarenta años.

- 40% cuando el perceptor tenga entre cuarenta y cuarenta y nueve años.

- 35% cuando el perceptor tenga entre cincuenta y cincuenta y nueve años.

- 25% cuando el perceptor tenga entre sesenta y sesenta y nueve años.

- 20% cuando el perceptor tenga más de sesenta y nueve años.

- Renta temporal inmediata:

- 15% cuando la renta tenga una duración inferior o igual a cinco años.

- 25% cuando la renta tenga una duración superior a cinco e inferior o igual a diez años.

- 35% cuando la renta tenga una duración superior a diez e inferior o igual a quince años.

- 42% cuando la renta tenga una duración superior a quince años.

- Renta diferida, vitalicia o temporal.

El rendimiento del capital mobiliario por considerar es el resultado de aplicar a cada anualidad el porcentaje que corresponda, de acuerdo con lo expuesto, incrementado a su vez en el rendimiento obtenido hasta la constitución de la renta[21]. Dicho rendimiento (R) se obtiene de la forma siguiente:

siendo,

Va : valor actual financiero-actuarial de la renta que se constituye.

: importe de las primas satisfechas.

: importe de las primas satisfechas.

z: duración de la renta expresada en años, tomando el valor de 10 como máximo o en el caso de una renta vitalicia.

Otro caso particular por señalar es aquel en el que las prestaciones correspondan a la jubilación o invalidez, percibidas en forma de renta diferida por los beneficiarios del contrato de seguro y, además, no haya existido ningún tipo de movilización de las provisiones del contrato[22] durante su vigencia. En este caso, se integrarán en la base imponible del impuesto como rendimientos del capital mobiliario a partir del momento en que su cuantía exceda de las primas satisfechas o del valor actuarial de las rentas en el supuesto de donación. En este supuesto no se aplicarán los porcentajes de reducción señalados. Para ello, se exige que las contingencias cubiertas sean las previstas para los planes de pensiones, así como una antigüedad mínima del contrato de dos años si las prestaciones se perciben por jubilación. Con ello se difiere su tributación y se pretende favorecer a los seguros cuando presenten una clara finalidad de previsión social, dándoles un tratamiento similar al que reciben los seguros de vida colectivos establecidos por compromisos de empresas.

C) La prestación se percibe de forma mixta

Cuando las prestaciones se materialicen de forma combinada, a través de rentas de cualquier modalidad con un único cobro en forma de capital, las reducciones referidas a la prestación en forma de capital sólo se pueden aplicar al cobro efectuado en dicha forma.

En concreto, si una vez que se han comenzado a percibir las prestaciones en forma de renta se decide recuperar la renta anticipadamente, el rendimiento obtenido será objeto de reducción por aplicación de los porcentajes que correspondan en función de la antigüedad que tuviese cada prima en el momento de constitución de la renta.

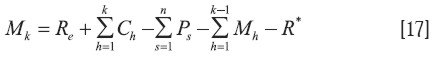

También se ha de tener en cuenta el supuesto de extinción de la renta al ejercerse el derecho de rescate. En este caso la cuantía por imputar como rendimiento del capital mobiliario (Mk) es la siguiente:

siendo,

Re: importe en unidades monetarias del rescate.

k: momento de rescate.

: importe total de las rentas percibidas hasta el momento de rescate.

: importe total de las rentas percibidas hasta el momento de rescate.

:cuantía total de las primas satisfechas.

:cuantía total de las primas satisfechas.

: importe monetario total por el que se ha tributado anteriormente.

: importe monetario total por el que se ha tributado anteriormente.

R*: rendimiento obtenido hasta la fecha de constitución de la renta. Sólo se considerará cuando la renta se hubiese constituido con anterioridad a la entrada en vigor de la Ley 40/1998 del 9 de diciembre.

3.2 Análisis de la rentabilidad financiero–fiscal de los planes de jubilación

Los planes de jubilación presentan un tratamiento fiscal en el Impuesto sobre la Renta de las Personas Físicas bastante complejo que exige definir con mayor rigor diversos factores para realizar un estudio exhaustivo de su rentabilidad financiero-fiscal. Así, se han de explicitar las primas por abonar, la modalidad de percepción de las prestaciones, la edad del beneficiario en el momento origen de la renta, si se trata de una renta vitalicia, o la duración de la renta si es una renta temporal.

Debido a la multitud de casos posibles a la hora de plantear el cálculo de la rentabilidad financiero-fiscal, para poder realizar un análisis en términos homogéneos, se parte de las mismas hipótesis planteadas para los planes de pensiones.

A continuación se realiza un planteamiento general de la ecuación de equivalencia financiera de los flujos de capitales de esta operación, distinguiendo en función de la forma de percepción de las prestaciones. Asimismo, se presenta el diagrama de la operación financiera que corresponda a cada caso.

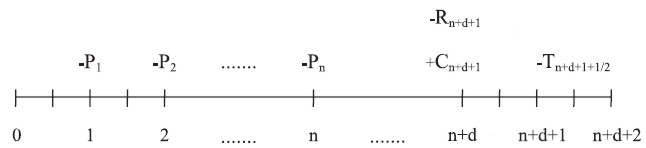

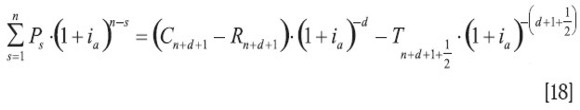

A) Si se percibe en forma de capital

La operación quedaría definida por el siguiente diagrama temporal:

Calculándose su rentabilidad financiero-fiscal iaa través de la ecuación [18]:

siendo,

n: año en que se satisface la última prima.

d: diferimiento expresado en años. Si no existe diferimiento d = 0.

Cn+d+1: importe bruto en unidades monetarias de la prestación total percibida al principio del año n+d+1.

Rn+d+1: importe en unidades monetarias de la retención en el período n+d+1, derivada de la prestación percibida ese año. Ésta se obtiene como:

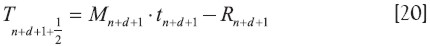

donde Mn+d+1 es la cuantía en unidades monetarias por imputar como rendimiento del capital mobiliario en dicho período.

: cuota tributaria derivada de la prestación en el año n+d+1. Ésta se calcula como:

: cuota tributaria derivada de la prestación en el año n+d+1. Ésta se calcula como:

donde tn+d+1 es el tipo de gravamen correspondiente al beneficiario en el ejercicio n+d+1.

B) Si se percibe en forma de renta

Al igual que en los epígrafes anteriores, se van a distinguir dos casos en función del momento de percepción de las cuantías (si es al final o al principio del año).

B.1) Si se percibe en forma de renta anual pospagable.

El diagrama de la operación financiera resultante sería: ver diagrama.

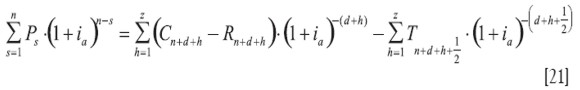

Su rentabilidad financiero-fiscal ia se determina a través de la ecuación [21]:

siendo,

Cn+d+h: importe bruto en unidades monetarias de la prestación devengada en el año n+d+h.

h: número de años transcurridos desde el origen de la renta constituida por las prestaciones.

z: número de años durante los que el beneficiario percibe las prestaciones correspondientes.

d: diferimiento expresado en años. Si es una renta inmediata: d= 0, coincidiendo el punto n con el punto n+d.

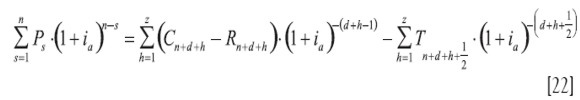

B.2) Si se percibe en forma de renta anual prepagable.

La operación financiera resultante se presenta a continuación (ver diagrama), así como la ecuación [22] que permite calcular la rentabilidad financiero-fiscal ia:

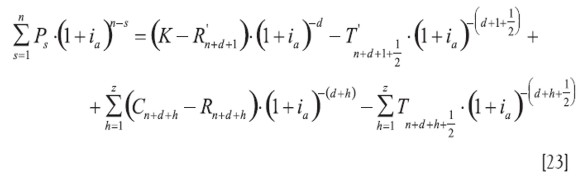

C) Finalmente, si se percibe en forma mixta

El diagrama y la ecuación por plantear serían una combinación de las ecuaciones correspondientes a la percepción en forma de capital, ecuación [18], y a la percepción en forma de renta, la ecuación [21] si se trata de una renta temporal pospagable, o la ecuación [22] si es prepagable. A modo de ejemplo, se expone la ecuación [23] que corresponde a la combinación con una renta temporal anual pospagable y permite obtener la rentabilidad financiero-fiscal ia.

siendo,

K: cuantía íntegra de la prestación que se percibe en forma de capital al principio del año n+d+1.

: importe de la retención correspondiente a la prestación que se percibe en forma de capital.

: importe de la retención correspondiente a la prestación que se percibe en forma de capital.

: cuota tributaria correspondiente a la prestación percibida en forma de capital al principio del año n+d+1.

: cuota tributaria correspondiente a la prestación percibida en forma de capital al principio del año n+d+1.

Para finalizar este apartado se ha de señalar que si bien los planes de jubilación no presentan en principio una fiscalidad tan favorecedora como los planes de pensiones, dado que a diferencia de éstos no presentan desgravación fiscal por las primas satisfechas, sin embargo, cubren las principales desventajas de los planes de pensiones, pues proporcionan una mayor liquidez al permitir a los suscriptores retirar el dinero aportado, a la vez que pueden garantizar un interés mínimo anual.

4. Conclusiones

A lo largo del presente trabajo se ha realizado un estudio sobre los planes de pensiones y los planes de jubilación en España. Concretamente, se han visto sus características más relevantes, su fiscalidad y su rentabilidad financiero-fiscal, siendo ésta, junto con su liquidez, uno de los principales factores para tener en cuenta cuando un sujeto debe elegir entre ambos productos.

Así, del análisis financiero-fiscal realizado sobre los planes de pensiones y los planes de jubilación se deduce que, aunque ambos productos generasen la misma rentabilidad, no se puede establecer una única y generalizable jerarquía válida para cualquier sujeto que indique con cuál de ellos el ahorrador obtendrá una mayor rentabilidad efectiva, pues el orden de prelación variará en función de las características particulares de cada sujeto, edad y renta, principalmente, así como de la operación (en particular la duración de la misma). Todo ello debido a que la forma de tributar en el Impuesto sobre la Renta de las Personas Físicas varía en función del período de generación de los rendimientos y a que el tipo de gravamen depende de la escala en la que se encuentre el sujeto.

Respecto a la comparación de ambas figuras se ha de señalar como principal característica diferencial el tratamiento fiscal privilegiado que poseen los planes de pensiones, al gozar de un ahorro fiscal por las cuantías aportadas, frente a la no deducibilidad de las cuantías satisfechas o invertidas en los planes de jubilación.

No obstante, las mayores diferencias se presentan en la tributación por las cuantías percibidas por el beneficiario o ahorrador. De este modo, mientras que en los planes de pensiones hay que tributar por las cuantías percibidas, teniendo presente las reducciones oportunas, en los planes de jubilación solamente se tributa por los rendimientos obtenidos. En esta línea, cabe resaltar que el favorecedor tratamiento fiscal de los planes de pensiones en España es el que incide en que este producto, en función de las características particulares del sujeto, pueda llevar a una mayor rentabilidad efectiva en comparación con los planes de jubilación. Todo ello proviene del interés del Estado en impulsar este producto, en aras de que los sujetos complementen las prestaciones de la seguridad social.

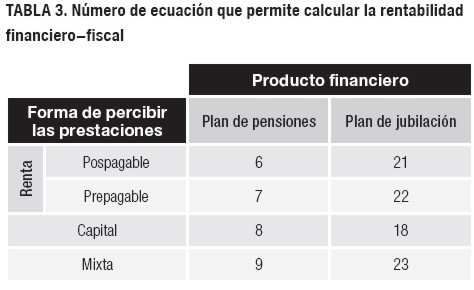

Además, ante dicha elección, el sujeto debe estimar las posibles necesidades económicas futuras, dado que los planes de pensiones y los planes de jubilación no ofrecen la misma liquidez. Concretamente, los planes de pensiones presentan total indisponibilidad de las cuantías aportadas, en contraposición con la liquidez de los planes de jubilación. Ahora bien, si el sujeto está dispuesto a asumir la indisponibilidad de las cuantías aportadas, a la hora de decidir a qué producto financiero dirigirse debe analizar su situación particular y estimar la rentabilidad efectiva que obtendría si destinase su dinero a un plan de pensiones o a un plan de jubilación, utilizando para ello las ecuaciones presentadas en el presente artículo (ver tabla 3) y elegir el que le proporcione mayor rentabilidad financiero-fiscal.

Pie de página

[1] Es más, Alvira et al. (1996, p. 90) señalan que la pérdida de confianza de los españoles en el sistema público se traduce en intenciones de suscribir planes de pensiones.

[2] Esta característica se recoge en el artículo 1.2 del Texto Refundido de la Ley de Regulación de los Planes y Fondos de Pensiones, aprobado por el Real Decreto Legislativo 1/2002 de 29 de noviembre.

[3] Un estudio respecto al carácter contractual de los planes de pensiones se puede encontrar en Sánchez et al. (1989, pp.15-34).

[4] Los fondos de pensiones se configuran como patrimonios independientes, sin personalidad jurídica, que constituyen el medio para instrumentar los planes de pensiones.

[5] El empleador es el promotor y el empleado el partícipe.

[6] El promotor es una asociación, sindicato, gremio o colectivo, y los partícipes son sus asociados o miembros.

[7] El tratamiento fiscal de las aportaciones a los planes de pensiones y de las prestaciones que de los mismos se perciba se deriva de lo especificado en los artículos 50.1, 60.1, 60.5, 61.1, por un lado, y 16.2.a, 17.2.b, 17.2.c, 17.3, por otro, respectivamente, del Texto Refundido de la Ley del Impuesto sobre la Renta de las Personas Físicas, aprobado por el Real Decreto Legislativo 3/2004 del 5 de marzo.

[8] Sanz (1996, p. 62) señala que la existencia de límites máximos de aportaciones junto con la iliquidez de los planes son unos de los principales factores que influyen en el desarrollo de los planes de pensiones en España.

[9] Para determinar el importe correspondiente a la retención o ingreso a cuenta se debe seguir el procedimiento estipulado para los rendimientos del trabajo recogido en los artículos 75-85 del Reglamento del Impuesto sobre la Renta de las Personas Físicas aprobado por el Real Decreto 1775/2004 de 30 de julio.

[10] El importe de la prestación íntegra se determinará de acuerdo con el sistema financiero-actuarial del plan.

[11] Excepto en el caso de que las prestaciones se perciban por el acaecimiento de la contingencia de invalidez.

[12] Conforme con la Resolución de 7 de diciembre de 1995 de la Secretaría de Estado de Economía, de Energía y de la Pequeña y Mediana Empresa y con la Consulta a la Dirección General Tributaria n° 0724-02, con fecha de salida de 16 de mayo de 2002.

[13] Si el valor de los derechos consolidados del plan de pensiones garantizado es igual o superior a la cuantía garantizada, no se ejerce la garantía y todas las cantidades que perciba el beneficiario procederán del propio plan de pensiones. En este caso, la fiscalidad del plan de pensiones garantizado no diferirá del resto de planes de pensiones del sistema individual, siendo idéntico el estudio de su rentabilidad financiero-fiscal ya especificado anteriormente.

[14] Si no han transcurrido más de dos años desde que se realizó la primera aportación al plan en el cálculo de la cuota tributaria, la cuantía correspondiente a la prestación del plan no se puede reducir en un 40% tributando al 100%.

[15] Legalmente se obliga a garantizar esta liquidez como mínimo a partir de dos años de la fi rma del contrato. Sin embargo, ello no impide que las compañías aseguradoras puedan establecer penalizaciones de carácter fi nanciero cobrando comisiones en el caso de que se ejerza el rescate anticipado.

[16] Estos rendimientos están sujetos al Impuesto sobre la Renta de las Personas Físicas, siempre que contratante y benefi ciario coincidan en una misma persona.

[17] Comprendida fundamentalmente en los artículos 23-24, 94 y 103.4 del Texto Refundido de la Ley del Impuesto sobre la Renta de las Personas Físicas aprobado por el Real Decreto Legislativo 3/2004 del 5 de marzo y en su Reglamento aprobado por el Real Decreto 1775/2004 del 30 de julio en los artículos 15-17, 19, 88 y 91.

[18] En el caso de percepciones derivadas del ejercicio del derecho de rescate parcial de la póliza, sólo serán aplicables las reducciones que se señalan a los rendimientos derivados de la primera de cada año natural. Para calcular el rendimiento del capital mobiliario se considerará que la cantidad que se recupera corresponde a las primas satisfechas en primer lugar, incluida su rentabilidad. Esta reducción será compatible con la que corresponda como consecuencia de la extinción del contrato.

[19] Este período será el resultado de calcular el sumatorio de las primas multiplicadas por su número de años de permanencia y dividirlo entre la suma total de las primas satisfechas.

[20] En el caso de que las rentas no hayan sido obtenidas por herencia, legado o cualquier otro título sucesorio, dado que cuando las prestaciones se produzcan como consecuencia del fallecimiento del asegurado, se tributa en el Impuesto sobre Sucesiones y Donaciones.

[21] Esta elevación no se llevará a cabo cuando la renta haya sido adquirida por donación o cualquier negocio a título gratuito, dado que por la constitución de dicha renta se tributa en el Impuesto sobre Sucesiones y Donaciones.

[22] Se entenderá que se ha producido una movilización de las provisiones del contrato de seguro cuando se incumplan las limitaciones que se establecen, en relación con la disposición de los derechos consolidados, respecto a los seguros colectivos que instrumenten compromisos por pensiones de las empresas, en el Texto Refundido de la Ley de Regulación de los Planes de Pensiones y Fondos de Pensiones aprobado por el Real Decreto Ley 1/2002 del 29 de noviembre y en la normativa de desarrollo.

Referencias bibliográficas

Alvira, F., García, J. & Blanco, F. (1996). Jubilación, planes de pensiones y opinión pública. Perspectivas del Sistema Financiero, 56, 83-90. [ Links ]

Consulta a la Dirección General Tributaria, n° 0724-02, fecha de salida 16 de mayo de 2002. [ Links ]

Domínguez, F. & López, J. (2004). Por qué ahorra la gente en planes de pensiones individuales. Papeles de Trabajo, Serie Economía, Instituto de Estudios Fiscales, 27, 1-31. [ Links ]

Ley 40/1998 del 9 de diciembre (BOE de 10 de diciembre) del Impuesto sobre la Renta de las Personas Físicas y otras Normas Tributarias. [ Links ]

Real Decreto 1775/2004 del 30 de julio (BOE de 4 de agosto), por el que se aprueba el Reglamento del Impuesto sobre la Renta de las Personas Físicas. [ Links ]

Real Decreto Legislativo 1/2002 del 29 de noviembre (BOE de 13 de diciembre), por el que se aprueba el Texto Refundido de la Ley de Regulación de los Planes y Fondos de Pensiones. [ Links ]

Real Decreto Legislativo 3/2004 del 5 de marzo (BOE de 10 de marzo), por el que se aprueba el Texto Refundido de la Ley del Impuesto sobre la Renta de las Personas Físicas. [ Links ]

Resolución del 7 de diciembre de 1995, de la Secretaría de Estado de Economía, de Energía y de la Pequeña y Mediana Empresa. [ Links ]

Sánchez, F., De Angulo, L., Duque, J., Tirado, F. J., Vérgez, M., Aguilar, J., Castresana, L. F. & Mansilla, F. (1989). Régimen jurídico de los planes y fondos de pensiones (2a. ed.). Madrid: Española de Seguros. [ Links ]

Sanz, E. (1996). Sistemas de previsión social complementaria. Perspectivas del Sistema Financiero, 56, 53-65. [ Links ]