Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO -

Similars in Google

Similars in Google

Share

Innovar

Print version ISSN 0121-5051

Innovar vol.17 no.30 Bogotá July/Dec. 2007

Carlos Alberto Rodríguez Romero* & José Luis Tovar Herrera**

* Doctorant rattaché au Centre dÉtudes et de Recherches Appliqués à la Gestion (Cerag), Université Pierre Mendès France; MSc en Science de Gestión, de lÉcole supérieure des affaires de Grenoble II, U.P.M.F.; administrador de empresas, Universidad Nacional de Colombia. Profesor, UN. Coordinador del programa doctoral en Ciencias de Gestión (Convenio entre la Universidad Nacional de Colombia, la Universidad de Rouen y la Universidad de París 13). Director del grupo Griego. Correo electrónico: carodriguezro@unal.edu.co

** Contador público, Universidad Militar Nueva Granada, MSc. Máster en Administración, Universidad Nacional de Colombia, tesis meritoria. Asesor y consultor internacional en temas de finanzas y estrategia. Correo electrónico: joseluis.tovar@gmail.com

Resumen

El artículo propone un modelo de análisis estratégico para interpretar las fusiones y adquisiciones emprendidas por el Grupo Sarmiento Angulo dentro del sector bancario en Colombia. Dicho modelo se fundamenta en dos dimensiones estratégicas: la corporativa y la de negocio. Sobre éstas se desarrolla una selección de herramientas teóricas que buscan una perspectiva integradora de los elementos de decisión estratégicos. Se incorpora al análisis el concepto de estrategia relacional, complementando de esta forma los análisis tradicionales propuestos por la economía industrial. De tal ejercicio se concluye que el componente estratégico relacional desempeñó un papel importante dentro del diseño y despliegue de la estrategia del grupo estudiado.

Palabras clave:

grupos económicos, estrategia, fusiones y adquisiciones, evolución, banca.

Abstract

The article proposes a strategic analysis model for interpreting mergers and acquisitions undertaken by Grupo Sarmiento Angulo within the Colombian banking sector. Such model was based on strategic corporate and business dimensions. A selection of theoretical tools was developed on them, seeking an integral viewpoint regarding the elements of strategic decision-making. An analysis of the concept of relational strategy was also incorporated, thereby complementing traditional analysis proposed by industrial economics. It was concluded that the relational strategic component plays an important role in designing and deploying the strategy of the group being studies.

Key words:

economic group, strategy, mergers and acquisitions, evolution, bank.

Résumé

Larticle propose un modèle danalyse stratégique pour interpréter les fusions et les rachats réalisés par le Groupe Sarmiento Angulo dans le secteur bancaire en Colombie. Le modèle proposé se fonde sur deux dimensions stratégiques –la dimension corporative et la dimension des affaires– à partir desquelles est conçu un ensemble doutils théoriques orientés vers une perspective dintégration des éléments de décision stratégiques. Le concept de stratégie relationnelle utilisé vient compléter les analyses traditionnelles de léconomie industrielle. Lexercice nous a permis de conclure que la composante stratégique relationnelle a joué un rôle important pour la stratégie et le déploiement de la stratégie du groupe étudié.

Mots c l é:

groupes économiques, stratégie, fusions et rachats, évolution, banque.

Resumo

O artigo propõe um modelo de análise estratégico para interpretar as fusões e aquisições empreendidas pelo Grupo Sarmiento Angulo dentro do setor bancário na Colômbia. Tal modelo se fundamenta em duas dimensões estratégicas: a corporativa e a de negócio. Sobre estas se desenvolve uma seleção de ferramentas teóricas que buscam uma perspectiva integradora dos elementos de decisão estratégicos. Incorpora-se à análise o conceito de estratégia relacional, complementando desta forma as análises tradicionais propostas pela economia industrial. De tal exercício se conclui que o componente estratégico relacional desempenhou um papel importante dentro do desenho e desdobramento da estratégia do grupo estudado.

Palavras chave:

grupos econômicos, estratégia, fusões e aquisições, evolução, banca.

1. Introducción[1]

El artículo ofrece al lector la metodología y las principales conclusiones del estudio[2] de los fundamentos estratégicos de las fusiones y adquisiciones (F&A) del Grupo Sarmiento Angulo en el sector bancario durante el periodo 1992-2005. La metodología asume como marco principal la existencia de dos niveles estratégicos para toda organización, el corporativo y el de negocio; el primero más abstracto en su diseño, el segundo más práctico en sus efectos, ambos con relación simbiótica entre sí. Dentro de este marco se da inicio al análisis de la organización frente a su entorno relevante, para luego examinar su individualidad mediante la metodología de segmentación estratégica, que servirá de base para el análisis tanto de su posición competitiva como de su estrategia. Definidos estos elementos, se intenta explicar la motivación principal de las acciones de la organización, estableciendo sus presuntas consideraciones.

La organización objeto de estudio es el Grupo Empresarial Sarmiento Angulo[3], considerado como uno de los cuatro más grandes en Colombia, junto con los grupos Santodomingo, Ardila Lulle y el denominado Grupo Empresarial Antioqueño. El Grupo Sarmiento Angulo mantiene presencia en actividades tan diversas como la agroindustria, con empresas como Huevos Oro Ltda.; la hotelería, con Hoteles Estelar S.A.; la construcción, con Viviendas planificadas S.A.; la industria maderera, con Pizano S.A.; así como en la administración de fondos de pensiones y cesantías, los seguros y la banca. En esta última ha sido protagonista de varias operaciones de F&A, dentro de las que se cuentan la adquisición del Banco Popular (1994), Ahorramás (2000), Banco Unión Colombiano (2000), Banco Aliadas (2000) y Megabanco (2006), lo que motivó a la pregunta acerca de cuál es el fundamento estratégico de tales operaciones. Las respuestas se ofrecen al lector en las conclusiones de este artículo, al igual que algunas consideraciones que merecen investigaciones posteriores.

2. Metodología

Los fenómenos que enmarcan el ámbito de estudio de la gestión estratégica, así como la experiencia y la reflexión sobre lo hecho hasta ahora en materia de investigación, hacen que los trabajos que se emprendan deban tener, al menos, las dos siguientes características (Ramanujam y Varadarajan, 1989):

1) Un cambio en el nivel de análisis: es decir, un paso del estudio general de las estrategias de las empresas, de la aspiración al logro de un perfil genérico de la empresa exitosa, a un nivel individual. Es obvio que dentro del numeroso conjunto que representa el espectro de empresas que adelantan procesos de desarrollo estratégico, algunas son exitosas y otras no. Y que por esto se requiere analizar individualmente aquellas que consiguen mejores resultados, comparando lo observado entre éstas, para, ulteriormente, contrastarlas con aquellas proclives al fracaso en su desarrollo. De esta manera se originan mejores posibilidades de entendimiento.

2) Propender por una visión integradora, tanto en alcance como en disciplinas: la experiencia de los investigadores en el desarrollo de sus trabajos, así como sus conclusiones, demuestran claramente la complejidad del tema estratégico. La cantidad de términos, conceptos y consideraciones necesarias para el desarrollo de un estudio revelan, también, que las investigaciones deberán trascender el punto de vista de una sola disciplina. Esto sugiere que para tratar de comprender los problemas de la gestión estratégica, el método inductivo no es del todo impropio, y que lo que se requiere es, más bien, realizar una ampliación constante y desde diversos puntos de vista, de ese hecho particular del cual se pueden obtener las primeras ideas.

Regidos por estos preceptos que enmarcan el estudio de la gestión estratégica, los autores dieron desarrollo a un modelo que, al menos en su diseño, busca facilitar el cumplimiento de una tarea de investigación consecuente. Esta herramienta es el producto, al mismo tiempo, de una necesidad sentida, reconocida, de lograr un modelo de análisis estratégico que fuera útil para ser aplicado a diferentes tipos de organizaciones, de diverso tamaño, distinto nivel de desarrollo y objetivos desiguales[4].

El modelo de análisis estratégico que se presenta (figura 1), busca integrar de forma ordenada y lógica los diferentes aspectos que de ordinario se tienen en cuenta dentro de una organización en el diseño y la revisión de su estrategia (Strategor, 1997; Grant, 2002a, 2002b; Atamer y Calori, 2003; Desreumaux, Lecocq et al., 2006; Grant, 2006), para de esta forma lograr establecer una relación entre las acciones y las motivaciones, estas últimas enmarcadas en los objetivos corporativos[5]. La creación de este puente o guía para determinar los objetivos desde las acciones, ofrece al investigador un nivel de análisis más aproximado a la realidad, pues permite evidenciar la coherencia entre lo declarado y lo ejecutado, y, de ser necesario, prescindir de lo primero abiertamente, o no depender de ello cuando no se disponga de declaraciones formales de objetivos emitidos por la organización observada.

El modelo se despliega sobre dos dimensiones o niveles de estrategia, que son los denominados nivel corporativo y nivel de negocio (Porter, 1987). El primero es el que comprende los aspectos más abstractos del problema estratégico, los cuales pueden ser clasificados a su vez en dos básicos; el primero es definir y seleccionar los objetivos de la organización, así como las reglas de conducta que le regirán en la búsqueda y selección de alternativas de decisión y acción; estas reglas representan los denominados objetivos no económicos de la organización. El segundo es definir y elegir para la organización una selección de combinaciones de producto- mercado que atienda a tres objetivos económicos genéricos, que pueden llegar a ser excluyentes entre sí, a saber: la rentabilidad a corto plazo, la rentabilidad a largo plazo, y el objetivo flexibilidad (Ansoff, 1976). El segundo nivel de estrategia, el de negocio, está enmarcado por los problemas de posicionamiento dentro de cada una de las combinaciones de producto-mercado seleccionadas. A este nivel el problema estratégico está orientado a garantizar el cumplimiento de los objetivos corporativos mediante el desarrollo de ventajas competitivas en cada negocio presente, de manera que en el conjunto se logre soportar el desarrollo de toda la organización. Esto supone que todas las pretensiones originadas de la reflexión estratégica corporativa solo tienen desarrollo en el nivel de negocio, pues a nivel estratégico en realidad no se compite (Porter, 1987), por lo que se asume una relación simbiótica entre los dos niveles de estrategia.

Esta división de dos niveles fue considerada de suficiente utilidad para soportar el desarrollo de los diferentes conceptos y herramientas que se integran al modelo, por lo cual se descartó aquella propuesta que reconoce cuatro niveles de estrategia: institucional, corporativo, de negocio y funcional (García, 2003, p. 50).

En cada uno de los dos niveles de estrategia se introduce una selección de las diferentes herramientas de análisis ofrecidas dentro del acervo teórico de los investigadores y consultores, tanto en gestión estratégica como en otras disciplinas. Estas herramientas permiten construir una representación de las reflexiones hechas por la organización con relación a las acciones que debía emprender para dar cumplimiento a uno o varios de los tres tipos de objetivos genéricos definidos para cualquier empresa, los cuales fueron enunciados anteriormente.

La primera herramienta que se incorpora es aquella que permite dar solución al problema esencial de la estrategia: ubicar a la organización en perspectiva frente a su entorno relevante; esta tarea incluye el estudio del terreno, de los adversarios y de la propia organización. Respecto de los adversarios, se busca identificar y evaluar todos los elementos presentes en ellos, restrictivos y propicios, para el desarrollo de los objetivos corporativos de la empresa, elementos resumidos en el concepto de vulnerabilidad (Tzu, 2002); mientras que a propósito de la organización, se debe evaluar tanto la coherencia de sus pretensiones como la utilidad de sus cualidades presentes para el logro de los objetivos, aspectos resumidos en el concepto de invencibilidad (Tzu, 2002). Para este fin se tomó como marco el modelo LCAG[6]. Para efectos del análisis externo se usó la evaluación de las mutaciones del entorno relevante para una organización, propuesta por Lemaire (1997), quien las agrupa en tres categorías: políticoreglamentarias, tecnológicas y socioeconómicas. Para el análisis interno de la organización, la tarea se debe llevar a cabo de una forma más adaptada. En efecto, la organización objeto de estudio se puede presentar al analista como un cúmulo de productos, mercados, segmentos, regiones, tecnologías y niveles organizacionales que dificultan la claridad y la objetividad de la labor de investigación. Es por esto que, antes de iniciar, se hace necesario definir un nivel de agregación adecuado para observar los aspectos estratégicos de la organización: Ver el árbol y el bosque al tiempo. Para dar respuesta a este requerimiento se hizo uso del concepto de segmentación estratégica (Strategor, 1997). Este concepto integra de una forma lógica los distintos componentes de la organización por medio de la definición del oficio(s), de los dominios de actividad estratégica, y del segmento(s) estratégico(s).

El oficio representa el conjunto de técnicas y tecnologías, al igual que la habilidad abstracta que procura la práctica de una actividad de la cual se puede obtener sustento; el oficio así definido integra tanto los desarrollos en las actividades propias del trabajo, como los conocimientos y el aprendizaje desarrollados y transmitidos de persona a persona, o tal vez de generación en generación, y que van constituyendo su esencia y sus fortalezas (Anastassopoulos y Ramanantsoa, 1982; Strategor, 1997; Bartoli y Dandre, 2000). El oficio integra aquellas habilidades (Know how) y competencias que son genéricas dentro de su práctica, así como las que son únicas en la organización analizada, las cuales se constituyen en las verdaderas generadoras de valor (Itami, 1987; Prahalad y Hamel, 1990), y las que sustentan la facilidad de asumir convergencias entre industrias antes separadas (Morcillo y Redondo, 2004).

El dominio de actividad estratégica (DAE) hace referencia a los sectores y mercados en que opera la empresa, por lo que se encuentra a menudo en la organización misma de la firma (estructura divisional) haciendo tangible el oficio; no obstante, en su distinción, además de tener en cuenta los productos-mercados en los que se participa, se deben hacer separaciones o integraciones de unidades bajo otros criterios unificadores, como las tecnologías similares que se utilizan (Ansoff, 1957) o la cartera de competencias propia (Morcillo y Redondo, 2004).

El segmento estratégico define aquella unidad atómica del pensamiento estratégico, pues permite evidenciar el raciocinio sobre el cual una organización toma sus decisiones estratégicas, asigna sus recursos y apoya sus maniobras (Strategor, 1997).

La siguiente etapa de evaluación del entorno en relación con la empresa debe hacerse a nivel de cada negocio, por lo cual se evalúan tanto los DAE como los segmentos estratégicos en su entorno relevante: generalmente una industria definida. Para estos efectos se usó el más destacado instrumental teórico ofrecido por la escuela de economía industrial: la estrategia competitiva (Porter, 1982b), de la cual se usan primordialmente: el análisis mediante el modelo de las cinco fuerzas competitivas y el análisis estructural de la industria mediante el cartografiado de grupos estratégicos, aunque también se dio desarrollo al análisis de estrategias genéricas (Porter, 2002). Un aporte adicional a los grupos estratégicos fue introducido a partir de las investigaciones de la Escuela de altos estudios comerciales (Hautés Études Commerciales, HEC), de quienes se toma el concepto de las estrategias relacionales (Anastassopoulos y Dussauge, 1985). Este concepto explica aquellos enfoques estratégicos que hacen uso de relaciones que trascienden la lógica competitiva de Porter, al reconocer que existen relaciones motivadas por aspectos distintos a los costos y precios, que están presentes en la estructura competitiva de una industria y que, muchas veces, resultan preponderantes para explicar ciertos rendimientos superiores o menores niveles de riesgo asumido en el desarrollo de una organización. Se debe hacer notar que aunque en la investigación se usó la estrategia relacional para el diseño de los grupos estratégicos, el efecto de la esta estrategia trasciende hasta la lógica corporativa. Y que la estrategia relacional tiene mejor desarrollo de acuerdo con la amplitud de los objetivos no económicos de la organización.

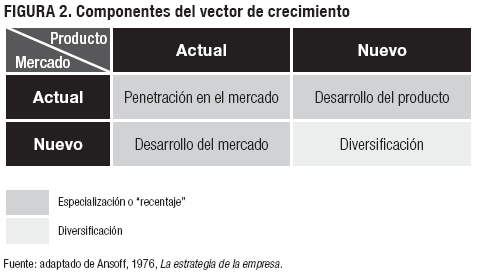

Una vez recogidos los elementos relevantes de la situación competitiva de los DAE de la organización y de su segmento estratégico –con lo cual se termina la etapa de asignación de nivel analítico–, se emprende el examen de las acciones emprendidas. Éstas se clasifican dentro de dos vías únicas de desarrollo organizacional: especialización o recentraje, y diversificación; la primera es definida como la expansión de las actividades de la organización dentro de su mismo oficio y DAE, en cuyo caso se pueden utilizar las mismas habilidades y conocimientos; se puede dar en términos de expansión dentro de los tres cuadrantes de la matriz del vector de crecimiento propuesta por Ansoff (1957) como se resalta en la siguiente figura:

La diversificación, de otra parte, es entendida como el movimiento que genera un cambio de oficio y que requiere el dominio de un nuevo conjunto de factores clave de éxito. La importancia en la definición del oficio se sustenta en que éste puede hacer que una misma situación sea interpretada como una especialización o una diversificación por diferentes observadores[7]. Se habla de recentraje en el proceso de especialización que emprende una organización diversificada que vuelve a ocuparse de un solo oficio, dejando de lado actividades que no considera estratégicas (Batsch, 1992; Boissin, 1994; Boyer, 1997; Perdreau, 1998; Martin y Mazeau, 2002; Batsch, 2003).

Para cualquier alternativa se reconocen tres modos de desarrollo. Los dos primeros son las clásicas opciones evidenciadas por Chandler (1977) en la industria estadounidense y condensadas por Ansoff en su decisión de hacer o comprar (Ansoff, 1976). Una tercera opción surge de una combinación de las dos primeras: crecimiento conjunto (Paturel, 1978, 1981, 1992, 1993, 1997b).

Para ejecutar cada modo de desarrollo existen diferentes estrategias genéricas, además de las que surgen de la mente creativa del estratega (Minztberg, Brian et al., 1999, p. 60); sin embargo se asume una clasificación de cuatro grupos: estrategias de adquisición (Stigler, 1950; Salter y Weinhold, 1978; Yip, 1982; Howson, 2003); alianza estratégica (Strategor, 1997; Zajac, 1998; Das y Teng, 2000), y estrategia relacional (Strategor, 1997). Finalmente se distingue una cuarta, más contemporánea, que surge debido a la distinción entre cualquiera de las tres estrategias anteriormente expuestas, y la que compromete la creación de una estructura globalizada para la firma, en donde se hace necesario la coordinación, no solo de las distintas unidades, sino también de los procesos administrativos y operativos de todo el conjunto en el mundo. Se le denomina: estrategia de globalización (Hout, Porter et al., 1982; Strategor, 1997).

En el modelo propuesto finalmente se considera de utilidad la realización de una lectura a nivel general de la organización, desde el punto de vista del conjunto de unidades, lo que permite interpretar la motivación en los movimientos de la empresa como grupo; para tal fin se hace uso de la matriz del Boston Consulting Group (BCG), que ha mostrado mayor utilidad frente a sus alternativas, gracias a su facilidad de comprensión y utilización, sumado a que, pese a sus limitaciones, ofrece respuestas más o menos similares a las demás, que a su vez son subjetivas y difíciles de medir cuantitativamente (Strategor, 1997).

En razón de que la propuesta de análisis para el ejercicio expuesto aquí se ubica temporalmente apenas en una fracción de la existencia de la empresa observada –periodo 1992-2005–, se hizo necesario contextualizar su origen y evolución, lo que permite un mejor conocimiento del problema de estudio; tal requerimiento se afrontó mediante un recuento histórico de la evolución de la organización analizada, que es resumido para el lector dentro del apartado de resultados de la investigación, dada su relevancia para las conclusiones.

3. Resultados

3.1 Origen y evolución del Grupo Sarmiento Angulo

3.1.1 Primera etapa. De pequeño constructor de obras civiles a líder en el mercado de vivienda

La organización nació en el año de 1956 en Bogotá. Su primera vocación fue el desarrollo, mediante licitaciones públicas, de obras civiles de pequeño y mediano tamaño en sitios en donde la competencia no fuera muy fuerte; por esto la empresa realizaba obras en zonas de relativa violencia pública y poco interés para los grandes competidores. En esta forma la empresa logró rápidamente un tamaño mediano que le dio la posibilidad de ampliar su línea de negocio a la construcción de viviendas, esto último también mediante licitaciones. Dado que las licitaciones implicaban la conveniencia del logro de cierta cercanía a las entidades públicas[8], se vincularon a la empresa dos empleados de ese sector[9], quienes, como tenían una capacitación destacable, enriquecieron el desarrollo de las competencias en el oficio de la empresa. La organización comenzó alternativamente a realizar inversiones en terrenos en la ciudad de Bogotá, y logró vincularse con el sistema de financiación de vivienda de terceras partes Plan -3 ofrecido por el Instituto de Crédito Territorial (ICT), única entidad, en la década del sesenta, destinada para el manejo del ahorro y la inversión para vivienda. Fue en esta forma como la empresa logró incrementar su poder en el mercado, por medio de la construcción de viviendas en serie con financiación pública y la inversión selectiva en terrenos que al principio parecían alejados, pero pronto ganaban valorización ofreciendo las rentas propias de los lotes de engorde; esto finalmente se constituyó en una barrera al ingreso a más competidores urbanizadores, pues teniendo la propiedad de los terrenos se garantizaba el privilegio de construir (Correa, 1979; Robledo, 1985). Para cerrar las barreras al ingreso haría falta un nuevo paso: dominar la financiación.

3.2.2 Segunda etapa. Cierre de las barreras al ingreso, constructor, urbanizador y además financista del sector

En la que se definió como la segunda etapa, la organización había logrado hacerse ya al control de una de las materias primas para la urbanización: los terrenos; asimismo había desarrollado en su oficio una destacable capacidad técnica y de innovación para sus proyectos, que cada vez eran más reconocidos por su gran valor agregado y bajo costo; al mismo tiempo logró implementar diseños de fácil construcción en serie (Correa, 1979). Un problema estratégico requería atención: la financiación de las obras. En efecto, si la importancia del crédito bancario era evidente en todas las esferas de la economía, en la producción de vivienda a gran escala resultaba absolutamente indispensable, pues por las características del negocio, el tiempo en el que la inversión surte su ciclo de efectivo es demasiado largo aun para una empresa de mediana dimensión, sumado a que, por las características de la demanda (clase media), era indispensable lograr financiar, además de la producción, el consumo. Esto se logró a partir del gobierno del presidente Pastrana (1970-1974), quien mediante su política de cuatro estrategias estimuló la creación privada de entidades que pudieran captar el ahorro del público y canalizarlo hacia la construcción, un privilegio otrora estatal. Vieron su nacimiento las Corporaciones de Ahorro y Vivienda (CAV). Como un estímulo adicional a los seguros ofrecidos entonces por el Estado para quienes decidieran invertir en este negocio, el gobierno diseñó un sistema especial que lograba hacer más atractivos los créditos a largo plazo, pues mediante su indexación a la inflación, se garantizaba la protección de las captaciones. Había nacido el UPAC[10]. Vistas estas oportunidades, la organización creó la Corporación de Ahorro y Vivienda Las Villas en 1974; de manera conjunta se constituyó una sociedad de seguros y una corporación financiera: Seguros Alfa y Corporación Financiera de los Andes. El papel de la CAV Las Villas fue estratégico para el crecimiento del grupo, porque así se lograban cerrar las barreras al ingreso de nuevos competidores a través del direccionamiento del crédito, y porque la captación del ahorro público permitía la realización de mayores obras, actuando como firma prestataria para la construcción de una parte, y como prestamista en la financiación de la vivienda a sus clientes, de la otra. Tal como lo menciona Robledo: Un simple cambio de silla les permite pasar de prestamistas a prestatarios y, por supuesto, concentrar el dinero de sus corporaciones en los monopolios que les pertenecen (Robledo, 1985, p. 87). En esta forma fue como la organización apalancó sus más grandes operaciones que le sirvieron para lograr incrementar sus operaciones al punto de asegurarse que uno de cada 50 bogotanos vivía en una casa construida por la organización (Correa, 1979; Robledo, 1985).

3.1.3 Tercera etapa. De la especialización a la diversificación

El paso hacia la diversificación se dio primero mediante el modo de crecimiento externo, pues ya en 1972 el entonces pequeño Grupo Sarmiento contaba con un banco del Valle, que iba a ser intervenido por el Estado cuando fue comprado: el Banco de Occidente. Tal como se citó anteriormente, fue solo dos años después que se crearon la CAV, la compañía de seguros y la corporación financiera, lo que permite sugerir que para ese momento al menos cierto conocimiento técnico e infraestructura propios del negocio financiero habían sido interiorizados por el grupo. Esta estrategia de diversificación fue evidenciada –y ponderada a regañadientes– por Silva Colmenares, quien escribió en 1977: Es necesario reconocer a Sarmiento una nítida mentalidad capitalista, pues previendo que en nuestro complejo y monopolizado mundo financiero solo tiene independencia –relativa– quien maneja sus propios intermediarios, poco a poco fue creando su principado y hoy cuenta con el Banco de Occidente, la Corporación Financiera de los Andes, Seguros Alfa y la Corporación de Ahorro y Vivienda Las Villas (Silva, 1977, p. 263).

3.1.4 Cuarta etapa. Adquisición hostil en la banca, una evidente estrategia de grupo

La cuarta etapa demuestra la configuración de una estrategia de grupo, así como el incipiente papel de los objetivos no económicos en la determinación de las acciones del mismo. Enmarca la década del ochenta para el grupo su decidido crecimiento externo en el sector financiero, pues en medio del excelente desempeño del sector constructor y de las CAV, éste se trazó como objetivo la adquisición hostil de una de las joyas de la corona en la banca: el Banco de Bogotá. Para tal fin se emprendieron varias tácticas, algunas de ellas tiempo después incluso serían objeto de reproche por parte de entidades como la Comisión Nacional de Valores (hoy Superfinanciera) y el Banco de la República (Rodríguez, 1988). Entre estas tácticas se cuenta una que representa el primer movimiento de estrategia corporativa de la organización como un grupo económico. En efecto, el grupo incluso modificó completamente su estructura para cumplir su objetivo creando nuevas sociedades, que muchas veces sin ejercer su objeto social, se utilizaron para triangular los créditos de las entidades financieras bajo su control: Las Villas y el Banco de Occidente, que en últimas le servirían para realizar compras subrepticias de las acciones del Banco de Bogotá, y de esta forma lograr acumular una gran cantidad de acciones sin levantar sospecha de los accionistas mayoritarios en el banco. No obstante la ingeniosa estrategia financiera y legal diseñada, una vez el accionista mayoritario del banco, el Grupo Bolívar, se percató de tal zarpazo, se dio a una guerra bursátil que demostró claramente dos cosas que caracterizan al grupo: la primera es el alto riesgo con el cual ha crecido, por cuanto el resultado de esta contienda determinaría el futuro de todo el grupo, y la segunda, el papel fundamental de la estrategia relacional en la mitigación del mismo. Esto se evidenció en el momento en el que los dos grupos económicos en disputa llegaron al punto de iliquidez, lapso en el que ambos grupos apelaron a la ayuda estatal, y ante lo cual éste respondió favorablemente, pues mediante un decreto, el gobierno de Betancur (1982-1986) emitió 10 mil millones de pesos, 6 mil de los cuales fueron para auxiliarlo mediante la compra de sus paquetes accionarios en el banco con el fin de revenderlos al público; estos títulos fueron recibidos como garantía de los 90 pesos que recibieron por los títulos que fueron administrados hasta su venta por el Banco Cafetero. Esto alivió a los contendientes, y le sirvió al Grupo Sarmiento para prepararse para que en 1988, ya bajo el gobierno de Barco (1986-1990), se le concediera la autorización para hacerse al control mayoritario del banco, puesto que además de haber contraído previamente, junto con el Grupo Bolívar, los dos paquetes de acciones obligatoriamente convertibles en acciones emitidas por el banco para salir de su crisis, el primero se sometió al compromiso de capitalizar el banco cuando le fuera entregado. Esta adquisición, aunque riesgosa en el sentido que se mencionó, le valió para ser reconocido como el tercer gran grupo económico del país (Tribuna Roja No. 47, 1984; Rodríguez, 1988; Semana, 1988, 1990).

De esta forma el Grupo Sarmiento Angulo, a principios de la década del noventa, se encontraba posicionado dentro de un nuevo oficio: el de financista, y es así como encontramos al principio del análisis al Grupo Sarmiento Angulo.

3.2 Una lectura del entorno del grupo en los noventa

Durante el periodo analizado el entorno tuvo varios cambios relevantes para la estrategia de desarrollo del Grupo Sarmiento Angulo. Para realizar una interpretación metódica de los aspectos que pudieron ser tenidos en cuenta por éste en su reflexión estratégica, utilizaremos, tal como se anunció en la metodología, tres tipos de mutaciones (ver figura 3):

3.2.1 Mutaciones político-reglamentarias

A principios de los años noventa el escenario político y reglamentario representaba una gran incertidumbre para las empresas y los grupos económicos, debido a la Asamblea Constitucional y la reciente reconciliación con grupos guerrilleros que entraban en el escenario político. En medio de tal situación, también se vislumbraba la llegada de otro aspecto del entorno empresarial de la época: la inminente entrada de las tendencias neoliberales que se abrían campo en la mayor parte de Suramérica, no solo a nivel político y económico, sino también académico (Pizarro, 1990). En efecto, impulsados por la escuela monetarista de Chicago, a través de los denominados Chicago Boys, estas nuevas tendencias ya eran más que evidentes en países como Chile. Esta predisposición se materializó en Colombia con la política de apertura económica y de reducción de la participación del Estado en ciertos sectores económicos, que se emprendiera durante el gobierno del presidente Gaviria (1990-1994). Así, sectores como la banca, otrora un objetivo de nacionalización, serían objeto de privatizaciones para liberar al Estado de cargas económicas surgidas de actividades no esenciales, que ahora podían dejarse en manos del mercado (Steiner, Barajas et al., 1999). Es por esto que la política de privatización de empresas estatales sería un aspecto de vital importancia para el entorno del grupo, pues para 1991 el 55% de los activos del sector bancario eran de propiedad oficial (Steiner, Barajas et al., 1999), lo cual presagiaba la necesidad de continuar creciendo para mantener una posición privilegiada en esa industria. A propósito de las privatizaciones, dado que la Ley 226 de 1995 dejó en manos del gobierno el diseño de cada uno de los prospectos de venta de sus entidades, sería de gran utilidad contar, de nuevo, con la cercanía a esta instancia.

Conjuntamente a estos factores, se dio inicio a una serie de mutaciones reglamentarias de gran calado en materia de inversión extranjera y regulación financiera; en primera instancia se dio la posibilidad de mayores movimientos de capitales desde y hacia el exterior con la Ley 9 de 1991, que eliminó el control de cambios, cediéndole la responsabilidad al Compes y al Banco de la República. Este último además fue independizado del gobierno con una responsabilidad fundamental: el control de la inflación. En segunda instancia, mediante la Ley 45 de 1990, se realizó una reforma financiera en la que se estableció el modelo de matriz y filiales, generando la obligatoriedad en la constitución de sociedades especializadas para cada actividad financiera; se denomina de esta forma dado que aunque los bancos no podían prestar ciertos servicios directamente, sí se estableció que éstos, junto con las corporaciones financieras y las compañías de financiamiento comercial (CFC), podrían participar en el capital de estas nuevas sociedades financieras especializadas, dentro de las que se cuentan las fiduciarias, de arrendamiento financiero o leasing, comisionistas de bolsa, almacenes generales de depósito y sociedades administradoras de fondos de pensiones y cesantías. Esta medida dio inicio, de forma disimulada, a un ciclo de transición de la banca especializada hacia la banca universal[11]. En efecto, ya para el año 2000 se habían unificado por ejemplo las funciones de las CAV y los bancos, obligando a las primeras a obtener la calidad de los segundos, convergencia que intensificó la competencia, como se evidenciará más adelante.

Un aspecto que desempeñaría un papel importante dentro de la estrategia relacional del grupo, sería la necesidad evidente que requirió el gobierno de Samper (1994-1998) para mantenerse en el poder, durante una de las crisis políticas más destacables del periodo analizado. En efecto, la ayuda y la relación parecieron útiles tanto a los grupos económicos como para el presidente, tal como lo afirma Angélica Rettberg (Rettberg, 2003).

3.2.2 Mutaciones socioeconómicas

A propósito de las mutaciones socioeconómicas, de acuerdo con Jaramillo et al., la descripción del periodo 1990-2000 es la siguiente: una etapa de auge de las entidades financieras entre 1994 y 1998, que trajo consigo el interés de los bancos españoles, que tuvieron ingreso gracias a la apertura a capitales extranjeros y al excelente margen de intermediación de la época en Colombia (Jaramillo, Jiménez et al., 2002), y una etapa de crisis entre 1998 y 2000, que fue propicia para la integración de entidades pequeñas, a guisa de barrido competitivo, como se verá más adelante. Ya para los años siguientes al 2000 se daría un periodo de recuperación (Asobancaria, 2006; Banco de la República, 2007).

Durante este periodo se observó, además, un impacto sobre la percepción y el comportamiento de los clientes a propósito del sector financiero; en primera instancia, durante las épocas de crisis el sector se ganó la imagen de malo y abusivo, de la cual aún quedan vestigios, sobre todo en lo referente a los créditos de vivienda; en segundo lugar, las personas comenzaron a observar con mayor detenimiento la relación del beneficio y el costo de sus servicios, haciéndose más sensibles a los precios.

3.2.3 Mutaciones tecnológicas

El negocio bancario en Colombia durante los años noventa evidenció uno de los hechos que ya habían enfrentado los bancos en Europa: que el personal de las oficinas debía concentrarse en la venta de los productos financieros, mientras la gestión operativa podía ser modificada y llevada a otros canales. Este desplazamiento operativo se materializó en los cajeros automáticos, que facilitaron la llegada de los servicios bancarios a más y mejores ubicaciones, permitiendo a los clientes retirar dinero, pagar cuentas y verificar saldos (Sebastian y López, 2001). Consecuencia de ello es que la posibilidad de nuevos canales y menores costos disminuya las barreras para nuevos competidores, y que la disposición del uso de tarjetas y cajeros electrónicos sea esencial para no perder presencia ante las nuevas formas de adquirir servicios financieros; los servicios vía módem y posteriormente Internet contribuirían a ello también. De esta forma se observa que para el periodo analizado resultaba importante la inversión en tecnología tanto para operaciones como para extender los servicios del banco a nuevos sitios, pues los clientes, cada vez más exigentes, esperarían servicios más cercanos y oportunos.

Como plantean algunos analistas organizacionales, los cambios o mutaciones constituyen un nuevo atributo a partir del cual la empresa determina su dinámica de desarrollo y crecimiento; por consiguiente la organización no puede ser analizada sin evaluar el efecto que las transformaciones del entorno han tenido sobre la misma (Rodríguez y Duque, 2007).

Una vez identificados los elementos externos que debió tener en cuenta el Grupo Sarmiento Angulo, se da inicio al análisis interno de la organización por medio de la segmentación estratégica.

3.3 La segmentación estratégica en el Grupo Sarmiento Angulo

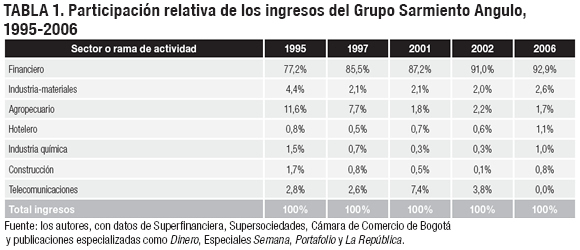

De acuerdo con la similitud en las actividades de las principales empresas del Grupo Sarmiento Angulo, y con base en el nivel de ingresos por actividad, se elaboró la tabla 1, que de esta forma da cuenta de que es el oficio financiero el que denomina la actividad predominante del grupo.

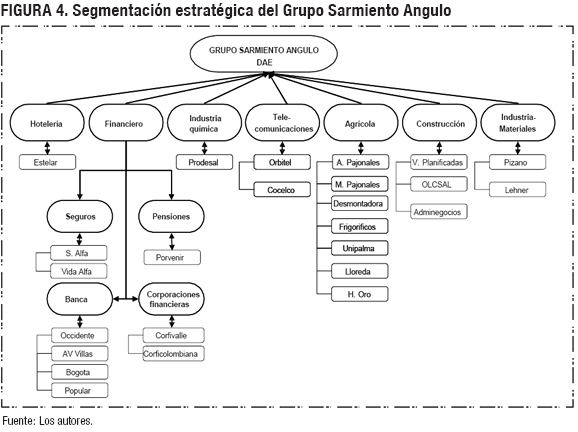

Una vez identificado el oficio, se hizo una agrupación de las actividades con fundamento en los factores clave de éxito para cada uno, de lo cual surgieron siete dominios de actividad estratégica, DAE (figura 4). Tal como se propuso en el alcance, la orientación se centró en el sector bancario, que a principios del periodo analizado estaba compuesto por tres entidades; una cuarta sería incorporada durante el periodo de estudio: el Banco Popular.

Identificados los distintos DAE del Grupo Sarmiento Angulo, es posible dar inicio a la etapa de análisis de la dimensión de estrategia de negocios de nuestro interés: la banca.

3.4 El entorno competitivo en la banca

3.4.1 Las cinco fuerzas competitivas en la banca

Dos fuerzas de las cinco fueron consideradas como las más poderosas dentro de la dinámica competitiva en el sector bancario: la amenaza de nuevos competidores, que como se mencionó estaban atraídos por los rendimientos y el crecimiento potencial del negocio, y la competencia interna, puesto que, tal como también mencionó, las mutaciones normativas y el cambio de modelo de banca especializada a banca universal incentivaron una fuerte competencia entre entidades que vieron traslapar sus clientes entre sí. Esto fue evidenciado especialmente en la puja entre las anteriores CAV y los bancos. Se ofrece una perspectiva de esta situación en la figura 5.

Como una forma de identificar la dinámica competitiva en una más clara y detallada, y al mismo tiempo evidenciar la resultante de cada una de las estrategias emprendidas por cada competidor a lo largo del periodo observado, se hizo uso del cartografiado mediante grupos estratégicos para el momento final del periodo analizado. Esto se ofrece al lector en el siguiente aparte del artículo.

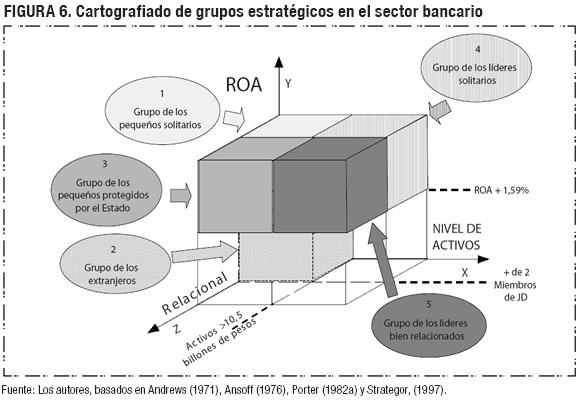

3.4.2 Interpretación de dinámica competitiva mediante grupos estratégicos

Para el análisis de los grupos estratégicos se diseñó un modelo tridimensional que relaciona los siguientes elementos: primero, el tamaño en activos (eje X), por considerarlo el principal indicador de la estrategia genérica de costos o de segmentación (Porter, 1982b); segundo, el componente de la estrategia relacional (eje Z), medido en función de las relaciones de la dirección de cada entidad con el gobierno nacional, y por último la rentabilidad (eje Y), para determinar el rendimiento económico de las distintas estrategias encontradas en los resultados de los competidores. El cartografiado toma como criterio para la variable nivel de activos (eje X) un umbral que divide la muestra en dos grupos; dicho límite está representado por el promedio aritmético de los activos controlados por los bancos para el año 2006. Para la variable relacional (eje Z) se tuvo en cuenta la vocación relacional del banco según la composición de su junta directiva. El criterio indica que si en una entidad tres o más de los miembros de su junta directiva han tenido, o tienen, relación con el gobierno y la política a través del ejercicio de un cargo público en la rama del poder ejecutivo, la sociedad tiene orientación relacional. Finalmente el nivel de rentabilidad (eje Y) también se divide en dos grupos, los que están encima y debajo del promedio aritmético de ROI[12] para el año 2006. Con base en la información recopilada y después de los cálculos se obtuvo la tabla 2.

De la definición de los grupos estratégicos (figura 6) se desprende una tendencia clara: los grandes bancos nacionales, Davivienda, Bancolombia y Grupo AVAL, así como el BBVA, han levantado fuertes barreras al ingreso mediante la acumulación de gran cantidad de activos, lo que en teoría está asociado a la estrategia de costos (Porter, 1982b). Sin embargo, como una condición única, se observa en el Grupo AVAL una clara diferencia en virtud de su estrategia relacional, lo cual evidencia una tendencia varias veces percibida a través del tiempo durante su historia. Los grupos de los pequeños solitarios y los extranjeros han debido buscar estrategias de segmentación o diferenciación, aunque el primer grupo ha tenido más éxito en lidiar con un pequeño tamaño. El Banco Agrario por su parte, está visiblemente fuera de las presiones competitivas del sector.

1. Grupo de los pequeños solitarios (activos < 10,5 billones de pesos; ROI > 1,59%, no relacional)

Este grupo está representado por empresas que tienen una vocación clara en sus actividades; que no poseen posiciones de costo que les permitan enfrentarse directamente con las fuerzas competitivas, sino que están obteniendo beneficios sobresalientes en términos de rentabilidad, presumiblemente, gracias a una estrategia definida de diferenciación, aislándose en esta forma de las presiones de la competencia sobre los beneficios. Se hallan en este grupo los bancos: Multibanca Colpatria, Banco BCSC, Banco de Crédito.

2. Grupo de los extranjeros (activos < 10,5 billones de pesos; ROI < 1,59%, no relacional)

En este grupo se ubican los bancos que no tienen un tamaño representativo, que no se han librado de la competencia en precios, y están limitados a las condiciones competitivas del mercado, por lo cual no logran una rentabilidad de sus activos superior a la del promedio (incluso hay algunos bancos con resultados negativos). En términos de estrategia competitiva esta es la peor posición, evidenciada en los márgenes obtenidos. En este grupo están los bancos: Banco Santander Colombia, Citibank, ABN AMRO, GNB Sudameris y Banitsmo.

3. Grupo de los pequeños protegidos por el Estado (activos < 10,5 billones de pesos; ROI > 1,59%, vocación relacional)

En este grupo se encuentra, tal como era de esperarse, el único banco estatal (Banco Agrario). Este es un banco con una clara diferenciación y una evidente protección del gobierno; tiene la bondad de ser una entidad rentable. Por esto forma un grupo aparte en el contexto competitivo de los grupos estratégicos en la banca. Se ubica en este grupo el Banco Agrario de Colombia.

4. Grupo de los líderes solitarios (activos > 10,5 billones de pesos; ROI > 1,59%, no relacional)

Este grupo está representado por los bancos con mayor tamaño del sector; todos ellos han integrado otras entidades para lograr un incremento de sus activos, por lo que están lejos de los demás competidores en tal variable, elevando fuertes barreras a la movilidad entre grupos. Son entidades que han propendido por una estrategia de liderazgo en costos; su participación en el mercado es consecuente con tal estrategia, así como su rentabilidad, que es superior a la del promedio. No obstante lo anterior, su cercanía con el Estado no es tan notoria, de manera que se exponen en forma irrestricta a las condiciones competitivas del mercado y el riesgo.

5. Grupo de los líderes y bien relacionados (activos > 10,5 billones de pesos; ROI > 1,59%, vocación relacional)

En este grupo encontramos solitario al Grupo AVAL. Este conjunto de bancos, visto como un todo, es uno de los líderes en tamaño y rentabilidad, a lo que se adiciona que una lectura de su junta directiva demuestra que tiene una nítida relación con el gobierno. Entre sus miembros se cuentan dos ex ministros y un ex director de Planeación Nacional. En esta forma se evidencia, también en la banca, una tendencia característica del grupo desde sus inicios: su cercanía al Estado y sus beneficios[14].

Pese a esto, el cartografiado de los grupos estratégicos señala que el sector bancario se ha ido librando paulatinamente de la incidencia del Estado, es decir que la competencia se ha dejado a cargo, cada vez más, del mecanismo de precios; y que contrario a las pretensiones nacionalistas de los años ochenta, durante los noventa y principios del siglo XXI la lógica ha sido de libre competencia, aunque una de las entidades permanezca en una lógica relacional. Por otra parte, se evidencia que la reestructuración del sector ha mostrado la utilidad de las dos estrategias genéricas: la segmentación y el liderazgo total en costos. En la primera estrategia se ubican aquellos bancos que pese a que no pudieron controlar otras entidades en las privatizaciones ocurridas en el periodo analizado y así ganar tamaño y mercado, supieron librar el barrido de bancos que surgió gracias al traslapo de actividades y clientes entre los bancos antes especializados (paso de banca especializada a banca universal). Este posicionamiento favoreció la posibilidad de seguir funcionando sin ser presa de eventuales adquisiciones hostiles. Un caso especial es el del Banco Caja Social y el de Colmena, que sin necesidad de hacerse al control de otras entidades, y por medio de una integración (2005), lograron mantener su independencia y una buena posición en términos de rentabilidad[15]. La otra estrategia, liderazgo en costos, también mostró ventajas para quienes la siguieron; en este caso las entidades sí tomaron ventaja del mencionado traslapo de clientes y mercados, y se consolidaron mediante la adquisición de entidades complementarias. Esto se hace evidente para casos como los de Davivienda, que siendo inicialmente una CAV logró sortear el ajuste y consolidarse como uno de los bancos más sólidos del sector. Es evidente también que para el seguimiento de esta estrategia, por lo menos en el caso de los bancos nacionales, era indispensable contar con el apoyo o el soporte financiero de un grupo económico, pues se ve que los cuatro bancos líderes están asociados a grupos económicos de considerable envergadura. El Bancolombia, con el Grupo Empresarial Antioqueño; Davivienda, con el Grupo Bolívar; BBVA con su matriz europea; el grupo BBVA y el Grupo AVAL, con el conglomerado Sarmiento Angulo. Este nuevo orden deja en claro que las barreras de entrada al sector, así como entre grupos, ya han sido erigidas por las empresas de mayor tamaño, pues entre las cuatro controlan el 72% de los activos del sector y el 73% del mercado, además de que no quedan entidades para privatizar (a excepción del Banco Agrario).

Una vez determinadas las condiciones competitivas, se precisa identificar la vía elegida, el modo y la estrategia de desarrollo del Grupo Empresarial Sarmiento Angulo en este periodo.

3.5 Vía y modo de desarrollo del grupo en la banca

3.5.1 Recentraje hacia lo financiero

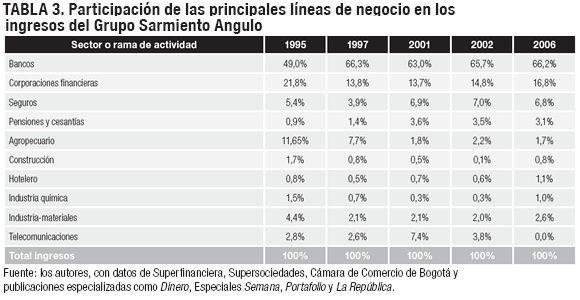

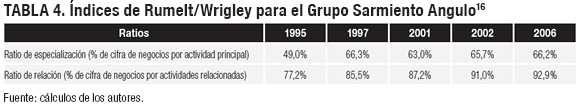

El portafolio de actividades del Grupo Sarmiento Angulo estuvo compuesto por diversas líneas de negocio en el periodo analizado, razón por la cual se hizo una agrupación por sector industrial como la propuesta por Rumelt (1977). La reagrupación fue hecha por los autores basados en las características comunes entre los negocios. Dichos datos se presentan en la tabla 3.

Una vez agrupadas las actividades por grandes ramas, es posible dar inicio al análisis de la diversificación de acuerdo con la composición de la cifra de negocios del Grupo Sarmiento Angulo, para lo cual se precisa obtener la proporción de los ingresos proveídos por cada uno de ellos con relación al total, para así definir el grado de especialización de la empresa y la relación entre cada una de las actividades; este cálculo se presenta en la tabla 3. A continuación se ofrece al lector el resultado del cálculo de los índices de Rumelt/Wrigley (tabla 4).

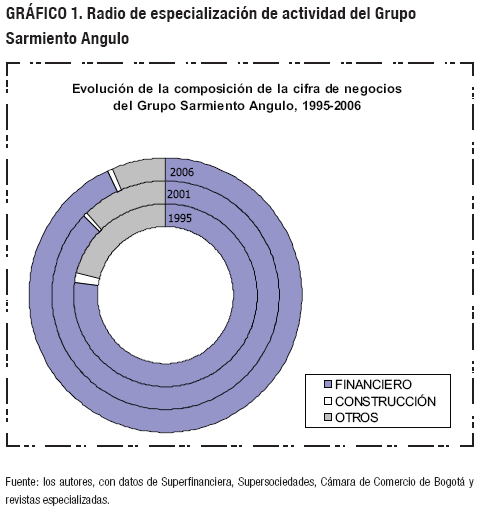

De acuerdo con los criterios de Rumelt/Wrigley (Rumelt, 1974), el Grupo Sarmiento Angulo es calificado como una organización diversificada, con negocios relacionados vinculados (ratio de especialización RE<70%, y ratio de relación RR>70%). No obstante, de acuerdo con el incremento del índice de especialización, que pasó de 49% en 1995 a 66% en 2006, se observa que la lógica del grupo durante este periodo ha sido la vía del recentraje, que convergió hacia su principal oficio: financiero. Así vemos cómo, por ejemplo, el negocio de las telecomunicaciones fue abandonado después del año 2002. O cómo el agropecuario, que al principio del periodo ocupaba el 11% del total de ingresos, al final del periodo representó apenas el 1,7%, una reducción sustancial. Asimismo se observa que el negocio de la construcción, otrora fundamental para el grupo, ha perdido total importancia. La estrategia de especialización del grupo ha sido acompañada por incursiones en otras actividades financieras, como la administración de pensiones y cesantías, que han venido incrementando su relevancia a través del tiempo. Todo esto ha hecho que el índice de relación supere, con mucho, el umbral de negocios relacionados vinculados. Esta tendencia a la especialización es contundente si se aprecia la evolución de la cifra de negocios mediante los rubros más destacables para el periodo observado (gráfico 1):

Evaluada la situación competitiva y el entorno relevante para el Grupo Sarmiento Angulo, al igual que su situación interna y evolución, es entendible que el grupo haya tomado la vía de la especialización, pues tal como lo aconseja el Grupo Strategor: La especialización en un negocio debe perseguirse mientras la empresa no haya alcanzado una posición que le confiera una ventaja decisiva y duradera frente a sus competidores (Strategor, 1997, p. 137), siendo esa precisamente su situación, pues tal como se presentaban las condiciones del entorno era preciso defender su posición privilegiada de los nuevos ingresos (banca española), y de los competidores internos como las CAV (caso Davivienda), pues pese a tener bajo su control uno de los bancos más grandes y prestigiosos, también era cierto que aún la mitad de los activos del sector estaban en manos del Estado, y que éstos pronto serían puestos a disposición de los inversionistas privados, con lo cual, ciertamente, estaba en riesgo la nueva posición del Grupo Sarmiento Angulo, que ya había sido demasiado costosa y arriesgada como para no protegerla. Asimismo, el abandono selectivo de actividades: recentraje era una acción predecible, pues requería fortalecer su principal negocio y, nuevamente citando a Strategor: La dispersión de recursos aparece desde este momento como el enemigo número uno en un negocio en crecimiento. La especialización impone a las empresas concentración en el negocio y dejar en suspenso su potencial de diversificación (Strategor, 1997, p. 137). Como veremos a continuación, la necesidad de defender su posición fue identificada rápidamente por el grupo, que utilizó todas sus fortalezas para hacerlo en forma rápida y mediante una estrategia conocida: las adquisiciones.

3.5.2 El modo de crecimiento externo y los porqué de la estrategia de fusiones y adquisiciones

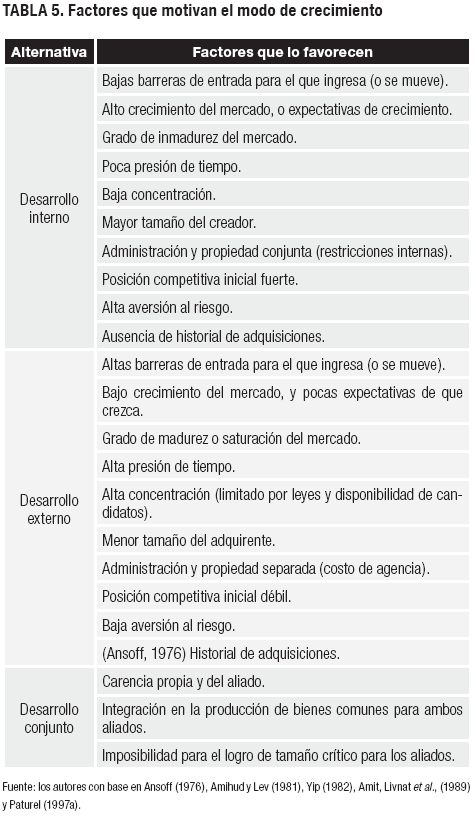

A propósito del modo de crecimiento elegido existen varios argumentos teóricos que lo sustentan y que fueron resumidos en la tabla 5. Aquellos que motivaron el crecimiento externo son resaltados a continuación.

Los porqué de las F&A:

- El bajo crecimiento del mercado en el periodo. A propósito de esta razón, se dirá que mientras un mercado no ofrezca el suficiente crecimiento para recibir nuevos activos, es una mejor alternativa la adquisición de los ya existentes, que, como se sustenta más adelante, también sirve como forma de barrido cuando se usa la estrategia de F&A.

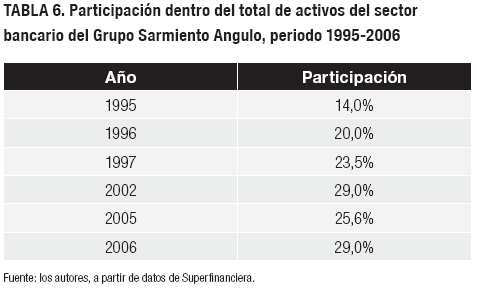

- La alta presión de tiempo. La premura que tenía el grupo por ganar terreno en el sector lo llevó a tomar la alternativa más rápida, puesto que es reconocido que el crecimiento externo ofrece esta bondad (Ansoff, 1976). Y en la práctica se demostró, si atendemos al incremento relativo de su participación en el sector bancario, el cual tuvo lugar durante el periodo analizado (tabla 6):

- La baja aversión al riesgo. El riesgo no ha sido un factor determinante como restricción para el modus operandi del Grupo Sarmiento Angulo; por el contrario, fue riesgosa la toma del Banco de Bogotá, así como lo fue la del Banco Popular (Silva, 2004).

- El historial de adquisiciones del grupo. Nuevamente deduciendo de su forma de desarrollo histórico, se puede indicar que el modo predilecto de crecimiento del Grupo Sarmiento ha sido el externo.

Tal como se interpretó, la estrategia de F&A, pese a llevar consigo sus riesgos, ofrecía la posibilidad de crecer más rápido, a la vez que, en una situación de crisis del sector, se constituyó adicionalmente en una forma de realizar una limpieza de pequeños competidores, que víctimas de la crisis no tendrían otra alternativa que salir de escena o unirse a quienes tuvieran las competencias para sobrevivir[17].

4. Conclusiones

El Grupo Empresarial Sarmiento Angulo tuvo como principal fundamento estratégico para los procesos de fusiones y adquisiciones la defensa de su posición competitiva dentro de su principal dominio de actividad: el sector bancario. Y lo hizo por medio de la búsqueda de una posición dominante en el sector.

El Grupo Empresarial Sarmiento Angulo consolidó a nivel corporativo su estrategia de recentralización, por considerar que, para la época, el dominio de actividad bancario ofrecía mejores perspectivas de desarrollo en su nuevo oficio financiero, y que ya estaba muy lejos de su antigua actividad constructora.

Las mutaciones político-reglamentarias y socioeconómicas de los años noventa ocasionaron una situación en la que el Grupo Sarmiento Angulo vio peligrar su nuevo principal sustento estratégico, por lo que tuvo que tomar dos acciones estratégicas: la primera a nivel corporativo, haciendo énfasis en su estrategia relacional (tal como lo confirma Julio Silva Colmenares), y la segunda a nivel de negocio, en donde la presión por crecer rápidamente y lograr una posición dominante hicieron que las F&A fueran la estrategia apropiada. Esta situación fue agravada por varios fenómenos importantes que ocurrieron a nivel de negocio: primero, el traslapo de los clientes objetivo de las Corporaciones de Ahorro y Vivienda con los de los bancos, lo que originó un incremento inmediato de la fuerza de la competencia interna; de dicha contienda surgieron entidades bancarias como Davivienda y Colpatria, que anteriormente fueron CAV. Segundo, la inminente llegada al sector bancario de competidores extranjeros, gracias a la política de apertura y las privatizaciones de las entidades financieras estatales, así como a la apertura económica. Esto hizo que el grupo tuviera que volcar todo su potencial hacia la especialización en el sector, y que lo hiciera de forma rápida.

El crecimiento acelerado y el volumen de la inversión realizada permiten descartar de inmediato los objetivos genéricos: rentabilidad a corto plazo, al igual que el objetivo flexibilidad. Este objetivo genérico lo suple el Grupo Sarmiento Angulo mediante su estrategia relacional. De otra parte, los objetivos no económicos han tenido un papel incipiente como restricción de las alternativas de acción del Grupo Sarmiento Angulo. El fundamento estratégico, por ende, es el objetivo de rentabilidad a largo plazo.

La situación de la industria bancaria fue propicia para la integración o limpieza de pequeños competidores, que no pudieron enfrentar el nuevo orden competitivo, y ello dio lugar a la ola de adquisiciones horizontales. Para el Grupo Sarmiento Angulo esto ofreció la oportunidad de desarrollo mediante un modo ya conocido por él: las fusiones y adquisiciones, lo que posibilitó el crecimiento de manera rápida, evitando al mismo tiempo que las entidades tomadas fueran una vía de ingreso para más competidores.

El consecuente crecimiento de las organizaciones competidoras junto con los aumentos de capital mínimo para las entidades, sobre todo después de la crisis, elevaron las barreras de entrada para nuevos competidores en la banca. Estas barreras igualmente redujeron las posibilidades para la movilidad interna de pequeños bancos, lo que llevó a una nueva ola de salidas de aquellos inversionistas con pequeñas empresas, quienes veían reducir su tamaño comparativo con el sector, y por consiguiente sus posibilidades de supervivencia. Esta situación ofrece una posición de tranquilidad relativa para el Grupo AVAL.

En el nuevo entorno competitivo se configuraron cinco grupos competitivos: los de mayor envergadura, caracterizados por un nivel de activos muy superior y estrategias de liderazgo en costos; los más pequeños, que optaron por la segmentación y se aislaron de la competencia basada solo en costos; los posicionados en la mitad, que reflejan en sus resultados lo impropio de no tomar una alternativa, y acerca de los cuales sería predecible esperar movimientos estratégicos para salir de tal posición[18]. Dos grupos estratégicos son conformados por una sola entidad: el único banco estatal, cuya existencia tiene fundamento en el apoyo que el Estado quiere ofrecer a ciertos sectores, y que por su condición oficial no está enfrentado directamente a la competencia propiamente dicha: el Banco Agrario. La otra entidad muestra un desempeño similar: el Grupo AVAL. Podría considerarse que este conjunto de bancos goza de una condición especial frente a ciertos beneficios que brinda su relación con el Estado. De una parte, el acceso a información privilegiada, gracias a que su junta directiva tiene vía directa a las entidades estatales, particularmente al poder ejecutivo al que siempre procura estar cerca. De la otra, a cierto favoritismo nacional, que reduce un poco sus riesgos de negocio (tal como lo afirma Silva Colmenares) pues, pese a las privatizaciones, el gobierno ha propendido constantemente porque el sector bancario mantenga su estabilidad y que continúe en manos nacionales. Esto se demuestra por el hecho de que en dos ocasiones durante los últimos 25 años el gobierno ha intervenido a favor de los bancos, y específicamente de los más grandes: en 1984, cuando se emitió dinero para soportar a estas entidades, y en 1998 cuando se creó un nuevo impuesto con el mismo fin. Todo lo anterior permite concluir que el Grupo AVAL ha compensado su poca flexibilidad como grupo con la estrategia relacional con el gobierno.

Se evidenció que el Grupo Sarmiento Angulo no tiene mayores restricciones por cuenta de sus objetivos no económicos, pues a lo largo de su historia ha seleccionado acciones que comprometen altos riesgos, lo que no ha constituido mayor problema.

La estrategia relacional del Grupo Sarmiento Angulo ha sido una característica descriptiva dentro de su desarrollo, aun desde sus mismos orígenes, y permanece presente.

El Grupo AVAL aprovechó en el despliegue de su estrategia sus principales fortalezas; en primer lugar, su capacidad financiera, que le permitió la adquisición de empresas que requerían recursos para su buen funcionamiento; en segundo lugar, su estrategia relacional, ya que en medio de las presiones sociales y reglamentarias sobre su posición dominante, el grupo ha podido ocultar su verdadero tamaño e incidencia actuando de puertas para afuera como cuatro entidades del sector bancario, pero operando como una sola.

Desde el punto de vista de las motivaciones para el crecimiento externo, desempeñaron un papel fundamental dos variables: en primer lugar, la baja aversión al riesgo del grupo y de su creador, razón por la cual fue el único oferente para la adquisición de entidades que no mostraban atractivo, caso Banco Popular (Silva, 2004); en segundo lugar, el historial de crecimiento del grupo en el sector financiero, marcado por las adquisiciones desde su mismo ingreso en este nuevo oficio, con la compra del Banco de Occidente en 1969.

Los resultados de los procesos de F&A en la banca dejan al Grupo AVAL como uno de los líderes del sector bancario junto con Davivienda, Bancolombia y BBVA. Estos bancos han elevado fuertes barreras al ingreso y han basado su estrategia competitiva en el liderazgo total en costos, soportados por su tamaño y las posibles economías de escala que pueden lograr. En esta forma han podido incrementar su poder frente a las fuerzas de la competencia y liberar su capacidad de rentabilidad. Esta ventaja le ofrece la posibilidad al Grupo Sarmiento Angulo de ulteriores diversificaciones, sobre todo si se continúa en el cambio del modelo hacia la multibanca, puesto que una vez garantizada la rentabilidad a largo plazo, se estima que el grupo a nivel corporativo deberá propender por equilibrar su flexibilidad, de cara a las amenazas vistas por las mutaciones tecnológicas con relación a su principal dominio de actividad y a la inminencia de nuevos efectos por la entrada cada vez más plena de Colombia en el mercado global. Esto último deberá ser materia de posteriores estudios.

Finalmente, resta indicar que la preponderancia de la estrategia relacional del Grupo AVAL es un indicio sobre la forma particular en que se han gestionado y han crecido las grandes organizaciones en Colombia, pues parece que la costumbre autóctona de administración con base en las relaciones ha trascendido la lógica y las teorías competitivas, propuestas como estándar por la academia en otros países. ¿Tal vez se quiere ocultar esto en la academia americana? (Strategor, 1997). No se tiene respuesta a ese interrogante. No obstante, esta situación podría afectar en cierta medida el paso de los grupos económicos hacia estrategias de crecimiento fuera del país, en donde, tal como se vio respecto a los bancos extranjeros en Colombia, las organizaciones nacionales se deben someter de forma más irrestricta a las fuerzas competitivas, a la reglamentación privilegiada y al favoritismo nacional, caso en el cual vale la pena estudiar cómo algunas organizaciones se han preparado para orientarse hacia lo internacional, como primer paso hacia la globalización, y determinar, por ejemplo, si la forma autóctona de hacer negocios de las organizaciones colombianas cambia con su llegada a ambientes internacionales, o si es imperativa en el desarrollo de sus estrategias en esos nuevos mercados. Quedan planteadas estas cuestiones para nuevas investigaciones.

Corolario

Durante los últimos tres decenios, el objeto de estudio de la administración estratégica ha considerado, como pilar del desarrollo y sostenimiento de las organizaciones, en especial de las sociedades accionarias, aspectos relacionados con la composición, el direccionamiento y las actividades que realiza la junta directiva, como medio para lograr el beneficio y los resultados previstos en los objetivos de la organización.

En el mismo sentido, la economía desde la teoría de la firma ha reconocido las interacciones entre individuos, tanto a nivel interno en la organización (es decir, entre posibles agentes), como a nivel externo (interacción con el medio ambiente) en el proceso de la toma de decisiones.

La elección de cada individuo resulta de la interpretación de las señales del entorno que le rodea; a nivel global e idiosincrásico, conforma la naturaleza del principio de la dualidad en las interacciones de las organizaciones, configurando los flujos verticales y horizontales de información. Estas interacciones son caracterizadas y analizadas a través del estudio de redes sociales, enfoque teórico basado en la sociología y en la matemática, y que recientemente se aplica a otras ciencias sociales, tales como la economía y las ciencias de gestión.

Los cambios estructurales que han tenido las organizaciones en su desarrollo pueden dar indicios sobre la forma como se han preparado para seguir y aplicar su estrategia.

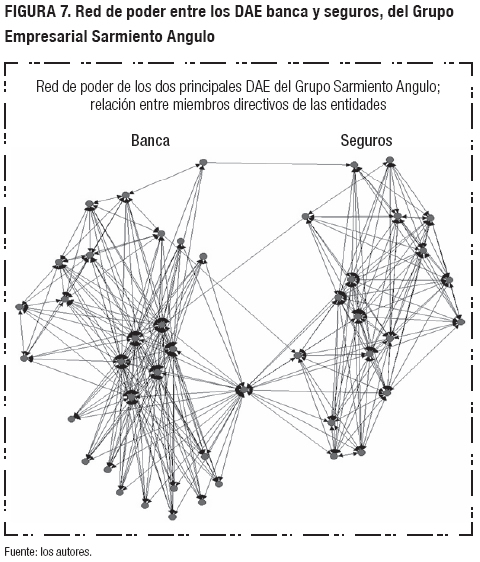

Sobre el particular, el uso de las redes de poder ha mostrado su utilidad; un hallazgo primario de este análisis evidencia cómo, por ejemplo, en el Grupo AVAL se controlan la armonía y orientación conjunta de dos de los DAE principales: banca y seguros, por medio de un entramado de cargos directivos: juntas directivas principales, suplentes, contadores y revisores fiscales, que se cruzan entre sí para lograrlo. Por ejemplo, se ha identificado que algunos de los contadores del sector bancario son quienes ejercen como revisores fiscales del sector seguros, y que existen solamente dos miembros comunes entre estos dos DAE. Una de las gráficas de redes de poder sobre este caso es ofrecida al lector; sin embargo, se requerirán nuevas investigaciones (figura 7), al respecto y una verdadera profundización teórica para su abordaje.

Pie de página

[1] Dadas las restricciones de espacio, fue necesario reducir la presentación de la información cuantitativa que soporta lo aquí expuesto. Los correos electrónicos de los autores quedan abiertos y disponibles para aquellos que deseen profundizar en ese aspecto.

[2] Hecho como parte del desarrollo de una disertación para la maestría en Administración de Empresas de la Universidad Nacional de Colombia.

[3] En este escrito los términos conglomerado, grupo fi nanciero o grupo económico se refi eren al conjunto de empresas que tienen un vínculo de subordinación entre ellas, una misma propiedad mayoritaria y una sola unidad de dirección (Congreso de Colombia 1995; Ley 222 de 1995).

[4] Aunque el modelo puede ser aplicado para empresas con y sin ánimo de lucro, el que se presenta aquí está adaptado a las primeras. Para las segundas, el problema más relevante estaría en defi nir el referente o argumento teleológico para su existencia y desarrollo, pues en tal caso no estaría enmarcado preponderantemente dentro de los objetivos denominados en este modelo como económicos, obligando a contemplar un ámbito de fines que sería mucho más amplio y diverso.

[5] La discusión acerca de la naturaleza del origen de los objetivos no se asume en este escrito, pues hay quienes afi rman que las organizaciones no tienen objetivos, sino que los tienen las personas (Simon, 1962; Amihud y Lev, 1981), y quienes acusan esta posición de directivista (Ansoff, 1976).

[6] Por las siglas de sus autores: Learned, Christensen, Andrews y Guth; aunque últimamente se le atribuye solo a Andrews y se le denomina el modelo DOFA (Minztberg, Brian et al., 1999).

[7] Un ejemplo puede ser respecto a una empresa de carga terrestre que defina su oficio como empresa de transporte, para la cual una entrada en el transporte naval o aéreo de personas sería una extensión de su oficio.

[8] Las otras compañías constructoras estaban inmersas en la vida política nacional: Ospinas y Cía. contaba con tres expresidentes, y Fernando Mazuera, propietario de la empresa con su nombre, fue cuatro veces alcalde de Bogotá (Silva, 1977, p. 263).

[9] Uno de ellos llegó con una licitación ganada (Correa, 1979).

[10] La Unidad de Poder Adquisitivo Constante fue el sistema ideado para evitar la pérdida de poder adquisitivo del dinero, que permitía la actualización diaria de una deuda, y por consiguiente de los intereses calculados, por medio de su indexación a la inflación; con estas unidades de medida del valor se podían conservar el tamaño del ahorro/crédito y su poder adquisitivo constante, creando una solución al crédito de largo plazo.

[11] Cuando todos los servicios financieros se prestan dentro de una misma entidad se habla del banco universal, puesto que puede realizar inversión directa en acciones de empresas, intermediación en divisas, realizar titulaciones, entre otras. Cuando se obliga a la creación de entidades independientes para cada función, se habla de banca especializada.

[12] Rentabilidad sobre los activos operativos (García, 1999).

[13] Para los cálculos se unieron las cifras de los estados fi nancieros de los cuatro bancos del Grupo AVAL, dado que en esencia son una sola entidad, pues comercial y operativamente así funcionan. Estas entidades son: Banco de Bogotá, Banco de Occidente, Banco AV Villas y Banco Popular. Igualmente, pese a que estaban por separado en la base de datos, se unieron las cifras de los estados fi nancieros de Davivienda y Granbanco, porque éste fue recientemente adquirido por aquél.

[14] Esta parece haber sido la característica de los grandes grupos económicos en Colombia, reconocida también por Julio Silva Colmenares, quien en entrevista aseguró que era muy cierto que los grupos económicos desde los años setenta estaban demasiado pendientes del lobby, de las normas… de la información privilegiada, así como que los ministros fueran y vinieran desde el gobierno a las juntas directivas de las empresas de los grupos; él menciona el caso del ex ministro Hommes, quien a su salida de este cargo ingresó directamente en la junta directiva de Bavaria.

[15] En esencia con esta operación las dos entidades, pertenecientes a la Fundación Social, buscaron consolidarse como un solo banco más sólido y competitivo.

[16] El ratio de especialización toma únicamente la cifra de negocios de la actividad bancaria; el de relación suma al anterior las siguientes tres actividades de la tabla: corporaciones financieras, seguros y pensiones y cesantías, por considerarlas relacionadas.

[17] En medio de esta estrategia el grupo adquirió cuatro competidores pequeños: Banco de Comercio, 1992; Ahorramás, 2000; Banco Aliadas, 2004; Banco Unión Colombiano, 2005, y Megabanco, 2006. De estas adquisiciones surgieron las fusiones entre Banco de Bogotá y Banco de Comercio; así como la de AV Villas y Ahorramás, que sin embargo no produjeron los resultados esperados por el grupo (Dinero, 2005).

[18] Ya se ha rumorado varias veces la posibilidad de que Citibank adquiera a Bancolombia; sin embargo teóricamente existiría mayor sustento en un crecimiento interno de Citibank en Colombia. Esta cuestión es proclive a un estudio ulterior.

Referencias bibliográficas

Amihud, Y. & Lev, B. (1981). Risk reduction as a managerial motive for conglomerate mergers. The bell journal of economics, 12(2), 605-617. [ Links ]

Amit, R., Livnat, J. et al. (1989). The mode of corporate diversification: Internal ventures versus acquisitions. Managerial and decision economics 10(2), 89-100. [ Links ]

Anastassopoulos, J. P. & Dussauge, P. (1985). French savoir faire in selling arms: a new way of doing business? Long Range Planning, 18(5), 13-18. [ Links ]

Anastassopoulos, J. P. & Ramanantsoa, B. (1982, marzo-abril). Le segment est mort, place au métier. Revue Française de Gestion. [ Links ]

Andrews, K. (1971). El concepto de la estrategia de la empresa. Bogotá: Círculo de lectores. [ Links ]

Ansoff, I. (1957). Strategies for diversification. Harvard Business Review, 35(2), 113-124. [ Links ]

Ansoff, I. (1976). La estrategia de la empresa. Pamplona: Universidad de Navarra. [ Links ]

Asobancaria (2006). Reporte de bancarización a julio de 2006. Bogotá: Asobancaria. [ Links ]

Atamer, T. & Calori, R. (2003). Diagnostic et Décisions Stratégiques. Paris: Dunod. [ Links ]

Banco de la República. (2007). Informe de la Junta Directiva del Banco de la República al Congreso de la República. Bogotá: Banco de la República. [ Links ]

Bartoli, A. & Dandre, E. (2000). Le développement de l´entreprise. Paris: Economica. [ Links ]

Batsch, L. (1992). Aspects financiers et stratégiques des politiques de recentrage des groupes industriels en France. Thèse Doctorale en Sciences de Gestion. Paris: Universite de Paris IX Dauphine. [ Links ]

Batsch, L. (2003). Le recentrage: une revue des approches fi nancières. Finance Contrôle Stratégie, 6(2), 43-65. [ Links ]

Boissin, J. P. (1994). Construction dun cadre danalyse des déterminants de la performance dans les opérations de diversification par acquisition. Cerag (p. 489). Grenoble: Université Pierre Mendès France. [ Links ]

Boyer, L. (1997). Recentrage des firmes. En Simon, Y . & Joffre, P. (Eds.), Encyclopédie de gestion (pp. 2809-2816). Paris: Economica. [ Links ]

Chandler, J. A. (1977). The visible hand: the managerial revolution in american business. Cambridge: Harvard University. [ Links ]

Congreso de Colombia (1995). Ley 222. Por la cual se modifica el Libro II del Código de Comercio, se expide un nuevo régimen de procesos concursales y se dictan otras disposiciones. Diario Oficial No. 42.156, de 20 de diciembre de 1995: 72. [ Links ]

Correa, F. (1979). La organización Luis Carlos Sarmiento Angulo Ltda. 20 años. Bogotá: Arco. [ Links ]

Das, T. K. & Teng, B. S. (2000). Instabilities of Strategic Alliances: An Internal Tensions Perspective. Organization Science, 11(1), 77-101. [ Links ]

Desreumaux, A., Lecocq, X. et al. (2006). Stratégie. Paris: Pearson Education France. [ Links ]

Detrie, J. P. (1997). Strategor: Politique général de lentreprise (Stratégie, structure, décision, identité). Paris: Dunod. [ Links ]

Dinero. (2005). Organización Sarmiento Angulo. Revista Dinero. [ Links ]

García, M. (2003). El gobierno corporativo y las decisiones de crecimiento empresarial: evidencia en las cajas de ahorro españolas. Departamento de Economía y Dirección de Empresas. Las Palmas de Gran Canaria, Universidad de las Palmas de Gran Canaria. Tesis doctoral. [ Links ]

García, O. (1999). Administración financiera. Cali: Prensa moderna. [ Links ]

Grant, R. M. (2002a). Contemporary Strategy Analysis: Concepts, Techniques, Applications. Oxford: Blackwell Business. [ Links ]

Grant, R. M. (2002b). Corporate strategy: Managing scope and strategy content. En Pettigrew, A. H., Thomas & Richard, Whittington (eds.), Handbook of strategy and management (pp. 72-97). London: Sage Publisher Ltd. [ Links ]

Grant, R. M. (2006). Contemporary strategy analysis. Singapore: Blackwell Publishing. [ Links ]

Hout, T., Porter, M. et al. (1982). How global companies win out. Harvard Business Review, 60(5), 98-108. [ Links ]

Howson, P. (2003). Due Diligence: The Critical Stage in Acquisitions and Mergers. Abingdon: Gower Publishing. [ Links ]

Itami, H. (1987). Mobilizing Invisible Assets. Cambridge: Harvard University Press. [ Links ]

Jaramillo, A., Jiménez, A. et al. (2002). Sector bancario y coyuntura económica: el caso colombiano 1990-2000. Extraído el 3 de mayo de 2007, desde http://www.eafit.edu.co/NR/rdonlyres/79B7E09A-67C3-4E1E-8abC-b87111b678bC/0/polticaCoyunturaldelaempresaelCasodelsectorbancario.pdf [ Links ]

Lemaire, J. P. (1997). Strategie dinternationalisátion. Paris: Dunod. [ Links ]

Martin, E. & Mazeau, S. (2002). Diversification et recentrage, impact sur la creation de valeur. DESS de Finance dentreprise, Université de Rennes 1. DESS memoire, 193. [ Links ]

Minztberg, H., Brian, J. et al. (1999). El proceso estratégico. Madrid: Prentice Hall. [ Links ]

Morcillo, P. & Redondo, J. (2004). Tecnologías disruptivas y el oficio de la empresa. Revista Madrid, 21. [ Links ]

Paturel, R. (1978). Croissance interne et croissance externe des entreprises: lexemple français de la période récente. Paris: Université de Paris 1. [ Links ]

Paturel, R. (1981). Délimitation des concepts de croissance interne et de croissance externe. Economies et Societés, 10-11-12, 1393- 1420. [ Links ]

Paturel, R. (1992). Analyse des manoeuvres stratégiques des principales entreprises françaises. Revue dÉconomie Industrielle, 62, 106-117. [ Links ]

Paturel, R. (1993). Stratégie de croissance externe. Encyclopédie du management (pp. 407-418). paris: Vuibert. [ Links ]

Paturel, R. (1997a). Filiales communes. Encyclopédie de Gestion (pp. 1335-1355). Simon Y . & Joffre, P. (eds). Paris: Economica. [ Links ]

Paturel, R. (1997b). Pratique du Management Stratégique. Grenoble: Presses Universitaires de Grenoble. [ Links ]

Perdreau, F. (1998). Désengagement et recentrage en France: 1986-1992. Finance Contrôle Stratégie, 1(4), 137-165. [ Links ]

Pizarro, C. (1990). Escenarios posibles de Colombia en los 90. Análisis Político, 10(2), 60-81. [ Links ]

Porter, M. (1982a). Choix strategiques et concurrence. Paris: Economica. [ Links ]

Porter, M. (1982b). Estrategia competitiva. México: Compañía Editorial Continental. [ Links ]

Porter, M. (1987). From competitive advantage to corporate strategy. Harvard Business Review, 65(3), 43-59. [ Links ]

Porter, M. (2002). Ventaja competitiva. Creación y sostenimiento de un desempeño superior. México: Programas educativos. [ Links ]

Prahalad, C. K. & Hamel, G. (1990). The core competences of the corporation. Harvard Business Review, 68(3), 79-91. [ Links ]

Ramanujam, V. & Varadarajan, P. (1989). Research on corporate diversification: A synthesis. Strategic Manegement Journal, 10, 523-551. [ Links ]

Rettberg, A. (2003). Cacaos, y tigres de papel. El gobierno de Samper y los empresarios colombianos. Bogotá: Ediciones Uniandes. [ Links ]

Robledo, J. (1985). El drama de la vivienda en Colombia y la política del sí se puede. Bogotá: El Áncora Editores. [ Links ]

Rodríguez, C. & Duque, E. (2007). Seguimiento a la dinámica competitiva de dos grupos económicos colombianos. Revista Innovar, 17(29), 137-154. [ Links ]

Rodríguez, H. (1988). Los piratas de la bolsa. Bogotá: Peyre. [ Links ]

Rumelt, R. (1974). Strategy, structure and economic performance. Boston: Harvard University Press. [ Links ]