Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO -

Similars in Google

Similars in Google

Share

Innovar

Print version ISSN 0121-5051

Innovar vol.19 no.33 Bogotá Jan./June 2009

Yaiza García Padrón* & Juan García Boza**

* Doctora en Ciencias Económicas y Empresariales. Profesora en la Universidad de Las Palmas de Gran Canaria (España). Correo electrónico: ygarcia@defc.ulpgc.es

** Catedrático, Universidad de Las Palmas de Gran Canaria (España). Correo electrónico: jgboza@defc.ulpgc.es

Resumen

El principal objetivo de este trabajo es estudiar rigurosamente el riesgo beta de los planes de pensiones del Sistema Individual en España para el período 1995-2003, analizando su caracterización y estabilidad, así como su predicción a través de diversas medidas que permitan ratificar los resultados. Para ello, se analiza la muestra de planes de forma conjunta e igualmente dividida en tres grupos en función del peso de la renta variable (renta variable-variable mixta, renta fija mixta II y renta fija mixta I), y se utilizan cuatro aproximaciones distintas para la cartera de mercado.

Palabras clave:

planes de pensiones, riesgo beta, estabilidad, predicción

Abstract

This work was mainly aimed at a rigorous study of beta risk to individual Spanish pension plans from 1995-2003, analysing their characterisation, stability and prediction, several measurements being used leading to ratifying results. A sample of plans was thus analysed jointly as well as being divided into three groups regarding weighting variable income (variable-mixed variable income, mixed fixed income II and mixed fixed income I); four different approaches were used for market portfolio.

Key words:

pension plan, beta risk, stability, prediction.

Résumé

L'objectif principal de ce travail est d'étudier rigoureusement le risque bêta des plans de pensions du système individuel en Espagne pour la période 1995-2003, procédant à l'analyse de sa caractérisation, sa stabilité ainsi que sa prédiction par diverses mesures qui permettent de confirmer les résultats. Dans ce but, l'échantillon de plans est analysé de façon conjointe, et également divisé en trois groupes selon l'importance de la rente variable (rente variable-variable mixte, rente fixe mixte II et rente fixe mixte I). Quatre approximations distinctes sont utilisées pour le portefeuille de marché.

Mots-clefs:

plans de pensions, risque bêta, stabilité, prédiction.

Resumo

O principal objetivo deste trabalho é estudar rigorosamente o risco beta dos planos de pensões do sistema individual na Espanha para o período de 1995-2003, analisando sua caracterização, estabilidade assim como seu prognóstico através de diversas medidas que permitam ratificar os resultados. Para isso, analisa-se a mostra de planos de forma conjunta assim como dividida em três grupos em função do peso da renda variável (renda variável-variável mista, renda fixa mista II e renda fixa mista I) e utilizam-se quatro aproximações distintas para a carteira de mercado.

Palavras chave:

planos de pensões, risco beta, estabilidade, prognóstico.

1. Introducción

Ante el estudio de cualquier decisión de inversión dos son los aspectos fundamentales que se han de analizar, su rentabilidad y su riesgo, además, en este último caso se puede distinguir entre riesgo sistemático o de mercado y riesgo no sistemático o específico. En este sentido, uno de los factores fundamentales en el análisis de cualquier cartera financiera es su riesgo sistemático o de mercado, dado que recoge la sensibilidad de la misma a la varianza en el mercado. Por ello, el presente trabajo tiene como objetivo analizar con profundidad el riesgo beta o riesgo sistemático de los planes de pensiones del sistema individual en España para el período 1995-2003, así como la proxy de la cartera de mercado más apropiada.

Para ello, el estudio se divide en seis secciones. Tras la introducción, en la segunda sección se describe la muestra, y en la tercera se estiman y caracterizan los coeficientes beta a través de diversos índices, tanto bursátiles como construidos, tomados como proxys de la cartera de mercado. En la cuarta sección se analiza el comportamiento temporal del riesgo beta, se estudia su estabilidad temporal tanto a través de la estimación recursiva, así como de la estimación de dicho riesgo para intervalos de tiempo solapados y no solapados. En la quinta sección se estudia cuál es la metodología más apropiada para predecir el riesgo beta y, por tanto, para la proyección en períodos futuros de las estimaciones realizadas. En la sexta sección se presentan las conclusiones más relevantes.

2. Descripción de la muestra

Para la constitución de la muestra objeto de estudio, se han utilizado rentabilidades mensuales durante el período 1995-2003 de los planes de pensiones del Sistema Individual en España. Entre las distintas modalidades de planes, se han seleccionado aquéllos que se integran en fondos de pensiones que invierten parte de su patrimonio en renta variable y de los cuales se dispone de información durante todo el período objeto de investigación. Además, de cara a evitar posibles problemas de duplicidad de información, se ha considerado oportuno tomar un solo plan por fondo. Asimismo, los planes de pensiones difieren entre sí en cuanto a su sensibilidad a las variaciones en el mercado, dado que se integran en fondos con distinto porcentaje invertido en activos de renta variable. En consecuencia, el estudio se realiza tanto para todos los planes de pensiones tomados en su conjunto como por segmentos, distinguiendo entre planes de renta variable o variable-mixta (invierten más del 30% en renta variable), planes de renta fija mixta II (invierten entre el 15% y el 30% en renta variable) y planes de renta fija mixta I (invierten como máximo el 15% en renta variable). Así, la muestra ha quedado constituida por un total de 87 planes, 17 del grupo renta variable-variable mixta, 36 de renta fija mixta II y 34 de renta fija mixta I. Los datos referentes a los valores liquidativos de los planes de pensiones se obtuvieron de la información suministrada por la Asociación de Instituciones de Inversión Colectiva y Fondos de Pensiones[1].

Como cartera representativa de la cartera de mercado se han tomado cuatro índices de referencia, de los cuales dos son representativos del mercado de valores español y dos del conjunto de planes de pensiones. En este sentido, como índices ponderados representativos del mercado bursátil se han tomado tanto el Índice General de la Bolsa de Madrid, IGBM, como el del mercado continuo, IBEX-35. A su vez, como la mayoría de los planes de pensiones seleccionados están integrados en fondos que invierten un determinado porcentaje en renta fija, y al no disponer de un índice mixto representativo tanto de la renta fija como de la variable, con los planes que forman parte de la muestra se han construido dos índices como representativos del mercado de planes de pensiones. Estos índices se han calculado, uno de forma equiponderada y el otro se ha ponderado por patrimonio[2].

En lo que se refiere al activo libre de riesgo que se ha utilizado para el cálculo de las primas por riesgo, se han tomado las letras del Tesoro con vencimiento hasta de tres meses, correspondiente al mercado secundario de valores, obteniéndose sus rentabilidades mensuales a partir de la información suministrada en los boletines estadísticos del Banco de España.

3. Estimación y análisis del riesgo beta

Con el fin de determinar el riesgo sistemático en los planes de pensiones, se va a aplicar el modelo de mercado propuesto por Sharpe (1963), basado en la existencia de una relación lineal entre la rentabilidad de un activo financiero o cartera y la rentabilidad de mercado[3]: rit= αi+βi·RMt+εit, donde rit, RMt son, respectivamente, la rentabilidad del activo o cartera i en el momento t del tiempo y la rentabilidad de la cartera de mercado en el momento t, y βi el riesgo sistemático del activo o cartera i, o lo que es lo mismo, la sensibilidad de la rentabilidad del activo o cartera i con la rentabilidad del mercado.

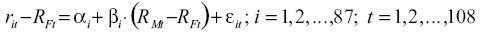

Para la estimación de los coeficientes beta, siguiendo, entre otros, los trabajos realizados para el mercado bursátil estadounidense por Basu (1983), Chan y Lakonishok (1993) y Handa et al. (1993), y para el mercado español por Gómez-Bezares et al. (1994), Corzo y Martínez-Abascal (1996) y Corzo e Iglesias (1997), se va a definir el modelo de mercado en excesos de rentabilidad sobre el tipo de interés libre de riesgo. Para ello, se realiza una regresión por cada plan, tomando como variable dependiente el exceso de rentabilidad del mismo con respecto al tipo sin riesgo, y como variable independiente el exceso de rentabilidad de la cartera de mercado frente a la del citado activo libre de riesgo. De acuerdo con lo señalado, la ecuación por estimar es la siguiente:

donde rit y RMt son las rentabilidades en el mes t del plan de pensiones i y de la cartera de mercado, respectivamente, y RFt la rentabilidad del activo libre de riesgo en cada momento del tiempo t.

La estimación del modelo de mercado se efectúa siguiendo la metodología de mínimos cuadrados generalizados, dado que tiene presente la posible existencia de problemas de heterocedasticidad y autocorrelación. Además, como la estimación por dicho procedimiento, en principio, exige la especificación de la estructura de comportamiento de la varianza de los errores, para evitar posibles problemas derivados de una mala especificación de la heterocedasticidad, se utiliza como estimador el propuesto por Newey y West (1987), dado que no exige la definición previa de la estructura de la matriz de varianzas y covarianzas de la perturbación aleatoria. Una vez obtenidos los coeficientes beta, con los posibles problemas de autocorrelación y heterocedasticidad en los residuos ya corregidos, se analiza su significación estadística, el carácter agresivo o defensivo de los planes de pensiones, así como la bondad del ajuste.

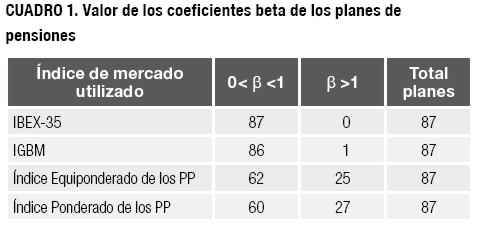

El estudio de la significatividad de los coeficientes beta se realiza mediante la contrastación de la hipótesis de que su valor sea nulo, es decir, H0:βi=0; H1:βi≠0. El estadístico t(βi) utilizado para su contraste sigue una distribución t de Student con (T-k) grados de libertad, siendo T el número de observaciones y k el número de parámetros estimados en el modelo, y se define como:

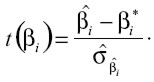

De acuerdo con los resultados que se obtienen al aplicar el citado contraste, todos los coeficientes beta son significativos al 5%, independientemente del índice tomado como cartera de mercado. Sin embargo, su valor varía en función del índice de mercado utilizado, llegando incluso a cambiar el comportamiento del plan, de defensivo a agresivo, ante variaciones en la proxy de la cartera de mercado. En el cuadro 1 se muestra una síntesis del comportamiento de los planes ante variaciones en el rendimiento de la cartera de mercado empleada. No obstante, en términos generales, se puede afirmar que los planes de pensiones del Sistema Individual en su conjunto presentan un comportamiento defensivo ante variaciones en la cartera de mercado, dado que el coeficiente beta toma un valor inferior a la unidad en la mayoría de los casos, lo cual se puede derivar de la naturaleza implícita en los planes de pensiones, ya que constituyen un producto de ahorro de cara a la jubilación y que, por tanto, debido a su fin, no suelen presentar estrategias muy arriesgadas sino más bien conservadoras, lo cual en este estudio se refleja en un valor de beta inferior a la unidad, atenuándose así el impacto sobre la rentabilidad de los planes, derivado de las variaciones en la rentabilidad de mercado.

Además, se ha de señalar que si se toma como índice de mercado un índice bursátil, los resultados obtenidos son cualitativamente similares. Concretamente, si se considera el IBEX-35, todos los planes de pensiones son defensivos, al trasladarse las variaciones de la rentabilidad de la cartera de mercado al rendimiento de los planes en una menor medida. Asimismo, si se utiliza el IGBM, el 98,85% de los planes son defensivos, aunque en este caso el valor de los coeficientes aumenta levemente. Resultados que son similares a los recogidos en el trabajo de Arral y Chumacero (1998, pp. 222-223) para los fondos de pensiones en Chile, en el que se detecta no sólo que las variaciones en el mercado bursátil se trasladan a los planes y fondos de pensiones de forma atenuada, sino también el aumento de la reacción al emplear un índice general en vez de un índice selectivo.

En cambio, si en vez de utilizar como proxy del mercado un índice exclusivo de renta variable, se escoge uno que represente de manera más eficiente el mercado de planes de pensiones, bien el índice construido equiponderado o bien el ponderado, el grado de sensibilidad y agresividad de los planes aumenta, representando aproximadamente un 29% y un 31%, respectivamente, los planes que poseen un coeficiente beta superior a la unidad. Esta mayor reacción puede ser indicativa de que los índices de mercado construidos se asemejan de mejor forma a la cartera de referencia de los planes de pensiones, debido principalmente a que en los índices bursátiles no se considera la renta fija, componente de inversión existente en una gran parte de los fondos de pensiones.

Asimismo, los bajos coeficientes beta de los planes de pensiones del sistema individual, en general y, en particular, de los estimados con los índices bursátiles, se puede deber a la naturaleza particular de este activo financiero, dado que al tener como vocación finalista el ahorro para la jubilación de los partícipes, se caracteriza por ser un producto de ahorro-previsión y, por tanto, de inversión a largo plazo, lo que puede conllevar a que no sean tan sensibles al ciclo macroeconómico y a la situación general de la economía, reflejados normalmente en los índices bursátiles[4]. En efecto, Montlor y Tarrazón (1999, p. 56) señalan que los planes de aportación definida, modalidad obligatoria para los planes del Sistema Individual, se caracterizan por presentar, en términos generales, estrategias más conservadoras, lo cual se refleja en el destacado peso de la renta fija en sus carteras.

Asimismo, el carácter conservador de los planes de pensiones se detecta claramente si se analiza la estructura de las inversiones que realizan los fondos[5] con los recursos captados a través de los planes. En el cuadro 2 se muestra la evolución de la estructura de las inversiones de todo el sector[6], es decir, teniendo en cuenta el dinero captado no sólo a través de los planes del sistema individual[7], que son los que presentan un mayor peso, sino también a través de los planes del sistema de empleo[8] y del sistema asociado[9].

Del análisis del cuadro 2 se deduce que la política de inversiones generalmente seguida por los fondos de pensiones es muy conservadora, ya que las inversiones en renta fija siempre han supuesto más de 50% del total, tratando con ello de minimizar el riesgo, aunque paulatinamente su importancia ha ido disminuyendo. Según Montlor y Tarrazón (1999, p. 56), las razones que explican el importante peso de la renta fija en el activo de los fondos de pensiones en España son: a) el predominio de la modalidad de aportación definida, caracterizada por estrategias más conservadoras que la de prestación definida; b) las normas de valoración, al no permitirse distribuir en varios años la variación del valor de la cartera de renta variable, y c) la elevada presencia sindical en las comisiones de control de los planes.

Por otro lado, si se atiende a la sensibilidad de los planes en función de su clasificación, como se recoge en el cuadro 3, se observa que el aumento de la agresividad, al pasar de utilizar un índice bursátil como proxy de la cartera de mercado a un índice representativo del mercado de planes de pensiones, se concentra en los planes con un mayor porcentaje de inversión en activos de renta variable. Es más, todos los planes de pensiones que se vuelven muy agresivos, tomando una beta superior a 2, pertenecen al grupo de renta variable-variable mixta. En concreto, el número de planes de dicho grupo con una beta superior a 2 es igual a nueve al tomar el índice equiponderado, e igual a siete con el índice ponderado, sobre un total de 16 planes agresivos. Además, estos planes siempre presentan un coeficiente beta superior si se utiliza el índice equiponderado.

En relación con la capacidad explicativa del modelo, se utiliza el coeficiente de determinación[10] R2 para medir la bondad del ajuste realizado, y de acuerdo con los resultados obtenidos se puede afirmar que las estimaciones realizadas para cada plan, utilizando como cartera de mercado un índice representativo del sector de planes de pensiones, presenta en más de 90% y de 74% de los casos, respectivamente, un coeficiente de determinación superior al correspondiente a un índice bursátil. Es más, si se compara la capacidad explicativa del modelo al utilizar los índices construidos, se observa cómo ésta aumenta en 80,46% de los planes si se toma el índice equiponderado en vez del índice ponderado de los planes de pensiones.

Por otro lado, se ha de señalar que el coeficiente de determinación medio presentado por los planes de pensiones es de un 59% si se considera el IBEX-35 o el IGBM como cartera de mercado. En este caso, se observa, además, que aproximadamente para el 27,6% de los planes, el ajuste del modelo es superior al 70%. En cambio, si se toma el índice equiponderado y el ponderado de los planes de pensiones, el coeficiente de determinación medio pasa a ser de un 69% y 63%, respectivamente. Asimismo, en este caso aumenta el porcentaje de planes con un ajuste mayor del 70%, ascendiendo a más de un 63% y 39%, respectivamente.

A modo de síntesis, en el cuadro 4 se presenta el número de planes de pensiones para los cuales la capacidad explicativa del modelo, al utilizar cada uno de los cuatro índices, es inferior al 50%, está comprendida entre el 50% y el 70%, y, también, el caso en el que es superior a 70%.

Si el mencionado análisis se realiza atendiendo a la clasificación del plan de pensiones, se observa que la capacidad explicativa del modelo disminuye para los planes de renta fija mixta I, caracterizados por invertir menos del 15% en activos de renta variable. Así, en el cuadro 5 se presenta el coeficiente de determinación medio atendiendo a la categoría del plan.

De acuerdo con lo expuesto, se deduce que en términos generales, los índices que se han construido constituyen una mejor aproximación a la cartera de mercado que los índices bursátiles, tanto si se tiene en cuenta la sensibilidad de los planes de pensiones (la rentabilidad de los planes reacciona en mayor medida ante variaciones en la rentabilidad de mercado cuando esta última se aproxima a través de los índices construidos) como la capacidad explicativa del modelo (con los índices construidos se consigue explicar una mayor proporción de la varianza del exceso de la rentabilidad de los planes).

4. Estabilidad del riesgo beta

Un aspecto fundamental en el análisis del riesgo beta es el estudio de su comportamiento temporal, con el fin de determinar si los coeficientes estimados son lo suficientemente consistentes. Para ello, en primer lugar se realiza un estudio basado en estimaciones recursivas y, en segundo lugar, se estiman los coeficientes beta para períodos de tiempo solapados así como no solapados.

Una forma de analizar la estabilidad del modelo es realizar estimaciones recursivas y aplicar contrastes que se basen en los residuos recursivos[11]. Esta técnica es apropiada cuando no se conoce con certeza el punto o puntos del tiempo en los que puede tener lugar un cambio estructural de la variable analizada, y consiste en estimar secuencialmente el modelo para distintos tamaños muestrales. Así, esta metodología de contraste se basa en que, si no hay comportamiento temporal, las estimaciones de cada uno de los coeficientes beta permanecerán constantes a lo largo del tiempo, esto es, al ir aumentando la muestra secuencialmente, y que el valor de sus residuos estará próximo a cero. Por tanto, la hipótesis nula de los contrastes basados en los residuos recursivos es que existe homogeneidad temporal en el modelo, mientras que la hipótesis alternativa hace referencia a que existe cambio estructural a lo largo del período objeto de estudio.

Este análisis se ha realizado tanto a través del estudio de los coeficientes y residuos recursivos como mediante diversos contrastes sobre los residuos recursivos. Concretamente, se han utilizado los estadísticos CUSUM[12] y CUSUMQ[13]. Estos contrastes se caracterizan por presentar la información a través de representaciones gráficas del estadístico junto con sus correspondientes bandas de confianza, y se señala la presencia de inestabilidad en el caso de que los valores sobrepasen las bandas de confianza[14]. No obstante, si se observan grandes variaciones en los valores del estadístico y aproximaciones a las bandas de confianza, a pesar de encontrarse dentro de las mismas, ello puede constituir señales de inestabilidad.

Los resultados obtenidos en el estudio de la estabilidad del coeficiente beta para los planes de pensiones a lo largo del período 1995-2003 y con base en la estimación recursiva se resumen en el cuadro 6.

Tal y como se observa en el cuadro 6, el citado análisis no resulta concluyente para la mayoría de los planes, independientemente del índice de mercado empleado, dado que para más del 66% de los planes[15] no se puede aceptar ni rechazar la ausencia de estabilidad, por lo que se clasifican en este caso con indicios de inestabilidad. Asimismo, se detecta que si se utiliza el índice equiponderado de los planes de pensiones, las regresiones de los planes con coeficiente beta inestable temporalmente aumentan aproximadamente a un 26%, frente al 10% que se obtiene si se toma un índice bursátil y al 16% alcanzado con el índice ponderado de los planes. Además, se ha de reseñar que es precisamente el índice equiponderado la proxy de la cartera de mercado que aporta más regresiones con resultados concluyentes con respecto al comportamiento temporal de los coeficientes beta.

Por otra parte, si este estudio se divide por tipo de plan, se observa que la mayoría de los planes que presentan un coeficiente beta inestable pertenecen al grupo de renta fija mixta I, específicamente en más del 69% de los casos[16] si se toma un índice bursátil, o en el 50% con el índice ponderado de los planes de pensiones. Estos resultados se presentan en el cuadro 7.

Por tanto, la estimación recursiva no verifica la estabilidad temporal de los coeficientes beta, pero tampoco su inestabilidad, siendo necesario utilizar otras técnicas que permitan analizar con mayor detalle el comportamiento de los coeficientes beta, tales como la consistente en la subdivisión del período objeto de estudio para analizar la evolución temporal de los coeficientes beta a través de los diversos períodos, lo cual se realiza tanto para intervalos de tiempo solapados como no solapados.

En ese sentido, en un primer análisis se divide el período 1995-2003 en cinco subperíodos de tiempo con una amplitud de 60 meses, solapados 48 meses entre cada dos subperíodos consecutivos, y se estima el coeficiente beta para cada subintervalo y para cada uno de los 87 planes, tomando como cartera de mercado tanto los dos índices bursátiles como los dos índices construidos representativos del mercado de planes de pensiones. Asimismo, a semejanza del estudio de Marín y Rubio (2001, pp. 393-395) y con el fin de analizar la evolución del coeficiente beta, en primer lugar se compara el valor que toma el coeficiente en el primer subperíodo, 1995-1999, con el último subperíodo, 1999-2003. En el cuadro 8 se presenta el número de planes que aumentan su sensibilidad.

En este análisis se pone de relieve que, en términos generales, en los últimos años ha aumentado la sensibilidad de la rentabilidad de los planes de pensiones con respecto a las variaciones en el mercado, principalmente, ante cambios en los índices bursátiles[17], IBEX-35 e IGBM, incrementando su reacción aproximadamente en el 65% de los casos. En este sentido, si se atiende al tipo de plan, se observa que ese aumento proviene de los tres grupos, renta variable-variable mixta, renta fija mixta II y renta fija mixta I, dado que los planes que presentan un coeficiente beta superior en el último quinquenio son más del 88% para el primer grupo y aproximadamente el 60% para el segundo y tercero.

En segundo lugar, se estudia cómo ha sido la evolución del valor del coeficiente beta y si la misma ha generado cambios en la caracterización de la sensibilidad de los planes de pensiones; los principales resultados se muestran en el cuadro 9. En este análisis se detecta para cada quinquenio un comportamiento defensivo de los planes ante variaciones en cada uno de los dos índices bursátiles empleados, ratificando, por tanto, los resultados obtenidos en el análisis global del modelo de mercado[18], lo cual permite caracterizar los planes de pensiones de manera relativamente estable como carteras defensivas con respecto al IBEX-35 y al IGBM. En cambio, si se utiliza como proxy de la cartera de mercado el índice equiponderado o el ponderado de los planes de pensiones, se observa que el aumento de la sensibilidad de los planes, expuesto en el análisis del modelo para el período conjunto 1995-2003, no es unánime para todos los subintervalos temporales, por lo que se detecta un comportamiento irregular para aproximadamente el 23% de los planes, al tomar el coeficiente beta valores superiores e inferiores a la unidad. En este sentido, se puede afirmar que la utilización como cartera de mercado de un índice representativo de los planes de pensiones no sólo implica que éstos reaccionen en mayor medida ante variaciones en los mismos, sino también que para el 23% del total de planes, su sensibilidad cambie a lo largo del período 1995-2003. No obstante, también se pone de manifiesto que aproximadamente el 58% de los planes siempre presentan un coeficiente beta inferior a la unidad, lo que permite calificarlos con cierto grado de confianza como planes de carácter defensivo. Asimismo, los planes que presentan un comportamiento agresivo a lo largo de todos los quinquenios son aproximadamente el 19%.

Por otro lado, si se analiza la evolución del valor de los coeficientes beta según el tipo de plan, se detecta que al realizar las estimaciones, bien con el índice equiponderado de los planes de pensiones o bien con el ponderado, los planes que presentan un coeficiente beta irregular a lo largo del tiempo, tomando valores tanto superiores como inferiores a la unidad, pertenecen principalmente al grupo de renta fija mixta II, concretamente, 13 y 12 planes, respectivamente, de los 20 planes irregulares. Estos resultados se ofrecen en el cuadro 10.

Por tanto, el citado análisis pone de manifiesto el comportamiento regular del carácter defensivo de los planes de pensiones si se utiliza como proxy de la cartera de mercado un índice bursátil, tanto el IBEX-35 como el IGBM[19]. En cambio, si se utiliza como cartera de referencia el índice equiponderado o el ponderado de los planes de pensiones aparecen planes agresivos y la regularidad del carácter defensivo o agresivo de los planes se reduce a un 77%.

No obstante, con el fin de analizar con mayor profundidad cómo es el comportamiento temporal de los coeficientes beta, se divide el período muestral en subperíodos no solapados de 24 meses cada uno[20]. Así, es de destacar que del conjunto de planes analizados e independientemente del índice de mercado empleado, sólo aproximadamente el 10% de los mismos presenta una evolución constante del riesgo beta, es decir, siempre aumenta o disminuye en cada subperíodo con respecto al anterior. En cambio, para la mayoría de los planes el coeficiente beta no presenta una única tendencia, siendo ésta a veces positiva y otras veces negativa. En el cuadro 11 se ofrece una síntesis de las variaciones del riesgo beta entre cada dos subperíodos consecutivos y según la proxy de la cartera de mercado empleada.

En este sentido, se debe señalar que si se considera el IBEX-35 o el índice equiponderado, las variaciones del coeficiente beta son principalmente positivas. No obstante, en ambos casos las variaciones presentan cierto grado de equilibrio, dado que se encuentran la mayoría de las veces entre un 40% y un 60%. Asimismo, se observa una tendencia a la nivelación de las variaciones del riesgo beta en los subperíodos más cercanos para los índices IGBM e índice ponderado de los planes de pensiones.

Por otro lado, si el análisis se realiza atendiendo al tipo de plan, se detecta que, en términos generales, los planes de renta variable-variable mixta incrementan su sensibilidad, prácticamente, en cada subperíodo para todos los índices, mientras que la mayoría de los planes de renta fija mixta I presentan una tendencia inversa, decreciente, y los de renta fija mixta II no presentan una tendencia común[21].

Conforme a lo expuesto, se debe destacar que a pesar de no observarse una tendencia común en las variaciones del coeficiente beta para el conjunto de planes de pensiones e independiente del índice utilizado, ésta sí se aprecia por tipo de plan. Asimismo, también se ha de resaltar cierto grado de regularidad en los cambios del coeficiente beta ante variaciones en los índices IBEX-35 y equiponderado de los planes de pensiones.

Asimismo, se debe reseñar que a pesar de que se hayan detectado ciertos indicios de inestabilidad en el riesgo beta, éste presenta cierta regularidad en la definición del comportamiento de los planes como defensivos o agresivos, así como una tendencia común para los planes de renta variable-variable mixta y renta fija mixta I.

5. Predicción del riesgo beta

Una de las principales cualidades que han de presentar los coeficientes beta es la capacidad de proyectar las estimaciones de las rentabilidades en períodos futuros, razón por la cual en este apartado se analizan diversas metodologías de predicción, así como su capacidad predictiva, con el objetivo de determinar cuál se ajusta en mejor medida a la muestra utilizada. El período que se va a emplear, para realizar las estimaciones necesarias para la predicción, abarca desde 1995 hasta 1998, dividido a su vez en dos subperíodos de estimación de 24 meses cada uno. Además se realiza la predicción a través de tres procedimientos distintos: mínimos cuadrados ordinarios, método de estimación de Blume (1977) y método de Vasicek (1973).

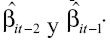

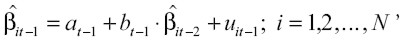

- El procedimiento de Mínimos Cuadrados Ordinarios (MCO) parte de la hipótesis de que los coeficientes beta estimados en un determinado subperíodo permanecen constantes en el siguiente subintervalo de predicción. Así, en primer lugar a través del Modelo de Mercado, se estiman los coeficientes beta durante el subperíodo de estimación t-1,  . En segundo lugar, los coeficientes beta estimados en el subintervalo t-1 se utilizan como predicción del riesgo beta para el subperíodo t, es decir,

. En segundo lugar, los coeficientes beta estimados en el subintervalo t-1 se utilizan como predicción del riesgo beta para el subperíodo t, es decir,  .

.

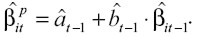

- El método de estimación de Blume (1977) se caracteriza por intentar recoger la tendencia temporal del riesgo beta a lo largo del período objeto de estudio e incorporarlo a la predicción, bajo la hipótesis de que la tendencia entre dos subperíodos consecutivos de tiempo, t-2 y t-1, es exactamente la misma que la existente entre los dos siguientes, t-1 y t. En este caso el proceso a seguir para determinar la beta predicha en el período t,  , se puede dividir en tres etapas:

, se puede dividir en tres etapas:

- Estimar a través de la metodología de Mínimos Cuadrados Ordinarios el riesgo beta correspondiente a la rentabilidad de cada plan de pensiones para dos subintervalos de tiempo consecutivos, t-2 y t-1, es decir, calcular

- Determinar la tendencia existente en los subperíodos t-2 y t-1, mediante la estimación de los coeficientes at-1 y bt-1 de la regresión lineal entre las dos series de coeficientes beta estimados en el paso anterior. La regresión a estimar es:

siendo N el número de planes de pensiones.

siendo N el número de planes de pensiones. - Determinar la predicción del riesgo beta correspondiente a cada plan para el subperíodo t,

, a través de incorporar la tendencia estimada en t-1 al coeficiente beta estimado por Mínimos Cuadrados Ordinarios del período t-1,

, a través de incorporar la tendencia estimada en t-1 al coeficiente beta estimado por Mínimos Cuadrados Ordinarios del período t-1,  . Esto es:

. Esto es:

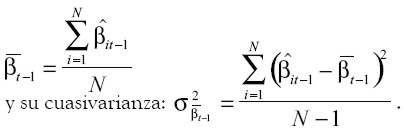

- El método de estimación de Vasicek (1973), aunque considera la tendencia del riesgo beta a revertir ala beta media, se caracteriza por no realizar el mismo ajuste a la rentabilidad de todos los activos, a diferencia de la metodología de Blume (1977), realizándose un ajuste mayor cuanto más grande sea el error de estimación cometido. En este caso, el proceso a seguir para predecir el riesgo beta de cada plan de pensiones para el subperíodo t,  , es el siguiente.

, es el siguiente.

-

Estimar los coeficientes beta

para el subintervalo t-1 y para cada plan de pensiones, así como el error estándar de dicho estimador

para el subintervalo t-1 y para cada plan de pensiones, así como el error estándar de dicho estimador  , a través de la metodología de Mínimos Cuadrados Ordinarios.

, a través de la metodología de Mínimos Cuadrados Ordinarios. -

Con los coeficientes beta estimados y con su varianza estimada[22] determinar la beta media:

-

Calcular la beta predicha

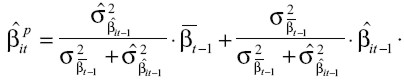

para el subperíodo t correspondiente a cada plan mediante la suma ponderada de la beta media y la beta estimada en el subperíodo anterior t-1:

para el subperíodo t correspondiente a cada plan mediante la suma ponderada de la beta media y la beta estimada en el subperíodo anterior t-1:

En cada uno de los procedimientos de predicción señalados, para cada plan de pensiones y para cada uno de los subintervalos de predicción considerados, se tendrá un coeficiente beta predicho  y un coeficiente beta observado

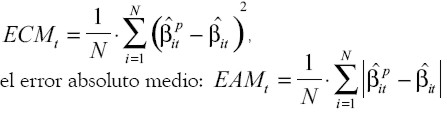

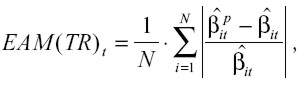

y un coeficiente beta observado  , el cual se toma como una estimación de la beta verdadera[23], y a través de la comparación entre ambos coeficientes se determinará la precisión de las predicciones realizadas. Para ello, se utilizan tres estadísticos distintos que permitan medir el error de predicción[24] en cada subintervalo y de esta manera se analiza la robustez de los resultados. Concretamente, para cada subperíodo se calcula el error cuadrático medio:

, el cual se toma como una estimación de la beta verdadera[23], y a través de la comparación entre ambos coeficientes se determinará la precisión de las predicciones realizadas. Para ello, se utilizan tres estadísticos distintos que permitan medir el error de predicción[24] en cada subintervalo y de esta manera se analiza la robustez de los resultados. Concretamente, para cada subperíodo se calcula el error cuadrático medio:

siendo N el número de planes de pensiones.

Una vez realizadas las estimaciones y predicciones correspondientes para cada una de las tres metodologías señaladas, así como en función de cada uno de los cuatro índices de mercado (IBEX-35, IGBM, índice equiponderado e índice ponderado de los planes de pensiones), se analiza cuál es el método más apropiado para la predicción en los planes de pensiones. En el cuadro 12 se ofrece una comparativa en términos medios de las tres metodologías de predicción empleadas. Según los resultados obtenidos, la metodología de Mínimos Cuadrados Ordinarios es la que ofrece una mayor capacidad de predicción, al presentar en términos medios errores más cercanos a cero para todos los índices de mercado y con cada una de las medidas de error empleadas. Asimismo, se ha de destacar que, con independencia de la metodología de predicción utilizada, las estimaciones realizadas empleando el IBEX-35 como proxy de la cartera de mercado son las que proporcionan un menor error, ya sea medido bien con el error cuadrático medio o bien con el error absoluto medio. En cambio, según estas medidas, las estimaciones ejecutadas con el índice ponderado de los planes de pensiones son las que siempre realizan el peor ajuste. No obstante, si como fuente de medición del error se toma el error absoluto medio en términos relativos, se observa que según este criterio no existe un índice de mercado óptimo, dado que la proxy que proporciona menor error varía en función de la metodología empleada.

No obstante, para analizar si existen diferencias en la metodología apropiada si se atiende al tipo de plan de pensiones, se realiza este análisis para cada categoría. Los resultados obtenidos confirman que si se estudia de forma separada cada categoría de plan, el método de predicción adecuado varía. Una comparativa en términos medios de tales resultados obtenidos se recoge en los cuadros: 13 para los planes de renta variablevariable mixta, 14 para los planes de renta fija mixta II y 15 para los planes de renta fija mixta I.

Si se analizan los resultados obtenidos para los planes de pensiones de renta variable-variable mixta, se observa que los resultados son bastante dispares en función del índice utilizado como aproximación de la cartera de mercado, así como de la medida de error empleada. No obstante, se ha de destacar que, en términos medios, en las estimaciones realizadas con el índice ponderado de los planes de pensiones, la metodología de Mínimos Cuadrados Ordinarios resulta la más relevante para todos los criterios de medición.

Con respecto a los planes de pensiones de renta fija mixta II se ha de destacar que las conclusiones que se derivan de los resultados de los estadísticos error cuadrático medio y error absoluto medio prácticamente coinciden y que el método de Blume se muestra dominante para tres de los cuatro índices utilizados, concretamente para los índices bursátiles y para el índice equiponderado.

En cambio, para los planes de renta fija mixta I se detecta que en términos medios el método de Vasicek proporciona errores más pequeños, con independencia de la medida de error y de la proxy de cartera de mercado empleadas.

En síntesis y conforme con lo expuesto, se ha de señalar que en función del tipo de plan analizado, existen diferencias con respecto a la metodología apropiada, y que ésta también varía ante las distintas proxys de la cartera de mercado. En cambio, si se analiza la muestra conjunta de las rentabilidades de todos los planes de pensiones, el método óptimo para predecir es único para todos los estadísticos y proxys utilizados, siendo el mismo el método tradicional o de mínimos cuadrados ordinarios.

6. Conclusiones

El presente trabajo de investigación se ha dedicado al análisis del riesgo beta en los planes de pensiones del sistema individual en España durante el horizonte temporal 1995-2003.

La estimación y análisis del riesgo beta ha puesto de manifiesto que éste resulta estadísticamente significativo al 5% en todos los planes de pensiones y para todos los índices de mercado considerados, IBEX-35, IGBM, índice equiponderado e índice ponderado de los planes de pensiones. Asimismo, se observa que la mayoría de los planes presenta un comportamiento defensivo y que las variaciones en el mercado bursátil se trasladan a los planes de pensiones de forma atenuada. No obstante, también se detecta un aumento leve de los valores de los coeficientes beta cuando éstos se estiman con el índice general, y que la rentabilidad de los planes de pensiones parece ser bastante más sensible ante variaciones en los índices que contienen renta fija, esto es, ante los índices construidos equiponderado y ponderado de los planes de pensiones, aumentando el número de planes de carácter agresivo. Esa mayor sensibilidad ante variaciones en estos índices se manifiesta, sobre todo, en los planes con un mayor peso de renta variable. Los bajos valores de los coeficientes beta de los planes de pensiones, en general, y en particular de los estimados con los índices bursátiles se pueden derivar de la naturaleza de ahorro-previsión y vocación finalista de este producto, lo que conlleva a que, en términos generales, en los mismos se sigan estrategias de inversión más conservadoras.

Asimismo, se observa que en términos generales, los índices construidos representativos de los planes de pensiones constituyen una mejor aproximación a la cartera de mercado, tanto si se tiene en cuenta la sensibilidad de los planes como la capacidad explicativa del modelo.

El estudio de la estabilidad del riesgo beta, a través de estimaciones recursivas y del contraste de sus residuos, no permite verificar la estabilidad temporal de los coeficientes beta, ni tampoco su inestabilidad para el horizonte temporal analizado. Sin embargo, el estudio del coeficiente beta para intervalos temporales solapados y no solapados ratifica el comportamiento regular del carácter defensivo de los planes de pensiones ante los índices bursátiles, esta regularidad disminuye a un 77% de los planes para los índices equiponderado y ponderado de los planes de pensiones. Además, se detectó que los planes que presentan un comportamiento irregular pertenecen principalmente al grupo de renta fija mixta II. Por otro lado, se ha de señalar que a pesar de no observarse una tendencia común en las variaciones del coeficiente beta para el conjunto de planes con independencia del índice utilizado, ésta sí se aprecia por tipo de plan, siendo positiva para la mayoría de los planes de renta variable-variable mixta y negativa para los de renta fija mixta I. Por tanto, a pesar de que se hayan detectado ciertos indicios de inestabilidad en el riesgo beta, éste presenta alguna regularidad en la definición del comportamiento de los planes como defensivos o agresivos, así como una tendencia común para los planes de renta variable-variable mixta y renta fija mixta I.

En el análisis de la capacidad de los coeficientes beta para proyectar las estimaciones de la rentabilidad en períodos futuros para los planes de pensiones a través de tres métodos distintos de predicción (Mínimos Cuadrados Ordinarios, método de Blume [1977] y método de Vasicek [1973]), se deduce que el procedimiento de predicción óptimo del riesgo beta para el conjunto de planes de pensiones es el método tradicional de Mínimos Cuadrados Ordinarios, dado que, con todos los índices de mercado utilizados, arroja menores errores de predicción. Sin embargo, del análisis realizado de forma separada para cada categoría de plan se deduce que la metodología adecuada varía en función del tipo de plan estudiado, así como de la proxy de la cartera de mercado empleada.

Pie de página

[1] Dicha información ha sido complementada con datos suministrados por las gestoras de los fondos de pensiones, a través de contacto directo con las mismas.

[2] Los datos necesarios para la ponderación con respecto al patrimonio, que corresponde a los diversos planes de pensiones a lo largo del período, se han tomado de los diversos informes publicados por la Asociación de Instituciones de Inversión Colectiva, así como por las propias gestoras de los fondos.

[3] Este modelo surge como una simplificación del modelo de Markowitz (1952). La teoría de selección de carteras propuesta por Markowitz (1952) se basa en la hipótesis de que todo individuo toma su decisión de inversión en función del binomio rentabilidad-riesgo, es decir, con base en la esperanza matemática y en la varianza de la distribución de la rentabilidad, lo cual estará justificado si la distribución de la rentabilidad queda perfectamente medida por estos dos parámetros. Por todo ello, en la literatura financiera para el análisis del comportamiento de los activos financieros se suele establecer la hipótesis de que su rentabilidad sigue una distribución normal.

[4] En este sentido, Marín y Rubio (2001, p. 393) señalan que cuando un sector presenta un coeficiente beta superior a la unidad, indica que es muy sensible a la situación contemporánea de la economía.

[5] Todo plan de pensiones, las aportaciones realizadas y los bienes y derechos adscritos al mismo, debe integrarse obligatoriamente a un fondo de pensiones, constituyendo los planes de pensiones un producto financiero de previsión que capta ahorro a largo plazo, siendo los fondos de pensiones el instrumento que se emplea para canalizar los ahorros captados hacia la inversión.

[6] La información disponible en España respecto a la estructura de la cartera de inversiones de los fondos de pensiones, hace referencia al sector en su conjunto, no se provee información desagregada en función del tipo de fondo y, por tanto y a su vez, del plan.

[7] Planes de pensiones en los que para su constitución y adhesión al mismo no se exige ninguna relación concreta entre promotor y partícipes, sino simplemente que una o varias entidades de carácter financiero insten a la creación de un plan.

[8] Esta clase de planes corresponde a aquéllos en los que existe una relación laboral entre promotor y partícipe, de forma que el promotor sea una entidad, corporación, sociedad o empresa y los partícipes sus empleados.

[9] Este tipo de planes son aquéllos en los que existe una relación asociativa o corporativa entre promotor y partícipes. Por lo tanto, el promotor es cualquier asociación, sindicato, gremio o colectivo, siendo los partícipes sus asociados o miembros.

[10] El coeficiente de determinación indica la proporción de la varianza del exceso de rentabilidad de cada plan de pensiones que es explicada por la prima de mercado. Así, si dicho coeficiente presenta un valor alto indicará que la mayor parte del riesgo total de cada plan de pensiones proviene de su riesgo sistemático y, por consiguiente, que su riesgo específico es menor.

[11] El residuo recursivo correspondiente a la observación t, wt, es el error de predicción ex-post de yt, cuando la regresión se estima para las t-1 primeras observaciones, es decir, wt = yt - xt'·ct-1, donde xt es el vector de regresores asociado con la observación, yt y ct-1 es el coeficiente de mínimos cuadrados estimado utilizando t-1 observaciones.

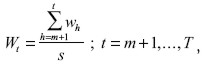

[12] El estadístico CUSUM se basa en la suma acumulada de los residuos recursivos y se define como:

siendo wh el valor del residuo recursivo para el momento del tiempo h, s la desviación típica de la regresión estimada con todas las observaciones y m el número de variables explicativas.

[13] El estadístico CUSUMQ se obtiene de la suma acumulada de los residuos recursivos al cuadrado y se especifica como:

[14] En las representaciones gráficas de los residuos recursivos y del coeficiente beta, las bandas de confianza se definen como ±2 veces la desviación típica del estimador. En cambio, en los estadísticos de contraste CUSUM y CUSUMQ éstas se determinan para un nivel de significación de 5%.

[15] Este porcentaje se reduce a aproximadamente un 56% si se utiliza el índice equiponderado de los planes de pensiones.

[16] Porcentaje calculado sobre el total de planes cuyas regresiones presentan un coeficiente beta inestable temporalmente.

[17] Índices ante los cuales los planes presentan una menor sensibilidad.

[19] El número de planes de pensiones agresivos es igual a 1 con el IGBM y a 0 con el IBEX-35.

[20] Excepto el último subperíodo que comprende los últimos 12 meses.

[21] Sólo en uno de los subperíodos, 1999-2000, la mayoría de los planes de renta variable-variable mixta presentan una variación negativa para los índices equiponderado y ponderado de los planes de pensiones. Asimismo, para dicho subperíodo la mayoría de los coeficientes beta correspondientes a los planes de renta fija mixta I se incrementan.

[22] El cuadrado del error estándar de la estimación del coeficiente beta.

[23] El coeficiente beta observado para un determinado período se obtiene mediante la estimación del Modelo de Mercado con los datos históricos de las rentabilidades correspondientes a dicho período de predicción.

[24] Cuanto más próximo a cero sea el valor que tome el estadístico, menor será el error incurrido en la predicción y más adecuado será el procedimiento utilizado.

[25] Este estadístico no depende de las unidades de medida de la variable endógena, a diferencia del error cuadrático medio y del error absoluto medio.

Referencias bibliográficas

Arral, P. & Chumacero, R. (1998). Tamaño de los fondos de pensiones en Chile y su desempeño financiero. Cuadernos de Economía, 35(105), 205-235. [ Links ]

Basu, S. (1983). The relationship between earnings' yield, market value and return for NYSE common stocks. Journal of Financial Economics, 12(1), 129-156. [ Links ]

Blume, M. E. (1977). Betas and their regression tendencies. En I. Friend y J. Bicksler. Risk and return in finance. Cambridge: Ballinger Publishing Company. [ Links ]

Chan, L. K. C. & Lakonishok, J. (1993). Are the reports of beta's death premature? The Journal of Portfolio Management, 19(4), 51-62. [ Links ]

Corzo, T. & Iglesias, S. (1997). Beta como medida del riesgo en mercados bajistas. Una aplicación a la Bolsa de Madrid. V foro de finanzas. Nuevos desarrollos financieros (pp. 575-587). Málaga: Asociación Española de Finanzas. [ Links ]

Corzo, T. & Martínez-Abascal, E. (1996). Anomalías en la valoración de activos y CAPM en la Bolsa de Madrid. 1988-1994. Trabajo presentado en el IV Foro de Finanzas, Madrid, pp. 373-387. [ Links ]

Gómez-Bezares, F., Madariaga, J. A. & Santibáñez, J. (1994). Valoración de las acciones en la Bolsa española: un análisis de la relación entre la rentabilidad y el riesgo. Bilbao: Desclee de Brouwer. [ Links ]

Handa, P., Kothari, S. P. & Wasley, C. (1993). Sensitivity of multivariate tests of the Capital Asset-Pricing Model to the return measurement interval. The Journal of Finance, 48(4), 1543-1551. [ Links ]

Marín, J. M. & Rubio, G. (2001). Economía financiera. Barcelona: Antoni Bosch. [ Links ]

Markowitz, H. M. (1952). Portfolio selection. The Journal of Finance, 7(1), 77-91. [ Links ]

Montlor, J. & Tarrazón, M. A. (1999). La inversión de los fondos de pensiones. Comparación del caso español y la situación internacional. Documentos de Trabajo, Fundación de las Cajas de Ahorros Confederadas para la Investigación Económica y Social, (151), 1-83. [ Links ]

Newey, W. K. & West, K. D. (1987). A simple positive semi-definite, heteroskedasticity and autocorrelation consistent covariance matrix. Econometrica, 55(3), 703-708. [ Links ]

Sharpe, W. F. (1963). A simplified model for portfolio analysis. Management Science, 9(2), 277-293. [ Links ]

Vasicek, O. A. (1973). A note on using crosssectional information in bayesian estimation of security betas. The Journal of Finance, 28(5), 1233-1239. [ Links ]