Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO -

Similars in Google

Similars in Google

Share

Innovar

Print version ISSN 0121-5051

Innovar vol.20 no.37 Bogotá May/Aug. 2010

Laura Andreu-Sánchez*, Cristina Ortiz-Lázaro** & José Luis Sarto-Marzal***

* Profesora ayudante del Departamento de Contabilidad y Finanzas en la Escuela Universitaria Estudios Empresariales de Zaragoza (España). Correo electrónico: landreu@unizar.es

** Profesora ayudante del Departamento de Contabilidad y Finanzas en la Facultad de Económicas y Empresariales de Zaragoza (España). Correo electrónico: cortiz@unizar.es

*** Profesor titular del Departamento de Contabilidad y Finanzas en la Facultad de Económicas y Empresariales de Zaragoza (España). Correo electrónico: jlsarto@unizar.es

RECIBIDO: febrero 2009 APROBADO: octubre 2009

RESUMEN:

Este artículo muestra la evolución de los fondos de inversión desde la perspectiva de la composición de sus carteras. En el periodo 1999-2006 se observa un importante incremento de la diversificación internacional, tanto en partícipes, por el crecimiento experimentado por los fondos internacionales, como en gestores, ya que incorporan cada vez mayores porcentajes de activos internacionales en sus carteras.

El dinamismo de la industria de fondos de inversión induce frecuentes cambios de categorías. Teóricamente, estos cambios se producen tras la modificación de la política de inversión. No obstante, se demuestra empíricamente que los fondos de inversión pueden abandonar una categoría por motivos más relacionados con el marketing.

PALABRAS CLAVE:

fondos de inversión, composición de carteras, diversificación internacional, vocaciones inversoras.

ABSTRACT:

This article shows the evolution of investment funds from the perspective of portfolio composition. During the period from 1999-2006 there was a significant increase in international diversification, both at the level of participants due to the growth of the international funds as well as at the level of managers, in so far as they increasingly incorporate larger percentages of international assets into their portfolios.

The dynamism of the investment fund industry induces frequent changes of categories. Theoretically, these changes arise from modification of the investment policy. However, it is empirically shown that investment funds can abandon a category for reasons more related to marketing.

KEY WORDS:

investment funds, portfolio composition, international diversification, investment vocations.

RÉSUMÉ:

Cet article montre l'évolution des fonds d'investissement dans la perspective de la composition de leurs portefeuilles. Durant la période 1999-2006 une croissance importante de la diversification internationale est observée, autant au niveau de participation, pour la croissance expérimentée par les fonds internationaux, qu'au niveau de la gestion, étant donné qu'un plus grand pourcentage d'actifs internationaux est incorporé dans leurs portefeuilles. Le dynamisme de l'industrie de fonds d'investissement provoque fréquemment des changements de catégorie. Théoriquement, ces changements se produisent pour modification de la politique d'investissement. Cependant, il est démontré qu'en réalité les fonds d'investissement peuvent abandonner une catégorie pour des raisons en rapport avec le marketing.

MOTS-CLEFS:

Fonds d'investissement, composition de portefeuilles, diversification internationale, vocations d'investissements.

RESUMO:

Este artigo mostra a evolução dos fundos de investimento desde a perspectiva da composição de suas carteiras. No período de 1999-2006 observa-se um importante aumento da diversificação internacional, tanto no tocante aos participantes pelo crescimento experimentado pelos fundos internacionais; como no tocante aos gestores, já que incorporam cada vez maiores porcentagens de ativos internacionais em suas carteiras. O dinamismo da indústria de fundos de investimento induz freqüentes mudanças de categorias. Teoricamente, estas mudanças são produzidas após a modificação da política de investimento. Não obstante, demonstra-se empiricamente que os fundos de investimento podem abandonar uma categoria por motivos mais relacionados com o marketing.

PALAVRAS CHAVE:

Fundos investimento, composição carteiras, diversificação internacional, vocações de investimentos.

INTRODUCCIÓN

La evolución de los fondos de inversión en el panorama financiero español ha sido impresionante en los últimos años. Sin embargo, el estudio de la evolución de patrimonio y partícipes no es suficiente para comprobar la verdadera dimensión de este fenómeno. En el presente trabajo, se analiza de un modo más pormenorizado la composición de las carteras de los fondos de inversión, y se ofrece información detallada sobre su distribución geográfica y por tipo de activos. Estos aspectos se estudian no sólo a nivel agregado de la industria de inversión colectiva, sino que se diferencia la tipología de fondos de inversión.

Algunas revisiones del crecimiento y la evolución de los fondos de inversión son, por ejemplo, Ferruz et. al. (2004) o, más recientemente, García-Vaquero y Maza (2006). Sin embargo, en lo referente a estudios que analicen la evolución de la composición de las carteras en España, tan sólo conocemos el trabajo de Alonso y Sanchís (2002). A diferencia de ese estudio, el presente trabajo no analiza la información pública agregada de la Comisión Nacional del Mercado de Valores (CNMV), sino que agrega información a partir de la información individual de la composición de la cartera de los fondos y de la categorización de dichos fondos.

El estudio de los países de emisión de valores también es relevante en el contexto de liberalización de los mercados internacionales vivido recientemente. Ejemplos de estas transformaciones es la entrada en vigor del euro como moneda única en la Unión Económica Monetaria y la ampliación de la Unión Europea. El análisis de fondos de inversión con vocación inversora nacional o internacional, conjuntamente con el país de emisión de los activos que forman las carteras, ofrecerá una perspectiva del grado de diversificación internacional de los partícipes (popularidad de fondos internacionales) o de los gestores (composición de carteras). En esta línea, Matallín y Gil de Albornoz (2005) también detectan esta mayor diversificación internacional de las inversiones y realizan una primera aproximación a la evaluación de la gestión internacional de los fondos de inversión españoles, aunque no trabajan con categorías diferenciadas.

La dinámica observada en la evolución de la industria, que afecta sobre todo al mayor crecimiento de unas determinadas categorías frente a otras, hace pensar en las razones que puedan llevar a un fondo de inversión a modificar su categoría. Tal y como establece la legislación española, la clasificación de los fondos se basa en la política de inversión definida en los folletos informativos redactados por los propios fondos. No obstante, ante este planteamiento teórico pueden surgir discrepancias basadas en los resultados obtenidos en otros mercados. Cooper et. al. (2005), por ejemplo, investigan fondos de inversión estadounidenses, y comprueban que los fondos cambian de nombre para buscar denominaciones atractivas en ese momento. Además, los fondos que optan por este cambio son más antiguos y obtuvieron una performance inferior en el periodo anterior. Los fondos se vieron beneficiados por este cambio, ya que con posterioridad lograron flujos anormalmente superiores.

Este estudio se centra en el cambio de categoría, frente al mero cambio de denominación de Cooper et. al. (2005). En este sentido, una de las variables que se vislumbra como esencial para llevar a cabo este estudio es el análisis de la rentabilidad de las diferentes categorías. Consistente con esta idea, en el trabajo de Barberis y Shleifer (2003) se comprueba cómo los inversores definen los estilos de inversión en los que se posicionan según los resultados previos obtenidos. Las gestoras intentarían mediante estos cambios atraer la atención de los inversores para captar un mayor flujo de dinero. Numerosos análisis empíricos se han llevado a cabo sobre la irracionalidad del inversor y cómo este puede verse influido por cuestiones publicitarias (por ejemplo, Jain y Wu, 2000; Hirshleifer, 2001; Cooper et. al., 2001 y Gallaher et. al., 2004).

Por tanto, en este trabajo, se analiza si detrás de los cambios de categoría detectados en la industria española de fondos de inversión durante el periodo 1999-2006 puede haber algún sesgo psicológico o un deseo de relanzar el producto hacia una categoría con mayor popularidad en ese momento y que no atiendan solamente a razones de vocación inversora. Los fondos españoles pueden atender en mayor medida a criterios de marketing a la hora de abandonar una categoría, tanto si no obtienen una buena posición relativa en cuanto a rentabilidad, como si dicha categoría no atraviesa un buen momento. Sin embargo, parece que las decisiones de entrar en una nueva categoría son más complejas y no quedan explicadas con estos factores.

Tras esta introducción, la estructura del trabajo continúa con una sección que detalla información sobre la base de datos y analiza la diversificación internacional de la industria. La tercera sección presenta la metodología para el estudio de los cambios de categoría, cuyos resultados están en la sección cuarta. Se incluye una sección final que recoge las principales conclusiones del trabajo.

CRECIMIENTO E INTERNACIONALIZACIÓN DE LA INDUSTRIA ESPAÑOLA DE FONDOS DE INVERSIÓN

La base de datos analizada comprende todos los fondos de inversión existentes durante el periodo 1999-2006. Se cuenta con información mensual de la categoría a la que pertenecen los fondos de inversión, rentabilidad y patrimonio, facilitada por la Comisión Nacional del Mercado de Valores (CNMV). Por tanto, la base de datos no sufre sesgo de supervivencia. La información agregada por categorías se calcula a partir de la información individual de los fondos y de su clasificación en cada momento.

Existen dos grandes grupos en los fondos de inversión mobiliarios: los fondos con vocación inversora nacional y los fondos con vocación inversora internacional. En los primeros se identifican cinco categorías: renta fija a corto plazo (RFC), renta fija a largo plazo (RFL), renta fija mixta (RFM), renta variable mixta (RVM) y renta variable nacional (RVN). En los fondos internacionales existe mayor diversidad, sobre todo a partir de 2002, cuando se desagrega la renta variable internacional por áreas geográficas. En diciembre de 2006, se conformaron las siguientes diez tipologías: renta fija internacional (RFI), renta fija mixta internacional (RFMI), renta variable mixta internacional (RVMI), renta variable euro (RVE), renta variable internacional Europa (RVEP), Estados Unidos (USA), Japón (JAP), emergentes (EME), otra renta variable internacional (INTO) y fondos globales (GLO).[1] Asimismo, se podrían incluir otras dos categorías en fondos domésticos: los fondos de inversión garantizados de renta fija (GRF) y los garantizados de renta variable (GRV). Estos fondos tienen particularidades en cuanto a restricciones en la compra-venta de participaciones.

La tabla 1 muestra un resumen de los fondos de inversión analizados en cada categoría, así como el patrimonio total en cada año. Como se aprecia en dicha tabla, el crecimiento del patrimonio gestionado por la industria de fondos de inversión sigue siendo significativo en los primeros años del siglo XXI. Desde diciembre de 1999 hasta diciembre de 2006 dicho patrimonio se incrementó en un 65%, así como la oferta de fondos de inversión, que también experimentó un fuerte aumento cercano al 44%.

A partir de esta primera tabla descriptiva de la situación de la industria de fondos de inversión y de su evolución en los últimos años, se observa que los fondos de inversión siguen teniendo un crecimiento sostenido. Sin embargo, este crecimiento ha sido más importante en los fondos de inversión con vocación internacional. No sólo diversifican la inversión en cuanto a número de categorías existentes a partir de 2002, sino que suponen una parte considerable del crecimiento total. Según datos de la tabla 1, el patrimonio de fondos internacionales en el periodo analizado aumenta un 105,85% frente al 54,51% de los fondos domésticos. Estas diferencias entre ambas vocaciones son incluso mayores al hablar del número de fondos comercializados, ya que el incremento es del 123,37% y del 17% para fondos internacionales y domésticos, respectivamente.

Al centrarse en el crecimiento patrimonial, el gráfico 1 permite comprobar visualmente las categorías con mayor dinamismo en los últimos años.

Los fondos de renta mixta, en su conjunto, tanto domésticos como internacionales, han perdido patrimonio gestionado. Dicha disminución se produce además en las dos categorías que están agrupadas en el gráfico, renta fija mixta y renta variable mixta. A su vez, los fondos garantizados de renta fija han perdido también patrimonio. Por el contrario, las categorías que han salido más reforzadas han sido renta variable internacional y renta fija nacional, con incrementos en el periodo de 1999 a 2006 del 222% y del 189,4%, respectivamente.

Este crecimiento espectacular de la renta variable internacional obliga a detenernos en las múltiples categorías que contiene. Así, el gráfico 2 expresa el peso porcentual de cada categoría específica.

En cuanto a fondos que describen su vocación inversora por área geográfica, todos han incrementado sustancialmente el volumen de patrimonio gestionado, especialmente a partir del 2005. No obstante, ese crecimiento es, en su mayoría, consecuencia del crecimiento global, dado que se mantienen los porcentajes relativos al total del patrimonio de fondos con vocación internacional. Tan sólo la categoría de emergentes consigue incrementar su cuota de patrimonio de manera sustancial (pasan de representar el 1,31 al 2,47% del patrimonio de fondos internacionales).

Como ya se observaba en el gráfico 1, tanto la renta fija mixta internacional como la renta variable mixta internacional pierden volumen de negocio (15,52 y 15,62%, respectivamente). Dicha disminución de volumen se acentúa mucho más en el gráfico 2 al analizar el peso relativo respecto al patrimonio total gestionado por fondos con vocación internacional.

El mayor incremento se produce en los fondos globales, que multiplican por 13 su patrimonio de 2002 a 2006. De la misma manera, pasan de representar el 9,86% de los fondos internacionales en 2002, al 48,73% en diciembre de 2006.

Evolución de la inversión doméstica en fondos de inversión

Hasta el momento se ha presentado el crecimiento absoluto de la inversión con vocación internacional en España, así como el incremento del peso en la industria de fondos de inversión. Sin embargo, esta internacionalización del mercado no sólo se ha producido por esa vía, sino que los fondos con vocación doméstica también han modificado sustancialmente la composición de sus carteras.

Gracias a la información sobre la composición de la cartera de cada fondo de inversión se pueden individualizar los activos emitidos en España[2]. Para ello, se divide la muestra entre aquellos títulos incorporados en las carteras cuyo número internacional de codificación (ISIN) comienza por las siglas ES y el resto. El gráfico 3 presenta el porcentaje que supone la cartera doméstica frente al patrimonio total de la categoría analizada. Es evidente que la diferenciación entre la vocación inversora doméstica y la internacional ha perdido su significado en los últimos años. El inversor no puede, por esta razón, fijarse únicamente en cómo están clasificados los fondos objetivo, sino que debe analizar la composición de la cartera para detectar su vocación inversora.

A pesar del crecimiento del patrimonio invertido en fondos internacionales, merece la pena destacar que el porcentaje de inversión doméstica dentro de cada cartera es todavía elevado. Esto puede deberse al conocido efecto home bias, es decir, a que los gestores prefieren invertir en títulos de empresas geográficamente más cercanas o más conocidas, tal y como demuestran, entre otros, Coval y Moskowitz (1999), Grinblatt y Keloharju (2001) y Chan et. al. (2005).

El gráfico 3 muestra de manera explícita cómo, en 1999, se diferenciaban claramente los fondos nacionales con un porcentaje en activos domésticos entre el 60 y el 90% de los fondos internacionales cuyo peso en inversión doméstica se situaba entre el 15 y el 35%. Sin embargo, la situación cambia radicalmente en 2006, momento en el que las diferencias entre ambas vocaciones inversoras no están claras según la inversión en activos domésticos.

La única categoría que mantiene su vocación inversora nacional es la de renta variable nacional, circunstancia motivada fundamentalmente por la restricción de la CNMV de invertir al menos el 75% en renta variable y un mínimo del 90% de este último en emisiones españolas. Por otro lado, los fondos de renta fija nacional están obligados a mantener el 95% de sus inversiones en euros. El hecho de que las emisiones españolas supongan tan sólo el 60% de la cartera, tal y como muestra el gráfico 3, indica que existe una gran diversificación europea de las inversiones.[3]

Los descensos más importantes en cuanto a inversión doméstica son los que se producen en los fondos garantizados, bien sean de renta fija o de renta variable. La causa puede buscarse en la preferencia, cada vez más acusada en estos fondos, de invertir en cestas de índices, que habitualmente son índices de referencia internacionales.

En cuanto a los fondos de renta mixta nacional, la disminución de la cartera nacional ha sido más acusada en los fondos de renta fija mixta que en los de renta variable mixta; no obstante, estos fondos tienen restricciones mínimas en cuanto a la cartera doméstica, ya que sólo exigen que los activos denominados en monedas no euro no excedan el 5% para los primeros y el 30% para los segundos. Por tanto, estos fondos, que aparentemente están clasificados como domésticos, podrían estar invirtiendo un gran porcentaje de sus carteras en activos de la zona euro y no en activos domésticos. De hecho, el porcentaje invertido en diciembre de 2006 en activos domiciliados en España es 51,1 y 61,1% para renta fija mixta y renta variable mixta, respectivamente[4]. Pese a la mayor permisividad en moneda diferente al euro de los fondos de renta variable mixta, son los de renta fija mixta los que mayor diversificación internacional realizan.

Las cifras de inversión doméstica de los fondos de renta fija mixta y renta variable mixta internacional se sitúan en el 53,1 y 25,6%, siendo las restricciones para estos fondos el mantenimiento de un porcentaje superior al 5 o el 30% de activos denominados en monedas no euro, respectivamente.

Si se observan las tendencias de los últimos años, se aprecia cómo la diversificación internacional tiende a equiparar fondos con diferentes vocaciones de inversión. Los fondos de inversión se clasifican como internacionales o domésticos, a pesar de que sus carteras pueden ser muy similares. Este análisis tiene especial interés para los inversores, ya que no deben tomar decisiones precipitadas en cuanto a la elección de fondo de inversión para depositar sus ahorros, sino tener presente la política de inversión de los mismos.

Diversificación internacional en las carteras

Las conclusiones obtenidas en el apartado anterior pueden plantear dudas acerca de la información que las gestoras de fondos de inversión transmiten a los partícipes, especialmente cuando se observa que fondos con vocación inversora doméstica o internacional pueden tener porcentajes de inversión doméstica similar. Con el objeto de profundizar más en este aspecto se estudia a continuación la diversificación internacional de estas carteras. Es decir, se intentará averiguar si la distribución geográfica de los activos marca diferencias en las categorías domésticas o internacionales.

Tal y como lo presenta el gráfico 4, el tamaño de los fondos pertenecientes a las categorías de mixtos nacionales son mayores que en fondos mixtos internacionales. El patrón de inversión de las cuatro categorías analizadas se ha modificado durante el período estudiado (1999-2006); tal es así, que comparando entre fondos de renta fija mixta domésticos e internacionales, la composición de la cartera es muy similar. Esto se produce no sólo para los activos emitidos en España, como se anticipaba en el gráfico 3, sino también para el resto de la distribución geográfica de la cartera. La mayor diferencia se puede encontrar en el porcentaje invertido en Luxemburgo, ya que es del 5,4% para la categoría RFM y del 13,9% para los fondos RFMI[5]. Por tanto, un inversor tendría una cartera muy similar en cuanto a diversificación geográfica de la misma, tanto si invierte en un fondo de renta fija mixta con vocación nacional o internacional.

Por el contrario, los fondos de renta variable mixta sí presentan diferencias sustanciales en su cartera cuando su vocación es nacional o internacional. En el gráfico 3 ya se pusieron de manifiesto las diferencias en la cartera emitida en España, y en el gráfico 4 se aprecian también diferencias importantes en la distribución de la parte internacional de la cartera. La diferencia más significativa es de nuevo la inversión en Luxemburgo, ya que en diciembre de 2006 representaba el 30,3% de los fondos RVMI, frente al 3,1% de los de RFM. Estados Unidos, por ejemplo, también presenta diferencias con un 7% y un 1,3% de las carteras, respectivamente.

DINÁMICA DE LAS CATEGORÍAS DE FONDOS DE INVERSIÓN

Los fondos de inversión deben definir claramente su política de inversión en el folleto informativo que hacen llegar a la CNMV. A partir de dichas políticas de inversión objetivo, se establece la categoría en la que se enmarca el fondo de inversión. Por tanto, para que un fondo cambie de categoría debería modificar su estrategia de inversión. No obstante, en esta sección se plantea si pudiera darse la decisión en sentido inverso, es decir, que los cambios en la política de inversión se deban a que la gestora decida un cambio de categoría con base en otras motivaciones.

Tal y como se describe en la introducción, Barberis y Shleifer (2003) observan que los inversores se posicionan en los distintos estilos de inversión en función de los resultados previos obtenidos. Por ello, la rentabilidad de la categoría podría motivar cambios en la categoría de inversión de los fondos de inversión. En la tabla 2 aparece información de corte cruzado sobre la rentabilidad anual media de las categorías definidas por la CNMV en tres momentos temporales. Además, se presentan las desviaciones estándar de dicha rentabilidad entre los fondos que pertenecían a esa categoría en diciembre del año analizado. Existen diferencias notables en las rentabilidades de los diferentes años, así como desviaciones típicas muy altas en determinadas categorías de renta variable, especialmente fondos internacionales de renta variable definidos en áreas geográficas.

Performance relativa del fondo en su categoría

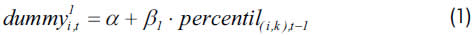

Habitualmente, los partícipes de fondos de inversión se fijan en la rentabilidad pasada del fondo de inversión a la hora de tomar decisiones de compra-venta (Sirri y Tufano, 1998). Además, el partícipe deberá comparar entre fondos de la misma categoría, ya que asume que tienen niveles similares de riesgo. Por tanto, se plantea un modelo que analice si el cambio de categoría puede venir motivado por la posición que un fondo ocupa en el ranking de una determinada categoría, tal y como recoge la ecuación (1).

donde  toma valores 1 si el fondo i abandona la categoría k en el mes t, y 0 en caso contrario. El percentil(i,k),t-1 es el percentil del fondo i en la categoría k durante el mes anterior. Con el fin de evitar picos puntuales de rentabilidad, para dicho cálculo se toma la rentabilidad del último año. El percentil de cada fondo está calculado a partir de los fondos que forman la categoría en cada mes. A partir de la ecuación anterior, se realiza una regresión pool que incluye todos los fondos de inversión durante el horizonte temporal comprendido entre abril de 1999 y diciembre de 2006.

toma valores 1 si el fondo i abandona la categoría k en el mes t, y 0 en caso contrario. El percentil(i,k),t-1 es el percentil del fondo i en la categoría k durante el mes anterior. Con el fin de evitar picos puntuales de rentabilidad, para dicho cálculo se toma la rentabilidad del último año. El percentil de cada fondo está calculado a partir de los fondos que forman la categoría en cada mes. A partir de la ecuación anterior, se realiza una regresión pool que incluye todos los fondos de inversión durante el horizonte temporal comprendido entre abril de 1999 y diciembre de 2006.

En el cómputo de la variable  no se van a considerar las salidas de una determinada categoría, si la vocación de destino es un fondo garantizado. Las motivaciones para transformarse en un fondo garantizado son claras y muy diferentes a la simple modificación de la vocación inversora. Por tal razón estos cambios se omiten para evitar posibles sesgos en el análisis.

no se van a considerar las salidas de una determinada categoría, si la vocación de destino es un fondo garantizado. Las motivaciones para transformarse en un fondo garantizado son claras y muy diferentes a la simple modificación de la vocación inversora. Por tal razón estos cambios se omiten para evitar posibles sesgos en el análisis.

Para poder rechazar la hipótesis nula de independencia de las decisiones de gestión de la cartera sobre el comportamiento relativo del fondo de inversión, el parámetro β1 debería ser significativo. Si el resultado de la estimación fueran betas negativas y significativas, esto implicaría que la salida de una categoría es más probable cuanto peor sea la situación relativa de un fondo de inversión en su categoría.

Performance y dinamismo en las categorías

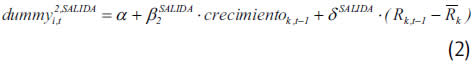

Es posible que las gestoras no sólo tengan en cuenta la situación individual del propio fondo de inversión, sino también las características y el dinamismo de la propia categoría en un intento de aprovechar los movimientos producidos por productos de moda. Para analizar este aspecto se plantean las ecuaciones (2) y (3) en función de si se estudian las motivaciones para abandonar o entrar en una categoría, respectivamente.

donde  toma valores 1 si el fondo i sale de la categoría k en el mes t, y 0 si no sale de la categoría. La variable no tendrá valor si ese fondo no pertenece a la categoría k. La variable crecimiento expresa el incremento porcentual en el patrimonio gestionado por una determinada categoría. Rk es la rentabilidad anual de la categoría calculada como el equivalente anual de las rentabilidades de los 12 meses anteriores para los fondos que pertenecían a la categoría en cada mes.

toma valores 1 si el fondo i sale de la categoría k en el mes t, y 0 si no sale de la categoría. La variable no tendrá valor si ese fondo no pertenece a la categoría k. La variable crecimiento expresa el incremento porcentual en el patrimonio gestionado por una determinada categoría. Rk es la rentabilidad anual de la categoría calculada como el equivalente anual de las rentabilidades de los 12 meses anteriores para los fondos que pertenecían a la categoría en cada mes.  es la rentabilidad anual media de todo el periodo muestral de la categoría k.

es la rentabilidad anual media de todo el periodo muestral de la categoría k.

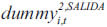

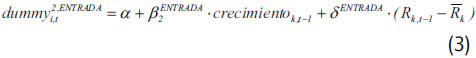

De manera similar se define la ecuación que pretende explicar los motivos de los fondos para determinar la categoría de destino:

donde  toma valores 1 si el fondo i entra en la categoría k en el mes t, y 0 si no entra en la categoría. La variable no tendrá valor si ese fondo ya pertenece a la categoría k. El resto de variables se definen como en la ecuación (2).

toma valores 1 si el fondo i entra en la categoría k en el mes t, y 0 si no entra en la categoría. La variable no tendrá valor si ese fondo ya pertenece a la categoría k. El resto de variables se definen como en la ecuación (2).

En este análisis, las ecuaciones (2) y (3) se ejecutan para cada una de las categorías existentes en el mercado español, excepto fondos garantizados.

Si los cambios de categoría en fondos de inversión vinieran motivados por cambios en la política de inversión, los parámetros de la ecuación deberían ser cercanos a 0 y no significativos. Sin embargo, si o ! son significativos, se podría pensar que los cambios de categoría no sólo atienden a criterios de selección de activos, sino también a cuestiones de marketing. En ese caso, al analizar el proceso de salida de una categoría, ecuación (2), los parámetros serían negativos, y en el contraste de entrada a una categoría, ecuación (3), estos serían positivos.

RESULTADOS EMPÍRICOS DEL ANÁLISIS DE CAMBIO DE CATEGORÍA

Esta sección presenta los resultados empíricos del análisis planteado. Según la mecánica establecida por la CNMV para determinar la clasificación de los fondos de inversión, estos estarían indiferentes a las variables descriptivas consideradas, tales como la rentabilidad, el patrimonio gestionado, etc.

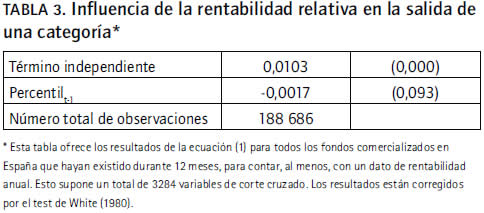

La tabla 3 muestra los resultados del análisis conjunto de todas las categorías y de la posible influencia de la posición relativa de un determinado fondo para motivar su salida de la categoría. Dicha posición relativa se establece como el percentil de rentabilidad de cada fondo en su propia categoría.

A partir de los resultados que se observan en la tabla 3 no se puede confirmar la hipótesis nula de independencia entre la decisión de un fondo de cambiar de categoría y la performance que han tenido en el pasado respecto a la categoría a la que pertenecían. Existe una relación negativa y significativa al 10% que indica que cuanto menor es el percentil ocupado por el fondo respecto a su categoría, mayores incentivos tiene a cambiar de categoría. Además de conocer cómo afecta la performance pasada, también es interesante analizar el efecto del dinamismo de las categorías, bien sea como elemento de salida o como atracción de nuevos fondos. La tabla 4 muestra los resultados de este análisis[6]. No parece que haya un efecto claro de las variables planteadas en este modelo, aunque sí se observan ciertas tendencias. El crecimiento de una categoría tiene un efecto contrario en la decisión de cambio de categoría, ya que la mayor parte de los coeficientes son negativos y, además, significativos para tres categorías: fondos de renta fija a corto plazo, renta fija internacional y globales. Del mismo modo, la variable del exceso de rentabilidad de la categoría del periodo anterior sobre el total también tiene efecto contrario y significativo en cuatro categorías: renta fija mixta, renta variable nacional, renta variable euro y globales. La categoría de fondos globales es la que presenta un efecto evidente de las variables planteadas.

Todos estos resultados hacen pensar que, si bien las variables analizadas tienen influencia en el fenómeno de cambio de categoría de los fondos de inversión españoles, existen otros factores que pueden explicarlo y que abren el camino a investigaciones posteriores que complementen las conclusiones obtenidas en este trabajo.

CONCLUSIONES

La principal novedad que aporta este trabajo es el uso de información sobre composición de carteras de los fondos de inversión españoles. Además, la muestra utilizada en el estudio incluye todos los fondos de inversión comercializados en el periodo 1999-2006 clasificados por categorías según la Comisión Nacional del Mercado de Valores.

La primera parte del estudio aborda la evolución de la industria de fondos de inversión, y ofrece información relevante acerca de la diversificación internacional de la inversión en fondos domiciliados en España. Esta progresiva internacionalización es fruto de la madurez de la industria y de la creciente cultura financiera. Como tal, puede servir de ejemplo para otros mercados emergentes en materia de inversión colectiva.

Una vez analizados los emisores de los títulos que forman las carteras de fondos de inversión, se observa que la distribución entre activos domésticos (emitidos en España) y activos internacionales se ha modificado sustancialmente durante el periodo en mención. Se produjo una convergencia en los porcentajes dedicados a activos domésticos, diluyendo, por tanto, la diferenciación básica que puede ofrecerse al inversor cuando se clasifica como fondo con vocación inversora nacional o internacional. En diciembre de 2006, las diferentes categorías invierten entre un 25 y un 60% en cartera doméstica, excepto los fondos de renta variable nacional que deben cumplir ciertos requisitos y presentan el 90% de su patrimonio invertido en títulos españoles. Por consiguiente, la diversificación internacional a la que se hizo referencia antes se produce también dentro de las propias carteras de los fondos con vocación nacional.

Ante esta situación, la posición del inversor se ve debilitada, dado que fondos que, aparentemente, puedan tener carteras muy diferenciadas son muy similares en cuanto a la diversificación geográfica que mantienen. Este aspecto se confirma al analizar en detalle no sólo el porcentaje de inversión doméstica sino también la distribución de la cartera internacional. Fondos de renta fija mixta con vocación doméstica o internacional presentan carteras muy similares.

Por tanto, parece adecuado que las categorías establecidas por la CNMV o cualquier otro órgano de supervisión estén bien diferenciadas para facilitar la tarea de selección del inversor. Del mismo modo, cualquier inversor potencial en fondos de inversión debe ser cauto y conocer en qué tipo de activos invierten dichos fondos.

En la segunda parte del trabajo se analizó si el cambio efectivo de clasificación de un fondo de inversión se debe a modificaciones en su política de inversión o si dicho cambio se desencadena a partir de otras motivaciones. Se comprueba que, en efecto, fondos cuyo ranking de rentabilidad dentro de la categoría a la que pertenecen es bajo, tienen más incentivos a cambiar de categoría. También se pueden ver afectados por el dinamismo de la categoría a la que pertenecen, dado que una disminución del patrimonio de la categoría o una rentabilidad por debajo de lo habitual en un determinado periodo pueden precipitar el abandono de la categoría por parte de un fondo. Estas mismas razones no explicarían que pasen a formar parte de una nueva categoría. No obstante, parece que el proceso de selección de la categoría de destino es más complejo.

El presente trabajo abre una novedosa línea de investigación en fondos de inversión. Por un lado, es interesante el uso de composición de carteras frente al uso de magnitudes agregadas a la hora de analizar la política de inversión. Por otro lado, se relacionan varias perspectivas de estudio, como finanzas, marketing y psicología. Profundizar en estos aspectos tendría un gran interés para la literatura internacional, así como analizar un número más amplio de países.

PIE DE PÁGINA

[1] Existe un proyecto de Circular de la CNMV sobre las categorías de IIC (instituciones de inversión colectiva) en función de su vocación inversora, que simplifica las categorías descritas en siete: renta fija euro, renta fija internacional, mixto euro, mixto internacional, renta variable euro, renta variable internacional e IIC de gestión referenciada. Además en dicho proyecto se incluyen los fondos monetarios (antiguos FIAMM) y tres tipos de fondos garantizados (de rendimiento fijo, de rendimiento variable y de garantía parcial).

[2] El posible desajuste entre la categoría definida y la composición de la cartera de inversión tampoco va a solventarse con el Proyecto de Circular de la CNMV sobre las categorías de IIC en función de su vocación inversora, ya que en la Norma 3.a-a), se indica que: "La clasificación se determina por la política de inversión de la IIC definida en su folleto explicativo y no por la composición de su cartera".

[3] Nótese la diferencia entre monedas euro y activos domésticos que sólo considera las emisiones en España.

[4] Estas categorías y renta mixta internacional están agrupadas en el gráfico 3 para facilitar la lectura del mismo.

[5] Se debe observar que la composición geográfica de la cartera está calculada a partir de los códigos ISIN de los valores que la forman; es decir, se considera el país de emisión del activo. Algunos activos con características particulares (generalmente títulos de deuda privada) se emiten con la codificación XS, y por tanto engrosan el apartado de Otros en el gráfico 4, aunque en gran parte están emitidos en euros.

[6] La categoría de fondos de inversión internacionales en Japón no se incluye en las tablas 4 y 5, porque el reducido número de observaciones no permite realizar el análisis.

REFERENCIAS BIBLIOGRÁFICAS

Alonso, F. y Sanchís, A. (2002). La evolución de la composición de las carteras de los fondos de inversión españoles. Boletín Económico, 12, 53-59. [ Links ]

Barberis, N. & Shleifer, A. (2003). Style investing. Journal of Financial Economics, 68(2), 161-199. [ Links ]

Chan, K., Covrig, V. & Ng, L. (2005). What determines the domestic bias and foreign bias? Evidence from mutual fund equity allocations worldwide. The Journal of Finance, 60(3), 1495-1534. [ Links ]

Cooper, M. J., Dimitrov, O. & Rau, P. R. (2001). A rose.com by any other name. The Journal of Finance, 56(6), 2371-2388. [ Links ]

Cooper, M. J., Gulen, H. & Ra, P. R. (2005). Changing Names with Style: Mutual Fund Name Changes and Their Effects on Fund Flows. The Journal of Finance, 60(6), 2825-2858. [ Links ]

Coval, J. D. & Moskowitz, T. J. (1999). Home bias at home: Local equity preference in domestic portfolios. The Journal of Finance, 54(6), 2045-2073. [ Links ]

Ferruz, L., Marco, I., Sarto, J. L. y Vicente, L. A. (2004). La industria de los fondos de inversión en España: situación actual y evaluación de su eficiencia. Información Comercial Española, 816, 163-178. [ Links ]

Gallaher, S., Kaniel, R. & Starks, L. (2004). Madison Avenue meets Wall Street: Mutual fund families, competition, and advertising. Unpublished manuscript, University of Texas at Austin. [ Links ]

García-Vaquero V. y Maza, L. A. (2006). Evolución reciente y situación actual comparada de inversión colectiva en España. Boletín Económico, 11, 87-95. [ Links ]

Grinblatt, M. & Keloharju, M.. (2001). How distance, language, and culture influence stockholdings and trades. The Journal of Finance, 56(3), 1053-1073. [ Links ]

Hirshleifer, D. (2001). Investor psychology and asset pricing. The Journal of Finance, 56(4), 1533-1597. [ Links ]

Jain, P. C. & Wu, J. S. (2000). Truth in mutual fund advertising: evidence on future performance and fund flows. The Journal of Finance, 55(2), 937-958. [ Links ]

Matallín, J. C. y Gil de Albornoz, B. (2005). Evaluación de la gestión internacional de los fondos de inversión. Revista Española de Financiación y Contabilidad, 125, 333-362. [ Links ]

Sirri, E. R. & Tufano, P. (1998). Costly Search and Mutual Fund Flows. The Journal of Finance, 53(5), 1589-1622. [ Links ]

White, H. (1980). A Heteroskedasticity-Consistent Covariane Matrix Estimator and a Direct Test for Heteroskedasticity. Econometrica, 48(4), 817-838. [ Links ]