Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO -

Similars in Google

Similars in Google

Share

Innovar

Print version ISSN 0121-5051

Innovar vol.21 no.39 Bogotá Jan./May 2011

José Luis Miralles-Marcelo*, José Luis Miralles-Quirós** & María del Mar Miralles-Quirós***

* Doctor en Ciencias Económicas, profesor de la Universidad de Extremadura, España. Correo-e: jlmiralles@unex.es

** Doctor en Ciencias Económicas, profesor de la Universidad de Extremadura, España. Correo-e: miralles@unex.es

*** Doctora en Ciencias Económicas, profesora de la Universidad de Extremadura, España. Correo-e: marmiralles@unex.es

Recibido: noviembre de 2009 Aprobado: octubre de 2010

Resumen:

Los periodos de crisis que se han desarrollado en los últimos tiempos en los mercados bursátiles han conducido a la existencia de un interés cada vez mayor en analizar el comportamiento de dichos mercados tras estos periodos y, de esta forma, conocer qué tipo de estrategias se han de aplicar para obtener una mayor rentabilidad. A partir del análisis de las rentabilidades anormales tras los shocks bursátiles sucedidos en los índices de referencia de las mayores, medias y pequeñas empresas del mercado español, el presente trabajo demuestra que la mejor estrategia en términos generales tras un shock bursátil es ponerse a corto, y que los mejores resultados de rentabilidades extraordinarias se obtienen a partir de la inversión en las medias y pequeñas empresas.

Palabras clave:

crisis, shocks bursátiles, rentabilidades anormales, estrategias de inversión.

Abstract:

The periods of crisis that have recently occurred in the stock markets have led to ever greater interest in analyzing the behavior of those markets following such periods, and thereby determining what type of strategies should be used to obtain greater profitability. Based on the analysis of abnormal profitability following stock market shocks that have occurred in the reference indexes of large, medium-sized and small companies of the Spanish market, this work shows that the best strategy in general terms following a stock market shock is to go short, and that the best results in terms of extraordinary profitability are obtained from investing in medium-sized and small companies.

Keywords:

crisis, stock market shocks, abnormal profitability, investment strategies.

Résumé:

Les périodes de crises qui se sont développées ces derniers temps sur les marchés boursiers ont suscité un intérêt élevé pour l'analyse du comportement de ces marchés à travers ces périodes afin de connaître le type de stratégie à appliquer pour l'obtention d'une meilleure rentabilité. Ã partir de l'analyse des rentabilités anormales, lors de chocs boursiers, dans les indices de référence des grandes, moyennes et petites entreprises du marché espagnol, le présent travail démontre que la meilleure stratégie, en terme général, lors d'un choc boursier consiste à conserver une expectative à la baisse, et que les meilleurs résultats de rentabilités extraordinaires s'obtiennent à partir de l'investissement dans les petites et les moyennes entreprises.

Mots-clefs:

crise, chocs boursiers, rentabilités anormales, stratégies d'investissement.

Resumo:

Os períodos de crise que se desenvolveram nos últimos tempos nas bolsas de valores levaram à existência de um interesse cada vez maior em analisar o comportamento de tais mercados após estes períodos e, desta forma, conhecer que tipo de estratégias devem ser aplicadas para obter uma maior rentabilidade. A partir da análise das rentabilidades anormais após os shocks bursáteis sucedidos nos índices de referência das maiores, médias e pequenas empresas do mercado espanhol, o presente trabalho demonstra que a melhor estratégia em termos gerais após um shock bursátil é restringir-se, e que os melhores resultados de rentabilidades extraordinárias obtêm-se a partir do investimento nas médias e pequenas empresas.

Palavras chave:

crises, shocks bursáteis, rentabilidades anormais, estratégias de investimento.

1. Introducción

La actividad en los mercados financieros durante los últimos años se ha visto marcada por diferentes crisis que han tenido su origen en el auge y la posterior caída de sectores como el tecnológico, el inmobiliario, las materias primas o el sector bancario.

Estos hechos han promovido la existencia de un interés cada vez mayor en la comunidad científica por tratar de analizar, por un lado, qué elementos conducen a dichas crisis y, por el otro, cómo evolucionan los mercados financieros con posterioridad a las mismas.

Este trabajo se encuadra dentro de esta segunda línea de investigación. El objetivo concreto del presente estudio consiste en analizar las consecuencias de la crisis financiera mundial en los mercados bursátiles y, concretamente, en el mercado español. En este estudio se da respuesta a preguntas especialmente importantes en el presente contexto económico y financiero. En primer lugar, cómo ha reaccionado el mercado bursátil español ante la crisis, y en segundo lugar, qué estrategias de inversión pueden establecer los inversores financieros para seguir obteniendo beneficios extraordinarios también en épocas de crisis.

Este planteamiento tiene además una notable implicación teórica, ya que contradice la hipótesis de eficiencia de los mercados que indica que en un mercado eficiente los precios reflejan toda la información disponible y no es posible la obtención de una rentabilidad extraordinaria con base en dicha información.

En este sentido, es preciso señalar que un conjunto de investigaciones recientes muestran evidencias de que los mercados bursátiles sobrerreaccionan o infrarreaccionan. De este modo, precios pasados podrían predecir movimientos futuros y, por tanto, se podrían determinar estrategias de inversión acordes a dichas circunstancias.

Benou y Richie (2003) e Ising et al. (2006), entre otros, analizan la reacción en la rentabilidad anormal de las empresas de mayor tamaño en Estados Unidos y Alemania, respectivamente, tras diferencias de un 20% en sus cotizaciones. En dichos trabajos se obtienen resultados mixtos y por tanto no concluyentes, dado que en el primero de ellos se considera que existe un efecto sobrerreacción en el mercado estadounidense tras un significativo descenso en el valor de las acciones, mientras que en el segundo se obtiene evidencia de que el mercado alemán infrarreaciona. Esto implica la necesidad de continuar esta línea de estudio con bases de datos procedentes de otros mercados bursátiles y que contribuyan a encontrar una explicación coherente y unificada al comportamiento de los precios después de significativas caídas en los mismos.

En el presente estudio se ofrece evidencia para el mercado bursátil español tomando como referencia no sólo las empresas de mayor capitalización que cotizan en el mercado, sino también las empresas de media y pequeña capitalización, con la diferencia, además, de que no se construyen carteras sobre las mismas sino que se utilizan como referencia el índice IBEX 35, en el que se engloban las empresas de mayor capitalización en el mercado español, el índice IBEX MEDIUM CAP, orientado hacia las empresas de capitalización media, y el índice IBEX SMALL CAP, que aglutina a las empresas de menor capitalización.

Existen varias razones para utilizar los índices y no conformar carteras de mayor, medio y menor capitalización. La primera de ellas está basada en la menor amplitud del mercado español con respecto a otros mercados como el estadounidense o el alemán, donde es posible encuadrar dentro de cada grupo a un grande número de empresas (100 en el caso del trabajo de Ising et al., 2006). Dicha metodología aplicada al caso español implicaría tomar un grupo heterogéneo de empresas, aparte de que supondría considerar un alto porcentaje de las que cotizan en el mercado bursátil español.

En segundo lugar, se ha de resaltar la importancia de conocer la evolución de los índices, ya que estos se usan como referente nacional e internacional, y subyacentes en la contratación de productos derivados, lo que les convierte en una referencia para productos de inversión y ahorro. Por último, los índices bursátiles son la base de diferentes trabajos empíricos como los de Lasfer et al. (2003), Ajayi et al. (2006) y Mazouz et al. (2009b), lo que constituye la tercera razón.

Se incorporan en este trabajo otros elementos que mejoran la evidencia empírica previa, como analizar las rentabilidades anormales tras un shock a lo largo de las 100 sesiones siguientes al evento (unos cinco meses en términos bursátiles). Esto permite tener una visión más amplia de los efectos de los shocks en los índices españoles, además de poderlo comparar con otros trabajos que utilizan datos diarios y se centran en la evolución a muy corto plazo de los activos analizados (diez sesiones). Este estudio del comportamiento del mercado se complementa, finalmente, con la realización de un análisis de los efectos de los shocks producidos en cada índice sobre los demás.

Los resultados muestran cómo en periodos de crisis, definidos por los shocks negativos, se puede obtener una mayor rentabilidad extraordinaria (optando por adoptar una estrategia de venta a corto) que tras los shocks positivos (donde las mayores rentabilidades extraordinarias se obtienen a partir de la adopción de una posición a largo), siendo esta rentabilidad especialmente significativa en las pequeñas y medianas empresas.

Este trabajo se organiza de la siguiente forma: En la sección 2 se presenta la literatura empírica previa sobre la materia; en la sección 3 se explica la metodología por emplear en el estudio, cuyos resultados se muestran en la sección 4, y finalmente se presentan las conclusiones en la sección 5.

2. Revisión bibliográfica

Se han desarrollado en los últimos años diferentes hipótesis para explicar el comportamiento de los mercados bursátiles. DeBondt y Thaler (1985) mostraron que las carteras perdedoras durante un periodo de formación previo mejoraban los resultados de las carteras ganadoras previas durante el periodo siguiente. Este hecho, que contradice la hipótesis del mercado eficiente, es conocido como efecto sobrerreacción. Según dichos resultados, los inversores podrían desarrollar una nueva estrategia, conocida como estrategia contraria, para obtener una mayor rentabilidad del comportamiento del mercado. De este modo, los inversores comprarían a lo largo del periodo de prueba carteras perdedoras y venderían las carteras ganadoras formadas durante el periodo de formación para obtener rentabilidades significativas.

DeBondt y Thaler (1985) consideran que este efecto es causado por un comportamiento irracional de los inversores.

Sugieren que los inversores sobreponderan la información más reciente e infraponderan la más antigua. Posteriores investigaciones obtuvieron los mismos resultados en otros mercados, como en el caso español donde se destacan los trabajos de Alonso y Rubio (1990), Corredor y Santamaría (1996), Forner y Marhuenda (2003) y Muga y Santamaría (2004).

Desde un punto de vista complementario, algunos autores han estudiado las rentabilidades y el comportamiento de los mercados tras bruscos cambios de cotizaciones. Bremer y Sweeney (1991) y Atkins y Dyl (1990) demuestran que caídas en las cotizaciones de, al menos, un 10%, son seguidas por cambios en las rentabilidades. Cox y Peterson (1994) sugieren que las rentabilidades en un periodo de 4 a 20 días de las sesiones siguientes a una caída confirman la hipótesis de la infrarreacción.

Por su parte, Benou y Richie (2003) examinan el comportamiento de un conjunto de grandes empresas del mercado estadounidense tras experimentar un descenso en la cotización mensual del 20%, y llegan a la conclusión de que en términos generales se produce un efecto sobrerreacción en la rentabilidad anormal de las mismas que se prolonga durante un año; sin embargo, también señalan que dicho efecto sobrerreación está condicionado por el sector al que pertenece cada empresa, dado que en las empresas que pertenecen al sector servicios se produce un efecto infrarreacción.

En una línea similar se encuentra el trabajo de Ising et al. (2006) en el que también toman como referencia un descenso y un incremento del 20% en la cotización mensual, pero, en su caso, de las 100 mayores empresas alemanas, llegando a la conclusión de que existe un patrón de sobrerreación tras los shocks positivos y de infrarreación tras los negativos.

Park (1995) señala que el comportamiento del mercado bursátil tras cambios bruscos en las cotizaciones se explica por las diferencias entre la oferta y la demanda. Pritamani y Singal (2001) examinan las rentabilidades anormales posteriores al evento sin encontrar evidencias de un comportamiento regular en el volumen. Lasfer et al. (2003) encuentran un efecto sobrerreacción en el corto plazo en la rentabilidad anormal diaria de un grupo de índices bursátiles tras shocks positivos y negativos. Finalmente, Cheng y White (2003) consideran que los mercados estresados producen un mayor número de oportunidades de arbitraje que los no estresados.

Investigaciones más recientes también analizan la reacción de los mercados ante cambios bruscos en la cotización; se destacan los trabajos de Mazouz et al. (2009a) y Mazouz et al. (2009b). En el primero de ellos se analiza la reacción de un conjunto de empresas británicas ante diferentes cambios en la cotización diaria, y se llega a la conclusión de que los inversores infrarreaccionan ante shocks positivos, independientemente de su magnitud, y ante shocks negativos, siempre que estos sean menores del 5%. Sin embargo, apuntan que este efecto desaparece en las empresas de mayor capitalización cuando se producen shocks de gran magnitud. El segundo de los trabajos examina la reacción a corto plazo de diez índices bursátiles asiáticos tras diferentes shocks tanto positivos como negativos, llegando a concluir que los resultados varían según el país debido, según sus conclusiones, a que los inversores procesan de forma diferente la información que les llega, aunque en términos generales comprueban que existe un efecto infrarreacción en los mercados analizados.

3. Datos y metodología

Con el objetivo de analizar el comportamiento a corto plazo del mercado bursátil español tras los shocks, se tomaron las rentabilidades diarias de los índices bursátiles IBEX 35, IBEX MEDIUM CAP e IBEX SMALL CAP desde el 14 de enero de 1992 hasta el 31 de julio de 2009, lo que supone un total de 4.418 observaciones.

Existen diferentes criterios para definir los shocks. Bremer y Sweeney (1991), Cox y Peterson (1994) y Larson y Madura (2003) los describen como cambios diarios en los precios de al menos un 10%; Howe (1986) los define como aquellos cambios semanales que exceden del 50%; Benou y Richie (2003) consideran como referencia descensos en la cotización mensual del 20%, al igual que Ising et al. (2006), quienes también tienen presente los incrementos; Mazouz et al. (2009a) y Mazouz et al. (2009b) toman diferentes referencias de variaciones diarias que van desde el 3% hasta el 20% y, finalmente, se encuentra la opción de Atkins y Dyl (1990), quienes afirman que existe un shock cuando el cambio que se produce en dicha sesión es el mayor del conjunto de las 300 sesiones precedentes.

Sin embargo, dada la estabilidad del mercado español (donde raramente se producen variaciones diarias superiores al 3% en la rentabilidad de los índices, lo que hace inviable la utilización de las propuestas anteriores), se optó por emplear la metodología desarrollada por Lasfer et al. (2003) donde se define un shock positivo (negativo) como aquel donde la rentabilidad de la sesión está por encima (debajo) de la media de 50 sesiones más (menos) dos veces su desviación típica[1]. Esta metodología nos permite tener en cuenta un factor importante, la volatilidad, que no es contemplada por los demás métodos.

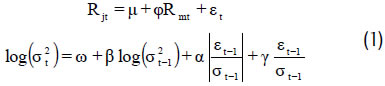

Una vez determinados los shocks, la metodología para calcular las rentabilidades anormales se realiza tomando en consideración las propuestas de Brockett et al. (1999), Benou y Richie (2003) e Ising et al. (2006), quienes utilizaron un modelo GARCH (1,1) sobre el que determinaron las rentabilidades anormales que corresponden a las perturbaciones aleatorias de la ecuación de la media.

No obstante, cabe señalar que el modelo GARCH cuenta con dos problemas. El primero de ellos, la restricción de no negatividad de los parámetros, deriva del carácter positivo de la varianza para lo cual los coeficientes han de ser positivos. En este sentido, cuanto mayor sea el número de retardos, mayor será la posibilidad de que aparezca un coeficiente negativo, con lo que la estimación no será correcta.

El segundo es el hecho de que no puede modelar el efecto asimétrico o efecto apalancamiento (leverage effect) que se produce cuando un descenso en los rendimientos del activo provoca un incremento mayor en la volatilidad que el que produce un aumento de la rentabilidad.

Dichos problemas condujeron a que los autores consideraran la utilización del modelo GARCH exponencial, más conocido por su nombre en inglés EGARCH (Exponential GARCH) que fue introducido por Nelson (1991) y que presenta varias posibilidades de ser especificado, siendo una de las más comunes la siguiente:

donde Rjt es la rentabilidad de cada índice, mientras que Rmt es la rentabilidad del índice de mercado, que en este caso es el índice General de la Bolsa de Madrid.

En esta especificación, la varianza condicional es una función exponencial de las variables, con lo que se aseguran los valores positivos, y por tanto no es necesario imponer la condición de no negatividad.

El coeficiente β determina la persistencia de la volatilidad a lo largo del tiempo, mientras que el coeficiente γ establece la presencia o no de asimetría en la volatilidad condicional, de forma que un valor negativo y significativo del mismo determina la existencia de un efecto apalancamiento (leverage effect) provocado por los shocks negativos[2].

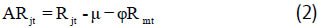

Una vez estimado el modelo, las rentabilidades anormales (ARjt) se calculan con base en la expresión:

A partir de cada shock, las rentabilidades anormales acumuladas (CARjt) se calculan como la suma de las rentabilidades anormales estimada según la ventana de sesiones que se considere[3]:

4. Resultados empíricos

Como paso previo al análisis de las rentabilidades anormales, se muestran en la tabla 1 los shocks tanto positivos como negativos en los tres índices empleados en el trabajo[4].

En la misma se puede observar cómo el IBEX 35 (IBX) y el IBEX SMALL CAP (IBS) presentan los movimientos más significativos dado que el primero de ellos tiene una media de shocks tanto positivos (2,93%) como negativos (2,90%) superior a los de los otros dos, y el mayor shock negativo, que alcanza el 9,58%. Por su parte, el IBEX SMALL CAP cuenta con el shock positivo mayor (10,35%) a la vez que con el mayor número de shocks tanto positivos como negativos según los criterios establecidos para su determinación (tiene un total de 348 shocks, 148 positivos y 200 negativos, lo que supone un 7,87% del total de las observaciones utilizadas en este trabajo)[5].

En la tabla 2 se indican las medias de las rentabilidades anormales acumuladas de cada índice durante las diez sesiones siguientes a cada shock. En la misma se puede observar cómo el comportamiento de los índices es desigual, ya que el IBEX MEDIUM CAP y el IBEX SMALL CAP reaccionan de la misma manera mientras que el IBEX 35 presenta un comportamiento diferenciado de los otros dos.

En concreto se puede observar que el índice IBEX 35 presenta un comportamiento consistente con la hipótesis de sobrerreacción, dado que la media de las rentabilidades anormales acumuladas tras un shock positivo (negativo) está seguida por rentabilidades anormales negativas (positivas) y significativas en las sesiones siguientes.

Por el contrario, los resultados obtenidos para los índices que hacen referencia a las empresas de media y pequeña capitalización señalan que los shocks, tanto positivos como negativos, están acompañados por rentabilidades anormales acumuladas, significativas en la mayoría de los casos y del mismo signo, por lo que resultan consistentes con la hipótesis de infrarreacción o efecto momentum.

La evolución de las medias de las rentabilidades anormales se pueden observar mejor en el gráfico 1, donde se muestran las mismas tras los shocks positivos, y en el gráfico 2 tras los shocks negativos. En dichos gráficos se nota claramente cómo el IBEX 35 sobrerreacciona al shock, pero manteniendo una estabilidad en la magnitud de la reacción, mientras que los otros dos índices reaccionan con movimientos más bruscos en el mismo sentido del shock.

Estos movimientos son especialmente significativos en el índice IBEX SMALL CAP, donde tras diez sesiones la media de las rentabilidades anormales acumuladas tras un shock positivo es de 0,60% (frente a un -0,06 del IBEX 35 y un 0,41 del IBEX SMALL CAP), mientras que alcanza un -1,12% tras un shock negativo (siendo los valores del IBEX 35 y el IBEX MEDIUM CAP de 0,06% y -0,62%).

La estabilidad del IBEX 35 a pesar de los shocks puede estar determinada por el hecho de que para la inclusión de los títulos en el mismo no se evalúa tan sólo su capitalización y liquidez, sino también otros factores adicionales de diferenciación, tal y como lo determina la Sociedad de Bolsas que controla la formación de dichos índices, que son la estadística asociada a los volúmenes y las características de la contratación y calidad de las horquillas, rotaciones y demás medidas de liquidez (volatilidad, profundidad del libro de órdenes, índice de liquidez anualizado, efectivo en el libro de órdenes respecto a capitalización, horquilla media, horquilla media ponderada, lambda de Kyle, etc.), además de buscar la estabilidad del índice atendiendo a su utilización como subyacente en la negociación de productos derivados.

Con el objeto de comprobar si se mantiene el mismo comportamiento a lo largo del tiempo, se analizaron las medias de las rentabilidades anormales acumuladas a lo largo de 100 sesiones (lo que supone aproximadamente cinco meses de sesiones diarias).

Los resultados, expuestos en la tabla 3, muestran, en primer lugar, cómo el efecto sobrerreacción en el IBEX 35 tras los shocks positivos se mantiene hasta que transcurren 60 sesiones, siendo la evolución de la media de las rentabilidades acumuladas consistente, a partir de ese punto, con la hipótesis de la infrarreacción; sin embargo, los valores obtenidos de las rentabilidades acumuladas dejan de ser significativos a un nivel de confianza del 90% a partir de que transcurren 20 sesiones. En el mismo sentido se puede observar que los resultados de las rentabilidades anormales acumuladas tras los shocks positivos en el IBEX ME - DI UM CAP confirman la hipótesis del momentum hasta que transcurren 60 sesiones a partir de las cuales las rentabilidades negativas muestran evidencias de un efecto sobrerreacción; sin embargo, tanto unas como otras no son significativas al 90% de confianza una vez que transcurren 40 sesiones.

Al igual que cuando fueron analizadas las diez primeras sesiones, el índice IBEX SMALL CAP es el que presenta una mayor reacción ante los shocks negativos, ya que la media de las rentabilidades anormales acumuladas decrece sucesivamente hasta alcanzar, 100 sesiones después, un significativo -3,5744%, similar al dato obtenido para el índice IBEX MEDIUM CAP, que es de -3,1649%.

En términos de estrategia por parte del inversor, los resultados expuestos en la tabla 2 implican que en el muy corto plazo el mayor provecho se obtiene si el inversor opta por adoptar una estrategia de ponerse a corto (esto es, opta por una venta a crédito) durante diez sesiones sobre el IBEX SMALL CAP, tras un shock negativo, ya que, en este caso, obtendría un beneficio 1,12% mayor del esperado. En cuanto a la mejor estrategia tras los shocks positivos sería la de ponerse a largo (comprar y mantener) durante nueve sesiones sobre el IBEX SMALL CAP, puesto que de esa forma se obtendría un beneficio mayor del normalmente esperado, del 0,63%. Las mismas estrategias durante las mismas sesiones pero sobre el IBEX MEDIUM CAP reportarían unos rendimientos extraordinarios de un 0,61% y un 0,42%, respectivamente. Por el contrario, la mejor manera de aprovechar los shocks positivos en el IBEX 35 sería optar por ponerse a corto durante seis sesiones, aunque, en este caso, el beneficio es únicamente del 0,08%; en cuanto a los shocks negativos, se debería optar por la estrategia de comprar y mantener durante cinco sesiones para obtener una rentabilidad también del 0,08%.

Las estrategias para tomar en el largo plazo, a la vista de los datos de la tabla 3, son iguales en cuanto a la operación por realizar, pero no a la magnitud de los resultados porque estos son significativamente mejores, en especial para las inversiones realizadas en las medianas y pequeñas empresas. Si se opta por mantener una posición a corto durante 100 sesiones tras los shocks negativos en el IBEX SMALL CAP, la rentabilidad extraordinaria alcanza un 3,57%, llegando hasta el 3,16% para el mismo número de sesiones sobre el IBEX MEDIUM CAP. Por su parte, la posición a largo tras los shocks positivos en ambos índices deriva en unas rentabilidades extraordinarias del 1,23% y 0,60%, respectivamente, siempre que se mantengan dichas posiciones durante 70 (IBS) y 20 sesiones (IBM). En todos los casos, como se puede observar, las rentabilidades son significativamente superiores a aquellas que se podían obtener en el corto plazo. La mejor performance de las pequeñas y medianas empresas concuerda con los resultados obtenidos por Banz (1981) y Reinganum (1981), quienes señalan que las acciones de empresas pequeñas obtenían rendimientos sustancialmente superiores a los de las empresas grandes para periodos largos de inversión.

Una vez conocidas las diferentes rentabilidades anormales obtenidas tras los shocks y las mejores estrategias para seguir, se plantea la cuestión de si podrían ser aprovechados los shocks en cada índice para definir una estrategia de inversión sobre el resto de los índices. Este análisis es interesante por dos razones: la primera de ellas es que supondría una novedad metodológica, puesto que, hasta el momento, la evidencia empírica previa sobre la materia se ha centrado en analizar el comportamiento de las rentabilidades anormales de un grupo determinado de índices o empresas sin considerar las relaciones entre las mismas. En segundo lugar, se obtendría una información muy útil al realizar dicho análisis, ya que se podrían conocer en mayor profundidad las reacciones de los índices y, además, establecer una estrategia de inversión basada en dichas reacciones.

Por ello se tomaron los shocks positivos y negativos de cada índice para calcular, a partir de los mismos, las medias de las rentabilidades anormales acumuladas sobre los otros índices, de modo que, por ejemplo, los shocks del IBEX 35 sirvan como referencia para calcular las medias de las rentabilidades anormales acumuladas del IBEX MEDIUM CAP y del IBEX SMALL CAP, y así sucesivamente.

En la tabla 4 aparecen los resultados de las rentabilidades anormales acumuladas para el periodo de 1 a 10 sesiones. El primer aspecto para tener en cuenta es que el IBEX mantiene el efecto sobrerreacción tanto para los shocks positivos como para los negativos cuando se consideran los shocks que se producen en el IBEX MEDIUM CAP y en el IBEX SMALL CAP. Sin embargo, las rentabilidades anormales acumuladas no resultan significativas a partir de cinco sesiones, cuando se consideran los shocks negativos del IBEX SMALL CAP sobre el IBEX 35 (seis sesiones en el caso de los shocks negativos del IBEX MEDIUM CAP).

En el caso de las medias de las rentabilidades anormales acumuladas sobre los índices IBEX MEDIUM CAP e IBEX SMALL CAP, estas presentan claras evidencias de la existencia de un efecto momentum, dado que los coeficientes son en la mayoría de los casos significativos y positivos tras los shocks positivos y, por su parte, negativos y significativos tras los shocks negativos.

En cuanto a las rentabilidades extraordinarias que pueden obtener los inversores, se ha de destacar, una vez más, que los mejores resultados en el corto plazo son los que se obtienen si se adopta una estrategia de ponerse a largo durante diez sesiones sobre el IBEX SMALL CAP tras los shocks positivos del IBEX MEDIUM CAP, porque, en ese caso, la rentabilidad sería del 1,19, siendo la segunda mejor estrategia el optar por vender a corto durante diez sesiones sobre el IBEX SMALL CAP tras los shocks negativos del IBEX MEDIUM CAP, y la rentabilidad extraordinaria sería del 1,03%.

Es interesante observar cómo, en tres casos, cuando se analizan los efectos de los shocks en el IBEX 35 sobre los otros dos índices y los del IBEX MEDIUM CAP sobre el índice IBEX SMALL CAP, las rentabilidades extraordinarias obtenidas tras los shocks negativos, manteniendo en todos los casos una estrategia de venta a corto, son significativamente superiores a las que se obtienen tras los shocks positivos (donde se mantiene en los tres casos una estrategia a largo de comprar y mantener).

En una línea similar se encuentran los resultados que se presentan en la tabla 5, y que hacen referencia a las medias de las rentabilidades anormales acumuladas durante el periodo de 100 sesiones. El IBEX 35 sigue manteniendo el efecto sobrerreacción ante los shocks en los otros índices, aunque la significatividad de las rentabilidades anormales se reduce hasta aproximadamente la mitad del periodo para el caso de los shocks positivos, y resulta esporádica en los shocks negativos. En cuanto al índice IBEX MEDIUM CAP, se puede observar que los shocks positivos de los otros dos índices provocan una reacción inicial acorde con el efecto momentum (hasta pasadas 30 sesiones en el caso de los shocks que provienen del IBEX 35 y 50 sesiones en el caso de los shocks del IBEX SMALL CAP), para después presentar rentabilidades anormales acumuladas medias negativas, lo que concuerda con el efecto sobrerreacción (esta misma situación se presenta en las reacciones del IBEX SMALL CAP a partir de los shocks positivos del IBEX 35, manteniéndose, en este caso, el efecto momentum hasta alcanzar las 50 sesiones posteriores al shock).

En lo que respecta a las estrategias para seguir por los inversores, en cinco de los seis casos que se analizan se obtienen unos significativos mejores resultados siguiendo una estrategia de venta a corto tras los shocks negativos, siendo entre ellos especialmente importante el rendimiento extraordinario del 3,92% que se podría obtener al invertir durante 100 sesiones en el IBEX SMALL CAP tras los shocks negativos del IBEX MEDIUM CAP frente al 2,43% que se lograría adoptando una estrategia a largo, sobre el mismo número de sesiones, tras los shocks positivos.

Los resultados indican también que en dos casos, los shocks positivos del IBEX 35 sobre el IBEX MEDIUM CAP y los shocks positivos del IBEX SMALL CAP sobre el IBEX 35, la mejor estrategia tras los shocks positivos no es comprar y mantener, sino ponerse a corto durante 100 sesiones, ya que las rentabilidades extraordinarias que se obtendrían serían del 2,21% en el primero de los casos y del 0,24% en el segundo.

Finalmente se ha de señalar, al igual que se especificó cuando se analizaron los resultados de las medias de las rentabilidades anormales acumuladas en cada índice individualmente tras 100 sesiones (ver tabla 3), que los mejores resultados de rentabilidades extraordinarias se obtienen a partir de la inversión en las medias y pequeñas empresas y, especialmente, en periodos de crisis.

5. Conclusiones

En este trabajo se buscó analizar el comportamiento de los índices bursátiles IBEX 35, IBEX MEDIUM CAP e IBEX SMALL CAP, referentes de las grandes, medianas y pequeñas empresas, respectivamente, del mercado español ante diferentes shocks positivos y negativos, con el objeto de tratar de definir la estrategia que resulte más rentable para el inversor tras estos shocks.

Los resultados iniciales demuestran que existen dos comportamientos diferenciados ante los shocks: de un lado está la reacción del IBEX 35, que es consistente con la hipótesis de sobrerreacción, y, por otro lado, se encuentran las reacciones de los índices IBEX MEDIUM CAP e IBEX SMALL CAP, que resultan consistentes con el efecto infrarreacción o momentum. Estos primeros resultados sugieren que la mejor estrategia para seguir por parte del inversor para obtener un rendimiento extraordinario a los shocks es adoptar una posición de venta a corto sobre el IBEX SMALL CAP tanto en el corto plazo (diez sesiones) como en el largo plazo (100 sesiones).

Con el objeto de tener en cuenta las relaciones entre los índices, se plantea la cuestión de si podrían ser aprovechados los shocks en los mismos para analizar su efecto sobre el resto, y así poder definir una estrategia de inversión sobre los demás índices.

De los resultados obtenidos se pueden extraer varias conclusiones. En primer lugar, la mejor estrategia por la que puede optar un inversor es la de ponerse a corto, especialmente -lo que define la segunda conclusión- tras los shocks negativos que son la referencia de los tiempos de crisis. En tercer lugar, los mejores resultados de rentabilidades extraordinarias se obtienen a partir de la inversión en las medias y pequeñas empresas, y, finalmente, los resultados extraordinarios son especialmente significativos si se opta por mantener la estrategia durante 100 sesiones en la mayoría de los casos analizados.

Pie de página

[1] Una aproximación de esta metodología es también utilizada por Cheng y White (2003).

[2] Otros autores como Mazouz et al. (2009a) y Mazouz et al. (2009b) desarrollan una metodología similar a la empleada en este trabajo pero utilizando un modelo GJR-GARCH, que también es asimétrico. Esta opción también fue considerada para este trabajo; sin embargo fue con el modelo EGARCH con el que se obtuvieron los coeficientes de asimetría adecuados (en signo y en significatividad) y los mayores valores del estadístico de máxima verosimilitud. No obstante, quedan a disposición de los lectores los resultados obtenidos con la metodología GJR-GARCH.

[3] Tanto para referirse a las rentabilidades anormales (Abnormal Returns, AR) como a las rentabilidades anormales acumuladas (Cumulative Abnormal Returns, CAR) se utilizan los acrónimos en inglés con el fin de emplear la terminología habitual en la evidencia empírica sobre la materia.

[4] Por razones de espacio, en las tablas se muestran los índices IBEX 35, IBEX MEDIUM CAP e IBEX SMALL CAP como IBX, IBM e IBS, respectivamente.

[5] Este número de shocks concuerda con el obtenido por Lasfer et al. (2003), ya que estos emplearon un periodo de 2.610 observaciones representando los shocks un 3% en media de las mismas. En nuestro caso los shocks suponen, en media, un valor ligeramente superior al 7% de las observaciones empleadas (un total de 4.418).

Referencias bibliográficas

Ajayi, R., Mehdian, S. & Perry, M. J. (2006). A test of US equity market reaction to surprises in an era of high trading volumen. Applied Financial Economics, 16, 461-469. [ Links ]

Alonso, A. & Rubio, G. (1990). Overreaction in the Spanish equity market. Journal of Banking and Finance, 14, 469-481. [ Links ]

Atkins, A. B. & Dyl, E. (1990). Price reversals, bid-ask spreads, and market efficiency. Journal of Financial and Quantitative Analysis, 25, 535-547. [ Links ]

Banz, R. (1981). The relationship between return and market value of common stocks. Journal of Financial Economics, 9, 3-18. [ Links ]

Benou, G. & Richie, N. (2003). The reversal of large stock price declines: the case of large firms. Journal of Economics and Finance, 27, 19-38. [ Links ]

Bremer, M. A. & Sweeney, R. J. (1991). The reversal of large stock-price decreases. Journal of Finance, 46, 747-754. [ Links ]

Brockett, P. L., Chen, H. M. & Garven, J. B. (1999). A new stochastically flexible event methodology with applications to proposition 103. Insurance. Mathematics and Economics, 25, 197-217. [ Links ]

Cheng, L. & White, J. (2003). Measuring pricing inefficiencies under stressful market conditions. Journal of Business Finance and Accounting, 30, 383-411. [ Links ]

Corredor, P. & Santamaría, R. (1996). El efecto día de la semana: resultados sobre algunos mercados de valores europeos. Revista Española de Financiación y Contabilidad, 86, 235-252. [ Links ]

Cox, D. R. & Peterson, D. R. (1994). Stock returns following large one day declines: evidence on short term reversals and longer term performance. Journal of Finance, 49, 255-267. [ Links ]

DeBondt, W. F. M. & Thaler, R. H. (1985). Does the stock market overreact? Journal of Finance, 40, 793-805. [ Links ]

Forner, C. & Marhuenda, J. (2003). Contrarian and momentum strategies in the spanish stock market. European Financial Management, 9, 67-88. [ Links ]

Howe, J. S. (1986). Evidence on stock market overreaction. Financial Analyst Journal, 42, 74-77. [ Links ]

Ising, J., Schiereck, D., Simpson, M. & Thomas, T. (2006). Stock returns following large 1-month declines and jumps: Evidence of overoptimism in the German market. The Quaterly Review of Economics and Finance, 46, 598-619. [ Links ]

Larson. S. J. & Madura, J. (2003). What drives stock price behavior following extreme one-day returns. Journal of Financial Research, 26, 113-127. [ Links ]

Lasfer, M. A., Melnik, A. & Thomas, D. C. (2003). Short-term reaction of stock market in stressful circumstances. Journal of Banking and Finance, 27, 1959-1977. [ Links ]

Mazouz, K., Joseph, N. L. & Joulmer, J. (2009a). Stock price reaction following large one-day price changes: UK evidence. Journal of Banking and Finance, 33, 1481-1493. [ Links ]

Mazouz, K., Joseph, N. L. & Palliere, C. (2009b). Stock index reaction to large price changes: Evidence from major Asian stock indexes. Pacific-Basin Finance Journal, 17, 444-459. [ Links ]

Muga, L. & Santamaría, R. (2004). Momentum: características y estabilidad temporal. Resultados para la Bolsa Española. Unpublished working paper, University of Navarra. [ Links ]

Nelson, D. B. (1991). Conditional heteroskedasticity in asset returns: a new approach. Econometrica, 59(2), 347-370. [ Links ]

Park, J. (1995). A market microstructure explanation for predictable variations in stock returns following large price changes. Journal of Financial and Quantitative Analysis, 30, 241-256. [ Links ]

Pritamani, M. & Singal, V. (2001). Return predictability following large price changes and information releases. Journal of Banking and Finance, 25, 631-656. [ Links ]

Reinganum, M. (1981). Misspecification of capital asset pricing: Empirical anomalies based on earnings. Journal of Financial Economics, 9, 19-46. [ Links ]