Servicios Personalizados

Revista

Articulo

Indicadores

-

Citado por SciELO

Citado por SciELO -

Accesos

Accesos

Links relacionados

-

Citado por Google

Citado por Google -

Similares en

SciELO

Similares en

SciELO -

Similares en Google

Similares en Google

Compartir

Innovar

versión impresa ISSN 0121-5051

Innovar vol.25 no.55 Bogotá ene./mar. 2015

https://doi.org/10.15446/innovar.v25n55.47198

http://dx.doi.org/10.15446/innovar.v25n55.47198

Supervisores bursátiles, gobierno corporativo y cumplimiento de las NIIF: el caso de la CNMV

Financial Supervisors, Corporate Governance and ifrs Fulfillment: the CNMV Case

Superviseurs des marchés boursiers, gouvernement corporatif et respect des niif: le cas de la CNMV

Supervisores de bolsa, governo corporativo e cumprimento das niif: o caso da CNMV

José Villanueva GarcíaI, Ana Zorio GrimaII, Ma Antonia García BenauIII

I Doctorando en Contabilidad en la Universidad de Valencia (España). Máster Universitario en Contabilidad, Auditoría y Control de Gestión por la Universidad de Valencia, así como Licenciado en Administración de Empresas por la misma Universidad. En la actualidad pertenece al grupo de investigación en las áreas de contabilidad internacional y auditoría.

País: España.

Correo electrónico: jovillak@gmail.com

II Profesora Titular en la Universidad de Valencia (España), doctora en Economía Financiera y Contabilidad. Pertenece a un activo grupo de investigación en las áreas de contabilidad, auditoría, innovación docente y responsabilidad social.

País: España.

Correo electrónico: ana.zorio@uv.es

III Catedrática de Universidad en la Universidad de Valencia (España), doctora en Economía Financiera y Contabilidad. Dirige un activo grupo de investigación en las áreas de contabilidad, auditoría, innovación docente y responsabilidad social.

País: España.

Correo electrónico: garciab@uv.es

Correspondencia: A/A José Villanueva García C/ Nou, 62 46220-Pi-cassent -Valencia (España).

Citación: Villanueva García, J., Zorio Grima, A., & García Benau, M-. A. (2015). Supervisores bursátiles, gobierno corporativo y cumplimiento de las NIIF: el caso de la CNMV. Innovar, 25(55), 89-100. doi: 10.15446/innovar.v25n55.47198.

Clasificación JEL: M400; M410; M480.

Recibido: Enero de 2013, Aprobado: Enero de 2014.

Resumen:

Las Normas Internacionales de Información Financiera (NIIF), emitidas por el International Accounting Standards Board (IASB) y los US-GAAP, son hoy el referente global en convergencia hacia un estándar global. Las NIIF se utilizan fundamentalmente en los mercados de capitales, si bien carecen de una superestructura que garantice un sistema contable de elevada calidad. La Unión Europea, en su nueva propuesta de reglamento de auditoría para Entidades de Interés Público (EIP), da un gran protagonismo a los supervisores bursátiles como controladores de una adecuada aplicación de estas normas en la confección de los estados financieros. En este contexto, el objetivo que persigue el presente trabajo es contrastar la labor del supervisor bursátil español a este respecto, durante los años 2005-2010. Estudiamos, en primer lugar, el grado de incumplimiento detectado en las NIIF y, en segundo, contrastamos la posible influencia de distintos atributos de gobierno corporativo y algunas magnitudes corporativas sobre los apercibimientos que reciben las empresas cotizadas españolas, por parte de la Comisión Nacional del Mercado de Valores (CNMV).

Palabras Clave: Apercibimiento, NIIF, IASB, gobierno corporativo, supervisión bursátil, CNMV.

Abstract:

The International Financial Reporting Standards (IFRS), issued by the International Accounting Standards Board (IASB) and the US-GAAP are today the global benchmark in the convergence towards a global standard. IFRSs are used mainly in capital markets, although they lack a superstructure that guarantees a high quality accounting system. The European Union, in its new proposal for auditing regulations for public interest entities (PIE), gives a leading role to financial supervisors as the controllers of an adequate application of these norms in the drafting of financial statements. In this context, the aim of this paper is to contrast the work of Spanish financial supervisors in this respect, during the 2005-2010 period. First, we studied the degree of incompliance detected in the IFRS. Second, we contrasted the possible influence of a number of corporate governance attributes and corporate figures on the warning notices given to quoted Spanish companies by the National Securities Market Commission (CNMV for its acronym in Spanish).

Key words: Warning notices, IFRS, IASB, corporate governance, financial supervision, CNMV.

Résumé:

Les Normes Internationales de l'Information Financière (NIIF), émises par l'International Accounting Standards Board (IASB) et les US-GAAP, sont aujourd'hui la reference globale sur la convergence vers une norme globale. Les NIIF sont utilisées principalement dans les marchés de capitaux, bien qu'elles manquent d'une superstructure qui garantisse un système comptable de haute qualité. L'Union Européenne, dans sa nou-velle proposition de règlement d'auditorat pour les Entités d'Intérét Public (EIP), donne un rôle important aux superviseurs des marchés boursiers comme contrôleurs d'une application adéquate de ces normes dans la constitution des états financiers. Dans ces conditions l'objectif poursuivi par ce travail est de vérifier le travail du superviseur du marché boursier es-pagnol à ce sujet pour les années 2005-2010. Nous étudions tout d'abord le niveau de non-respect observé dans les NIIF et, ensuite, nous attirons l'attention sur l'influence possible de plusieurs attributs de gouvernement coopératif et de quelques grandeurs corporatives sur les préparations que reçoivent les entreprises espagnoles cotées par la Commission Nationale du Marché des Valeurs (CNMV).

Mots-clés: Préparation, NIIF, IASB, gouvernement corporatif, supervision des marchés boursiers, CNMV.

Resumo:

As Normas Internacionais de Informação Financeira (NIIF), emitidas pelo International Accounting Standards Board (IASB) e os US-GAAP, são hoje o referente global em convergência rumo a um padrão global. As NIIF são utilizadas fundamentalmente nos mercados de capitais, apesar de carecerem de una superestrutura que garanta um sistema contábil de alta qualidade. A União Europeia, em sua nova proposta de regulamento de auditoria para Entidades de Interesse Público (EIP), dá um grande protagonismo aos supervisores de bolsa como controladores de una adequada aplicação destas normas na preparação dos estados financeiros. Neste contexto, o objetivo do presente trabalho é contrastar a tarefa do supervisor de bolsa espanhol a este respeito, durante os anos 2005-2010. Estudamos, em primeiro lugar, o nível de não cumprimento detectado nas NIIF e, em segundo lugar, contrastamos a possível influência de diferentes atributos de governo corporativo e algumas grandezas corporativas sobre as intimações recebidas pelas empresas abertas espanholas por parte da Comissão Nacional do Mercado de Valores (CNMV).

Palabras-chave: Intimação, NIIF, IASB, governo corporativo, supervisão de bolsa, CNMV.

Introducción

Las Normas Internacionales de Información Financiera (NIIF) emitidas por el International Accounting Standards Board (IASB) son hoy el referente global (IASB-FASB, 2002; Unión Europea [UE], 2002). Estas normas se utilizan fundamentalmente en los mercados de capitales, si bien carecen per se de una superestructura que garantice un sistema de información financiera de elevada calidad, pues no existe un supervisor global de su cumplimiento.

La UE, en su nueva propuesta de reglamento de auditoría para Entidades de Interés Público o EIP (UE, 2011), da un gran protagonismo a los supervisores bursátiles, en concreto a la Autoridad Europea de Valores y Mercados (AEVM)1. La crisis financiera de 2008 reveló numerosas deficiencias en materia de supervisión financiera, y puso de manifiesto la falta de coordinación y coherencia entre los Estados miembros en la gestión nacional de las prácticas de las entidades financieras, a pesar de que hacía ya tres años que las empresas cotizadas europeas elaboraban sus estados financieros consolidados con unas normas comunes de elevada calidad, como son las NIIF. El Reglamento 1095/2010 trató de recuperar la confianza en el sistema y prevenir los riesgos de desestabilización de los mercados de capitales a través de la creación de la AEVM.

Yendo un paso más allá, la nueva propuesta de Reglamento (UE, 2011) determina que la cooperación a nivel europeo entre las autoridades competentes debe realizarse en el marco de la AEVM, autoridad que absorbería -por tanto- el actual mecanismo de cooperación, que es el Grupo Europeo de Organismos de Supervisión de Auditores (EGAOB). La AEVM se centra en el ámbito de la auditoría (y contabilidad) relacionada con las EIP, y su marco normativo prevé la cooperación con la Autoridad Bancaria Europea y con la Autoridad Europea de Seguros y Pensiones de Jubilación, en el seno de un comité sobre auditoría. Igualmente, la AEVM creará un comité interno permanente del que formarán parte, como mínimo, las autoridades nacionales de la materia. Deberá también publicar directrices sobre algunas cuestiones como el contenido y presentación del informe de auditoría y del informe adicional para el Comité de Auditoría, sobre la función supervisora del Comité de Auditoría y sobre la realización de los controles de calidad. Además de lo anterior, la AEVM deberá publicar los requisitos para la obtención de un certificado "voluntario" de calidad de la auditoría, de carácter paneuropeo, para mejorar así la visibilidad y la reputación de todas las sociedades de auditoría capaces de realizar auditorías de las EIP. En cuanto a las investigaciones e inspecciones, las autoridades competentes deberán notificar a sus homólogas de otros Estados miembros los incumplimientos detectados, entre los que se encuentran los incumplimientos de las NIIF.

Una vez hemos destacado la actualidad de nuestro trabajo por los cambios normativos que se avecinan, en pro de un mayor protagonismo de los supervisores bursátiles como vigilantes de una correcta aplicación de las normas contables y de auditoría, conviene señalar que en España, desde la transición a las NIIF por parte de los grupos cotizados, la CNMV ha realizado una activa labor en este campo. Dicha actividad la analizaremos a lo largo de estas páginas.

Asimismo, cabe ahora sustentar nuestro trabajo no solo en la teoría de la regulación desarrollada en los párrafos precedentes, sino también en la teoría de la agencia (Jensen y Meckling, 1976). Combinamos de hecho un factor interno: la relación de agencia al interior de la empresa, con un factor externo: la regulación. Como es sabido, este enfoque se basa en el establecimiento de determinadas relaciones contractuales para reducir los conflictos de interés generados por la separación de la propiedad y de la gestión de las unidades económicas. Así pues, en nuestro estudio tratamos de contrastar si el gobierno corporativo, como instrumento de control y supervisión, puede tener una relación en la correcta aplicación de las normas contables y, por ende, reducir problemas de asimetría de información, mitigando conflictos de agencia y evitando en consecuencia apercibimientos por parte de la CNMV. Concretamente, las consideraciones que hemos abordado en nuestro estudio son las que hacen referencia a la actividad, tamaño, independencia, estructura de capital y número de reuniones del Consejo de Administración o del Comité de Auditoría, por entender que son variables vinculadas a la teoría de la agencia, que pueden explicar una mayor/ menor probabilidad de las empresas a cometer infracciones normativas y, en consecuencia, una mayor/menor probabilidad de las empresas cotizadas a recibir apercibimientos por parte de la CNMV.

Con todo esto, el objetivo que persigue el presente trabajo es doble: por un lado, vamos a analizar por medio de un estudio descriptivo la labor del supervisor bursátil español, durante los años 2005-2010, con relación a la detección de incumplimiento de algunas NIIF y la subsiguiente petición de información adicional a las empresas infractoras; por otro lado, vamos a contrastar la posible influencia que pueden tener distintos atributos de gobierno corporativo, así como algunas magnitudes corporativas sobre los apercibimientos que reciben las empresas cotizadas españolas por parte de la CNMV, ya sea por incumplimiento en las NIIF o por salvedades puestas de manifiesto en el informe del auditor, o dicho de otro modo, vamos a identificar las variables que explican el cumplimiento en la aplicación de la normativa NIIF.

La estructura del presente trabajo es como sigue. Tras esta breve introducción en la que se pone de manifiesto la actualidad de nuestra investigación, enmarcada en las teorías de la regulación y de la agencia, y en la que se enuncian los objetivos del trabajo, presentamos un apartado sobre la literatura previa. A continuación, describimos la metodología empleada y analizamos los resultados obtenidos. Por último, ofrecemos un apartado de conclusiones e ideas para la investigación futura.

Gobierno corporativo y supervisión bursátil: elementos para un adecuado cumplimiento de las normas contables

A consecuencia de la globalización financiera, desde mediados de la década de los noventa se han ido encadenando distintos acontecimientos que nos han conducido a un punto de aceptación global de las NIIF2. Ahora bien, los escándalos, fraudes y crisis financieras de los mercados han puesto de manifiesto que no es suficiente tener normas financieras de alta calidad sino que se requiere de un sistema completo de alta calidad, que además de normas contables supone la existencia de otros pilares básicos, como la auditoría, el buen gobierno corporativo y el sistema de supervisión. En este apartado vamos a profundizar sobre estos dos últimos pilares a partir de una revisión de la literatura previa.

En el caso español, la preocupación de los reguladores por el gobierno corporativo ha ido siempre a remolque de los desarrollos que tenían lugar en el Reino Unido (como el Informe Cadbury de 1992 o el Informe Higgs de 2003) o por parte de la Unión Europea (informe Winter 2002). Esta inquietud, comienza en España en el año 1998 publicándose, a través del Informe Olivencia, unas recomendaciones de buen gobierno (CNMV, 1998), seguidas por nuevas recomendaciones en el Informe Aldama, en 2003. Finalmente, a partir de las anteriores recomendaciones se publicó el Código Unificado del Buen Gobierno (CNMV, 2006), también llamado Código Conthe, a cuyo contenido se debían adaptar, a partir de 2007, las sociedades españolas cotizadas en el mercado de valores. Este código se articula bajo la modalidad de "cumplir o explicar"3.

Investigaciones anteriores han estudiado el papel del Consejo de Administración y la estructura de capital (Adams, 2003), como mecanismos internos de control, para que los inversores y acreedores de la empresa puedan alinear intereses y corregir problemas de asimetría de información, evitando conflictos de agencia (Jensen y Meckling, 1976). Los trabajos más recientes sobre gobierno corporativo tienen un enfoque mayoritariamente empírico, donde se analizan distintos atributos del gobierno corporativo y su influencia en determinadas variables dependientes como el valor de la empresa (Adams y Mehran, 2005), las ganancias obtenidas (Bagiloni y Colombo, 2010), el coste de la deuda (Anderson, Mansi y Reeb, 2004; Ertugrul y Hedge, 2008, Bradley y Chen, 2011, Lorca, Sánchez y García, 2011), la manipulación contable (Klein, 2002) o el efecto sobre los analistas y agencias de calificación (Asbaugh, Collins y La-Fond, 2006; Bhojraj y Sengupta, 2003), entre otras variables estudiadas.

En muchos de los trabajos anteriores se pone de manifiesto que determinadas variables, como la propiedad accionarial en manos de los directores de los consejos, así como la actividad del propio consejo, influyen en la reducción de los conflictos de agencia. También se constata una efectividad del tamaño del Consejo en el entorno de 15 miembros, según recomienda el Código Unificado de Buen Gobierno (Lorca et al., 2011). Otros trabajos sugieren que los comportamientos oportunistas de los gestores no son perjudiciales para los tenedores de deuda, ya que la reducción del coste de la deuda va en beneficio de la empresa y por tanto de los gestores, a través de sus compensaciones (Bradley y Chen, 2011).

En nuestro trabajo, vamos a abordar un estudio pionero al plantear la posible vinculación entre el gobierno corporativo y una nueva variable, esto es, el cumplimiento de la normativa contable, ya que existen pocos trabajos con este objetivo, ninguno de ellos enmarcado en España. Según los estándares de gobierno corporativo de la OECD, la información financiera es un elemento central, no limitado al cumplimiento de las normativas contables pero sí en línea con las NIIF.

No obstante, hemos de referirnos a algunos trabajos sobre la labor del supervisor bursátil. Cai, Rahman y Courtenay (2008), tras analizar 32 países donde se aplican las NIIF, llegan a la conclusión de que hay menor manipulación contable si los sistemas de supervisión son más estrictos. Brown y Tarca (2005) abordan la necesidad de coordinación entre los supervisores bursátiles de la UE, llegando Leuz (2010) a proponer la existencia de un único supervisor. Por su parte, Bõcking, Gros y Worret (2011) contribuyen a esta discusión al evaluar el sistema de supervisión alemán, en tanto que Christensen, Hail y Leuz (2011) introducen el matiz de que es necesario tener en cuenta la situación de supervisión inicial sobre la que se introducen cambios, pues los resultados son de hecho diferentes en los distintos países europeos. Por otra parte, Hitz et al. (2011) realizan un seguimiento de la labor del supervisor bursátil alemán y evidencian respuestas negativas de los mercados, ante los apercibimientos, por lo que concluyen que la actuación del supervisor bursátil tiene un impacto disuasorio para los infractores. También en esta línea podemos encontrar trabajos sobre el impacto de las actuaciones del regulador sobre las empresas cuestionadas por la Securities and Exchange Commission (SEC) en Estados Unidos (como Feroz, Park y Pastena, 1991) o en China (Chen, Firth, Gao y Rui, 2010).

Como hemos comentado, no existen antecedentes bibliográficos que investiguen la labor de supervisión de la CNMV (Cañibano y Alberto, 2008, ofrecen un estudio de las perspectivas que tienen sobre dicha labor empresas y auditores en España y Portugal), ni las relaciones entre los factores del gobierno corporativo y su relación con la aplicación de la normativa contable. Sin embargo, en el contexto actual en el que los supervisores van a tener que asumir un protagonismo destacado en este campo, entendemos que estudiar el caso español puede ser relevante para detectar aquellos aspectos de las normas que resulten más confusos o difíciles de poner en práctica.

Metodología

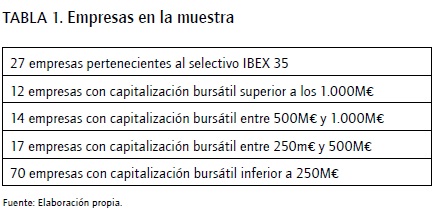

La muestra de las empresas cotizadas en el mercado español se ha tomado a partir de la información que se recoge en el Informe de Gobierno Corporativo de las entidades emisoras de valores admitidos a negociación en mercados secundarios oficiales, emitido con carácter trianual por parte de la CNMV. De esta muestra inicial de 153 empresas, hemos desestimado 13 de ellas del sector financiero y seguros, al estar sujetas a una distinta regulación. El período de estudio está comprendido entre 2005 y 2010, y el total la muestra está formada por 140 empresas españolas cotizadas, según el siguiente detalle (Tabla 1):

Tal como hemos comentado, existen 2 enfoques en el presente estudio: uno de tipo descriptivo y otro de tipo empírico. El primero observa el grado de incumplimiento de la normativa contable (NIIF) y profundiza en qué normas son las que las empresas incumplen en mayor medida de acuerdo con la actividad de la CNMV. El segundo enfoque analiza la relación que pueda existir entre el apercibimiento y algunos atributos asociados al gobierno corporativo.

Hemos definido el apercibimiento en base a si las empresas han sido requeridas por parte del organismo supervisor (CNMV), para complementar la información, solicitarles información especial, o bien si la opinión de las cuentas anuales consolidadas han sido calificadas con algún tipo de salvedad o contienen excepciones por uniformidad.

Enfoque descriptivo de la labor de supervisión

Para el primer enfoque, de carácter descriptivo, la metodología que hemos seguido ha consistido en obtener la información sobre las cuentas anuales consolidadas de las entidades de la CNMV y analizar qué normas de contabilidad son las que más dificultad en su aplicación generan para las entidades, así como qué tipo de salvedades y excepciones por uniformidad se dan en las auditorías de las cuentas anuales analizadas.

En total la muestra cuenta con 720 observaciones. Se trata por tanto de un panel incompleto, ya que algunas entidades no tienen datos para todos los años del período.

Enfoque explicativo de las actuaciones de supervisión

Para este segundo enfoque, de carácter empírico, la metodología que hemos seguido ha consistido en obtener la información sobre gobierno corporativo de la CNMV, y los datos financieros de la base de datos de Bureau Van Dijk-Amadeus. Partiendo de los datos obtenidos, hemos construido un panel incompleto, que cuenta con 712 observaciones. Nótese que de las 720 observaciones del apartado descriptivo, se ha reducido el número, pues para algunas entidades no se dispone de información de gobierno corporativo en la base de información de la CNMV utilizada. Además de ello, desestimamos una empresa outlier que distorsiona el análisis, con una rentabilidad financiera (ROE) de -1494.

El modelo de regresión, contiene una variable dependiente y diez variables independientes, según definimos a continuación:

Dummy Apercibimiento it = β30 + β31 (% Capital en manos del Consejo it) + β32 (Número de consejeros it) + β33 (Número de reuniones del Consejo it) + β 4 (Número de reuniones del Comité de Auditoría it) + β35 (% de Independientes en el Comité de Auditoría it)+ β36 (R.O.E. It) + β37 (R.O.A. It) + β38 (Endeudamiento it) + β39 (LN Activos it)+ β310 (Big 4 it) + ε it

Variable dependiente: apercibimiento

Se ha definido esta variable como dicotómica, tomando valor 0 si no hay apercibimiento y 1 si existe apercibimiento. Se ha considerado que existe apercibimiento cuando la empresa es requerida por parte de la CNMV, para aportar información especial, ampliación de la información, o bien existen salvedades y excepciones por uniformidad; todo ello referido a sus cuentas auditadas consolidadas.

Variables independientes

Porcentaje de capitai en manos dei Consejo de Administración

Esta variable se determina por el porcentaje de participación accionarial que está en manos de miembros del Consejo de Administración. Existen trabajos (Peasnell, Pope y Young, 2003) que estudian esta variable como un mecanismo activo que puede reducir posibles problemas de agencia. En general, la literatura sugiere que los consejeros con participaciones más altas se asocian con un mayor seguimiento y supervisión (Jensen y Meckling, 1976; Patton y Baker, 1987). Mínguez y Martín (2003) encuentran evidencia en la sustitución de la propiedad en manos de consejeros por un porcentaje de consejeros externos, como mecanismo reductor de conflictos de agencia. Lafond y Roychowdhury (2008) encuentran una relación entre la disminución de la propiedad del directivo y un aumento del problema de agencia.

H1: A mayor control menor apercibimiento.

Número de Consejeros

Esta variable, que hace referencia al tamaño, está determinada por el número de consejeros que conforman los consejos de administración. Recientes investigaciones indican que esta variable es una potente herramienta de control y que puede resultar beneficiosa para la organización, ya que pone al servicio de la misma una amplia variedad de recursos y experiencias (Adams y Mehran, 2005). Por el contrario, en otros estudios se argumenta que estos beneficios se pueden ver atenuados por el empeoramiento de la comunicación y el gran número de decisiones que se deben adoptar (Yermack, 1996). Puede aparecer también la figura de un consejero que se inhibe de sus funciones de control, convirtiéndose en un consejero simbólico (Hermalin y Wersbach, 2003). Un estudio realizado recientemente, sobre el tamaño de los consejos en los bancos nigerianos, considera que los bancos con tamaño por debajo de 13 consejeros son más viables que los que tienen un tamaño superior. El estudio observó además que los bancos con consejos de tamaño grande registraron ganancias inferiores a los demás (Uwuigbe y Fakile, 2012).

H2: Existe una asociación entre las variables "Número de consejeros" y "Apercibimiento".

Número de reuniones dei Consejo de Administración

Esta variable se mide por el número de reuniones que han mantenido durante el ejercicio. En el Código de buen gobierno de las sociedades cotizadas (Olivenza, 1998), se establece que:

Para asegurar el adecuado funcionamiento del consejo, las reuniones se deben celebrar con la frecuencia necesaria para el cumplimiento de su misión. Asimismo, se debe fomentar por parte del presidente la intervención y la libre toma de posición de todos los Consejeros; se debe cuidar especialmente la redacción de las actas y evaluarse, al menos anualmente, la calidad y eficiencia de sus trabajos (p. 65).

Algunos estudios europeos, sobre las reuniones mantenidas en España constatan que la mayoría de empresas se reúnen de forma mensual, aunque el intervalo medio está entre las 7 y 11 reuniones anuales. Además, dicen tener suficiente tiempo para debatir los temas a tratar, así como que el grado de participación en la estrategia de la empresa está en el entorno del 58% (Korn/ Ferry Institute, 2008). En estudios anteriores, se sugiere que el número de reuniones del Consejo de Administración es un buen indicador del control sobre las decisiones que se toman en la gestión de las empresas (Vafeas, 1999; Adams, 2003).

H3: Existe una asociación entre las variables "Número de reuniones del Consejo de Administración" y "Apercibimiento".

Número de reuniones dei Comité de Auditoría

Esta variable se mide por el número de reuniones que se han mantenido durante el ejercicio. El Comité de Auditoría se concibe como un potente instrumento para garantizar la fiabilidad de los informes financieros emitidos por las empresas. Rodríguez (2006) contrasta que la probabilidad de que el Comité de Auditoría actúe de forma eficiente está en relación directa con que la empresa cotice en el IBEX35, e inversa si se encuadra en el nuevo mercado. Asimismo, se encuentra una relación positiva con el número de miembros del consejo, así como con el hecho de que el comité se encargue de todas aquellas tareas concernientes a la información financiera y al auditor externo de la entidad.

H4: Existe una asociación entre las variables "Número de reuniones del Comité de Auditoría" y "Apercibimiento".

Porcentaje de miembros independientes en ei Comité de Auditoría

Esta variable se mide como el porcentaje de consejeros independientes que pertenecen al Comité de Auditoría. Según el Código Unificado del Buen Gobierno, se consideran consejeros independientes aquellos que, designados en atención a sus condiciones personales y profesionales, puedan desempeñar sus funciones sin verse condicionados por relaciones con la Sociedad, sus accionistas significativos o sus directivos. No obstante, cabe destacar que un consejero que posea una participación accionarial podrá tener la condición de independiente, siempre que satisfaga todas las condiciones establecidas en la recomendación y, además, su participación no sea significativa. La misión que les asigna es la de defender o hacer valer los intereses del capital flotante, es decir, de la masa de accionistas que, en mayor o menor número, es normal que existan en las sociedades cotizadas en las bolsas de valores (Olivencia, 1998). La recomendación de tener una mayoría de consejeros independientes busca potenciar su función de supervisión, aunque a veces puede ir en menoscabo de su conocimiento sobre la empresa y el sector de negocio.

La literatura previa considera esta variable como una buena manera de controlar la gestión y por tanto de mitigar el riesgo. Algunos estudios constatan que la independencia de los consejeros es una figura más habitual en aquellas empresas que son capaces de generar grandes flujos de caja (Baglioni y Colombo, 2010).

H5: A mayor porcentaje de independientes en el Comité de Auditoría, menor probabilidad de apercibimiento.

Otras variables de naturaleza corporativa pero no asociadas al buen gobierno son las que postulamos a continuación, cuyos datos hemos extraído de la base de datos Bureau Van Dijk- Amadeus.

Return on Equity (ROE)

El ROE, definido como cociente entre el beneficio neto y los fondos propios de la empresa, aporta información sobre la rentabilidad que obtienen los accionistas de la organización. Diversos trabajos sobre el gobierno corporativo lo incluyen como variable significativa en estudios de distinta índole. Por ejemplo, Yang (2005) estudia las relaciones del gobierno corporativo y las rentabilidades financieras, en los distintos ciclos económicos. Sus resultados muestran que un control accionarial fuerte beneficia a la empresa mediante la prevención de problemas de liquidez en un ciclo económico bueno. Las empresas con accionistas más fuertes pierden de forma significativa más opciones de inversión, aunque están asociadas con una mejor contabilidad y un mayor ROE. Por su parte, Ibrahim Rehman y Raoof (2010) examinan el impacto de la gestión empresarial sobre los resultados empresariales en los sectores de fabricación de productos químicos y farmacéuticos de Pakistán desde 2005 hasta 2009. Los resultados muestran que hay un impacto significativo de las empresas con un buen gobierno corporativo sobre el ROE obtenido.

H6: Existe una relación negativa, es decir, a mayor rentabilidad financiera una menor probabilidad de apercibimiento.

Return on Assets (ROA)

El ROA es el cociente entre el beneficio neto y el total de activos. Nos aporta información sobre la rentabilidad con independencia de la estructura financiera de la misma. Chan, Kleinman y Lee (2009) encuentran una asociación positiva entre esta variable y la subsanación de debilidades de control interno, requeridas por el supervisor.

H7: Existe una relación negativa, es decir, a mayor rentabilidad económica una menor probabilidad de apercibimiento.

Endeudamiento

Definimos el endeudamiento como el cociente entre el pasivo total y el total activo. Esta variable ha sido ampliamente utilizada en la investigación. En las finanzas corporativas, la decisión de financiación ha adquirido mayor importancia debido a que la estructura óptima de capital se puede obtener gracias a una adecuada combinación financiera. Los estudios previos examinan, entre otras cuestiones, las razones que tienen las empresas para tomar decisiones con respecto a su estructura de capital (Majluf y Myers, 1984), si bien el nuestro es un trabajo pionero al plantear su posible relación con las actuaciones del supervisor bursátil.

H8: Existe una relación positiva, es decir, a mayor endeudamiento una mayor probabilidad de apercibimiento.

Logaritmo Neperiano de Activos

Hemos introducido en nuestro análisis la variable independiente logaritmo neperiano (LN) del total activo, utilizada ampliamente en la literatura.

H9: Existe una relación negativa, esto es, a mayor tamaño corporativo, menor probabilidad de apercibimiento

Big 4

Esta variable dicotómica señala si la empresa ha sido auditada por una de las grandes firmas de auditoría (Big 4). Cabría esperar dada la reputación de estas firmas que los apercibimientos fueron menos probables en estos casos. De hecho, se considera un buen indicador de la calidad de los trabajos de las firmas de auditoría. Chan et al. (2009) utilizan esta variable para ver si tiene efecto como medida reparadora sobre los apercibimientos de debilidades de control interno por parte del supervisor, y sus resultados indican que se asociaron negativamente a la subsanación de la debilidad. Al-Shammari, Brown y Tarca (2008) realizan un estudio para la aplicación de las NIIF para la zona del Golfo, y el incumplimiento observado refleja cierta ineficacia en las funciones de los auditores externos y los organismos de aplicación.

H10: Si las empresas son auditadas por alguna de las consideradas 4 grandes del sector auditor existe una menor probabilidad de apercibimiento.

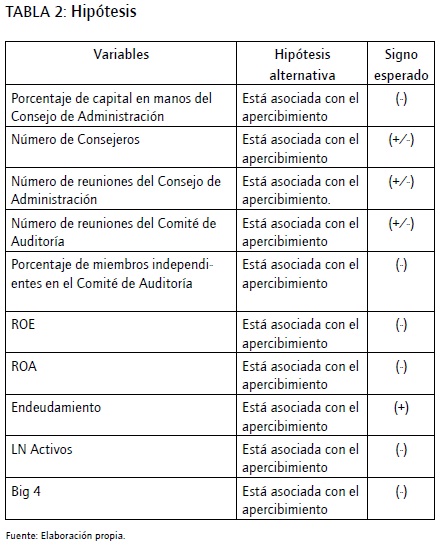

En la Tabla 2 se establecen las hipótesis y las variables independientes relacionadas con el apercibimiento por parte de la CNMV:

Como se ha indicado previamente, en algunas variables el signo esperado no está del todo claro (+/-). Por ejemplo, un número adecuado de consejeros puede ser beneficioso para la supervisión, en cambio un número excesivo puede generar falta de coordinación y lentitud en la toma de decisiones. En cuanto al número de reuniones, si estas son demasiado numerosas, puede ser para resolver problemas detectados (-) y si son demasiado escasas (+) pueden suponer fallos de gobierno corporativo, suponiendo en ambos casos una mayor propensión a ser objeto de actuación por parte del supervisor bursátil.

Resultados

En este apartado se analizan los resultados obtenidos en el presente estudio, desde los 2 enfoques descritos.

Enfoque descriptivo de la labor de supervisión

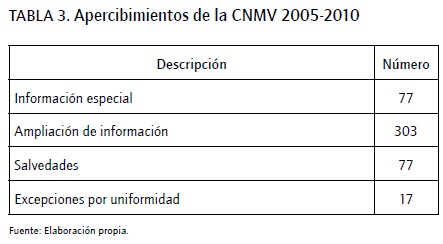

Como primera aproximación de la información analizada, podemos comentar que, de las 720 observaciones, en 322 se dan apercibimientos, lo que representa un 44,72% del total observado, denotando cierta dificultad para las empresas en el cumplimiento de la normativa. Además, en algunas observaciones se da más de un apercibimiento, con lo que el número total de apercibimientos es de 474.

Vemos a continuación (Tabla 3), a modo de síntesis el desglose de estos 474 apercibimientos:

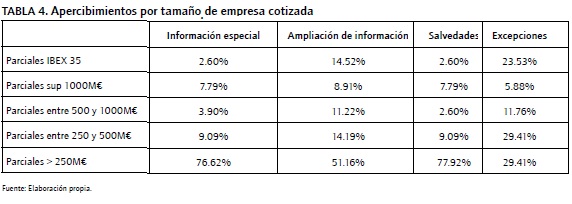

Debemos destacar que el mayor número de apercibimientos se da en aquellas empresas de menor tamaño de capitalización bursátil, es decir, las de capitalización inferior a 250MC (Tabla 4).

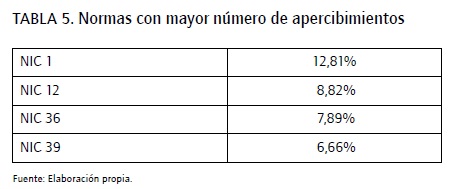

Con respecto a la información especial y ampliación de información, cabe destacar que se deben en mayor medida a las siguientes normas: la NIC 1 sobre presentación de los estados financieros, la NIC 12 sobre el impuesto de beneficios, la NIC 36 sobre el deterioro de valor de los activos y la NIC 39 sobre reconocimiento y medición de instrumentos financieros (Tabla 5). Los sectores relacionados con la construcción y servicios inmobiliarios, así como la industria, son los más requeridos por parte del supervisor bursátil.

Por lo que respecta a las salvedades, podemos concluir, tras el análisis realizado, que en su mayoría se deben a incertidumbres relacionadas con el principio de "Empresa en funcionamiento". Las excepciones por uniformidad se dan prácticamente en su mayoría por aplicación en el año 2005 de las NIC 32 y 39.

Enfoque explicativo de las actuaciones de supervisión

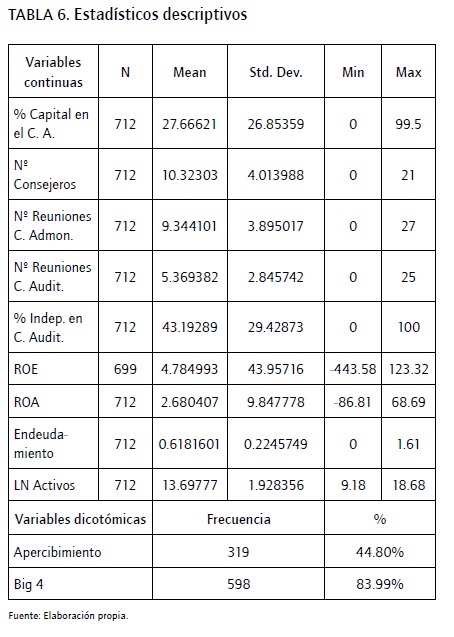

En la Tabla 6, podemos observar los resultados obtenidos para las variables estudiadas. La variable dependiente apercibimiento presenta una frecuencia de 319, lo que representa un 44.8% sobre el total de observaciones. Este dato pone de manifiesto un nivel considerable de apercibimiento y enfatiza la labor de supervisión por parte de la CNMV.

Con respecto al capital en manos del consejo, podemos destacar que la media está en el entorno del 27%, lo que indica una alta concentración de poder en manos del Consejo de Administración, si tenemos en cuenta que parecería más probable en el caso de empresas cotizadas encontrarnos con bajos niveles de concentración accionarial.

El tamaño del consejo presenta una media de algo más de 10 consejeros, lo que se adecúa a la norma número 9 del Código Unificado de Buen Gobierno, que recomienda un número de consejeros en el intervalo de 5 a 15.

En cuanto a las reuniones del Consejo de Administración, la media está en algo más de 9 reuniones anuales, lo que muestra una frecuencia de carácter casi mensual, no siendo tan frecuentes las reuniones del Comité de Auditoría donde la media se sitúa en 5. También podemos destacar que el porcentaje medio de miembros independientes en el Comité de Auditoría es del 43%.

En la Tabla 7 presentamos la matriz de correlaciones entre las variables estudiadas. Podemos destacar una correlación significativa negativa entre el apercibimiento y las variables independientes ROE, ROA y Big 4. También encontramos una correlación positiva entre apercibimiento y las variables independientes número de reuniones del Consejo de Administración y endeudamiento.

Como correlaciones significativas positivas entre las variables independientes, tenemos la de ROE con ROA (0.72) y la de número de consejeros en el Consejo de Administración y LN Activos (0.564).

Finalmente, en la Tabla 8 se presentan los resultados obtenidos en la regresión logit, con una adecuada bondad del ajuste.

Se observa que existe una relación significativa positiva entre el número de reuniones del Consejo de Administración y el apercibimiento. Esto puede indicar que un aumento en el número de reuniones no necesariamente mejora el cumplimiento de la normativa (quizá esas reuniones fueron precisamente para urdir dicho incumplimiento), o bien podría explicarse por las reuniones a posteriori para subsanar los fallos informativos detectados por la CNMV. Igualmente, encontramos esta misma relación significativa y positiva entre el endeudamiento y el apercibimiento, lo que indica que a mayor endeudamiento mayor apercibimiento.

Por otra parte se obtienen relaciones significativas negativas en las variables: ROE, LN Activos y Big 4, con respecto al apercibimiento. Ello indica que a mayor rentabilidad financiera y tamaño, y el estar auditados por alguna de las firmas de auditoría de las consideradas Big 4 disminuye el apercibimiento por parte del organismo supervisor. Resultados todos ellos en línea con nuestras expectativas.

Conclusiones

Las Normas Internacionales del IASB se utilizan hoy en casi todos los mercados de capitales del mundo (por ejemplo en la Unión Europea, Australia, Hong Kong, y Nueva Zelanda; en Estados Unidos se aceptan para las empresas extranjeras que cotizan en sus mercados, y en el mercado de valores colombiano se está en proceso de empezar a usarlas4). De hecho, se las considera la normativa contable de referencia. Su uso se ha generalizado en los mercados de capitales, pero se ha puesto de manifiesto que necesitan de una superestructura que garantice un sistema contable de elevada calidad. La nueva propuesta de reglamento de auditoría de la UE para Entidades de Interés Público da un gran protagonismo a los supervisores bursátiles. De ahí la actualidad del presente trabajo, cuyo objetivo es analizar la labor del supervisor bursátil español, esto es la CNMV, a este respecto durante los años 2005-2010.

Así, cabe destacar que hemos obtenido evidencia de un nivel de actividad considerablemente alto de la labor del supervisor: de las 720 observaciones, en 322 de ellas se dan distintos tipos de apercibimientos; es decir, en un 44,72% de los casos se reciben apercibimientos, dándose el mayor número de apercibimientos en las empresas de menor tamaño, esto es, capitalización bursátil inferior a 250MC.

Estudiamos pues el grado de incumplimiento detectado en relación con los apercibimientos de las NIIF. Se evidencia que con respecto a la información especial y ampliación de información las peticiones van referidas en mayor medida a las siguientes normas: NIC 1, NIC 12, NIC 36 y la NIC 39. Sin embargo, nótese que las NIIF requieren el cumplimiento de todas las NIIF que sean aplicables. En las empresas que cotizan en bolsa, las NIIF que aplican son muchas más, luego en el resto de normas no suele haber tantas deficiencias en el cumplimiento.

Por otro lado, contrastamos la posible influencia de distintos atributos de gobierno corporativo y algunas magnitudes corporativas sobre los apercibimientos que reciben las empresas cotizadas españolas por parte de la CNMV. A través de una regresión logit, se evidencia una relación significativa positiva entre el endeudamiento y el número de reuniones del consejo de administración y el apercibimiento. Es decir, si la empresa está muy endeudada es más probable ser apercibida por el supervisor y probablemente para evitarlo, en estos casos se hace mayor el número de reuniones del consejo de administración. A sensu contrario, nuestros resultados nos llevan a aceptar que existe una relación significativa negativa entre las variables ROE, LN Activos y Big 4, con respecto al apercibimiento. Ello nos lleva a concluir que a mayor rentabilidad financiera, a mayor tamaño y al estar auditados por alguna de las firmas de auditoría de las consideradas Big 4 se reduce el incumplimiento normativo y los apercibimientos por parte de la CNMV.

Muchas son las líneas que abre para la investigación nuestro trabajo, como por ejemplo el análisis en profundidad de los defectos informativos detectados por la CNMV sobre las NIIF. Asimismo será interesante estudiar el efecto de la revisión de normas sobre la frecuencia de fallos detectados por la CNMV respecto a las NIIF. Bajo otro punto de vista cabría estudiar los efectos sobre el desempeño de la empresa (medido según distintos enfoques, ratio book-to-market, estudio de ventana, rentabilidades) de los apercibimientos de la CNMV, así como realizar un seguimiento de los comportamientos recurrentes.

Sin duda en el contexto regulatorio actual, donde se tiende a la globalización y a la convergencia, sería interesante realizar estudios comparativos con respecto a la labor de otros organismos supervisores bursátiles nacionales.

Pie de página

1European Securities and Markets Authority (ESMA) en inglés.

2Para más detalle sobre el proceso de armonización contable y convergencia, consúltese García y Zorio (2012).

3Para mayor detalle sobre la regulación de buen gobierno en España, véase Chivite y Monroy (2009).

4Véase http://www.ifrs.org/Use-around-the-world/Pages/Analysis-of-the-IFRS-jurisdictional-profiles.aspx para una visión actualizada de los países que siguen las NIIF.

Referencias bibliográficas

Adams, R. B. (2003). What do Boards do? Evidence from Board Committee and Director Compensation Data. Working Paper, University of Queensland, Brisbane. [ Links ]

Adams, R. B., & Mehran, H. (2005). Corporate Performance, Board Structure and Its Determinants in the Banking Industry. Working Paper, University of Queensland, Brisbane. [ Links ]

Aldama, E. (2003). Informe de la comisión especial para el fomento de la transparencia y seguridad en los mercados y en las sociedades cotizadas, Madrid. [ Links ]

Al-Shammari, B., Brown, P., & Tarca, A. (2008). An investigation of compliance with international accounting standards by listed companies in the Gulf Co-Operation Council member states. The International Journal of Accounting, 43 (4) 425-447. [ Links ]

Anderson, R. C., Mansi, S. A., & Reeb, D. M. (2004). Board Characteristics, Accounting Report Integrity, and the Cost Of Debt. Journal of Accounting and Economics, 37, 315-347. [ Links ]

Ashbaugh-Skaife, H., Collins D. W., & LaFond, R. (2006). The Effects of Corporate Governance on Firms Credit Ratings. Journal of Accounting and Economics, 42, 203-243. [ Links ]

Bagiloni, A., & Colombo, L. (2010). The efficiency view of corporate boards: theory and evidence. Quaderni dell Instituto di economia e finanza, 96 (2010), 1-22. [ Links ]

Bhojraj, S., & Sengupta, P. (2003). Effect of Corporate Governance on Bond Ratings and Yields: The Role of Institutional Investors and Outside Directors. Journal of Business, 76, 455-473. [ Links ]

Bõcking, H. J., Gros, M. F., & Worret, D. (2011). Enforcement of Accounting Standards -How Effective is the German Two-Tier System in Detecting Earnings Mangment? Available at SSRN: http://ssrn.com/abstract=1755122. (accessed 12/05/2012). [ Links ]

Bradley, M., & Chen, D. (2011). Corporate governance and the cost of debt: Evidence from director limited liability and indemnification provisions. Journal of Corporate Finance, 17 (2011), 83-107. [ Links ]

Brown, P., & Tarca, A. (2005). A commentary on issues relating to the enforcement of International Financial Reporting Standards in the EU. European Accounting Review, 14 (1), 181-212. [ Links ]

Bureau Van Dijk-Amadeus. https://amadeus.bvdinfo.com [ Links ]

Cadbury Report (1992). Report of the Committee on the Financial Aspects of Corporate Governance. London Gee. [ Links ]

Cañibano, L., & Alberto, F. (2008). El control institucional de la información financiera: aplicación de un estudio Delphi. Revista Española de Financiación y Contabilidad, 140, 795-829. [ Links ]

Cai, L., Rahman, A., & Courtenay, S. (2008). The Effect of IFRS and its Enforcement on Earnings Management: An International Comparison. Working Paper. Available at SSRN: http://ssrn.com/abstract=1473571 (Accessed 10/05/2012). [ Links ]

Chan, K, Kleinman G., & Lee, P. (2009). The impact of Sarbanes-Oxley on internal control remediation. International Journal of Accounting and Information Management, 17(1), 53-65. [ Links ]

Chen, G., Firth, M., Gao, D. N., & Rui, O. M. (2005). Is China's securities regulatory agency a toothless tiger? Evidence from enforcement actions, Journal of Accounting and Public Policy, 24 (6), 451-488. [ Links ]

Chivite, S., & Monroy, C. R. (2009). Análisis de los diez años de gobierno corporativo en España y cumplimiento del Código Unificado o Código Conthe, Dirección y Organización, 37 (Febrero), 14-21. [ Links ]

Christensen, H. B., Hail, L., & Leuz, C. (2010). Capital-Market Effects of Securities Regulation: The Role of Implementation and Enforcement. Consultado el 12 de mayo de 2012 en: http://ssrn.com/abstract=1745105. [ Links ]

Comisión Nacional del Mercado de Valores (CNMV) (2006). Código Unificado de Buen Gobierno de las Sociedades Cotizadas. Código Conthe. Madrid. [ Links ]

Comisión Nacional del Mercado de Valores (CNMV) (2010). Informe de Gobierno Corporativo de las entidades emisoras de valores admitidos a negociación en mercados secundarios oficiales (ejercicios 2010, 2009 y 2008). [ Links ]

Comisión Nacional del Mercado de Valores (CNMV) (2007). Informe de Gobierno Corporativo de las entidades emisoras de valores admitidos a negociación en mercados secundarios oficiales (ejercicios 2007, 2006 y 2005). [ Links ]

Ertugrul, M., & Hegde, S. (2008). Board Compensation Practices and Agency Costs of Debt. Journal of Corporate Finance, 14(5), 512-531. [ Links ]

Feroz, E. H., Park, K., & Pastena, V. S. (1991). The financial and market effects of the SEC's accounting and auditing enforcement releases. Journal of Accounting Research, 29 (Supplement 1991), 107-142. [ Links ]

García Benau, M. A., & Zorio Grima, A. (2012). El modelo normativo del IASB y sus diferencias con el modelo español. Madrid: Instituto de Censores Jurados de Cuentas de España. [ Links ]

Hermalin, B., & Weisbach, M. S. (2003). Board of Directors as an endoge-nously determined institution: A survey of the economic literature. FRB New York -Economic Policy Review, 2003, v9 (1, Apr), 7-26. [ Links ]

Higgs, D. (2003). The Higgs Report: Review of role and effectiveness of non-executive directors, The Department of Trade and Industry. UK. January 2003. [ Links ]

Hitz, J. M., Ernstberger, J., & Stich, M. (2011). Enforcement of Accounting Standards in Europe: Capital Market Based Evidence for the Two-Tier Mechanism in Germany. European Accounting Review. Available at SSRN: http://ssrn.com/abstract=1395729 (access may 2012). [ Links ]

IASB-FASB (2002). Memorandum of understanding "The Norwalk Agreement", acceso el 30 mayo 2012 en http://www.fasb.org/. [ Links ]

Ibrahim, Q., Rehman, R., & Raoof, A. (2010). Role of Corporate Governance in Firm Performance: A Comparative Study between Chemical and Pharmaceutical Sectors of Pakistan. International Research Journal of Finance and Economics, Issue 50 (2010), 7-16. [ Links ]

Jensen, M., & Meckling, W. (1976). Theory of the Firm: Managerial Behaviour, Agency Costs and Ownership Structure. Journal of Financial Economics, 3, 305-360. [ Links ]

Klein, A. (2002). Audit Committee, Board of Director Characteristics, and Earnings Management. Journal of Accounting and Economics, 33, 375-400. [ Links ]

Korn /Ferry Institute. Estudio anual sobre consejos de Administración. Prácticas de Gobierno Corporativo. Septiembre 2008. [ Links ]

Lafond, R., & Roychowdhury, S. (2008). Managerial Ownership and Accounting Conservatism. Journal of Accounting Research, 46, 101-135. [ Links ]

Leuz, C. (2010). Different approaches to corporate reporting regulation: How jurisdictions differ and why. Accounting and Business Research, 40 (3), 229-256. [ Links ]

Lorca, C., Sánchez, J. P., & García, E. (2011). Board Effectiveness and Cost of Debt. Journal of Business Ethics, 100,613-631. [ Links ]

Majluf, N, S., & Myers, S. C. (1984). Corporate financing and investments decisions when firms have information that investors do not have. Journal of financial economics, 13, 187-221. [ Links ]

Mínguez, A., & Martín, J.F. (2003). El consejo de administración como mecanismo de control: evidencia para el mercado español. WP-EC 2003-02. Instituto Valenciano de Investigaciones Económicas. [ Links ]

Olivencia, M. (1998). El gobierno de las sociedades cotizadas. Comité especial para el estudio de un código ético de los consejos de administración de las sociedades, Madrid. [ Links ]

Patton, A., & Baker, J. C. (1987). Why Won't Directors Rock the Boat? Harvard Business Review, 65(6), 10-15. [ Links ]

Peasnell, K., Pope, P., & Young, S. (2003). Managerial equity ownership and the demand for outside directors. European Financial Management, V9, Issue 2 (2003), 231-250. [ Links ]

Rodríguez, M. C. (2006). Estudio sobre la eficacia de los Comités de auditoría en las sociedades cotizadas. Revista Española de Financiación y Contabilidad, 35(132), 885- 912. [ Links ]

Uwuigbe, O. R., & Fakile, A. S. (2012). The Effects of Board Size on Financial Performance of Banks: A Study of Listed Banks in Nigeria. International Journal of Economics and Finance, 4 (2), 260-267. [ Links ]

Unión Europea (2002). Reglamento (UE) No 1606/2002 del Parlamento Europeo y del Consejo de 19 de julio de 2002 relativo a la aplicación de normas internacionales de contabilidad (DO L 243 de 11.9.2002, p. 1). [ Links ]

Unión Europea (2010). Reglamento (UE) n° 1095/2010 del Parlamento Europeo y del Consejo de 24 de noviembre de 2010 por el que se crea una Autoridad Europea de Supervisión (Autoridad Europea de Valores y Mercados). [ Links ]

Unión Europea (2011). Propuesta de Reglamento del Parlamento Europeo y del Consejo sobre los requisitos específicos para la auditoría legal de las entidades de interés público. COM (2011) 779 final. [ Links ]

Vafeas, N. (1999). Board Meeting Frequency and Firm Performance. Journal of Financial Economics, 53, 113-142. [ Links ]

Winter, J. President (2002). Report of the high level group of company law experts on issues related to takeover bids, Brussels, 10 January 2002. [ Links ]

Yang, Y. M. (2005). Corporate Governance, Agency Conflicts, and Equity Returns along Business Cycles. http://papers.ssrn.com/sol3/papers.cfm?abstract_id=870366 (Accessed 12/04/2012). [ Links ]

Yermack, D. (1996). Higher Market Valuation of Companies with a Small Board of Directors. Journal of Financial Economics, 40, 185-211. [ Links ]