Introducción

Aumentar los flujos de inversión para generar crecimiento económico ha sido una preocupación permanente de diversos gobiernos en países emergentes. En la medida en que la inestabilidad tributaria aumenta los riesgos del inversionista, la percepción de dicha inestabilidad tiene la consecuencia de disminuir los flujos de inversión. Por lo tanto, es tentador para un Gobierno ofrecer compromisos firmes de no alterar negativamente la normativa tributaria para los inversionistas. Estos fueron los argumentos con los que el Gobierno colombiano propuso y logró la aprobación en el Congreso de la Ley 963 del 2005, que regula los contratos de estabilidad jurídica en Colombia (CEJ en adelante).

Es posible considerar los CEJ como un tipo específico de incentivos tributarios. Klemm (2009) define los incentivos tributarios como las medidas que proveen un tratamiento tributario favorable a ciertos sectores, en comparación con la carga tributaria impuesta sobre la industria en general, buscando promover el crecimiento económico a través del incremento en la inversión. Para este autor, los incentivos tributarios compensan al beneficiario por las externalidades positivas asociadas a su actividad económica. Por lo anterior, para el caso colombiano y dado que el beneficio de los CEJ se aplica exclusivamente a las empresas que son aceptadas por el Gobierno, estos contratos podrían clasificarse como incentivos tributarios.

La discusión alrededor de la efectividad de los incentivos tributarios así definidos permanece aún como un debate abierto. Por su parte, Klemm (2009) señala que mientras es posible justificar la existencia de ciertos incentivos tributarios, la efectividad de estos en términos de costos y beneficios asociados, en la mayoría de casos, es incierta. Los costos asociados a estos mecanismos se pueden clasificar en directos -representados por la reducción de ingresos que percibe el Estado por un menor recaudo de impuestos al otorgar el incentivo- e indirectos, tales como:

Distorsiones en la economía, debido al trato preferencial de la inversión favorecida por el incentivo, generando costos administrativos en el proceso de implementación de la política y prevención del fraude, y un costo social por el comportamiento de búsqueda de rentas (rentseeking), incluyendo posiblemente un incremento en la corrupción (Klemm, 2009, p. 11).

Por otra parte, los beneficios percibidos al otorgar incentivos tributarios son difíciles de cuantificar, debido a que generalmente se utilizan para alcanzar objetivos de desarrollo de mediano plazo y no exclusivamente por el tratamiento tributario existente en el país. Al analizar el impacto de los beneficios de los incentivos tributarios sobre la inversión, se debe tener en cuenta el efecto sobre la inversión agregada. Por ejemplo, la sustitución de proyectos de inversión antiguos por nuevos, por una parte, puede reducir la tasa tributaria para ciertas actividades, pero al mismo tiempo, por otra, puede llevar a un incremento necesario en otras actividades, en la medida en que el Estado busque un nivel de ingreso constante. Si los incentivos tributarios no están bien alineados, el stock de capital agregado no presentará incrementos importantes (Klemm, 2009).

Las investigaciones que han pretendido valorar el efecto neto de los incentivos tributarios son diversas. Por ejemplo, Bond (1981) sostiene que en Puerto Rico las exenciones tributarias han llevado a emprendimientos pequeños y de corta duración. Wells y Allen (2001) estudian el caso de Indonesia, en donde se han introducido y abolido exenciones tributarias sin efecto aparente sobre la inversión extranjera directa. Shah (1995), por su parte, reseña estudios en los que se analizan diferentes países, y la conclusión general del autor es que los incentivos son frecuentemente ineficientes, porque no compensan las condiciones que obstaculizan la inversión, tales como la ausencia de un entorno macroeconómico estable y una infraestructura pública satisfactoria. Dentro de estos estudios se encuentra el de Mintz (1995), que analiza los casos de Bangladesh, Costa de Marfil, Malasia, Marruecos y Tailandia; el de Estache y Gaspar (1995), quienes analizan el caso de Brasil, y el de Shah y Slemrod (1995), quienes analizan el caso de México. Shah (2004) nuevamente enfatiza la importancia para la inversión extranjera de contar con infraestructura adecuada, controlar la corrupción, garantizar los derechos de propiedad, reducir asimetrías de información, garantizar la aplicabilidad de los contratos y la ley, y asegurar credibilidad sobre el régimen tributario. Para Shah, estos aspectos son prioritarios y deben atenderse antes de ofrecer incentivos prioritarios.

Este artículo se propone presentar un análisis de los 69 CEJ suscritos entre algunas empresas en Colombia y el Gobierno nacional, bajo enfoques teóricos relacionados con la economía de la información y la economía política. Este marco teórico permite analizar los contratos de estabilidad jurídica bajo las asimetrías de información entre el Estado y los inversionistas, y conceptos como consistencia intertemporal y captura del regulador, que consideramos apropiados para entender la efectividad del instrumento de política pública objeto de estudio y la racionalidad del Estado al ofrecerlo. Esto se realiza con el fin de orientar cuestionamientos tales como: ¿existe coherencia entre este tipo de contratos para garantizar estabilidad jurídica y los fines que debe buscar el Gobierno en pro del bienestar general? ¿Qué implicaciones de tipo racional están inmersas en la definición del costo de estos contratos? ¿Cuál es la señal que desea generar un Gobierno al ofrecerlos?

El análisis aquí propuesto constituye un aporte a la literatura -al menos- por dos razones específicas. Primero, aunque para el caso colombiano los CEJ han sido abordados por diversos autores, ninguno de ellos lo hace bajo el enfoque de la teoría económica utilizado en este artículo. Galán (2006), desde el ámbito jurídico, presenta los CEJ como un mecanismo con capacidad para atraer nueva inversión extranjera directa y conservar la que en ese entonces había llegado al país. Sin embargo, Quiroga y Villegas (2008) analizan los contratos desde el marco del análisis económico del derecho, y desde esta perspectiva jurídica cuestionan la constitucionalidad de los CEJ por afectar los principios de igualdad material y libertades económicas. De igual manera, Sarmiento (2008) y Castaño y Galeano (2011) realizan un análisis jurídico y presentan los CEJ como una respuesta defectuosa, incompleta e inequitativa ante la inestabilidad jurídica en Colombia. Por lo tanto, un análisis teórico, bajo los aportes de la economía de la información y la economía política, facilitan el estudio de estos contratos, así como sus bondades y desventajas para la inversión y el crecimiento económico, más allá del ámbito jurídico, como un instrumento de intervención económica y la efectividad en su aplicación.

Segundo, aunque el análisis se realiza en el contexto colombiano, es aplicable a otros entornos jurídicos y económicos similares. Bajo un enfoque jurídico, Serrato (2013) analiza la existencia de contratos de estabilidad jurídica en Chile, Colombia, Ecuador, Perú y Venezuela, y resalta similitudes y diferencias en las provisiones legales que ofrecen estos en cada país. Por lo tanto, el análisis económico aquí presentado sirve para países en América Latina que buscan ofrecer alternativas para atraer inversión extranjera directa, a pesar de la inestabilidad jurídica que los caracteriza.

Este artículo se estructura presentando, en primer lugar, los principios inmersos en la Ley 963 del 2005, de estabilidad jurídica para los inversionistas en Colombia, buscando contextualizar al lector acerca del tipo de contrato al que se hace referencia. En segundo lugar, se realizará una discusión teórica y se plantearán diferentes hipótesis sobre las razones para la existencia de estos contratos en el país, previo a la derogación de la ley que los creaba. Posteriormente, se discutirá la aplicación de los CEJ en el contexto colombiano, para finalmente emitir las conclusiones correspondientes.

Principios generales de la Ley 963 del 2005 de estabilidad jurídica2

El Congreso colombiano promulgó el 8 de julio del 2005 la Ley 963, por medio de la cual se instauró la ley de estabilidad jurídica para los inversionistas en Colombia, a través de contratos de largo plazo, cuya finalidad era promover inversiones nuevas o ampliar las existentes en el territorio nacional.

El objetivo del contrato era ofrecer una garantía por parte del Estado a los inversionistas que lo suscribieran. Dicha garantía hace referencia a que si durante la vigencia del contrato se realizaban modificaciones en forma adversa a las normas identificadas en los contratos como determinantes de la inversión -normas de tipo tributario y aduanero-, los inversionistas tendrían derecho a que se les continuase aplicando dichas normas por el término de duración del respectivo contrato. Los CEJ podían ser celebrados por inversionistas nacionales o extranjeros, personas naturales o jurídicas, así como consorcios, que realizaran inversiones nuevas o ampliaran las existentes en el territorio nacional, por un monto igual o superior a 7.500 salarios mínimos legales mensuales vigentes3. El periodo de duración del contrato fue definido por un intervalo de tiempo comprendido entre los tres años como mínimo hasta los veinte años como máximo.

Se estableció en estos contratos que el inversionista debía pagar anualmente a favor de la Nación -Ministerio de Hacienda y Crédito Público- el valor de una prima equivalente al 1% sobre el valor total de los montos acumulados de inversión que se registraran cada año. Sin embargo, si por la naturaleza de la inversión se contemplara un periodo no productivo, durante el mismo se debía pagar la mitad del valor de la prima. El plazo para efectuar la inversión se establecía en el contrato. A partir del 2006 y hasta el 2014, se suscribieron 69 CEJ entre el Gobierno colombiano y diferentes empresas (anexo)4.

La reforma tributaria aprobada mediante la Ley 1607 del 2012 derogó la Ley 963 del 2005 (artículo 166) y, por lo tanto, prohibió la firma de CEJ adicionales. Estableció, no obstante, que los contratos en ejecución a la fecha de promulgación de la ley continuarían su curso en los términos acordados, incluyendo también una disposición según la cual se continuarían diligenciando las solicitudes en trámite de aprobación a la fecha de entrada en vigencia de la ley. Como consecuencia de esta disposición, con posterioridad a la expedición de la ley (26 de diciembre del 2012) se firmaron cuatro contratos adicionales: uno en el 2012, dos en el 2013 y uno en el 2014.

¿Por qué se crearon los CEJ en Colombia?

A partir de la promulgación de la Constitución de 1991, la demanda de los servicios de la población hacia el Estado ha crecido a una velocidad superior a la de los recaudos (CRGFP, 1997; CIGP, 2007). Buscando contrarrestar parcialmente este desequilibrio en las finanzas públicas, se han aprobado en el país 14 reformas tributarias entre 1990 y el 2015, es decir, una reforma tributaria cada 21 meses.

Esto muestra el nivel de incertidumbre asociada con los retornos netos que percibe un inversionista en el país, ante la existencia de un desequilibrio estructural entre ingresos y gastos que percibe el gobierno. Con el fin de mitigar la incertidumbre y generar un entorno tributario estable, se dio origen a la creación de los CEJ en Colombia, a través de la expedición de la Ley 963 del 2005.

A continuación, se plantearán algunas hipótesis soportadas teóricamente, buscando sustentar la existencia de CEJ en Colombia. La primera de ellas se define en el contexto de información simétrica entre las partes, acerca del comportamiento futuro de los impuestos; sería asimilable, por lo tanto, a un contrato de seguros. La segunda hipótesis se propone dentro de un marco de información asimétrica, en el cual el Gobierno tiene más información que la contraparte, en relación con posibles cambios futuros sobre las normas jurídicas (en este caso, tributarias y aduaneras): anticipa la no realización de reformas tributarias, y utiliza los CEJ como una señal que permita reducir la incertidumbre por parte del inversionista. La tercera hipótesis explica los CEJ como consecuencia de un problema de consistencia intertemporal del Gobierno. La cuarta hipótesis concibe los CEJ como instrumentos de redistribución de ingresos y generación de rentas que favorece a ciertos agentes con mayor relación con el Estado, en un contexto de captura del regulador tributario.

El análisis de estas hipótesis se realiza contrastando las condiciones que exigiría un contrato para que cumpla con los presupuestos de la hipótesis en discusión, frente a su realidad, que se aprecia tanto en las normas reglamentarias dictadas por el Gobierno, como en el texto mismo de los contratos suscritos.

Los CEJ como un contrato de seguro

En este artículo se define como punto de partida una situación bajo información simétrica, en la que las contrapartes (Estado y empresa) tienen la misma información respecto a las variaciones a largo plazo que puedan presentarse en el marco de estabilidad jurídica del país. El desconocimiento acerca de las condiciones del entorno tributario y aduanero en el futuro es compartido por ambas partes y, por lo tanto, la iniciativa del Gobierno de ofrecer CEJ en el largo plazo para inversionistas en Colombia puede ser interpretada como el ofrecimiento de un contrato de seguro ante una eventualidad o contingencia a posteriori. Esto lleva al planteamiento de la primera hipótesis.

H1: los CEJ en Colombia pueden ser interpretados como contratos de seguro ofrecidos por el Estado a los inversionistas. Ambas contrapartes tienen la misma información e incertidumbre respecto a las normas tributarias y aduaneras que se encontrarán vigentes a largo plazo en el país. Se posibilita la firma del contrato porque una de las partes tiene una aversión superior al riesgo que la otra.

Bajo esta hipótesis, aun cuando hay información incompleta, no se presenta un problema de asimetrías de información y la parte menos adversa al riesgo, el Estado, ofrece el contrato a la parte más adversa, en este caso, los inversionistas empresarios. De acuerdo con esta hipótesis, la prima que paga el empresario al Estado por garantizar la estabilidad jurídica se asemeja a la prima que paga el tomador del seguro a la compañía aseguradora por una cobertura específica frente a determinado riesgo.

Al contrastar esta hipótesis con la reglamentación sobre los contratos en Colombia y con el texto de los mismos, se encuentran sin embargo varias realidades que la contradicen. En primer lugar, no puede considerarse realista que el Estado tenga el mismo nivel de información que el empresario sobre la probabilidad asociada a reformas tributarias futuras. Los equipos técnicos conocen tanto el comportamiento como la dinámica de los tributos y de los gastos, y están en capacidad de proyectar su comportamiento futuro con algún nivel de precisión.

En segundo lugar, el contrato de seguros típico exigiría que el valor de la protección se calculara en relación directa con el beneficio esperado por el inversionista (probabilidad de la reforma, multiplicada por el ahorro tributario que tendría la empresa contratista). La Ley 963 estableció, sin embargo, sin ninguna justificación técnica conocida, que la prima de seguro sería equivalente al 1% del monto de la inversión a realizar por el empresario. Se puede generar, por lo tanto, un incentivo perverso: el empresario buscará subestimar el valor de su inversión en el anuncio que hace al Gobierno, y de esta manera pagar una prima menor, además de conservar una opción para disminuir el valor de la misma en el futuro, si las condiciones de la economía así se lo aconsejan. Por las anteriores consideraciones, no resulta apropiado asemejar los CEJ con un contrato de seguro.

Los CEJ como una señal de compromiso al inversionista

Al analizar los contratos en el contexto de información asimétrica, el Estado posee mayor información respecto a la probabilidad y posible magnitud de reformas tributarias en comparación con los empresarios y, dentro de este contexto, cualquier contrato ofrecido por un participante informado puede ser considerado, en un sentido amplio del término, como una señal.

El caso de estudio analizado puede caracterizarse como un problema de señalización en el cual el principal -el Estado- es quien dispone de información privada -respecto a la probabilidad de realizar una reforma tributaria, por ejemplo-, y dicha información es importante para el bienestar del agente -la empresa- y, por lo tanto, para su decisión de aceptar o no la relación con la otra parte - en este caso, realizar inversiones adicionales en el país-. Los CEJ pueden señalar el compromiso del Gobierno en el tiempo a no modificar las normas tributarias pactadas en el contrato.

Dentro de los trabajos pioneros alrededor del tema de señalización, se destacan los trabajos seminales de Akerlof (1970) y Spence (1973). Otros autores han extendido el problema de señalización al tomar el contrato como una señal en sí misma, como por ejemplo Aghion y Bolton (1987). Bardhan (2004), por su parte, se ha enfocado en estudiar los problemas de compromiso creíble en las interacciones político-económicas; de manera específica, revisa el problema de compromiso, por parte del Estado con el público, de abstenerse de realizar intervenciones futuras -para el caso de estudio en las normas de tipo tributario y aduanero-, que puedan perjudicar los incentivos actuales -programa de inversión de las empresas-. Estos compromisos asumidos por el Estado pueden adquirir credibilidad a través de la utilización de mecanismos basados en la reputación así como en las instituciones.

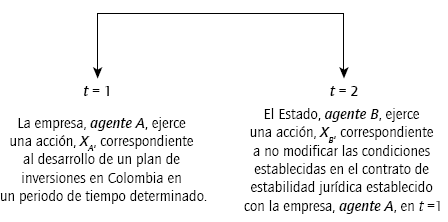

Tomando la formulación general del problema de compromiso creíble propuesto por Bardhan (2004), se puede caracterizar el caso de estudio analizado. La relación contractual del Estado y la empresa es de largo plazo y, por ende, puede ser considerada como un escenario de un juego repetido infinitamente. Sin embargo, por simplicidad, en principio se construirá el análisis como un juego de dos etapas (figura 1).

Fuente: adaptado para el caso de estudio de los planteamientos de Bardhan (2004).

Figura 1 Secuencia del juego de dos etapas para la relación contractual entre dos agentes.

Siguiendo a Bardham (2004), y para el caso de los CEJ, en el periodo 1, un agente A -inversionistas nacionales o extranjeros, personas naturales o jurídicas, consorcios- tiene una oportunidad de desempeñar una acción X A-un plan de inversiones en el territorio nacional por un periodo de tiempo determinado-. Dicho agente llevará a cabo la acción si y solo si espera que el agente B -el Estado- desempeñe una acción XB en el periodo 2 -no realizar modificaciones en forma adversa a las normas de carácter tributario y aduanero que hayan sido identificadas como determinantes de la inversión-. Dado que el agente B desea que el agente A desempeñe XA -el Estado desea aumentar el nivel de inversión en el país para contribuir al desarrollo económico- en el periodo 1, el agente B puede comprometerse a desempeñar X B en el periodo 2.

Sin embargo, puede ocurrir que una vez el agente A ha desempeñado XA en el tiempo 1, el agente B puede obtener una ganancia inesperada en el periodo 2 escogiendo desempeñar una acción diferente a XB -al realizar modificaciones en forma adversa a las normas que hayan sido identificadas-. Sería una acción oportunista por parte del Estado, equivalente a una expropiación. El agente A ex ante está en capacidad de anticipar este comportamiento y, por lo tanto, decide de forma racional no desempeñar XA . Por lo anterior, si el Estado quiere en realidad que aumente la inversión, se verá obligado, en un juego repetido, a cumplir su promesa de no modificar el régimen tributario o aduanero en perjuicio del inversionista.

Como se mencionó anteriormente, el análisis de la relación contractual entre el Estado y las empresas inversionistas en el país puede ser caracterizado como un juego repetido infinitamente. El Estado busca apoyar los niveles de inversión en el país y las empresas desean estabilidad en las reglas del juego para garantizar el retorno sobre la inversión realizada en un escenario de largo plazo. De este modo, el propósito es alcanzar un nivel de bienestar para ambas partes, coordinando las acciones de estas -Estado y empresa-en el tiempo de la relación. De acuerdo con la teoría de juegos, lo anterior es posible cuando ambas partes se comprometen de manera creíble a establecer acciones cooperativas (Friedman, 1971; Rubinstein, 1979).

El CEJ entre el Estado y la Empresa va más allá del compromiso creíble. Al excluir al empresario firmante de las consecuencias de una reforma tributaria, el Estado no tiene incentivos para desviarse, por lo menos frente a dicho empresario. Al disminuir la incertidumbre sobre el comportamiento de los retornos a la inversión después de impuestos, se incrementa la inversión realizada.

En la medida en que el Estado ofrece los contratos como soluciones institucionales al problema de compromiso creíble en el tiempo, la repetición del juego en varias etapas puede llevar a un escenario más eficiente que el equilibrio que se genera sin estos instrumentos. Por una parte, los inversionistas, bajo un escenario de estabilidad, tendrán incentivos para elevar el nivel de inversión y, por otra, el Estado logra dicho aumento y eventualmente podrá aumentar el valor de los tributos en el futuro, al contabilizarse los efectos de las nuevas inversiones sobre los ingresos gravables generados a partir de ellas, lo que lleva al planteamiento de la segunda hipótesis.

H2: los CEJ en Colombia existen porque se presenta un problema de información asimétrica entre la voluntad y capacidad que tiene el Gobierno de mantener el marco tributario y el escepticismo de los inversionistas.

La argumentación detrás de la hipótesis 2 es válida solo si el empresario CREE en la capacidad del Gobierno de mantener las normas tributarias. En el caso analizado no puede existir un compromiso creíble por parte del Estado a no incrementar los tributos. La inestabilidad tributaria en Colombia obedece a un problema estructural y el Estado seguirá modificando las normas tributarias hasta solucionar esta situación. Una reforma legal que prohíba elevar los tributos puede ser derogada por otra norma de la misma jerarquía. No es posible, ni deseable, llevar las normas tributarias a un rango constitucional. Aun si ello fuera posible, la misma Constitución puede ser cambiada5. Esta incertidumbre lleva al empresario a disminuir sus niveles de inversión frente a un escenario de estabilidad no creíble en el régimen tributario. Como lo afirma Dixit (2003), en la medida en que es posible cambiar las reglas después de fijadas, las soluciones institucionales a los problemas de compromiso creíble están en sí mismas sujetas a problemas de compromiso creíble.

Los CEJ como un problema de consistencia intertemporal

En la hipótesis 3 se introduce lo que se conoce como el problema de consistencia intertemporal de los Gobiernos. Bajo este enfoque, el Gobierno busca maximizar los resultados de su periodo, sin importar las consecuencias futuras, en la medida en que su propósito no es el de maximizar los intereses de la sociedad, sino los de los funcionarios o los partidos políticos que están transitoriamente en el poder. Otra manera de expresar esta idea es que los Gobiernos tienen unas tasas de descuento mucho más altas que la tasa óptima social.

H3: los CEJ en Colombia se crean porque el Gobierno busca maximizar los resultados de niveles de inversión en el corto plazo, ofreciendo una estabilidad jurídica mediante un contrato. Tanto el Gobierno como los empresarios saben que la estabilidad general no es realista.

Bajo el planteamiento anterior, si bien el Gobierno logra que algunos empresarios (los que firman el contrato) aumenten su nivel de inversión en el corto plazo, el stock de capital de la economía no se altera sustancialmente frente al que se presentaría con la inexistencia de los CEJ, porque o bien los empresarios anticipan una inversión que ex ante iban a realizar, o bien porque el incremento en el valor del capital de los firmantes es compensado por la pérdida en el valor del capital para los no firmantes (que han perdido capacidad competitiva frente a los primeros, o porque cae el valor presente de las utilidades futuras como consecuencia del incremento en los impuestos que se les aplica a ellos).

El argumento teórico que sustenta la hipótesis 3 se relaciona con el concepto del problema de consistencia intertemporal. Blackorby, Nissen, Primont y Russell (1973) plantean que un plan intertemporal para una sociedad es una especificación del comportamiento económico desde el presente hasta determinado horizonte de tiempo. Si la sociedad no puede establecer su comportamiento económico futuro, puede actuar de manera inconsistente. Si esta inconsistencia no es reconocida, la sociedad puede adoptar un comportamiento despilfarrador, miope y sin sentido en el largo plazo. Diferentes autores estudian este problema en el marco de la política pública. Azzimonti (2011, 2015) estudia cómo la incertidumbre política que generan las elecciones lleva a los partidos políticos a un comportamiento cortoplacista e inversiones menos eficientes (por ejemplo, en infraestructura), para congraciarse con el electorado.

Desde el punto de vista macroeconómico, la consistencia intertemporal fue señalado por primera vez por Kydland y Prescott (1977), al aplicarlo al campo de la política monetaria, demostrando que, aún si el Gobierno es benevolente, tendrá incentivos a desviarse en el corto plazo frente al comportamiento óptimo. La consistencia intertemporal ha sido igualmente estudiada en el marco de la política tributaria por diversos autores (Besley, Ilzetzki y Persson, 2013; Novales, Pérez y Ruiz, 2014a y b, entre otros).

Para el caso de los CEJ, la consistencia intertemporal emerge en el momento en que el Gobierno anticipa que el aumentar los tributos para financiar gastos adicionales disminuirá los niveles de inversión, pero al mismo tiempo sabe que no está en capacidad de reducir los tributos, ni de comprometerse a no subirlos, porque ello afectará su capacidad de acometer gastos que van a favorecer su período de gestión o su partido.

Hay dos maneras de resolver esta situación: una consiste en reducir los impuestos (o aumentar los gastos) y financiar la diferencia con emisión de deuda adicional, de manera que las consecuencias del desequilibrio adicional serán asumidas no por el propio Gobierno, sino por sus sucesores, pero el mercado le cobrará esta acción y el costo de la nueva deuda subirá como consecuencia del mayor riesgo percibido; la otra consiste en ofrecer los CEJ a unos cuantos inversionistas (no puede ser general, porque equivale a una renuncia general a subir los tributos); así, estos inversionistas estarán dispuestos a invertir si saben que, con el desarrollo del proyecto, más el pago de una prima, van a comprar una "protección" frente al riesgo de incremento de impuestos. De esta manera el Gobierno logra su objetivo: aumentar la inversión. El costo del estímulo, como en el caso de la emisión de deuda, lo asumirán Gobiernos futuros, que no tendrán la posibilidad de aumentar impuestos a los empresarios firmantes. Lo asumirán también los empresarios no firmantes, en la medida en la que el Gobierno, para mantener su nivel de gastos, podrá subirles a estos los tributos en proporciones más altas, para compensar lo que no se va a recibir por parte de los firmantes. El valor del stock de capital de estos empresarios disminuirá, y esa disminución contrarresta en todo o en parte el incremento en la inversión que han realizado los empresarios firmantes.

Esta última alternativa, que también es resultante de una inconsistencia intertemporal, no tiene las desventajas de la emisión de deuda. El pasivo contingente que significan los CEJ no está contabilizado en las cuentas fiscales, y los compradores de bonos no están en capacidad de anticipar sus efectos. Los contratos no afectan el precio de los bonos emitidos por el Estado.

Los CEJ como un sistema de creación y distribución de rentas.

La hipótesis 4 sustenta la existencia de los CEJ en un escenario en el que el Estado es consciente de que en un contexto de fragilidad fiscal no es posible comprometerse a no subir los impuestos pagados por todos los contribuyentes. Por su propia naturaleza, el instrumento de los CEJ debe ser selectivo: solo a unos cuantos se les puede hacer y respetar esa promesa. La selectividad en la aplicación de los CEJ conduce a que el Estado actúe entonces como dispensador de rentas, a favor de aquellos agentes económicos que tienen más posibilidad de influir en sus decisiones.

H4: los CEJ en Colombia se crean como expresión de un sistema de creación de rentas hacia ciertos actores económicos. La autoridad tributaria, al aprobar los CEJ, y el Gobierno, al asignarlos y administrarlos, crean un sistema de distribución de ingresos que favorece a unos sectores y perjudica a otros. La posibilidad de acceso a los órganos decisorios del Estado determina quiénes son los grupos o empresas favorecidas. Es una expresión del fenómeno de la "captura del regulador", en este caso del regulador tributario.

El fenómeno de la "captura del regulador" es planteado por Stigler (1971), quien afirma que las empresas reguladas tienen más incentivos y menos costos que los consumidores para influir sobre las decisiones de los reguladores. Los consumidores enfrentan el problema de la acción colectiva en términos de la dificultad de organización, del beneficio limitado que obtiene cada uno de ellos en el éxito de la acción de influencia sobre el Estado y de la existencia de un fenómeno de freerider, es decir, del hecho de que la acción va a beneficiar a todos los consumidores y no solo a aquellos que incurrieron en los costos de organización e influencia. La consecuencia de esta asimetría entre los incentivos para actuar entre los productores regulados y los consumidores determina que el regulador termine siendo "capturado" y actúe de manera preferencial en beneficio del regulado.

La captura de las instituciones y los reguladores para beneficio personal ha sido estudiada ampliamente en la literatura, especialmente en países con bajo desarrollo económico y marcos institucionales débiles. Labonte (2011) y Acemoglu, Reed y Robinson (2014) estudian el caso de Sierra Leona y muestran cómo, bajo un sistema tribal, los jefes "custodios de la tierra" utilizan el poder otorgado por el marco institucional para obtener rentas de la actividad minera, del sistema tributario que definen, e incluso de las actividades relacionadas con el desarrollo de infraestructura para sus comunidades. Sin embargo, se encuentran análisis de casos en entornos institucionales fuertes: Bower y Cox (2012) analizan el caso de Scottish & Newcastle, una empresa cervecera del Reino Unido que utilizó las influencias políticas de su gerente para convertirse en la cervecera más grande de este país, a través de una estrategia de fusiones agresiva con el beneplácito del regulador.

Este esquema puede aplicarse al caso de la regulación tributaria. No existen incentivos para que el conjunto de los contribuyentes se organice hacia el logro de menores impuestos o hacia la obtención de un sistema tributario más racional en términos de su eficiencia económica. Pero la búsqueda de beneficios tributarios concentrados, a través de exenciones para los contribuyentes de ciertos sectores o de ciertas regiones, tiene mayor probabilidad de éxito. Una forma extrema de concentrar beneficios (en el sentido de obtener una protección frente a alzas futuras de impuestos) consiste en firmar un CEJ. En la siguiente sección analizaremos la aplicación de los CEJ en el contexto colombiano, para determinar cuál de las posibles hipótesis puede explicar su creación y existencia entre el 2005 y el 2012.

Análisis de la aplicación de los CEJ en el contexto colombiano

Diversos estudios orientados a caracterizar el entorno fiscal en Colombia han convergido en la descripción de un sistema tributario complejo, resultante de frecuentes reformas tributarias llevadas a cabo bajo negociaciones de carácter político, objetivos de modernización, sistemas de incentivos y consignas de redistribución, como una expresión de la incidencia de intereses particulares en la legislación tributaria en Colombia (Transparencia por Colombia, 2005). Se señala igualmente que las modificaciones realizadas no han eliminado las deficiencias que persisten en la estructura tributaria, adoptando cambios marginales antes que reformas estructurales. El común denominador que subyace en las reformas tributarias tiene que ver con la urgencia de aumentar los recaudos, en un escenario en donde prevalecen múltiples exenciones y beneficios tributarios. Por lo anterior, la estructura tributaria en el país es compleja y está lejos de reflejar criterios plausibles de progresividad y de neutralidad en la asignación y redistribución de los recursos (Calderón y González, 2002a y b).

En la revisión a las reformas tributarias en Colombia durante el siglo xx, realizada por Calderón y González (2002a y b), se resalta que la búsqueda de recursos para llevar a cabo el cubrimiento del gasto público y el déficit fiscal ha generado la necesidad de adoptar reformas con una periodicidad creciente, llevando al país, que en otras épocas se había hecho acreedor al calificativo de "estable", a ser uno de los países con mayor variabilidad e inestabilidad en las reglas tributarias, lo que ha generado desincentivos a la inversión y un nivel de gravámenes entre los más altos de América Latina.

Sánchez y Espinosa (2005) señalan que gran parte de las ocho reformas tributarias realizadas entre los años 1980 y 2003 estuvieron orientadas a estabilizar las finanzas públicas a través del incremento en los ingresos vía impuestos. Sin embargo, durante los noventa, la situación fiscal en el país se vio deteriorada debido al incremento del déficit fiscal desde 0,26% hasta un 6% del Producto Interno Bruto (PIB) durante el periodo 1991-1999, y su posterior decrecimiento a niveles del 3,8% en el 2001. Adicionalmente, estos autores mencionan que la deuda bruta del Gobierno se incrementó desde un 16,6% hasta un 64,5% del PIB, casi un 48% más del PIB para el periodo comprendido entre 1994 y 2001. Esto muestra que los ingresos no han logrado equiparar el gasto público, que en ocasiones parece ser estructural e inflexible a la baja, creando un escenario en donde se hace necesario llevar a cabo una nueva reforma tributaria cada dos o tres años.

Para Fergusson (2003) es evidente que todas las tasas tributarias mostraron una tendencia creciente a lo largo del periodo 1980-1999. La tasa efectiva sobre el consumo pasó del orden del 8 al 15%, mientras que la del ingreso laboral pasó del 20 al 30% y la tasa efectiva sobre la renta de capital pasó del 7 al 15%. Este comportamiento creciente de las tasas efectivas promedio se refleja en la evolución de la tasa promedio de tributación total para la economía, entendida como la relación de la totalidad de los recaudos respecto al PIB (Fergusson, 2003).

Para el 2005, fecha de promulgación de la Ley 963 que autorizó al Gobierno a firmar los CEJ, el país contaba con un sistema tributario que había demostrado ser inestable, y que dificultaba el esfuerzo gubernamental por aumentar el nivel de inversión. En la reforma tributaria del 2003 (Ley 863), quedó en firme la exención otorgada al sector hotelero por treinta años sobre el impuesto de renta para los servicios hoteleros prestados en construcciones nuevas, remodeladas o ampliadas, en el periodo comprendido entre el 2003 y el 2018. Además, quedaron exentos de renta los nuevos contratos de arrendamiento financiero con opción de compra de inmuebles construidos para vivienda, suscritos entre el 2003 y el 2013, con una duración no inferior a diez años. Estos representan tan solo algunos ejemplos, pero al mismo tiempo se crearon exenciones sobre el impuesto de renta para la prestación de servicios de transporte fluvial (2003-2018), la prestación de servicios de ecoturismo certificado (2003-2023), el aprovechamiento de nuevas plantaciones forestales y la inversión en aserríos que utilicen dichas plantaciones, entre otros.

Adicional a las exenciones relacionadas con el impuesto de renta, el Congreso, por iniciativa del Gobierno, entre el 2005 y el 2007, realizó en el país una serie de modificaciones a la reglamentación relacionada con las zonas francas. A través de la Ley 1004 del 2005 y los Decretos 383 y 4051 del 2007, se impulsó la creación de las zonas francas en Colombia, que para diciembre del 2011 ascendían a más de cien, mientras que antes del cambio de la regulación eran tan solo once. Bajo esta reglamentación se asignó un impuesto de renta del 15% y un arancel del 0% a los empresarios que operaran en zonas francas. A diferencia de la práctica universalmente aceptada, y que había sido la adoptada en Colombia, se eliminó el requisito de que una proporción importante de la producción de la empresa ubicada en zona franca se orientara hacia la exportación. Por otra parte, por medio de la Ley 1111 del 2006, se incrementó la deducción por inversión en activos productivos del 30 al 40%, establecida originalmente a través de la reforma tributaria del 2003.

Las anteriores consideraciones sustentan la posición de los autores respecto a la insostenibilidad del régimen tributario colombiano. Además de no estar alineado con razones de eficiencia y de equidad tributaria, no ha logrado solucionar el problema estructural entre ingresos y gastos gubernamentales. La proporción de los ingresos tributarios con relación al PIB ha disminuido entre el 2005 y el 2009, de un 15,2% a un 13%. El Gobierno, consciente de esta situación, en el 2009 presentó un proyecto de reforma tributaria tendiente a mantener la vigencia del impuesto al patrimonio, que según la normativa hasta entonces vigente debería desaparecer en el 2010. Este proyecto fue aprobado y se convirtió en la Ley 1370 del 2009. Por ende, los CEJ tuvieron sus primeros efectos sobre aquellos contribuyentes que los firmaron y que contemplaron en ellos la estabilidad de esta norma (es decir, la desaparición del impuesto al patrimonio) como determinantes de su decisión de invertir.

La situación fiscal descrita lleva a desestimar las hipótesis 1 y 2. No es posible concebir el CEJ como un contrato de seguro (hipótesis 1), en el que ambas partes tienen la misma información sobre las probabilidades de escenarios fiscales futuros, y en el que un agente adverso al riesgo (el contribuyente) compra la protección al agente más dispuesto a asumir riesgos (el Estado). Por el contrario, existe casi una certidumbre sobre la necesidad de subir los tributos o de eliminar algunas exenciones específicas. Dentro de este esquema, no sería racional para el Estado ofrecer el contrato de seguro. Teniendo en cuenta lo anterior, puede rechazarse igualmente la hipótesis 2, que propone que, bajo un escenario de información asimétrica entre el Estado y los contribuyentes, el Estado es más optimista que los contribuyentes sobre la situación de las finanzas públicas, y por tal razón ofrece los CEJ. El Estado es consciente de la necesidad de incrementar los ingresos vía impuestos y, por lo tanto, los CEJ no pueden interpretarse como una señal de confianza.

Además, si el Estado actuó desde el punto de vista del interés general al otorgar estos contratos, deberían cumplirse diferentes requisitos para que los CEJ funcionasen como un instrumento eficaz en su propósito de incrementar la productividad general de la economía y protegerse, además, frente a posibles comportamientos oportunistas de los empresarios. Estos requisitos serían los siguientes:

Transparencia. Según Zee, Stovsky y Ley (2002), la transparencia en el otorgamiento de incentivos tributarios tiene tres dimensiones: las primeras dos son la legal y la regulatoria, en las cuales una de sus consecuencias es que las regulaciones legales no podrían conferir a ningún Gobierno o autoridad tributaria poderes discrecionales en el otorgamiento de los incentivos, los cuales deben ser otorgados, sin excepción, sobre la base de criterios calificadores claramente especificados; la tercera es la dimensión administrativa de la transparencia, que señala que los criterios para los incentivos tributarios sean simples, específicos y objetivos, para minimizar las necesidades de interpretaciones subjetivas por parte de los funcionarios encargados de administrar el sistema de incentivos, lo que exige que el otorgamiento de incentivos sea casi que automático. Una vez se demuestra que un proyecto reúne los criterios de calificación, se aplicaría el mecanismo de estímulo.

Obligaciones claras y precisas en los contratos. Este punto tiene que ver con el propósito de incrementar efectivamente el stock de capital acumulado con posterioridad al otorgamiento del incentivo. Las variables sujetas a verificación y auditoría deben estar claramente definidas.

Pertinencia. El Estado debe tomar las medidas razonables para evitar otorgar incentivos a proyectos que se desarrollarían sin necesidad del incentivo.

Auditoría. Debe existir por parte del Estado la capacidad de auditoría necesaria para detectar a tiempo cualquier incumplimiento en las obligaciones del contribuyente.

Cláusulas. En general, la norma legal o los contratos deben contar con disposiciones o cláusulas que desincentiven el incumplimiento del empresario, a través de pólizas de incumplimiento, cláusulas penales, entre otros.

Equilibrio. Debe existir un claro equilibrio en el otorgamiento del incentivo en términos del análisis costo-beneficio. Una manera de expresar el equilibrio en la relación contractual en un CEJ está dada por la fórmula para calcular la prima de protección. Esta debe ser proporcional al beneficio obtenido por el contribuyente firmante: la disminución esperada en su factura tributaria.

Primero, es necesario analizar si esto se cumple en el caso de los CEJ. Con respecto a la transparencia, y siguiendo a Zee et al. (2002), los CEJ carecieron de transparencia legal y regulatoria. En relación con la primera, que exige que el incentivo sea otorgado sin que el Gobierno o la autoridad tributaria tenga discreción en el otorgamiento de los incentivos, la Ley 963 señalaba textualmente que la solicitud del inversionista debía ser "[...] evaluada por un comité que aprobará o improbará la suscripción del contrato, conforme a lo establecido en el Plan de Desarrollo o al documento CONPES que para tal efecto se expida". Es decir, este Comité tenía absoluta discrecionalidad para la aprobación de los contratos. En cuanto a la transparencia administrativa, que exige criterios simples, específicos y objetivos para el otorgamiento de los incentivos, ni la Ley ni los documentos CONPES reglamentarios (CONPES, 2005a y 2005b; Decreto Ley 2950 del 2005) señalaban con suficiente claridad los criterios a ser aplicados en la evaluación. La transparencia administrativa también exige que los contratos sean estandarizados. En este marco no debería permitirse la negociación entre el inversionista privado y el Estado sobre las normas frente a las cuales se buscaba protección tributaria. La estandarización debía garantizar los mismos beneficios para todo inversionista que suscribiera el contrato; sin embargo, existió una amplia heterogeneidad en los contratos en términos de las normas sobre las cuales el inversionista fue asegurado (anexo).

Segundo, con respecto a las obligaciones precisas en los contratos, gradualmente se fueron flexibilizando las obligaciones del inversionista. El Decreto 2950 establecía (artículo 8 literal h) que el CEJ debía contener una cláusula que determinara la obligación del inversionista de cumplir con los compromisos particulares relativos a los beneficios económicos y sociales del proyecto. El Decreto de artículo único 133 de 2006 derogó esta obligación. En cuanto a las obligaciones específicas contenidas en los contratos, es frecuente encontrar cláusulas ambiguas, como en las que el inversionista se compromete a generar "[... ] una cantidad aproximada de 2.973 empleos indirectos" (CEJ-02, 2008 celebrado entre la Nación y Bavaria S. A.). Por su propia naturaleza, los empleos indirectos no pueden comprometer al inversionista, ni son verificables. Los empleos a que normalmente se refieren los contratos están asociados exclusivamente a la inversión realizada. Es decir, no se derivan de la ampliación de la capacidad productiva de la empresa. No existe, por otra parte, ninguna cláusula de permanencia del empleo generado durante el tiempo de vigencia del CEJ.

Tercero, con respecto a la pertinencia, el Estado debe precaverse que el contrato sea eficiente, en relación con que no deberían recibir incentivos aquellos proyectos que han de realizarse sin necesidad del incentivo. No existe evidencia de que este estudio se haya llevado a cabo en el caso de los contratos firmados. Incluso en uno de los contratos (CEJ-05, 2008 celebrado entre la Nación y Comertex S. A.) ya se había realizado la inversión en el momento de la celebración de este. López (2015) cuestiona si en el caso colombiano todos los beneficios que se han dado para atraer capital extranjero han despertado el interés tanto o más a los nacionales que a los foráneos, lo que favorece a los empresarios colombianos que buscan artificios legales para acceder a estos beneficios, antes que atraer capitales extranjeros con la consecuente transferencia de tecnología y conocimiento.

Cuarto, con respecto a la auditoría, debe existir por parte del Estado tanto la capacidad como el incentivo para detectar a tiempo los incumplimientos en los CEJ por parte del inversionista. El organismo que reuniría ambas condiciones es la autoridad tributaria colombiana, la Dirección de Impuestos y Aduanas Nacionales (DIAN). En todos los contratos firmados se estableció que la interventoría de estos contratos debería ser realizada por la Dirección de Productividad y Competitividad del Ministerio de Industria y Comercio. Esta dependencia no tiene los incentivos (el éxito de su gestión no se mide por el recaudo tributario obtenido) ni los instrumentos técnicos (equipo de auditores calificados).

Quinto, con respecto a las cláusulas, debe existir una norma legal que desincentive el incumplimiento del empresario. A diferencia de la casi totalidad de contratos que firma el Estado con el sector privado, en estos contratos no se exigió garantía de cumplimiento. La Ley 80 de 1993 (modificada por la Ley 1150 del 2007) estableció que todo contratista debería presentar garantía única para el cumplimiento de las obligaciones surgidas del contrato. Sin embargo, el Decreto 1474 del 2008 eliminó la referencia a la Ley 80 como marco para este tipo de contratos. Se incluyó además un parágrafo que dice: "[...] en los CEJ no se exigirá la garantía de cumplimiento".

Sexto, con respecto al equilibrio, debe existir racionalidad económica en el otorgamiento del incentivo, en términos de costo-beneficio. Al establecer que el valor de la prima se pague en proporción a la inversión realizada y no al beneficio recibido (monto del beneficio tributario esperado), la Ley 963 del 2005 generó un incentivo perverso: al solicitante le convenía minimizar el valor de la inversión, pero su efecto se aplicaría a todas las operaciones de la empresa. Incluso el beneficio podría tender a infinito. Una empresa que disponga de un CEJ podrá adquirir una que no la tenga, y el beneficio se transfiere. Más aún si las cláusulas contemplan que la garantía de estabilidad jurídica se amplía a "toda la actividad económica del inversionista" (por ejemplo, CEJ-02, 2008 celebrado entre la Nación y Bavaria SA). Pueden presentarse fusiones o adquisiciones motivadas exclusivamente por consideraciones de carácter tributario.

Tanto la certidumbre sobre la necesidad de reformas tributarias futuras, como las deficiencias de los CEJ en el logro del objetivo que debería estar buscando el Estado (un incremento sostenible en el stock de capital privado como medio para lograr una mayor productividad de la economía) llevan a descartar las hipótesis 1 y 2. La racionalidad del Estado colombiano en la promoción de estos contratos solo se podría explicar entonces a partir de un incremento parcial en la inversión no sostenible en el futuro (hipótesis 3) o a partir de la creación de un sistema de repartición de rentas hacia empresarios específicos relacionados con el Gobierno (hipótesis 4).

La promulgación de la Ley 1607 del 2012, que derogaba la Ley 963, muestra la imposibilidad del Gobierno de garantizar unas reglas de juego claras para mantener la estabilidad jurídica respecto de aquellas normas consideradas por los inversionistas como determinantes para llevar a cabo sus inversiones6. Siete años después de su expedición, la nueva reforma tributaria promovida por el Gobierno actual eliminó del marco jurídico la ley de confianza inversionista. Además, la Corte Constitucional declaró la exequibilidad de la Ley 963 del 2005, condicionada al hecho de que, cuando quiera que la ley se modifique en desmedro de un inversionista protegido por un CEJ , la nueva ley desfavorable, en todo caso, se le aplicará a este, pero el inversionista tendrá acción judicial contra el Estado para que se le resarzan los perjuicios causados derivados del incumplimiento7. Dentro de las motivaciones que sustentan la derogación de la Ley 963, está la de "[...] promover la cultura del pago de tributos y evitar la existencia o utilización de figuras que permitan tratamientos más favorables"8.

Conclusiones

De acuerdo a las discusiones presentadas, es posible concluir que los CEJ no pueden interpretarse ni como un contrato de seguro (transacción en condiciones de información simétrica entre dos agentes con aversión diferente al riesgo), ni como una señal del Gobierno sobre su compromiso con la estabilidad tributaria. Las explicaciones que ofrecemos, y que no necesariamente son incompatibles entre ellas, explican la existencia y creación de los CEJ entre el 2005 y el 2014, como expresión de un problema de consistencia intertemporal del Gobierno, o como la creación de un sistema de redistribución de ingresos y de generación de rentas, en el que resultaron beneficiados los empresarios firmantes.

Añádase a lo anterior que el propio Gobierno encontró una manera legal de eludir el cumplimiento de la estabilidad tributaria, aun frente a empresarios que hubieran firmado los contratos. La reforma del impuesto al patrimonio decretada por la Ley 1370 del 2009 tomó la forma de creación de un "nuevo impuesto", diferente al estabilizado en los contratos, que había sido establecido en la Ley 1111 del 2006. Quienes habían firmado estos contratos, según interpretación de la DIAN (2010), deberían pagar el nuevo impuesto, que era diferente al que se había estabilizado.

En la reforma tributaria aprobada en el 2012 (Ley 1607), el Congreso, en lugar de incrementar el impuesto a la renta, decidió crear uno nuevo: el impuesto sobre la renta para la equidad (CREE), que tiene unas características similares de determinación9, y que se aplica a todos los contribuyentes, independientemente de si hayan firmado o no CEJ. Con el mismo propósito de impedir que los firmantes queden protegidos con cambios en la normativa tributaria, el impuesto al patrimonio fue reemplazado por uno nuevo: el impuesto a la riqueza, a través de la Ley 1739, de diciembre 23 del 2014.

Desde el punto de vista de generar compromiso y credibilidad hacia los inversionistas, la experiencia de los CEJ puede señalarse entonces como negativa. Esta conclusión es consistente con el modelo propuesto por Kishore y Roy (2014), quienes aseguran que ofrecer tratamientos preferenciales a determinados inversionistas no necesariamente incrementa la inversión, sino que la puede evitar. Los inversionistas anticipan el comportamiento del Gobierno, el cual, una vez el capital ha sido invertido, puede reducir los tratamientos preferenciales tributarios y expropiar a los inversionistas. Esto lleva a los inversionistas a esperar antes que invertir, dinámica que solo se soluciona cuando el Gobierno se compromete a no ofrecer estas gabelas tributarias preferenciales.

La discusión aquí presentada genera diferentes posibilidades de investigación futura. Desde el punto de vista teórico, es posible analizar bajo los marcos teóricos propuestos en este artículo, los casos de Chile, Ecuador, Perú y Venezuela, con el propósito de identificar tanto las implicaciones del contexto en la definición, alcance y características del contrato, como el entendimiento de la racionalidad del ofrecimiento de este tipo de instrumentos tributarios y su efectividad para el incremento de la inversión en el país. Por otra parte, un análisis de los efectos que han generado los contratos suscritos en el país en términos de recaudo, niveles de inversión y equidad tributaria facilitaría comprender la decisión tomada a partir del 2012, de derogar la Ley que sustentó la creación de este instrumento. Este análisis en términos de recaudo, niveles de inversión y equidad tributaria se puede extender a otros países en América Latina para entender mejor los efectos de los CEJ a nivel macroeconómico. Finalmente, desde un punto de vista empírico y a nivel de empresa, se puede realizar un estudio de eventos para determinar cambios en nivel de inversión y desempeño financiero de las empresas que se acogieron a estos contratos, y determinar el efecto neto de la decisión.