Introducción

Las pymes constituyen uno de los principales generadores de empleo y producción en Colombia. En el país, representan más del 90% del número total de empresas, generando más de la mitad del total de empleo y un tercio de la producción (Montoya, Montoya y Castellanos, 2010). Dentro de este sector, se destacan las microempresas que, según la Ley 905 del 2004, tienen hasta 10 empleados y activos totales inferiores a 500 salarios mínimos mensuales vigentes (SMMV). Según la Superintendencia de Sociedades (2013), en Bogotá el 87% de la estructura empresarial corresponde a microempresas, que además constituyen alrededor del 96% de empresas que se crean anualmente.

Los retos para las pymes y microempresas en Bogotá son diversos. Las microempresas correponden a más del 90% de las empresas creadas en la ciudad, pero así mismo son el 80% de las sociedades liquidadas anualmente (Superintendencia de Sociedades, 2013). Además, este tipo de negocios presenta problemas de formalización, acceso a crédito bancario y fortalecimiento del tejido empresarial (Sánchez, Osorio y Baena, 2007). El tamaño y naturaleza de las microempresas las hace propensas a tener una corta vida al enfrentarse a las dificultades descritas en sectores consolidados y de alta competencia. La mortalidad de las microempresas está asociada a falencias en la gestión que se traducen en falta de competitividad. Velásquez (2004) identifica, dentro de tales falencias, ausencia de sistemas de información gerencial, ausencia de certificaciones de calidad, atraso y analfabetismo tecnológico, inadecuada gestión de riesgo y baja capacidad exportadora. Sin embargo, la principal razón para el cierre de un pequeño negocio es su quiebra financiera. La falta de generación de un flujo de caja que haga sostenible a la microempresa lleva a su liquidación, por lo que es necesario estudiar las variables asociadas a la salud financiera de la empresa, que sirvan como alertas de posible bancarrota en el corto y mediano plazo (Gentry, Newbold y Whitford, 1985b).

En este contexto, surgen entonces preguntas como: ¿qué porcentaje de microempresas sobrevive al primer, segundo o tercer año de duración? ¿Cuáles son las variables asociadas a esta supervivencia? ¿Es más probable que la microempresa se consolide a medida que pasa el tiempo? ¿Tiene un ciclo y una duración predeterminada? El objetivo de este trabajo es responder a estas cuestiones, calculando la tasa de sobrevivencia de las microempresas en Bogotá, identificando las variables financieras que determinan tal sobrevivencia y estimando la probabilidad de mayor duración a partir de los años de vida previos, es decir, si una microempresa se consolida y aumenta su probabilidad de vida aún más o si por el contrario cumple un ciclo y tiene una duración limitada. Se usarán para ello datos de microempresas registradas en la Cámara de Comercio de Bogotá (CCB), lo que implica que dentro del alcance del estudio no se trabajará con datos de microempresas informales.

De la misma forma que ciertas características de salud en una persona pueden pronosticar su expectativa de vida, este trabajo identifica características financieras en el inicio de la microempresa que sirvan para pronosticar su expectativa de duración. Para ello, se hace uso de modelos de duración o supervivencia, empleados inicialmente en medicina, para determinar la pertinencia de estas características y su impacto en la supervivencia del negocio. De este modo, el escrito se compone de la siguiente manera: la primera parte presenta antecedentes de trabajos que hayan usado modelos de duración para analizar supervivencia empresarial; la segunda parte presenta las herramientas de análisis de supervivencia que serán aplicadas, así como las características de la muestra de microempresas suministrada por la CCB; la tercera parte muestra los resultados obtenidos y, finalmente, en la cuarta parte se presentan algunas conclusiones.

Antecedentes

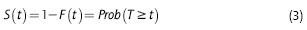

En economía el empleo de modelos de duración, que tratan sobre la longitud del tiempo que transcurre entre el inicio y fin de un fenómeno, se remonta al trabajo sobre huelgas en el Reino Unido de Lancaster (1972). Kiefer (1988) hace una recopilación de los principales desarrollos al respecto, mostrando la función de fallo (Hazard Function) y las distintas distribuciones para los modelos de duración (Weibull, exponencial, log-logística), que hacen uso de datos censurados (aquellos fenómenos que no han finalizado en el momento del estudio) y datos no censurados (aquellos que efectivamente han finalizado).

La utilización de esta metodología para analizar la vida de negocios se ha extendido en los últimos años. Cader y Leatherman (2011) muestran la bondad de esta aplicación al demostrar que los modelos de duración, como el de Cox, son más efectivos para analizar la supervivencia de microempresas, comparados con las estimaciones de dos etapas. La pertinencia de este análisis es además señalada por los autores, dado que en Estados Unidos tan solo la mitad de las microempresas sobreviven más de cuatro años. Esta tasa de supervivencia es confirmada por Headd (2003), quien mediante modelos Logit encuentra que el tamaño de la empresa y el capital inicial son factores de éxito. Siguiendo esta línea y usando modelos de duración, Schafer y Talavera (2009) investigan el papel del crédito en la supervivencia de pequeños negocios en Alemania, encontrando que cuanto mayor sea el nivel de activos y el acceso a deuda, mayor es la probabilidad de éxito de la microempresa. Un antecedente directo de la presente investigación es propuesto por Lin, Ansell y Andreeva (2012), quienes usan razones financieras para predecir bancarrota de pequeños negocios. De este modo, este documento muestra la relevancia del valor de tales razones como síntomas de problemas empresariales que desemboquen en el cierre del emprendimiento. Estos trabajos, en los que las variables financieras son determinantes de la solvencia empresarial, se fundamentan en el modelo desarrollado por Gentry et al. (1985a y 1985b), en el que se muestra cómo el equilibrio entre las fuentes y usos del flujo de caja de la empresa determinan su éxito, mientras que la desviación de tal equilibrio erosiona la viabilidad de la compañía.

Otros estudios han encontrado determinantes de supervivencia diferentes a las variables financieras. Glennon y Nigro (2005) realizan la estimación de la función de fallo para créditos otorgados a microempresas, encontrando como factores de default el número de empleados (a mayor número de empleados, mayor riesgo) y la condiciones económicas del sector, entre otros. Maçãs, Gonçalves y Serrasqueiro (2013) muestran cómo la edad de la empresa afecta su potencial de crecimiento. Agarwal, Chomsisengphet, Liu y Mielnicki (2005) identifican también ciertas leyes de exenciones de bancarrota en Estados Unidos como incentivos para declarar la liquidación de las sociedades. Finalmente, Wagner (2013) muestra cómo la condición importadora e importadora-exportadora de la empresa afecta positivamente su supervivencia.

Dentro de los análisis de factores externos que afectan la duración de la empresa, Everett y Watson (1998) muestran que de 30% a 50% de los pequeños negocios liquidados están asociados a variables macroeconómicas como tasa de interés y desempleo. Wennberg y Lindqvist (2010) identifican también la pertenencia a clústeres como determinantes de supervivencia de nuevos emprendimientos en Suecia.

En América Latina, hay pocos artículos recientes que aborden el tema de factores de supervivencia de microempresas; sin embargo, estos análisis proponen diferentes metodologías para investigar el tema. Alcívar y Saínes (2013) analizan determinantes de fallos para pymes en Ecuador, con modelos Cox y Weibull de duración, mostrando que uno de los principales factores de pronóstico de éxito es el sector en el que opera la empresa. Aguilar, Ramírez y Hernández (2011)) realizan el análisis para pymes en México, y encontraron que existe un fuerte incentivo para que estas empresas sobrevivan manteniéndose en la informalidad. Incluso Ortiz (2013, usando modelos Logit, identifica características personales del microempresario para predecir el éxito del emprendimiento en República Dominicana.

Para Colombia, Martínez (2006) aplica modelos de duración y estima la probabilidad de supervivencia y el nivel de riesgo de industrias en el área metropolitana de Cali; halló mayores dificultades para que este tipo de establecimientos sobrevivan cuando el sector donde operan se encuentra en un ciclo de maduración. Para Bogotá, Santana (2014) realiza una aproximación a la medición del éxito o fracaso de una micro o pequeña empresa, usando modelos Logit con el fin de estimar la probabilidad de que un emprendimiento cierre en un período determinado; en este trabajo se estima el costo de capital de una microempresa, asociado a esta probabilidad. Parra (2011) también hace esta medición usando modelos Probit con diferentes tipos de empresas bogotanas. Estos dos últimos estudios muestran cómo el sector económico y el alto endeudamiento financiero son, entre otros, determinantes de la supervivencia de las pymes. El presente trabajo busca ampliar estos resultados para la capital colombiana, mediante el uso de modelos de duración.

Metodología

Análisis de supervivencia y modelos de duración

Como ya se mencionó en los antecedentes, los modelos de duración estudian variables que tienen una longitud de tiempo. Tal es el caso de, por ejemplo, la duración de una huelga, la duración de un componente electrónico, la duración de la vida de un paciente con un trasplante de corazón o, para este caso, la vida de una empresa. Las unidades de observación en este tipo de estudios son eventos que tienen un inicio y un final en el tiempo, a partir del cual puede medirse su longitud temporal. Sin embargo, es necesario tener en cuenta que dentro de la muestra de datos usados pueden existir algunas observaciones en las que no haya terminado el fenómeno. Este es el caso de la muestra usada en el presente trabajo, donde se tienen microempresas con una fecha de inicio y una fecha de liquidación, pero algunas de las microempresas no han sido liquidadas y siguen en funcionamiento. Este tipo de observaciones que no han terminado al momento de realizar el estudio se denominan "observaciones censuradas" y deben tratarse de forma diferente a las "no censuradas", cuya duración sí está especificada por su fecha de finalización.

Dada esta característica, no es posible simplemente realizar inferencia estadística de la vida de las empresas solo a partir del porcentaje de empresas liquidadas y que han sobrevivido en un período de tiempo. Una mejor aproximación es propuesta por Kaplan y Meier (1958), quienes descomponen la supervivencia de una observación en un producto de probabilidades. Para ello proponen la probabilidad de supervivencia como una función del tiempo:

Donde ni es el número de sujetos en riesgo antes del momento ti ; ni , es calculado como el número de supervivientes antes del momento ti menos el número de casos censurados; δi, es el número de observaciones finalizadas (como las empresas liquidadas) en el momento ti . La estimación de esta función permite conocer el porcentaje de supervivencia de un grupo, como las empresas, en diferentes momentos del tiempo.

Por otro lado, si la duración de una variable aleatoria es T y tiene una función de densidad f(t), siendo t una realización de T, la función de distribución está dada por:

La ecuación (2) muestra la probabilidad de que la variable T sea menor o igual a t (Kiefer, 1988); además, puede convertirse fácilmente esta distribución a una función de supervivencia en la que T al menos tenga la duración t, así:

La ecuación (3) se denomina función de supervivencia y presenta la probabilidad de que la variable T sobreviva al menos t. Hay diversas formas de construcción de la función de supervivencia, una de las cuales es la función de fallo (Hazard function), expresada como:

Esta función representa la tasa a la que se completan los periodos de tiempo, tras llegar a la duración t, teniendo en cuenta que ya se llegó a esa duración. De esta manera la función de fallo muestra si la probabilidad de que la variable T dure más o dure menos luego de haber sobrevivido hasta t. La función de fallo muestra si un evento de larga duración hace más probable que el evento dure aún más (como en el caso de una empresa de muchos años que, por tal razón y por su consolidación, se espera dure aún más tiempo) o si por el contrario la mayor duración del evento hace más probable que acabe pronto (si la empresa, al durar mucho tiempo, ya terminó su ciclo de vida y está más próxima a cerrar).

Al estimar la función de fallo (λ(t)), se puede, por tanto, calcular la función de supervivencia (S(t)) correspondiente. Green (1998) muestra cómo existen diferentes distribuciones para estas dos funciones, destacándose la exponencial, Weibull y Log-logística (Tabla 1).

Tabla 1 Distribuciones de las funciones en modelos de duración.

Nota. λ > 0 y ρ > 0 son parámetros a estimar. La distribución Weibull es una generalización de la exponencial cuando ρ = 1.

Fuente: Kiefer (1988).

La estimación de los anteriores parámetros se realiza por máxima verosimilitud. Uno de los objetivos de este trabajo es la estimación de la función de fallo y determinar si la duración de las microempresas en Bogotá está asociada de forma positiva o negativa a su duración previa. Si se incorporan variables explicativas exógenas al modelo, el parámetro λ se convierte en función de regresores:

Donde Χ es el vector de variables explicativas y β', el vector de sus coeficientes estimados. La estimación de la función de fallo realizada en el presente artículo para la vida de microempresas en Bogotá usa un vector de variables explicativas financieras de cada negocio. Este vector se explica en el siguiente apartado. Todos los cálculos se realizan en la aplicación estadística STATA.

Muestra

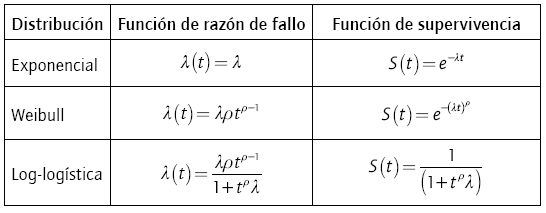

La base de datos usada corresponde a microempresas creadas y registradas en la CCB entre el 2006 y el 2013 (Cámara de Comercio de Bogotá, 2014). En total son 25.523 empresas, de las que 8.555 fueron canceladas en algún momento de ese mismo periodo. Es decir, del total de microempresas creadas en estos 8 años, el 34% fueron liquidadas y sobrevivió el 66%. El promedio de vida de estas empresas canceladas fue de 2 a 3 años. La tabla 2 además presenta la distribución de este total de empresas por tipo de sociedad, mostrando cómo más de la mitad fueron creadas como sociedades anónimas simplificadas (SAS) (55%), seguidas por sociedades limitadas (26%).

Tabla 2 Distribución de microempresas por tipo de sociedad.

Fuente: Cámara de Comercio de Bogotá (2014) y cálculos propios.

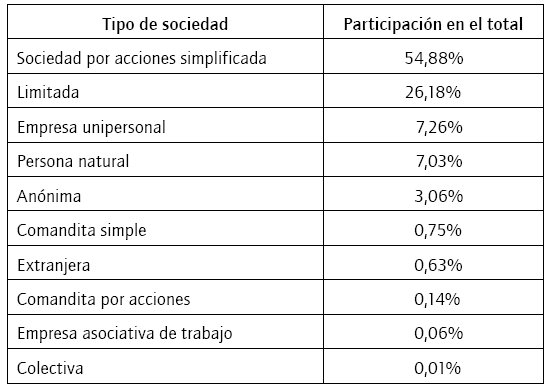

La tabla 3 presenta la distribución por sector económico de las microempresas que reportaron la actividad económica a la que pertenecían (el 30% de las observaciones no reportó esta información). Alrededor del 40% de las microempresas fue creado en el sector de establecimientos financieros, seguros, actividades inmobiliarias y servicios a las empresas. Otro 30% se concentra en el sector de comercio, reparación, restaurantes y hoteles. Estos dos sectores abarcan el 70% de las microempresas creadas en Bogotá, y esto muestra cómo la creación de negocios en la ciudad se concentra en microempresas de servicios. La base de datos contiene la fecha de creación de la empresa y la de su liquidación en el caso de las 8.555 que fueron canceladas; además, contiene las variables económicas y financieras mostradas en la tabla 4, a partir de las cuales se calcularon las principales razones financieras, contenidas en la misma tabla. Estas variables corresponden a las cifras iniciales con las que comienza la empresa (por ejemplo, el número de empleados inicial) y a sus primeros resultados financieros de rentabilidad, endeudamiento y liquidez. Es este conjunto de variables el que será utilizado como vector de regresores en la estimación del modelo de fallo.

Tabla 3 Distribución de microempresas por sector económico.

Fuente: Cámara de Comercio de Bogotá (2014) y cálculos propios.

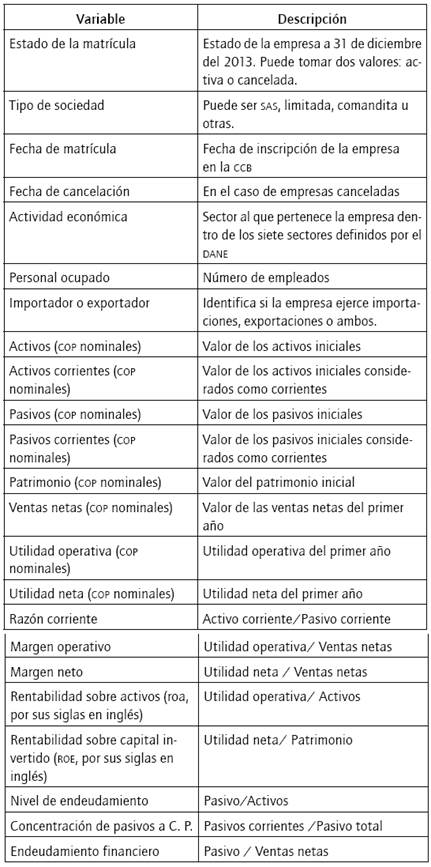

Tabla 4 Variables financieras para microempresas.

Fuente: Cámara de Comercio de Bogotá (2014) y cálculos propios.

Dada la restricción de información que tiene la base de datos de la CCB, que solo contiene las variables financieras mostradas en la tabla 4, se usan las razones financieras disponibles como variables proxy de las fuentes y usos del flujo de caja, como están expresadas en el modelo de Gentry et al. (1985a y 1985b).

Resultados

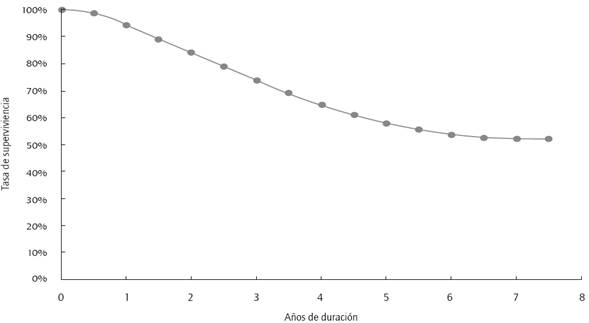

Los resultados de la estimación de la función de supervivencia de Kaplan y Meier (1958) para la muestra utilizada se resumen en el gráfico 1 y la tabla 5. Como se observa, la función empieza en el momento cero, con 100% de supervivencia, y para el tercer año de vida de las microempresas ha sobrevivido cerca del 75% (0,7423) de estas. A partir del sexto año en adelante, el porcentaje de supervivencia es cercano al 50% (0,5223), resultado similar al referenciado por Cader y Leatherman (2011) para Estados Unidos.

Fuente: Cámara de Comercio de Bogotá (2014) y cálculos propios.

Gráfico 1 Función de supervivencia Kaplan y Meier (1958) para microempresas en Bogotá.

Tabla 5 Función de supervivenciaKaplan y Meier (1958)para microempresas en Bogotá.

Fuente: Cámara de Comercio de Bogotá (2014) y cálculos propios.

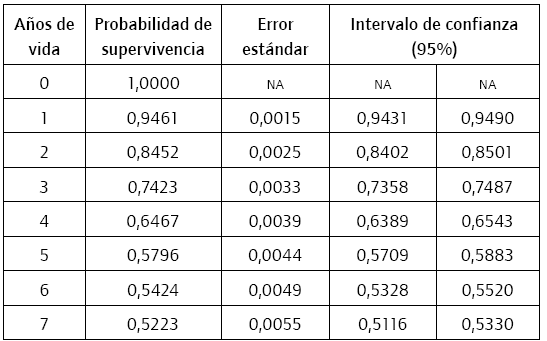

Una tasa de mortalidad del 50% para microempresas puede ser interpretada como una probabilidad del 50% de éxito al iniciar un pequeño negocio formal; sin embargo, este porcentaje depende del tipo de sociedad de la microempresa. El gráfico 2 presenta esta descomposición, mostrando cómo las sas tienen una probabilidad de supervivencia más alta que las sociedades limitadas luego de 7 años (cerca de 70%, en el caso de las primeras, contra menos de 50%, de las últimas).

Fuente: Cámara de Comercio de Bogo tá (2014) y cálculos propios.

Gráfico 2 Función de supervivencia Kaplan y Meier (1958) para microempresas en Bogotá por tipo de sociedad.

Las SAS fueron creadas por la Ley 1258 del 2008, con el objetivo de dar una mayor flexibilización a la constitución y desarrollo de las sociedades comerciales. Como señalan Nieto e Isaza (2010), esta figura societaria "permite ampliar las opciones disponibles para los ciudadanos en cuanto a esquema de riesgo, forma de administración y estructura de capital de los entes con personificación jurídica para el desarrollo de emprendimientos comerciales diversos" (p. 45). Los resultados de la función de supervivencia mostrarían evidencia de que esta flexibilización de esquemas de gestión financiera repercute efectivamente de forma positiva en las posibilidades de éxito del emprendimiento. Madriñán (2010) señala también cómo este tipo de sociedad tiene un mayor plazo para la disolución por pérdidas, que contribuye a un mayor tiempo de supervivencia.

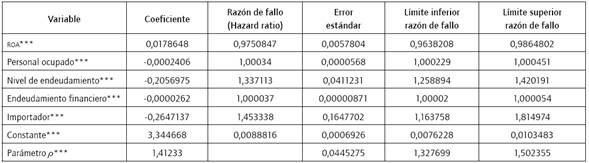

Para la estimación de la función de fallo se usó la distribución Weibull. Los resultados del primer modelo se presentan en la tabla 6, en la cual la variable dependiente es la duración de la microempresa en años y las variables explicativas son aquellas que resultaron significativas de las presentadas en la tabla 4, sin incluir la actividad económica y el tipo de sociedad. Como puede observarse, la única variable que tiene una incidencia positiva, dado el signo de su coeficiente, es la ROA de los primeros resultados financieros de la empresa. Esto quiere decir que cuanto mejor sea la primera rentabilidad operativa de la empresa, mayor será su probabilidad de éxito medida como una mayor duración.

Tabla 6 Resultados modelo Weibull sin incluir actividad económica y tipo de sociedad.

Nota. *** Significativa al 99% de confianza. ** Significativa al 95% de confianza. * Significativa al 90% de confianza.

Fuente: Cámara de Comercio de Bogotá (2014) y cálculos propios.

Por otro lado, la variable de personal ocupado (número de empleados de la empresa) tiene signo negativo, lo que indica que a mayor número de empleados inicial, menor la duración del negocio. Este resultado puede deberse a la alta carga de nómina inicial y coincide con las conclusiones, presentadas anteriormente, de Glennon y Nigro (2005). Mientras que la razón corriente, como variable asociada a la liquidez inicial de la empresa, no resultó significativa y no tiene incidencia en la mayor o menor duración de la misma; las variables de endeudamiento sí mostraron significancia y signo negativo. A mayor nivel de deuda inicial (porcentaje de pasivos sobre los activos iniciales) y a mayor endeudamiento financiero (porcentaje del total de la deuda sobre los ingresos operacionales iniciales) menor la duración de la microempresa. La composición del financiamiento es relevante en el desempeño microempresarial, teniendo menos probabilidades de duración cuanto más alto sea su pasivo con relación al total financiado. Una alta deuda inicial y un alto número de empleados son, por tanto, síntomas de alarma sobre la probabilidad de éxito a largo plazo del emprendimiento, mientras que una rentabilidad operativa es el principal factor positivo que incide en la duración.

Una forma de interpretar estos coeficientes es la razón de fallo anteriormente expuesta. Se puede observar que este indicador es mayor a uno para las variables con coeficiente negativo y menor a uno para aquellas con coeficiente positivo. Esto se debe a que la razón de fallo indica la probabilidad marginal de que la empresa sea cancelada por un incremento en cada unidad de la variable. Por ejemplo, la razón de fallo del nivel de endeudamiento (1,3371) indica que una empresa con un 100% más de nivel de endeudamiento que otra tiene un 33,71°% (1,3371 - 1) más de probabilidad de ser cancelada. De forma similar, la razón de fallo de la ROA es 0,9750847, lo que indica que una empresa con un 100% más de rentabilidad operativa del activo que otra tiene un 2,49% (0,9750847 - 1) menor probabilidad de ser cancelada. Por otro lado, cada empleado adicional aumenta la probabilidad de cierre en 0,034% (1-1,00034).

Otra variable que incide de forma negativa en la duración es si la microempresa importa suministros de materia prima para comercialización o procesamiento. Mientras que la variable de exportación no fue significativa, la de importación (definida con el valor de 1 si la microempresa realiza transacciones de importación y 0 en otro caso) presenta una razón de fallo de 1,4533. Lo anterior indica que una microempresa importadora tiene 45,33% más probabilidad de cerrar que otra que no lo sea. Sharabany (2004) señala cómo esta variable se relaciona con uno de los factores macroeconómicos que inciden en el fracaso de los negocios: la tasa de cambio. En efecto, la exposición de los costos de la empresa al riesgo cambiario aumenta su probabilidad de cierre.

La tabla 6 también presenta la estimación del parámetro ρ que permite contestar a la pregunta si una mayor duración de la microempresa aumenta o disminuye el riesgo de liquidación. El valor estimado del parámetro es de 1,41233, con un intervalo de confianza entre 1,327699 y 1,502355. Dado que ρ es diferente de 1, se rechaza la distribución exponencial y, además, al ser mayor a 1 se infiere que la mayor duración de la empresa aumenta el riesgo de cierre y hace más probable que acabe pronto. Esto es consistente con la hipótesis de un ciclo de vida predeterminado en este tipo de negocios, pues la mayoría se estanca y no pasa a un estado de pequeña o mediana empresa. Esto significa que las microempresas bogotanas no se consolidan con el tiempo y, al contrario, cuanto más duren, más probable es que estén cerca de su liquidación.

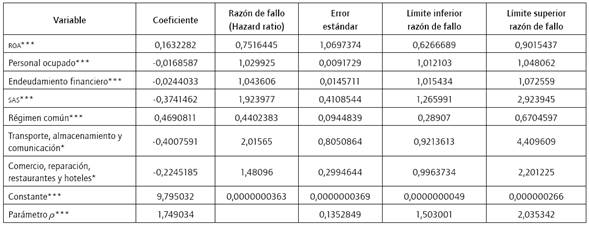

La tabla 7 presenta un segundo modelo para los datos que tienen información sobre el sector económico; además, incorpora el tipo de sociedad de cada empresa, régimen y el sector económico al que pertenecen como variables dicotómicas o dummies, que toman el valor de 1 si pertenecen al sector o tipo de sociedad especificado o 0 en otro caso, similar a la variable de importación anteriormente analizada.

Tabla 7 Resultados modelo Weibull incluyendo actividad económica, régimen y tipo de sociedad.

Nota. *** Significativa al 99% de confianza. ** Significativa al 95% de confianza. * Significativa al 90% de confianza.

Fuente: Cámara de Comercio de Bogotá (2014) y cálculos propios.

En este modelo continúan siendo significativas las variables de personal ocupado, la roa y el endeudamiento financiero. También aparecen como variables que aumentan la probabilidad de cierre de la empresa pertenecer a los sectores de transporte, almacenamiento y comunicación o de comercio, reparación, restaurantes y hoteles. Este hallazgo es consistente con lo mostrado por Montoya et al. (2010), quienes señalan que "entre las Pymes que tienen ventas y utilidades decrecientes (dentro de todos los sectores) se encuentran el comercio minorista de alimentos" (p. 111). De acuerdo con estos autores, el comercio mayorista de alimentos pasa también por una coyuntura de reducción de costos debido a una disminución en ventas y agregan como uno de los obstáculos más grandes para el desarrollo competitivo de las pymes el conjunto de deficiencias en la infraestructura de transporte y energía en el país.

Por otro lado, pertenecer al régimen común disminuye la probabilidad de cierre. Las razones de fallo de estas variables son particularmente altas. Por ejemplo, estar en régimen común disminuye la probabilidad de liquidación en 55,98%, posiblemente debido a la disciplina administrativa que conlleva las obligaciones de este régimen en cuanto al manejo de información. Nuevamente, el parámetro p es mayor a uno, reafirmando que cuanto mayor sea la duración de la empresa, más probable será que cierre.

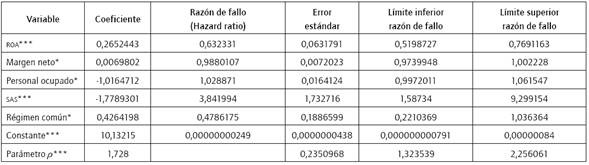

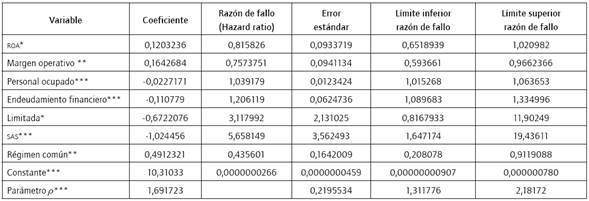

Las tablas 8 y 9 muestran los resultados de la misma estimación para microempresas solamente en los sectores establecimientos financieros, seguros, actividades inmobiliarias y servicios a las empresas, por un lado, y comercio, reparación, restaurantes y hoteles, por otro. Estos, como ya se indicó, abarcan el 70% del total de microempresas reportadas en algún sector. También se observa cómo la roa sigue siendo una variable significativa que disminuye la probabilidad de cierre. Además, para los establecimientos financieros fue significativo el margen neto inicial, y para las del sector comercio, el margen operativo. Esto sugiere que la estructura financiera de la microempresa es relevante para el sector de servicios financieros y empresariales, pero no tanto en el sector comercial en el que es más importante el desempeño operativo. Para este sector comercial, además, un aumento del 100% del endeudamiento financiero aumenta la probabilidad de cierre en 20,61%. La relevancia del margen operativo y el endeudamiento financiero para comercio, restaurante y hoteles muestran la sensibilidad del éxito del emprendimiento con respecto a sus resultados operativos, pues ambos índices se refieren a la posibilidad de generar ingresos operacionales que permanezcan como utilidad operativa y que puedan cubrir intereses. La fragilidad de emprendimientos comerciales se había diagnosticado en el modelo anterior, en el cual una microempresa de este sector tiene 48,1%% más probabilidades de cierre que las de otro sector.

Tabla 8 Resultados modelo Weibull para sector establecimientos financieros, seguros, actividades inmobiliarias y servicios a las empresas.

Nota. *** Significativa al 99% de confianza. ** Significativa al 95% de confianza. * Significativa al 90% de confianza.

Fuente: Cámara de Comercio de Bogotá (2014) y cálculos propios.

Tabla 9 Resultados modelo Weibull para sector de comercio, reparación, restaurantes y hoteles.

Nota. *** Significativa al 99% de confianza. ** Significativa al 95% de confianza. * Significativa al 90% de confianza.

Fuente: Cámara de Comercio de Bogotá (2014) y cálculos propios.

Conclusiones

La función de supervivencia de las microempresas analizadas en Bogotá muestra que un 95% sobrevive el primer año, pero solamente cerca del 50% llega a los 8 años. Esta tasa de supervivencia del 50% es similar a la encontrada en otros estudios para Estados Unidos. Además, todos los modelos estimados muestran cómo a mayor duración de la microempresa, mayor es la probabilidad de que sea cancelada. Esto señala la falta de consolidación de este tipo de negocios, que cumplen un ciclo de vida y son liquidados. La vida promedio de las microempresas canceladas es de 2,3 años.

Los determinantes de esta supervivencia identificados en la mayoría de modelos estimados son: 1) el número de empleados: a mayor número de empleados, menor la probabilidad de supervivencia; 2) la rentabilidad operativa del activo inicial: a mayor ROA, mayor la probabilidad de supervivencia, y 3) la relación entre pasivo/ingresos operacionales o endeudamiento financiero: a menor capacidad de generar ingresos para responder a sus obligaciones dentro de una estructura financiera determinada, menor la supervivencia de la empresa. Al estimar el modelo para todas las microempresas de la muestra, también aparece como un factor relevante la composición de la financiación entre deuda y patrimonio, donde a mayor pasivo como porcentaje del financiamiento total, menor la duración del negocio. La razón de liquidez no apareció como determinante del éxito de la microempresa en ningún modelo estimado.

Al examinar el sector en el que se encuentran los pequeños negocios, aquellos pertenecientes a transporte, almacenamiento y comunicación y comercio, reparación, restaurantes y hoteles tienen una mayor probabilidad de cierre. El análisis de este último sector muestra la relevancia del desempeño operativo dentro de la probabilidad de éxito, a diferencia del sector de establecimientos financieros, seguros, actividades inmobiliarias y servicios a las empresas, en donde es relevante su rentabilidad neta. Si bien los resultados de este trabajo, las estadísticas sobre microempresas y otros trabajos en el ámbito internacional muestran una alta tasa de mortalidad inherente a los pequeños negocios, sería interesante para posteriores investigaciones profundizar acerca del comportamiento y permanencia de las sobrevivientes, y cuáles son los factores de éxito para aquellas que pueden transformarse en medianas y grandes. Un estudio transversal del ciclo de pequeña a mediana o gran empresa puede dar luz acerca de muchos más determinantes a tener en cuenta en la gestión de emprendimientos con potencial de expansión.