Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO -

Similars in Google

Similars in Google

Share

Revista Facultad de Ciencias Económicas: Investigación y Reflexión

Print version ISSN 0121-6805

Rev.fac.cienc.econ. vol.18 no.1 Bogotá Jan./June 2010

¿QUÉ SABEMOS SOBRE LA DOLARIZACIÓN Y SUS EFECTOS EN LAS ECONOMÍAS LATINOAMERICANAS QUE LA ADOPTARON?*

WHAT DO WE KNOW ABOUT DOLLARIZATION AND ITS EFFECTS ON THE LATIN-AMERICAN ECONOMIES THAT ADOPTED IT?

QUE SABEMOS SOBRE A DOLARIZAÇÃO E SEUS EFEITOS NAS ECONOMIAS LATINO-AMERICANAS QUE A ADOTARAM

LYA PAOLA SIERRA SUÁREZ** & DIANA MARIBEL LOZANO BAQUERO***

PONTIFICIA UNIVERSIDAD JAVERIANA (CALI)

* Proyecto financiado por la Universidad Javeriana de Cali, desarrollado por el grupo IDEAS.

** Magister en Economía, Pontificia Universidad Javeriana Bogotá; Economista Pontificia Universidad Bogotá; Profesora asistente e Investigadora del Grupo IDEAS, Pontificia Universidad Javeriana Cali. Correo electrónico: lyap@javerianacali.edu.co

*** Economista, Pontificia Universidad Javeriana Cali. Correo electrónico: dplozano@javerianacali.edu.co

Recibido/Received/Recebido: 18/01/2010 - Aceptado/Accepted/ Aprovado: 27/03/2010

Resumen

La dolarización se cumple cuando se adopta una moneda extranjera, usualmente el dólar, dejando de lado la moneda nacional existente. Debido a la importancia del tema y siendo un concepto reciente y reconocido, esta investigación presenta una detallada y amplia revisión bibliográfica sobre los principales trabajos que analizan el tema de la dolarización. Adicionalmente, este artículo pretende determinar las causas, los tipos y los efectos que se generan a raíz de la misma. Los autores logran coincidir en que la dolarización se ha implementado tradicionalmente para solucionar los desequilibrios macroeconómicos que presentan las economías; tales como, los brotes inflacionarios, un desordenado movimiento en los tipos de cambio, de desequilibrios fiscales y en cuenta corriente, y de desempleo, entre otros.

Palabras clave: dolarización, política monetaria, manejo macroeconómico, comercio internacional, regímenes cambiarios.

Abstract

There is dollarization when a foreign current is adopted, usually Dollar, living aside the existing national currency. Given the importance of this topic and its recent and acknowledge concept, this research presents a bibliographic review about main studies which analyze dollarization. Additionally, the causes, types and effects generated in this kind of processes are analyzed. The authors agree that dollarization has been traditionally adopted to solve macroeconomic unbalances presented in the economies, such as, inflationary outbreaks exchange rates movements, fiscal and current account unbalances, and unemployment, among others.

Keywords: Dollarization, monetary policy, macroeconomic management, international trade, exchange regimens.

Resumo

A dolarização se levada a cabo quando se adota uma moeda estrangeira, geralmente o dólar, deixando de lado a moeda nacional em andamento. Neste artigo apresenta-se uma revisão das principais obras que analisam a questão da dolarização, devido à importância do tema e a seu recente reconhecimento. Além disso, se analisam as causas, os tipos e os efeitos gerados por este processo. Os autores concordam que a dolarização tem sido aplicada tradicionalmente para resolver os desequilíbrios macroeconômicos que têm as economias; por exemplo, aparecimento de inflação, movimento caótico das taxas de câmbio, desequilíbrios fiscais e déficits em conta corrente, e desemprego.

Palavras chave: Dolarização, política monetária, gestão macroeconômica, comércio internacional, regimes cambiários.

1. Introducción

Surgen interrogantes a la globalización, entendida como la libertad de circulación de dinero, productos y servicios a través de las fronteras, la cual ha revelado la vulnerabilidad inherente de los regímenes del tipo de cambio y los choques repetitivos agregados en un contexto de globalización financiera que rápidamente va creciendo. La reciente revolución en los mercados financieros1 ha determinado que muchos países comiencen a plantearse hasta qué punto sus actuales regímenes de tipo cambiario son adecuados ante los nuevos desafíos económicos.

Actualmente, los debates presentados, alrededor de ello, por analistas económicos intentan coincidir en la implementación de ciertos manejos para solucionar los desequilibrios macroeconómicos que presentan en las economías; tales como, los brotes inflacionarios, un desordenado movimiento en los tipos de cambio, de desequilibrios fiscales y en cuenta corriente, y de desempleo, entre otros. Así, surgen medidas controversiales como la dolarización de la moneda.

Robert Mundell, en su ensayo de 1961, fue uno de los primeros autores en describir el proceso de la dolarización, así como las condiciones más favorables para que este fenómeno logre ser óptimo. Mundell (1961) predice, en su teoría de Áreas Monetarias Óptimas, que la dolarización es una medida adecuada cuando las regiones o áreas están estrechamente integradas a través del comercio internacional y los movimientos de factores.2

La dolarización, entendida, de manera amplia, como el abandono de la moneda local y la adopción de una moneda extranjera, usualmente el dólar, ha despertado el interés como la medida más conveniente en las economías. La cual generalmente se realiza cuando una economía nacional ha tenido crisis profundas que hacen que la moneda local pierda mucho valor frente a las extranjeras, creando un ambiente de desconfianza e incertidumbre en la economía del país.

Según Levy Yeyati & Sturzenegger (2001 a), mientras existen casos de economías dolarizadas en el mundo, hasta 1999 todos estos experimentos habían sido el resultado de factores específicos: políticos e históricos, y, en la mayoría de los casos, habían tenido lugar antes de que una moneda local fuera creada. Panamá es el ejemplo más exitoso de dolarización. El número de países o territorios independientes que se encuentran dolarizados totalmente es reducido y poco representativo3 en Latinoamérica; tal es el caso de Panamá, en 1904; Ecuador, en el 2000 (el más grande en términos de población y PIB); seguido por El Salvador, en 2001, y en su momento el caso de Argentina, en 1991, aunque no dolarizó sí hizo paridad cambiaría.

Para Herrera & Caballero (2002), el debate de dolarizar o no las economías se enmarca en el problema más general de elegir un determinado régimen cambiario, particularmente para los países en vías de desarrollo. Autores como Larraín & Velasco (2001) señalan que los países han procurado, últimamente, adoptar regímenes extremos, como la dolarización o caja de convertibilidad (fijos), en un extremo, o la flotación, en el otro, reduciéndose fuertemente los sistemas cambiarios intermedios que presentan una moderada volatilidad en las variables, lo que explica la existencia de movimientos del tipo de cambio a pesar de cierto grado de intervención.

En un país como Colombia, que posee un manejo disciplinado en el campo monetario, suele experimentarse periodos de fuerte apreciación o depreciación de la moneda. Es por esto que surgen movimientos políticos que abogan por la adopción de la dolarización. A mediados de 2008, por ejemplo, nace un proyecto de ley presentado por el senador conservador Gabriel Zapata, que contempla este propósito con el objetivo de contener la revaluación del peso y eliminar la incertidumbre cambiaria.

Debido a la importancia del tema y siendo un concepto reciente y amplio, el objetivo de este artículo es presentar una revisión bibliográfica de los principales trabajos que han analizado el tema de la dolarización. Adicionalmente, el artículo aborda las causas, sus tipos y los efectos que se generan a raíz de la misma.

El artículo comprende las siguiente secciones: en la primera, se presentan las definiciones de varios autores respecto a la dolarización; adicionalmente, se exponen los tipos de dolarización con algunos ejemplos; en la segunda, se analizan las causas por las cuales un país decide tomar la vía de la dolarización, igualmente, se estudian las llamadas uniones monetarias, por tratarse de zonas que poseen una moneda común. Mundell (1961) establece una lista de razones, las cuales los países deberán tener en cuenta al tomar la decisión de formar parte de la unión, a pesar de que el artículo aborda el tema de la dolarización, esta lista de razones es aplicable a las naciones que deciden dolarizarse; en la tercera, se estudiarán los efectos de un proceso de dolarización.

2. Definición y tipos de dolarización

El concepto de dolarización, según Herrera & Caballero (2002), es aquel proceso en el cual el dinero extranjero suple físicamente al doméstico. Este fenómeno es un caso particular de sustitución de la moneda local por el dólar estadounidense, así el dólar reemplaza en sus funciones a la moneda local. Muñoz (2002) considera que la dolarización se refiere a la adopción por parte de un país, ya sea de forma unilateral o pactada, de la moneda de otra nación distinta, no necesariamente del dólar. Aunque la mayoría de países que han implementado la sustitución de la moneda por otra, lo ha hecho con respecto al dólar, siendo la base del término "dolarización"; no se descarta, en el largo plazo, que se genere un proceso de "euroización", por ejemplo. Sin embargo, la eurozona es una unión monetaria, se diferencia de la dolarización en que cada país integrante de la unión no cambia la moneda nacional por una extranjera, sino que se crea una nueva moneda, común a todos los países miembros del área monetaria.

En la mayoría de los países se tiene una moneda propia, como Colombia, que tiene el peso colombiano, siendo parte del simbolismo o tradición nacional para el control de la soberanía monetaria. Según Schuler (1999), para algunos países la moneda doméstica es un elemento indispensable para la identidad nacional, al eliminar la moneda local y reemplazar por el dólar se pierde parte de esa identidad. En el caso de la eurozona, no se genera una pérdida de soberanía monetaria como lo establece la dolarización, sino una soberanía compartida.

Acosta (2001) analiza algunos casos latinoamericanos que reemplazan totalmente la moneda, como el de Ecuador, presentado en enero de 2000. Panamá era, hasta entonces, el único país que había asumido el dólar norteamericano, producto de una imposición externa luego de su separación de Colombia, en 1903. A inicios del tercer milenio, un año después de hacerlo Ecuador, dos países centroameri canos -El Salvador y Guatemala- se encaminaron hacia la dolarización plena de sus economías.

Moreno (2002) comenta que la dolarización de las economías en desarrollo no es una invención reciente. En este contexto también nos manifiesta que entre 1970 y 1993 se dieron los casos de Argentina, Bolivia, México, Perú y Uruguay, ya que presentaban procesos endógenos, dando lugar a desequilibrios macroeconómicos, pero no se llegó a completar el proceso de dolarización. A continuación, en la Tabla 1, se muestran los países que adoptaron otra moneda.

Tabla 14. Países independientes con dolarización ofi cial total (2007)

De manera general, la adopción de una moneda extranjera, como el dólar de los Estados Unidos, se elige porque representa el primer o segundo socio comercial más grande y es fuente de inversión extranjera para los países que implantan la dolarización. El dólar, hoy por hoy, es divisa fuerte a nivel mundial y globalmente aceptado por sus grandes transacciones monetarias, siendo el principal depósito de valor y medio de pago. Para adoptar el proceso de dolarización, se debe cumplir con todas o algunas de las funciones de la moneda local. Por lo anterior, pueden ocurrir varios tipos de dolarización. Schuler (2000) los clasifica en: oficial, semiofficial y no oficial.

El tipo de dolarización oficial se da cuando se sustituye la totalidad de la moneda doméstica por la extranjera, y todas las transacciones se realizan por medio de esta nueva divisa. Cuyo objetivo es eliminar el problema inflacionario y de inestabilidad, ya que se reemplaza totalmente la moneda nacional. Para Schuler (2000), los países que manejan el tipo de dolarización oficial varían según el número de monedas extranjeras permitidas; igualmente, la relación que exista entre la moneda doméstica y la extranjera. En la Tabla 1 se enumeran los países en los cuales, para el año 2007, se había adoptado otra moneda de manera oficial, no necesariamente se trata del dólar de Estados Unidos. En América Latina se encuentran oficialmente dolarizados: Panamá, en 1904; El Salvador, en 2001, y Ecuador, en 2000.

Bajo el tipo no oficial, típicamente la moneda doméstica domina pequeñas transacciones; por el contrario, las grandes transacciones se realizan con la moneda extranjera; adicionalmente, el dólar es utilizado como medida de valor o instrumento de ahorro. Sin embargo, este tipo de ahorro no aparece en las estadísticas de los países, ya que recae fuera del sistema financiero y en algunos casos viola leyes nacionales sobre la tenencia de cuentas extranjeras. En este sentido, las personas desean demandar dinero extranjero para realizar transacciones y ahorrar, pero legalmente no es permitido. Este tipo de dolarización, entonces, tiene lugar en situaciones en las cuales hay pérdida de confianza en los sistemas bancarios domésticos, y existe un manejo inapropiado de la oferta monetaria, lo cual conlleva a que la moneda pierda valor adquisitivo.

Si se logra manejar de manera importante este tipo de dolarización, no es de esperarse que exista un camino viable para establecer el tipo de dolarización oficial, ya que las condiciones para que esto ocurra sólo podrían darse en un largo plazo, requiriendo consistencia y disciplina.

Por otra parte, el concepto de la dolarización semioficial se da cuando la moneda extranjera tiene un manejo legal y puede dominar depósitos bancarios, aunque manteniendo una posición secundaria con relación a la moneda doméstica, es decir, sin abandonar la propia moneda ni adoptar definitivamente el dólar u otra divisa. Este tipo de dolarización también suele llamarse Sistema Oficial Bimonetario. Tal como lo comenta Carrasco (2005), la divisa es de curso legal y puede tener un espacio dominante en las cuentas bancarias. Es decir, tanto la moneda local como la divisa tienen espacio en las actividades que les compete.

Para el caso de la moneda local, su espacio estaría circunscrito al pago de sueldos, impuestos y las demás actividades que no son de mayor cuantía, como los pagos por servicios públicos, entre otros. Por lo anterior, se puede ver cómo la dolarización semioficial difiere de la oficial y no sólo eso, las autoridades monetarias son cautas ante el manejo de la política monetaria. Otra diferencia tiene que ver con la legalidad de la divisa. Para Burdett, Perdomo & Ponce (2001), para que exista realmente la dolarización semioficial debe cambiarse la ley monetaria existente y establecer que hay dos o más monedas de curso legal; mientras que en el tipo oficial, no es permitido, legalmente, manejar transacciones y ahorros de moneda extranjera. Así, muchos países prefieren este tipo de dolarización intermedia, pues no hay necesidad de implementar una dolarización total u oficial que elimine la autoridad monetaria (banco central) y la política monetaria doméstica. Igualmente, se logra que los depósitos no salgan del país, en forma de inversión, a otros bancos en el exterior. Son pocos los casos de países que manejan un tipo de dolarización semioficial: Bahamas, Camboya, Haití, Laos (también el baht de Tailandia) y Liberia.

El caso de Cuba es especialmente interesante, pues a lo largo de su historia se han implementado varios procesos de dolarización. Cuba se independizó, en 1902, de España, de la cual dependía económica y políticamente. Siendo Estados Unidos el promotor de dicho acontecimiento, logró intervenir en todos los asuntos de Cuba. Esto generó un modelo económico en la Cuba independiente y estableciendo como primera moneda el dólar. Por condiciones políticas en la historia de la Isla, específicamente en el Siglo XX, se presentaron cambios de gran interés.

Una vez independiente de los Estados Unidos, el Gobierno cubano decidió imprimir pesos, los cuales tomaron gran fuerza en la economía, pero el dólar aún seguía siendo una moneda fuerte en las transacciones económicas. El dólar se vio afectado y prohibido en la Isla después de los sucesos políticos generados, la Revolución Cubana y la ruptura económica con los Estados Unidos. Lo cual obedece al proceso de dolarización de tipo no oficial. A principios de los años noventa, Cuba sufrió una gran crisis debido a la incipiente dolarización que se dio a raíz del aumento de las transacciones realizadas en dólares en lugar de pesos cubanos y fue así cómo se legalizó parcialmente la obtención y circulación de dólares, de manera muy controlada por el Estado, pues ya se estaba manejando en el mercado negro. En este último caso, se da una dolarización semioficial. Virgili (2004) analiza específicamente el caso de Cuba, como aquel proceso interesante de dolarización, y argumenta que la circulación de dólares, de manera parcial y sobre todo controlada por el Gobierno central cubano, brinda condiciones de autonomía monetaria y cambiaria y un fuerte control sobre el destino final de las divisas circulantes.

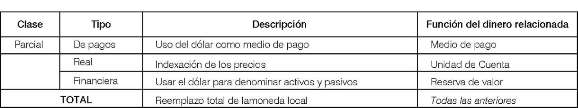

León & Reveiz (2008), de forma más específica, identifican los tipos y clases de dolarización, donde existe una función del dinero que relaciona cada tipo, tal como se evidencia en la Tabla 2. Los autores toman el dólar como moneda extranjera y el peso como moneda local, para hacer sus propias clasificaciones.

De acuerdo con la tabla anterior, el uso del dólar en pagos para ahorrar o endeudarse hace parte de la clase de dolarización parcial, generando que el peso pierda, de manera parcial, su capacidad para cumplir con sus funciones monetarias que cursan legalmente. Claramente describe la clase de dolarización total, cumpliendo con las funciones del dinero que la dolarización parcial también maneja.

Para Calvo (1999, 34), en este sentido él explica: "no sólo existe una dolarización de activos, sino lo más preocupante, una acelerada dolarización de los pasivos. Es decir, que en América Latina ya existe de jacto una dolarización de los stock, lo que falta es dolarizar los flujos, lo cual sólo es posible si se renuncia a la moneda nacional como medio de pago". Respecto a lo anterior, toma como ejemplo a Colombia, analizando que es un país donde no existe la dolarización, es decir, el dólar no circula como moneda ni posee depósitos de esta divisa en grandes cuantías; sin embargo, agentes económicos como el gobierno y el sistema financiero han realizado préstamos en dólares en grandes cuantías. Es así como supone que los países latinoamericanos no podrán librarse fácilmente de la dolarización.

Tabla 2. Clases y tipos de dolarización5

3. ¿Por qué un país decide dolarizarse?

La dolarización, como se verá más adelante, se concibe como una de las opciones más viables para evitar los desequilibrios macroeconómicos, tales como los brotes inflacionarios, un desordenado movimiento en los tipos de cambio, desequilibrios fiscales y en cuenta corriente y desempleo, entre otros.

El aumento vertiginoso de la interdependencia entre los países debido a la libre movilidad de bienes y capitales, derivada en inestabilidad monetaria para las naciones, conlleva a que las economías tomen seriamente el tema de la dolarización. Los países deben plantearse hasta qué grado los regímenes cambiarios de las economías son acertados ante los movimientos económicos, dados los estrechos lazos existentes en una economía abierta.

Algunas naciones han querido avanzar para tratar de estabilizarse, ya sea hacia uniones monetarias o hacia un proceso de dolarización, como en el caso de Ecuador, que a nivel latinoamericano no debe pasar inadvertido. La inestabilidad monetaria que presentó dicha economía dio paso a la dolarización en el año 2000. El costo de vida, la desaceleración de sus economías y los procesos extremos de devaluación, llevó a acrecentar la falta de credibilidad de los agentes hacia su moneda doméstica.

Autores como Romero (2006) y Armas, Ize & Yeyati (2006) consideran que en Latinoamérica el resultado de dolarización se debe a los procesos inflacionarios soportados desde los años setenta. Guidotti & Rodríguez (1992) logran establecer una relación entre el caso de Ecuador y el fenómeno de Gresham, siendo éste una ley en "reversa", que sustituye la moneda "mala", en las transacciones ordinarias, por una "buena". El sucre fue sustituido por el dólar, ya que esta moneda local perdió mucho valor frente al dólar en 1999, generando altas tasas de inflación y produciendo una crisis monetaria. Fue así, como el 9 de enero de 2000 se reemplaza la moneda doméstica por el dólar. Uribe (1997) plantea un modelo para explicar la sustitución de monedas, pero agregando que el manejo de la moneda extranjera generaría unos costos a medida que más ciudadanos la utilicen como medio de pago.

Actualmente, con la crisis de las economías emergentes que tienen vínculos estrechos con las economías mundiales, es necesario, y el mercado lo exige, tener mínimas herramientas para manejar una paridad fija por la movilidad de capital. De Lombaerde supone lo siguiente: "No solamente porque se trata aquí de una variable de política típicamente "compartida", siguiendo el concepto de Kenen (1989,3), sino porque el resultado del ejercicio costo-beneficio, que propone Mundell en su artículo de 1961, depende crucialmente de la escogencia del régimen cambiario por parte de los socios comerciales" (2002, 4).

Considerando la importancia y el uso efectivo de la política económica y del sistema monetario internacional en la economía abierta, el grado de flexibilidad del tipo de cambio que debe permitirse se convierte en un gran debate que gira alrededor de planteamientos y argumentos macroeconómicos ante los desequilibrios que se presenten en las economías. Estos desequilibrios podrían determinar el tipo de dolarización.

El aumento de la volatilidad del tipo de cambio en muchos países de América Latina es consecuencia de la adopción de regímenes cambiarios flexibles a finales de la década de 1990. En el caso de Ecuador, la implementación de tipo de cambio fijo y posteriormente la decisión de dolarizarse fue el resultado de la inestabilidad política, de múltiples desastres naturales y la bancarrota del sistema financiero, todo llevado a cabo entre 1997 y 2000. Para Carrasco (2002), si se fijara el tipo de cambio, se podría optar por una caja de conversión monetaria, es decir, en vez de manejar dos clases de monedas, se optaría por unificarlas y dejar una moneda nacional, llamado también dolarización.

El otro camino que proponen algunos autores para tratar de estabilizar sus economías, y que no es un tipo de dolarización, son las llamadas Uniones Monetarias o como lo propone Robert Mundell, en su ensayo de 1961, Áreas Monetarias Óptimas. Esta forma de dolarización es más compleja por sus características. Muchos autores opinan que no es conveniente aplicar dicho mecanismo entre los Estados Unidos y Latinoamérica, por las características económicas y políticas de cada país y por la dependen cia unilateral de los países latinoamericanos con los Estados Unidos.

Mundell sugiere que se deberían integrar zonas, no necesariamente países, en torno a una moneda común. Establece las condiciones más favorables para que este fenómeno logre ser óptimo (optimum currency areas - OCA). Teoría que surgió por el debate de los regímenes de tipo de cambio favorables en una economía abierta. Mundell desarrolló la teoría moderna de Áreas Monetarias Óptimas, cuyo resultado fue determinar el alcance de la movilidad de los factores entre los países y en la estructura económica. En la literatura económica, autores como Appleyard & Field (2003) la definen como un área, en la cual sus integrantes deben tener relaciones óptimas de balanza comercial, al igual que por "relaciones de efectividad de la política macroeconómica doméstica, tiene tipos de cambio fijos dentro del área y tipos de cambio flexibles con socios comerciales por fuera del área" (2003,657). Para el autor, lo esencial no es el tipo de área monetaria, sino cuan efectiva es dicha área (países que hacen parte de ella) en comercio exterior, tales como, la integración comercial, la movilidad de factores, entre otras.

Mundell (1961) argumentó la existencia de dos áreas óptimas monetarias norteamericanas, una corresponde a los EE.UU. oriental y Canadá; y el otro, a EE.UU. occidental y Canadá. Con lo anterior y gracias a sus investigaciones y análisis monetarios, desarrolló una serie de criterios que los países debían satisfacer para ser candidatos exitosos en un área óptima monetaria. Algunos autores sugieren adoptar o aplicar estos criterios al momento de decidir si es conveniente la dolarización o no.

Los criterios que propone Mundell son de tipo económico, social y cultural. Edwards (2006) agrega que Mundell, en su lista de control inicial, se limitaba a las variables estructurales y a los tipos de cambio, pero con el tiempo se añadieron otros criterios claves, basados en políticas macroeconómicas, institucionales y variables monetarias, a la lista OCA (óptimum currency áreas), requisitos previos que han aumentado considerablemente. La lista es llamada "OCA Decalogue" (Edwards, 2006) y se resume de la siguiente manera:

• La movilidad de los factores y, en particular, la movilidad laboral, a través de los miembros de la unión potencial.

• Alto nivel de comercio de mercancías a través de los miembros de la Unión.

• Diversificación en la composición de la producción y el comercio a través de países.

• Precio y flexibilidad de los salarios a través de miembros de la Unión.

• Similares tasas de inflación entre los países.

• Los mercados financieros deben integrarse en todos los países.

• Ausencia de "predominio fiscal" en los distintos países.

• Bajo o similares niveles de deuda del sector público en los diferentes países.

• Similitud (o sincronización) de las crisis externas a las que están expuestos los diferentes países.

• Coordinación política entre los países.

Con estas condiciones, un país logrará aumentar su credibilidad, reducir los costos de transacción y una inflación más estable, y por lo tanto, ir más allá de los posibles costos de dejar prioritariamente como una herramienta de política los tipos de cambio.

En materia de costos de transacción, éstos se verán reducidos entre los países miembros, por un mayor grado de integración que tiene una unión monetaria, puesto que se tiene una moneda común. Estos costos dependen no sólo de la familiaridad entre los países miembros, sino también de cómo enfrentan los choques externos en la región, es decir, debe existir una simetría de conducta entre las naciones participantes, como respuesta a estos choques. De esta manera, como en países con perfiles similares, se tiene más opción para construir un área monetaria óptima.

Aunque se genera un gran debate con lo anterior. Levy Yeyati & Sturzenegger (2001 b) consideran que no necesariamente debe existir similitud para lograr una unión monetaria. Mientras un país puede lidiar con choques externos, y quizás otro no, el país "fuerte" deberá compensar los efectos negativos que se generó en el otro, e igualmente lo contrario. Esto nos da a entender que existiría asimetría entre dichos participantes, pero aún así, se lograría una mayor diversificación.

En la práctica, la lista (OCA) podría tener sus objeciones. Michal (2004), con ejemplos, analiza los problemas que pueden generarse por la "incompatibilidad" de los criterios o características de la OCA. Como ejemplo de ello expone: "un país puede ser muy abierto, teniendo en cuenta el comercio recíproco con un grupo de otros países, pero al mismo tiempo, podría ser distinguido por una baja movilidad de los factores de producción con los socios comerciales" (2004; p.33). Otros autores, como Tavlas (1994) y Mongelli (2002), comparten estos análisis, aduciendo que existen limitaciones y dificultades resultantes de los problemas que se derivan por parte de los criterios de la OCA y aclaran que deben ser superados, agregando que cada país cuenta con su propio interés y bienestar.

El sostenimiento de un área monetaria genera costos. Para Brea, Dávalos & Santos (2001) "el dinero no cumple de manera tan adecuada con su función de unidad de cuenta cuando los precios de bienes extranjeros son expresados en términos de una moneda extranjera y deben ser traducidos a precios en moneda local" (2001,15). Mundell (2000) argumenta que algunos países que lograron cumplir con los criterios, excedieron sus costos y no sus beneficios de una unión monetaria.

Finalmente, Mundell examina los patrones del comercio internacional basados en un área óptima que logre conseguir minimizar el impacto de los desequilibrios económicos y estabilice los factores decisivos en las economías, el empleo y el nivel de precios. Sólo así, se conseguirá minimizar costos generados por la renuncia del país dolarizado a la utilización del tipo de cambio y la política monetaria y, por ende, maximizar beneficios monetarios que trae como consecuencia la dolarización.

Como se ha dicho anteriormente, uno de los desequilibrios macroeconómicos que conlleva a la dolarización es el desordenado movimiento en los tipos de cambio, o como Mundell (2000) lo llamó "amarga volatilidad de los tipos de cambio". Autores como Levy-Yeyati & Sturzenegger (2000) proponen una clasificación (LYS), la cual obedece a las variables relacionadas con el tipo de cambio. Su hipótesis radica en que a mayor volatilidad de tipos de cambio, mayor la desviación estándar de los tipos de cambio a la media y a mayor volatilidad de las reservas internacionales de un país, mayor será la probabilidad de que ese país inicie un proceso de dolarización.

Lo que pretenden los autores citados es mirar el comportamiento de las anteriores variables e identificar el régimen cambiario que un país tenga mediante la evaluación del impacto de los regímenes de tipo de cambio sobre la inflación, el dinero, el crecimiento, los tipos de interés reales y el crecimiento de la producción real. Lo anterior, para determinar el grado de dolarización. Si un país tiene alta volatilidad en el tipo de cambio y pocas reservas internacionales, obedecería al tipo de cambio flexible. Si se hablara del régimen de tipo de cambio fijo, mostraría poca volatilidad en el tipo de cambio y altas fluctuaciones en la tasa de reservas internacionales. En un régimen intermedio, la característica es de una alta volatilidad por parte de todas las variables. Por último, para el caso de que un país tenga un patrón "Indefinido", obedecería a que no muestra cambios significativos en las variables de clasificación.

Analistas como Rennhack & Nozaki (2006) consideran que "Ize y Levy Yeyati (2006), desarrollan una variable que mide la participación de la cartera asignada a los activos en moneda extranjera que minimiza la varianza de una cartera que incluye activos que reditúan intereses tanto en moneda local cuanto en moneda extranjera. Muestran que esta participación de la Cartera de Mínima Varianza (CMV) aumenta al incrementarse la variabilidad de la inflación interna respecto del tipo de cambio real. Una mayor CMV contribuye a una mayor Dolarización Financiera" (2006,84).

Con respecto a la inflación, los países que evidencian altas cifras inflacionarias por parte de las autoridades monetarias, y a puertas de desencadenar posibles hiperinflaciones, necesitan frenar o intentar controlar tal desequilibrio económico. La necesidad de estabilizar el tipo de cambio y los precios de bienes y servicios, lograrían la confianza del sector externo, lo cual generaría la entrada de capitales e inversiones. Adoptar el proceso de dolarización no sólo logra estabilizar el tipo de cambio, también ayuda a reducir la especulación cambiaria. El proceso de dolarización es usualmente el resultado de una decisión de política por parte de los gobiernos. Con lo anterior, se logra bajar, en gran medida, las tasas de interés y perder fuerza las expectativas inflacionarias.

Se asocian los tipos de cambio fijos con menores tasas de inflación gracias al compromiso político que adopten las autoridades monetarias, puesto que a nivel expansionista, en el largo plazo, no sería conveniente un tipo de cambio fijo por los costos que pueda generar. Un tipo de cambio fijo afectaría la relación entre el dinero y los precios.

Otros factores a considerar son los aportes de Alesina & Barro (2001), quienes anotan que aquellos países dispuestos a efectuar el proceso de dolarización, de forma positiva, deben reflejar antecedentes inflacionarios, como anteriormente se expuso, imposibilitando el manejo de una política consistente en contra de ello. Por otro lado, si se mantiene un grado de integración alto con el país que maneja el dólar, la nación local podrá dar precios relativos que estén al margen de lo razonable. Como tercer factor importante, el manejo de los ciclos económicos con el país del que se adopta la moneda, deben coincidir en gran medida. Lograr mantener una política monetaria sólida, por parte del país a dolarizarse, es parte de los factores a tener en cuenta, ya que se necesita poseer liquidez en la divisa para probables efectos de transición y garantía para controlar posibles recesiones.

4. ¿Qué efectos tiene la dolarización en las economías domésticas?

Los autores Rose & Engel (2000) analizan el aporte que hace Mundell con respecto a los beneficios de un área monetaria óptima, una de las propuestas de dolarización más compleja. Según ellos, el hecho de tener una moneda común favorece el aumento de transacciones internacionales. Los resultados que obtuvieron en sus estudios, acerca del comercio internacional, explican que las uniones monetarias logran extender más su comercio y ser más especializadas, con relación a aquellos países que no hacen parte de esta unión, aun si se compara con países de igual tamaño (en términos de población, PIB, zona geográfica, etc.). Asimismo, los autores encontraron relación entre los ciclos económicos con el comportamiento de las economías de los países miembros. Concluyen, que existe más integración económica entre los que hacen parte de uniones monetarias, frente a los que no son miembros, pero en el plano político la integración es más fuerte. Ello propone un análisis, en el cual los países dolariza-dos tienen más opción de ajustarse a los criterios de Mundell para ser miembros de un área monetaria óptima. Como ejemplo de ello, se analizan los datos obtenidos en Brunei y Singapur, en los cuales miembros de una unión monetaria encontraron que su comercio es superior a aquellos países que manejan sus propias monedas6 .

Para Sturzenegger (2003), la decisión de adoptar un régimen cambiario tiene implicaciones de adaptabilidad económica en países emergentes, específicamente en asuntos de shocks reales y monetarios. Expone con lo anterior, que el modelo de MundellFleming toma esta clase de argumentos, y agrega que la volatilidad de los tipos de cambio reales es menor para los miembros de las uniones que para los independientes. Todo ello, supone que en las uniones monetarias no presentan problemas de hiperinflación.

Muñoz (2002) considera que "es probable que aquellos países con un alto nivel de dolarización de facto y un alto porcentaje de endeudamiento en dólares pudieran beneficiarse de la plena dolarización. Este sería, por ejemplo, el caso de Argentina, en donde, en 1999, el 98 % de la deuda pública estaba nominada en dólares, al igual que el 60 % de los depósitos o el 66 % de los préstamos bancarios" (2002,12).

Para países en vía de desarrollo, adoptar el proceso de dolarización genera alicientes al mercado. Como anteriormente se señaló, la adopción de una moneda extranjera, como el dólar de los Estados Unidos, se elige porque representa el primer o segundo socio comercial más grande y es fuente de inversión extranjera para los países que implantan dicho sistema. Por lo cual, los inversionistas no necesitarán avalar la moneda para las decisiones que deban tomar. Con ello, la confianza y la credibilidad logran minimizar el riesgo cambiario, mejor manejo y disciplina en la política económica (manejo fiscal, de deuda, riesgo soberano, costos de crédito, inversión y crecimiento).

Para Posada (2001), el efecto de la dolarización se ve reflejado en la inversión y el crecimiento. La dolarización generaría un aumento en la inversión gracias a menores tasas de inflación local, equilibradas a las del extranjero (EE.UU). Posada llama a esta dinámica: efecto Pigou. Consistente en dinamizar lo que se mantiene lento (la riqueza real) y holgar lo que está en movimiento (ingreso e inversión), bases para alcanzar mayor inversión a largo plazo, a fin de obtener una mayor estabilidad. Esta hipótesis puede generar incógnitas al no observarse otros choques, cambios externos o inestabilidad socio-económica que se generen en la economía de un país. Por el contrario, otros autores, como Dornbusch (1982) y Corden (2002), exponen la idea de que los países que cuenten con economías más adaptables a los shocks externos, que tomen la decisión de dolarizarse, podrán sacar un mejor provecho de ello para tener un mayor desempeño económico, incluso que aquellos países que cuentan con una moneda propia. Para García (2002), se generarían choques internos como el narcotráfico, lo que lleva al lavado de activos, logrando eliminar los rastros de las operaciones cambiarias y financieras de esta clase.

Herrera & Caballero (2002), para quienes las ventajas y desventajas, costos y beneficios de adoptar la dolarización, son pieza clave para el desarrollo de su trabajo; como conclusión, es o no dilema dolarizar. Para ello, es necesario indagar y ampliar, en un contexto de crisis financiera internacional, los problemas cambiarios en el mundo y lo que con ello repercute en el sistema económico mundial, reflexionando sobre la implementación de un régimen cambiario conveniente. Igualmente, Levy & Sturzenegger (2003), con su análisis económico del proceso de dolarización, se dieron cuenta de los efectos positivos y negativos de este proceso.

Con lo anterior, tenemos que los efectos positivos de la dolarización son los siguientes:

• Los costes de transacción se reducen por efectos de la dolarización, gracias al manejo de divisas en el comercio internacional, generando efectos positivos en ella. Con ello, y basándonos en la teoría económica internacional, al aumentar el comercio se espera que el efecto sea directo en las variables macroeconómicas de un país, siendo la renta una variable que se afectará positivamente. Por ende, para las aéreas económicas será mayor la reducción de los costes de transacción, pues mayor es su integración comercial.

• La tasa de interés nominal conducirá a igualarse con la de interés real, en teoría, debido a que la inflación cae. Igualmente, al reducirse las tasas de interés, se generará confianza debido al nuevo sistema monetario, lo cual mejora la toma de decisiones económicas. Asimismo, la reducción de las tasas de interés logradas por el proceso de dolarización, ayudará a los fondos del país dolarizado. Es decir, la reducción de la prima de riesgo será un incentivo para que un país dolarizado obtenga fondos.

• La opción de no generar devaluación incentiva la inversión extranjera; como por ejemplo, los establecimientos de nuevos bancos internacionales. Gracias a la integración financiera se excluyen los problemas de balanza de pagos, gracias a los movimientos de capital que compensarían los efectos externos, como los desastres naturales, las restricciones comerciales, etc. Con una dolarización oficial, las economías latinoamericanas lograrían aumentar los flujos de capital y una mayor presencia de la banca internacional de esos países.

• Otro efecto de la dolarización es el mantener una política monetaria estable. Al perderse la soberanía nacional, basada en la identidad que tiene cada país respecto a su moneda local, al adoptar el dólar como moneda, dará cabida al manejo de la política monetaria de los Estados Unidos. El objetivo de la dolarización es propender por estabilizar a un país de trayectoria inflacionaria, para evitar su situación inicial, que puede ser costosa. Se espera que su tasa de inflación sea similar, más no igual -por otros factores que influyen en la tasa de inflación definitiva- a la que maneja los Estados Unidos, en caso de manejar el dólar como una dolarización oficial. Igualmente, la rapidez de la tasa de inflación del país que comienza un proceso de dolarización sea cercana al valor de la inflación norteamericana. El manejo local de la política monetaria dejará de ser autónoma a cambio de que el mercado observe su compromiso de estabilidad. Como vemos, la dolarización podrá generar beneficios sociales, logrando un crecimiento de la economía y del empleo.

Por otro lado, se deben tener en cuenta los inconvenientes de la dolarización. En este caso, se citan los siguientes:

• La pérdida del Banco Central de su autonomía para manejar la política monetaria dentro de la economía, constituye uno de los efectos más importantes, dado el caso de tomarse la decisión de dolarizar una economía. Villar (1999) enfatiza sobre la pérdida en la capacidad de influir en la política monetaria del país al momento de dolarizarse, debido a que las decisiones en su gran mayoría se verán supeditadas a las que adopte la Reserva Federal de los Estados Unidos (FED). Por lo anterior, esta pérdida de autonomía monetaria, por parte del Banco Central, genera costos mínimos, pues se contaba con que el país dolarizado manejara un régimen cambiario fijo o, en su efecto, que presentara los mismos comportamientos económicos del país que maneje la moneda dólar. Los costos se elevarían si ocurriera lo contrario, generando desequilibrios macroeconómicos y posibles crisis económicas.

• El país perderá la opción de tener ingresos por la emisión de moneda, porque éstos no emitirán dólares. EE.UU recibirá dicho beneficio. Para Schuler (1999) existen condiciones en la parte económica que convierte a un país en particular en un candidato posible, historia de pobre desempeño monetario reflejado en pocos ingresos por señoreaje. Este desprestigio en la política monetaria de un Banco Central deteriora la credibilidad de la moneda.

• El encarecimiento en función de prestamista por parte de los Bancos Centrales en los países dolarizados, ya que estos bancos no podrán emitir moneda y sólo con deuda externa o con las reservas de divisas lo podrían realizar, y esto implica que la crisis bancaria se encarecería.

• Muñoz de Bustillo (2002), da gran importancia al hecho de que los países dolarizados perderán el poder de la política cambiaria para influir e incentivar la balanza comercial. Larraín & Velasco (2001) ven como un gran costo para los países dolarizados no poder influir positivamente en el tipo de cambio y generar beneficios para el sector exportador.

• Para los profesionales expertos en materia económica del Banco de la República de Colombia, León & Reveiz (2008) los "países con una alta dolarización de pasivos tienden a tener un tipo de cambio menos flexible, para lo cual deben asumir el costo -fiscal- de tener que intervenir mucho más en el mercado monetario y cambiario, así como enfrentar dificultades en la fijación de metas de inflación" (2008,17). Armas, Ize & Yeyati (2006), igualmente, indican, en su Agenda de Política para América Latina, que el déficit fiscal afecta el grado de dolarización. Al darse un aumento en la inflación por un gran déficit fiscal financiado por la emisión de dinero, genera un efecto negativo en la confianza de la moneda local; por consiguiente, el manejo fiscal reducirá la dolarización para obtener confianza.

5. Conclusiones

La experiencia aportada por esta investigación, ha permitido entender desde diferentes ángulos el concepto de la dolarización bajo una plataforma de globalización mundial. La detallada revisión bibliográfica que se presentó en el desarrollo de la investigación, logra profundizar y ampliar, en gran medida, el proceso de la dolarización.

Las políticas económicas en el mundo han estado en movimiento, y con ello, la inestabilidad monetaria que se ha generado conlleva a que las economías tomen seriamente el tema de dolarización. Se coincidió con la implementación de manejos, como lo planteado por Mundell (1961), cuando formuló, en su teoría de Áreas Monetarias Óptimas, que la dolarización es una medida adecuada cuando las regiones o áreas están estrechamente integradas a través del comercio internacional y los movimientos de factores y como solución, en política monetaria, a los desequilibrios macroeconómicos que presentan las economías, tales como, los brotes inflacionarios, un desordenado movimiento en los tipos de cambio, desequilibrios fiscales y en cuenta corriente y desempleo, entre otros. Algunos países han avanzado para tratar de estabilizarse, ya sea hacia Uniones Monetarias o hacia un proceso de dolarización, como el caso de Ecuador, a nivel Latinoamericano. Durante la década de los noventa, países como Panamá, Argentina, Ecuador y El salvador optaron por tomar medidas que mostraran la determinación de sus autoridades monetarias para resolver estos desequilibrios macroeconómicos de sus respectivos países. Por lo tanto, las autoridades de los países mencionados escogieron la dolarización como la medida más adecuada para sacar a sus economías de la crisis a las que se estaban viendo sometidas.

La dolarización, en cada país, se dio de manera diferente, debido a los ajustes propios de cada mercado y a las características de cada economía. La dolarización no implica necesariamente la adopción del dólar estadounidense, aunque la mayor parte de los países que se han dolarizado han preferido el uso de esta moneda. Cada economía implementó un tipo de dolarización, de acuerdo con el manejo que presentaba respecto a la moneda extranjera, el dólar. De esta manera, las condiciones en las que se encontraban las anteriores economías, a finales de los años noventa, comparadas con las que se presentaron después de la dolarización, ayudaron a concluir que efectivamente fue una decisión que mejoró las variables más importantes en lo que al desempeño macroeconómico se refiere. La fortaleza del dólar a nivel mundial como moneda, en esos momentos constituyó una de las ventajas más importantes para que estos países dieran el paso a la dolarización.

Para el caso de la economía cubana, por crisis políticas, económicas y la incipiente globalización que afectaba la moneda local, se generaron varios procesos de dolarización. Con respecto a los efectos de la dolarización se han llevado a cabo numerosos estudios, especialmente desde el momento en el cual este fenómeno empezó a gestarse en algunas economías importantes de todo el continente. Algunos economistas describieron los costos y beneficios de la dolarización, así como las condiciones más favorables para que este fenómeno logre ser óptimo. Igualmente, se destacan los condicionamientos para que un país sea candidato a dolarizar su economía. A este respecto, existen condiciones tanto políticas como económicas y sociales, tales como: una historia de inflación elevada y volátil (indicador de la ausencia de un compromiso de estabilidad monetaria); un elevado volumen de comercio internacional con el país cuya moneda se adopta; una correlación sustancial entre los ciclos económicos de los candidatos a dolarizarse y del país de donde proviene la moneda; una estabilidad razonable entre los precios relativos con respecto al país cuya moneda se adopta. No obstante, algunos procesos de dolarización se pueden generar sin que las cumplan todas, como en el caso de Andorra o Ciudad del Vaticano.

Por otra parte, los autores que explican los efectos negativos de la dolarización, en general, coinciden en que la dolarización impone restricciones a la maniobrabilidad de los Bancos Centrales en cuanto a la conducción de su política macroeconómica, además de la pérdida de señoreaje por parte del Banco Central. Y a manera de beneficios, algunos autores piensan que la dolarización genera estabilidad dentro de la economía, manteniendo una política monetaria estable; las tasas de interés tenderán a disminuir e igualarse a las tasas del país titular de la moneda y estarán altamente sincronizadas al darse una integración monetaria y sólo factores políticos o de seguridades propias de cada país podrían marcar diferencia entre ellas. Además, los costos de transacción se reducen por efectos de la dolarización, gracias al manejo de divisas en el comercio internacional, generando efectos positivos en ella; la opción de no generar devaluación incentiva la inversión extranjera.

1 Se refiere al enorme crecimiento que tuvo el mercado internacional de capitales a partir de los años setenta debido fundamentalmente a la reducción, en los paises, de las barreras a los flujos privados de capital a través de sus fronteras.

2 Según Robert Mundell, un área monetaria óptima es más que un país, una región candidata a tener un tipo de cambio fijo, dadas las características que en la Lista OCA maneja.

3 La población que vive en países o territorios independientes, con dolarización total, apenas alcanza el 0,39% de la población mundial y el 57,51% de la población de Colombia; el PIB de estos países es inferior al 0,00% del PIB mundial y alcanza el 119,9% del PIB de Colombia.

4 Fuente: Rincón & Herault (2008) La dolarización financiera: experiencia internacional y perspectivas para Colombia; Revista de Economía Institucional, Universidad Externado de Colombia vol. 10(18).

5 Fuente: Rincon & Herault (2008) La dolarización financiera: experiencia internacional y perspectivas para Colombia; Revista de Economía Institucional, Universidad Externado de Colombia vol. 10(18).

6 Los autores Rose y Engel estimaron, bajo un modelo preciso de comercio y una ecuación de gravedad, beneficios comerciales entre los miembros de una unión monetaria, siendo que el comercio dentro de la unión monetaria es superior al comercio internacional.

6. Referencias

Acosta, A. (2001). "El falso dilema de la Dolarización". Nueva Sociedad N° 172; marzo-abril. [ Links ]

Alesina, A. & Robert B. (2001). "Dollarization". American Economic Review. American Economic Association Papers and Proceedings. May. Vol. 91. No. 2. [ Links ]

Armas, A., Ize, A. & Levy, E. (2006). "Dolarización Financiera: la agenda de política". Banco Central de Reserva del Perú; primera edición: julio 2006. [ Links ]

Appleyard, D. & Field, A. (2003). Economia Internacional. McGraw-Hill. Interamericana 4ta edición, Bogotá. [ Links ]

Burdett, M., Perdomo, & Ponce, (2001). "La Dolarización: Un nuevo tema de debate para la Sociedad Civil Hondurena"; Tegucigalpa, Honduras; Junio. [ Links ]

Brea, H. A., Dávalos, M. E. & Santos, I. V. (2001). "La Dolarización: evaluación teórica y práctica", Centro de Investigación Económica de las Antillas- Pontificia Universidad Católica Madre y Maestra- Julio. [ Links ]

Calvo, G. (1999). "Globalización y Régimen Cambiario: tiene sentido dolarizar?", Desarrollo y Sociedad, septiembre. [ Links ]

Carrasco, C. (2002). "La Dolarización: un camino de espinas y espejismos". Cuenca, Universidad de Cuenca, pp. 146. [ Links ]

Corden W.M. (2002). "Too Sensational: On the Selection of the Exchange Rate Regime", MIT Press. [ Links ]

De Lombaerde, P. (2002). "Sustitución de moneda y teoría de las Áreas Monetarias Óptimas: un comentario". Cuadernos de Economía No. 36, Bogotá. [ Links ]

Dornbusch, R. (1982). "Stabilization Policies in Developing Countries: What Have We Learned?" World Development, 10(9), pp. 701-08. [ Links ]

Edwards, S. (2006). "Monetary Unions, External Shocks and Economic Performance: A Latin American Perspective", NBER Working Paper No. 12229, May 2006. [ Links ]

Fondo Monetario Internacional, FMI. http://www.imf.org/external/pubs/ft/weo/2007/02/weodata/index.aspx (Agosto- Diciembre 2008) [ Links ]

García M. M. (2002). "¿Es la Dolarización la medicina que necesitamos?" Cuadernos de Economía No. 36, Bogotá. [ Links ]

Guidotti, P. & Rodríguez, C. A. (1992). "Dollarization in Latin America: Gresham's Law in Reverse?". Documento de Trabajo Núm. 81, CEMA, Buenos Aires. [ Links ]

Herrera V., B. & Caballero B., J. (2002). "Dolarizar: ¿realmente un dilema?". Cuadernos de Economía No. 36, Bogotá. [ Links ]

Kenen, P. B. (1989). The International Economy, Prentice-Hall, Englewood-Cliffs. [ Links ]

Larraín, F. & Velasco, A. (2001). "Exchange Rate Policy in Emerging Market Economies: The Case for Floating", Princeton Studies in International Economics. No. 224, Princeton University, diciembre. [ Links ]

León, C. E. & Reveiz, A. (2008). "La Dolarización Financiera: experiencia internacional y perspectivas para Colombia"; No. 482. [ Links ]

Levy Yeyati, E. & Sturzenegger, F. (2000). "Classifying Exchange Rate Regimes: Deeds vs. Words" CIF Working Paper No. 02/2000 Universidad Torcuato Di Tella. [ Links ]

Levy Yeyati, E. & Sturzenegger, F. (2001a). "Dollarization: A Primer", Business School, Universidad Torcuato Di Tella; July. [ Links ]

Levy Yeyati, E. & Sturzenegger, F. (2001b). "Exchange Rate Regimes and Economic Performance". Universidad Torcuato Di Tella; February. [ Links ]

Levy Yeyati, E. & Sturzenegger, F. (2003). "To Float or to Fix: Evidence on the Impact of Exchange Rate Regimes on Growth". The American Economic Review, Vol. 93, No. 4. (Nov.), pp. 1173-1193. [ Links ]

Michat, J. (2004). "Development of the Optimum Currency Areas Theory-some issues"; The PoznafJ University of Economics; Vol. 4; Number 2. [ Links ]

Mongelli, F. P. (2002). ""New" Views on the Optimal Currency Area Theory: What is EMU Telling Us?". ECB Working Papers No. 138. [ Links ]

Moreno R., Á. [2002]. "Dolarización en América Latina: una mirada no convencional". Cuadernos de Economía No. 36; Bogotá. [ Links ]

Mundell, R. A. (1961). "A Theory of Optimun Currency Areas". American Economic Review, #51, 509-517. [ Links ]

Mundell, R.A. (2000). "A reconsideration of the twntieth century. Te American Economic review". V 90. N 5. junio de 2000 .p 327 - 340. [ Links ]

Muñoz de Bustillo, R. (2002). "Reflexiones sobre la Dolarización". Universidad de Salamanca. Claves de Economía Mundial, pp. 422-429; ICEX. Madrid. [ Links ]

Rennhack, R. & Nozaki, M. (2006). "Dolarización Financiera en América Latina". FMI. [ Links ]

Rincon, C. & Herault, A. (2008) La dolarización financiera: experiencia internacional y perspectivas para Colombia; Revista de Economía Institucional, Universidad Externado de Colombia vol. 10(18), pp. 313-341, Junio. [ Links ]

Romero A., M. (2006). "Ecuador: elecciones y política macroeconómica en 2006". Núm. 343 -noviembre-diciembre-. [ Links ]

Rose, A. K. & Engel, C. (2000). "Currency Unions and International Integration". NBER Working paper No. 7872, September 2000, Cambridge. [ Links ]

Schuler, K. (1999). "Fundamentos de la Dolarización". Reporte del Comité de Asuntos Económicos del Congreso de los Estados Unidos, Julio. http://users.erols.com/kurrency/basicssp.htm (Agosto- Diciembre 2008) [ Links ]

Schuler, K. (2000). "Basics of Dollarization"; Currency boards and dollarization, Enero.: http://users.erols.com/kurrency/intro.htm (Agosto- Diciembre 2008) [ Links ]

Sturzenegger, F. (2003). "Por qué crecen menos los regímenes de tipo de cambio fijo? El efecto de los Sudden Stops". Escuela de Negocios Universidad Torcuato Di Tella; agosto. [ Links ]

Tavlas, G. (1994). "The Theory of Monetary Integration". Open Economies Review Vol. 5, No. 2, pp. 211-230 [ Links ]

Posada, C. E. (2001). "Dolarización oficial y políticas monetaria y fiscal", en Ensayos sobre integración económica, Instituto de Políticas de Desarrollo-Konrad Adenauer Stiftung, Bogotá, 49-67. [ Links ]

Uribe, M. (1997). "Hysteresis in a Simple Model of Currency Substitution." Journal of Monetary Economics 40, pp. 185-202. [ Links ]

Villar, L. (1999). "La Moneda Única: una visión ecléctica". Discurso de apertura de la X Asamblea Plenaria Anual del Consejo Empresario de América Latina CEAL. Guatemala, septiembre 3 de 1999. [ Links ]

Virgili, T. & Mellado, C. X. (2004). "Dolarización y coste social: el caso de Cuba". Análisis Económico. No. 41, Vol. XIX. [ Links ]