Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO -

Similars in Google

Similars in Google

Share

Revista Facultad de Ciencias Económicas: Investigación y Reflexión

Print version ISSN 0121-6805

Rev.fac.cienc.econ. vol.21 no.2 Bogotá July/Dec. 2013

VALIDEZ ESPACIAL DE LAS NORMAS JURÍDICAS: UNA MIRADA A LA LEGISLACIÓN TRIBUTARIA VENEZOLANA*

LEGAL STANDARDS SPATIAL VALIDITY: A LOOK TO TAX REGULATIONS IN VENEZUELA

VALIDEZ ESPACIAL DAS NORMAS JURÍDICAS: UM OLHAR SOBRE A LEGISLAÇÃO TRIBUTÁRIA VENEZUELANA

TANIA ZULAY BENCOMO ESCOBAR**

UNIVERSIDAD DE CARABOBO

* En el artículo propuesto se presenta una reflexión sobre el ámbito de validez espacial de las normas jurídicas tributarias venezolanas, que se viene de manera institucional.

** Abogada, Magíster en Derecho del Trabajo. Doctora en Ciencias Sociales. Mención: Estudios del Trabajo. Profesora Ordinaria de la UC. Facultad de Ciencias Jurídicas y Políticas. Cátedra: Derecho Tributario, Universidad de Carabobo (UC), Venezuela. Correo electrónico: taniabencomo@hotmail.com, tbencomo@uc.edu.ve

Recibido/ Received/ Recebido: 02/12/2012 - Aceptado/ Accepted / Aprovado: 31/10/2013

Resumen

En el presente artículo se hace una reflexión sobre el ámbito de validez espacial de las normas jurídicas tributarias, analizando los instrumentos normativos necesarios para dilucidar, ¿cuándo una norma jurídica tributaria venezolana tiene eficacia jurídica en un determinado ámbito territorial? Para la realización del presente papel de trabajo, fue necesario adoptar un proceso de investigación que obedeció al diseño bibliográfico, desplegando un proceso de análisis y reflexión sobre la doctrina, jurisprudencia y los diversos tópicos jurídicos que enmarcan dicha materia. Se encontró que en Venezuela se adopta un sistema mixto, apoyado en el principio de la territorialidad de las normas, así como en el principio de la extraterritorialidad, hallándose como caso emblemático de este último principio, lo previsto en la Ley de Impuesto Sobre la Renta (LISLR), donde está consagrado el principio de la Renta Mundial.

Palabras clave: Normas, Espacio, Validez, Derecho Tributario.

Abstract

This article presents a reflection on spatial validity field of tax regulations, analyzing policy instruments needed to elucidate, when a Venezuelan tax regulation has legal efficacy in a given territory? To elaborate this paper, it was necessary to adopt a research process that considered a bibliographic design, analysis and reflection process on the doctrine, law and diverse legal topics that frame this subject. The results showed that Venezuela has a mixed system, supported in both regulation territoriality and extra-territoriality principle. As an outstanding case for extra-territoriality principle is the income tax, (LISLR, because its acronym in English), where Worldwide Income principle is stated.

Keywords: Rules, Space, Validity, Tax Law.

Resumo

No presente artigo se faz uma reflexão sobre o âmbito de validez espacial das normas jurídicas tributárias, analisando os instrumentos normativos necessários para elucidar quando uma norma jurídica tributária venezuelana tem eficácia jurídica num determinado âmbito territorial. Para a realização do presente trabalho, foi necessário adotar um processo de pesquisa que obedeceu ao desenho bibliográfico, desenvolvendo um processo de análise e reflexão sobre a doutrina, a jurisprudência e os diversos tópicos jurídicos que emolduram dita matéria. Encontrou-se que na Venezuela se adota um sistema misto, apoiado no princípio da territorialidade das normas, bem como no princípio da ex-traterritorialidade, encontrando-se como caso emblemático deste último princípio, o previsto na Lei de Imposto Sobre a Renda (LISLR), onde está consagrado o princípio da Renda Mundial.

Palavras chave: Normas, Espaço, Validez, Direito Tributário.

Bencomo, T. (2013) Validez espacial de las normas jurídicas, Una mirada a la legislación tributaria venezolana. En: Revista de la Facultad de Ciencias Económicas de la Universidad Militar Nueva Granada. rev.fac.cienc.econ, XXI (1)

JEL: M40, M49.

1. Introducción

La temática referida a la validez o vigencia de la norma jurídica es un tema de importancia para el ámbito regulatorio, en tal sentido, es bueno recordar, a Hans Kelsen, quien consideró cuatro (4) ámbitos principales de validez del Derecho, los cuales se han vuelto indispensables para la Ciencia del Derecho, siendo los siguientes: ámbito espacial de validez, ámbito material de validez, ámbito temporal de validez, y ámbito personal de validez, siendo de interés abordar en este caso, sólo el ámbito espacial de validez de la norma, lo cual permitirá responder el siguiente planteamiento: ¿Dónde se Grava?

En tal sentido, la gravabilidad de la renta es un tema de capital importancia para los regímenes impositivos, dado que el tributo está concebido como la prestación patrimonial exigida por el Estado en ejercicio de su ius imperium, establecida en una Ley, a todas aquellas personas naturales o jurídicas que se subsuman en los supuestos de hecho, previstos en la norma, destinada dicha prestación a la satisfacción de las necesidades públicas colectivas, bien en ese escenario, la materia tributaria es de interés para cualquier Estado Soberano, ya que el tributo representa un recurso público de carácter coactivo que ingresa a las arcas fiscales, siendo de interés determinar la validez de las normas tributarias en determinado espacio territorial, en el caso venezolano, la disposición normativa que nos refiere de forma expresa al ámbito espacial de validez de las normas jurídicas tributarias, se encuentra preceptuado en el Código Orgánico Tributario Venezolano, el cual será objeto de interpretación y reflexión concatenado con diversas normas que coadyuvarán al desarrollo de la temática en cuestión.

Para el desarrollo del papel de trabajo se requirió adoptar un diseño de investigación bibliográfico con un nivel descriptivo, apoyado en el análisis y la reflexión de diferentes fuentes normativas venezolanas, con el objeto de caracterizar la realidad socio-jurídica tributaria concreta, indicando sus rasgos más peculiares o diferenciadores, caracterizando y describiendo los aspectos de interés que permitan abordar y analizar, la eficacia o validez espacial de las normas jurídicas tributarias, y los principios que rigen dicha materia.

En el presente artículo se identifican las temáticas fundamentales vinculadas con el estudio, ubicando así los ejes que forman parte del contenido discursivo del objeto de análisis y reflexión procurando mostrar un abordaje analítico al contexto jurídico venezolano tanto desde lo que respecta a la doctrina más autorizada como la legislación vigente con especial interés en el principio de la territorialidad y extraterritorialidad de las normas jurídicas tributarias.

2. Eficacia o validez espacial de las normas jurídicas

En un sentido genérico, el ámbito espacial de validez de una norma jurídica, está referido a la porción de espacio en que un precepto jurídico es aplicable, es decir, a la porción de terreno, de espacio-territorio donde se pueda aplicar una determinada ley, en otras palabras, dónde tendrá eficacia jurídica.

En consecuencia, abordando el ámbito tributario conforme al Principio de Soberanía, se entiende que cada Estado tiene amplias facultades para "gravar", todas las situaciones tipificadas como hechos imponibles ocurridas bajo su poder de imperio, lo cual implica, en primer lugar, que la Potestad Tributaria, tanto la Normativa, como la de Imposición se ejerce dentro de los límites territoriales sometidos a la soberanía del Estado.

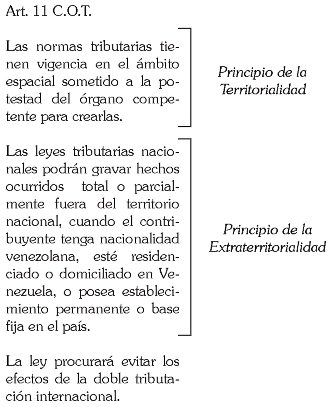

En ese sentido, el Código Orgánico Tributario venezolano (C.O.T.), es cónsono con lo señalado anteriormente, y establece como regla general en su artículo 11, "que las normas tributarias tendrán vigencia en el ámbito espacial sometido a la potestad del órgano competente para crearlas".

Lo que significa que Venezuela, siendo un Estado Federal y en consecuencia, dotado de Potestad Tri-butaria1 en las diversas manifestaciones del Poder Público, a nivel Nacional, Estatal y Municipal con competencias definidas, como regla general se desprende entonces que la Asamblea Nacional podrá legislar en materia tributaria, y crear tributos de alcance nacional, y la potestad tributaria de imposición la ejercerá el Servicio Nacional Integrado De Administración Aduanera y Tributaria (SENIAT), adscrito al Ministerio del Poder Popular de Planificación y Finanzas, República Bolivariana de Venezuela. Así a nivel Estatal; los Consejos Legislativos de los Estados podrán legislar en materia tributaria, y crear tributos de alcance estatal, y la potestad tributaria de imposición será ejercida por la Secretaría de Hacienda del estado respectivo. A nivel Municipal; el Concejo Municipal, legislará en materia tributaria, y al efecto dictará las Ordenanzas a través de las cuales se crearán los tributos municipales, y la potestad tributaria de imposición será ejercida por la Dirección de Hacienda Municipal del respectivo Municipio.

Lo que quiere significar, que la potestad general del Estado, se reparte entre sus distintos órganos mediante competencias, las cuales son asignadas, distribuidas y atribuidas por norma constitucional o legal. Así la Constitución distribuye y asigna las competencias entre las distintas ramas del Poder Público y entre los distintos niveles territoriales que el mismo comprende; y las leyes atribuyen competencias y funciones a los entes, organismos o dependencias que componen dichas ramas y niveles. (Tribunal Contencioso Tributario de la Región Central, Exp. Nro. 0321, sentencia definitiva Nro. 0267, Fecha: 22-06-2006).

En tal sentido, en Venezuela, de acuerdo con lo establecido en el artículo 136 del texto constitucional, el poder público se distribuye entre el Poder Municipal, el Poder Estatal y el Poder Nacional, lo que da origen a la forma Federal del Estado, con una estructura territorial en tres niveles de descentralización política, a la vez, el artículo 137, preceptúa que las atribuciones de los órganos que ejercen el Poder Público son definidas por la Constitución y la Ley. Por lo tanto, se atribuye el ejercicio del Poder Público a diversos órganos, asignándoles competencias exclusivas, concurrentes y residuales.

Y la excepción a la regla general establecida en el Código Orgánico Tributario (COT), vendría a estar contenida en la segunda parte del mencionado artículo 11, al desprenderse que las leyes tributarias nacionales podrán gravar hechos ocurridos total o parcialmente fuera del territorio nacional, siempre y cuando se den ciertas condiciones; tales como; que el contribuyente sea de nacionalidad venezolana, esté residenciado o domiciliado en el país, o tenga establecimiento permanente o base fija en el mismo, todo lo cual se abordará en el presente papel de trabajo.

A tenor de lo establecido en la segunda parte del artículo 11 del COT, se entiende que las leyes cuyo ámbito de aplicación es el nacional, podrán gravar hechos ocurridos fuera del territorio en el cual tienen competencia o eficacia espacial, siempre y cuando existan factores de conexión tales como; nacionalidad, residencia o domicilio, establecimiento permanente o base fija, lo cual permitirá establecer una relación/vinculación inmediata entre quien detenta el poder tributario, y el eventual sujeto pasivo de la obligación tributaria que en todo caso pudiere surgir, todo lo cual será objeto de análisis y reflexión en las secciones que conforman el presente artículo.

2.1 El poder tributario

Como referencia obligada en aras de profundizar en la Eficacia o Ámbito de Validez Espacial de la Norma Tributaria, encontramos la expresión "Poder Tributario" que de acuerdo con el autor Ronald Evans (1999), citando a Fonrouge (1977), significa la facultad o la posibilidad jurídica del Estado de exigir contribuciones con respecto a bienes o personas que se hallan bajo su jurisdicción. Dice Evans (1999), que el poder tributario tiene su fundamento en la soberanía del Estado, o más concretamente en la Soberanía Territorial.

El poder tributario es inherente al Estado (República, Estados y Municipios), nace, permanece y se extingue con él. El poder tributario no puede ser objeto de cesión o delegación, como no podrían serlo respecto a las personas físicas, los derechos connaturales a la persona. Lo que sí puede transferirse es la llamada "competencia tributaria", entendida como el derecho a hacer efectiva la prestación tributaria.

Para Jarach (1980), el poder fiscal es manifestación del imperio del Estado, pero en el Estado constitucional moderno dicho poder está sujeto al ordenamiento jurídico, con lo cual, la fuerza estatal no actúa libremente, sino dentro del ámbito y los límites del derecho positivo.

En sentido formal, la territorialidad significa que las leyes de un determinado Estado sólo son susceptibles de ser ejecutadas, por parte de la autoridad pública, en el territorio del Estado en cuyo orden jurídico ellas se integran (así por ejemplo en el caso venezolano, el impuesto sobre Sucesiones, Donaciones y Ramos Conexos, estipulado por la ley nacional, sólo puede ser exigido administrativa y judicialmente, por las autoridades venezolanas dentro de sus límites territoriales).

En otras palabras, la existencia de un Estado, revestido de jurisdicción, entendido este término en sentido amplio como el poder de ejecutar el orden jurídico en él establecido, es lo que caracteriza al principio de territorialidad en sentido formal: "sólo sobre su territorio tiene un Estado poder de ejecución coercitiva de su ordenamiento jurídico".

Por ello, si la soberanía de un territorio y una población en un determinado momento no está clara, ello puede traer serios conflictos en el alcance de la potestad tributaria de los diversos Estados, ya que toda potestad tributaria supone, el ejercicio pleno y efectivo de la soberanía. La norma de derecho internacional público indica que la potestad tributaria es un atributo de la soberanía y sobre esa base es que puede un Estado soberano ejercer su jurisdicción.2

Lo expuesto anteriormente, permite señalar que conforme al Principio de Soberanía, cada Estado tiene facultad jurídica para gravar todas las situaciones tipificadas como hechos imponibles ocurridas bajo su poder de imperio, lo cual, conlleva que la Potestad Tributaria de Imposición se ejerza dentro de los límites territoriales sometidos a la soberanía del Estado.

Sin embargo, este principio pudiera ser modificado o mitigado mediante la celebración de Convenios para evitar la doble o múltiple tributación, y en sentido contrario, puede ocurrir que en virtud del Principio de Soberanía, el Estado grave a sus nacionales, residentes o domiciliados, por las riquezas obtenidas fuera del territorio del país, lo que equivale a decir, que una norma jurídica nacional podrá gravar hechos ocurridos total o parcialmente fuera del territorio nacional, siempre que existan factores de conexión que permitan establecer un vínculo entre el Estado Soberano y el eventual sujeto pasivo de la obligación tributaria.

3. Análisis de las disposiciones legales pertinentes

Dado que en los apartes precedentes se ha hecho mención al término "hecho imponible", es necesario definirlo a tenor de lo establecido en el artículo 36 del Código Orgánico Tributario, el cual se refiere, a los presupuestos de hecho establecidos por la Ley para tipificar el tributo y cuya realización origina el nacimiento de la obligación tributaria.

En ese sentido, nuestro sistema impositivo le ha atribuido importancia tanto al principio de la territorialidad como de extraterritorialidad, señalando las pautas o condiciones que deben operar para su aplicabilidad en casos concretos, determinando si ha ocurrido o no el hecho imponible en determinados casos, por ende gravable la situación ocurrida.

Desde el punto de vista normativo, el Código Orgánico Tributario (COT) preceptúa tanto el Principio de Territorialidad como el Principio de la Extraterritorialidad, en su artículo 11, lo cual nos da respuesta al planteamiento ¿Dónde se grava?, requiriendo el cumplimiento de ciertos requisitos o condiciones, para que opere uno u otro principio, según sea el caso bajo análisis.

Bien el artículo 11 del COT consagra tanto el Principio de la Territorialidad como las excepciones a tal principio.

3.1 Anotaciones al principio de la territorialidad

Teniendo en cuenta el contexto anterior, se desprende de la primera parte del artículo 11 del C.O.T., que las normas tributarias, al igual que las demás normas jurídicas, tienen aplicación en el mismo ámbito territorial que corresponde a la jurisdicción territorial o ámbito de competencia espacial de la autoridad legislativa que las dictó. Por lo tanto, si la Constitución de la República Bolivariana de Venezuela (CRBV), fija las competencias que en materia tributaria, tienen los Poderes a nivel Nacional, Estatal y Municipal, por ende, el ámbito espacial de validez de las normas tributarias que dichos poderes dicten delinean su esfera de actuación, por lo tanto, el Poder Público Nacional tiene determinadas competencias tributarias que tendrán eficacia jurídica en el territorio nacional, asimismo el Estatal y el Municipal en sus respectivos ámbitos espaciales.

Como corolario de lo señalado anteriormente, según sentencia Nro. 1153 de la Sala Constitucional del Tribunal Supremo de Justicia, expediente Nro. 00-1241 de fecha 10 de octubre de 2000, se desprende en un primer análisis, que es el Poder Nacional (a través de la Asamblea Nacional) a quien corresponde originariamente por mandato constitucional -tanto en la Constitución de 1961, como en la Constitución vigente-, la competencia para legislar en materia de loterías, hipódromos y apuestas en general, y por cuanto corresponde a la reserva legal nacional, no podrían otros entes político-territoriales dictar normas sobre la referida materia, por ejemplo.

En cuanto a los ingresos municipales, se observa que el legislador nacional, en la oportunidad en que dictó la Ley Orgánica de Régimen Municipal (es decir durante la vigencia de la Constitución de 1961) hoy Ley Orgánica del Poder Público Municipal (vigente), dispuso que, dentro de los ingresos de los Municipios, además de los previstos en el artículo 31 de la Constitución de 1961, estarían también los provenientes del gravamen de los juegos y apuestas lícitas que se pactaran en su jurisdicción..." Con base a lo anterior, se evidencia que los Municipios gozan de una potestad tributaria que se encuentra limitada y que debe ejercerse de acuerdo a lo previsto en la propia Constitución y las leyes. (Artículo 179 CRBV-vigente).

Por lo tanto el Principio de la Territorialidad, atribuye al Estado Soberano el derecho a dictar leyes tributarias donde tenga competencia espacial y en consecuencia, dentro de cuyo territorio podrá dictar normas tributarias y exigir coactivamente el pago del tributo, ejerciendo de tal manera, potestad tributaria normativa y de imposición, como por ejemplo, una vez como sea ubicada la fuente productora del enriquecimiento, o la actividad económica tomada como hecho generador del tributo, se haya realizado efectivamente dentro de su jurisdicción territorial, éste podrá ejercer inmediatamente soberanía tributaria en su ámbito espacial, y exigir coactivamente el pago del tributo correspondiente.

En consecuencia, la adopción de un sistema basado en el principio de la fuente, o aplicación territorial de la norma tributaria; supone ciertas ventajas, tal como lo señala Pires (1989), citado por Evans (1999), ya que la adopción del criterio de la territorialidad, elimina los problemas que supone la doble tributación, en virtud de que se toman los elementos de renta de carácter nacional, y en ningún caso los de carácter extraterritorial. De igual forma, al tomar en cuenta sólo la renta de carácter nacional, evita las dificultades que implica la determinación de la renta neta global del contribuyente, dado lo complejo de indagar sobre los elementos producidos fuera del ámbito espacial de un determinado Estado. Asimismo satisface principios éticos en tanto y en cuanto dispone de soluciones justas y equitativas al respetar la igualdad entre las naciones.

3.2 Anotaciones al principio de la extraterritorialidad

El referido artículo 11 del Código Orgánico Tributario venezolano, consagra el principio de la extraterritorialidad de las leyes tributarias en su segundo aparte, al preceptuar que se pueden gravar hechos ocurridos total o parcialmente fuera del territorio nacional, cuando el contribuyente tenga nacionalidad venezolana, esté residenciado o domiciliado en el país o posea establecimiento permanente o base fija en Venezuela.

De lo anterior se colige que el sistema impositivo venezolano, permite gravar hechos imponibles ocurridos total o parcialmente fuera del territorio nacional, siempre y cuando ocurran o existan las condiciones mencionadas, que no es otra cosa que la vinculación o factor de conexión existente como elemento fundamental para la determinación de la renta gravable.

Por lo tanto según Evans (1999), el principio de la renta mundial, del domicilio o de residencia supedita la potestad tributaria del Estado a la existencia de una vinculación o relación del contribuyente con el Estado. Cuando existe una conexión sustancial entre los dos que permita calificar como "residente" a la persona o a la entidad, la renta del contribuyente residente es sometida en su "totalidad", a la imposición del Estado. En virtud de la conexión personal del sujeto con el Estado, en principio, la determinación de la fuente del ingreso del individuo o el de la entidad es irrelevante.

En consecuencia, para gravar hechos ocurridos total o parcialmente fuera del territorio nacional son condiciones esenciales, que:

I. Se trate de leyes tributarias nacionales, y no de leyes estatales o municipales. Las leyes tributarias estatales o municipales deben acogerse a la regla general consagrada en la primera parte del artículo 11 del C.O.T., es decir, los Estados y los Municipios sólo pueden dictar leyes tributarias con vigencia en el ámbito territorial del Estado o Municipio, por lo tanto, se acogen al principio de la territorialidad.

II. El contribuyente tenga nacionalidad venezolana.

III. El contribuyente se encuentre residenciado o domiciliado en Venezuela, conforme a los artículos 30 y siguientes del Código Orgánico Tributario.

Considerándose como domiciliados en la República Bolivariana de Venezuela para los efectos tributarios; las personas naturales que hayan permanecido en el país por un período continuo o discontinuo de más de ciento ochenta y tres (183) días en un año calendario, o en el año inmediatamente anterior al del ejercicio al cual corresponda determinar el tributo.

Así como las personas naturales que hayan establecido su residencia o lugar de habitación en el país, salvo que en el año calendario permanezca en otro país por un período continuo o discontinuo de más de ciento ochenta y tres (183) días, y acrediten haber adquirido la residencia para efectos fiscales en ese otro país.

Los venezolanos que desempeñen en el exterior funciones de representación o cargos oficiales de la República, de los estados, de los municipios o de las entidades funcionalmente descentralizadas, y que perciban remuneración de cualquiera de estos entes públicos. Las personas jurídicas constituidas en el país, o que se hayan domiciliado en él, conforme a la ley.

Es importante puntualizar el significado de los vocablos "residente" y "domiciliado", por ejemplo, la LISLR, en su artículo 51, define quiénes deben ser consideradas como personas naturales no residentes, al indicar se entiende por persona natural no residente, aquella cuya estadía en el país no se prolongue por más de ciento ochenta y tres (183) días dentro de un año calendario y que no califique como domiciliada en la República Bolivariana de Venezuela, conforme a lo establecido en el COT.

En la misma línea de ideas, el parágrafo único del mismo artículo define quién debe ser considerado como persona natural residente, desprendiéndose que las personas a que se refiere el encabezamiento de este artículo (personas naturales), se consideran como residentes a los efectos del mismo, cuando hayan permanecido en el país por un período contínuo o discontínuo de más de ciento ochenta y tres (183) días del año calendario inmediatamente anterior al del ejercicio al cual corresponda determinar el tributo.

Sin embargo, cuando se verifica la definición incluida en el marco del C.O.T., específicamente en el artículo 30 -ya referido-, se observa que el mismo no se refiere a personas naturales residentes sino a personas naturales domiciliadas.

Al respecto Candal Iglesias (2005), puntualiza que en relación al uso indistinto por parte de la LISLR y por el COT, del concepto de "residente" o "domiciliado", que el Parágrafo Primero del artículo 30 C.O.T, establece que cuando las leyes tributarias establezcan disposiciones relativas a la residencia del contribuyente o responsable, se entenderá como tal "el domicilio". Igualmente y en materia de personas jurídicas, el C.O.T., considera como personas jurídicas domiciliadas en Venezuela a aquéllas constituidas en el país, o que se hayan domiciliado en él, conforme a la Ley.

Por lo tanto, los términos "residente y constituido (as), son como especies del género domiciliado (a), por lo que residenciadas y domiciliadas deben leerse simplemente como "domiciliadas", refiriéndose a toda persona natural o jurídica incluida como contribuyente en el concepto de la renta mundial.

Por ello, cuando un país dispone del sistema de residencia, todos los ingresos del contribuyente, sean nacionales o extranjeros, están potencialmente sujetos a impuesto. Esta extensión de la jurisdicción tributaria en el ámbito espacial es posible gracias a que los Estados tienen la posibilidad de usar sus medios coercitivos (administración tributaria) sobre las personas físicamente residentes en sus Estados.

Y finalmente establece el artículo 11 del COT, otro requisito,

IV. Que el contribuyente posea establecimiento permanente o base fija en Venezuela, es decir, que se posea una instalación fija de negocios donde la empresa ejerce toda o una parte de su actividad económica, con las precisiones y limitaciones que se establezcan en los Tratados Internacionales

De tal suerte, que el poder tributario venezolano es bastante amplio en el sentido de que puede alcanzar a personas residentes, a bienes ubicados o hechos ocurridos, dentro o fuera de su territorio, pudiendo una norma tributaria venezolana de alcance nacional, gravar enriquecimientos o rentas producidas fuera de su territorio nacional, siempre que existan factores de conexión que vinculen al Estado venezolano con el eventual sujeto pasivo de la relación jurídica tributaria que subyace.

4. Ejemplo emblemático venezolano de aplicación extraterritorial de la norma jurídica tributaria

El criterio de territorialidad es usado en mayor o menor grado por todos los países del mundo, como el caso de Venezuela, para gravar los enriquecimientos que se producen en su territorio, como el caso del Impuesto sobre el Valor Agregado (IVA), el Impuesto Sobre Sucesiones y Donaciones, la Contribución Especial de Seguridad Social prevista en la Ley del Seguro Social, así como en la Ley del INCES, entre otras, que son netamente territoriales. En el caso de Costa Rica, también se utiliza el principio de la territorialidad.

De acuerdo con lo analizado anteriormente, el Principio de Territorialidad; permite gravar toda renta o enriquecimiento obtenido en el país, independientemente de la nacionalidad o domicilio de su titular. Este principio es el acogido por nuestra legislación tributaria, sin embargo, la Ley de Impuesto Sobre la Renta, (LISLR) prevé la posibilidad de gravar otros enriquecimientos de fuente extranjera, por lo cual Venezuela adopta un Sistema Mixto: Territorial y Extraterritorial.

Como caso emblemático se encuentra el Impuesto Sobre la Renta venezolano (ISLR), el autor Candal Iglesias (2005), señala que con la reforma de la Ley de Impuesto Sobre la Renta, en Venezuela se completó la tradicional definición objetiva -territorial- con un elemento subjetivo -el domicilio- para la vinculación del enriquecimiento obtenido por un sujeto con el Poder Tributario del Estado Venezolano. Sin embargo, la adaptación del criterio subjetivo "domicilio" por la reforma de la LISLR, no implica, de ninguna manera, una disminución de la importancia del principio de la fuente (territorial), ni mucho menos su derogatoria.

De hecho, de la propia Exposición de Motivos de la Ley se proclamó que el principio de la fuente mantiene un carácter "prioritario" y en cambio, el gravamen a las rentas extranjeras tiene un carácter "subsidiario". Con la incorporación del criterio de la renta mundial (principio de la extraterritorialidad), el principio de la territorialidad de la renta adquiere aún más importancia, señala el autor.

Por lo tanto, la mayoría de los Estados que han adoptado el principio de la renta mundial como elemento de vinculación del hecho económico sujeto a gravamen respecto del Poder Tributario del Estado, no sólo no han renunciado a la aplicación del principio de la fuente para gravar los enriquecimientos producidos en el territorio del Estado acreedor del tributo, sino que su aplicación se ha visto reforzada por la implementación del sistema de renta mundial.

De conformidad con la Ley de Impuesto Sobre la Renta (ISLR) venezolana, específicamente con fundamento en lo establecido en su artículo 1, allí se observa el Principio de la Territorialidad y el Principio de la Extraterritorialidad, en virtud que se desprende del mismo, que los enriquecimientos anuales, netos y disponibles obtenidos en dinero o en especie, causarán impuestos según las normas establecidas en esa ley.

Salvo disposición en contrario de la presente ley, toda persona natural o jurídica, residente o domiciliada en Venezuela, pagará impuestos sobre sus rentas de cualquier origen, sea que la causa o la fuente de ingresos esté situada dentro del país o fuera de él. Las personas naturales o jurídicas no residentes o no domiciliadas en Venezuela estarán sujetas al impuesto establecido en esta Ley siempre que la fuente o la causa de sus enriquecimientos esté u ocurra dentro del país, aun cuando no tengan establecimiento permanente o base fija en Venezuela.

Las personas naturales o jurídicas domiciliadas o residenciadas en el extranjero que tengan un establecimiento permanente o una base fija en el país, tributarán exclusivamente por los ingresos de fuente nacional o extranjera atribuibles a dicho establecimiento permanente o base fija.

Todo lo cual permite afirmar que el sistema impositivo venezolano en materia de rentas, ha adoptado un sistema mixto apoyado en los principios de territorialidad y de extraterritorialidad.

4.1 Principio adoptado por venezuela

La Ley de Impuesto Sobre la Renta (LISLR) venezolana, pone en evidencia la adopción de un sistema mixto en lo que respecta a la eficacia jurídica espacial de la norma tributaria en materia de rentas, al desprenderse del instrumento tributario la aplicabilidad del principio de la territorialidad y de la extraterritorialidad, ya que comporta tres supuestos importantes al prever el hecho de gravar no sólo los enriquecimientos de origen nacional, sino también los que provengan del exterior, además prevé la posibilidad de sujetar al pago de impuesto también, a la persona natural o jurídica cuya fuente o causa de su enriquecimiento ocurra dentro del país, al efecto, nuestro marco regulatorio en materia de rentas se caracteriza por los siguientes aspectos, tal como lo esquematiza el autor Ruiz Montero (2004):

• No hace distinción entre venezolanos y extranjeros, a los efectos del gravamen.

• Es indiferente que el eventual sujeto pasivo, sea una persona natural, jurídica o comunidad.

• El beneficiario del enriquecimiento puede o no estar domiciliado en el país o tener meramente el carácter de transeúnte en el país o ser residente, inclusive puede ser hasta un turista.

• Basta que la actividad económica productora del enriquecimiento sea realizada en el país, que provenga de bienes situados en Venezuela, tal como lo establece el artículo 6 de la Ley o que el contribuyente tenga un establecimiento permanente o base fija, en el país para gravarlo, tal y como lo prevé el artículo 1 de la Ley de Impuesto sobre la Renta, en concordancia con el artículo 11 del Código Orgánico Tributario.

Se encuentra entonces adoptado en la legislación tributaria venezolana, el Principio de Renta Mundial, el cual manifiesta el aspecto espacial del hecho imponible, es decir, indica hasta qué punto un enriquecimiento o renta puede ser gravada por la legislación tributaria venezolana, con lo cual se amplió el criterio de la territorialidad de la renta, adoptando entonces un sistema mixto en cuanto a la gravabilidad del enriquecimiento, en virtud que la norma puede ir más allá de su jurisdicción territorial y gravar hechos ocurridos total o parcialmente fuera del territorio nacional, siempre y cuando existan factores de conexión que vinculen al Estado soberano con el eventual sujeto pasivo.

En consecuencia los criterios utilizados para definir el ámbito de aplicación de la Ley de Impuesto Sobre la Renta venezolana, en cuanto a la gravabilidad de los enriquecimientos se encuentran preceptuados en su artículo 1, al desglosarse del mismo varios supuestos; primero, que todo enriquecimiento anual, neto y disponible que obtenga una persona natural o jurídica, residente o domiciliada en Venezuela, pagará impuesto sobre sus rentas de cualquier origen, sea que la causa o la fuente de sus ingresos esté dentro o fuera del país, de lo cual se evidencia que el factor de conexión es; la residencia o domicilio en suelo venezolano, denotándose así un primer supuesto sin hacer distinción alguna entre venezolanos o extranjeros, y si es persona natural o jurídica, por el solo hecho de estar domiciliada o residenciada en Venezuela a tenor de lo preceptuado en el Código Orgánico Tributario, se considera sujeto pasivo del impuesto sobre la renta. En el segundo supuesto se consideran sujetos pasivos también, las personas naturales o jurídicas no residentes o no domiciliadas en Venezuela, pero siempre que la causa o la fuente de sus enriquecimientos ocurran en suelo venezolano, aun cuando no tengan establecimiento permanente o base fija en el país, de lo cual se evidencia, que el factor de conexión será en todo caso; que la causa o la fuente sea territorial, lo que equivale decir que la renta debe generarse dentro de suelo venezolano para poder ser gravada, que exista una vinculación inmediata entre esa renta y el territorio nacional. En el tercer supuesto se consideran sujetos pasivos a tenor del referido artículo 1 de la LISLR, aquellas personas naturales o jurídicas, domiciliadas o residenciadas en el extranjero que tengan un establecimiento permanente o base fija en el país, por lo que deberán tributar exclusivamente, por las rentas de fuente nacional o extranjera que sean atribuibles a dicho establecimiento permanente o base fija.

Lo anterior pone en clara evidencia la aplicación del principio de territorialidad y extraterritorialidad de la norma tributaria, en consecuencia, la aplicación del criterio de la Renta Mundial, el cual amplió el criterio de la fuente o aplicación territorial de la norma, pudiendo entonces una ley tributaria nacional, gravar hechos ocurridos total o parcialmente fuera del territorio nacional, tal como lo preceptúa el artículo 11 del Código Orgánico Tributario, con lo cual se extiende la jurisdicción tributaria espacial.

Según Garay & Garay (2007) esta situación no es totalmente nueva ni data del año 1999-2001, ya que la idea de gravar las rentas de bienes situados en el exterior ya se había implantando en la LISLR del año 1986 aunque en un tímido intento, lo cual fue derogado por la Ley del año 1991, no obstante, la ley nuevamente fue objeto de varias reformas desde el año 1994, siendo la más resaltante la de 1999 y la de 2001, al punto que el instrumento normativo del año 1999 que reemplazó la de 1994, introdujo importantes cambios entre los que figuraron criterios que se acercaron al principio de la Renta Mundial, pero no es sino, a partir del año 2001 cuando sufre otra reforma, y se obliga a computar las rentas mundiales, entrando en vigencia a partir de entonces, dicho principio en la legislación venezolana.

Al respecto dice el experto tributarista Evans (1999), que el Sistema de Renta Mundial, que desde que se promulgó la Ley de Impuesto sobre la Renta en el año 1942, Venezuela había limitado tradicionalmente la aplicación del impuesto sobre la renta a los enriquecimientos efectivamente derivados de fuentes venezolanas (es decir, provenientes de actividades económicas realizadas o servicios prestados en Venezuela o de bienes situados en el país), independientemente de la nacionalidad, domicilio o residencia del contribuyente, pero que por recomendación del Fondo Monetario Internacional (FMI), la nueva Ley (2001) cambió el sistema de gravamen territorial al sistema de renta mundial, siendo el norte de esa reforma el control fiscal, requiriendo de un órgano recaudador vigilante, sofisticado, moderno, y contando a la vez, con una red de convenios tributarios que coadyuven al intercambio de información fiscal. Por lo tanto a partir del 1° de enero de 2001, con dicha reforma se obliga a computar las rentas mundiales: (a) todas las personas naturales y jurídicas domiciliadas en Venezuela, y (b) las personas naturales y jurídicas no residentes o no domiciliadas en el país que tengan establecimiento permanente o base fija en el país, siempre y cuando dichas rentas sean atribuidas al establecimiento permanente o base fija ubicado en Venezuela.

Por el contrario, las personas naturales extranjeras no residentes o no domiciliadas y las personas jurídicas no domiciliadas en el país sin establecimiento permanente tributarán también, pero únicamente por las rentas territoriales, es decir, cuando la causa o la fuente de sus enriquecimientos ocurra dentro del territorio nacional, siendo gravadas dichas rentas territoriales.

Bien, para mayor abundamiento desde el punto de vista técnico dice Barnola (2009) que el sistema de impuesto sobre la renta venezolano, está constituido por tres elementos fundamentales, el primero que comprende la renta operativa del contribuyente derivada de sus actividades realizadas efectivamente en el país, menos los costos y gastos efectiva o presuntamente incurridos en Venezuela y devengados durante el ejercicio fiscal de que se trate.

El segundo elemento, que se impone a la renta operativa real y que básicamente es una ficción creada por la ley, proviene de los ajustes por inflación de los activos y pasivos venezolanos no monetarios del contribuyente, cuyo sistema de ajuste por inflación tiene el efecto de aumentar o disminuir la renta neta operativa, y el tercer elemento comprende la renta operativa del contribuyente derivada de sus actividades extraterritoriales, menos los costos y gastos incurridos fuera del país y devengados durante el ejercicio fiscal de que se trate. De tal manera, la combinación de esos tres elementos nos dará como resultado la renta neta del contribuyente, a la cual le serán aplicables las tarifas de impuesto previstas en la Ley (artículo 50: Tarifa 1, artículo 52: Tarifa 2 y artículo 53: Tarifa 3 de la LISLR según cada caso), atendiendo al enriquecimiento global neto anual obtenido. Posteriormente del impuesto sobre la renta resultante se restarán las rebajas de impuesto aplicables y el impuesto sobre la renta pagado por el contribuyente en el extranjero, siempre que dicho impuesto no exceda de la alícuota máxima de impuesto venezolano (34%), por lo tanto, según el autor la reforma de la LISLR del año 2001, tuvo por objeto aumentar el monto del impuesto que ingresaría al Fisco Nacional, ampliando la base impositiva, incluyendo fuentes de ingresos gravables territoriales y extraterritoriales.

Como cierre del aparte, es pertinente destacar ciertos argumentos a favor del principio de la renta mundial, señalados por Pires, citado por Evans (1999), refiriendo que dicho criterio de la extraterritorialidad, elimina la doble tributación, al tiempo que presupone un trato igualitario ante la ley, a igual renta, igual tratamiento tributario. Asimismo, estimula la movilidad de capitales ya que su localización no será factor determinante para invertir en un país o en otro, al tiempo que puede significar también, un aumento importante de ingresos tributarios para aquellos países cuyos residentes posean importantes inversiones en el exterior.

5. Reflexiones finales

Como reflexión final es comprensible que uno de los aspectos más relevantes de cualquier sistema impositivo, es determinar el "dónde debe gravarse determinada renta", en consecuencia, de importancia para los países del mundo conocer la eficacia o el ámbito de validez espacial que tienen las normas jurídicas de carácter tributario, por lo tanto, debe estar suficientemente claro jurídicamente dónde es gravable una determinada renta económica, para que un Estado actuando dentro de los parámetros de un Estado de Derecho y de Justicia, ejerciendo Soberanía pueda imponer o ejercer potestad tributaria normativa y de imposición, y en consecuencia exigir coactivamente el pago de tributos que contribuirán al sostenimiento de las cargas públicas.

En ese tenor en cuanto a la aplicabilidad del principio de la territorialidad y extraterritorialidad, podemos afirmar que el criterio de la territorialidad es usado en mayor o menor grado por todos los países del mundo, como es el caso de Venezuela, para gravar los enriquecimientos que se producen en su territorio. Este es el criterio que hasta hace unos años era el más aceptado y generalizado en Latinoamérica, fundamentado principalmente en el hecho de que nuestros países eran y algunos todavía lo son, preponderantemente importadores de capital, por la sencillez del sistema éste resultaba más conveniente y de mejor administración, no obstante, se realizaron reformas impositivas, aprobándose la aplicación de un sistema mixto apoyado en el principio de la extraterritorialidad sin abandonar el criterio de la territorialidad.

En el caso venezolano, se adopta el principio de la fuente (territorialidad, complementado con el de la extraterritorialidad (renta mundial, del domicilio o residencia), en efecto, esta circunstancia se puede deducir del contenido del artículo 11 del Código Orgánico Tributario, y de los artículos 1 y 6 de la Ley de Impuesto Sobre la Renta, lo cual fue analizado en el presente papel de trabajo.

En este contexto es necesario destacar las ventajas a ser consideradas para adoptar uno u otro principio, sea el principio territorial o de la fuente, o el principio de la extraterritorialidad; por lo tanto, como primera justificación para preferir el sistema territorial es que el derecho a gravar una renta se da fundamentalmente en el lugar donde se origina la riqueza o lo que es lo mismo, en el sitio donde ésta se genere. Históricamente, siendo los países en desarrollo tradicionalmente importadores de capital, era lógico que este sistema debiera ser de la preferencia de estos países, en la medida en que los capitales invertidos por los países industrializados estarían gravados en su totalidad en los países subdesarrollados, en consecuencia, donde éstos ejercen poder tributario y en cuya jurisdicción se han generado rentas objeto de gravabilidad.

Para justificar desde un punto de vista de la teoría económica, el sistema de renta territorial se ha dicho que el mismo atiende al principio de la neutralidad en la importación de capitales, esto es, que -con independencia de la procedencia del capital- éste estará gravado de forma igual en el territorio donde se origina, lo cual se traduce en la consagración del principio de no discriminación en el tratamiento fiscal de la renta: tanto a los nacionales como a los extranjeros se les consagra el mismo régimen tributario para sus inversiones.

No obstante, muchos países latinoamericanos como Argentina, Brasil, Colombia, Chile, Perú y México vienen utilizando el régimen de imposición de la renta mundial o principio de la extraterritorialidad, siendo éste el más generalizado y presente en la mayoría de las legislaciones tributarias del mundo, afirma Candal Iglesias (2005) haciendo referencia a la Ley de Impuesto Sobre la Renta venezolana, que la incorporación del criterio de la renta mundial, no le resta importancia al principio de la territorialidad, sino que adquiere aún más importancia, por lo tanto, la mayoría de los Estados que han adoptado el principio de la Renta Mundial como elemento de vinculación del hecho económico sujeto a gravamen respecto del Poder Tributario del Estado, no sólo no han renunciado al principio de la fuente para gravar los enriquecimientos producidos en el territorio del Estado acreedor del tributo, sino que su aplicación se ha visto reforzada por la implementación del sistema de renta mundial.

Finalmente, el Derecho Tributario es una materia muy dinámica, y en el campo internacional los efectos de la globalización son transcendentales, al punto que existe un intercambio continuo de mercaderías entre los distintos sujetos de derecho, por lo cual surgen diatribas y controversias con respecto a quién tiene la potestad tributaria de imposición, o el derecho de gravar la riqueza generada como consecuencia de la realización de la actividad económica, en consecuencia, es necesario tener clara la eficacia jurídica que tienen las normas tributarias en determinado espacio territorial para evitar conflictos entre entes soberanos.

Por lo tanto para evitar en lo posible, que ocurra el fenómeno de la doble o múltiple tributación internacional, se ha generalizado en beneficio de estos contribuyentes internacionales, la celebración de los tratados evitando así que se solapen los sistemas tributarios mediante la celebración de Acuerdos Internacionales para el intercambio de información tributaria y aspectos que coadyuvan a mitigar sus efectos, situación ésta prevista en la parte in fine del artículo 11 del Código Orgánico Tributario venezolano, al preceptuar que la ley procurará evitar los efectos de la doble tributación internacional.

1 La potestad tributaria: Es la facultad que tiene el Estado de crear unilateralmente tributos, cuyo pago será exigido en forma coactiva a las personas sometidas a su competencia tributaria espacial, es decir, a los ciudadanos que estén sometidos a su Poder de Imperio. Hay quienes hablan de supremacía tributaria, potestad impositiva, poder fiscal, poder de imposición, poder tributario. Existiendo así, Potestad Tributaria Normativa, que viene a ser la facultad que tiene el Estado de legislar en materia tributaria, es decir, crear normas tributarias y mediante su ejercicio, se van a establecer las distintas especies de tributos, así como las exenciones, exoneraciones y otros beneficios. La única forma de crear tributos es mediante ley. De igual forma, existe la Potestad Tributaria de Imposición: Es la facultad que tiene el Estado a través de la Administración de cumplir y hacer cumplir los mandatos generales y abstractos contenidos en las normas tributarias, es decir, es la función administrativa del Estado para que los supuestos normativos que él mismo ha creado en ejercicio de la Potestad Tributaria Normativa sean cumplidos a través de los órganos de la Administración. Estos órganos de la administración van a ejercer la potestad tributaria de imposición, es decir, van a recaudar los tributos.

2 (Caso de Santa Clara Estates Company. Ver: Evans, R. (1999, 2).

6. Referencias

Barnola, J. (2009). El Impuesto sobre los Dividendos. [Documento en línea]. Disponible:http://servipros-silvaneptaligmailcom.blogspot.com/2009/08/impuesto-dividendos.html [Consulta: 2013, diciembre 8]. [ Links ]

Candal Iglesias, M.(2005). Aspectos fundamentales de la imposición a la renta de sociedades en Venezuela. Universidad Católica Andrés Bello. Espiñeira, Sheldon y Asociados. Segunda Edición ampliada y actualizada. Caracas. [ Links ]

Código Orgánico Tributario. Comentado y Comparado. Gaceta Oficial Nro. 37.305, fecha: 17-10-2001. Legis Editores, C.A. [ Links ]

Constitución de la República Bolivariana de Venezuela (CRBV). (1999). Gaceta Oficial Nro. 36.860, Del 30 de diciembre. [ Links ]

Evans, R. (1999). Régimen Jurídico de la doble tributación internacional. McGraw Hill. Baker & Mc Kenzie. Monografías. Serie Jurídica. [ Links ]

Fraga Pittaluga, L. (2006). Principios constitucionales de la Tributación. Jurisprudencia. Fraga Sánchez & Asociados. Caracas. Venezuela. [ Links ]

Garay, J. & Garay, M. (2007). Ley de Impuesto Sobre la Renta. Comentada y con casos prácticos. De fecha: 16 de febrero de 2007. Gaceta Oficial Nro. 38.628. Ediciones Juan Garay. Abril. Corporación AGR, S.C. [ Links ]

Jarach, D. (1980). Curso de Derecho Tributario. Ediciones Cima. Tercera edición reestructurada y ampliada. Ley de Impuesto Sobre la Renta, de fecha: 16 de febrero de 2007. Gaceta Oficial Nro. 38.628. [ Links ]

Moya Millán, E. (2009). Elementos de Finanzas Públicas y Derecho Tributario. 6ta. Edición corregida y aumentada. Mobilibros. Caracas. [ Links ]

Ruiz Montero, J. (2004). Impuesto sobre la Renta. Manual Didáctico y de Consulta. Tercera Edición Ampliada y Actualizada. Legis Editores, C.A. [ Links ]

Servicio Nacional Integrado de Administración Aduanera y Tributaria. (SENIAT). Página web: www.seniat.gov.ve [ Links ]

Tribunal Supremo de Justicia. Tribunal Contencioso Tributario de la Región Central, Expediente Nro. 0321, Sentencia definitiva Nro. 0267, de fecha: 22-06-2006. [Documento en línea]. Disponible:www.tsj.gov.ve [Consulta: 2011, noviembre 8]. [ Links ]

Tribunal Supremo de Justicia. Sala Constitucional. Sentencia Nro. 1153, Expediente Nro. 00-1241 de fecha 10 de octubre de 2000. [Documento en línea]. Disponible: www.tsj.gov.ve [Consulta: 2011, noviembre 8]. [ Links ]

Tribunal Supremo de Justicia. (TSJ). Página web: www.tsj.gov.ve [ Links ]

Villegas, H. (2002). Curso de Finanzas, Derecho Financiero y Tributario. 8va. Edición actualizada y aplicada. Editorial Astrea. [ Links ]