Serviços Personalizados

Journal

Artigo

Indicadores

-

Citado por SciELO

Citado por SciELO -

Acessos

Acessos

Links relacionados

-

Citado por Google

Citado por Google -

Similares em

SciELO

Similares em

SciELO -

Similares em Google

Similares em Google

Compartilhar

Cuadernos de Desarrollo Rural

versão impressa ISSN 0122-1450

Cuad. Desarro. Rural v.7 n.64 Bogotá jan./jun. 2010

Modelo analítico de derivados de clima para eventos específicos de riesgo en la agricultura en Colombia*

Climate by-products analytical model for specific risk events in Colombian agriculture

Modèle analytique des dérivés climatiques pour des manifestations spécifiques de risque dans l'agriculture en Colombie

*Este artículo es el resultado de una revisión teórica en la especificación de un modelo analítico, a fin de su posible implementación, previo a una investigación en el campo aplicado.

**Autor principal. Especialista en finanzas, Magister en la Comunidad Europea. Consultor y ex profesor de la Universidad de los Andes y la Universidad Nacional de Colombia. Autor de varios libros y artículos. Estos últimos en proceso de publicación en revistas indexadas. Experto en temas de Banca de Inversión y Riesgo. Candidato a CFA. Autor del Sistema de información SIREM. Premio de la Vicepresidencia de la República de Colombia, por el mejor sistema de información en Finanzas. Outstanding Research Award for The Institute for Business & Finance Research. Correo electronico: juacruz2009@hotmail.com

**Candidato al diploma de Administrador de Empresas del CESA. Investigador asistente en finanzas y liderazgo

1Los derivados son instrumentos financieros que "derivan" su valor de un activo subyacente. Este activo puede ser cualquier bien negociable.

2Cuando los mercados no ofrece un bien o servicio, aún cuando el costo de suministrarlo es inferior al precio que están dispuestos a pagar los consumidores, existe una falla en el mercado. Estos mercados incompletos se presentan especialmente en los mercados de seguros y de capitales.

Cómo citar este artículo: Cruz, J.S. y LLinas, A. (2010). Modelo analítico de derivados de clima para eventos específicos de riesgo en la agricultura en Colombia. En Cuadernos Des. rural. 7 (64): 121-147.

Recibido: 2009-09-28 Aceptado: 2010-03-10 Publicado: 2010-06-30

Resumen

El propósito de este artículo es demostrar que los derivados1 de clima pueden ser empleados como una forma de cobertura o seguro agrícola contra eventos específicos inesperados de clima en un mercado incompleto.2 La transferencia del riesgo al mercado es una manera efectiva de cubrirse frente a riesgos de diversa naturaleza. Se examina un modelo analítico, así como la valoración pricing de derivados de clima en la región j en Colombia. Se utilizarán datos históricos de la región antes mencionada, para evaluar la relación entre la productividad agrícola de los productos Prx, Pry, Prz y eventos de clima específicos de clima R lluvia o precipitación y H temperatura. Posteriormente, se examinan una variedad de opciones de compra y venta call y put basados en riesgos climáticos de calor y lluvia para evaluarlos teóricamente. Este estudio profundiza específicamente sobre el modelo analítico, para escuchar reacciones de los gremios y de la academia. El presente estudio se enmarca en el campo de las finanzas sobre riesgo y clima. El primer documento se presentó en el Simposio Internacional de Costa Rica a principios de 2009, donde obtuvo premio en su sesión por mejor artículo y se incluyó los lineamientos conceptuales, para construir un modelo de valoración de un derivado de clima (Cruz, J. y Vargas, C. 2008). Aquí, como se dijo, se hace una especificación analítica y al nivel de modelo, con una innovación respecto al modelo que se presentó inicialmente.

Palabras clave: Derivados de Clima, Opciones Climáticas, Riesgo Agrícola, Eventos Específicos y Cobertura del Clima.

Abstract

The purpose of the present article is to prove that climate by-products can be used as agricultural insurance protection against climate unexpected, particular events in an incomplete market. Transferring risk to the market is an effective way of having protection when facing risks of diverse nature. An analytical model, as well as climate by-product pricing in the j region of Colombia, has been examined. Historical data of the region above mentioned in order to evaluate the relationship between agricultural productivity of Prx, Pry, Prz products and specific climate events such as R —rain or atmospheric precipitation— and H —temperature. Later on, a variety of call and put options will be considered based on heat and rain climatic risks in order to evaluate them theoretically. This paper thoroughly and particularly studies the analytical model in order to listen to the response from labor federations and academic groups. The present study has been framed within the field of risk and climate. The first document was presented at the International Symposium of Costa Rica in early 2009, where it obtained first place as best article in its session. At the time, conceptual guidelines were included to build an evaluation model for a climate by-product (Cruz, J. and Vargas, C. 2008). As mentioned earlier, this paper contains an analytical specification at model level, including an innovation to the model presented initially.

Key words: Climate by-products, Climatic options, Agricultural risk, Specific events, and Climate Insurance.

Résumé

Le propos de cet article est de démontrer que les dérivés climatiques peuvent être utilisés comme un mécanisme, une assurance agricole, pour se prémunir contre des manifestations spécifiques inattendues du climat dans un marché incomplet. Le transfert du risque au marché est une manière effective de se protéger face aux risques de diverses natures. On étudie un modèle analytique, ainsi que le coût -pricing- des dérivés climatiques dans une région j en Colombie. On utilise des relevés historiques de la région mentionnée pour évaluer la relation entre la productivité agricole des produits Prx, Pry et les manifestations particulières du climat R -précipitations- et H -température. Est étudiée ensuite une variété d'options d'achat et vente -call and put- basées sur les risques climatiques de chaleur et pluies pour les évaluer théoriquement. Cette étude approfondit en particulier le modèle analytique pour écouter les réactions des corporations et de l'université. Cette présente étude se situe dans le domaine des financements sur le risque et le climat. Le premier document a été présenté au Symposium international du Costa Rica début 2009, où il a obtenu un prix comme meilleur article et a été inclus aux lignes conceptuelles, pour construire un modèle d'évaluation des coûts d'un dérivé climatique (Cruz, J. et Vargas, C., 2008). Dans le cas présent, il s'agit d'une spécification analytique et de l'introduction d'une innovation par rapport au modèle présenté initialement.

Mots-clé: Dérivés Climatiques, Options Climatiques, Risque Agricole, Manifestations Spécifiques et Couverture du Risque du Climat.

Introducción

El clima ha sido parte de la historia y de la evolución del planeta desde su inicio. Inclusive en nuestra sociedad actual, que se ve afectada por los constantes cambios tecnológicos, el clima sigue jugando un rol fundamental en nuestras vidas. Influye en nuestra vida cotidiana, en las decisiones que tomamos e impacta significativamente las ventas y la rentabilidad de las empresas.

Hace relativamente poco tiempo se ofrecía una reducida cantidad de instrumentos financieros para protegerse de riesgos relacionados con el clima. Con la introducción de los derivados de clima al hacer del clima un commodity negociable ha surgido un mercado emergente con gran crecimiento y potencial a futuro.

Se estima que el 23% de la economía Estadounidense y aproximadamente una tercera parte del PIB mundial (Weather Risk Management Association, WRMA, 2009) dependen directamente del clima. Así mismo, la rentabilidad de prácticamente todos los sectores como la construcción, el turismo, la energía y la agricultura, entre otros, dependen en gran medida de los cambios en las temperaturas. El Ex Secretario de Comercio de los Estados Unidos, William Daley, mencionó en 1998 que "el clima no es solamente un tema medioambiental; es un factor principal en la economía. Al menos 1 trillón de dólares de nuestra economía es sensible al clima" (Carabello, F., 2009). Entonces los riesgos de las empresas frente al clima son evidentes.

El clima muestra la tendencia de afectar, en mayores proporciones, el volumen y el "uso" de bienes y servicios, que el precio de estos. Así por ejemplo, un verano inusualmente frió afecta el turismo al reducir el número de visitantes. Igualmente, un invierno que presente temperaturas atípicamente más altas, afectará los inventarios de las compañías de energía, ya que se consumirá menos energía para la calefacción. El ajuste en precios no compensa necesariamente la pérdida en ventas por las fluctuaciones climáticas. Inclusive con los grandes avances científicos que se han hecho en la meteorología, el clima sigue siendo una variable aleatoria difícilmente predecible.

¿Cómo se diferencian los derivados de clima de los seguros climáticos?

Los seguros tradicionales contra eventos climáticos inesperados cubren eventos cuya probabilidad es baja pero el riesgo es muy alto. Los derivados de clima, al contrario, cubren eventos de bajo riesgo, pero de alta probabilidad como son las fluctuaciones en el calor, en el frío o en la lluvia en una temporada definida. Por ejemplo, una empresa que administra un parque de diversiones puede cubrirse con un derivado de clima frente a pronósticos de tiempo realizados por meteorólogos que afirman que habrá una temporada más fría que el promedio histórico. La empresa puede prever que sus ingresos se verán afectados por el clima y así asegurar por medio de un derivado de clima un pay-off prefijado por cada unidad de calor menor a la esperada. Este evento es de bajo riesgo, pero de alta probabilidad de ocurrencia. Por otro lado, la misma compañía puede adquirir un seguro contra catástrofes climáticas, como lo puede ser un terremoto o una inundación-evento que es de alto riesgo, pero de baja probabilidad de ocurrencia.

1. Antecedentes

1.1 La temperatura como un commodity

A finales de los años noventa se empezó a cuantificar y a indexar la temperatura de manera mensual y estacional, para atar unidades monetarias a estos índices. Con estos índices de clima se logró iniciar con la negociación del clima de manera comparable con las acciones, monedas, tasas de interés y commodities, que igualmente se transan con base en un índice para medir la variabilidad y evolución en el tiempo. De esta manera, la idea que el clima es un commodity negociable comenzó a consolidarse.La primer transacción OTC (Over-the-counter) se realizó en 1996, cuando Koch Industries y ENRON completaron un HDD (Heating degree day)1 swap para el inverno de 1997 en Milwaukee, Wisconsin (Weather Risk Management Association, 2009). A partir de aquel momento, en 2001, el mercado de los derivados de clima comprendía alrededor de 4,2 billones de dólares, con aproximadamente 4.000 contratos negociados en el mismo año según Price Waterhouse. Actualmente, se estima que el sector de los derivados de clima acumula aproximadamente 45.2 billones de dólares en transacciones (Weather Risk Management Association, 2009).

- CME Group (Chicago Mercantile Exchange Group)

La CME es la bolsa precursora a nivel mundial en el tema de los derivados de clima. En otoño de 1999, la CME inició con la emisión de contratos de futuros basados en días de calentamiento (Heating degree-days) y días de enfriamiento (Cooling degree-days)2 para las principales ciudades norteamericanas. Estas operaciones de cobertura se realizaron con la temperatura promedio diaria de las ciudades seleccionadas. Actualmente el CME Group empresa que surgió en 2007 a partir de la fusión de la CME y la CBOT (Chicago Board of Trade) es la bolsa más grande del mundo en cuanto a transacciones de futuros climáticos. Al 4 de febrero de 2009, la CME ofrece derivados de clima en 24 ciudades en Estados Unidos, 10 en Europa, 6 en Canadá, 3 en Australia y 2 en Japón (Chicago Mercantile Exchange Group, 2009) . En el año 2008 se registraron 776.397 contratos transados.

1.2 Descripción de los derivados de clima

"Un derivado se puede definir como un instrumento financiero cuyo valor depende (o se deriva) del valor de otras variables subyacentes más básicas. Comúnmente las variables subyacentes de los derivados son los precios de bienes negociables. Una opción de acciones, por ejemplo, es un derivado cuyo valor depende del precio de la acción" (Hull, Fifth Edition). Por su parte, los derivados de clima son instrumentos financieros cuyo activo subyacente es el clima. Es un contrato celebrado en una región determinada y que tiene vigencia durante un período contractual establecido. Los contratos de los derivados del clima relacionan un evento específico y pueden ser emitidos según variables del clima definidos, tomando simples o múltiples eventos del clima (Chantarat, Turvey, Mude, & Barrett, Spring 2008).

El pay-off o el pago, dependen de los resultados meteorológicos registrados y medidos como lo pueden ser las precipitaciones, vientos o grados centígrados en un lapso de tiempo definido. Previamente, en el contrato se establecen los eventos climáticos específicos bajo los cuales se deberá realizar el pago. En el caso de las opciones, si el evento climático sobrepasa o es menor a los promedios históricos o las temperaturas establecidas en el contrato, el comprador de la opción podrá ejercer el derecho de reclamar el pago para cubrir el riesgo.

Los derivados de clima son comúnmente contratos negociados Over-the counter (OTC), se negocian de manera privada y se pueden ajustar individualmente a las necesidades de las partes al llegar a un acuerdo bilateral. A pesar de lo anterior, los derivados tanto futuros como opciones transados en el CME Group tiene un formato contractual estandarizado, negociados abiertamente por vía electrónica al estilo de una subasta.

1.3 Problemas en Colombia

En Colombia no se ha desarrollado la industria de derivados en agricultura y mucho menos para eventos específicos de clima. Según el paper de referencia, escrito por Calum G. Turvey (Turvey, 2001) con estos instrumentos se puede asegurar la rentabilidad del sector agrícola por medio de la cobertura.

A nivel internacional, los derivados usados son los futuros,3 los forwards,4 las opciones5 y los swaps6. Entre 1998 y 2005 el monto negociado de los derivados financieros alcanzó un crecimiento de 263,4%, al pasar de 90 billones de dólares, a más de 340 billones de dólares, respectivamente. Este monto es equivalente a cuatro veces el total global transado en el mercado de renta fija. Las operaciones OTC han representado, en promedio, el 84% del total global de derivados para el periodo de estudio. Esto se debe a que los agentes financieros utilizan este mercado para estructurar derivados "a la medida", que responden a necesidades específicas de los clientes, los cuales no son ofrecidos por las plataformas tecnológicas estandarizadas (Asobancaria, 2006).

Colombia aún se encuentra muy distante de la dinámica internacional por la falta de liquidez y profundidad del mercado. Sin embargo, las operaciones de derivados han venido presentando mayor importancia como alternativa de cobertura contra el riesgo financiero. En Colombia el mercado de derivados se concentra básicamente en operaciones del mercado cambiario, mientras que los derivados sobre tasas de interés están aún sin desarrollarse de manera significativa (a nivel internacional, este tipo de derivados son los más transados).

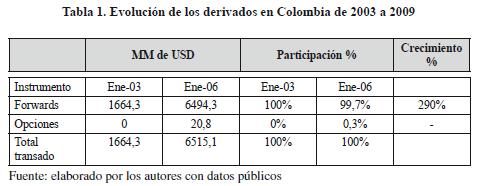

Entre 2003 y 2006 el monto transado de derivados en Colombia en el mercado cambiario aumentó 290%, lo cual comprueba la necesidad de este tipo de instrumentos para mitigar el riesgo financiero. Los forwards representaban en el 2006 el 99,7% del total de operaciones. Estas operaciones son en su mayoría OPCF's operaciones a plazo de cumplimiento financiero7 peso/dólar (COP/USD).

Por otra parte, el mercado de derivados en Colombia representaba aproximadamente un 11% del mercado de renta fija nacional (Asobancaria, 2006), lo cual contrasta con las cifras internacionales donde el mercado de derivados es cuatro veces el mercado de renta fija.

En septiembre de 2008, la Bolsa de valores de Colombia (BVC) lanzó el mercado de derivados estandarizados, convirtiéndose así en el tercer país de Latinoamérica, luego de Brasil y México, en abrir una plataforma de este tipo. Juan Pablo Córdoba, presidente de la BVC mencionó que " la creación de este mercado es un avance significativo para el país, pues ofrece la oportunidad a la gente de invertir en un derivado de un instrumento financiero, con la posibilidad de administrar el riesgo al que están expuestos los activos" (El Espectador, 2008).

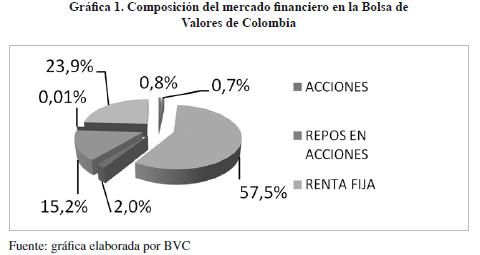

Actualmente, el mercado financiero de la BVC se compone como se muestra en la gráfica:

Es evidente que los derivados financieros son poco representativos en el mercado con solo un 0,01% de participación, lo cual deja vislumbrar un gran potencial hacia el futuro.

1.4 Importancia del paper

La importancia de este estudio consiste en demostrar que los derivados de clima, para eventos específicos, son herramientas de cobertura con gran potencial de desarrollo en el país. En la actualidad, no se transan estos derivados de clima y por lo tanto no se aprovechan las ventajas que puede significar, como lo es la protección frente a riesgos inciertos en variables climáticas, así como la transferencia del riesgo al mercado.

La variabilidad del clima afecta directamente la demanda de bienes y servicios, lo cual puede generar mayores o menores ventas. Según el estudio realizado por Weatherbill Inc (2008) sobre la sensibilidad global con el clima, Colombia está catalogada como el veinteavo país con mayor sensibilidad con respecto al clima en el mundo, lo cual implicaría un impacto del 32% sobre el PIB de Colombia sensible al clima (Weatherbill Inc., 2008). Los derivados de clima son herramientas que permiten compensar posibles pérdidas por eventos climáticos y se perfilan como medida contingente para neutralizar el riesgo. La introducción de derivados de clima no solo ofrece oportunidades de cobertura, también abre campo a los especuladores con lo cual se generan oportunidades de inversión.

Los derivados de clima son aplicables en la agricultura, empresas energéticas, en el sector turístico, entre otros. Mundialmente está creciendo la conciencia sobre el impacto climático sobre la rentabilidad de los negocios por lo cual últimamente restaurantes, parques de diversiones y museos están cubriéndose con derivados de clima. Finalmente, se pretende crear valor científico con este documento y sembrar una semilla que permita el desarrollo futuro de estos derivados en Colombia.

2. Planteamiento teórico.

Estrategia de cobertura para una variable aleatoria del clima

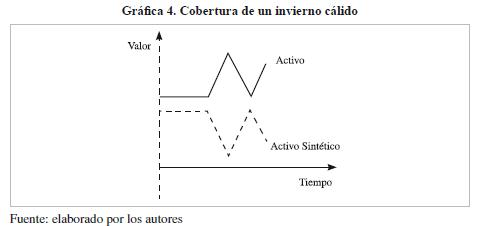

Este documento va a desarrollar la lógica analítica de Black-Scholes, que indica que la esencia de la cobertura es controlar el riesgo, más no centrar el proceso analítico en su medida. Esto significa que, la esencia de la cobertura es tomar la posición contraria de un activo, cuya dinámica se presenta dependiendo de la evolución del subyacente.

Con la denominada posición contraria se consigue obtener un flujo opuesto al de la posición inicial, de manera que las magnitudes de ambos serán iguales, e independiente de la forma como resulte el flujo futuro, el otro siempre se encontrará en la dirección opuesta y en la misma magnitud, compensándose la perdida que pueda tenerse con uno con la utilidad obtenido con el otro y viceversa.

2.1 Ejemplo de una posición contraria

Si nuestro negocio dependiese del frio, buscaríamos cubrirnos de la eventualidad de que esta condición no se dé, por lo tanto, buscamos crear un flujo contrario un sintético, condicionado a que se dé la condición opuesta de nuestros ingresos. En el ejemplo final, desarrollaremos un instrumento de cobertura que nos da el derecho de venta.

a. La construcción de una dirección opuesta en el mismo momento t.

b. En una magnitud que permite definir el concepto "numero de contratos".

c. El sintético está condicionado a las características (Existencia, dirección y magnitud) del flujo esperado

2.2 ¡Quiénes son los que buscan la protección?

Ante la actitud cambiante de variables determinantes en objetos de nuestro interés, es necesario el manejo de instrumentos que permitan eximirnos de eventos que sean desfavorables, que en nuestro caso serán los que estrechen un retorno esperado. Para tal efecto, se consigue ajustar indicadores sobre los que se apuesta sobre su importe, de manera que se construya con ellos aquel flujo opuesto ya mencionado, buscando un beneficio.

2.3 Las opciones HDD se utilizan para protección contra inviernos cálidos

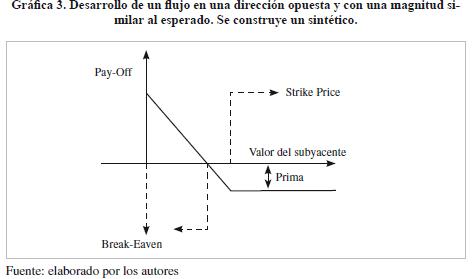

Cobertura a través de opciones que dotan del derecho de venta. El comprador de una PUT tendrá el derecho de vender un activo en un futuro determinado. Por tener ese derecho el comprador paga una prima. Valor que es parte de los objetivos de la investigación. El comprador ganará si, en el futuro, el valor del activo está por debajo del precio de ejercicio, menos la prima pagada. En nuestro caso, el precio de ejercicio es el "strike index", si el HDD acumulado real es mayor que el pactado, entonces el inversionista no ejerce la opción, debido a que esa cuantía está justificada por temperaturas bajas. Por otro lado, si el valor del HDD acumulado es inferior al del strike index se ejercería la opción, esta situación se da justamente en la condición de cobertura entendida como invierno cálido, y su pay-off consistirá en vender algo por encima del valor de mercado.

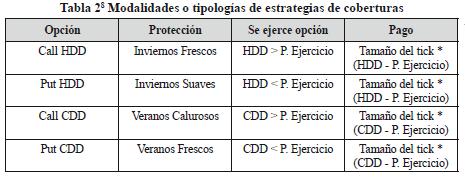

2.4 Estrategias para coberturas con instrumentos de opciones a través de los índices HDD y CDD:

Para cancelar las opciones se requiere que el subyacente de la estadística del clima esté por debajo o por encima del valor strike o precio del ejercicio. Las opciones PUT se cancelan, si la estadística del clima está por debajo del valor del strike determinado y para las opciones CALL se cancelan, si la estadística del clima está por encima del valor del strike predeterminado.

3. Modelo analítico

3.1 Modelo econométrico

En este apartado se desarrolla un modelo sencillo de la producción agrícola que describe la sensibilidad o respuesta marginal de la producción de la cosecha crop yields o el Output con respecto a eventos específicos del clima. Se parte de la función de producción Cobb-Douglas, que se aplicará en el experimento, a nivel teórico, a los cultivos seleccionados en la región j.

El modelo permite estimar la sensibilidad de la productividad de los productos (Prx, Pry, Prz) con respecto a eventos de clima.

El modelo de Cobb-Douglas es ampliamente aceptado, sin embargo hay que realizar modificaciones al modelo original o clásico para que se ajuste a nuestro propósito. El modelo tradicional mide la producción o el Output como una función de las variables de entrada o Inputs como lo son el Capital (K) y el Trabajo (L). Variables exógenas como el clima son asumidas normalmente como constantes ceteris paribus o relegadas como ruido blanco.

El modelo empleado a continuación evalúa la producción de las cosechas basada en la relación entre los factores externos del clima lluvia o calor dejando constantes los factores Input.

En coherencia con lo anterior, el modelo modificado permite medir los efectos marginales de la pluviosidad y del calor sobre la producción, así como la productividad marginal del clima.

Asumimos una función de producción Cobb-Douglas de la forma:

Donde Y representa la producción de la cosecha, A es la intersección en el eje Vertical o el eje de las ordenadas, R representa la lluvia diaria acumulada, H son las unidades de calor acumuladas sobre G grados Celsius una media histórica que se determina en la región especificada y por último β son los coeficientes o elasticidades de la pluviosidad y del calor. A partir de esta ecuación se realiza una regresión lineal.

Por medio del método de mínimos cuadrados ordinarios (MCO)9 se pretende cumplir con el teorema de Gauss-Markov o más conocido como BLUE.10

Para cada producto evaluado (Prx, Pry, Prz) se estimará una función de producción diferente al despejar los betas (β1 y β2) y se utiliza el logaritmo natural para que el modelo sea lineal en la determinación de los parámetros como se muestra en la especificación (González y Acosta):

Usando la ecuación (1) las productividades marginales de la lluvia y el calor están dadas por las siguientes derivadas parciales:

Derivada con respecto a la lluvia:

Derivada con respecto al calor

Derivada conjunta de las variables de lluvia y calor

Las condiciones necesarias para que los derivados de clima sean efectivas son que ∂Y / ∂R > 0,∂Y / ∂H>0 y (∂^2 Y) /∂R∂H ≥ 0.

Si (∂^2 Y) / ∂R∂H > 0 entonces, tanto la lluvia como el calor, impactan de manera conjunta la producción.

Si (∂^2 Y) / ∂R∂H = 0 entonces, ni calor ni lluvia, tienen efecto alguno sobre la producción. La hipótesis a probar es que β1 = β2=0 . Fallar en el rechazo de la hipótesis nula implica que el clima no incide en la producción agrícola y con ello los derivados de clima serían inútiles. Si una o ambas hipótesis son rechazadas, entonces los derivados de clima pueden ser efectivos como medida de cobertura. La efectividad puede ser medida con la elasticidad del clima o el valor de, el cual mide el cambio porcentual en la producción, dado un cambio porcentual en el clima.

Se estableció una ecuación lineal para estimar la relación entre variables de clima y la productividad. Lo anterior permite estimar una tendencia entre estas relaciones.

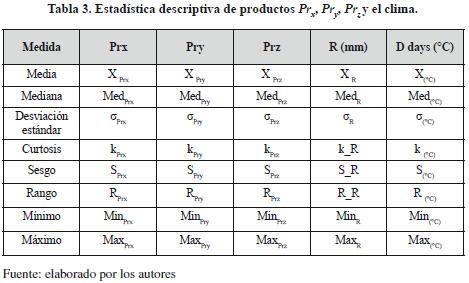

A partir de lo anterior, se construye una tabla (tabla 3) que muestra la media, mediana, desviación estándar, curtosis, sesgo, rango y valores máximos y mínimos de la producción de los productos Prx, Pry y Prz en toneladas/fanegada u otra unidad de medición.

Igualmente, se registra esta información para los eventos climáticos de lluvia promedio en mm y unidades de calor diarias. Esta información permite establecer la distribución de los datos y su tendencia con respecto a la media.

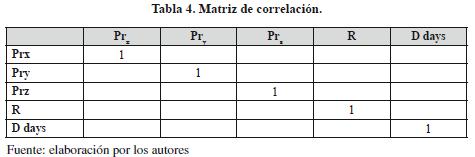

A partir de lo anterior se construye una matriz de correlación entre las variables descritas. La matriz de correlación aclara las correlaciones más significativas entre las variables, con lo que se espera encontrar una dependencia de la productividad respecto a los eventos climáticos. Es decir, qué commodity muestra mayor sensibilidad frente a qué evento climático. Es razonable inferir que la correlación de una variable consigo mismo sea perfectamente positiva, por lo cual el coeficiente es 1. Las demás celdas serán números entre .

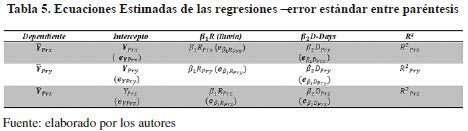

Las ecuaciones Cobb-Douglas se estimaron por medio de la conversión de los datos en logaritmos. Así se describen teóricamente en la Tabla 5 los resultados de las regresiones de mínimos cuadrados para las producciones de los productos Prx, Pry y Prz.

En paréntesis se muestra el error estándar en cada estimación. Los resultados deberían confirmar estadísticamente lo encontrado en las correlaciones anteriores. La significancia estadística de la lluvia y del calor sobre la productividad de los commodities debería ser clara. La tabla 5 incluye el estimador, las medidas que se pueden esperar podrían resultar relativamente bajas alrededor de 0,3 para todas las ecuaciones. Sin embargo, este resultado es de esperarse (Tur01) (Tur01) puesto que los Inputs directos fertilizantes, capital, trabajo se asumieron como constantes desde un principio y por la construcción del modelo los eventos específicos son solo lluvia y calor, en un rango de tiempo definido. Se infiere que mantener constantes los factores de Input implica un más bajo.

El resultante debe ser interpretado como el porcentaje del total de la variabilidad en la producción explicado por los eventos específicos de clima calor y lluvia definidos por ejemplo entre junio 1 y agosto 31; no como medida de predicción, ya que sería muy baja la capacidad de predicción.

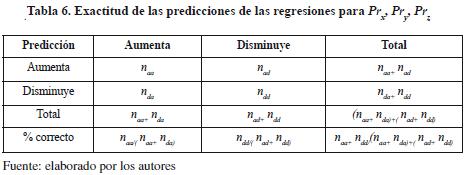

Las ecuaciones de regresión proveen los medios para evaluar o contabilizar los efectos de variables aleatorias climáticas sobre la producción. Manteniendo todos los otros factores constantes, es importante ilustrar qué tan efectivamente logran explicar las ecuaciones la proporción de la volatilidad anual de la producción causada por eventos específicos de clima. Para lo anterior, el éxito de predicción de cada ecuación se puede calcular y se presentaría en la tabla 6. Aquí se mide la variabilidad como una variable boleana simple; 1 si la producción tendencia se incrementa con respecto al año anterior y 0 en caso contrario.

La tabla 6 describe los reportes teóricos sobre el número de veces que la producción aumentó o disminuyó en la realidad relativamente, con respecto al número de veces que el estimador de la ecuación se incrementó o disminuyó. Esta tabla se debe construir para cada producto: Prx, Pry y Prz

Al comparar la producción con el estimador de la ecuación, se mide la exactitud de predicción, es decir, las observaciones reales vs lo predicho por el modelo expresado porcentualmente (% correcto). Así por ejemplo, las ecuaciones de las regresiones serían consistentes con las observaciones reales en naa veces que aumentaron de un total de naa+ nda veces, o cual se puede expresar porcentualmente como un naa/( naa+ nda) %.

Las variables observadas pueden resultar no estacionarias, sin embargo los resultados indicarían que el clima tiene efectos predecibles sobre la variabilidad en la producción.

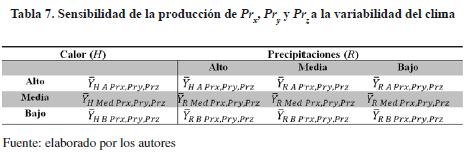

La Tabla 7 ilustraría la sensibilidad de la producción de las cosechas con respecto a la variabilidad climática. Esto permite determinar cómo incide el clima en la producción según cada evento climático. La lluvia puede incidir en mayores proporciones en la producción del producto Pry que en Prx o Prz.

Las celdas presentan la producción estimada a partir de los datos establecidos por las regresiones y se estudia el valor más alto, la media y el mínimo para los eventos climáticos de lluvia y calor. Lo descrito en este apartado comprueba que los eventos climáticos explicarían, en gran parte, la variabilidad de la producción agrícola. Por otra parte los efectos que se obtienen a partir de eventos climáticos específicos son predecibles con datos.

Con ello se establece la causa y el efecto en la variabilidad de la productividad agrícola de los productos Prx, Pry y Prz. Resta establecer un modelo adecuado de valoración o Pricing para lo descubierto.

3.2 Pricing de un derivado de clima

En el apartado anterior se establecieron la causa y el efecto en la variabilidad de la producción, ya que se demostró que el clima explica, en gran medida, los cambios en la productividad agrícola por una parte. En segundo lugar, los resultados de eventos específicos son predecibles con los datos históricos.

Este acápite se centra en la exploración, diseño y Pricing de un derivado de clima. Se estudian distintas opciones para una empresa o persona que esté interesada en asegurarse por medio de este tipo de derivados. El asegurado adquirirá una opción put, que indemniza monetariamente si la lluvia o el calor son inferiores al promedio, una opción call si la pluviosidad o el calor son superiores al promedio o, en último caso, puede adquirir un collar opción put y call. Se definen como unidades de medida para el calor los grados Celsius y para la lluvia los mm de pluviosidad registrados. Por cada unidad de medida que se registra, se realiza por lo general un pago monetario de cada vez que la opción esté en condiciones de ser ejercida (in the Money).

3.2.1 Pricing general de los derivados de clima

El Pricing o valoración de estos tipos de contratos en ausencia del valor del tiempo es

Para una opción call: Vcall = Θ∫∂b(∂-∂b ) f(∂)d∂ para ∂>∂b (6)

A su vez, para una opción call de la ecuación (6) el evento está dado por , donde son strike levels. El tercer factor es el payoff cuando la opción expira "in the Money". Por ejemplo, si el evento específico que se asegura está basado en milímetros acumulados de lluvia, entonces la opción dará un pago de que este "in the Money" o en condiciones de ejercer la opción.

La manera más común de notación de las opciones de las ecuaciones (5) y (6) es para la opción put:

Y para la opción call: Θ E{max [(∂b-∂),0]} (6.1)

Donde es el operador del valor esperado.

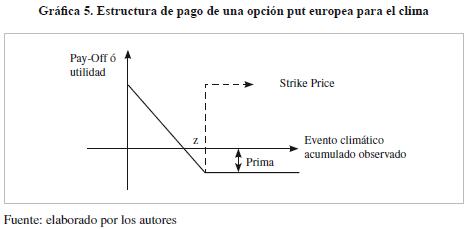

3.2.2 Estructura de pago de un put

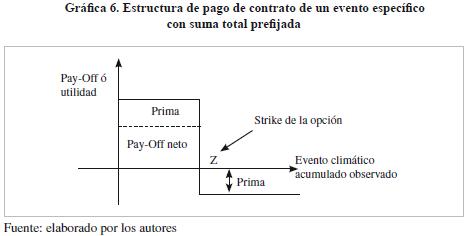

En el eje horizontal se representa el evento climático acumulado observado, en el eje vertical se describe la utilidad obtenida de la operación de cobertura y representa el Strike Price o precio de ejercicio.

3.2.3 Desarrollo de un modelo simple11

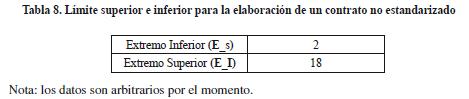

Por ejemplo, para un empresario, quien ha montado un hotel en el Nevado del Ruiz, su demanda dependerá de que el nevado este cubierto por hielo, significa que existe una correlación entre los Q'j demanda y la temperatura. El inversionista llama al profesor Cruz, porque busca cubrirse por un invierno no muy frio. El profesor Cruz le manifiesta que no existe en Colombia por momento un mercado de derivados del clima, pero le podríamos proponer un contrato no estandarizado y privado a Bancolombia, donde tienen una unidad de análisis de riesgo bastante sofisticada.

A la luz del modelo analítico se definió el siguiente algoritmo:

- El inversor colombiano busca cubrirse de un invierno no muy frio, para tal efecto, suscribe un contrato de derecho de venta de un índice HDD.

- Pasado el período de cobertura, se pueden dar dos eventualidades: que el invierno ha sido frio y el no tuvo que ejercer el derecho, o el invierno no fue frio, por lo tanto el ejerce el derecho de venta del contrato. Esto último significa, que él compra un contrato barato y vende un contrato caro, con lo cual obtiene una ganancia, suponiendo que hay un mercado líquido en el que hay oferentes y demandantes de este tipo de contratos.

- Dado que no existe tal mercado, en el que se puede adquirir un contrato sobre HDD's, se estable que la otra parte retribuirá a quien compra la opción de venta por el diferencial que existe entre el Strike Index y el HDD acumulado real, multiplicado por el factor de monetización.

- Partiendo de nuestro modelo analítico:

Se establece que:

- ψ suponemos que es igual a 20 unidades monetarias. Valor convenido, fruto de una negociación de las partes que elaboran el contrato, el cual guarda una proporción con la magnitud monetaria que se busca cubrir.

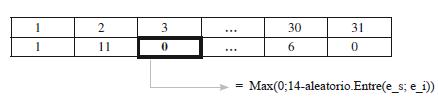

- HDD día, fue definido como HDDt=Max(0,F-T(t)). Para nuestro caso el índice de referencia o punto de inflexión (F) fue de 14 C°.

- En aras de una simplificación y para evitar el manejo de un volumen exagerado e innecesario de información, se generó directamente los valores de la temperatura diaria aleatoriamente, dentro del rango de la Tabla 4, asumiendo que la función de distribución que generan estos datos, es de naturaleza normal. Sin embargo, como se verá más adelante, las distribuciones de frecuencia que caracterizan a la temperatura para un mes y un lugar específico, no necesariamente son de naturaleza normal (anexo 2).

- Esta es la forma que adoptara HDDt, para un escenario el vector de valores de HDD día. Aquí en cada una de las celdas se hará uso de la función MAX en la que se contrasta el valor de cero, con la diferencia entre los 14 C° y la temperatura generada aleatoriamente dentro del rango [,].

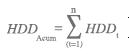

- A partir del literal b se construyó el HDD Acumulado utilizando nuestro modelo:

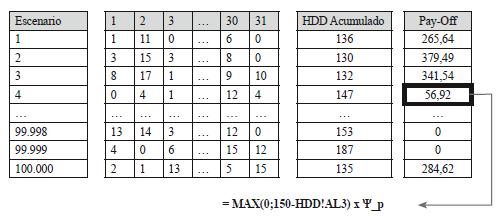

- Después de haber encontrado los HDD acumulados se calcula el pay-off para cado uno de los posibles escenarios de HDD's acumulados, como:

P(S)=Max(0,(X-S)) La referencia o el denominado Strike Index (S) es de 150 unidades, el cual corresponde al límite a partir del cual el empresario considera que la demanda de su servicio se ve afectada negativamente. Lo que seguirá, será calcular cuan arriba de ella se presentan las estimaciones hechas en cada uno de los escenarios y días del mes de septiembre. Si el HDD acumulado es inferior al de referencia, eso indica que las temperaturas diarias fueron considerablemente altas, lo que justifica la ejecución de la alternativa que le ofrece el instrumento, consiguiendo sustituir el flujo que previó, pero que desafortunadamente no se presentó, por el beneficio que procede del diferencial entre el índice convenido y el presentado. En el caso en el que el HDD tenga un valor grande, el empresario seguramente conseguirá unos ingresos por el buen desempeño de la demanda de su bien o servicio, sin que sufra alguna consecuencia adversa por el instrumento, ya que no ejercerá su opción.

En la columna denominada Pay-Off se involucró también el factor de monetización, luego aquellos P(S)'s del modelo analítico original, ya incorporarán la monetización de los índices.

- Finalmente, se calculan los momentos de la función de distribución de la prima, con los que se establece el valor de la prima del contrato.

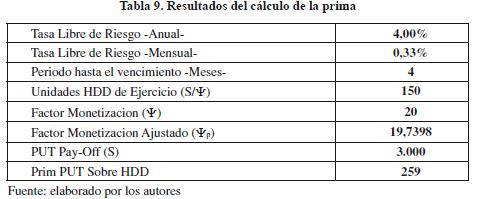

- Resultados:

3.2.4 Alternativa de Pricing

Una alternativa del Pricing es fijar con un pago fijo, según un evento específico en ocurrencia. Al establecer para (5) y para (6) la prima se convierte a una forma en que sería igual a la probabilidad acumulada del evento en suceso multiplicado por la suma total del pago asignado para dicho evento.

Esta alternativa es comparable con seguros tradicionales contra eventos específicos. Los derivados de clima, contrariamente, permiten mayor especificidad en los eventos que se pueden asegurar, por lo cual resultan muy convenientes.

Como se muestra en la gráfica 6, la función del payoff es igual a una pérdida si el evento no ocurre, con lo cual la pérdida será igual la prima (payoff=-prima). En el caso en que el evento ocurra, el payoff es igual a la suma total del pago menos la prima (payoff=Suma total pagada al asegurado – Prima).

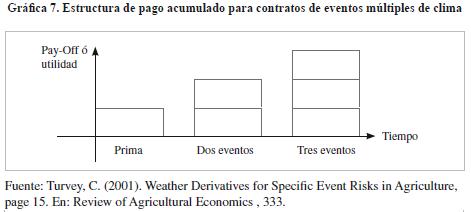

Por otra parte, los contratos pueden cubrir múltiples eventos, con lo cual varía el payoff. Por ejemplo, un contrato puede asegurar que llueva por lo menos en una ocasión en cualquier periodo no consecutivo de 14 días. Si no llueve, ha ocurrido el evento contra el cual se realizó la cobertura, con lo cual se recibe un pago prefijado. Este mismo contrato puede asegurar dos o una mayor cantidad de eventos en el tiempo estipulado por el contrato. A medida que vayan ocurriendo los eventos, el payoff se incrementa proporcionalmente con la ocurrencia de los eventos climáticos dentro del periodo de tiempo definido en el contrato.

Esto de describe en la gráfica anterior. Cabe notar que la probabilidad de ocurrencia de dos eventos es menor o igual que la probabilidad de ocurrencia de un evento. Si son tres eventos distintos, la probabilidad de ocurrencia se puede describir de la siguiente manera.

En la siguiente sección se describen y plantean ambos tipos de opciones payoff variable y payoff fijado por evento a partir de los datos hipotéticos.

El Pricing de las opciones europeas se realiza con tres supuestos: en primer lugar, se utiliza la metodología Burn rate. Esto significa que se toman observaciones para predecir riesgos actuales, con lo cual se asume que la historia se repetirá de una u otra forma. En segundo lugar, se asume que el asegurador es una compañía de seguros agrícola. Esta compañía se enfrenta con el riesgo de las producciones promedio de los tres commodities cantidad de commodities aún por definir en las regiones definidas. Por último, se asume una sola fuente de información 1 estación de medición meteorológica.

Se toman como de punto de partida las regresiones hechas previamente para determinar las pérdidas del asegurador que se efectúan si, para el maíz y la soya, la temperatura es menor al promedio; para el heno, si la lluvia es menor al promedio. Para ser consistentes con las ecuaciones se establecen diferentes strike prices. Se invierte la ecuación (1) usando los parámetros estimados (betas) de la Tabla 5 y los valores promedio de Tabla 3. El propósito de estos cálculos es proveer una relación entre la pérdida de la producción y el evento específico. Luego se determinan los strike prices precios de ejercicio teniendo las siguientes consideraciones: el evento climático que menos afecte el yield, se mantiene constante con la media E(H) o E(R); el yield crítico Y* se fija con la media de producción. Para cada caso los strike levels son para la lluvia:

Y para el calor: H*=H(Y*,E(R),A,β1,β2) (8)

Determinación de precios para las opciones put europeas

Los precios de las opciones europeas se determinan por medio de la metodología de "burn rate" y se toma como supuesto un payoff de 10.000 unidades monetarias (UM), por cada milímetro (mm) de lluvia o por cada grado Celsius para los siguientes casos:

Se describirán cinco opciones de degree days o días de temperatura. Dos de estas opciones son para el maíz y tres para la soya. Aparte, se presentan dos opciones de lluvia acumulada para el caso del heno:

Prx

- Un degree day strike de 831 grados (1528 F) acumulados para asegurar la producción de Prx si cae debajo del promedio

- Un degree day strike de 622 grados (1152 F) acumulados para asegurar la producción de Prx si es menor al 95% del promedio

Pry

- Un degree day strike de 841 grados (1545 F) acumulados para asegurar producción de Pry si cae debajo del promedio

- Un degree day strike de 685 grados (1265 F) acumulados para asegurar la producción de Pry si es menor al 95% del promedio

- Un degree day strike de 551 grados (1024 F) acumulados para asegurar la producción de Pry si es menor al 90% del promedio

Prz

- Un strike de lluvia acumulada de 249 mm para asegurar la producción de Prz si es menor al promedio

- Un strike de lluvia acumulada de 147 mm para asegurar la producción de Prz si es menor al 95% del promedio

A continuación, se ilustra el Pricing de eventos específicos de riesgo, con opciones de eventos específicos y se evalúa en un periodo de tiempo definido (junio 1 a agosto 31):

- Se asegura contra eventos adversos de calor con un pago de 500.000 UM, si las temperaturas diarias promedio exceden 24 grados (75 F) por 5 días consecutivos; se admiten hasta cuatro eventos no consecutivos.

- Se asegura contra eventos de calor con un pago de 1.000.000 UM si las unidades acumuladas de calor, entre el periodo establecido, es mayor a 927 grados (1700F).

- Se asegura contra eventos adversos de calor con un pago de 1.000.000 UM, si las unidades acumuladas de calor entre el periodo definido no superan 649 grados (1200 F).

- Se asegura contra sequias con un pago de 100.000 UM, si no se registra lluvia en cualquier periodo de 14 días dentro de un tiempo definido; se admiten hasta cuatro eventos no consecutivos.

- Se asegura contra sequias con un pago de 1.000.000 UM si la lluvia acumulada en un tiempo definido es menor a 150 mm.

Conclusiones

Este documento se ha presentado con el propósito de presentar a los derivados de clima como una alternativa para tomar medidas contingentes contra el riesgo de eventos climáticos específicos que afectan la productividad agrícola. Desde que se empezaron a transar los derivados de clima, surgió un mercado emergente que ha crecido diez veces en su tamaño del año 2001 a la actualidad (Weather Risk Management Association, 2009) (WRMA-Weather Risk Management Association, 2009) (MarcadorDePosición1) (MarcadorDePosición1). El uso de los derivados de clima abre campo para un mecanismo de mercado, para asegurar la variabilidad en la producción, contrario a las coberturas tradicionales de commodities que aseguran un precio. La eficacia de los derivados de clima como medida contingente para neutralizar el riesgo depende de la identificación de los eventos climáticos específicos que afectan la productividad. Con el modelo analítico que se presentó, se pueden establecer los eventos específicos que impactan en mayor medida la producción de los bienes agrícolas Prx, Pry y Prz. La función de producción Cobb-Douglas permite determinar la sensibilidad de la producción de un determinado producto con respecto a la lluvia (R) o a la temperatura (

La posibilidad de que eventos climáticos específicos puedan ser atados a riesgos en la productividad agrícola es muy significativa, puesto que permite plantear herramientas financieras dependientes del clima para mitigar riesgos causados por el mismo. En los derivados de clima el riesgo subyacente nos es la variabilidad en la productividad, sino la causa directa de la variabilidad en la productividad efecto. En vez de asegurar o permitir la cobertura del efecto como lo hacen los derivados convencionales que se expresa con un precio, los derivados de clima posibilitan asegurar la causa misma en la variabilidad.

Sumado a lo anterior, la ventaja de estos instrumentos climáticos es que el asegurador no necesita una prueba del daño causado por el cambio climático en la producción, sino que el pay-off se realiza según los eventos específicos registrados durante el periodo de tiempo estipulado en el contrato.

Pie de página

1HDD: grados de calor extremo. Los derivados de clima en época de invierno están atados a los valores del índice de HDD. Estos valores representan temperaturas para días en que se utiliza energía para calefacción.2CDD: grados de frío extremo. En épocas de verano los derivados de clima esta atados a valores del índice CDD. Son valores que representan temperaturas para días en que es necesario el uso de energía para los acondicionadores o refrigeración.

3Son contratos entre dos partes, las cuales acuerdan comprar o vender un activo subyacente en una fecha futura específica y a un precio establecido con anterioridad.

4Acuerdo entre dos partes, hecho a la medida de sus necesidades y por fuera de bolsa, para aceptar o realizar la entrega de un producto o activo subyacente con especificaciones definidas en cuanto a precio, fecha, lugar y forma de entrega. A diferencia de los futuros, los forwards no son estandarizados ni transferibles.

5Contratos que dan el derecho, más no lo obligación de comprar opción call o vender opción put un activo subyacente en el futuro a un precio fijado previamente a cambio de una prima inicial.

6Contratos por medio de cuales se define y se compromete el intercambio de flujos de caja en fechas futuras específicas.

7Son transacciones non-delivery, lo cual significa que no se vende o compra un activo ni se da su entrega real.

8Gráfica tomada del artículo de Sonia de Paz Cobo, op cit, pag. 8.

9En inglés: OLS (Ordinary Least Squares).

10Best Linear Unbiased Estimator.

11Cruz, J., & Vargas, C. (6 de noviembre de 2008). Pricing de un exótico del clima para Colombia.

12Es un proceso de mercado donde se dan resultados adversos por una asimetría de información entre compradores y vendedores.

Bibliografía

Asobancaria. (16 de junio de 2006). La semana económica, 1-2. (s.d.) [ Links ]

BVC. (s.d.). Informes del Mercado. Acceso: junio 17, 2009. Disponible en: http://www.bvc.com.co/pps/tibco/portalbvc/Home/Mercados/Estudios_Tecnicos?action=dumy. [ Links ]

Calum, G, T. (2001). Weather Derivatives for Specific Event Risks in Agriculture. En: Review of Agricultural Economics. [ Links ]

Chantarat, S.; Turvey, C.: Mude, A. y Barrett, C. (2008). Improving Humanitarian Response to Slow-Onset Disasters Using Famine-Indexed Weather Derivatives. En: Agricultural Finance Review, 170. [ Links ]

Chicago Mercantile Exchange Group. (2009). News Release. Acceso: julio 13, 2009. Disponible en: http://www.wrma.org/pdf/CME_austrailian_pressrelease.pdf. [ Links ]

Cruz, J., y Vargas, C. (6 de noviembre de 2008). Pricing de un exótico del clima para Colombia. (s.d.) [ Links ]

Carabello, F., A., (2009). Introduction to Weather Derivatives. Acceso: julio 13, 2009. Disponible en: http://www.investopedia.com/articles/optioninvestor/05/052505.asp [ Links ]

El Espectador. (2008, septiembre 1). El Espectador-Economía. Acceso: julio 14, 2009. Disponible en: http://www.elespectador.com/noticias/negocios/articulo-colombia-tercer-pais-lanzar-mercado-de-derivados. [ Links ]

González, S., y Acosta, E. (s.f.). Ejercicios de Econometría. El Modelo de Regresión Múltiple. Madrid: Publicaciones Delta. [ Links ]

Hull, J. (quinta edición, s.f.). Options, Futures and other Derivatives. New Jersey: Prentice Hall. [ Links ]

Turvey, C. (2001). Weather Derivatives for Specific Event Risks in Agriculture. En: Review of Agricultural Economics, 333. [ Links ]

Weatherbill Inc. (21 de agosto de 2008). Global Weather Sensitivity: A comparative Study. 27. (s.d.) [ Links ]

Weather Risk Management Association, WRMA. (2009). History of the Weather Market. Acceso: julio 13, 2009. Disponible en: http://www.wrma.org/risk_history.html. [ Links ]

Weather Risk Management Association. (2009). Trading Weather Risk. Acceso: julio 13, 2009. Disponible en: http://www.wrma.org/risk_trading.html. [ Links ]