Services on Demand

Journal

Article

Indicators

-

Cited by SciELO

Cited by SciELO -

Access statistics

Access statistics

Related links

-

Cited by Google

Cited by Google -

Similars in

SciELO

Similars in

SciELO -

Similars in Google

Similars in Google

Share

Ciencia y Tecnología Agropecuaria

Print version ISSN 0122-8706

Corpoica cienc. tecnol. agropecu. vol.17 no.2 Mosquera May/Aug. 2016

Artículo de investigación

Análisis del mercado de piña Gold y Perolera en dos principales centrales mayoristas de Colombia

Analysis of the Perolera and Gold pineapple into two main wholesalers central Colombia

Análise do mercado do abacaxi Gold e Perolera em dois principais centrais maioristas da Colômbia

Ana María Neira-García,1 Antonio María Martínez-Reina,2 Javier Orlando Orduz-Rodríguez3

1 Estudiante de Economía y Administración de empresas, Universidad de los Andes. Bogotá, Colombia. am.neira220@uniandes.edu.co.

2 PhD, Universidad Autónoma de Baja California. Investigador PhD, Corpoica. Cereté, Colombia. amartinezr@corpoica.org.co.

3 PhD, Universidad Nacional de Colombia. Investigador PhD, Corpoica. Villavicencio, Colombia. jorduz@corpoica.org.co.

Fecha de recepción: 26/06/2015 Fecha de aceptación: 10/11/2015

Para citar este artículo: Neira-García AM, Martínez-Reina AM, Orduz-Rodríguez JO. Análisis del mercado de piña Gold y Perolera en dos principales centrales mayoristas de Colombia. Corpoica Cienc Tecnol Agropecuaria. 17(2):149-165

Resumen

En este trabajo se analizó el comportamiento del precio de dos variedades de piña Gold y Perolera en dos centrales mayoristas en Colombia. Las técnicas utilizadas fueron la de cointegración y la prueba de causalidad de Granger, para lo cual se tomaron los precios de la piña, en el periodo 2006-2011 de los mercados mayoristas de Corabastos (para el caso de Bogotá) y la Central Mayorista de Itagüí (para Medellín). El marco teórico fue la ley de precio único. El trabajo probó que existe integración de los mercados en el proceso de formación de precios. Los resultados permiten ver que existe independencia entre los precios de los dos mercados. Las pruebas de cointegración indican que las series sí están cointegradas, por lo que, en ausencia de choques externos, las series en el largo plazo convergen. Se concluye que, a pesar de que no existe causalidad entre los mercados, estos sí están integrados en el largo plazo, lo que evidencia un cumplimiento de la ley de precio único. El estudio no incluyó un análisis de las distancias entre las zonas de producción y los centros de consumo para considerar el efecto del costo del transporte al momento de fijar el precio. Una futura investigación podría considerar estas variables al igual que la calidad y las preferencias de los consumidores.

Palabras clave: Ananas comosus, mercados, precios alimentos, integración económica, Colombia.

Abstract

In this work the behavior of the price of two varieties of pineapple Gold and wholesalers Perolera two plants in Colombia is analyzed. The techniques used were the cointegration and Granger causality test, for which prices were taken pineapple, in the period 2006-2011 of wholesale markets Corabastos (in the case of Bogotá) and the Central Wholesale Itagui (for Medellin). The theoretical framework was the law of one price. The work proved that there is market integration in the process of price formation. The results allow us to see that there is independence between the prices of the two markets. Cointegration tests indicate that the series are cointegrated itself, so that in the absence of external shocks, the series converge in the long term. We conclude that, although there is no causal link between the markets, these are themselves integrated in the long run, evidencing a fulfillment of the law of one price. The study does not include an analysis of the distances between production areas and consumption centers to consider the effect of transport costs when setting the price. Future research could consider such variables as quality and consumer preferences.

Keywords: Ananas comosus, Markets, Food prices, Economic integration, Colombia.

Resumo

Em este trabalho se analisou o comportamento do preço de duas variedades de abacaxi Gold e Perolera em duas centrais maioristas na Colômbia. As técnicas utilizadas foram a de cointegração e o teste de causalidade de Granger, para o qual se tomaram os preços do abacaxi, no período 2006-2011 dos mercados maioristas de Corabastos (para o caso de Bogotá) e a Central Maiorista de Itagüí (para Medellín). O marco teórico foi a lei de preço único. O trabalho provou que existe integração dos mercados no processo de formação de preços. Os resultados permitem ver que existe independência entre os preços dos dois mercados. Os testes de cointegração indicam que as séries estão cointegradas sim, pelo que, na ausência de choques externos, as séries no longo prazo convergem. Conclui-se que, a pesar de que não existe causalidade entre os mercados, estes estão integrados sim no longo prazo, o que evidencia um cumprimento da lei de preço único. O estudo não incluiu uma análise das distâncias entre as zonas de produção e os centros de consumo para considerar o efeito do custo do transporte ao momento de fixar o preço. Una futura pesquisa poderia considerar estas variáveis ao igual que a qualidade e as preferências dos consumidores.

Palavras chave: Ananas comosus, mercados, preços alimentos, integração econômica, Colômbia.

Introducción

El sector agrícola colombiano actualmente enfrenta grandes retos en materia de rentabilidad y competitividad, motivado principalmente por los recientes tratados comerciales como los firmados con Estados Unidos y La Unión Europea, los cuales se pueden entender como una amenaza si no existen las condiciones para competir o un reto para crecer y aumentar la participación en el mercado porque la producción puede atender los estándares que impone el comercio internacional. Los esfuerzos dentro de este sector deben estar enfocados en fomentar cultivos con proyección exportadora, en la medida que haya una demanda creciente, capaz de estimular la producción agrícola y un mercado con precios atractivos para el productor y asequibles al consumidor.

Los frutales son uno de los productos agrícolas cuya producción y comercialización se ven menos afectadas por los recientes tratados de libre comercio, a causa de la creciente demanda de estos por recomendaciones médicas dadas las propiedades naturales, los cuales permiten la entrada al mercado nacional de algunos productos libres de arancel y que compiten con la producción nacional. Las frutas tropicales, características del país, conforman una canasta atractiva para los consumidores, ya sea como fruta fresca o convertida en un producto con mayor valor agregado, como los procesados.

La piña (Ananas comosus) pertenece a la familia Bromeliaceae, género Ananas y especie sativa, y se presume que la piña (Ananas comosus L. Merr.) es originaria del sureste de Brasil y Paraguay. De acuerdo con la Organización de las Naciones Unidas para la Agricultura y la Alimentación (FAO), la producción mundial se calcula en 19.166.560 toneladas; el país con mayor producción de piña es Brasil con 2,5 millones de toneladas, le sigue Tailandia con 2,2 millones de toneladas; Colombia produjo 512.496 toneladas. En cuanto a los rendimientos, el promedio del mundo son 22,6 toneladas por hectárea y el país con mayores toneladas por hectárea es Indonesia con 61,2 toneladas por hectárea, le sigue Colombia con 50 toneladas por hectárea y Costa Rica con 48,5 toneladas por hectárea (Organización de las Naciones Unidas para la Agricultura y la Alimentación 2010; 2012).

Es una planta típica de las zonas tropicales: altura máxima de 800 msnm, temperatura entre los 26 °C y 30 °C y precipitación pluvial anual entre 1.500 y 2.000 mm. Es monocotiledónea, herbácea, perenne y autoestéril, por lo que, corrientemente, no produce semilla botánica; su reproducción se puede realizar a partir de la corona, los vástagos o los tallos de la planta. La piña es la fruta tropical de mayor demanda en el mundo, por su agradable sabor y alto contenido de fibra, pero, sobre todo porque es una fuente importante de vitaminas C y A, azúcar y potasio (Corporación Colombia Internacional s. f.).

La piña nativa amazónica o cultivar India exhibe hojas verdes con una tonalidad de rojo a púrpura que se extiende desde la parte media del haz hasta el ápice; las hojas poseen espinas rojas y duras a lo largo de sus márgenes. La piña nativa presenta una abundante producción de colinos (Pulido 2000).

Las principales variedades son la Perolera y la Gold. La primera se caracteriza porque sus hojas no presentan espinas, lo cual facilita la recolección de los frutos. El fruto, al madurar, es de color amarillo-naranja; ojos profundos, corona única, pulpa amarilla y forma cilíndrica, cuando alcanza un peso de 2 kilogramos. Es la variedad más sembrada en Colombia y apetecida por su sabor y calidad; además de presentar una muy buena resistencia a los golpes durante el transporte (Pulido 2000).

La variedad Gold se caracteriza por que su corteza es acolchada y de color anaranjado cuando está madura y brillante. El fruto es de corteza leñosa y olorosa, que a modo de nódulos pentagonales o hexagonales, está adherida a la carne. Su color verdoso se torna anaranjado cuando adquiere su madurez. Su pulpa es muy perfumada y carnosa, con un sabroso jugo y de color blanco o amarillo. Su sabor es dulce y un ligero toque ácido muy agradable al paladar (Maxifruit c2016).

El trabajo inicia con una revisión de los conceptos econométricos de series de tiempo, cointegración y las diferentes pruebas para después recrear con estudios empíricos en el sector agropecuario donde se documenta la información acerca de los diferentes estudios y evidencias empíricas en el uso de cointegración como técnica para el análisis de precios y mercados agrícolas. En un segundo apartado, se expone el contexto actual de la producción y mercado de dos variedades de piña en Colombia, luego se explica brevemente la metodología y las técnicas utilizadas, seguidamente se presentan y discuten los resultados, para, finalmente, extraer las conclusiones producto del trabajo empírico del análisis de los precios de la piña en los mercados de Bogotá y Medellín.

Mediante el uso de técnicas econométricas se realizó el análisis de comportamiento de los mercados y se logro construir un diagnóstico de la comercialización de un producto en el mercado interno. El razonamiento económico indica que, ante precios altos, el productor aumenta su oferta y, por lo tanto, estará interesado en poner su producto en aquel mercado donde pueda obtener una mayor ganancia. Por esto es que es importante determinar la relación espacio-temporal de los mercados y el efecto que uno pueda tener en el otro, así como el comportamiento de los precios, tanto en el largo como en el corto plazo.

El uso de las técnicas econométricas en el análisis de precios y mercados agrícolas se puede clasificar en dos grupos, desde los que hacen uso de los modelos, que pueden ser bivariados o multivariados, de acuerdo con el número de variables independientes. Por otro lado, las estadísticas y modelos pueden cambiar según el tipo de información y datos que se desee analizar. Para el caso específico de series de tiempo, una de las metodologías más usada es la cointegración, que permite determinar si dos o más series comparten una tendencia estocástica común, este método cobró relevancia para el análisis de mercados de productos en regiones distantes, especialmente con la aparición de los trabajos de Granger (1981, 1983), Engle (1982), Granger y Weiss (1983) y Engle y Granger (1987), en los que aplican los modelos de cointegración para el análisis de los precios de mercados separados geográficamente.

En la aplicación del análisis de series de tiempo para determinar el grado de integración de los mercados de dos bienes en dos regiones productoras diferentes, como en el caso de los mercados de la piña que se analizan en este trabajo, se puede dar la convergencia entre los precios de las dos regiones; en estas circunstancias, se puede concluir que no existen mercados diferentes sino que se trata de un mercado amplio y competitivo que cumple con la ley del único precio.

De acuerdo con la revisión de literatura, en la aplicación de la técnica de cointegración a los mercados agrícolas, sobresalen los trabajos de Ardeni (1989), Baffes (1991), Goodwin y Schroeder (1991), Alderman (1992), Alexander y Wyeth (1994), Zanias (1993), Goletti y Tsigas (1995), y Martín et al. (1995), todos ellos usan modelos bivariados. Existe otro grupo de trabajos de autores que utilizan modelos multivariados y entre estos cabe mencionar los de Silvapulle y Jayasuriga (1994), Asche et al. (1999), González-Rivera y Helfand (2001), Sanjuan y Gil (1997; 2001a; 2001b) y Boshjanjku et al. (2003).

Las evidencias de algunos estudios empíricos considerados como los de mayor aplicación al caso de productos agrícolas, en los que se evidencia el uso de técnicas econométricas, como la cointegración en el análisis de precios de mercados agrícolas, mediante el análisis espacio temporal, se aprecian en trabajos como el de Ardeni (1989), quien realizó un estudio con productos agrícolas (commodity) para analizar los precios. En él plantea que el arbitraje internacional de los productos básicos, para lograr la eficiencia de los mercados, implica hacer homogéneos los precios bajo el supuesto que no hay costos de transporte u obstáculos al comercio. Los precios de dos diferentes mercados, expresados en la mima moneda, serían equiparados y en esto se fundamenta la ley del precio único.

En este trabajo se asume que, cuando las series son no estacionarias, es incorrecto usar primeras diferencias ya que conducen a estimaciones espurias. Para solucionar esto, existe una alternativa metodológica con uso de la técnica de la cointegración que permite hacer pruebas de la estacionaridad de la serie.

Cuando se aplica esta prueba, como en el caso de los mercados agrícolas, en las diferentes regiones y se muestra que la serie es bastante uniforme, se evidencia la presencia de la ley del precio único, esta situación solo aparece en el largo plazo, cuando las desviaciones con relación al promedio son permanentes.

En el caso que los mercados estén integrados, este autor sostiene que la técnica de la cointegración, para estudiar la transmisión de precios, estos últimos podrían fluctuar ampliamente y no coincidir entre los mismos en el caso de periodos cortos; y, al contrario, en el largo plazo deberían tener una relación estable implicada por las actividades de arbitraje espacial; por lo tanto, deben estar cointegrados.

Baffes (1991) estudió las aplicaciones de las series temporales a la integración de mercado de siete productos básicos en cuatro países. Examinó la aplicación práctica de la integración de mercados de productos obtenidos en lugares geográficos diferentes y transmisión de precios. Consideró, dentro del análisis, los efectos que pueden causar los costos de transacción, demostró que estos pueden interferir y comprometer la ley del precio único.

Nuhu et al. (2009) analizan la eficiencia espacial y temporal del precio asociada con la comercialización de cereales en el noreste de Nigeria. La recolección de datos incluye fuentes primarias, a través de cuestionarios estructurados, entrevistas y encuestas del mercado para determinar los costos y fuentes secundarias de series de datos sobre los precios de ventas al por mayor de cereales durante 60 meses en cuatro mercados. Para realizar el análisis se emplearon modelos de precios espaciales y temporales que permitieran determinar diferenciales de precios entre mercados en relación con costos de transporte y otros de transacción. Concluyen que la integración espacio-temporal de los mercados es baja debido a diferenciales de los precios espaciales. Además, afirman que dichos resultados son consecuencia de los costos de comercialización y falta de información apropiada sobre los precios y la oferta en diferentes mercados.

Getnet (2007) analiza el equilibrio espacial del mercado del trigo en Etiopía a través de un modelo autorregresivo con distribución rezagada, para el análisis de cointegración de los precios de este producto en el periodo posterior a la liberalización del mercado central mayorista y de un mercado local. Para dicho estudio, emplean series de datos de los precios reales desestacionarizadas desde 1996 hasta 2000 mensualmente y, como marco analítico, el enfoque de modelos Autorregresivos de Retardos Distribuidos (ARDL), para el análisis de cointegración. Evalúan, entonces, si los precios al por mayor del trigo blanco en el mercado mayorista y en el mercado de los productores están integrados. Los resultados muestran que existe una relación de largo plazo no espuria entre el precio mayorista y el del productor del mercado local de trigo blanco.

Para el caso colombiano y en el subsector pecuario, en especial en ganadería bovina, se pueden mencionar dos trabajos realizados recientemente en la región noroccidental de Colombia.

Castillo (2005), citado por Martínez (2012), utilizó modelos econométricos de series temporales apropiados para series no estacionarias, tales como la cointegración y el mecanismo de corrección del error, indagó por el mecanismo de transmisión de los precios en el largo plazo de los mercados de ganado de Bogotá, Medellín, Montería y Villavicencio, así como la magnitud de la transmisión en el corto plazo utilizando las funciones de impulso respuesta generalizadas. Concluye que en el largo plazo existe una transmisión perfecta de precios entre el mercado importador de Medellín y los mercados exportadores de Montería y Villavicencio; existe una alta transmisión de precios entre el mercado importador de Bogotá y Medellín, pero ella no es perfecta, lo cual determina que el precio no sea único, pues existen dos grandes centros de referencia en la formación de los precios en el largo plazo: Bogotá y Medellín. Además, concluye el autor que el mecanismo de transmisión de los precios presenta relaciones de causalidad entre los distintos mercados, lo cual determina un patrón de interdependencia en el proceso de ajuste de los precios ante situaciones de desequilibrio temporal.

Martínez (2012) realizó un análisis de la respuesta de los precios del ganado macho de levante destinado a la ceba en Colombia con diferentes edades que van desde un año, año y un cuarto, año y medio, año y tres cuartos y dos años. Ante choques externos como variaciones en el tipo de cambio nominal (TC), índice de precios al productor de Colombia (INPP) y los precios de los terneros en el mercado de Estados Unidos. Con el uso de técnicas econométricas, como series de tiempo y cointegración, información proveniente de las subastas ganaderas de Sincelejo y Montería y las estadísticas del Banco de la República y del Departamento de Agricultura de los Estados Unidos (USDA, por sus siglas en inglés). El ejercicio permitió apreciar una situación generalizada en los dos mercados analizados referente a la relación precio, en todas las edades estudiadas, y el tipo de cambio. Igualmente, se destaca la evidencia de la integración entre el mercado nacional y de Estados Unidos especialmente entre el de Sincelejo donde se encontró un ciclo común en novillos a la edad de dos años, para el caso de la misma edad en este país.

Para el caso agrícola y también en Colombia, se pueden mencionar dos estudios recientes:

Alonso y Montoya (2006) a través de un análisis de cointegración y el cálculo de la cohesión de series de precios, estudian la integración espacial del mercado de la papa parda pastusa para el Valle del Cauca. Para esto, utilizan 95 datos de los precios semanales de este producto desde la última semana del año 2003 hasta la semana 42 del año 2005, en los municipios de Armenia, Bogotá, Cali, Manizales, Palmira, Pasto y Tuluá. Tras finalizar el estudio y a partir de ambos métodos, concluyen que dicho mercado está integrado espacialmente y que, además, el mercado de Cali actúa como un centro para las demás regiones incluidas en el estudio. Adicional-mente, los autores resaltan la relevancia de los resultados encontrados para la toma de decisiones sobre política económica y de mercado, en la medida en que es una primera aproximación para entender la dinámica de transmisión de precios del mercado de la papa parda pastusa.

El segundo es el estudio de Negrete (2004) que busca establecer el comportamiento de corto y largo plazo de los precios para tener una visión amplia sobre el comportamiento de determinados mercados de la piña en Colombia. Además, evalúa la asociación espacial entre los mercados a través de la determinación de la causalidad entre estos en un periodo de tiempo que va desde enero de 2000 hasta la última semana de agosto de 2004. Para realizar dicho estudio, se utilizaron precios mayoristas de las variedades Cayena y Perolera, en los mercados de Itagüí (Medellín), Plaza de Santa Helena (Cali), Corabastos (Bogotá D.C.) y Granabastos (Barranquilla). El trabajo concluye que la estacionalidad de los precios para las variedades no es similar y que el promedio de precios entre los cuatro mercados mencionados son diferentes entre sí, pero todos tienden a la baja. Por último, tras realizar el estudio, se evidencia una alta simultaneidad de corto plazo de ajuste de la causalidad entre mercados, sin embargo, esta se debilita en la determinación de precios pasados 15 días.

Materiales y métodos

La información utilizada corresponde a los datos obtenidos de dos mercados mayoristas: las central de abastos de Itagüí, en el departamento de Antioquia, como referente para la ciudad de Medellín y la Central Mayorista Corabastos, para el caso de Bogotá, con base en series históricas de los precios por kilogramo de las variedades Gold y Perolera para los mercados mayoristas desde noviembre de 2006 hasta noviembre de 2011. Esta información se extrajo de las fuentes de estadísticas oficiales como: Sistema de Información de Precios Agropecuarios (SIPSA) de la Corporación Colombia Internacional, International Trade Centre, DANE, Agronet, FAO, Usaid, DNP, Fedesarrollo, Ministerio de Comercio, Ministerio de Agricultura y Corpoica.

Una vez se construyeron los archivos planos en programa Excel, con datos de la serie de precios desde noviembre de 2006 a noviembre de 2011, se hizo uso del programa econométrico EViews versión nueve en la función Método de descomposición de la serie, que permite determinar el ciclo y la prueba de estacionalidad de la serie, la cual se realizó mediante la prueba de Dickie Fuller y prueba de causalidad de Granger para el caso de los mercados objeto de estudio, con el fin de probar si el comportamiento de un mercado es explicado por el comportamiento del otro. De esta forma, se establece si existe cointegración en la serie estacionaria, para luego determinar la presencia de choques externos y si estos ocasionan la diferencia de los precios o, por el contrario, estos convergen en el largo plazo.

El modelo propuesto para el análisis de estacionalidad y cointegración es el siguiente:

Donde:

Resultados y discusión

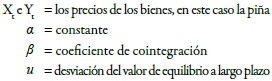

Los principales departamentos productores de piña en Colombia, desde el año 2006 hasta el año 2010, son en orden: Santander, Valle del Cauca y Quindío. Así, la figura 1 muestra en el eje izquierdo la producción expresada en toneladas por año, para Santander y en el eje derecho el de los demás departamentos.

Como evidencia la figura 1, Santander es el departamento con mayor producción a lo largo de los cinco años de estudio con producciones por encima de las 125.000 toneladas, seguido por Valle del Cauca y Cauca, todos con producciones superiores a las 20.000 toneladas por año. Los siguen Risaralda y Meta, cuyas producciones están entre los 15.000 y 20.000 toneladas al año. Los departamentos con menor producción son Bolívar, Norte de Santander y Quindío.

Es importante mencionar que Santander es el departamento con mayor producción de piña Perolera en el país, mientras que, en los demás departamentos, los cultivos son principalmente de la variedad Gold. Así mismo, este departamento presenta una ventaja comparativa con relación a los demás por la cercanía al principal centro de consumo como es la ciudad Bogotá, no así es el caso de la ciudad de Medellín que está más distante, razón por la que es mayor oferente del producto para Corabastos dado los bajos costos de transporte.

El rubro de transporte es muy importante a la hora de determinar los precios de los productos. El precio del transporte por tonelada desde Bucaramanga hasta Bogotá, en un tractocamión, es de $50.039 por tonelada, mientras que con destino a Medellín es de $62.738 por tonelada. De otro lado, el costo por tonelada desde Cali hasta Bogotá es de $70.473 y con destino a Medellín de $64.240 Este diferencial en el costo de transporte desde las áreas con mayor producción hasta los mercados mayoristas, causa una variación en los precios de venta (Ministerio del Transporte 2011).

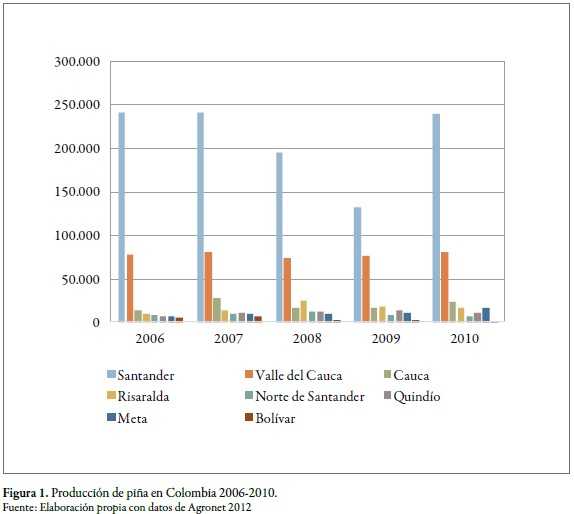

En términos de demanda, después del banano, la piña constituye uno de los productos frutales más significativos en el consumo per cápita de los hogares, 4,4 kilogramos por persona al año (Agronet 2012). En la tabla 1, se muestra el consumo en fresco de piña de los hogares urbanos en el país, según el Plan Frutícola Nacional de 2006 (Ministerio de Agricultura y Desarrollo Rural et al. 2006).

Comportamiento de los precios de la piña en las dos centrales mayoristas, Itagüí y Corabastos

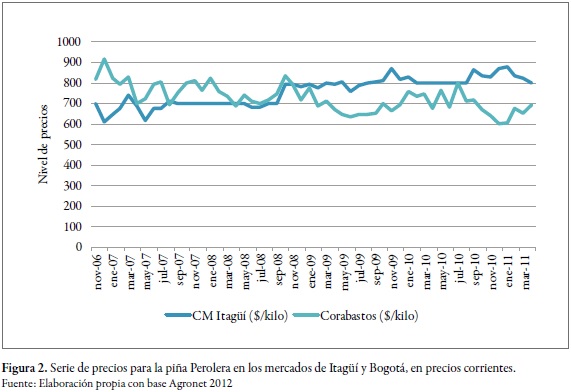

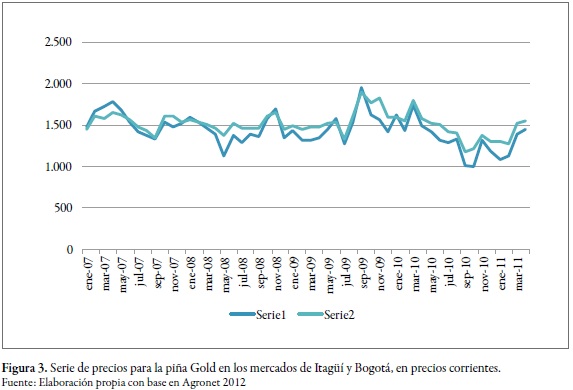

En las figuras 2 y 3 se aprecia la dinámica del mercado de la piña expresada en precios corrientes de pesos colombianos durante el periodo comprendido entre noviembre de 2006 y noviembre de 2010.

La figura 2 permite apreciar el comportamiento de los precios de la piña Perolera en los dos mercados principales de Colombia para el periodo 2006-2011, y se aprecia que, para el mercado de Corabastos, el comportamiento es más inestable con tendencia a la baja especialmente en el año 2010.

La figura 3 permite apreciar el comportamiento de los precios de la piña Gold en los dos mercados principales de Colombia para el periodo 2006-2011, se estima que, para los dos mercados, el comportamiento de los precios es similar con tendencia más estable que la presentada en el mercado de la piña Perolera; tal vez, se debe a que la demanda de este producto es selectiva y, por lo tanto, las cantidades demandadas se ven poco afectadas por cambios en el ingreso.

Con el fin de hacer las series comparables en el tiempo y detectar los cambios reales en los niveles de precios, se utilizó un precio base para indexar las series, siendo este el correspondiente al mes de noviembre del año 2011, en el mercado de Corabastos, para ambas variedades de piña.

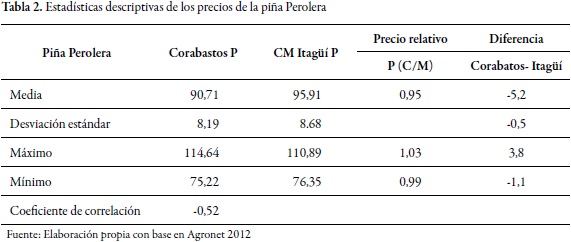

En la tabla 2 se muestran las estadísticas descriptivas de las series de precios expresadas en año base.

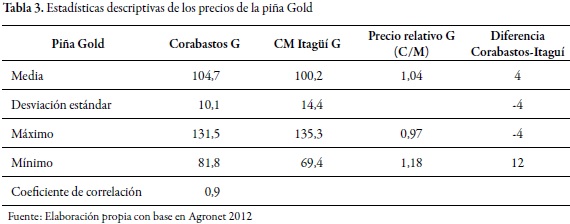

Para el caso de la piña Gold, el diferencial del promedio de precios base entre Corabastos y CM Itagüí es de 4,5, mientras que el caso de la piña Perolera es de -5,2 unidades. Esta última tiene un mayor precio en Itagüí, donde la piña Gold es más barata que en Corabastos.

En cuanto al coeficiente de correlación, la asociación entre los precios de los dos mercados es mucho más fuerte y positiva para el caso de la piña Gold que para el de la Perolera, donde el coeficiente es negativo. Las series utilizadas en las estimaciones corresponden a las indexadas previamente, por lo cual es posible analizar cada una y la relación entre ellas según la variedad de piña. El comportamiento estacional se refiere al comportamiento de corto plazo de los precios.

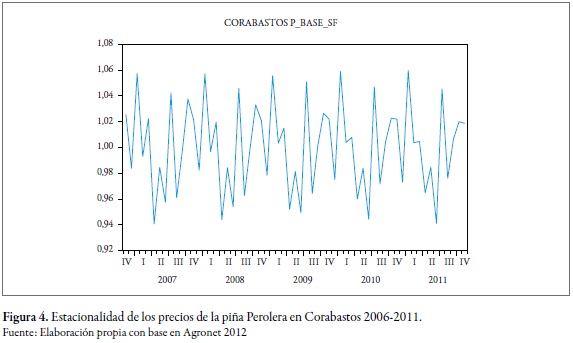

De acuerdo con la información de la figura 4, los precios más bajos, para el caso de Corabastos, se presentan en el segundo trimestre de cada año y esta situación se extiende a lo largo de la serie analizada. En tanto que los precios más altos ocurren en el primer trimestre de cada año, notándose un comportamiento errático en toda la serie analizada.

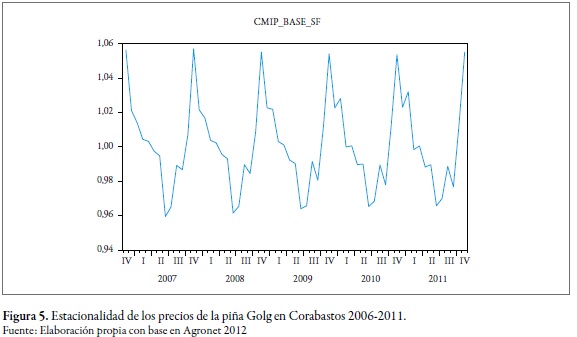

La figura 5 muestra el comportamiento trimestral de los precios de la piña Gold para el mercado de Corabastos. Se observa un comportamiento estable caracterizado por precios altos durante el cuarto semestre del año y precios más bajos en el cuarto trimestre. Esto se explica porque la mayor producción de piña ocurre en el segundo trimestre mientras que, en el cuarto, el producto escasea.

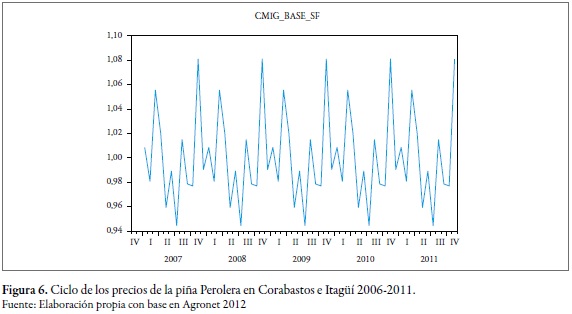

Para los cuatro mercados y en las dos variedades, los aumentos en los precios ocurren al final del cuarto periodo de cada año. En cuanto a la caída en precios, para la piña Perolera esto ocurre en el segundo trimestre, mientras que para el caso de la piña Gold la caída es característica del tercer trimestre (figura 6).

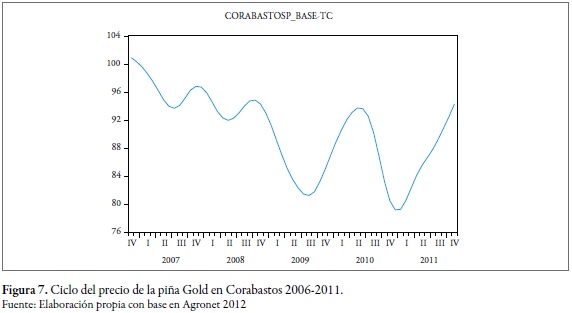

De acuerdo con la figura 7, la piña Gold, en el mercado de Corabastos, tiene un comportamiento de acuerdo al ciclo económico que comienza con un precio alto, luego desciende hasta alcanzar el nivel más bajo (el cual ocurre en el tercer trimestre de 2009), para al final de la serie tomar nuevamente los valores más altos.

El ciclo en el mercado de Bogotá se compone de precios más bajos conforme pasan los años, lo que evidencia cambios más bruscos entre el cuarto periodo de 2008 y el mínimo diez unidades se sitúa por debajo de su correspondiente en el año anterior. El precio máximo, a partir de 2008, se ha mantenido estable hasta noviembre de 2011.

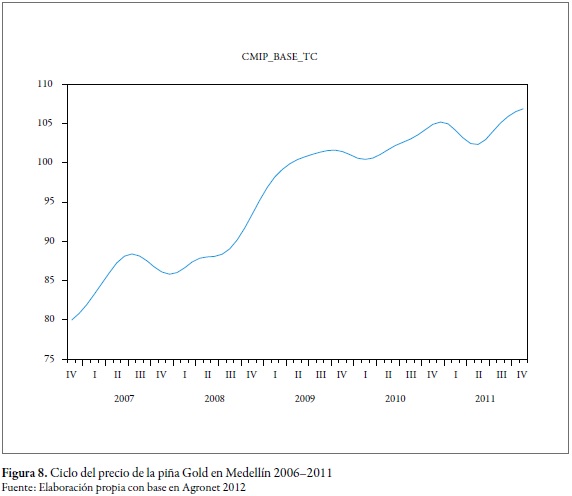

El ciclo en el mercado de Medellín ha sufrido un constante aumento en el nivel de precios y el nivel más alto se sitúa en el último periodo del año 2011, cuando alcanzó un precio máximo con valor superior en 15 unidades en comparación con el año 2007. Como se evidencia, los precios más bajos aumentan conforme pasan los años, sin embargo, el componente cíclico aumenta de manera gradual donde los cambios no son tan bruscos (figura 8).

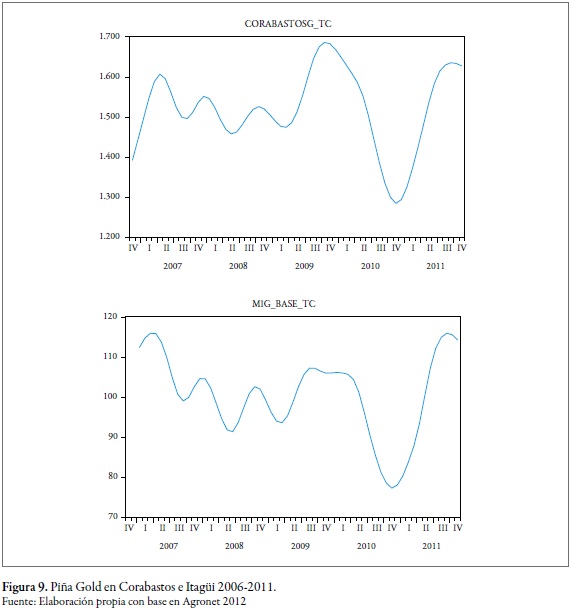

El ciclo de los precios de la piña Gold en los mercados de Medellín y Bogotá es similar. Durante los años 2006 y 2009, el rango del ciclo no sufrió mayor cambio y el comportamiento en ambos mercados fue el mismo. El cambio más brusco se sitúa entre el primer periodo de 2010 y finales de 2011; durante el año 2010, el precio sufrió una baja de aproximadamente 30 unidades, mientras que durante el año 2011 el precio tuvo un aumento de aproximadamente 40 unidades (figura 9).

Causalidad de Granger

Se realizó la prueba de Granger para cada variedad de piña en los dos mercados estudiados. Tanto para el caso de la piña Perolera como para la Gold, no se rechazaron las hipótesis nulas en las que se afirma que no existe causalidad de Granger entre las dos series, pues la probabilidad a un nivel de confiabilidad del 95% no es menor a 0,05 para ninguna de las dos hipótesis nulas planteadas.

Cointegración

Para el caso de la piña Gold, las dos series de precios son estacionarias tras realizar la prueba de raíz unitaria a nivel. Así mismo, el residual de la regresión es integrado de orden cero y, por lo tanto, es válido afirmar que, ante la ausencia de choques externos, en el largo plazo, dichas series se encuentran cointegradas.

Para el caso de la piña Perolera, las series no son estacionarias en su estado primitivo, sin embargo, tras realizar primeras diferencias se obtiene que son estacionarias del mismo orden. Tras correr la regresión de las variables en primeras diferencias y analizar el residual, se obtiene que este es estacionario y, por lo tanto, existe una relación de las series en el largo plazo.

Los análisis del comportamiento de los precios de la piña en el periodo analizado evidencian que este mercado es fluctuante a lo largo del año, pero estas alteraciones no están determinadas por el mercado sino por la variedad, es así como los precios altos se encuentran en el cuarto trimestre del año, para el caso de la piña Perolera, y, tal vez, su explicación podría estar en que en este trimestre la producción de Santander, principal departamento productor de piña Perolera, es baja. En el caso de la piña Gold los mayores precios los presenta en el tercer trimestre del año.

Los análisis de cointegración se hacen para probar la dependencia de un mercado frente a otro en el proceso de formación de precios, en este sentido, para el caso del corto plazo, se evidencia un independencia total de los dos mercados, con relación a la tendencia de los precios, lo que significa que el cambio en estos, en alguno de los dos mercados, no incide ni tiene algún efecto en el precio de la piña en el otro mercado. En presencia del corto plazo las series de precios en los dos mercados no coinciden, pero existe una relación de estas para el largo plazo.

El hecho que la piña Gold se cotice a un precio mayor que el de la piña Perolera se debe a los atributos que le ha dado el consumidor al sabor de pulpa con mayor cantidad de jugo y su color amarillo intenso, que demuestra las preferencias reveladas por el consumidor y se reflejan en la diferencia del precio de la piña Perolera.

Conclusiones

Los precios de la piña fluctúan a lo largo del año dependiendo principalmente de la variedad y no del mercado donde se comercializa. Los precios altos se evidencian en el cuarto periodo del año sin importar la variedad, mientras que los precios bajos ocurren en el segundo trimestre, para la piña Perolera, y en el tercero, para la Gold.

Los mercados de Corabastos e Itagüí son independientes entre sí, en la medida en que los cambios en el comportamiento de los precios en alguno de los dos mercados, no tienen un impacto en el comportamiento del otro, es decir, el comportamiento de una serie no se explica en términos de la otra. Esto puede deberse a que son mercados mayoristas de dos ciudades principales del país, por lo que actúan ambos como mercados centrales.

En cuanto a los precios de las variedades, es evidente que la piña Gold se comercializa a un nivel de precios mayor que el de la Perolera. Sin embargo, en los dos últimos años los precios de la piña Gold, en promedio, han disminuido, en comparación con los precios de 2006. Esto puede ser consecuencia de una mayor producción de la variedad en regiones como el Magdalena Medio y la zona cafetera.

En Corabastos, la piña Gold es más cara que en la central mayorista de Itagüí, mientras que con la Perolera sucede lo contrario. Esto se puede deber a que Santander es el mayor productor de piña Perolera en el país y está ubicada a una menor distancia de Bogotá que de Medellín. Además, el 40 % de su producción es recibida por Corabastos, mientras que tan solo el 5 % es enviado hacia la Central de Itagüí. De igual manera, Antioquia pertenece a la zona cafetera, lo que le permite tener un mejor abastecimiento de la piña Gold y participar en un mercado más reducido.

Tras realizar el análisis de cointegración, se concluye que, a pesar de que las series de precios entre los mercados sean diferentes, esto es debido a choques externos, y, en el largo plazo, las series convergen, con lo que se cumple la ley de precio único. La distancia entre los mercados y las zonas de producción determinan el costo de transporte, el cual puede ser un factor determinante a la hora de la fijación del precio. Otros factores que pueden influir son los costos de almacenaje, la calidad y los hábitos alimenticios de las poblaciones en las diferentes regiones, lo cual puede aumentar o disminuir la demanda.

Para futuras investigaciones, es importante determinar el impacto del costo de transporte en la fijación de precios, así como un estudio enfocado a la demanda de este tipo de producto y su posibilidad como producto de exportación.

Descargos de responsabilidad

El presente artículo fue desarrollado como parte del trabajo de pasantía de Ana María Neira y en él se encuentran los aportes significativos de todos los autores, quienes están de acuerdo con su publicación. Igualmente, se declara que no existe ningún tipo de interés ni relación directa con el gremio de la fruticultura.

Referencias

Alderman H. 1992. Intercommodity price transmittal: Analysis of food markets in Ghana. Washington, DC: Banco Mundial. [ Links ]

Alexander C, Wyeth J. 1994. Cointegration and market integration: An application to the Indonesian rice market. J Dev Stud. [consultado 2015 abr 4]. 30(2):303-334 http://www.tandfonline.com/doi/pdf/10.1080/00220389408422317?redirect=1. [ Links ]

Agronet. 2012. Estadísticas. [consulta 2016 may]. http://www.agronet.gov.co/Paginas/estadisticas.aspx. [ Links ]

Ardeni G. 1989. Does the law of one price really hold for commodity prices? Am J Agr Econ. 71(3):661-669. [ Links ]

Alonso JC, Montoya V. 2006. Integración espacial del mercado de la papa en el Valle del Cauca: dos aproximaciones diferentes, una misma conclusión. Cali, Colombia: Universidad Icesi. [ Links ]

Asche F, Bremnes H, Wessel CR. 1999. Product aggregation, market integration, and relationships between prices: An application to world salmon markets. Am J Agr Econ. 81(3):568-581. [ Links ]

Baffes J. 1991. Some further evidence on the law of one price: The law of one price still holds. Am J Agr Econ. 73(4):1264-1273. [ Links ]

Boshnjaku L, Ben-Kabia M, Gil JM. 2003. Transmisión de precios en los mercados regionales de ovino en España. Econ Agrar Recur Nat. 3(1):71-103. [ Links ]

Castillo O. 2005. Transmisión de precios entre mercados regionales ganaderos de Colombia. Temas Agrarios. 10(1):29-35. [ Links ]

Corporación Colombia Internacional. s. f. Inteligencia de mercados. Perfil de producto N.° 15. Piña. Agronet. [consultado 2016 abr 04]. https://agronet.gov.co/www/docs_agronet/2005113143640_pi%C3%B1a%20Ok.pdf. [ Links ]

Departamento Administrativo Nacional de Estadística. 2013. Boletín Semanal Precios Mayoristas N.° 29. DANE; [2013 mar] http://www.dane.gov.co/files/investigaciones/agropecuario/sipsa/Semana_29dic_04ene_2013.pdf. [ Links ]

Engle RF. 1982. Autoregressive conditional heteroskedasticity with estimates of the variance of United Kingston inflation. Econometrica. 50(4):987-1008. [ Links ]

Engle RF, Granger CWJ. 1987. Co-Integration and error correction: representation, estimation and testing. Econometrica. [2016 may]; 55(2):251-276. http://www.uta.edu/faculty/crowder/papers/Engle_Granger_1987.pdf. [ Links ]

Getnet K. 2007. Spatial equilibrium of wheat markets in Ethiopia. Afr Dev Rev. 19(2):281-303. [ Links ]

Goletti F, Tigas EC. 1995. Analysing market integration. En: Scott GJ, editor. Price, product and people. pp. 325-342. Londres, Reino Unido. Lynne Rienner Publisher. [ Links ]

González-Rivera G Helfand SM. 2001. The extend, pattern, and degree of market integration: a multivariate approach for the Brazilian rice market. Am J Agric Econ. 83(3):576-592. [ Links ]

Goodwin BK, Schroeder TC. 1991. Cointegration tests and spatial price linkages in regional cattle markets. Am J Agric Econ. 73(2):452-464. [ Links ]

Granger CWJ. 1981. Some properties of time series data and their use in econometric model specification. J Econometrics. [consultado 2016 may]; 16(1):121-130. http://www.sciencedirect.com/science/article/pii/0304407681900798. [ Links ]

Granger CWJ, Weiss AA. 1983. Time series analysis of error-correcting models. En: Karlin S, Amemuya T, Goodman LA, editores. Studies in econometrics, time series, and multivariate analysis. Nueva York: Academic Press. pp. 255-278. [ Links ]

Johansen S. 1988. Statistical analysis of the cointegration vectors. J Econ Dyn Control. 12:231-254. [ Links ]

Martín, F, Cano V, Murillo C. 1995. Integración espacial de mercados agrarios: un análisis de cointegración. Invest Agrar Econ. 10(2):295-312. [ Links ]

Martínez A. 2012. Respuesta de los precios del ganado macho de levante en las ciudades de Sincelejo y Montería frente a cambios en las variables externas en el periodo 2000-2009. Revista Desarrollo Regional y Competitividad. 1(1):6-18. [ Links ]

Maxifruit. c2016. Piña gold. [consultado 2014 feb 5]. http://www.maxifruit.es/los-productos/Catalog/show/pina-gold1kg-71. [ Links ]

Ministerio de Agricultura y Desarrollo Rural, Fondo Nacional de Fomento Hortofrutícola, Asociación Hortofrutícola de Colombia, Sociedad de Agricultores y Ganaderos del Valle del Cauca. 2006. Plan Frutícola Nacional. Diagnóstico y análisis de los recursos para la fruticultura en Colombia. Asohofrucol; [consultado 2016 may]. http://www.frutasyhortalizas.com.co/archivos/biblioteca/biblioteca_18_DIAGNOSTICO%20FRUTICOLA%20 NACIONAL.pdf. [ Links ]

Ministerio de Transporte. 2011 Sistema de Información de Costos Eficientes para el Transporte Automotor de Carga SICE-TAC. Mintransporte; [consultado 2016 may]. https://www.mintransporte.gov.co/Publicaciones/en_linea/sistema_de_informacion_de_costos_eficientes_ para_el_transporte_automotor_de_carga_sice-tac. [ Links ]

Negrete R. 2004 sin publicar. Análisis del mercado de la piña en Colombia. Curso teórico-práctico sobre el cultivo y manejo de la piña. Memorias reproducción no seriada. [ Links ]

Nuhu HS, Ani AO, Bawa DB. 2009. Food grain marketing in northeast Nigeria: A study of spatial and temporal price efficiency. Am-Eurasian J Sustain Agric. 3(3): 473-480. [ Links ]

Organización de las Naciones Unidas para la Alimentación y la Agricultura. 2010. Producción-Comercio. FAO; [2014 nov]. http://faostat.fao.org/DesktopDefault.aspx?PageID=291&lang=es. [ Links ]

Organización de las Naciones Unidas para la Agricultura y la Alimentación. 2012. Agricultural Production Indices. FAO; [consultado 2013 nov]. http://faostat.fao.org/site/291/default.aspx. [ Links ]

Pulido P. 2000. Desarrollo reproductivo de la piña en el piedemonte amazónico colombiano y su respuesta a la inducción con etileno. [trabajo de grado]. [Bogotá]: Universidad de los Andes. [ Links ]

Sanjuan AI, Gil JM. 1997. Integración espacial de mercados. Revisión empírica y aplicación al sector porcino de la UE. Invest Agrar Econ. 12(123):277-298. [ Links ]

Sanjuan AI, Gil JM. 2001a. A note on tests for market integration in a multivariate non-stationary framework. J Agric Econ. 52(2):113-121. [ Links ]

Sanjuan AI, Gil JM. 2001b. Price transmission analysis: a flexible methodological approach applied to European pork and lamb markets. Appl Econ. 33(1):123-131. [ Links ]

Silvapulle P, Jayasuriga S. 1994. Testing for philippines rice market integration: a multiple cointegration approach. J Agric Econ. 45(3):369-380. [ Links ]

Zanias GP. 1993. Testing for integration in European Community agricultural product markets. J Agric Econ. 44(3):418-427. [ Links ]