Servicios Personalizados

Revista

Articulo

Indicadores

-

Citado por SciELO

Citado por SciELO -

Accesos

Accesos

Links relacionados

-

Citado por Google

Citado por Google -

Similares en

SciELO

Similares en

SciELO -

Similares en Google

Similares en Google

Compartir

Cuadernos de Contabilidad

versión impresa ISSN 0123-1472

Cuad. Contab. v.11 n.29 Bogotá set./dic. 2010

Auditoría tributaria de los precios de transferencia de las multinacionales en México*

* Este artículo de reflexión presenta el procedimiento fiscal y jurídico de la fscalización de la autoridad tributaria en México en materia de precios de transferencia a las empresas multinacionales, bajo los lineamientos de las Guías de la OECD.

1Doctora en Administración de la Universidad Nacional Autónoma de México. Magíster en Administración de la Escuela Bancaria y Comercial. Contadora Pública de la Escuela Bancaria y Comercial. Investigadora de la Universidad Nacional Autónoma de México. Correo electrónico: quetamancillamx@yahoo.com.mx

Fecha de recepción: 16 de noviembre de 2010. Fecha de aceptación: 14 de diciembre de 2010.

Para citar este artículo

Mancilla Rendón, María Enriqueta (2010). Mancilla Rendón Auditoría tributaria de los precios de transferencia de las multinacionales en México. Cuadernos de Contabilidad 11 (29), 473-492.

Resumen

El marco jurídico en México ha establecido normas fiscales que regulan los precios de transferencia, principalmente después de la incorporación a la Organización para la Cooperación y Desarrollo Económico (OCDE). El propósito de este estudio es mostrar los lineamientos en el derecho fiscal mexicano, sobre las reglas que la administración tributaria sigue en las auditorías tributarias a los grandes contribuyentes (empresas multinacionales), en materia de precios de transferencia; y, a su vez, cómo las Guías de la OCDE han incidido en la legislación mexicana, sustancialmente en la Ley del Impuesto Sobre la Renta (ISR) y Código Fiscal de la Federación, estableciendo un tratamiento especial en el régimen fiscal. Se trata de un estudio fiscal documental, basado en la normatividad vigente, con fuentes originales y oficiales, así como libros y revistas de los diversos autores que han estudiado el tratamiento especial de los precios de transferencia en México, acercándose la administración tributaria mexicana a los lineamientos de la OCDE.

Palabras clave Precios de transferencia, Guías OECD, administración tributaria, métodos, empresas multinacionales, fiscalización.

Palabras clave descriptor Auditoría fiscal, Organización de Cooperación y Desarrollo Económico –OCDE-, precios de transferencia, empresas internacionales.

Abstract

The legal framework in Mexico has established tax rules that regulate transfer pricing, especially after joining the Organization for Economic Cooperation and Development (OECD). The purpose of this study is to present the guidelines in Mexican tax law, regarding the rules followed by the tax administration when auditing large taxpayers (multinational enterprises) concerning transfer pricing issues, and in turn, how OECD Guidelines have influence Mexican Law, significantly in Income Tax Law (ISR) and the Federal Tax Code, establishing a special handling in the tax system. This is a documented fiscal study, based on current regulations, with original and official sources, as well as books and journals by various authors who have studied the select treatment of transfer pricing in Mexico, the Mexican tax administration approaching the OECD guidelines.

Key words Transfer pricing, OECD Guidelines, Tax Administration, methods, Multinational Enterprises, monitoring.

Key words plus Tax auditing, Organisation for Economic Cooperation and Development –OCDE-, Transfer pricing, International business enterprises.

Resumo

O marco jurídico no México tem estabelecido normas fiscais que regulam os preços de transferência, principalmente após a incorporação na Organização para a Cooperação e Desenvolvimento Econômico (OCDE). O propósito deste estudo é mostrar as diretrizes do direito fiscal mexicano que sobre as regras a administração tributaria segue nas auditorias tributarias aos grandes contribuintes (empresas multinacionais), em matéria de preços de transferência; e, por sua vez, a forma como as Guias da OCDE tem incidido na legislação mexicana, substancialmente na Lei do Imposto de Renda (IDR) e Código Fiscal da Federação, estabelecendo um tratamento especial no regime fiscal. Tratase de um estudo fiscal documental, baseado na normatividade vigente, com fontes originais e oficiais, assim como nos livros e revistas dos diversos autores que tem estudado o tratamento especial dos preços de transferência no México, aproximandose a administração tributária mexicana para as diretrizes da OCDE.

Palavras-Chave Preços de transferência, Guias OCDE, administração tributária, métodos, empresas multinacionais, fiscalização.

Palavras-chave descritores Auditoria fiscal, Organização de Cooperação Econômica e Desenvolvimento (OCDE), preços de transferência, empresas internacionais.

JEL Classification: K34, H83.

I. Introducción

El comportamiento de los corporativos multinacionales en el mercado mundial creció de una manera importante en las últimas dos décadas. Esto obligó a las administraciones fiscales a incorporar reglas administrativas, que los países deben aplicar para gravar a las empresas multinacionales, ya que no pueden tratarse en forma aislada, sino que deben ser vistas en el contexto internacional, principalmente cuando las operaciones del corporativo tienen una importante interacción.

El cumplimiento de las leyes y los requisitos administrativos es distinto de acuerdo a la normativa de cada país, lo que crea cargas adicionales y costos elevados para su cumplimiento. Las administraciones tributarias ejecutan lo que las leyes prevén, gravar las utilidades de los contribuyentes que se originan dentro de su territorio, y se anticipan a fin de evitar gravar el mismo concepto de ingreso en más de una administración fiscal. La doble o múltiple tasación de impuestos imposibilita las transacciones de bienes y servicios, así como los flujos de capital entre países.

Los países miembros de la Organisation for Economic Cooperation and Development (OECD, 1995) consideran que la forma de tributar para disminuir el riesgo de la doble tributación, es que cada miembro del grupo sea sujeto al impuesto por el ingreso que se origine, sobre una base de origen o residencia, en función del principio de Arms Length, cuyo objetivo es establecer una base gravable de impuestos en cada jurisdicción fiscal y evitar la doble tributación.

El propósito de este trabajo es mostrar, en el caso de la Administración Fiscal Mexicana, la consideración que realiza sobre la aplicación del Principio de Arms Length en sus auditorías, al efectuar el análisis de precios de transferencia. El estudio de precios de transferencia es importante para el contribuyente y para la administración fiscal debido a que determina los ingresos y los gastos, y las utilidades gravables de empresas en la jurisdicción fiscal correspondiente. El enfoque se dirige hacia los aspectos internacionales de los precios de transferencia que son difíciles de tratar como la territorialidad, los ajustes a los precios en cada jurisdicción, y el posible impacto recíproco en las otras administraciones. Si la jurisdicción no está de acuerdo en efectuar el ajuste correspondiente, el grupo multinacional es susceptible de ser gravado dos veces en sus utilidades.

Para realizar el estudio fiscal se examinaron las disposiciones de Ley del Impuesto Sobre la Renta (ISR), el Código Fiscal de la Federación, las Guías de Precios de Transferencia para Empresas Multinacionales y Administraciones fiscales de la OECD, así como libros y revistas de los diversos autores que han estudiado los métodos de valuación de los precios de transferencia en México.

1. Sistema fiscal y marco jurídico vigente

La correcta determinación de un precio de transferencia en operaciones entre partes relacionadas es un asunto fiscal para el gobierno y para las empresas multinacionales. Los Estados regulan los métodos de valuación de un precio para proteger la base gravable y atraer los ingresos necesarios para cubrir el gasto público; al mismo tiempo, las empresas multinacionales son susceptibles de utilizar los precios de transferencia para maximizar sus riquezas al disminuir la carga fiscal corporativa.

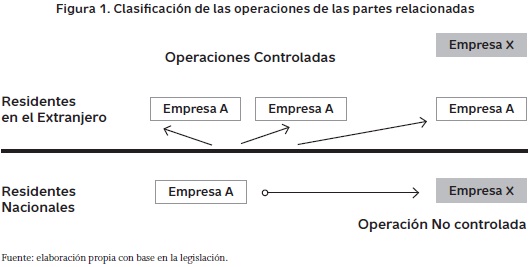

Las operaciones que se realizan entre partes relacionadas1se clasifican como "transacciones controladas", y cuando estas son realizadas con un tercero independiente son agrupadas como "transacciones no controladas" (figura 1). La normatividad en México establece que los precios en todas las operaciones que celebren las partes relacionadas deben ser comparables con los precios que usarían con las partes independientes, es decir, que ambas operaciones se realicen a valores de mercado. Para ello, es obligación de los contribuyentes elaborar y conservar en su contabilidad la documentación que demuestre que los precios en operaciones con partes relacionadas residentes en el extranjero se determinaron a valores de mercado. Adicionalmente, los contribuyentes deben presentar conjuntamente con la declaración anual de impuestos, un anexo que resuma los términos de dichas operaciones. En caso que las autoridades determinen que las operaciones entre partes relacionadas no se realizaron a valores de mercado,esta tiene facultad de realizar ajustes a los resultados de los contribuyentes.

La documentación comprobatoria2que debe resguardar el contribuyente en su contabilidad es la que haya servido como base para determinar ingresos, compras y gastos relativos a las transacciones celebradas con partes relacionadas residentes en el extranjero, con la que compruebe que las operaciones se efectuaron de acuerdo a los precios o montos de contraprestaciones que se hubieran celebrado con terceros, es decir, que las operaciones fueron comparables.

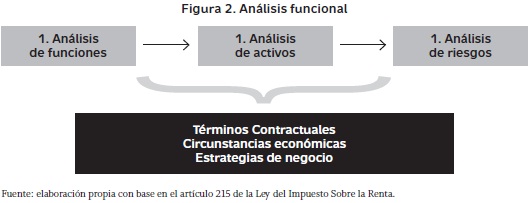

La Ley del Impuesto Sobre la Renta (ISR) establece la obligación a las partes relacionadas de realizar un análisis de funcional o actividades (Artículo 86, fracción XII), de los activos utilizados en la transacción, y un análisis de riesgos, el asumido por cada uno de los contribuyentes.

La conveniencia del análisis funcional estriba en ubicar la posición entre las partes relacionadas y observar qué función están desempeñando. El propósito de vincular los elementos es para observar la congruencia de la transacción con respecto a las actividades que realizan las partes relacionadas. Al mismo tiempo se evalúan los activos, tangibles o intangibles, que cada una de las partes relacionadas aporta a la operación. Los riesgos asumidos concatenan la transacción realizada con los activos utilizados3. A partir del análisis funcional se determina el tipo de comparables a utilizar y el método de precios de transferencia que se utilizará (figura 2).

Las funciones de las partes relacionadas que se evalúan son: el diseño, la manufactura, el ensamble, la investigación y desarrollo, los servicios, las compras, la distribución, la mercadotecnia, publicidad, transportación, financiamiento y la administración. Los activos que participan en la operación son: el recursos humano, los inventarios, inmuebles, maquinaria y equipo, equipo de transporte e intangibles. Los riesgos que se evalúan son: de mercado, inventarios, cambiarios, cobranza, garantías, activos fijos, investigación y desarrollo, y financieros (IMCP, 2008, pp. 73-81).

El análisis funcional incluye el estudio de los términos contractuales con que se pactan las transacciones controladas, el cual conceptualiza las responsabilidades de las partes (residencia fiscal, funciones y condiciones), y la participación directa e indirecta de las empresas que celebran la transacción, así como las especificaciones sobre las operaciones convenidas y sus montos.

Cuando se analizan dos o más bienes, tangibles o intangibles, servicios o empresas similares con el fin de descubrir afinidades y semejanzas (Vela Ríos, 2008, p. 88), permite a las partes relacionadas comparar el precio de trasferencia pactado, con precios pactados de las partes relacionadas con operaciones no controladas.

Ser comparable significa que ninguna de las diferencias (si existen) entre las situaciones que se están comparando afectaría en forma significativa la condición que se está examinando en la metodología (por ejemplo, precio o margen), o que se pueden efectuar ajustes adecuados lo suficientemente precisos para eliminar el efecto de cualquier diferencia (OCDE 1995:I.1.15).

De esta manera, se puede definir el precio o ajustar las diferencias que lo afectan aplicando alguno de los métodos (Ley ISR, artículo 86, fracción XV) que establece la Ley.

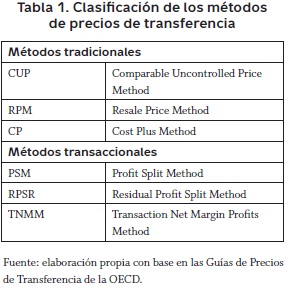

De acuerdo con las Guías de la OCDE (1995, p. II.2.49), los métodos se clasifican en tradicionales y alternativos. "Los métodos tradicionales de transacción son los medios más directos para establecer si las relaciones comerciales y financieras entre empresas asociadas se dan sobre una base arms length", principio de plena competencia, comparando los precios de transacciones controladas, con los precios en transacciones no controladas.

Para efectos de la Ley del ISR "las operaciones o las empresas son comparables, cuando no existan diferencias entre éstas que afecten significativamente el precio o monto de la contraprestación o el margen de utilidad a que hacen referencia los métodos" (Artículo 215 p. 3), tradicionales o transaccionales, y si existieran se eliminen mediante ajustes razonables (tabla 1). La legislación establece como elementos importantes para determinar la comparabilidad las características de los bienes y servicios, el análisis funcional, los términos contractuales, las circunstancias económicas y las estrategias de negocio (fracciones I, II, III y IV).

La legislación en México alude que las operaciones entre residentes nacionales "[ ] y sociedades o entidades sujetas a regímenes fiscales preferentes, son entre partes relacionadas en las que los precios y montos de las contraprestaciones no se pactan conforme a los que hubieran utilizado partes independientes en operaciones comparables" (LISR, artículo 215).

Los métodos tradicionales son directos y confiables. En ocasiones, la operación no se establece de manera directa, ya que no siempre existen transacciones comparables; cuando esto sucede se ubica a la operación con enfoques indirectos. Estos métodos son preferibles a los métodos alternativos. Cuando se aplican los métodos sobre las transacciones, se utilizan los tradicionales discriminando cada método, continuando con los alternativos, hasta dejar el método que más se ajuste al valor de mercado de la transacción.

Las empresas que celebran operaciones con partes relacionadas residentes en el extranjero aplican los métodos (LISR, artículo 216) siguientes: Comparable Uncontrolled Price Method (CUP, por sus siglas en inglés), Resale Price Method (RPM), y Cost Plus Method (CP).

Los métodos alternativos son aquellos que "examinan las utilidades que se originan de transacciones específicas entre empresas asociadas" (OECD 1995, p. III.3.1). Los métodos alternativos son: Profit Split Method (PSM), Residual Profit Split Method (RPSR), y Transaction Net Margin Profits Method, (TNMM).

Con la aplicación de alguno de los métodos en operaciones comparables se obtiene un rango de precios de las contraprestaciones o de márgenes de utilidad. Estos rangos se ajustan mediante la aplicación de métodos estadísticos. Si se encuentra dentro de estos rangos se considerarán como pactados o utilizados con externos. Cuando el contribuyente se encuentre fuera del rango, se considera que el precio o monto de la contraprestación que se utilizó con externos, es la mediana de dicho rango.

Cuando un contribuyente requiere de comparables internos y no reúne la información necesaria para determinar su precio de transferencia, utiliza bases de datos como una referencia de operaciones de terceros a terceros para documentar su estudio funcional y económico que servirá de base para sustentar su estudio de precios de transferencia.

Las bases de datos proporcionan, día a día, información de miles de empresas y "nos lleva a usar información de compañías que pueden ser comparables funcionalmente" (IMCP 2008, p. 89). El uso de las bases de datos es útil para fijar un precio de transferencia debido a que estos son expulsados de la búsqueda realizada en la base de datos. Existen dos tipos de bases de datos: la base de datos pública y la base de datos privada. La primera tiene regulación gubernamental en todos los ámbitos jurídicos y financieros. Contiene información de la empresa que fue presentada al estado. Por su parte, la base de datos privada representa la extracción de información pública por un proveedor independiente y proporciona a los usuarios, mediante una clave, el acceso a su base de datos.

No existen bases de datos privadas en Latinoamérica que permitan a las empresas recopilar información para realizar estudios de precios de transferencia. En México, la base de datos pública es la Bolsa Mexicana de Valores, regulada por la Comisión Nacional Bancaria y Valores y esta a su vez por la Secretaría de Hacienda y Crédito Público. En ella se localiza información financiera de ciento treinta y dos empresas multinacionales que operan en territorio nacional.

Existen también siete fuentes de información empresarial, contable y financiera, con cobertura internacional muy conocidas como: "Company Analysis, DataStream, Extel Financials, Global Vantage (Compustat Global), BvD Osiris, Thomsons Financial y Worldscope" (García et ál., 2005, p. 35), usadas también para la determinación de precios de transferencia. Algunas de las bases de datos de los Estados Unidos, son: Anual Report and SEC Filing & Forms (EDGAR), Dun & Bradstreets Hoovers (North América), Standard & Poor Compustat Nort America, Disclosure SEC, Osha.

La Unión Europea tiene bases de datos como, por ejemplo, Amadeus, Dun & Bradstreets Who Owns Whom (Europe), Fortune Top 500 (Non-US), Industrials Forbes Top 500, Kompass Europe. Algunos países de la Unión Europea tienen sus propias bases de datos; el Reino Unido cuenta con Companies House, Stock Exchange Oficial Year Book, Dun & Bradstreets Who Owns Whom (UK), FT Suplement Top Companies, UKs Top 10,000 Companies, entre muchas otras.

En México, la SHCP "se inclina a rechazar el uso de información perteneciente a empresas privadas bajo la perspectiva de que no es posible corroborar esa información en su fuente original, lo que sí ocurre con información financiera de empresas públicas" (Miranda, 2008, p. 36). Sin embargo, cuando se utilizan base de datos privadas, al distinguir a las compañías que se comparan, se identifica el país donde está establecida la empresa, macroeconomía de la región, eventos específicos que pudieran influir en la situación financiera de la compañía, además de evaluar los diferentes riesgos y la técnica de su normatividad financiera, de manera que esta se acerque al escenario de la parte relacionada.

2. Pautas para las auditorías tributarias

En México, la administración tributaria ha integrado diversos esfuerzos para establecer bases, políticas y programas que redunden en una mayor eficacia en la fiscalización; asimismo, ha optimizado la percepción de riesgo ante el incumplimiento del contribuyente.

La administración tributaria identificó algunos tipos de "riesgos que abarcan desde el comportamiento de contribuyentes en términos de impuestos internos o de actividades de comercio exterior; hasta seguimiento específico de agentes asociados al ciclo tributario (como auditores externos, contadores públicos registrados (CPRs) y despachos de abogados)" (Zubiría, 2006, p. 6). En todos los casos se busca incidir en los contribuyentes incumplidos.

En los últimos años, se hicieron cambios administrativos en busca de hacer más eficiente el sistema fiscal, cambios que concedieron una fiscalización más efectiva. El Servicio de Administración Tributaria (SAT), considera a su interior, la facultad de la Administración Central de Precios de Transferencia, dependiente de la Administración General de Grandes Contribuyentes y a la luz del reglamento interior del SAT, realizar auditorías o revisiones de gabinete y fiscalizar sobre precios de transferencia. La administración está calificada para emitir resoluciones y dictaminar sobre asuntos de precios de transferencia.

En materia de impuestos internos y por su relevancia en la recaudación, la Administración General de Auditoría Fiscal Federal (AGAFF) perfila un esfuerzo, por incorporar en él la información proveniente de dictámenes fscales por CPR, información de bancos, lista de clientes y proveedores, etc.

Los grandes contribuyentes residentes en México, es el grupo de empresas vinculadas con el comercio mundial de las corporaciones transnacionales. La autoridad "con este sector de contribuyentes (que representa, a diciembre de 2005, aproximadamente el 0,1% del número de contribuyentes y 75% de la recaudación total)" (Zubiría, 2006, p. 7), hace importante determinar reglas especiales para su control, para la vigilancia recaudatoria, además de definir los criterios de selección de contribuyentes a fiscalizar. El Reglamento Interior del SAT4considera como grandes contribuyentes las siguientes entidades:

- Las instituciones de crédito y algunas otras instituciones componentes del Sistema Financiero Mexicano, entre otras.

- Las empresas controladoras.

- Las empresas controladas.

- Los contribuyentes del régimen general de ISR que hayan obtenido en el ejercicio inmediato anterior una cantidad igual o superior a 500 millones de pesos mexicanos; y empresas que coticen en la bolsa de valores.

- Los estados extranjeros y organismos internacionales.

- Poder Legislativo, judicial y la administración pública descentralizada

- PEMEX y sus subsidiarias, CFE, Luz y Fuerza, IMSS, ISSSTE.

Cuando la autoridad ejerce sus facultades de comprobación, requiere información específica para examinar, situación coloca al contribuyente en una condición fiscal particular. En los resultados que la autoridad determina, considera, en primera instancia, la evidencia suficiente y competente que integró el estudio del análisis funcional, cuyo propósito es caracterizar a la empresa analizada y sus operaciones intercompañía. Aunado a este, se incorpora el análisis económico, el cual tiene como objetivo otorgar una herramienta con métodos estadísticos, que sirven de base para dar una opinión sobre el cumplimiento o no del principio de valor de mercado. Para que este se desarrolle se menciona las operaciones a ser parte del análisis, partes relacionadas, método aplicado de acuerdo a la Ley del ISR (artículo 215, párrafo 2°, 3°, 4° y 5°), si existen operaciones comparables internas o externas, descripción de las operaciones comparables no controladas que realicen operaciones similares; información financiera de la empresa analizada de acuerdo a Normas de Información Financiera e información financiera y descriptiva de las empresas comparables utilizadas para llevar a cabo un rango de valores; finalmente, describir las herramientas estadísticas utilizadas.

Para conformar la evidencia se presentan los estados financieros, el acta constitutiva, el libro de actas, el diagrama accionario, el estudio de las cláusulas principales de los contratos celebrados, las estrategias de negocios (innovación, desarrollo de nuevos productos, grado de diversificación), los aspectos políticos, la legislación aplicable y la información de operaciones comparables, además de aquellos factores que incidan en los negocios.

El Anexo 16 de la Cuarta Resolución de Modificaciones a la Resolución Miscelánea Fiscal 2009, publicada el 31 de marzo de 2010, establece en materia de dictamen fiscal, que el auditor es responsable de proporcionar a la autoridad un cuestionario en materia de precios de transferencia por el ejercicio examinado, donde proporcione información general y conocimiento del negocio.

3. Política de auditoría tributaria

Los lineamientos establecidos por OECD definen tres consideraciones vinculadas con el cumplimiento de los precios de transferencia para concatenar reglas de una manera equitativa a los contribuyentes y a las administraciones tributarias de las otras jurisdicciones. "Estos tres aspectos son: prácticas de revisión, la carga de la prueba y sus sistema de sanciones" (1995, p. IV.2-3), que evidentemente es adaptado al enfoque de la jurisdicción que se trate, entendiendo que cubrirá los criterios generales sobre los tipos de problemas que pueden presentarse.

La práctica de auditoría fiscal y revisiones se fundamenta, principalmente, en el principio de comparabilidad en el mercado, en la información financiera y en la información de la industria, por lo tanto,

la determinación de los precios de transferencia no es una ciencia exacta, no siempre será posible determinar el precio correcto arms length; más bien, [ ], el precio correcto podría ser estimado dentro de un rango de cifras admisibles. Además, la elección de la metodología para establecer el precio arms length no siempre estará libre de ambigüedades (OECD, 1995, p.IV.8).

Los lineamientos de la OECD exhortan a las administraciones fiscales al realizar sus auditorías tributarias a ser "flexibles en su enfoque y que no le pidan a los contribuyentes una precisión en sus precios de transferencia que no es realista en función de todos los hechos y circunstancias" (IV 9) y, al mismo tiempo, consideren el punto de vista comercial de las partes relacionadas sobre la aplicación del principio Arms length, desde la perspectiva del método que el contribuyente ha elegido al fijar sus precios.

En lo referente a la carga de la prueba, la administración fiscal en su vínculo con el contribuyente, a efecto de exigir impuestos, prestaciones, multas, deudas, apelaciones y litigios, si detecta que el contribuyente no cooperó con ella al solicitarle la documentación o presentando declaraciones falsas o confusas, los lineamientos de la OECD permiten a la administración fiscal estimar el ingreso gravable. La carga de la prueba debe ser usada de forma apropiada por las administraciones tributarias o los contribuyentes, como un argumento para hacer afrmaciones con fundamento, comprobables sobre la determinación de los precios de transferencia. El contribuyente debe realizar un buen estudio de precios de transferencia para demostrar que su evaluación del precio se concatena con el principio de Arms length independientemente de donde resida la carga de la prueba.

Las prácticas de cumplimiento fiscal de un Estado dependen de su sistema fiscal y están diseñadas de acuerdo a sus necesidades domésticas. Generalmente, las sanciones están dirigidas a promover el cumplimiento, cuando este es relacionado a requisitos del procedimiento administrativo. "Las sanciones generalmente están diseñadas para hacer que las omisiones de impuestos y otros tipos de no cumplimiento fiscal sean más costosas que el cumplimiento" (IV.4.18). Es factible que una sanción pueda cancelarse cuando surja de un acuerdo mutuo entre los estados, derivado del retiro o reducción de un ajuste. Los países miembros de la OECD deben de considerar las disposiciones para el cumplimiento,

es decir, imponiendo la obligación a los contribuyentes de cooperar con la administración fiscal o invirtiendo la carga de la prueba en aquellas situaciones en donde el contribuyente no actuó de buena fe, y el uso de disuasiones monetarias (es decir, pagos adicionales de impuestos como consecuencia de omisiones de impuestos además de la cantidad que no se pagó (OECD, 1995, p. IV.4.19).

Las sanciones por omisión de impuestos pueden ser calculadas como un porcentaje de la omisión del 10 al 200% (IV.4.24). En todos los casos,

un sistema de sanciones excesivamente agresivo en una jurisdicción puede proporcionarle a los contribuyentes un incentivo para exagerar el ingreso gravable en esa jurisdicción. [ ] conduce a un no cumplimiento de una naturaleza diferente -no cumplimiento con el principio de arms length y presentando utilidades inferiores en la otra jurisdicción (IV.4.26).

De acuerdo con la OECD es inapropiado imponer sanciones a los contribuyentes a los precios de transferencia por no tomar en consideración la información necesaria o que no estaba disponible al contribuyente. Las administraciones fiscales deben considerar estas observaciones en el momento de establecer sus sanciones.

4. Procedimiento de la auditoría tributaria de precios de transferencia

Cuando una administración tributaria conoce la información relevante de un contribuyente, es factible que determine una tributación proporcional y equitativa. Si la administración fiscal intensifica su sistema de fiscalización con la búsqueda información y otras investigaciones fiscales, su resultado será la determinación y cobro de las diferencias de impuestos. La administración tributaria en México ha mejorado sustantivamente sus facultades de comprobación y sus herramientas. Los auditores tributarios han sido capacitados para abordar renglones nacionales contables y fiscales, así como lo relacionado al derecho internacional.

La administración tributaria considera que no tiene sentido fiscalizar un estudio de precios de transferencia sino no existiese afiliación entre empresas. Conforme a su criterio dice que "el primer paso es establecer qué partes directa o indirectamente afiliadas existen" (CIAT, 2003, p. 190). La información fiscal y contable que examine la autoridad, revelará si existe inconsistencia entre las partes relacionadas, con el dictamen fiscal, declaraciones y papeles de trabajo; la autoridad tributaria realiza con ello, cruces de información, y al no corresponder dicha información, son indicadores para que la administración tributaria ejerza sus facultades de comprobación.

La contabilidad de la compañía emite los atributos para determinar el grado de relación accionaria entre sus afiliadas; en cuanto a las operaciones, muestra la comparabilidad del mercado; los contratos celebrados estipulan los términos pactados; el estudio de precios de transferencia define la correcta aplicación de los métodos utilizados, y la determinación de los ajustes, entre otros.

Tomando como fundamento el artículo 33, fracción I h, del Código Fiscal de la Federación 2010, el SAT publicó en su página de Internet una lista de operaciones que considera como "prácticas fiscales indebidas" y ha dirigido la fiscalización hacia dichas operaciones. Entre estas operaciones se destacan las regalías por activos intangibles originados en México. Estas acciones pueden inducir a pensar que el contribuyente está operando sus precios. Las operaciones son justificables y pueden ser defendibles si se comprueban razones de negocio y que la operación está a valores de mercado. Una de las prácticas del contribuyente que más observa la autoridad son operaciones que presentan complejidad en la determinación de los precios, operaciones que requieren de un análisis preciso, con exceso de ajustes alrededor, o basado en supuestos difíciles de demostrar. Otro tipo de acciones que llama la atención de la autoridad es de los contribuyentes que presentan pérdidas fiscales por varios ejercicios fiscales continuos. Desde la perspectiva de los negocios hechos para maximizar la riqueza, una empresa estaría poco dispuesta a tener pérdidas continuas por un tiempo prolongado.

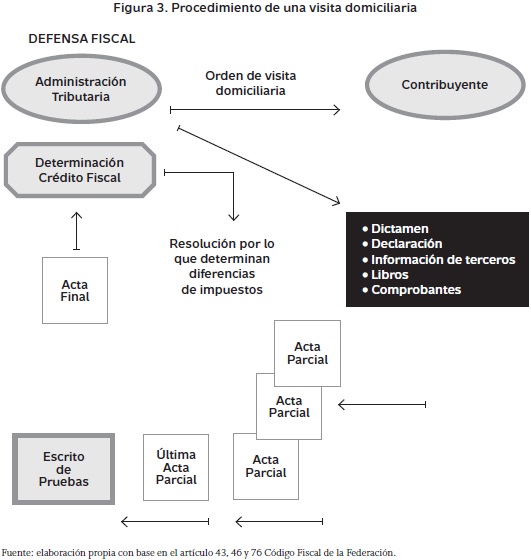

El procedimiento de fiscalización se inicia mediante un requerimiento de información por escrito, y de acuerdo a lo que examine en esta revisión previa, determina si se realiza una visita en el domicilio fiscal del contribuyente, de manera que esta visita permita un examen específico de las operaciones. La revisión parte obligatoriamente del dictamen fiscal, como herramienta fundamental dentro del proceso de fiscalización, para luego pasar a la revisión de papeles de trabajo que preparó el contador público que dictaminó al contribuyente y, finalmente, solicitar a este la información y documentación correspondiente.

Para fijar un precio de transferencia se consideran hechos, evaluaciones, comparaciones de mercados, de información financiera e industrias. Por la multiplicidad de los hechos a estudiar, más aun si el caso es difícil, el contribuyente puede cometer errores. En este sentido, la OECD motiva a las administraciones fiscales al practicar sus revisiones de precios de transferencia a que sean

flexibles en su enfoque y que no le pidan a los contribuyentes una precisión en sus precios de transferencia que no es realista en función de todos los hechos y circunstancias, [ ] a tomar en consideración el punto de vista comercial del contribuyente sobre la aplicación del principio arms length, para que el análisis de los precios de transferencia esté ligado a las realidades empresariales. Por consiguiente, [ ] desde la perspectiva del método que el contribuyente ha elegido al fijar sus precios (1995, p. IV.4.9).

La autoridad revisa con cuidado el análisis funcional que se realizó, atendiendo principalmente al tratamiento de los activos intangibles (nombres y marcas comerciales, el valor de marketing, la imagen corporativa, la calidad de la organización y del personal, los conocimientos técnicos, software, bases de datos, canales de distribución, licencias, patentes, etc.), debido a que frecuentemente no han sido registrados individualmente en los libros y registros, y sus funciones son importantes y agregan valor (CIAT, 2003, p. 196-198).

Las transacciones a precio comercial que las partes relacionadas celebran y, que a su vez, son de mayor interés para la administración tributaria son la transferencia de (una parte de) la empresa; la transferencia de funciones que producen los activos intangibles; por ejemplo, Investigación y Desarrollo; la transferencia de otras funciones, como fabricación, distribución, garantía, almacenamiento y control de calidad; la transferencia de riesgos; el suministro de materia prima, productos semiterminados, y terminados; componentes; suministro de servicios; y finanzas.

Conocida la participación de las partes relacionadas en las operaciones controladas, en este punto la autoridad observa "la influencia que tiene (la parte de) el grupo sobre el precio, los volúmenes y la asignación de costos, qué riesgos se corren, qué costos se incurren y qué retribución compensa estos costos y riesgos" (CIAT, 2003, p. 197), atendiendo que entre los riesgos que las empresas corren son el riesgo de eficiencia y cálculo; riesgo de inventario; riesgo de precio, deudas incobrables y cambiario; riesgo de desarrollo; riesgo responsabilidad, de mercado, de garantía; y el riesgo con relación al entorno físico; la parte relacionada que tenga mejores condiciones es la que asume el riesgo.

Al inicio de la auditoría de precios de transferencia la administración tributaria se examina la información relativa a la declaración anual de impuestos, la declaración informativa de precios de transferencia (Anexo 9, antiguo Formato 55), dictamen Fiscal, contratos intercompañía y la documentación comprobatoria anual de precios de transferencia.

Durante la auditoría tributaria, la autoridad debe emitir actas parciales de auditoría (figura 3), con los argumentos y evidencia necesaria. La circunstancia favorable para el contribuyente se orientan a que en el proceso de revisión, esté presente la información suficiente que satisfaga a la autoridad y la dirija al cierre de la auditoría emitiendo el oficio de observaciones o la última acta parcial (Código Fiscal de la Federación, artículo 46).

A partir de este momento, el contribuyente tiene el derecho de presentar contra-argumentos que desvirtúen los hechos. Cuando la administración tributaria determina un ajuste de precios de transferencia en donde resulta en un crédito fiscal, es deseable que el contribuyente realice una evaluación minuciosa de los procedimientos empleados por la autoridad, que analice la evidencia y argumentos técnicos aplicados por la autoridad para la determinación. Si el contribuyente no desahoga las pruebas que desvirtúen los hechos, la administración tributaria cierra el periodo de revisión firmando el acta final en la cual determina el crédito fiscal. Ante esta situación, la compañía puede ejercer su derecho de iniciar defensa fiscal, indicando a la instancia para resolver la controversia y el recurso jurídico que aplicará. En México, las instancias para resolver las controversias son el recurso de revocación, el juicio contencioso administrativo, el procedimiento de autoridad competente previsto en los tratados para evitar la doble tributación y el juicio de amparo. Estos medios de defensa pueden usarse en forma sucesiva, más no simultánea.

Si las consideraciones legales, económicas y financieras, para la determinación del crédito fiscal que propone la autoridad, son válidas, y si el ajuste corresponde a transacciones con un residente en el extranjero el cual México tiene celebrado un tratado fiscal, el contribuyente puede aceptar el monto del crédito fiscal, pagar el importe, la actualización, recargos y multas correspondientes o invocar el procedimiento de autoridad competente para solicitar el pago correspondiente de la diferencia de impuesto impuesta en México.

La legislación otorga derechos a los contribuyentes; uno de ellos es la licencia para realizar consultas en materia de precios de transferencia. Las autoridades fiscales podrán resolver las consultas que formulen los contribuyentes interesados relativas a los métodos a utilizar en la determinación de los precios o montos de las contraprestaciones, en operaciones con partes relacionadas, cuando el contribuyente presenta la información, datos y documentación, necesarios para la emisión de la resolución correspondiente. Estas resoluciones podrán derivar de un acuerdo con las autoridades competentes de un país con el que se tenga un tratado para evitar la doble tributación.

La validez de las resoluciones puede condicionarse al cumplimiento de requisitos que demuestren que las operaciones se realizan a precios o montos de contraprestaciones que hubieran utilizado partes independientes en operaciones comparables.

5. Papel del dictaminador (Contador Público Registrado) en materia de precios de transferencia

Los contribuyentes en México se encuentran obligados a dictaminar sus estados financieros (Artículo 32ª, Código Fiscal de la Federación), cuando su capacidad de ingresos y el valor de sus activos rebasan ciertos importes; cuando el promedio mensual de trabajadores es superior a trescientos trabajadores; por la capacidad accionaria de los socios, entre otras razones. Los contribuyentes que no se encuentran obligados a dictaminar, pueden optar por dictaminar sus estados financieros. Los contribuyentes que se encuentren obligados o que hubieran manifestado la opción de hacer dictaminar sus estados financieros, independientemente de la situación fiscal al dictamen que correspondan, deben realizar un diagnóstico fiscal y responder a un cuestionario en materia de precios de transferencia.

La presentación de los cuestionarios, de diagnóstico fiscal en materia de precios de transferencia (revisión del contador público) es obligatoria; no obstante, la Primera Resolución Miscelánea Fiscal, publicada en agosto de 2009, otorga la facilidad para no presentar información en el dictamen fiscal del ejercicio 2008, su no presentación no tendrá ninguna consecuencia legal para los contribuyentes, ni para los contadores públicos que dictaminaron a los contribuyentes que se encontraban obligados o que hubieran manifestado la opción de hacer dictaminar sus estados financieros.

No obstante, los contadores públicos deberán manifestar en su informe sobre la revisión de la situación fiscal del contribuyente, en forma expresa, cualquier omisión o incumplimiento a las disposiciones fiscales a que hacen referencia los cuestionarios de diagnóstico fiscal y en materia de precios de transferencia, que se hayan detectado al examinar la situación fiscal del contribuyente dentro de las pruebas selectivas llevadas a cabo en cumplimiento de las normas y procedimientos de auditoría.

El SAT, mediante el cuestionario en materia de precios de transferencia (anexo 16 de la Cuarta Resolución de Modificaciones a la Resolución Miscelánea Fiscal para 2009, publicada el 31 de marzo de 2010) que deben llenar los Contadores Públicos Registrados5, busca que el auditor se cerciore de la información financiera que están examinando, los contribuyentes hayan cumplido con sus obligaciones fiscales en materia de precios de transferencia, que hayan presentado la declaración informativa de operaciones con partes relacionadas residentes en el extranjero y que cuenten con la documentación comprobatoria que sustente que las operaciones con partes relacionadas se determinaron a valor de mercado.

El SAT incorporó, en el dictamen fiscal, los cuestionarios que forman parte del informe sobre la revisión de la situación fiscal del contribuyente, cuyo objeto es identificar procedimientos de auditoría aplicados por el Contador Público Registrado (auditor externo), para la revisión de estados financieros, alcance de las pruebas sustantivas, aspectos fiscales del contribuyente auditado.

El instructivo contempla para los contribuyentes que realicen operaciones con partes relacionadas nacionales o residentes en el extranjero y que dictaminen sus estados financieros para efectos fiscales, que deberán proporcionar información a las autoridades fiscales Estados de resultados segmentados, diferenciando aquellas operaciones realizadas con partes relacionadas nacionales y extranjeras; así como, no relacionadas nacionales y extranjeras. Además, deberán listar las operaciones realizadas con partes relacionadas nacionales y extranjeras durante el ejercicio, identificando las operaciones que sean acumulables o deducibles para efectos de ISR e Impuesto Empresarial a Tasa Única.

El dictaminador debe contestar un cuestionario sobre operaciones con partes relacionadas, integrado por 156 preguntas, las cuales requieren información general, fechas, números de identificación fiscal de los asesores precios de transferencia, importes y montos. Además, el cuestionario requiere la revisión de información como créditos respaldados, costo de venta, gastos a prorrata, operaciones financieras derivadas, capitalización insuficiente y cálculo del estímulo fiscal.

El cuestionario en materia de precios de transferencia se distingue por la descripción de las funciones, riesgos y activos (tangibles e intangibles) de la compañía, y la revisión extensiva del cumplimiento de la obligación fiscal del estudio de precios de transferencia. Está integrado por 76 preguntas en total, cuyo objeto es verificar, mediante la revisión del dictaminador, que el contribuyente cuenta con la documentación soporte del estudio de precios de transferencia; que pueda concluirse que las operaciones se realizaron a valores de mercado; que en caso de existir como resultado un ajuste de precios de transferencia (no realizado por el contribuyente), revelar si se realizó alguna salvedad en el informe de la situación fiscal del contribuyente; revisar que se haya presentado la declaración informativa de operaciones con partes relacionadas residentes en el extranjero; y que la contabilidad del contribuyente permita segmentar la información financiera por operaciones con partes relacionadas e independientes. Asimismo, se debe proporcionar la integración de los socios o accionistas que tuvieron acciones o partes sociales durante el ejercicio 2008, indicando, número de identificación fiscal o RFC, país de residencia, porcentaje de participación en el ejercicio, periodo de tenencia, monto de aportaciones y retiros; así como, monto de préstamos efectuados o recibidos.

6. Dimensión internacional de la auditoría tributaria de precios de transferencia

Las administraciones tributarias en materia internacional consideran que una auditoría fiscal simultánea "es una forma de ayuda mutua, [ ] que permite a dos o más países cooperar en el área de investigaciones fiscales" (OECD, 1995, p. IV.4.78) debido que se propicia el intercambio de información. La auditoría fiscal simultánea en materia de precios de transferencia coadyuva a las administraciones fiscales que participan, en disminuir la posibilidad de una doble tributación económica para el grupo multinacional.

La parte A del Modelo de Acuerdo de la OECD define el concepto de una auditoría fiscal simultánea6, al texto significa

un acuerdo entre dos o más partes para revisar simultáneamente y en forma independiente, cada una en su territorio, los asuntos fiscales de un(os) contribuyente(s) en donde tienen un interés común o relacionado, con el fin de intercambiar cualquier información relevante que obtengan (OECD, 1995, p. IV.4.79).

Una vez se establece el acuerdo entre los auditores fiscales de cada Estado, se realizan, de manera independiente, sus revisiones en sus jurisdicciones territoriales de acuerdo a su normatividad y práctica administrativa (OECD, 1995, p. IV.4.80).

Las auditorías fiscales simultáneas pueden ser un instrumento para consolidar pasivos fiscales de las asociadas, para ubicar las utilidades distribuidas entre las asociadas en diferentes jurisdicciones fiscales. "Un objetivo [ ] es promover el cumplimiento con las disposiciones de precios de transferencia" (OECD, 1995, p. IV.4.87). Recuperar la información que sirvió de base para la determinación de precios de transferencia de transacciones controladas entre empresas asociadas en dos o más jurisdicciones puede ser difícil para una administración tributaria sobre todo si su jurisdicción no coopera o no proporciona la información necesaria. Una auditoría fiscal simultánea puede ayudar a las administraciones fiscales a establecer estos hechos de una manera más rápida, más efectiva y económica.

La internacionalización de las actividades empresariales de los corporativos multinacionales, la complejidad de las operaciones y los problemas relacionados con los precios de transferencia están cada vez más presentes. Los lineamientos de la OECD (IV.4.83) establecen que el "uso de las auditorías fiscales simultáneas es recomendado al auditar los precios de transferencia y para facilitar el intercambio de información y operación de los procedimientos de acuerdo mutuo", debido a que si se determina una omisión de impuestos, las jurisdicciones de los Estados involucrados deben alcanzar un acuerdo que evite la doble tributación del grupo multinacional.

Consideraciones finales

La administración tributaria ha mejorado sus procedimientos administrativos al establecer programas orientados a ser más eficaces en la fiscalización, de acuerdo a como lo establecen los lineamientos de la OECD. Aunque la administración está calificada para emitir resoluciones y dictaminar sobre asuntos de precios de transferencia, actualmente, no se encontró información tributaria que muestre el grado de éxito de la administración tributaria cuando ejerce sus facultades de comprobación, limitación del estudio fiscal. Sería saludable que la administración tributaria proporcione información respecto de las partida recaudatorias del régimen de precios de transferencia, proveniente de resoluciones de la autoridad al determinar créditos fiscales; producto de dictámenes fiscales emitidos por Contadores Públicos Registrados, sobre las cifras respecto al estudio funcional y los métodos de valuación de los precios de transferencia, vinculada a grado de recaudación que aportan al gasto social estos contribuyentes.

A diferencia de otros países, el SAT en México no cuenta con los recursos económicos suficientes para analizar en forma científica la información [ ] que permitan un análisis profundo, por ejemplo de los insumos utilizados, los instrumentos financieros, la transferencia de tecnología, entre otros, lo cual puede desentrañar la realidad de las operaciones. En consecuencia, [ ] la actividad de fiscalización será de carácter parcial, no obstante que, con las condiciones actuales se han reflejado resultados muy positivos (Bettinger, 2008, p. 11).

De acuerdo a Zubiría (2006), los grandes contribuyentes residentes en México: instituciones de crédito y algunas otras entidades componentes del sistema financiero mexicano; empresas controladoras y controladas; contribuyentes con ingresos superiores a quinientos millones de pesos anuales; empresas que coticen en la bolsa de valores; la administración pública descentralizada; y PEMEX y sus subsidiarias, CFE, IMSS, e ISSSTE, son empresas vinculadas con el comercio mundial de las corporaciones transnacionales, son el grupo de contribuyentes que mayor porcentaje de recaudación se observa, ello requiere mayor énfasis en la transparencia de la información pública.

Los futuros estudios fiscales que se realicen, se pretende orientarlos a la búsqueda de la información respecto a los métodos de valuación de los precios de transferencia en referencia a las partidas que se recaudan y las resoluciones que la autoridad determina cuando ejerce sus facultades de comprobación. Distinguir el impacto recaudatorio de ello es un tratamiento particular en el tema de la fiscalización de la autoridad en materia de precios de transferencia, que podría ayudar a definir una política económica-fiscal más clara y definida para la inversión extranjera en México.

Pie de página

1De acuerdo con la Ley del ISR, artículo 215, se considera que dos o más personas son partes relacionadas, cuando una participa de manera directa o indirecta en la administración, control o capital de la otra, o cuando una persona o grupo de personas participe directa o indirectamente en la administración, control o capital de dichas personas.

2El artículo 86, fracción XII LISR 2010, establece la obligación para las personas morales. El artículo 133, fracción XI remite a las personas físicas al artículo 86 para el cumplimiento de la obligación. Si el contribuyente no excedió ingresos de 13 millones de pesos en el ejercicio inmediato anterior, y la persona física con ingresos por la prestación de servicios profesionales no excedió ingresos de 3 millones de pesos, ninguno es obligado a cumplir con la disposición, artículo 86 fracción II antepenúltimo párrafo. Sin embargo, la normatividad no exime al contribuyente de preparar el Estudio de Precios de Transferencia.

3En el desarrollo de las funciones en que las operaciones controladas participan, deben conocerse los activos utilizados, como naves industriales, equipo y activos intangibles. Las funciones en los procesos de negocios se encuentran las funciones de compras y gestión del inventario; de producción, almacenamiento y transporte; de marketing, servicios, ventas y servicios de garantía y de posventa; de Investigación y Desarrollo, y gestión de activos intangibles; tesorería, presupuesto, seguro y finanzas; apoyo gerencial y administrativo.

4El SAT es un órgano desconcentrado de la Secretaría de Hacienda y Crédito Público, responsable de aplicar la legislación fiscal y aduanera, cuyas funciones son de observar que los contribuyentes aporten de manera proporcional y equitativa al gasto público; de fiscalizar y de asesorar al contribuyente, y de generar el diseño y la evaluación de la política tributaria.

5Contador Público Registrado es aquel que dictamina la información financiera, previo registro ante las autoridades fiscales para estos efectos. Este lo pueden obtener las personas de nacionalidad mexicana que tengan título de Contador Público registrado ante la Secretaría de Educación Pública, que sean miembros de un colegio profesional reconocido por la misma Secretaría, y las personas extranjeras con derecho a dictaminar conforme a los tratados internacionales de que México sea parte (Código Fiscal de la Federación, artículo 52).

6El artículo 26 del Modelo de Acuerdo Fiscal de la OCDE establece la cooperación entre las autoridades competentes de los Estados, vía intercambio de información, los cuales son necesarios para cumplir con las disposiciones de los tratados y la normatividad nacional, vinculada con los impuestos que se definan en el tratado. Lo establecido en el artículo 26 no es limitativo a las formas de ayuda para los métodos de intercambio de información (petición de intercambio, intercambios espontáneos, e intercambios automáticos).

Referencias

Bettinger, Herbert (2008). Precios de Transferencia (retrospectiva). Revista Contaduría Pública (427), 10-12. [ Links ]

Cámara de Diputados del Honorable Congreso de la Unión (2010). Código Fiscal de la Federación. México D.F.: Diario Oficial de la Federación, 7 de diciembre de 2009. [ Links ]

Cámara de Diputados del Honorable Congreso de la Unión (2010). Ley Impuesto Sobre la Renta. México D.F.: Diario Oficial de la Federación, 7 de diciembre de 2009. [ Links ]

CIAT (2003). Manual de fiscalización. Refuerzo de la función de fiscalización en las Administraciones Tributarias de América Latina y el Caribe. Internacional Bureau of Fiscal Documentation, Países Bajos: IBFD Publicaciones BV. [ Links ]

Cruz, Jimy; Castellón, Jorge y Ruiz, Ulises (s.f.). Fiscalización y controversia en precios de transferencia en México. Recuperado el 10 de agosto de 2010, http://www.preciosdetransferencia.org/Econimista-des8.swf [ Links ]

García, Juan Manuel; García, Beatriz y Gil de Albonoz, Belén (2005). La elección de base de datos y sus efectos sobre la investigación contable empírica en España. Revista Española de Financiación y Contabilidad (131), 33-51. [ Links ]

IMCP (2008). Precios de Transferencia, marco teórico, jurídico y práctico. México: IMCP. [ Links ]

Miranda, José Manuel (2008). "Los precios de transferencia y la repercusión fiscal de regalías, en IETU y tratados internacionales". Revista Consultorio Fiscal (450), 31-46. [ Links ]

OECD (1995). Transfer Pricing Guidelines for Multinational Enterprises and Tax administrations. France: OECD 2001. [ Links ]

Raby, Nick (2008). International Transfer Pricing 2008. United Estate: Pricewaterhouse Coopers LLP. [ Links ]

Zubiría, José María (2006). Organización en la lucha contra la evasión-caso México. SAT. Documento presentado en Conferencia técnica del CIAT, Madrid, España. [ Links ]