Servicios Personalizados

Revista

Articulo

Indicadores

-

Citado por SciELO

Citado por SciELO -

Accesos

Accesos

Links relacionados

-

Citado por Google

Citado por Google -

Similares en

SciELO

Similares en

SciELO -

Similares en Google

Similares en Google

Compartir

Cuadernos de Contabilidad

versión impresa ISSN 0123-1472

Cuad. Contab. v.12 n.30 Bogotá ene./jun. 2011

Equidad o inequidad tributaria: la distribución del impuesto a la renta en Colombia: 1990-2002*

Jairo Alonso Bautista1

1Docente e investigador de tiempo completo, Universidad Santo Tomás. Catedrático, Escuela Superior de Administración Pública, ESAP. Contador público, Universidad Nacional de Colombia. Magíster en Administración Pública, Escuela Superior de Administración Pública, ESAP. Correo electrónico: jairobautista@usantotomas.edu.co

* Este trabajo tiene su origen en el documento La carga impositiva en Colombia, realizado por la oficina del representante a la Cámara Wilson Alfonso Borja-Díaz, con la colaboración del senador Jorge Robledo y su equipo de trabajo. Es resultado del proyecto de investigación Las transformaciones de la ciudadanía en el marco de la reforma al Estado de los años 90: del clientelismo a la ciudadanía patrimonial, ejecutado por el grupo de investigación Ciudadanía y Finanzas Públicas, de la Escuela Superior de Administración Pública, ESAP y financiado por la misma institución.

Parte de los resultados de este documento están contenidos en el primer y segundo capítulo de la tesis de grado Distribución de la carga tributaria en Colombia: aproximación a partir de las categorías de la contabilidad tributaria, para optar al título de Magíster en Administración Pública, la cual recibió la calificación "meritoria" por el equipo evaluador. Hay que señalar que esta situación ha evolucionado en el período 2002-2011 por cuenta de la ampliación de beneficios en el impuestos de renta, la ampliación de la base y la reforma de las tarifas marginales del IVA, los cambios en los sistemas de cobro de las retenciones (particularmente en el impuesto) que han aumentado de manera notoria la base gravable, pero ampliando las exenciones y tratamientos preferenciales para los contribuyentes de mayores ingresos. En un artículo futuro se analizarán estos efectos.

Fecha de recepción: 25 de febrero de 2011 Fecha de aceptación: 17 de junio de 2011

Para citar este artículo

Bautista, Jairo Alonso (2011). Equidad o inequidad tributaria: la distribución del impuesto a la renta en Colombia: 1990-2002. Cuadernos de Contabilidad, 12 (30), 45-76.

Resumen

El documento analiza la distribución de la carga tributaria del Impuesto de Renta en Colombia para el período 1990-2002. Señala que los impuestos constituyen (además del mecanismo fundamental de financiación del Estado) una forma importante de redistribución de la renta y la riqueza en una sociedad y, por ende, la forma en que los impuestos se asignan entre los diferentes grupos sociales, tiene impacto también en la forma en que se distribuye la riqueza entre estos grupos.

El documento es original en el uso de análisis derivados de categorías propias de la contabilidad tributaria para analizar la distribución de la carga tributaria en el impuesto de renta entre los diferentes sujetos del mismo, revisa la operación del mecanismo de recaudo del impuesto, y la forma en que este se revela y representa en la información estadística producida por la Dirección de Impuestos y Aduanas Nacionales, DIAN.

El trabajo desarrolla una metodología para evaluar y caracterizar los agentes que pagan el impuesto de renta, con el objetivo de estimar el tamaño de la contribución para cada uno de ellos. Se concluye la manifiesta inequidad de la contribución del impuesto de renta, lo que constituye un indicador del carácter regresivo de la estructura tributaria colombiana. Estas conclusiones encuentran soporte en otros trabajos desarrollados desde la economía.

Palabras clave autor :Estructura tributaria, impuesto de renta, equidad tributaria, beneficios tributarios, retenciones en la fuente, impuestos directos.

Palabras clave descriptor : Tributación, finanzas, contribución presupuestaria, auditoría financiera.

Clasificación JEL: H23 - H40

Abstract

This document analyses distribution of the tributary load of Rent Taxes in Colombia between 1990 and 2002. It points out that taxes embody an important form of rent redistribution and society's wealth (besides being the main financing mechanism of the State) and thus, the manner in which such taxes are assigned among diverse social groups has a direct impact on the way wealth is distributed in the same groups. The text is original in its use of analysis coming from tributary accounting categories applied into the analysis of tributary load in the Rent Tax; it reviews the tax collection mechanism and the way in which it is revealed and represented through statistical information produced by DIAN. This work develops a methodology for evaluating and characterizing tax-paying agents, aiming at estimating each one's amount of contribution. It concludes that the contribution to the Rent Tax is unequal, a statement that emphasizes the regressive nature of the Colombian tributary structure; such a conclusion is supported by other works developed in the economical sciences.

Key words author : Tributary structure; rent tax; tributary equality; tributary profits; deduction at source; direct taxes.

Key words plus : Taxation, finance, budget contributions, financial audit.

Resumo

O documento analisa a distribuição da carga tributária do Imposto de Renda na Colômbia para o período 1990-2002. Ele ressalta que impostos constituem (além do mecanismo fundamental de financiamento do Estado) uma forma importante de redistribuição da renda e da riqueza numa sociedade, portanto, a maneira em que esses impostos são alocados entre as várias camadas sociais, tem impacto também na forma que a riqueza é distribuída nessas camadas. O documento é original enquanto ao uso de análises derivadas de categorias próprias da contabilidade tributaria para analisar a distribuição da carga tributária no imposto de rendas entre os diferentes sujeitos; revisita a operação do mecanismo de arrecadação do imposto e a maneira em que ela e desvendada e representada na informação estatística produzida pela DIAN . O trabalho desenvolve uma metodologia pare avaliar e caracterizar agentes que pagam o imposto de renda, a fim de estimar o comprimento da contribuição de cada um deles para finalizar com a manifesta não eqüidade na contribuição do imposto de renda, o que constitui indicador que marca o caráter regressivo da estrutura tributária colombiana. Estas conclusões têm suporte em trabalhos desenvolvidos em economia.

Palavras-chave : Estrutura tributária, imposto de renda, eqüidade tributária, benefícios tributários, retenção na fonte, impostos direitos.

Palavras-chave descritores : Tributação, financiar, contribuições para o orçamento, auditoria financeira

"Desde el bautismo se apodera del hombre la mano del fisco, le sigue a su casamiento, le persigue hasta el entierro, y aún más allá de la tumba... Todo está gravado: el capital y la renta, la industria y el suelo, la vida y la muerte, el pan y el hambre, la alegría y el duelo. Monstruo multiforme, verdadero Proteo, el fisco lo invade todo, en todas partes se encuentra, y ora toma la forma enruanada del guarda de aguardiente, el rostro colérico del asentista, el tono grosero del cobrador de peaje, la sucia sotana del cura avaro, los anteojos del escribano, la figura impasible del alcalde armado de vara, la insolencia brutal del rematador del diezmo, o la cara aritmética del administrador de aduana"

SALVADOR CAMACHO-ROLDAN1

Yo nací para mirar, lo que pocos quieren ver...

SERÜ GIRÁN - CINÉMA VÉRITÉ

I. Introducción

El objetivo del presente trabajo no es otro que el de mostrar la forma en que se distribuye el impuesto de renta entre los diferentes grupos sociales en el período 1990-2002, al hacer acopio de las clasificaciones usadas por la Dirección de Impuestos y Aduanas Nacionales, DIAN, para administrar el cobro del tributo y señalar la equidad o inequidad en la asignación final de la carga tributaria.

La importancia de analizar este aspecto surge del hecho de que la tributación es uno de los temas de mayor relevancia pública. Esta afirmación no es retórica, sino que constituye la esencia del juego democrático. "No tax without representation"2 (no hay impuestos sin representación) es la frase que define con claridad el carácter profundamente político de la asignación tributaria y el papel que cumple en una sociedad.

En Colombia, a pesar de la innegable presencia de los impuestos en la vida cotidiana, el análisis de los efectos tributarios en la equidad y, en particular, de la forma en que afectan la distribución del ingreso, no ha llamado la atención de profesionales y académicos de la disciplina contable; no hay en la literatura local un análisis extenso sobre este tema desde una perspectiva macro3 pues las escasas reflexiones que hay tratan el tema desde perspectivas microeconómicas4 que se enfocan en la mecánica y las lógicas del pago del tributo y responden en todo caso a una aproximación jurídica del proceso contable.

La carga tributaria y la forma en que esta se distribuye entre los distintos grupos sociales (no agentes económicos)5 es, ante todo, resultado de complejos juegos de poder, que se visibilizan en diferentes escenarios: los órganos representativos (Congreso, Asambleas, Concejos), los organismos financieros multilaterales (Banco Interamericano de Desarrollo, BID; Fondo Monetario Internacional, FMI; Banco Mundial), el poder y la capacidad del órgano ejecutivo (presidente, alcaldes y gobernadores) y la academia en cuyo seno se condensa el conjunto de creencias y visiones ideológicas y técnicas que analizan los fenómenos del mundo económico.

El trabajo que aquí se presenta parte del principio de que los impuestos son ante todo una manifestación política de los intereses de grupos sociales concretos. Ello no implica que este trabajo ofrezca un análisis sobre el papel de los actores políticos en la asignación de la carga tributaria en el impuesto de renta o en la estructura tributaria colombiana, tema que desborda su alcance, o que esos intereses estén limitados a actores estrictamente nacionales; por el contrario, en el mundo globalizado que emerge desde finales de los años 70 del siglo XX, la influencia de actores transnacionales o multilaterales es cada vez más visible y manifiesta en las estructuras políticas y económicas de los Estados Nacionales. En la fijación de impuestos, estas fuerzas se manifiestan de manera muy clara por medio de diversos mecanismos como las calificaciones de riesgo país (Garay, 1997; Tanzi, 2001).

Los lineamientos generales de la(s) política(s) tributaria(s) en Colombia y en general, en todos los países de América Latina se afincan en los principios del Consenso de Washington,6 en particular, en la disciplina fiscal (que implica aumento global de la carga fiscal) y la eficiencia tributaria (que implica el desmonte de los gravámenes directos (en particular, los que gravan la renta), el desmonte de las tarifas marginales y la simplificación del sistema tributario).

Estos principios se introducen en las políticas públicas del país por varias vías: impulsados por los organismos financieros multilaterales en los documentos de condicionamientos sobre la política económica aparejados a sus programas de crédito,7 también se implementan por medio de un cuerpo de funcionarios estatales formados académicamente en los centros impulsores de los postulados del Consenso que ambientan y viabilizan las reformas (Giraldo, 2010, pp. 25-26; Reveiz, 1997) y, por último, mediante el cabildeo realizado por diversos grupos de interés. Todos estos intereses (y muchos otros 8) concurren en el seno del parlamento para que sean legitimados. Por ello, aunque las líneas generales de las reformas tributarias son las indicadas en el Consenso, no son exactamente una trascripción de ellas, porque los distintos grupos representados en el parlamento concurren o se oponen a las reformas y el resultado final depende del contexto político en que esas reformas se desenvuelven.

De hecho, una de las premisas básicas con la que se han emprendido las reformas al sistema tributario ha sido la teoría de la neutralidad. Dicha neutralidad indica la capacidad que tiene el sistema tributario para no afectar los precios de mercado y, en especial, el poder de menoscabar las ganancias de capital.9

Como resultado, la estructura tributaria avanzó en el desmonte paulatino de los impuestos directos (en especial, renta y capital) con mucha fuerza entre 1991 y 1999, pero las crisis de finales del siglo XX y otros fenómenos políticos (como las necesidades de financiación de la guerra en el período 2002-2010) imponen el aparente aumento de esos impuestos, por ejemplo, a partir de 2002 reaparece el impuesto al patrimonio. Pero estos aumentos estaban compensados por un conjunto de exenciones y tratamientos especiales a determinadas rentas, que en la práctica perforaban todos los esfuerzos que se hacían por vía de las tarifas. El fenómeno de las exenciones de capital ganó mayor importancia en el período 2002-2010.

Frente a esta realidad, se hace necesario un cuerpo analítico que tenga en cuenta los siguientes puntos:

- Cualquiera que sea la ideología y la estructura por la que se sostiene y se caracteriza un sistema tributario, este distorsiona las distribuciones primarias del ingreso realizadas por vía del mercado. Por tanto, no hay un modelo tributario neutral capaz de reproducir las asignaciones del mercado. Estas concepciones son solamente posturas ideológicas destinadas a legitimar un determinado esquema tributario.

- La política tributaria como toda política pública está caracterizada por la lucha y contraposición de poderes que desde diversas posiciones intentan defender sus intereses como clase social, y en el caso de la política tributaria, defienden su posición en la distribución del ingreso buscando mejorarla o que esta no empeore. Este conflicto se resuelve en regímenes democráticos en el parlamento, cuya existencia se debe precisamente a la función de fijar el gravamen que deben pagar los ciudadanos para el mantenimiento del orden y el bienestar social, por medio de la prestación de bienes y servicios públicos. Por ende, analizar el contexto político, las representaciones y los espacios de poder relativo entre Ejecutivo y Legislativo es parte integral de los resultados mismos de la reforma y ayuda a comprender su desarrollo.

- Las reglas de fijación de impuestos son reglas para la distribución del ingreso en una sociedad. El paradigma dominante en finanzas públicas señala que la neutralidad del sistema tributario garantiza eficiencia, cualquier problema redistributivo debe abordarse desde el gasto público. Sin embargo, la fijación de impuestos sea cual sea su resultado extrae recursos de manera desigual entre los diferentes grupos sociales, la forma en que lo hace depende tanto de las ideas sobre la fijación de impuestos, como del marco político en el que se toman esas decisiones.

El presente trabajo busca abordar la discusión sobre cómo se distribuye realmente la carga del impuesto de renta. Para ello, desarrolla cinco secciones. La primera es esta introducción; la segunda hace un análisis de las tendencias en el impuesto a la renta en América Latina; la tercera aborda una caracterización de la evolución del impuesto de renta en la estructura tributaria en Colombia; la cuarta analiza la distribución de ese impuesto, al caracterizar los pagos de cada uno de los contribuyentes del impuesto de acuerdo con su clasificación para la administración tributaria y la quinta presenta las conclusiones.

1. Tendencias del impuesto a la Renta en América LatinaEn las últimas décadas, América Latina ha asistido a unos cambios profundos en sus estructuras fiscales. En el período 1990-2002, estos cambios estuvieron dominados por las ideas y principios del Consenso de Washington (ver introducción), que señalaban la necesidad de vincular la estructura tributaria al nuevo escenario de la globalización, en la cual "en la imposición sobre la renta se propició una reducción de las alícuotas que beneficiase los incentivos a trabajar y a asumir riesgos" (Pita, 2008, p. 142).

Estos principios se defienden desde el punto de vista según el cual las rentas progresivas desincentivan la inversión y el ahorro, llevan a crecimientos de la economía por debajo de su producto potencial y desembocan en problemas de estancamiento económico y desempleo. Por ende, mejores tasas de crecimiento conllevan mejoras en el bienestar social y la superación de la pobreza; por ello, la política tributaria debería consagrar todos sus esfuerzos a dinamizar el crecimiento, para permitir la acumulación acelerada de rentas y capitales. Este modelo tributario favorece las rentas del capital, porque considera que son las que impulsan el crecimiento económico vía aumento de la inversión, el cual es considerado como única vía para la superación de la pobreza.10 La política tributaria hace énfasis en la construcción de un sistema "neutral" basado en impuestos indirectos con amplias bases gravables, con impuestos a la renta y al capital con amplios beneficios y bajas tarifas nominales y efectivas (Pita, 2008). Este modelo deja que el papel redistributivo se juegue en la esfera del gasto público.11

El ambiente académico y político ha sido en su mayor parte proclive a la justificación de estos procesos, de tal manera que el diseño de un sistema tributario se encuentra entre dos tensiones fundamentales: o se hace más eficiente con el fin de propiciar el crecimiento económico y garantizar la estabilidad fiscal del Estado, o se consagra a su función redistributiva con el fin de contribuir a la equidad social. Estos objetivos son en esencia incompatibles, pues no se puede lograr un esquema tributario que logre conciliar la equidad con la eficiencia, o mejor, no se puede compatibilizar la equidad (entendida como igualdad) con un concepto de eficiencia que pone como principio el respeto del mercado (ámbito natural de la desigualdad).

En este sentido, una revisión básica de la literatura señala una falta de consenso sobre el tema: la existencia de un trade off entre eficiencia y equidad de los impuestos no está demostrada. Diversos trabajos de economía (buena parte de ellos con un fuerte componente empírico) han buscado aceptar o rechazar la hipótesis que señala que si un impuesto es más equitativo o redistributivo del ingreso (progresivo) atenta contra la eficiencia económica en la medida en que reduce tanto en el corto como en el largo plazo el stock de capital y, por ende, el crecimiento de la economía con sus consecuentes efectos sobre el empleo y el bienestar; condición contraria ocurre cuando el sistema se basa en impuestos que se aceptan como inequitativos (como los impuestos al valor agregado y al consumo)

Autores como Andrés Escobar (Escobar-Arango, Hernández, Piraquive-Galeano & Ramírez; 2003) o Alberto Alesina y Roberto Perotti (1993) señalan que en el largo plazo hay una relación directa entre crecimiento e igualdad y, por tanto, el sistema tributario debe buscar al máximo las condiciones que logren mantener altos niveles de crecimiento pues en últimas esta es la forma más eficaz de lograr mejores índices de equidad. Aquí, la hipótesis es que en el largo plazo no hay contradicción entre equidad y eficiencia, planteamiento puede comprenderse en el siguiente párrafo: "Que algunos deban tener menos con objeto de que otros prosperen puede ser ventajoso pero no es justo. Sin embargo, no hay injusticia en que unos pocos obtengan mayores beneficios, con tal de que con ello se mejore la situación de las personas menos afortunadas" (Rawls, 1997, p. 27).

Con ello se postula que una sociedad que ponga como principio moral la reducción de las desigualdades sociales, debe aceptar en un principio la existencia de mayores inequidades y, por tanto, la acción de toda la política pública debe concentrarse en que este proceso sea lo más rápido posible. Como ya se sabe, no hay claridad en cuándo comienza "el principio" y cuándo termina "el largo plazo"; por ende, estas políticas pueden extenderse de manera infinita en el tiempo.

En contraste, otros trabajos (Aghion & Bolton, 1997; Galor & Zeira, 1993; Peñalosa & Tur-novsky, 2004) señalan que el trade off equidad - eficiencia de los impuestos no se ha logrado demostrar de manera suficiente ni consistente. Estos trabajos ponen en duda la existencia de esa relación y consideran que, por el contrario, existe una relación directa entre crecimiento económico y mejoramiento de los indicadores de distribución del ingreso en el corto plazo, por lo que se deduce que ambas situaciones se determinan de manera simultánea. De allí se desprende que acudir a un sistema de incentivos al capital no tendrá necesariamente efectos benéficos sobre la equidad en el largo plazo, sino que puede aumentar la desigualdad y mantenerla en el tiempo hasta convertirla en un fenómeno estructural.

Otro aspecto a señalar es que en un escenario de economías con mayor interdependencia económica, la estructura impositiva se ha convertido en un poderoso factor para atraer capitales de inversión a los países, por cuenta de ofrecer tarifas tributarias más bajas que los países vecinos12 y competir por la atracción de capitales de inversión. La competencia se ha centrado fundamentalmente en la reducción de las tasas de aquellos impuestos que pueden afectar directamente los retornos del capital invertido: impuestos a la renta y ganancias, impuestos al patrimonio y reducción o eliminación de los impuestos sobre remesas de utilidades al exterior, entre otros beneficios. En su conjunto, estos escenarios han llevado a una profunda "competencia tributaria" por captar una inversión cada vez más esquiva, la cual depende más de los indicadores subjetivos de los evaluadores financieros que de las condiciones objetivas de los países. Esta competencia llega incluso a los niveles subnacionales, lo cual amenaza la estabilidad fiscal y financiera de todas las estructuras del Estado (Mesa-Parra & Parra-Peña, 2006; Stiglitz, 2003; Tanzi, 2000).

Como consecuencia, la política tributaria concedió un mayor estímulo a la obtención de ganancias de los agentes inversionistas en particular, extranjeros , ganancias que mejorarían el "clima de inversión", el crecimiento económico, la generación de empleos de calidad y, como consecuencia, el aumento del nivel de vida de los ciudadanos, fenómenos que en la práctica no se presentaron. Desde finales del siglo XX hasta los primeros años del siglo XXI, la región se hallaba inmersa en una crisis económica profunda y la distribución del ingreso había empeorado en 20% promedio para todos los países de la región entre 1990-2006 (Gómez, 2005).13

La crisis fiscal de fines de siglo XX impide un descenso general de la carga tributaria, porque en ese contexto se hizo más exigente un ajuste fiscal más severo y los distintos países de la región tomaron vías diferentes. En el caso de Colombia, las reformas estuvieron orientadas a aumentar todos los impuestos que no implicaran sobrecargas al capital y aun entre los mismos impuestos directos, se hizo necesario desgravar a todos aquellos potenciales agentes de inversión en contra de aquellos que no lo eran. Esto se hizo fundamentalmente gracias a la aplicación de exenciones aprobadas por el Legislativo con el apoyo entusiasta del Ejecutivo de turno (Giraldo, 2010; Gómez-Sabaini, 2005).

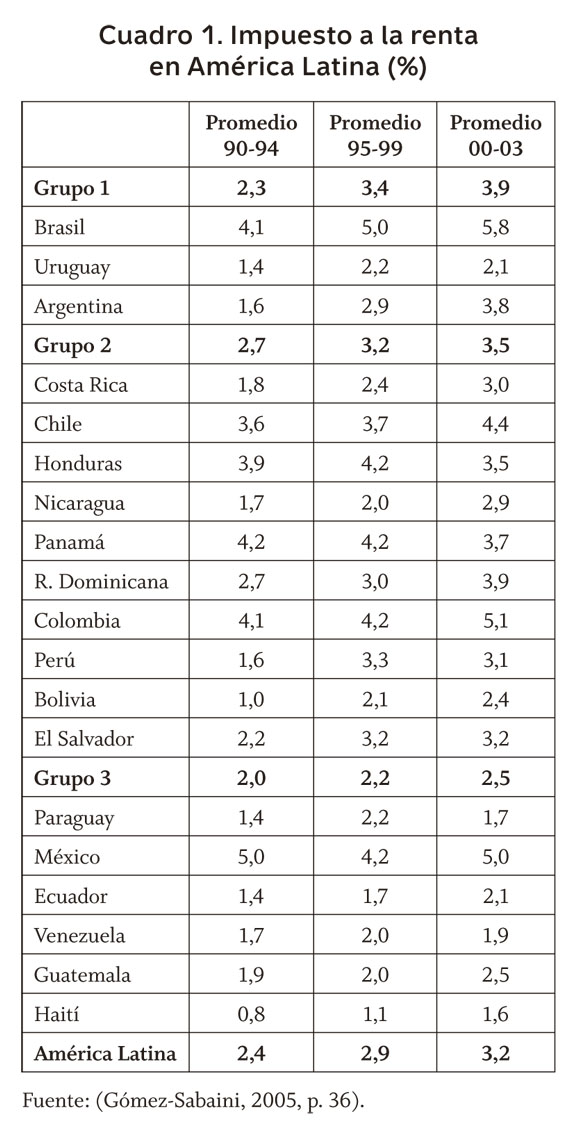

Para el período de estudio, los países de la región avanzaron en la reducción de tarifas en el impuesto de rentas, con un impacto positivo en el recaudo (cuadro 1). Esto se debe a que las reformas aumentaron las bases gravables del impuesto y, en especial, aumentaron el número neto de contribuyentes sujetos del impuesto, los cuales lograron contrarrestar los problemas derivados de las ingentes deducciones otorgadas (Colombia, Perú), la aversión al gravamen de rentas financieras incorporado al impuesto de renta (Argentina, Chile) y los serios problemas de control fiscal de los que adolece la administración tributaria (Ecuador, Venezuela) (Gómez-Sabaini, 2005; Tanzi, 2000).

Pero hay que tener en cuenta que, a pesar del aumento en el recaudo como porcentaje del Producto Interno Bruto, PIB, los impuestos a la renta presentan una relativa pérdida de importancia en la estructura de financiación del Estado. En efecto, en 1990, el impuesto a la renta representaba el 65% en promedio del total de impuestos del gobierno central en América Latina; para 2000, la renta financiaba tan solo el 40% del total de impuestos mientras que el IVA en ese mismo período había aumentado del 30% al 60% (Giraldo, 2010; Bautista, 2009).

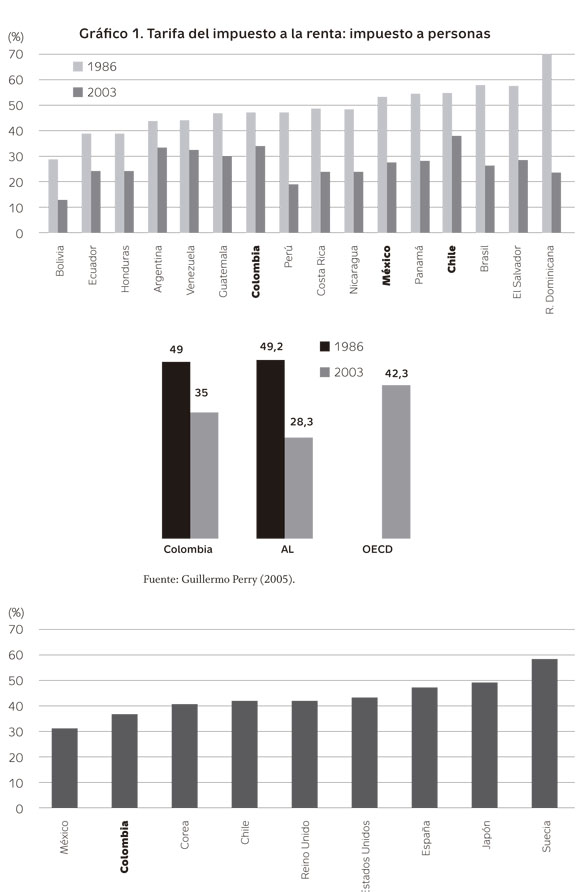

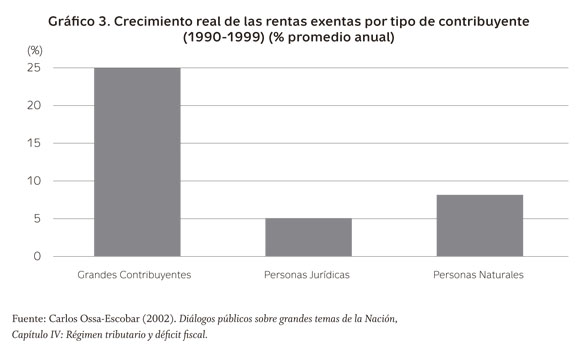

Veamos la evolución de tarifas del impuesto a la renta con mayor detalle. Los gráficos 1 y 2 señalan la caída de la tasa promedio del impuesto para todos los países de la región, tanto para empresas como para personas. De esta manera, la tarifa promedio del impuesto de renta para personas en la región cayó de 49% (Colombia: 49,2%) en 1986 a 28,3% (Colombia: 35%) (paneles a y b). Este nivel tanto para la región como para el país era mucho más bajo que el de los países desarrollados (panel c).

En el impuesto a la renta empresarial, los países de la región han disminuido la tarifa del impuesto desde el 41% (Colombia: 40%) en 1986, a 28,6% (Colombia: 38,5%) en 2003 (paneles a y b). En Colombia, llama la atención que la tarifa nominal de la renta para empresas (panel c) está por encima de la de varios países desarrollados. Sin embargo, como señala la Contraloría General de la República (2002), este fenómeno oculta que los amplios beneficios y descuentos en la estructura del impuesto reducen fuertemente esta tarifa, al punto de que la tarifa efectiva está cerca del 23%.

En el caso colombiano, el cúmulo de reformas tributarias (todas ellas de bajo impacto estructural y orientadas a lograr el saneamiento de la balanza fiscal 14 (Clavijo, 2005)) ha dejado como resultado neto una rebaja neta a las tasas del impuesto a la renta empresarial y personal entre 1986 y 2003, la creación de preferencias tributarias a la inversión sin importar su origen y sin definir el concepto de inversión de manera clara, a lo cual hay que adicionar la reducción acelerada de los impuestos al comercio exterior, todo ello justificado con la promesa de mayor crecimiento económico, que difícilmente puede sustentarse.

Al tiempo, para compensar los innumerables frentes de desgravación se ha recurrido al aumento de los impuestos indirectos, en especial del IVA y a la creación de otros como el Gravamen a los Movimientos Financieros, GMF o 4 x 1.000. Lo importante para esta discusión es la profundización de los mecanismos de cobro anticipado en todo el sistema tributario, conocido en nuestro medio como retención en la fuente, que para ciertos contribuyentes se convertía en un pago "extraoficial" del impuesto más que en un pago anticipado (Bautista, 2009). Estos temas se abordarán con mayor detalle en los capítulos siguientes.

2. El impuesto de renta en Colombia 1990-2005

La trayectoria de reformas tributarias en Colombia ha seguido en general los lineamientos de reforma descritos en el capítulo anterior. Muchos de estos cambios han sido influidos por las condicionalidades "negociadas" en los programas de ayuda para el desarrollo que se han suscrito con entidades multilaterales como el Banco Mundial o el BID, y en los convenios de estabilidad cambiaria firmados con el Fondo Monetario Internacional.15 Esto sin contar con la influencia de diversas instituciones (centros de pensamiento o think tank) que pregonan las bondades de una desgravación general de las rentas.16 Así mismo, la trayectoria de las reformas gozó del beneplácito de importantes gremios financieros y de la producción nacional, pues muchas de estas propuestas son acordes con sus intereses particulares. Muchas veces, estos grupos han tejido poderosos lazos de interacción y apoyo mutuo17 y ambos han confluido como poderes concretos en el Legislativo, cuando no en el mismo Ejecutivo.

De otra parte, los resultados de las reformas rara vez son sometidos a evaluación. Muchas veces, los objetivos explícitos de las reformas no llegan a cumplirse y "lo cierto es que, no obstante la frecuente discusión de las bondades esperadas de las reformas, pocas veces se evalúan sus resultados, puesto que una vez realizada una reforma se inicia la discusión de la siguiente, sin tener una idea clara de la efectividad de la anterior" (García & Gómez, 2005, 44-45).

La profusión de reformas tributarias en los años 90 y en la primera mitad del siglo XXI generó un sistema tributario cada vez más complejo. Solamente en el período 1990-2005 se contaron 13 reformas (prácticamente una cada año). Ellas buscaron diferentes objetivos: en el período 1990-1997, las reformas se justificaban usualmente en la necesidad de aumentar el recaudo, para cumplir las obligaciones de gasto creadas por la Constitución de 1991; entre 1997 y 2003, la justificación estuvo en el argumento de la crisis fiscal y financiera y la necesidad de incrementar los recursos del Estado para enfrentar esa situación; por último, las reformas de los años 2003-2005 estaban justificadas tanto por la crisis de las finanzas públicas, como por la necesidad de incrementar el gasto militar y generar los incentivos correctos para atraer la inversión extranjera al país.

A pesar de los diferentes argumentos políticos y técnicos, en todas las reformas se nota la preocupación fundamental de que los impuestos no afecten la inversión y varios mecanismos se incluyeron a lo largo del tiempo para garantizar ese objetivo: tratamientos preferenciales a las operaciones de bolsa (1992 y 1993), descuentos por generación de empleo y reinversión de utilidades (1998, 1999, 2004), y varios etcéteras cuyas tipologías y justificaciones son muy amplias.

En esta dinámica, las reformas fueron creando una gran amplitud de tratamientos preferenciales en el impuesto de renta: exenciones, deducciones y descuentos fueron los mecanismos que se implementaron con el objetivo de impulsar sectores específicos de la actividad industrial, comercial y financiera. La idea de que los bajos impuestos a la renta alentarían aumentos en la inversión en estos sectores, impuso una lógica devastadora en el sistema tributario colombiano pues cada reforma ampliaba el número de tratamientos preferenciales sin que por otra parte hubiera un control sobre el impacto real de esas exenciones. Los estudios de impacto no existen, o cuando los hay no trascienden el debate político. En este sentido, el Congreso de la República ha sido el gran convidado de piedra, ya que su responsabilidad se limita a validar legalmente la reforma, pero no cumple un papel eficaz de control político sobre las exenciones creadas. Solamente en 2003, con la expedición de la ley 819, se obligó a las instituciones encargadas del manejo fiscal a calcular los costos de los beneficios tributarios; antes de esta fecha, los beneficios no estaban cuantificados y mucho menos incluidos en ejercicios de planeación fiscal de mediano y largo plazo.

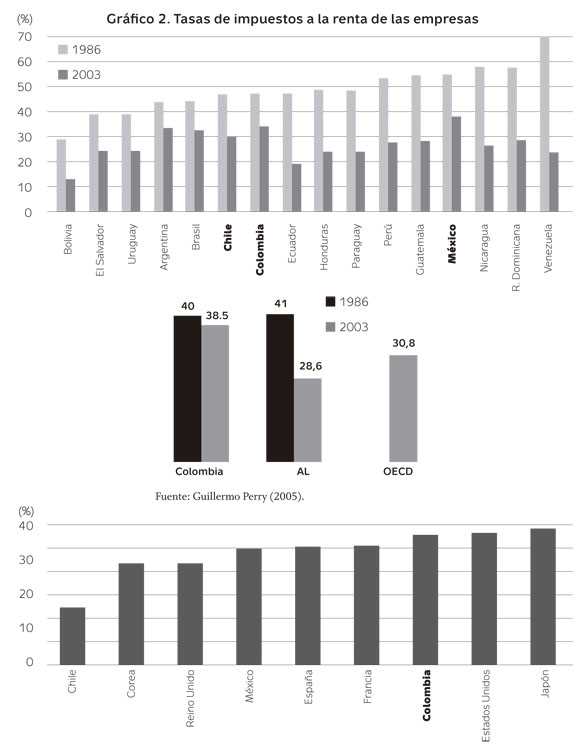

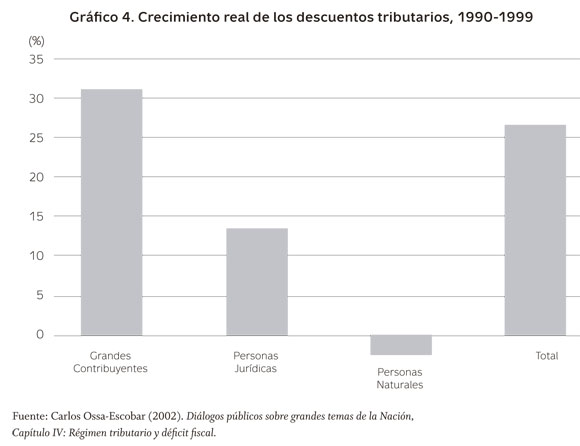

Antes de 2003, la DIAN produjo una serie de estimaciones sobre los costos fiscales reales de las exenciones y, en particular, las concedidas en renta. En 2001, con base en esa información, la Contraloría General de la República (gráficos 3 y 4) estimó los costos aproximados de esas exenciones en $5 billones del año 2001. Para este año, el déficit fiscal del Gobierno Central rondaba los $6,3 billones, es decir, los tratamientos preferenciales equivalían al 70% de ese monto, lo cual da una idea general sobre la dimensión de esos tratamientos.

Las exenciones y tratamientos preferenciales en el impuesto de renta han tenido una discusión relativamente poco importante en el escenario político. Autores como Sergio Clavijo (2005) señalan que la aparición y la profundización de los tratamientos tributarios especiales orientados a sectores particulares de la economía, han invitado a movimientos contables ficticios que se generan con el fin de acceder a esos beneficios; esos movimientos contables adicionalmente generan desconfianza sobre las cifras presentadas por la contabilidad e incapacitan el crecimiento de los mercados accionarios y las transacciones comerciales de toda índole pues no hay confianza en que las cifras reflejadas correspondan a una realidad aproximada de las finanzas de las empresas.

El efecto obvio es que estas exenciones perforan profundamente la base tributaria. En el plano político, esto ha implicado un "pecar y rezar" [el que peca y reza empata] en el cual las medidas de aumentar la tasa nominal del tributo (30% al 38,5% entre 1990 y 2004) se han socavado con el aumento de los beneficios tributarios.

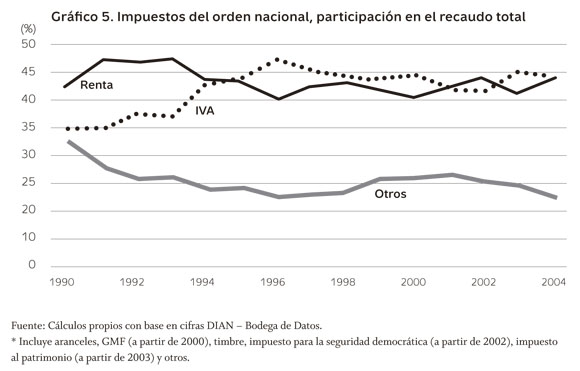

En consecuencia, el impuesto a la renta ha mantenido su contribución dentro del total de recaudo del Gobierno Nacional, que ha girado alrededor del 40%; mientras tanto, el aumento del IVA (gráfico 5) se explica principalmente por el desmonte del sistema arancelario, cuyos recaudos fueron sustituidos íntegramente con aumentos en la tarifa y en la base gravable de este impuesto como resultado del desmonte del sistema de protección que acompañó la apertura de inicios de los 90.

Como proporción del PIB, el impuesto de renta pasó de representar el 3,21% del PIB en 1990, al 5,62% del PIB para 2002. ¿Dónde se soportó este crecimiento? Mientras tanto, el crecimiento del recaudo del IVA como proporción del PIB es aún más marcado. El gráfico 5 muestra que mientras en 1990 este representaba el 2,43% del PIB, para 2002 asciende al 5,28% del PIB, con un incremento de 2,85 puntos porcentuales; esto como consecuencia de los aumentos de la tarifa (10% a inicios de los 90 y 16% según la reforma tributaria de 2000).

En conjunto, el esfuerzo fiscal asumido por los contribuyentes ha sido mayor, pues entre 1990 y 2002 la carga fiscal pasó de representar el 7,85% del PIB al 13,36%, es decir, un aumento del 85% en el recaudo efectivo. A pesar de ello, no pocos sectores claman por un mayor esfuerzo fiscal, sin que se haga una discusión sobre cómo debe distribuirse ese esfuerzo (equidad) y qué impacto tendrá sobre el conjunto de variables económicas (eficiencia).

Aquí se hace necesario desmitificar una serie de afirmaciones que hacen parte del diagnóstico alrededor del sistema tributario colombiano: de una parte, se dice que la carga fiscal sigue siendo baja, pero esa afirmación debe relativizarse inicialmente porque la carga efectivamente ha aumentado, pero en el impuesto de renta específicamente su aumento ha recaído en sectores muy específicos, mientras que otros se han beneficiado de los descuentos y tratamientos preferenciales.

Esto introduce otro mito muy particular. Sergio Clavijo (2005) y el informe de la Misión del Ingreso Público (2002) señalan que en el caso de renta, el tributo se ha concentrado en los niveles de ingreso alto y casi ha ignorado el gravamen a las rentas medias. Para complementar este argumento, gremios como la Asociación Nacional de Empresarios de Colombia, ANDI, aclaraban hacia 2002 que los grandes contribuyentes (que corresponden al 75% de los miembros del gremio) aportan prácticamente el 85% del impuesto a la renta, lo cual configura una situación de evidente inequidad en el tratamiento de la renta empresarial en Colombia. Otros argumentos son expuestos por la administración tributaria, pues según la DIAN "los Grandes Contribuyentes representan entre el 83 y el 85% del total del recaudo de la DIAN a nivel nacional" (DIAN, 2007, p. 1).

También se ha sustentado la tesis de que los grandes conglomerados privados tributan más que las empresas del Estado, aunque a partir de 1992 estas últimas fueron incluidas como sujetos del impuesto de renta.

¿Pero realmente, los grandes capitales y los altos ingresos son los que aportan más impuestos a la Nación? ¿Quién está soportando el aumento en la carga del impuesto de renta que se observa entre 1990 y 2005? ¿Será que en contra del discurso académico y político y los intereses de poderosos grupos sociales el impuesto de renta se ha encargado de gravar las grandes transacciones y las ganancias de capital? En últimas, estas preguntas nos llevan a la cuestión de evaluar la distribución de la carga tributaria del impuesto de renta, tema que se aborda en el capítulo siguiente.

3. La distribución de la carga tributaria del impuesto de renta

Ya se analizó cómo la carga tributaria en Colombia tuvo un aumento sustancial durante el período de estudio. Sin embargo, no se ha analizado la forma en que se distribuyó esa carga entre los diversos grupos sociales y sobre todo en el impuesto de renta, en la cual el efecto combinado de mayores tasas del impuesto y mayores exenciones tributarias terminó por reorientar la carga fiscal sobre sectores muy específicos de la sociedad.

Al final del capítulo dos se analizaban una serie de afirmaciones que proponen la idea de que esta carga se concentraba en las personas y empresas de mayores niveles de ingreso y capital (grandes contribuyentes en el caso de las empresas). Este análisis propone una revisión de la carga fiscal de la renta empresarial por cuanto han sido las empresas y especialmente aquellas que constituyen el rango de grandes contribuyentes, las que mayores beneficios tributarios en renta recibieron durante el período estudiado. Hay que recordar que el período escogido responde a una primera intención de revisar las transformaciones de la estructura tributaria a finales del siglo XX y a las limitaciones en el acceso a la información que permite hacer los cálculos que se presentan en este capítulo.

La metodología propuesta busca discriminar el impuesto de renta a cargo por tipos de contribuyente, para construir el cálculo del impuesto propio, es decir, el que se obtiene al eliminar de la contabilidad de cada contribuyente lo imputado por retenciones en la fuente. Esto permite calcular el aporte propio de cada grupo de contribuyentes, al eliminar las distorsiones que aplican las retenciones sobre el reporte del aporte total. Esta idea parte de la hipótesis de que buena parte de los impuestos que se les atribuyen a los grandes capitales (aquí definidos como grandes contribuyentes) son en realidad retenciones en la fuente que les aplican a otros agentes tributarios.

El impuesto a la renta recaudado por la DIAN se compone tanto de las contribuciones declaradas anualmente que se pagan en cuotas a lo largo del siguiente período fiscal, como de las declaraciones de retención en la fuente, que para el sujeto pasivo constituyen un pago anticipado del impuesto (gráfico 6). La retención en la fuente es simplemente un mecanismo de cobro anticipado del impuesto, con el objetivo de garantizar flujos de caja continuos para la Tesorería General de la Nación.

Como se nota en el gráfico 6, el peso de las retenciones en la fuente sobre el impuesto total es mayor; actualmente (2010), este representa casi el 61% del recaudo total del impuesto. La retención en la fuente como mecanismo de recaudo ha tenido un aumento considerable, pues en 1990 este sistema tan solo representaba el 12% del total del recaudo del impuesto a la renta. El fortalecimiento de este mecanismo no tiene consecuencias solamente sobre la eficiencia del recaudo, sino que ha servido para distorsionar la carga fiscal.

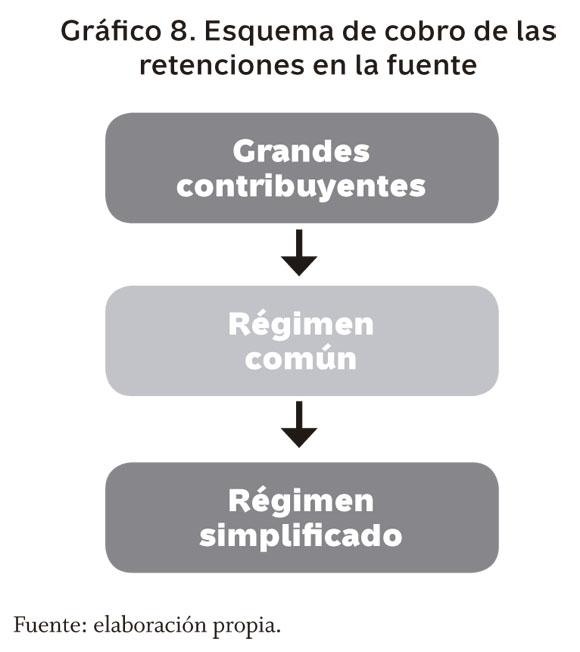

Ahora bien, el mecanismo de retención también sirve como instrumento de control tributario y con este fin se establecen una serie de "jerarquías" en el proceso de retención. De allí se deriva la necesidad de crear unas diferencias entre los contribuyentes, con el fin de que la administración tributaria pueda apalancar parte de sus instrumentos de control de la evasión sobre aquellos contribuyentes que por sus montos de transacciones, capital y/o ingresos tienen sistemas de información más fiables y que, en conjunto, permiten analizar un gran número de operaciones con pocos esfuerzos e instrumentos de control.

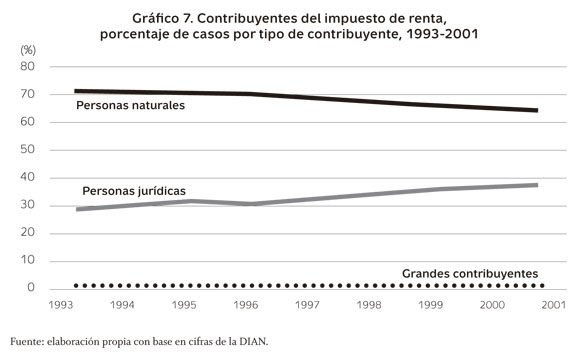

De esta manera, la administración tributaria del impuesto de renta (no solamente de él, hay que aclarar) distingue entre tres tipos de contribuyentes: los grandes contribuyentes que son organizaciones jurídicas que por el tamaño de sus operaciones y/o el monto de su capital requieren un régimen especial de control tributario; estas organizaciones son tanto del sector público como del privado. En Colombia (gráfico 7), los grandes contribuyentes representan tan solo el 1% de los contribuyentes del impuesto de renta, pero tienen en su poder el 80% del total del capital empresarial del país y se concentran fundamentalmente en los sectores de minería, financiero, comercio y de manufactura.

Al mismo tiempo, hay otros tipos de contribuyentes con especificidades diferentes: los regímenes común y simplificado aparecen fundamentalmente para controlar la retención de fuente y el pago del IVA, pero sus conceptos se aplicaron a todos los impuestos incluyendo el de renta. Hay que señalar que el régimen simplificado agrupa a una serie de contribuyentes que se pueden definir como de menor actividad económica y su creación se hizo justamente para mejorar el control en el pago del impuesto de IVA, y se hace extensivo al impuesto de renta, en especial para clasificar la proveniencia de los impuestos.

La retención en la fuente en el impuesto de renta funciona en un sistema jerarquizado, en el cual los grandes contribuyentes retienen a los contribuyentes del régimen común y estos a su vez a los del simplificado, y los del simplificado a las personas naturales (gráfico 8). Al mismo tiempo, organizaciones que están en el mismo nivel se pueden retener entre ellas, por ejemplo, un gran contribuyente puede retenerle a otro gran contribuyente.

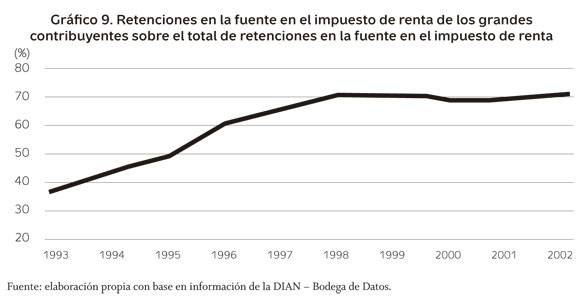

Los grandes contribuyentes son los agentes que tienen el mayor peso en el recaudo de retenciones; en 2002, recaudaban más del 70% del total de retenciones en la fuente (gráfico 9). Para 2010, esta cifra ascendió al 83%.

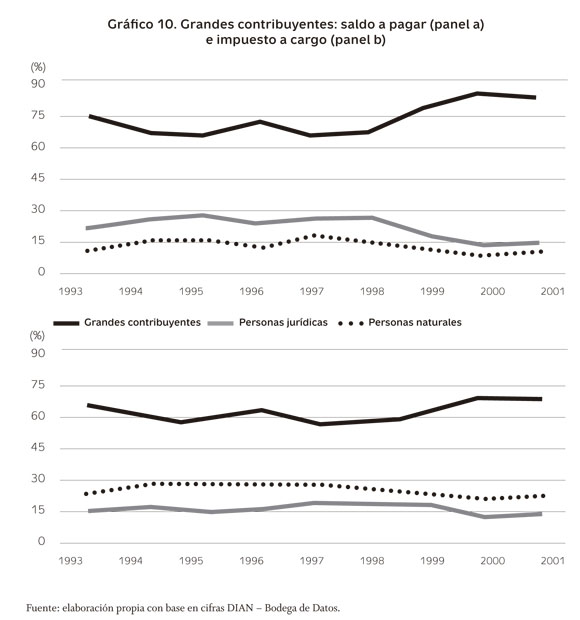

El gráfico 10 (paneles a y b) muestra la importancia de los grandes contribuyentes en la estructura del impuesto de renta. En efecto, los grandes contribuyentes participan con el 70% de las retenciones (año 2001); el saldo a pagar es superior al 80% del total del impuesto de renta y el impuesto a cargo de los grandes contribuyentes es superior al 60% del total. En este sentido, es necesario indicar que en ambos conceptos no está disminuido el aporte realizado vía retención en la fuente.

Es necesario introducir una diferenciación en la forma de contabilizar el aporte de los grandes contribuyentes en el impuesto de renta. En primer lugar, hay que señalar que gran parte del impuesto a cargo de los grandes contribuyentes, incluye el valor de las retenciones practicadas por concepto de retención en la fuente. Las retenciones en la fuente no son aportadas por la propia empresa, sino por aquellos agentes a los que se les ha retenido parte del impuesto.

Para aislar el efecto de la retención, es necesario establecer una forma de depurar los aportes propios de la renta empresarial de los grandes contribuyentes para determinar la proporción de la declaración que corresponde a su propio esfuerzo tributario. Esto se logra al introducir una ecuación simple que corresponde al cálculo de la carga tributaria efectiva. Su cálculo permite una aproximación indirecta al impacto de los beneficios tributarios percibidos por los grandes contribuyentes; hasta 2004 este cálculo no se hacía de forma directa.

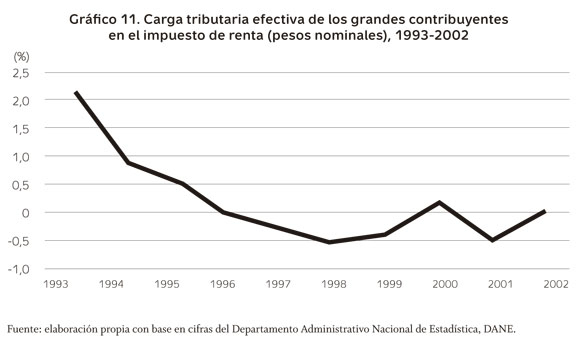

La carga tributaria efectiva de los grandes contribuyentes se calcula a partir de la siguiente fórmula:

CTGC = IC - rp + rpr + ar

donde:

CTCG: Carga tributaria efectiva de los grandes contribuyentes

IC: Impuesto de Renta a cargo

rp: retenciones practicadas

rpr: retenciones que les practicaron (a los grandes contribuyentes)

ar: autorretenciones

Esta ecuación aísla efectivamente el aporte propio de los grandes contribuyentes de aquella porción del impuesto que es retenida a otros agentes que pagan el impuesto. El gráfico 11 presenta el resultado de los cálculos para el período 1993-2002, del cual se cuenta con la información necesaria para efectuarlo.

Los resultados indican que en ciertos años el impuesto pagado por los grandes contribuyentes de renta es inferior a las retenciones realizadas por ellos. Los años en que la curva del gráfico 11 son negativos evidencian este efecto. Cuando la curva está en el plano negativo, las retenciones practicadas a otros agentes responsables del impuesto a la renta son superiores a sus propios aportes al impuesto, lo cual sucede entre 1997-1999 y 2001-2002.

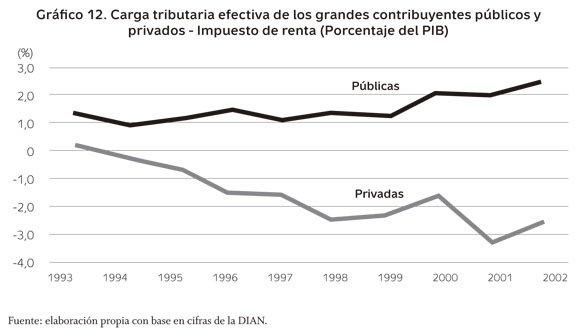

Al aplicar este mismo análisis, discriminando entre empresas públicas y privadas, los resultados son algo diferentes. El gráfico 12 muestra que la capacidad de retención de los grandes contribuyentes públicos es menor que los de sus pares privados o que el aporte propio de renta es superior a las retenciones practicadas. Esta diferencia revela diferentes prácticas en términos de la gestión del impuesto de renta, una mayor propensión a aprovechar los beneficios tributarios concedidos en el impuesto por parte de las firmas privadas a diferencia de sus pares estatales (lo cual en cierto sentido es bastante lógico) y la certeza de que los grandes contribuyentes son ante todo agentes de retención. Adicionalmente, el Ministerio de Hacienda (2005, p. 135) señala que "el monto total de rentas exentas correspondiente a los grandes contribuyentes asciende a 2.256 miles de millones. De este monto, 31% pertenece a empresas del sector público, lo que implica que el beneficio tributario otorgado a los grandes contribuyentes del sector privado ascendió en el año gravable 2004 a 1.162 miles de millones".

En definitiva, el cambio en la estructura del impuesto de renta se ha basado en aumentar los recaudos por concepto de retención en la fuente. Es un hecho que para un gran porcentaje de los ciudadanos a los que se aplica el mecanismo de retención, esta se convierte finalmente en el impuesto de renta que pagan. Esto se explica porque la retención que inicialmente fue concebida como un anticipo del impuesto de renta, terminó extendiendo de manera indiscriminada sus bases de recaudo, de tal manera que cobijó a un sinnúmero de ciudadanos que no tenían la obligación de declarar el impuesto de renta y que, por tanto, no tienen cómo descontar este impuesto.

Con esta consideración, concluimos que contrario a lo que propone el modelo de tributación en Colombia la base tributaria en el impuesto de renta no es pequeña, si se tiene en cuenta que la retención en la fuente es también parte de este tributo y que a quien se le retiene es también un contribuyente del impuesto de renta.

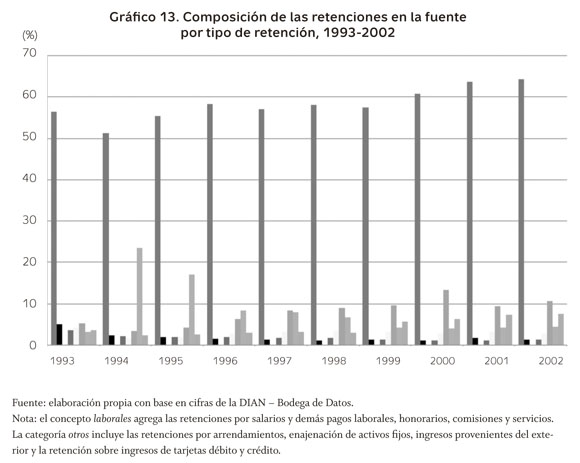

Pero para poder afirmar esto, es necesario identificar quiénes son los principales sujetos de retención del impuesto a la renta, por actividades generadoras. El gráfico 13 muestra los resultados de este análisis.

El gráfico 13 ilustra una dinámica importante. Las retenciones laborales se llevan buena parte del peso de las retenciones aplicadas: alrededor del 65% del total de las retenciones se practica sobre rentas laborales. Es difícil caracterizar a los agentes que las pagan pues estas responden a un sinnúmero de actividades que, si bien no responden solamente a la relación salarial, sí involucran una relación laboral y se caracterizan fundamentalmente por ser pagadas a personas naturales, es decir, a trabajadores. Queda para un trabajo posterior señalar cómo las retenciones afectan a los diversos niveles de salario e ingresos laborales, puesto que con la información disponible no es posible realizar ese análisis.

Pero el hecho de que buena parte de las retenciones se haga sobre rentas laborales pone de presente un cambio en el sentido del impuesto de renta empresarial, pues por la vía de retenciones, este termina cobrándose a los trabajadores. El régimen de retenciones laborales en renta es claramente discriminatorio e inequitativo, no solo porque depende del tipo de contrato del trabajador, sino también porque las tablas aplicadas son regresivas en todo sentido, tanto a los salarios, como en aquellas retenciones que tienen un porcentaje fijo sin importar el monto del ingreso sometido a gravamen.

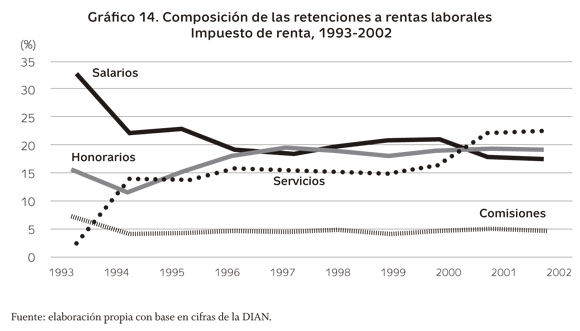

La mayor parte de las retenciones no se deriva de las relaciones salariales, pues estas retenciones han venido perdiendo peso específico dentro del total de retenciones; mientras en 1993 representaban el 35%, para 2002 representaban tan solo el 17% de las retenciones en la fuente del impuesto de renta. No es coincidencia que esto suceda así, pues es una forma de visibilizar que el mercado laboral se ha desregularizado y flexibilizado. Por ende, las relaciones salariales no son relaciones fundamentales del trabajo. Esto se corrobora cuando se analiza el crecimiento de las retenciones sobre honorarios, pero particularmente de servicios, las cuales tuvieron un aumento enorme: en 1993 representaban el 2,22% del total de retenciones y para 2002 ya alcanzaban el 22,43% de ellas. Este es un claro indicador de la forma en que los mecanismos de flexibilización laboral han operado y cómo las relaciones salariales han sido transformadas fundamentalmente por relaciones contractuales. No es mi intención ahondar en este argumento, pero las consecuencias de este fenómeno sobre la distribución del ingreso y la aparición de ciertas inequidades en el sistema tributario tienen su origen en este hecho (Bautista, 2010).

Esto no solo refleja cambios en la situación tributaria, sino también cambios en el mercado laboral, en el cual los contratos laborales han perdido peso en las formas de contratación formal, para dar paso a formas flexibles de contratación que están sometidas a normas tributarias mucho más estrictas y regresivas. La estructura de cobro de estas rentas no se abordará en este documento, pero es sin duda uno de los temas importantes para establecer realmente la distribución de la carga tributaria del impuesto de renta.

La conclusión de este capítulo es la siguiente: los impuestos a la renta no los pagan fundamentalmente los grandes contribuyentes, es decir, no los pagan las grandes rentas de capital. La evidencia permite concluir que fundamentalmente las rentas laborales en especial aquellas que provienen de mecanismos flexibles de contratación soportan buena parte de la carga tributaria.

Esto se corrobora en el estudio realizado por la Contraloría General de la República en 2002, dirigido por Luis Jorge Garay. En él se señala: "Los 33.000 asalariados que declaran, liquidaron un impuesto promedio equivalente al 8% de sus ingresos, mientras que los propietarios de las empresas solo aportaron el 1,5% de los mismos. Los declarantes que reciben salario aportan $2,40 por cada $100 de patrimonio, mientras que los que reciben utilidades del capital contribuyen con $0,60 por cada $100 de sus activos declarados" (Ossa & Garay, 2002, p. 715).

Conclusiones

No en vano Colombia ocupa hoy uno de los primeros lugares en el ranking de países con peor distribución del ingreso, incluso por debajo de países muy pobres como Haití y Guatemala y solamente por debajo de Brasil. Las políticas públicas se han enfocado en combatir el fenómeno de la pobreza como un efecto residual y marginal, pero no como la consecuencia de una estructura de ingresos y rentas concentrada en muy pocas manos. En este sentido, la estructura tributaria es un factor poderoso que ha contribuido a distribuir el peso de las cargas públicas en los hombros de grupos sociales cuya capacidad de negociación política se ve menoscabada por su baja representación en los órganos políticos.

En este marco, la política tributaria ha tomado la propuesta del modelo de reforma neoliberal, el cual propone enfocarse en mejorar la eficiencia del sistema tributario. Sin embargo, la primera pregunta que surge es ¿el sistema tributario ha ganado en eficiencia? Los estudios disponibles y los expertos coinciden en que la eficiencia del sistema está muy lejos de alcanzarse; por el contrario, las reformas de los últimos 20 años han contribuido a hacer más complejo e ineficiente el esquema tributario. Esto hay que cruzarlo con los intereses particulares de los agentes económicos que mediante el cabildeo logran perforar la norma fiscal e introducir una serie de beneficios particulares que siempre se enarbolan en nombre del interés común.

Es necesario usar nuevas herramientas de análisis que permitan interpretar si las reformas han avanzado por el camino deseado por quienes las emprenden y defienden y que, en ese sentido, han optado por sacrificar la equidad a costa de la eficiencia. Analizar si tal sacrificio ha tenido los efectos esperados en el aumento de la inversión, el empleo y en general en el bienestar económico es una tarea pendiente y que queda planteada en este trabajo como complemento de los análisis aquí presentados.

El trabajo ha buscado abordar de manera consistente el problema de la asignación de la carga tributaria, al señalar que existe un potencial efecto negativo de la estructura fiscal en la distribución del ingreso. Si bien el trabajo no ha demostrado el impacto directo de este efecto (por ejemplo, medir la concentración del ingreso como resultado de la inequidad tributaria), ha buscado demostrar que la carga tributaria está concentrada en los sectores de la población diferentes a los grandes capitales y que estos han mantenido y ganado una amplia gama de exenciones y beneficios tributarios que amplían sus ventajas económicas y sociales, lo cual amplía la brecha de ingresos y riquezas.

La carga tributaria en el impuesto a la renta pesa fundamentalmente sobre las rentas laborales. En efecto, el trabajo ha encontrado que los grandes contribuyentes (categoría con la cual la DIAN califica a las grandes empresas del país) son grandes recaudadores de retenciones en la fuente antes que aportantes reales del impuesto. Esto se expresa en que los grandes contribuyentes retienen más del 70% del total de retenciones en la fuente en el impuesto de renta y en que de las retenciones totales, más del 65% se cobra sobre rentas del trabajo (salarios, honorarios, comisiones y servicios). Esto en conclusión lleva a la afirmación de que las que en realidad soportan las grandes cargas del impuesto a la renta son las rentas del trabajo, conclusión que está en línea con la obtenida por otros estudios sobre la materia (por ejemplo, Ossa & Garay, 2002).

Los resultados de este estudio contradicen estos mitos, al demostrar que los principales esfuerzos en el recaudo del impuesto de renta han recaído no en los grandes contribuyentes, sino en las personas naturales y en los no declarantes por medio del mecanismo de retención en la fuente. En segundo lugar, gran parte de este mayor esfuerzo se debe también a los mayores y crecientes aportes de las empresas públicas luego de Ley 6 de 1992 o reforma tributaria de 1992, que determinó que las empresas del Estado eran sujetas del impuesto de Renta.

Este trabajo es solo un primer paso en un análisis más profundo sobre el impacto de la política fiscal en la distribución del ingreso. En este análisis están puestos los principios teóricos que sustentarán un trabajo de indagación y verificación empírica más profundo; ese trabajo representa una nueva etapa de este proyecto.

Este trabajo buscó demostrar: 1) Que en Colombia las reformas tributarias solamente resuelven problemas coyunturales de financiamiento de los gobiernos, en tanto que agravan los problemas de desigualdad y pobreza. 2) Concomitantemente, esta estructura tributaria grava más a los asalariados y personas de menores ingresos y privilegia a los grandes capitales. 3) El sistema tributario castiga a las empresas públicas que, a pesar de su reducido número en comparación con las grandes empresas privadas, soportan una buena parte de la carga de impuestos directos. 4) Que los mecanismos de retención han hecho que grandes sectores de la sociedad tributen, con lo cual soportan una importante carga tributaria, que no pueden evadir, como sí lo hacen los grandes contribuyentes que encuentran muchos mecanismos para hacerlo, legales e ilegales. Gran parte de las exenciones tiene el efecto de suministrar un subsidio neto del gobierno hacia las industrias privadas, proveyéndoles además un aparato de legitimación política en el cual los grandes capitales privados reclaman reducciones sustantivas en sus impuestos al declararse ellos mismos como los grandes aportantes del Estado.

Y aún más importante señalar el desinterés que los contadores públicos han tenido en el tema y cómo, en muchos otros escenarios, ese interés se ha limitado a lo instrumental. La excesiva concentración en lo micro y en la concepción de que lo tributario solamente puede verse para el contador desde el escenario de la práctica de la declaración de los impuestos, pero rara vez desde los aspectos macro en los cuales lo contable tiene muchas cosas qué aportar. El hecho de que los contadores conozcan las formas en que el impuesto se cobra y clasifica les proporciona herramientas fundamentales para evaluar el impacto de la carga tributaria y la forma en que ella puede contribuir a la concentración del ingreso y la renta, en un país que ya exhibe indicadores vergonzantes en estas materias.

Pie de página

1.En Luis Eduardo Nieto-Arteta (1996). Economía y cultura en la historia de Colombia. Bogotá: Ediciones Librería Siglo XX.2."No tax without representation" (no hay impuestos sin representación) es la frase que define con claridad el carácter profundamente político de la asignación tributaria y el papel que cumple en una sociedad. Su origen se remonta a la Inglaterra del siglo XIII, cuando los nobles normandos se rebelaron contra el rey y como resultado de los tratados de paz, se limitó severamente la potestad del primero, y en particular se le sometió a que todos los impuestos que se aplicaran en el reino, deberían ser aprobados por órganos que representaban los intereses de los nobles, sobre todo el Parlamento. Años después, la limitación de los poderes absolutos del rey se extendió por otros reinos europeos (en España, esta práctica se institucionalizó con la creación de las Cortes) y luego amplió la base de la representación a nuevas clases sociales (burgueses en el siglo XVII) y luego al pleno de la sociedad, lo cual se logra con la ampliación de la capacidad de elección a las masas más amplias de la población. Esta práctica se reconoce como el origen de la democracia liberal moderna e implica que los impuestos son legítimos solamente en la medida en que son aprobados por la misma comunidad que los va a pagar, y en este caso esa representación la ejerce el Congreso o el Parlamento.

3.Esto no quiere decir que disciplinas como la economía no hayan abordado este tema. De hecho, en este campo, hay una amplia serie de estudios sobre la materia (Clavijo, 2005; Escobar-Arango, Hernández, Piraquive-Galeano & Ramírez, 2003; Giraldo, 2010; Rodríguez, 2002). En contabilidad, vale la pena destacar el trabajo de José Jimmy Sarmiento-Morales (2010), que analiza el peso tributario para las pyme en Bogotá.

4.Se hizo una revisión de las revistas que abordan temas contables de manera exclusiva y que están actualmente indexadas (2011). Sin embargo, buena parte de los análisis en el tema se encuentran en revistas no indexadas (Revista Internacional Legis de Auditoría y Contabilidad) o en artículos escritos en medios virtuales (Actualicese.com).

5.De aquí en adelante se usa el concepto sociológico y político de grupo social, el cual se define como una colectividad interesada, con una identificación de clase y una posición común en el ámbito de la reproducción económica (Durkheim, 2000; Gramsci, 1985). El concepto de agente económico responde a un marco de interpretación de la economía neoclásica que no involucra la dimensión política de las decisiones fiscales y, por ende, no se ajusta a la estructura conceptual del presente documento.

6.El economista estadounidense John Williamson formuló diez políticas que, según él, generaban consenso entre los organismos financieros internacionales y centros económicos con sede en Washington. Este paquete de medidas económicas iba destinado a los países de América Latina que por entonces se hallaban inmersos en la crisis de la deuda externa, pero se convirtió en un programa general: disciplina fiscal, reordenamiento de las prioridades de gasto público, reforma impositiva, liberalización de los tipos de interés, un tipo de cambio competitivo, liberalización del comercio internacional (trade liberalization), liberalización de la entrada de inversiones extranjeras directas, privatización, desregulación, derechos de propiedad. John Williamson (1989-1990). What Washington Means by Policy Reform, Chapter 2 from Latin American Adjustment: How Much Has Happened? Washington: Peterson Institute for International Economics. Disponible en: http://www.iie.com/publications/papers/paper.cfm?ResearchID=486.

7.En los acuerdos Stand-by, suscritos con el FMI entre 1999 y 2003, siempre se incluyó una cláusula referente al tema tributario que establecía los "compromisos" del gobierno colombiano en la materia. Un análisis detallado señala la correspondencia entre esos compromisos y los resultados finales en términos de las reformas aprobadas por el Congreso de la República. Otros elementos pueden encontrarse en los textos de los créditos de ajuste estructural (EAL) otorgados por el BID o el Banco Mundial.

8.No hay espacio aquí para indicar el complejo mapa de poderes que confluye en el parlamento, en el marco de una reforma tributaria. Sin embargo, hay que decir que las relaciones entre Ejecutivo y Legislativo son sumamente desiguales, la cooptación de las decisiones del Congreso a manos de un Ejecutivo fuerte, las maniobras de cabildeo no transparentes, la corrupción y el clientelismo en el seno del Legislativo, pero también la debida representación de intereses legítimos se manifiestan usualmente en estas reformas, cuyas consecuencias aún no han sido debidamente analizadas (para ver algunos análisis, se recomienda www.congresovisible.org.

9.En la exposición de motivos de las reformas tributarias presentadas al Congreso desde 1999, es posible leer las ventajas de una tributación basada en el IVA como impuesto principal. Muchas de ellas hablan de la necesidad de aumentar la eficiencia del sistema tributario, lo cual corresponde a su eventual neutralidad (Bautista, 2009; Giraldo, 2010).

10.Nótese que el discurso dominante hace énfasis en el problema de pobreza a la que considera un fenómeno transitorio que se soluciona con políticas asistenciales para las cuales la pobreza es individual y relativa al individuo, pero poco o nada en el problema de distribución del ingreso que implica consideraciones estructurales sobre la forma en que se organiza la economía y su modo de producción.

11.En la esfera del gasto público se apuesta por su focalización en la población más pobre (Giraldo, 2010).

12.La vecindad no se entiende tanto por las distancias geográficas como por la similitud de las estructuras económicas y el papel que ellas juegan en el entorno de la economía global. Para países como Colombia, por ejemplo, esa vecindad hace referencia a los conceptos de "países emergentes", "países del Tercer Mundo" o "países en desarrollo", que en esencia son disímiles y a los que se acude en diferentes instancias y contextos.

13.Curiosamente, en Colombia, estas ideas tuvieron mucha más fuerza en el período 2002-2010, cuando uno de los ejes del gobierno de álvaro Uribe-Vélez (2002-2006, 20062010) consistió en garantizar la "confianza inversionista" y una de las herramientas para lograrla fue justamente el cambio en las reglas de juego del sistema tributario. Este tema será objeto de un artículo posterior.

14.Al este respecto, reconocidos economistas y políticos profesionales de vertientes ideológicas contrapuestas han señalado el carácter débilmente estructural de las reformas en diferentes escenarios académicos y políticos. Por ejemplo, Juan Camilo Restrepo, Alejandro Gaviria, Salomón Kalmanovitz, Gustavo Petro y Rafael Pardo, entre otros, han señalado la incongruencia de la estructura fiscal y, a su vez, han propuesto modelos ideales para una reforma. Al mismo tiempo, la Misión del Ingreso Público (2002) hizo una serie de recomendaciones de política tributaria que fueron acogidas con poco entusiasmo en el debate político de las reformas.

15.A este respecto, Colombia ha firmado varios acuerdos con el FMI desde finales de los años 90: un acuerdo extendido en 1999, un acuerdo stand-by en 2001 que se refrendó en 2003 y en abril de 2005. Cada uno de estos acuerdos ha implicado adquirir una serie de compromisos de reformas, entre los cuales se cuentan las reformas tributarias 2000 (ley 633), 2002 (ley 788) y 2003 (ley 863) y además las reformas pensionales (ley 797 de 2003, cuya discusión legislativa se llevó a cabo en 2002), la reforma al régimen de transferencias de 2001 (ley 715), así como la privatización de Bancafé (culminada en 2005), Granahorrar (2004) Telecom (2006) y otros activos públicos, entre otro conjunto de reformas importantes en la legislación colombiana.

16.En Colombia, el papel que juega una institución como la Fundación para la Educación Superior y el Desarrollo, Fedesarrollo, es fundamental.

17.Por ejemplo, algunos think tanks han sido creados o son financiados de manera directa o indirecta por los mismos gremios de la producción o las finanzas. Detrás de un discurso académico y tecnocrático, ellos reproducen los intereses de quienes los financian. Lamentablemente, no hay investigaciones profundas sobre el tema en el país.

Referencias

Aghion, Philippe & Bolton, Patrick (1997). A trickle-down theory of growth and development with debt overhang. Review of Economic Studies, 64 (2), 151-172. [ Links ]

Alesina, Alberto & Perotti, Roberto (1993). Income distribution, political instability, and investment. NBER Working Paper Series -Working Paper # 4486. National Bureau of Economic Research, Cambridge, Massachusetts, United States of America. Disponible en: http://www.nber.org/papers/w4486. [ Links ]

Bautista, Jairo Alonso (2003). Sobre lo público y los ingresos públicos. En César Giraldo-Giraldo (comp.). El rescate de lo público: poder financiero y derechos sociales. Bogotá: Centro de Estudios Escuela para el Desarrollo, Academia Colombiana de Ciencias Económicas, Fondo Editorial Desde Abajo. [ Links ]

Bautista, Jairo Alonso (2009). La carga impositiva en Colombia: impacto sobre la distribución del ingreso. En Ruth Quevedo, álvaro Gallardo & Marisol Perilla (comps.). Crisis del modelo neoliberal y desigualdad en Colombia: dos décadas de políticas públicas. Bogotá: Fundación Centro de Estudios Escuela para el Desarrollo, CESDE; Academia Colombiana de Ciencias Económicas, ACCE; Universidad Nacional de Colombia; Fondo Editorial Desde Abajo. [ Links ]

Bautista, Jairo Alonso (2010). Distribución de la carga tributaria en Colombia: aproximación a partir de las categorías de la contabilidad tributaria. Tesis de grado para optar al título de Magíster en Administración Pública, Escuela Superior de Administración Pública, ESAP. Evaluación: meritoria. Bogotá. [ Links ]

Clavijo, Sergio (2005). Tributación, equidad y eficiencia en Colombia: guía para salir de un sistema tributario amalgamado. Revista Banco de la República, 78 (927), 28-41. Disponible en: http://www.banrep.org/docum/ftp/borra325.pdf [ Links ]

Colombia, Ley 6 de 1992, por la cual se expiden normas en materia tributaria, se otorgan facultades para emitir títulos de deuda pública interna, se dispone un ajuste de pensiones del sector público nacional y se dictan otras disposiciones. Diario Oficial, 40.490. Disponible en: http://www.alcaldiabogota.gov.co/sisjur/normas/Norma1.jsp?i=2767 [ Links ]

Colombia, Ley 633 de 2000, por la cual se expiden normas en materia tributaria, se dictan disposiciones sobre el tratamiento a los fondos obligatorios para la vivienda de interés social y se introducen normas para fortalecer las finanzas de la Rama Judicial. Diario Oficial, 44.275. Disponible en: http://www.secretariasenado.gov.co/senado/basedoc/ley/2000/ley_0633_2000.html [ Links ]

Colombia, Ley 715 de 2001, por la cual se dictan normas orgánicas en materia de recursos y competencias de conformidad con los artículos 151, 288, 356 y 357 (Acto Legislativo 01 de 2001) de la Constitución Política y se dictan otras disposiciones para organizar la prestación de los servicios de educación y salud, entre otros. Diario Oficial, 44.654. Disponible en: http://www.secretariasenado.gov.co/senado/basedoc/ley/2001/ley_0715_2001.html [ Links ]

Colombia, Ley 788 de 2002, por la cual se expiden normas en materia tributaria y penal del orden nacional y territorial; y se dictan otras disposiciones. Diario Oficial, 45.046. Disponible en: http://www.secretahttp://www.secretariasenado.gov.co/senado/basedoc/ley/2002/ley_0788_2002.html [ Links ]

Colombia, Ley 797 de 2003, por la cual se reforman algunas disposiciones del sistema general de pensiones previsto en la Ley 100 de 1993 y se adoptan disposiciones sobre los Regímenes Pensionales exceptuados y especiales. Diario Oficial, 45.079. Disponible en: http://www.secretariasenado.gov.co/senado/basedoc/ley/2003/ley_0797_2003.html [ Links ]

Colombia, Ley 819 de 2003, por la cual se dictan normas orgánicas en materia de presupuesto, responsabilidad y transparencia fiscal y se dictan otras disposiciones. Diario Oficial, 45.243. Disponible en: http://www.secretariasenado.gov.co/senado/basedoc/ley/2003/ley_0819_2003.html [ Links ]

Colombia, Ley 860 de 2003, por la cual se reforman algunas disposiciones del Sistema General de Pensiones previsto en la Ley 100 de 1993 y se dictan otras disposiciones. Diario Oficial, 45.415. Disponible en: http://www.secretariasenado.gov.co/senado/basedoc/ley/2003/ley_0860_2003.html [ Links ]

Colombia, Ley 863 de 2003, por la cual se establecen normas tributarias, aduaneras, fiscales y de control para estimular el crecimiento económico y el saneamiento de las finanzas públicas. Diario Oficial, 45.415. Disponible en: http://www.secretariasenado.gov.co/senado/basedoc/ley/2003/ley_0863_2003.html [ Links ]

Contraloría General de la República, CGR (2002). Reasignación de la carga tributaria en Colombia. Propuestas y alternativas. Bogotá: Editorial Alfaomega, Contraloría General de la República, CGR. [ Links ]

Dirección de Impuestos y Aduanas Nacionales, DIAN (2004). Criterios para la gestión de los grandes contribuyentes. Documento en medio magnético, disponible en http://www.dian.gov.co. [ Links ]

Dirección de Impuestos y Aduanas Nacionales, DIAN (2007). Concepto de gran contribuyente. Disponible en: http://www.dian.gov.co/descargas/ayuda/guia_rut/content/Responsabilidades1.htm#13. [ Links ]

Dirección de Impuestos y Aduanas Nacionales, DIAN (2007). El gasto tributario en Colombia. Principales beneficios sobre la Renta e IVA, años gravables 2006 y 2007. Bogotá: Oficina de Estudios Económicos. [ Links ]

Durkheim, Emile (2000). Las reglas del método sociológico. Madrid: Editorial Alianza. [ Links ]

Escobar-Arango, Andrés; Hernández, Gustavo Adolfo; Piraquive-Galeano, Gabriel & Ramírez, Juan Mauricio (2003). Elementos para el análisis de la incidencia tributaria. Archivos de Economía, 224. Disponible en: http://www.dnp.gov.co/PortalWeb/Portals/0/archivos/documentos/DEE/Archivos_Economia/224.pdf [ Links ]

Galor, Oded & Zeira, Joseph (1993). Income distribution and macroeconomics. Review of Economic Studies, 60 (1), 35-52. [ Links ]

Garay-Salamanca, Luis Jorge (1997). En torno a las relaciones internacionales y la globalización. Revista Análisis Político, 31, 23-43. Disponible en: http://bibliotecavirtual.clacso.org.ar/ar/libros/colombia/assets/own/analisis%20politico%2031.pdf [ Links ]

García, Mario & Gómez, Ana M. (2005). ¿Han aumentado el recaudo las reformas tributarias en Colombia? Revista de Economía Institucional, REI, 7 (12), 43-61. [ Links ]

Giraldo-Giraldo, César (2010). Finanzas públicas en América Latina: la economía política. Bogotá, Escuela Superior de Administración Pública, ESAP, Fondo Editorial Desde Abajo. [ Links ]

Gómez-Sabaini, Juan C. (2005). Evolución y situación tributaria actual en América Latina: una serie de temas para la discusión. Santiago de Chile: Informes de la Comisión Económica para América Latina y el Caribe, CEPAL. Disponible en: http://www.eclac.cl/ilpes/noticias/paginas/5/22145/Documento%20gomez%20sabaini%20corregido.pdf [ Links ]

Gramsci, Antonio (1985). La política y el Estado moderno. Barcelona: Editorial Planeta. [ Links ]

Gropp, Reint & Kostial, Kristina (2001). La IED [inversión extranjera directa] y los impuestos a las sociedades. ¿Armonización o competencia tributaria? Revista Finanzas y Desarrollo, 38 (2), 10-13. Disponible en: http://www.imf.org/external/pubs/ft/fandd/spa/2001/06/pdf/gropp.pdf [ Links ]

Kalmanovitz, Salomón (2008). Grupos de interés, impuestos y políticas públicas. Presentación realizada en el Taller Desarrollo Sostenible organizado por USAID [United States Agency for International Development] y Acción Social, el 22 de agosto del 2008 en la Universidad Jorge Tadeo Lozano. [ Links ]

Mesa-Parra, Fernando & Parra-Peña, Rafael Isidro (2006). Política tributaria como instrumento competitivo para captar la inversión extranjera directa: caso de América Latina. Archivos de Economía, 313. Disponible en: http://www.dnp.gov.co/PortalWeb/Portals/0/archivos/documentos/DEE/Archivos_ Economia/313.pdf [ Links ]

Ministerio de Hacienda y Crédito Público (2005). Marco Fiscal de Mediano Plazo. Bogotá. Disponible en: http://www.minhacienda.gov.co/MinHacienda/haciendapublica/politicafiscal/informacionfiscal/marcofiscalmedianoplazo, http://www.minhacienda.gov.co/portal/page/portal/MinHacienda/haciendapublica/politicafiscal/informacionfiscal/marcofiscalmedianoplazo/MFMP%202005.pdf [ Links ]

Ministerio de Hacienda y Crédito Público(2006). Marco fiscal de mediano plazo. Bogotá. Disponible en: http://www.minhacienda.gov.co/MinHacienda/haciendapublica/politicafiscal/informacionfiscal/marcofiscalmedianoplazo, http://www.minhacienda.gov.co/portal/page/portal/MinHacienda/haciendapublica/politicafiscal/informacionfiscal/marcofiscalmedianoplazo/MFMP%202006.pdf [ Links ]

Misión del Ingreso Público (2002). Informe final de la Misión. Banco Interamericano de Desarrollo, BID, Fundación para la Educación Superior y el Desarrollo, Fedesarrollo, Ministerio de Hacienda y Crédito Público, Bogotá. [ Links ]

Nieto-Arteta, Luis Eduardo (1996). Economía y cultura en la historia de Colombia. Bogotá: Ediciones Librería Siglo XX. [ Links ]

Ossa-Escobar, Carlos (2002). Diálogos públicos sobre grandes temas de la Nación. Capítulo IV: Régimen tributario y déficit fiscal. Bogotá: Contraloría General de la República. [ Links ]

Ossa-Escobar, Carlos & Garay-Salamanca, Luis Jorge (dir. acad.) (2002). Colombia, entre la exclusión y el desarrollo: propuestas para la transición al Estado Social de Derecho. Bogotá: Editorial Alfaomega. [ Links ]

Peñalosa, Cecilia & Turnovsky, Stephen (2004). Growth, income inequality, and fiscal policy: what are the relevant tradeoffs? Disponible en: http://www.econ.washington.edu/user/sturn/GPT-JMCB.pdf [ Links ]

Perry, Guillermo (2005). Sistemas tributarios. Mejores prácticas mundiales. Documento presentado en el Seminario Congreso, Reformas y Desarrollo. Cartagena de Indias, 4 de marzo de 2005. [ Links ]

Pita, Claudino (2008). Los sistemas tributarios latinoamericanos y la adecuación de la imposición de la renta a un contexto de globalización. En Discusiones sobre la evolución de los sistemas tributarios en América Latina. Santiago de Chile: Comisión Económica para América Latina y el Caribe, CEPAL. Disponible en: http://www.eclac.org/publicaciones/xml/4/7284/lcl1456e_IIb.pdf [ Links ]

Rawls, John (1997). Teoría de la justicia. México: Fondo de Cultura Económica, FCE. [ Links ]

Revéiz, Edgar. (1997). El Estado como mercado. Bogotá: Fondo Financiero de Proyectos de Desarrollo, FONADE, Carlos Valencia Editores. [ Links ]

Rodríguez, Jorge Armando (2002). El impuesto a las operaciones financieras y la equidad tributaria. Cuadernos de Economía, 21 (37). Disponible en: http://wwww.scielo.unal.edu.co/scielophp?script=sci_arttext&pid=S012147722002000200008&lng=pt&nrm=iso&tlng=es. [ Links ]

Sarmiento-Morales, José Jimmy (2010). Identificación del impacto de la carga fiscal en las pyme de Bogotá a partir del contexto latinoamericano, nacional y regional. Revista Cuadernos de Contabilidad, 11 (28), 201-237. Disponible en: http://dialnet.unirioja.es/servlet/fichero_articulo?codigo=3643526&orden=0. [ Links ]

Stiglitz, Joseph (2003). El malestar en la globalización. Madrid: Ed. Suma de Letras. [ Links ]

Tanzi, Vito (2000). La globalización y la necesidad de una reforma fiscal en los países en desarrollo. Washington: Banco Interamericano de Desarrollo, documento de divulgación IECI-06. Disponible en: http://idbdocs.iadb.org/wsdocs/getdocument.aspx?docnum=33036598. [ Links ]

Tanzi, Vito (2001). La globalización y la acción de las termitas fiscales. Finanzas y Desarrollo, 38 (1), 34-37. Disponible en: http://www.imf.org/external/pubs/ft/fandd/spa/2001/03/pdf/tanzi.pdf [ Links ]

Williamson, John (1989-1990). What Washington Means by Policy Reform, Chapter 2 from Latin American Adjustment: How Much Has Happened? Washington: Peterson Institute for International Economics. Disponible en: http://www.iie.com/publications/papers/paper.cfm?ResearchID=486. [ Links ]

Páginas de internet

Consejo Nacional de Política Fiscal, CONFIS.Sistema de información fiscal. http://www.minhacienda.gov.co. [ Links ]

Dirección de Impuestos y Aduanas Nacionales, DIAN. Estadísticas de Recaudo Tributario. http://www.dian.gov.co. [ Links ]

Bibliografía

Aghion, Philippe; Caroli, Eve & García-Peñalosa, Cecilia (1999). Inequality and economic growth: the perspective of the new growth theories. Journal of Economic Literature, 37 (4), 1615-1660. Disponible en: http://fadep.org/documentosfadep_archivos/AGHION_ Inequality_and_Economic_Growth.pdf [ Links ]

Ayala, Horacio (2006). Reforma tributaria estructural. Bogotá: Fundación Konrad Adenauer, Pensamiento Siglo XXI. [ Links ]

Parthasarathi, Shome (ed.) (1995). Comprehensive tax reform. The Colombian experience. Washington: International Monetary Fund. [ Links ]