Servicios Personalizados

Revista

Articulo

Indicadores

-

Citado por SciELO

Citado por SciELO -

Accesos

Accesos

Links relacionados

-

Citado por Google

Citado por Google -

Similares en

SciELO

Similares en

SciELO -

Similares en Google

Similares en Google

Compartir

Cuadernos de Contabilidad

versión impresa ISSN 0123-1472

Cuad. Contab. vol.15 no.37 Bogotá ene./jun. 2014

Forward sobre TRM: Medición inicial y posterior a la luz de la normativa internacional*

Forward on the Representative Market Exchange Rate: Initial and Subsequent Measurement in the Light of International Standards

Forward sobre TRM: Aferição inicial e posterior à luz da normativa internacional

Dora Patricia Quintero-Carvajal

Magíster en finanzas, Universidad de Medellín, Colombia. Especialista en gestión tributaria, Universidad de Antioquia, Colombia. Administradora de negocios y contadora pública, Universidad EAFIT, Colombia. Profesora de tiempo completo, Universidad de Medellín, en la Facultad de Ciencias Económicas y Administrativas, Programa Contaduría Pública. Forma parte del Centro de Investigaciones Económicas, Administrativas y Contables, CIECA, de la Universidad de Medellín. Correo electrónico: dpquintero@udem.edu.co

*Este documento fue desarrollado a partir del proyecto Análisis de la Revelación y aplicación de las Normas Internacionales de Contabilidad NIC 32, 39 y NIIF 7, 9 sobre los contratos de futuro y forward, que busca describir la medición inicial y posterior de esos derivados financieros, además de la información a revelar, para incorporar los resultados en la formación académica contable; ejecutado entre enero de 2012 y enero de 2013, financiado por la Universidad de Medellín. La autora agradece las sugerencias realizadas por los dos evaluadores anónimos y los comentarios de la Dra. Ana Lucía López M., sobre el componente aplicado de este artículo.

Fecha de recepción: 29 de agosto de 2013 Fecha de aceptación: 21 de marzo de 2014

Para citar este artículo

Quintero-Carvajal, Dora Patricia (2014). Forward sobre TRM: medición inicial y posterior a la luz de la normativa internacional. Cuadernos de Contabilidad, 15 (37), 55-76.

Resumen

La gestión de las empresas viene acompañada cada día de mayores riesgos; uno de estos riesgos es el de mercado, inherente a un posible cambio en las variables del mercado pues modifica el valor de un activo; este riesgo se puede reducir con herramientas como los derivados financieros. Los derivados financieros representan uno de los grandes avances de la economía financiera, debido a que permiten asegurar precios futuros en aquellos mercados que presentan volatilidad y neutralizar los riesgos de las variaciones en los precios. Teniendo en cuenta estos beneficios, las empresas han incrementado el uso de estos productos en busca de neutralizar ese riesgo. A partir de la Ley 1314 de 2009, Colombia emprende la regulación contable en busca de la convergencia con la normativa contable internacional, que incluye un registro inicial y posterior de los instrumentos financieros; por tanto, se hace necesario profundizar sobre el registro contable de los derivados financieros como instrumento financiero a partir de la normativa internacional. Este documento busca describir desde el punto de vista de la normativa contable internacional la práctica contable del derivado financiero forward sobre divisas a la luz de la normativa internacional.

Palabras claves autor: NIIF; derivados financieros; forward; aplicación NIIF

Palabras claves descripto r: normas internacionales de contabilidad; derivados financieros; forwards

Códigos JEL M41, G13, G15.

Abstract

Every day company management comes with increased risks. One of these is the market risk, inherent to a possible change in the market variables since it changes the value of an asset. This risk may be reduced with tools such as the financial derivatives. Financial derivatives account for one of the great advancements of financial economy because they allow ensuring future prices on those markets that show volatility and counteracting the risk of price variation. With these benefits in mind, companies have increased the use of these products, aiming to counteract this risk. Starting with Law 1314, 2009, Colombia undertakes accounting adjustments aiming at achieving convergence with the international accounting standards, which includes an initial and subsequent record of the financial instruments. Thus, it is necessary to gain deeper insight into the accounting record of the financial derivatives as a financial instrument, from international standards. The aim of this document is to describe, from the point of view of the international accounting standards, the accounting practice of the forward financial derivative on foreign currency, in the light of the international standards.

Key words author: IFRS; financial derivative; forward; IFRS application

Key words plus: international accounting standards; derivative securities; forwards.

Resumo

A gestão das empresas vem acompanhada de maiores riscos a cada dia; um desses riscos é o de mercado, inerente a uma possível mudança das variáveis de mercado pois modifica o valor de um ativo; este risco pode se reduzir com ferramentas tais como os derivados financeiros. Os derivados financeiros representam um dos grandes avanços da economia financeira pois permitem assegurar preços futuros em aqueles mercados que apresentam volatilidade e neutralizar os riscos das variações nos preços. Levando em conta estas vantagens, as empresas incrementaram o uso destes produtos visando neutralizar tal risco. A partir da Lei 1314 de 2009, a Colômbia empreende a regulamentação da Contabilidade na busca da convergência com a normativa contábil internacional que inclui registro inicial e posterior dos instrumentos financeiros; portanto, faz-se necessário aprofundar sobre o registro contábil dos derivados financeiros como instrumento financeiro a partir da normativa internacional. Este documento tem como objetivo descrever, desde o ponto de vista da normativa internacional da Contabilidade, a prática contábil do derivado financeiro forward sobre moeda estrangeira à luz da normativa internacional.

Palavras-chave autor: NIIF; derivados financeiros; forward; aplicação NIIF

Palavras-chave descrito r: normas internacionais de contabilidade; derivativos (finanças); forwards.

Introducción

Desde el punto de vista financiero, las empresas e inversionistas enfrentan múltiples riesgos como el de mercado, el de crédito y el de liquidez. El primero se refiere a la pérdida que se puede sufrir, debido a la diferencia en los precios registrados en el mercado; el riesgo de crédito es aquel derivado del incumplimiento en el pago; el de liquidez se podría definir como la imposibilidad de transformar un activo en efectivo (De Lara-Haro, 2008). En este trabajo se hará referencia al forward, un derivado financiero dirigido a neutralizar el riesgo de mercado; este derivado permite a una empresa o inversionista cubrirse ante un cambio futuro en el precio de una divisa, debido a que permite pactar desde hoy a una fecha futura un precio definido de esta.

Las Normas Internacionales de Contabilidad—NIC— han venido paulatinamente incorporándose a la legislación de cada país.

Colombia no ha sido ajena a esto. A partir de la Ley 1314 de 2009 se emprendió el proyecto de convergencia hacia los estándares internacionales de información financiera (NIIF), que se han convertido en las normas contables más aplicadas por las empresas en el mercado mundial. Colombia además ha emitido decretos modificatorios a esa Ley principalmente en los años 2012 y 2013, como el Decreto 2784 del 28 de diciembre de 2012, que reglamentó la Ley 1314 de 2009 sobre el marco normativo para los preparadores de la información financiera del Grupo 1; el Decreto 3023 del 27 de diciembre de 2013, que modificó parcialmente el marco técnico normativo de información financiera para los preparadores de información financiera del Grupo 1, contenido en el anexo del Decreto 2784 de 2012; el Decreto 3024 del 27 de diciembre de 2013, que modifica el Decreto 2784 de 2012 y dicta otras disposiciones; el Decreto 3022 del 27 de diciembre de 2013, que reglamentó la Ley 1314 de 2009 sobre el marco técnico normativo para los preparadores de la información financiera que conforma el Grupo 2, y el Decreto 3019 del 27 de diciembre de 2013, que modificó el marco técnico de la información financiera para las microempresas.

Por tanto, acorde a la nueva legislación colombiana y a la importancia que paulatinamente vienen adquiriendo los derivados financieros, se hace indispensable estudiar y profundizar la normativa internacional en lo referente al registro de instrumentos como los derivados financieros. Básicamente, la normativa internacional que se pretende abordar en este artículo es la NIIF 9 de instrumentos financieros; no obstante, esta remite a la aplicación de los párrafos 89 a 102 de la NIC 39, de reconocimiento y medición de instrumentos financieros. Es importante aclarar que la Junta de Normas Internacionales de Contabilidad (International Accounting Standards Board, IASB) inició un proceso de reemplazo de la NIC 39 a la NIIF 9, el cual consistía en tres fases, la primera fase sobre clasificación y medición, la segunda sobre deterioro, y la tercera sobre contabilidad de coberturas; en esta última se busca vincular un poco más esta con la gestión del riesgo.

En la fase 3, que tiene qué ver con el tema de este artículo, en noviembre de 2013 se divulgó un informe que se centró en aspectos como contabilidad de coberturas, riesgo de crédito para la medición de pasivos a valor razonable y la fecha de vigencia de este nuevo estándar, en la cual se busca continuar solo utilizando la NIIF 9 para contabilidad de cobertura. Sin embargo, se dejó abierta la posibilidad de que las empresas apliquen la NIIF 9 o la NIC 39, es decir, por el momento no es obligatorio; estos cambios de la fase 3 serán abordados en un artículo posterior.

Como era de esperarse, este tipo de temas han sido abordados ya en la literatura internacional y en la literatura colombiana. Algunos trabajos hacen referencia a aspectos generales de la volatilidad de los mercados internacionales, mientras otros estudian de manera más específica instrumentos similares al abordado aquí y su tratamiento contable. Uno de los trabajos presenta los argumentos que explican por qué la gestión del riesgo de mercado es un factor clave para evitar crisis financieras (Buriticá-Chica, Orozco-Arboleda & Villalba-Marín, 2006), mientras que otro hace referencia a los modelos contables y su contribución a la comprensión de las crisis financieras (Bezemer, 2012).

De manera más específica, algunos trabajos hacen referencia a la interpretación y reflexión sobre los planteamientos de IASB en materia de instrumentos financieros (Arias-Bello, 2011), y al impacto de la normativa internacional contable sobre las decisiones de cobertura de productos financieros con instrumentos derivados (Millán-Solarte, 2010). Por su parte, José Morales-Díaz, uno de los autores españoles más prolíficos en este campo, plantea una visión general de la "opción del valor razonable" (Morales-Díaz, 2008), aclara conceptos básicos de aspectos contables de los derivados sobre commodities bajo NIIF (2010) y explica por qué el valor razonable continuará reduciendo las "asimetrías contables", al tiempo que las normas especiales de contabilidad de coberturas serán menos necesarias en el futuro (Morales-Díaz & Berbel-Sánchez, 2008). El tratamiento contable también está desarrollado en la literatura para instrumentos financieros en general (Díaz, 2002), para medición y control de los riesgos financieros (De Lara-Haro, 2008), y para distintos contratos de futuros como los forward (Mesén-Figueroa, 2010).

La mayoría de los trabajos mencionados se produjo fuera de Colombia y por lo tanto no considera la realidad de las empresas nacionales, ni los cambios recientes en la normativa interna y, en especial, no hace referencia al tratamiento contable de los forward con ejemplos prácticos que permitan hacer aplicaciones por parte de los profesionales contables colombianos, en beneficio de las organizaciones que llevan a cabo transacciones internacionales. Por tal razón, el objetivo de este artículo es describir el registro contable, desde el punto de vista de la normativa contable internacional, usando tres formas de cobertura: flujos de efectivo, valor razonable e inversión neta en el extranjero. En la sección siguiente se presentan los agentes y conceptos básicos de este tipo de transacciones; la sección 2 expone el tratamiento a los forward en la normativa internacional; seguidamente se analiza la aplicación de la contabilidad de un forward utilizando las tres formas de cobertura y, por último, se entregan las conclusiones.

1. Importancia de los derivados financieros

Riesgo proviene de la palabra en latín Risicare, que significa atreverse; este generalmente se relaciona con los peligros posibles que se pueden presentar; así mismo con un daño, siniestro o pérdida. En el proceso de toma de decisiones, las empresas necesariamente deben incluir la variable riesgo; desde el punto de vista financiero, se relaciona con las pérdidas posibles en un proyecto, inversión o negociación. El denominado riesgo de mercado es aquel que se enfrenta ante un cambio en las tasas o precios del mercado, como las tasas de interés, el precio de los instrumentos financieros o el tipo de cambio en las divisas. Según Marcela Buriticá-Chica, Lina Orozco-Arboleda e Ivy Catalina Villalba-Marín (2006, p. 169), "las pérdidas de las organizaciones públicas y privadas en todo el mundo están ligadas a un sistema de precios que depende cada vez de un mayor número de variables, por lo cual se ha hecho necesario desarrollar formas más sofisticadas de gestionar los riesgos asociados a la volatilidad de los precios", una de las maneras de gestionar los riesgos de mercado es por medio de los instrumentos financieros llamados derivados financieros. La función de los derivados es la de ofrecer a empresas y particulares alternativas de cobertura de riesgos económicos y financieros, oportunidades de inversión e incluso posibilidades de especulación (Millán-Solarte, 2010).

Los derivados financieros son instrumentos que se caracterizan por que su valor deriva de la evolución de los precios de otros activos denominados subyacentes, algunos subyacentes pueden ser: acciones, materias primas, tipos de interés y divisas. Estos se pueden negociar en la bolsa de valores y/o en el mercado Over the counter (fuera de bolsa).

Entre los derivados financieros hay contratos de futuro, forward, opciones y swaps, siguiendo a John Hull (2009):

- Los contratos de futuro se podrían definir como aquellos acuerdos para comprar o vender un activo en una fecha futura específica a un precio preestablecido, estos se negocian en la Bolsa de Valores y se caracterizan por estar muy parametrizados, debido a que la bolsa debe especificar las características exactas del acuerdo entre las partes, además de especificar el activo, el tamaño de contrato, dónde y cuándo se realizará la entrega. Hay dos partes en un contrato de futuro: el comprador y el vendedor. El comprador del futuro tiene la obligación de comprar en una fecha determinada, mientras que el vendedor tiene la obligación de vender en esa fecha.

- Los forwards son aquellos acuerdos para comprar o vender un activo en una fecha futura específica a un precio preestablecido, estos se negocian en el mercado Over the Counter (OTC); por lo general, en estos acuerdos participan dos instituciones financieras o una institución financiera y un cliente y se caracterizan además por que no están sujetos a estándares de la bolsa de valores; por tanto, características como fecha de entrega y tamaño de contrato son hechos a la medida del cliente y acorde a sus necesidades.

- Las opciones dan al comprador un derecho y al vendedor una obligación; el comprador al poseer un derecho le otorga la facultad de ejercer o no ejercer este derecho, sin embargo, esto no es gratuito para él: este debe pagar una prima por este derecho; mientras que el vendedor siempre va a estar obligado a lo que se comprometió en la venta. Hay dos tipos de opciones: call y put; la opción call brinda el derecho al comprador de comprar un activo en una fecha futura específica a un precio prestablecido y al vendedor la obligación de vender; entre tanto la opción put brinda el derecho al comprador de vender un activo en una fecha futura específica a un precio preestablecido y la obligación de comprar a la parte vendedora de la opción.

- Swaps o permuta financiera, son acuerdos por los cuales dos partes se comprometen a intercambiar flujos de efectivo en fechas futuras; normalmente, están referenciados a un tipo de interés, aunque de forma más genérica se puede considerar un swap, cualquier intercambio futuro de bienes o servicios referenciados a cualquier variable observable, estos se negocian en el mercado OTC (Hull, 2009).

- Mientras que el forward es equivalente a un intercambio de flujos de efectivo en un período, el swap da lugar a intercambios de flujos de efectivo en varias fechas futuras.

Por tanto, en la administración del riesgo de mercado, las operaciones con derivados permite en gran medida neutralizar el peligro, ya que la empresa puede establecer desde hoy a una fecha futura el precio de un subyacente, lo que les permite realizar desde un tiempo presente su flujo de efectivo en una transacción económica. Las bondades de los derivados financieros han hecho que incursionen diferentes tipos de inversionistas; en la negociación de estos, hay inversionistas coberturistas e inversionistas especuladores; "los coberturistas usan los forward y opciones para reducir el riesgo al que se enfrentan por cambios futuros en una variable del mercado. Los especuladores los utilizan para apostar sobre la dirección futura de una variable del mercado" (Hull, 2009); por tanto, mientras el coberturista busca proteger a su empresa o inversión ante un cambio en una variable del mercado, el especulador busca aprovechar para su beneficio los posibles cambios en las variables del mercado.

Frente a una negociación con derivados, específicamente en una negociación de cobertura, hay tres elementos: un elemento cubierto, un instrumento de cobertura y el riesgo susceptible de cobertura. El elemento cubierto puede ser un activo, un pasivo o un compromiso que esté expuesto a un peligro; el instrumento de cobertura es aquel utilizado para neutralizar el riesgo del elemento cubierto, en este caso puede ser un derivado financiero; por su parte, el riesgo es aquella vulnerabilidad ante un posible perjuicio, que se busca minimizar con el instrumento de cobertura (Arias, 2011). Para profundizar un poco más, se puede suponer una empresa de producción que requiere un producto "X" dentro de su proceso productivo; como en su planeación lo requiere dentro de tres meses, se compromete con su proveedor en el extranjero a comprarle en tres meses ese producto a un precio preestablecido en dólares; la negociación en dólares tiene implícito un riesgo de mercado: la posible volatilidad o el cambio de este en tres meses; el administrador de esta empresa puede reducir el riesgo de mercado, por medio de la negociación de un forward con una entidad financiera, que consistirá en negociar la compra de dólares a un precio fijo a tres meses; con esto se logra establecer desde hoy un precio de los dólares que se deben pagar por la compra del producto "X" a tres meses. En este ejemplo, el elemento cubierto es el compromiso de adquirir en dólares el producto "X" en tres meses, el instrumento de cobertura es el forward y el riesgo cubierto es la volatilidad en la tasa de cambio.

Las bondades que proporcionan los derivados financieros han incitado a algunos especuladores, a hacer uso inadecuado de estos productos, con lo que han contribuido a algunas crisis financieras, como la crisis hipotecaria "subprime" y sus derivados; esta crisis también tuvo otras causas como la globalización financiera y la especulación, que se hicieron posibles, debido en gran parte a la desregulación financiera (Bezemer, 2012). Para evitar este tipo de usos, las normas internacionales de contabilidad buscan regular más el registro y revelación de este tipo de instrumentos financieros; por eso, cada día se hace más importante conocer y aplicar correctamente la normativa internacional contable que establece parámetros para el registro de estos instrumentos (Mesén-Figueroa, 2010). A esto hay que sumar la aplicación de la normativa internacional contable en Colombia, a partir de la Ley 1314 de 2009, que busca la convergencia hacia esas normas; no obstante, el tratamiento contable de los instrumentos financieros y específicamente el de los derivados financieros son los que han generado mayores dificultades en la aplicación de la normativa internacional (Vilariño-Sanz, Pérez-Ramírez & García-Martínez, 2008).

2. La normativa internacional y los forward

El uso de derivados se ha incrementado con el fin de cubrirse ante la exposición al riesgo. Su creciente utilización ha generado preocupaciones de la comunidad internacional sobre las prácticas contables actuales para esos instrumentos (Crawford, Arlette & Bryan, 1997); además, las crisis financieras han generado que la comunidad contable reflexione en su papel de comunicador de la información financiera para que esta muestre toda la situación financiera; al reflejar los riesgos adquiridos en negociaciones como las de los derivados financieros. La normativa internacional contable busca solucionar esta situación y estableció parámetros sobre los instrumentos financieros - derivados financieros en las NIC 32 Instrumentos financieros: Presentación, NIC 39 Instrumentos financieros: Reconocimiento y valoración, NIIF 7 Instrumentos financieros: Información a revelar y NIIF 9 Instrumentos financieros, que reconocen la necesidad de establecer criterios contables consistentes, duraderos y globales, no solo de los derivados financieros sino de los instrumentos financieros tradicionales.

Según la NIIF 9: "Una entidad reconocerá un activo financiero en su estado de situación financiera cuando, y solo cuando, dicha entidad pase a ser parte de las condiciones contractuales del instrumento" (NIIF 9 2011, párr 3.1.1), es decir, según la normativa internacional quedan incluidos aquellos instrumentos financieros que se contratan hoy y tengan liquidación futura como los derivados financieros; por tanto, se deben reconocer en los estados financieros. Además, según la NIC 32, "un instrumento financiero es cualquier contrato que dé lugar, simultáneamente, a un activo financiero en una entidad y a un pasivo financiero o a un instrumento de patrimonio en otra entidad" (NIC 32 2011, párr 11), así, al negociar la empresa el derivado financiero "forward" con una entidad financiera, hay dos personas involucradas, para la una se genera un activo y un pasivo para la otra; por tanto, un derivado financiero cumple las condiciones para aplicar la normativa internacional contable de instrumentos financieros. Así mismo, la NIC 39 establece que un derivado es un instrumento financiero u otro contrato que cumpla las tres características siguientes:

- Su valor cambia en respuesta a los cambios en un determinado tipo de interés, en el precio de un instrumento financiero, en el precio de materias primas cotizadas, en el tipo de cambio... (a menudo, denominado "subyacente").

- No requiere una inversión inicial neta o bien obliga a realizar una inversión inferior a la que se requeriría para otros tipos de contratos, en los que se podría esperar una respuesta similar ante cambios en las condiciones de mercado.

- Se liquidará en fecha futura (NIC 39 2011, párr 9).

Por tanto, partiendo de lo que constituye un contrato forward, es una negociación futura y, por tanto, se liquida en el futuro; por lo general, su inversión inicial es cero o mínima y su valor cambia en respuesta a un subyacente, con lo cual cumple la definición de derivado financiero bajo la NIC 39.

En cuanto a la liquidación de un derivado financiero, al hablar de liquidación se está hablando de cómo se termina el contrato. Hay dos maneras básicas de liquidar los derivados: por liquidación de diferencias o por intercambio del principal.

En la liquidación por diferencias no se recibe el subyacente, sino que se cobra o paga la diferencia entre el strike o precio de ejercicio y el valor del subyacente al vencimiento y la liquidación por intercambio del principal se da cuando el contrato se ejecuta entregando o recibiendo el subyacente (Morales, 2010).

Una vez establecido que cumple las condiciones para ser tratado como un derivado financiero, según la normativa internacional hay un reconocimiento inicial y una medición posterior. Por defecto, su registro inicial y medición posterior es a valor razonable con cambios en la cuenta del estado de resultados (Carballo & Sartorius, 2009); entendiendo el valor razonable como una estimación del importe que una empresa habría recibido si hubiese vendido un activo, o pagado si hubiese cancelado un pasivo, el día en el que se realiza la valoración en una transacción realizada en condiciones normales de mercado (Díaz, 2002), la principal forma de asignar el valor razonable es al valor del mercado, cuando existiera; por tanto, si estos cotizan en un mercado organizado, lo mejor es asignar el valor razonable o el valor de mercado, "si los derivados financieros a valorar solo cotizan en mercados no organizados OTC (Over the Counter), se establecerán unos criterios de valoración utilizando técnicas de valoración o estimación" (Sarsa, 2006). Por tanto, si se encuentra un mercado activo del instrumento financiero se utilizará el valor razonable o valor de mercado; de lo contrario, se utilizarán técnicas de valoración reconocidas. En el reconocimiento inicial de un derivado financiero, que su valor razonable es generalmente cero, excepto cuando hubiera algún cobro adicional inicial, los cuales son generalmente mínimos.

Al haber bajo la normativa internacional en una transacción con derivados financieros un elemento cubierto y un instrumento de cobertura, estos se deben valorar separadamente y en muchas ocasiones, estos tienen metodologías diferentes de valoración. El hecho de que coexistan en las transacciones con derivados financieros varios métodos de valoración (valor razonable, coste amortizado) para el elemento cubierto, ha provocado lo que se ha denominado "asimetrías contables" (Morales, 2008). Estas "asimetrías" son producto del registro contable del elemento cubierto y del instrumento de cobertura, debido a que su sistema de valoración difiere y se refleja en el estado de resultados en momentos también diferentes, lo cual genera asincronía. Para reducir estas asimetrías contables, la normativa internacional proporciona una contabilidad alternativa, denominada contabilidad de cobertura; esta busca sincronizar los resultados del elemento cubierto y el instrumento de cobertura: "en definitiva, es una contabilidad especial de coberturas donde se intenta dar una mayor estabilidad en las cifras de resultados que se generan" (Moreno, 2009); de no aplicar una contabilidad que tenga en cuenta la finalidad de cobertura, se producirán asimetrías (Zamora, 2005).

Sin embargo, debido a que el modelo vigente de contabilidad de coberturas posee tantos requisitos, la tendencia futura es que esta contabilidad se haga menos necesaria y más simple (Morales & Berbel, 2008); esa contabilidad es voluntaria, pero si desea aplicarla y disminuir la asimetría contable, la empresa debe cumplir ciertos requisitos contemplados en la NIC 39, si no los cumple, no podrá aplicar contabilidad de cobertura, los requisitos son:

- Al inicio de la cobertura, debe haber una designación y documentación formal de la relación de cobertura. En esa documentación, se debe identificar claramente el instrumento de cobertura, el elemento cubierto y la naturaleza del riesgo; así mismo, cómo se medirá la eficacia del instrumento de cobertura; deberá además incluir el objetivo y la estrategia de riesgo de la entidad para emprender la cobertura.

- La cobertura debe ser altamente eficaz, es decir, que compense los cambios en el valor razonable o en los flujos de efectivo atribuibles al riesgo cubierto, la eficacia de la cobertura está en un rango de 80 a 125%, para esta se debe realizar una evaluación retrospectiva y otra prospectiva (una evaluación pasada y otra futura).1 En este punto, lo anterior debe ser congruente con la estrategia de gestión del riesgo documentado inicialmente.

- En cuanto a la cobertura del flujo de efectivo, deberá ser altamente probable y presentar además una exposición a las variaciones en los flujos de efectivo que podrían afectar los resultados.

- La eficacia pueda medirse con fiabilidad.

- La cobertura debe evaluarse en un contexto de negocio en marcha y se pueda concluir que ha sido altamente eficaz a lo largo de todos los períodos para los cuales se asignó.

Se debe tener en cuenta que cuando una empresa inicie la aplicación de contabilidad de cobertura debe cumplir los requisitos planteados anteriormente; si en un momento dado, deja de cumplir alguno de los requisitos, debe suspender la aplicación de dicha contabilidad y aplicar la contabilización del derivado financiero sin aplicación de contabilidad de cobertura, es decir, a valor razonable con efecto en resultados. Es importante destacar que el fin último de la contabilidad de cobertura es que haya una sincronía entre el elemento cubierto y el instrumento de cobertura, es decir, que golpeen en el mismo instante el resultado del período, objetivo que puede no lograrse, si no se aplica contabilidad de cobertura.

Aparte de todo esto, es importante resaltar que la finalidad del inversionista se debe centrar en cobertura, no en especulación o arbitraje; en estos dos últimos casos, no aplicaría la contabilidad de cobertura. Sin embargo, cuando hay una inversión con fin coberturista, debemos tener claro qué tipo de cobertura se pretende: cobertura del valor razonable, de los flujos de efectivo o de la inversión neta en un negocio en el extranjero. En la normativa internacional contable, hay tres tipos de cobertura, según la NIC 39:

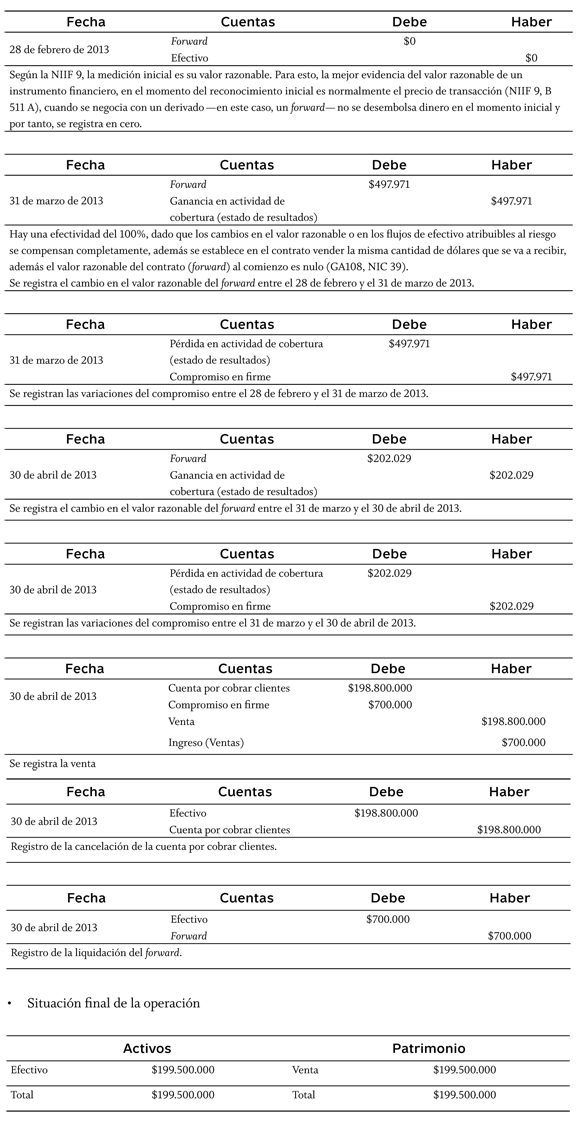

- Cobertura del valor razonable: es aquella que busca cubrir un activo o pasivo reconocido en el balance o un compromiso en firme no reconocido; ante la exposición a un cambio en su valor razonable, la pérdida o ganancia obtenida en ese instrumento se reconocerá en el resultado del ejercicio, en cuanto a la pérdida o ganancia del elemento de cobertura se reconocerá en el resultado del ejercicio, esto se aplicará aun así el elemento cubierto se valorase al coste amortizado o si fuera un activo disponible para la venta; en este tipo de cobertura, el instrumento financiero conserva su naturaleza de registro, mientras que el elemento cubierto cambia su sistema contable imputando las variaciones al resultado del ejercicio. Algunos ejemplos de esta cobertura son: un inventario cuyos cambios de valor ante cambios en el precio del subyacente se cubren con un forward vendido sobre el mismo subyacente, un contrato con un cliente para vender un producto a un precio fijo, cuyos cambios en precio se cubren con un forward comprado sobre el mismo producto.

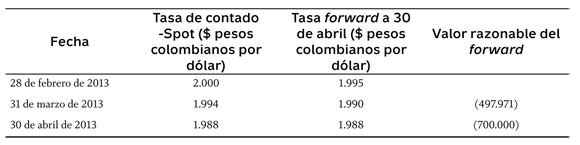

- Coberturas del flujo de efectivo: busca cubrir la exposición a cambios en los flujos de efectivo por un riesgo particular asociado a un activo o pasivo reconocido. En el instrumento de cobertura, la parte eficaz proveniente de las variaciones se registrará en el patrimonio neto (en la cuenta ORI - Otros resultados integrales), se reconocerá en la cuenta de resultados cuando el elemento cubierto afecte la cuenta del estado de resultados; sin embargo, la parte ineficaz se reconocerá en la cuenta de resultados; entretanto, el método de valoración del elemento cubierto no cambia. Un ejemplo de este tipo de cobertura puede ser una compra futura en moneda extranjera cuyos posibles cambios en su flujo se cubren comprando forward sobre esa moneda extranjera, o viceversa una venta futura comprometida en moneda extranjera, cuyo flujo de efectivo se cubre con un forward para vender la moneda extranjera.

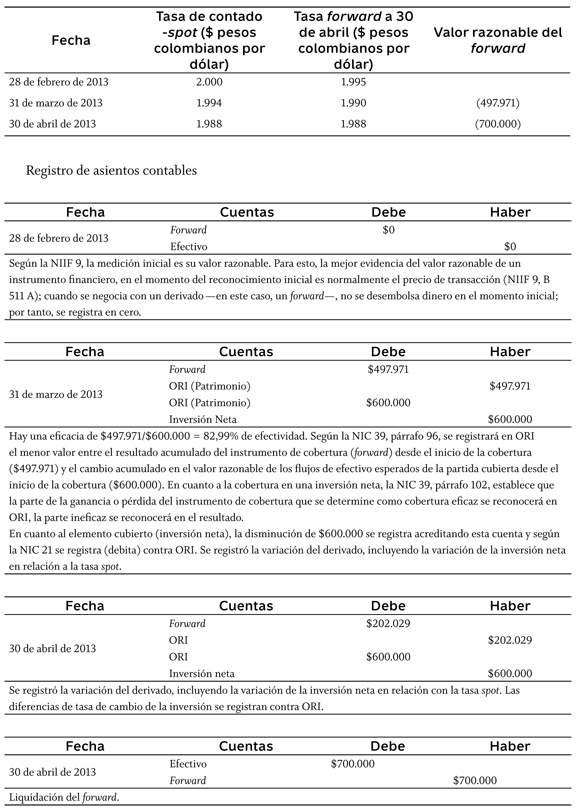

- Coberturas de la inversión neta en un negocio en el extranjero: según la NIC 21 párrafo 8, un negocio extranjero es "toda entidad subsidiaria, asociada, negocio en conjunto o sucursal de la entidad que informa, cuyas actividades están basadas o se llevan a cabo en un país o moneda distintos a los de la entidad que informa" (IFRS, NIC 21, 2011); por tanto, al transformar sus activos o pasivos a la moneda de su país, surgen diferencias en este tipo de negocio. Por tanto, el tratamiento contable es igual al de las coberturas de flujo de efectivo en cuanto a su instrumento de cobertura y elemento cubierto.

3. Aplicación de contabilidad de cobertura utilizando un forward

Al aplicar contabilidad de cobertura sobre un compromiso en firme en el registro contable sobre un forward de TRM, según la NIC 39, párrafo 87, la cobertura del riesgo ante un cambio en una moneda extranjera se puede contabilizar mediante contabilidad de cobertura de flujos de efectivo o a valor razonable; en esta parte del documento se pretende mostrar tanto la contabilidad de cobertura por el modelo de valor razonable como por el de flujos de efectivo que generan la asimetría esperada; la contabilidad de cobertura del modelo de valor razonable genera la simetría pues en la contabilidad de cobertura de valor razonable se exige que se inicie el reconocimiento de un activo o de un pasivo con valor positivo o negativo, incluso antes de que se reciba o entregue el bien o servicio comprometido o se den las condiciones de reconocimiento del activo o pasivo que resultará del compromiso en firme, con su correspondiente cargo o abono en los resultados y lo mismo sucederá con el instrumento que lo cubre, por lo cual, el efecto se neutralizará en el resultado (párrafo 89, NIC 39).

Si, por ejemplo, lo que se va a cubrir es una exportación cuyo pedido ya está acordado con el cliente (compromiso en firme) pero aún no se han despachado los productos (por ello, aún es compromiso en firme pues la transacción no se ha realizado) y se va a cubrir con un forward de venta de moneda extranjera a un precio especificado por cada unidad de moneda extranjera, el registro en la contabilidad de cobertura del valor razonable exigirá que en el estado de situación se reconozca no solo el forward sino tambien la ganancia o pérdida de la venta atribuible a la variación en la tasa de cambio. Ambos registros se reconocerán en el estado de situación financiera contra el resultado del período. Esto se aplicará incluso si la partida cubierta se mide al costo (párrafo 89, NIC 39).

A continuación, se desarrollará una aplicación mediante las dos alternativas.

Supongamos que la empresa Colombiana ABC se dedica a la exportación de mercancía a Estados Unidos. El 28 de febrero de 2013, esta empresa firmó un compromiso en firme para realizar una exportación por 100.000 dólares; debía entregar los productos el 30 de abril de 2013 y su pago se recibió el mismo día de la entrega del producto. El administrador de la empresa Colombiana ABC decidió cubrirse el 28 de febrero de 2013 con un forward para vender los 100.000 dólares el 30 de abril de 2013. Mediante este contrato, la empresa se cubrió contra el riesgo de que el dólar bajara de precio al finalizar abril.

Es importante tener en cuenta que la empresa cumple los requisitos para aplicar contabilidad de cobertura contemplada en el párrafo 88 de la NIC 39:

- Al inicio de la cobertura, la empresa designa y documenta de manera formal la relación de cobertura, además del objetivo y estrategia de gestión de riesgo. Esta documentación incluye: identificación del instrumento de cobertura, de la partida cubierta o transacción, de la naturaleza del riesgo que se está cubriendo y la manera en que la entidad medirá la eficacia del instrumento de cobertura. En cuanto a la eficacia, la empresa espera que esta sea altamente eficaz, para tratar de compensar los cambios en el valor razonable o en los flujos de efectivo atribuibles al riesgo cubierto, durante el período designado en la cobertura, en un rango ubicado de efectividad del 80 al 125%.

- En cuanto a la cobertura de flujos de efectivo, la empresa además está expuesta a las variaciones en los flujos de efectivo que podrían afectar los resultados.

- La empresa Colombiana ABC evalúa la eficacia como mínimo en cada uno de los momentos en que la entidad prepare sus estados financieros (párrafo GA106, NIC 39).

- Cuando la empresa no cumpla los requisitos de la eficacia de la cobertura, suspenderá la aplicación de la contabilidad de cobertura(párrafo GA113, NIC 39).

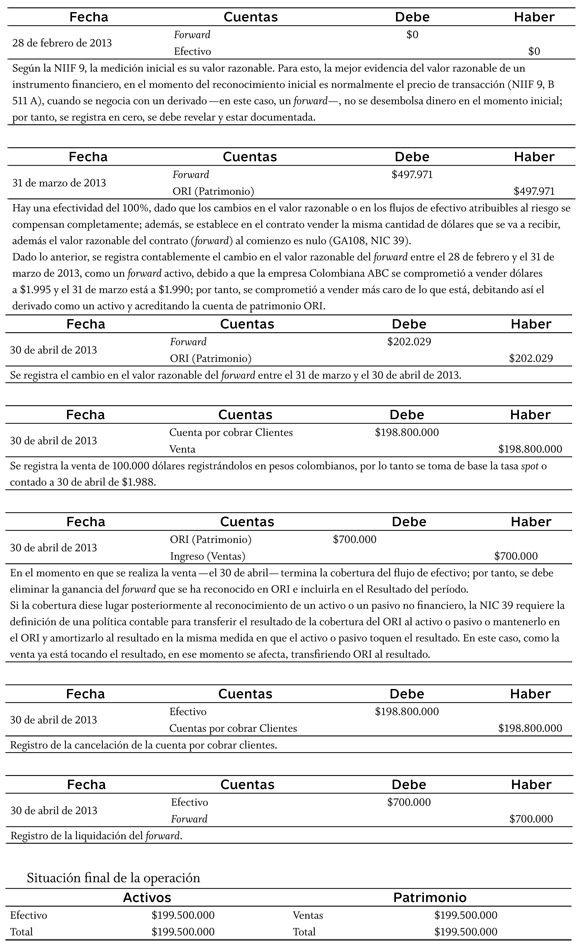

Los datos sobre la tasa de cambio y la tasa forward son los siguientes:

Se aplicó una curva de rendimiento del 5% por año durante el período, el cálculo del valor razonable se realizó de la siguiente manera:

Valor razonable 31 de marzo/13: (497.971) = ((1.990*100.000)-(1.995*100.000))/(1+0.05)-(1/12)

Valor razonable 30 de abril/13: (700.000) = ((1.988*100.000)-(1.995*100.000))/(1+0.05)-(1/12)

El valor razonable es el valor presente de la variación en la tasa de cambio forward; se multiplica la tasa forward por 100.000, porque se van a negociar 100.000 dólares, y se descuenta al 5% por período a analizar, que en este caso son intervalos de un mes.

Para aplicar contabilidad de cobertura de flujo de efectivo y valor razonable, se debe tener en cuenta que había un compromiso en firme a partir del 28 de febrero de 2013 y según la NIC 39, párrafo 78, se puede contabilizar como partida cubierta; por tanto, desde el 28 de febrero hasta el 30 de abril de 2013 hubo cobertura, debido a que hasta ese instante la empresa cubrió su venta.

Aplicación

La variación del forward se registra contablemente en ORI (patrimonio), debido a que la cobertura fue efectiva entre la fecha de negociación del contrato y la fecha de entrega de la mercancía, es decir, no afectó el resultado del período, lo que permite no golpear el estado de resultados con datos innecesarios; la transacción afecta el estado de resultado desde el momento que la cobertura termina (abril 30); en ese instante, tanto el elemento cubierto como el instrumento de cobertura afectan el resultado del período, lo que genera que en ambos períodos haya sincronía en la información, es decir, golpeen el resultado del período de manera armónica tanto el elemento cubierto como el instrumento de cobertura.

- Contabilidad de cobertura del valor razonable

En este tipo de cobertura, el instrumento de cobertura (forward) conserva su naturaleza de registro en la cuenta de resultados, mientras que el elemento cubierto se ajusta a la contabilización del forward.

- Contabilidad de cobertura inversión neta en el extranjero

Supongamos que la empresa Colombiana ABC tiene una inversión neta en un negocio en Estados Unidos por valor de 100.000 dólares. El 28 de febrero de 2013 contrata un forward para vender 100.000 dólares el 30 de abril de 2013. La entidad ajusta la cobertura al valor de la inversión.

Los datos de la cobertura son los siguientes:

En este caso, el tratamiento contable es igual al de las coberturas de flujo de efectivo en cuanto a su instrumento de cobertura y elemento cubierto; es decir, se reconocen las variaciones en ORI (Patrimonio) y afectará solo al estado de resultados del período la parte que no fue efectiva.

La variación total de la cuenta Inversión neta es de $1.200.000, es decir, la variación total de la tasa spot del 28 de febrero al 30 de abril, lo que genera una disminución en esta cuenta ya que la tasa spot pasó de $2.000 a $1.988, se registró en ORI la parte efectiva del instrumento de cobertura, es decir, $700.000.

Además del registro contable, la normativa internacional establece diferentes criterios en cuanto a las revelaciones para la contabilidad de coberturas de flujos de efectivo. En particular, hace referencia a: períodos en que se espera que se produzcan los flujos de efectivo; descripción de las transacciones previstas; reclasificaciones desde el patrimonio al resultado; activos y pasivos no financieros; políticas contables; descripción de cada tipo de cobertura, entre otros (NIIF 7). De esta manera, algunas características de los ejercicios planteados aquí deben ser ampliadas en las revelaciones.

Conclusiones

La importancia que vienen adquiriendo los derivados financieros en el contexto mundial y la existencia de usuarios de la información financiera, cuyos intereses pueden verse afectados de forma positiva o negativa por las decisiones tomadas por los administradores de las organizaciones, han generado que demanden cada vez más información. Las guías para el registro y revelación de la información financiera dadas en la normativa internacional contable permiten a los usuarios de la información financiera examinar y conocer el impacto económico de las transacciones con derivados financieros.

La internacionalización de la economía ha estimulado la utilización de derivados financieros como los forwards, contratos de futuro, opciones y swaps, con el fin de minimizar el riesgo de mercado; sin embargo, la poca regulación sobre estos instrumentos financieros generó en muchas ocasiones crisis financieras; por tanto, normativas como las normas internacionales de contabilidad buscan brindar herramientas para el registro y revelación de estos instrumentos financieros. Sumado a lo anterior, en Colombia, a partir de la Ley 1314 de 2009, la convergencia hacia las normas internacionales ha generado un mayor interés en la descripción de metodologías de contabilización acordes a las prácticas contables de las organizaciones.

La normativa internacional contable orienta en el registro de los derivados financieros una medición inicial y una medición posterior, y aunque estas son negociaciones a futuro y su posible medición inicial es cero, la medición posterior debe mostrar las variaciones presentadas en el instrumento financiero. Al profundizar más en el aspecto de revelaciones de estos instrumentos en los estados financieros, la normativa internacional, permite a los usuarios tener una información más detallada de las negociaciones realizadas por los administradores de la organización.

La valoración del elemento cubierto y el instrumento de cobertura (derivado financiero) con metodologías distintas, genera "asimetrías contables", al reflejar la variación de estos en momentos diferentes en el estado de resultados y generar una volatilidad innecesaria. Para solucionar esto, las normas internacionales permiten de manera voluntaria, cumpliendo ciertos requisitos, que las organizaciones puedan aplicar la contabilidad de cobertura, la cual busca sincronizar el elemento cubierto y el instrumento de cobertura.

Los requisitos establecidos en la normativa internacional para la aplicación de la contabilidad de cobertura son estrictos en eficacia de la cobertura y en la documentación requerida, lo que genera una mayor carga para tesorería y contabilidad y provoca que muchas organizaciones opten por no aplicarla. Sin embargo, es importante resaltar aspectos positivos de esta: profundiza la planeación, ya que se debe establecer el objetivo, estrategia a utilizar, identificación clara del instrumento de cobertura, elemento cubierto y riesgo; además, permite un mayor control, ya que se debe realizar una evaluación pasada y futura, lo que permite al usuario de la información financiera mayor soporte de las decisiones tomadas en la organización.

El objetivo establecido de describir el registro contable desde la normativa contable internacional, usando cobertura con flujos de efectivo, valor razonable e inversión neta en el extranjero, se cumplió en todo el documento, pero específicamente el registro contable se plasmó en el punto 3 de este documento, en el cual por medio de un ejercicio práctico se registró contablemente por las tres metodologías planteadas en el objetivo.

Pie de página

1La norma no define una metodología única para cuantificar la eficacia de las coberturas, pero una entidad puede adoptar métodos diferentes para diferentes clases de coberturas (Moreno, 2009).

Referencias

Arias-Bello, Martha Liliana (julio-diciembre de 2011). Reflexiones sobre la contabilidad de activos financieros en el contexto del modelo IASB y el contexto actual colombiano. Cuadernos de Contabilidad, 12 (31), 469-490. Disponible en: http://www.javeriana.edu.co/fcea/cuadernos_contab/vol12_n_31/ vol12_31_3.pdf [ Links ]

Bezemer, Dirk J. (2012). Modelos contables y comprensión de la crisis financiera. Revista de Economía Institucional, 14 (26), 47-76. Disponible en: http://www.economiainstitucional.com/pdf/No26/dbezemer.pdf [ Links ]

Buriticá-Chica, Marcela; Orozco-Arboleda, Lina & Villalba-Marín, Ivy Catalina (julio-diciembre de 2006). Gestión del riesgo de mercado como herramienta de estabilidad económica. El caso colombiano. AD-minister Universidad EAFIT, 9, 167-178. http://www.redalyc.org/articulo.oa?id=322327239008 [ Links ]

Carballo-Losada, Francisco & Sartorius-Carvajal, Ignacio (septiembre de 2009). Los derivados financieros en la empresa ante el nuevo PGC. Estrategia Financiera, 264, 32-37. Disponible en: http://pdfs.wke.es/0/6/7/8/pd0000050678.pdf [ Links ]

Colombia (2012). Decreto 2784 de 2012, por el cual se reglamenta la Ley 1314 de 2009 sobre el marco técnico normativo para los preparadores de información financiera que conforman el Grupo 1. Diario Oficial, 48.658, 29 de diciembre de 2012. Disponible en: http://www.supervigilancia.gov.co/?idcategoria=67553# [ Links ]

Colombia (2013). Decreto 3019 de 2013, por el cual se modifica el Marco Técnico Normativo de Información Financiera para las microempresas, anexo al Decreto 2706 de 2012. Diario Oficial, 49.016, 27 de diciembre de 2013. Disponible en: http://www.supervigilancia.gov.co/?idcategoria=70327 [ Links ]

Colombia (2013). Decreto 3022 de 2013, por el cual se reglamenta la Ley 1314 de 2009 sobre el Marco Técnico Normativo para los preparadores de información financiera que conforma el Grupo 2. Diario Oficial, 49.016, 27 de diciembre de 2013. Disponible en: http://www.supervigilancia.gov.co/?idcategoria=70328 [ Links ]

Crawford, Lil E.; Arlette, Wilson & Bryan, Barry (1997). Using and Accounting for Derivatives: An International Concern. Journal of International Accounting, Auditing & Taxation, 6 (1), 111-121. [ Links ]

Díaz, Anselmo (2002). Tratamiento contable de los instrumentos financieros. Estabilidad Financiera, 2, 117-137. [ Links ]

Hull, John (2009). Introducción a los mercados de futuros y opciones. Naucalpán de Juárez, Estado de México: Pearson Prentice Hall. [ Links ]

International Financial Reporting Standards, IFRS (2011). NIC 21. Disponible en: http://www.mef.gob.pe/contenidos/conta_publ/con_nor_co/vigentes/nic/21_NIC.pdf [ Links ]

International Financial Reporting Standards, IFRS (2011). NIC 32. Disponible en: http://www.fccpv.org/cont3/data/files/NIC-32-2010.pdf [ Links ]

International Financial Reporting Standards, IFRS (2011). NIC 39. Disponible en: http://www.facpce.org.ar:8080/miniportal/archivos/nic/NIC39.pdf [ Links ]

International Financial Reporting Standards, IFRS (2011). NIIF 7. Disponible en: http://www.facpce.org.ar:8080/miniportal/archivos/2011/NIIF/NIIF7.pdf [ Links ]

International Financial Reporting Standards, IFRS (2011). NIIF 9. Disponible en: http://www.facpce.org.ar:8080/miniportal/archivos/2011/NIIF/NIIF9.pdf [ Links ]

Lara-Haro, Alfonso de (2008). Medición y control de riesgos financieros. México: Editorial Limusa S.A. [ Links ]

Mesén-Figueroa, Vernor (abril de 2010). Con-tabilización de contratos de futuros, opciones, forwards y swaps. TEC empresarial, 4 (1), 42-48. Disponible en: http://biblioteca.universia.net/html_bura/ficha/params/id/53603278.html [ Links ]

Millán-Solarte, Julio César (2010). Impacto de la normativa internacional contable sobre decisiones de cobertura con instrumentos derivados. Libre empresa, 13, 75-93. [ Links ]

Morales-Díaz, José (septiembre de 2008). ¿Por qué utilizar la contabilidad de coberturas teniendo la opción de valor razonable? CISS Técnica Contable, 60 (711), 82-90. Disponible en: http://elcriterio.com/seccion_articulos/tecnicacontable_moralesdiaz.pdf [ Links ]

Morales-Díaz, José (2010). Contabilidad de derivados sobre commodities bajo Normas Internacionales de Información Financiera. Serie Foro AECA Instrumentos Financieros, 4. Madrid: Asociación Española de Contabilidad y Administración de Empresas. Disponible en: http://www.aeca.es/faif/articulos/comunicacion4.pdf [ Links ]

Morales-Díaz, José & Berbel-Sánchez, Alberto (diciembre de 2008). Aplicación del valor razonable y el futuro de las coberturas contables. Estrategia Financiera, 256, 10-18. Disponible en: http://edirectivos.dev.nuatt.es/articulos/1000031240-aplicacion-del-va-lor-razonable-y-el-futuro-de-las-coberturas-contables [ Links ]

Moreno-Fernández, Rafael (enero de 2009). Marco general de las coberturas contables en la NIC 39. CISS Técnica Contable, 61 (715), 72-79. Disponible en: http://fccpv.org/cont3/data/files/Artc-Derivados02.pdf [ Links ]

Sarsa, Domingo (agosto-septiembre de 2006). Contabilización y valor razonable de los derivados financieros. Bolsa de Madrid, 156, 58-60. [ Links ]

Vilariño-Sanz, Ángel; Pérez-Ramírez, Jorge & García-Martínez, Fernando (2008). Derivados. Valor razonable, riesgos y contabilidad. Teoría y casos prácticos. Madrid, España: Pearson Educación S.A. [ Links ]

Zamora-Ramírez, Constancio (abril de 2005). Contabilidad de la cobertura de derivados: condicionantes. Partida Doble, 165, 24-35. Disponible en: http://revistacontable.dev.nuatt.es/noticias_base/contabilidad-de-la-cobertura-de-derivados-condicionantes [ Links ]

Bibliografía

Colombia (2012). Decreto 2706 de 2012, por el cual se reglamenta la Ley 1314 de 2009 sobre el marco técnico normativo de información financiera para las microempre-sas. Diario Oficial, 48.657, 28 de diciembre de 2012. Disponible en: http://www.alcaldiabogota.gov.co/sisjur/normas/Norma1.jsp?i=51148 [ Links ]

Colombia (2013). Decreto 3017 de 2013, por el cual se designa un miembro del Consejo Técnico de la Contaduría Pública. Diario Oficial, 49.016, 27 de diciembre de 2013. [ Links ]

Colombia (2013). Decreto 3023 de 2013, por elcual se modifica parcialmente el Marco Técnico Normativo de Información Financiera para los preparadores de información financiera que conforma el Grupo 1, contenido en el Anexo del Decreto 2784 de 2012. Diario Oficial, 49.016, 27 de diciembre de 2013. [ Links ]

Colombia (2013). Decreto 3024 de 2013, por el cual se modifica el Decreto 2784 de 2012 y se dictan otras disposiciones. Diario Oficial, 49.016, 27 de diciembre de 2013. Disponible en: http://www.supervigilancia.gov.co/?idcategoria=70368 [ Links ]

Daza, José Joaquín (2003). Las normas internacionales de contabilidad NIC y su aplicación en Colombia. Revista Gestión y Desarrollo, 1, 39-47. [ Links ]

Godwin, Joseph H. (1995). Por qué son necesarias las normas contables. Reforma Económica Hoy, 1, 8-10. [ Links ]

Greuning, Hennie van & Koen, Marius (2005). Estándares internacionales de información financiera: guía práctica. Washington: Banco Mundial. [ Links ]

Legis Editores (2010). Reglamento General de la Contabilidad. Bogotá: Legis Editores. ISBN: 978-958-653-810-7. [ Links ]

Moreno-Fernández, Rafael (junio de 2009). La evaluación retrospectiva y prospectiva de las coberturas contables en la NIC 39. CISS Técnica Contable, 61 (720), 55-64. [ Links ]

Ruiz-Chávez, Salvador (2003). Convergencia de las Normas Nacionales de Contabilidad con las Normas Internacionales de Información Financiera IFRS. Contaduría Pública, Instituto Mexicano de Contadores Públicos, IMCP, 373, 28-33. [ Links ]

Tua-Pereda, Jorge (2003). España reflexiona sobre las normas internacionales. Revista Internacional Legis de Contabilidad y Auditoría, 13, 93-154. [ Links ]